ポート、下期は約24%の成長率を実現 今期は重要指標となる送客先の獲得に注力し業績達成を目指す

自己紹介

丸山侑佑氏(以下、丸山):みなさま、こんにちは。それでは、ポート株式会社についてご説明します。

まずはじめに、簡単に自己紹介します。私は今年35歳になります。26歳の時から現在の代表の春日博文とともに、ポートの経営を切り盛りしてきました。もともとは事業の担当役員として従事していましたが、上場を迎える直前からコーポレート部門の担当役員となり、現在もコーポレート部門全体を統括しています。

目次

丸山:今日の流れですが、最初に会社のご紹介、次に事業ビジネスモデル、そして2021年3月期の決算概要、2022年3月期の業績予想という順番でお話ししたいと思います。

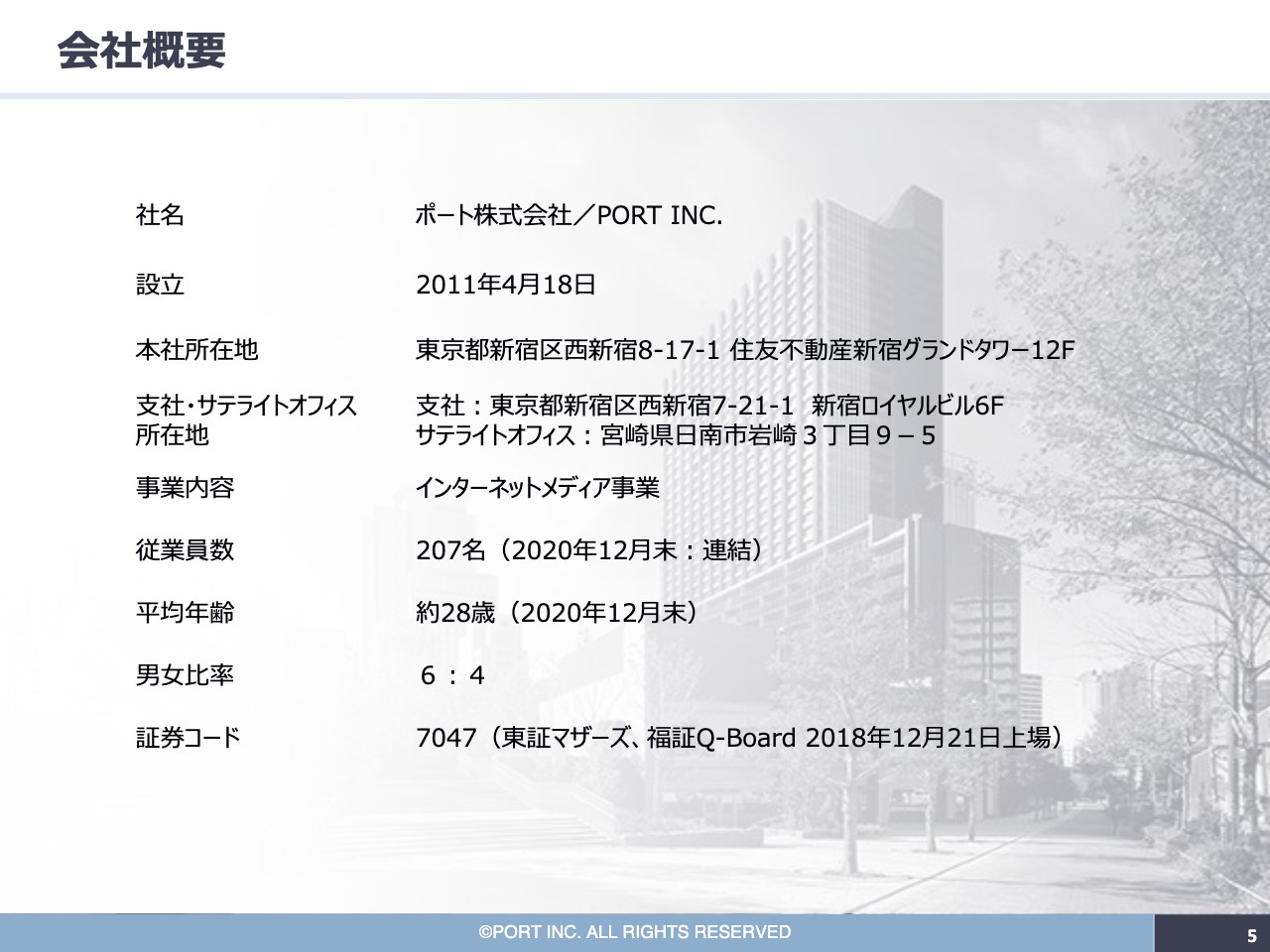

会社概要

丸山:初めて当社のことをご理解いただく方も多いと思いますので、概要に触れたいと思います。当社は、2011年4月に創業しました。先月、創業10周年を迎えています。

今日の主題とはあまり関係ないですが、このような環境下ということで、オンラインでの開催となりましたが、先月は社内で10周年パーティーを執り行いました。規模感が大きくなってきたこともあり、私と代表の春日が従業員の前で話す機会は減ってきており、あらためてこのタイミングで、1時間ほど2人で10年間を振り返り、対話する時間を設けました。創業10年を迎え、「次の10年に向けて、さらにチーム一丸となってがんばろう」というタイミングです。

本社は新宿にあります。後ほども触れますが、宮崎県日南市という人口5万人の町にもサテライトオフィスを構えています。従業員規模は200人くらいです。

事業紹介

丸山:事業内容は、インターネットメディアです。こちらに掲載しているメディアが主となります。就職、リフォーム、カードローンの3領域が主力となっており、新規事業として、それ以外の領域についてもいくつかスタートしています。

このうち、「キャリアパーク!」ならびに「マネット」に関しては、社内で開発してきた大きなメディアとなります。「就活会議」「外壁塗装の窓口」の2点に関しては、2021年3月期中にM&Aで取得したメディアです。事業開発、ならびにM&Aを通じて、私たちの運営メディアを拡張しているタイミングです。

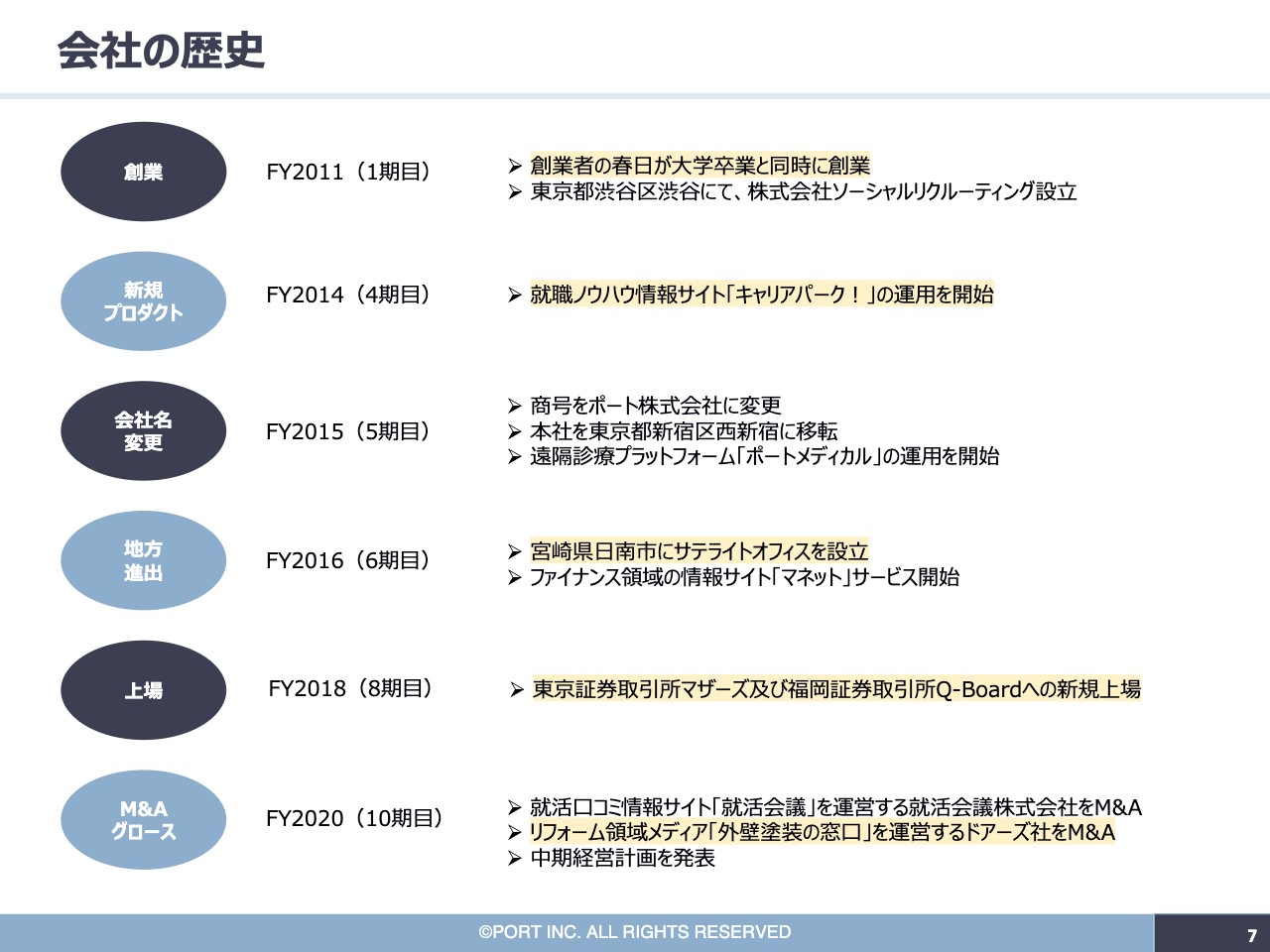

会社の歴史

丸山:簡単に、会社の歴史を振り返りたいと思います。2011年に、創業者であり現在の代表取締役社長である春日が、大学卒業と同時にこの会社を立ち上げました。最初は少額資本で、いわゆる「マンションの一角で、机はみかん箱」というところからスタートしました。

創業時は、インターネットメディアではなく、SNSを活用した採用活動の支援事業やコンサルティング事業を行っていました。その事業も順調に推移していたのですが、コンサルティングと営業主体の事業は労働集約的で、なかなか事業規模拡大のペースが上がりきらないところもあり、資金調達をして、インターネットメディア事業に参入しました。

その第1弾として、2014年に開発したのが「キャリアパーク!」です。今も主力事業として、業績に最も貢献しています。その後は、2016年(第6期目)に、カードローンの領域で「マネット」というサービスも始めています。

また、2016年には、宮崎県日南市にオフィスを開設しました。後ほどお話ししますが、当社が成し遂げたいことの1つに、「社会課題を解決していく」ことを掲げています。その中で、事業だけではなく、我々の組織づくりや拠点に対する考え方にも「社会課題を解決していく」という意気込みを、しっかりと反映させていくべきだと思っています。

地方に拠点を持つ場合は、大半が政令指定都市で、人口20万人は超えてくるような大きな都市が多いと思いますが、我々は、人口が減っていっており、「消滅可能性都市」と言われたこともある町にオフィスをつくりました。

我々のマーケティングの仕事を過疎地域に持っていくことにより、仕事を理由に東京、大阪、福岡などに出ていた若者たちが帰ってくるような、人口の流動さえも起こしていきたいという思いでオフィスを立ち上げたのですが、まさに狙いどおりでした。

最初の2ヶ月間の会社説明会には、200人以上の方に参加いただきました。人口5万人の町に200人ですので、びっくりするくらい盛況でした。現在、25名ほどの従業員がいますが、ほぼ90パーセントがこの町出身の若者たちです。

そして、8期目には、東京証券取引所マザーズと福岡証券取引所Q-Boardに上場し、10期目の2021年3月期には、目玉として、総額約24億円を投じて2件のM&Aをしました。

Corporate Name/Mission

丸山:続いて、どのような思いで会社を経営してきたかについて、お話ししたいと思います。時間に限りがあるため、Missionのところだけお話しします。

我々は、「世界中に、アタリマエとシアワセを。」というMissionを掲げています。新しい「アタリマエ」を私たちの手で作っていく、そして、その「アタリマエ」が社会課題を解決するものであることが、私たちの基本的な考え方です。

ですので、事業開発をする際には、「どのような社会課題を解決したいのか?」を設定した上で進めています。これまでも、いくつかの社会課題解決型のビジネスに参入してきました。

例えば、最近も新型コロナウイルスで少し注目を浴びましたオンライン診療を、2015年にスタートしました。おそらく日本で最初ではないかと思っています。2016年には、日南市にオフィスを構えたことから、日本にとって地方の雇用課題の解決が急務だと思い、そのような事業も始めました。手前味噌ながら、これらの事業はコンセプトもよかったと思っています。

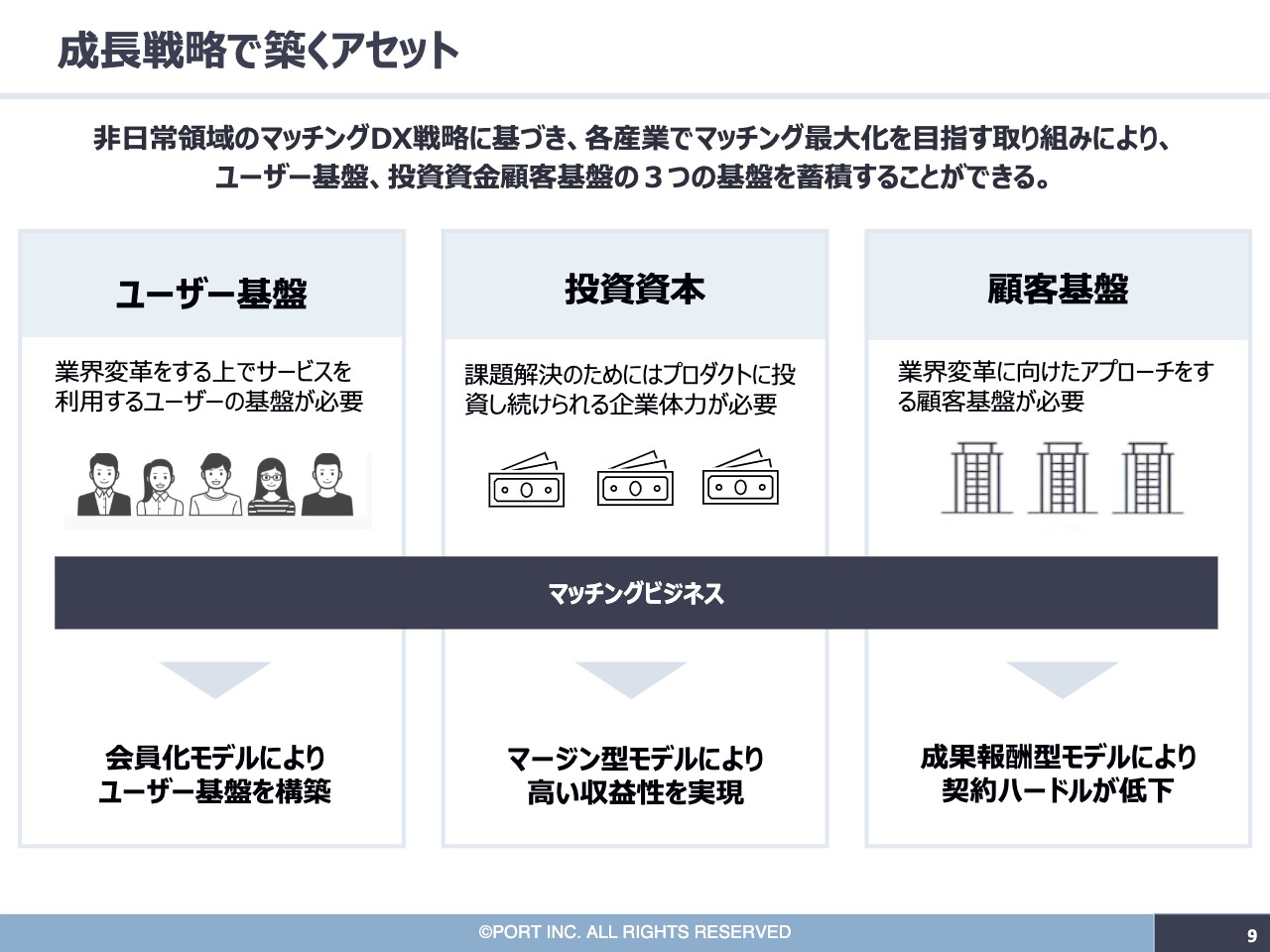

成長戦略で築くアセット

丸山:いまだに、事業拡大に向けて準備を進めているところですが、社会課題に直結するビジネスに取り組む中で痛感したのが、本当の意味で社会課題を解決していくためには、企業としてしっかりとした力と、影響力を持たなくてはならないということです。

そのため、昨年9月に出した成長戦略ならびに中期経営計画の中では、しっかりと中長期の目線で社会課題を解決していくために、3つの基盤を整えていくと発表しました。

耳障りのよいことを言って手っ取り早く社会課題を解決しようというわけではなく、しっかりと力を付けて進めていきたいと思っています。この付けるべき力が「ユーザー基盤」「投資資本」「顧客基盤」の3つだと考えています。

特に、我々はインターネットメディア事業者ですので、ユーザー基盤をしっかりと蓄積していくことが必要であり、得意なことだと思っています。そのため、原則的に、会員化モデルが採用できる領域でメディアを構築することが1つのポイントです。

現在は、就職とリフォーム領域を通じ、新規年間会員として50万人以上が蓄積されてきています。つまり、このままの純増でいくと、5年で250万人、10年で500万人が見込めますが、これからメディアの数を拡張していくことにより、さらにペースを上げて、ユーザー基盤を拡張していきたいと思っています。

我々のマネタイズの仕方は、ユーザーが広告に申し込むことで、つまり「送客」することで、1件につきいくらというかたちで成果報酬を受け取るものです。成果報酬型ですので、営業ハードルが非常に低く設計できています。そのようなところもあり、顧客基盤をしっかりと蓄積していくことが可能です。

また、例えばページビューやクリックで収益を受け取るのではなく、申し込みにより報酬を得ることから、マージンについても高く設計できるビジネスモデルです。

ですので、中長期で狙っている戦略としては、しっかりと事業拡大していく中で、私たちが投じていきたい社会課題領域ならびに事業に対しての投資資本を蓄積していくことです。

ビジネスモデルについて

丸山:直近で展開しているビジネスモデルのご説明に入ります。先ほどの説明と重複しますが、私たちはインターネットメディアの事業者です。そして、広告主にご送客して、1件につきいくらというかたちで成果報酬を受け取っています。

フローを、時系列でご説明します。我々からユーザーへは、メディアを通じて情報を提供します。そして、ユーザーにメディアをご覧いただいた上で、ユーザーを広告主に送客し、最終的に成果報酬として送客フィーをいただくというモデルです。

特に、就職、リフォーム、カードローンが主な領域です。ひとつひとつのメディアの領域を絞っているため、ユーザーに対しての広告主が非常にシンプルです。

就職活動しているユーザーに対しては、就職フェア等を開催している人材会社や説明会を行っている企業の人事部がお客さまになります。リフォームの領域で外壁塗装に絞ったメディアでは、外壁塗装を検討しているユーザーに対して、施工会社がお客さまになります。カードローンの領域では、申し込みを検討しているユーザーに対し、カードローン事業者がお客さまになります。

非常に分かりやすい関係性にあり、一般的なポータルサイトに比べて、ユーザーの広告主への転換率が高く設計できることが1つのポイントだと思っています。

経営方針

丸山:どのような領域にメディアとして参入していくのかをご説明します。先ほどもお話ししたとおり、「社会課題を解決していきたい」と思っており、まず、解決したい社会課題があるかをポイントにしています。重点アプローチとしては、1つ目が「非日常領域」で、2つ目に「デジタル化遅延領域」を掲げています。

「非日常領域」として、人生の中で経験頻度が少ないものを定義していきます。例えば、新卒としての就職は人生で1度きりですし、リフォームも多くて数回です。日常領域ではユーザーの中にノウハウが溜まっていきやすいため、メディアの必要性があまりないと考えています。非日常の領域だからこそ、私たちのようなメディアを提供する事業者の存在価値が残り続けると思っています。

例えば、本屋で手前に置かれているのは、コロコロと変わっていきやすいトレンドの本で、本屋の奥にあるのが、ずっと変わらずに読まれ続ける本やジャンルだと思っており、イメージとしては、後者の領域に近しいです。私たちとしては、非日常領域でコンテンツが求められる領域を1つのポイントにしています。

2つ目が、「デジタル化遅延領域」です。インターネットが普及して20年以上経ちますが、その中でもデジタルでのマッチングが遅れている領域、つまり、成長市場を探しています。私たちの介在価値があって、市場が成長するであろう領域が、私たちの攻め入るポイントだと考えています。

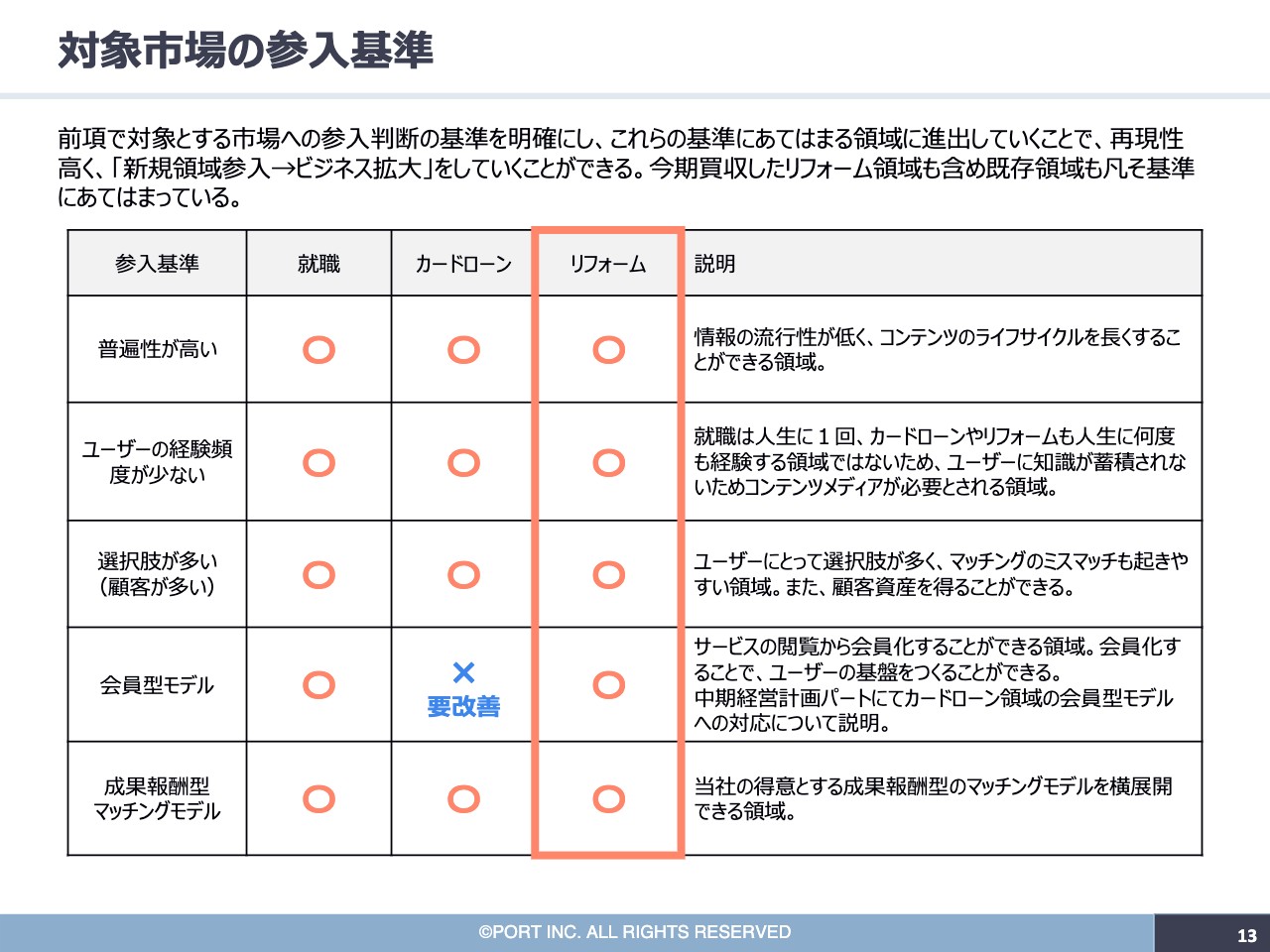

対象市場の参入基準

丸山:もう少し踏み込んでお話しします。中期経営計画の資料などでも発表していますが、事業参入の基準であり、また、M&A時の評価ポイントでもある、5つの基準があります。

一般的に、新規事業やM&Aは、例えば、我々なら就職に近い転職であったり、ジャンルの近しいところでの事業展開があると思います。そうではなく、私たちの事業展開の特徴は、得意としているプレイスタイルをかちっと固めて、勝ちパターンが通用する市場の前提条件を考えていくことです。これが、スライドに記載の5つです。

この5つが合致する領域であれば、私たちの得意な勝ちパターンのもとで、事業を展開していけると思っています。新規参入やM&Aといったリスクのある取り組みであろうとも、勝ちパターンを応用していく考え方ですので、自信を持ってM&Aを展開しています。

この5つの項目を簡単にご説明します。まず1つ目に、「普遍性が高い」ことです。インターネットメディアにはいくつかの種類がありますが、我々は新しい記事をどんどん掲載していくニュース系のメディアではなく、長きにわたって読まれ続けるコンテンツを掲載しています。

なぜかと言うと、もちろん非日常の領域だからこそ、流行性よりは、長年必要とされるノウハウが求められるところもありますが、投資対効果も高いと思っています。ニュース系のサイトは、常に新しい記事を書き続けないと、トラフィックやアクセスを稼ぎ続けることができませんが、我々のメディアの場合は、1つの記事が3年、5年、10年と読まれ続けています。

就職領域は運営を始めて6年から7年ですが、当時開発したコンテンツがいまだに読まれ続けています。版を重ね、第10版になり、ずっと読まれ続けている本に近しいと思っていただきたいです。

これが、我々のインターネットメディアの特徴です。「普遍性が高い」、言い換えると、流行に左右されない領域に参入しています。だからこそ、私たちのコンテンツの作り方が合致していきます。

2つ目が、「ユーザーの経験頻度が少ない」ことです。先ほどのお話のとおりですが、だからこそメディアが求められる、コンテンツが求められると思っています。

3つ目が、「選択肢が多い(顧客が多い)」ことです。我々は、送客して事業者とユーザーをマッチングするため、ユーザーにとっての選択肢が多いことが大切です。

そして、4つ目が「会員型モデル」です。これは、中長期戦略のためです。また、5つ目は、「成果報酬型マッチングモデル」が可能なことです。

この5つを重点ポイントとしています。表をご覧いただくと、就職の領域とリフォームの領域は、5つとも丸印が付いていることがわかります。これまで何度もM&Aを行ってきましたが、昨年、M&A戦略を刷新しました。私たちは成功も失敗も経験しており、今後も継続的に期連続成長を続けていくために、どの要素を守り、強みとすれば勝っていけるのだろうかと考えて定めたのが、この5つです。

これに則ってM&Aした第1号が、リフォーム領域です。決算説明書を詳しくご覧いただければわかると思いますが、リフォームの領域は非常にうまくいっています。これはもちろんうれしいのですが、経営者としては、このM&A戦略が当たったことのほうが、価値が大きいと思っています。

さらに、内容を見ていただくと、再現性も見込まれると思っています。個人的には、再現性のある新規参入基準、ならびにM&A戦略をしっかりと制定できたことが、2021年3月期の一番よかったポイントなのではないかと思っています。

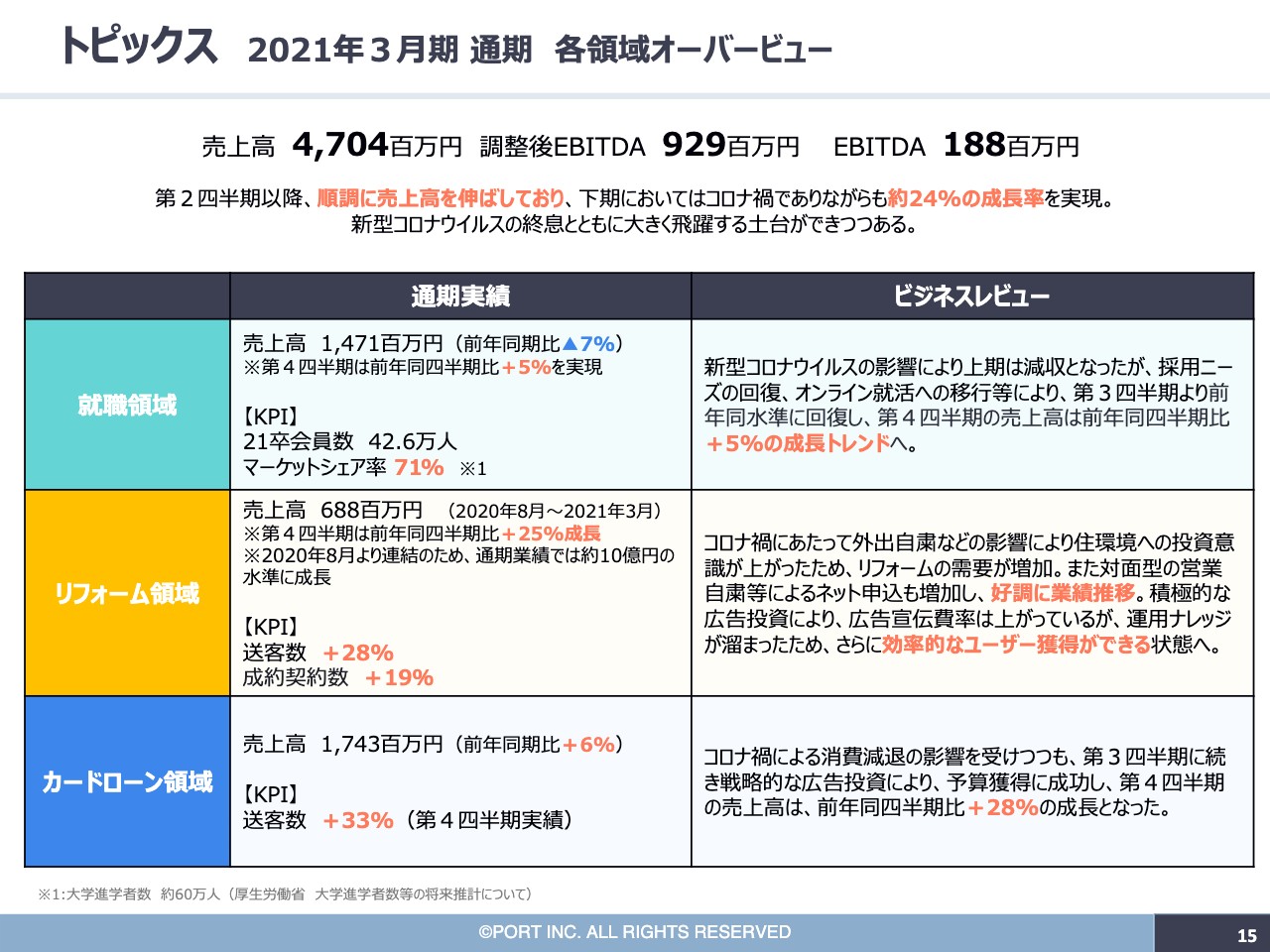

トピックス 2021年3月期 通期 各領域オーバービュー

丸山:会社の説明が長くなりましたが、これから、2021年3月期通期の業績報告、ならびに今期2022年3月期の業績予想に入ります。どちらかと言うと、終わった期よりは、次の期に向けてのお話を重点的にしていきたいと思います。

まず、さらっとご説明させていただきます。2021年3月期は、売上高47億円、調整後EBITDAで9億円、EBITDAで2億円弱で終わりました。

調整後EBITDAとは何かを、念の為ご説明します。私たちは、2021年3月期の9月に、3ヶ年の中計を発表し、今後、目線感としては、10年くらいはCAGR30パーセント以上でいくことを掲げました。加えて、そのためにも、2023年3月期中計の仕上がりのタイミングで、売上高100億円、EBITDA20億円を達成することを掲げています。

CAGR30パーセントで進めるためには、手前のところで投資したかったのですが、コロナ禍もあり、投資で利益が減っているのか、コロナ影響で利益が減っているのかが分かりづらいというところもあり、EBITDAに対して投資コストを足し戻したものが、調整後EBITDAです。そのため、これが投資をしなかった時の正常収益指標だと思っていただいてけっこうです。

コロナ禍が明けてくると必要なくなる指標かもしれませんが、利益が減った原因を分かっていただくための指標です。単純にはいかないかもしれませんが、正常収益が伸びているかを見るには、2021年3月期の調整後EBITDAと、2020年3月期のEBITDAを比べていただくのがよろしいと思います。

調整後EBITDAでしっかりと9億円を出しているところが、2021年3月期でも収益体制として切り上がってきているよいポイントだと考えています。また、もともとレンジで出していた売上高の上限値は45億円でしたが、3月に46億円に上方修正して、仕上がりとしては47億円でしっかりと終わりました。

決算説明資料をご覧いただければと思うのですが、上場してから3期間の決算を発表しました。売上高は3期通じて達成し、かつ上方修正し、掲げた目標を達成しています。社内でも、上場前くらいからの5年間は予実管理に非常に時間をかけています。予算必達は当たり前だと思っており、今期以降もさらなるグロース、高い目標を掲げていきますが、しっかりと達成していきます。

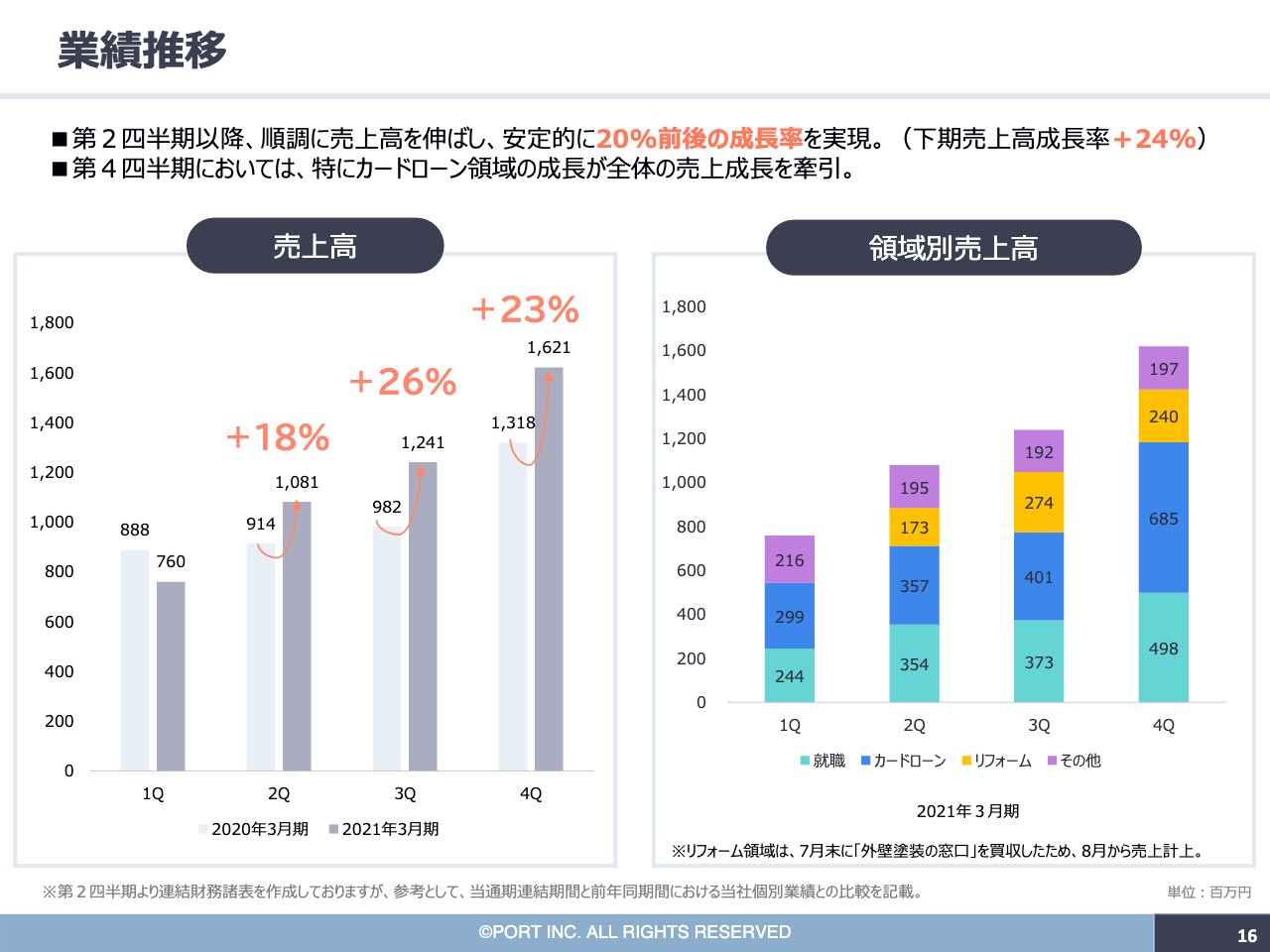

業績推移

丸山:業績推移を時系列で見ていただくと、コロナ禍ということもあり、第1四半期は減収となりました。一方で、第2四半期以降はしっかりと伸ばしていき、下期だけを見ると、市場感が完全回復していない中でも、売上成長率をプラス24パーセントまで持ってこられたということは、事業収益力がかなり上がったためだと思っています。

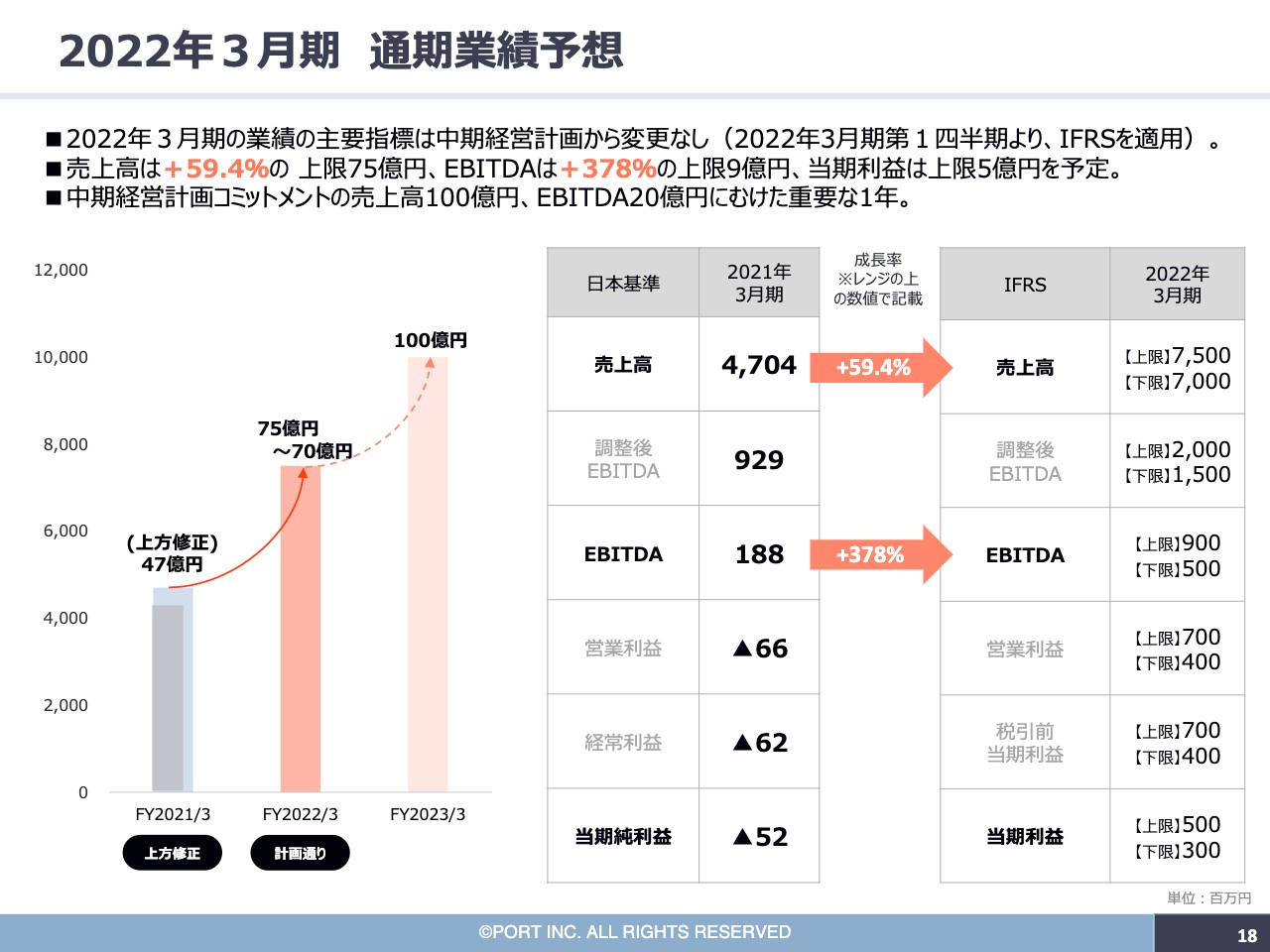

2022年3月期 通期業績予想

丸山:この成績を踏まえて、今期、2022年3月期の業績予想として、どのようなスコアを設定しているかをお話しします。コロナ禍は継続しており、現在も緊急事態宣言中のため、「中計発表から目標を変えるのではないか?」という推察もあったのかもしれません。

しかし、事業収益力はしっかりと上がってきたと思っており、売上高は9月に発表した中計から変更せず、上限75億円を設定しています。調整後EBITDAで20億円、EBITDAで9億円、最終利益で5億円と、収益を伸ばしていくタイミングだと思っています。

また、2023年3月期には、「売上高100億円、EBITDA20億円」という目標を掲げています。47億円から75億円と、75億円から100億円では、前者のほうが成長率が高いため、100億円への蓋然性は、75億円達成を語らずしては伝わりにくいと思っています。

ですので、今回の業績予想の中でも、「100億円へのロードマップ」はボリュームを下げて、「75億円をどう達成するのか」を、できる限りクリアに見せるため、ディスクロージャーを意識しています。これまでは、わかりやすい外観上のスコアを載せていましたが、率直に言うと「お化粧なし」で、経営陣が各部門にどのようなマネジメントをしているのか、何を上げろと言っているのかをクリアに出しています。

この75億円を達成し、100億円の水準に持っていくことは必達目標であり、そのためにも重要な1年だと思っています。

少し話が逸れますが、1月27日に、私たち取締役に対する有償ストック・オプションを発行しました。そこでは、行使要件として、売上高100億円、EBITDA20億円、さらに、時価総額600億円を掲げています。

直近では、時価総額90億円水準を行ったり来たりしているところから、目指すのは600億円という数字ですので、非常に高い目標であることは重々承知していますが、売上高100億円、EBITDA20億円を出せる会社ですので、がんばっていきます。

また、これまでは経営者として、約束を守り、しっかりと売上と利益を出していくうちに、企業価値や株価としても評価されると思っていました。しかし、我々のビジネスモデルにもわかりにくいところは多分にあり、私たち経営陣は、株主のみなさまに、利益だけでなく成長性も評価されなくてはならないと感じています。

結果的に、簡易的かもしれませんが、「利益×成長性」、また「利益×PER」が、時価総額を示していくもので、成長性を評価いただくことが、私たちの仕事だと考えています。売上高100億円、EBITDA20億円、そして最終利益をしっかりと上げていくことに加えて、このようなIR活動を通じて成長性を評価いただくことで、時価総額600億円の水準に持っていきたいと思っています。

これは、突拍子もない数字かと言うとそうではないです。今回から、IFRS(国際会計基準)に切り替えており、日本基準に比べるとのれんの償却などが計上されないものになっていますので、概算ですが、EBITDA20億円が想定できる当期利益に上場時のPERを掛けると、しっかりと600億円の水準になってきます。

上場時を超える成長性を評価いただくことが急務ですので、自分たちを戒めるためにも、このような目標を掲げています。

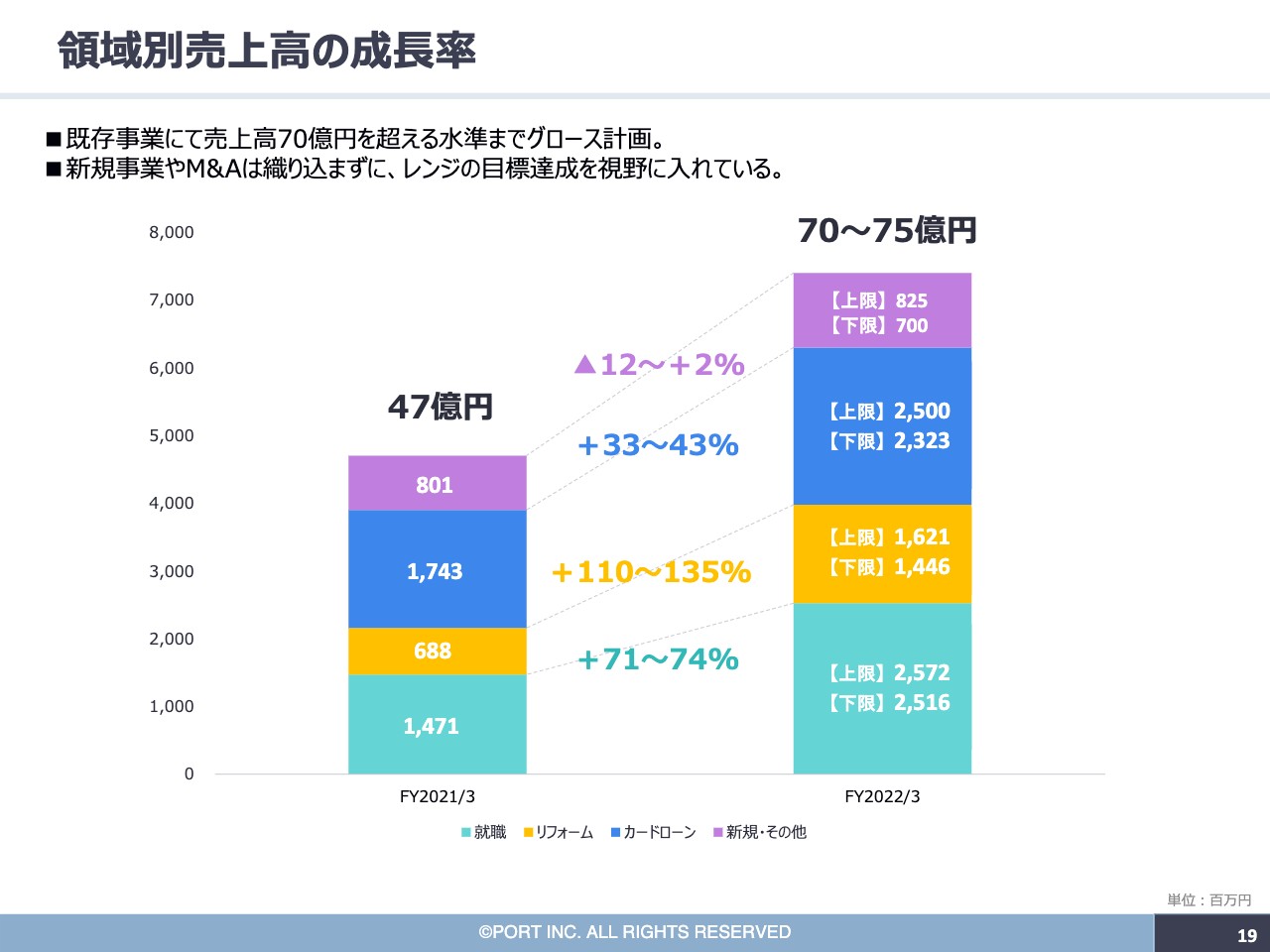

領域別売上高の成長率

丸山:売上高の内訳です。グラフの下から、就職、リフォーム、カードローン、新規領域となっています。売上高目標75億円について、ぜひご理解いただきたいのが、新規領域をご覧いただくとわかるように、M&Aや現在見えていないもので上げるつもりはまったくなく、ほぼ据え置きだということです。この高いグロースの中で、M&Aを講じて上げていく博打のようなものではなく、既存の3領域をしっかりと伸ばす計画です。

目に見えている今の事業を伸ばしていくのが我々のスタイルですので、その点を認識いただきたいと思っています。もちろん、M&Aは重要な戦略であり、今後も続けていきますが、みなさまにお約束するこの業績予想に関しては、オーガニックでの成長を重要視しています。

既存の3領域では、就職の領域で約25億円、リフォームの領域で約16億円、カードローンの領域で25億円を掲げています。

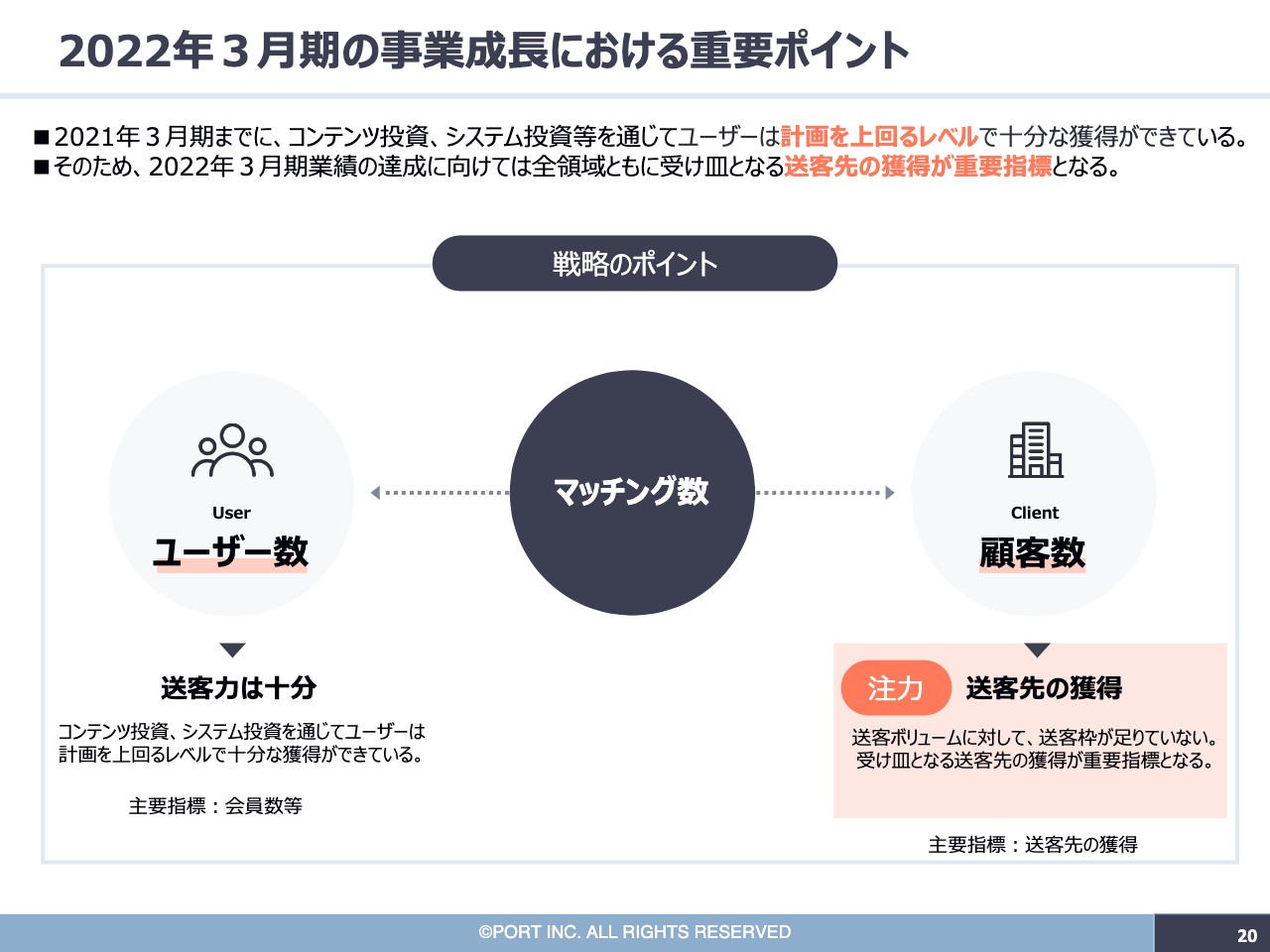

2022年3月期の事業成長における重要ポイント

丸山:それぞれ、どのような戦略で上げていくのかについてです。まず、私たちのメディアは、ユーザーを集め、顧客を集め、マッチング、つまり、送客して収益を上げるビジネスモデルです。たまたま、という言い方が正しいのかわかりませんが、現在、全領域ともに送客力は多分にあり、送客先の予算をいただければ収益を上げていけるタイミングに来ています。

これまでは、簡単な話、マーケティングとセールスがあった場合は、マーケティングのほうに注力し、ディスクロージャーもマーケティング指標を上げてきました。ですが、今期売上75億円の達成に当たっては、ポイントはセールス側で、顧客数と送客先をどこまで拡大できるかが重要です。そのため、以前から決算発表をご覧いただいている方は、「ちょっと開示方法が変わったのかな?」と感じているかもしれません。

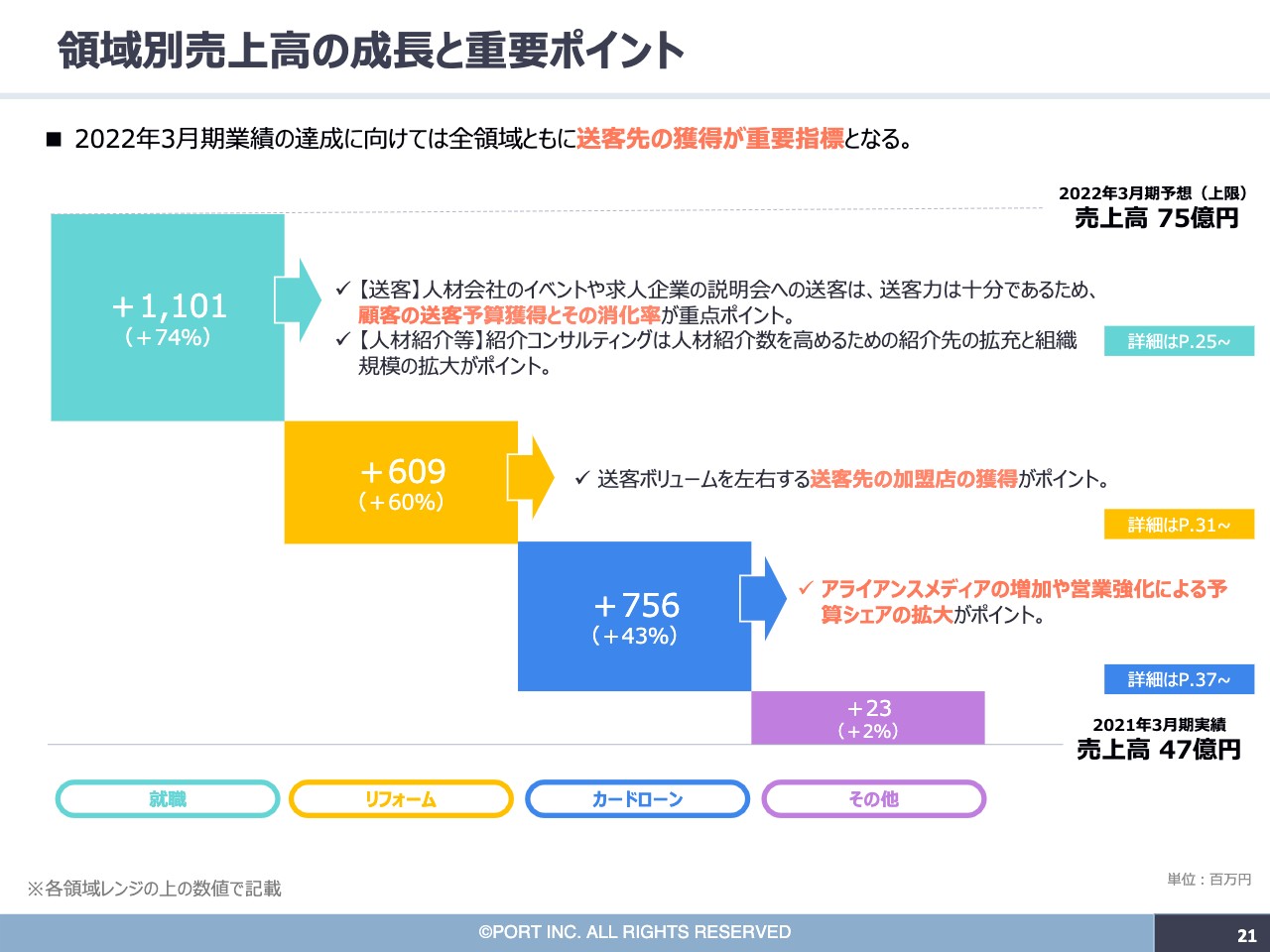

領域別売上高の成長と重要ポイント

丸山:領域別に重要ポイントを記載していますが、各領域ともに、戦術的には送客先をしっかりと拡充していくというところです。決算説明資料にも詳しく記載しているので、ご確認いただければ幸いです。

私からの会社説明は以上です。どうもありがとうございました。

質疑応答:前期にM&Aした外壁塗装のメディアについて

高井ひろえ氏(以下、高井):丸山さま、ありがとうございました。それでは、質疑応答へ移ります。まずは、坂本さまからご質問をお願いします。

坂本慎太郎氏(以下、坂本):ご説明ありがとうございました。まずは、前期にM&Aした外壁塗装のメディアについて伺います。リフォームというと、全体的なリフォームをイメージされた視聴者がけっこういたと思うのですが、外壁塗装に絞っているということですよね。

あくまで僕の感想ですが、外壁塗装は、新築時にハウスメーカーが来て、「15年に1回は塗り替えましょう。そうしないと家を保てません」と言ってくるイメージです。これがけっこう高く、特に2階建ての家は足場をしっかり組むため、何百万円します。妻の実家の外壁塗装は300万円くらいしたと言っていました。ですので、ハウスメーカーだとなあなあになるから、ほかに聞いてみようということは充分にあると思います。

また、いろいろな検索をかけて探したWebサイトからお願いすると、小規模なリフォームはけっこう高くなります。理由としては、Webサイトの紹介料が入っているからです。例えば、「ウォシュレット交換3,980円」と書いてあっても、「取り外しで7,000円、出張料が5,000円、合計1万5,000円です」と言われて、「あれ? 足し算したけどおかしいぞ」ということも普通にあります。

外壁塗装はもともと高額ですので、ある程度の集客手数料を乗せても、おそらくそこまではブレず、ユーザーとしても普通に利用するものなのだと思います。

また、インターネットを見る方は高齢になっていて、20年前から使い始めたとして、50代の人が今は70代です。そのあたりを含めて、引き合いの状況やPVの伸び、今後の施策について教えてください。

丸山:まず、一軒家をお持ちの方とそうでない方で印象が変わってくるところもあると思うのですが、外壁塗装はもちろんデザイン的な要素も多分にありますが、家を守っていくための設備投資です。地域や塗料にもよりますが、何年かに1回は行わなくてはならないものなのです。

ですので、経済環境に対しては強いのですよね。メディアを運営してみて思いましたが、まずコロナ影響を受けていません。設備投資として行わなければならないという面では、非常に堅調なマーケットだと思っています。

おっしゃるとおり、1件あたりの単価は高く、100万円を超えるものが一般的です。そのため送客しやすく、広告宣伝費をかけやすいです。私たちも、送客というのは、購買価格が数百円、数千円単位のものはあまり馴染まず、基本的に売買単価の高いものと相性がよいと思っています。

就職の領域でも、大学生を1人採用するための費用は、全国の企業の平均では50数万円くらいになりますが、東京都内では80万円から90万円くらいかかっています。最終的な価格が高いからこそ、送客マージンをいただきやすいというのは前提にあると思います。

我々の事業は、今、経済環境に対して強いとお話ししました。これは、どの領域でもそうだと思うのですが、コロナ禍によるオンライン化の促進はプラス要素としてあると思います。

実際に、さきほど坂本さまがおっしゃったようなセールスがいまだにある程度あると思います。一方で、「外壁塗装しよう」「リフォームしよう」と思った時に、業者の名前が思いつくかというと、思いつかないですよね?

坂本:そうですね。

丸山:ユーザーと業者の情報の非対称性はかなり高いです。先ほどのお話ではないですけれど、結果的にリフォーム費用が7,000円になったとしても、それが正しいかどうかを判断できないのです。

そのため、我々のメディアの介在価値は高いと思っています。どんどんとオンライン化が進んでいますが、「比較したい」「正しい情報がほしい」というユーザーにとって、最適な判断を促すことができるメディアとしての役割を担っていけたらよいと思っています。

メディアに訪れるユーザーや、見積もりの依頼をするユーザーの数は伸びてきているところです。マーケットは堅いですし、オンライン化が進んでいるところも含めて、非常に楽しみなマーケットです。

質疑応答:スモールバーティカル戦略から3本の柱への転換について

坂本:次の質問です。1年半くらい前だと思うのですが、ポートフォリオで、スモールバーティカル戦略として、Webサイトをたくさん持って、その中から「大化け」を狙うというお話がありました。

その時の次の柱として、メディカル部門やFX部門、弁護士部門がありましたが、売却やポートフォリオの入れ替えをされたということで、それなりに収益があるものもあったと思います。

現在の、3本の柱として、リフォームと就職とカードローンを立てるという考えに至った経緯と、スモールバーティカル戦略を行ったことにより、非効率よりは爆発的なものに注力して収益を計算していくところに向かった過程を含めて教えてください。

丸山:おっしゃるとおり、昨年、大きく戦略を切り替えました。それに準じて、いくつかのメディアを売却、清算しました。切り替えの前提として、精算したメディアではすべて元を取っており、プラスに転じて売れているということがあります。

スモールバーティカル戦略の下で、M&Aないしは開発したメディアが悪かったのではなく、堅調に伸びていたため、惜しい気持ちがありながら売却したのは事実です。

どのような方針に変えたかと言うと、まずはM&Aの対象となるメディアの規模感を大きく引き上げました。かつ、先ほど5つの基準があるとお話ししましたが、参入する基準を明確にしました。これは、成長速度と達成確度を切り上げるためです。

これまでも、年間売上高が10億円くらいずつ上がっていましたが、今期から水準をグンと上げています。非連続成長していくためには、大きなものにトライしていかなくてはならないということで、対象物を上げました。これが1点目です。

これまでも失敗はしていないのですが、これからもM&Aや事業開発をしていく上では、成功確度を上げていかなくてはなりません。我々が成功確度が高いと思うことと、金融機関や投資家やパートナーからそのように認識いただけるかどうかは、別の話だと思っています。だからこそ、すべての人にとってわかりやすい成功確度の切り上げ方は勝ちパターンを抽出して明確化し、それに則ったM&Aを行っていくことだと思っています。これが2点目です。

今回、スモールバーティカル戦略から、スモールではないですがバーティカルな戦略に切り替えた理由としては、成長速度と成功確度を上げるためという、この2点になります。

質疑応答:第1四半期で増員した社員の収益化イメージについて

坂本:次の質問です。送客先を増やすことによって成長につながるため、人員を増やしていく必要があります。就活、人材紹介が中心だと思いますが、第1四半期で19名増やし、前期からほぼ倍増となっています。

お話にあったとおり、東京都は採用に100万円近い単価がかかるということですが、第1四半期で増員した社員が収益化するまでのイメージを教えてください。

丸山:基本的に、これまでも方針としてきたのですが、新卒採用を大事にしており、採用活動は春に寄っています。長期的に組織を作っていくためでもありますが、就職領域を事業としていますので、相性がよいためでもあります。ですので、計画上、9割方は春に寄るかたちになります。

春に採用コストが積み上がり、まだ利益転換しない社員が多い時期になるため、季節性と言いますか、毎年、第1四半期の利益水準はそれほど高くはありません。後半に差し掛かって利益を回復してくるイメージです。ビジネス上の特性と言うよりは、どちらかと言うとリソース獲得のタイミングが寄っているからに近しいと思っています。

坂本:1on1のかたちだと、言い方は悪いですが、一括で就職活動したあとに溢れたところを厳選して採用する人たちは、ピークが終わった夏以降に動くため、そのようなところも事業性が表れているところでしょうか?

丸山:ですので、上期と下期は利益率がけっこう変わってきており、そこは計画的に行っています。

質疑応答:今期の広告宣伝費について

坂本:次に、広告宣伝費についてお伺いします。前第4四半期は18.2パーセントの上昇ですが、今期も前期を上回る、あるいは、前期並みの広告宣伝費を使いつつ、成長を目指していくのでしょうか?

丸山:第4四半期の広告宣伝費の上昇に継続性はなく、広告単価が上がったということでもないです。どちらかと言うと、戦略的に広告投下をしてきたというのが正しい見解です。毎年、第4四半期あたりの、売上と利益をしっかり達成した余剰分に関しては、広告に投下していくきらいがあります。

例えば、カードローン領域も、広告で流通量を上げて、分析量も上げる意図でしたので、結果的にすごく伸びているというところはあります。

質疑応答:コロナ禍での就活領域の引き合いについて

高井:リフォーム領域は、コロナ禍でも引き合いが強かったというお話でした。一方で、就活メディアについては、コロナ禍で面接も難しい状況が続いていると思いますが、サービスの引き合いはいかがですか?

丸山:去年の第1四半期に関しては、コロナ禍の正しい行動がうんぬんということで、戸惑いが大きかったと思います。そのため、業績としても非常につらい時期でした。ただし、徐々に人材会社や求人企業を含めて、オンライン化、あるいは対面だとしても感染対策をしながらということに慣れてきたところもあり、今は引き合いとしては順調です。

どこかのレポートに掲載されていましたが、コロナ禍でも大卒者の有効求人倍率は1.5を超えているようです。中途採用や転職市場は、採用したら翌月か翌々月に入社することも多いため、経済環境や利益環境のコントロール要素にされがちだと思います。ですので、リーマンショックの時も転職市場は急激に縮小していきました。

一方で、リーマンショックの時も、大卒者の就職市場は有効求人倍率1.2を超えています。入社が1年後、1年半後の活動のため、急激に止めたりはしないところが強さだと思います。もちろん、一時的に需要が減りはしましたが、今のところは平常時に戻ってきている感覚です。

質疑応答:バーティカル戦略のクロスセルでの成長について

坂本:個人投資家からの質問です。質問者は、バーティカル戦略をとるにあたり、クロスセルでの成長を描いていると思っているようですが、実際に、就職とリフォームとカードローンの、領域を超えた相乗効果はあるのでしょうか? クロスセルの使い方があれば教えてください。それとも、クロスセルよりは、1本をどんどんと育てていくかたちなのでしょうか?

丸山:「手前の相乗効果を狙いすぎて、小さいビジネスを積み上げてはならない」と、議論してきました。

坂本:確かに、スモールバーティカル戦略の時は、そのほうが使えると言うことができますよね。

丸山:おっしゃるとおりです。ですので、就職の領域に近しいメディアを買い始めて、クロスセルすることは可能ですが、メディア自体は小さいものが積み重なってしまうのではないかと思っています。

我々は、個人情報をしっかりと持っており、昔と違い、ナンバーポータビリティを含めて、個人情報が変わりづらくなってきています。例えば、2年、3年経っても、ダイレクトに連絡できるスキームを有しているという仮説の下では、一つひとつで成り立っているものを厳選しながら、送客していけると考えています。

クロスセルに関しては、自社内で行えるため、就職とカードローンでのクロスセルが一番よいです。

坂本:そうですよね。

丸山:ですが、外部への送客でも構わないと思っています。そのテストマーケとして、就職の領域では、起業スクールやプログラミングスクールなどへの送客を始めたのですが、すこぶる順調です。

クロスセルは充分可能で、リフォームの領域でも、「外壁塗装を検討したユーザー」について、イコール「戸建てを持っているユーザー」という考え方もできるため、ここのクロスセルも実は送客できるプロダクトが無数にあると思っています。

今回の中計では柱にしていませんが、個人的には、次の中計くらいには、意外と集客コストをかけずに売上を積めるクロスセルが、収穫逓増型に売上を切り上げていくポイントとなり得ると思っています。

坂本:もともとある太い戦略のクロスセルでも、そのさらなる上積みと言いますか、例えば、新卒はおそらく第2新卒への投資になり、将来的に第2新卒向けのメディアに取り組むなり、がっつりと集客する財産としての使い方となるのでしょうか。非常に勉強になりました。

質疑応答:重要視している組織づくりについて

坂本:売上を見る限りコロナ影響はないようですが、収益の部分で、少し来期の溜めと言いますか、一旦潜っているかたちになっています。その中でポートフォリオの入れ替えを含めて、政策を教えてください。

丸山:お話ししたところ以外で重要視しているのは、組織づくりです。非連続成長に対する再現性を持つ会社は組織が強いと思っています。私のバックグラウンドはHRですので、この会社を組織としてどこまで強くできるか、これからを楽しみにしています。

個人的には、例えば、クラウドソーシングでも人材業でも、同業種であれば、上場して利益を出していっている会社と、始めたばかりの小さな会社でも、ほとんど同じビジネスモデルだと思います。

始めたタイミングがもし仮に一緒だとして、事業規模の成長が違うとすれば、目の前にあるビジネスチャンスを生かした組織だったかどうかの違いだと思っています。

これからも、目の前にあるビジネスチャンスを、組織力を理由に逃さないために、今のうちから組織づくりに着手することが重要だと思っています。ですので、人材採用、教育、制度設計を含めて、10年後のポートを見据えた時に先行投資するべきことを優先的に進めています。

新着ログ

「サービス業」のログ