ウィルグループ、コロナ影響を限定的に抑え営業利益は予想を上回る着地 中期経営計画では高収益体質化を目指す

目次

大原茂氏(以下、大原):おはようございます。ウィルグループの代表の大原でございます。本日はお忙しい中、決算説明及び中期経営計画説明会ライブ配信にご参加いただきまして、誠にありがとうございます。はじめに私から説明を行い、その後、質疑応答に移りたいと思います。

本日は、この3つについてお話しさせていただきます。2021年3月期の実績、中期経営計画、そして、今期である2022年3月期の通期業績予想と配当予想についてです。

2021年3月期ハイライト

はじめに、2021年、前期の実績からご説明させていただきます。ハイライトとしては、3つあります。

1つ目、新型コロナウイルスの事業への影響については、ほぼ収束に向かっているということです。2つ目、第3四半期以降は採用等の投資も徐々に再開していくということ、3つ目、財務指標についてはしっかりと改善できてきているということです。大きく言いますと、この3つがハイライトということで、それぞれご説明させていただければと思います。

2021年3月期 連結実績

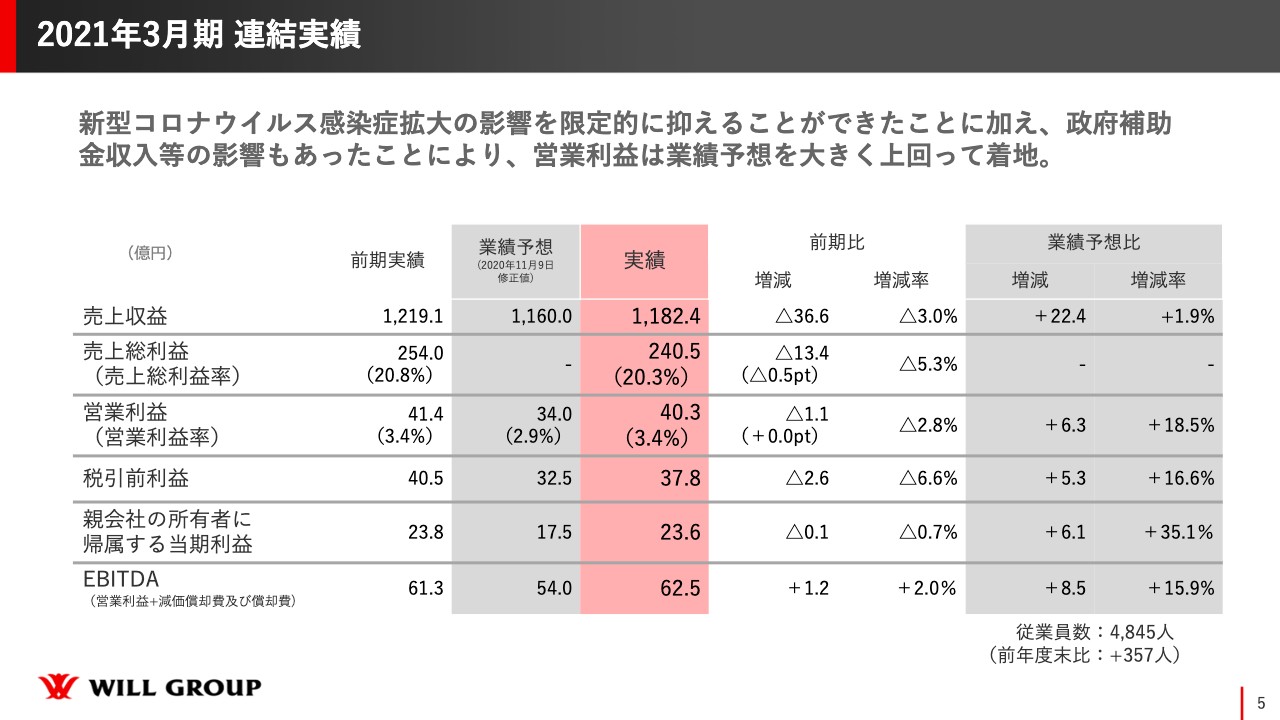

前期の連結実績です。売上収益に関しては、前期実績として1,182.4億円、売上総利益は240.5億円、営業利益は40.3億円、営業利益率は3.4パーセントとなっています。

前期比では、売上は36億円ほどダウン、営業利益は1億円ほどダウンというかたちになっています。

業績予想と比較すると、売上は22億円ほどプラスし、営業利益は6億円ほどプラスとなりました。これは、新型コロナウイルス感染拡大の影響を限定的に抑えられたことに加え、政府補助金収入の影響もあり、営業利益は業績予想を上回る結果で着地することができたということです。

セグメント業績概要

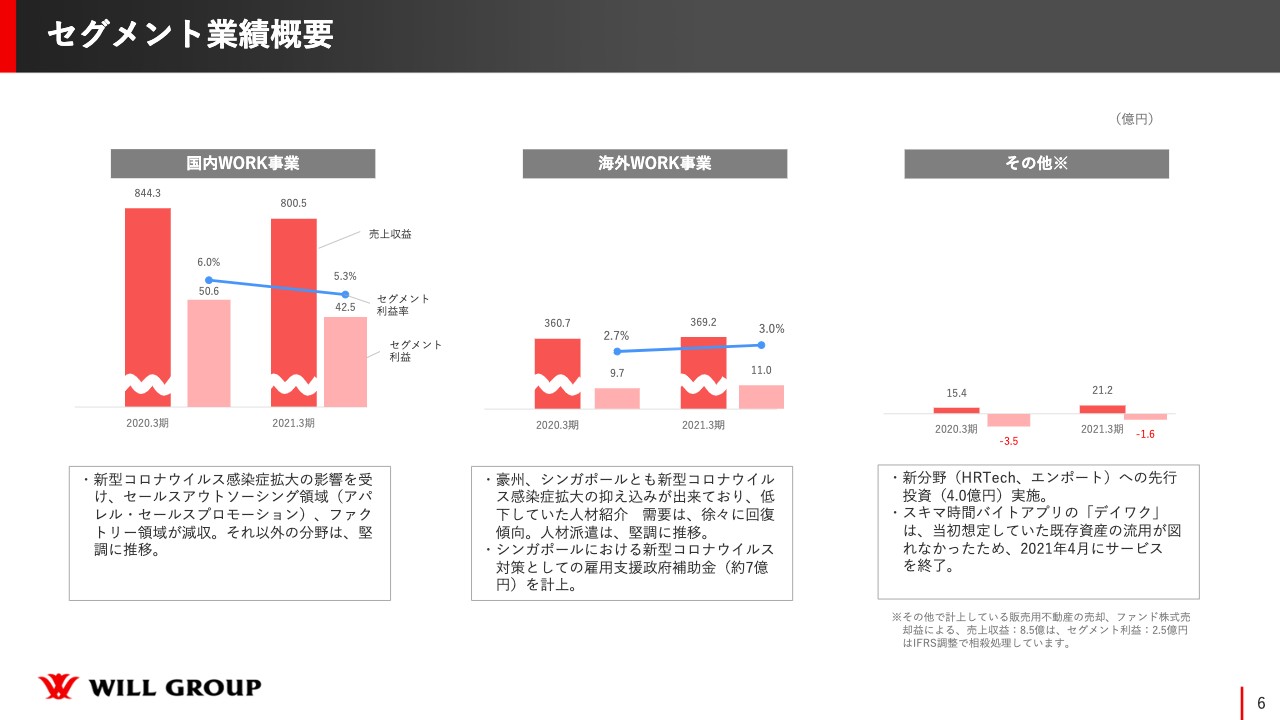

セグメントごとの業績の概要です。国内WORK事業、海外WORK事業、そして、その他と分けています。

国内WORK事業に関しては、売上収益は前期比40億円ほどダウンしており、営業利益も10億円弱ダウンしたかたちになっています。それに伴い、営業利益率もダウンしました。これは、主にファクトリーやセールスアウトソーシングのアパレルやイベントが限定的に影響を受けたことによるものです。

海外WORK事業に関しては、売上収益は前年度よりアップし、営業利益もアップしています。こちらについては、オーストラリア、シンガポールは新型コロナウイルスを比較的抑え込めたということがあり、政府を中心として派遣市場をうまく伸ばすことができました。

またシンガポールは、政府の補助金がアドオンされたかたちでアップしています。

その他に関しては新分野ということで、「HRTech」「ENPORT(エンポート)」という、外国人のインバウンドの事業ですが、コロナ禍により外国人が日本にあまり入国しなかったということもあり、売上収益はほぼ変わっていません。

さらに言いますと、投資の部分をコロナ禍で抑え込むことができたため、もともとのマイナスの利益から多少削減できたということがあります。

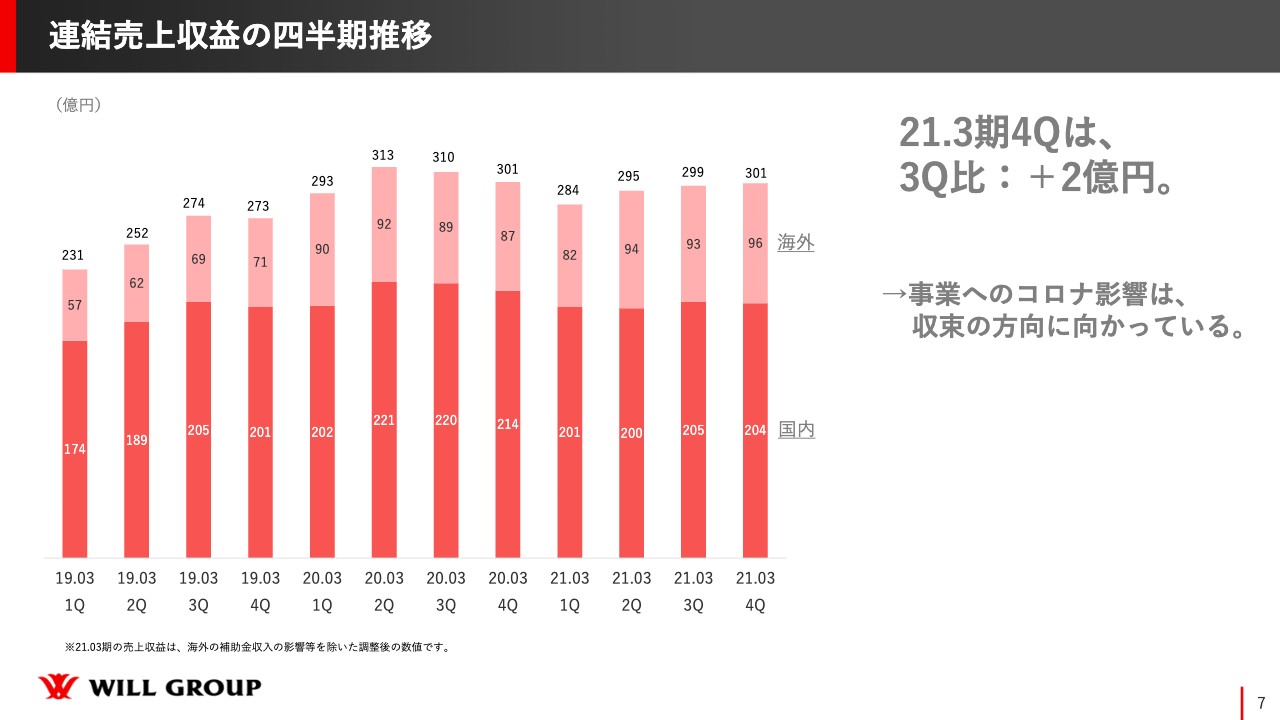

連結売上収益の四半期推移

連結売上収益の四半期の推移ですが、前期は第1四半期がボトムで、徐々に右肩上がりというかたちになっています。第3四半期と比較しても、第4四半期はプラス2億円というかたちで落ち着いています。

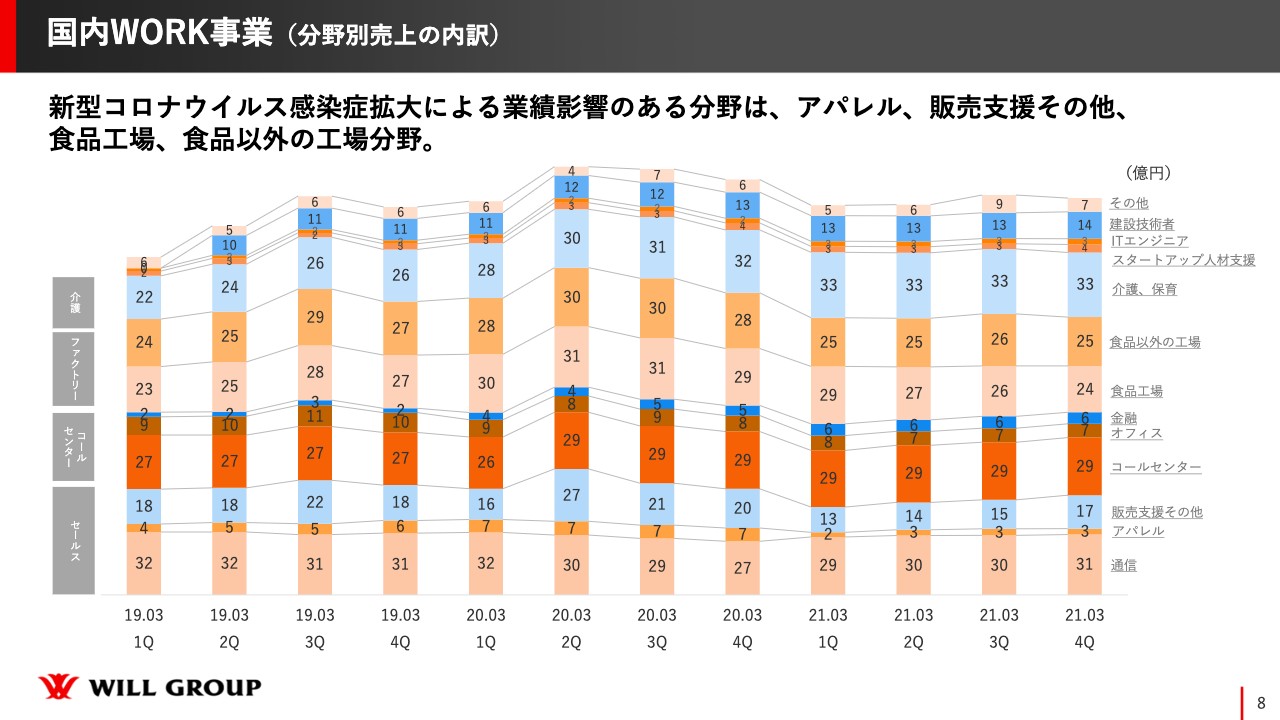

国内WORK事業(分野別売上の内訳)

国内WORK事業における、分野別の売上の内訳です。新型コロナウイルスの影響により、アパレル分野や販売支援その他の分野は、前年度と比較してもダウンしています。

加えて、ファクトリー領域である食品、食品以外の分野も、前年度から新型コロナウイルス影響を受けてダウンというかたちです。ただ、販売支援その他に関しては、徐々に回復傾向であり、今期に関してはしっかりと戻していければと考えています。

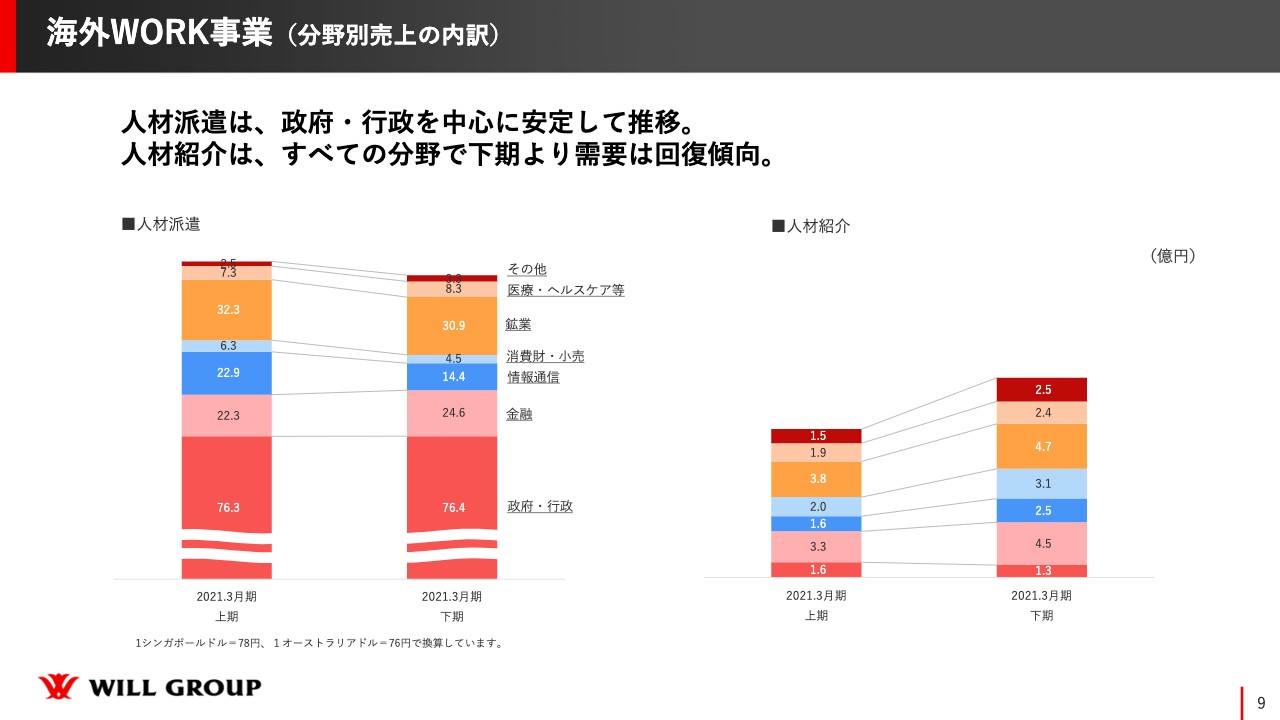

海外WORK事業(分野別売上の内訳)

海外WORK事業の分野別の売上の内訳です。スライド左側が人材派遣の前期の上期と下期、スライド右側が人材紹介の前期の上期と下期で分けています。人材派遣は、下期において少しダウンというかたちになっていますが、人材紹介の領域においては、第1四半期、第2四半期がロックダウン等の影響を受けましたが、第3四半期、第4四半期にかけて人材紹介の需要が回復し、上り傾向であるということです。

海外の人材派遣については、大きく影響を受けていません。これは、オーストラリアを中心として政府行政案件が非常に順調に伸びたことにより、大きく影響を受けることがなかったという状態になっています。

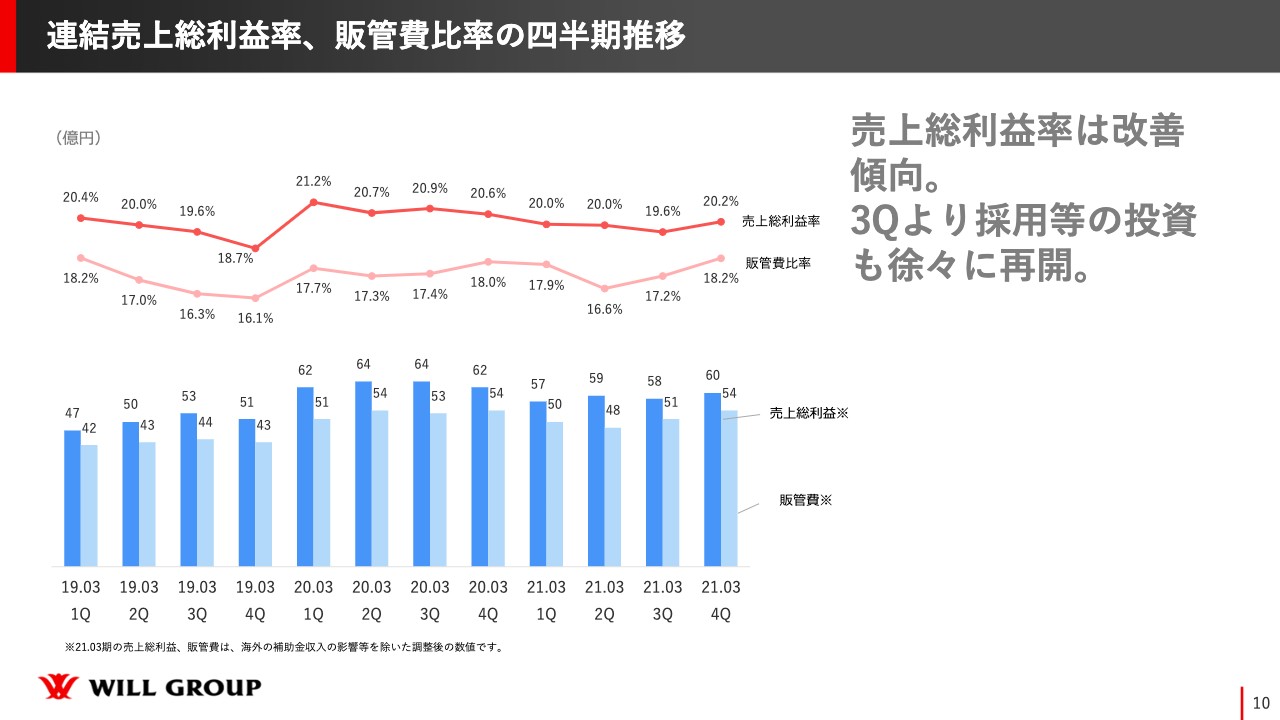

連結売上総利益率、販管費比率の四半期推移

連結売上総利益率ならびに販管費比率の四半期推移についてです。売上総利益率に関して、第3四半期は、特に法定福利等で圧迫したところはありましたが、第4四半期に向かっては改善傾向にあります。販管費比率に関しては、第3四半期からは採用等の投資を徐々に開始するなど、販管費の投資を再開しているため、上がってきている状態です。

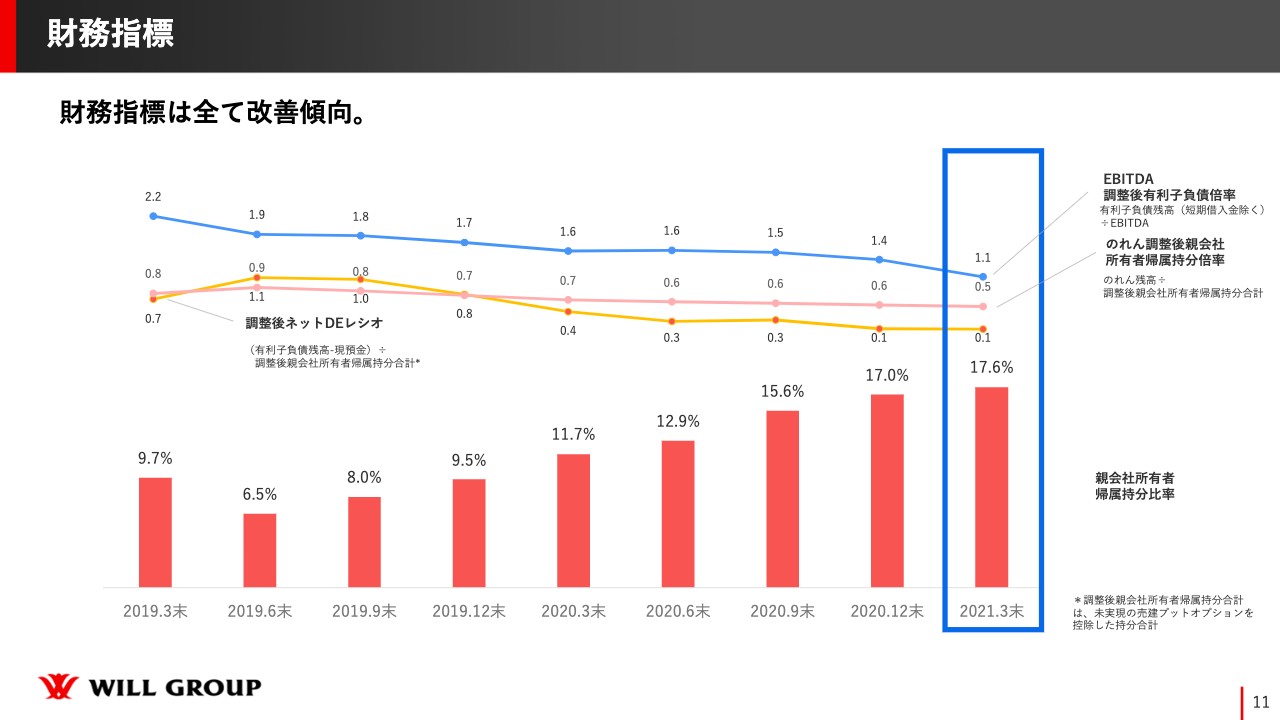

財務指標

財務指標に関しては、すべてにおいて順調に回復傾向というかたちです。

Ⅱ.中期経営計画(WILL-being 2023)

続きまして、中期経営計画「WILL-being 2023」のご説明に入らせていただきたいと思います。当期の状況及び中長期の成長のシナリオということで、まずは前期までの状況をご説明します。

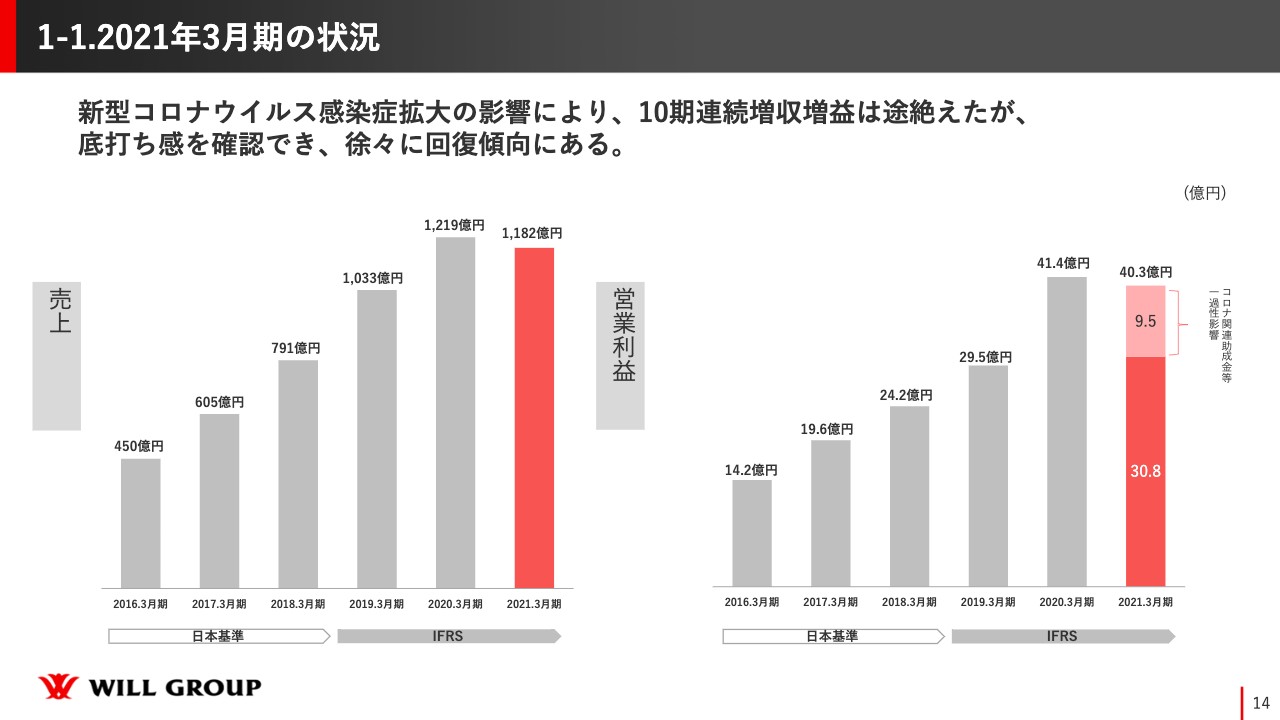

1-1.2021年3月期の状況

スライドは、2021年3月期までの状況を棒グラフで表しています。10期連続の増収増益は途絶えましたが、なんとか底打ち感を確認でき、徐々に回復傾向にあります。ならびに、新型コロナウイルスによる一過性の営業利益のプラス影響はありましたが、いわゆるマイナス幅は最小限に抑えることができ、あらためて耐震性の強い会社であるということも証明できたと思っています。

1-2.中期経営計画の更新にあたって加えた要素

今回、中期経営計画の更新にあたり前年度1年間を振り返ってみましたが、加えた要素としてはスライドのとおりです。外部環境の変化、足下の業績回復の見通しを踏まえ見直しました。

また、中長期の成長シナリオと、2023年3月期をターゲットイヤーとした中期経営計画の位置づけを再セットしたということです。さらに、前年度はコロナ禍ということもあったため、我々の中でじっくり考え、ポートフォリオシフトの明確化を行いました。

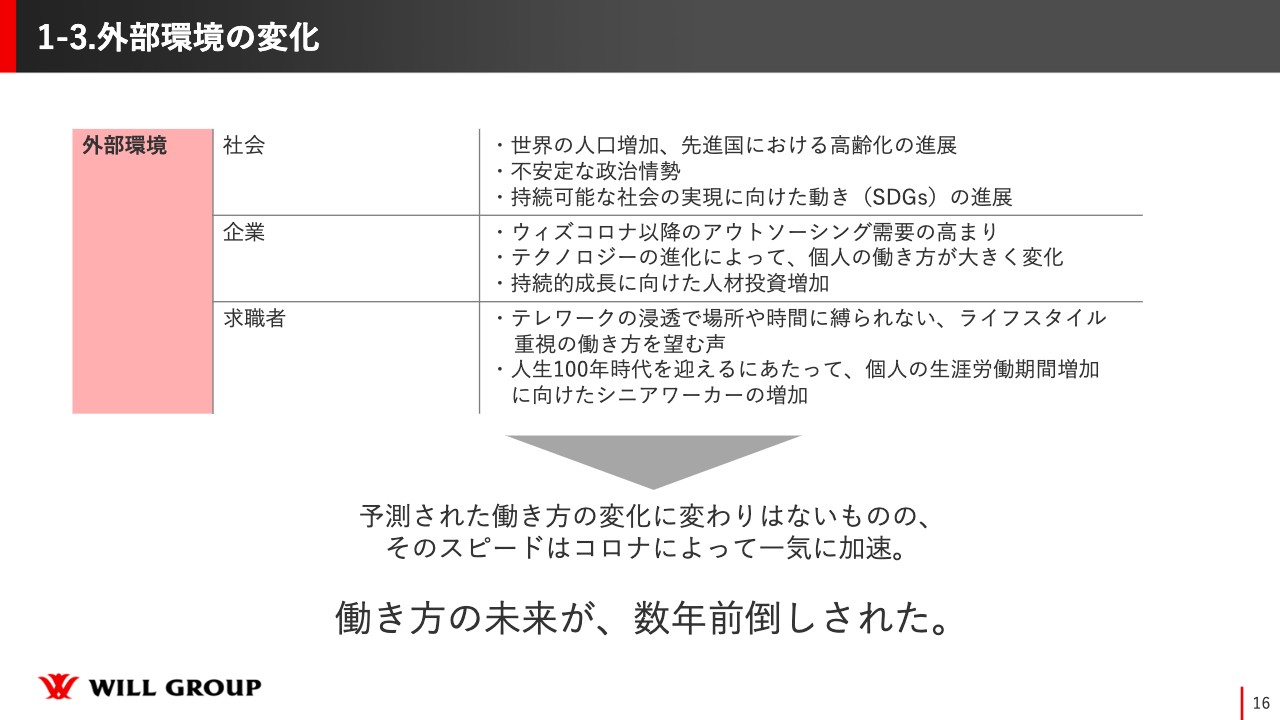

1-3.外部環境の変化

外部環境の変化について、どのようなことがあったのかというところですが、まず社会においては、世界的な人口の増加、先進国における高齢化の進展があります。そして、企業側の状態ではウィズコロナ以降のアウトソーシング需要がどんどん高まっていくというところと、テクノロジーの進化、ならびに個人の働き方が大きく変化した1年だったと思います。

求職者側の変化としては、テレワークの浸透により、場所や時間に縛られないライフスタイルが重視されるようになりました。人生100年時代を迎えるにあたり、個人の生産性、労働時間の増加に向けたシニアワーカーの増加があったと考えています。

そのような中で、予測された働き方自体について大きな変化はないものの、コロナ禍によってそのスピードは一気に加速したと思います。すなわち、働き方の未来が数年間前倒しされたと感じているところです。

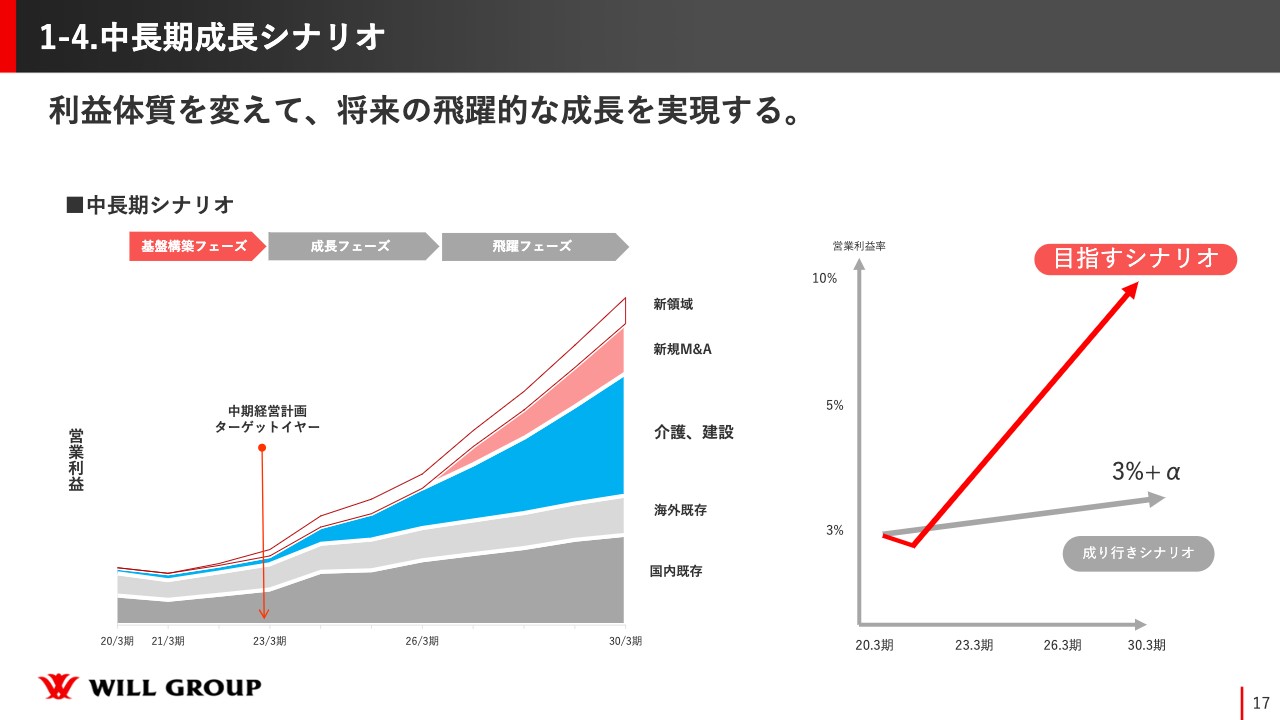

1-4.中長期成長シナリオ

中長期の成長シナリオについてです。長期的に2030年3月期を見越しながら、今中期経営計画では基盤を構築するフェーズだと考えています。そうした中でしっかりと今中期経営計画を達成し、基盤構築を図っていきたいと考えています。

もともと、これまでの延長線上で未来の計画を策定すると、営業利益率も現状の3パーセントのプラスアルファからなかなか脱却できない部分があります。今期に関しては、営業利益率はいったんへこんでしまうものの、しっかりと未来に向けて投資し、目指すべきシナリオに向かって高い営業利益率へ転換できるように進んでいきたいと思っています。

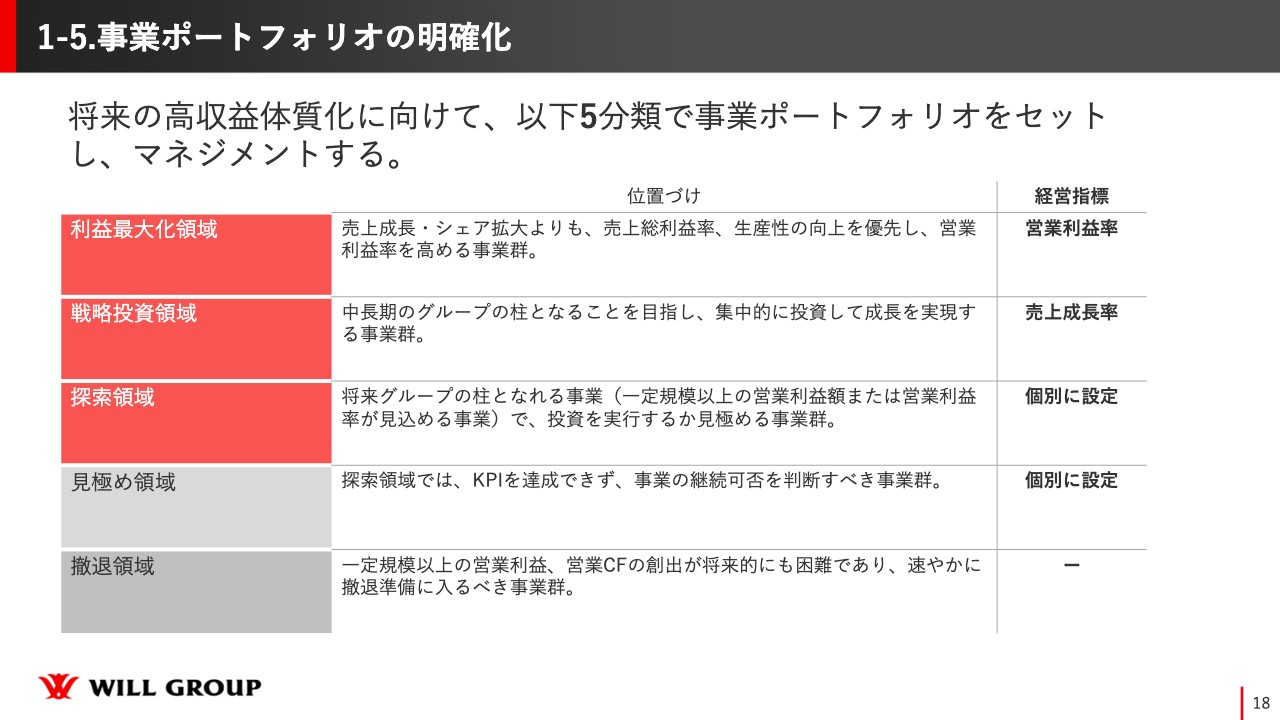

1-5.事業ポートフォリオの明確化

事業ポートフォリオの明確化を行ったため、ご説明させていただきます。将来の高収益体質化を目指し、スライドにある5分類に事業ポートフォリオをセットし直しました。

1つ目が、利益最大化領域です。売上成長・シェア拡大よりも売上総利益率、生産性の向上を優先し、営業利益率を高める事業群としています。

2つ目が、戦略投資領域です。これは中長期のグループの柱となることを目標とし、集中的に投資して、成長を実現していく事業群です。特に売上成長率にこだわり、経営指標を見ていきたいと思っています。

3つ目が、探索領域です。これは、将来のグループの柱となることができる事業ということで、一定規模以上の営業利益額や営業利益率が見込める事業で、投資を実行するか見極める事業群です。

見極め領域については、探索領域ではKPIが達成できず、事業の継続可否を判断すべき事業群ということです。 撤退領域は、見極め領域から落ちた事業群として、5つのポートフォリオにセットしています。

Ⅱ.中期経営計画(WILL-being 2023)UPDATE

中期経営計画「WILL-being 2023」の基本方針、重点戦略です。これは昨年度のこの時期に、数値以外の中期経営計画の基本戦略を発表しましたが、数字プラスアルファ、基本戦略をアップデートしたものを発表したいと思っています。

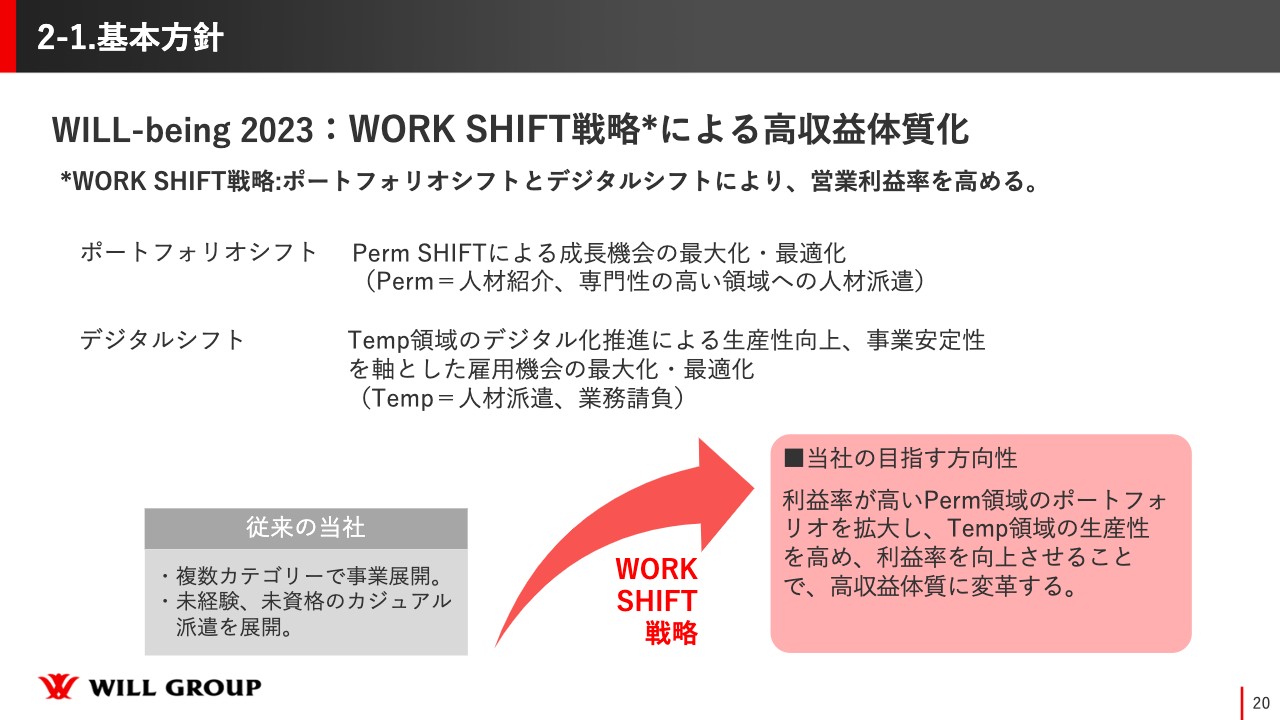

2-1.基本方針

基本方針は変わっていません。「WILL-being 2023」ということで、我々はWORK SHIFT戦略により高収益体質化を目指していきます。WORK SHIFT戦略とは何かと言いますと、WORK SHIFT戦略イコール、ポートフォリオシフトとデジタルシフトということで、営業利益率を高めていくということです。

「ポートフォリオシフトとは何ですか?」ということですが、人材領域において、Perm領域、Temp領域と、あえて2つに分けました。

Temp領域は、いわゆる有期労働者の派遣、カジュアル派遣といったところです。期間が限定した派遣をTemp領域と位置づけています。もう1つのPerm領域は、人材紹介や無期雇用の専門性の高いスタッフの派遣と位置づけました。

そのような中で、我々はPerm領域にシフトしていき、いわゆる無期雇用社員、正社員たちの成長機会の最大化や最適化を行ったりしていくというところが、我々のポートフォリオシフトとなります。

もう1つのデジタルシフトに関しては、Temp領域において、デジタル化を推進していくことにより生産性を高め、しっかりと利益率を高めていくということです。

スライド下にある図で見ていただくとわかりやすいと思いますが、従来、当社では複数のカテゴリーで事業展開していました。その中でもベースとなっていたのが、ほぼ未経験、ならびに未資格のカジュアル派遣で、有期労働契約というかたちで展開していました。

それをWORK SHIFT戦略ということで、利益率の高いPerm領域のポートフォリオを拡大していきます。ならびにTemp領域に関しては、生産性を高め、この両軸を回していくことにより、営業利益率を向上させるかたちで、高利益体質に変革していくということです。

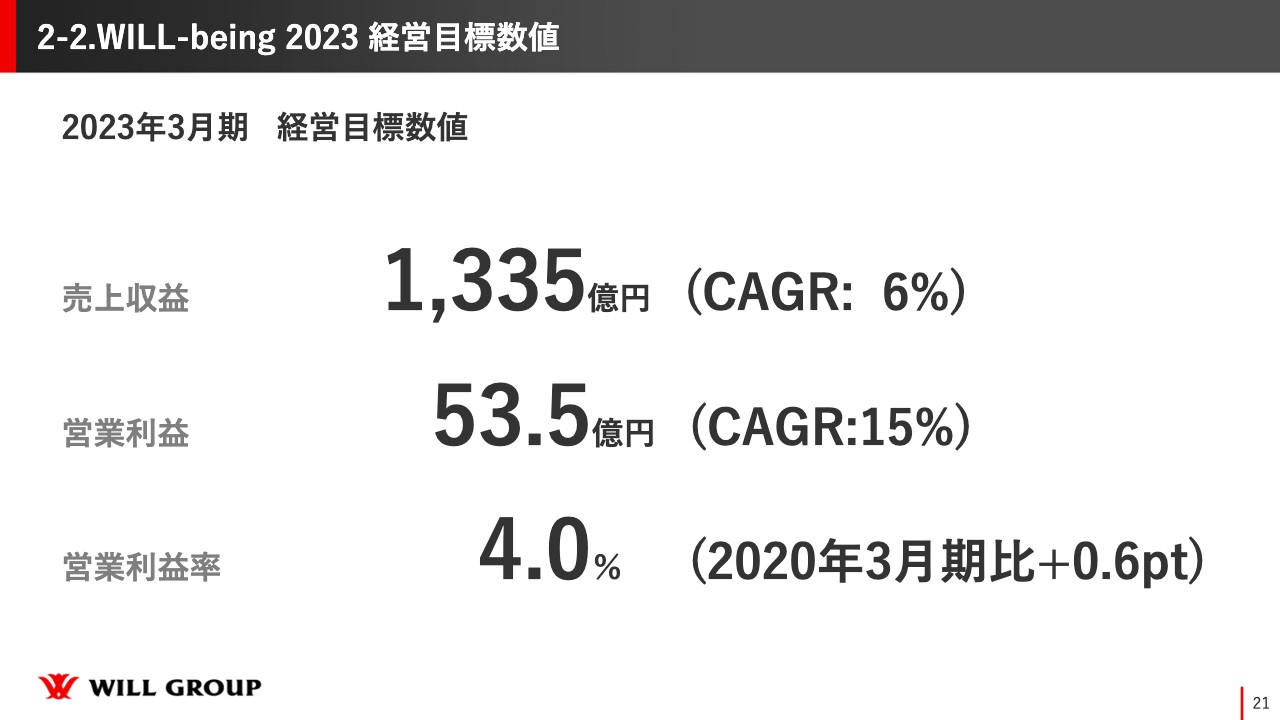

2-2.WILL-being 2023 経営目標数値

2023年度3月期の目指すべき経営目標の数値についてですが、売上収益で1,335億円、営業利益で53.5億円、営業利益率で4パーセントを目指していきます。

2-3.売上収益、営業利益の推移

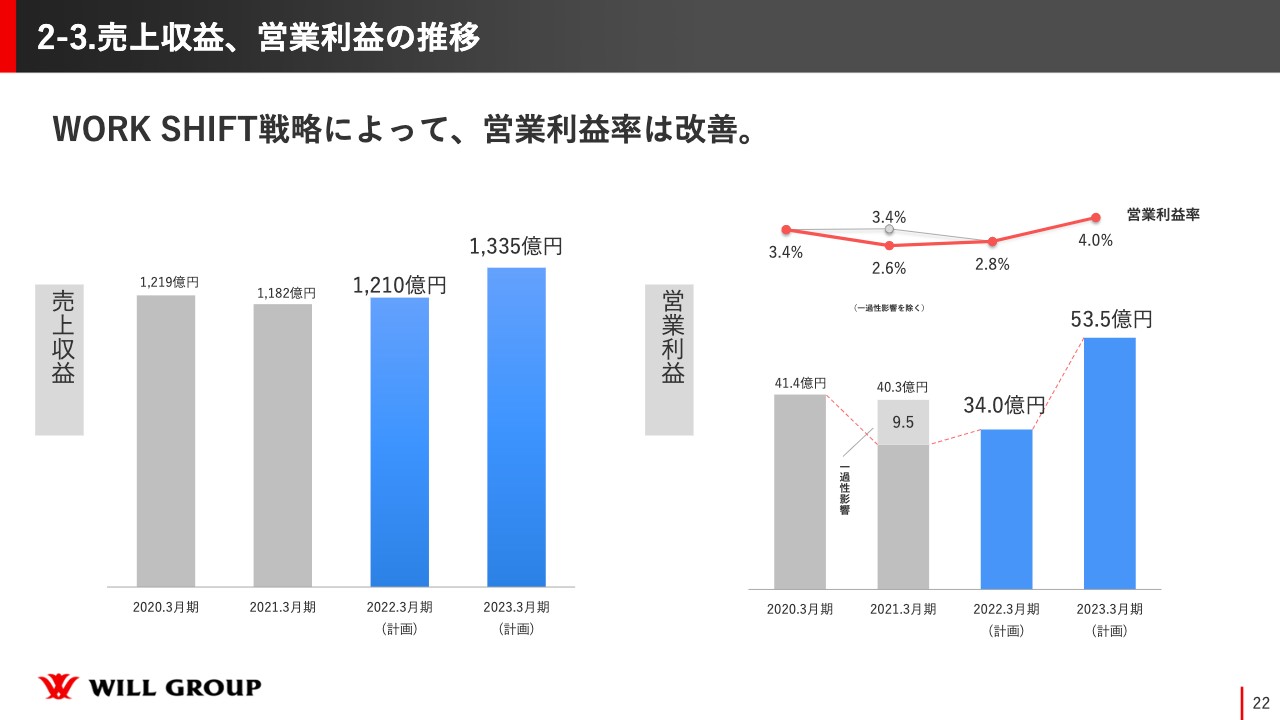

売上収益に関しては、WORK SHIFT戦略により、スライドにあるようなかたちで上がってきており、営業利益率も改善していくということです。

前期の数字は、実質40.3億円ということで、営業利益率は3.4パーセントとなっていますが、助成金等の一過性影響が約9.5億円ここには含まれていますので、実力値としては30億円と少しというかたちになります。ですので、営業利益率2.6パーセントが前年度の実力値だと思っています。

そのような意味でも、営業利益率2.6パーセント、2.8パーセント、4.0パーセントというかたちで、しっかりと投資しながら改善していくという考え方でいます。

2-4.事業ポートフォリオマネジメント

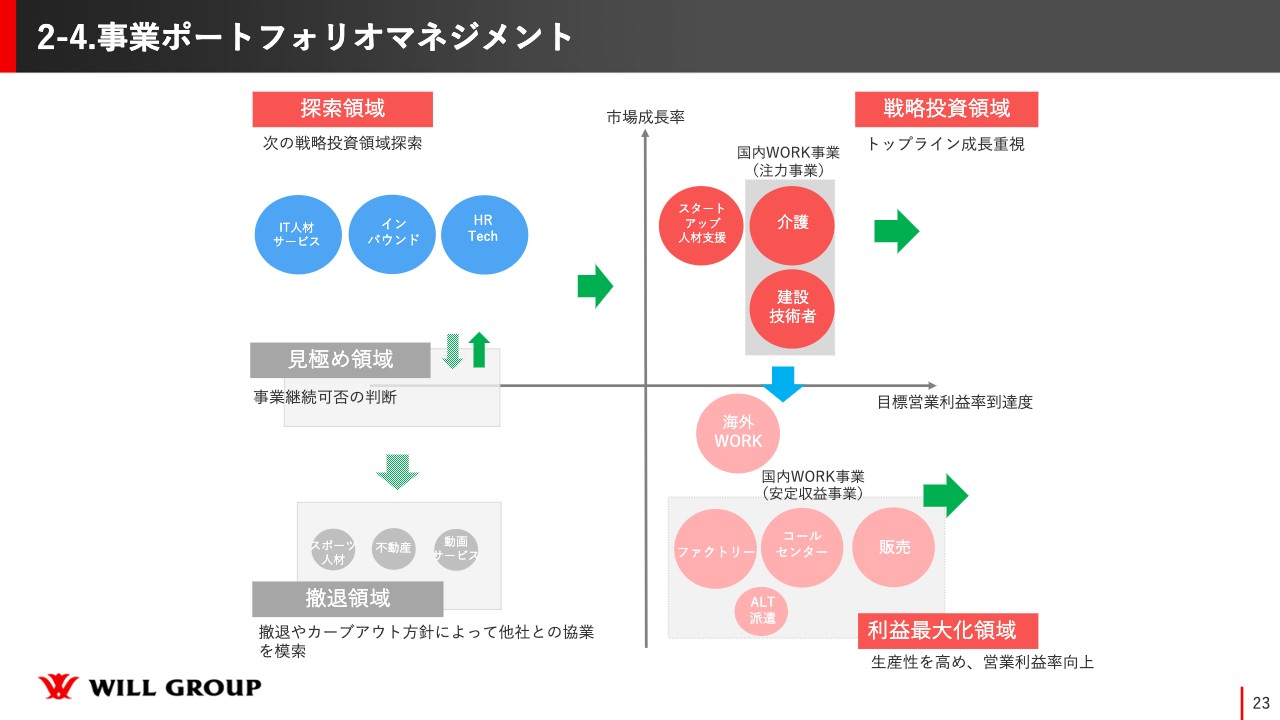

先ほど、事業ポートフォリオを5つに分けましたが、こちらでは我々の事業がどこに入っているかという説明をさせていただきます。

スライド右上の戦略投資領域に関しては、トップラインの成長を重視していくというところです。介護、建設技術者の領域や、子会社で展開しているスタートアップ人材の支援など、このような領域が戦略投資領域となります。

ここが拡大、成長していくと、後々、利益最大化領域に入ってきます。それで言いますと、スライド右下にある利益最大化領域は、国内ではファクトリー領域、コールセンターならびに販売、そしてALT派遣、海外WORK事業というところです。こちらはトップラインの成長よりも、生産性を高めながら営業利益率を向上していくという領域です。

そして、スライド左上の探索領域に関しては、新たに始めたIT人材サービス、インバウンド領域、「HRTech」の領域となります。

こちらはしっかりと自分たちのステージゲートを設け、KPIを設定しながら戦略投資領域に持っていければと考えています。そして、スライド下の部分が撤退領域にあたります。

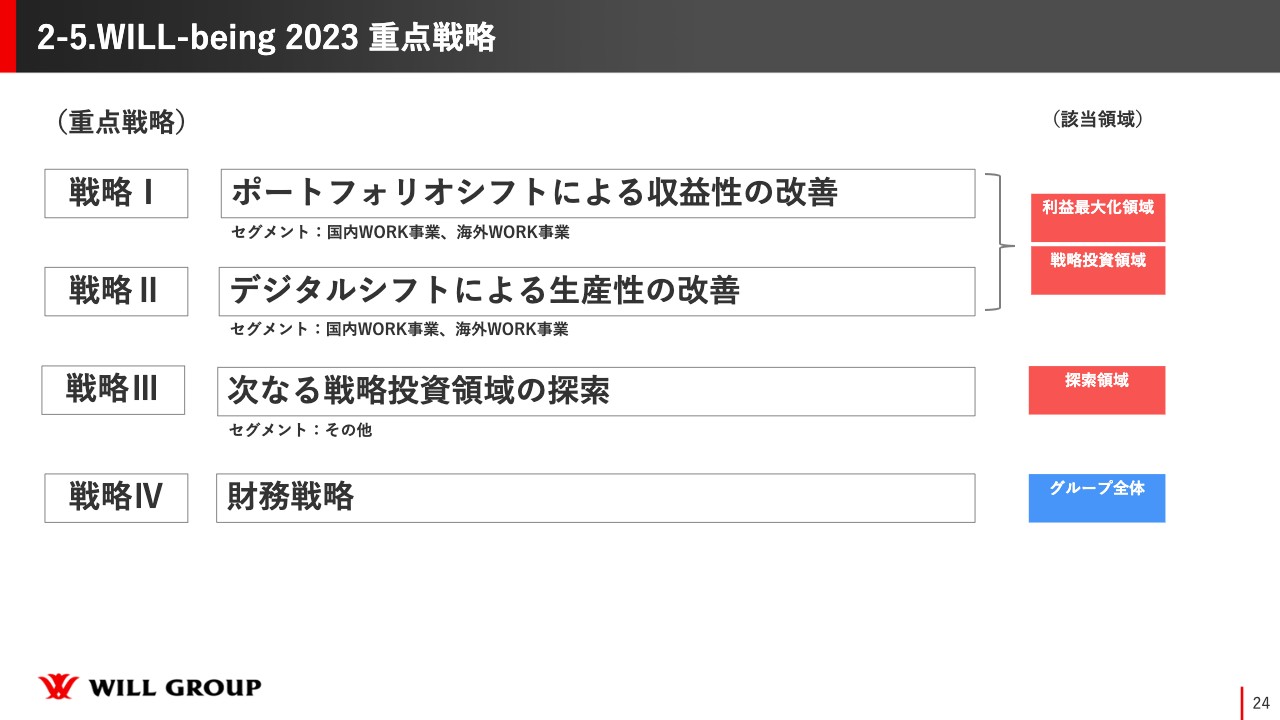

2-5.WILL-being 2023 重点戦略

「WILL-being 2023」の重点戦略です。主な戦略はスライドにある4つとなります。まず「ポートフォリオシフトによる収益性の改善」ということで、これは国内WORK事業、海外WORK事業になります。

そして、「デジタルシフトによる生産性の改善」「次なる戦略投資領域の探索」「財務戦略」については、次のページから細かく説明させていただきます。

Perm SHIFTによる売上総利益率の改善①

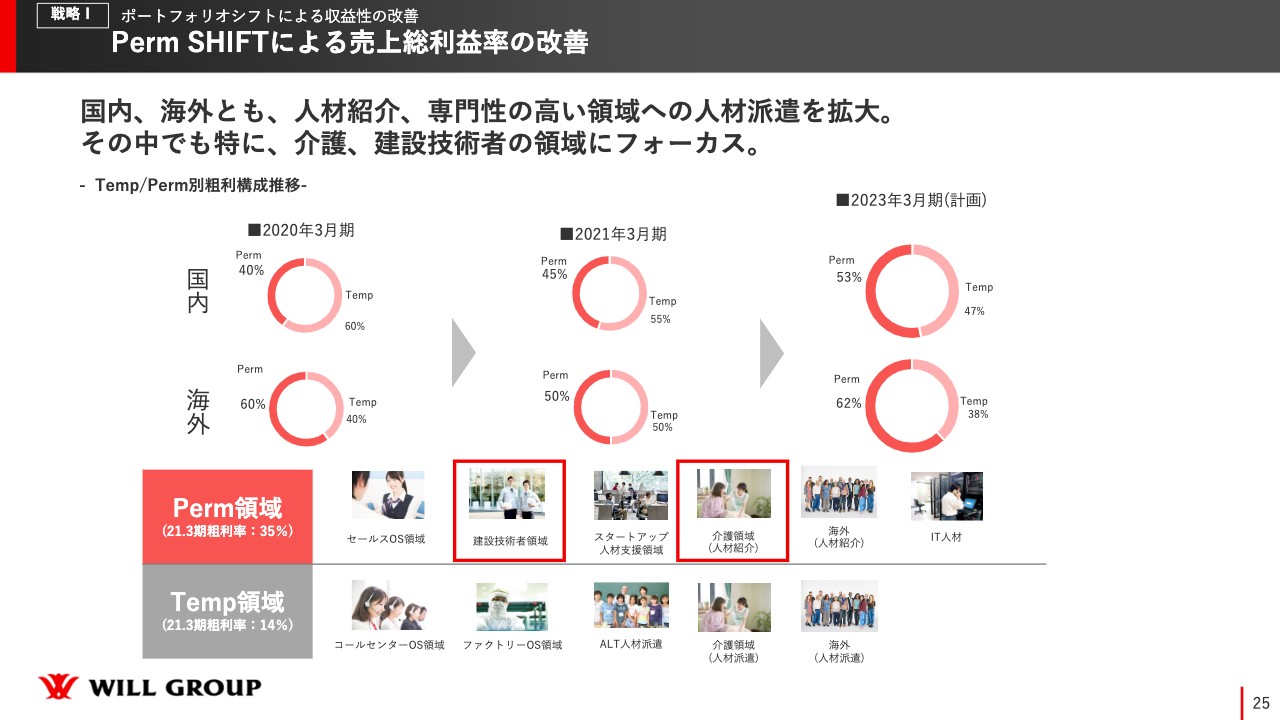

1つ目の、「ポートフォリオシフトによる収益性の改善」に関しては、大きくはPerm SHIFTによる売上総利益率の改善がそれにあたり、国内、海外と分けています。

スライドの円グラフは、粗利の構成になっています。2020年度の3月に関しては、国内は60パーセントがTemp領域で、海外は40パーセントがTemp領域という状況でした。

前期が終わり、国内に関してはファクトリーの売上が減ったり、建設領域が伸びてきたということから、Perm領域が徐々に増えている状態となっています。海外は、人材紹介が大打撃を受けたということで、その割合が減っています。

中期経営計画の最終年度に関しては、国内は53パーセントまでPerm領域を伸ばし、さらに、海外も62パーセントまで増やし、両方60パーセント近くまでPerm領域が構成を占める状態に持っていきたいと考えています。

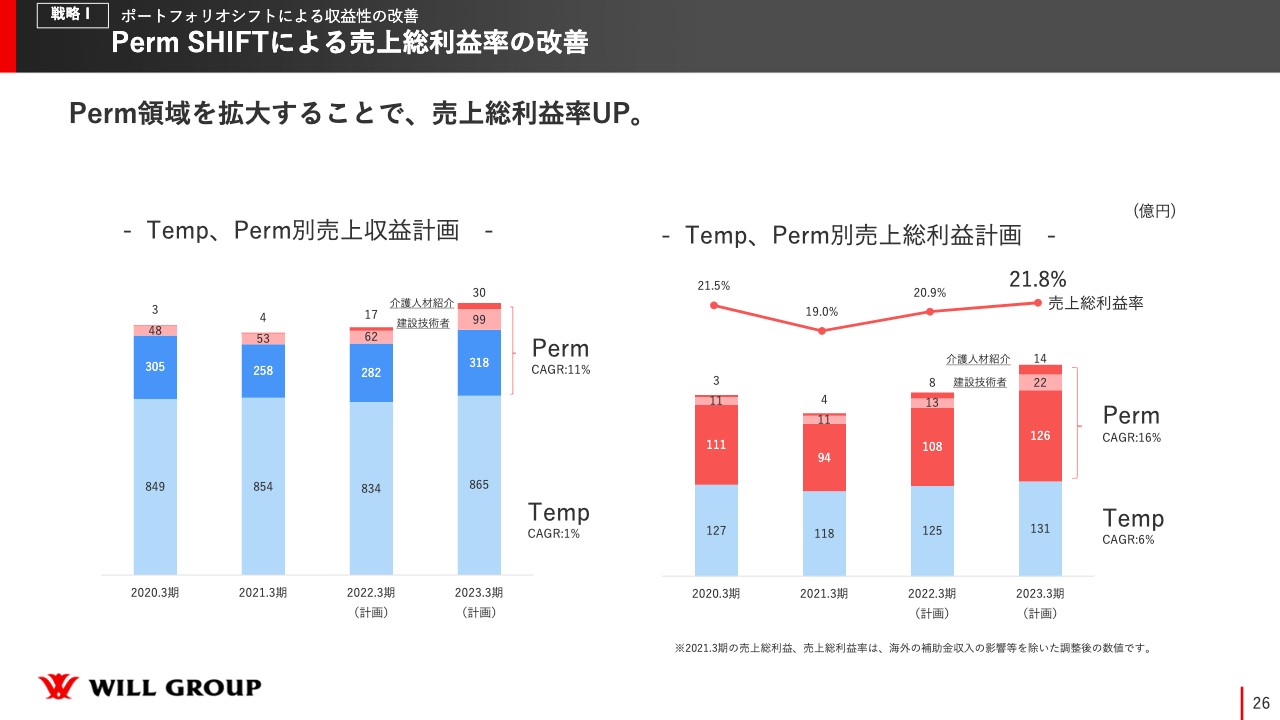

Perm SHIFTによる売上総利益率の改善②

そして、Perm SHIFTによる売上総利益率の改善ということですが、前期において、実質、人材ビジネスは売上総利益率が19.0パーセントまで下がっていますので、2年かけながら、しっかりと伸ばしていきたいと思います。それは、Perm領域をしっかりと拡大することで実現できると考えています。

建設技術者派遣領域の戦略

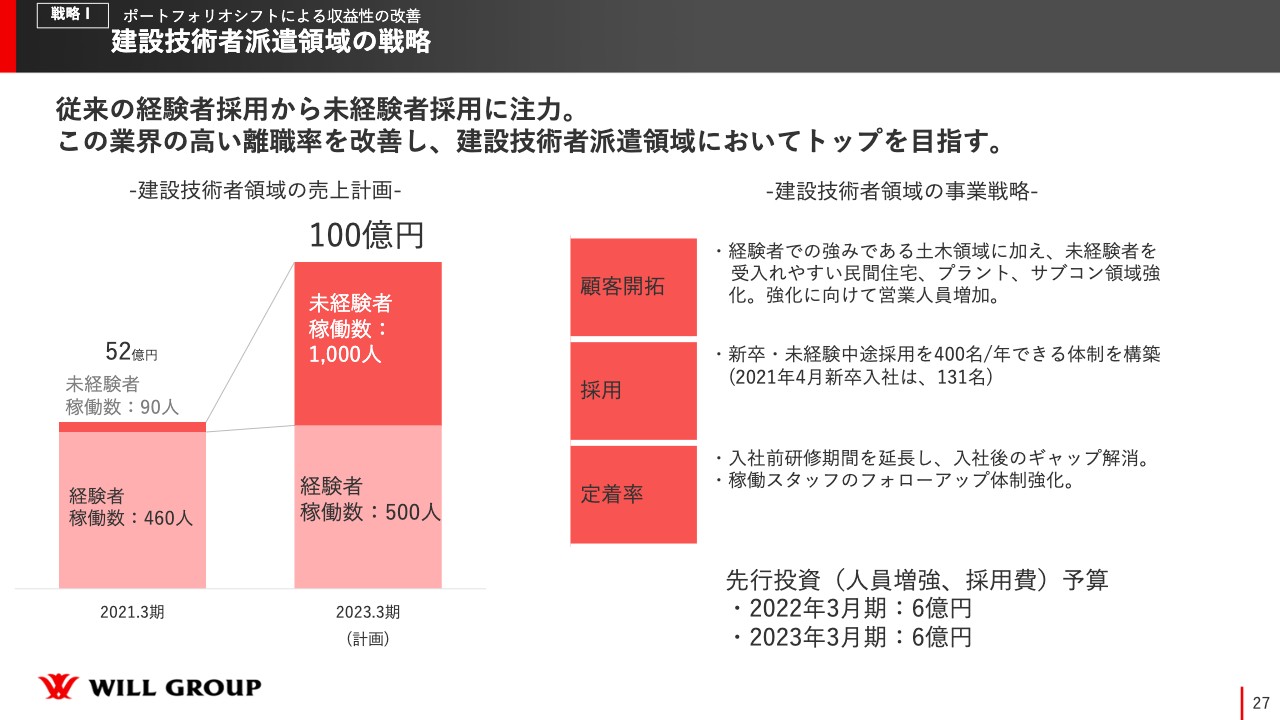

こちらのページでは、特に力を入れていく戦略投資領域ということで、まず、建設技術者の派遣領域のご説明をさせていただきます。

前年度の売上は52億円でしたが、中期経営計画の最終年度には、売上のトップラインで100億円近くまで伸ばしていきたいと考えています。

特に、これまでは経験者の採用が中心でしたが、今後は未経験者の採用にも注力していきます。この業界の高い離職率を改善することで、建設技術者業界において、トップを目指す動きをしていきたいということです。

事業戦略については大きく3つあります。顧客開拓について、これまでは経験者を中心とした土木領域が中心でしたが、未経験者を受け入れやすい民間、プラント、サブコンなどを中心に、営業の強化を図りたいと思っています。

採用に関しては、経験者は今までどおり取り組んでいきますが、新卒や未経験中途入社について、例えば、今期は年間で400名ほど入社できる体制を構築し、来期にもつなげていければと考えています。

新卒についても、ウエイトを高めていきたいところです。この4月ですが、実質131名の新卒が入社しており、5月末日には配属がほぼ完了している状態です。

そして、定着率についてです。この業界は離職率が非常に高い業界ですので、入社前の研修をしっかり行いながら、入社後のギャップを解消していきたいと思っていますし、稼働スタッフのフォローアップ体制を強化していく予定です。

私どもは、離職率が非常に高い領域で事業を伸ばしてきたということもありますし、販売領域においては、毎年200名から300名ほどの新卒を、現場で働く社員として配属しています。

そのような新卒は退職率が非常に低く抑えられているということから、そのノウハウなどもしっかりと活かし、定着率を高めることによって、伸ばしていきたいところです。

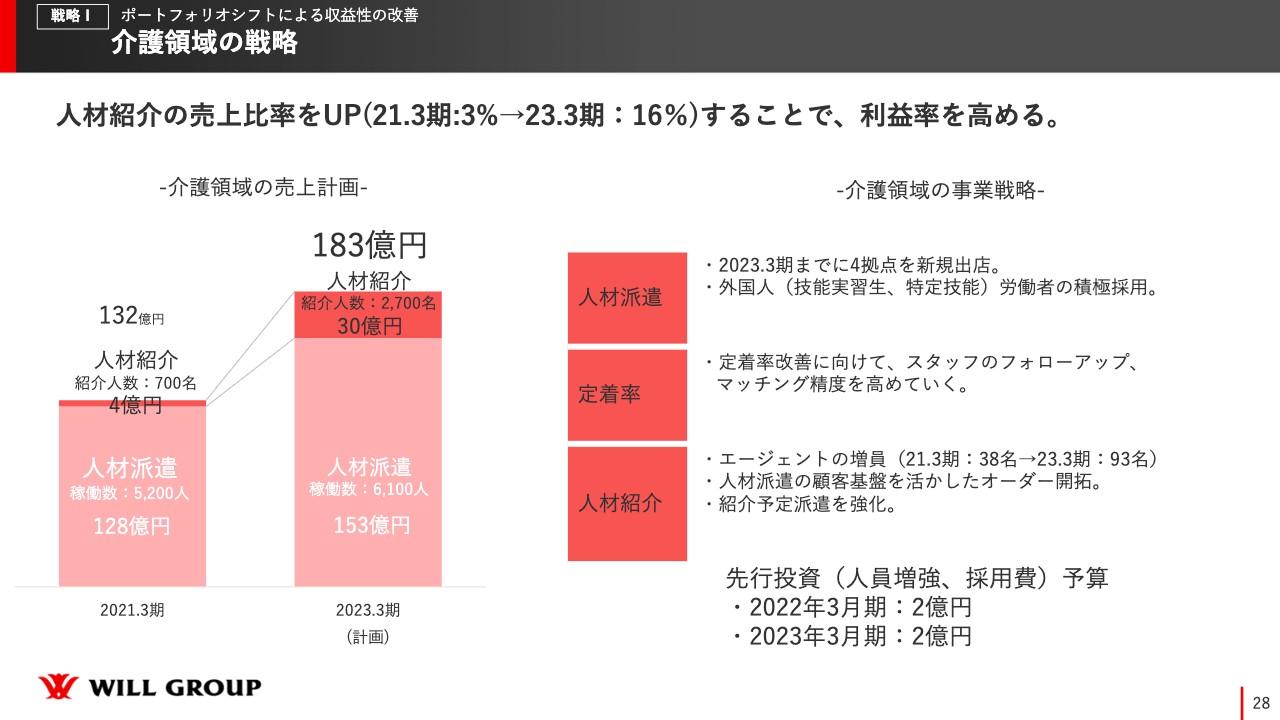

介護領域の戦略

介護領域に関しては、前年度の売上が132億円のところを、2023年度は183億円に伸ばしていきたいと考えています。加えて、人材紹介の売上比率を、現状の3パーセントから16パーセントに伸ばすことにより、利益率を高めていきたいと思っています。

人材派遣に関しては、拠点数を4拠点ほど増やす計画ですし、外国人の労働者についても新型コロナウイルスの影響がなくなった後、積極的に増やしていきたいと思っています。定着率についても(建設技術者の領域と)同じですが、定着率、離職率の高い領域ですので、定着率にはこだわって進めていきたいところです。

また、人材紹介のウエイトを高めていくためには、エージェントの増員ということで、現状の38名から93名と増やしていきたいと思います。

ならびに、人材派遣という顧客基盤は同じですので、そのリソースを活かし、オーダー開拓をしていくということ、さらには紹介予定派遣「Temp To Hire」というかたちで、派遣のこれまでのノウハウを活かしながら、紹介に結びつけていきます。こちらも先行投資をしっかりと行うかたちになります。

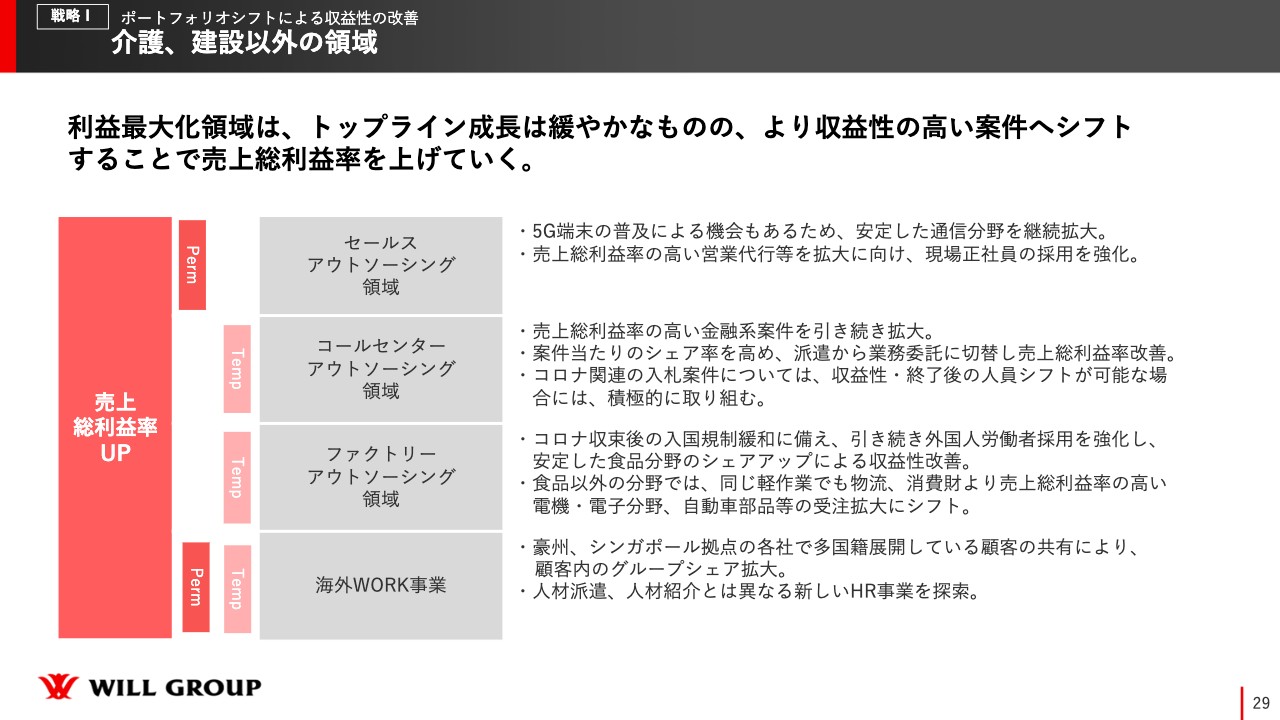

介護、建設以外の領域

介護、建設領域以外の領域については、先ほどお伝えした、過去に我々が大きく伸ばしてきた領域について、トップラインよりは売上総利益率をしっかり上げていく戦略で進めていければと思っています。

デジタルシフトによる生産性の向上

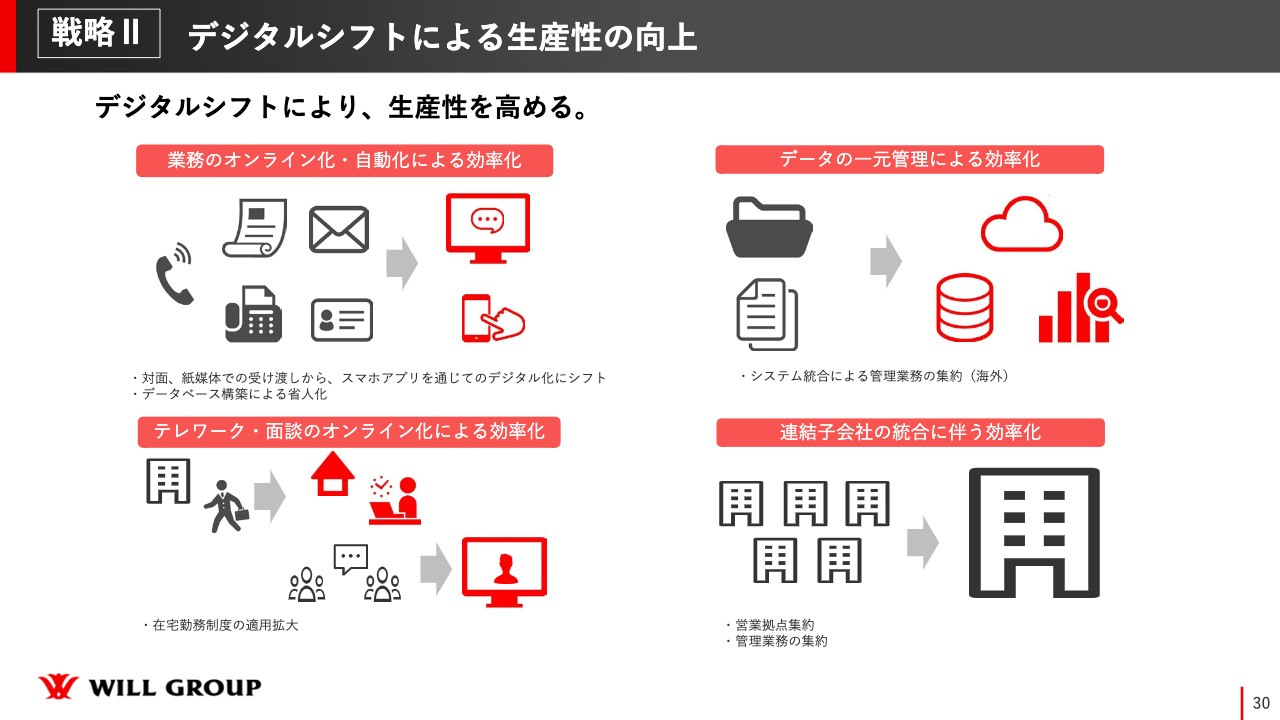

戦略の2つ目は、デジタルシフトによる生産性の向上です。デジタルシフトはどのようなことをしていくのかということですが、主に社内のオペレーションを改善していくということです。

例えば、業務のオンライン化・自動化による効率化や、データベースの一元管理によって効率よく動いていきます。また、テレワークや面談のオンライン化による効率化を進め、連結子会社の効率化を図ることにより、デジタル化を進めていくかたちになります。

特に、既存のTemp領域で行っていきたいと思っていますし、釈迦に説法にはなりますが、人材ビジネスでどれだけ成長させていくかということについては、「お客様との接点の量を増やす」「お客様との接点の質を高める」この2点に尽きます。そのため、機械に任せられるものは機械化、オートメーション化していきます。

HRTech

次なる戦略投資領域については、この中期経営計画に影響するというより未来の中期経営計画に影響してくるところです。トライ&エラーを繰り返し探索しながら、2030年の計画の達成時には、この領域で営業利益の数十パーセントを占める状態まで持っていきたいと考えています。

主に採用と労務管理、その他の領域で、LAPRASという関連子会社や、「アワマネ」「ビザマネ」というマネシリーズ、「ENPORT」というサービスを展開していきます。

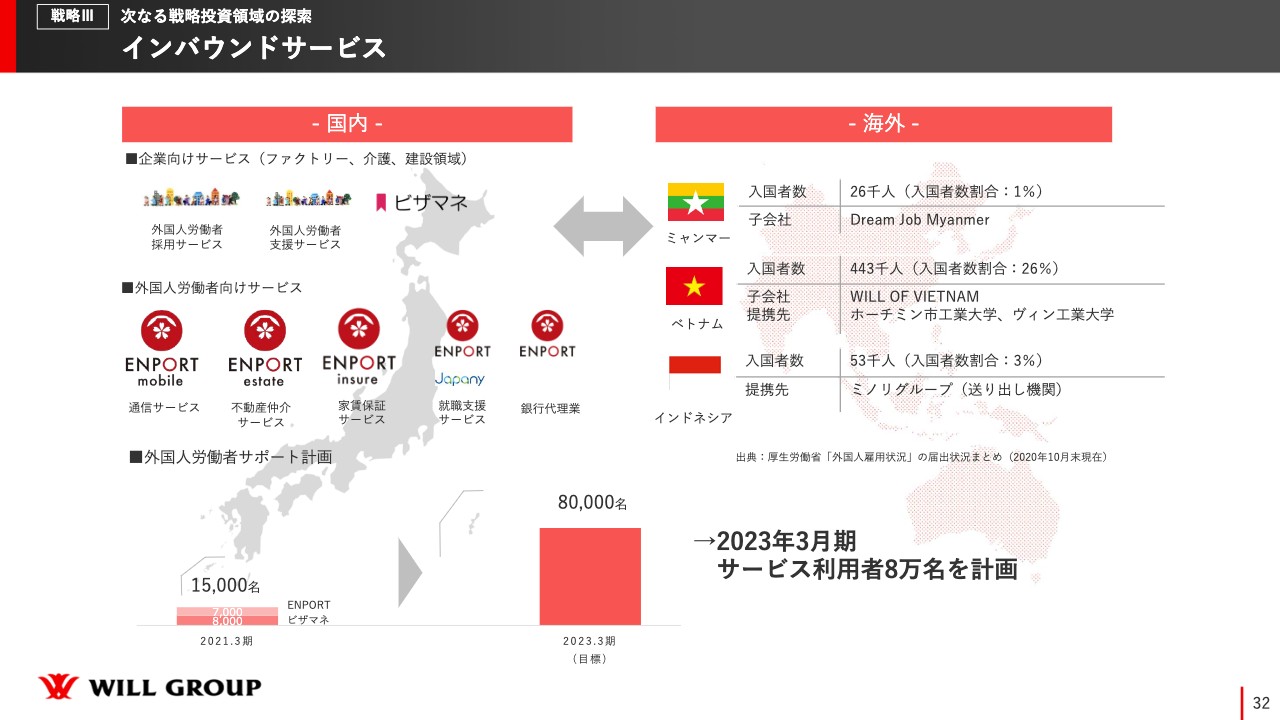

インバウンドサービス

インバウンドサービスについては、外国人労働者採用、外国人労働者管理サービスの「ビザマネ」「アワマネ」は、飲食店が顧客の中心だったので、今期は飲食店が非常に厳しく、外国人労働者がそれほど増えなかったので、大きな変化はない状態でした。

また、新たに「ENPORT」というサービスを拡充しました。これは外国人労働者向けのサービスで、よりよく日本で働きやすく、よりよく日本で生活しやすいサービスを展開しているものです。

現在、「ビザマネ」は8,000名ほど、「ENPORT」は7,000名ほどの会員数で、売上は単月で1,000万円を超えるくらいですが、2023年までには8万名ほどに拡大していくことにより、売上もしっかりと増やしていきたいと考えています。

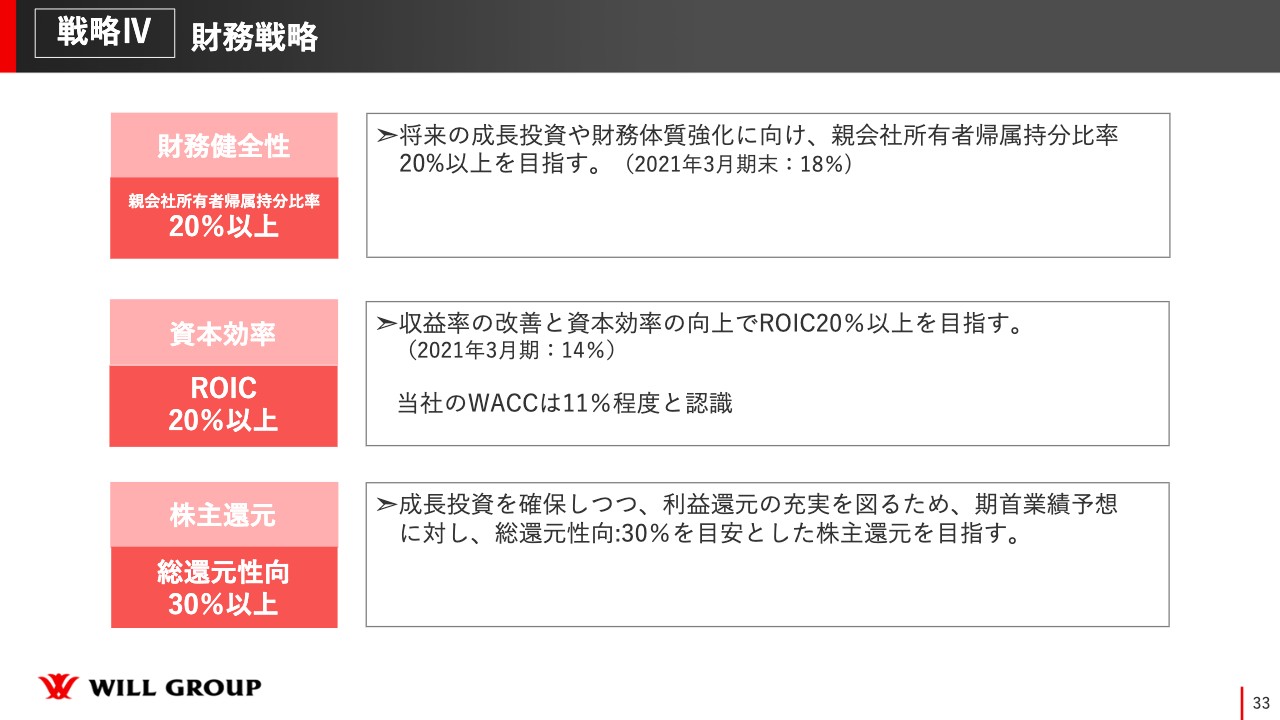

財務戦略

財務戦略、財務の健全性については2023年、中期経営計画の終わるタイミングで自己資本比率が20パーセント以上、資本効率ではROICも20パーセント以上を目指していきます。そして、総還元性向は30パーセント以上ということで、しっかりと達成できるようにしていきたいです。

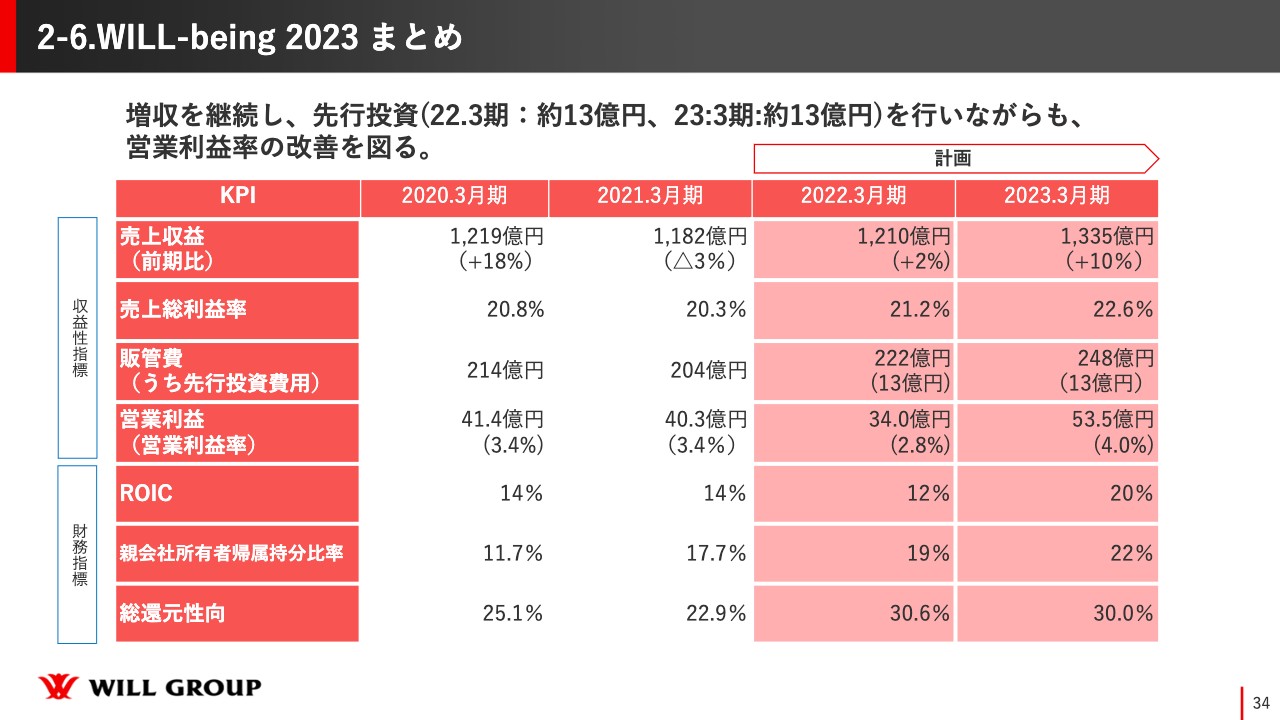

2-6.WILL-being 2023 まとめ

総括して「WILL-being 2030」中期経営計画のまとめですが、最終的に売上収益は1,335億円、前年度比10パーセントアップ、そして、売上総利益率も22.6パーセント、2020年度3月期からは約2パーセントアップとしています。また、営業利益に関しては53.5億円、営業利益率は4パーセントをしっかりと目指していければと考えています。

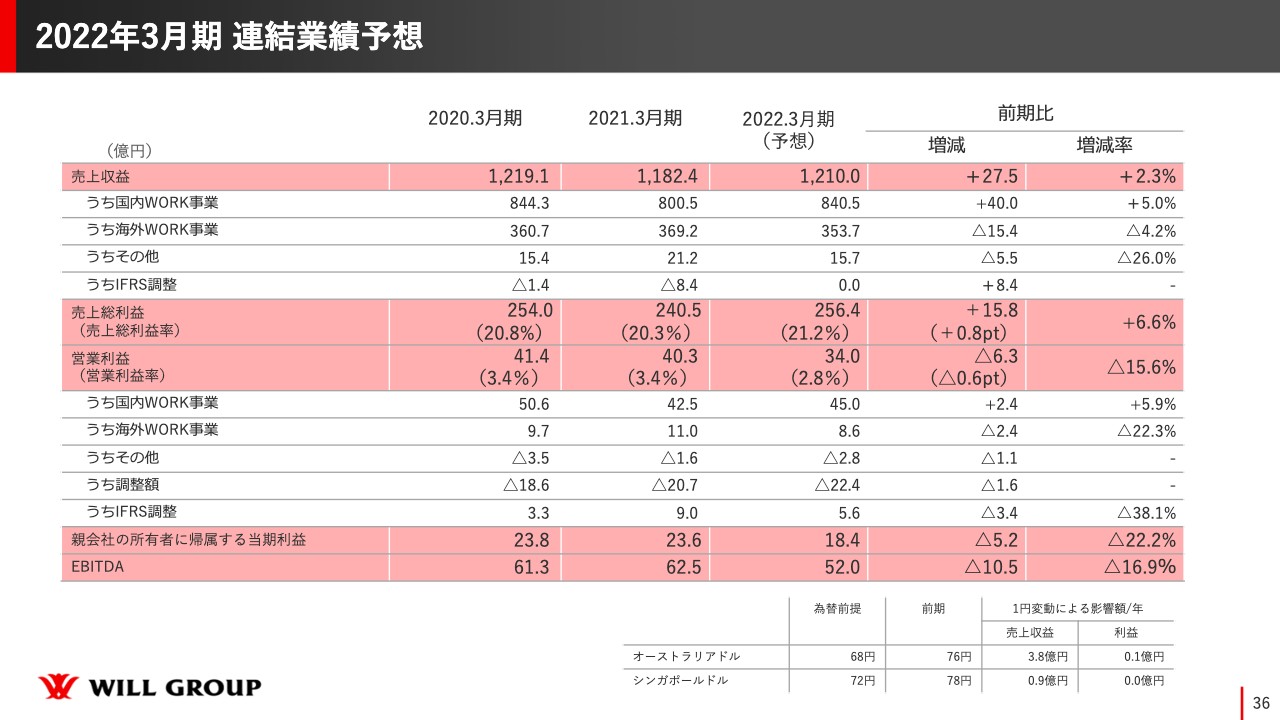

2022年3月期 連結業績予想

最後に、2022年3月期の業績予想と配当の予想です。あらためて、今期の売上収益は1,210億円で、国内が約840億円、そして海外が約353億円ということです。

営業利益は34億円で、前年度比6億円マイナスです。ただ、業績予想の前提として、前年度はできなかった投資を、今期はしっかりと行いたいと思っています。

これについても、単純に今期、来期の数字にこだわるというより、中期経営計画、ならびに未来に向かった数字にこだわっていきたいということから、今期は投資したいところです。

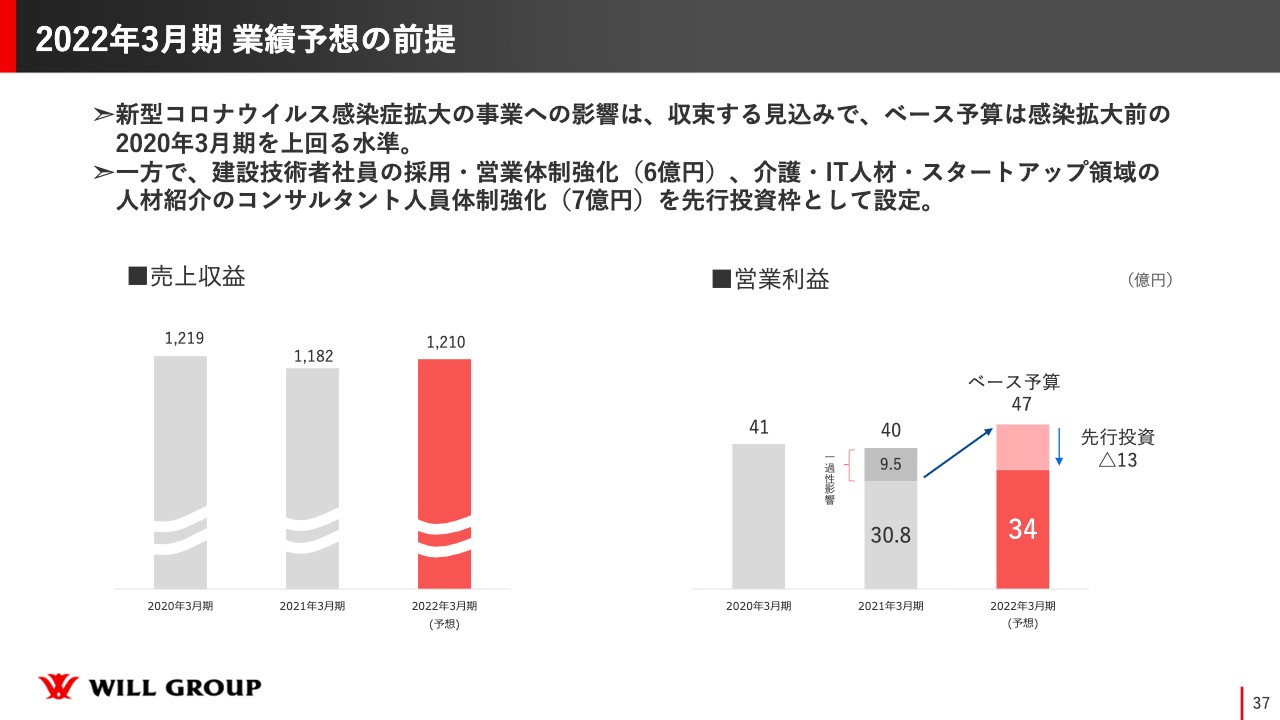

2022年3月期 業績予想の前提

投資については、主に建設の技術者の採用、営業体制の強化で、今期は6億円ほど投資するということと、ならびに介護・IT人材・スタートアップ領域の人材紹介等の投資で7億円ほどの投資を考えています。

前期は約40億円の利益が出ましたが、そのうちの9.5億円が一過性の利益と考えていますので、そのような意味では、実力値は31億円レベルです。先行投資の部分を抜くとベース予算では伸びていますし、先行投資の金額を除いても34億円ということで、ご理解いただければと考えています。

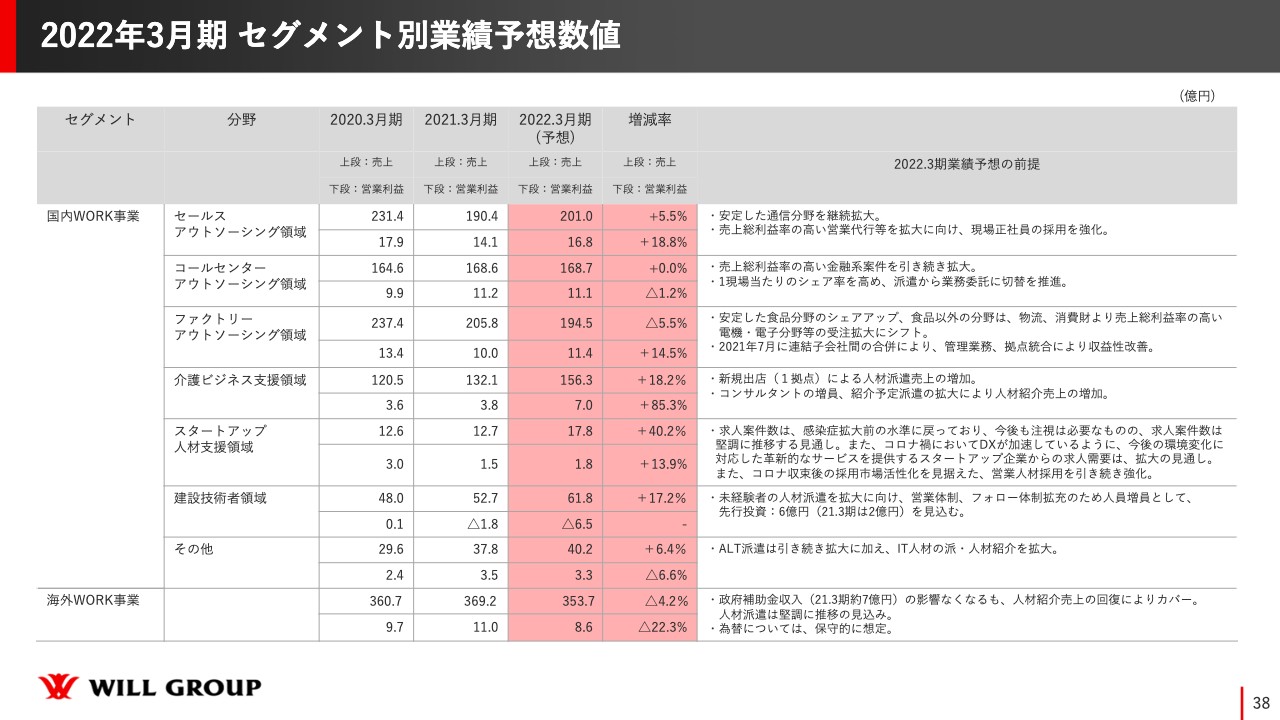

2022年3月期 セグメント別業績予想数値

2022年度3月期のセグメント別業績予想数値です。前年度、セールスアウトソーシング領域がマイナスでしたが、プラスに転じる見込みです。コールセンターに関してはほぼスライドにしています。

ファクトリーアウトソーシング領域に関しては、まだまだ厳しい状態が続くと考えていますが、販管費削減等効率化を目指し、営業利益は前年度からプラスに転じたいと考えています。

介護ビジネス支援領域は、トップラインとも利益を伸ばしていき、スタートアップ人材支援領域も同様に考えています。建設技術者領域に関しては、トップラインは伸ばすものの仕込みの時期だと考えていますので、営業利益はマイナスというところです。海外は、(前期は)助成金の影響等がありましたが、今期は助成金等はないと判断し、営業利益はマイナスになる見込みです。

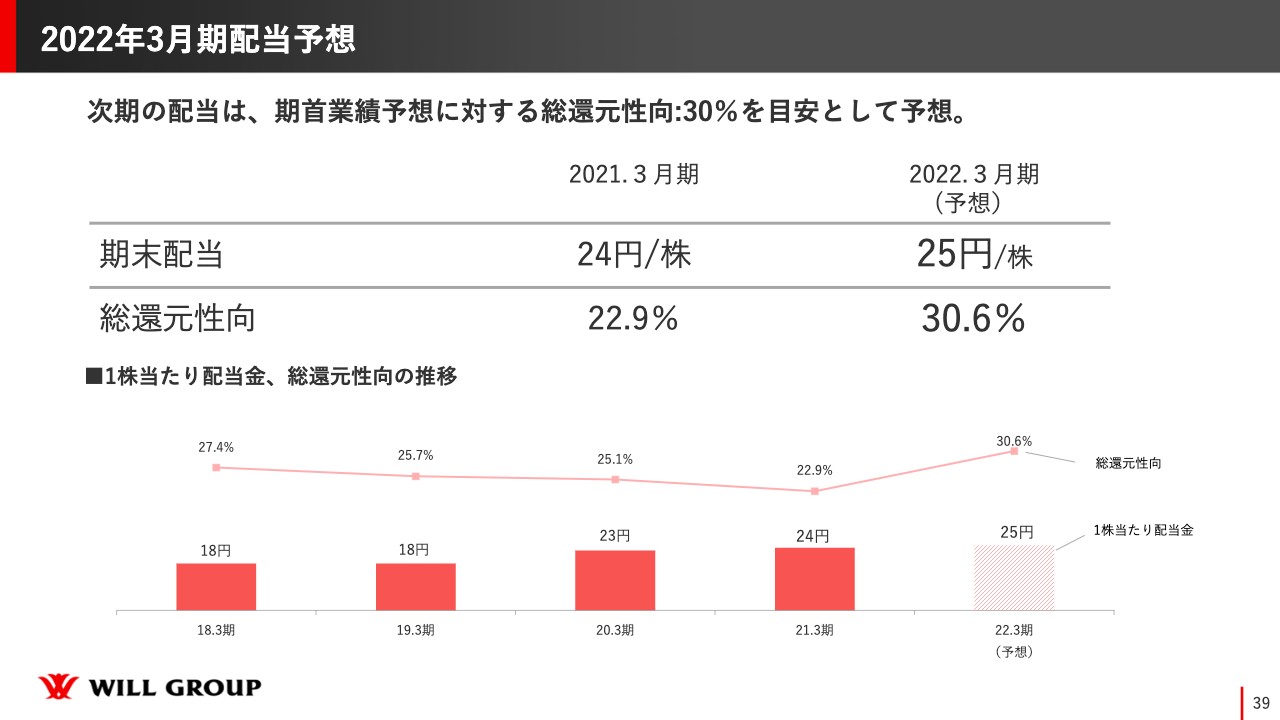

2022年3月期配当予想

配当についてです。前年度は1株当たり24円、総還元性向は22.9パーセントでしたが、今年度は1株当たり25円、総還元性向は30.6パーセントの総還元性向と予想しています。前年度については、最後、修正予想の34億円から40億円くらいまで上がりました。期中で、3回ほどの業績予想の上方修正とあわせて配当予想も上方修正してきましが、業績予想と実績の差異分につきましては、社内で議論した中で見送らせていただきました。

いろいろとご意見はあると思いますが、我々の中では中計の目標として自己資本比率の改善として20パーセント以上ということもありますので、そのようなところも加味し、今回は内部留保に充てさせていただきました。2020年3月期の23円からはプラスになっているとご理解いただきたいと思っています。

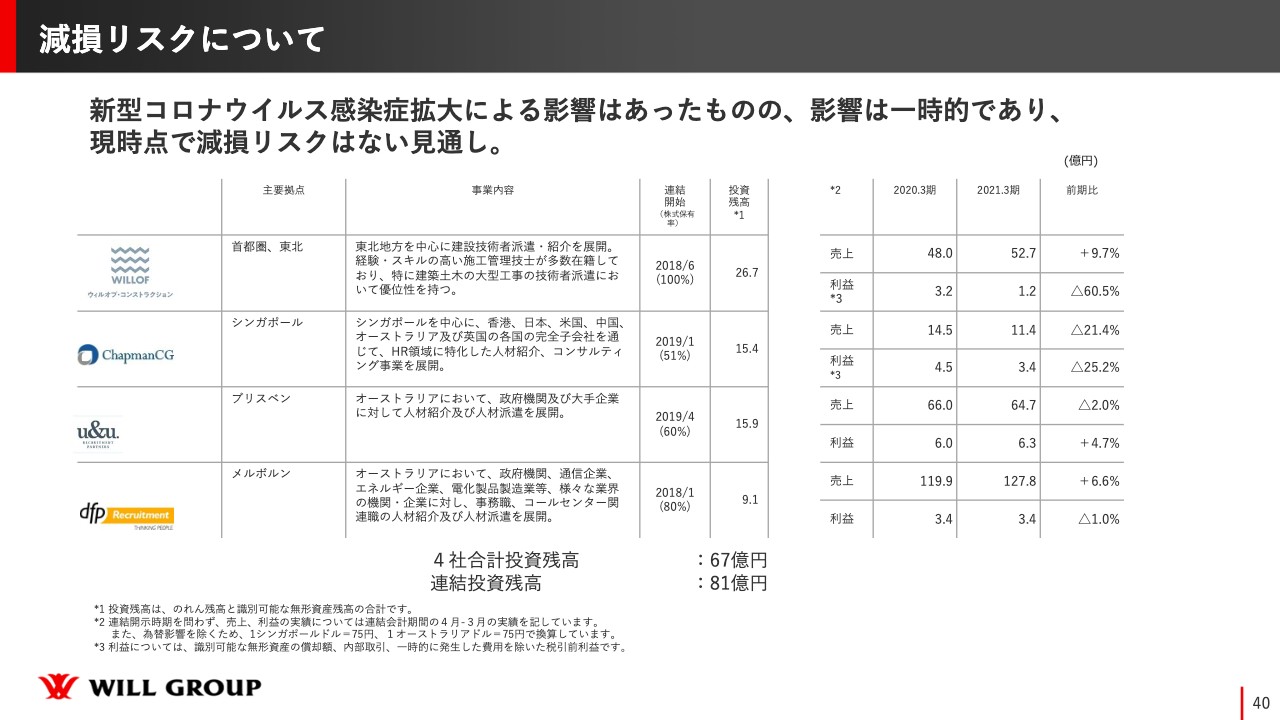

減損リスクについて

減損リスクに関しては、四半期ごとに監査法人とともに行っていますが、現状は減損のリスクはない見通しです。

以上で、説明会を終了させていただきます。ご清聴、どうもありがとうございました。

質疑応答:新中期経営計画におけるM&Aの考え方について

質問:新中期経営計画において、M&Aに対する考え方を教えてください。

大原:現在、中期経営計画に関しては、基本的にはオーガニックでの成長を中心として考えていますので、売上計画、利益計画の中にM&Aは入っていません。

基本的には財務体質の改善を大前提と考えているため、今中期経営計画では積極的にM&Aを行っていくという考え方はありません。ただ、我々の戦略投資領域の中で、非常に縁があってなど、財務体質を傷めない規模のM&Aはあるかもしれませんが、基本的には今中期経営計画では考えていません。

新着ログ

「サービス業」のログ