高島屋、臨時休業や営業時間短縮等により入店客数・売上ともに前年を大きく下回り減収減益

1.環境認識・経営課題

村田善郎氏:村田でございます。本日はみなさん、お忙しいところお集まりいただきましてありがとうございます。お手元の資料、ダウンロードされたものにしたがいまして、1ページずつご説明をいたします。

2020年実績につきまして、まずご説明をさせていただきます。4ページ目をご覧ください。2020年度の環境認識でございます。日本経済は、新型コロナウイルスの感染拡大によりまして深刻な影響を被りました。

2020年4月期から6月期に戦後最大のマイナス成長を記録したGDP成長率は、その後一時的に持ち直したものの、通年では4.8パーセントの減ということでマイナス成長となり、依然新型コロナウイルスの感染拡大前の水準には至っておりません。

また、外出自粛による巣ごもり需要などで消費行動が変容しているというほか、国を越えた移動の制限によりまして、当社はかつて500億円規模ありましたインバウンド売上もほぼ消失いたしております。

富裕層の消費については特選商品を中心に堅調に推移しているものの、中間層については依然として力強さを欠いた状態であります。個人消費は足踏み状態が継続しており、企業業績、とりわけ小売業へのマイナス影響は長期化することが想定されます。

このような環境の下、当社グループはグループ総合戦略「まちづくり」の深耕・拡大と「グループコスト構造改革」の断行を経営課題に掲げ、事業活動を行ってまいりました。

2.連結業績のポイント

5ページでございます。こちらは連結業績のポイントになります。コロナウイルスの感染拡大に伴う国内外のグループ商業施設での臨時休業や営業時間短縮に加えまして、外出自粛の動きが続いていることもあり、入店客数・売上ともに前年を大きく下回る結果となりました。

グループを挙げて販売管理費の削減に取り組みましたが、減収によって大幅な減益となりました。一方、国内百貨店やグループ会社での販売管理費の削減が進んだこともあり、昨年10月に開示した計画からは良化をいたしております。

2.連結業績

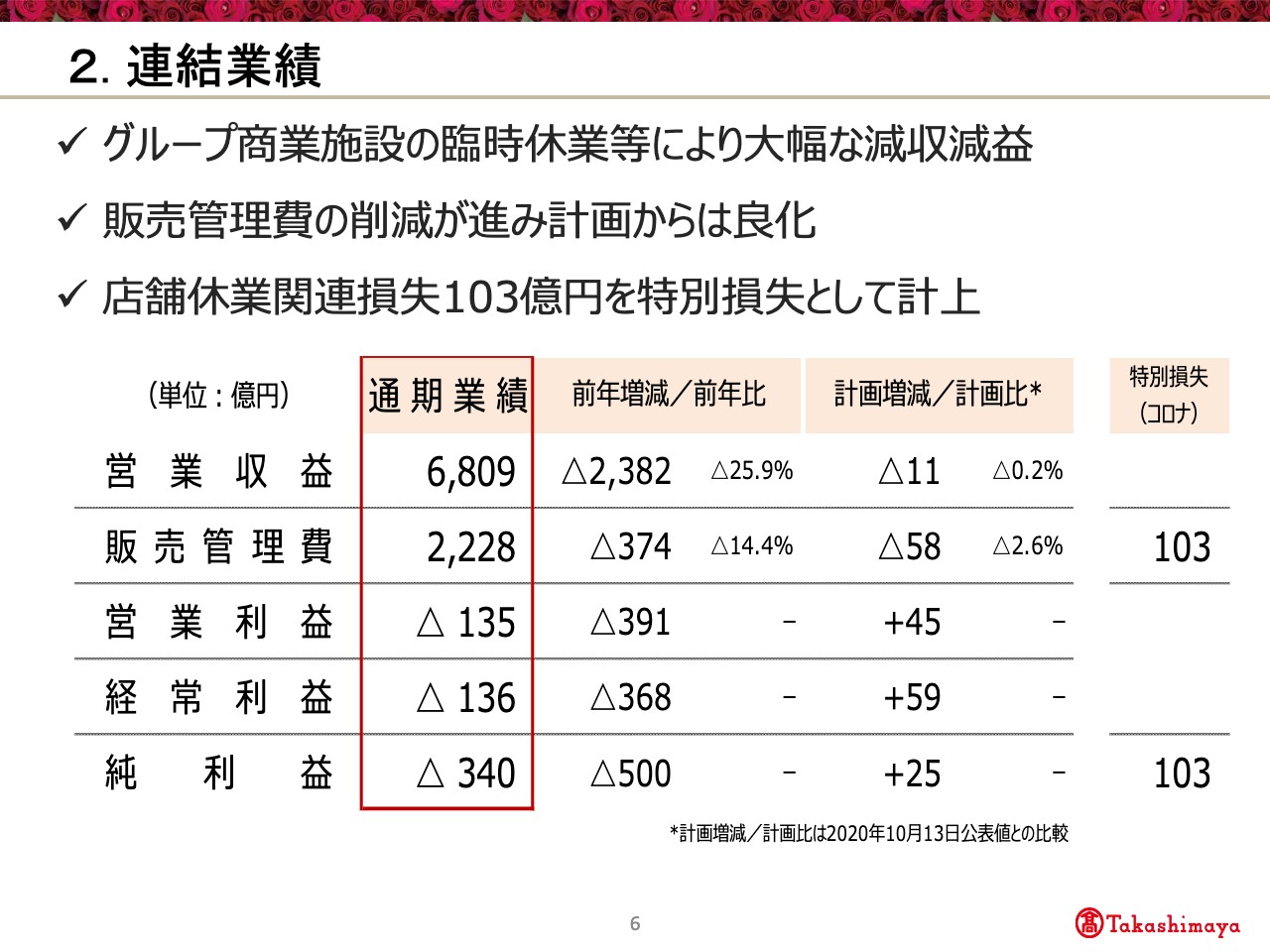

6ページでございます。連結業績について、計画との増減を中心にご説明いたします。計画策定時には想定していなかった緊急事態宣言が1月に再発出されたこともあり、営業収益は計画をわずかですが下回りました。

国内百貨店やグループ会社での販売管理費の削減が進んだこともあり、営業利益から純利益は計画から良化をいたしました。

なお、「特別損失(コロナ)」と記載しております欄にあります103億円についてですが、第1四半期を中心に第3四半期まで計上した店舗休業に伴う固定費の特別損失額、計上額でございます。

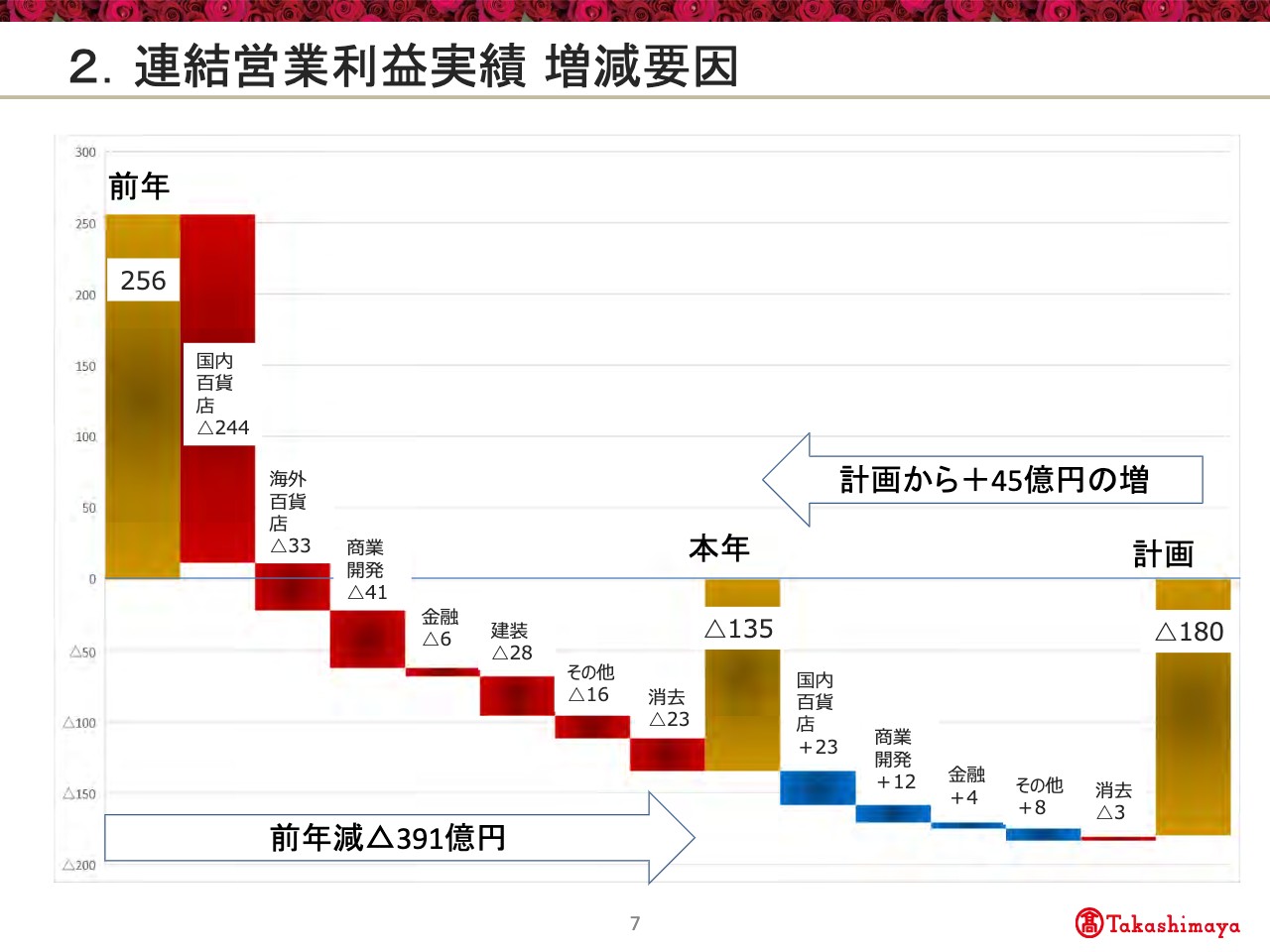

2.連結営業利益実績 増減要因

7ページ目でございます。こちらの表は、連結営業利益の増減をセグメント別に表しておりますので、ご確認いただければと思います。左から、前年からの増減、そして減益額。右からは、計画からの増減額といたしております。

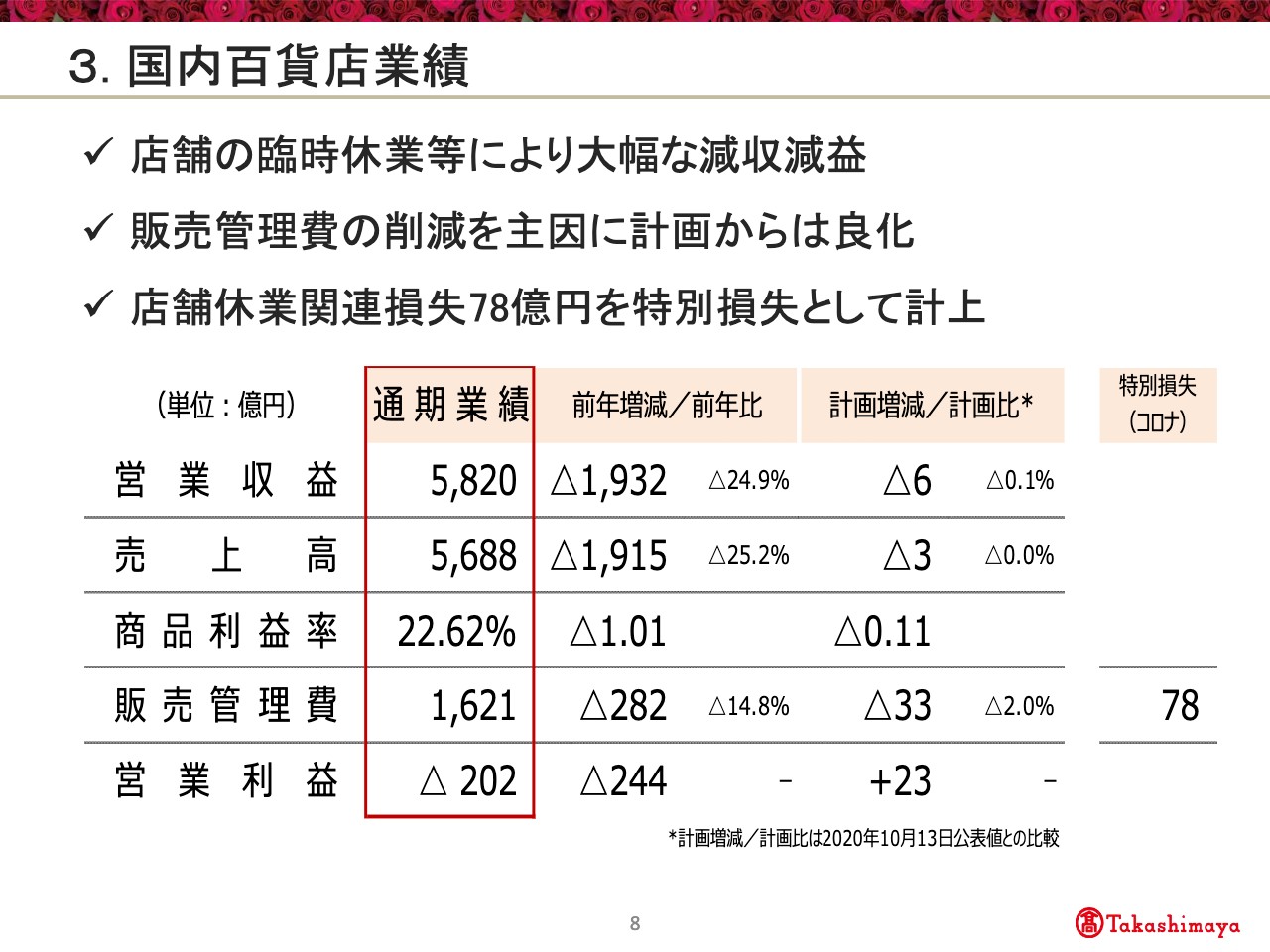

3.国内百貨店業績

8ページでございます。国内百貨店業績について計画との増減を中心にご説明いたします。緊急事態宣言が1月に再発出されたこともあり、営業収益は計画をわずかですが下回っております。

商品利益率は食料品など低率商品のシェアが増加し、計画を下回っております。販売管理費は、コスト改善改革による削減が進み計画から良化し、営業利益は計画から23億円の増加となっております。

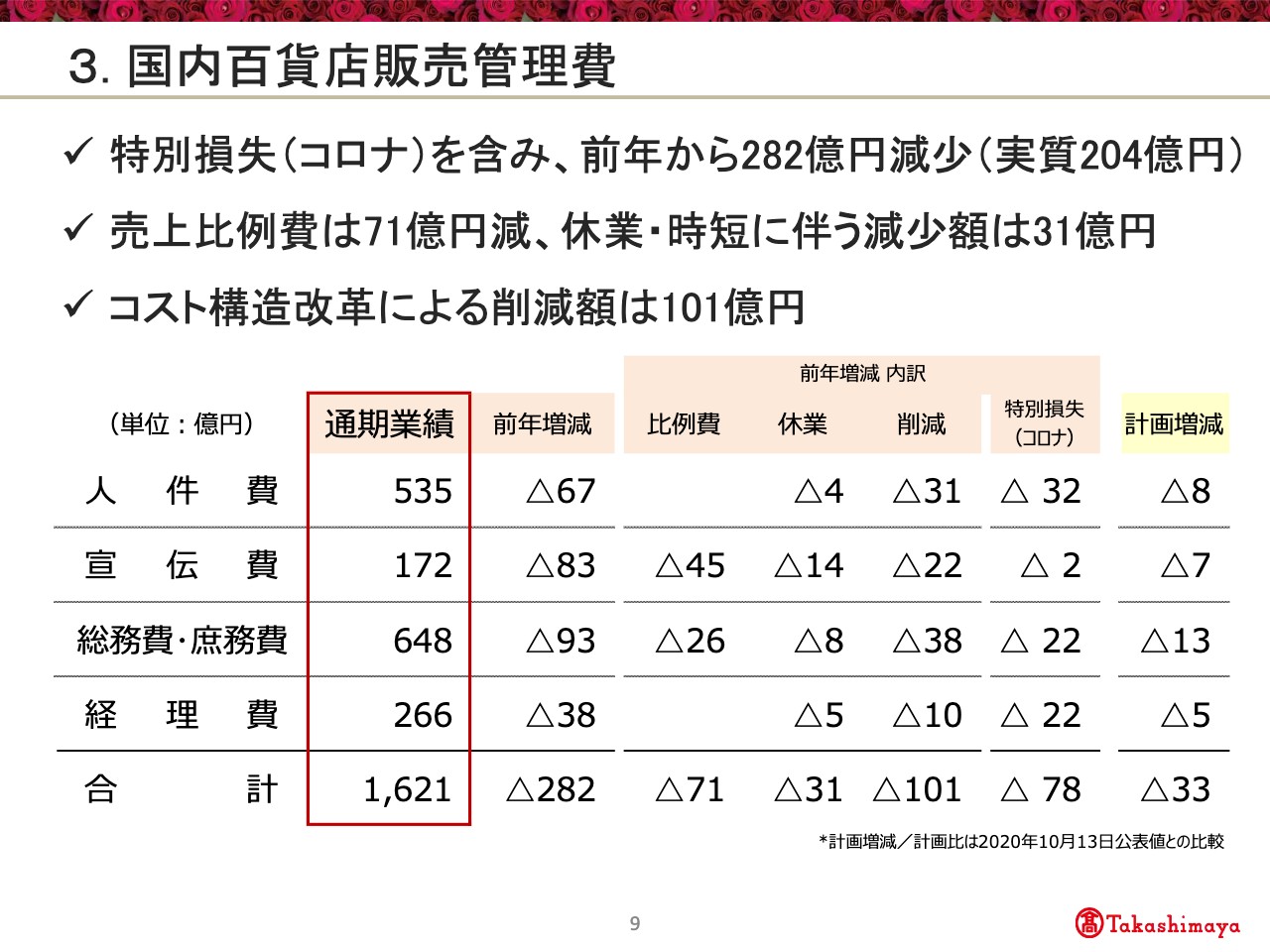

3.国内百貨店販売管理費

9ページでございます。国内百貨店販売管理費の費目別の実績でございます。前年から282億円減少いたしましたが、この中には店舗休業に伴う固定費の特別損失への計上額78億円を含んでおります。

したがって、実質的には204億円の減少となります。この204億円の内訳でございますが、売上比例費が71億円、中止した催し関係の費用や店舗休業に伴い減少した光熱費等が31億円、コスト構造改革による費用が101億円なっております。

そのコスト構造改革による削減額101億円の内訳は、人件費が31億円、総務費・庶務費で38億円に加えて、追加対策の宣伝費22億円、経理費が10億円となっております。

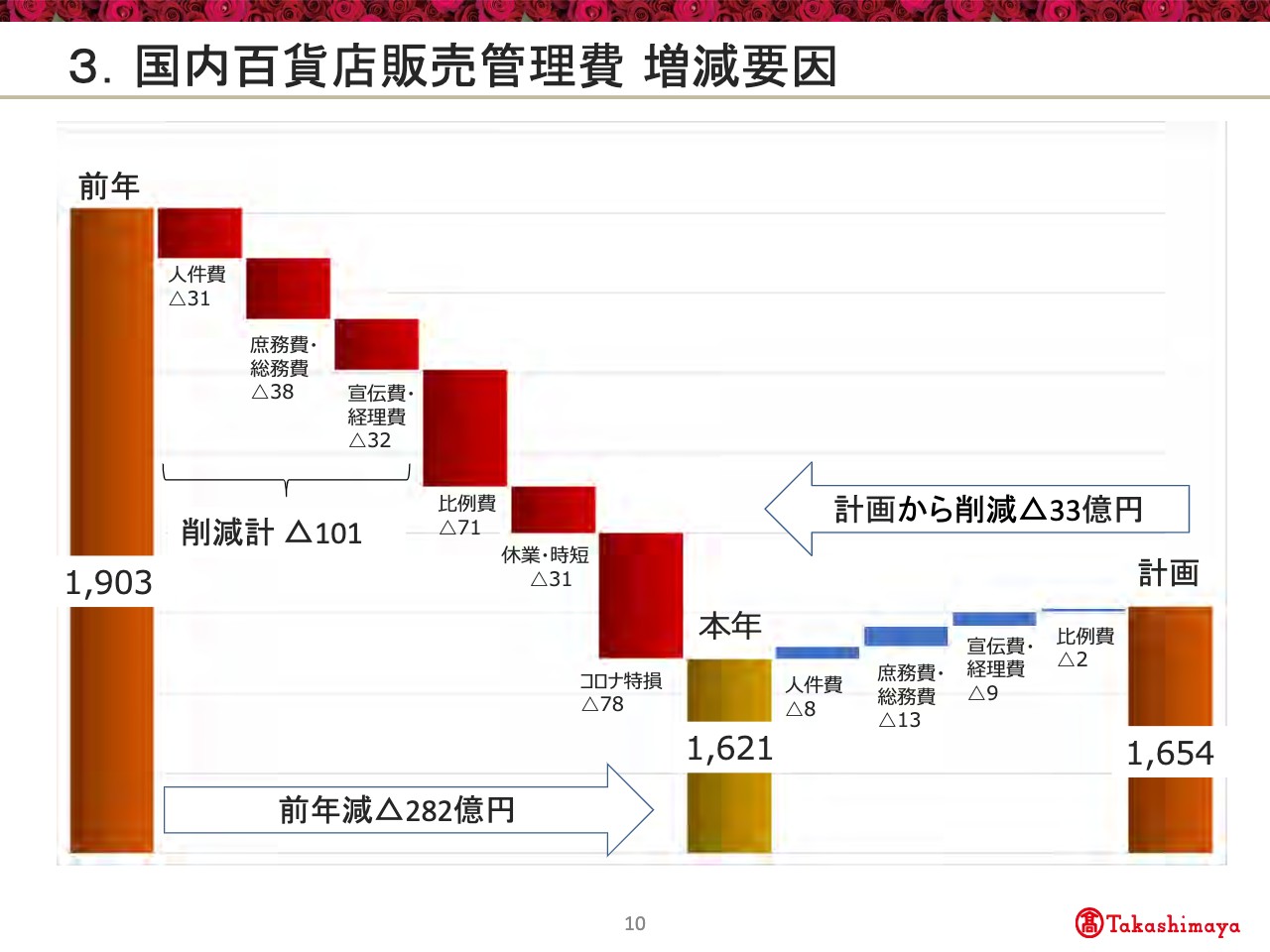

3.国内百貨店販売管理費 増減要因

10ページでございます。国内百貨店販売管理費の増減要因はこちらの表でございます。左からは前年からの減益額、右からは計画からの減少額を記載いたしております。コスト構造改革による削減が進んだことによって、計画からは33億円の減少となりました。

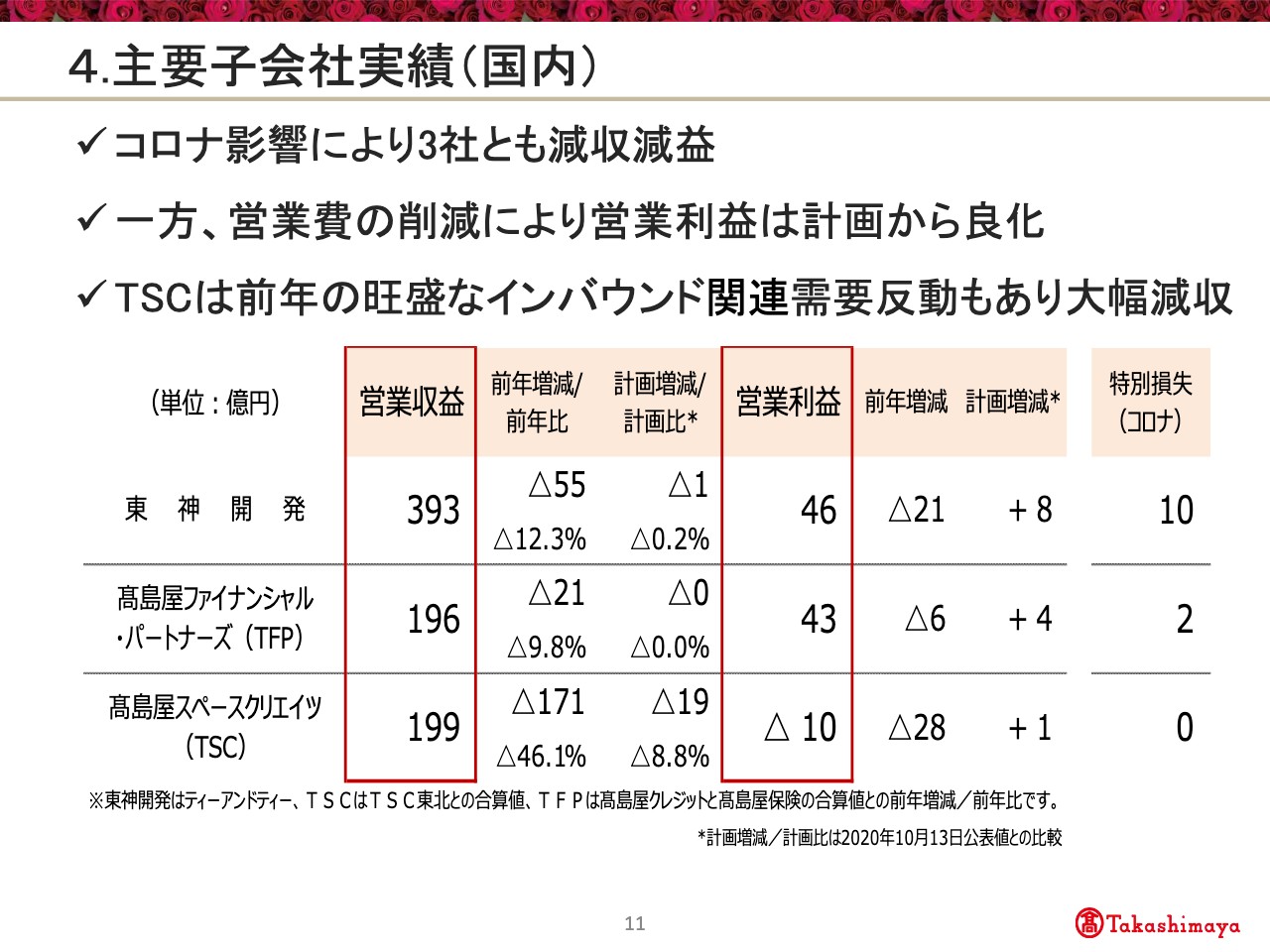

4.主要子会社実績(国内)

11ページでございます。国内の主な子会社の実績についてご説明いたします。コロナ影響によって休業や時短営業の影響を受けまして、各社とも減収減益となりました。

髙島屋スペースクリエイツはコロナ影響による工事の中断・遅延に加えまして、オリンピックを前に多くの物件を受注した前年の反動もあって大幅な減収減益となりました。一方、各社とも営業費の削減が進み、営業利益は計画から良化しております。

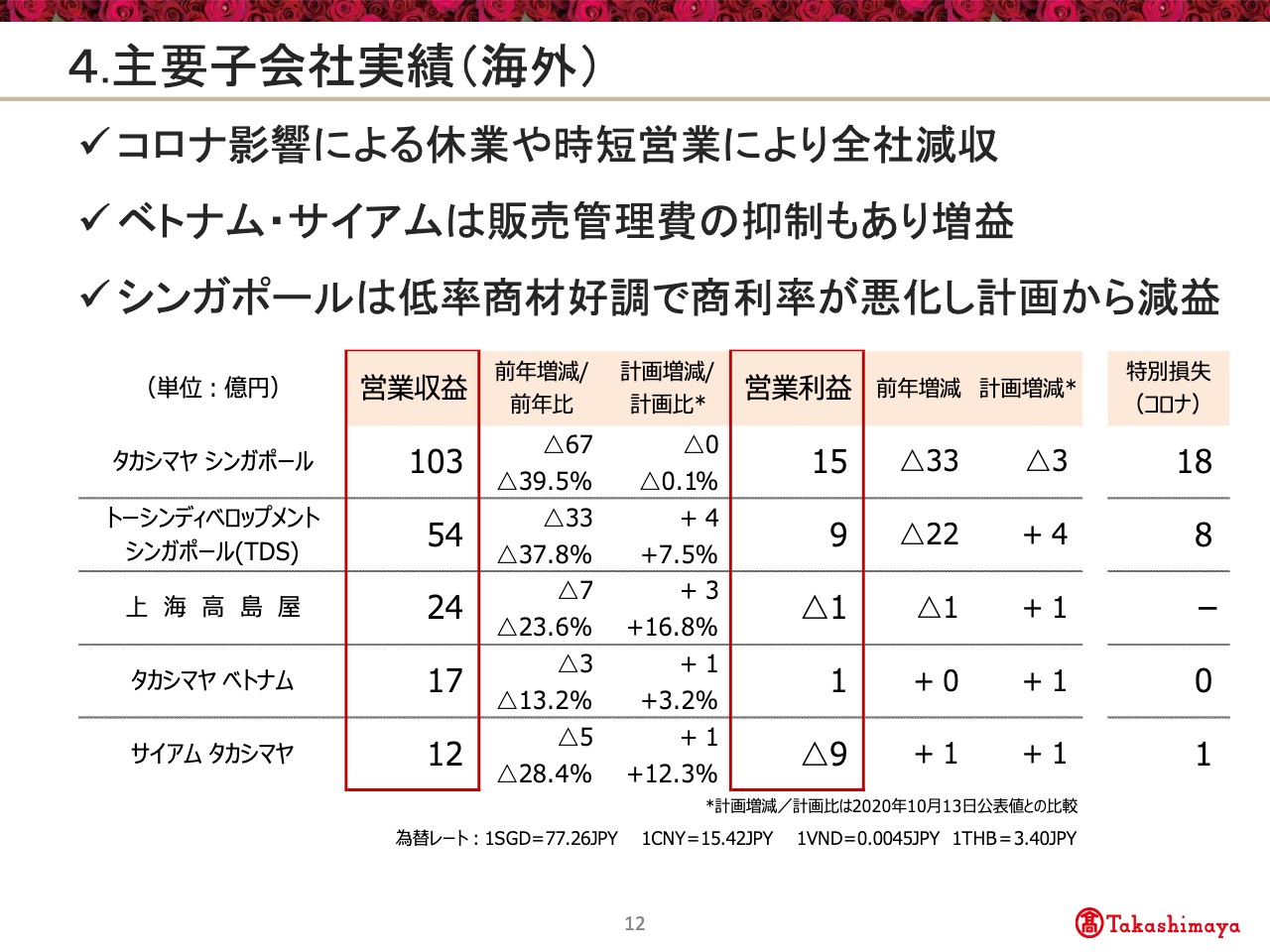

4.主要子会社実績(海外)

12ページでございます。海外の主要子会社の業績です。各社ともコロナ影響により減収となりましたが、営業費の抑制などによって赤字幅は縮小いたしております。

また、タカシマヤ ベトナムは着実に利益改善が進んでおります。一方、タカシマヤ シンガポールは特選ブランドなど低率商品の好調による商利率の低下もあって計画からも下回っております。

1.環境認識・経営課題

続いて2021年度計画につきましてご説明をいたします。14ページをご覧ください。環境認識と経営課題についてであります。今後、ワクチン接種の広がりで新型コロナウイルスの沈静化というものが期待はされるものの、しばらくは国際的な人の往来が日常を取り戻すまでには難しいということと想定がされます。

国内においては、本年1月に緊急事態宣言が再発出されましたことに伴います外出自粛要請や飲食業を中心とした営業時間短縮等によって、国内需要の回復の兆しは未だ見られない不透明な状況でございます。

また、直近では感染の第4波が到来していると見られる中、小売業をはじめとする企業全体へのマイナス影響はさらなる深刻化が懸念がされます。こうした中、当社は「百貨店の再生と、グループ収益基盤の強化」を経営目標に掲げております。

「百貨店の再生」においては魅力ある品揃えの実現とお客さまとの関係再構築、「グループ収益基盤の強化」においてはグループ事業展開力の強化とグループコスト構造改革に取り組み、百貨店をコア事業とするグループの成長を目指してまいります。

1.連結計画のポイント

続いて15ページは、連結計画の概要についてご説明いたします。2021年度は3ヶ年計画の初年度としてコロナ影響で傷んだ経営を立て直し、将来の展望を拓くための土台作りの1年と考えております。

前年のコロナ影響の反動もあり増収増益の計画ではございますが、コロナ影響の収束時期が見通せずインバウンド売上の回復も不透明な中、コスト構造改革の一層の推進によって黒字化を目指す計画となっております。

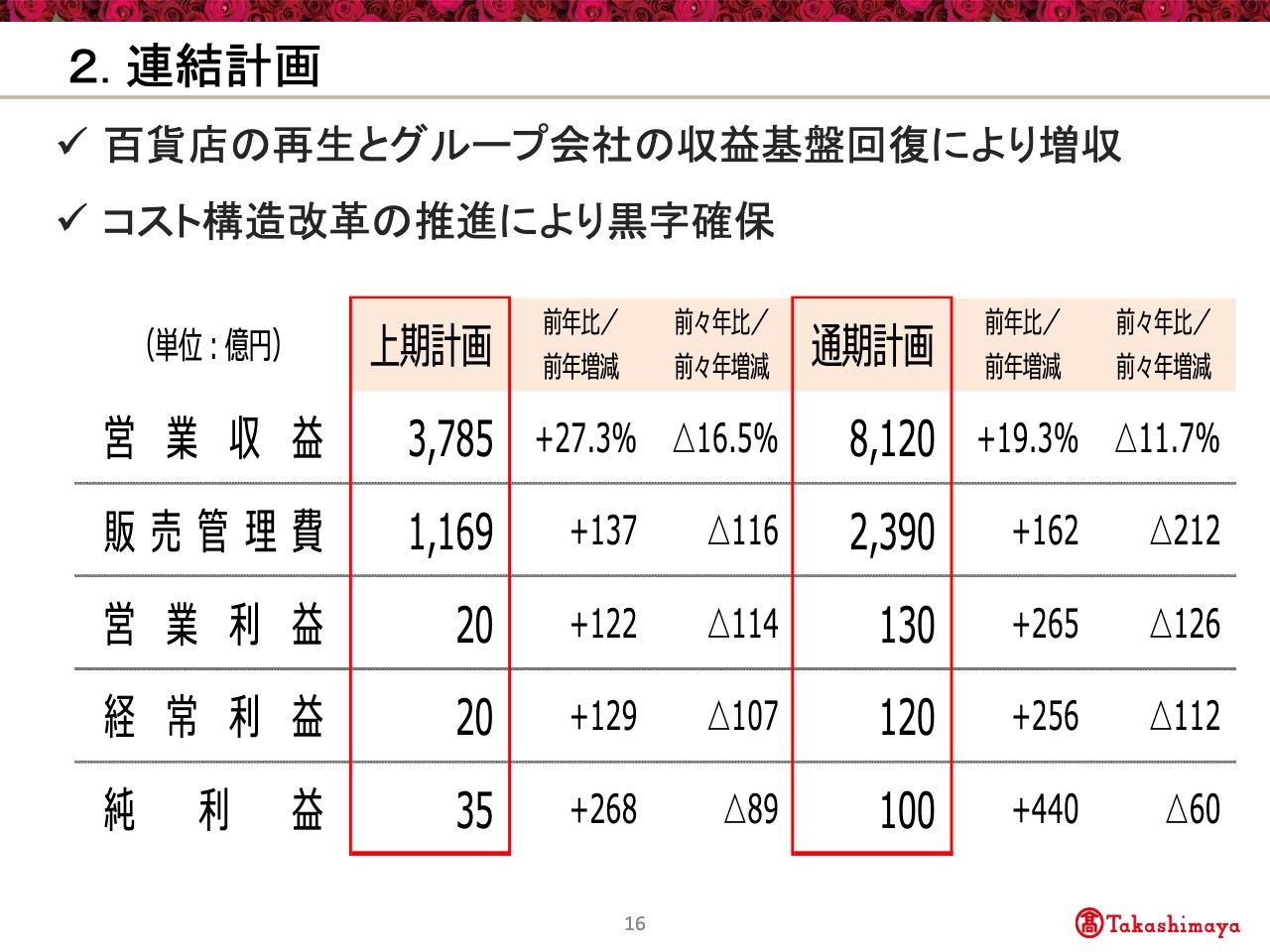

2.連結計画

16ページをご覧ください。連結計画についてご説明いたします。各項目に前年増減に加えまして、前々年実績との増減を記載しておりますので、こちらもご参照ください。

前年のコロナ影響の反動もあり、全体として増収増益の計画であります。コスト構造改革の断行によって国内百貨店を再生させ、グループ各社の収益基盤の回復によって黒字化を目指してまいります。

2.連結営業利益計画 増減要因

17ページの表は、連結営業利益の前年増減をセグメント別に表しておりますので、こちらも併せてご確認をいただければと思います。

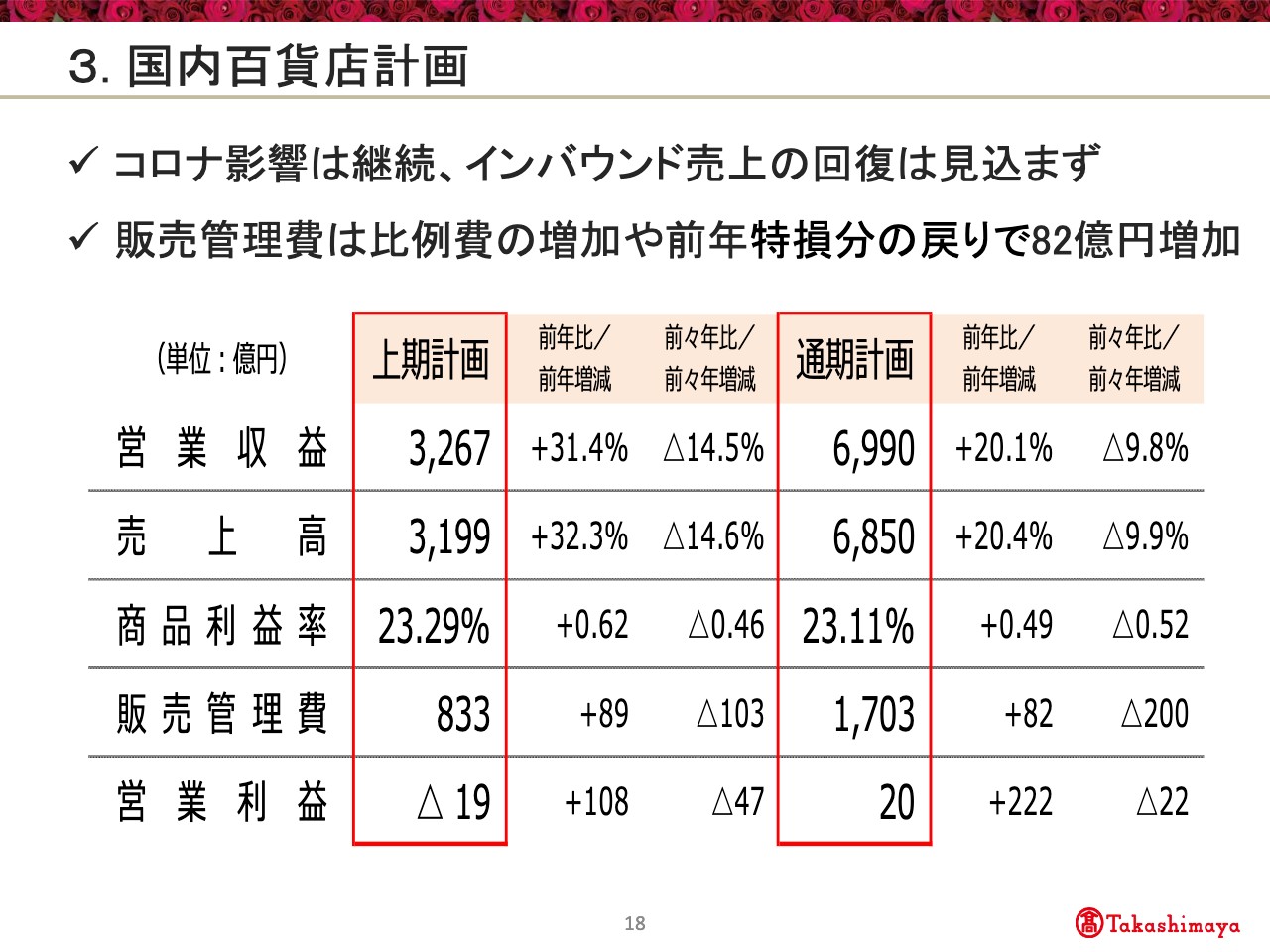

3.国内百貨店計画

18ページでございます。国内百貨店の計画についてご説明いたします。営業収益は増収の計画でありますが、インバウンド需要の回復は見込まず、上期中はコロナ影響による外出自粛の動きが続くことを織り込んだ保守的な計画としております。

販売管理費は82億円増加いたしますが、昨年は休業期間中の固定費を特別損失に計上いたしましたので、実質的には4億円の増加の計画となります。コスト構造改革の推進によって営業利益は20億円の黒字を目指してまいります。

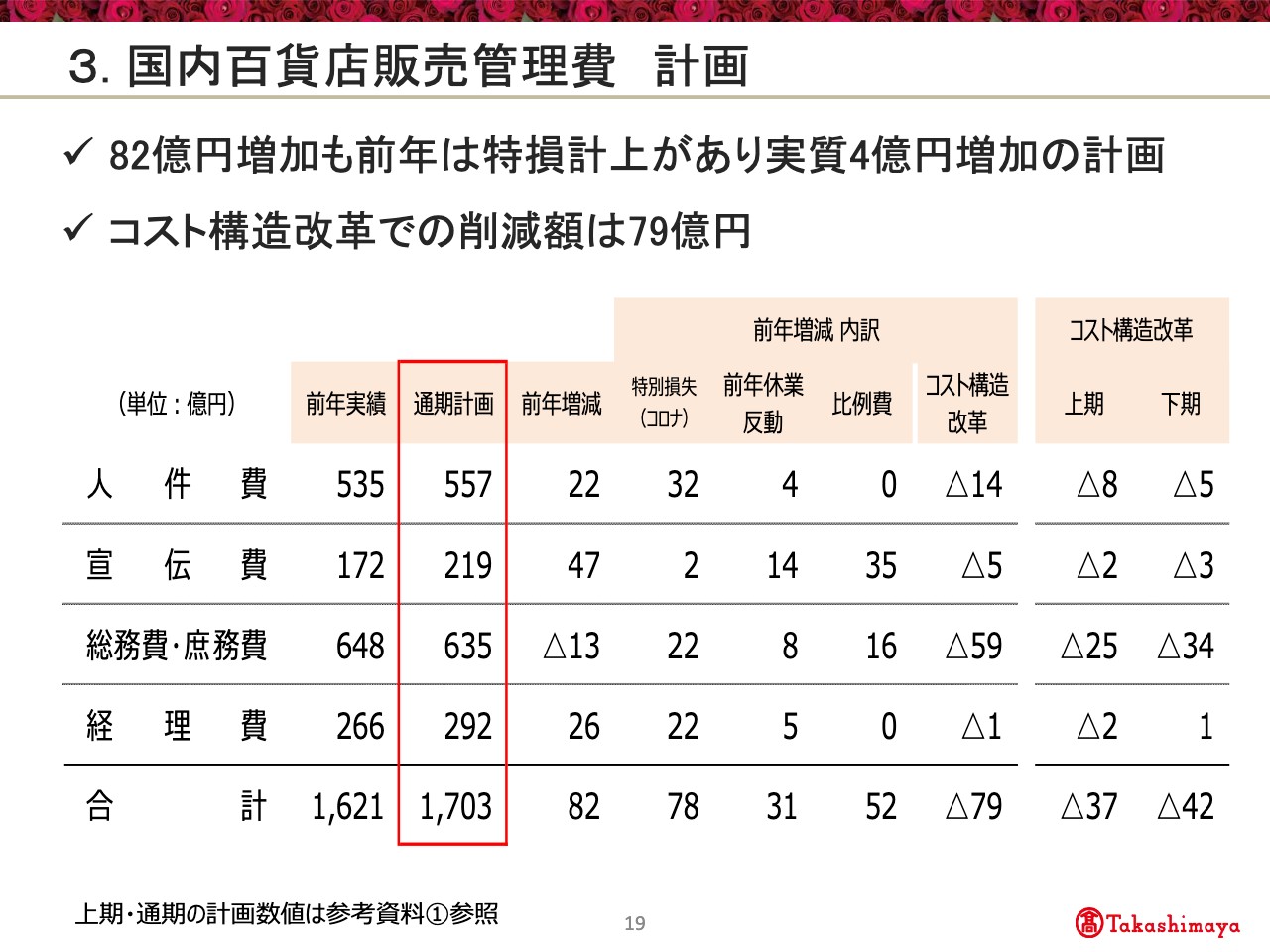

3.国内百貨店販売管理費 計画

19ページでございます。国内百貨店の販売管理費の計画はこちらの表でございます。昨年、特別損失で計上しました休業期間中の固定費に加えて、開催できなかった催しなどの費用や売上比例費などで前年から161億円増加することが想定されます。

しかし、コスト構造改革の推進によってこの成り行きで見た161億円を82億円の増加に抑制をしていく計画でございます。

コスト構造改革では79億円の削減を計画しておりますが、内訳は人件費で14億円、庶務費・総務費で59億円、宣伝費が5億円であります。採用抑制や外部委託業務の内製化でありますとか、コスト管理の徹底などで販売管理費のコントロールを図ってまいりたいと考えております。

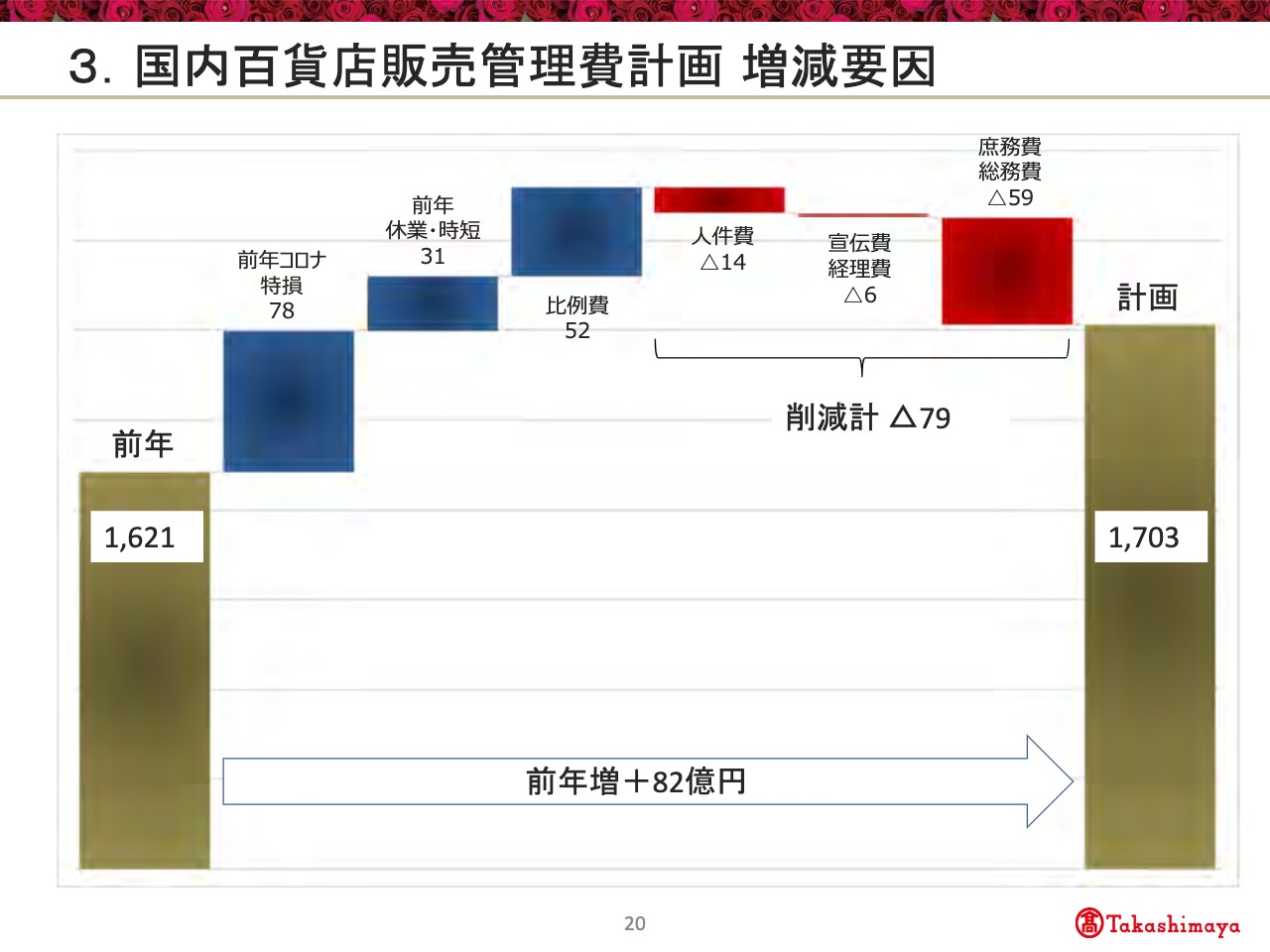

3.国内百貨店販売管理費計画 増減要因

20ページのグラフは国内百貨店販売管理費の増減要因を示した表となっております。コスト構造改革による削減額79億円の内訳でございますが、人件費で14億円、総務費・庶務費で59億円、宣伝費と経理費で6億円となっております。

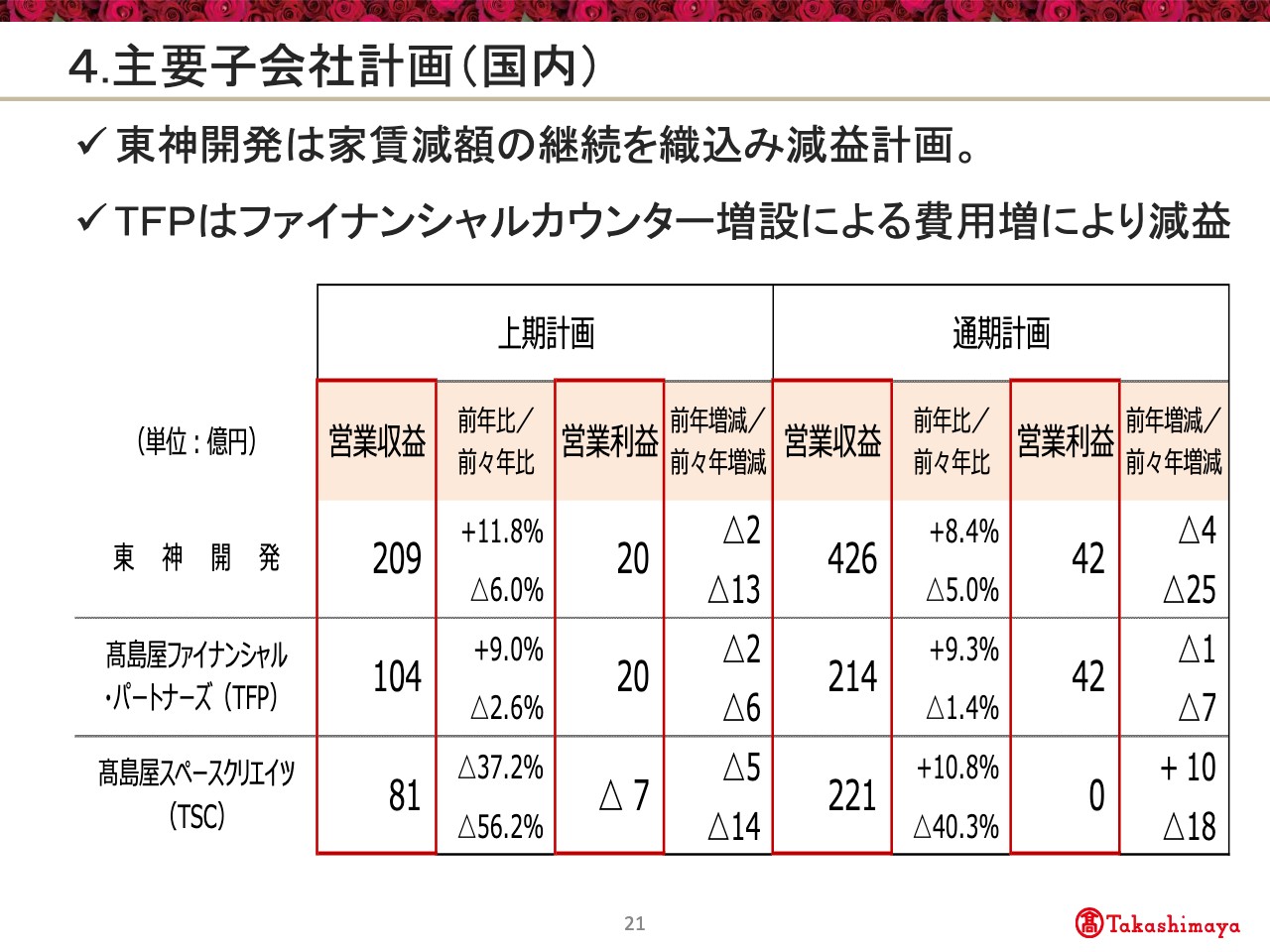

4.主要子会社計画(国内)

21ページでございます。国内主要子会社の計画についてご説明をいたします。全社増収の計画でありますが、東神開発はテナント家賃の減額を継続しており、減益の計画となっております。

髙島屋ファイナンシャル・パートナーズは、ファイナンシャルカウンターの増設による費用の増加によって減益の計画でございます。

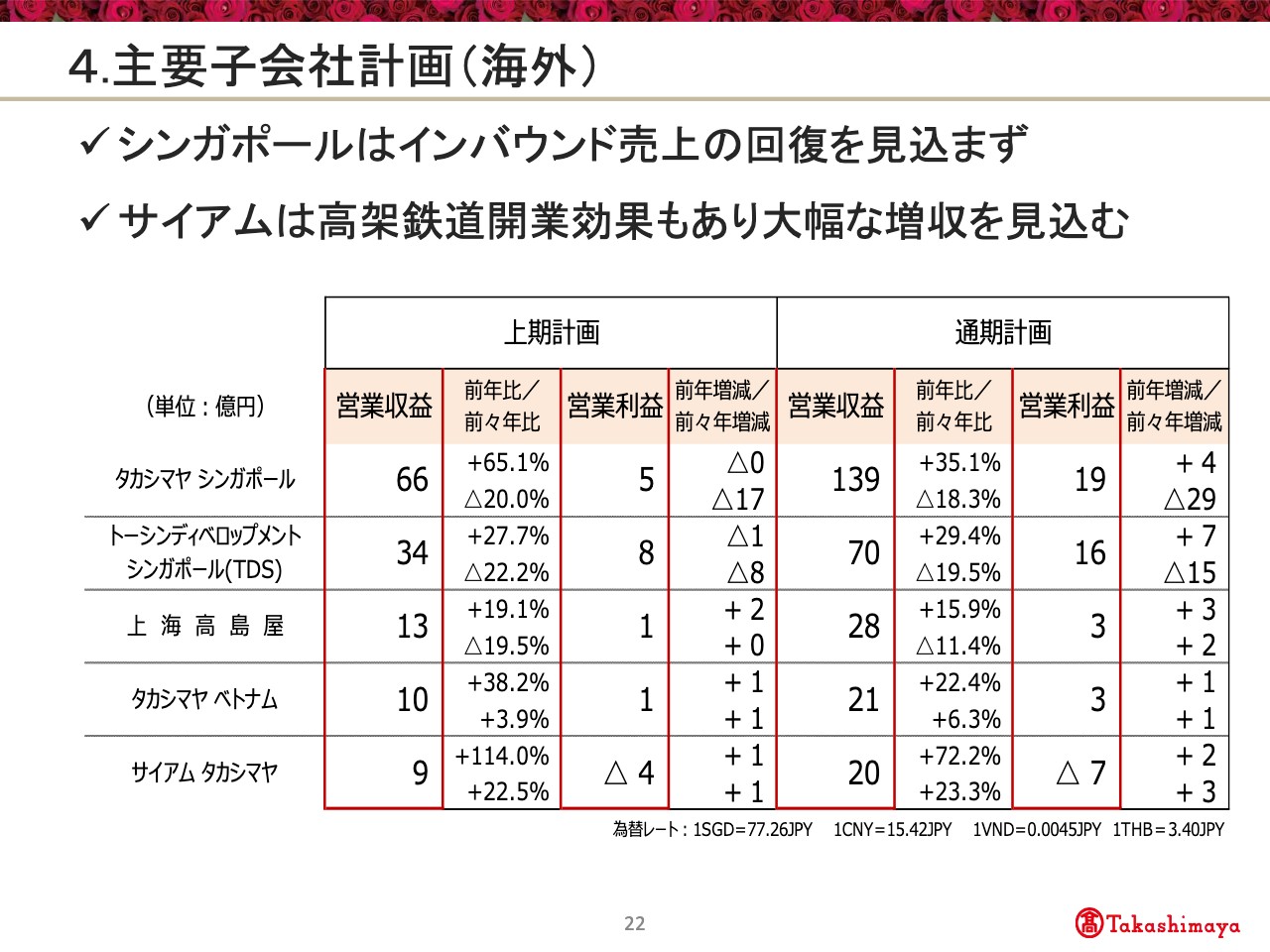

4.主要子会社計画(海外)

続いて22ページは、海外の主要子会社の計画をご説明いたします。全社とも増収増益の計画であります。タカシマヤ シンガポールは売上の20パーセントを占めますツーリスト売上の回復を見込めませんので、増益幅は大幅な計画となっております。

サイアム タカシマヤは、昨年12月に店舗と直結する高架鉄道が開通しました。その効果を織り込んで、大幅な増収を計画いたしております。

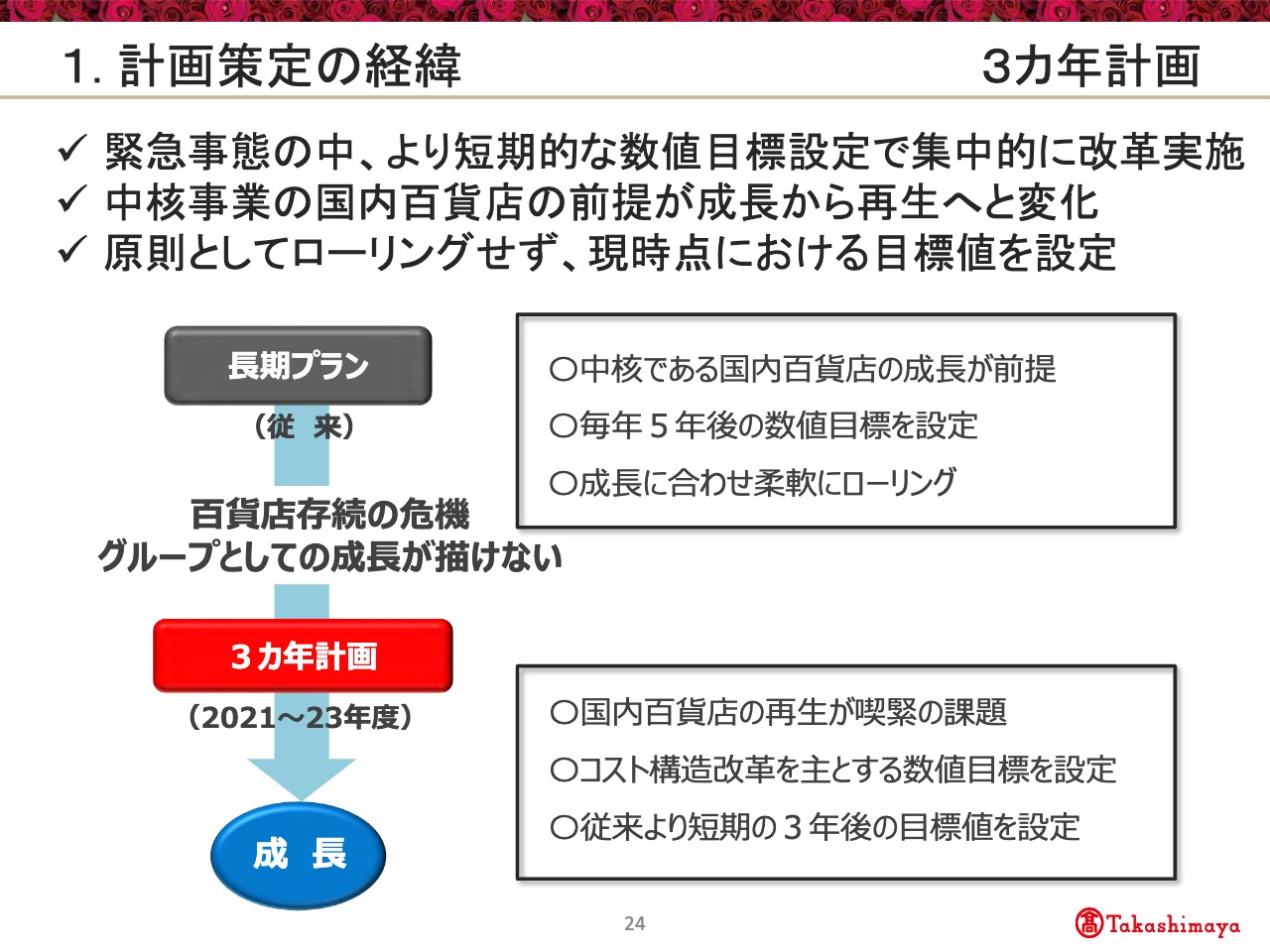

1.計画策定の経緯

続きまして、24ページからは3ヶ年計画についてご説明をいたします。これまで当社は、5ヶ年の長期プランを基本に長中期計画を策定しておりましたが、この前提には中核であります国内百貨店の成長があり、グループの成長に合わせて柔軟にローリングをしてまいりました。

しかしながら、現在当社においては国内百貨店の市場規模の縮小や営業費の高止まりなど、外部環境の変化や行動的要因に起因する問題を抱えております。

加えて、新型コロナウイルスの影響により、グループのブランド価値の源泉である国内百貨店の収益力は大きく低下をいたしております。

そこで、これまでの5ヶ年の長期プランについては一旦中止とし、従来より短期的な3ヶ年での計画を策定することといたしました。現時点における目標値を設定し、経常費の変化に応じて施策を機動的に実行してまいります。

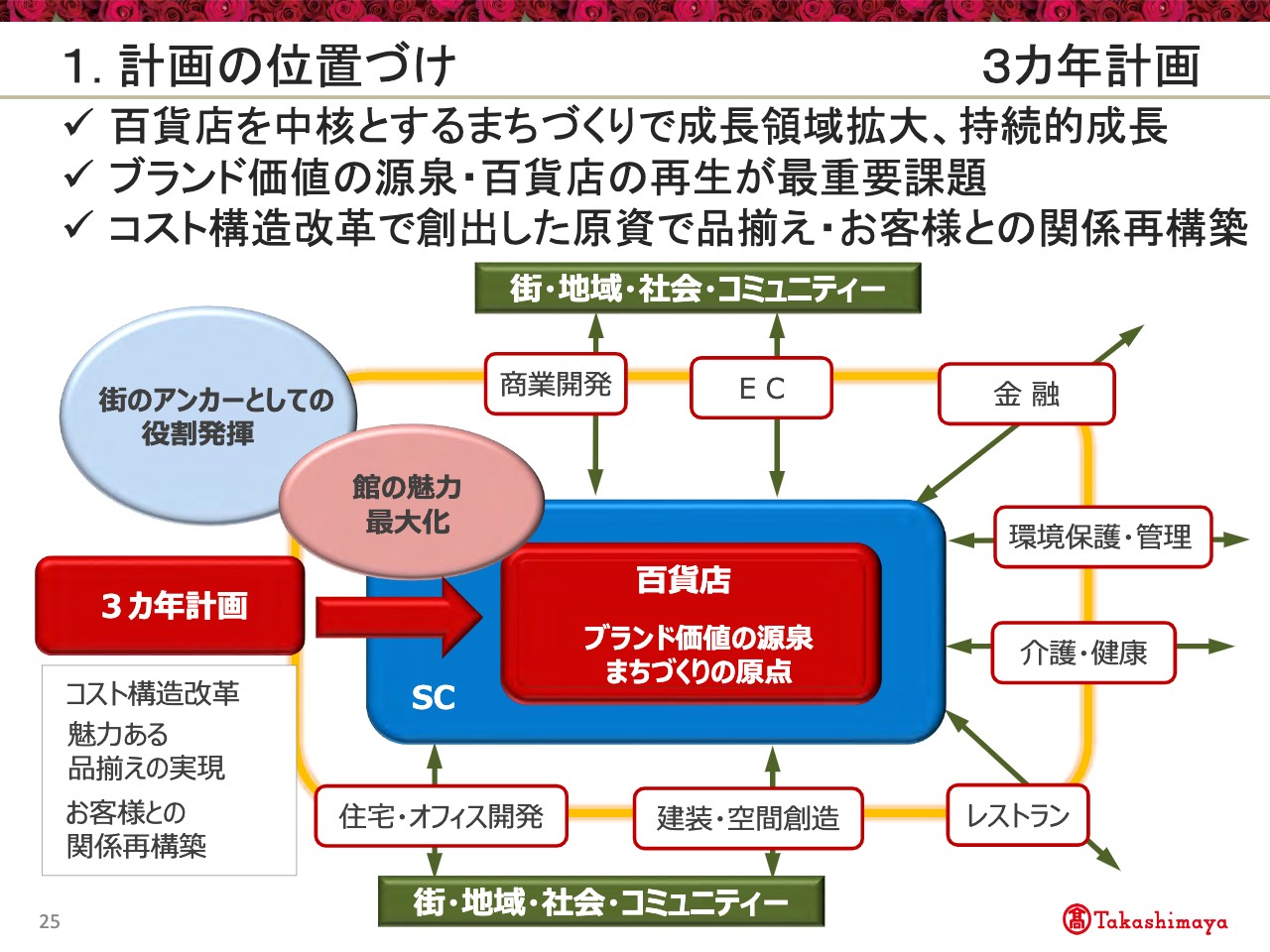

1.計画の位置づけ

25ページは、3ヶ年計画の位置付けでございます。髙島屋グループは、グループ総合戦略であります「まちづくり」を2つの考え方を持って推進しております。

1つは「街のアンカーとしての役割発揮」、そしてもう1つは「館の魅力最大化」であります。存在感溢れる百貨店をブランド価値の源泉に、各事業がシナジーを発揮することでグループ全体の持続的成長を実現してまいります。

しかしながら、コロナ禍で当社の構造的要因に起因する問題がより明確になるなど、グループの事業領域拡大や成長のためには傷んだ百貨店の経営を立て直し、早急に再生を果たしていくことが喫緊の課題ということになります。

したがって、中核事業であります百貨店の再生に向けた中期計画として3ヶ年計画を位置付け、コスト構造改革で創出した原資を持って魅力ある品揃えの実現やお客さまとの関係の再構築に取り組んでまいりたいと考えております。

2.2023年度 数値目標

26ページは、2023年度の数値目標でございます。3ヶ年計画においては、コロナを機に百貨店をはじめとするグループ全体を再構築して、2023年度の営業利益目標を300億円とするなど、2019年度を上回る数値目標を設定しております。

営業収益が減少する一方で、コスト構造改革の断行を中心に初年度での単体黒字化を目指し、営業利益増大による利益体質の強化で、より筋肉質な構造への変革を進めてまいります。

営業利益につきましては、国内百貨店のコスト構造改革の断行や成長分野での事業展開により、2019年度から44億円増加させてまいりたいと考えております。

成長投資を進めていくための資金調達については、キャッシュ・フローの範囲内で実施してまいります。有利子負債については2,400億円を目処としております。

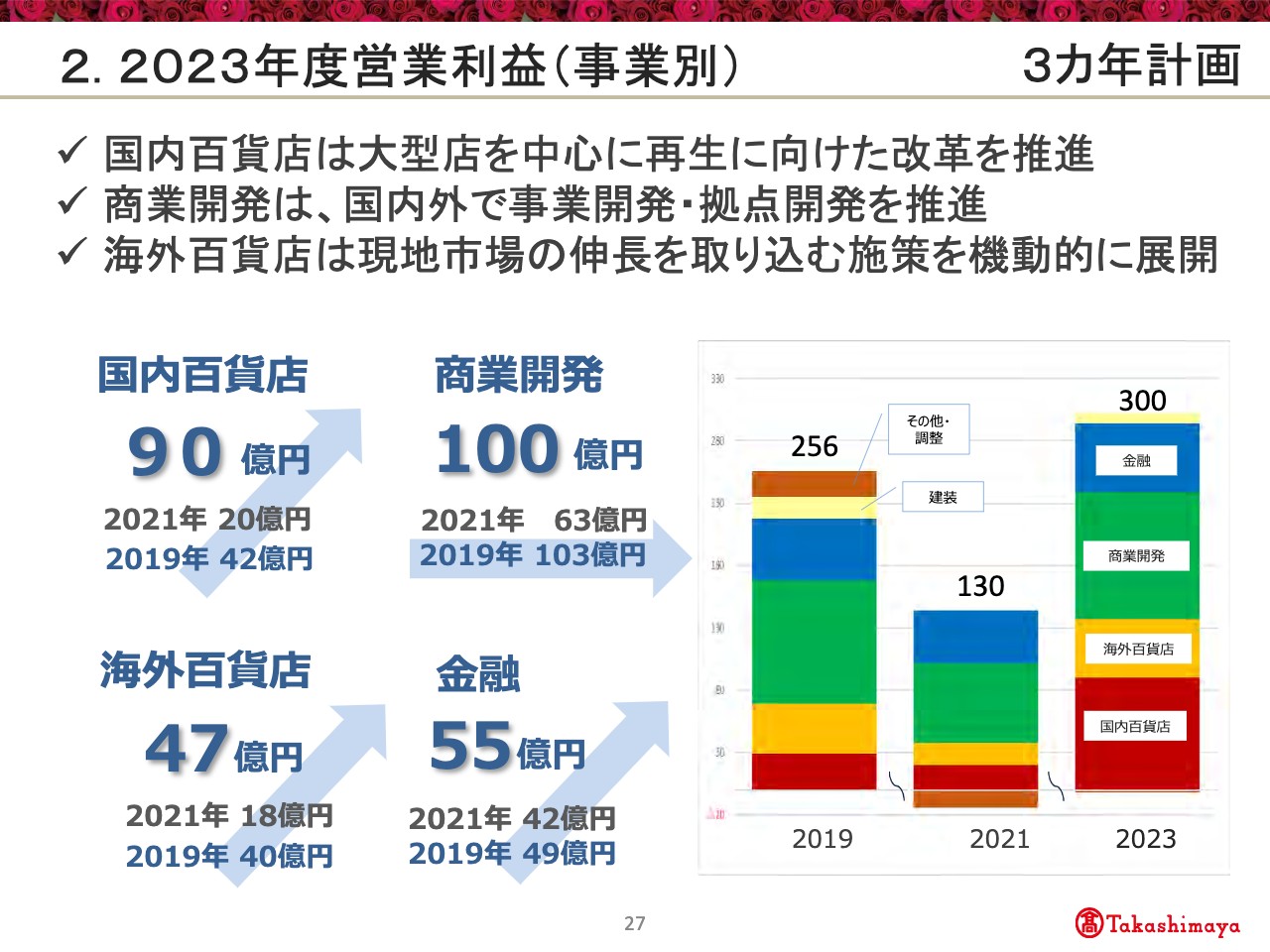

2.2023年度営業利益(事業別)

27ページです。事業別の戦略についてご説明をいたします。まず国内百貨店でありますが、コスト構造改革、あるいは衣料品・食料品ビジネスの改革等、営業施策を進めてまいります。また、ECについては500億円の売上を計画しています。

これらにより、2023年度の国内百貨店営業利益は90億円の達成を目指してまいります。商業開発については、国内外で事業開発・拠点開発を進め、営業利益は100億円と、2019年度並みに復元を目指します。

海外百貨店については、ベトナムをはじめ現地市場の伸長を取り込む施策を機動的に展開することにより、営業利益47億円を目指してまいります。第3の柱として位置付けます金融業については55億円を目標としてあります。

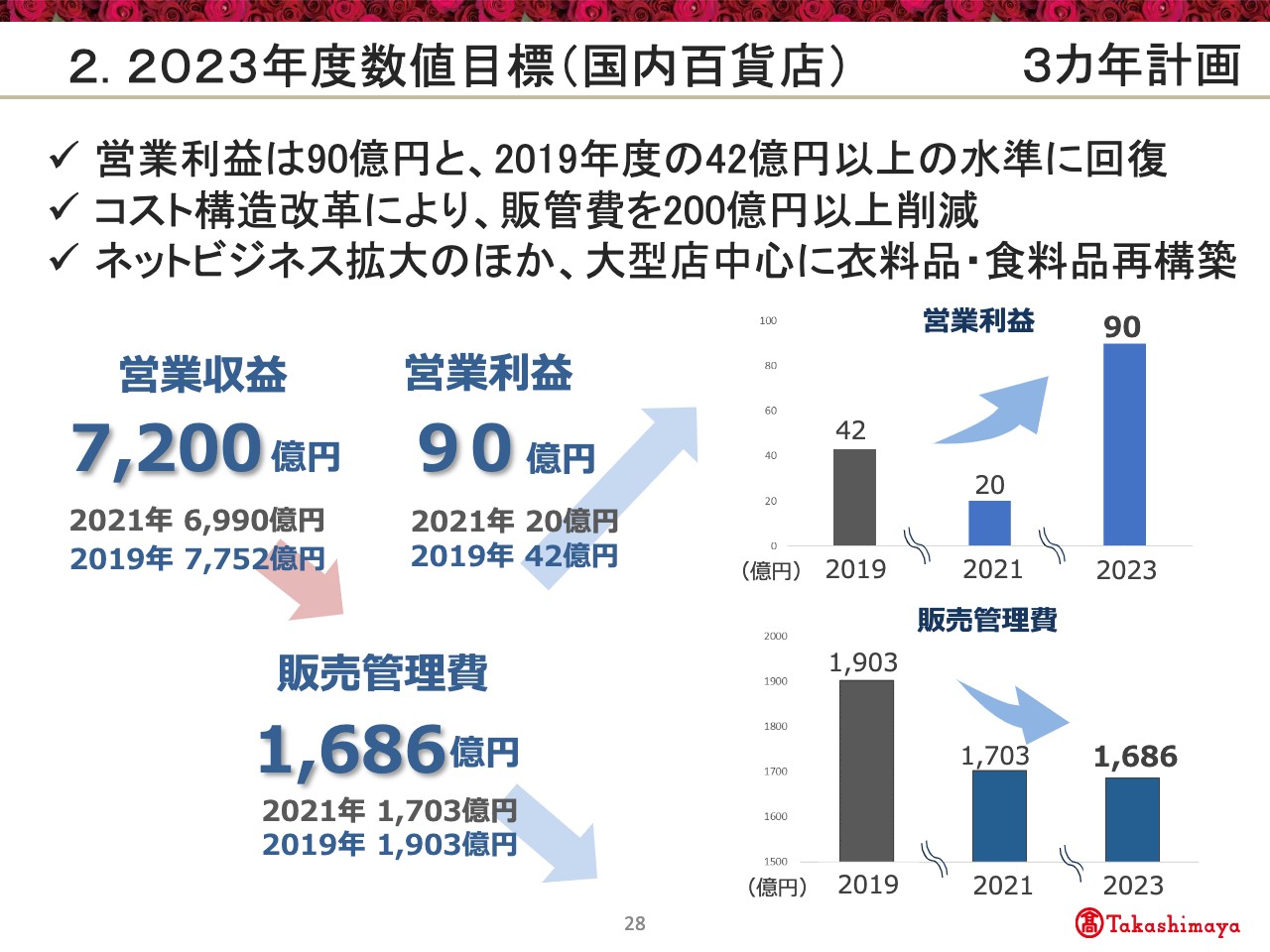

2.2023年度数値目標(国内百貨店)

続いて、各事業の詳細についてご説明をいたします。まず、国内百貨店の2023年度の数値目標でございます。28ページをご覧ください。

営業収益は2019年度から減収の計画になっております。計画の前提条件としては、500億円規模ありましたインバウンド売上の回復というのは、2021年度から2022年度で1割から2割、2023年度で3割程度と限定的に見ております。

一方で、成長分野であるネットビジネスの事業を拡大していくほか、百貨店再生に向けた重要テーマである衣料品の再構築や、コロナ禍で一層注目が集まっている食料品売場の再構築を大型店を中心に進めてまいります。

営業利益につきましては90億円を計画しており、2019年度からプラスの48億円の増益となりました。販売管理費につきましては、百貨店コスト構造改革の推進により1,686億円と、約200億円減少させてまいります。

減収の一方で、利益体質の改善により増益を図っていきたいと考えております。コスト構造改革や営業力強化につきまして、この後説明をさせていただきます。

2.2023年度営業利益目標(商業開発)

続いて29ページは、商業開発業の2023年度目標利益についてでございます。国内の既存施設やトーシンディベロップメント シンガポールについては、テナントの経営不振による減額影響やインバウンド収益の先行き不透明さ等を織り込んで、コロナ収束後も一定のダメージが残ると想定しております。

一方で、本年3月に開業した「FLAPS」など流山の周辺施設の開業、あるいは12月に竣工予定のオフィスビル「日本橋3丁目スクエア」など非商業開発の拡大、さらにはベトナムにおける学校業事業等のアライアンスや複合開発への参画。

これらを通じて既存施設やTDS(トーシンディベロップメント シンガポール)のマイナス影響を補っていく計画といたしております。

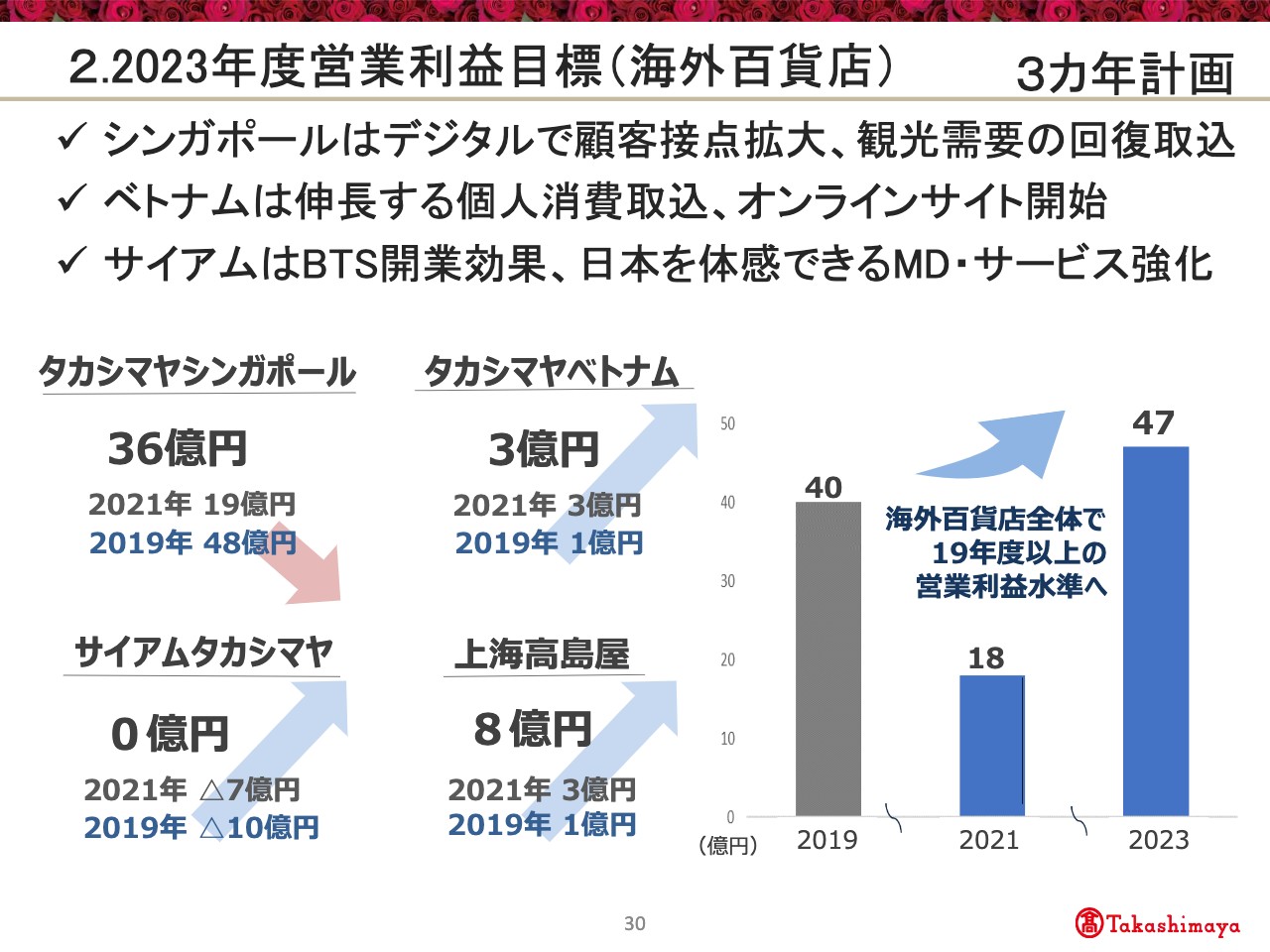

2.2023年度営業利益目標(海外百貨店)

30ページでございます。海外百貨店の2023年度目標利益についてご説明いたします。シンガポールは、オンラインツアーの再構築やデジタル活用による顧客基盤の強化・拡大のほか、観光客需要の回復取り込みにより、営業利益36億円の達成を目指してまいります。

ベトナムの「ホーチミン髙島屋」は、個人消費伸長を取り込んでまいります。

また、2020年のECビジネス市場も前年からプラス30パーセント成長しており、新たな販売チャネルとしてオンラインサイトを今年度中に立ち上げてまいります。これによって営業利益3億円と黒字化を果たしてまいります。

サイアムにつきましては、当初店舗開業時に敷設予定でありました高架鉄道が昨年の12月に開業しましたので、その効果を発揮していくほか、日本を体感できるMDやサービスを強化してまいります。

「上海髙島屋」につきましては、MDなどの営業体制の再構築や周辺開発の進展といった外部環境の変化を捉え、再度黒字化を目指してまいります。

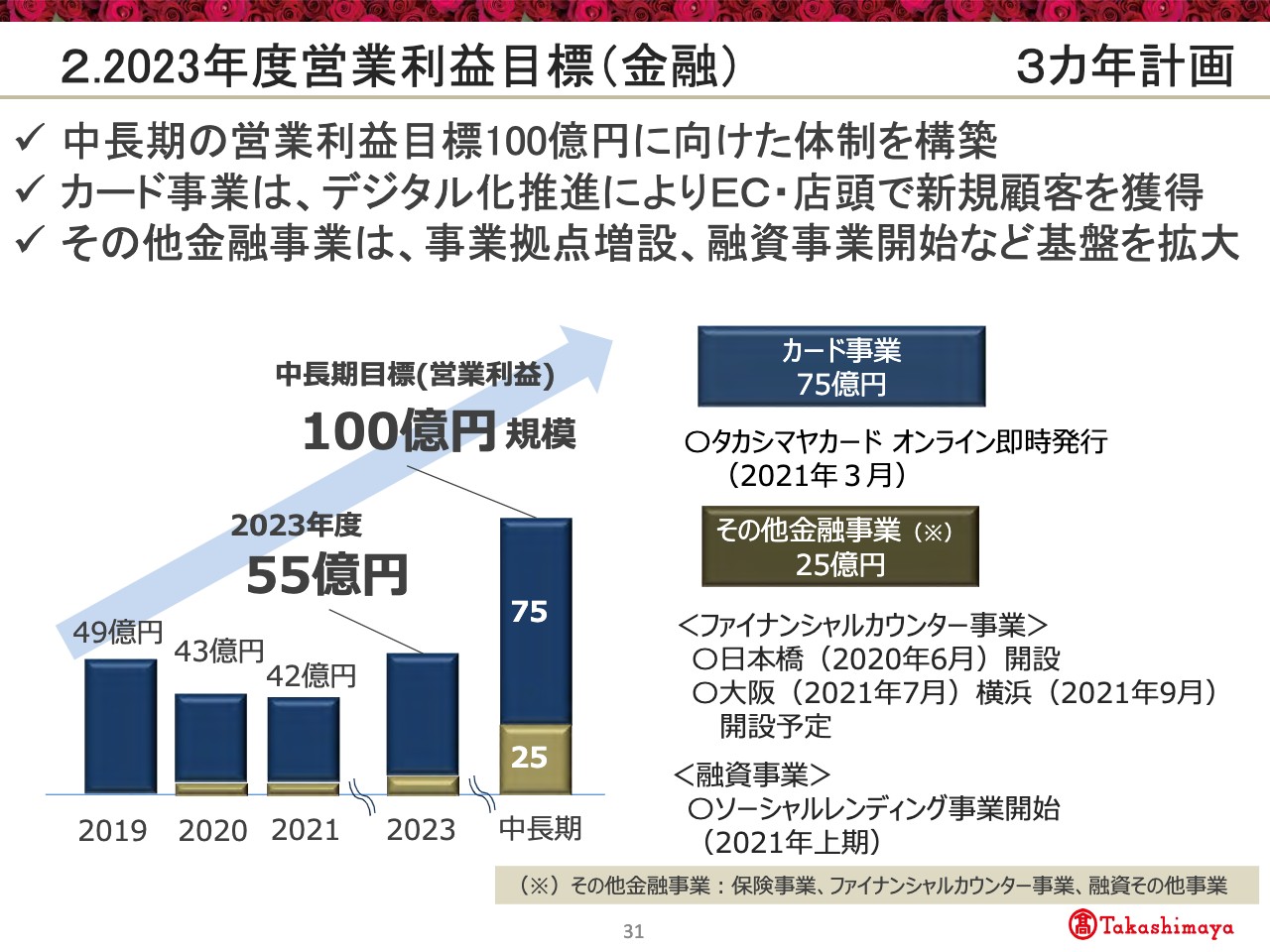

2.2023年度営業利益目標(金融)

31ページでございます。金融業は、百貨店業や商業開発業に次ぐ第3の成長の柱として位置付けております。コア事業の百貨店の顧客基盤やリアル店舗の強みを生かし、2023年度に営業利益55億円、中長期目標としては100億円規模を目指してまいりたいと考えております。

主力のカード事業では店頭にとどまらず、より広い領域で成長を図り、75億円の営業利益を目指します。

本年3月には、髙島屋カード等をお申し込みいただいた際にインターネット通販でご利用いただけるデジタルカード情報の即時発行サービスを開始いたしました。成長著しいECをはじめとした新規顧客の獲得、利用拡大を促進してまいります。

2020年度からスタートしたその他金融事業につきましては、25億円の営業利益を計画しております。

お客さまの資産形成や資産の承継などの相談を承るファイナンシャルカウンター事業では、昨年の日本橋店に続きまして本年はさらに大阪店や横浜店にファイナンシャルカウンターを開設し、顧客接点と収益の増大を目指してまいります。

また、融資事業としてソーシャルレンディングに新規に参入し、収益基盤をさらに拡大をしてまいります。

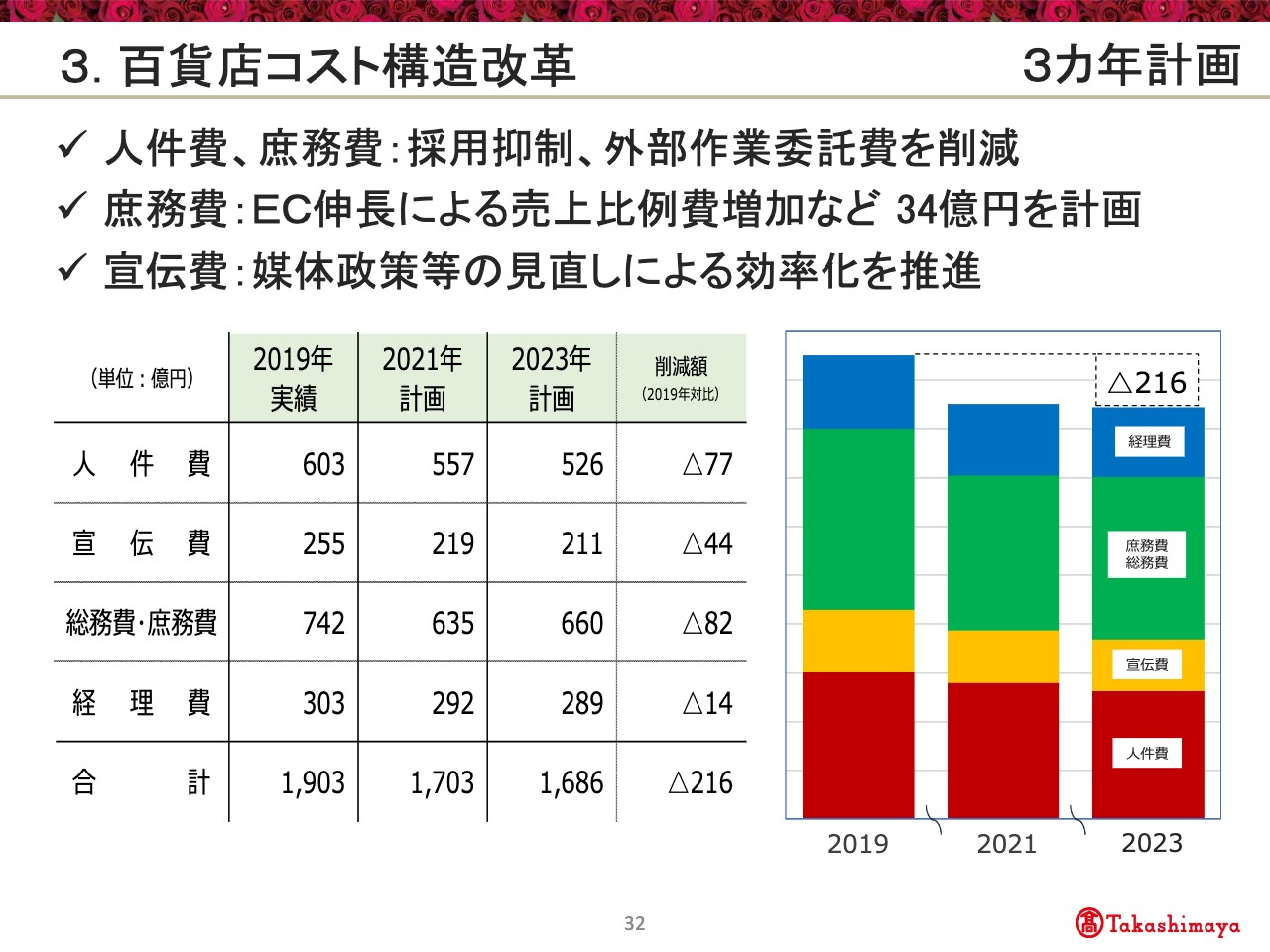

3.百貨店コスト構造改革

32ページでございます。続きまして、国内百貨店の詳細についてでございます。まず、コスト構造改革につきましてご説明をいたします。人件費・庶務費におきましては、採用の抑制に加えて内製化やきめ細かなコスト管理によって外部作業委託費の削減を図ってまいります。

一方、庶務費の計画にはシステム投資に伴う減価償却費の増加9億円と、EC事業の伸長に伴う物流関連費用などの比例費増加25億円、合計34億円を織り込んでおります。宣伝費は、媒体政策の見直しによる効率化を推進し、削減を図ってまいります。

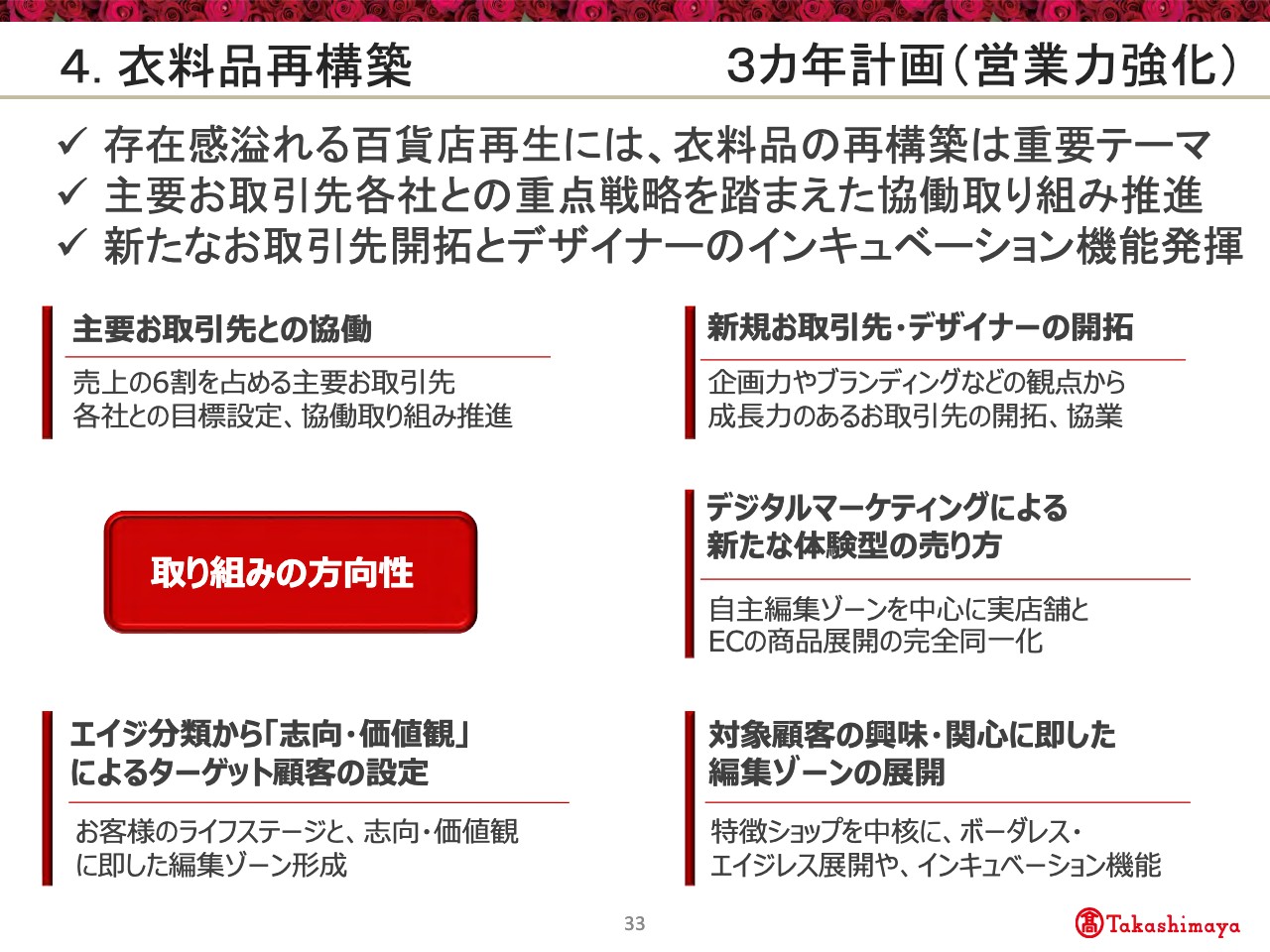

4.衣料品再構築

33ページは国内百貨店の営業力強化についてであります。3点ほどご説明させていただきます。まず、1点目は百貨店の存在感を高めていくための重要テーマである衣料品の再構築についてです。婦人服・紳士服の売上は上位10パーセントの主要のお取引先が全体売上の60パーセントを占めるという状況であり、こうしたお取引先は当社の収益の基盤であります。

お取引先各社の強みを踏まえた重点施策を確認し、具体的施策を組み立てるなど、協働による取り組みを推進してまいります。

また、企画力やブランディングなどの観点から、成長力のある新たなお取引先との協業、あるいは若手デザイナーをインキュベートする取り組みで品揃えのさらなる魅力化を実現してまいります。

さらには、実店舗とECの商品展開の同一化など、デジタルマーケティングによる新たな体験型の売り方に取り組んでまいります。

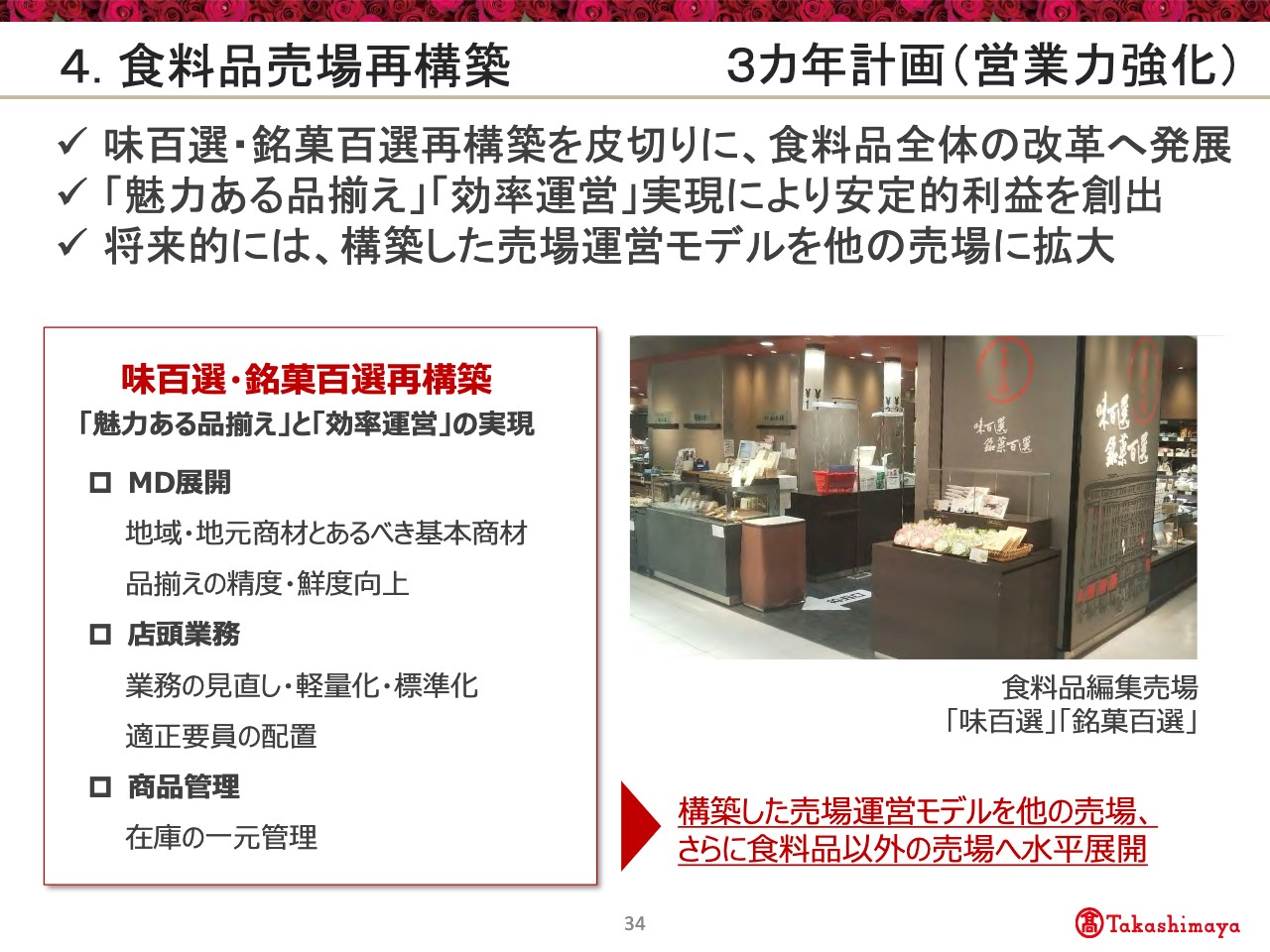

4.食料品売場再構築

2点目の営業力強化策でございます。34ページです。食料品売場の再構築についてであります。コロナ禍において、生鮮三品、惣菜をはじめ、百貨店が取り扱う食料品の品質の高さや、全国のおいしい一品を集める目利き力に改めて注目が集まっていると認識しております。

その一方で、他社との品揃えの同質化や運営費用など高コスト体質という問題も抱えております。

そこでまず、「味百選」「銘菓百選」といった当社の自主編集売場の再構築というものを皮切りにして、食料品売場全体への改革へと発展をさせてまいります。

MD展開・店頭業務・商品管理といった観点から取り組みを進め、お客さまにとって魅力的な品揃えと効率運営による生産性向上を図ってまいります。これらにより構築したモデルは、「味百選」「銘菓百選」から他の売場、さらには食料品以外への売場へと水平展開していくことも視野に入れております。

また、生産と物流の効率化を図るため、今後この食品製造の加工・調達・物流の拠点となっていく新たなセントラルキッチンの創設を検討してまいります。

4.ネットビジネス

3点目は35ページ、ネットビジネスについてであります。成長分野でありますネットビジネスにつきましては、2023年度に500億円の売上を目標としており、営業力強化や収益性の改善、事業拡大体制の構築を進めてまいります。

本年夏にはオンラインストアのリニューアルを予定しております。お客さまの大半がスマートフォンでサイトを訪問されるということから、スマホファーストの視点で利便性の向上を図ってまいります。

また、百貨店ECならではの独自性や魅力を高めていくため、商品情報やレビューの機能の拡充、ライフスタイル提案型コンテンツといったものを充実してまいります。

さらに業務効率化の観点から、当社側の管理画面の操作性を改善するとともに、領収書自動発行機能や注文のキャンセル機能導入など、当社とお客さまの双方にメリットのある仕組みを構築してまいります。

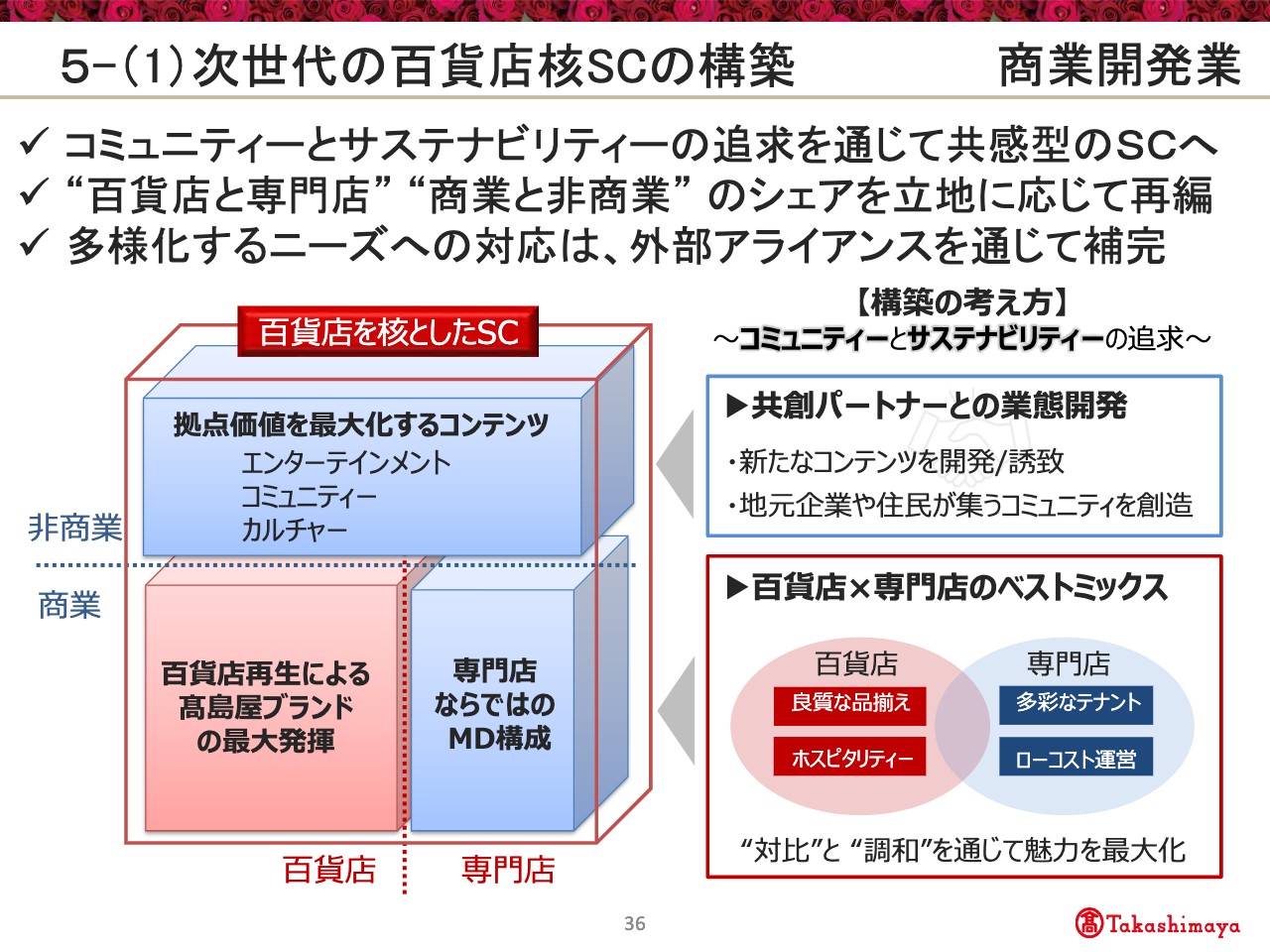

5‐(1)次世代の百貨店核SCの構築

36ページであります。ここからは商業開発の詳細についてご説明いたします。成長戦略を牽引していく東神開発を中心に、髙島屋ブランドの源泉である百貨店の再生を起点とした次世代型ショッピングセンターの構築に取り組んでまいります。

これからのショッピングセンターは、集い、ふれあい、過ごす場としての機能、言い換えれば、コミュニティーとサステナビリティーを通じた共感の獲得に取り組まなければお客さまからの支持は得られません。

当社グループが保有する各拠点の価値を最大化させる観点から、従来型の施設構成をゼロベースで見直し、百貨店と専門店、商業と非商業のシェアを立地に応じて最適なかたちへと再編してまいります。

また、ライフスタイルが多様化する中、百貨店や専門店では満たしきれないニーズも想定されることから、外部企業・パートナーとの積極的なアライアンスを通じて業態開発や機能補完を進めてまいります。

5‐(2)国内:街づくりの進化

37ページです。現在、日本国内では「流山おおたかの森S・C」での拠点開発を加速させております。本年3月の「FLAPS」の開業を皮切りに、秋開業の「アゼリアテラス」、来年夏開業の「ANNEX2」と、本館を起点に周辺の界隈性向上や機能拡充を図り、街の魅力の最大化を進めてまいります。

また、コロナ禍において露呈した商業物件における景気変動リスクを踏まえて、オフィスビルをはじめとする非商業物件のシェアを高めるなど、アセットの多様化にも取り組んでまいります。

本年12月には「日本橋3丁目スクエア」が竣工いたしますが、中長期的にオフィス人口が増えることで「日本橋髙島屋 S.C.」を中心とした街全体のさらなる賑わいにも寄与してまいります。

5‐(3)海外:ベトナムへの経営資源投下

38ページでございます。海外事業では、ASEANの中でも成長が著しいベトナムに経営資源を集中投下してまいります。2016年のサイゴンセンター「ホーチミン髙島屋」開業を契機に、髙島屋ブランドのプレゼンスや認知度は飛躍的に向上し、優秀なローカル人材の確保、現地の有力な事業パートナーとの接点拡大も進んでおります。

こうした充実しつつある事業基盤を背景に、住宅やオフィスを含めた大型タウンシップ開発への参画を進めており、すでに進行している「スターレイクプロジェクト」以外にも複数の案件を検討いたしております。

また、教育や外食をはじめとする成長産業につきましては、高い賃料負担力だけでなく、事業拠点、規模の拡大も期待できるため、強固なアライアンスを通じて安定的な不動産収益確保や高い成長性を実現してまいります。

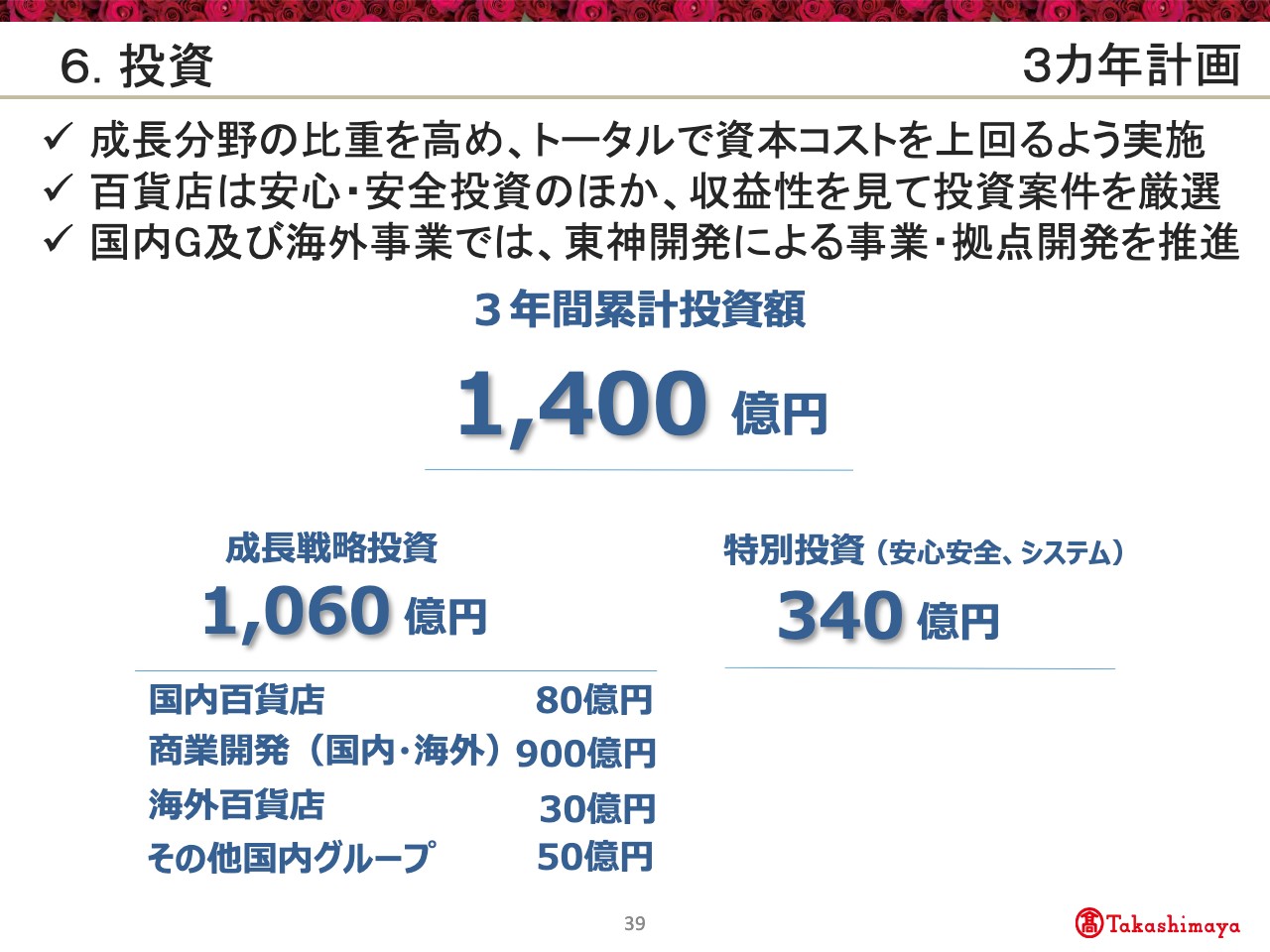

6.投資

39ページからは、3ヶ年計画の投資についてでございます。3年間で1,400億円を見込んでおります。国内百貨店のコスト構造改革により創出した原資によって、商業開発や金融、海外などの成長分野への投資に振り向けてまいります。

こうした成長分野への投資のウェイトを高めることにより、トータルで資本コストを上回る経営を目指してまいります。国内百貨店については、安全・安心投資を実施していく一方で、改装などは収益性を見て投資案件を厳選してまいります。

以上を投資の基本的考え方として、将来の成長を見据えた長期安定的な資金の調達により事業基盤の拡充を果たしてまいります。

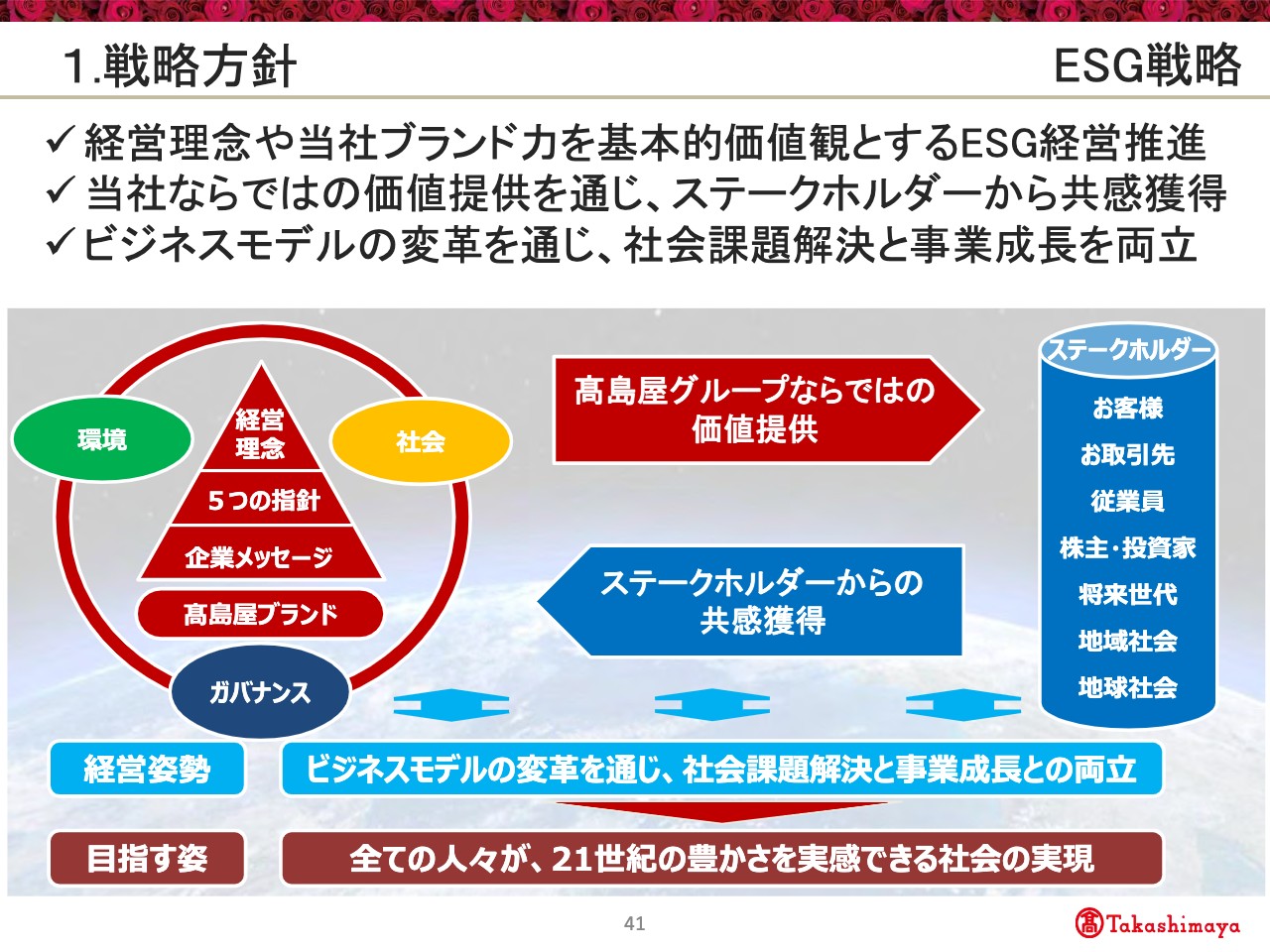

1.戦略方針

41ページからは、当社グループのESG戦略についてご説明をさせていただきます。当社の経営理念「いつも、人から。」は、SDGsが目指す誰一人取り残さない社会の実現に強く結びつくものであります。従来のCSR経営にSDGs概念を融合するとともに、長年培った信頼に基づくブランド力を強みに、ESG経営を推進してまいります。

当社のESG経営は、サステナブルなライフスタイル提案、お取引先ネットワークを活用した循環型社会の実現、多様な価値観を尊重しすべての人が活躍できる社会の実現、お客さまの視点に立った経営の推進等、当社ならではの価値提供を通じ、ステークホルダーからの共感を獲得してまいります。

こうした取り組みを通じて社会課題解決と事業成長を両立させ、すべての人々が21世紀の豊かさを実感できる社会の実現に貢献してまいります。

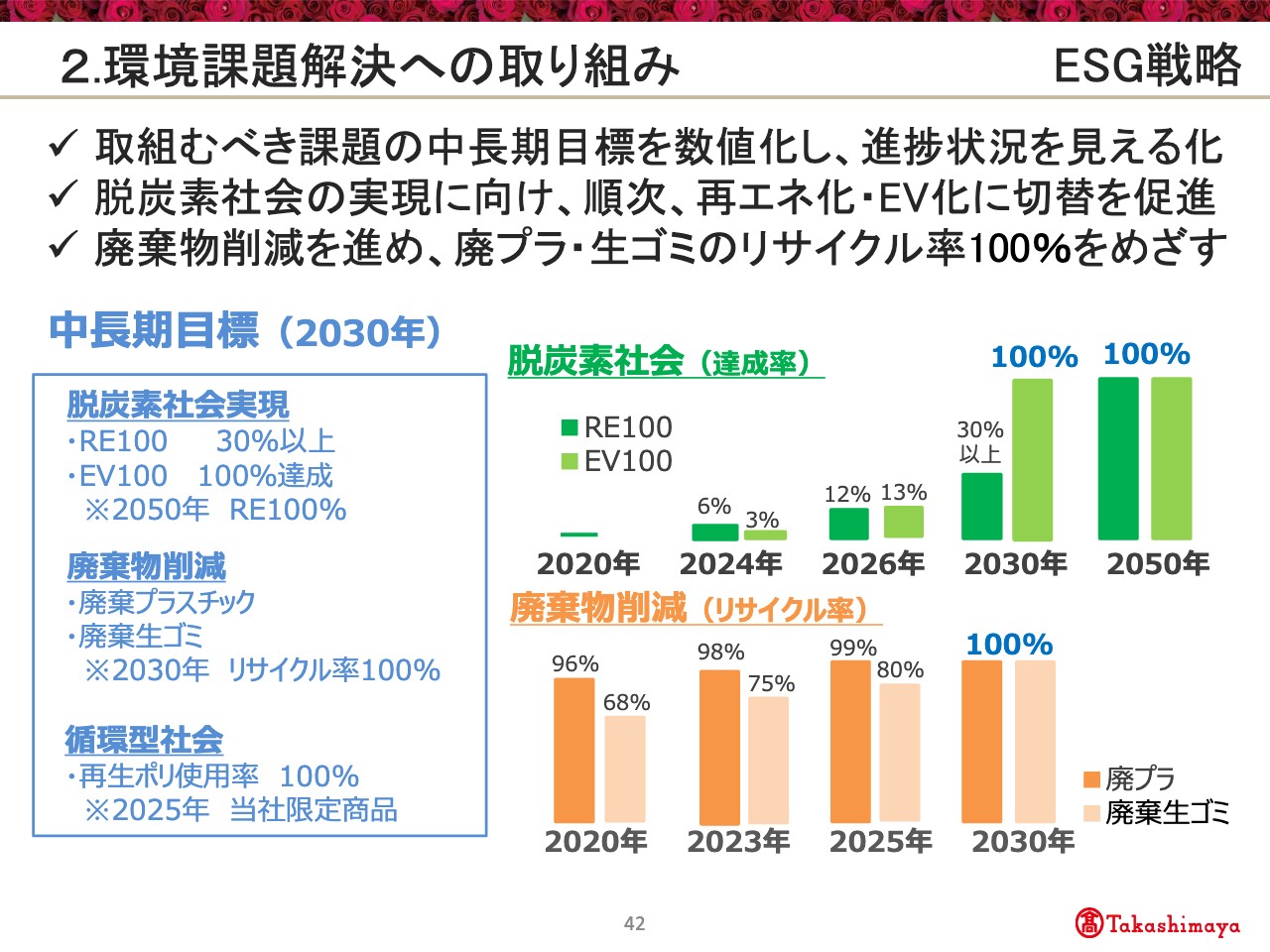

2.環境課題解決への取り組み

42ページであります。環境課題解決の取り組みについてご説明いたします。本年度から中長期計画を数値化して進捗状況を見える化してまいります。

2050年の「RE100」達成に向けて順次再生エネルギーへの転換を図ってまいります。また、2030年の「EV100」達成に向けて、まずは外商車両台数の適正化による台数削減や充電設備等の整備の取り組みを進めてまいります。そして順次EV車両に切り替えていく予定であります。

一方、プラスチックの削減でありますとか、脱ダンボールの推進、食品ロスを減らす新たな販売手法の導入など、廃棄物の総量削減に取り組むとともに、廃棄物の再資源化・肥料化へのリサイクル促進を図ってまいります。これにより、2030年に廃棄プラスチック・食品廃棄物のリサイクル率100パーセントを目指してまいります。

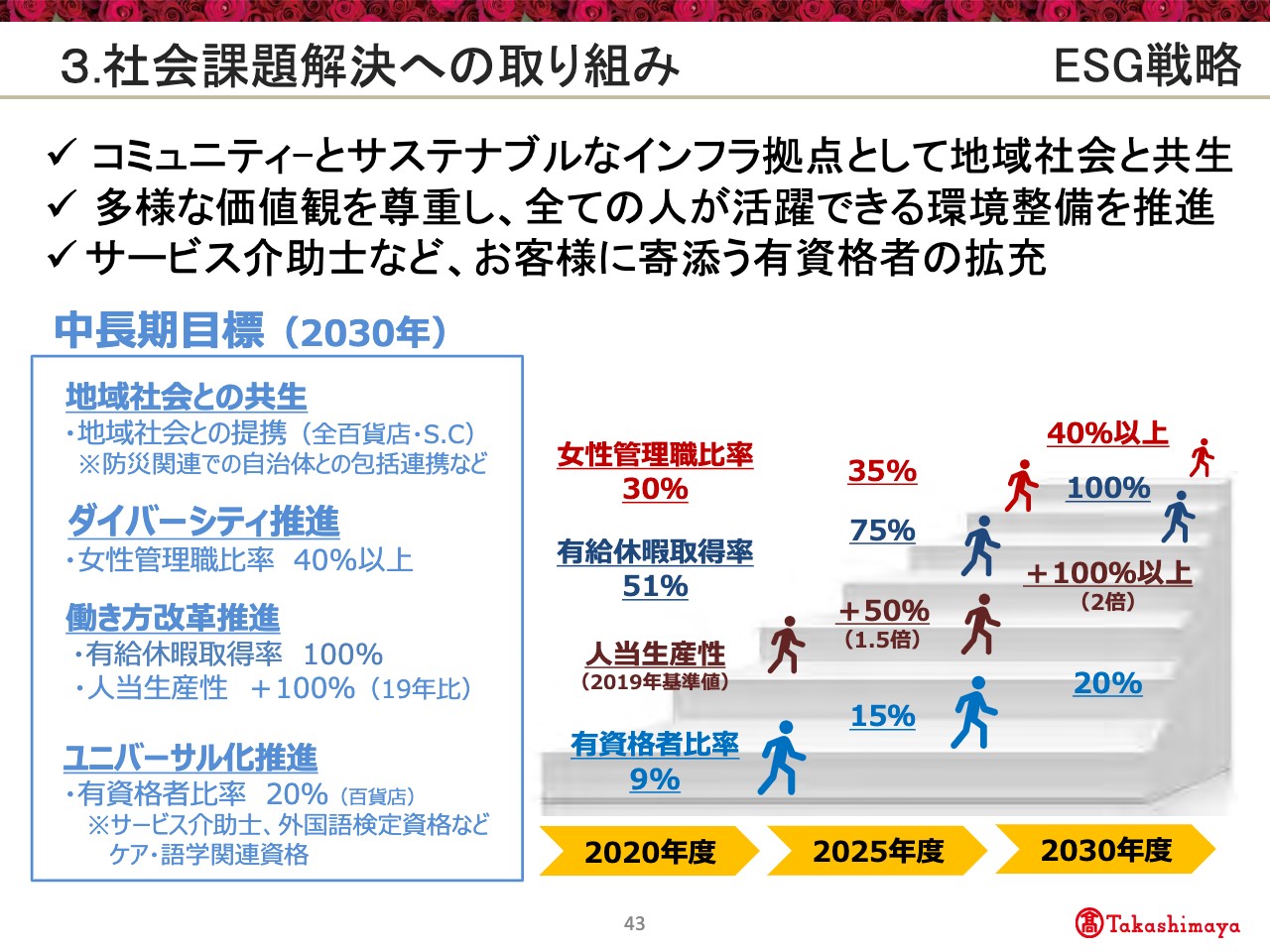

3.社会課題解決への取り組み

続きまして43ページは、社会課題への解決の取り組みでございます。当社は「まちづくり」戦略を通じて地域環境保全への寄与でありますとか、有事の際の安心・安全拠点としての機能整備など、コミュニティーとサステナブルなインフラ拠点として地域社会との共生を目指しております。

こうした中、多様な価値観を尊重し、さまざまな人材が活躍できる社会の実現に向けて、外国人受け入れに関する基本指針策定や研修の実施等に取り組んでおります。

とりわけお客さまや従業員の大半を女性が占める当社は、女性活躍の環境整備や働き方改革推進を経営戦略と位置付け、仕事と生活の両視点での充実に取り組んでまいります。

また、すべてのお客さまが安心かつ快適にお買物いただける環境整備も不可欠であります。サービス介助士や多言語を話す販売員の育成など、お客さまに寄り添う有資格者の拡充により心のバリアフリー化を目指してまいります。

4.日本環境設計との協働

44ページであります。昨年2月の日本環境設計の出資後、昨年9月から当社のMD人材を派遣し、何度でもリサイクル可能で、かつ百貨店にふさわしい付加価値と価格のバランスが取れた商品開発に取り組んでおります。

当社が開発する循環型商品は、石油を成分とする化学繊維のポリエステルを新たに使用することなく、原材料は地上資源にこだわっています。

4月末からは当社オリジナル商品としてTシャツやパンツ等を先行販売し、6月開催の販促プロモーション「TSUNAGU ACTION」開催時より約60型のオリジナル商品を本格展開してまいります。さらには、お取引先ブランドでの商品展開を実現することで循環型ビジネスをさらに拡充してまいります。

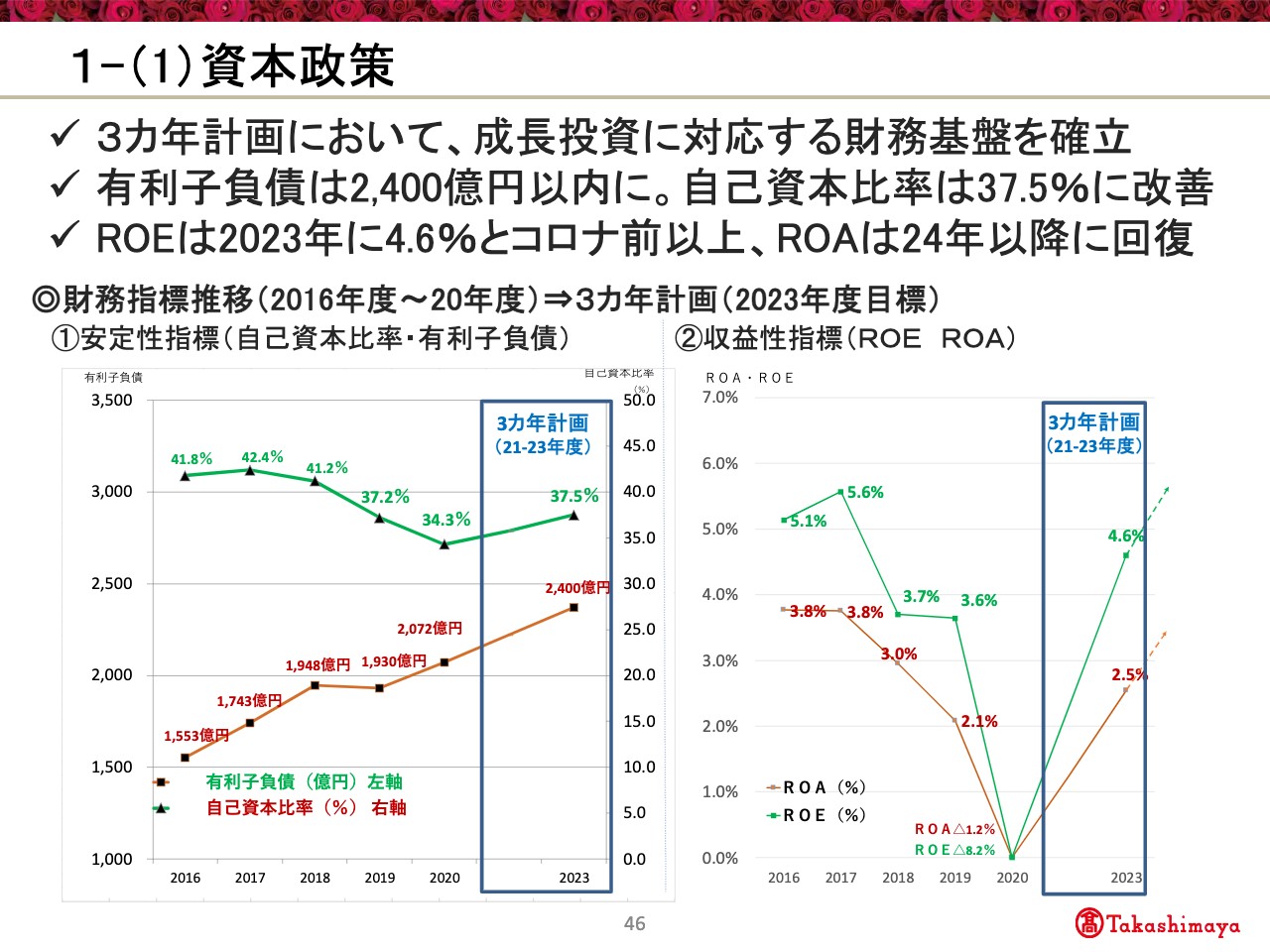

1‐(1)資本政策

続きまして、46ページからは資本政策についてでございます。資本政策におきましては、成長投資に対応する財務基盤を確立してまいります。

2020年度は新型コロナウイルスの影響によって、営業キャッシュ・フローの悪化に備え手元流動性の確保を優先したため、有利子負債は140億円増加しました。また、連結最終利益の減益によって自己資本比率は前年から2.9ポイント低下しております。

コロナからの回復過程において利益回復は保守的に見る一方で、成長投資につきましては3年間で1,400億円を見込んでおりますが、それらの中でも税務安定性を引き続き重視してまいります。

具体的には、安定性指標として有利子負債残高を2,400億円、自己資本比率37.5パーセントを目標に適切に財務運営を行ってまいります。収益性指標については、2023年度の目標はROE4.6パーセント、ROA2.5パーセントですが、ROEについては2018年及び2019年度以上の数値へ復元させてまいります。

成長投資の効果から寄与する2024年度以降は、さらなる回復を目指してまいります。ROAについても資産効率を意識して、2024年度以降に4パーセントから5パーセントレベルへと回復させてまいります。

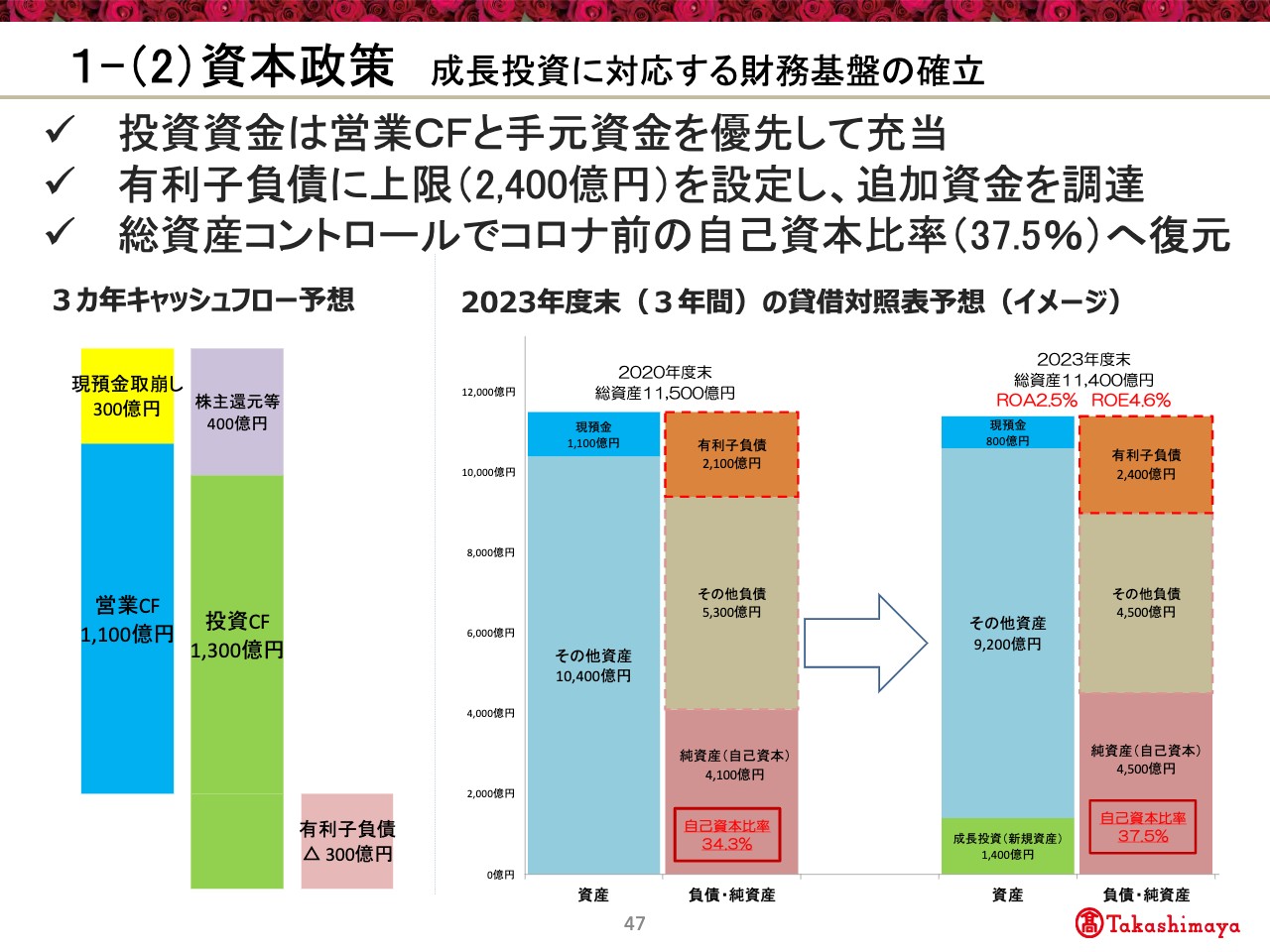

1‐(2)資本政策 成長投資に対応する財務基盤の確立

47ページでございます。先ほどの安定性指標を達成するための取り組みの概要についてご説明いたします。3ヶ年期間の成長投資を進めていくための資金調達については、原則的には営業キャッシュ・フローの範囲内で行ってまいります。

また、2020年度はコロナ禍で手元現預金を増加させたことによって300億円程度の余裕資金があり、それを投資に充当してまいります。

基礎部分については、成長投資のために必要不可欠と判断すれば外部調達を行いますが、この場合でも有利子負債の上限は2,400億円を目処として設定したいと考えております。

自己資本比率については、コロナ禍で手元流動性を優先した前期からの現預金残高水準を見直すことなどを行い、コロナ前の自己資本比率37.5パーセントへと復元してまいります。

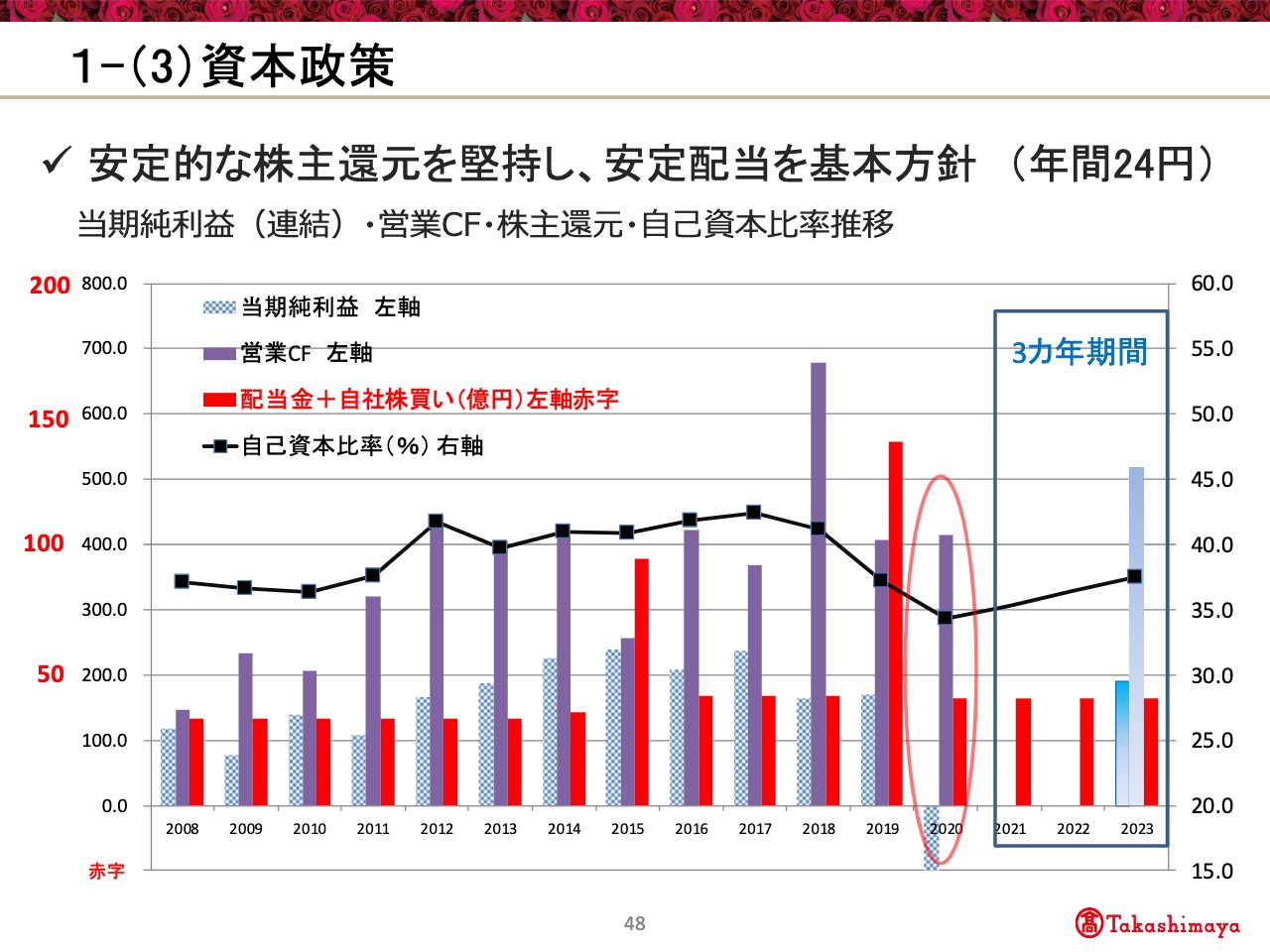

1‐(3)資本政策

48ページでございます。株主還元につきましては、業績は悪化しておりますが高い財務安定性とキャッシュ・フローの総出力を原資に、引き続き安定配当の方針を堅持してまいります。

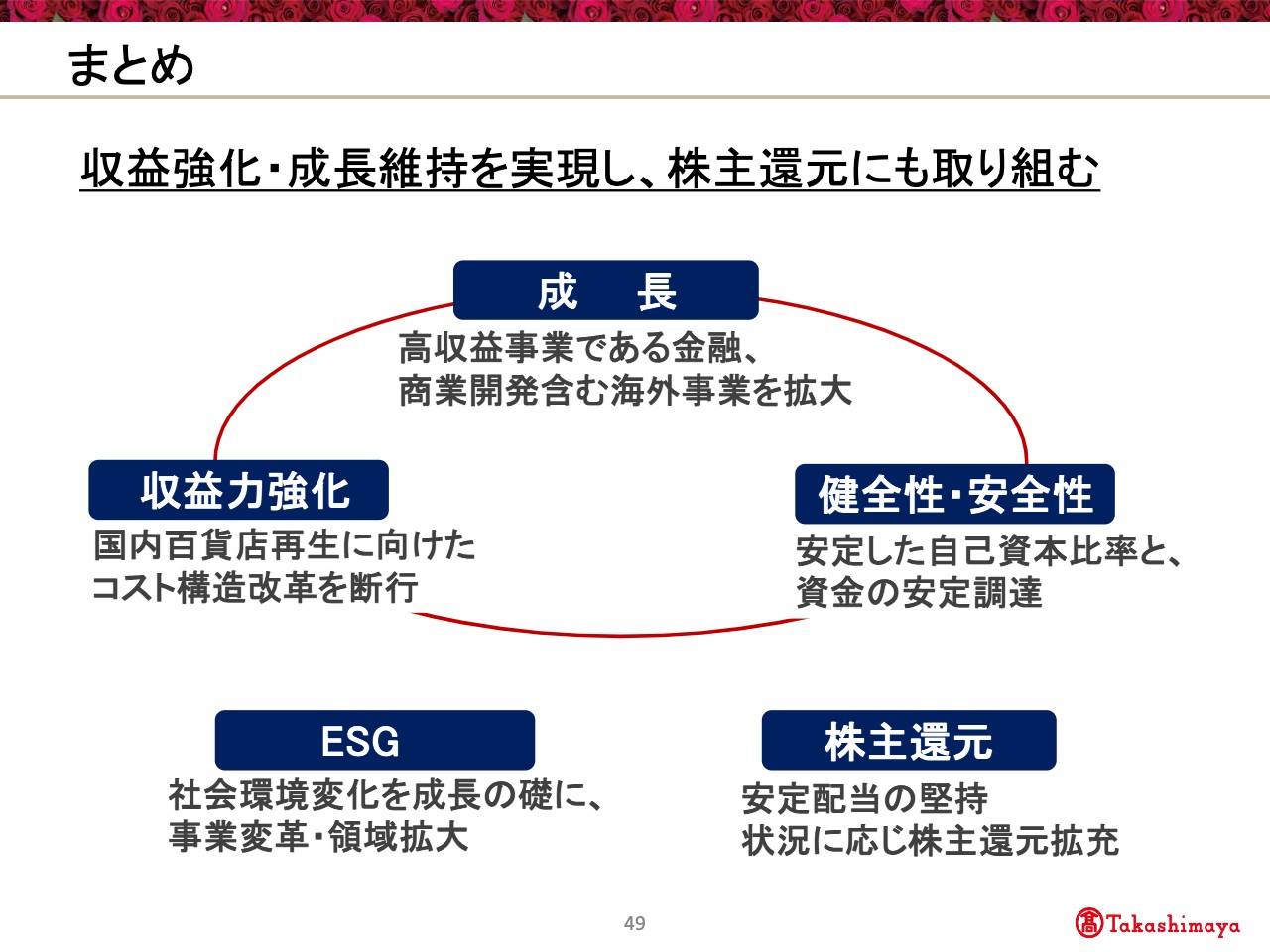

まとめ

49ページはまとめでございます。本日私からお話しいたしました内容はこの表にあるとおりでございます。以上、私からの説明を終了させていただきます。よろしくお願いいたします。

新着ログ

「小売業」のログ