GMOフィナンシャルHD、暗号資産事業が牽引し四半期ベースで最高業績を更新 市場の活況を背景に大きく伸長

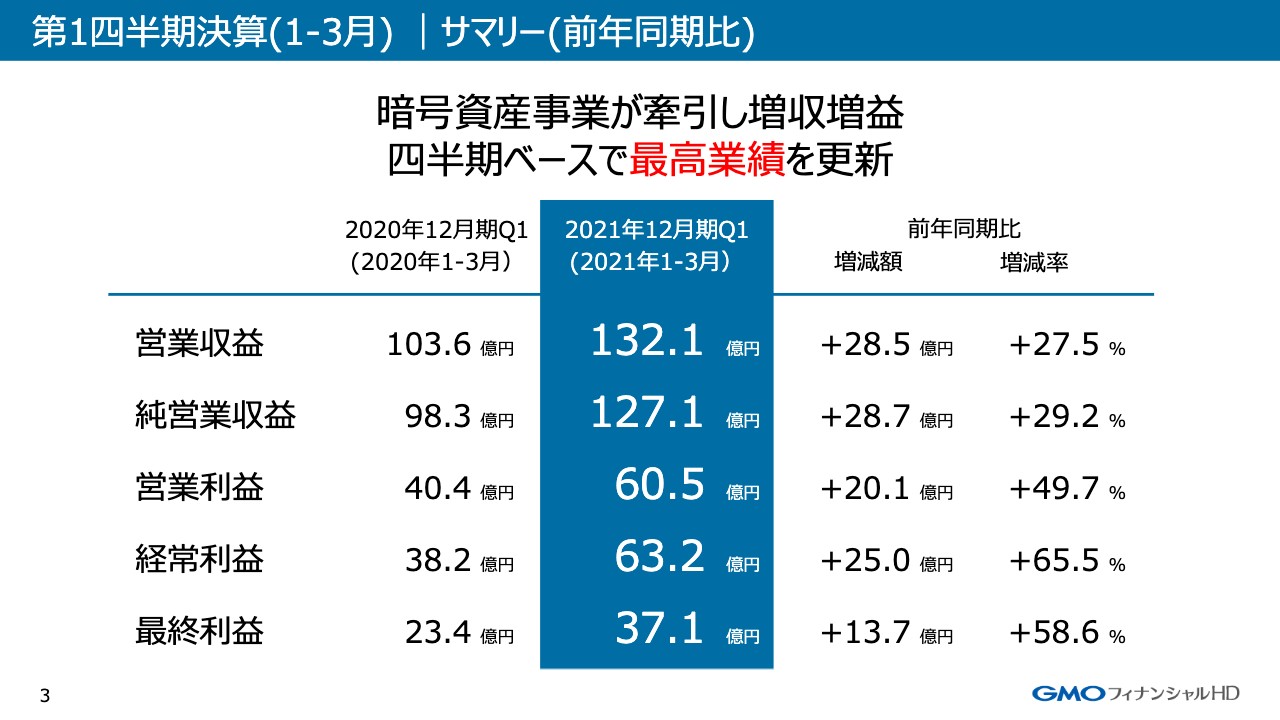

第1四半期決算(1−3月) |サマリー(前年同期比)

山本樹氏:みなさま、こんにちは。GMOフィナンシャルホールディングスの山本です。2021年12月期第1四半期の決算説明会を開始いたします。どうぞよろしくお願いいたします。それでは、決算の概要からご説明させていただきます。

第1四半期ですが、ご覧のとおり、前年同期比で営業収益は27.5パーセント増の132.1億円、営業利益は49.7パーセント増の60.5億円、最終利益は58.6パーセント増の37.1億円となりました。特に、暗号資産事業が大きく成長して全体を牽引し、四半期ベースで過去最高の業績を更新した決算になりました。

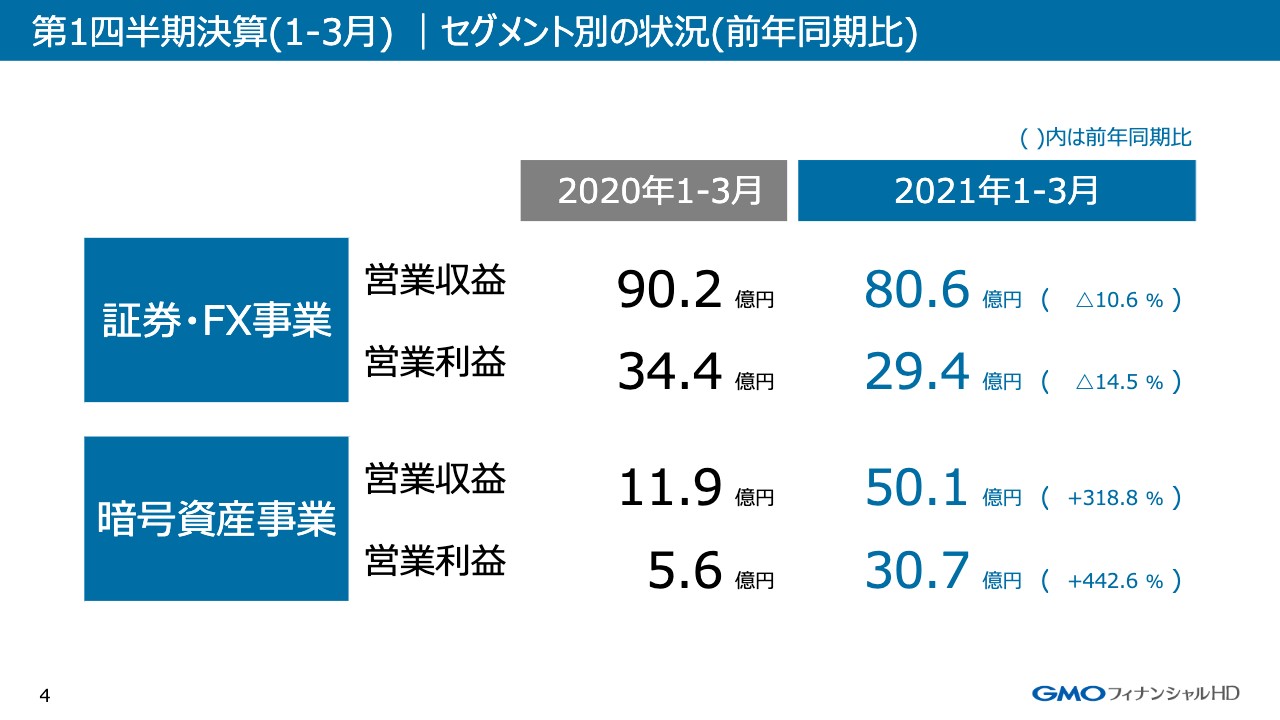

第1四半期決算(1−3月) |セグメント別の状況(前年同期比)

セグメント別の状況になります。まず証券・FX事業です。前年同期比で、営業収益は10.6パーセント減の80.6億円、営業利益は14.5パーセント減の29.4億円となっています。

こちらは、昨年3月頃に新型コロナウイルス感染拡大を受け、外国為替マーケットが大きく動き、取引高・収益が伸びたという特殊な要因があったのですが、今年はそれがなかったことが大きな要因となり、減収減益となっています。

一方の暗号資産事業ですが、営業収益が前年同期比318.8パーセント増の50.1億円、営業利益が442.6パーセント増の30.7億円です。この第1四半期も、昨年末から続く暗号資産市場の活況を受けて、取引高・収益ともに伸び、暗号資産事業としても過去最高の四半期決算となっています。

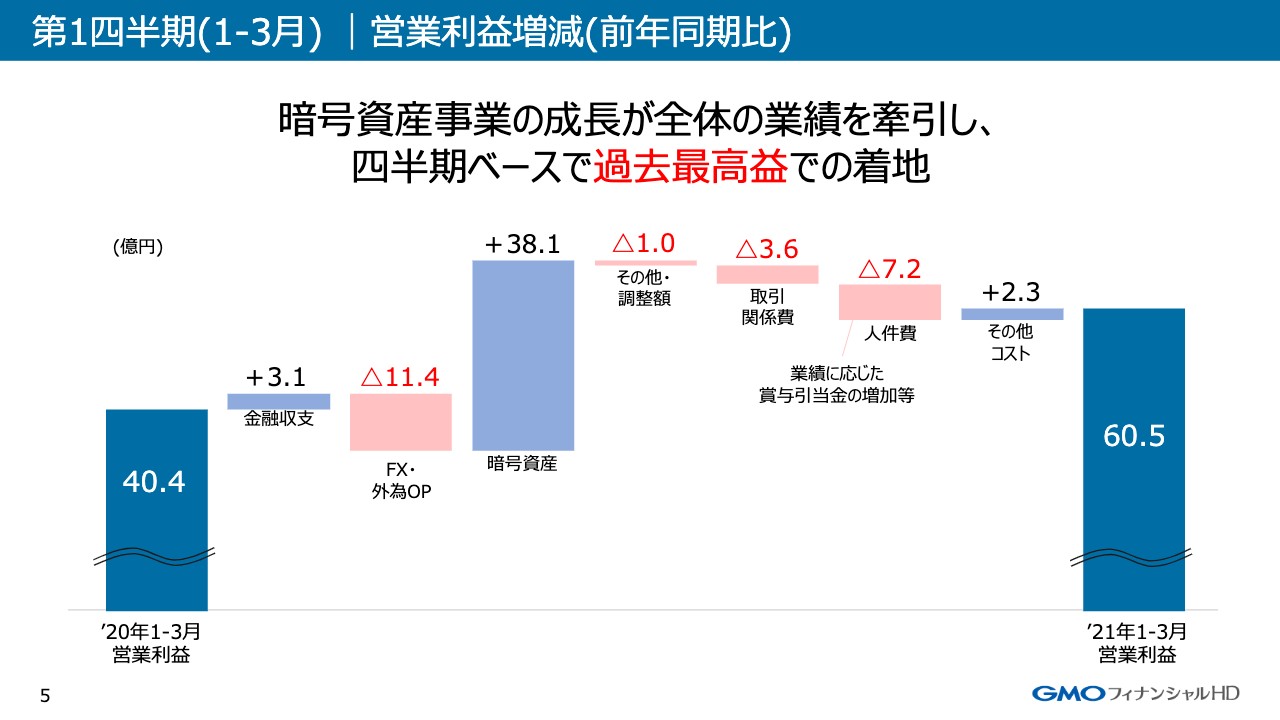

第1四半期(1−3月) |営業利益増減(前年同期比)

こちらは、営業利益が前年同期である2020年1月から3月の40.4億円から、当四半期の60.5億円となった増減の要因を示しています。グラフからもわかるように、暗号資産事業が38.1億円の増加となっています。ビットコインをはじめ、その他のアルトコインも順調に取引高を伸ばし、収益も大幅に増加したところです。

一方、FX関連は先ほどお伝えしたとおり、前年は少し特殊な要因があったため、前年同期比11.4億円の減少となっています。ただ、タイ王国のネット証券が非常に順調に推移していることから、金融収支も改善しプラス3.1億円となっています。

経費ですが、大きく増加したのは人件費と取引関係費となっています。人件費については好業績の決算だったため、業績に応じた賞与引当金の計上を主たる要因として、7.2億円の増加となりました。取引関係費については暗号資産事業の取引が非常に活発で、それに関する支払手数料等が増加し3.6億円の増加となっています。その結果、営業利益は60.5億円で着地しました。

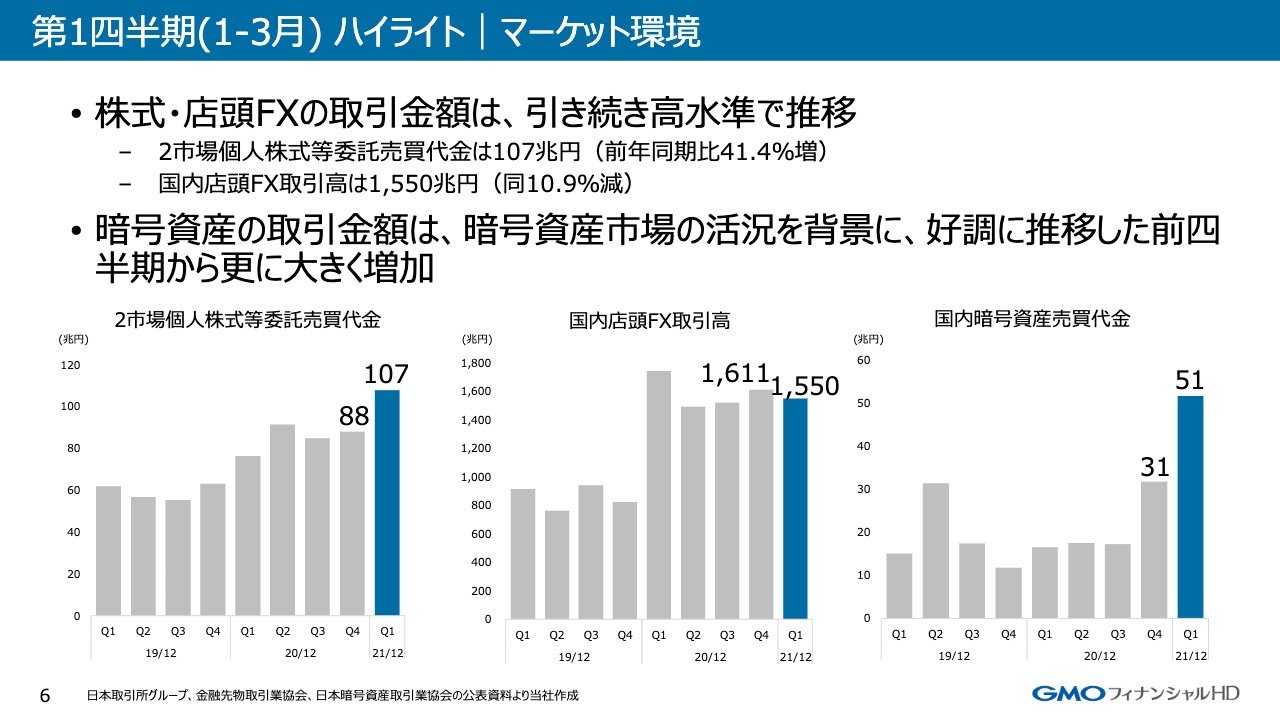

第1四半期(1−3月) ハイライト|マーケット環境

ただいまご説明したとおり第1四半期は非常によい決算だったのですが、その背景となるマーケットの環境を、簡単にご説明させていただきたいと思います。スライドに記載しているのは、取引所や業界団体が公表している業界全体の売買代金等のグラフです。

証券・FX事業について、まず株式ですが、2市場の個人株式等委託売買代金は、前年同期比41.4パーセント増の107兆円と、こちらは非常に順調に伸びたところです。

店頭FX取引高は、前年同期比10.9パーセント減となっていますが、絶対額は1,550兆円で、ここ数四半期の高い水準は維持していると思います。

暗号資産事業は、昨年末から非常に取引が活発になってきており、昨年の第4四半期から急激に伸びてきています。今年に入ってからも好調を維持し、第1四半期は51兆円と、(統計情報として)確認できる範囲では過去最高となっています。

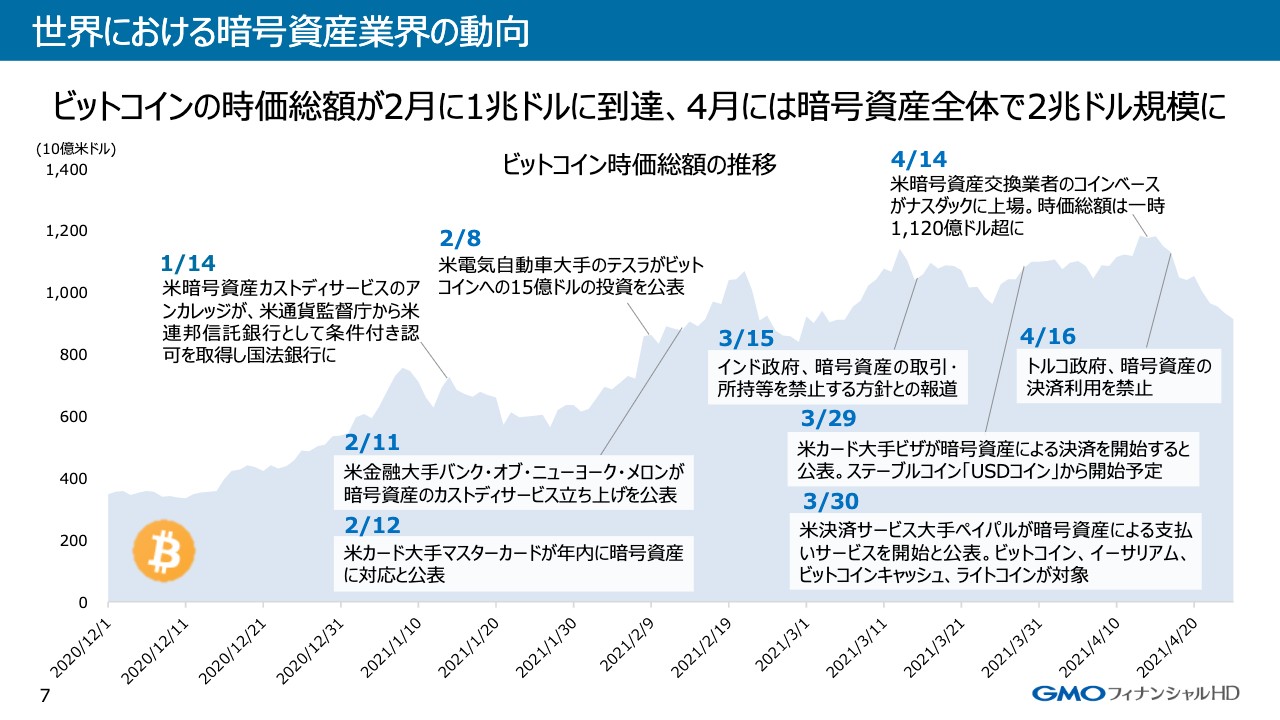

世界における暗号資産業界の動向

暗号資産業界についての補足です。非常に盛り上がっていますが、その背景や、世界でどのようなことが起こっているのか、簡単にまとめています。まず、スライドに記載しているグラフは、ビットコインの時価総額の推移となっています。

12月のビットコインの時価総額は約4,000億ドルだったのですが、2月には1兆ドルに到達しました。4月には、ビットコインやその他のアルトコイン等の暗号資産全体の時価総額は2兆ドル規模となり、マーケットとしても非常に大きくなってきています。

このように好調なマーケットの状況を受け、アメリカの話ですが、4月14日に暗号資産交換業者のコインベースがナスダックに上場しています。時価総額は一時1,120億ドル超と、非常に大きくなっており、株式マーケットをかなり賑わしているところです。こちらは海外の話ですが、日本においても暗号資産交換業に対する株式マーケット関係者の理解の浸透につながっていければと考えています。

その他、暗号資産業界のニュースとしては、保管・管理において、カストディサービスのアンカレッジが(米連邦信託銀行として)条件付きの認可を取得したり、バンク・オブ・ニューヨーク・メロンがカストディサービスの立ち上げを公表したといったニュースがありました。

暗号資産の利用では、クレジットカード大手のマスターカードやVISA、決済大手のPayPalが、暗号資産の支払いサービスを開始(または開始予定と公表)しています。また、少し毛色は違うのですが、テスラがビットコインへの投資を発表するとともに、ビットコインで電気自動車購入時の決済を可能にする取り組みも始めています。

一方で、全世界でそうなっているかと言いますとそうでもなく、インドやトルコなどでは、暗号資産の取引や所持等を禁止する流れもあり、必ずしも全世界で同じ方向というわけではありません。ただ、暗号資産業界にとっては総じてプラスの方向に向かっていると思っています。

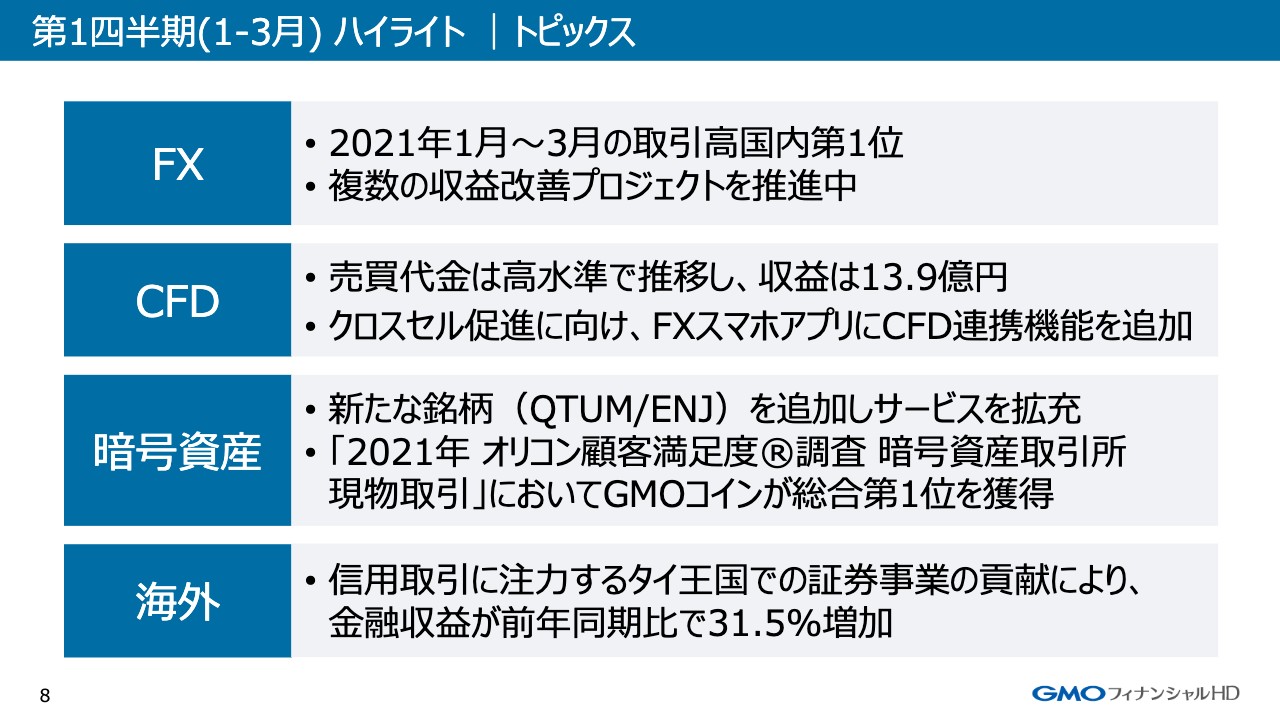

第1四半期(1−3月) ハイライト |トピックス

当社グループの第1四半期のハイライト・トピックスになります。

FX事業は、第1四半期も国内取引高は第1位となりました。引き続き収益性を改善すべく、複数のプロジェクトを推進しているところです。

CFDは、売買代金が引き続き高水準で推移しており、収益も13.9億円となっています。CFDは「投資のコンビニ」というキャッチフレーズでプロモーションしているとおり、非常に便利でよい商品だと思っています。今回は、FXのスマホアプリにCFD連携機能を追加するなど、クロスセルの促進を行っていますが、より多くのお客さまに取引していただけるようにしていきたいと考えています。

暗号資産事業ですが、サービス拡充の一環として、第1四半期ではクアンタム(QTUM)とエンジンコイン(ENJ)という新しい銘柄を追加しています。

また、「2021年 オリコン顧客満足度®調査 暗号資産取引所 現物取引」において、総合第1位を獲得しています。GMOコインを提供するサービスの手数料や使いやすさ、加えて、安心・安全といったところがお客さまに評価されていると考えています。

海外ですが、信用取引に注力するタイ王国での証券事業が順調に伸びていますので、数値としても金融収支が改善するかたちで表れています。

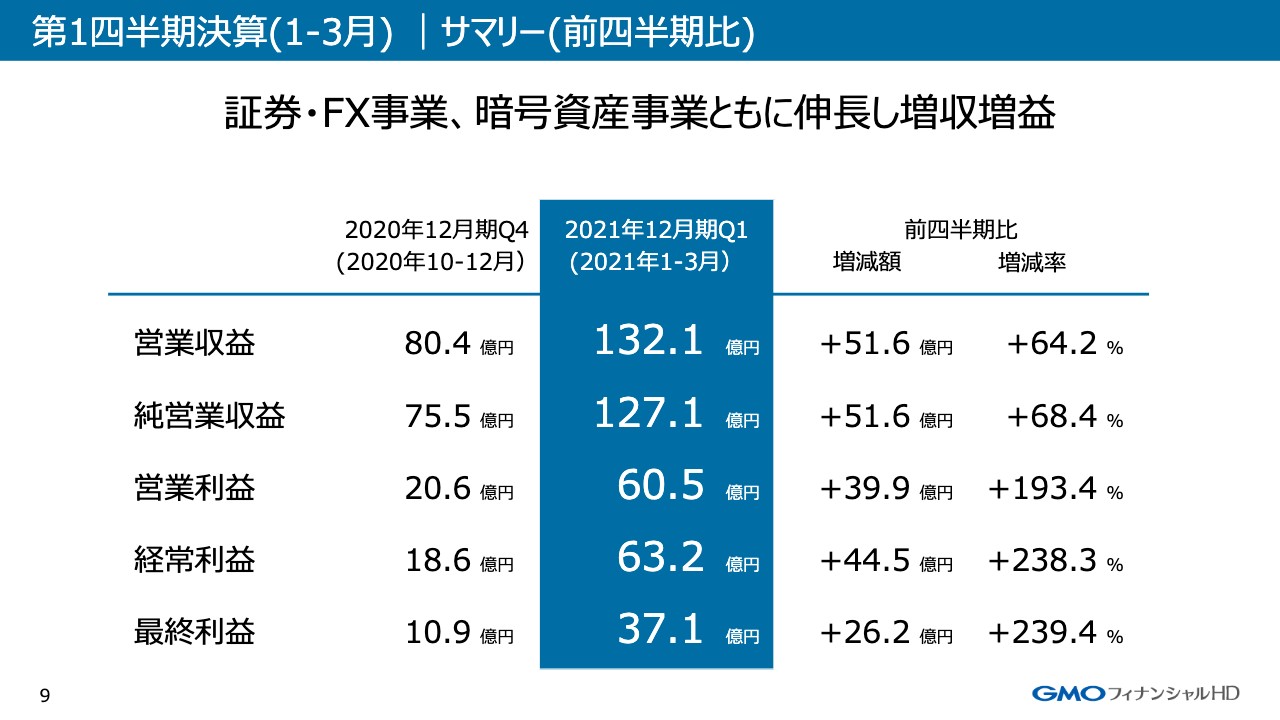

第1四半期決算(1−3月) |サマリー(前四半期比)

こちらは直前の四半期との比較となります。直前の四半期と比べても、営業収益で64.2パーセント増、営業利益で193.4パーセント増と、非常に大きな増収増益となっています。

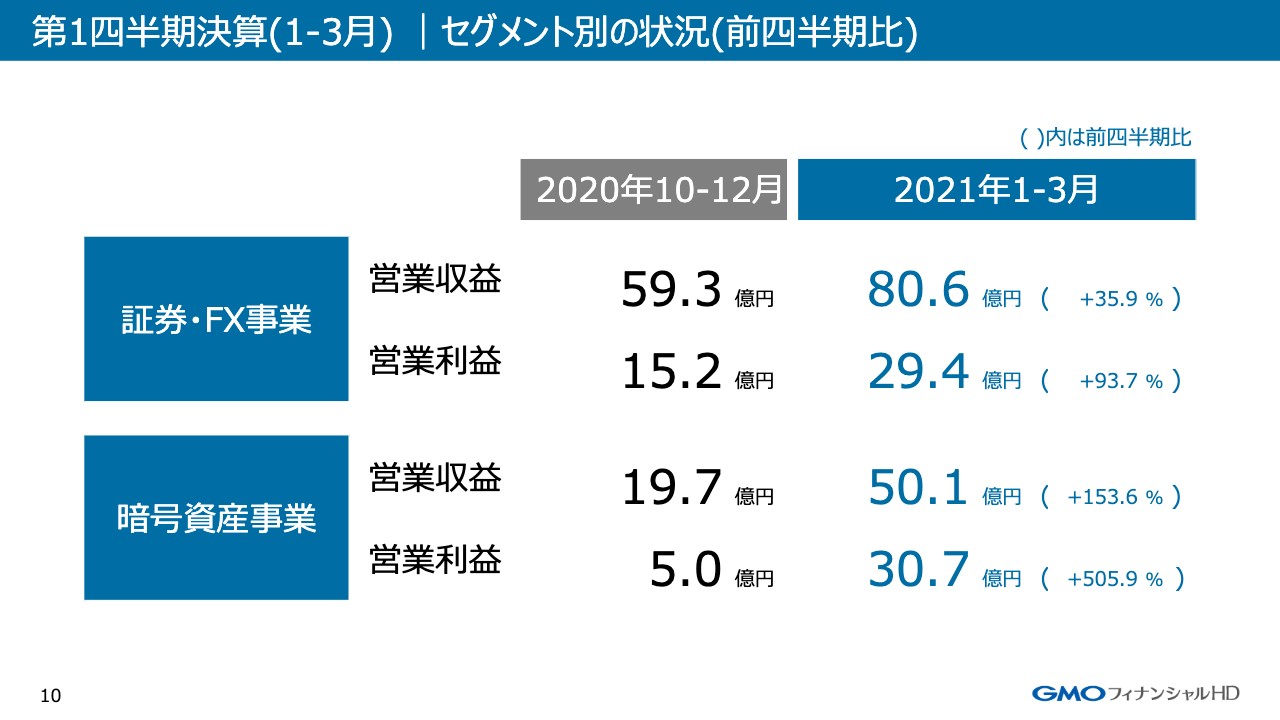

第1四半期決算(1−3月) |セグメント別の状況(前四半期比)

セグメント別の直前の四半期との比較です。証券・FX事業は、第4四半期までFXのスプレッド縮小キャンペーン等を行っていたことや、第4四半期にはアメリカの大統領選があったこと等により、一時的に収益性が悪化していました。そのような要因がなくなったことで、第1四半期は大幅な増収増益となっています。暗号資産事業は、引き続き第1四半期も成長し、収益・利益ともに大幅に増加しています。

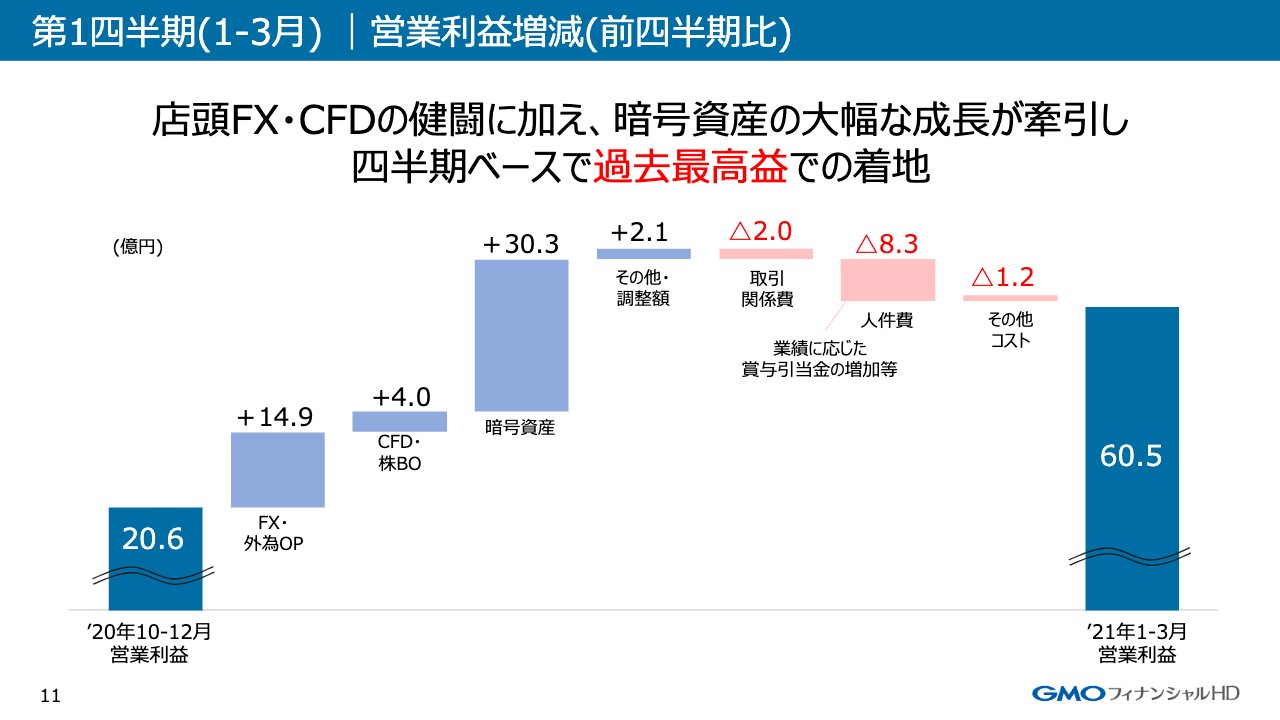

第1四半期(1−3月) |営業利益増減(前四半期比)

こちらは、昨年の第4四半期から今年の第1四半期の営業利益の増減を示しています。再三ご説明しているとおり、暗号資産事業は非常に堅調で30.3億円の増加となっています。FX等については、先ほど申し上げた要因で14.9億円の増加、CFDも堅調に推移し4億円の増加となっています。

コストの面では、業績連動の賞与引当金や、暗号資産関係の支払手数料が大きく増加しており、結果として、60.5億円の着地となっています。

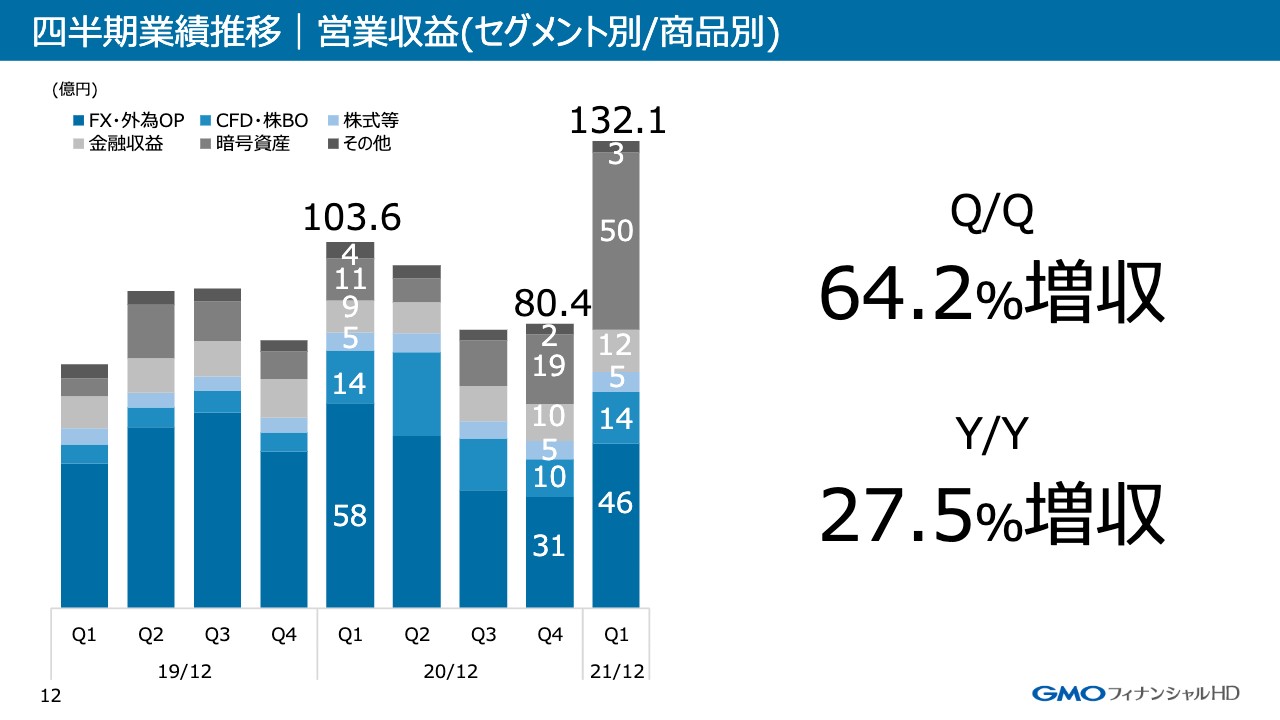

四半期業績推移|営業収益(セグメント別/商品別)

営業収益(セグメント別/商品別)の四半期の業績推移になります。これまでの説明とこちらのグラフから、第1四半期は暗号資産事業が非常に大きく伸びたことが確認できると思います。また、FXやCFDも手堅く推移し、その結果、大幅な増収となっています。

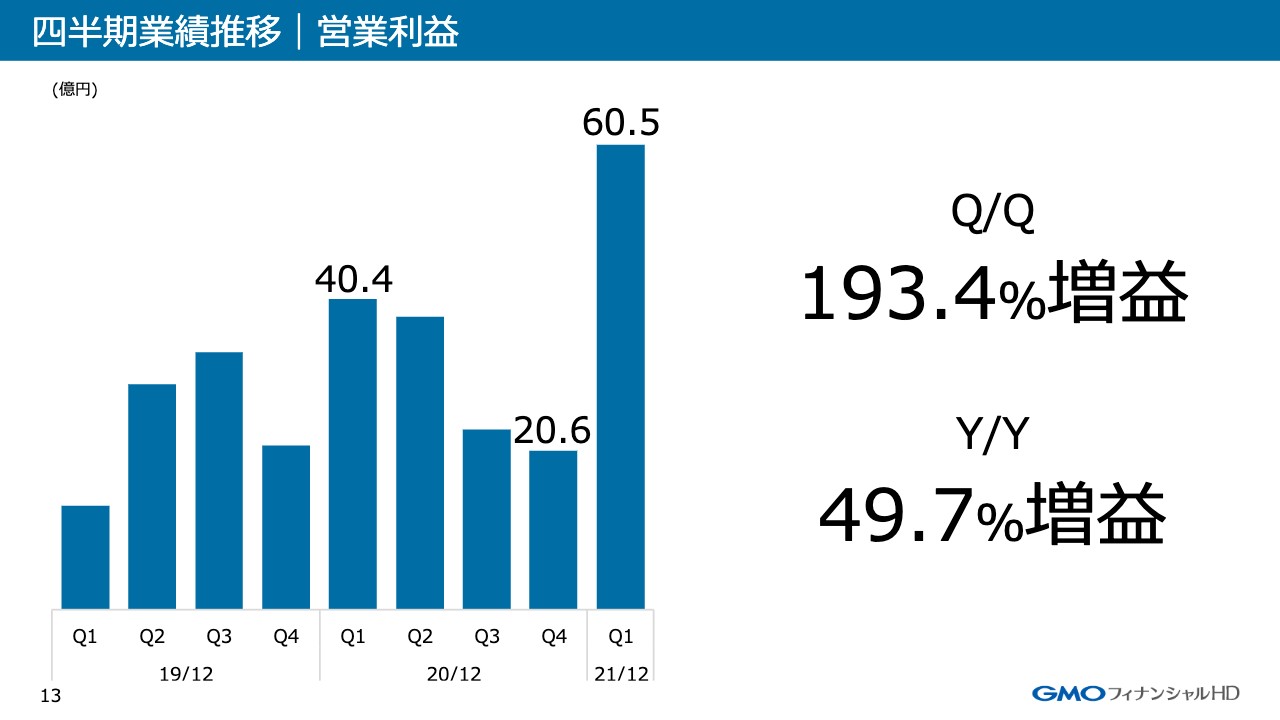

四半期業績推移|営業利益

営業利益の四半期ごとの推移になります。営業収益の増加に比例するように、大幅な増益となっています。

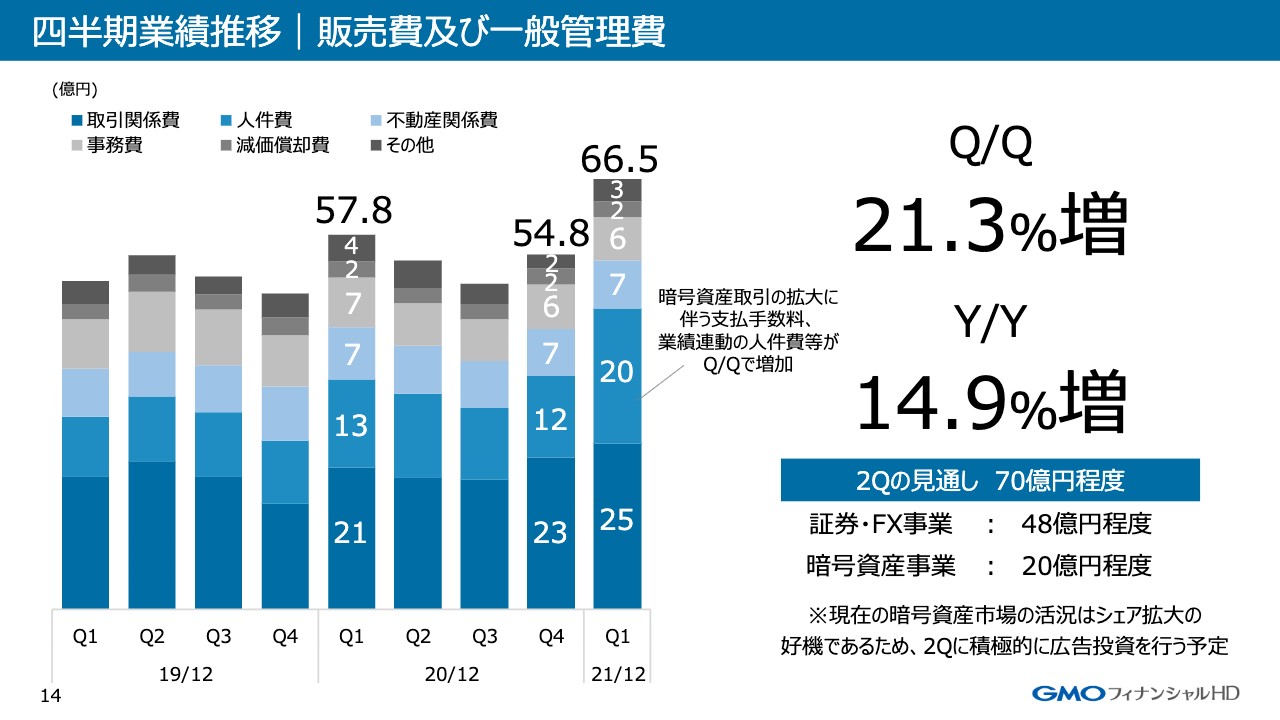

四半期業績推移|販売費及び一般管理費

販売費及び一般管理費の推移となります。前四半期比21.3パーセント増の66.5億円という着地になりました。大きく増加しているのが取引関係費と人件費で、暗号資産取引拡大に伴う支払手数料をはじめとする取引関係費の増加、業績連動の賞与引当金等の人件費の増加が大きな要因となっています。ただ、固定的なコストはあまり変わりがなく、変動費が大きく増えたとご理解いただければと思います。

今後の見通しということで、第2四半期の販管費は70億円程度とさせていただきました。前回まで「四半期で55億円程度」とお伝えしていたのですが、暗号資産マーケットが非常に活況ですので、そこを反映させたかたちです。従来、第2四半期は7億円としていましたが、そこを20億円と増額しています。

現在、市場が非常に活況ですので、お客さまを獲得するよいチャンスということで、この第2四半期に広告を積極的に行いたいと考えています。そのようなコストも含めて20億円としました。

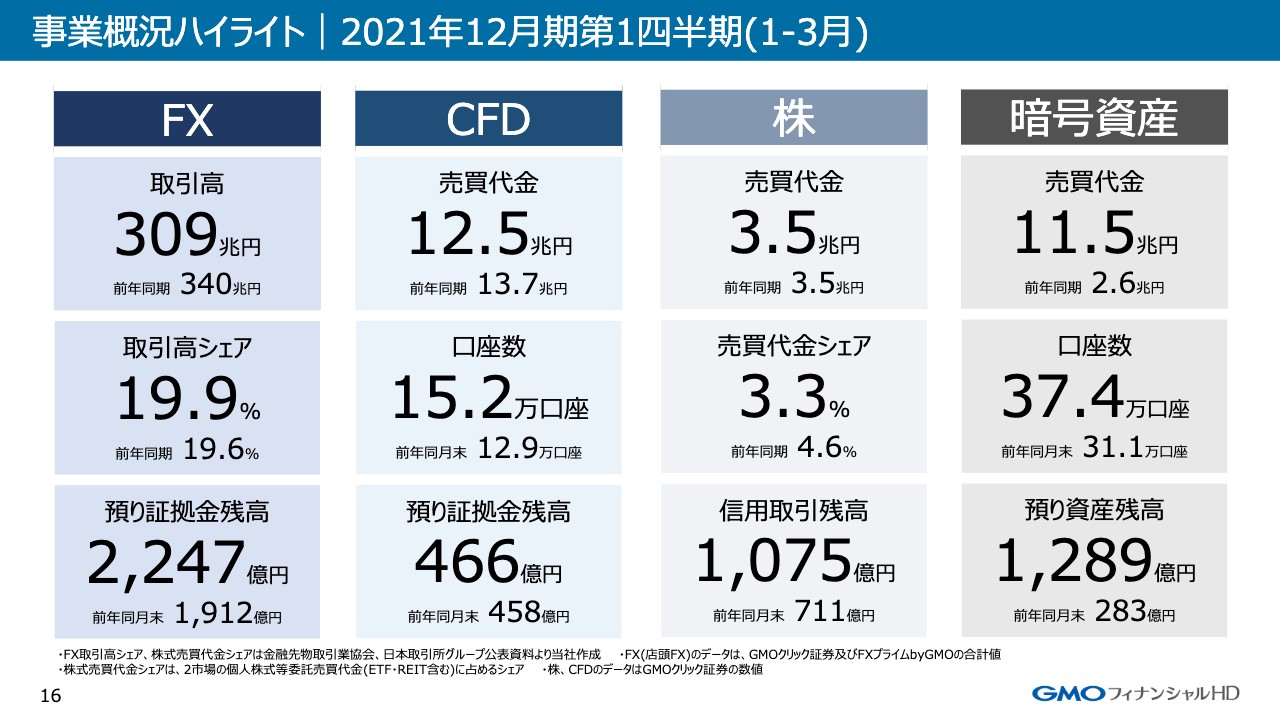

事業概況ハイライト|2021年12月期第1四半期(1−3月)

続いて、事業概況のハイライトとなります。FX・CFDについては、売買代金やシェア、口座数、預り証拠金は比較的手堅く推移しているのが、ご確認いただけると思います。株式は、売買代金シェアのところで3.3パーセントと、少しずつシェアを落としている状況です。こちらの対策については、後ほどご説明させていただきます。暗号資産事業は非常に活況で、売買代金・口座数・預り資産残高ともに大幅に伸ばしている状況です。

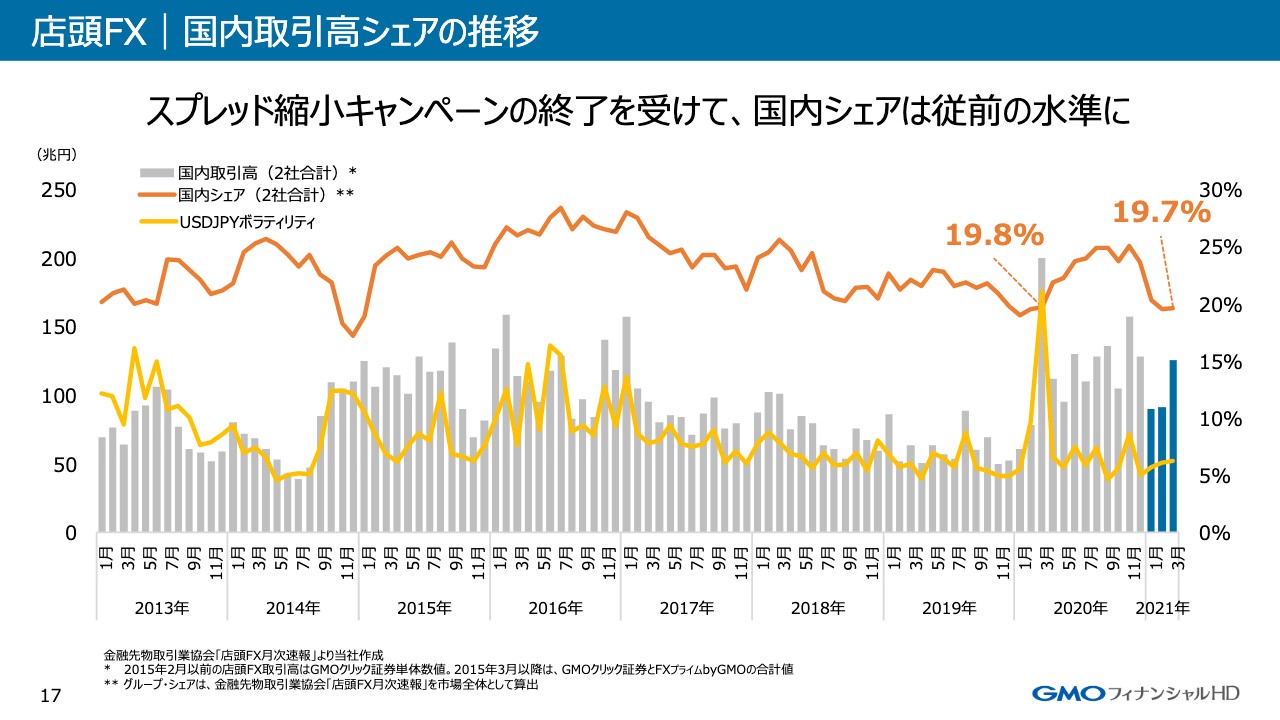

店頭FX|国内取引高シェアの推移

商品別にご説明します。まず店頭FXにおいて、国内取引高シェアの推移となります。12月までスプレッド縮小のキャンペーンを行っており、シェアは少しずつ拡大していたのですが、この第1四半期は、キャンペーン終了によって、収益性はもちろん改善したのですが、その関係でシェアは少し下がり、従来の水準に落ち着いているところです。

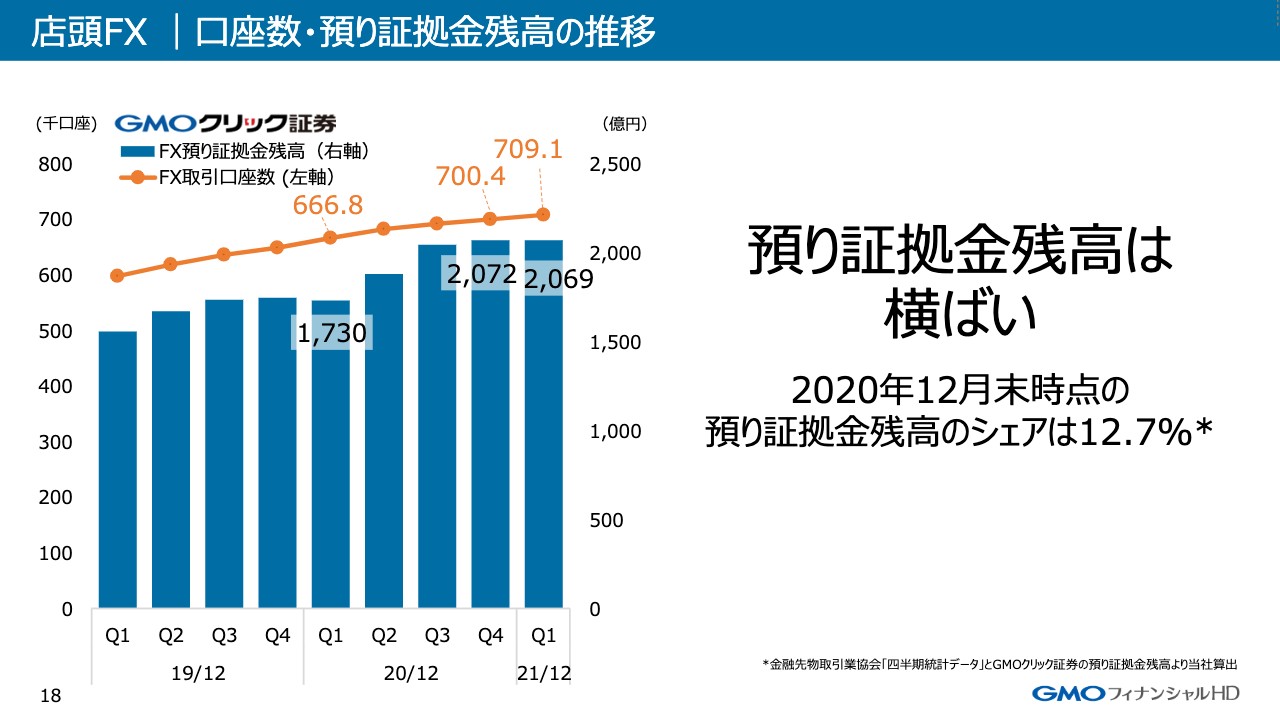

店頭FX |口座数・預り証拠金残高の推移

店頭FXの口座数と、預り証拠金残高の推移となります。預り証拠金について、ここ3四半期くらいは2,000億円と少しのところでやや横ばいの状況が続いていますが、基本的には高い水準で、業界全体のシェアも高いところを維持していると思っています。

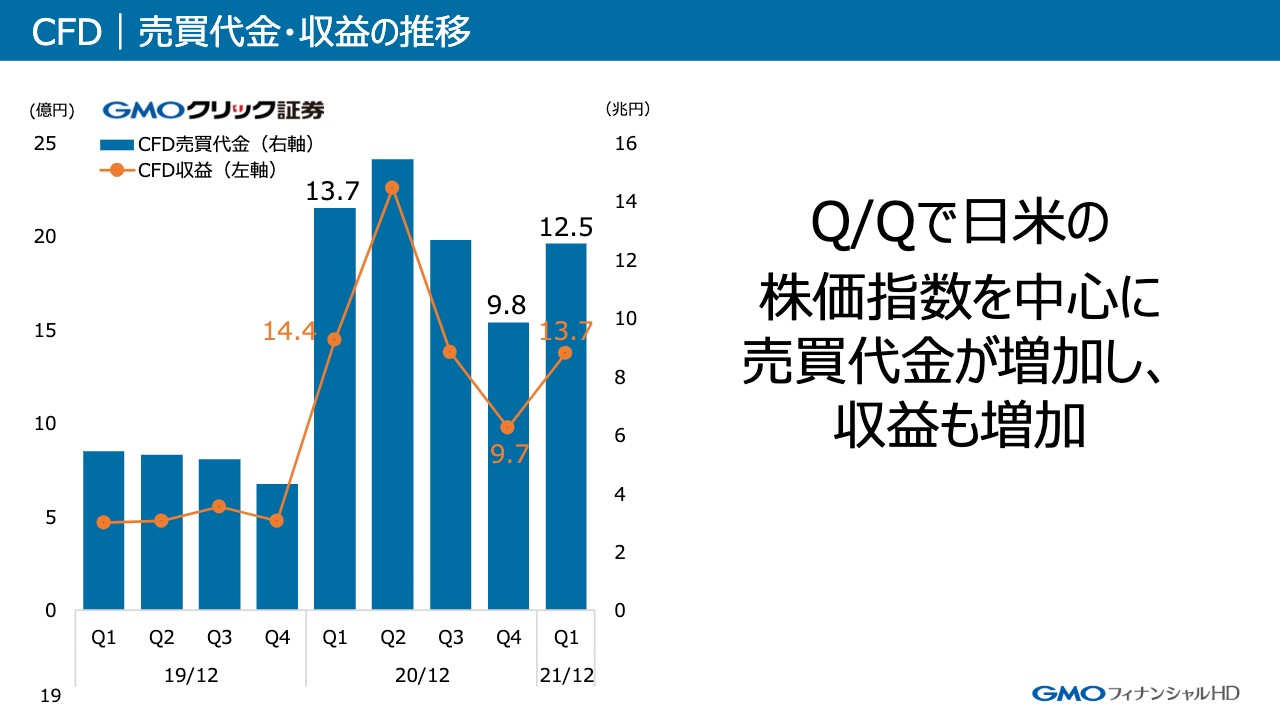

CFD|売買代金・収益の推移

CFDの売買代金と収益の推移となります。CFDは、株価指数や原油、金などの商品の価格を対象にして取引されるものですが、第1四半期は株価指数が比較的堅調に推移し、売買代金・収益ともに増加しています。

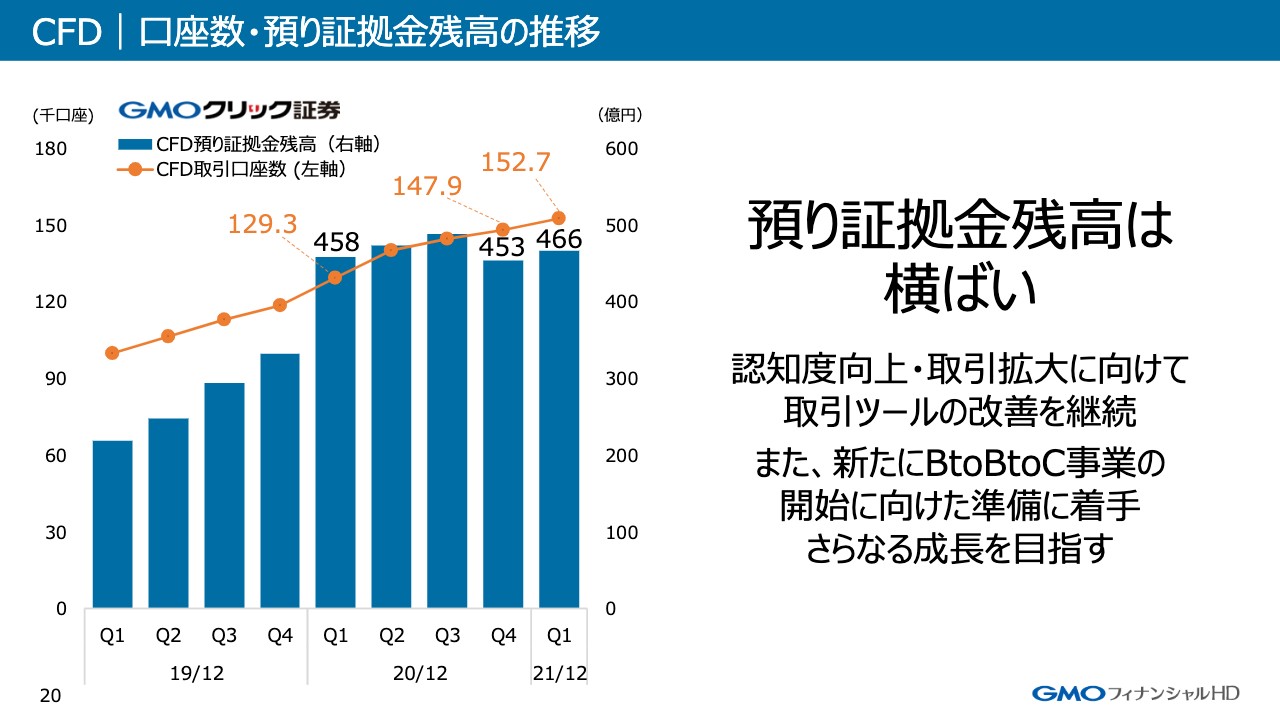

CFD|口座数・預り証拠金残高の推移

CFDの口座数・預り証拠金残高の推移となります。CFDについても、ここ数四半期の預り証拠金は450億円前後ということで、やや横ばいの状況が続いています。引き続き、認知度向上に向けた取り組みを継続するとともに、取引拡大に向けてスマホアプリ等の取引ツールの改善を持続的に行っていきたいと思っています。

また、新たな取り組みとして、「BtoBtoC事業」の開始に向けて準備を始めています。同業のFX会社やネット証券会社などでも、CFDを始められる方や、始めたいという方がかなりいらっしゃると思います。我々は、そのような方向けのサービスを提供することにより、CFDのサービスを成長させていければと考えています。

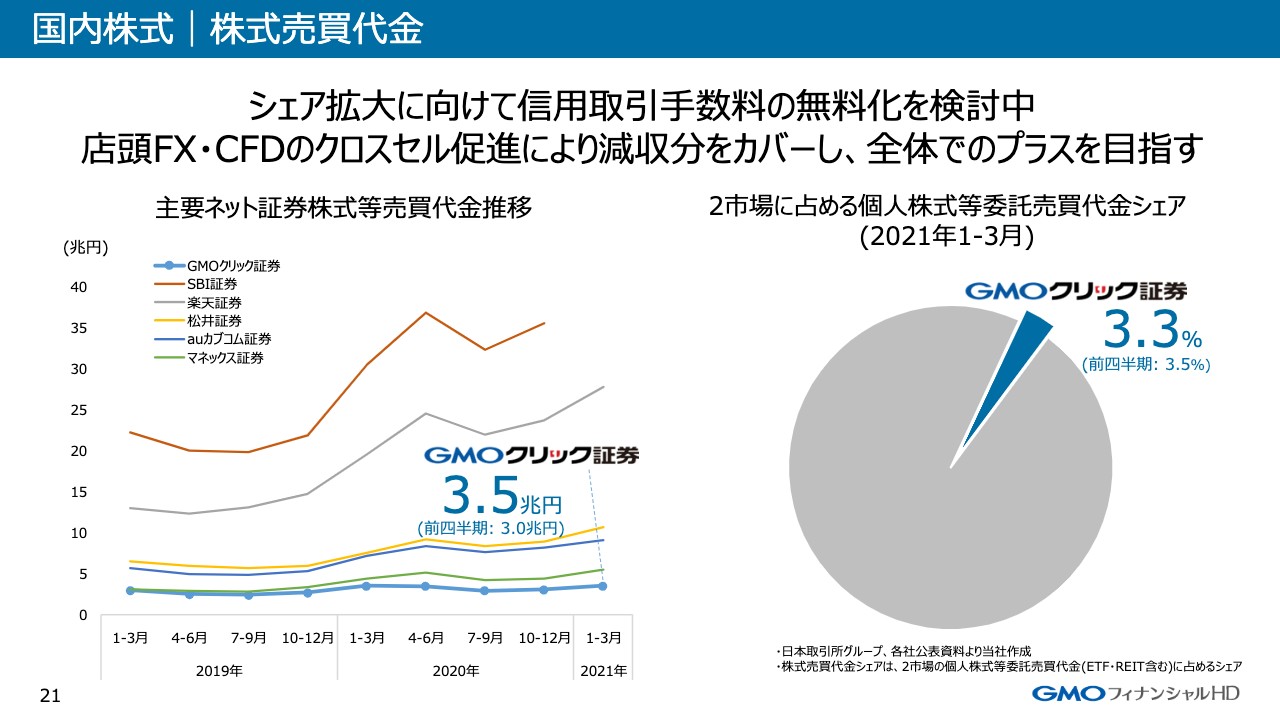

国内株式|株式売買代金

続いて、国内株式において、株式の売買代金の推移とシェアになります。先ほど申し上げたとおり、シェアが少しずつ下がってきて、第1四半期は3.3パーセントとなっています。

ここはある程度シェアを確保したいところですので、シェア拡大に向けての施策として、具体的には信用取引手数料の無料化を検討しています。

もともと我々の収益に占める委託手数料の率がかなり少ないということは、過去の決算説明会でもご説明していましたが、手数料を無料化すると、その部分がなくなってしまうという課題があります。

ただ、取引増加による金融収支の改善や、こちらに記載のとおり、従来から進めている店頭FX・CFDとのクロスセルの促進により、手数料の減収分をカバーして会社全体としてのプラスを目指していきます。もちろん株式だけを切り出すとマイナスになるかもしれませんが、全体で総合的な採算を取っていければと考えています。

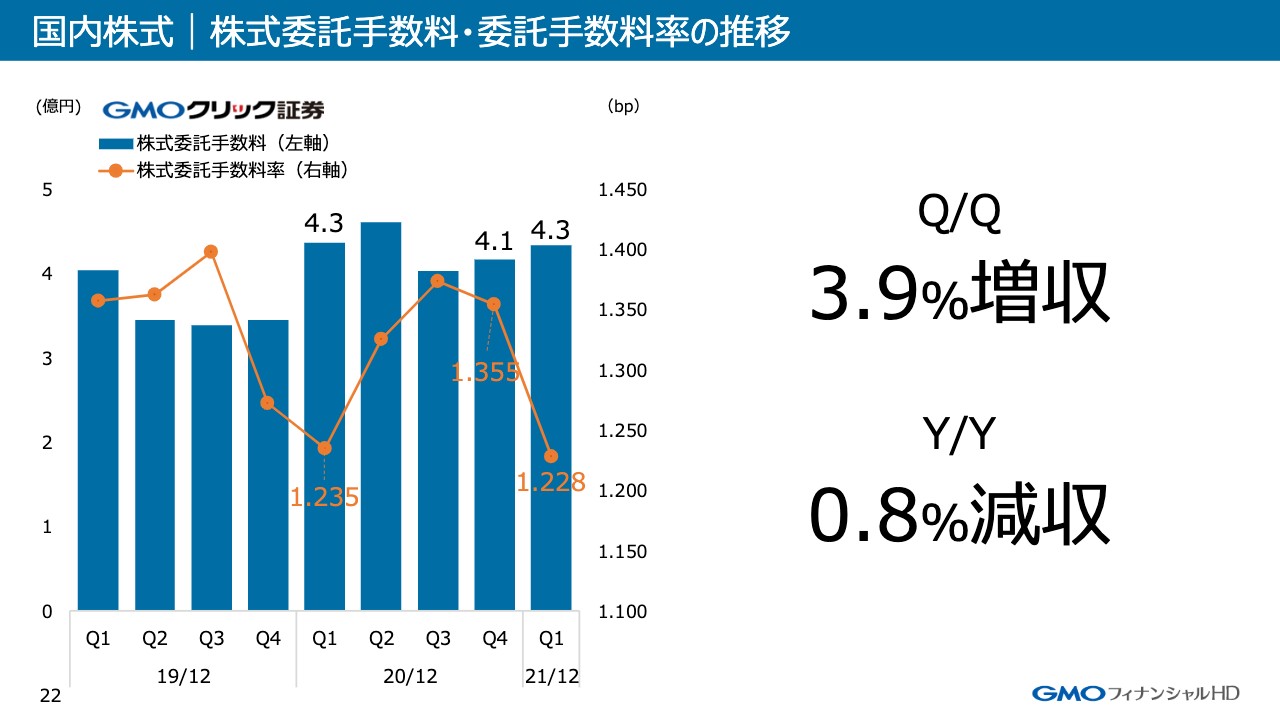

国内株式|株式委託手数料・委託手数料率の推移

株式委託手数料と手数料率の推移となります。手数料率は若干下がっていますが、売買代金の増加により、前四半期からは増収となっています。

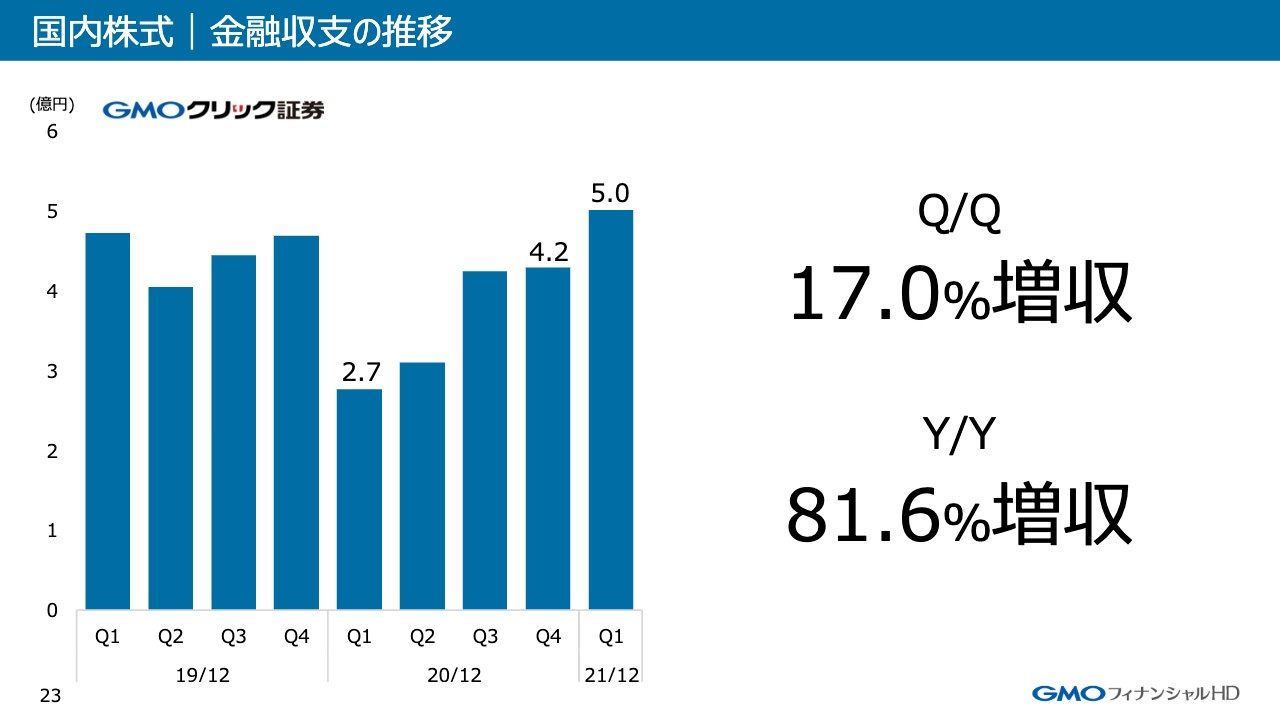

国内株式|金融収支の推移

金融収支の推移です。信用取引の収支や株券貸借の収支も改善しているため、前四半期比でも増収となっています。

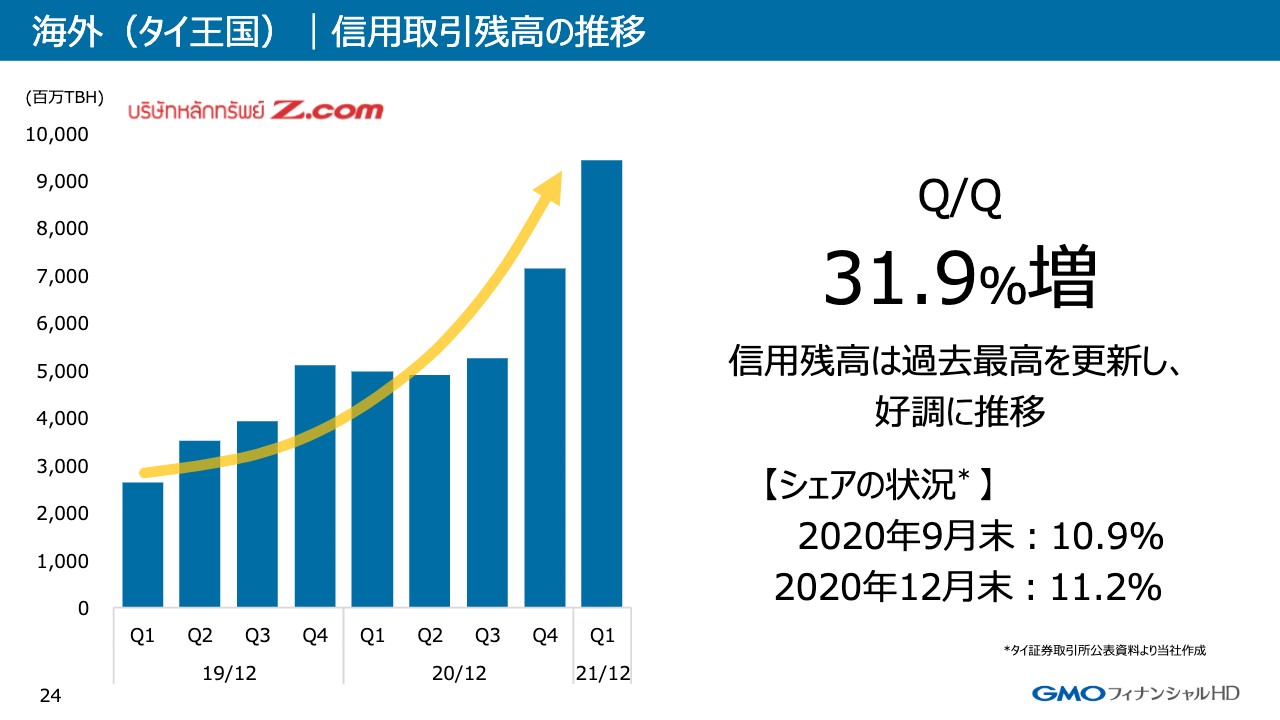

海外(タイ王国)|信用取引残高の推移

海外事業についてです。こちらはタイ王国での信用取引残高の推移となります。タイ王国はネット証券ですが、「信用取引残高ナンバーワン」を目指して事業を行っています。信用取引残高について、第1四半期は前四半期比31.9パーセント増の90億バーツ以上ということで、順調に伸長し過去最高を更新しています。シェアについても少しずつ向上していますので、近いうちにナンバーワンになりたいと考えています。

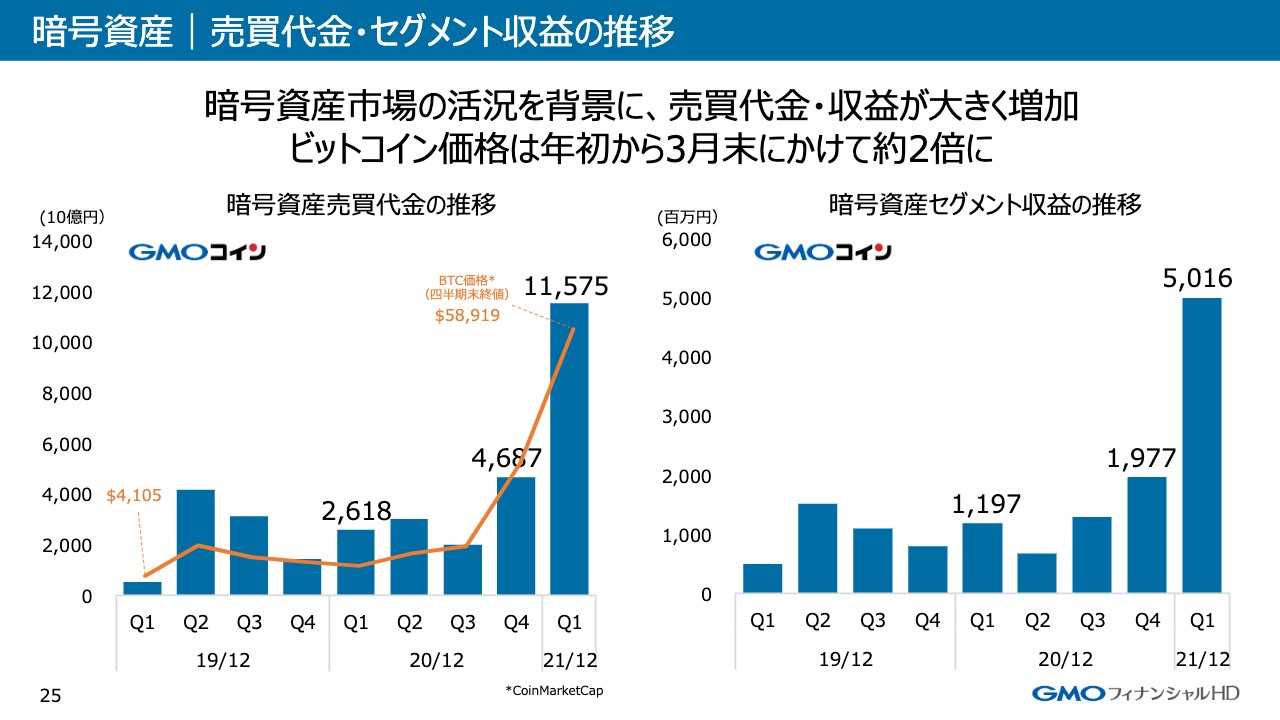

暗号資産|売買代金・セグメント収益の推移

暗号資産事業の売買代金・セグメント収益の推移となります。これまでのご説明のとおり、昨年末くらいから暗号資産マーケットは非常に活況です。それを受けて売買代金は、昨年の第4四半期、そして、今年の第1四半期と大きく伸ばしているのがご確認いただけると思います。

このようなことから、暗号資産セグメントの収益も19億円から50億円と、2倍以上になっています。

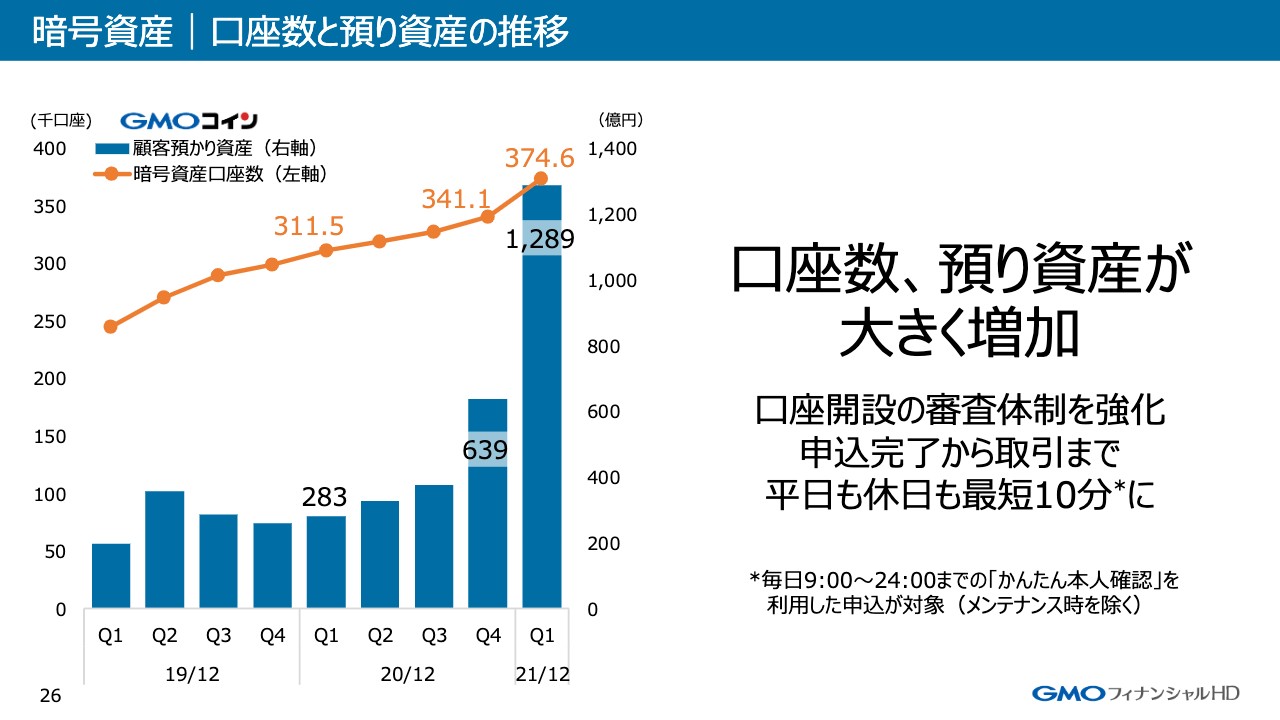

暗号資産|口座数と預り資産の推移

暗号資産事業の口座数と預り資産の推移となります。口座数ももちろんですが、預り資産も暗号資産価格の高騰などが要因となり、大きく増加しているのがご確認いただけると思います。

先ほど、経費のところでも「広告投資を行って、積極的なプロモーションをする予定です」とお伝えしましたが、プロモーションからお申し込み等があった場合、なるべく早く口座開設を完了して取引まで行えることが非常に重要になりますので、口座開設の審査体制の強化を進めています。

現在、平日、休日ともに最短10分(メンテナンス時を除く、毎日9:00~24:00までの「かんたん本人確認」を 利用した申込が対象)ということで、お申し込みから取引まですぐにできるような体制を構築していますが、より強化していきたいと思っています。

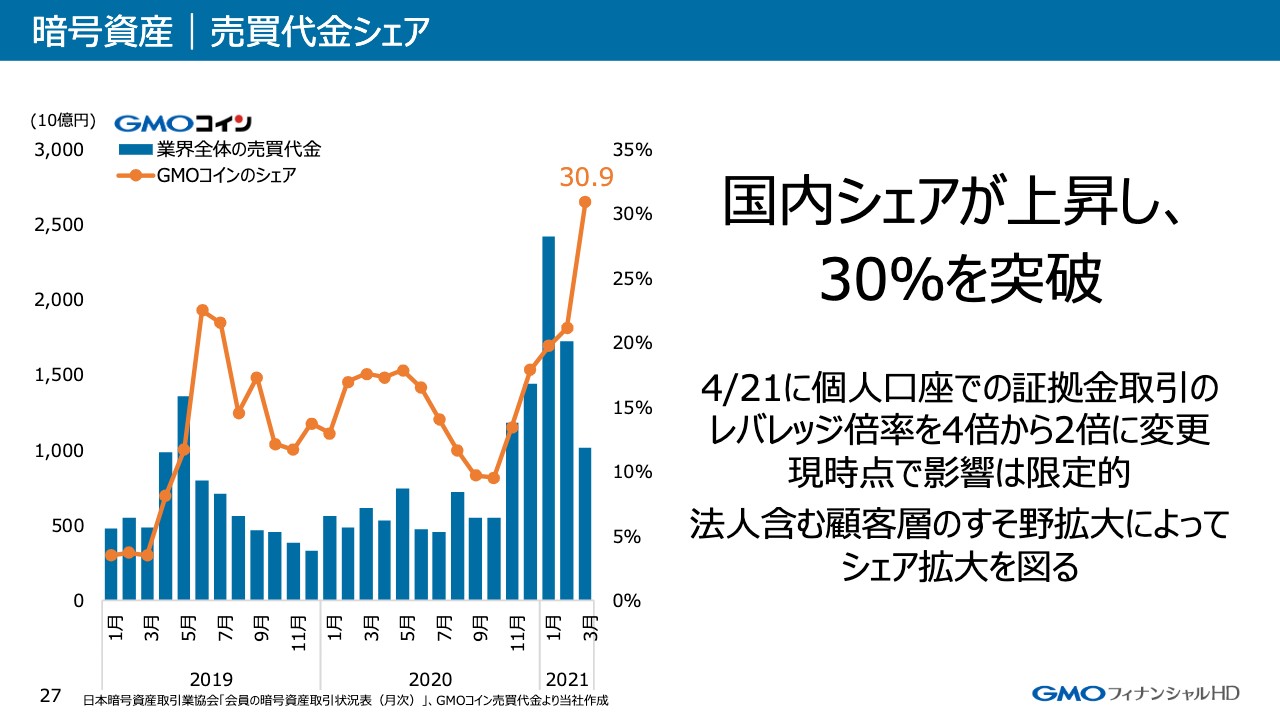

暗号資産|売買代金シェア

暗号資産事業において、売買代金のシェアになります。昨年の11月くらいから暗号資産のシェアを徐々に上げており、この3月は30.9パーセントということで、かなり高いところまで上げることができています。

一方、規制対応で、先週の21日から個人口座での証拠金取引のレバレッジを4倍から2倍に変更しています。まだ10営業日も経っていないため、現時点での影響は判断しづらいところではありますが、日次の状況を見ている限り、取引高やシェアへの影響は限定的と、現時点ではそのように判断しています。

今後も、法人を含む顧客層の裾野を広げて、シェア拡大を図っていきたいと思っています。

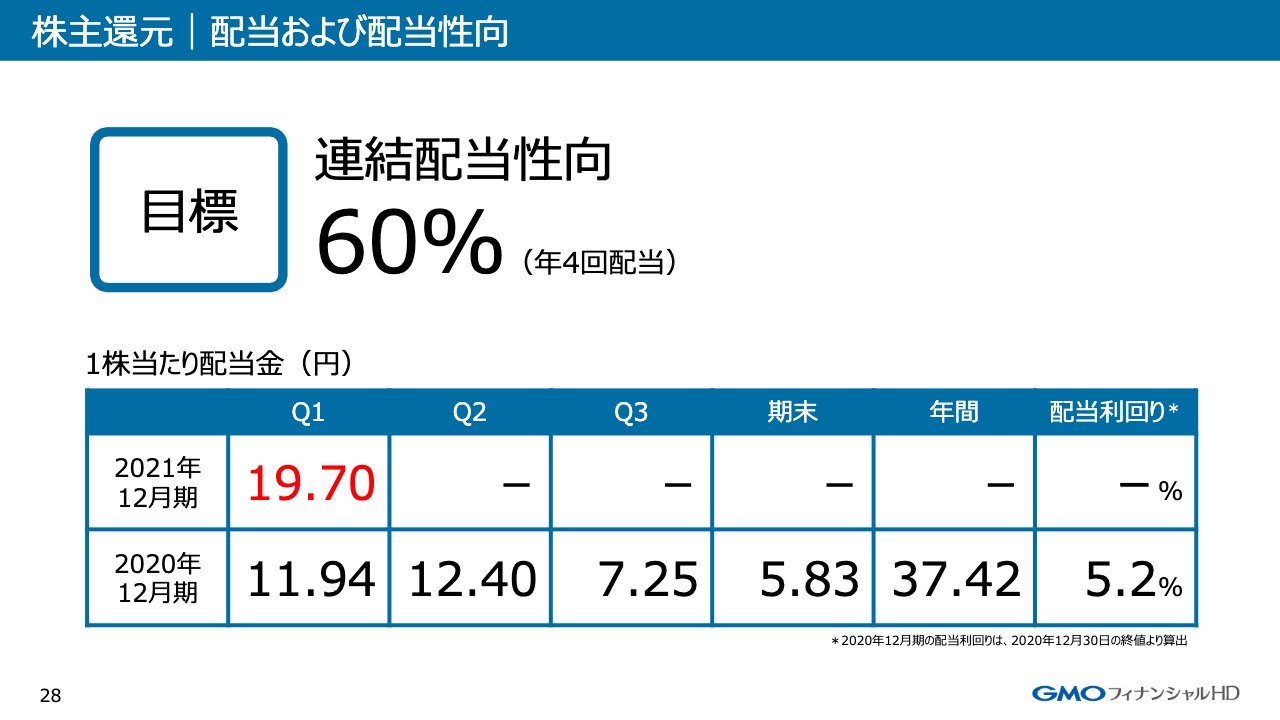

株主還元|配当および配当性向

最後に株主還元となります。今年度も目標配当性向は60パーセントということで、第1四半期もこちらに基づき1株当たり19.7円とさせていただきました。

私の説明は以上になります。どうもありがとうございました。

新着ログ

「証券、商品先物取引業」のログ