SCREEN HD、3Q累計は減収もグループ全体では収益性改善と固定費抑制が奏功し増益 営業利益は前年比+53億円

本日の決算説明会のサマリー

廣江敏朗氏:平素は当社の事業活動に多大なるご支援をいただきまして、誠にありがとうございます。本日はお忙しい中、決算説明会にご出席いただきまして、ありがとうございます。私から、第3四半期の決算の説明を実施したいと思います。

まず本日の決算説明会のサマリーでございます。前年同期比でコロナ禍の影響を受け減収となりましたが、グループ全体での収益改善と固定費抑制が奏功しまして、増益となっております。

SPEの収益性の改善につきましては、順調に進捗しているということを確認いたしました。SPEの第3四半期の受注ですが、想定より大きく上振れて着地しております。キャッシュ・フローも順調に改善を示しております。

SPE他、各事業の収益性の改善が進んでおり、これらの結果を受けまして、通期の業績予想を上方修正いたしております。増益に伴い、予想配当も増額したというのが本日のサマリーでございます。

FY2021/03 3Q 連結業績 前年同期比①

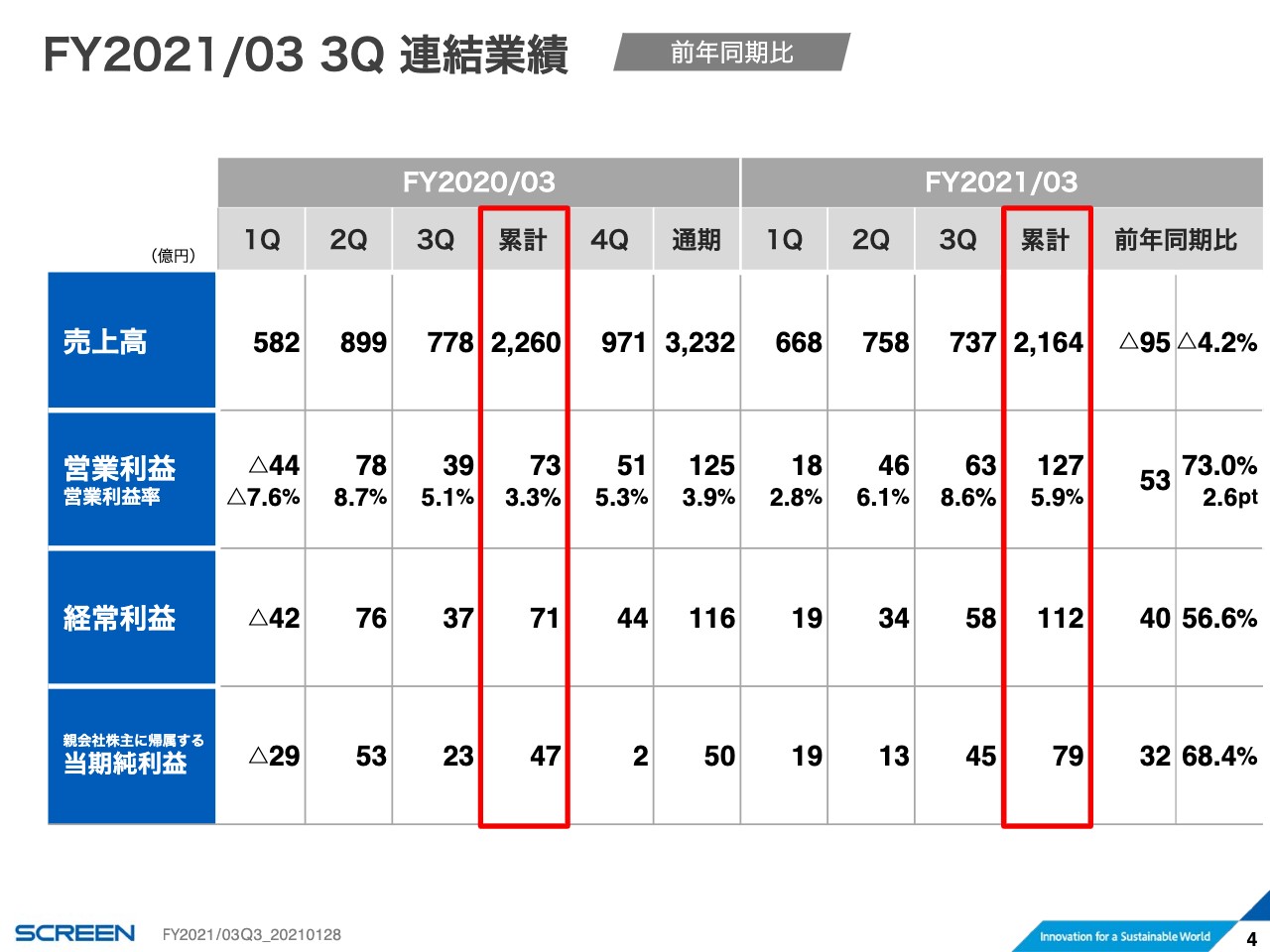

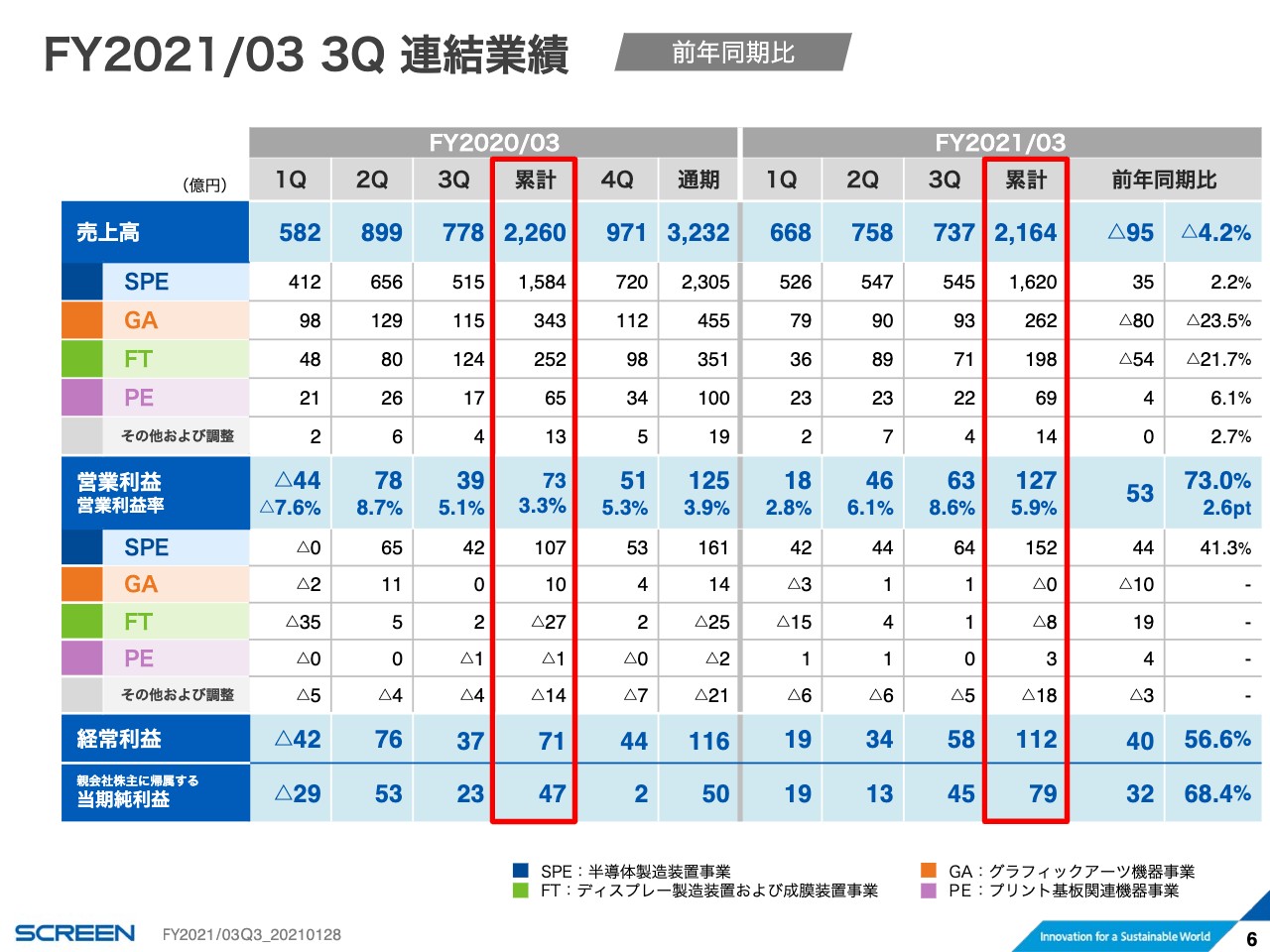

それでは詳細に入っていきたいと思います。まず連結業績のところですが、売上高は第3四半期までの累計で2,164億円となりました。営業利益127億円、率にしまして5.9パーセントとなっております。経常利益112億円、当期利益79億円となりました。

冒頭でも申しましたように、前年同期と比べましてコロナ禍の影響で減収となっておりますが、収益性が改善してきております。第1四半期、第2四半期、第3四半期と営業利益の欄を見ていただければ、営業利益率が2.8パーセント、6.1パーセント、8.6パーセントと徐々に改善していることが確認いただけるかと思います。

FY2021/03 3Q 連結業績 セグメント別

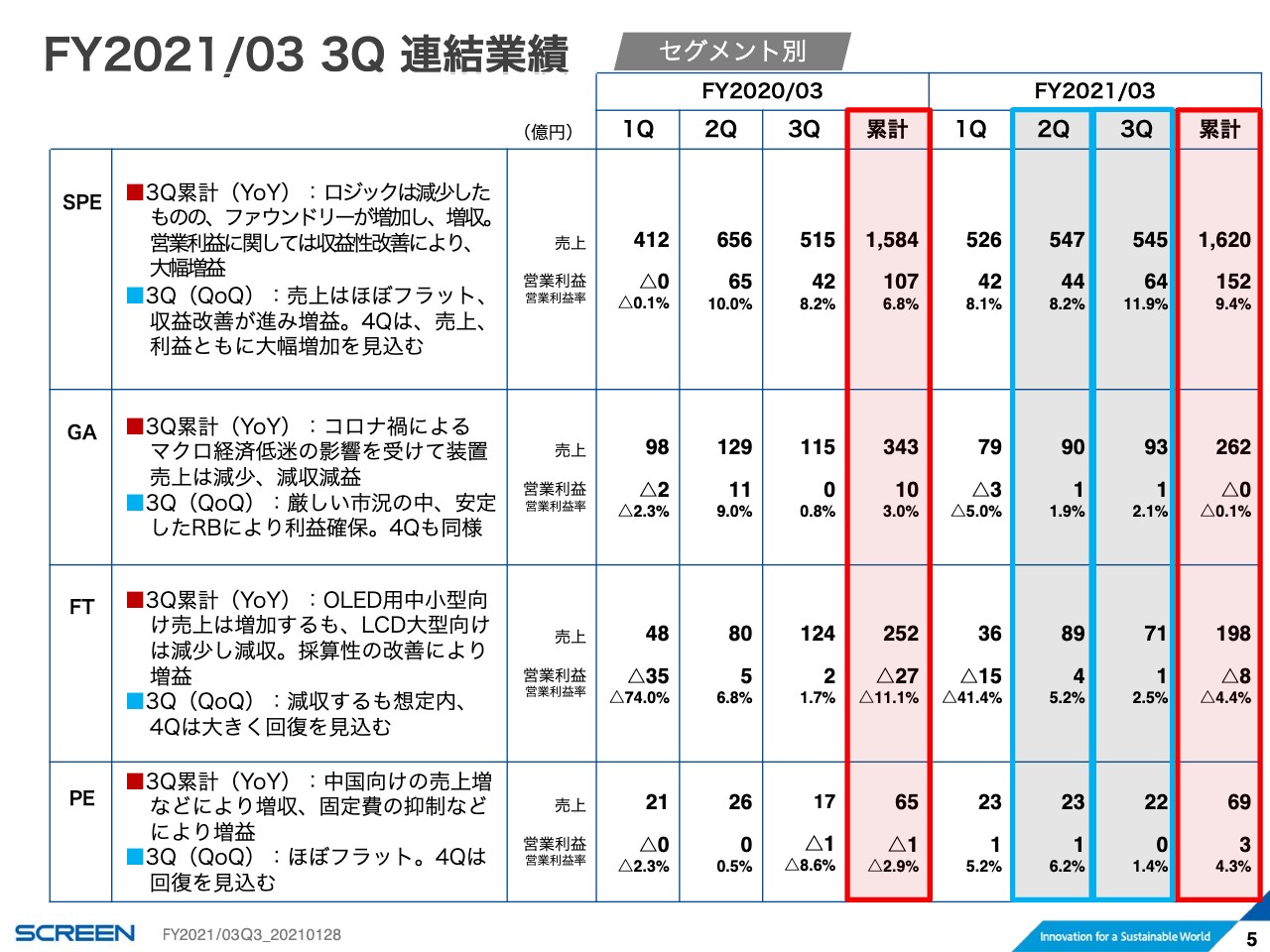

次のページを見てください。次のページは各事業セグメントの収益の動きでございます。

まずSPEのところです。第3四半期の累計ですが、ロジック関係の売上は減少しましたものの、ファウンドリーが増加しまして、結果的に増収となっております。

営業利益に関しましては、収益性が改善いたしまして大幅に改善しております。第3四半期の結果が載っておりますので、QoQで見ていただければ第1四半期、第2四半期、第3四半期とほぼフラットの状況でありましたが、第3四半期にいきまして収益性が改善していることが見ていただけると思います。

第4四半期はさらに売上が上振れることを予想しておりまして、収益性も第3四半期以上の収益性が示せるのではないかなと考えております。ということで、大幅な増加を見込んでいるというようなところでございます。

GAに関しましてですが、第3四半期の累計では、コロナ禍によりますマクロ経済の低迷の影響を大きく受けました。

このセグメントが最も大きな影響を受けたんですが、結果的に装置の売上が減少しまして、減収減益となっております。こちらもQoQの動きを見てみますと、第2四半期と第3四半期は売上が90億円レベルに戻っておりまして、収益も確保してきているということでございます。

進めてきましたPOD化、リカーリングビジネスの貢献で収益を確保しているというところでございます。第4四半期も同じような傾向で続くのではないかなと今予想をしております。

FTのところですが、第3四半期の累計ではOLED用の中小型の売上が増加しました。LCDの大型向けが減少しまして減収となっておりますが、プロダクトミックスによりまして採算性が大きく改善しております。その結果、増益となっております。

QoQで見ますと若干減少しているんですけれども、この減少は想定内でして、第4四半期のほうに大きな売上を見込んでおりますので、第4四半期で大きく改善すると見込んでおります。

PEのほうですが、第3四半期の累計では、中国向けの売上増などによって増収となっております。固定費の抑制などもあり増益を示しております。QoQの傾向は、ほぼフラットのような傾向となっております。第4四半期のほうは若干売上の増を見込んでおりまして、回復を見込んでおります。

FY2021/03 3Q 連結業績 前年同期比②

次のページが、ただいまご説明しましたことをサマリーしておりますので、後ほどまとめて見ておいてください。

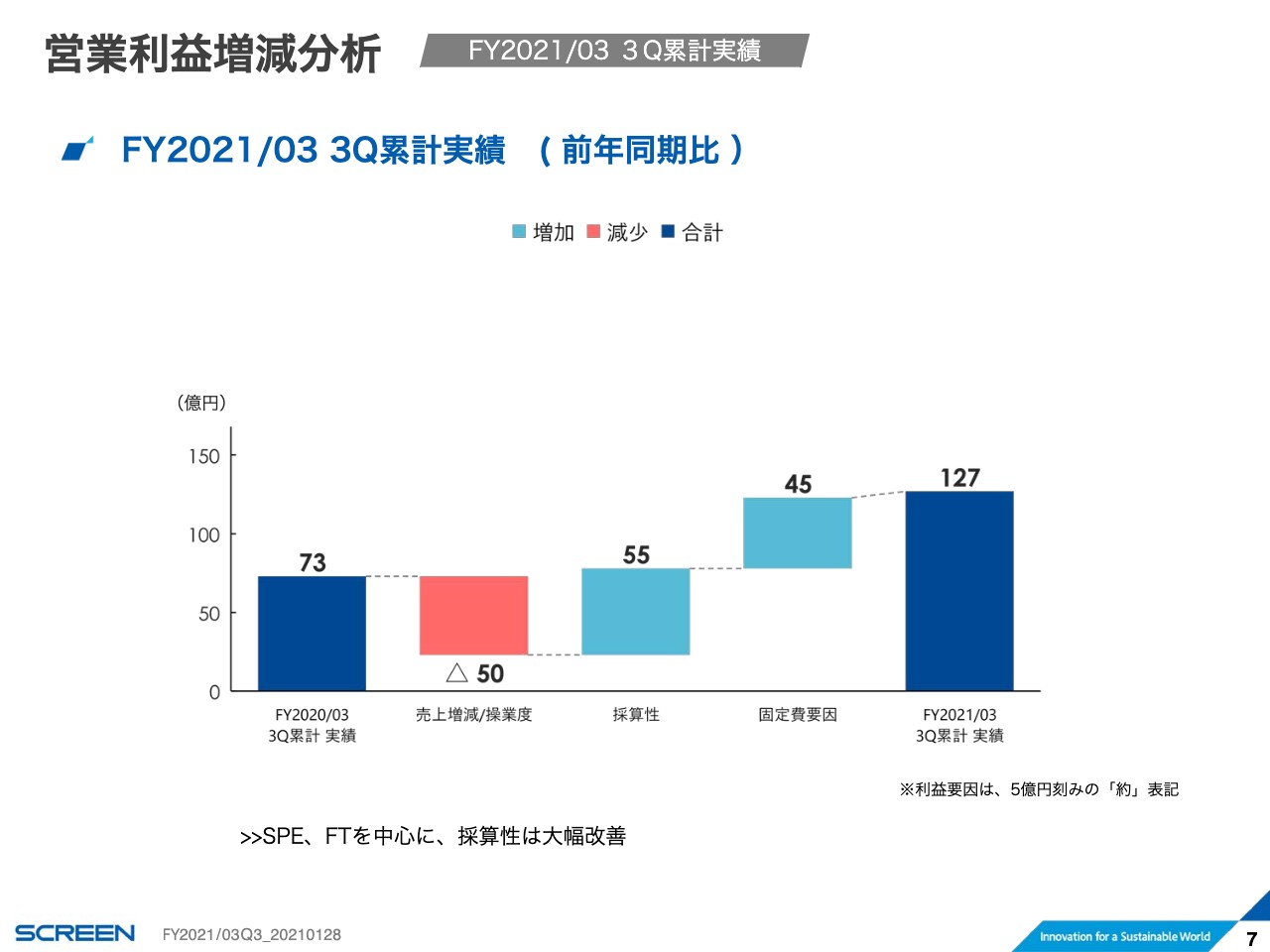

営業利益増減分析 FY2021/03 3Q累計実績

それでは次のページですが、営業利益の増減分析となっております。

左側の端が73億円ということで、前期第3四半期の累計実績でございます。こちらのほうに売上増減要因もしくは操業度ということでマイナス50億円下振れておりますが、採算性の部分で55億円改善いたしまして、固定費も同じく改善し、今期の実績127億円となっております。

このうちの売上増減マイナス50億円というところですが、ほぼGAが占めております。採算性の改善に関しましては、約3分の2をSPEが稼いでおりまして、残り3分の1がほぼFTというような構成となっております。

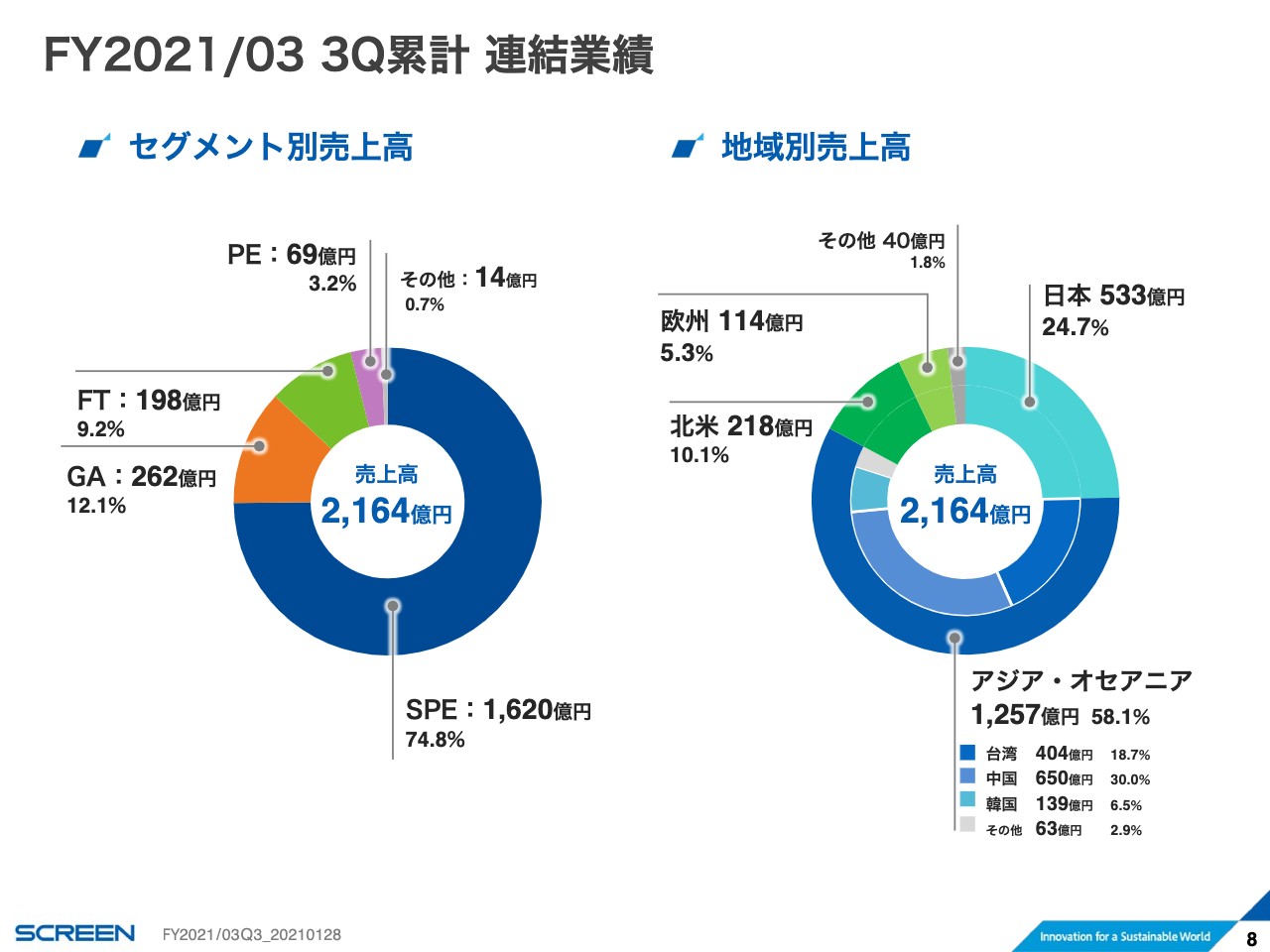

FY2021/03 3Q累計 連結業績

次のページ、セグメント別・地域別の売上高ですが、こちらのほうは従前とあまり変更がありませんのでまた見ておいてください。

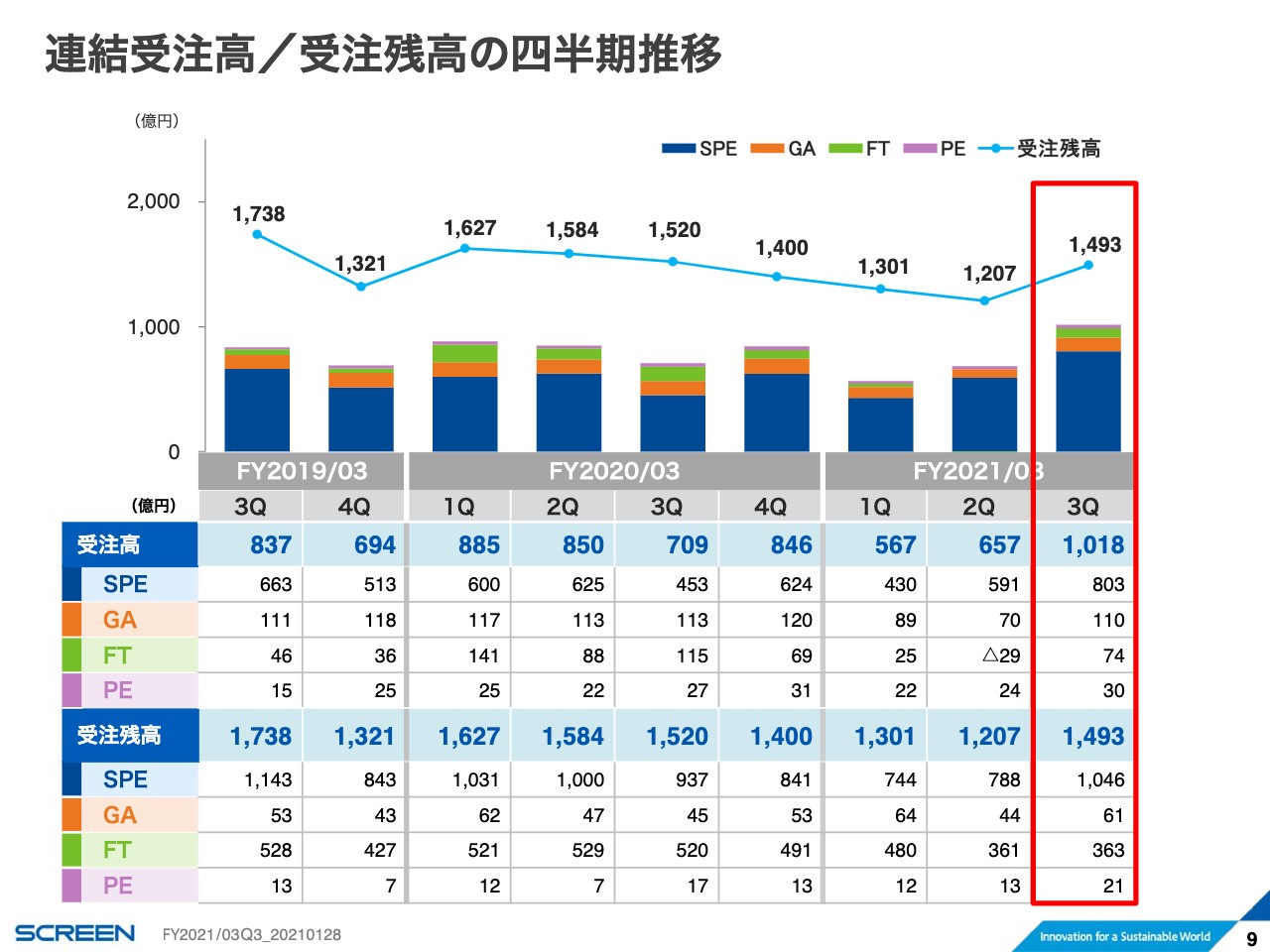

連結受注高/受注残高の四半期推移

9ページのところ、こちらのほうが連結受注高の推移でございます。冒頭にも申しましたが、SPEの受注が803億円ということで上振れております。私のほうからガイダンスでみなさんに「700億円の間ぐらい、真ん中ぐらいかな」というようなニュアンスのご説明をしておりましたが、一部のお客さまで引き込みがありまして、上振れをしているというようなところでございます。

全体の連結の受注額が1,018億円となっております。四半期での1,000億円を超える受注は3年ぶりとなっておりまして、我々としても非常に強い受注だったのかなと感じております。SPE以外も、GAのところも110億円ということで、コロナ前には至っておりませんがそれに匹敵する受注だったと思っております。

FTのほうもOLED投資の受注ができたということで、こちらのほうも復活しておりますし、PEのほうも中国・台湾・韓国ということで各地の活況に支えられて徐々に受注が上がってきているというような状況かと思います。

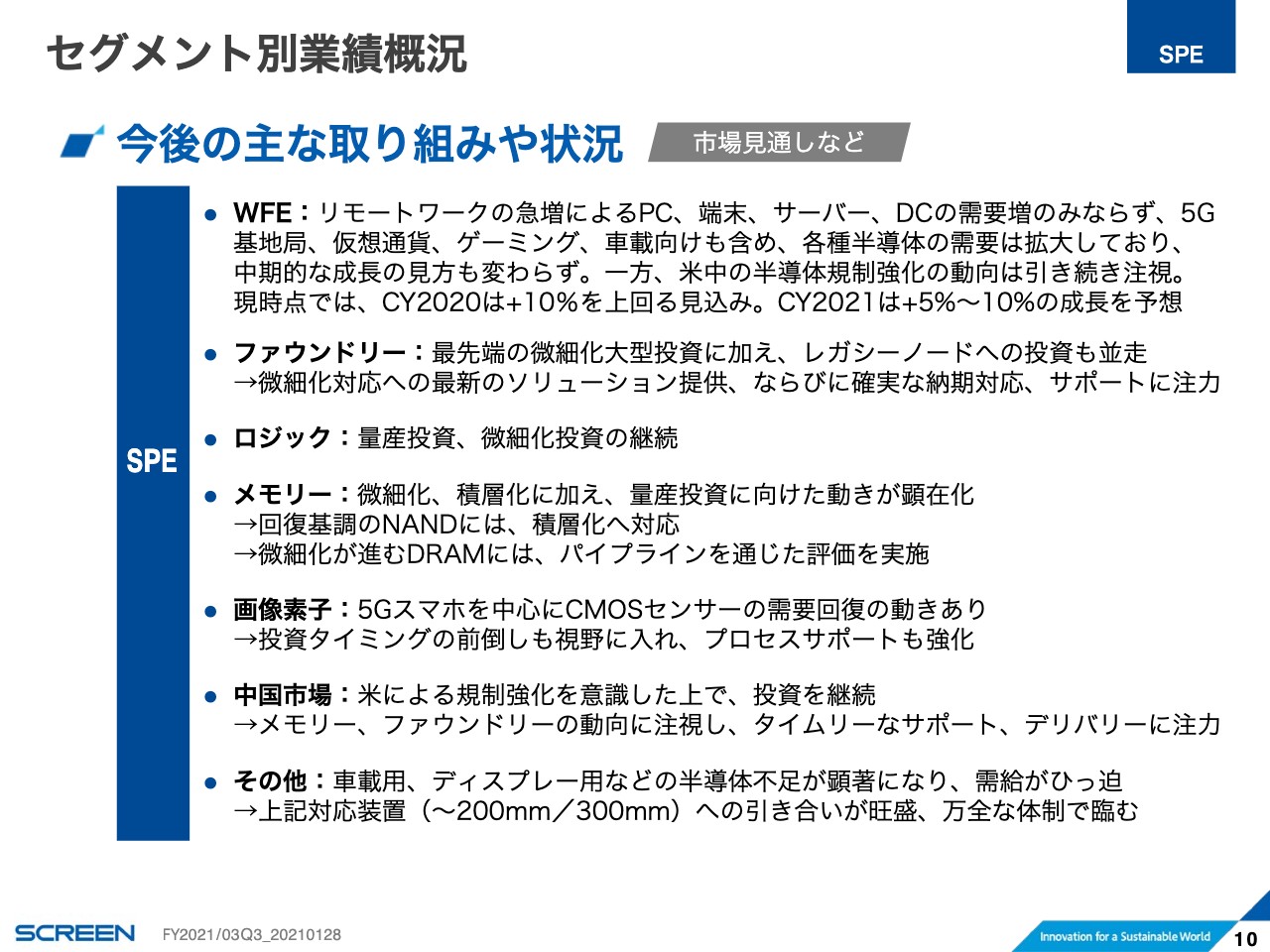

セグメント別業績概況①

次にセグメント別の状況をご説明したいと思います。まずSPEです。WFEに関しまして、リモートワークの増大によりまして、PC・端末・サーバー・データセンター等、需要が増しているというのはみなさんもご存知のことかと思います。仮想通貨・ゲーミング・車載向けということで、非常に半導体の需要が拡大しておりまして、中期的な成長の見方は変わらずと力強く見ております。

一方、懸念点としましては、米中の半導体規制の強化の動向が気になるところですが、こちらのほうは引き続き注視していきたいと思っております。

現時点で、CY2020はプラス10パーセントを上回るWFEの成長になるのではないかなと予想しておりますし、CY2021年もCY2020に比べましてプラス5パーセントから10パーセントの成長をするという予想をしております。

各セグメント別の状況ですが、ファウンドリーは、最先端の微細化の大型投資に加えまして、レガシーノードへの投資も並走しております。当社といたしましては、微細化対応の最新のソリューションを提供しているとともに、確実なお客さまの納期対応に応えていきたいと思っております。

ロジックに関しましてですが、量産投資・微細化投資を継続されるということで我々のほうも話を聞いております。

メモリー関係ですが、微細化・積層化に加えて量産投資に向けた動きが顕在化してきていると感じております。

当社ではNANDが先行して回復したんですけれども、積層化への対応が非常に重要だと考えておりまして、お客さまと共同で評価しているようなところでございます。またDRAMのほうも微細化の投資が進んでおりまして、複数のパイプラインを通じて評価を実施しているというようなところでございます。

画像素子に関しましてですが、5Gのスマホを中心にCMOSセンサーの需要回復の動きが顕在化してきました。我々としては、投資のタイミングの前倒しも視野に入れながら、プロセスサポートも強化していきたいというような取り組みを考えております。

中国市場に関してですが、米国による規制強化を意識した上で投資を継続されると伺っております。メモリー・ファウンドリーの動向に注視しながら、我々としてはタイムリーにサポートしていきたいと考えております。

また、その他のエリアですが、車載・ディスプレー用途など半導体の不足が顕著になってきております。需給が非常にひっ迫しておりまして、装置への引き合いも非常に増えているというようなところでございます。我々としては万全な体制で臨みたいなと考えております。

セグメント別業績概況②

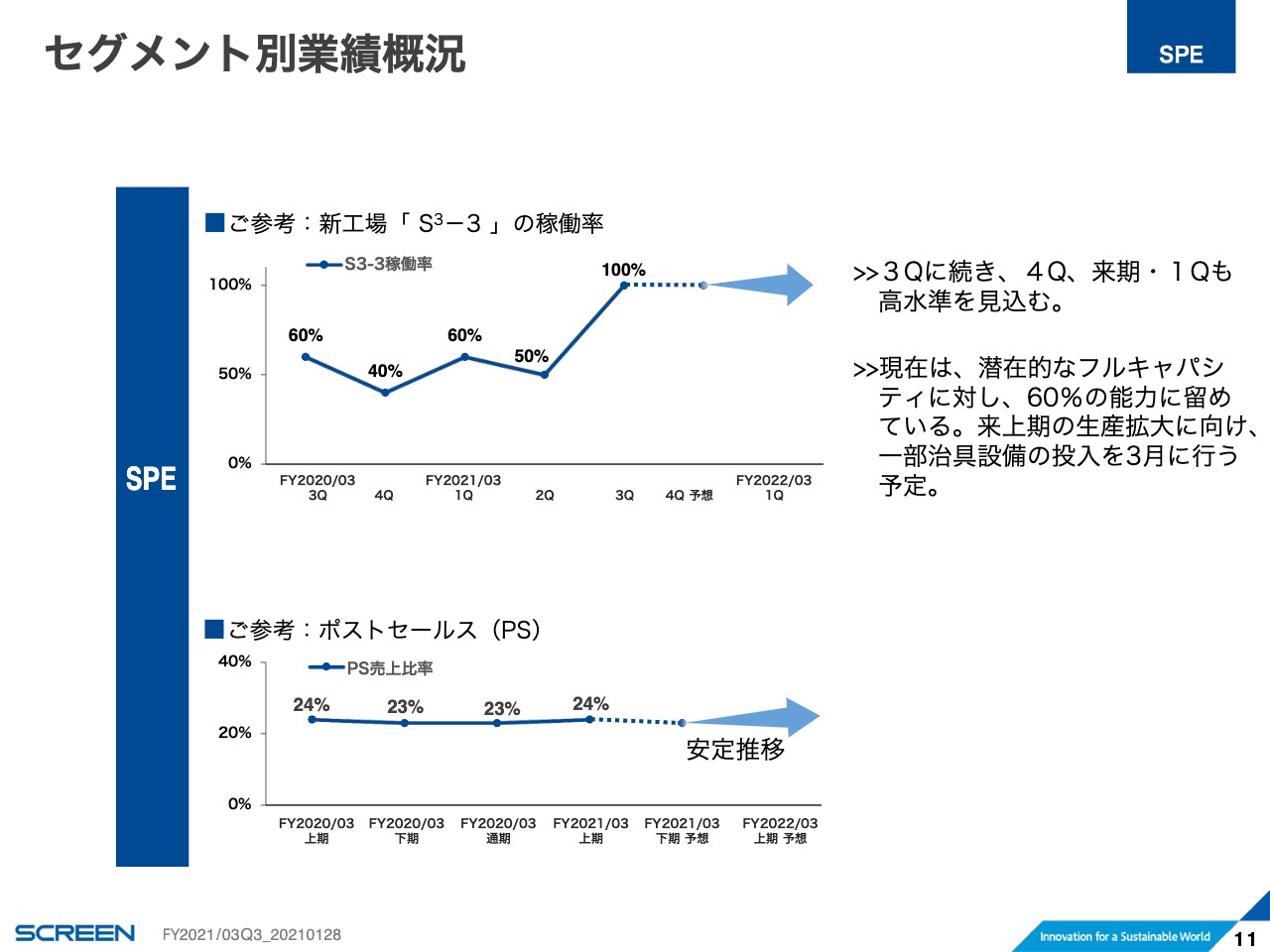

次のページ、お願いします。こちらのページは、前回からみなさんにお示ししております「S3-3」の稼働率とポストセールスの割合でございます。前回の時には、第3四半期の稼働率が90パーセント予想ということでお話しておりましたが、実際には100パーセントに達しております。瞬間的には100パーセントを超えるような状況も出てきております。

第4四半期もこのような状況が継続するのではないかと見ております。また、来期の第1四半期も継続する見込みということで、我々としては「S3-3」を最大限に使っていきたいなと考えております。

ポストセールスに関しましては、上期24パーセントの売上比率となりまして、安定的に推移しております。

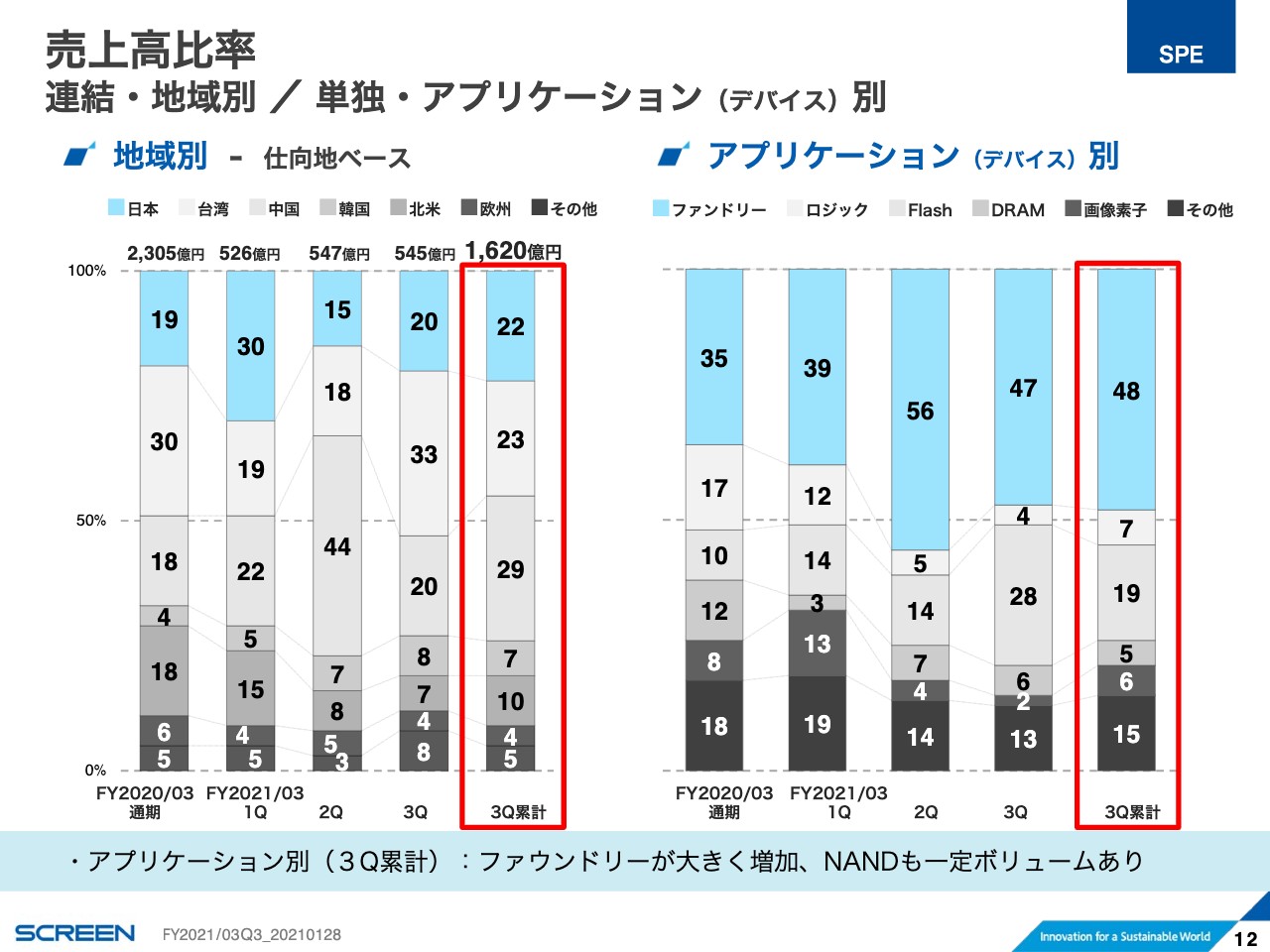

売上高比率

売上高の比率です。地域別・アプリケーション別ですが、地域別では前期に比べまして中国が増加して、煽りではないんですけど台湾が減っているというようなところが見て取れます。

アプリケーション別では、ファウンドリーが大きく増加しております。NANDも一定ボリュームを保っているというのがサマリーかと思います。

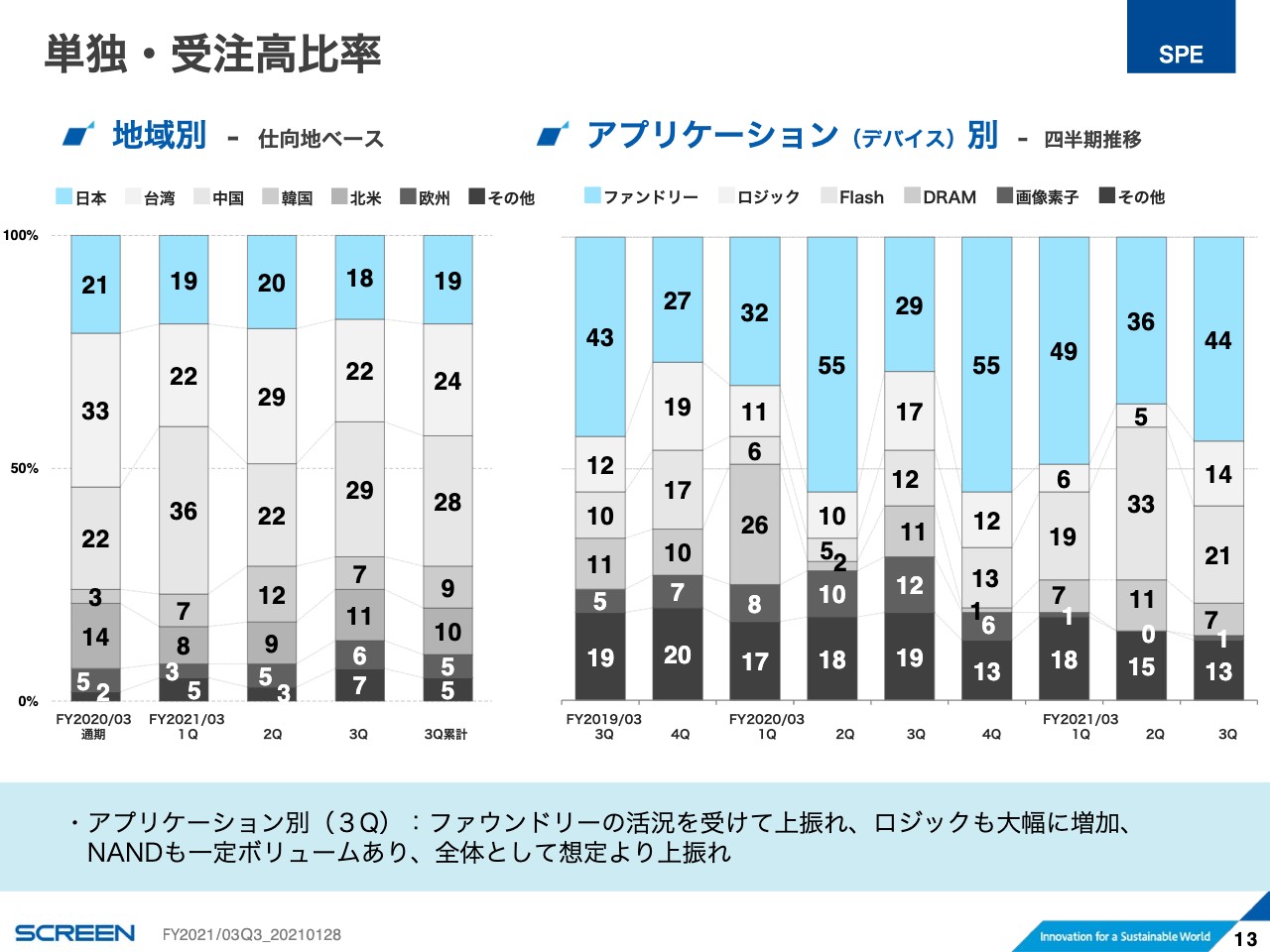

単独・受注高比率

13ページのところ、受注高の地域別・アプリケーション別の比率でございます。第3四半期のところを見てください。一番右端のアプリケーション別ですが、ファウンドリーが44パーセントを占めておりまして、非常に高い受注をいただきました。この部分が当初我々の見立てから上振れた分ということでございます。

NANDもほうも底堅い受注をいただいておりまして、この2つに支えられたのかなと感じております。

セグメント別業績概況③

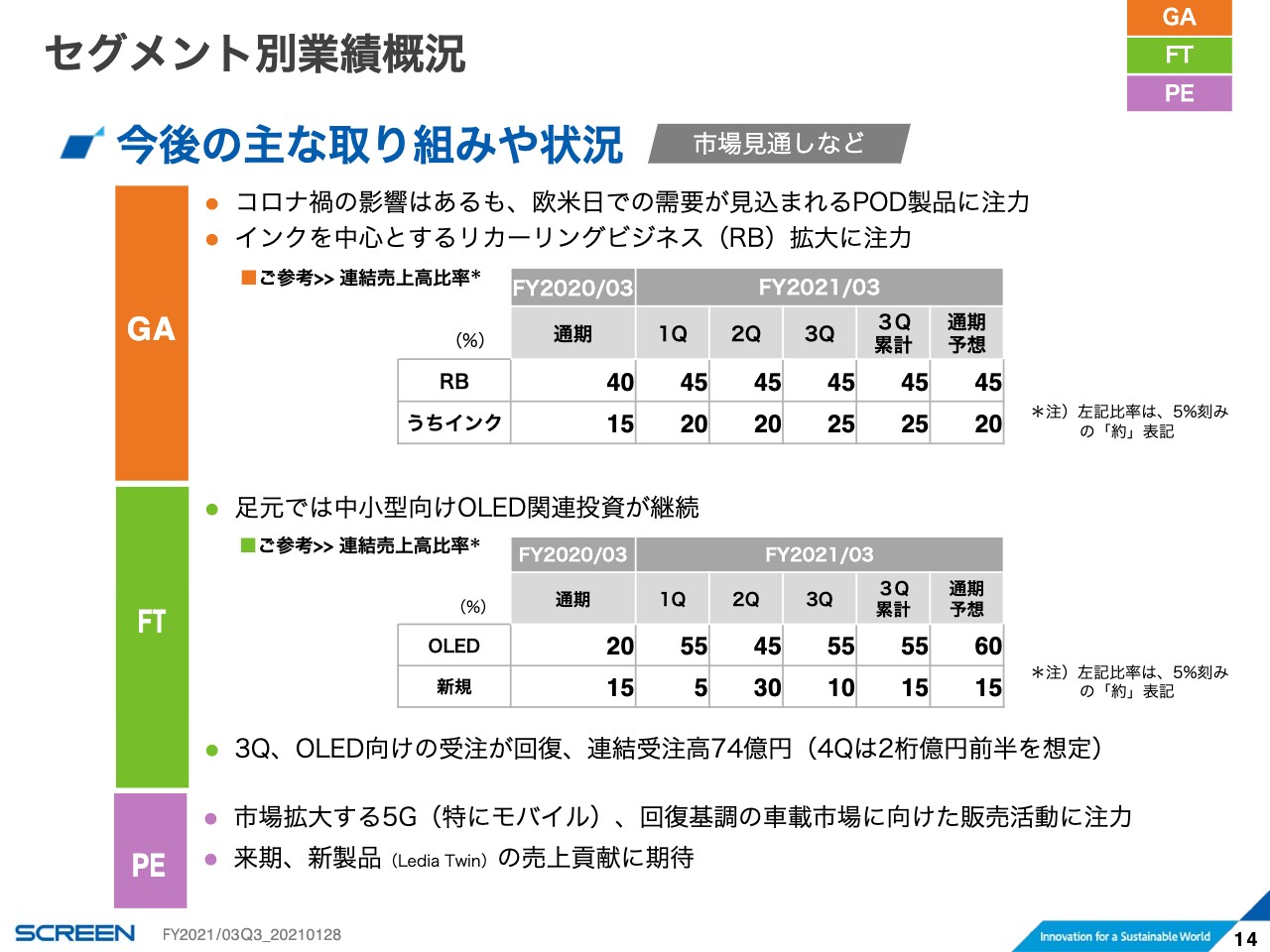

セグメント別の概況のご説明をいたします。14ページで他の事業ですが、GA事業はコロナ禍の影響もありますが、欧米日で需要が見込まれておりますPOD製品、こちらのほうがお客さまから要望が非常に多く寄せられておりまして、我々、商談では注力しております。

インクを中心とするリカーリングビジネスの拡大にも注力しておりまして、これらで収益性を確保していきたいと考えております。

FTですが、足元では中小型のOLED関連投資が継続しております。第3四半期、先ほど受注いたしましたというお話をしましたが、第4四半期も2桁台前半の受注があるものという想定をしております。

PEですが、市場拡大します5G関係の回路基板に向けて我々の装置が使われております。また、車載向けも非常に強くなってきたということでございます。前回ご紹介しました新製品「Ledia Twin」ですが、我々、戦力的に販売しておりまして、来期の売上に貢献を期待しているところでございます。

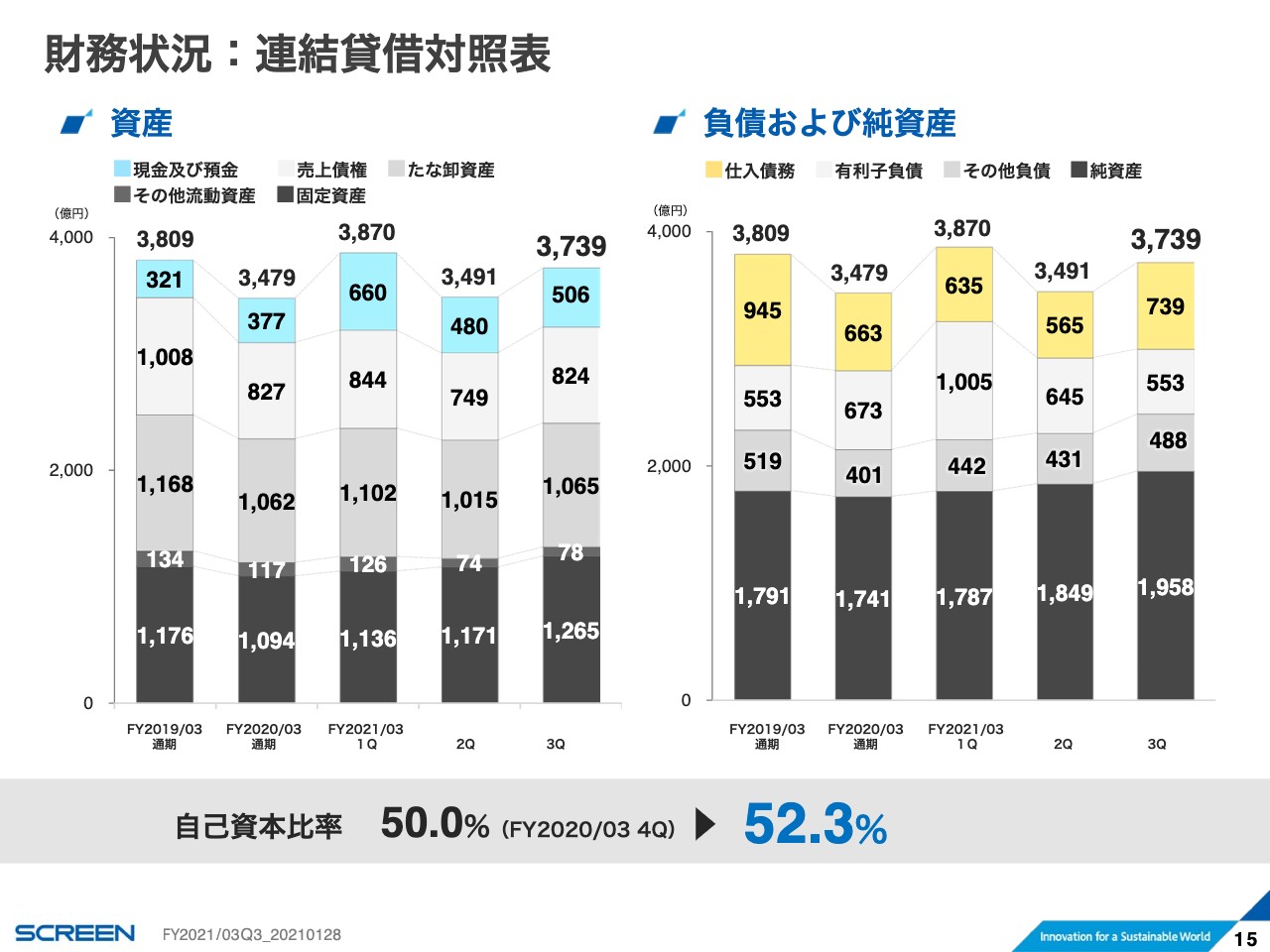

財務状況:連結貸借対照表

次のページ、お願いします。B/Sです。財務状況ですが、自己資本比率が52.3パーセントとなりました。後ほど、次のページで紹介しますが、キャッシュ状況がよくなっておりまして、現預金の残高が506億円となっております。

右側の債務のほうですが、有利子負債が553億円となっておりまして、ネットデットの状態ではありますが、ネットキャッシュを狙えるようなところまできたのかなと見ております。

財務状況:連結キャッシュ・フロー

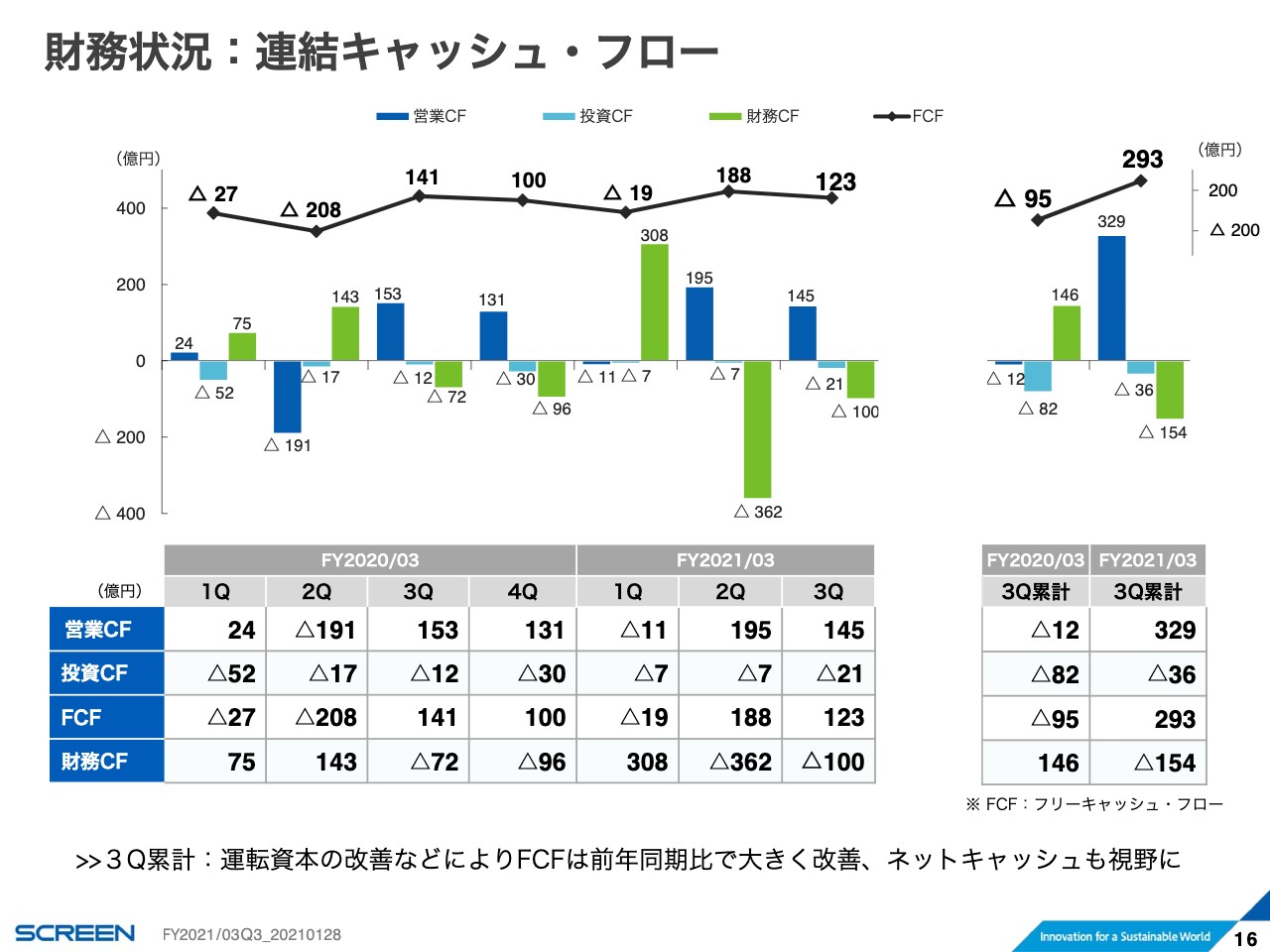

次のページ、キャッシュ・フローのところです。第3四半期の営業キャッシュ・フローが145億円、フリーキャッシュ・フローが123億円ということで、前期に比べましてかなり改善してきたなということでございます。

右のほうに累計ということでまとめてございます。第3四半期までの累計で営業キャッシュ・フロー329億円、フリーキャッシュ・フロー293億円と確実な改善を示しているということでございます。これらのキャッシュ基盤に支えられてネットキャッシュも視野に入ってきたということでお話しいたしました。

FY2021/03 業績予想( 2021年1月28日時点 )

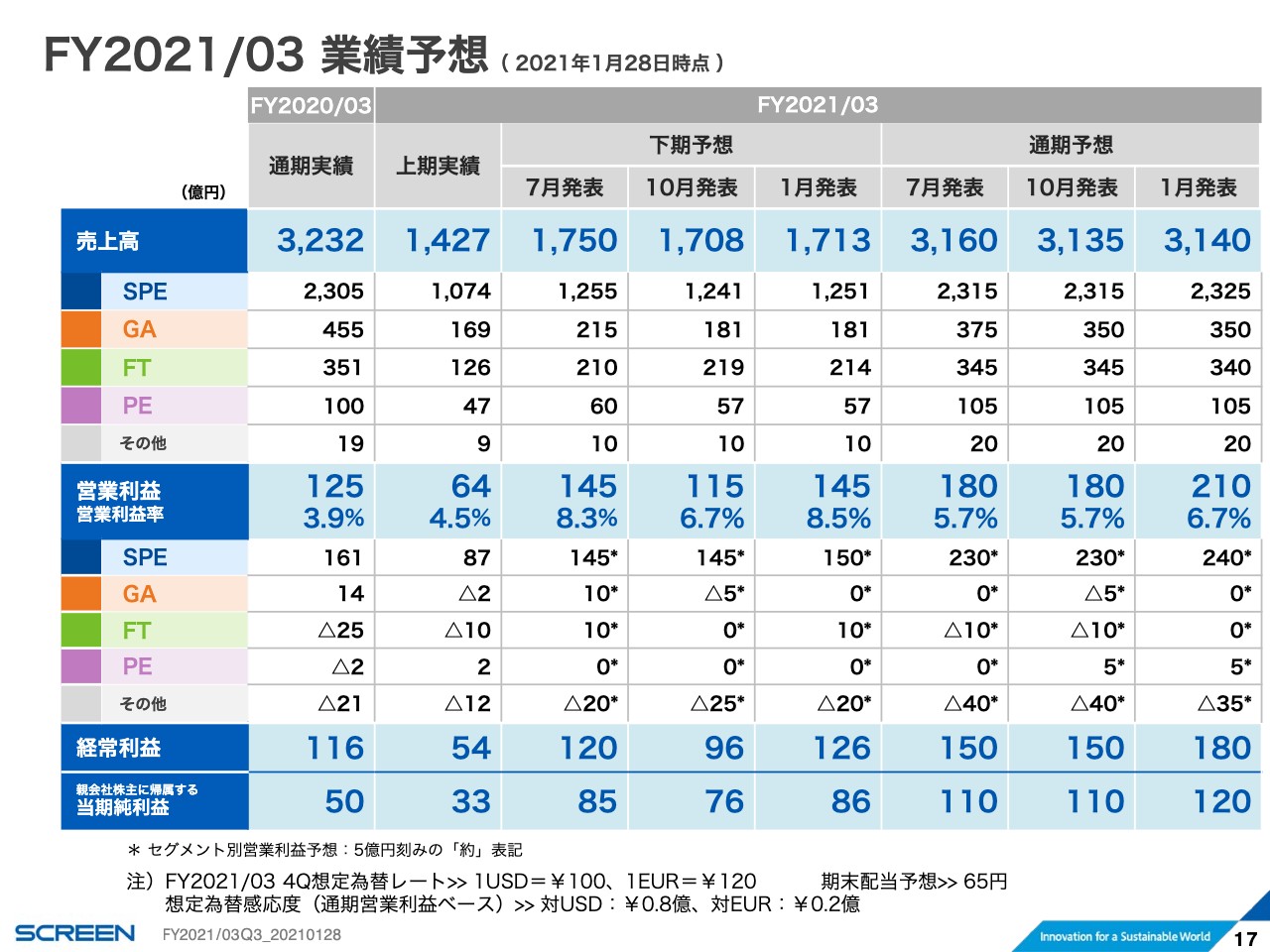

これらを受けまして17ページですが、業績予想を1月発表ということで発表しております。売上高ですが3,140億円、営業利益ですが210億円、経常利益180億円、当期純利益120億円として上方修正いたしました。

セグメントごとの売上のほうは、左の10月発表と1月発表を見比べていただければわかると思うんですが、それほど大きく変わっておりません。

SPEでプラス10億円、逆にFT等はマイナス5億円となっておりまして、あまり変わっていないということですが、利益面で変わってきております。SPEでプラス10億円、GAでプラス5億円、FTでプラス10億円、その他でプラス5億円ということで、これらがそれぞれ上振れに寄与しているということでございます。

FY2021/03 業績予想 その他

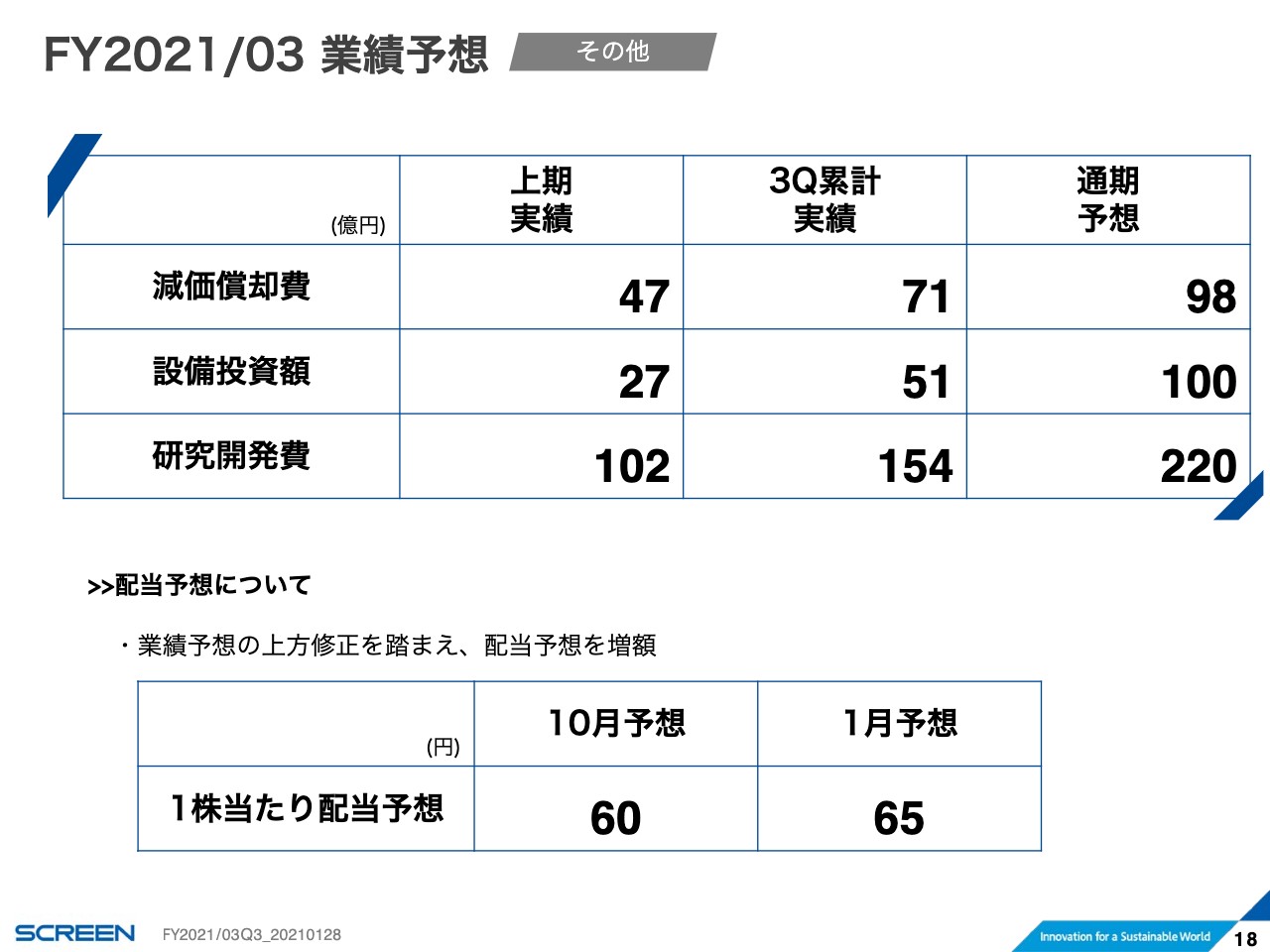

18ページへ行っていただけますでしょうか、こちらのほうは減価償却・設備投資・研究開発の推移でございます。第3四半期の累計実績がそれぞれ71億円、51億円、154億円となっております。

通期予想では、前回減価償却が100億円程度とお話ししておりましたが98億円と修正しております。設備投資のほうも、110億円としておりましたが、100億円で落ち着くのではないかということで100億円程度としております。研究開発に関しましては、かなりやっていきたいというお話をさせていただいたと思うんですが、220億円でキープしております。

配当につきまして、10月発表が60円でしたが、1月の予想ですが65円ということで予想しております。

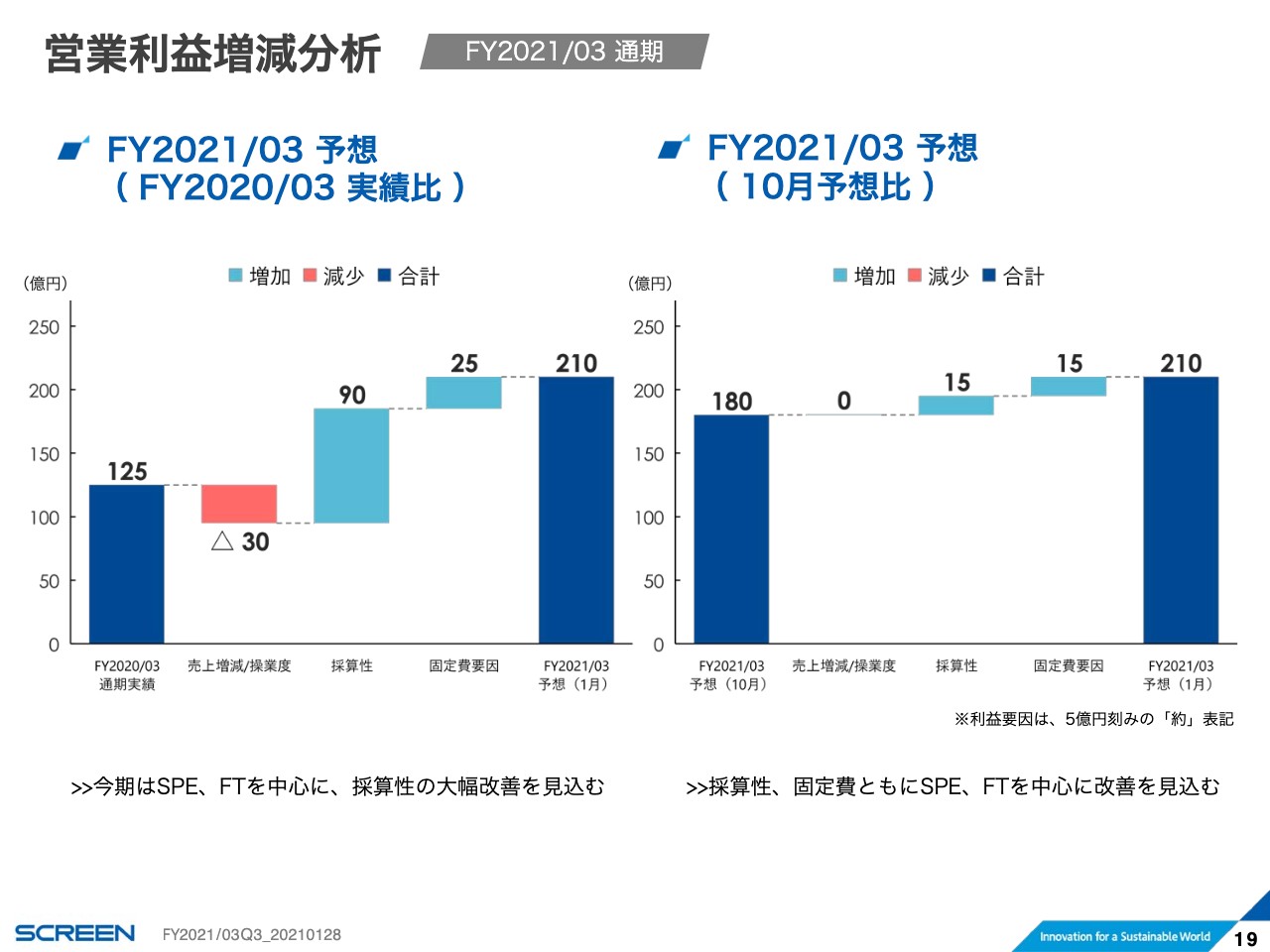

営業利益増減分析 FY2021/03 通期

次のページに営業利益の増減分析が載っております。左側のほうが実績比ということで、終わった期の実績に対しまして、今回最終の出来上がり予想210億円にどのような貢献があったのかということが、ウォーターフォールでわかるようになっております。

125億円から見ますと、売上増減・操業度というところで30億円へこんでおりますが、採算性で90億円を戻して、それに固定費要因25億円を積み重ねたかたちが今回の出来上がり予想の210億円となっております。このマイナス30億円は、先ほど言いましたほぼGAの部分でございます。

採算性に関しましては、4分の3がSPE、4分の1がFTとなっておりまして、これらの2社で大きく採算性が改善したことが利益に寄与しております。

右側のほうが、前回予想180億円と、今回上方修正いたしました210億円の間の30億円の内訳でございます。

15億円は採算性、固定費要因が15億円ということでほぼ半分ずつの貢献となっております。採算性に関しましても、この15億円の内訳はSPEとFTがほぼ半分ぐらいというようなことで、収益改善を見込んでおります。

ESG関連の取り組み①

ESG関係の取り組みでございますが、1点みなさまにご報告したいのは、CDPスコア2020ということで、我々、従前はBもしくはBマイナスというポジションだったんですが、気候変動に関しましてはAマイナス、水セキュリティに関してもAマイナスということでランクアップしております。

こちらのほうは、我々がSBTのほうに参画するということで認証を得ております。2030年3月期までに事業活動による炭酸ガスの排出量30パーセント削減、また販売製品によります炭酸ガスの排出量を20パーセント削減ということで取り組んでおります。

これらのことを評価いただいたとともに、それらを第三者できっちりと評価していただこうということで、それぞれ我々のほう計画しておりまして、それらを評価いただけたものと思っております。

水セキュリティのほうは、製造拠点で使います取水量の削減目標を設定いたしまして、それに対する取り組みの評価をいただいたものということでございます。

ESG関連の取り組み②

ほかにもS関係、ガバナンス関係ということで取り組んできておりますので、またこのあたりは見ておいてください。

最近のニュース( 2020年10月29日~2021年1月28日 )

次に、最新のニュースということで掲載させていただいております。SPEの部分ですが、下2つをご紹介したいと思います。

1つは、ウエハーの裏面洗浄装置「SBー3300」を開発発表いたしました。こちらの装置は裏面の洗浄に特化した装置でして、裏面をブラシだけではなくて薬品と併せて洗浄できるということで、非常に清浄度を得ることができるものです。

昨今、EUV等が採用されておりまして、非常に微妙なごみが残っていることによるデフォーカシングが問題となってきております。それらの問題を解決しうる装置ということで今回発表させていただきました。

また、生産性を向上しましたスクラバー「SSー3300S」というものも同時に発表しております。これらを1つのスタート点としまして、中計の目標であります洗浄のマーケットシェア向上を目指していきたいと考えております。

GAのところですが、ホリゾンさんという会社さまと、我々の印刷工場のスマートファクトリー化に向けたAIソリューションの共同開発に合意いたしました。こちらのほうは、PODを絡めたソリューション提案として我々が力を入れてきたものでございます。

また「Truepress Jet520HDシリーズ」を活用して、カタログのジャスト・イン・タイムの生産を実現するということで、こちらもPOD化のソリューション提案の我々の提案の1つでございます。

このように、我々はGA事業、POD化を押し進めておりますので、それをサポートするソリューションを今回発表しております。

FTのところの有機ELディスプレーのフォルダブルもしくはローラブル、フレキシブルのディスプレーなんですけれども、カラーフィルターをダイレクトにTFTの上に付けていこうというようなことで、従来フィルムを挟んでいたんですが、印刷というか、フォトリソの工程を使ってこれを付けてしまおうということで、新たな装置を開発しております。

こちらのほうも我々、有機EL分野で製品の拡張を図っていくということで目指している部分でございます。これらの製品群の発表を行ったということで、トピックスとしてご紹介させていただきたいと思います。

本日はどうもありがとうございました。私にとっては上方修正は初めてなので、みなさんに十分伝わったかどうか不安ではありますが、我々は非常に力強い受注もありまして、この風を捉えてさらに上を目指していきたいと考えております。今後ともご支援のほど、よろしくお願いしたいと思います。

新着ログ

「電気機器」のログ