アスクル、3Q連結の営業利益は前年比162.3% BtoB事業等の順調な推移から通期業績予想を上方修正

2021年5月期第3四半期決算説明会

玉井継尋氏:こんにちは。CFOの玉井です。2021年5月期第3四半期の連結業績について説明いたします。まず、表題にあるように、引き続き好調を継続しており、第3四半期時点で通期の過去最高益を更新しております。EC化の流れを受けてお客さま基盤が拡大しており、今期の業績を一過性で終わらせることなく、さらなる成長を目指してまいります。この後その内容について説明いたします。

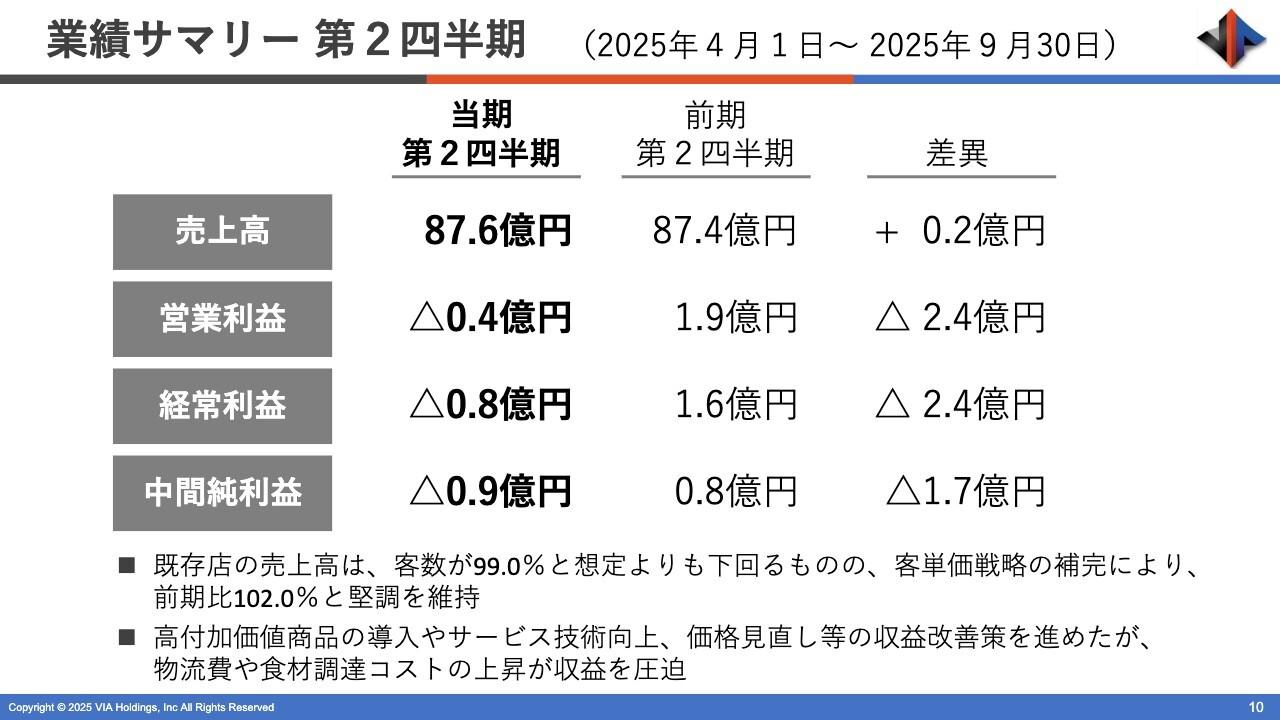

21/5期 第3四半期 連結業績

第3四半期の連結業績になります。売上高は前年同期比104.5パーセントの3,130億円となり、第3四半期で初めて3,000億円の大台を突破いたしました。売上総利益率ですが、第2四半期に引き続き良好な水準を維持しており、前期との比較では1.1ポイントと大きな上昇となりました。

利益は大幅な増益となり、営業利益・経常利益・当期純利益ともに、第3四半期時点で通期の過去最高益を更新しております。営業利益・経常利益は実に13期ぶり、当期純利益は8期ぶりの通期過去最高益となりますが、第4四半期でさらなる上乗せを図ってまいります。

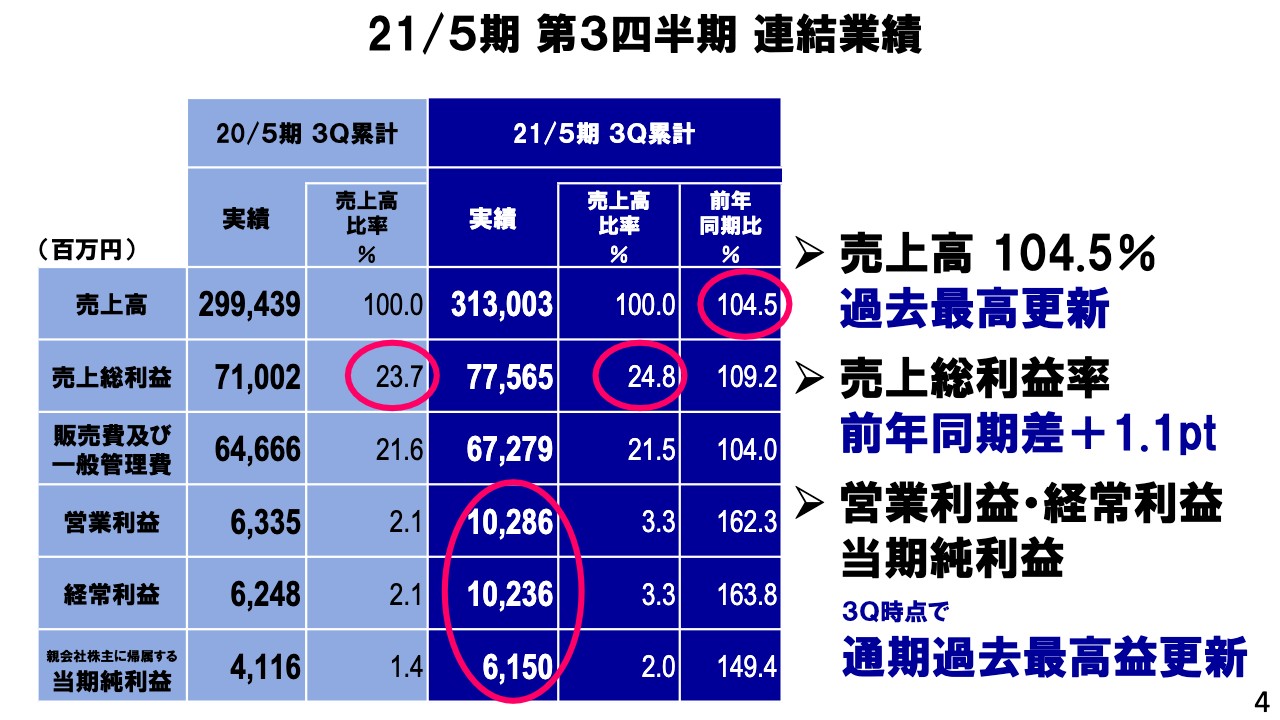

21/5期 第3四半期 連結業績比較 【事業別】

四半期ごとの事業別業績になります。BtoB事業の売上高は前年同期比105.4パーセントに対して、営業利益の前年同期比は122.4パーセントとなり、収益性の改善が継続しております。

LOHACOについても、第3四半期に入って売上高成長が加速しており、営業利益も2023年5月期の黒字化に向けて計画どおりの改善が進んでおります。詳細については次のスライド以降で説明いたします。

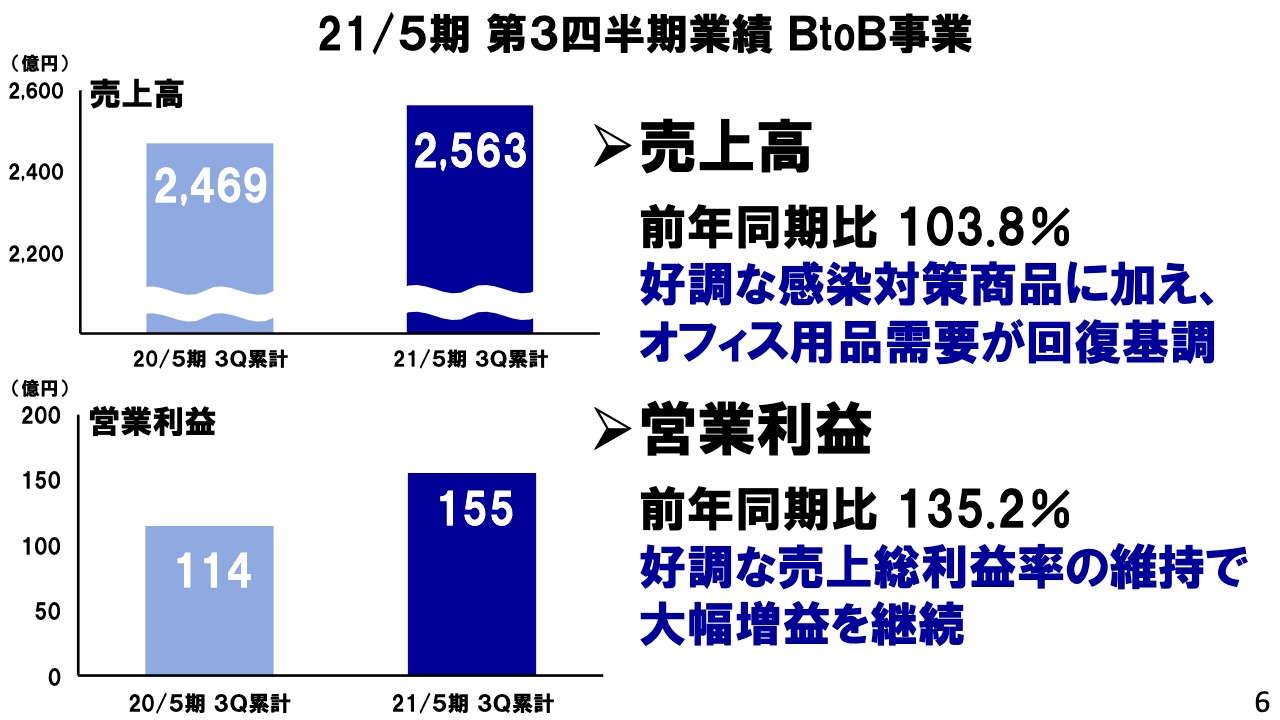

21/5期 第3四半期業績 BtoB事業

BtoB事業の第3四半期累計の業績になります。売上高は、引き続き好調な感染対策商品に加え、オフィス用品需要が回復基調となり、前年同期比103.8パーセントと増収を達成しております。営業利益については、主に好調な売上総利益率の維持により、前年同期比135.2パーセントと引き続き大幅な増益を達成しております。BtoB事業の好調な業績については、みなさまの関心も高いと思いますので、次ページ以降でさらに深掘りして説明いたします。

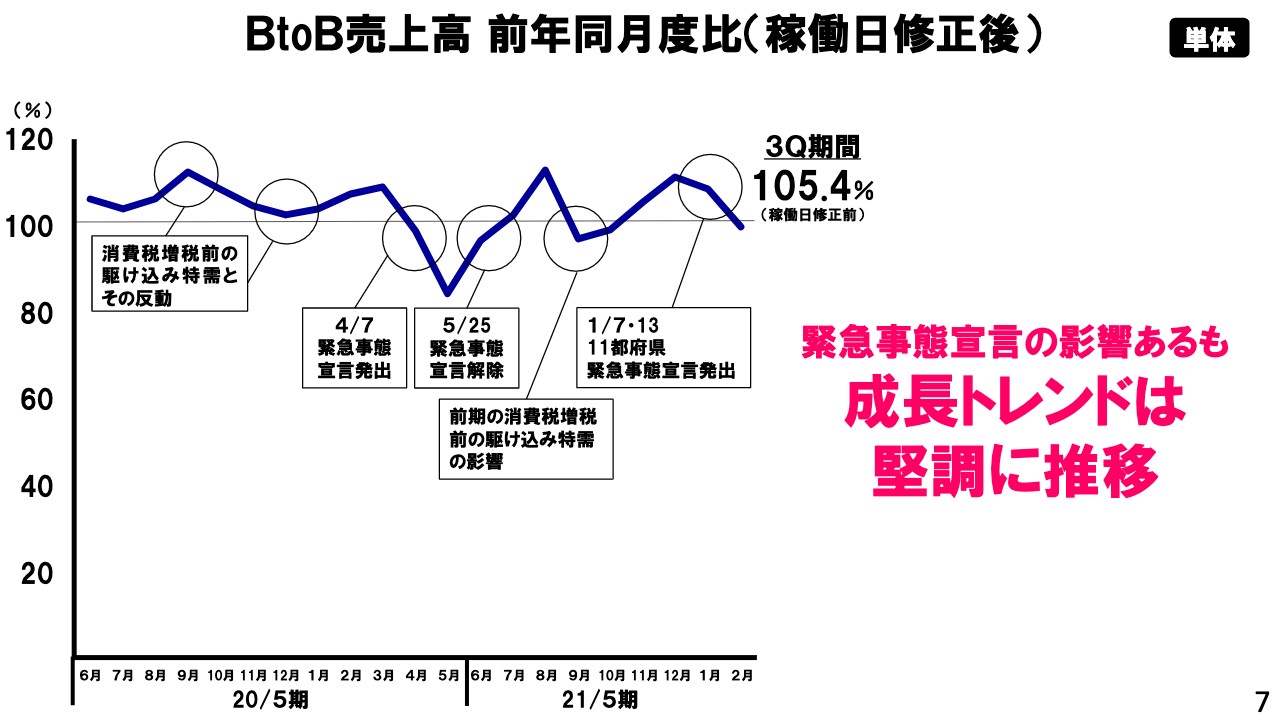

BtoB売上高 前年同月度比(稼働日修正後)

こちらは、毎月開示しております単体BtoBの稼働日修正後の売上高伸長率の推移になります。第2回目の緊急事態宣言の影響を受けておりますが、前回のような落ち込みはなく、第3四半期期間では稼働日修正前で前年同期比105.4パーセントとなっており、成長トレンドは堅調に推移しております。

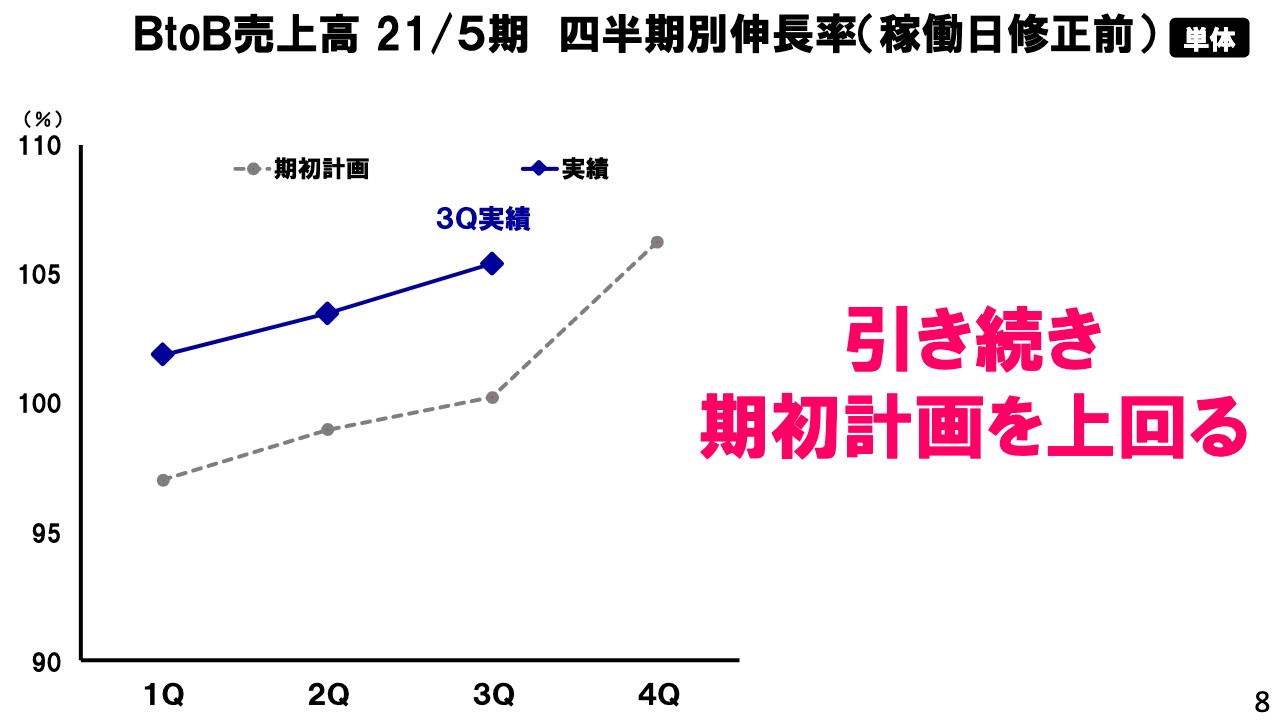

BtoB売上高 21/5期 四半期別伸長率(稼働日修正前)

スライド8ページになります。グレーの点線グラフは、昨年7月の決算発表時に今期の単体BtoBの伸長率の計画としてお示ししたものです。実績については引き続き期初計画を上回って推移しております。第4四半期においては、前期の緊急事態宣言の反動により成長率が向上すると見込んでおりますが、引き続きしっかりと計画を達成してまいりたいと考えております。

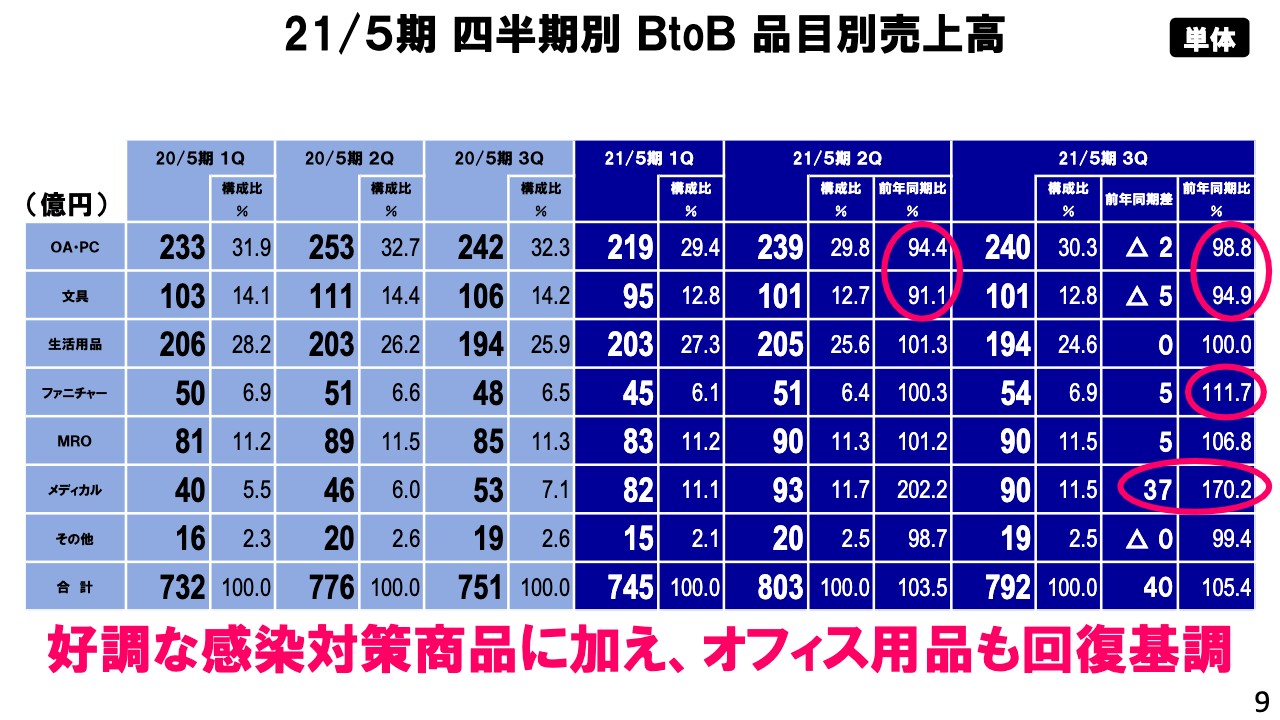

21/5期 四半期別 BtoB 品目別売上高

単体BtoBのみの品目別売上高になります。引き続き消毒液・グローブなどのメディカル用品や飛沫防止用のアクリル板などのファニチャーが好調であることに加えて、OA・PCや文具といったオフィス用品も回復基調となっております。

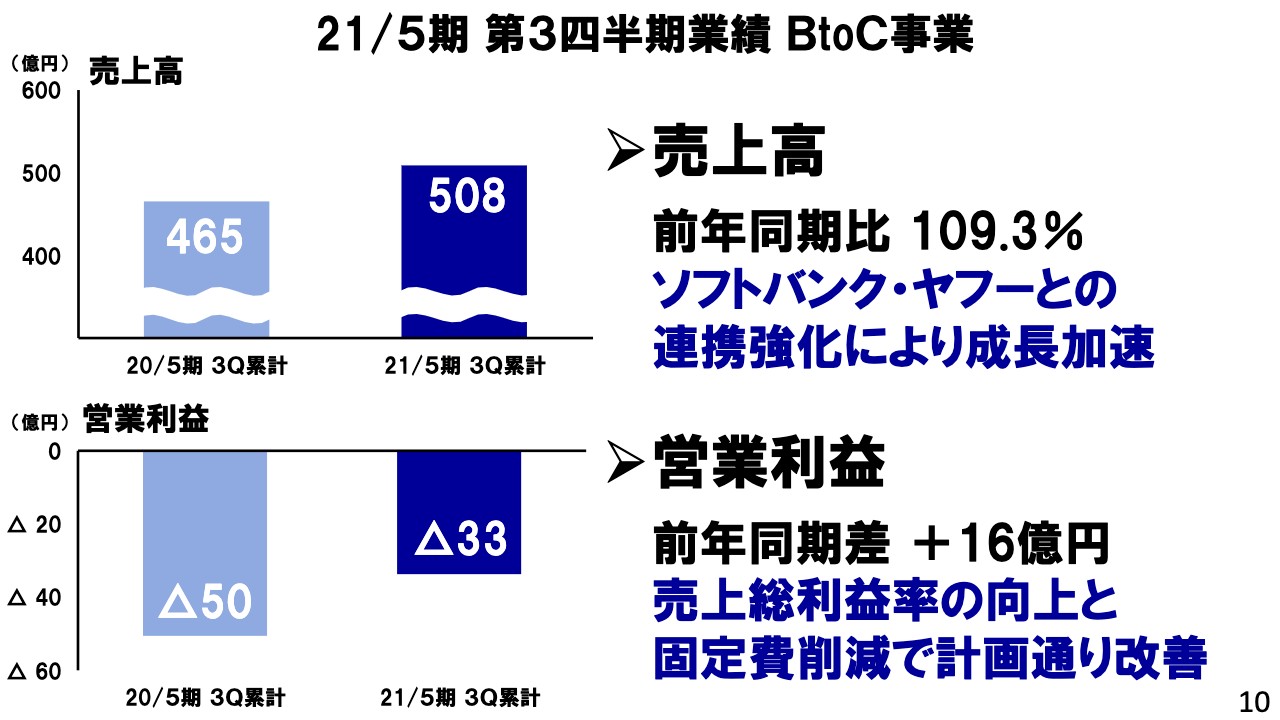

21/5期 第3四半期業績 BtoC事業

BtoC事業の第3四半期累計の業績になります。売上高は、「超PayPay祭」など、ソフトバンク・ヤフーと連携した大型販促の効果により成長が加速しております。営業利益は、2023年5月期の黒字化に向けて計画どおりの改善となっておりますが、主に売上総利益率が1.8ポイント改善したことと、ヤフーとの連携により販促等が効率化されたことが寄与しております。

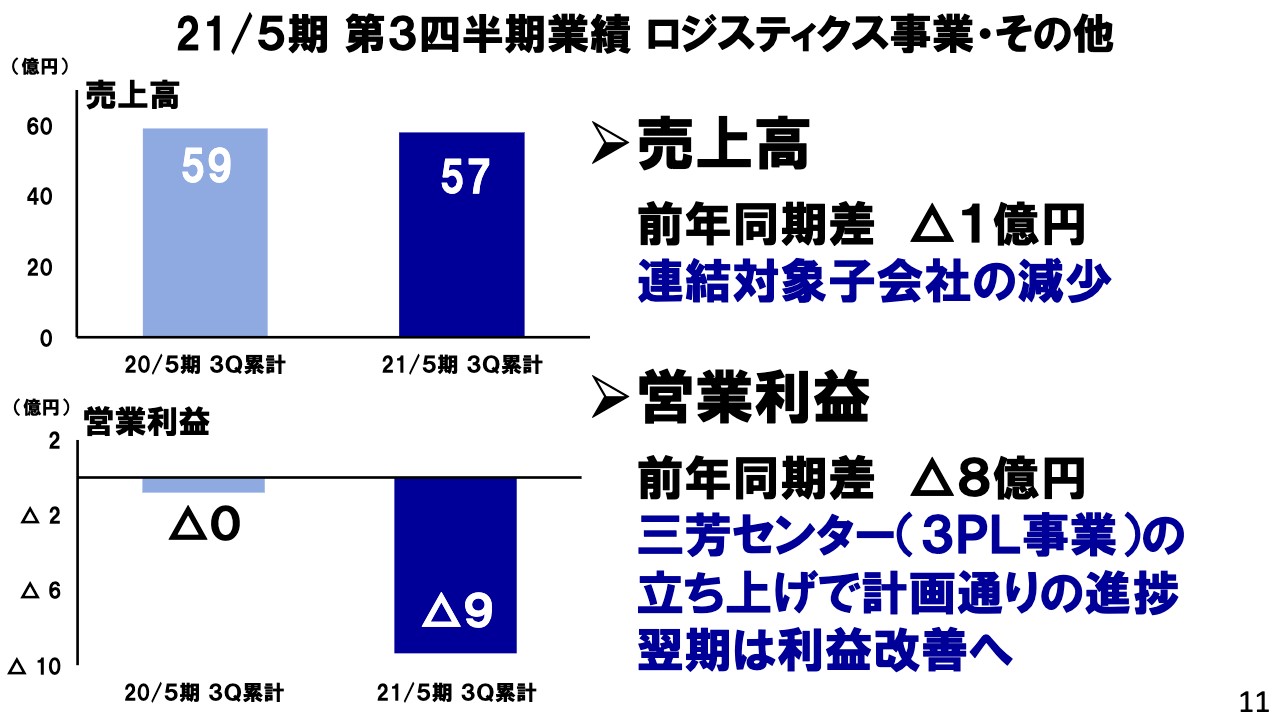

21/5期 第3四半期業績 ロジスティクス事業・その他

ロジスティクス事業・その他の業績になります。売上高が1億円減少しておりますが、第2四半期からエコ配が連結対象会社から外れたことが要因であり、前期にはその売上高が約16億円ほど含まれております。営業利益については、三芳センターの3PL事業の立ち上げコストが影響しておりますが、ほぼ計画どおりの進捗となっており、来期はしっかりと利益改善を図ってまいります。

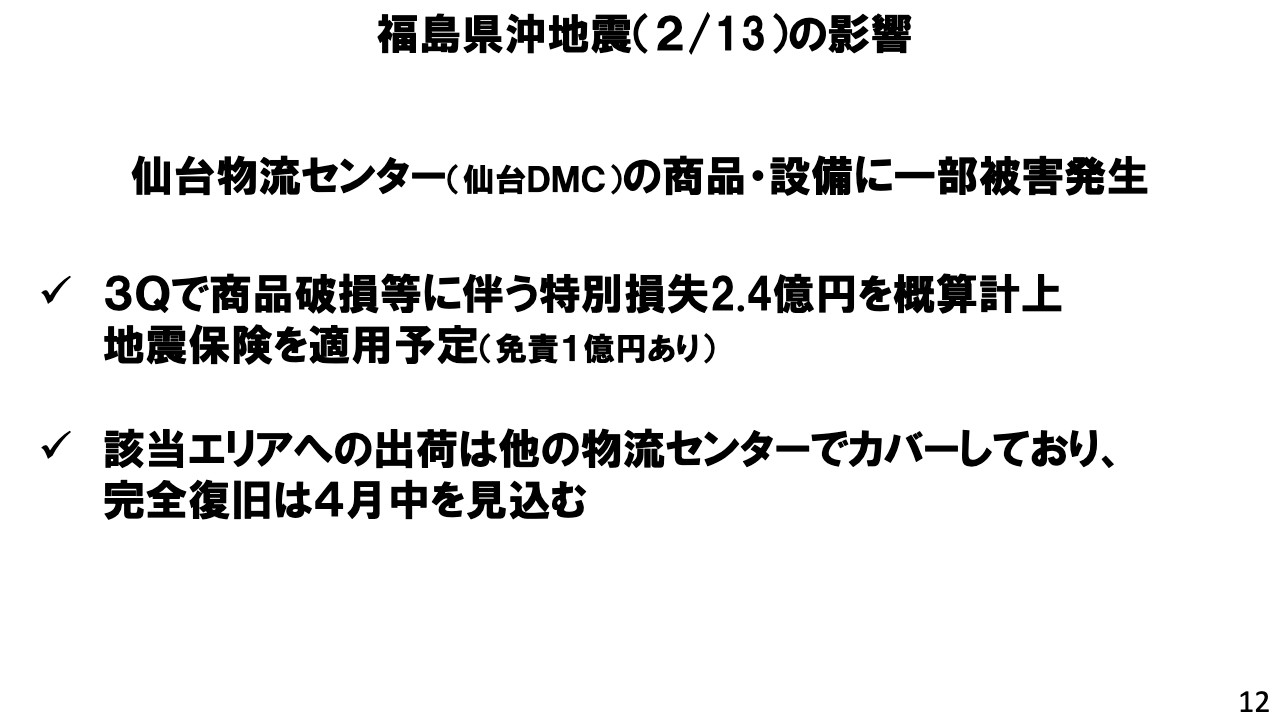

福島県沖地震(2/13)の影響

スライド12ページです。2月13日に発生した福島県沖地震の影響です。仙台物流センターの商品・設備に一部被害が発生しております。現在該当エリアの出荷は他の物流センターからの出荷でカバーしております。第3四半期で商品破損等に伴う特別損失2.4億円を概算計上しておりますが、今後地震保険を適用する予定でおります。段階的に復旧を進め、すでに一部の商品の出荷は再開しておりますが、完全復旧は4月中を見込んでおります。

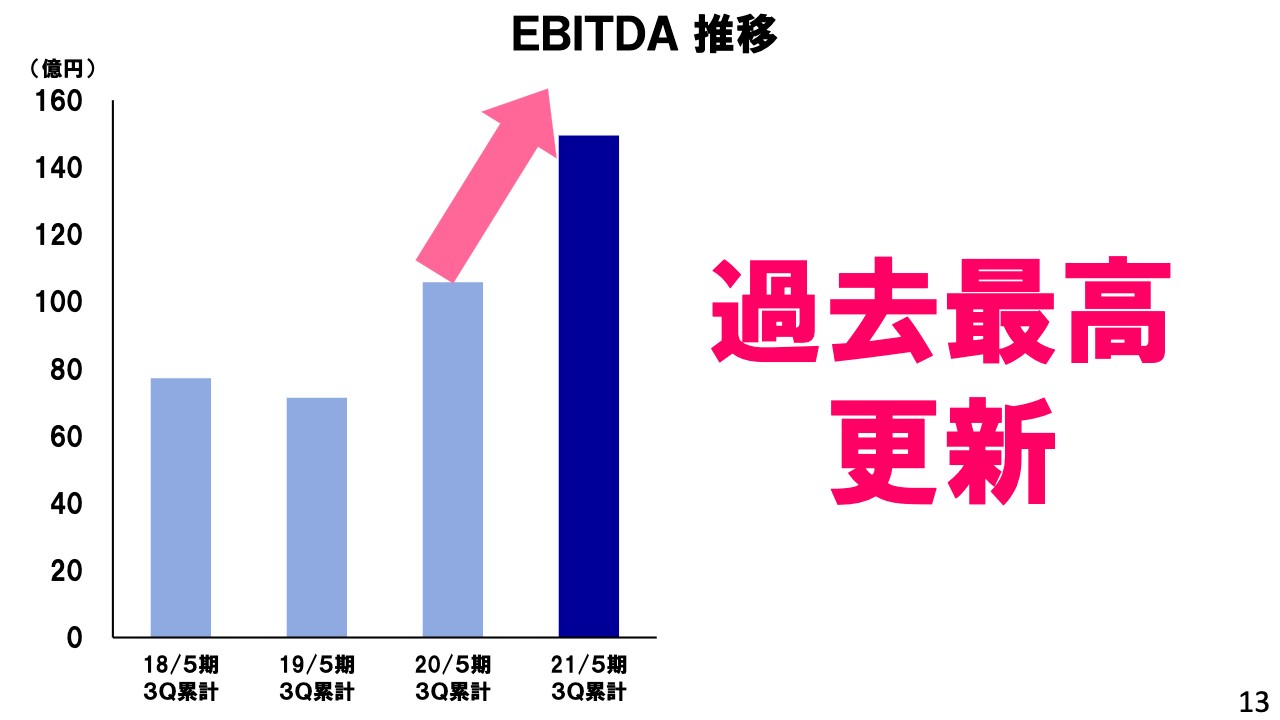

EBITDA推移

スライド13ページになります。第3四半期のEBITDAについても、営業利益の過去最高益更新に伴い、引き続き過去最高となっております。

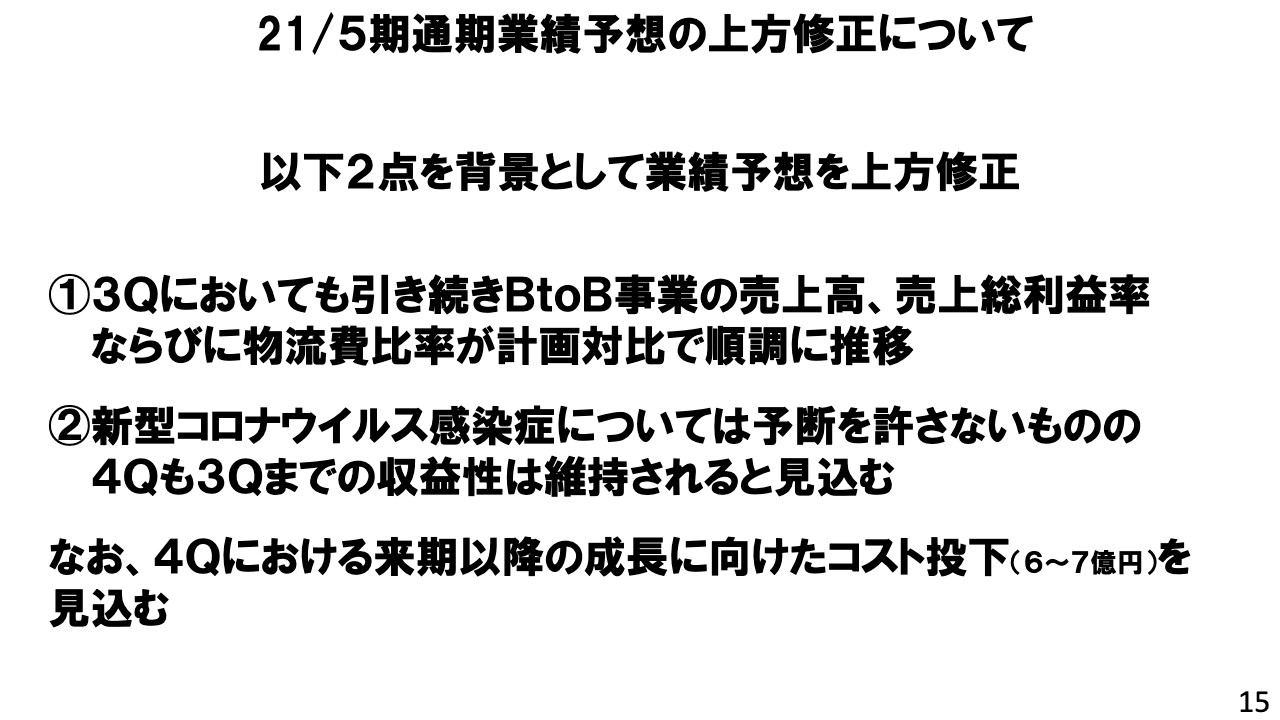

21/5期通期業績予想の上方修正について

スライド15ページになります。第3四半期においても、引き続きBtoB事業が計画対比で順調に推移しています。また、新型コロナウイルス感染症については予断を許さないものの、第4四半期も第3四半期までの収益性は維持されると見込んでおり、通期業績予想について再度上方修正することといたしました。なお、第4四半期においては、来期以降の売上成長及び利益成長に資するコスト投下も見込んでおります。

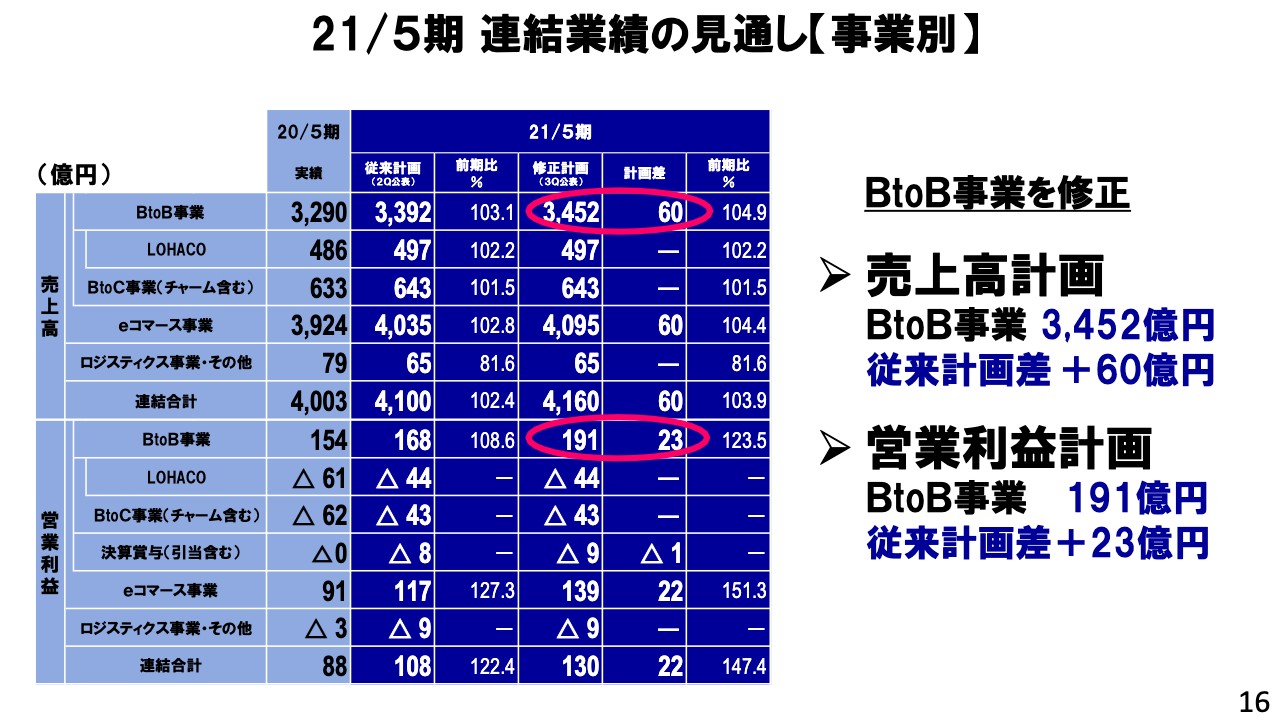

21/5期 連結業績の見通し【事業別】

修正後の事業別の業績見通しになります。LOHACOやロジスティクス事業は計画どおり推移していることから、BtoB事業において売上高で60億円、営業利益で23億円の上方修正を行い、決算賞与引当金を差し引いた連結合計の営業利益は22億円の上方修正となります。

なお、決算賞与引当金については第3四半期で上限に達しており、仮に第4四半期でさらに業績が上振れた場合においてもさらなる追加引当の影響はないものと考えております。

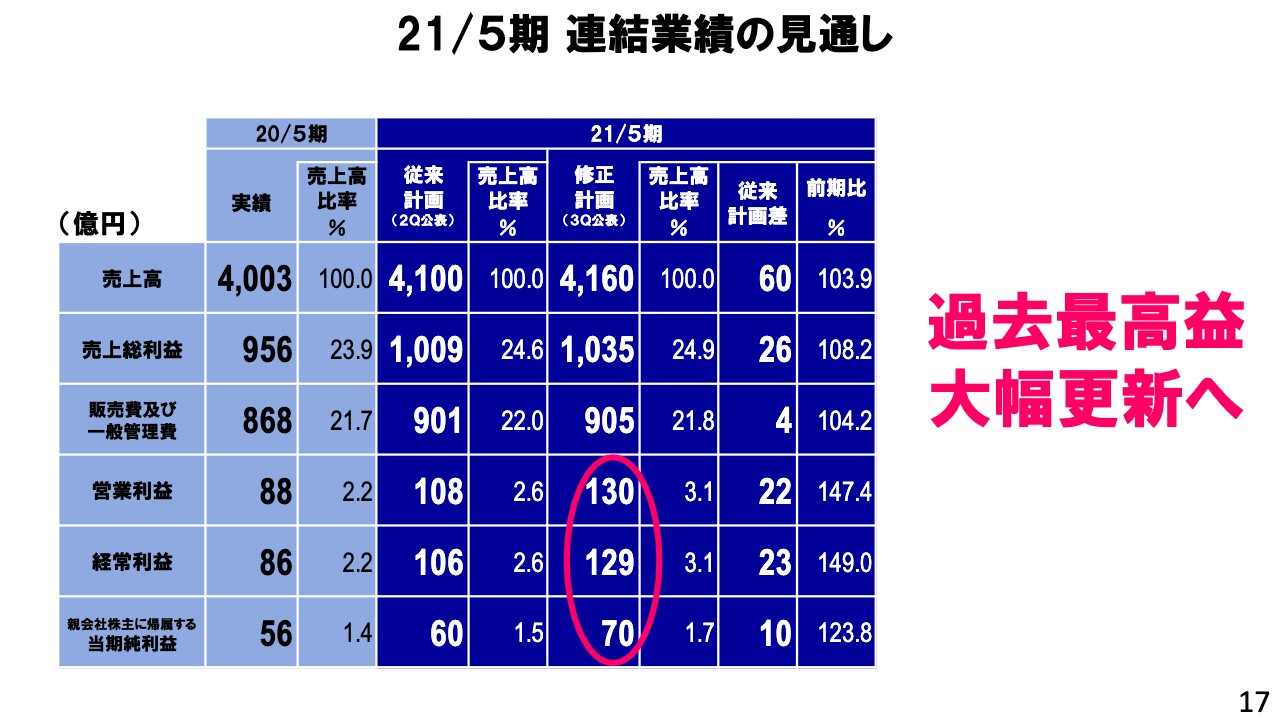

21/5期 連結業績の見通し

連結業績全体の見通しです。営業利益・経常利益・当期純利益ともに、過去最高益を大幅に更新する予想としており、これを必ず達成するとともに来期以降の持続的な成長も視野に入れて計画を進めてまいります。

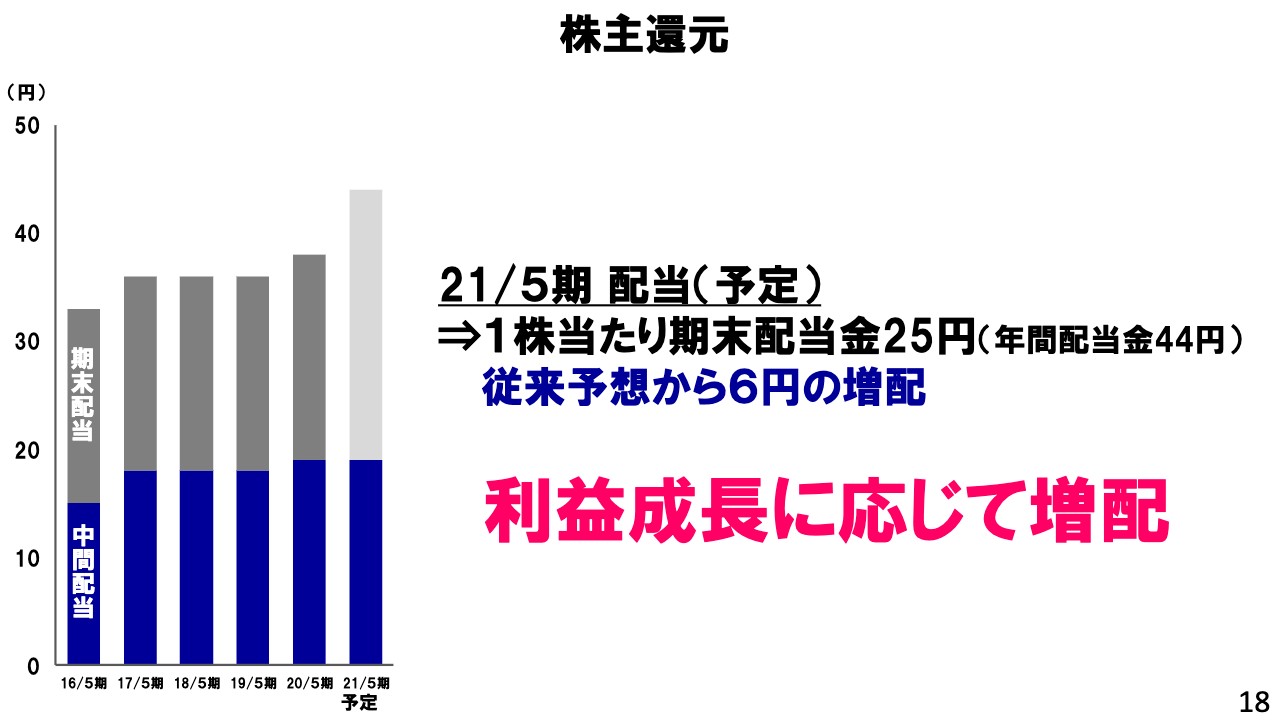

株主還元

スライド18ページです。業績予想の上方修正に伴い、期末配当金につきましては従来予想の19円から6円増配し、25円とさせていただく予定でおります。その場合、年間配当金は44円となります。中長期的にさらなる成長を目指し、株主さまのご期待に応えてまいりたいと考えております。

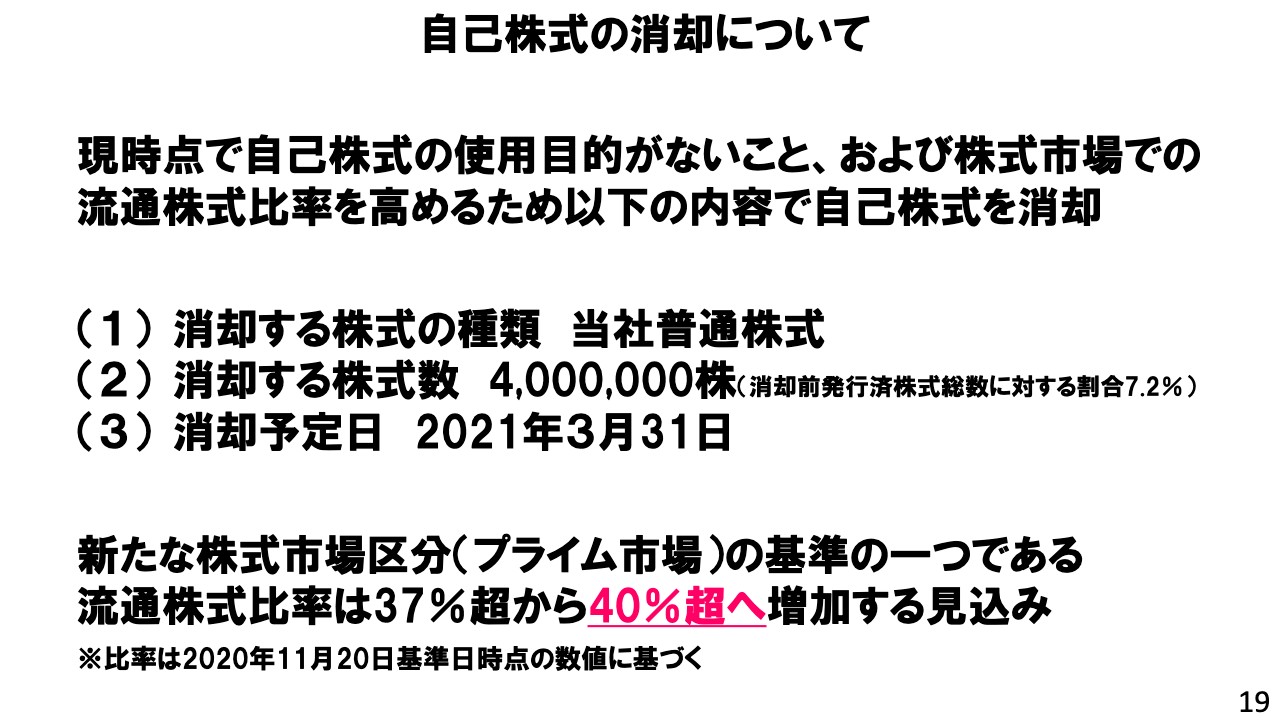

自己株式の消却について

スライド19ページです。当社は、流通株式比率を高める目的で、3月31日付けで自己株式400万株を消却いたします。消却を実施することで、2022年4月からの新たなプライム市場の基準の1つである流通株式比率は現在の37パーセント超から40パーセント超へ増加し、問題のない水準となる見込みでおります。

株式分割について

スライド20ページです。当社は、今期末の5月20日を基準日として、1株を2株とする割合で株式分割を行います。投資単位の引き下げによって株式流動性を向上させるとともに、個人投資家のみなさまはより投資しやすい環境を整えてまいります。当社は今後もお客さま価値の最大化を通じて、持続的な業績の向上に努めてまいります。

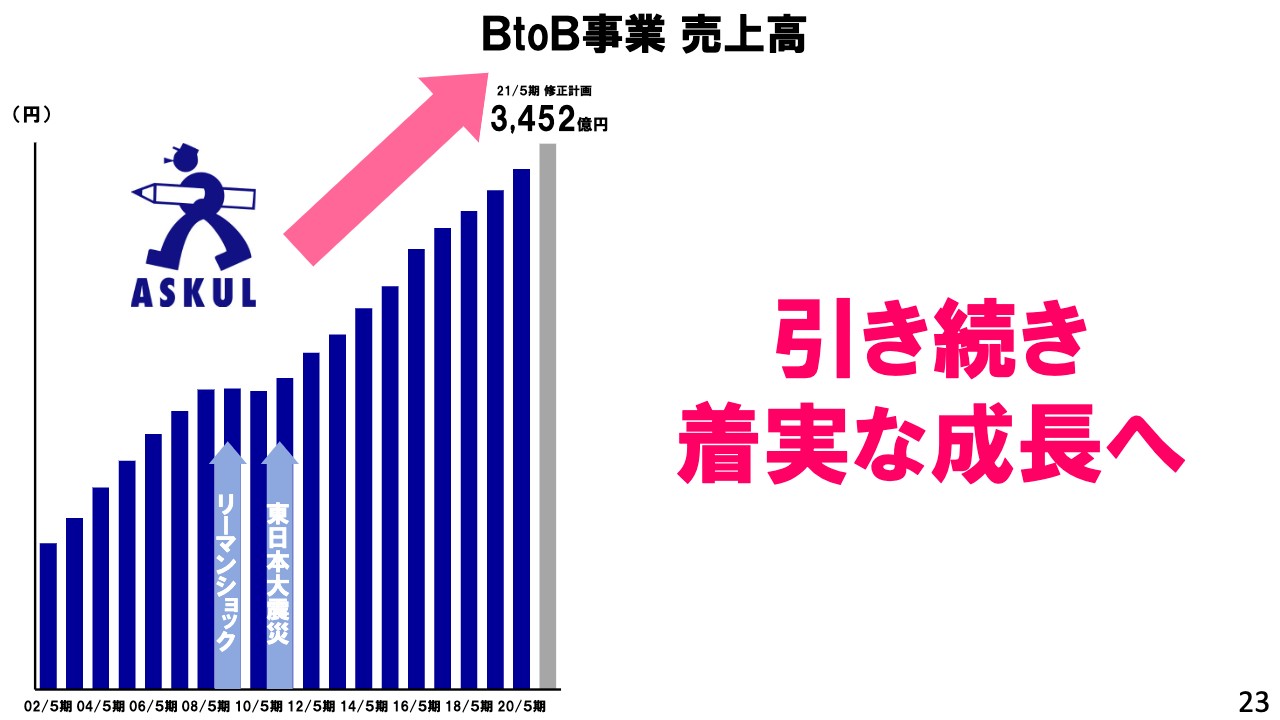

BtoB事業 売上高

ここからBtoBの説明になります。スライド23ページです。BtoBは、引き続き着実な成長を続けています。

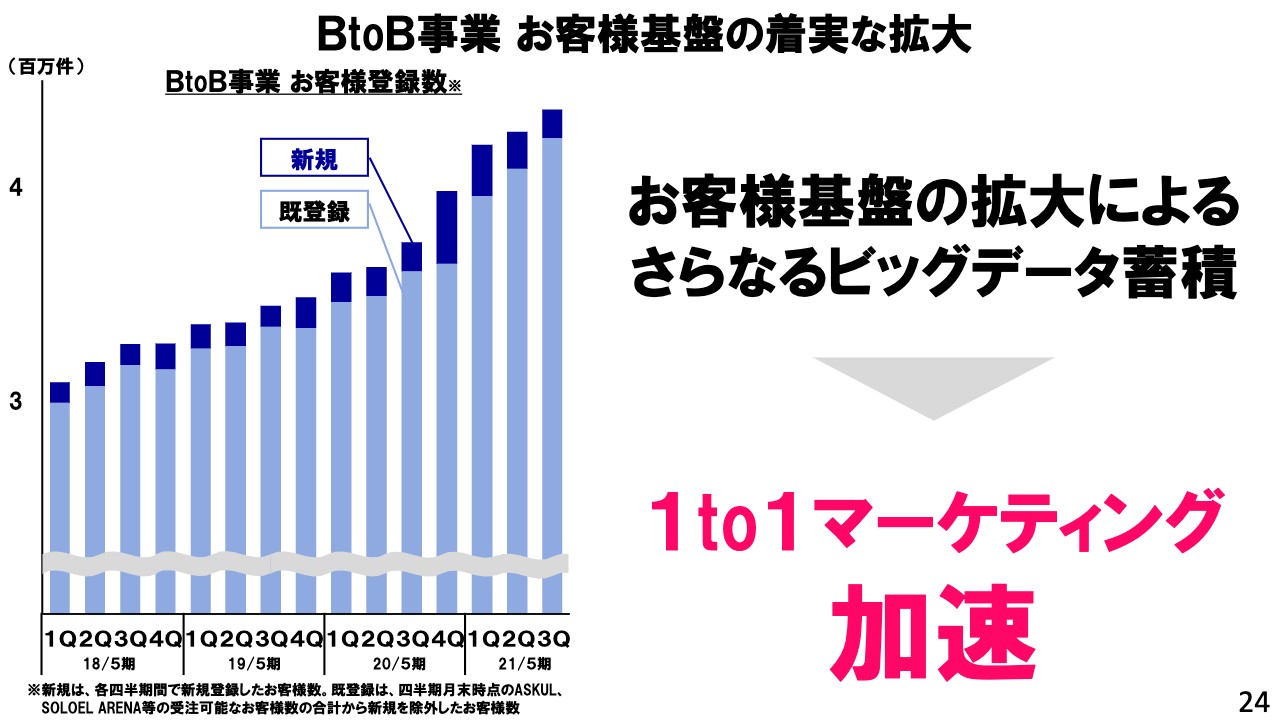

BtoB事業 お客様基盤の着実な拡大

スライド24ページです。お客さま登録数は、引き続き順調に拡大しております。ビッグデータ活用による1to1マーケティングの強化を続けてまいります。なお、グラフのとおり、新型コロナウイルス感染症拡大の初期段階であった前期第4四半期から今期第1四半期の6ヶ月間は新規のお客さま登録数が大きく増加しています。次ページにてそのお客さまの買い回りの状況について説明いたします。

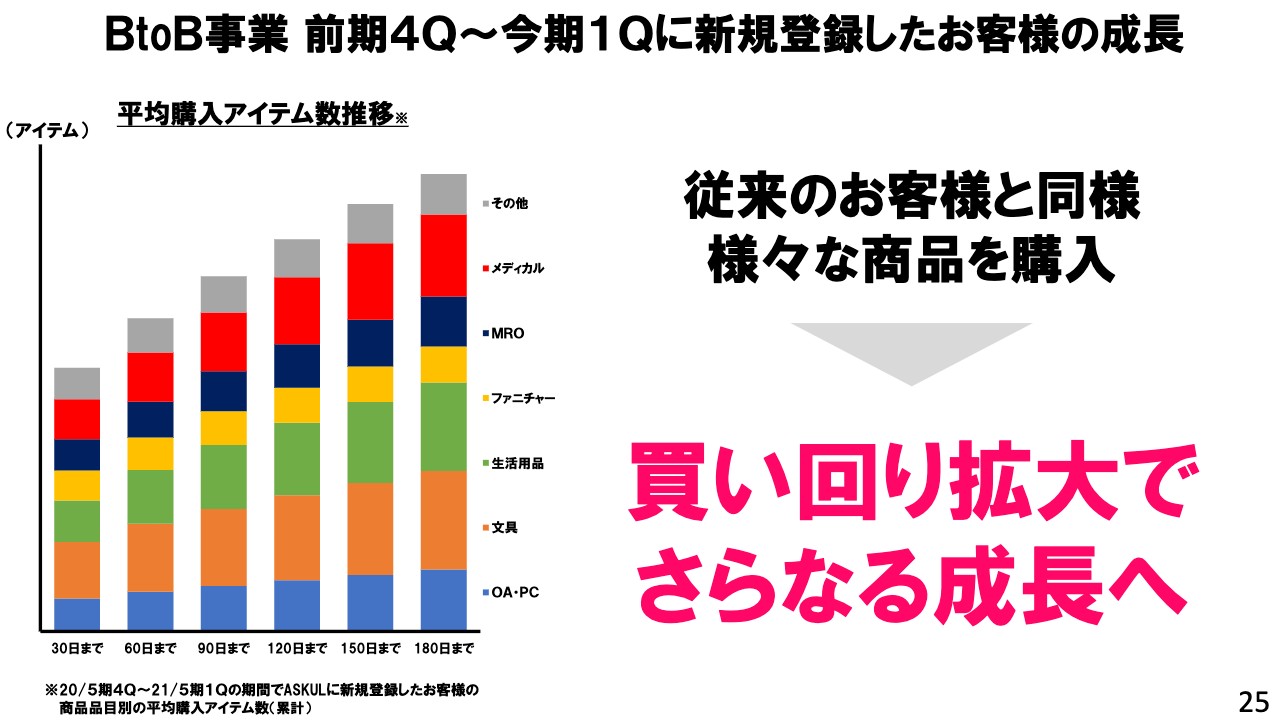

BtoB事業 前期4Q~今期1Qに新規登録したお客様の成長

スライド25ページです。こちらが、前期第4四半期から今期第1四半期の6ヶ月間に新規にご登録いただいたお客さまの買い回りの状況になります。グラフのとおり、購入アイテム数がご登録から180日までの間に着実に増加しております。

感染症拡大期間中にご登録されたお客さまも従来のお客さまと変わらず、着実にリピート購入いただき、買い回りも拡大しており、これらの新規のお客さま基盤をさらなる成長につなげてまいります。

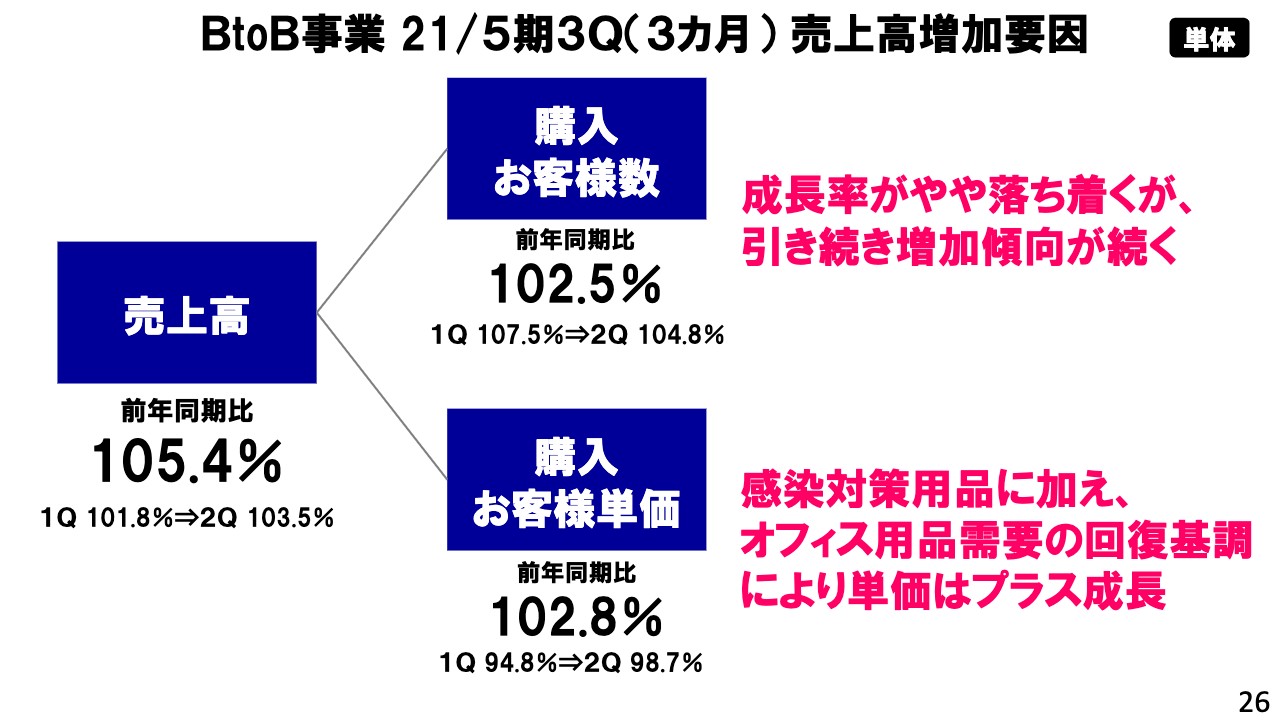

BtoB事業 21/5期3Q(3カ月) 売上高増加要因

スライド26ページです。購入お客さま数は、第3四半期期間で前年同期比102.5パーセントとなり、引き続き堅調な推移となっております。購入お客さま単価については、好調な感染症対策用品に加え、コピーペーパー等のオフィス用品需要も回復基調にあり、前年同期比102.8パーセントとプラス成長に転じました。結果、全体の売上高成長も加速してきております。

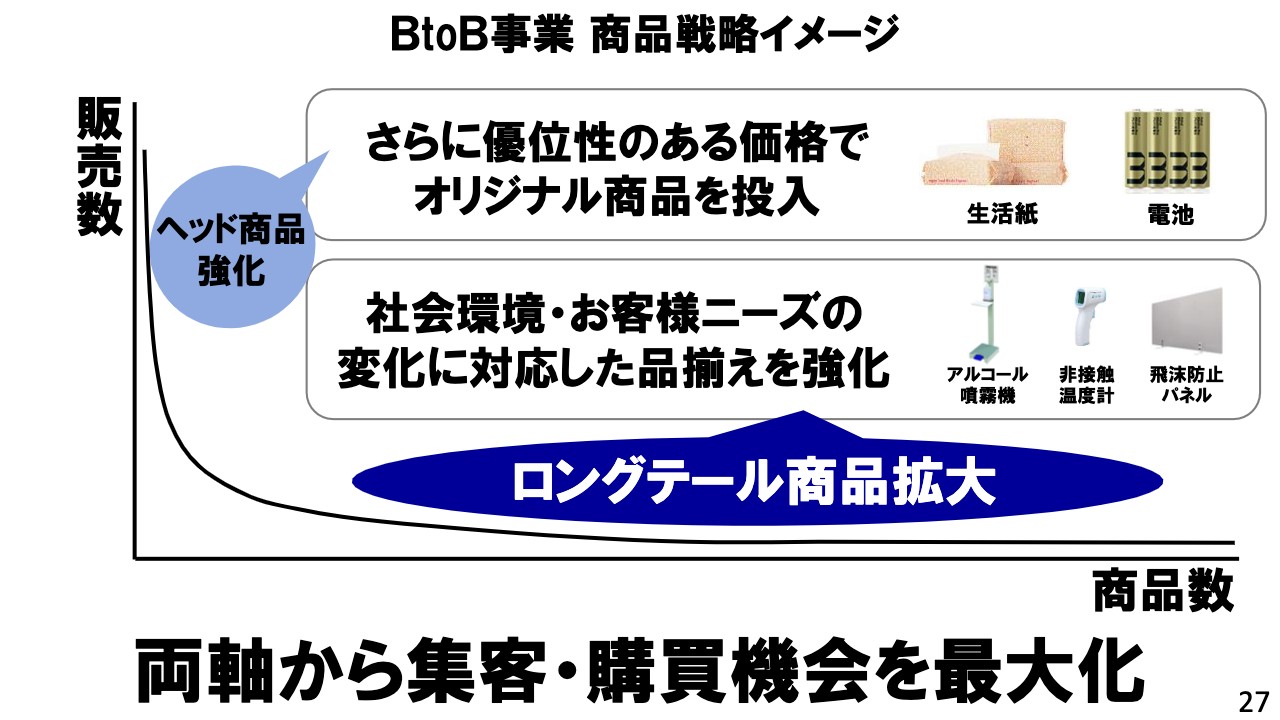

BtoB事業 商品戦略イメージ

BtoBの商品戦略のイメージとなります。在庫するヘッド商品については、オリジナル商品の強化、メーカー・サプライヤーからお客さまに直送するロングテール商品は品揃えの強化を続けております。今後は、デジタルトランスフォーメーションにより、さらにスピードを上げてまいります。

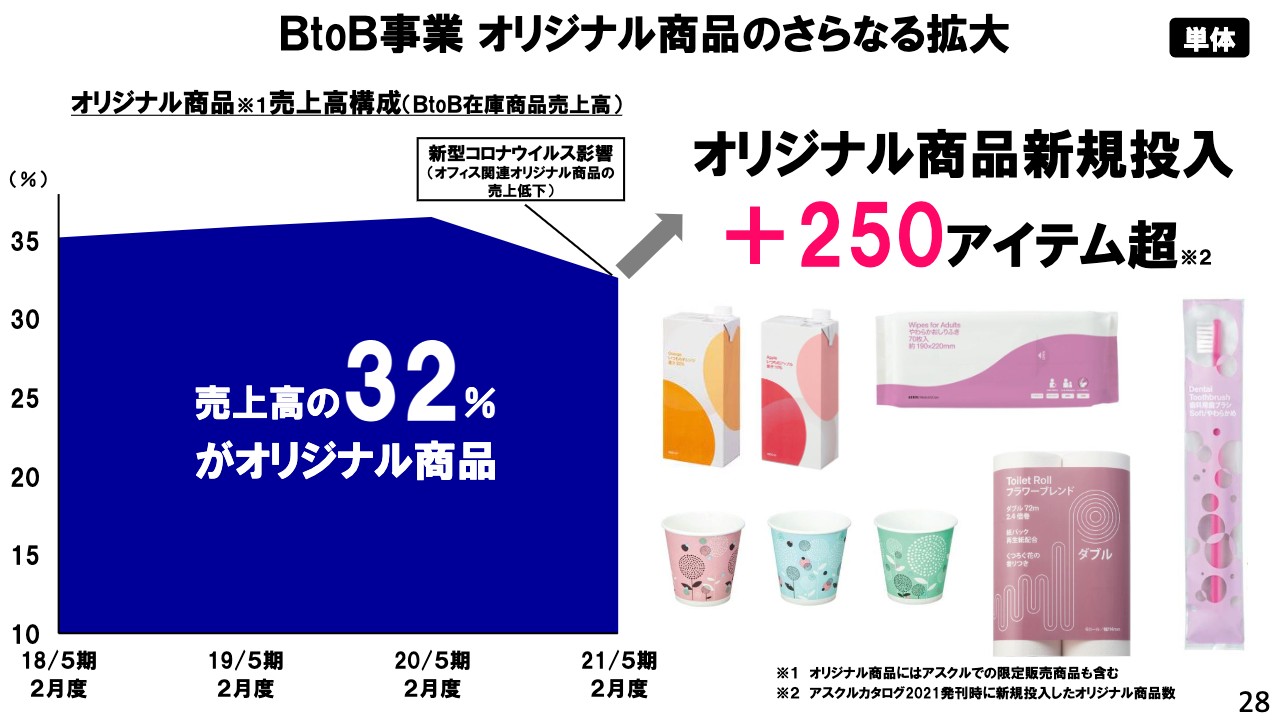

BtoB事業 オリジナル商品のさらなる拡大

スライド28ページです。オリジナル商品のコピーペーパーの売上減少やナショナルブランドの衛生用品の売上拡大により、オリジナル商品の売上高構成比は一時的に低下しておりますが、第4四半期にはその傾向が一巡すると見込んでおります。価格優位性と高い品質が当社のオリジナル商品の強みであり、引き続き拡大に注力し、他社との差別化を進めてまいります。

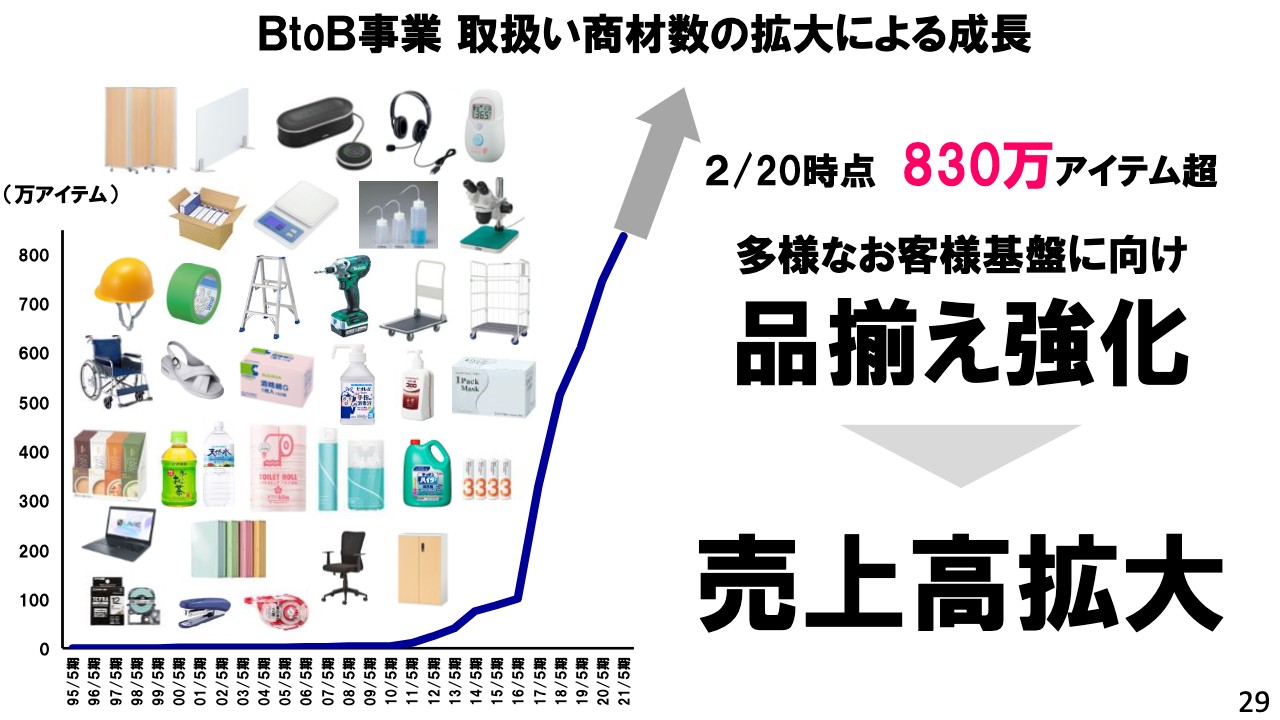

BtoB事業 取扱い商材数の拡大による成長

スライド29ページです。2月20日時点で、在庫・ロングテールを合計した取扱商材数は830万アイテム超となりました。今後、さらにその拡大スピードを上げてまいります。

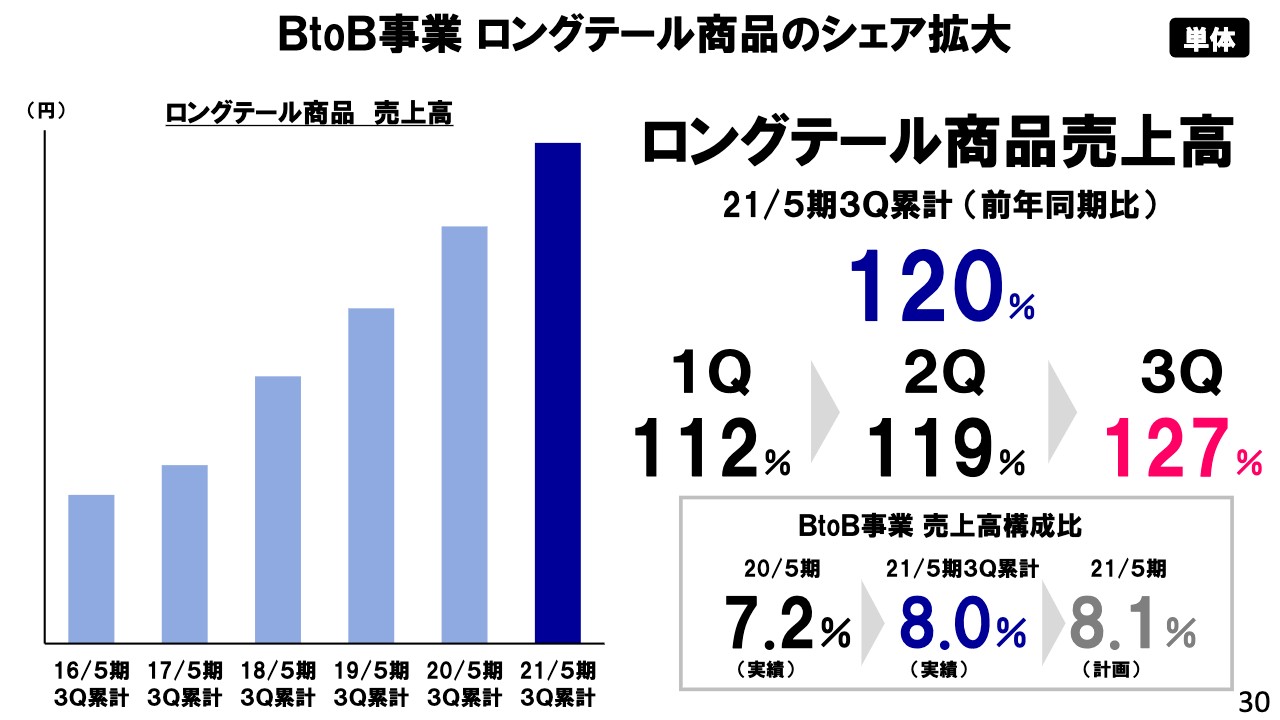

BtoB事業 ロングテール商品のシェア拡大

スライド30ページです。ロングテール品の売上高は、感染対策商品の品揃え強化などが奏功し、第3四半期期間では前年同期比127パーセントとなりました。ロングテール商品は、売上成長・収益性向上のいずれにも寄与するカテゴリーであり、今後も戦略的に注力してまいります。

働く人のライフラインとして全ての仕事場に信頼されるサービスを提供する

BtoB事業が掲げているミッションとなります。当社は、新型コロナウイルス感染症拡大という課題にあたり、当社の使命を再認識いたしました。これからも、働く人のライフラインとして、すべての仕事場に信頼されるサービスを提供する責任を果たしてまいります。

LOHACOは着実に収益改善 23/5期までの黒字化実現へ

続いて、BtoC事業を説明いたします。スライド34ページです。LOHACOは、2023年5月期までの黒字化実現に向けて着実に進捗しております。

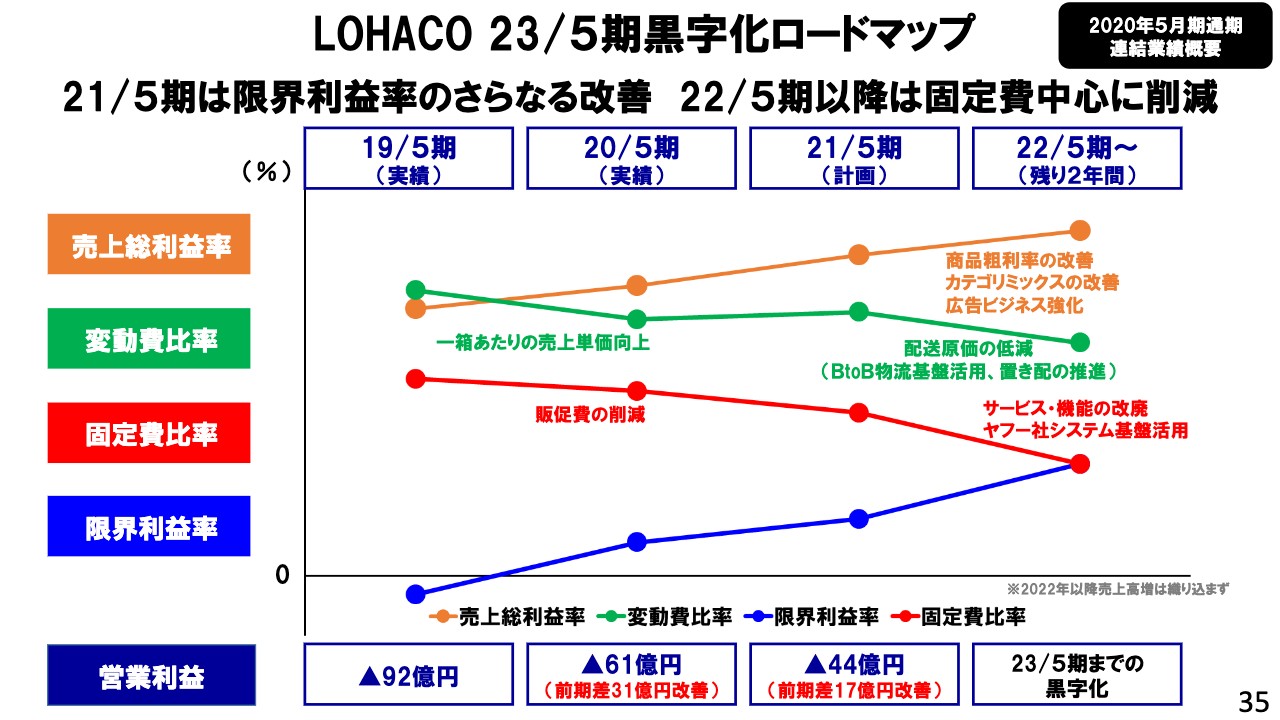

LOHACO 23/5期黒字化ロードマップ

スライド35ページは、すでに発表しております黒字化に向けたロードマップとなります。変更点はなく、今期は限界利益率の改善を確実に進めております。

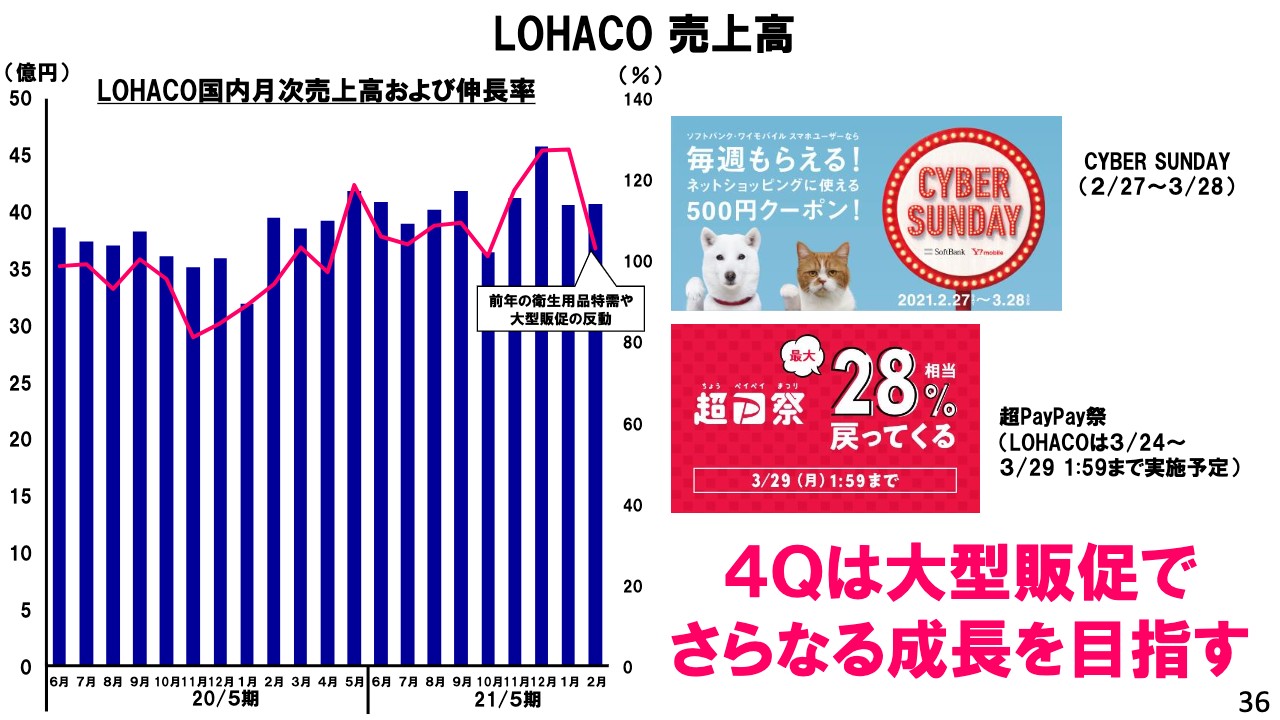

LOHACO 売上高

スライド36ページです。引き続き日用品購買のEC化が進み、また、大型販促の効果もあり、国内の売上伸長率は順調に推移いたしました。第4四半期においても、大型販促でさらなる成長を目指してまいります。

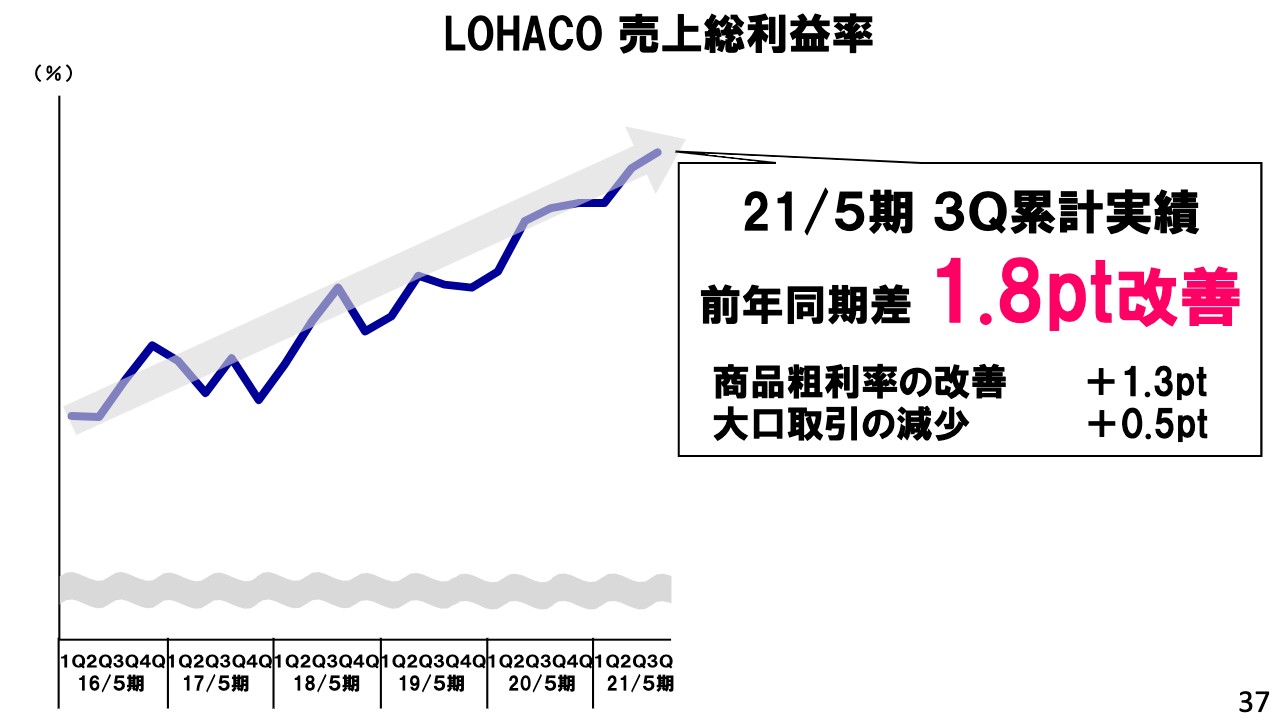

LOHACO 売上総利益率

スライド37ページです。売上総利益率は前年同期差でプラス1.8ポイントと着実に改善しております。

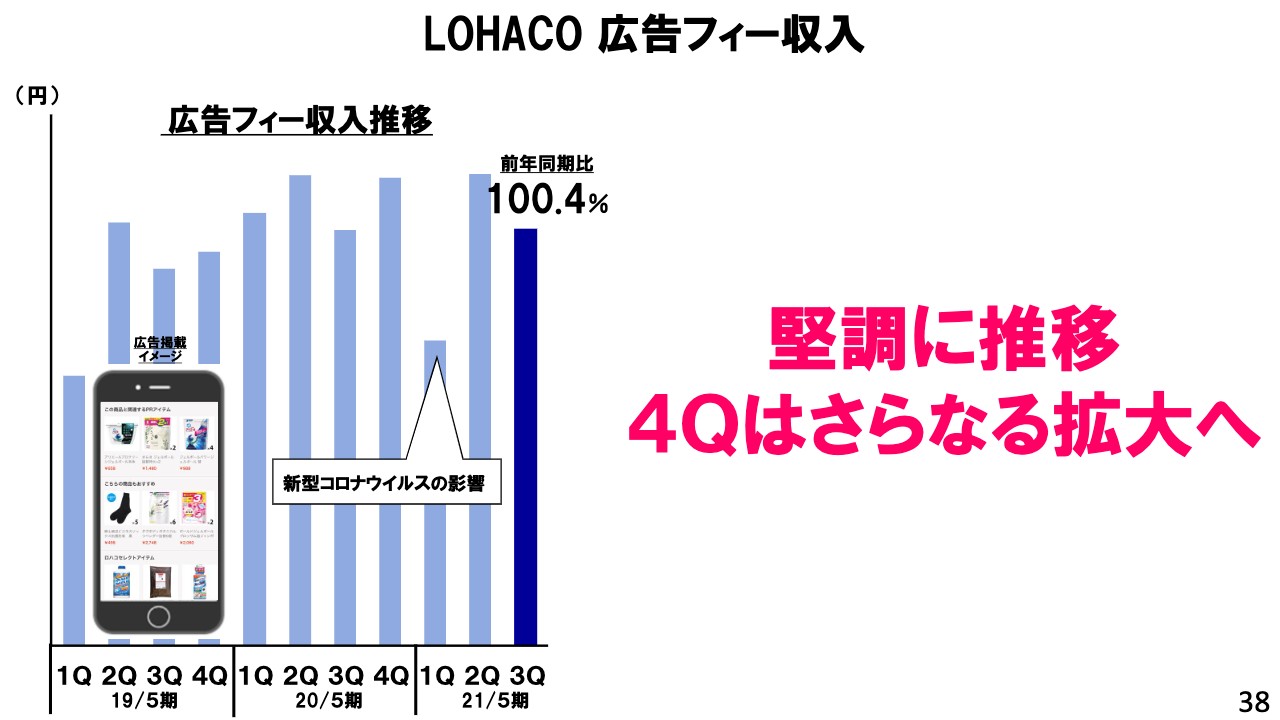

LOHACO 広告フィー収入

スライド38ページです。広告フィー収入は、前年同期比100.4パーセントと堅調に推移しております。第4四半期ではさらなる拡大を見込んでおります。

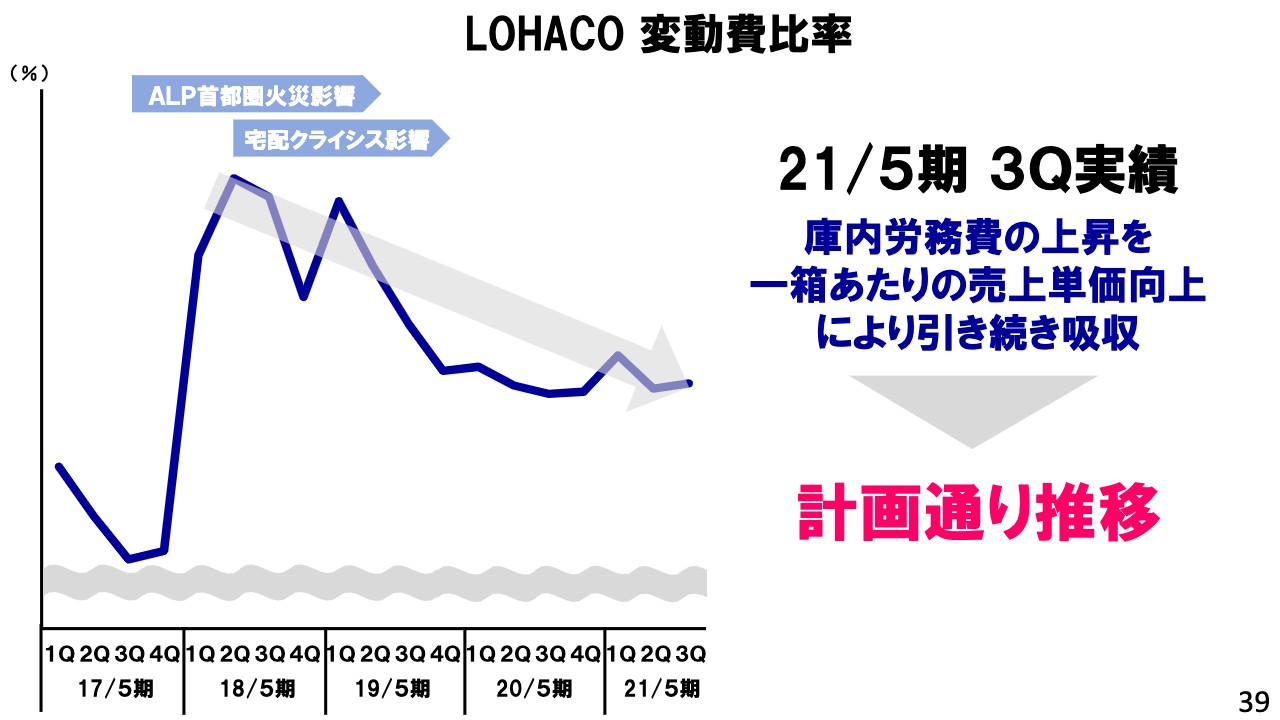

LOHACO 変動費比率

スライド39ページです。第3四半期も引き続き1箱あたりの売上単価向上が庫内労務費の上昇を吸収し、変動費比率は計画どおり推移しております。今後は、BtoB事業の物流基盤のさらなる活用や置き配の推進などにより、変動費比率のもう一段の改善に取り組んでまいります。

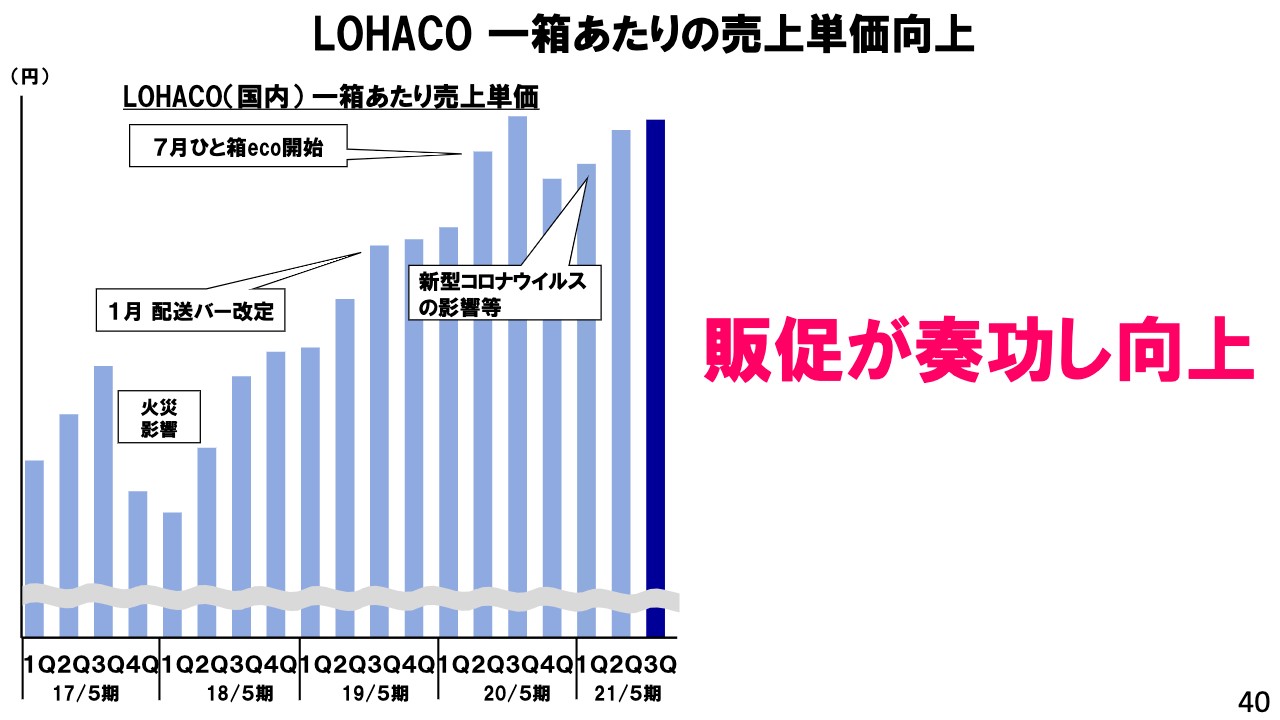

LOHACO 一箱あたりの売上単価向上

スライド40ページです。1箱あたりの売上単価は販促が奏功し、引き続き向上しております。今後も買い回りの促進等により、売上単価向上を進めてまいります。

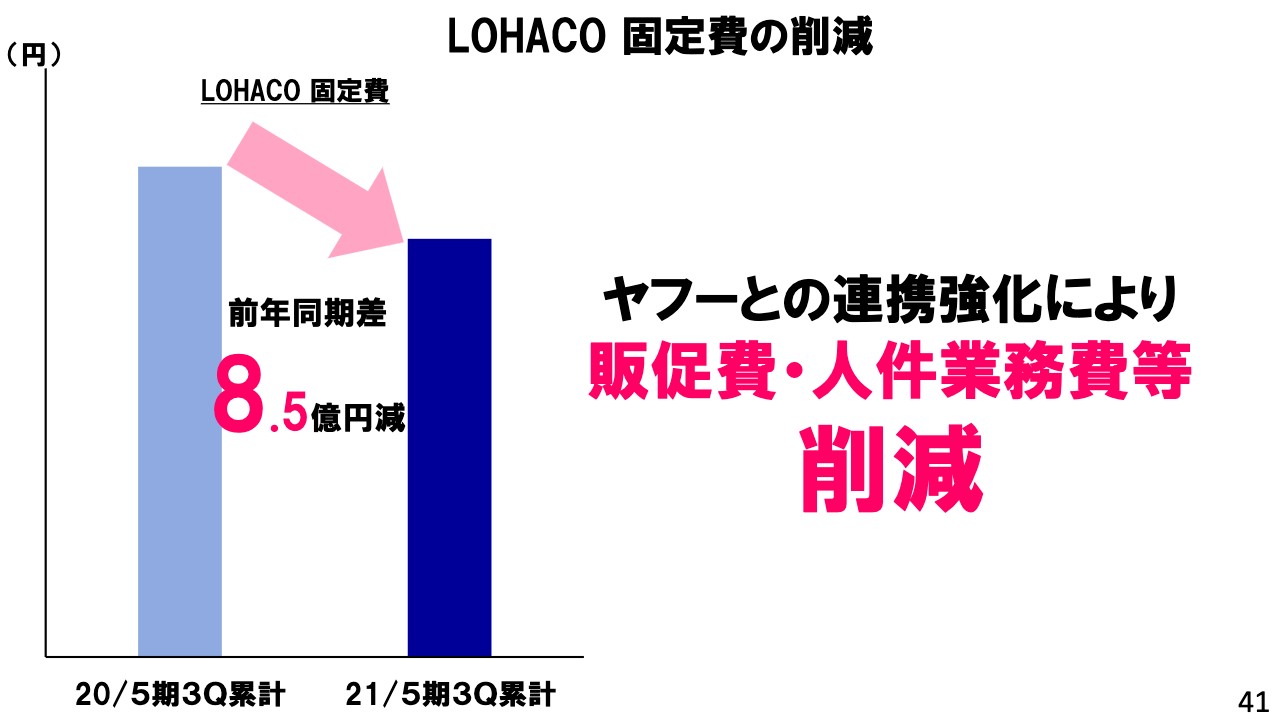

LOHACO 固定費の削減

スライド41ページです。広告宣伝費・販売促進費等の固定費は、第3四半期累計で前年同期差8.5億円の削減を実現しました。現在計画しておりますLOHACO本店の移管により、さらに一段高い固定費削減を進めてまいります。

令和2年度「消費者志向経営優良事例表彰」2020年12月 消費者庁長官表彰(特別枠)を受賞

最後に、ESGの取り組みについて説明いたします。スライド43ページです。当社は、昨年12月に令和2年度「消費者志向経営優良事例表彰」において、消費者庁長官表彰を受賞いたしました。BtoB事業で実施した衛星用品などを評価いただいたものとなります。

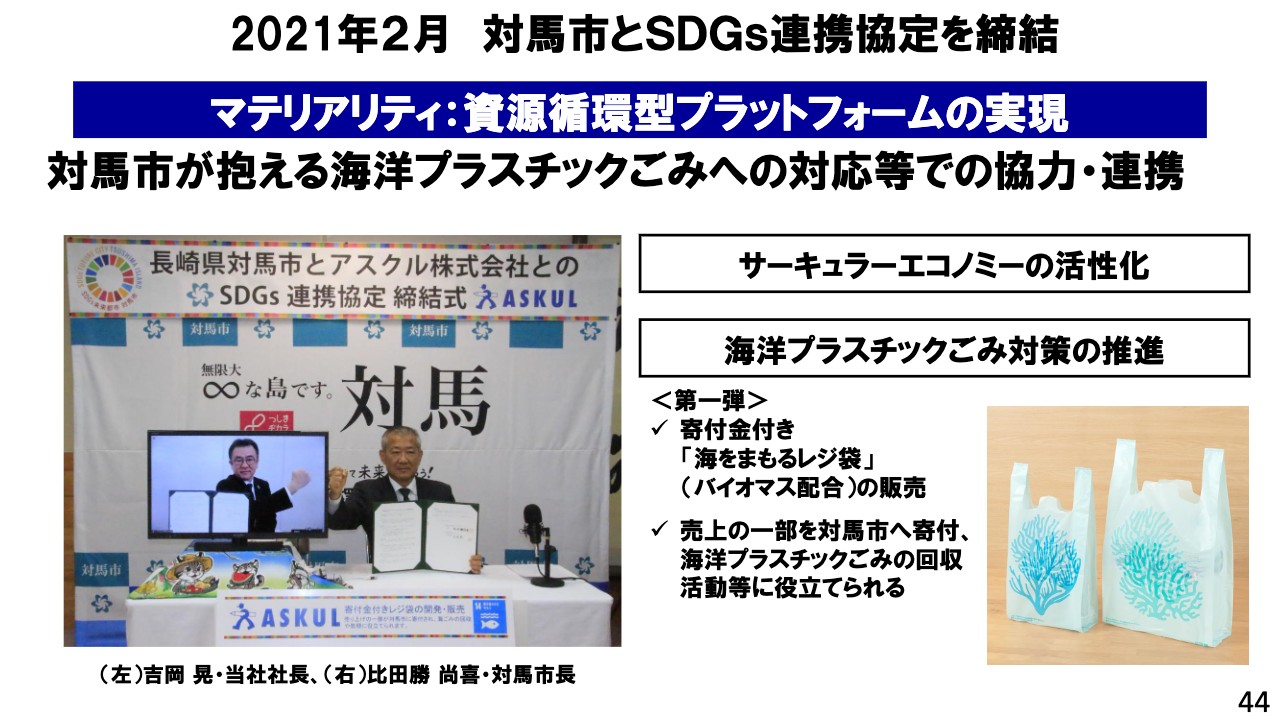

2021年2月 対馬市とSDGs連携協定を締結

スライド44ページです。2021年2月、長崎県対馬市との間でSDGs連携協定を締結いたしました。日本で最も海洋プラスチックスごみが漂着する対馬市の課題を、資源循環の連携などを通じてともに解決していく取り組みとなります。この協定は、当社にとって初めてのSDGs連携協定となります。今後も当社のマテリアリティーに沿う取り組みを推進してまいります。

アスクルは「エシカルeコマース」へ

最後のスライドです。当社は、これからもエシカルeコマースとして、環境保全や社会課題解決を考えたサステナブルなサービスを提供し、社会へ貢献し、企業価値を向上させてまいります。説明は以上となります。ご清聴いただき、ありがとうございました。

新着ログ

「小売業」のログ