ニコン、3Qは減収増益 映像事業・精機事業のFPD露光装置の好調により通期見通しを上方修正

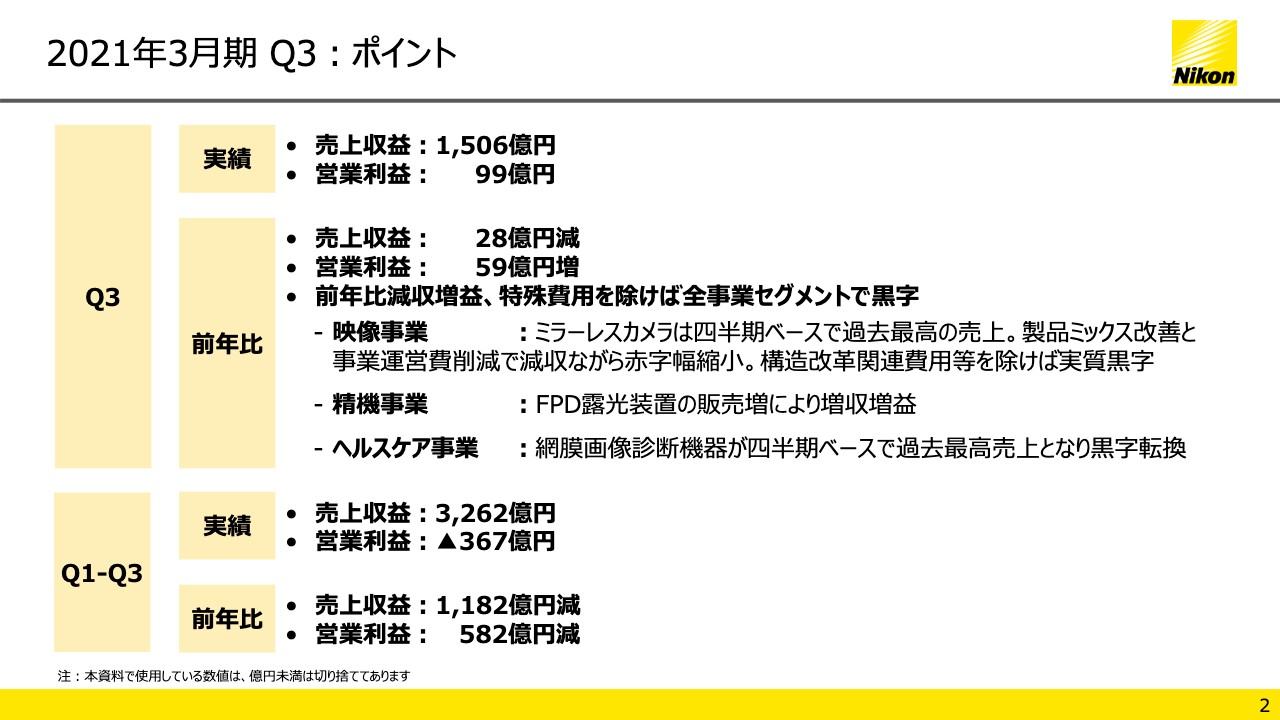

2021年3月期 Q3:ポイント

德成旨亮氏:CFOの德成でございます。よろしくお願いいたします。本日はお忙しい中、当社の決算説明会にご参加いただき誠にありがとうございます。先月29日に今期の業績予想の修正を含む適時開示をさせていただいていますので、本日はその内容も含めましてご説明を申し上げます。

まず、第3四半期(10月期から12月期)決算のポイントにつき、この資料でご説明します。売上収益は1,506億円と、前年比28億円微減でございましたけれども、営業利益は99億円の黒字、前年比59億円の増益となりました。四半期ベースの黒字ですけれども、前年の10月期から12月期以来、4四半期ぶりとなります。また、後ほどご説明しますが、実質的にすべての事業セグメントで黒字を達成することができました。

映像事業では、ミラーレスカメラが四半期ベースで過去最高の売上となりました。前年比では減収ながら、営業損益は製品ミックスの改善、事業運営費の削減等で赤字幅が縮小いたしまして、構造改革の関連費用などを除けば実質黒字となりました。

精機事業はFPD露光装置の販売増により増収増益となりまして、当社全体の収益を支えています。また、ヘルスケア事業は網膜画像診断機器が四半期ベースでは過去最高の売上を計上したこともございまして、黒字転換を果たしました。

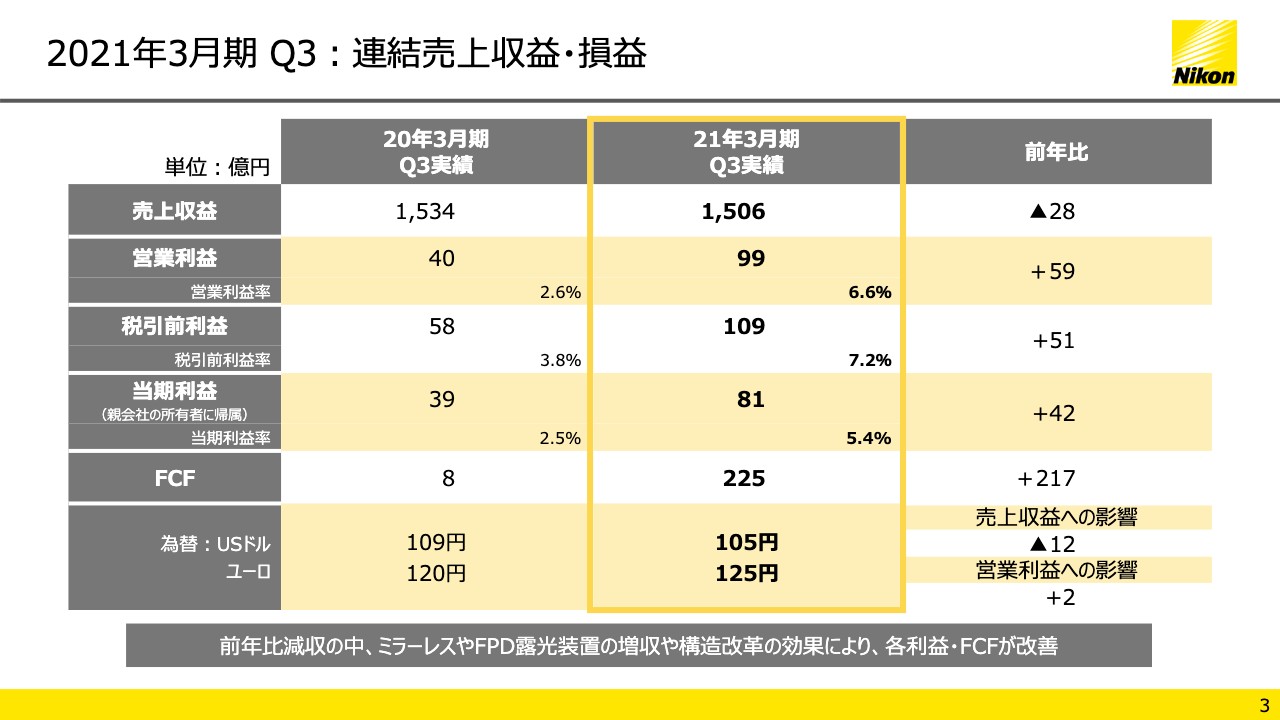

2021年3月期 Q3:連結売上収益・損益

スライド3は、10月から12月、第3四半期単独のニコンの連結ベースの主要計数をお示ししています。ご覧のとおり売上収益は前年比わずかに減収となりましたが、利益項目である営業利益、税引前利益、当期利益はいずれも黒字となりまして、また、その黒字幅はコロナ前の前年10月期から12月期を上回っています。

また、フリーキャッシュフローは売上収益の増加等によりまして、前年比217億円増の225億円のプラスとなりました。

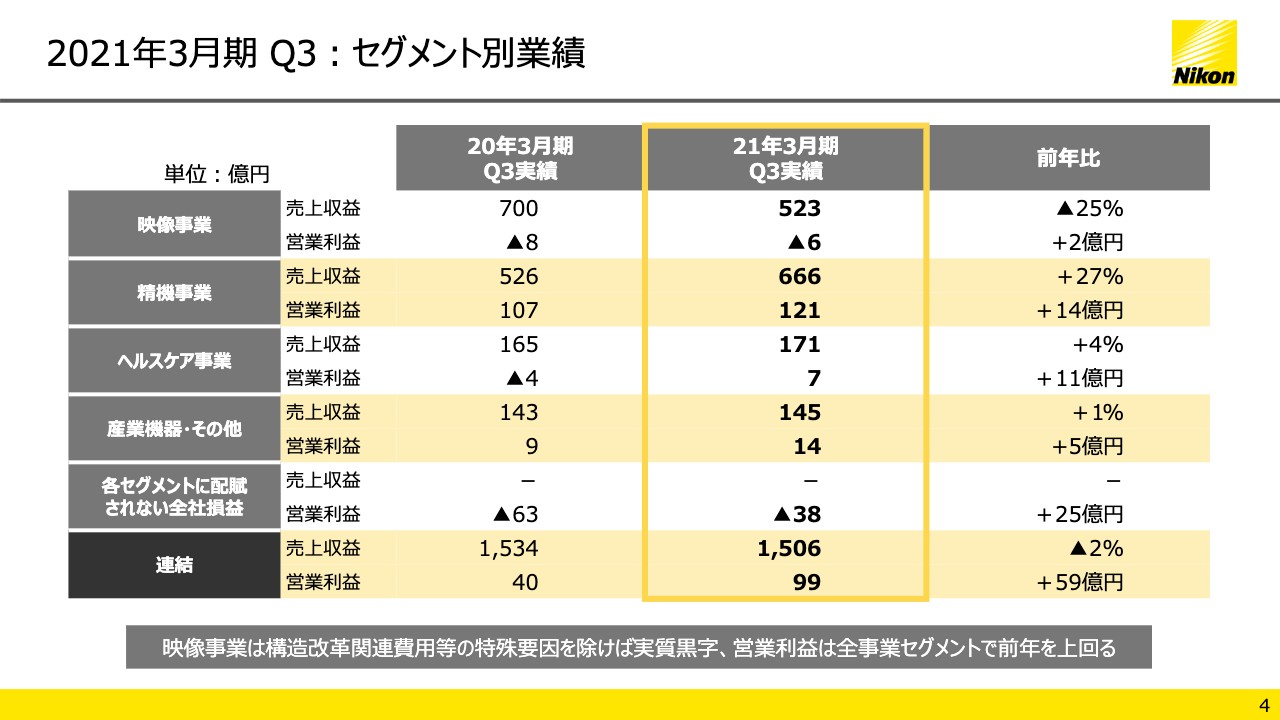

2021年3月期 Q3:セグメント別業績

スライド4は、第3四半期単独のセグメント別の実績です。真ん中の列の営業利益、一番下、連結の合計で99億円の黒字を計上し、その上をご覧いただくと、映像を除くすべてのセグメントで営業黒字となっています。映像も構造改革費用等の特殊要因を除けば、実質的に営業黒字だと考えています。

さらに右端にお示しのとおり、営業利益、いずれもプラスマークがついていまして、全セグメントで前年を上回っています。

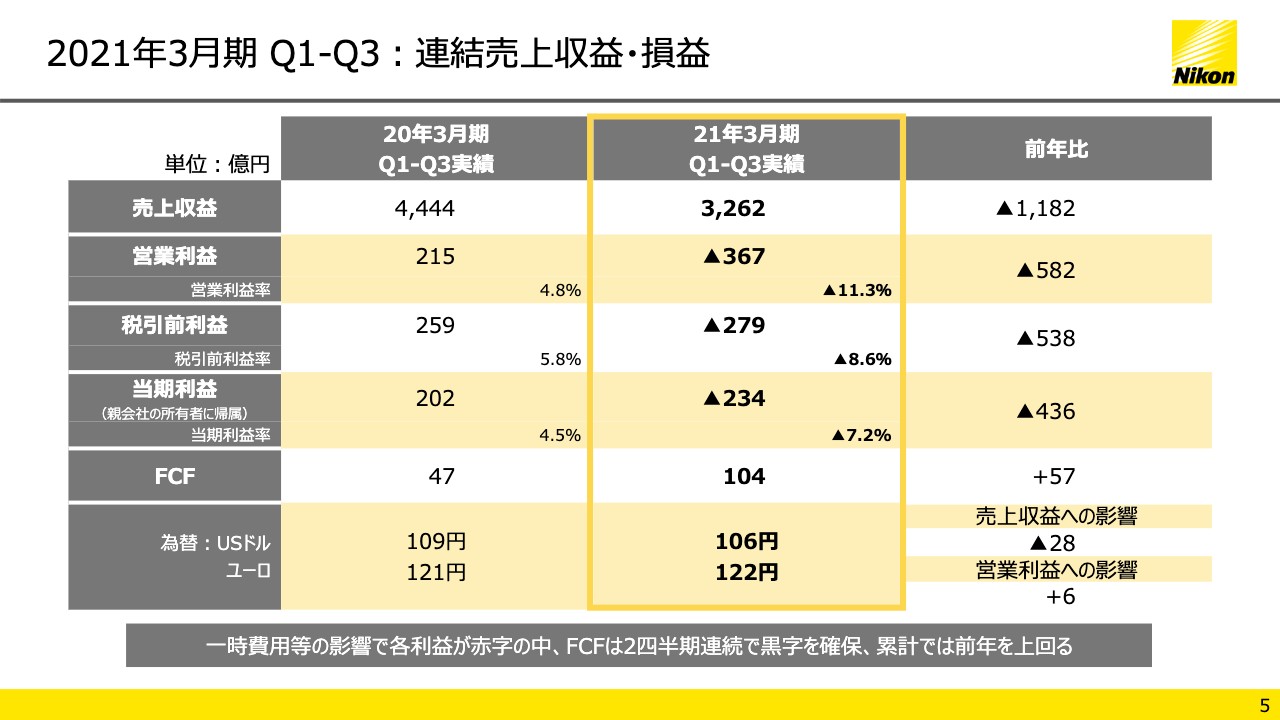

2021年3月期 Q1‐Q3:連結売上収益・損益

スライド5で、第1四半期から第3四半期までの累計の数字をご説明申し上げます。真ん中の列、2行目以下の利益項目はいずれも赤字となっていますが、いずれも中間決算でご説明した数字からは改善しています。

コロナ影響を大きく受けた第1四半期の赤字、それから映像の固定資産減損等の一時費用296億円を計上した第2四半期の赤字。これら上期の赤字の合計を、第3四半期の黒字で圧縮した構図でございます。また、フリーキャッシュフローは、累計でも前年比57億円増の104億円のプラスとなっています。

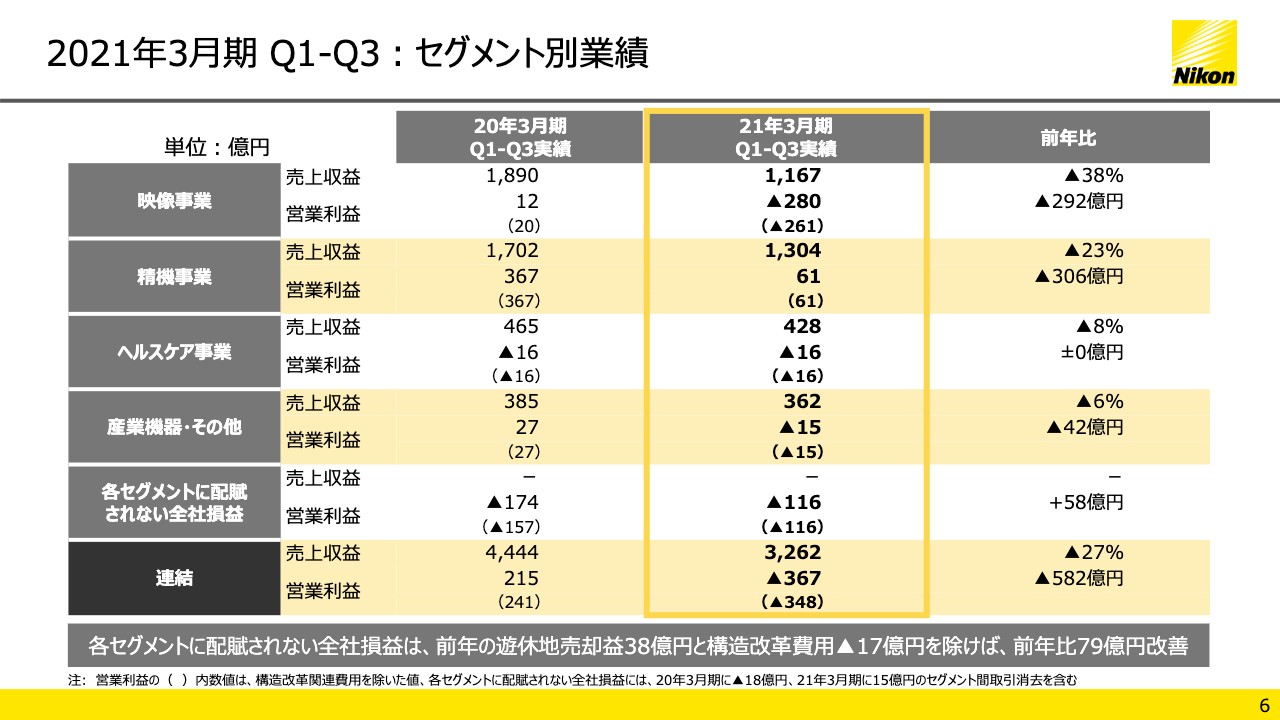

2021年3月期 Q1‐Q3:セグメント別業績

スライド6は、セグメント別の業績サマリーです。詳細は後ほど個別にご説明をいたします。ここでは、「各セグメントに配賦されない全社損益」というコラムをご覧いただければと思います。

本社経費等がここに入っているわけですけれども、今期累計116億円の赤字でございますが、右端のとおり、前年比では58億円改善。また、下に文章で記載しているとおり、実質の改善幅は79億円でございまして、本社経費削減努力の成果が表れつつあるということでございます。

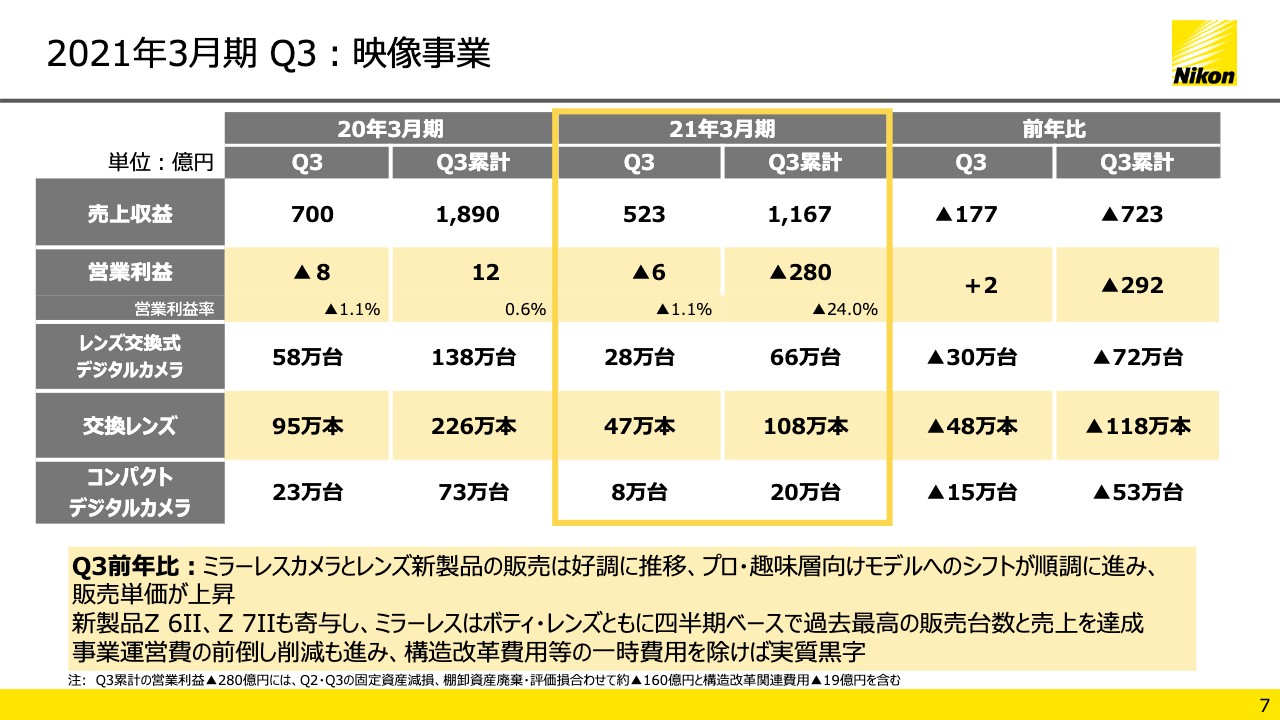

2021年3月期 Q3:映像事業

スライド7以降で、各事業セグメント別にご説明をいたします。最初のセグメント、映像事業の実績ですけれども、1行目、前期の10月期から12月期は売上700億円で、営業赤字は8億円でした。今期は売上が523億円で、営業赤字6億円でございます。

この1年で売上が大きく減少した中でも、前年第3四半期と同等の利益水準となったのはプロ・趣味層向けへのモデルシフトが進んでいることが理由でございまして、販売単価が着実に上昇いたしています。

レンズ交換式デジタルカメラの平均販売単価ですけれども、今期、ボディ・交換レンズとも過去10年間で最高水準で推移をいたしています。

また、そのうち注力していますミラーレスカメラですけれども、新製品の「Z 6Ⅱ」「Z 7Ⅱ」、それから専用のレンズが好評でございまして、ミラーレスはボディ・レンズとも四半期ベースで過去最高の販売台数と売上収益を達成いたしました。今後もミラーレスのラインナップ拡充に努めてまいります。

また、経費面では事業運営費の削減を前倒しで進めました。これらの結果、映像は第3四半期、実質黒字となったものでございます。

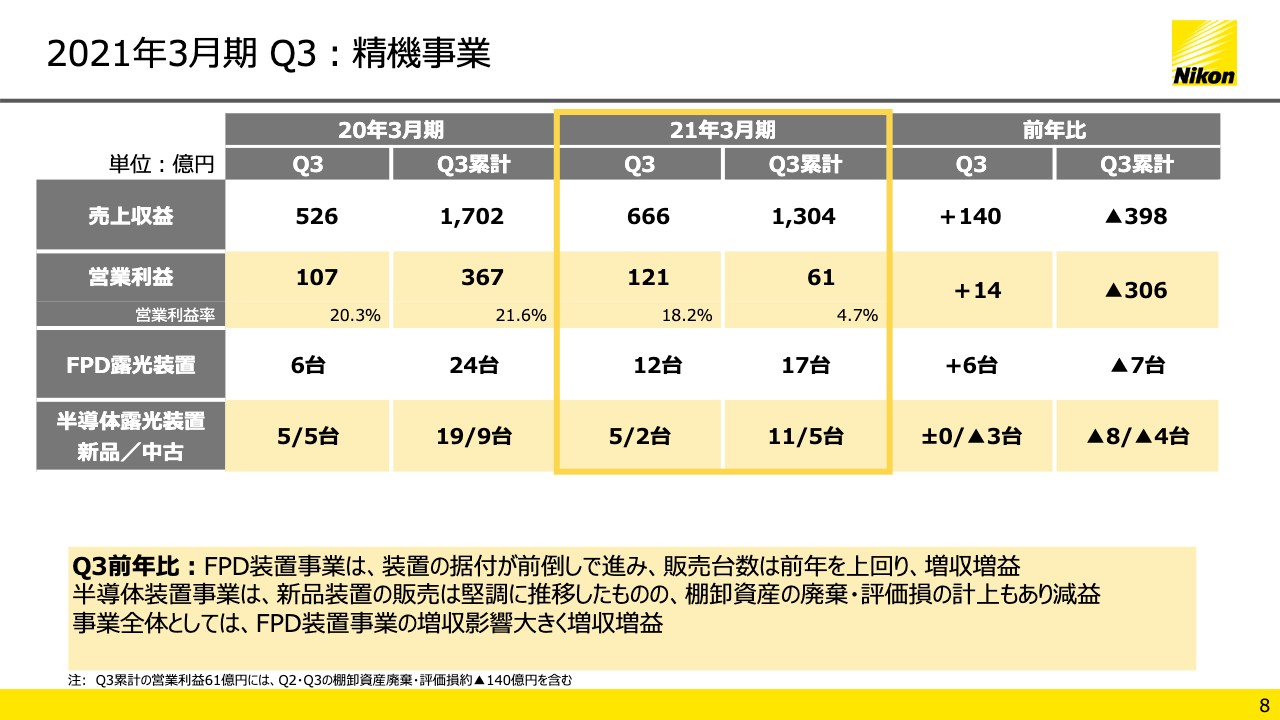

2021年3月期 Q3:精機事業

スライド8、精機事業でございます。今期第3四半期の単独の実績ですが、前年比で増収増益でございました。売上でプラス140億円、営業利益でプラス14億円となりました。

精機事業のうちFPD装置事業は中国等での装置の据付が前倒しで進みまして、販売台数は前年を上回り、増収増益となりました。一方、半導体装置事業は新品装置の販売は堅調に推移したものの、棚卸資産の廃棄・評価損の計上もございまして減益となりました。

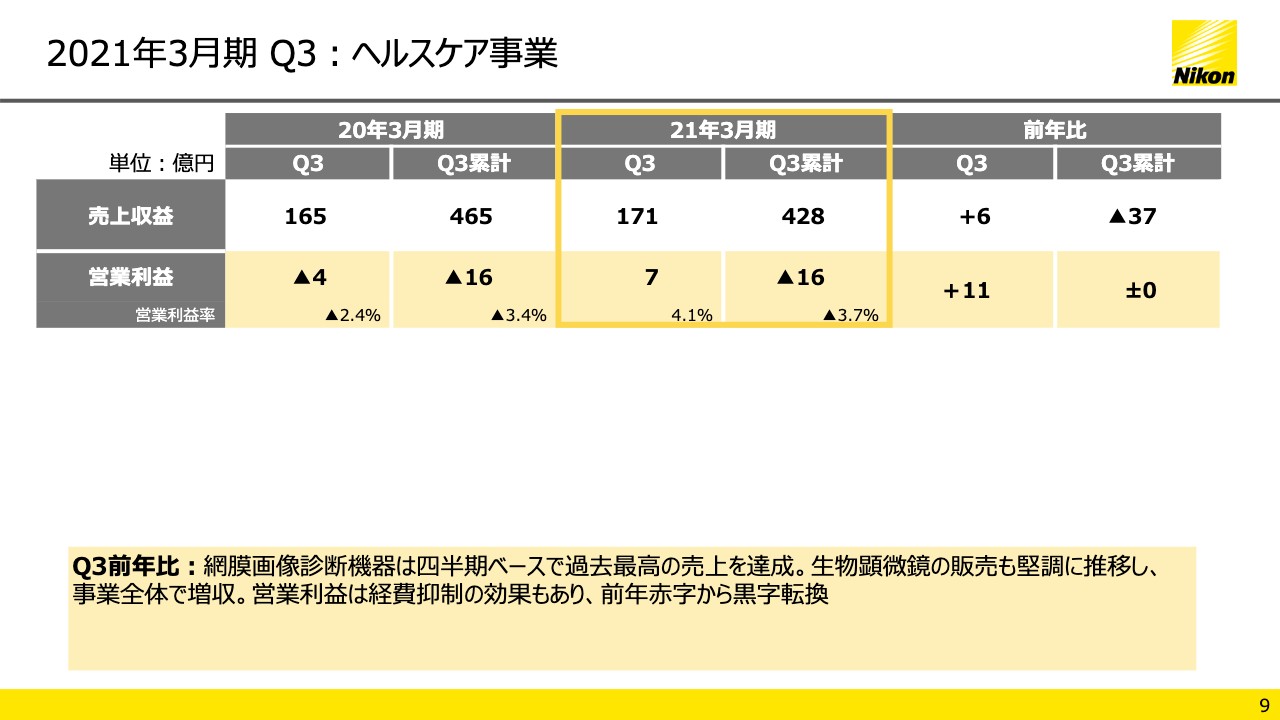

2021年3月期 Q3:ヘルスケア事業

スライド9をご覧ください。ヘルスケア事業は第3四半期単独では売上収益、営業利益とも前年比増加しました。

網膜画像診断機器が、四半期ベースで過去最高の売上を達成しました。また、生物顕微鏡の販売も堅調に推移し、事業全体で増収となったものです。営業利益は経費抑制の効果もありまして、前年4億円の赤字から黒字転換を実現しています。

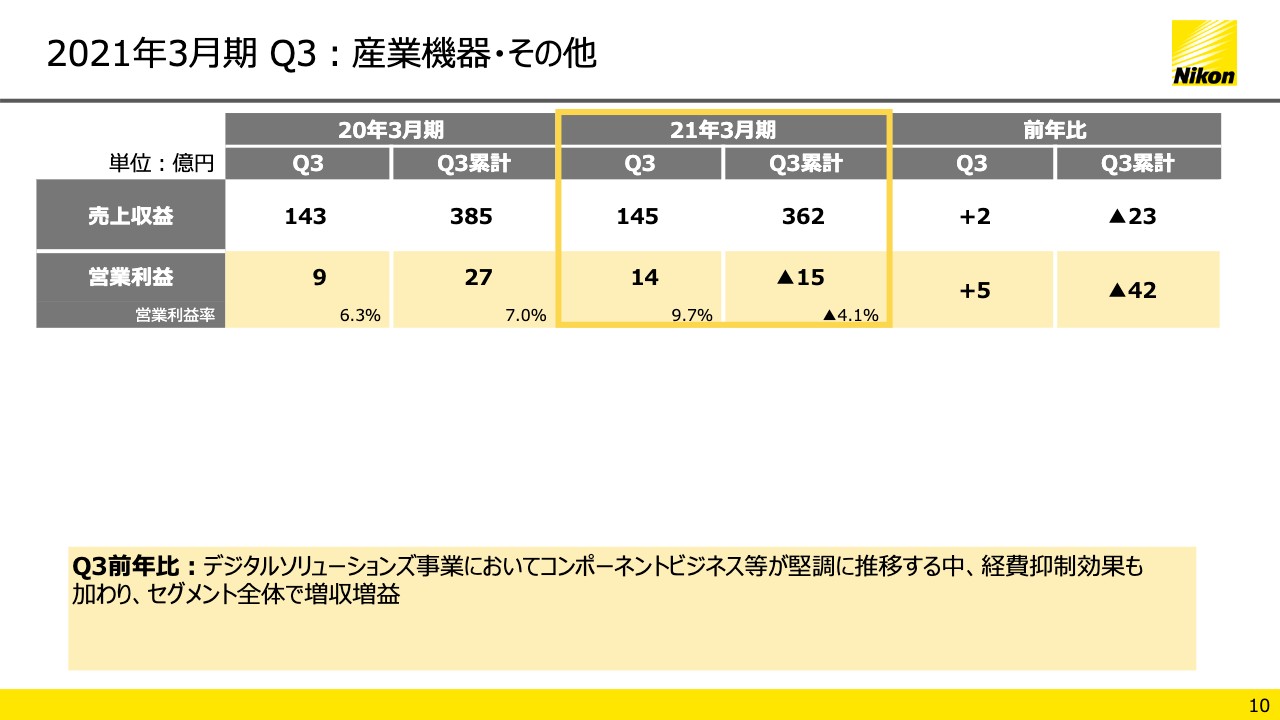

2021年3月期 Q3:産業機器・その他

スライド10は、産業機器・その他でございます。第3四半期は、その他に含まれますデジタルソリューションズ事業においてコンポーネントビジネス等が堅調に推移し、経費抑制の効果も加わり、セグメント全体で増収増益となりました。

2021年3月期 通期見通し:ポイント

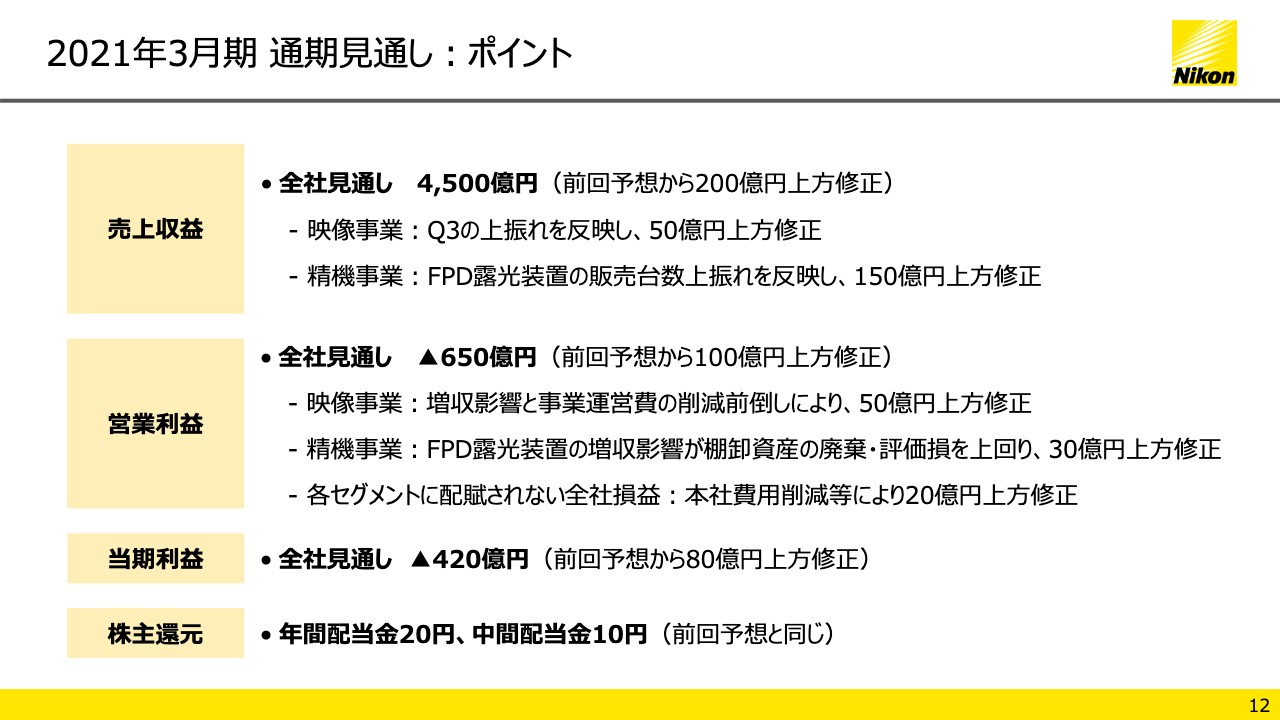

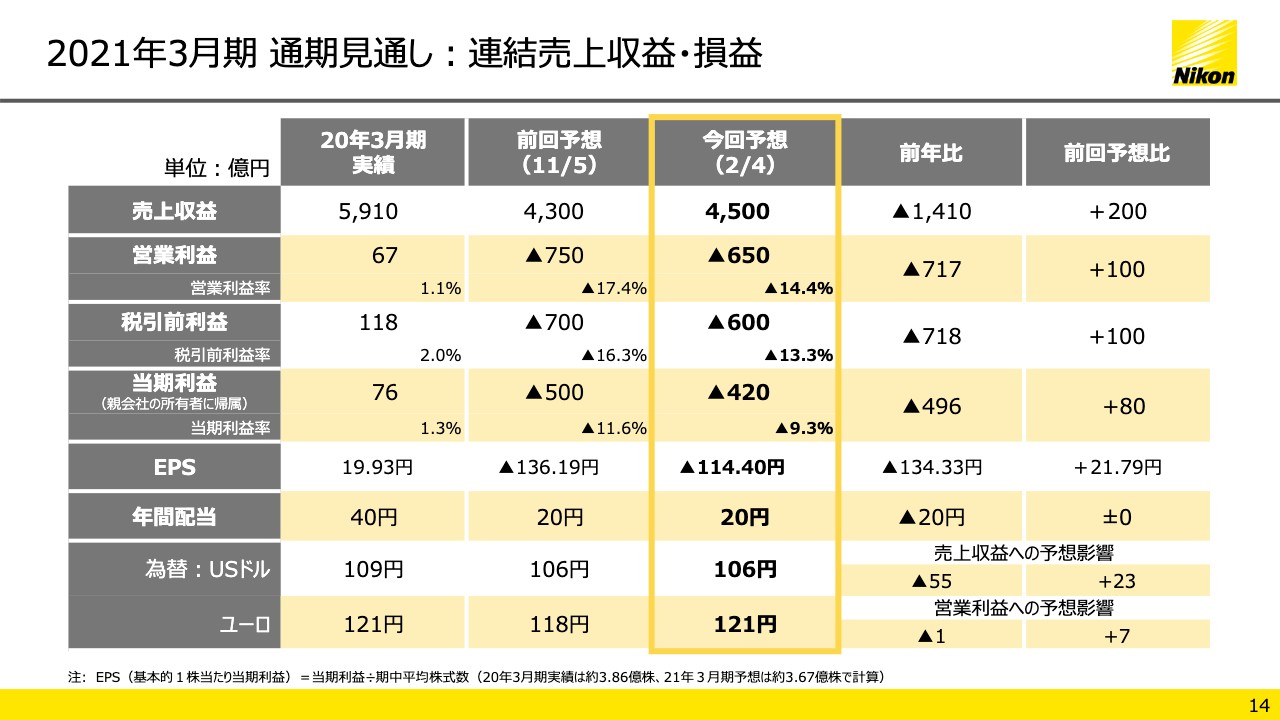

続きまして、通期の見通しをご説明申し上げます。スライド12にポイントをまとめて記載いたしています。売上収益は前回予想から200億円上方修正し、4,500億円。うち映像事業は第3四半期の上振れを反映いたしまして、50億円上方修正。精機事業はFPD露光装置の販売台数上振れを反映し、150億円上方修正をいたしています。営業利益は前回予想から100億円上方修正し、650億円の赤字にとどまる見込みです。

内訳は、映像事業が増収影響と事業運営費の削減前倒しにより、プラス50億円。精機事業がFPD露光装置の増収影響が棚卸資産の廃棄・評価損を上回り、プラス30億円。そして、各セグメントに配賦されない全社損益が、本社費用削減等によりプラス20億円、それぞれ上振れするものです。

税引前利益も営業利益と同額の100億円上方修正しました。当期利益も前回予想から80億円上方修正し、通期での赤字は420億円にとどまるものと考えています。なお、年間配当につきましては20円予想を据え置かせていただきます。

2021年3月期 通期見通し:営業利益の変化と特殊要因の内訳

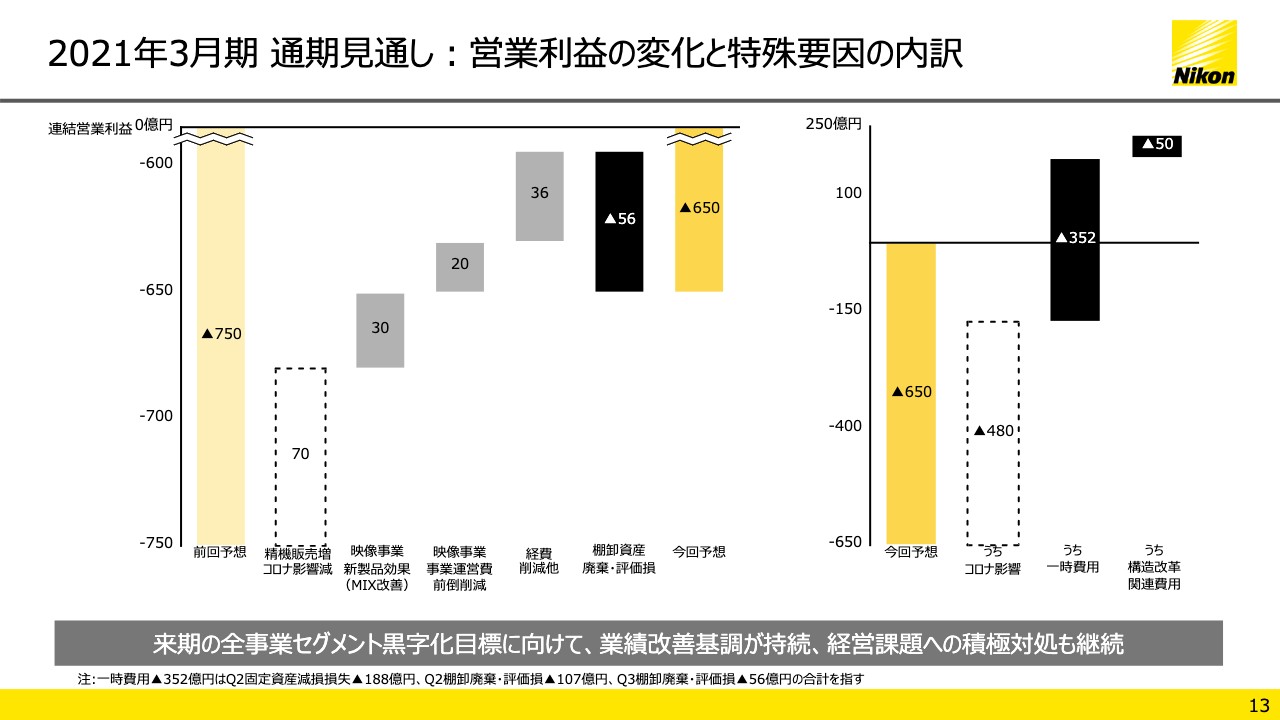

スライド13で、この750億円の中身をご説明申し上げます。グラフの左端に、通期の営業赤字予想750億円。11月に公表したこの数字からの変化について、ご説明を申し上げます。

まず、FPDを中心とする精機事業の利益上振れが、通期で70億円想定されます。中国等で渡航制限、あるいは現地での行動制限がございますが、想定よりも据付が順調に進んでいまして、コロナ影響が軽微で済む可能性が高まってきています。

次に、映像事業の営業利益の上振れを30億円見込んでいます。先ほど申し上げましたミラーレス本体(ボディ)やレンズ等の新製品の販売が好調で高級機の売上割合が増えていまして、生産、製品ミックスが改善した効果によるものでございます。

続いて映像事業で、追加の経費削減で20億円。これは、事業運営費の削減を計画より前倒しで実行する効果でございます。さらに、本社等の経費削減の積み増しが通期で36億円見込まれます。

一方で、第3四半期に計上した半導体装置事業を中心とした棚卸資産の廃棄・評価損56億円が、営業利益を押し下げることになります。これらの結果、今期の営業利益は650億円程度の赤字になるものと、現時点では想定をしています。

右の図はコロナ影響や一時費用などの特殊要因を除いた、言わば素の営業利益を試算したものです。コロナ影響は中間決算時点では550億円と見込んでいましたが、精機事業を中心に70億円縮小し、現時点では480億円と見込んでいます。

一時費用ですが、上期に計上した296億円に第3四半期の廃棄・評価損56億円が加わり、合計352億円。これに構造改革関連費用が50億円。これらの特殊要因の合計を除いた数字が素の営業利益、特殊要因除きの営業利益と試算することができます。

2021年3月期 通期見通し:連結売上収益・損益

スライド14では、通期の業績予想の主要計数を、前年比、前回予想比を含めて一覧表でお示しをしています。概要はすでにご説明したとおりです。

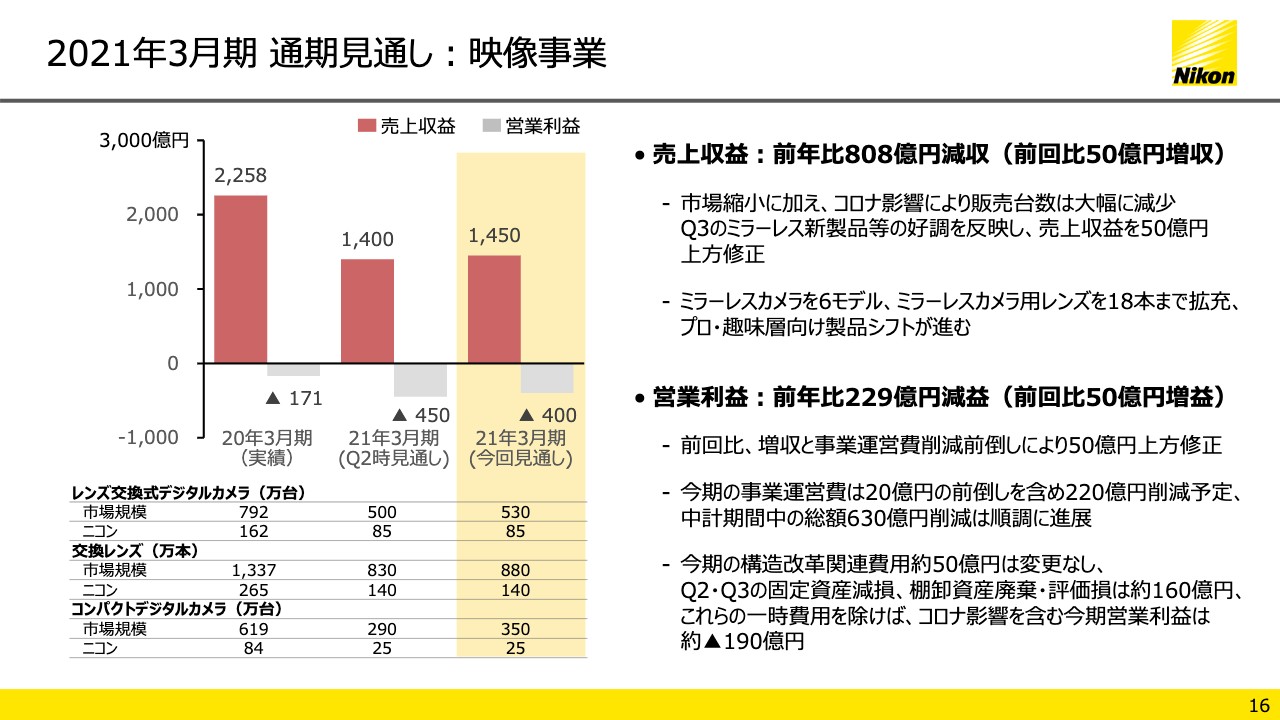

2021年3月期 通期見通し:映像事業

続いて、セグメント別の通期予想をご説明します。サマリーページは割愛させていただいて、スライド16。まず、映像事業からご説明します。左の赤い棒グラフ、売上収益は1,450億円と、前回予想比50億円上方修正しています。市場縮小はございますけれども、第3四半期のミラーレス新商品等の好調を反映し、売上見込みを引き上げています。

ミラーレスカメラは本体が6モデル、交換レンズのラインナップも18本まで拡充してきています。プロ・趣味層向け製品シフトは着実に進展し、販売単価が改善してきています。

左のグラフ、灰色の棒、営業赤字も、前回予想比50億円改善の400億円を見込みます。事業運営費は、来期に終了する中期経営計画中に総額630億円を削減する計画です。

うち、今期は来期の予定分から20億円前倒しし、220億円の削減を行う予定です。また、今期の構造改革関連費用は約50億円を見込んでいます。

映像はハイエンドシフトと構造改革によって、売上1,500億円以下でも営業黒字となる事業への体質改善を図っています。今週、マスコミ報道のあった孫会社の工場集約もその一環です。

足元、第3四半期は実質的に黒字となるなど着実に成果を上げつつございますが、引き続き努力を重ねまして、来期以降の黒字の定着を図りたいと考えてございます。

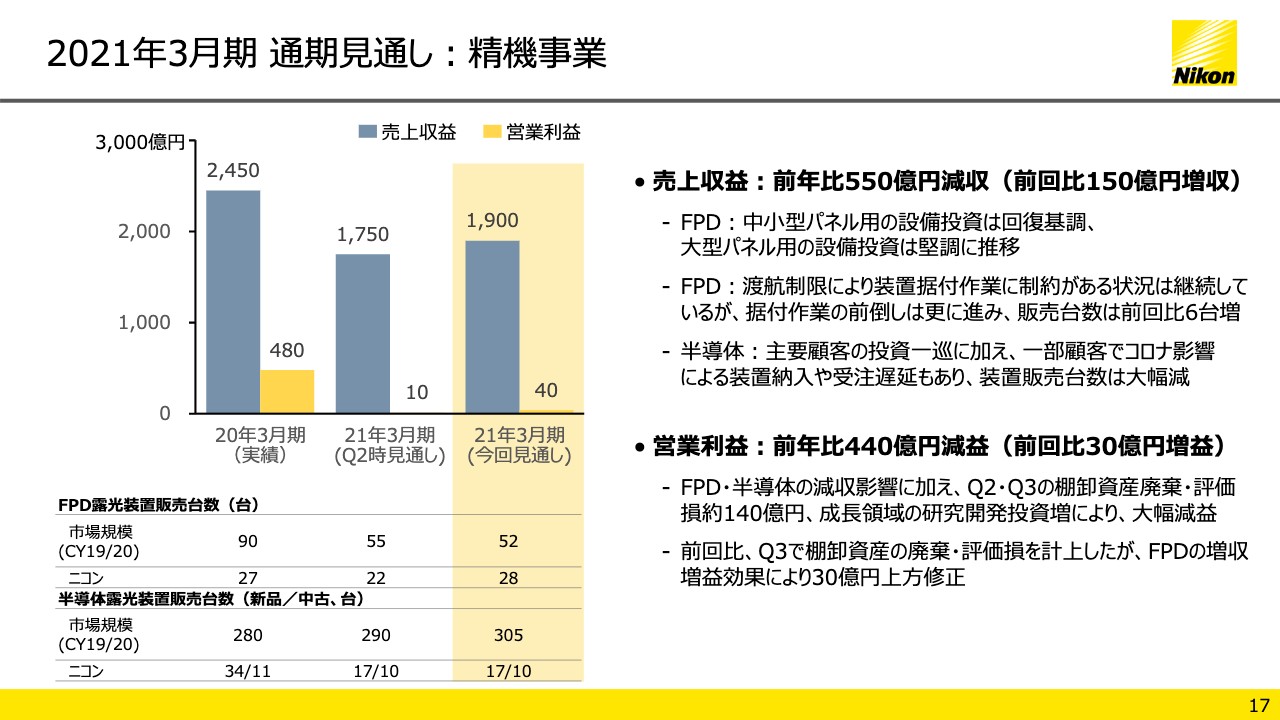

2021年3月期 通期見通し:精機事業

スライド17は、精機事業でございます。左のブルーの棒グラフ、売上収益は1,900億円と、11月の時点から150億円予想を引き上げています。

FPD事業におきましては、巣ごもり需要でフラットパネルディスプレイの需要が高まる中、設備投資は回復基調にございます。また、大型パネル用の設備投資も堅調に推移しています。

渡航制限によりまして、私どもの事業活動全般には制約が続いていますけれども、おかげさまで据付作業の前倒しは順調に進展していまして、通期の販売台数、11月時点では22台とお話しを申し上げましたが、そこから6台増の28台は今年3月末までになんとか据付が完了するのではないかと見ています。

一方、半導体は主要顧客の投資一巡に加えまして、一部顧客でコロナ影響による装置納入や受注の遅延もございまして、販売台数は前年から大きく減少いたしています。

精機事業全体の営業利益は前回比30億円上方修正いたしまして、40億円となる見通しです。FPDを中心とする売上増加による増収効果70億円を、半導体を中心とする棚卸資産の廃棄・評価損が一部打ち消しまして、ネットで増益幅は30億円にとどまる見立てでございます。

精機事業につきましてはサービスビジネスで底堅く収益を確保し、その上に計測器、検査装置等の周辺ビジネスを拡大する、あるいは露光装置については新規顧客の開拓をしていくといったことで、事業の安定化に努めてまいりたいと考えています。

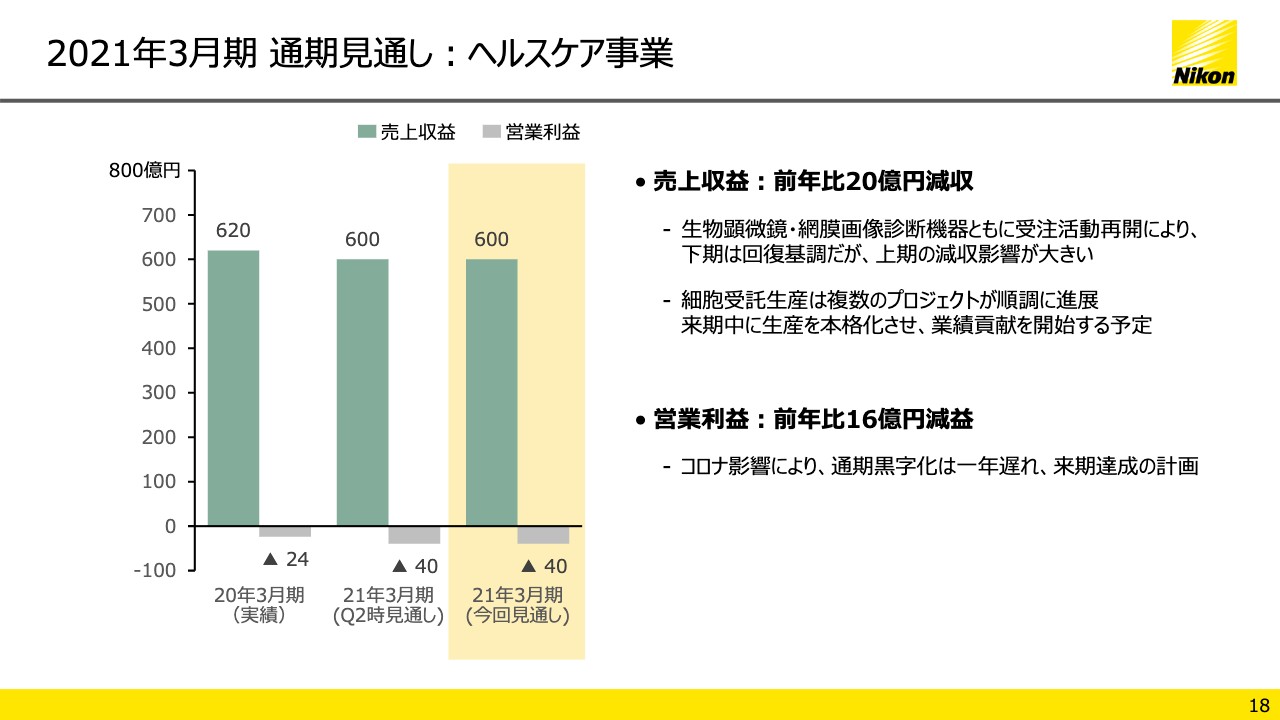

2021年3月期 通期見通し:ヘルスケア事業

スライド18をお願いいたします。ヘルスケア事業は、グリーンの売上収益とグレーの営業利益とも前回予想から不変でございます。生物顕微鏡・網膜画像診断機器とも受注活動を再開いたしていまして、下期は回復基調でございますが、上期の減収要因を埋めきるまでには至らない見込みでございます。

細胞受託生産は、現在、複数のプロジェクトが順調に進捗していまして、来年には生産が本格化し業績に貢献し始めると見ていますが、これらも含めましてヘルスケア事業は来期、黒字化できると考えています。

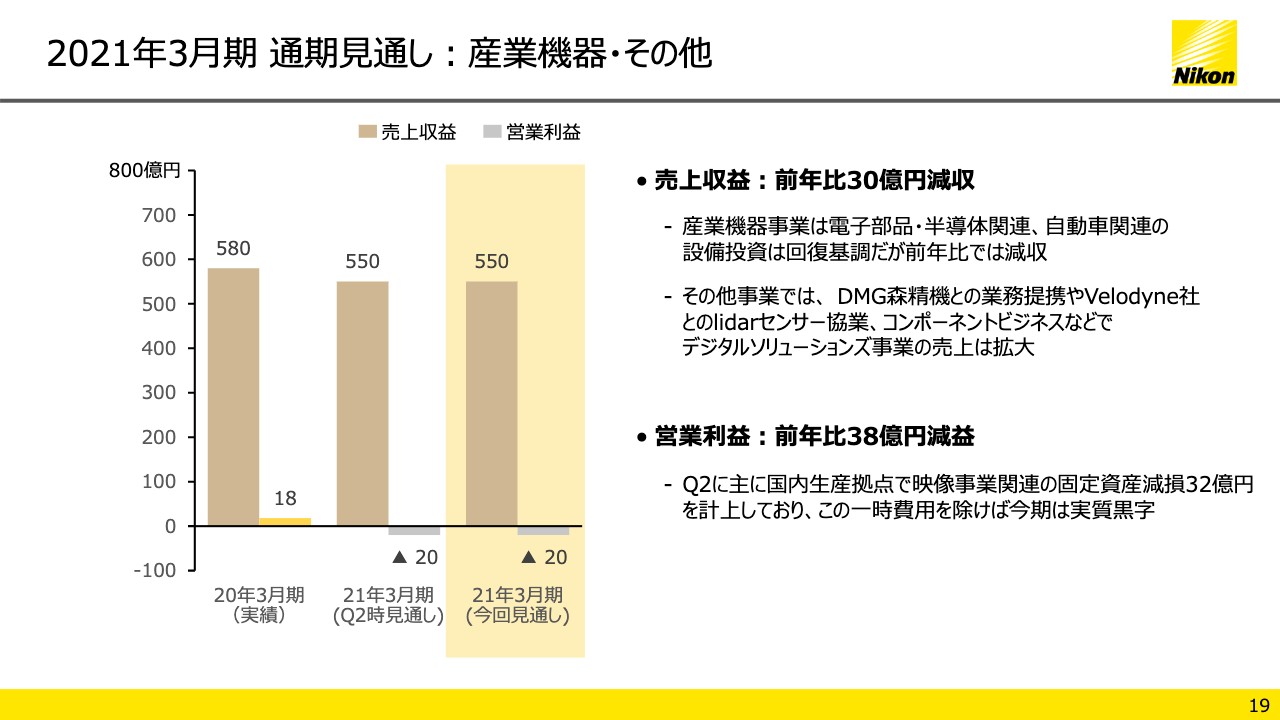

2021年3月期 通期見通し:産業機器・その他

最後に、スライド19。産業機器・その他です。その他には、デジタルソリューションズ事業、ガラス事業などが含まれます。

通期の売上、営業利益とも11月の予想から変えてございません。産業機器事業は電子部品、自動車関連の設備投資等は回復基調にございますけれども、前年比では減収の見込みです。

その他事業では、DMG森精機との業務提携や米国Velodyneとのlidarセンサー協業、コンポーネントビジネスなど、売上は拡大をしてきています。

営業利益は、上期に固定資産減損32億円を計上したこともありまして20億円の赤字を見込んでいますが、この一時費用を除けば今期は実質黒字でございます。来期の黒字化を確実に果たしてまいりたいと考えています。

経営ロードマップ

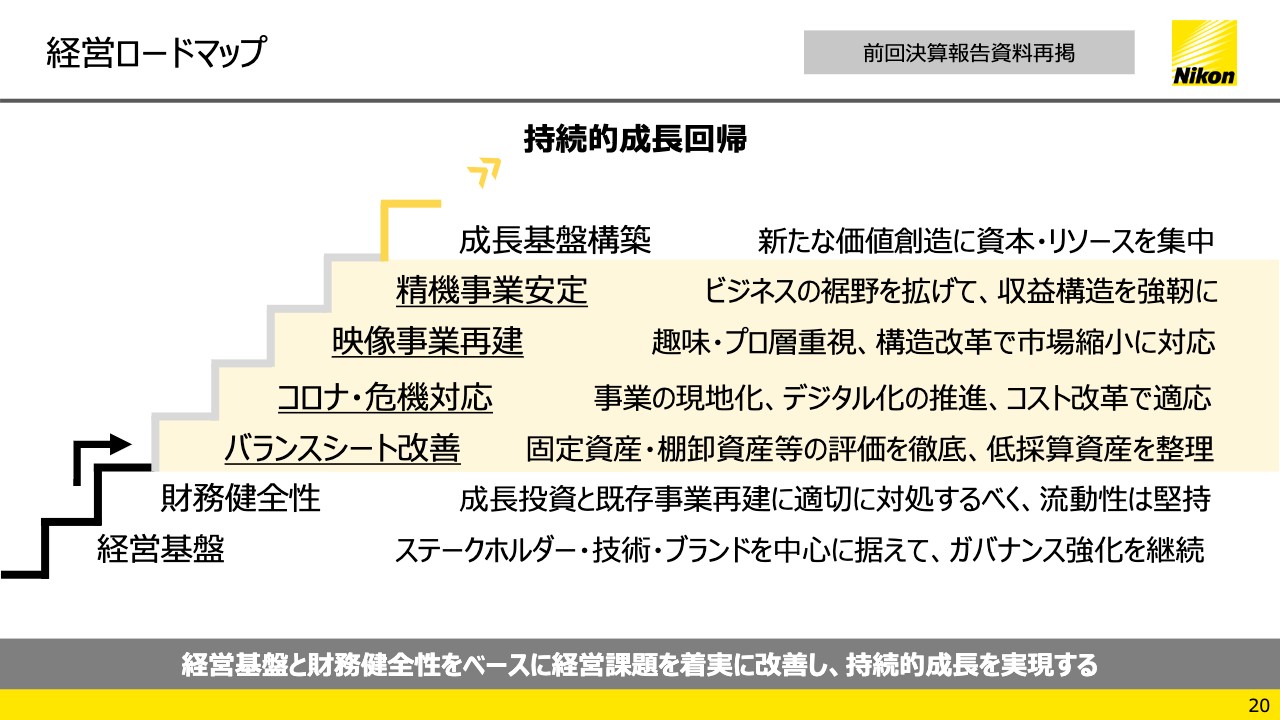

ご説明は以上ですけれども、この第3四半期を総括いたしますと、全事業セグメントで黒字あるいは実質黒字達成、全社ベースでも99億円のプラス、4四半期ぶりの営業黒字となり、フリーキャッシュフローも第3四半期までの累計でプラスに転じるなど、業績の回復基調が鮮明になった3ヶ月であったと考えています。

しかしながら、このスライド20に記載していますとおり、持続的成長という観点からは当社は依然として多くの課題を抱えています。

バランスシート改善では、この9ヶ月間、資産評価を徹底し多額の減損や評価損を計上してまいりましたが、引き続き第4四半期にかけても低採算資産の圧縮などに取り組んでまいります。

また、映像事業は足元好調ですが、市況の回復に助けられた側面がございます。安定的な黒字体質に持っていくにはまだまだ努力が必要だと考えています。また、精機事業ですけれども、FPDが好調なうちに半導体装置事業の収益の安定化を図りたいと考えています。

さらに、当社の株価の回復をいっそう確かなものにするためには、将来の収益の柱をしっかりとお示しすることが重要であると考えていまして、成長基盤の構築も優先課題です。

このように課題は多く、まだまだ道のりに険しいものはございますけれども、足元の業績回復の基調をベースに、まずは来期、全事業セグメント黒字化、全社黒字回復を確実に果たしまして、次の成長につなげてまいりたいと考えています。

株主、投資家のみなさまをはじめとする関係各位のみなさまの引き続きのご理解、ご支援のほど、よろしくお願いを申し上げます。ご清聴ありがとうございました。

新着ログ

「精密機器」のログ