帝人、3Q累計の営業利益は前期比-6%と微減 マテリアル事業の黒字化や繊維・製品事業のガウン等の供給量拡大が貢献

帝人グループ業績(販売)へのCOVID-19影響

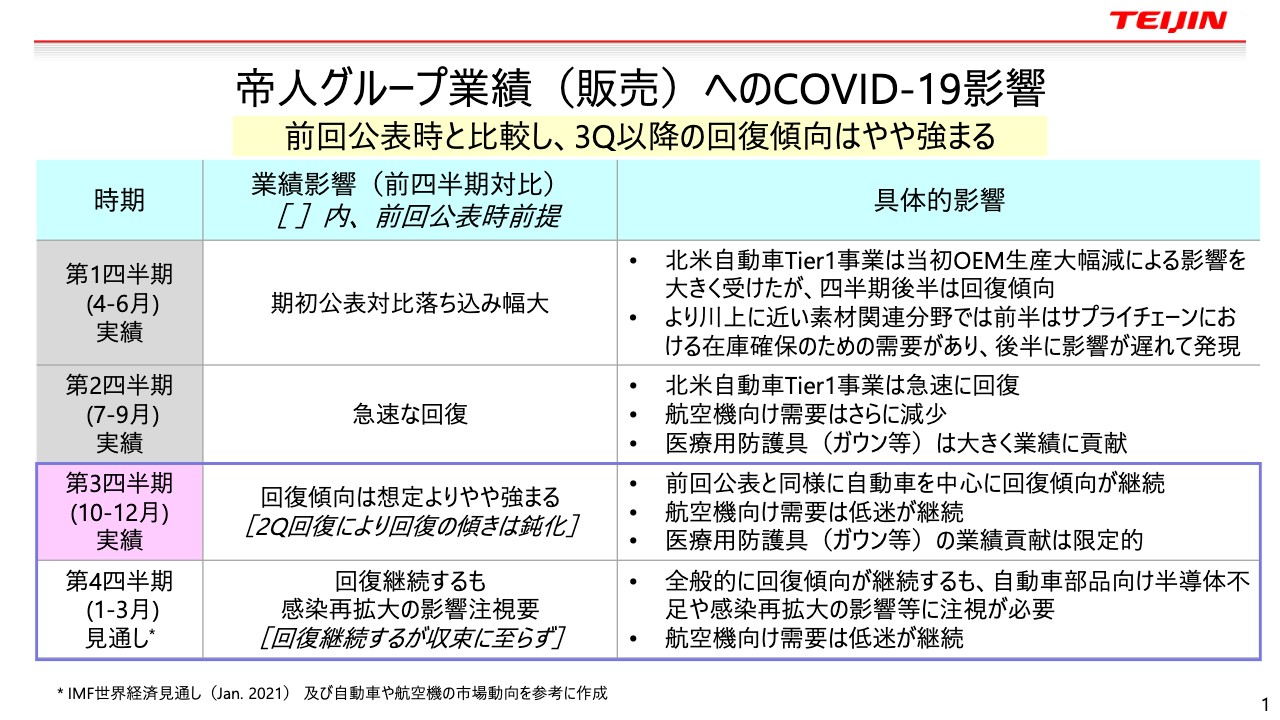

園部芳久氏:園部でございます。2020年度の第3四半期の決算および2020年度の業績見通しについてご説明申し上げます。1ページ目をご覧ください。全体のCOVID影響についてまとめております。前回公表時と比較しまして、第3四半期以降の回復傾向はやや強まったという認識でございます。

下のほうの個別の説明をいたしますと、紫色の第3四半期のところでございますが、前回の公表時、第3四半期は第2四半期回復により回復の傾きは鈍化すると見ておりましたが、それよりはやや強まった状況だと見ております。具体的には、自動車を中心に回復傾向自体は継続していると。一方、航空機向けの需要は低迷が継続していると。医療用防護具のガウン、こういったものの業績貢献は限定的になってくるということでございます。

あと第4四半期の見通しでございますが、回復継続するも感染再拡大の影響を注視しなきゃいけないということでございまして、全般的に回復は継続しておりますけれど、自動車部品向けの半導体の不足、あるいは感染再拡大の影響等、こういったものの注視が必要と考えております。航空機向けの需要は低迷が継続しております。

主要市場別動向(2020年度)

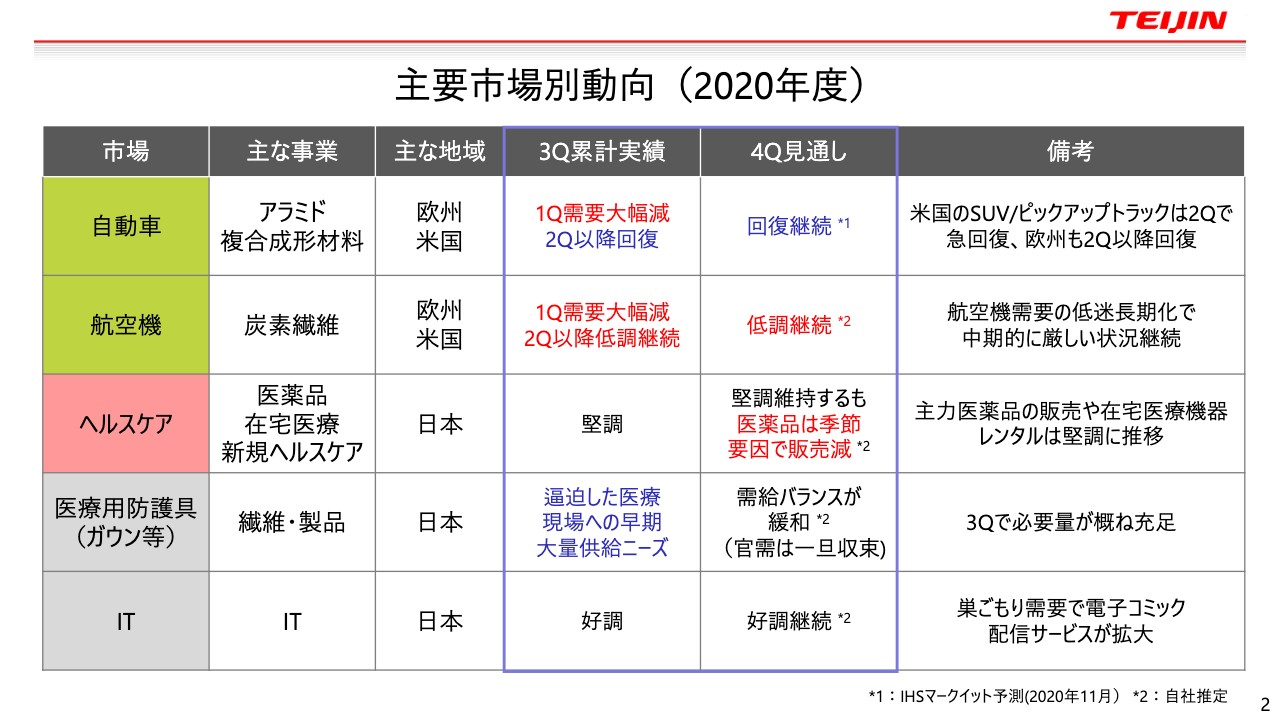

市場別に動向のほう、ご説明申し上げます。まず自動車関係でございます。第3四半期までは第1四半期の需要の大幅減から第2四半期以降順調に回復していると、第4四半期のほうも回復が継続するということでございます。

アメリカの、私どもの主要製品でございますSUV・ピックアップトラック向けの部材、こういったものは第2四半期で急回復して堅調に推移しております。欧州も第2四半期以降回復ということで、このあたりはアラミド繊維の業績に貢献しております。

航空機、こちらは第1四半期に需要が大幅減、第2四半期以降も低調を継続ということで、この状況は中長期的に続くだろうということで、厳しい状況が継続しております。

ヘルスケア、こちらは堅調に推移しております。ただ第4四半期は季節要因、販管費の集中とか、あと販売減もございますので、若干のスローダウンということでございます。ただ全体として主力医薬品の販売や在宅医療機器レンタルは堅調に推移しています。

ガウンでございますが、こちらは第3四半期まで逼迫した医療現場の早期供給ニーズということで、大幅に供給をして貢献をしましたが、第4四半期、これは受給バランスが緩和して官需自体も一旦収束するということでございます。IT、こちらは巣ごもり需要で電子コミック配信サービスが拡大しておりまして、その好調が継続しております。

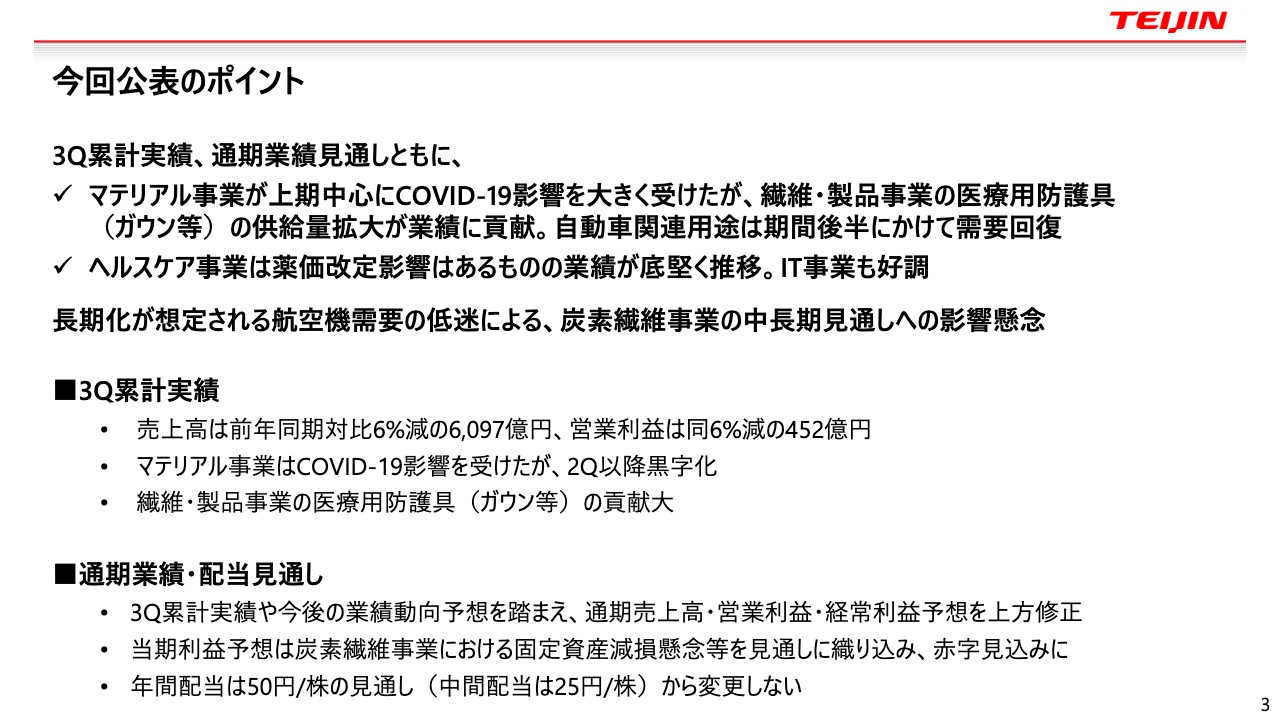

今回公表のポイント

次に3ページをご覧ください。全体の公表のポイントをまとめております。まず第3四半期の累計実績・通期業績見通しともにマテリアル事業、これが上期中心にCOVIDの影響を大きく受けましたが、繊維・製品の医療用防護具の供給量拡大が業績に貢献しておりますし、自動車関連用途、これは期間後半、第2四半期以降需要が回復していると。

ヘルスケア事業は薬価改定、これはありますが業績は底堅く推移してます。IT事業も好調でございます。一方、長期化が想定される航空機需要の低迷によって、炭素繊維事業の中長期見通しへの影響は懸念されるというところでございます。

累計実績では売上高は前年同期比6パーセント減の6,097億円、営業利益は同6パーセント減の452億円ということでございます。マテリアル事業はCOVIDの影響を受けましたが、第2四半期以降黒字化をしております。繊維・製品事業の貢献が大きいというところでございます。

通期業績ですが、第3四半期までの累計実績や今後の業績動向を踏まえて、通期の売上高・営業利益・経常利益、こういった予想に関しては上方修正いたしております。当期利益予想は、炭素繊維事業における固定資産減損懸念を見通しに織り込んで、赤字見込みにしております。年間配当予想、こちらは50円/株の見通しということで、中間配当25円で第2四半期で発表した配当見通しから変更はございません。

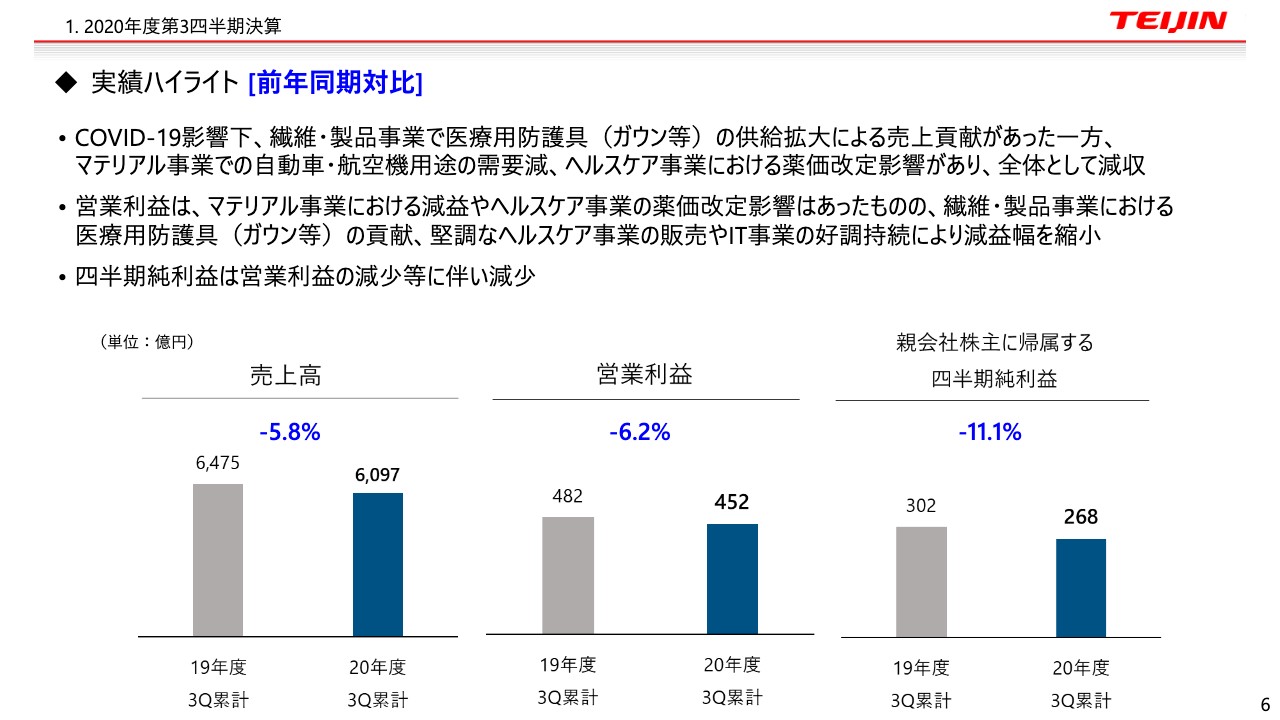

実績ハイライト [前年同期対比]

次に第3四半期の決算の内容についてご説明を申し上げます。6ページをご覧ください。6ページは実績ハイライトでございますが、こちらのほうは先ほど概略を説明した内容でございます。売上高5.8パーセント減少、営業利益6.2パーセント減少でございます。

当期純利益、第3四半期までは268億円ということでございます。前年対比に関しては11.1パーセント減少でございますが、こちらの268億円という数字は第2四半期の時に通期の見通しとして出しました、当期利益250億円の数字を超えるものでございます。

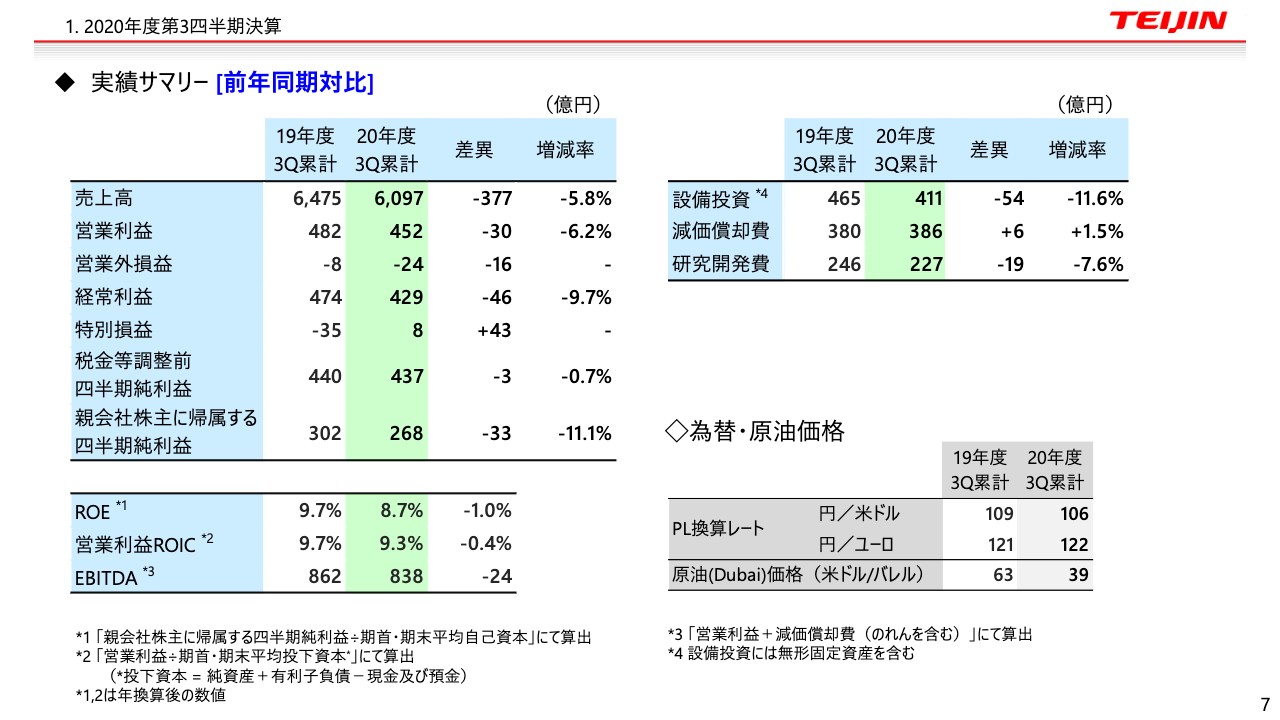

実績サマリー [前年同期対比]

次に7ページをご覧ください。実績サマリーのP/Lでございます。今、当期利益まで全体、ご説明を申し上げました。あと関連する指標としてROEと営業利益ROICがございますが、こちらのほう、ROEは8.7パーセント、前期より1パーセント減少と。営業利益ROICは9パーセント台ということで、前期からは若干のダウンということでございます。

EBITDAのほうも前年対比で24億円減少の838億円ということで、かなり前年同期に比べて回復をしているということでございます。あと為替・原油価格が右下にございますが、為替のほう、円高と。それからユーロは若干ユーロ高というところでございます。原油のほうは前年に比べて低水準に推移しているということでございます。

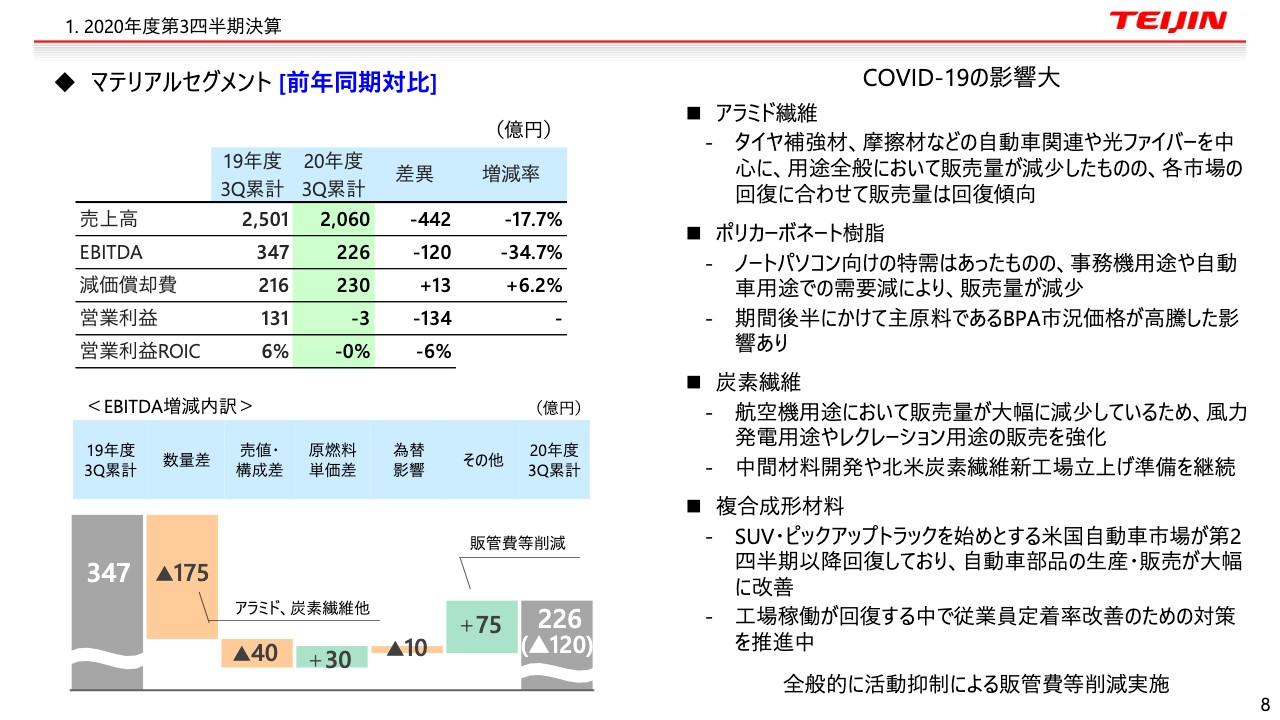

マテリアルセグメント [前年同期対比]

次に8ページをご覧ください。マテリアルセグメントの前年同期対比の内訳、ブリッジチャート、変動要因、こういったものをまとめております。EBITDA自体は347億円から226億円と120億円減少しておりますが、こちらのほう右側に影響の要素を書いております。

アラミド繊維、タイヤ補強材とか摩擦材、自動車関連とか光ファイバーを中心に、全般的な用途において販売量が減少したということでございます。各市場の回復に合わせて販売量自体は回復傾向にございます。

ポリカーボネート樹脂、ノートパソコンの特需はありましたけど、いわゆるOA機器、事務用機器、こういったものとか、自動車用途の販売量、需要が減少しているというところです。あと第3四半期に向けて期間の後半、ビスフェノールAの市況価格が高騰した影響、こういったものが後半若干スローダウンというところがございました。

炭素繊維、これは全般において大幅に販売数量が減少していると。特に航空機用途と。風力発電用途やレクレーション用途の販売を強化しております。あと中間材料開発とか北米の炭素繊維新工場立上げ準備を継続して行っていると。

複合成形材料、これは繰り返しですがSUV・ピックアップトラック、北米の米国市場の自動車市場が第2四半期以降、急速回復ということでございます。大幅に改善をしていると。コロナ禍で、工場稼働は回復しているんですが、アメリカ政府のいわゆる失業給付、こういったものが手厚くされてますので、従業員を定着させるための、従業員定着率改善のための対策、こういったものを推進しております。

左のほうのブリッジチャート、概略を説明しますと、数量差、これが減少額の大半を占めているということで175億円でございますが、一番大きな影響を受けたのはアラミドと。次に影響を受けたのは炭素繊維と。あと樹脂、複合成形と、すべてのマテリアル事業に影響を受けたということでございます。

売値・構成差、原燃料単価差でございますが、これはネットするとマイナス10億円ということでございます。こちらのほうの影響は主にポリカーボネート樹脂と炭素繊維というところで、そちらのほうがスプレッドの悪化とか、あるいは構成の悪化と、こういったところが反映されております。

あと販管費等削減ということで75億円ございますが、こちら販管費のみならず工場の固定費のほうも削減をするということで、数量の減少分を補っているという状況です。

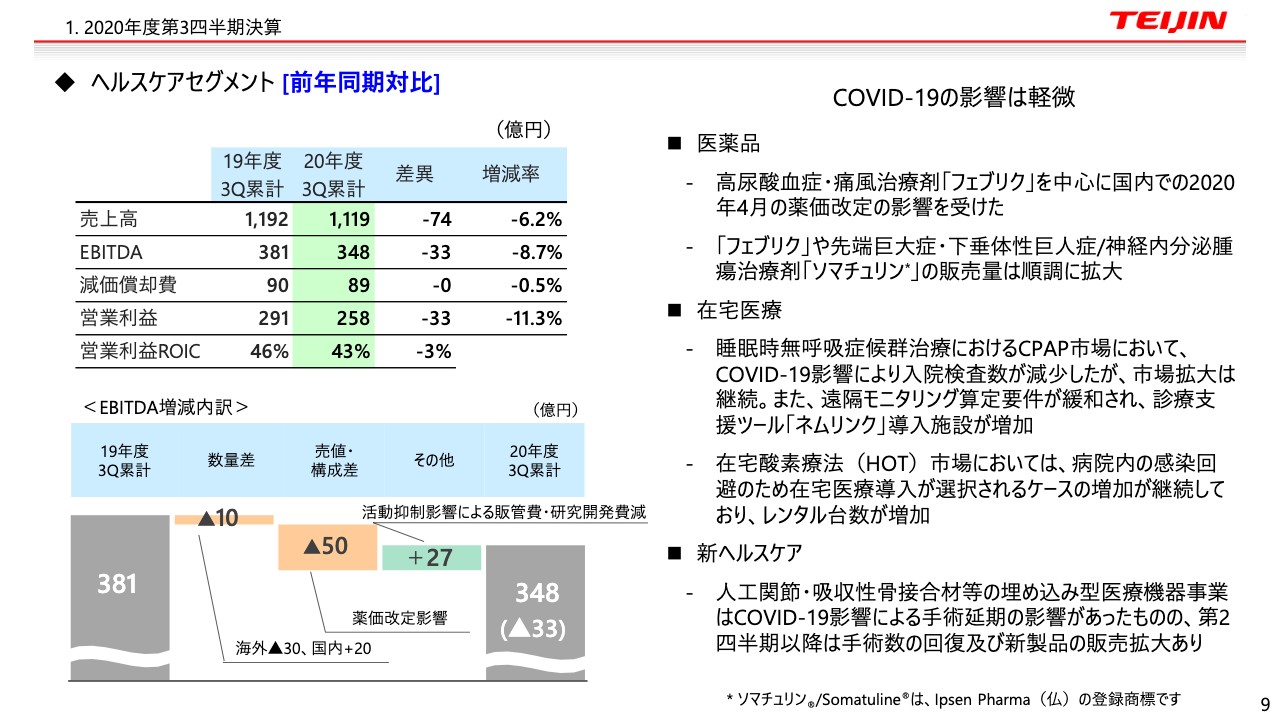

ヘルスケアセグメント [前年同期対比]

次に9ページをご覧ください。ヘルスケアセグメントの状況でございます。ヘルスケアセグメント、EBITDAは前年381億円に対して348億円ということで、33億円の減少でございます。減少の一番大きな要因が薬価改定ということで、今回第3四半期前では前年同期対比50億円ほどの影響を受けていると。

あと数量のところは海外の特許切れで、そちらのほうの影響が出たということがマイナス30億円と。一方国内は堅調に推移してプラス20億円ということで、ネットでマイナス10億円と。それからその他のところでは活動抑制による販管費と研究開発費の減少ということが効いて、最終的に薬価改定とかそういった悪影響のほうをかなりカバーして、マイナス33億円のEBITDA減少ということでございます。

個別の内容で見ますと、医薬品のところ「フェブリク」が薬価改定の影響を受けました。ただ「フェブリク」とか「ソマチュリン」、これは順調に販売が拡大していると。在宅医療、CPAP市場においては入院検査数がCOVIDの影響で減少しております。

ただ市場拡大は継続しております。その中で遠隔モニタリング等算定要件が緩和されまして、診療支援ツール「ネムリンク」、こういったものの導入施設が増えております。あと在宅酸素療法(HOT)、これは病院の感染回避のため在宅医療導入が選択されるケースが増加しているということで、レンタル台数は増加しております。

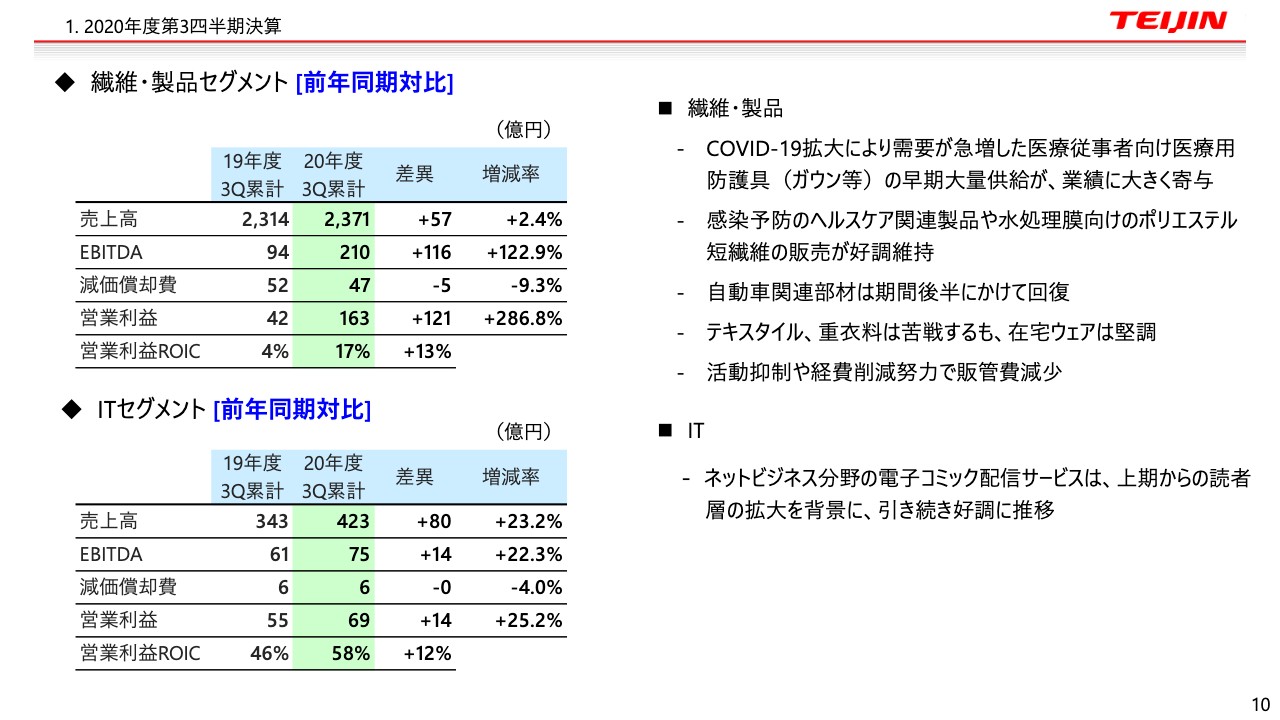

繊維・製品セグメント [前年同期対比]

次に10ページ、繊維・製品セグメントでございます。こちらのほうは全体営業利益、この部分の3分の2程度ぐらいは医療用のガウン、こういったものの早期大量供給における増分ということでございます。それ以外の部分でも回復しておりまして、感染予防のヘルスケア製品とか水処理膜向けのポリエステル短繊維の販売が好調ということです。

あとあわせて自動車の関連部材、これも第1四半期に低迷しましたが第2四半期以降回復基調にございます。一方テキスタイル、重衣料は苦戦をしているといったところでございます。あわせまして全体の活動抑制・経費削減努力で販管費が減少していると。

ITセグメント、こちらは冒頭でご説明したように、ネットビジネス分野の電子コミック、これが巣ごもり需要等があって堅調に推移をしているということでございます。

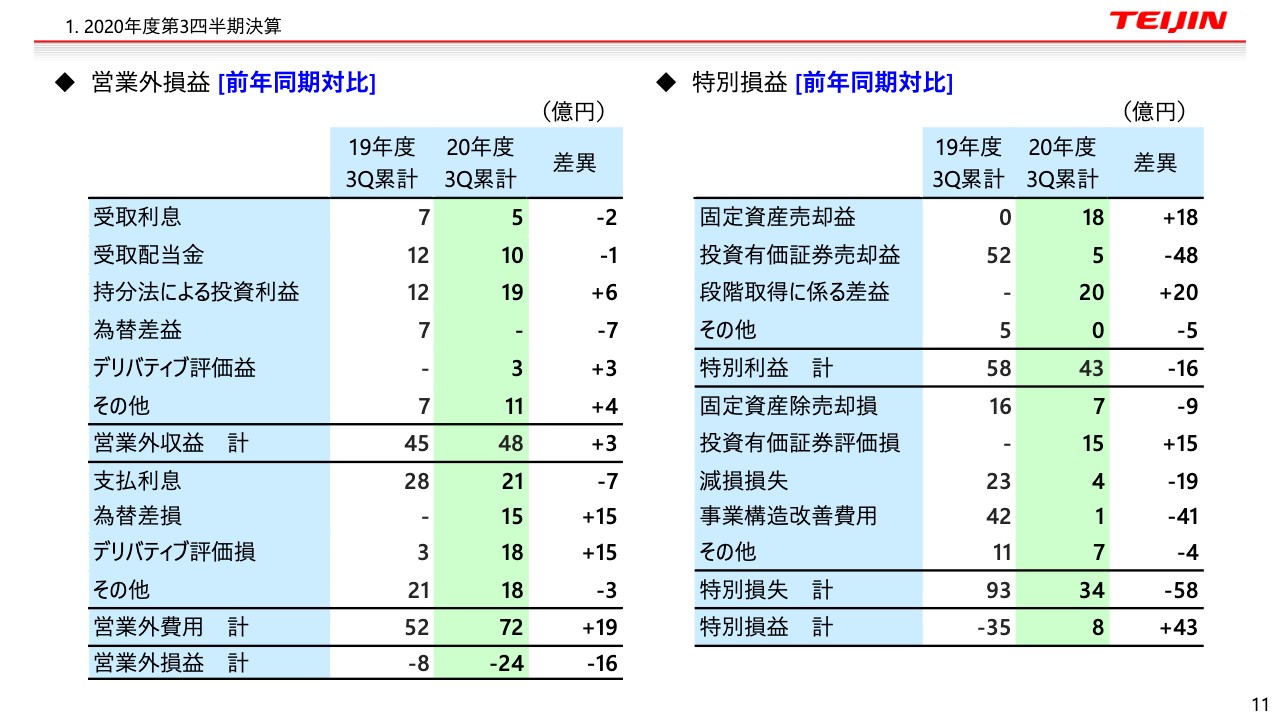

◆ 営業外損益 [前年同期対比]

次、11ページをご覧ください。営業外損益のところでございます。毎回数字が出入りして非常に見にくいですが、ポイントとしましては為替の差損益とその他ということでご説明したいと思います。こちらのほうの為替差益・デリバティブ評価益、それから為替差損・デリバティブ評価損、これらはネットして見ていただきたいと思います。

19年度の第3四半期累計の為替差損益のネット数字はプラス4億円ということで、為替差益でございます。20年度はネットしますとマイナス30億円ということでございます。これは各グループ会社の受けるドル建ての債券、特に現預金とか売上債権、こういったものが為替換算の差損益を認識しますが、全般的にドル安、それからユーロ高、元高。

こういった中で、中国におけるTeijin Polycarbonate Chinaとか、アラミドにおけるドル建て債券、こういったものが為替差損を計上したということでございます。そういったところで全体としては30億円強悪化しておりますが、その一方で持分法による投資利益、こういったところが増加した、あるいは支払利息が減少したといったことで、ネットしますと16億円の悪化ということでございます。

あと特別損益のところでございますが、20年度のポイントだけ申しますと、得益のところに段階取得に係る差益というのがございます。こちらが中国におけるCSPとVictallの合弁事業であるCSP‐Victall、自動車の複合成形部材、こういったものを作っているグループ会社、持分法会社、これを100パーセント化するにあたって過去の持分を時価評価をした分の特益がここに評価されています。

一方特損のほうでございますが、投資有価証券評価損が出ております。これは上場株式の中で50パーセント以上下落したものに対して、評価損を立てております。そういったものがありまして、特損益をほぼほぼ相殺されるかたちになっております。

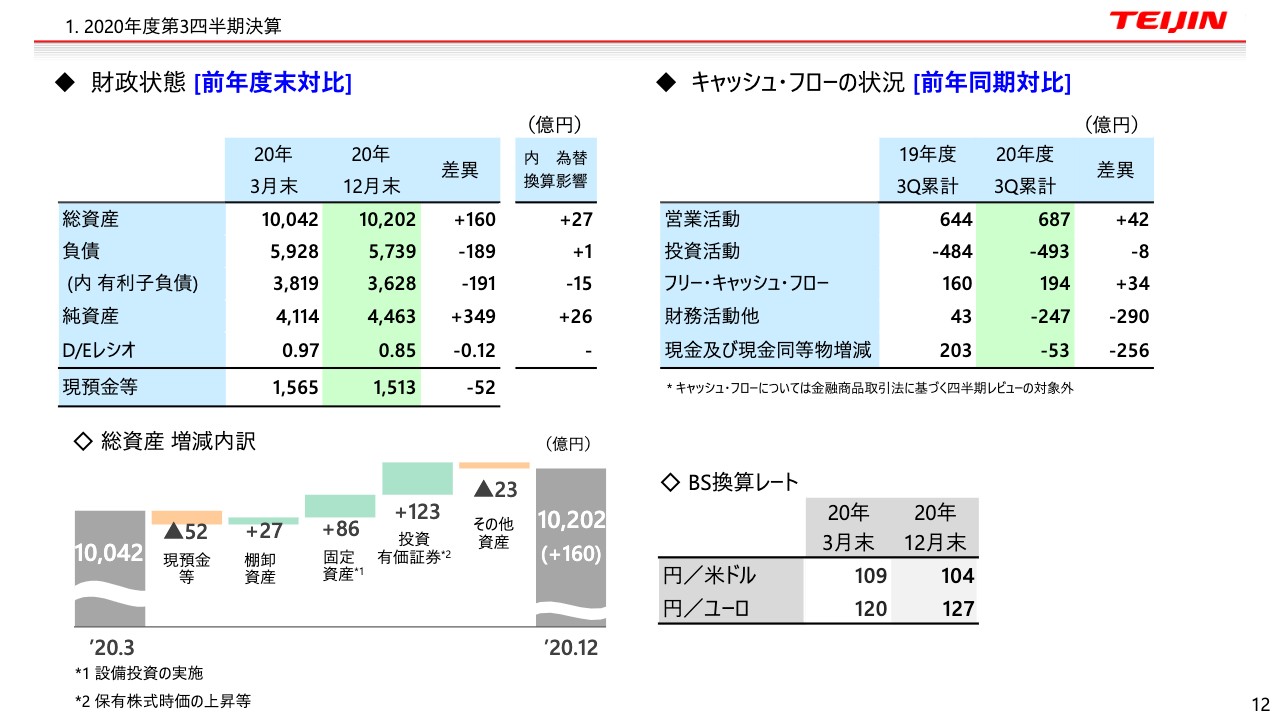

財政状態 [前年度末対比]

あと財政状態でございます。総資産の増減の内訳ということで下にブリッジチャートがございますが、ポイントだけご説明申し上げます。下に固定資産86億円がございます。こちらは設備投資実施もございますが、CSP‐Victallを100パーセントにするにあたってののれんと、CSP‐Victallの固定資産が連結されたことによって増分した影響でございます。

それから投資有価証券が123億円ございますが、これは上場株式の評価が上がったというところでございます。キャッシュ・フローのところは、依然としてフリー・キャッシュ・フローのところ若干増加というところで、大きな変動はございません。

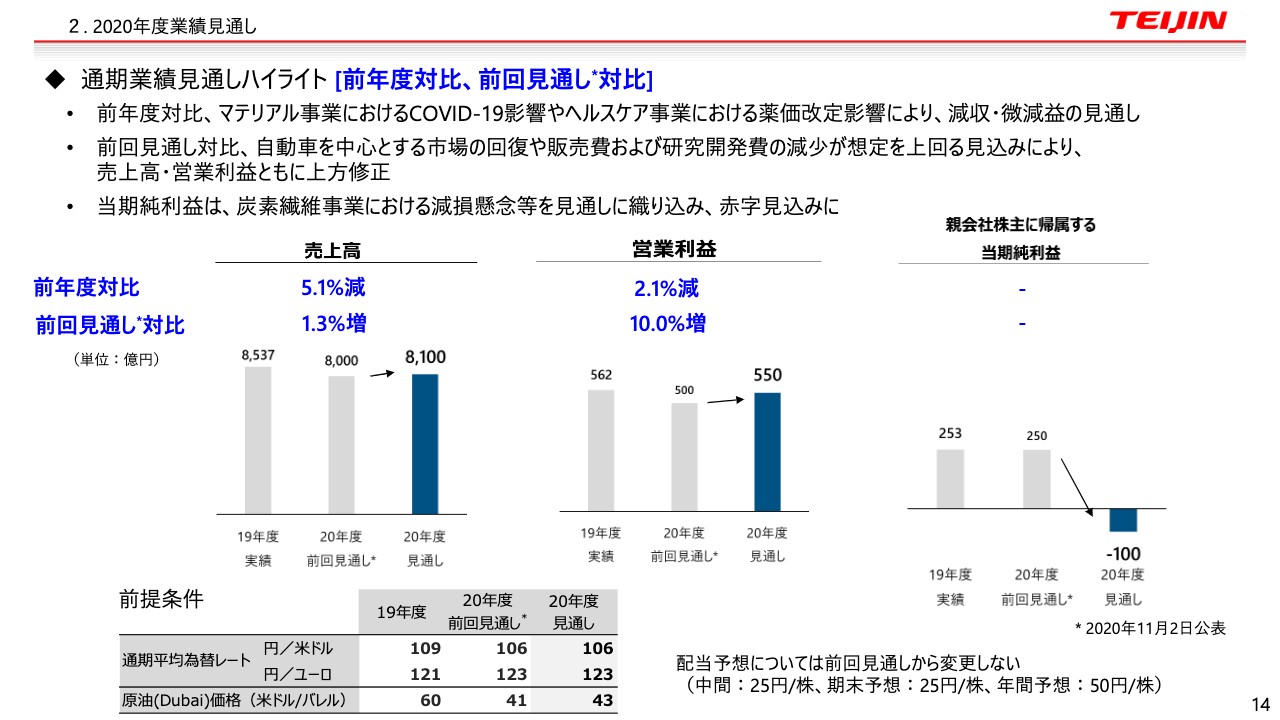

通期業績見通しハイライト [前年度対比、前回見通し対比]

次に業績見通しについてご説明申し上げます。14ページをご覧ください。ここにハイライトをまとめております。前年度対比と前回見通し対比ということでございます。前年度対比、マテリアル事業におけるCOVIDの影響、ヘルスケア事業における薬価改定影響で減収減益ということでございます。

通期で見ますと前年対比では売上高は5パーセント減と、8,537億円から8,100億円と。営業利益は562億円から550億円ということで、微減益ということでございます。それから前回見通し対比、自動車を中心とする市場の回復、あと販売費および研究開発費の減少、それが想定を上回る見込みということでございますので、売上高・営業利益ともに上方修正しています。

売上高のほうは、前回見通し8,000億円に対して8,100億円と、100億円増加と。それから営業利益、こちらのほうも500億円から550億円と上方修正しております。一方当期純利益、これは炭素繊維事業における減損懸念、これの見通しを織り込んでいます。第3四半期の決算ではなくて見通しで織り込んでいます。

250億円の当期利益の見通しが前回でございましたが、今回は通期の見通し当期損失100億円と見込んでおります。あと配当予想、こちらは前回見通しから変更していません。中間25円、期末25円の年間50円ということでございます。

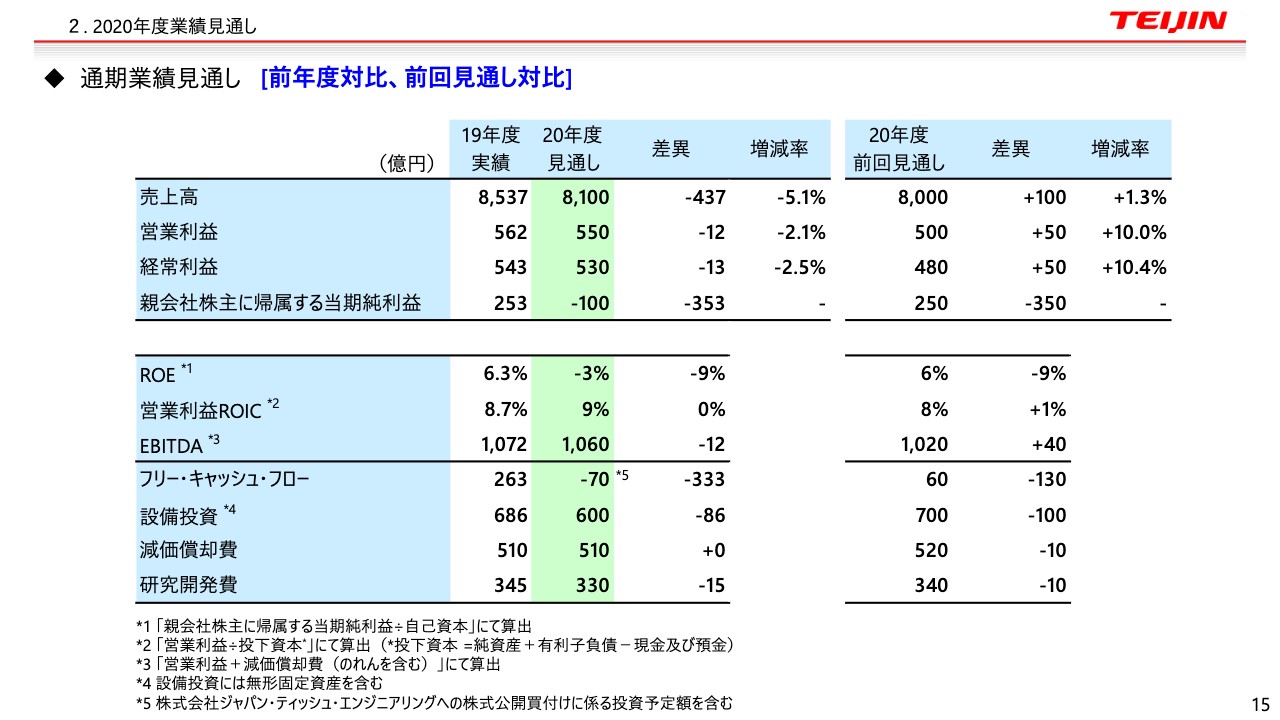

通期業績見通し [前年度対比、前回見通し対比]

そちらのほうをまとめた絵がこちらでございます。こちら先ほど説明した内容でございますので、上のほうは省略させていただきまして、下のほうでございますが、ROEのところはマイナスになるということでマイナス3パーセント、営業利益ROICは9パーセントといった水準でございます。

EBITDAは前年実績に対して若干の減少、ほぼほぼ前年並みの1,060億円まで達成できる見込みであります。それからフリー・キャッシュ・フロー、これは年間の見込みプラス60億円に対してマイナス70億円でございますが、こちらのほうはジャパン・ティッシュ・エンジニアリングのTOBによって投資がされる見込みでございますので、その分を織り込んでおります。それから設備投資、前回見通し700億円でございますが、今回600億円という見通しにしております。

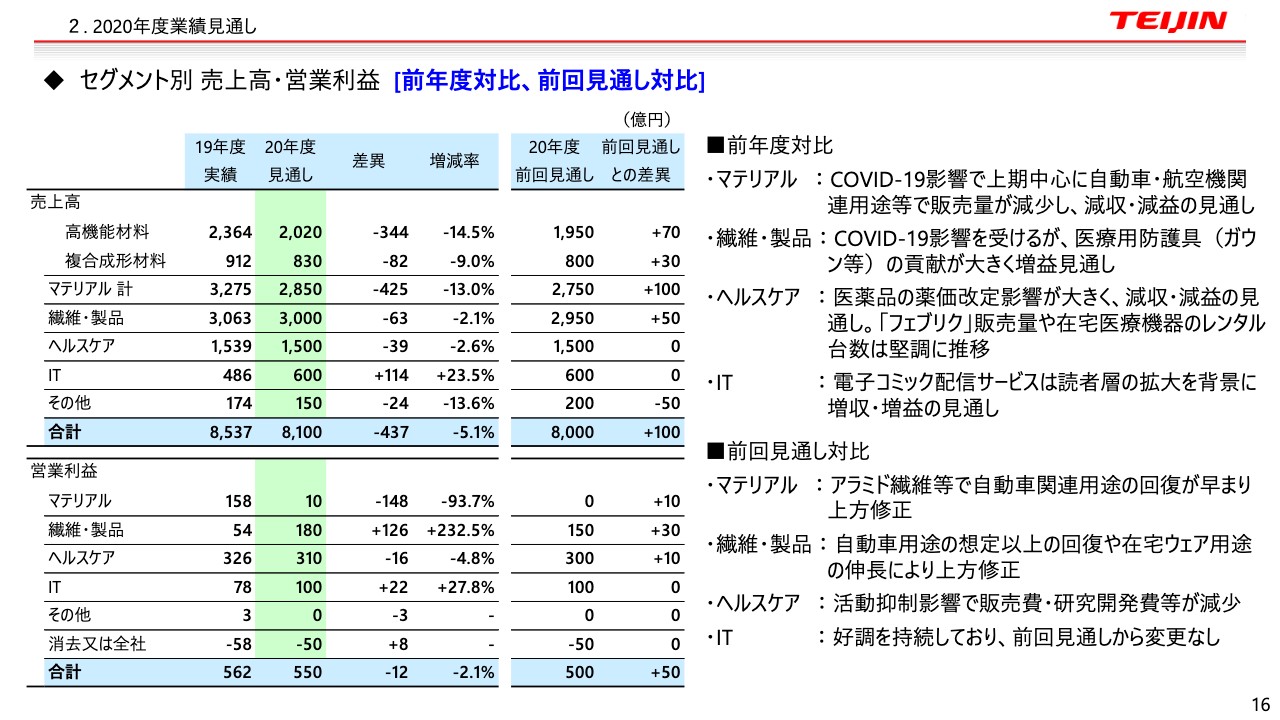

セグメント別 売上高・営業利益 [前年度対比、前回見通し対比]

あとセグメント別に売上高・営業利益のご説明を申し上げます。まず前年度対比でございます。マテリアル、これは繰り返しですがCOVID影響で自動車・航空機関連用途で販売量が減少、減収減益と。繊維・製品はガウンで大きく増益見通し。

ヘルスケア、これは薬価改定影響が大きくて減収減益と。それから「フェブリク」とか在宅医療機器のレンタルは堅調ということです。ITは電子コミック配信サービス、これは堅調に推移しているということで増収増益でございます。

前回見通し対比で申しますと内訳、若干セグメント分けしておりますが、マテリアルのところは前回見通し営業利益「0」と、トントンということでございましたが、今回10億円というところで、このあたり特にアラミド繊維あたりが、自動車関連用途の回復が早まって上方修正しております。

あと繊維・製品、こちらガウンは収束しておりますが自動車用途が想定以上に回復しているというところと、在宅用のウェア、こういったものが伸びておりますので、上方修正ということでございます。ヘルスケアも若干、10億円の見通し、上方修正ということで、こちらも活動抑制で販売費・研究開発費が減少するということでございます。ITのところは見通し変更なしということでございます。

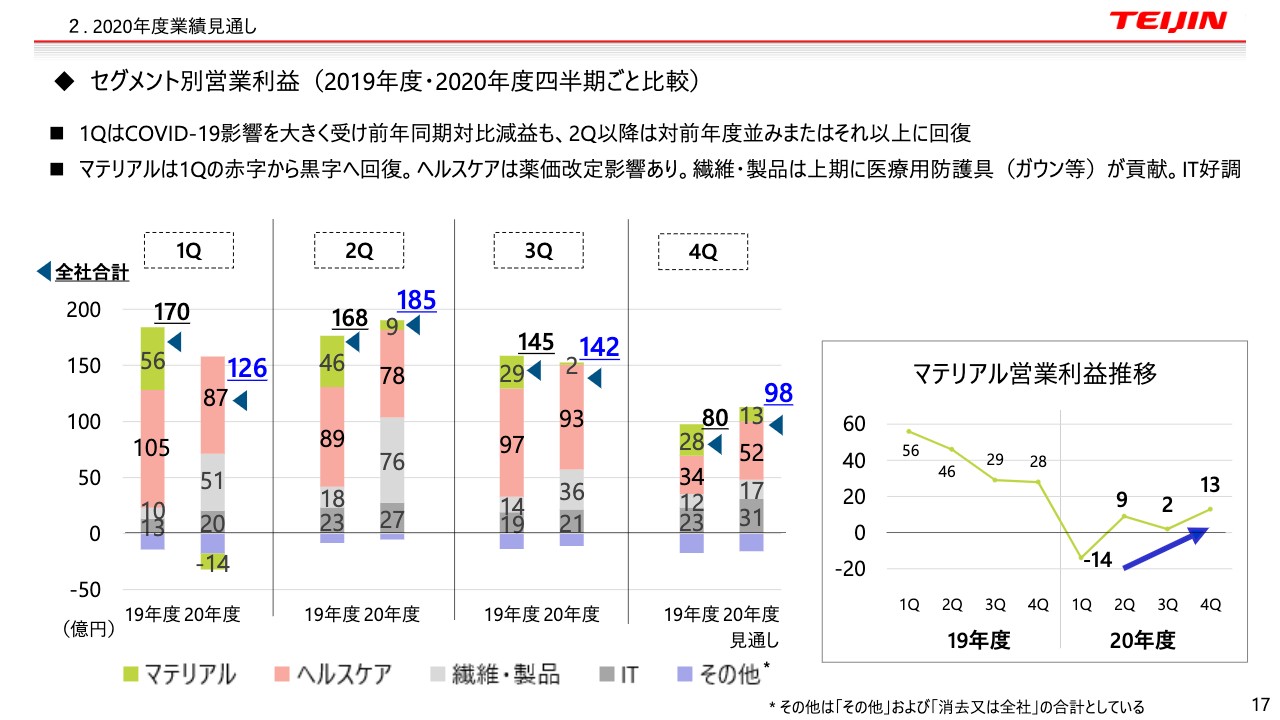

セグメント別営業利益(2019年度・2020年度四半期ごと比較)

セグメント別の営業利益の推移、2019年から2020年度を四半期ごとに見た時どんなところかということを説明したスライドでございます。こちらのほうの左側の下の棒グラフ、各四半期ごとに2本ずつ棒が立っておりますが、左側の棒が19年度、右側の棒が20年度ということで、それぞれ色分けをしながらマテリアル、ヘルスケア、繊維・製品、IT、その他という内訳にしております。

まず全体としまして第1四半期、ここはご覧いただけるように170億円の前期に対して今期126億円ということで、COVIDの影響を大きく受けて減益と。第2四半期以降はおおむね前期以上と、あるいは前期を超える業績を上げているというところで、全体としてそれ以上に回復しているということでございます。

あとマテリアルだけに焦点を当てますと、右の方の線グラフになりますが第1四半期、これは特に複合成形なんかの影響もございますが大きくダウンをして赤字と、マイナスでございますが、それ以降、自動車関連用途の回復を中心に、四半期単位で黒字のほうが拡大基調にあるということでございます。

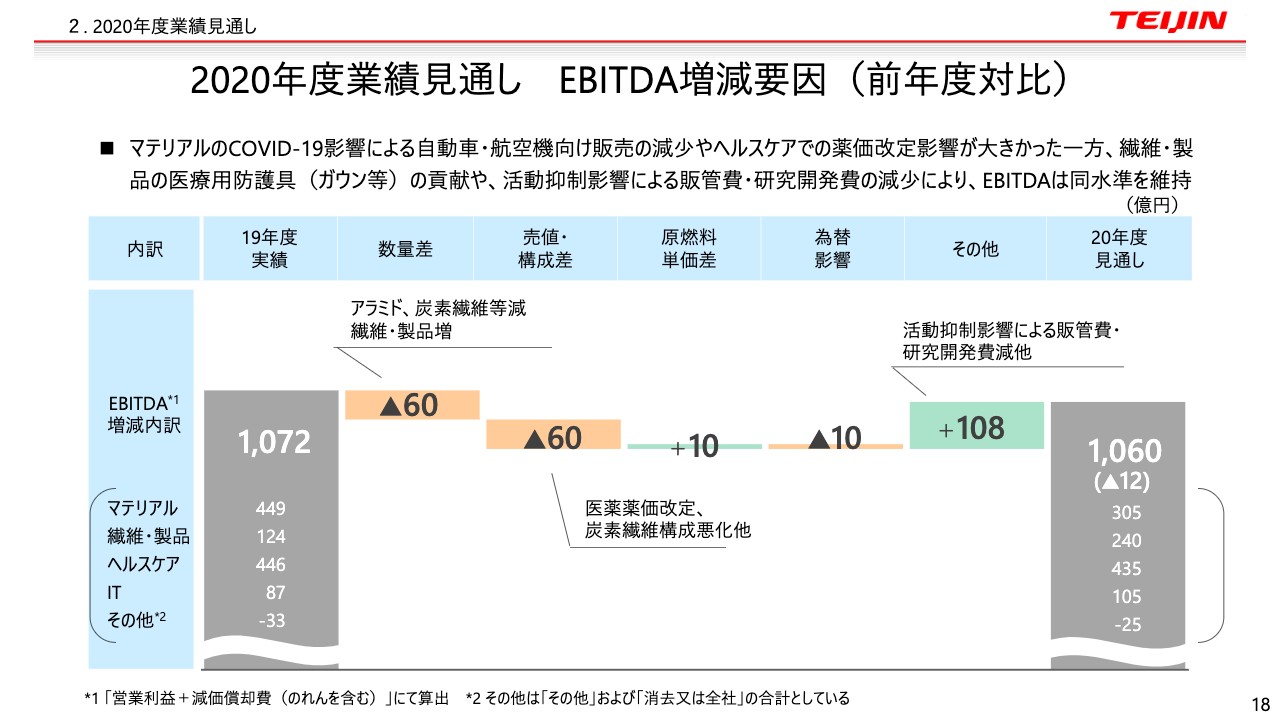

2020年度業績見通し EBITDA増減要因(前年度対比)①

次に18ページは全体のEBITDA増減要因でございますが、マテリアルとヘルスケアを分けたほうがわかりやすいので次のページ、19ページをご説明申し上げます。

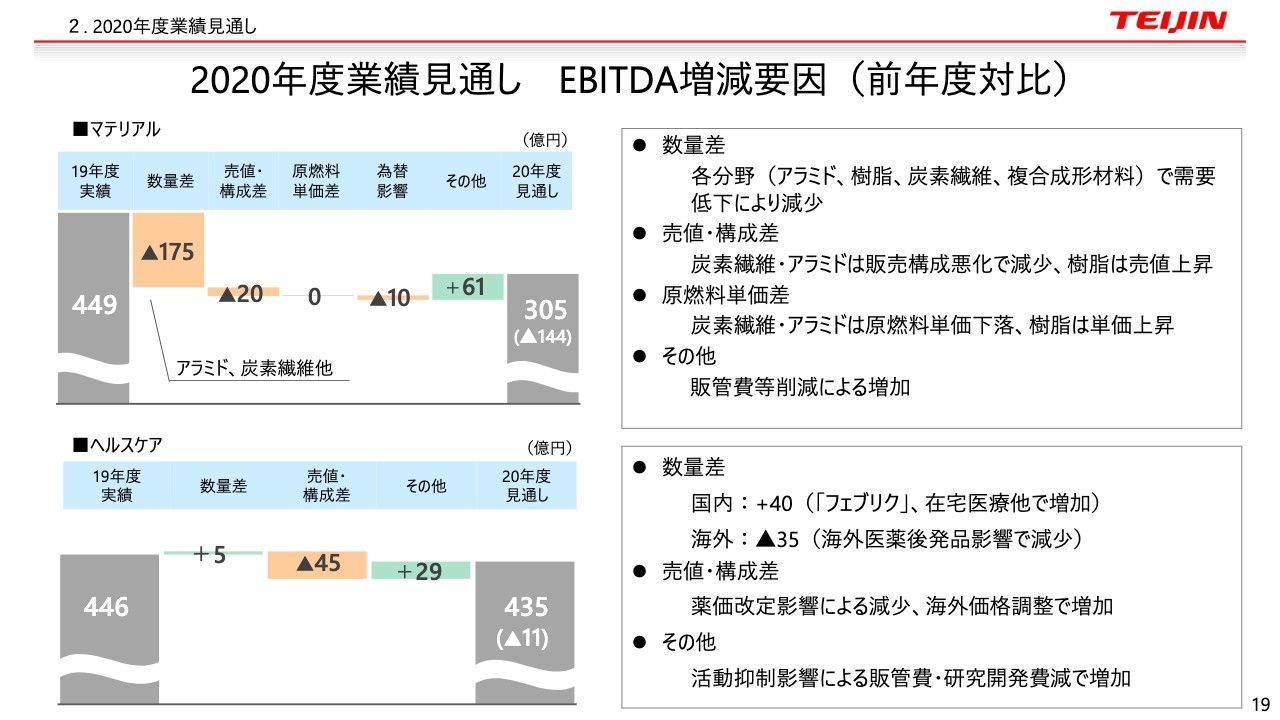

2020年度業績見通し EBITDA増減要因(前年度対比)②

マテリアルとヘルスケアの通年見通しのEBITDAの増減でございます。まずマテリアル、これは前期449億円が305億円ということでございますが、販売数量差が175億円ということで、これが一番大きな要因ということでございます。

各分野で需要が低下しているということでございますが、影響度合いでいいますと一番大きいのはアラミドと、次に炭素と。樹脂、複合成形材料がそれに続くということでございますが、こういった影響が出ていると。

一方売値・構成差のところ、ネットするとマイナス20億円ということでございます。こちらのほう、特に炭素繊維なんかは販売構成差、航空機向けが減少して一般産業用途・レクレーションが増えたということでの構成差。

一方樹脂のところ、こちらのところはスプレッドの悪影響が第3四半期前にけっこうあったというところでございます。アラミドのところも販売構成で見れば自動車向けが回復したというところが、逆にいえば販売構成自体としては製品単価が若干下がったというところでございます。あと販管費のところは、これは本社の販管費、工場の固定費含めて削減をしたということでEBITDAが増加しております。

あとヘルスケア、これも第3四半期とほぼほぼ同じ状況でございます。数量差、「フェブリク」、在宅医療等で増加した分と、海外は後発品が出たということでの減少ということで、ネットしますと若干プラスというところ。

売値・構成差、これは薬価改定影響と海外の価格調整の若干のプラスがあって、ネットすると45億円ということでございます。あとその他、これは販管費の減少と研究開発費の減少ということで、活動抑制ということで費用のほうが減少しているというところでございます。

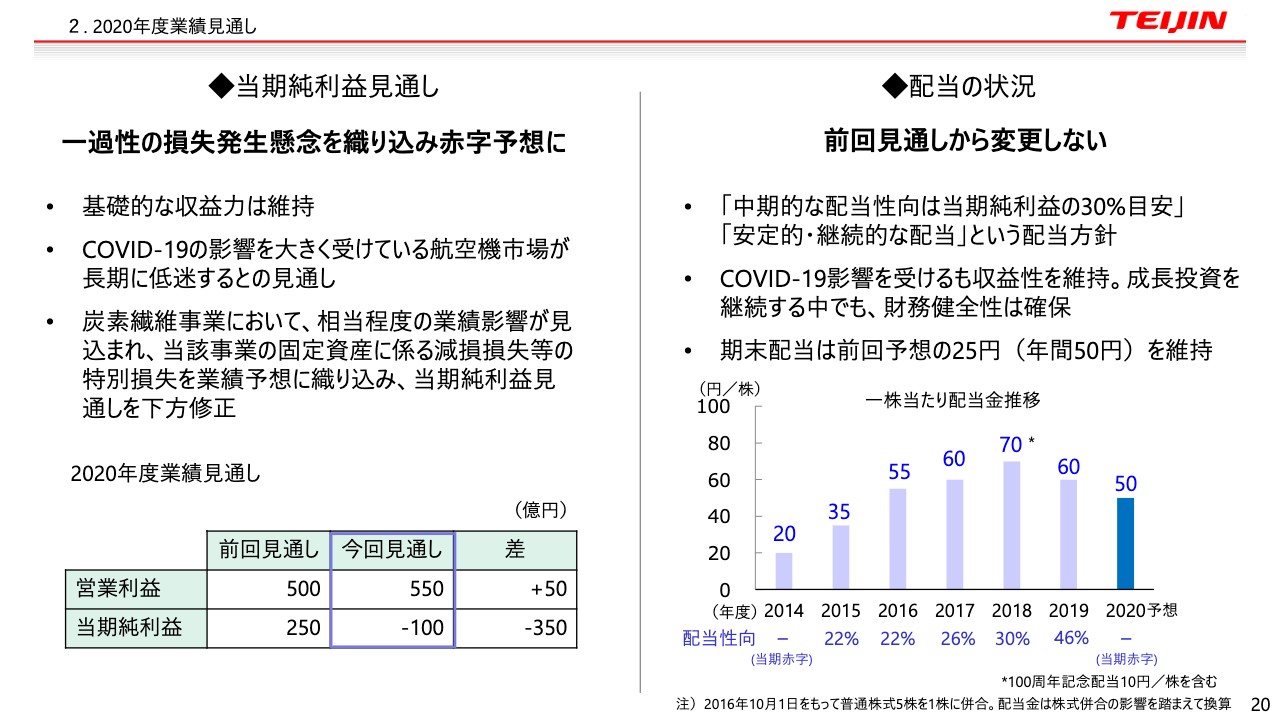

当期純利益見通し

次の20ページをご覧ください。当期純利益でございます。今回炭素繊維にかかる固定資産の減損損失懸念、これを通期見通しに反映しております。ただ全体として炭素繊維以外のところ、今のところは基礎的な収益力は維持されていると考えています。

航空機市場が長期的に低迷するという中で、長期低迷する中での事業計画、工場がなかなか稼働できないという中で稼働時期なんかを見極めながら、今修正の事業計画の見直しをしております。現時点でまだ事業計画見直しの最中でございますが、相当程度の業績影響が見込まれるという意味で、当該事業の固定資産における減損損失を予想の中で織り込むということをしております。

当期純利益見通しは250億円からマイナス100億円ということで、350億円下方修正でございます。あと配当でございますが、配当方針、これは「中期的配当性向が当期純利益の目安30パーセント」ということでございます。あわせて「安定的・継続的」ということも配当方針に掲げています。

今回COVIDの影響を受けておりますが、営業利益ベースの基礎的収益力、こちらのほうは維持ができているという中で、あわせて成長投資をしても財務健全性は維持できるということでございますので、期末配当は前回と同じ年間50円、期末25円、これを維持させていただきたいと考えております。

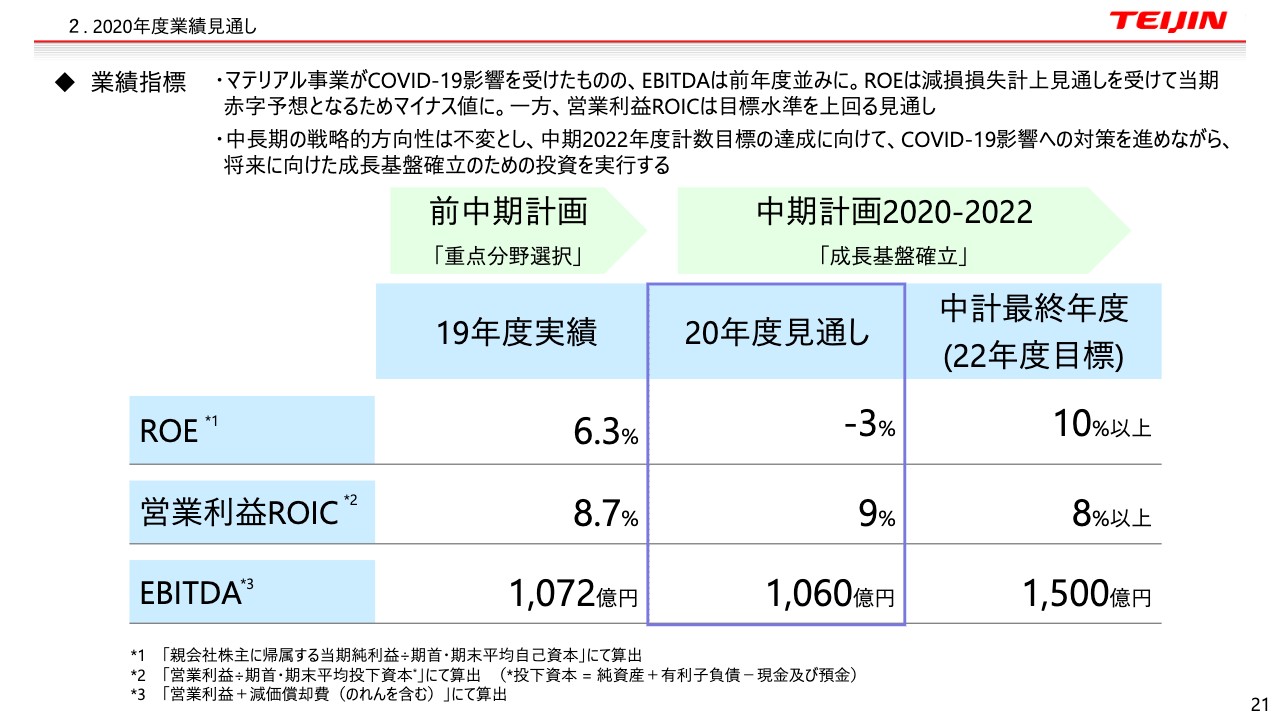

業績指標

あと全体業績指標のまとめでございます。ROEは20年度見通しマイナス3パーセント、それから営業利益ROICは9パーセントということで、中期の最終目標年度から見ますと、ROE、これからまた21年度以降改善していきますが10パーセントクラスのギャップがあると。それから営業利益ROIC、こちらのほうは現時点で中期の目標水準には、ほぼ到達していると。

EBITDAは前期から若干減少の1,060億円ということでございますが、今後中期的に向けて、また1500億円に向けて推進していくということでございます。私からの説明は以上でございます。次はトピックスでございます。

航空機向け炭素繊維事業におけるCOVID-19影響

鈴木純氏:どうも、鈴木純です。トピックス、炭素繊維事業とジャパン・ティッシュ・エンジニアリングに関してご説明させていただきます。まず炭素繊維事業について減損の見込みが高いということで今回発表させていただいたので、その背景と、それからどんなふうに私どもが炭素繊維事業を考えているかということに関してご説明します。

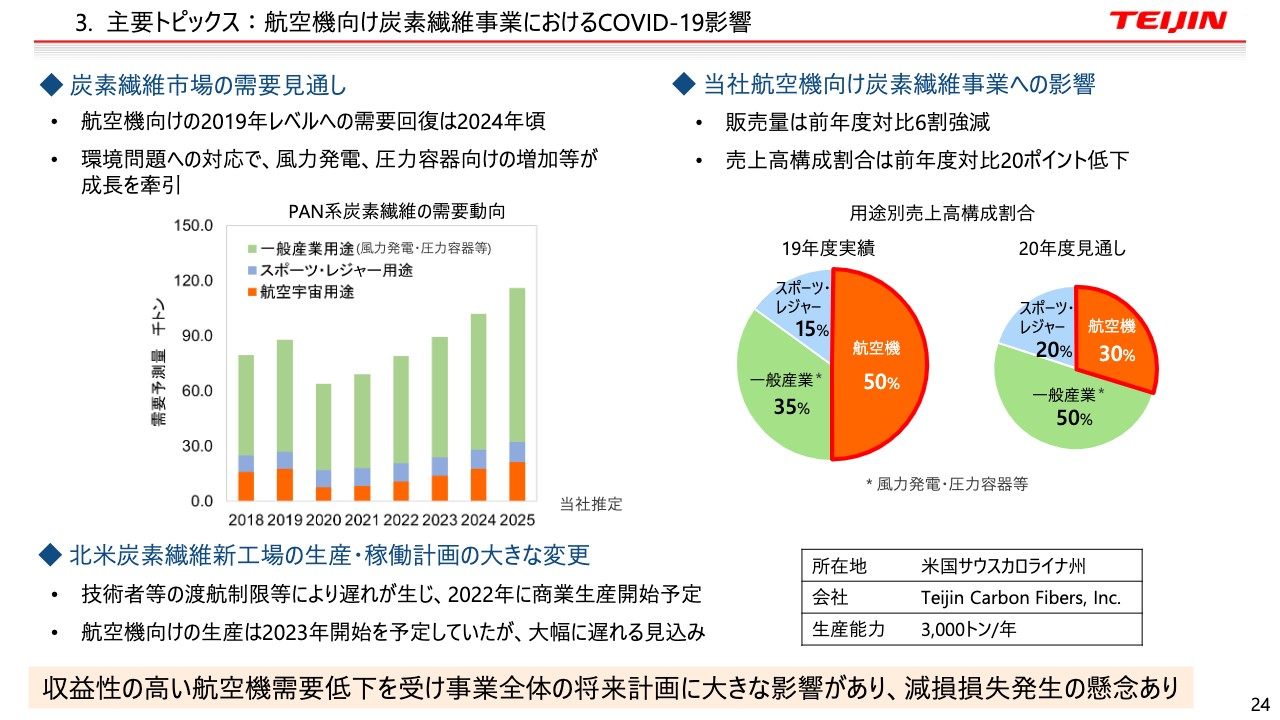

24ページ、左上ですけど、世界的な炭素繊維需要の需要見通しで、2018年から2025年まで、一応私どもの推定でございますけども、用途別に分けて色分けで示してあります。一般産業、ここに風力とか圧力が含まれる。次がスポーツ・レジャー、レクリエーションと呼んでいるところ。それからオレンジのところが航空宇宙用途。

こう見ていただきますと、2019年に約9万トンぐらいの全体での需要があったものが、この全体としてグローバルでの需要が戻ってくるのが23年、24年ぐらいかなというような状況でございます。

ただこの間、もちろん航空機もよく見ていただくと徐々には戻ってきてますけども、大きくこの間戻ってくるというか、需要が非常に強いのは一般産業用途、特に環境への対応で風力発電・圧力容器等の増加が成長を牽引していくだろうと見ております。

これがグローバルの状況ですけども、右の上が私どもの会社での炭素繊維の状況でございます。円グラフで昨年度の実績の売上高、これの構成割合。右が今年度の見通しの売上高のチャートでございます。

大きさが売上高そのものを示しているんですけども、航空機の販売量というところがオレンジで書いてありますけど、昨年度私どもの売上の約50パーセントあったんですけど、20ポイント低下して今年度は30パーセントぐらいになってしまうだろうと。全体も、この航空機の売上高が減った分が売上高に効いてきまして、円自体が縮小しているというのが現在の状況でございます。

それと左の下にいって、北米炭素繊維新工場の生産・稼働計画の大きな変更、これもともと2020年の秋口に稼働するつもりで工事を行ってまいりました。

ところが技術者等の渡航制限等がございまして、21年にはできるかなと思ったんですけれども、今の状況をしっかり見てみますと21年度中に立ち上げることはけっこう難しい。というのは私ども、技術者を大量に送り込んで一気に試運転から生産に関わることを試験しながらやろうと思ったんですけど、そういう体制が今のままでは組めない。

そうすると間欠運転的なことで試験をしながら立ち上げていくというと、立ち上げ自体も時間がかかってしまうということで、実際の商業生産は2022年度に今ずれ込むかなと思ってます。その上、この上に書いてあるグラフをご覧になればわかるとおり、実は19年私どもが増設する前の段階で、要するに供給できていたぐらいのグローバルのデマンドが戻ってくるのは23年、24年ですから。

北米のところも実はなかなか、どのくらい作ったらいいんだろうかというあたりを今計画を見直しているところですし、航空機向けに関しましては生産を20年度からすぐに始めて、実際の認証をとっていかなきゃいけない作業があったわけですけど、そこの部分が、特に新型機の開発というものの遅れが、私どものほうには大きく響いていると。

このへんが大幅に遅れる見込みが出てきまして、このへんをかけ合わせますと、私どもの炭素繊維、やはり収益性の高い航空機需要というものにかなり依存した計画を立てておりますので、それがいつ頃にくるんだ、いつ頃から動かしたらがいいんだ、ということを今計画、精緻にに見てますけども、やはり償却年数と固定資産をかけ合わせますとしばらくはなかなか難しいかなということがあって、減損損失が発生する懸念が高いなと判断した次第でございます。

帝人の航空機向け炭素繊維中間材料事業への期待

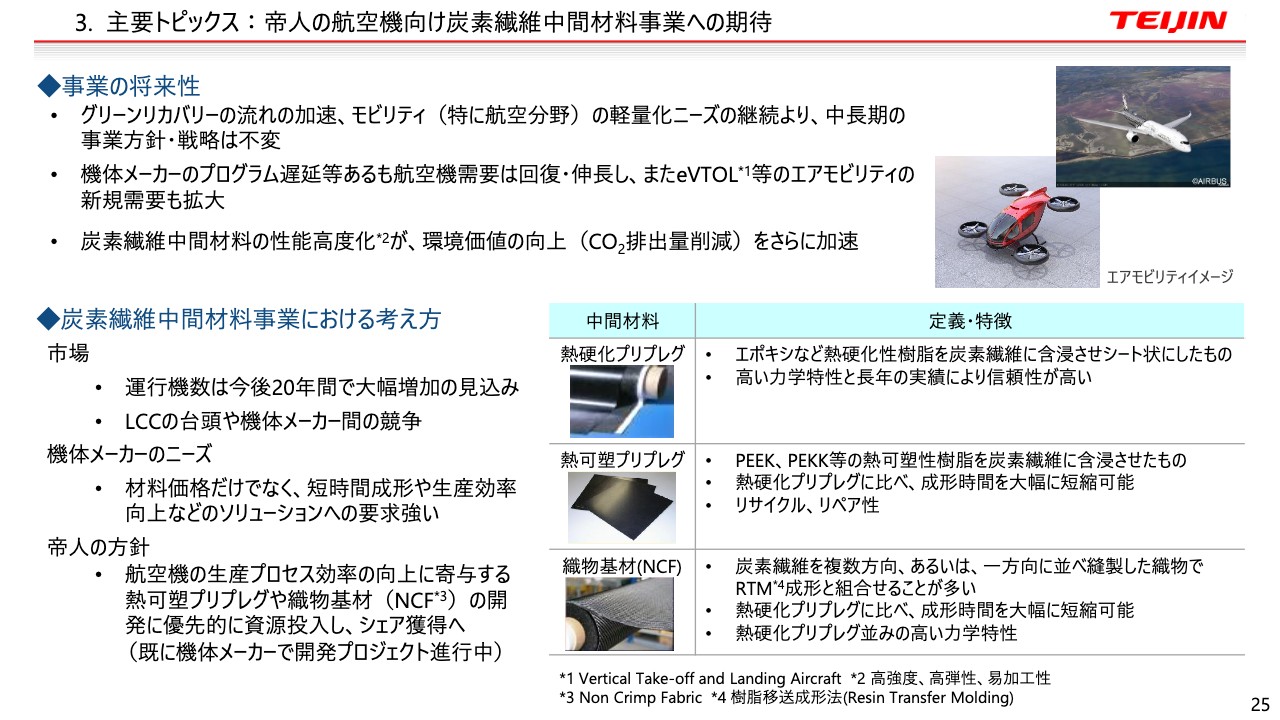

次25ページでございます。ただそうは言っても、私どもの炭素繊維中間材料事業にはものすごい期待をかけております。ここに書いてありますように、グリーンリカバリーの流れは強くて、「飛び恥」という一方ネガティブなこともございますけども、航空機分野は一番軽量化ニーズが高いところでございます。

ですからここに向けてのニーズは極めてまだ高いだろうと思っていますし、それから航空機需要自体、なかなか小さいグラフでご覧になりにくいかもしれませんけども、これは本当にいろいろなデータがございます。

先ほど使ったデータは私どもの推定でございますけども、公表されているいろいろなデータを含めて割と保守的に見たところで24年ぐらいかなというデータをもとに作っておりますけども、必ず回復してくるだろうとは思ってます。

それからここに書いてあるような、垂直離着陸型のエアモビリティなんてものの新規需要も拡大してまいりますし、それから私どもが推しているのは炭素繊維中間材料の性能の高度化、すなわち高強度・高弾性・易加工性なんていうものが、環境価値の向上あるいはトータルコストの削減ということにも、非常につながってくるだろうと思ってます。

ですから、私どもはまだまだ航空機中間材料事業というものは、今後20年間……3年とかのレベルではないです。20年間ぐらいで見た時には大幅増加するだろうと思ってますし、それから機体メーカー側の、例えばボーイングさんやエアバスさんというところは価格だけではなくて、短時間成形や生産効率向上などのソリューション要求が非常に強いものがございます。

それに対して私どもはなにをやっているかというと、航空機の生産プロセス効率の向上に寄与する熱可塑性のプリプレグや織物基材、いわゆるNCF、Non Crimp Fabricと呼んでいるようなものの開発に優先的に資源投入して、シェア獲得と書いてありますけども、基本的は新しい素材でございますので、新しいものの採用を積極的に進めてきているというところでございます。

炭素繊維事業の短中期的アクション

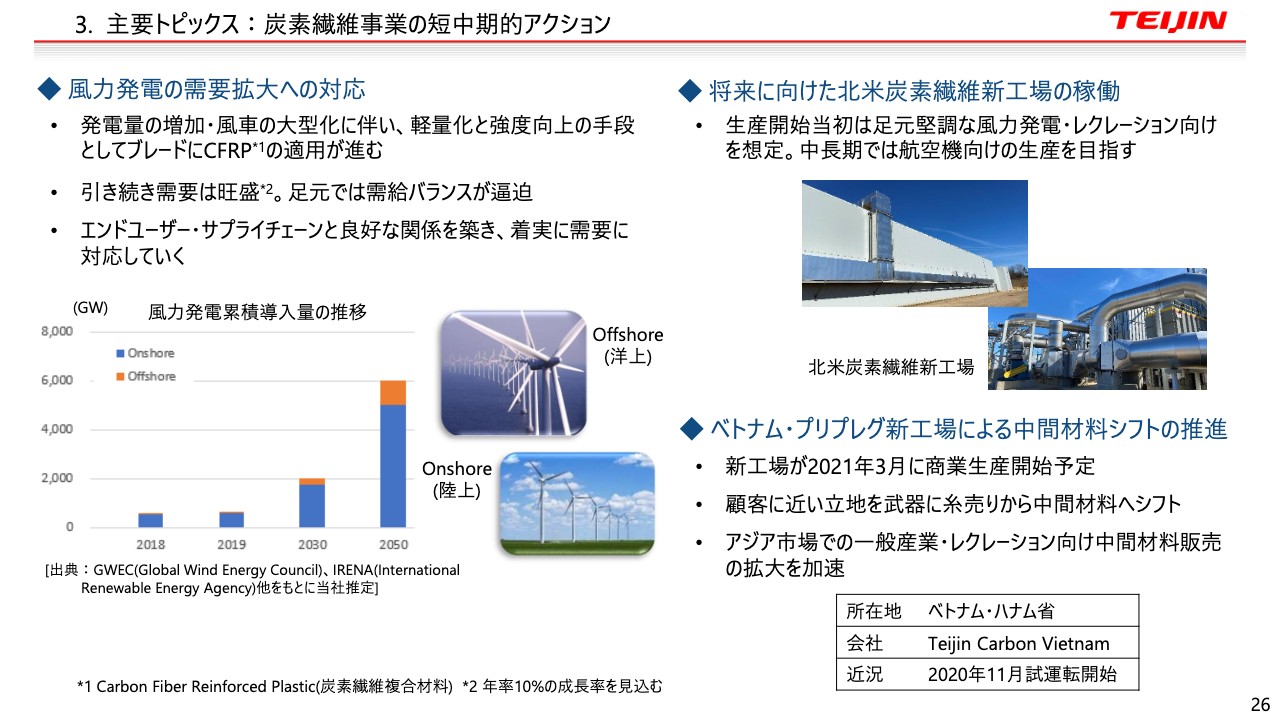

次26ページにいきまして、ただ「20年」だけ言っててはどうしようもないんで、じゃあ短期的あるいは中期的ぐらいにどういう対応を、航空機が戻ってくる間どうしていくのかということでございますけれども、これに関しましてはやはり風力発電というところが大きな需要として今見えてます。

大型ブレード、特にオフショアなんかではブレードが大きくなるにつれて必ず炭素繊維でブレードを作らなければいけないような強度が必要になっている。ここにザクッとグラフが書いてありますけども、風力発電量導入量で書いてありますけども、年率約10パーセントぐらいの勢いで風力発電は伸びていくだろうと。

ここは今非常に需要が旺盛です。私どものところにも需要、非常にほしいという話は大量に受けております。このあたり、環境関係のところにしばらくは出していけるのではないかと考えております。

北米でございますけども北米炭素繊維工場、先ほど申し上げたように22年ぐらいの稼働開始を想定しています。そこではもちろん航空機を作りたいんですけども、まず最初はこの環境用途、風力発電あるいはレクリエーション向けということをしっかりと作って、量産の実績をちゃんと作っていくことをしながら、航空機の認定を徐々に進めていこうというようなことを考えております。

一方ベトナムに実はプリプレグ新工場を現在作っておりまして、2021年3月に商業生産開始予定でございます。こちらは主に航空機ではなくて、レクリエーションなどのほうのプリプレグ、中間材の供給拠点にしていこうと考えております。

これはレクリエーション市場、基本的には加工はほとんど東南アジア系で行われておりますので、その部分に近いところで物を作って出していくというようなことをして、多少なりとも付加価値を上げることを進めていきたいなと考えております。

ジャパン・ティッシュ・エンジニアリング社への株式公開買付け (TOB)

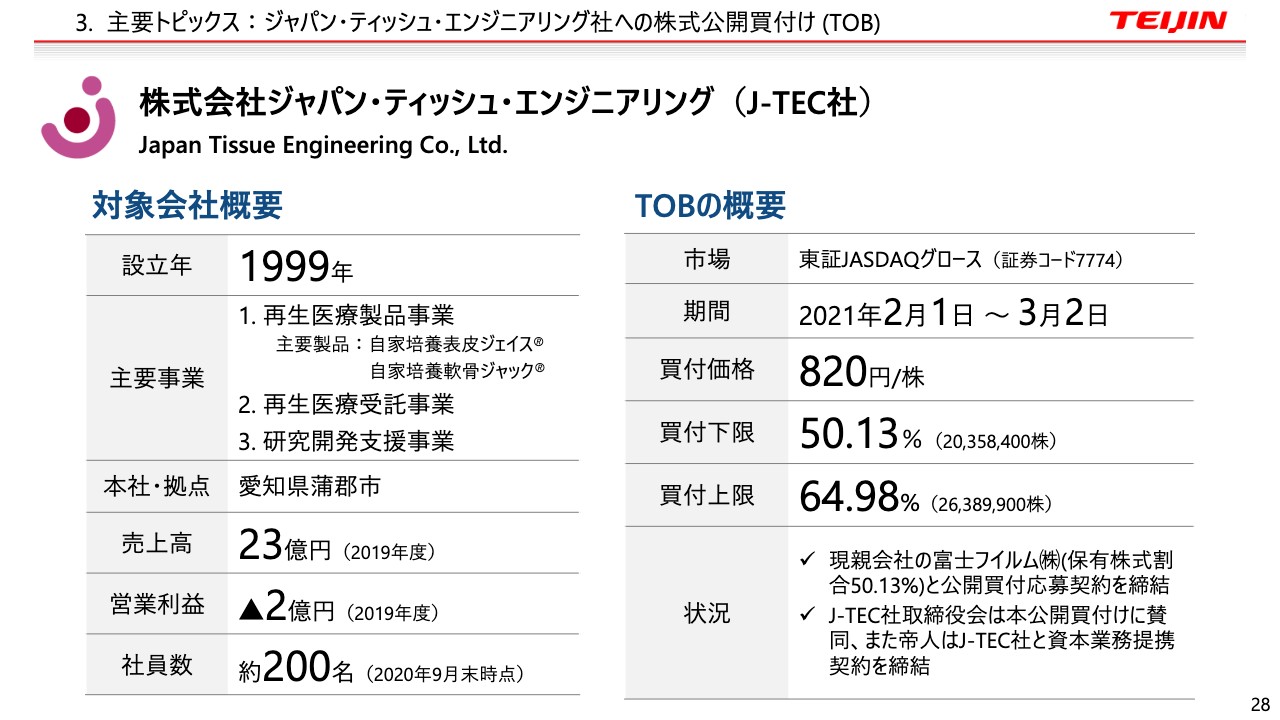

続きまして27ページ、ジャパン・ティッシュ・エンジニアリングに関してご説明させていただきます。もう1枚めくって28ページでございます。1月29日に株式公開買付けをしますということを開示いたしました。ここに書いてあるのはジャパン・ティッシュ・エンジニアリング、J‐TECの概要でございます。

99年に設立されて20年以上の歴史がある、事業としては再生医療製品事業として、ここには主要製品として皮膚の「ジェイス」と軟骨の「ジャック」が書いてありますけども、今は国内では10製品、こういう医療用細胞製品というものが承認されてますけど、そのうちの3つを上市、販売している会社でございます。本社は蒲郡、昨年度の売上が23億円で昨年度は2億円の赤字、社員数は約200名。

右にいきましてJASDAQグロースに上場していること。それからTOBとしては3月2日までという期間にしております。買付価格は820円、富士フイルムさんがお持ちである現状の50.13パーセントを下限、上限は64.98パーセント、3分の2以下というところにして現在TOBを行っているという状況でございます。

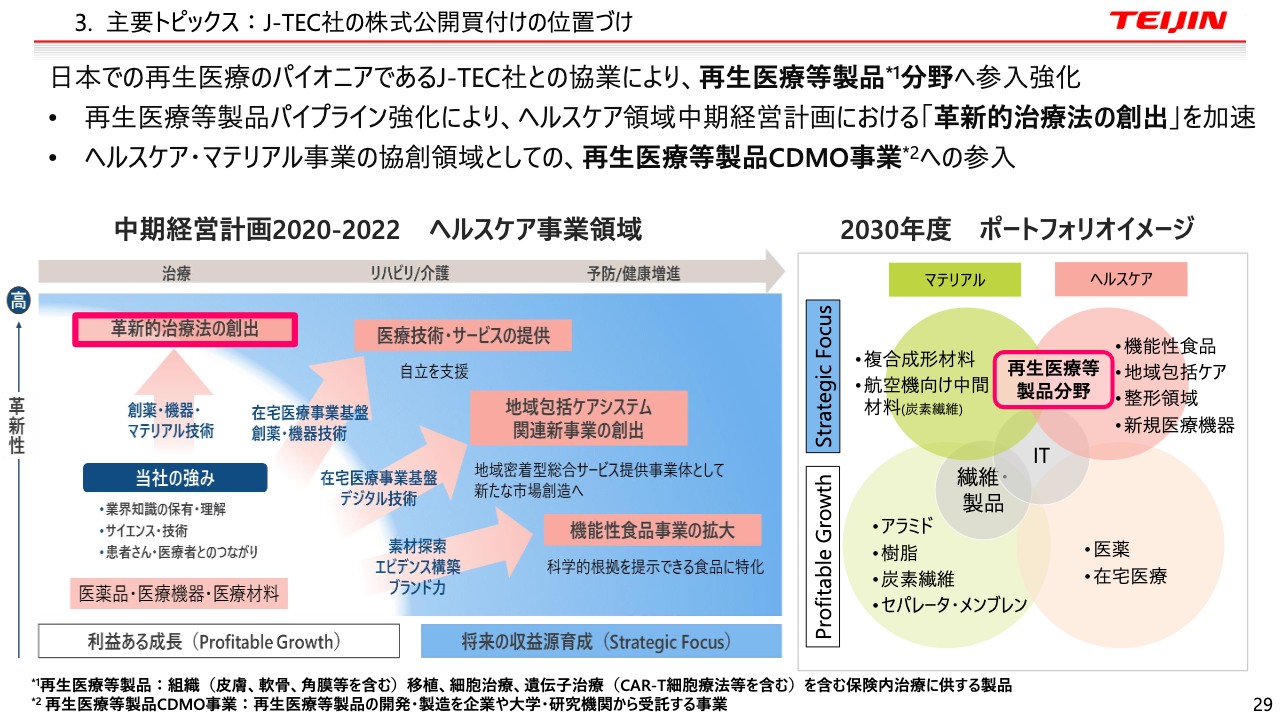

J-TEC社の株式公開買付けの位置づけ

もう1ページいって29ページでございます。私どもとしても、なんでJ‐TECという会社を買いにいくのかというところでございますけれども、先ほど申し上げましたようにJ‐TECさん、再生医療のパイオニアでございます。ですから私ども再生医療等製品分野というところへ、すでに多少はやってるんですけども、本格的な参入をしてみたいということでございます。

それはどういうことかと、それをブレイクダウンしますと左下の絵で、これはヘルスケアのイメージをお示ししていたものですけども、治療の中でもやはり「革新的治療法の創出」というところは、実は非常に重要な分野でございます。

ここに向けて再生医療等製品、すでに3製品を持たれているJ‐TEC、非常に強いものがあると思いますし、後で述べますけども個人の物に個人でちゃんと合わせたものをお返しするような技術をお持ちしている。

それからもう1点、先ほどもちょっと言いましたけども、ジャパン・ティッシュ・エンジニアリングのメイン事業としては、再生医療品等の受託事業というものを行っております。私ども帝人、ヘルスケア、マテリアル、それからそれらを支えるエンジニアリングというもの、ここを自信を持っておりますけども、それを持ってしてこのCDMO事業というところへの参入が行えるのではないかというようなイメージを持っております。

これは右下のところに、ポートフォリオのダルマの図をいろいろなところでお見せしてますけども、今まで書いてなかったものがポコっと入ってきたわけですけども、やはりこの再生医療等製品分野はStrategic Focus、私たちにとって新しいチャレンジだけども、2030年にしっかりと成長している、将来の基盤事業の1つということにしていきたいという意思で、ここと一緒に事業を始めようと考えている次第でございます。

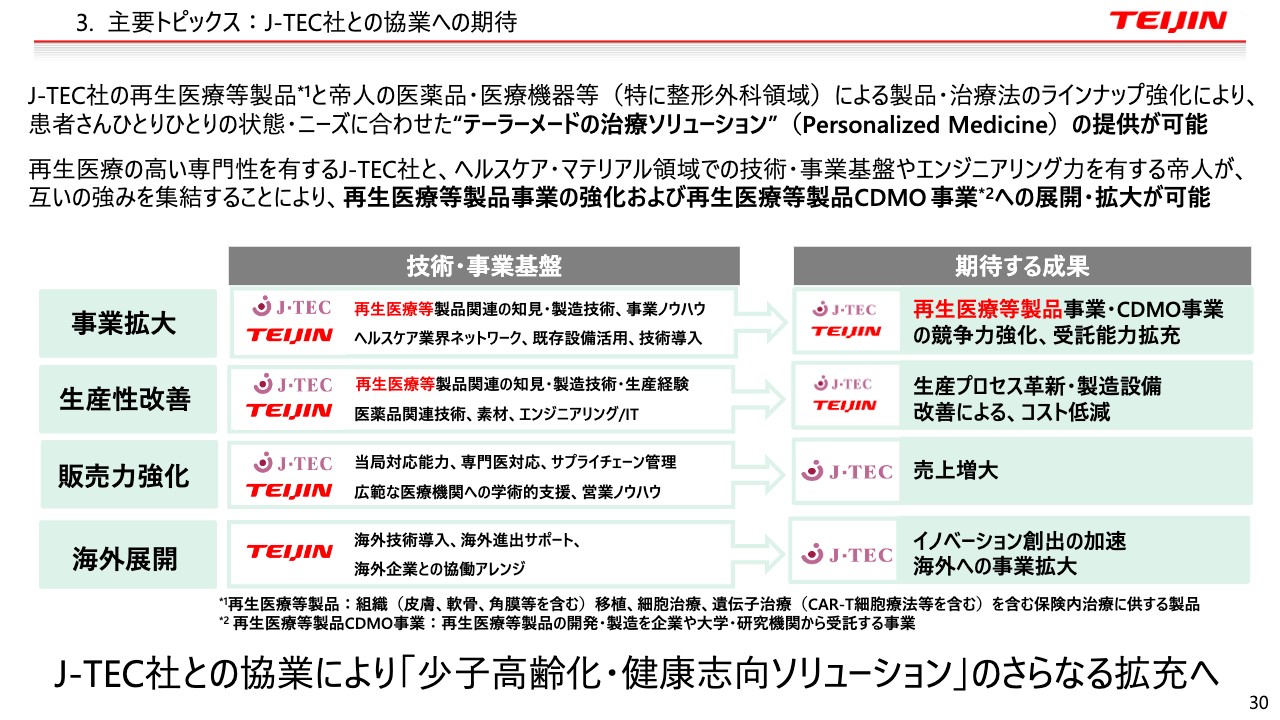

J-TEC社との協業への期待

もう1ページ、30ページにいっていただいて、ここに協業への期待が述べられております。先ほどすでに話してしまいましたけども、J‐TEC社の再生医療等製品、特にさっき言った「ジャック」、あれなんかは人工軟骨でございます。軟骨製品。それと私ども、例えば帝人ナカシマメディカルにおきましては、医療機器のほうで人工関節の事業を行っております。

こことはお医者さんも患者さんも重なってて、患者さんにとってどういうソリューションがベストなのか、私どもがご提供できるものをいろいろ増やしていくということは非常に意味があることだと思っています。

将来、これはいつになるかわかりませんけども、患者さん一人ひとりの状態やニーズに合わせたテーラーメイドの治療ソリューション、いわゆるPersonalized Medecineというものを私どもは将来のイメージとして持っておりますので、こういう方向に進んでいくのには非常に良い足掛かりをご一緒にできるかなと思っております。

またこれは先ほど少し述べましたけども、再生医療の高い専門性を有するジャパン・ティッシュ・エンジニアリングとヘルスケア、マテリアル、それからエンジニアリングを有する帝人が互いの強みを集結することによって、再生医療等製品事業の強化および再生医療等製品CDMO事業への展開・拡大が可能だろうということで、事業的にも拡大が期待できる。

それから生産性の改善は、先ほど言ったような、生産プロセスの革新や製造設備改善によるコスト低減も期待できるだろうと思うし、販売力強化というところは、先ほど言ったように、特に関節などというところはすぐにシナジーがあるかなと想像がつきますし、また私どもの営業部隊と合わせることによって、さまざまなシナジーが期待できるなということも考えております。

また現在ジャパン・ティッシュ・エンジニアリング、国内だけの事業でございますけれども、私どもがいろいろと海外というところを考えたり、いろいろなコンタクト、あるいはいろんなものを持っておりますので、海外展開への足掛かりにも、J‐TECさんと私どもが組むことによって進められるのではないかと考えております。

これは未来の社会を支える会社になるということを申し上げてる私どもの、その中の1つの大きなソリューションの提供をするところである「少子高齢化・健康志向ソリューション」というところへの大きな足掛かりにしていきたいと考えております。私からは以上でございます。

新着ログ

「繊維製品」のログ