オリックス、3Q累計のセグメント利益は前年比37.6%減 不動産・コンセッション・航空機リースが減益

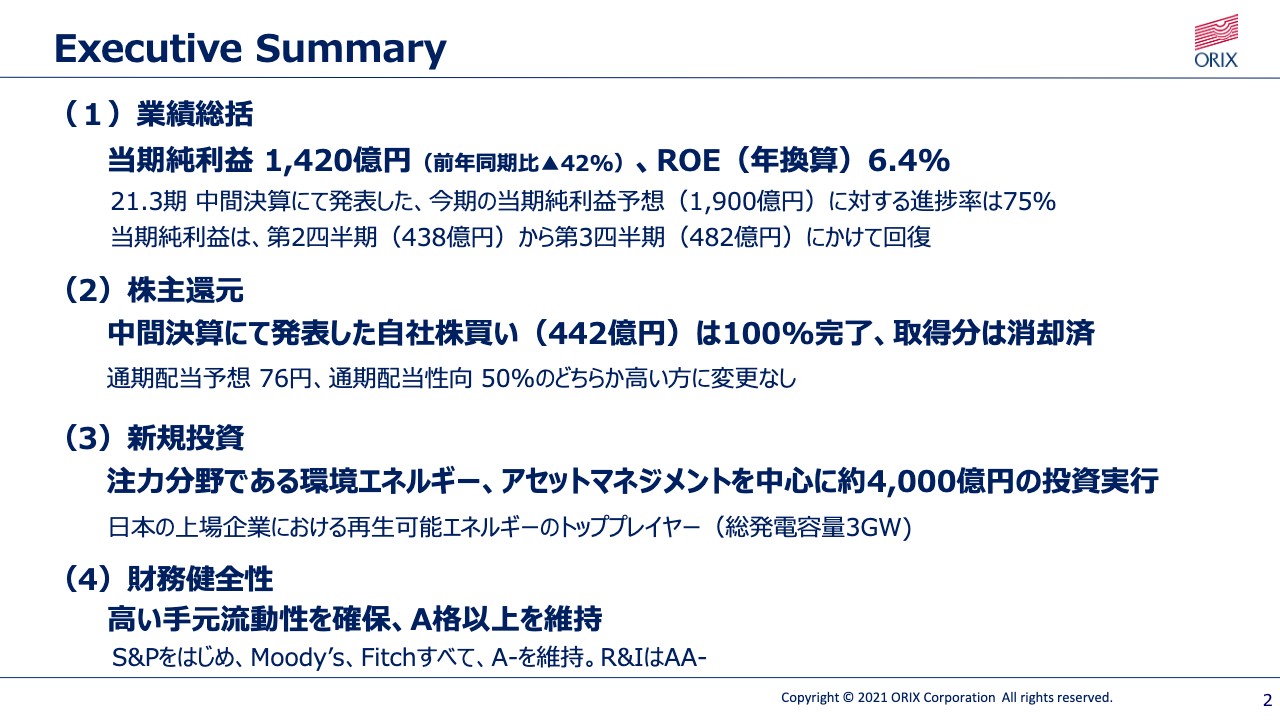

Executive Summary

矢野人磨呂氏:オリックスの矢野です。本日はご多忙のところ決算説明会にご参加いただき、誠にありがとうございます。さっそくですけれども、今期第3四半期の決算についてご説明させていただきます。

お手元に資料があるかと思いますが、資料の2ページ目をご覧ください。最初に、本日の説明会でお伝えしたいポイントをまとめてご説明させていただきます。

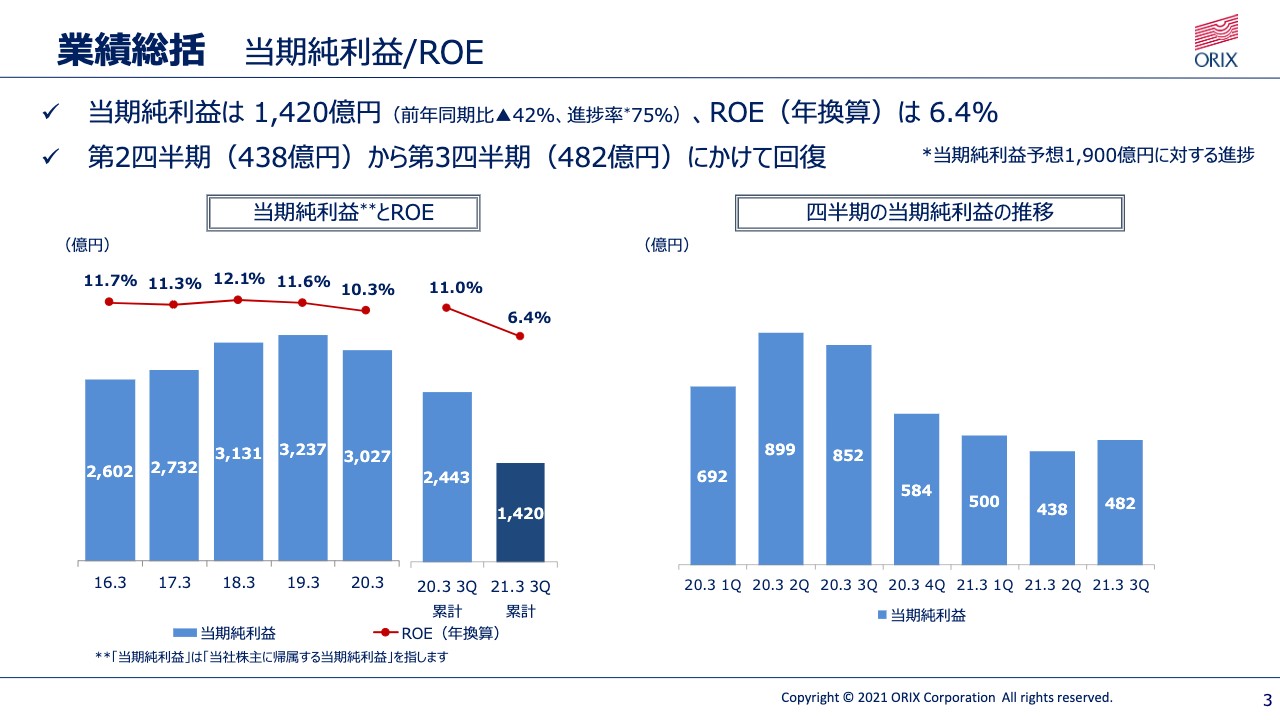

1点目、業績についてです。2021年3月期第3四半期までの当期純利益は1,420億円、42パーセント減となります。年換算のROEは6.4パーセントとなりました。第3四半期の当期純利益は482億円で、第2四半期と比べますと10パーセントの増益となっております。

今期の当期純利益の目標を1,900億円とすると中間決算期に発表しましたが、それに対する進捗率が、ちょうど75パーセントです。今期のガイダンスの1,900億円に変更はございません。

2点目は株主還元についてです。昨年11月2日に、442億円の自社株買いを発表させていただきましたが、今年の1月8日に実質2ヶ月で100パーセントすべて買取を完了いたしました。

また、取得した自己株式をすべて予定どおり7月29日に消却いたしました。我々は、内部留保をある程度新規投資に使わせていただきたいと考えるものの、不必要な資本は維持しないという方針には変更はございません。余剰資本につきましては、安定的な配当と機動的な自社株によって、株主のみなさまへ還元してまいります。

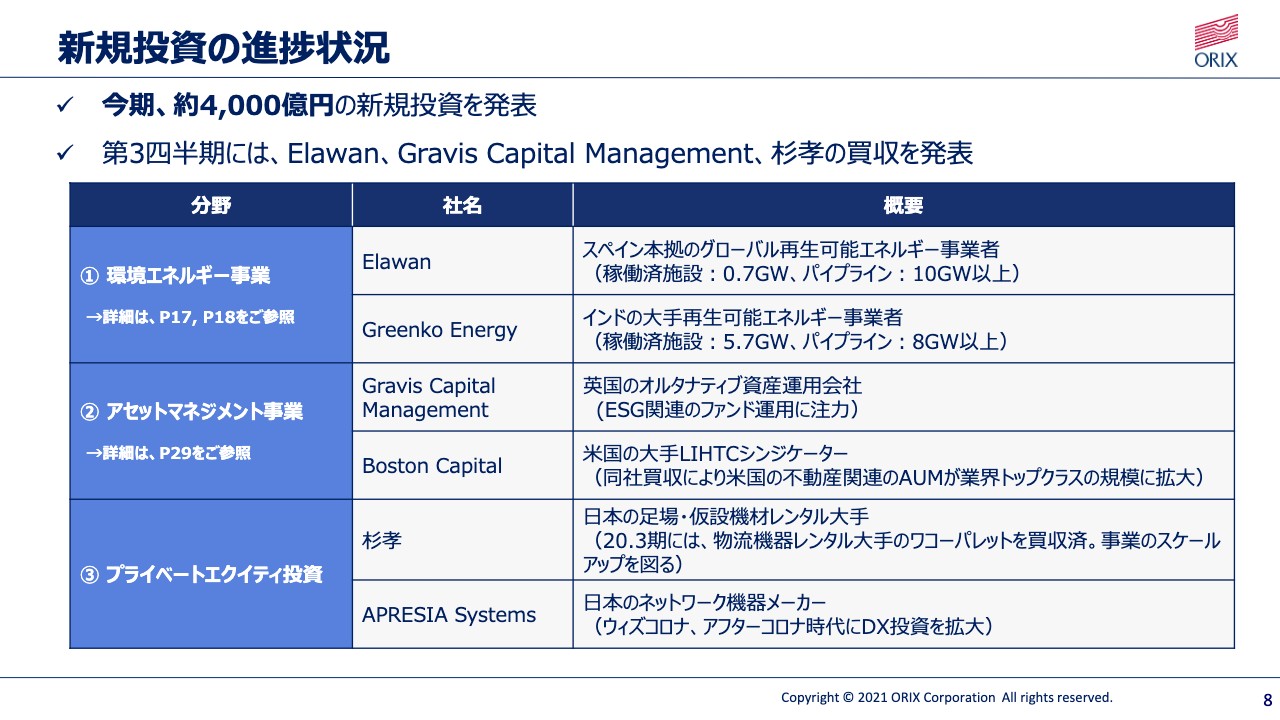

3点目は新規投資です。コロナ禍にあっても、オリックスは案件を厳選しながら、積極的に投資を行っていきます。第2四半期決算発表時に2,000億円の新規投資とお伝えしましたが、その後も案件が増え、今日までに約4,000億円の新規投資を発表させていただきました。再生エネルギーやアセットマネジメントなどの注力分野に、ここを中心に幅広く展開していきます。

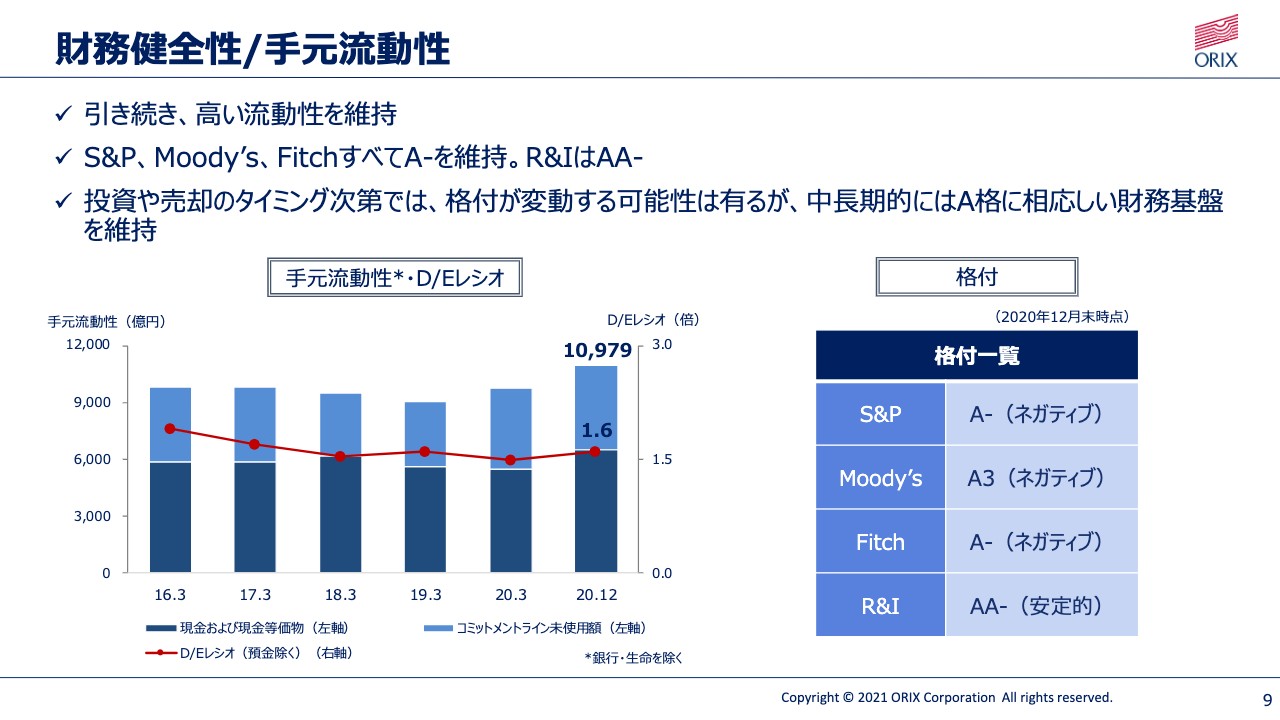

4点目は財務の健全性です。我々は引き続き、財務の健全性を維持しつつ、運営を行っていきたいと考えております。オリックス銀行、オリックス生命を除いた手元流動性が、12月末現在で1.1兆円と、高い水準を確保しています。格付に関しましても、すべての主要な格付機関において、A格以上を維持しており、この第3四半期にはFitchが現格付を据え置きました。

業績総括 当期純利益/ROE

次のページをご覧ください。ここから、それぞれのポイントについて説明させていただきます。まず、当期純利益とROEですが、数字については先ほど申し上げました。右のグラフを見ていただくと、第2四半期から回復基調に入ってくることがわかると思います。

業績総括 3Q累計セグメント利益の内訳

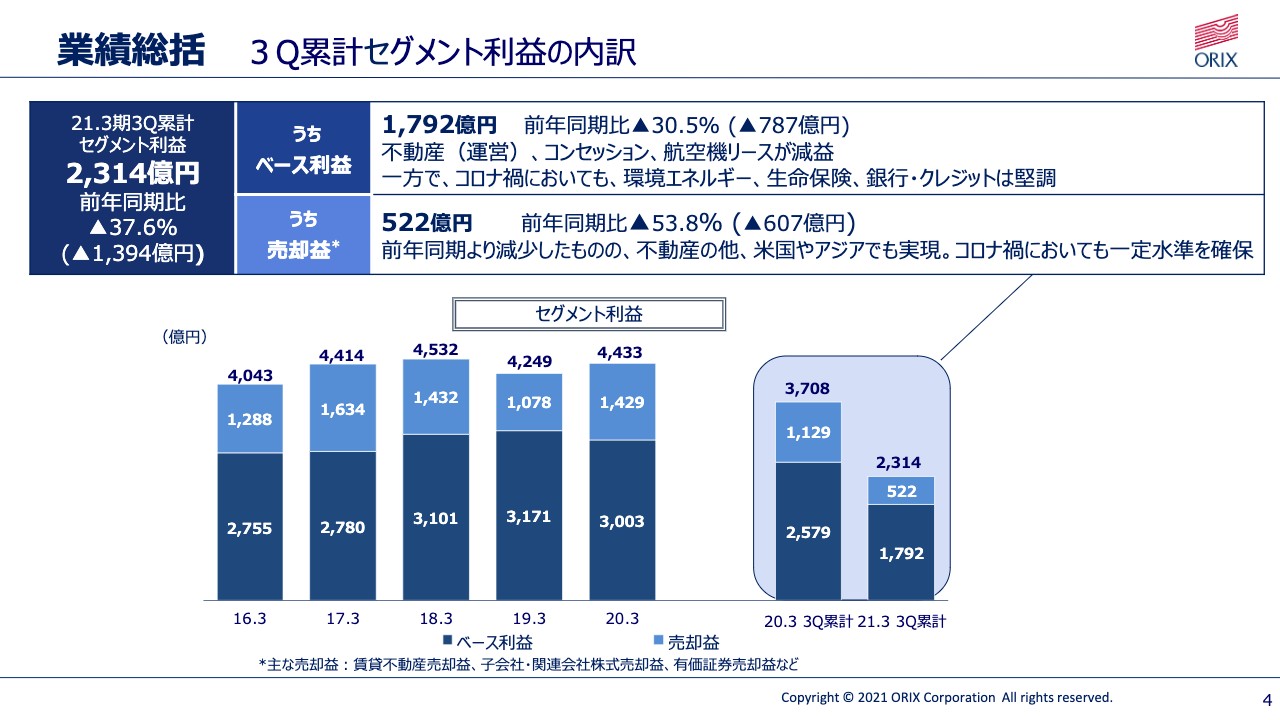

次のページをご覧ください。セグメント利益の内訳をベース利益と売却益に分けて説明させていただきます。9ヶ月累計のセグメント利益は、前年同期比37.6パーセント減の2,314億円となりました。そのうちベース利益は、次のページで説明するコロナの影響を大きく受けたいくつかのセグメントを除くと堅調に推移しています。

実際、環境エネルギー、生命保険、銀行・クレジット、ヨーロッパといったセグメントは順調で、当社の分散された事業ポートフォリオの有効性を示す証左だと考えます。売却益は、前年同期比では減少しましたが、不動産の売却益のほか、アメリカやアジアでも実現しており、コロナ禍においても一定の水準を確保しております。

業績総括 新型コロナウイルスの影響

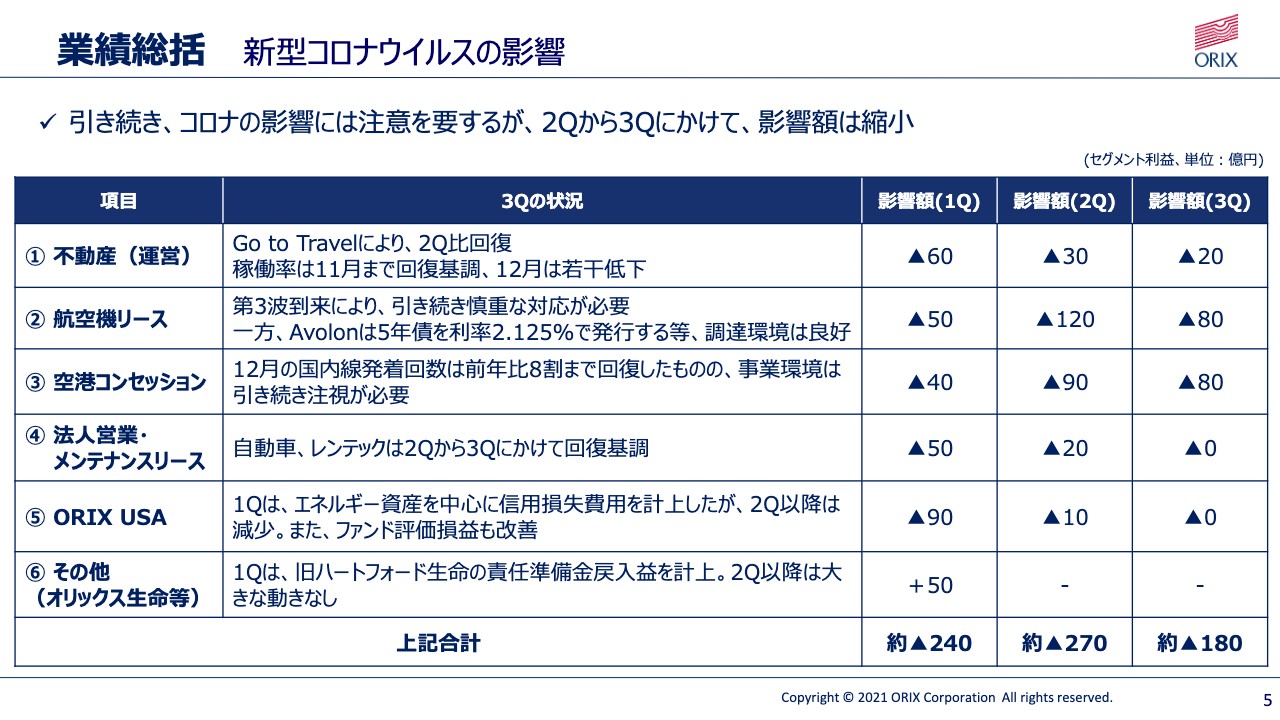

次のページをご覧ください。新型コロナウイルスの影響です。こちらは第2四半期に続き、第3四半期の利益に及ぼした影響を事業ユニットごとにお示ししております。

まず、不動産の運営事業ですが、Go to Travel事業の効果もあって、第1四半期では1桁台に低迷していたホテル、旅館の稼働率がこの第3四半期では大きく改善しました。

航空機リース事業は、引き続きコロナの影響を受けておりますが、ここについてはまた後ほどセグメントのご説明をさせていただきます。第2四半期に比べると、少しずつ改善しております。

空港コンセッションは、国内線において、12月の発着回数が前年比8割程度まで回復しました。ただ、緊急事態宣言が延長されたこともあり、今後の事業環境については、航空機リースともに注視する必要があると考えております。

上記3つの事業は、引き続きコロナの影響が残っておりますが、第2四半期から第3四半期にかけて、その影響額が縮小しております。一方、法人営業・メンテナンスリースとアメリカはしっかりと回復し、コロナの影響はあまり大きくありませんでした。

セグメント業績 (1)セグメント利益

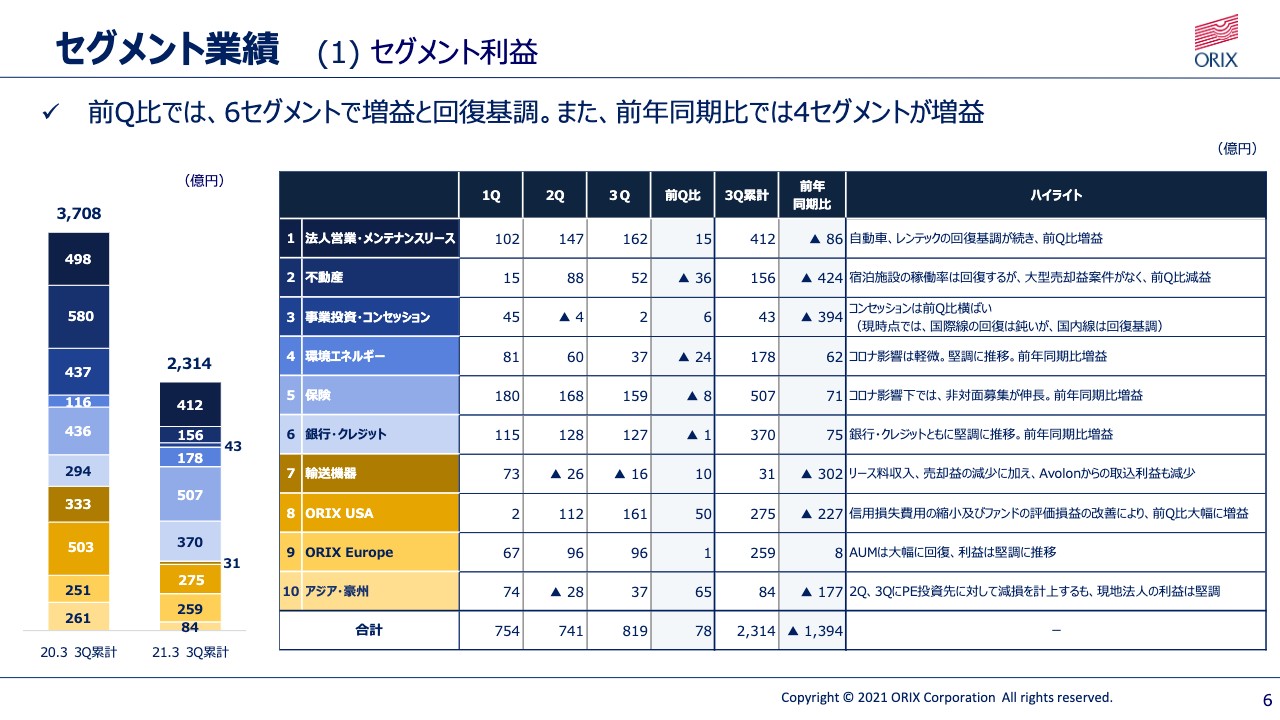

では、次のページをご覧ください。セグメント業績です。先ほど、多様な事業ポートフォリオを有することのメリットについてお話しさせてもらいましたが、第2四半期の比較で、10セグメントのうち半数以上、6セグメントの利益が前四半期比でプラスです。

また、前年同期比では4つのセグメントが増益となっております。セグメントごとの詳細情報は、11ページ目以降に掲載しております。ここでは、そちらをご覧いただきながら、それぞれ簡単にご説明させていただければと思います。

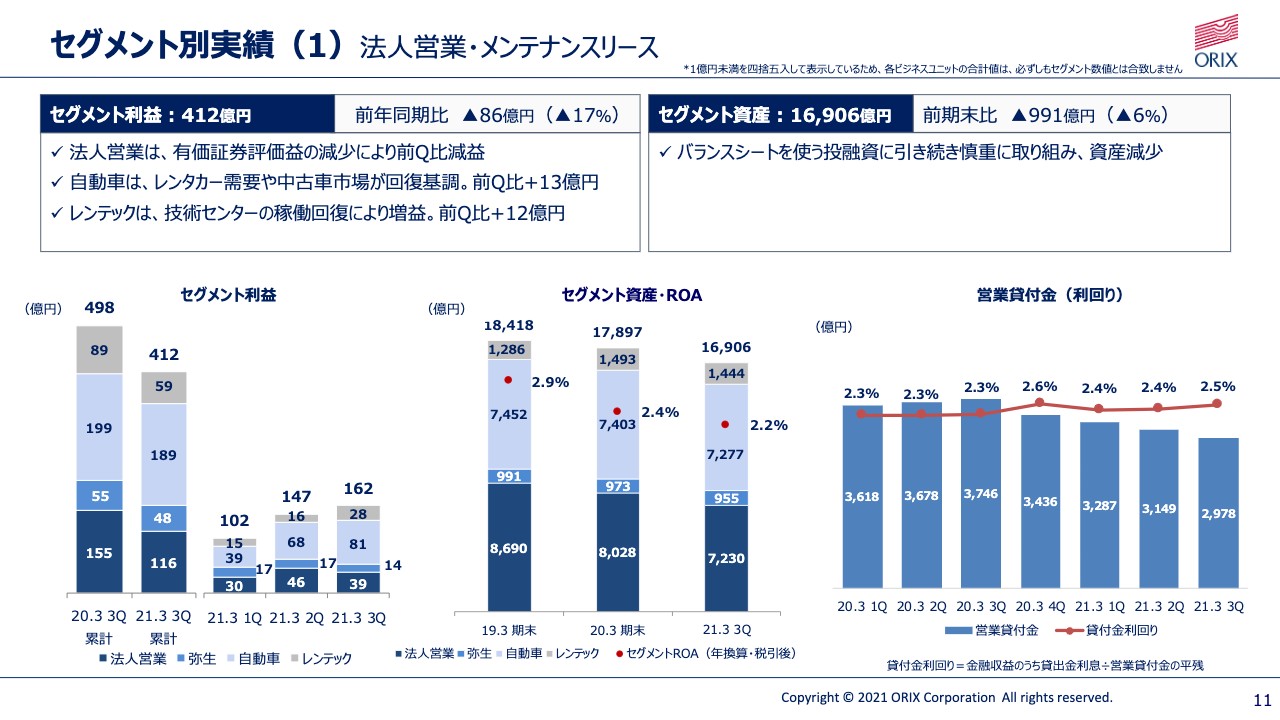

セグメント別実績(1)法人営業・メンテナンスリース

11ページ目をご覧ください。まず法人営業・メンテナンスリースのセグメントです。自動車がGo to Travel事業の追い風を受けて、レンタカーの需要が回復しています。また、レンテックは技術センターの稼働が回復したことから、前四半期対比で増益となりました。

なお、セグメント資産では、前期末比で991億円の減少となりましたが、低金利の厳しい環境が続いている中、当面はスプレッドの維持に努めて、資産残高を無理に積み上げるということはしておりません。

法人営業・メンテナンスリース事業について

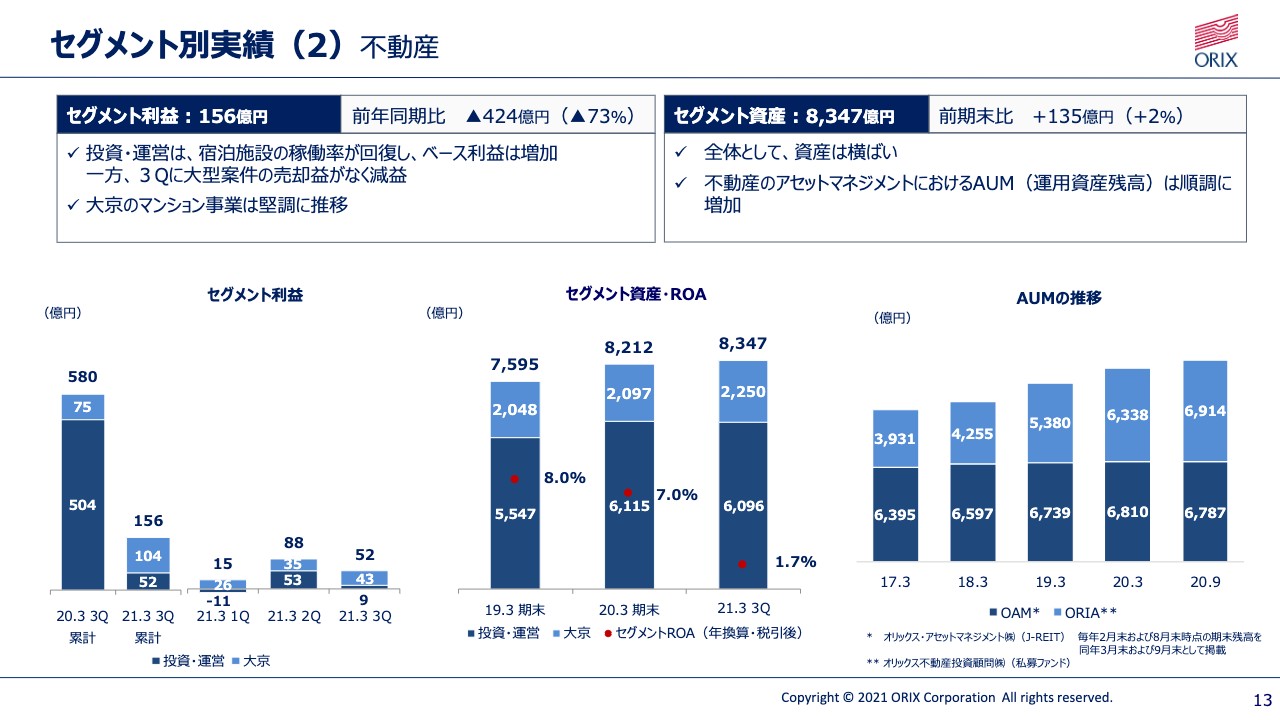

では、続いて13ページ目をご覧ください。こちらは不動産のセグメントです。運営・投資のユニットは、第3四半期に大型案件の売却益がなかったため、減益となりましたが、ホテル、旅館の稼働率が改善し、ベース利益が増加しました。また、大京は季節要因を考慮すると好調だといえると思います。

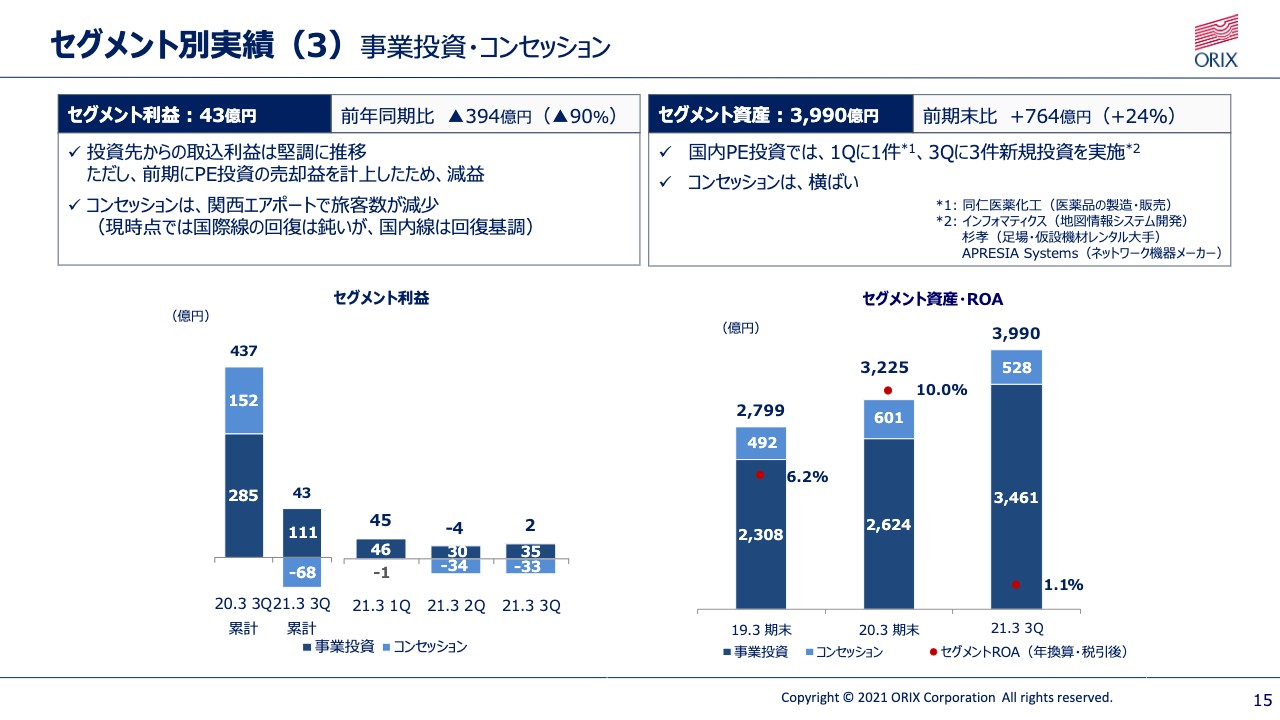

セグメント別実績(3)事業投資・コンセッション

続いて、15ページをご覧ください。事業投資・コンセッションのセグメントです。国内のプライベートエクイティ投資では、第1四半期に1件、第3四半期に3件と、コンスタントに新規投資を実現し、投資先は17先にまで拡大しました。

投資先各社の事業は総じて順調で、取込利益が堅調に推移しております。なお、当社が2020年1月に新規投資した小林化工、こちらはジェネリック医薬品の開発、製造、販売を手がける会社ですが、同社が製造した、白癬菌の薬剤の中に、睡眠導入剤が混入するという不祥事が発生しております。

我々は、まず被害に遭われた方々に誠意ある対応をし、また福井県や厚生労働省による調査、および外部の有識者による調査委員会の調査に全面協力をしながら、事態の全容の解明と再発防止策の策定を図っていきます。

これらの社会的な責任を、少しでも早く全うできるように、我々は出資者として、できる限りのサポートを行ってまいります。

次はコンセッション事業ですが、こちらは関西エアポートが運営する3つの空港において、国際線の回復状況が依然として鈍いものの、8月以降、国内線が回復傾向にあり、前四半期比では若干ですが回復できました。

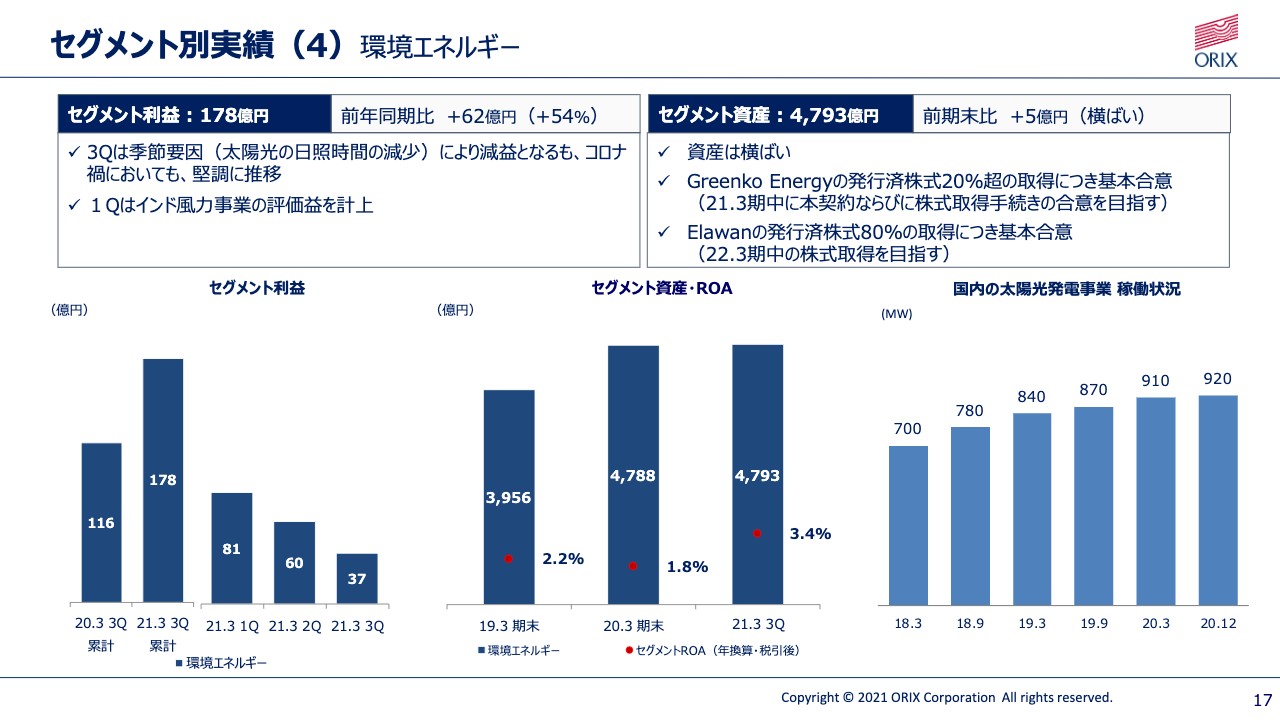

セグメント別実績(4)環境エネルギー

続いて17ページをご覧ください。環境エネルギーセグメントです。太陽光発電事業は季節要因があるので、第3四半期減益となっておりますけれども、コロナ禍においても堅調に推移しました。なお第1四半期では、インドの風力発電事業による、一時的な評価益を計上しております。また、第3四半期までに、海外の大手再エネ会社に対する2件の大型な投資を発表しました。

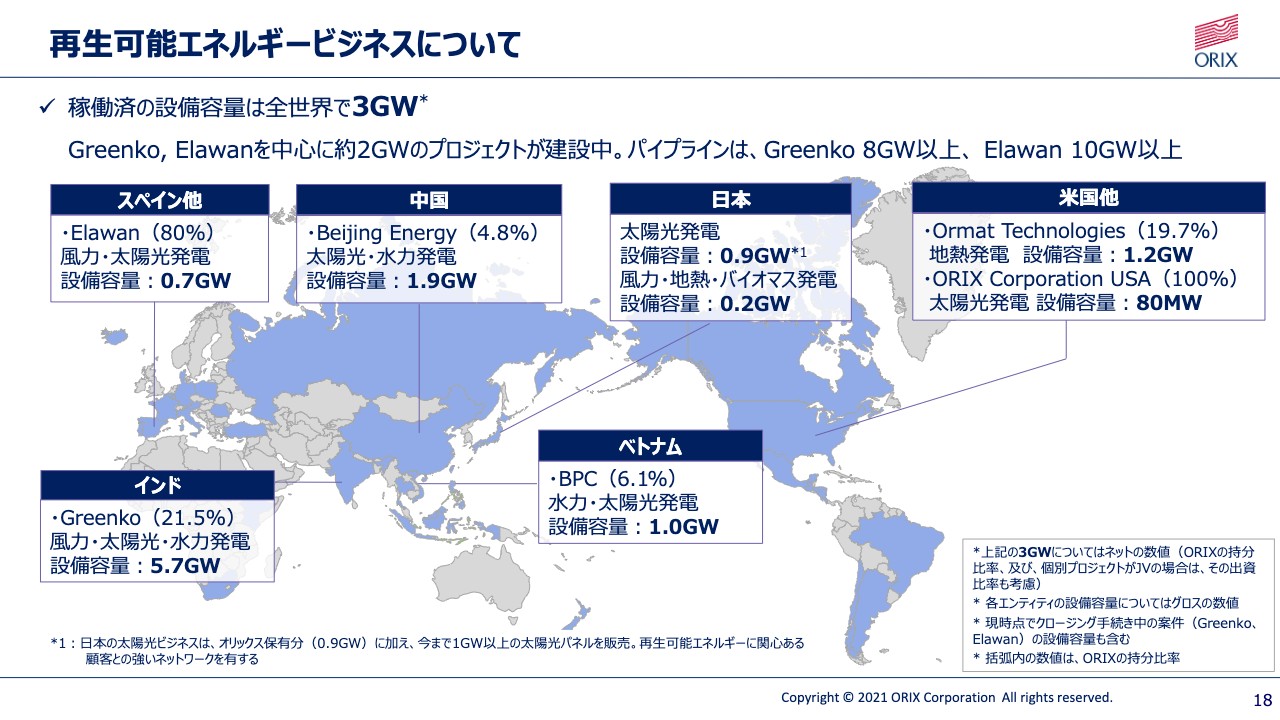

インドのGreenko Energy、こちらは20パーセント以上の株式取得に基本合意をし、今期中のクロージングを目指しております。また、スペインのElawan Energyという会社、こちらに80パーセントの株式取得に基本合意をし、こちらは来期のクロージングを目指しております。これら2社への出資によって、当社のこの分野の事業は、今まで以上にグローバルに展開することになります。この機会に、グループ全体のポートフォリオをまとめました。

再生可能エネルギービジネスについて

次の18ページをご覧ください。こちらでは、当社がグローバルで手がける再生エネルギーの事業をマッピングしております。日本国内だけでなく、米国、欧州、アジアを含め、全世界で約3GWの稼働済みの設備容量を要し、日本の上場企業の中で、最大となるポートフォリオを有することになります。

世界各国で炭素社会の実現機運が高まる中、当社はグローバルマーケットで再生エネルギー事業者としての地位を確立し、企業活動を通じて持続可能な社会の実現に貢献していきたいと思います。

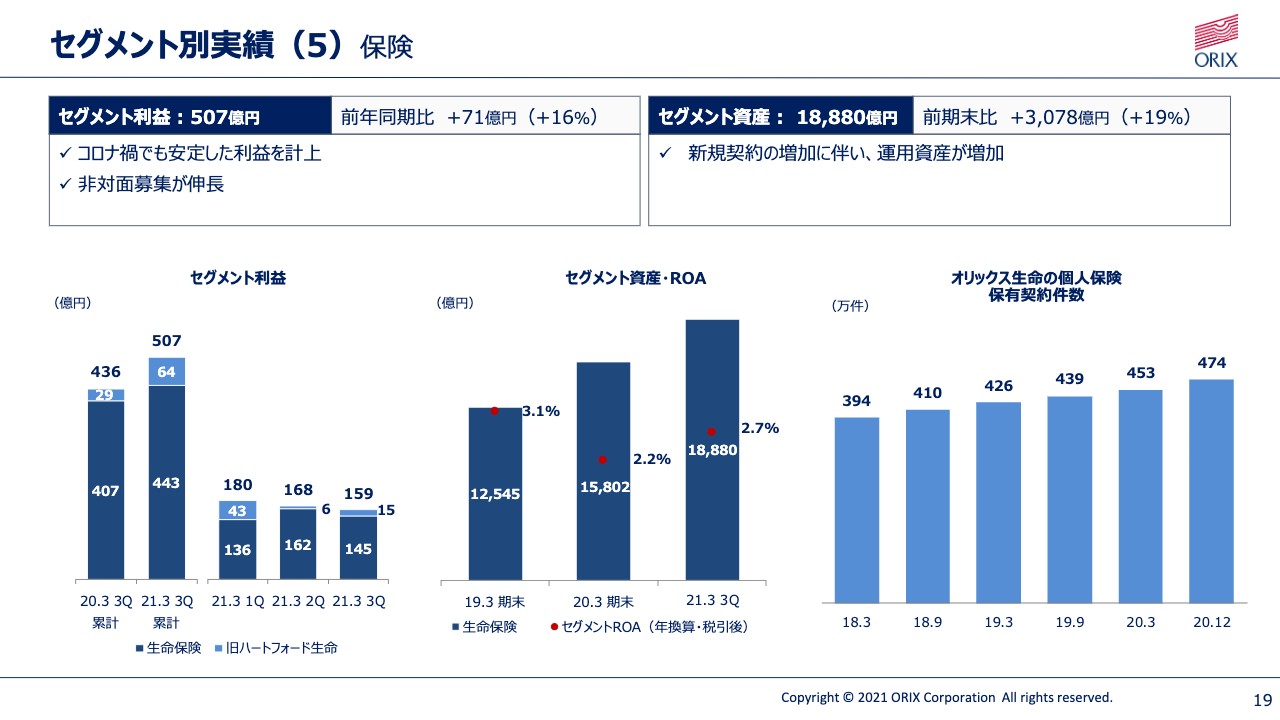

セグメント別実績(5)保険

19ページをご覧ください。保険のセグメントです。コロナ禍において、対面による募集を自粛したものの、Webや通販チャンネルなど、非対面募集を通じた契約が伸びて、安定した利益を計上しております。

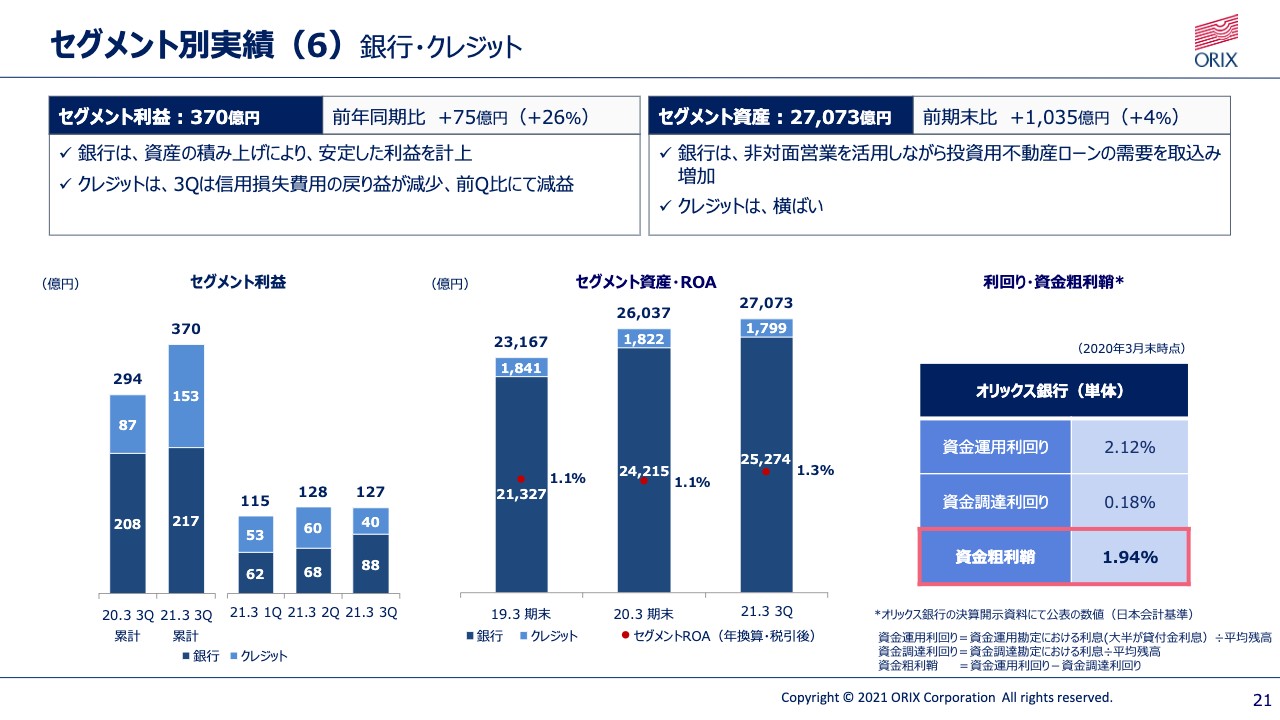

セグメント別実績(6)銀行・クレジット

続いて、21ページをご覧ください。銀行・クレジットです。オリックス生命と同様に、銀行ではオンラインによる非対面営業を活用しながら、投資用の不動産のローン需要を取り込んでおり、資産、利益ともに安定的に伸びております。

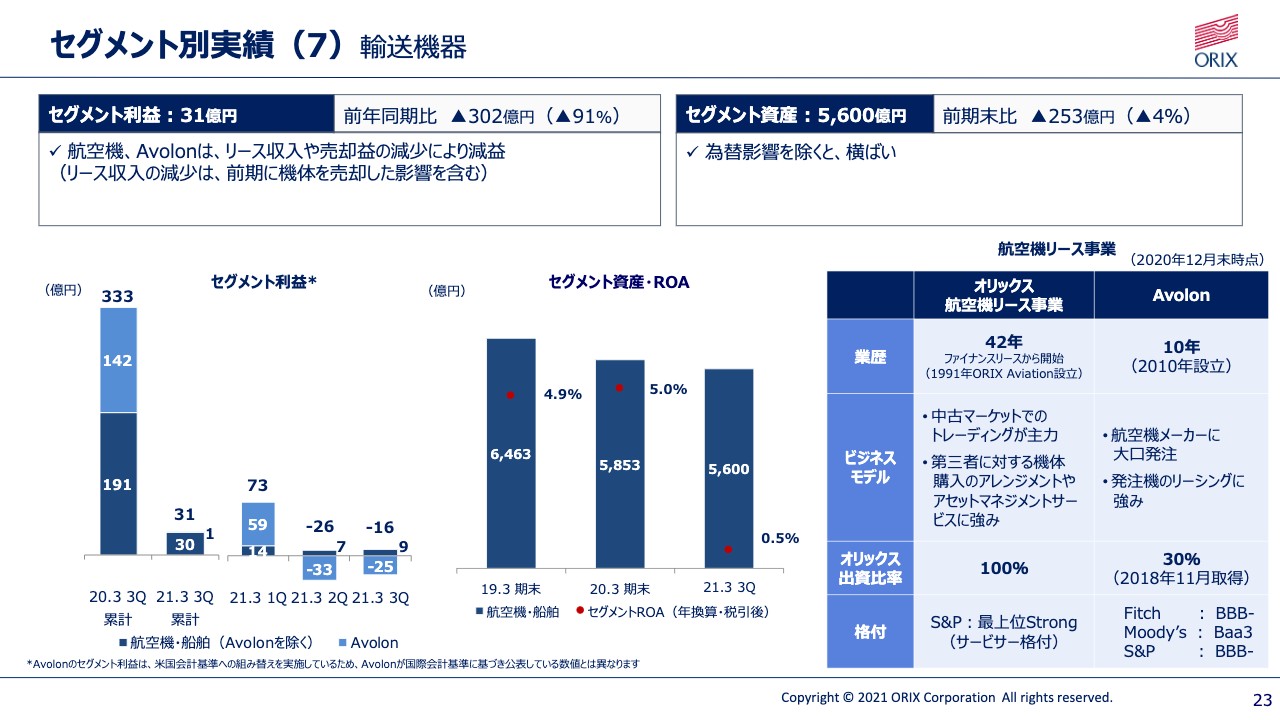

セグメント別実績(7)輸送機器

続いて、23ページをご覧ください。輸送機器のセグメントです。航空機リース事業に関しましては、引き続き慎重な見通しが必要ではありますが、当社が保有する航空機のポートフォリオは「Narrow Body」が中心です。また、レッシーであるエアラインの大半が、各国政府の支援を受けるフラッグシップキャリアであり、比較的我々はよいポジションにあると考えております。

2020年末時点で、Avolonは65億ドルの手元流動性を有しておりまして、資金繰りに懸念はございません。短期的には、世界の航空需要の回復を楽観視しておりませんが、当社は航空機リース事業のエクスポージャーに、慎重に管理できていると考えております。

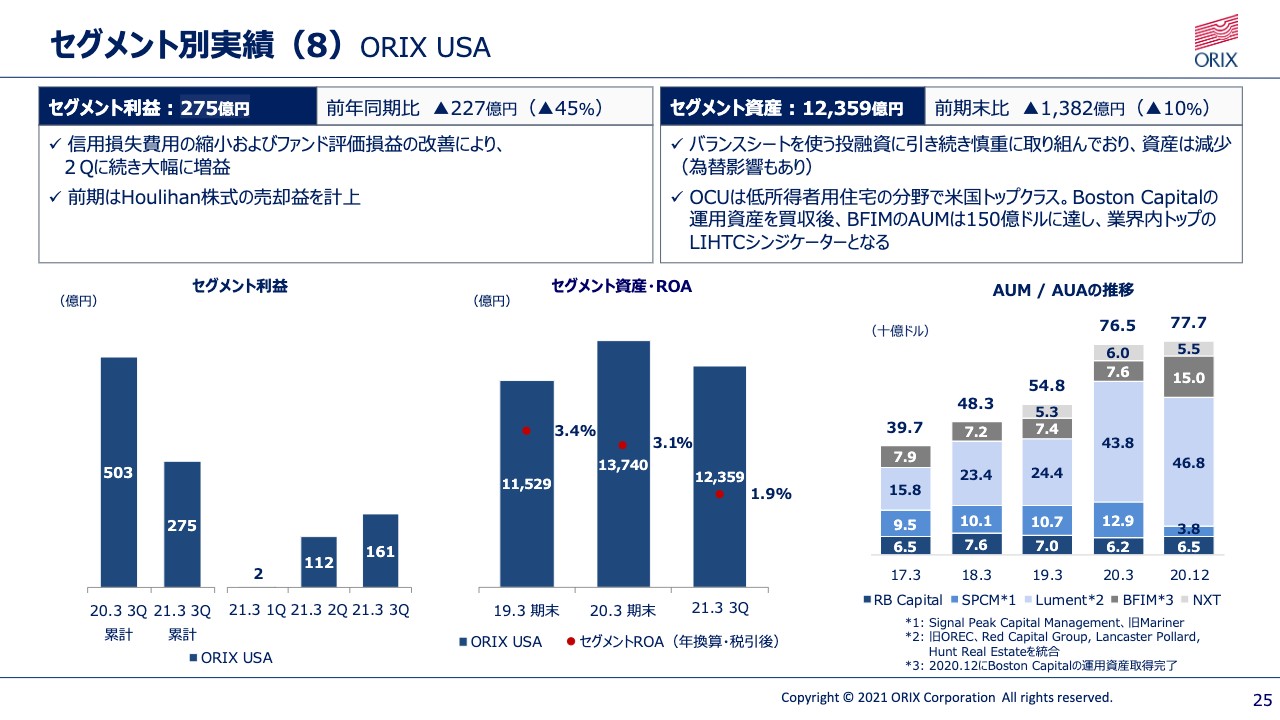

セグメント別実績(8)ORIX USA

では、続いて25ページをご覧ください。ORIX USAです。第1四半期では、エネルギー関連企業向けの信用損失であったり、ファンドの評価損などを計上しましたが、第2四半期以降、それらは改善するトレンドが続いております。

第3四半期も大幅な増益となりました。この第3四半期には、既存の不動産関連子会社3社をLumentという新ブランドに統合しました。また、Boston Capitalという会社を取得することで、低所得者用の住宅の、税額控除プログラムを対象とする運用資産が倍増しました。これで同業界のトップクラスのオリジネーターとなりました。

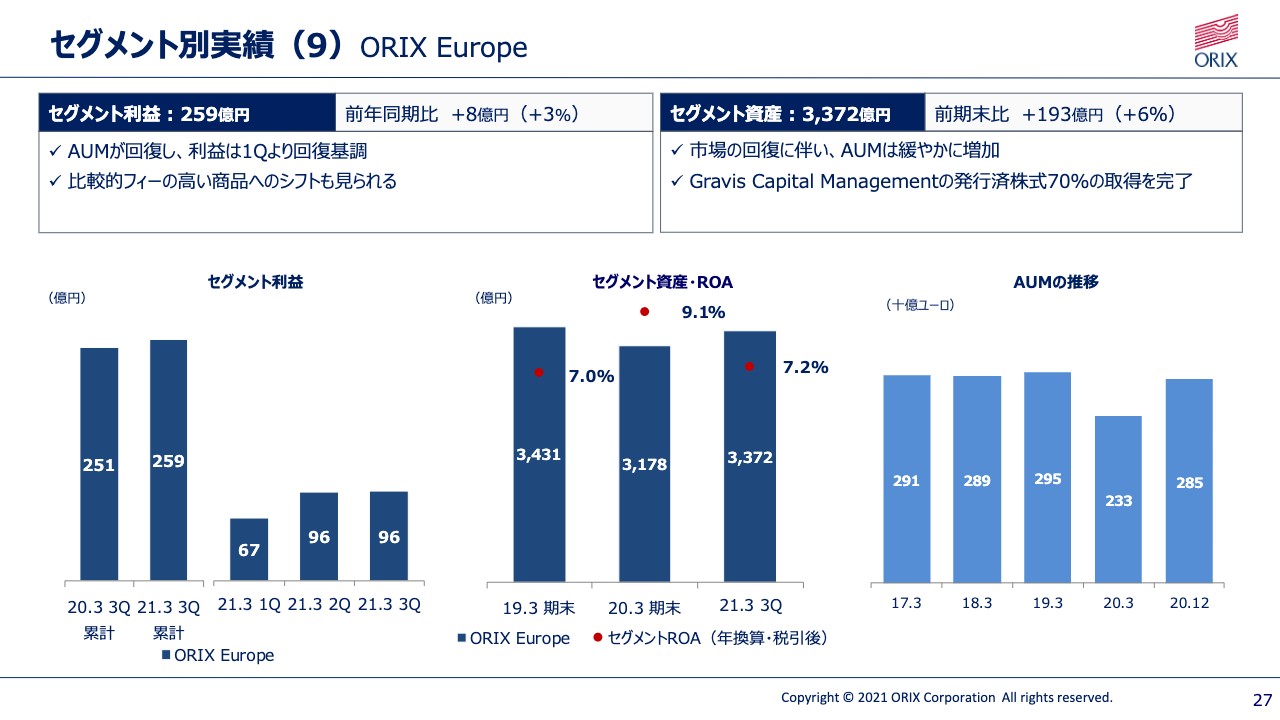

セグメント別実績(9)ORIX Europe

では、続いて27ページをご覧ください。ORIX Europeです。こちらのセグメントのAUMですが、2020年3月末、この時の2,330億ユーロを底にして、2020年12月末では2,850億ユーロと、20パーセント以上大きく回復しました。第3四半期には、net new moneyもプラスに転じました。また、比較的フィーの高い商品へシフトが進み、足元の利益も堅調に推移しております。

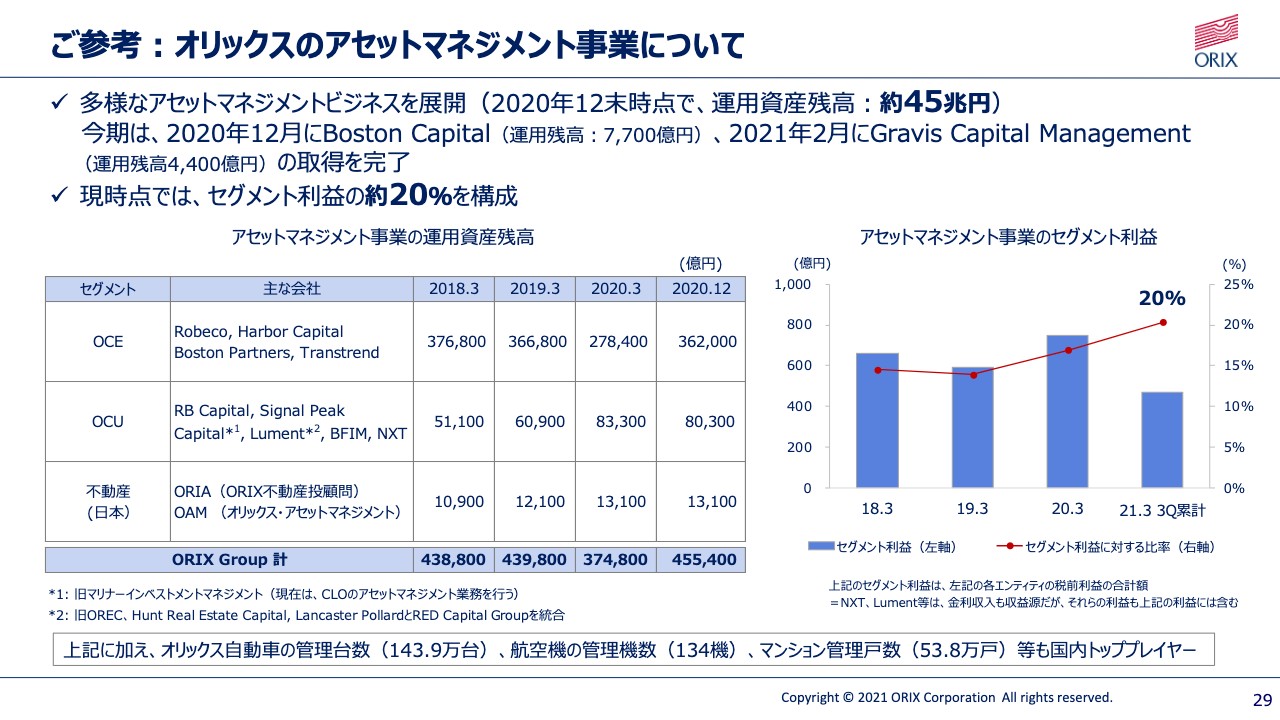

ご参考:オリックスのアセットマネジメント事業について

続いて、29ページをご覧ください。こちらもアセットマネジメントの続きなのですが、ここで、当社が国内外で手がける多様なアセットマネジメント事業の運用資産残高、それとセグメント利益の推移をお示ししております。

2020年12月末時点におけるグループ全体の運用資産残高は、45兆円にまで拡大し、今期もすでにBoston Capitalのほか、Gravis Capitalという特色のある会社の買収も発表しました。運用資産残高の拡大とともに、安定的なフィー収入が増加し、同事業のセグメント利益は、第3四半期累計では、グループ全体の約20パーセントまで成長しております。

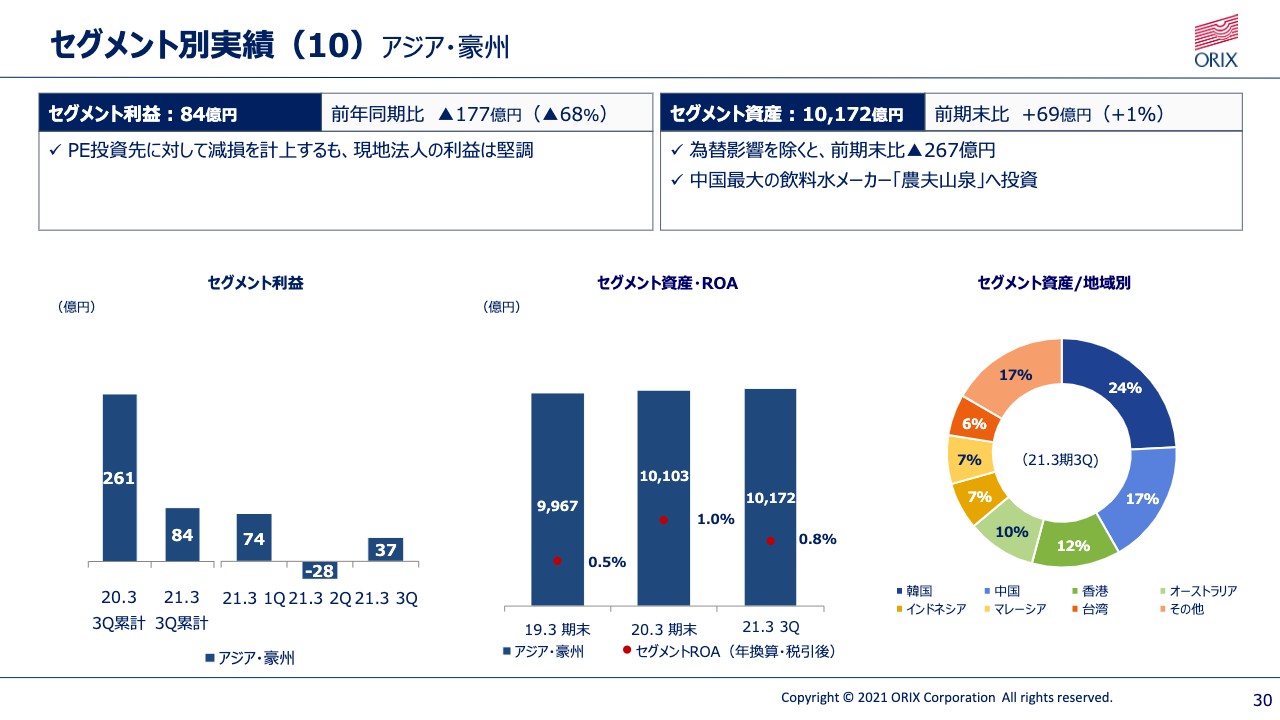

セグメント別実績(10)アジア・豪州

では、続いて30ページをご覧ください。最後のセグメント、アジア・豪州です。第3四半期では、一部のプライベートエクイティ投資先の減損を計上しましたが、中国、台湾、オーストラリアなど、コロナの影響が比較的少ない地域の、現地法人の利益などが堅調に推移しております。以上で各セグメントの説明を終了します。

新規投資の進捗状況

それでは前に戻って、8ページをご覧ください。新規投資の進捗状況です。期初に2兆円のパイプラインを確保していると申し上げましたが、今期これまでに4,000億円の新規投資を進捗しました。

引き続き、繰り返しになりますけれども、再生可能エネルギー、アセットマネジメント事業、それとプライベートエクイティ投資、こちら3つを重点分野として展開していきます。それぞれについては、概要を各セグメントのところでもご説明させていただいたとおりです。この第4四半期、そして来期にかけても案件を厳選して、資産の入れ替えをしながら、積極的な投資を継続する方針でございます。

財務健全性/手元流動性

次のページにお進みください。財務健全性です。冒頭で申し上げたとおり、当社は引き続き、高い手元流動性を確保し、健全な財務状況を維持しております。具体的なデータについては、こちらのページをご覧いただけたらと思います。

ページとしてはこれが最後ですが、まとめとして、本日時点で日本は緊急事態宣言下にあります。現時点では、世界的な人の移動が、まだいつ本格的に再開するのかわからず、先行きの不透明な状況が続いておりますけれども、当社の事業ポートフォリオには復元力があって、第2四半期に比べて第3四半期の業績は、着実に改善しています。

当社は、現在のROEには満足しておりません。11パーセントという、中長期的なROEの目標の達成を目指し、引き続き努力をしてまいりたいと思っております。私からは以上です。ご清聴ありがとうございました。

新着ログ

「その他金融業」のログ