フリービット、インフラテックや不動産テックの伸長で2Qは増収増益 下期は「pre 5G」へ積極投資

2021年4月期第2四半期決算説明会

清水高氏:フリービット株式会社、取締役副社長、CFOの清水でございます。2021年4月期第2四半期決算につきまして、私から説明させていただきます。

本日のアジェンダにつきましては、3つの事項となっており、第2四半期の連結業績、セグメント別の業績及び事業進捗、2021年4月期の連結業績の進捗並びにその見通しをご報告させていただきます。

新型コロナウイルス感染症対策について

目下のところ、新型コロナウイルス感染症につきまして、緊急事態宣言の解除が行われているものの、当期につきましては、新型コロナウイルス感染症の拡大がやはり想定以上に懸念される状況かと思っております。今後の景気や経済活動につきましても、非常に見通しづらい状況かと思っております。

その状況下におきまして、当社ではお客さま、お取引先さまも含めまして、スタッフ及びその家族の健康に最大限配慮した上で、事業活動を行ってまいりたいと思っております。

また、当社独自の取り組みといたしまして、全従業員に対して「freebit Save You」の活用を発信しております。そちらのサービスの開発・運用を行うことによりまして、従業員の健康維持に最大限の配慮を行い、今後も事業活動を行ってまいりたいと思っております。

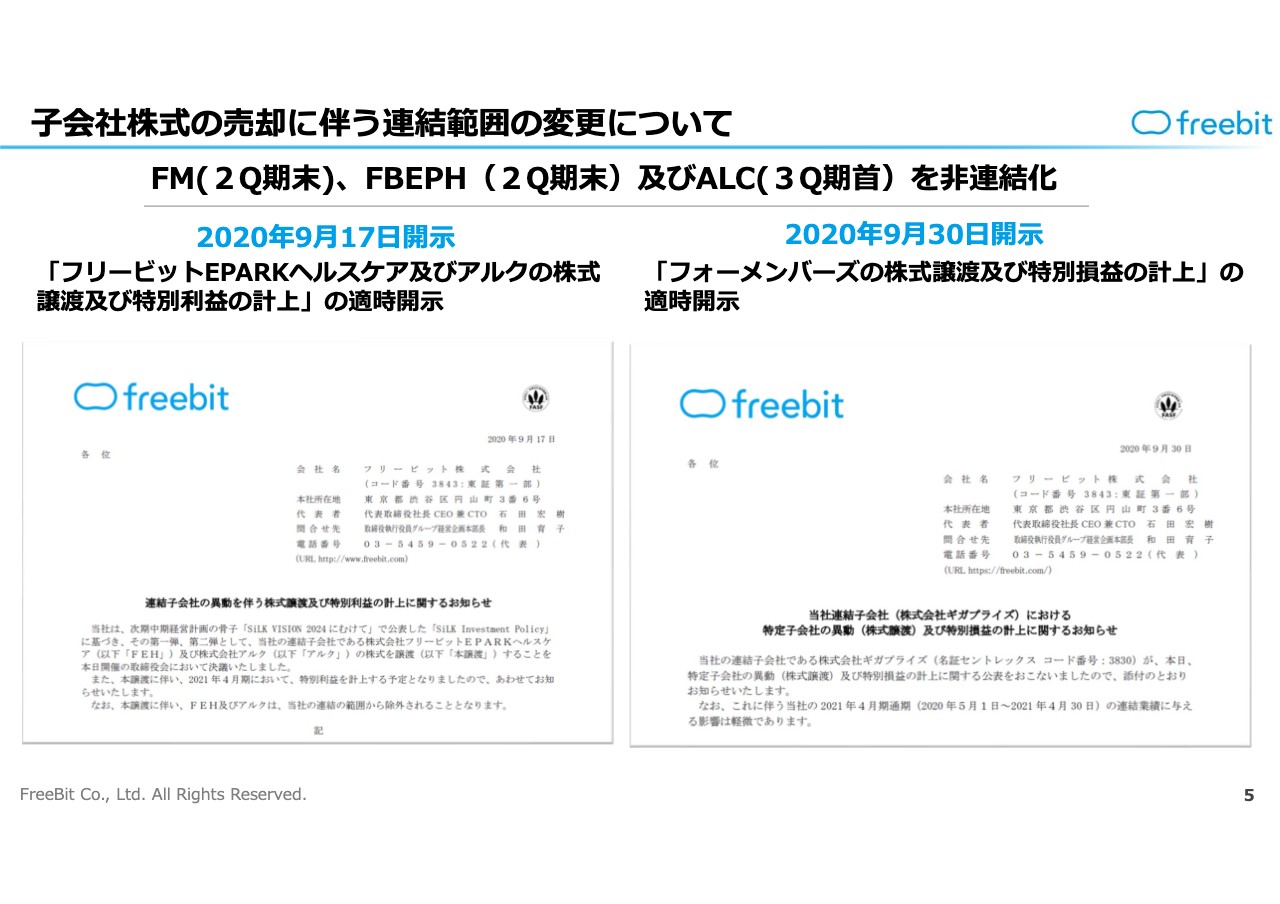

⼦会社株式の売却に伴う連結範囲の変更について

それでは、第2四半期の連結業績につきましてご説明させていただきます。まず、子会社の売却及び連結範囲の変更につきまして、9月17日及び9月30日の2日にわたりまして、適時開示を行わせていただいております。

9月17日の適時開示におきましては「フリービットEPARKヘルスケア及びアルクの株式譲渡及び特別利益の計上」、9月30日の適時開示におきましては「フォーメンバーズの株式譲渡及び特別損益の計上」を行っている状況になっております。

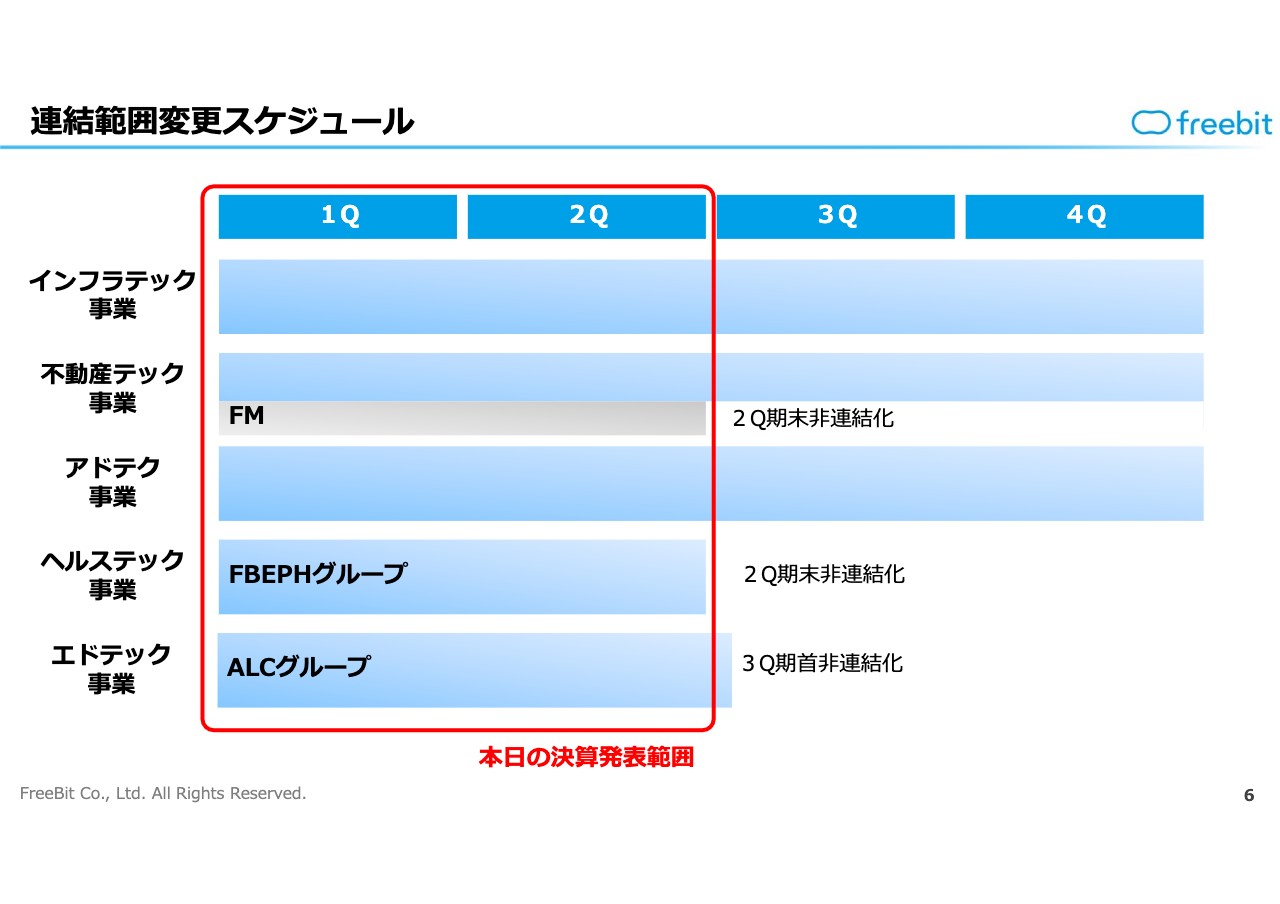

連結範囲変更スケジュール

これを受けまして、当社の連結範囲の大きな変更が行われておりまして、こちらのスライドのような状況になっております。特に本日の決算発表につきましては、赤線で囲んだ範囲をご報告させていただくかたちになっております。

株式会社フォーメンバーズにつきましては、第2四半期末で非連結化、ヘルステック事業のフリービットEPARKヘルスケアグループにつきましても同様に第2四半期末の非連結化となっております。

エドテック事業のアルクグループにつきましては、株式譲渡の決済日が11月30日でございますので、それを受けまして、第3四半期の期首の非連結化手続きといった内容になっております。

こちらの基準をベースに会計処理を行っておりますので、その結果をご報告させていただきます。

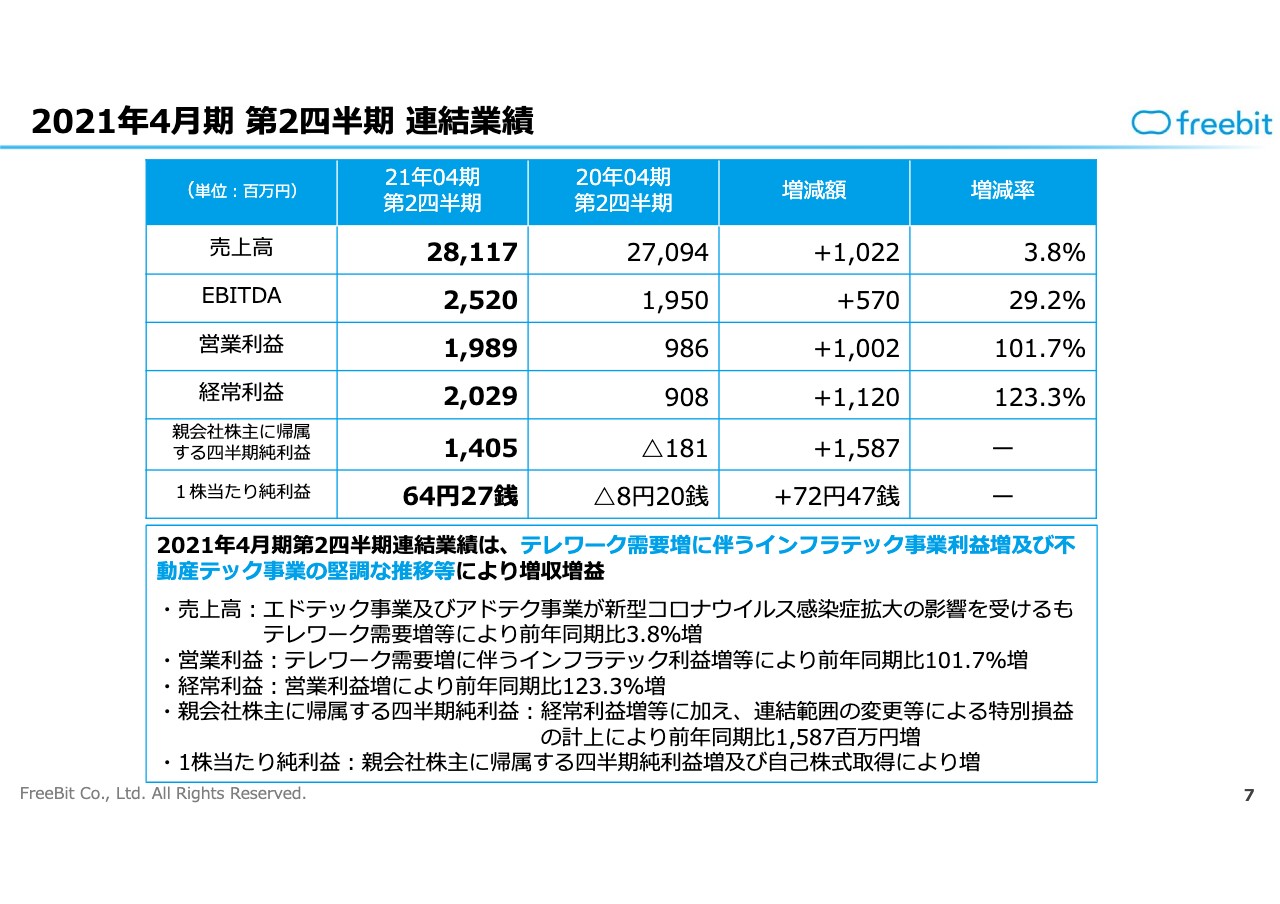

2021年4⽉期 第2四半期 連結業績

連結業績の結果でございます。売上高が281億1,700万円、EBITDAが25億2,000万円、営業利益が19億8,900万円、経常利益が20億2,900万円、四半期純利益につきましては14億500万円という結果になっております。1株当たり純利益につきましては、64円27銭となっております。

こちらにつきましては、インフラテック事業及び不動産テック事業といった、インターネットインフラカテゴリの2つのセグメントが増収増益に大きく貢献している結果となっております。

売上高につきましては、エドテック事業及びアドテク事業が新型コロナウイルス感染症拡大を受けて、特に第1四半期に大きな影響がございましたが、インターネットインフラカテゴリ部分の売上増加が大きく寄与いたしまして、前年同期比で3.8パーセントの増加でございます。

営業利益につきましては、売上増加、特にインフラテック部分の利益の増加もございますし、不動産テックのマンション事業の拡大も受けまして、前年同期比で約2倍近くの101.7パーセントの増加という結果になっております。

経常利益につきましては、営業利益の増加により前年同期比で123.3パーセントの増加、四半期純利益につきましては、経常利益の増加に加えまして、先ほどの連結範囲の変更がございましたので、そちらの影響で特別損益を計上しております。

その結果を受けまして、前年同期はマイナスでしたが、今期は黒字転換しておりまして、前年同期比で15億8,700万円の増加という結果になっております。

1株当たり純利益につきましては、四半期純利益の増加もございますが、自己株式の取得を行っておりますので、こちらの影響が加味された結果、増加になっております。

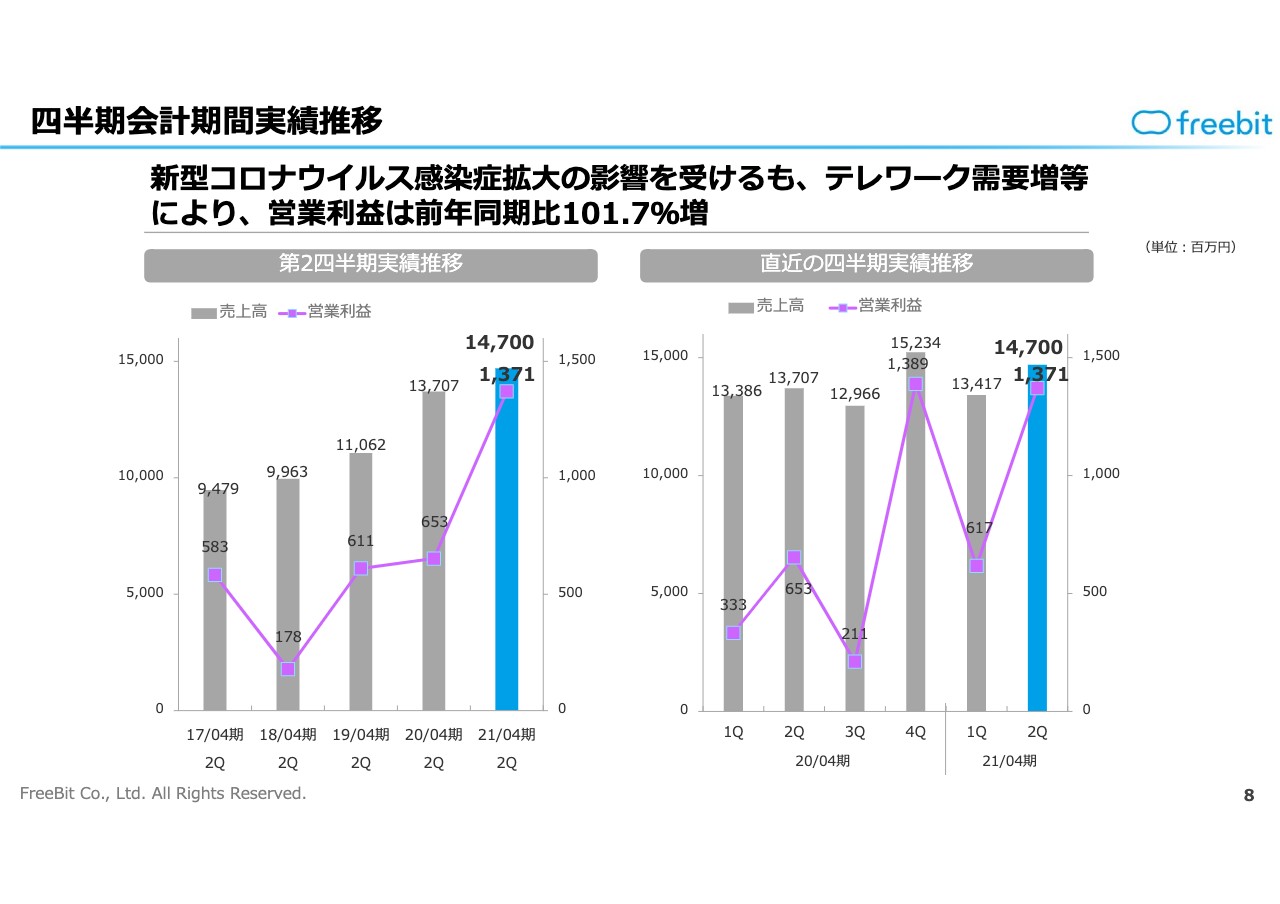

四半期会計期間実績推移

第2四半期の会計期間を、こちらのシートで抜粋しているかたちとなりますが、第2四半期会計期間だけを抜粋しても、前年同期比で利益が大きく進捗している結果になっております。

第2四半期会計期間では、売上高が147億円、営業利益が13億7,100万円になっております。この結果は、四半期別の推移でご覧いただいてもおわかりのとおり、第1四半期を含めましてもかなり大きく利益を伸長できている状況になっております。

特に、アドテクセグメント、エドテックセグメントにおきましては、第1四半期での新型コロナウイルスによる自粛でかなり大きな影響を受けておりまして、第2四半期ではその部分が改善され、それに加えまして、インターネットインフラカテゴリの事業進捗が堅調だった結果を受けまして、このような推移になっているとご理解いただければと思っております。

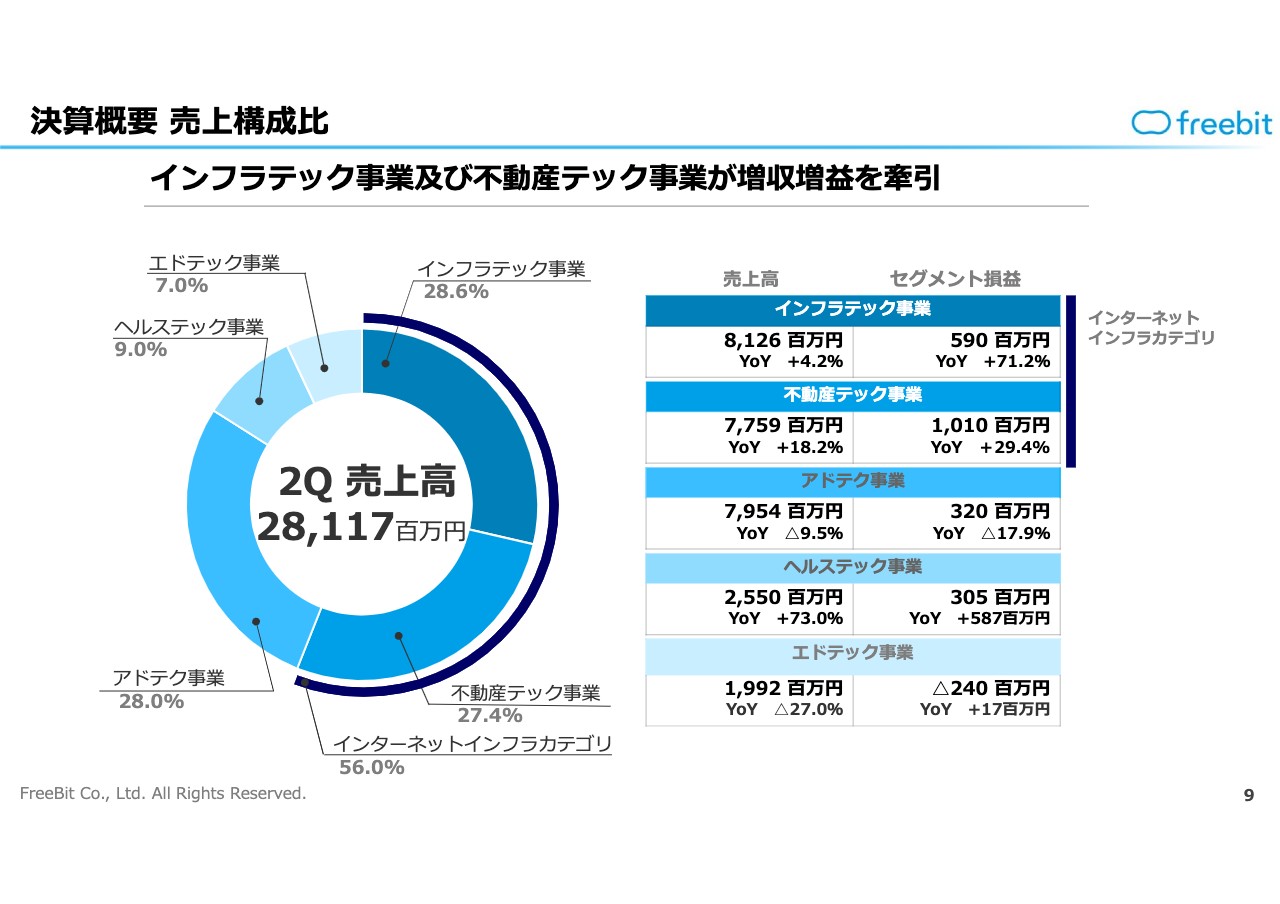

決算概要 売上構成⽐

売上構成比でございます。こちらも繰り返しになりますが、インフラテック事業と不動産テック事業をインターネットインフラカテゴリと呼ぶようにしております。こちらが売上高、セグメント利益とも前年同期比でプラスになっておりますので、この部分が大きく増収増益を牽引しているかたちになっております。

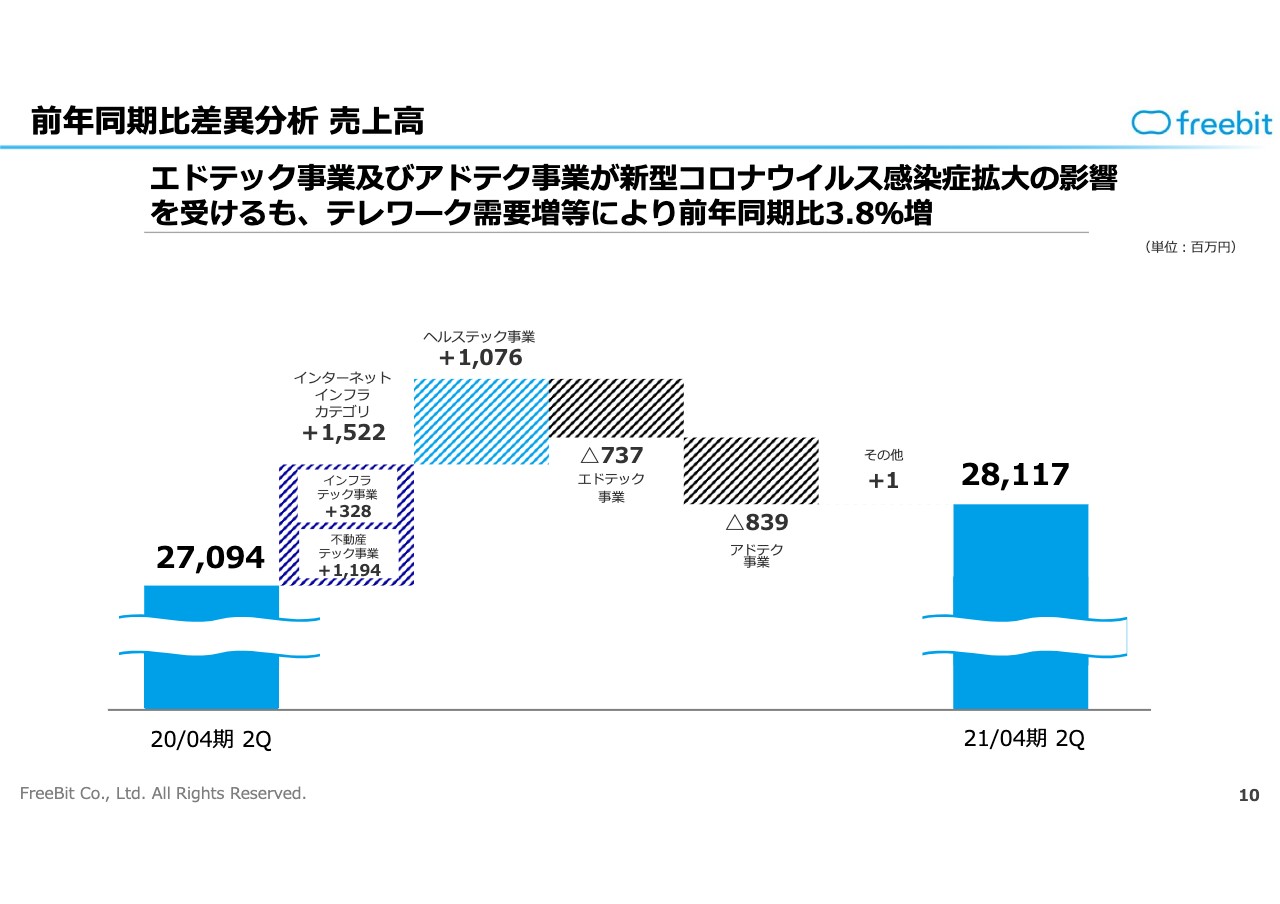

前年同期⽐差異分析 売上⾼

以上を踏まえまして、売上高の前年同期比の差異分析でございます。こちらはインターネットインフラカテゴリとヘルステック事業の売上高の増加が、エドテック事業とアドテク事業のマイナスを上回っているかたちでございまして、前年同期比で3.8パーセントの増加というかたちでの着地になっております。

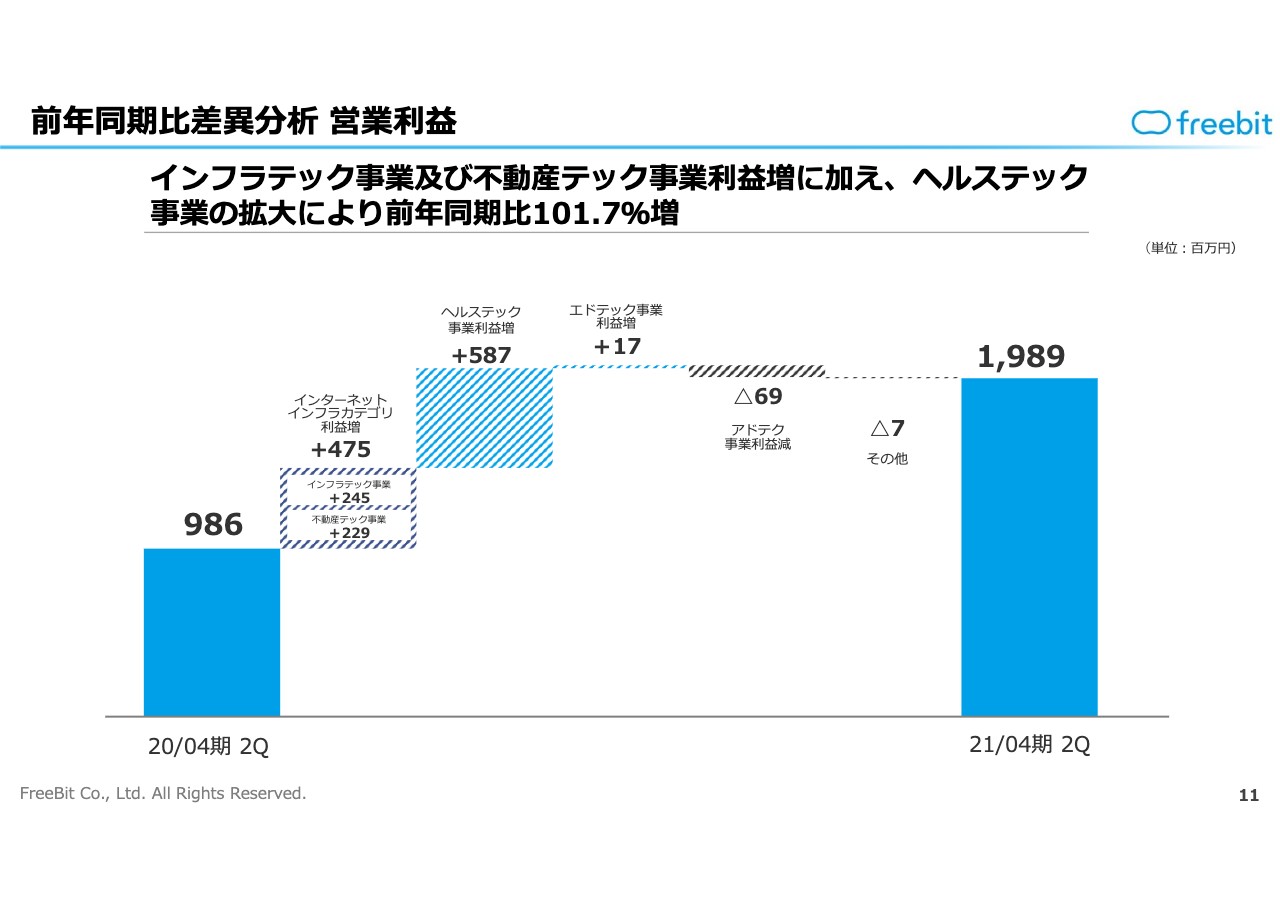

前年同期⽐差異分析 営業利益

営業利益の部分につきましては、やはり売上高の伸長に連携しておりまして、インターネットインフラカテゴリの利益増、ヘルステック事業の利益増が大きく寄与いたしまして、前年同期比で101.7パーセントの増加という着地になっております。

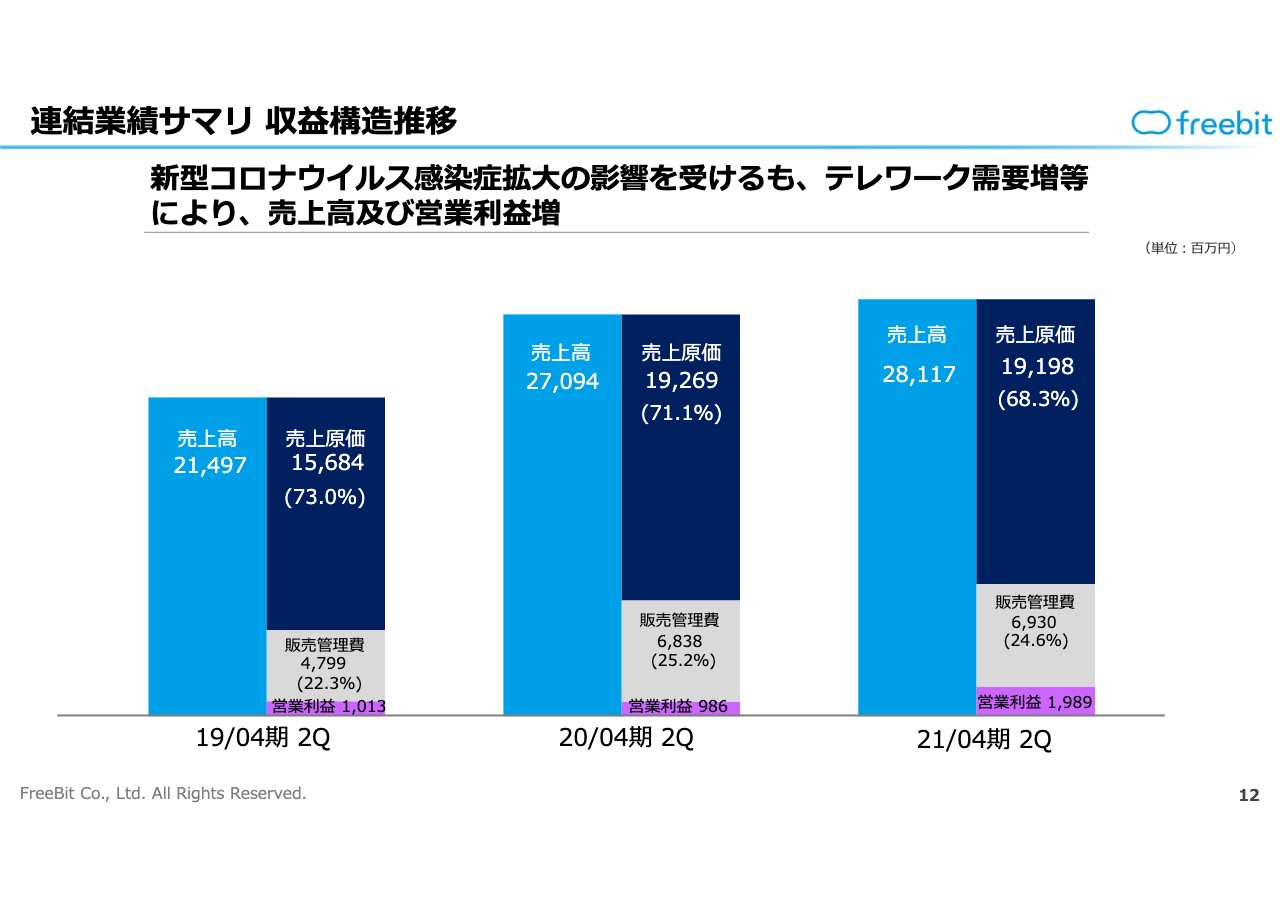

連結業績サマリ 収益構造推移

連結業績の収益構造の推移につきましては、やはり売上高の増加が営業利益の増加につながっているかたちになっております。

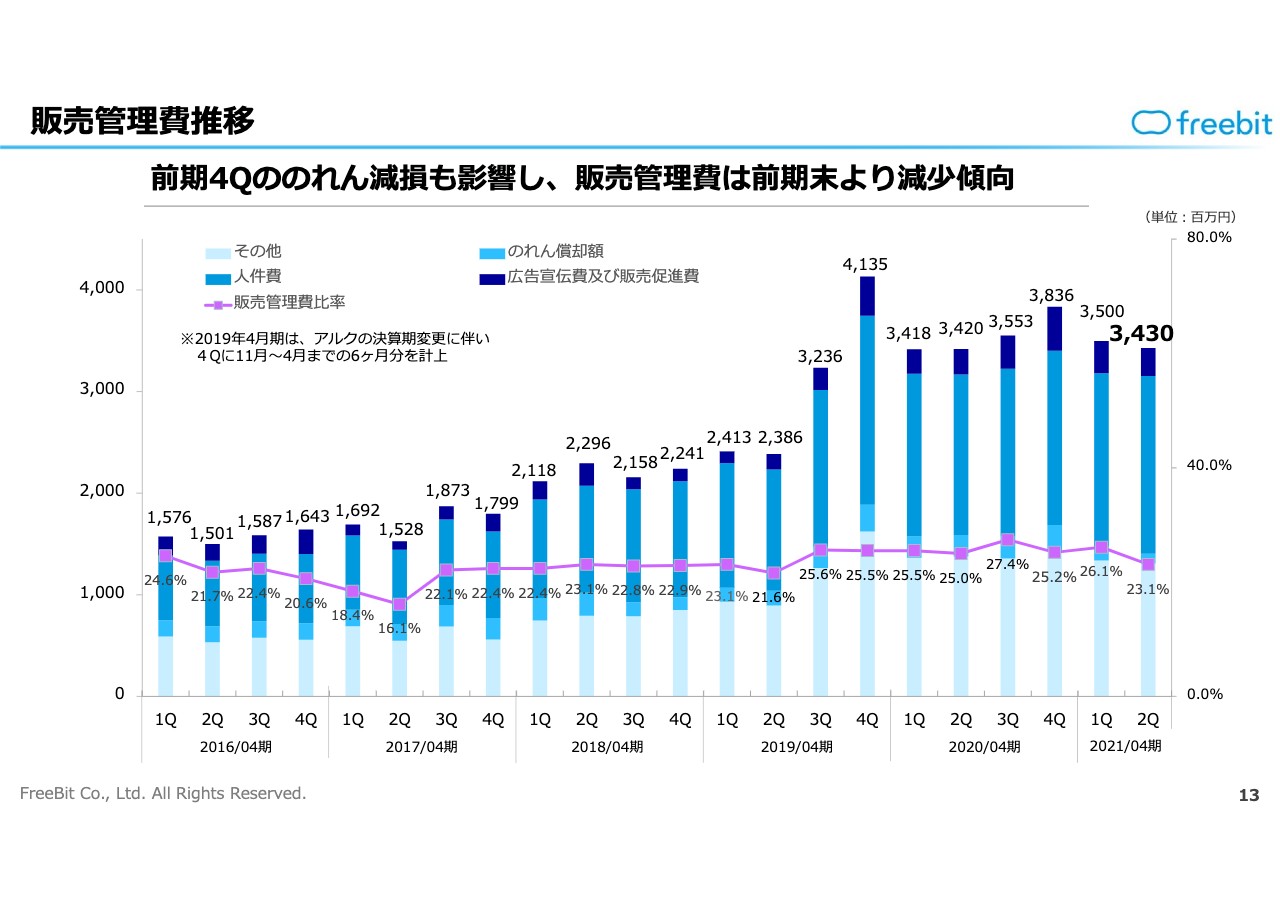

販売管理費推移

販売管理費の推移でございます。こちらにつきましては、前期の第4四半期にのれんの減損を行っている状況もございまして、その結果、販売管理費は前期末より多少減少しているところがございます。

フルスピードのグループ連結によるのれんの発生は、前四半期からこの第2四半期で減少しているところもございます。その部分が、販売管理費の減少につながっているかたちになっております。

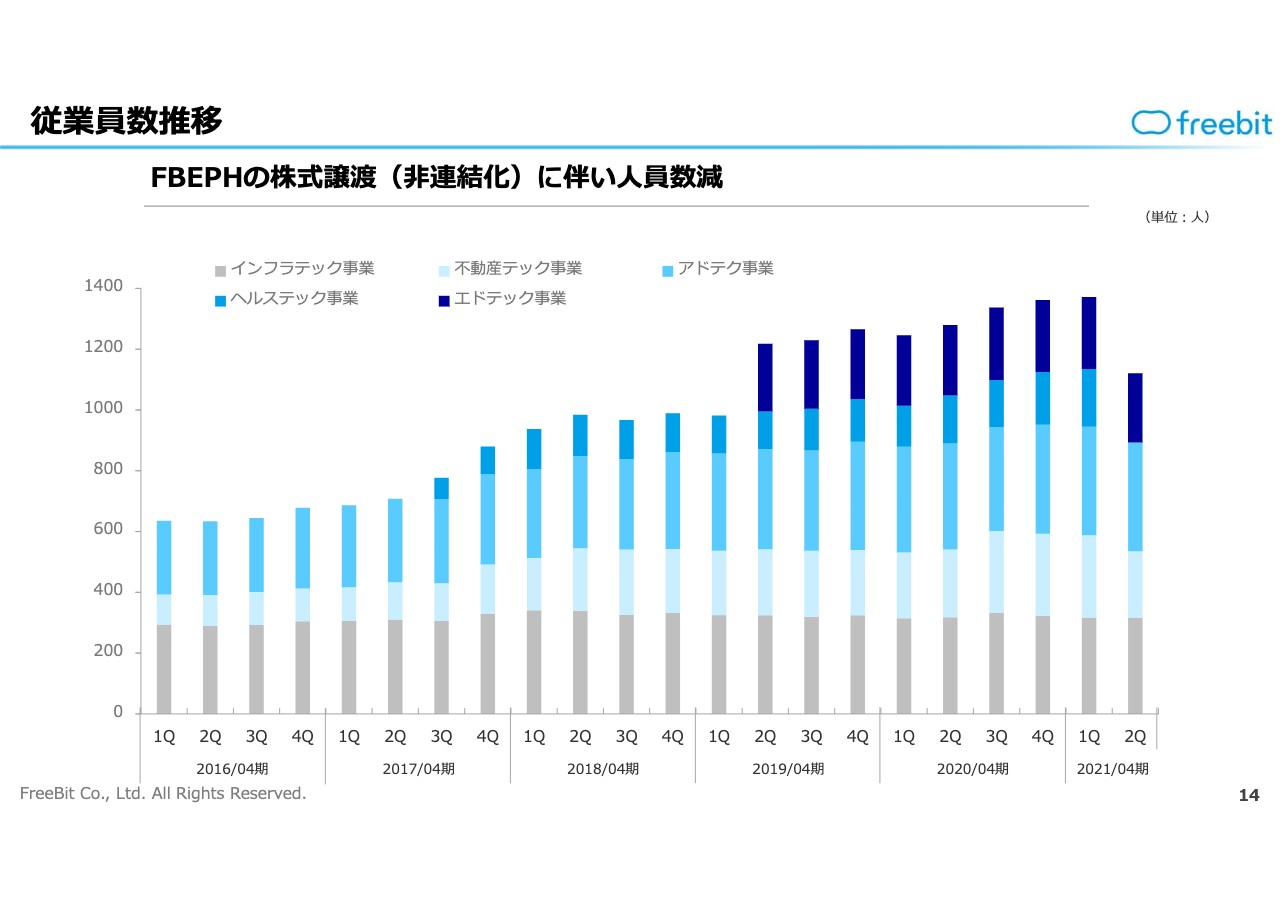

従業員数推移

従業員数の推移でございます。こちらにつきましては、株式会社フリービットEPARKヘルスケアの非連結化がございますので、従業員数が大きく減っている状況でございます。

第3四半期に向けましては、エドテック事業のアルクグループも非連結化されておりますので、従業員数は900名弱というかたちの数字に移っていく見込みになっている状況でございます。

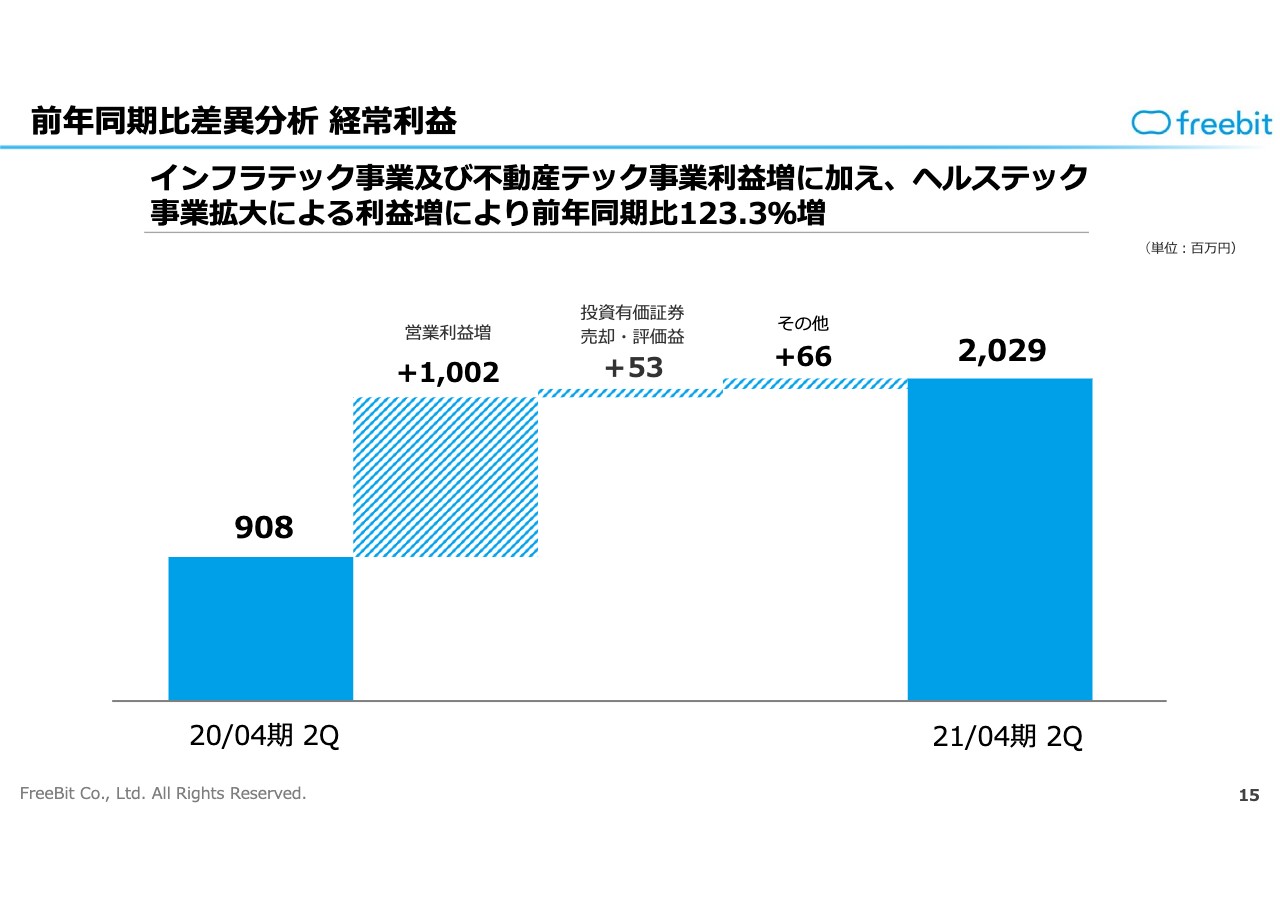

前年同期⽐差異分析 経常利益

経常利益の前年同期比の差異分析でございます。こちらは営業利益の増加が寄与する結果になっておりまして、前年同期比で123.3パーセントの増加という結果になっております。

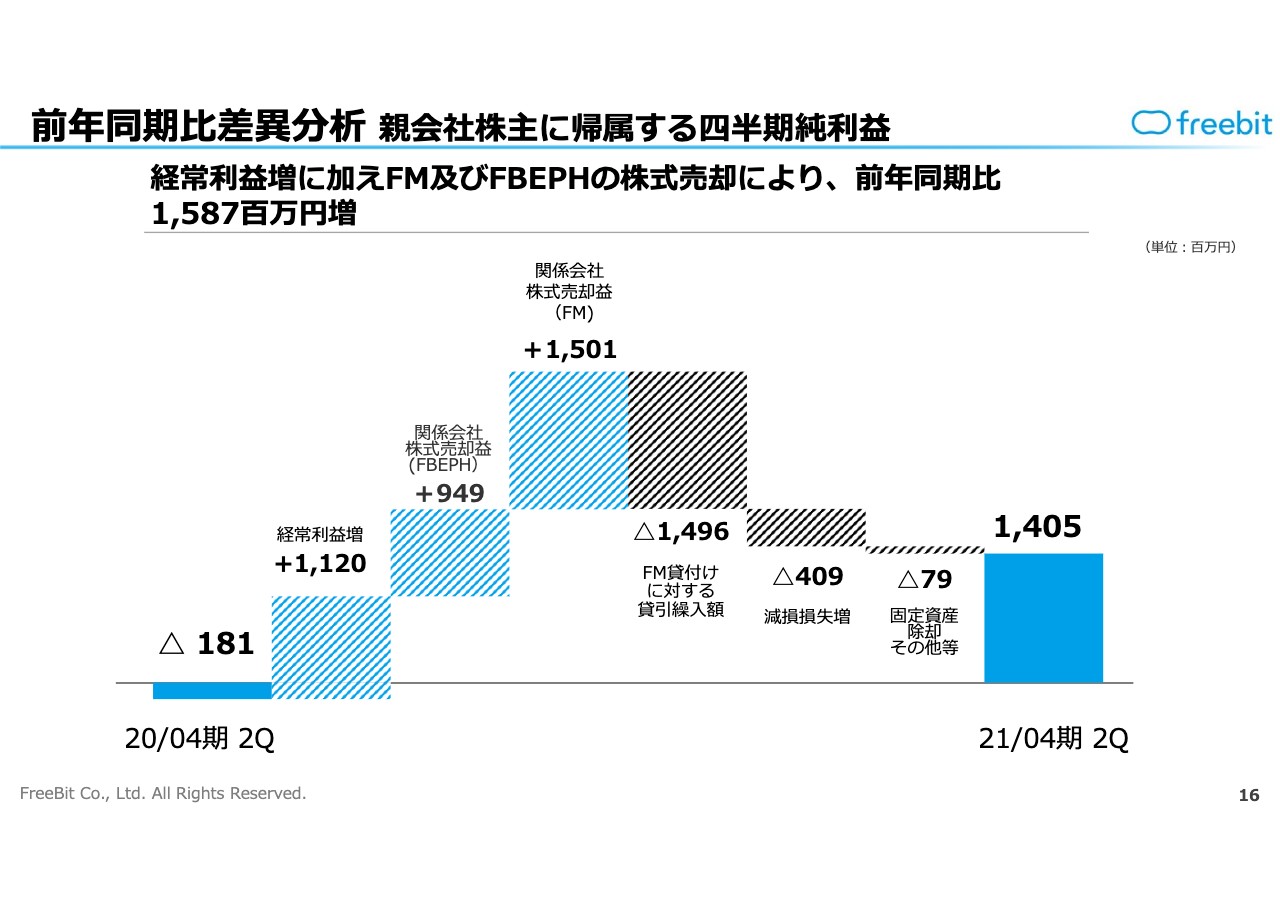

前年同期⽐差異分析 親会社株主に帰属する四半期純利益

四半期純利益でございますけれども、こちらは非常に出入りがある結果となっておりますけれども、まずは経常利益の増加の影響でプラス11億2,000万円でございます。

関係会社の株式売却益という項目が2項目ございますが、まず、フリービットEPARKヘルスケアの部分でプラス9億4,900万円でございます。フォーメンバーズの部分につきましては、貸付の貸引繰入額とほぼ相殺するようなかたちにはなりますけれども、こちらを両建てで計上しているかたちとなっております。

続きまして、マイナス影響というところで、減損損失の計上を行っております。「トーンモバイル」ののれんの減損に加えまして、新しく取得した事業が2事業ほどございますけれども、そちらの減損も併せて行っているような状況でございます。

その結果を受けまして、四半期純利益の推移はマイナス1億8,100万円から14億500万円という結果となっております。

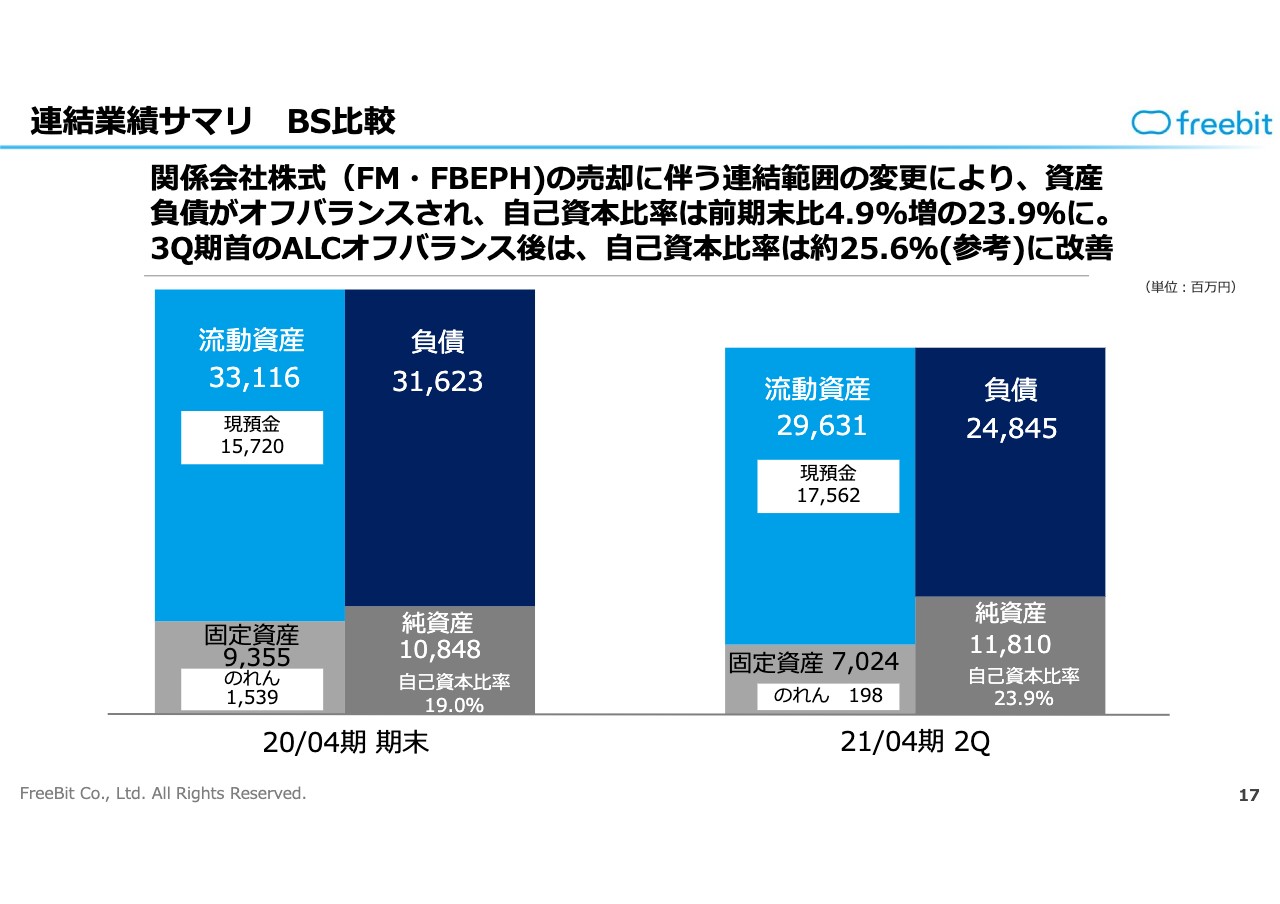

連結業績サマリ BS⽐較

前期末からのB/S比較でございますが、フォーメンバーズとフリービットEPARKヘルスケアの株式売却を行っておりますので、資産負債の変動がかなり大きく発生しております。

自己資本比率につきましては、前期末比で4.9パーセント増加の23.9パーセントとなっております。こちらにつきましては、第3四半期の期首の株式会社アルクのオフバランス後に追加で加味した場合、自己資本比率が25パーセントを超える水準となり、大きく改善していくと思っております。

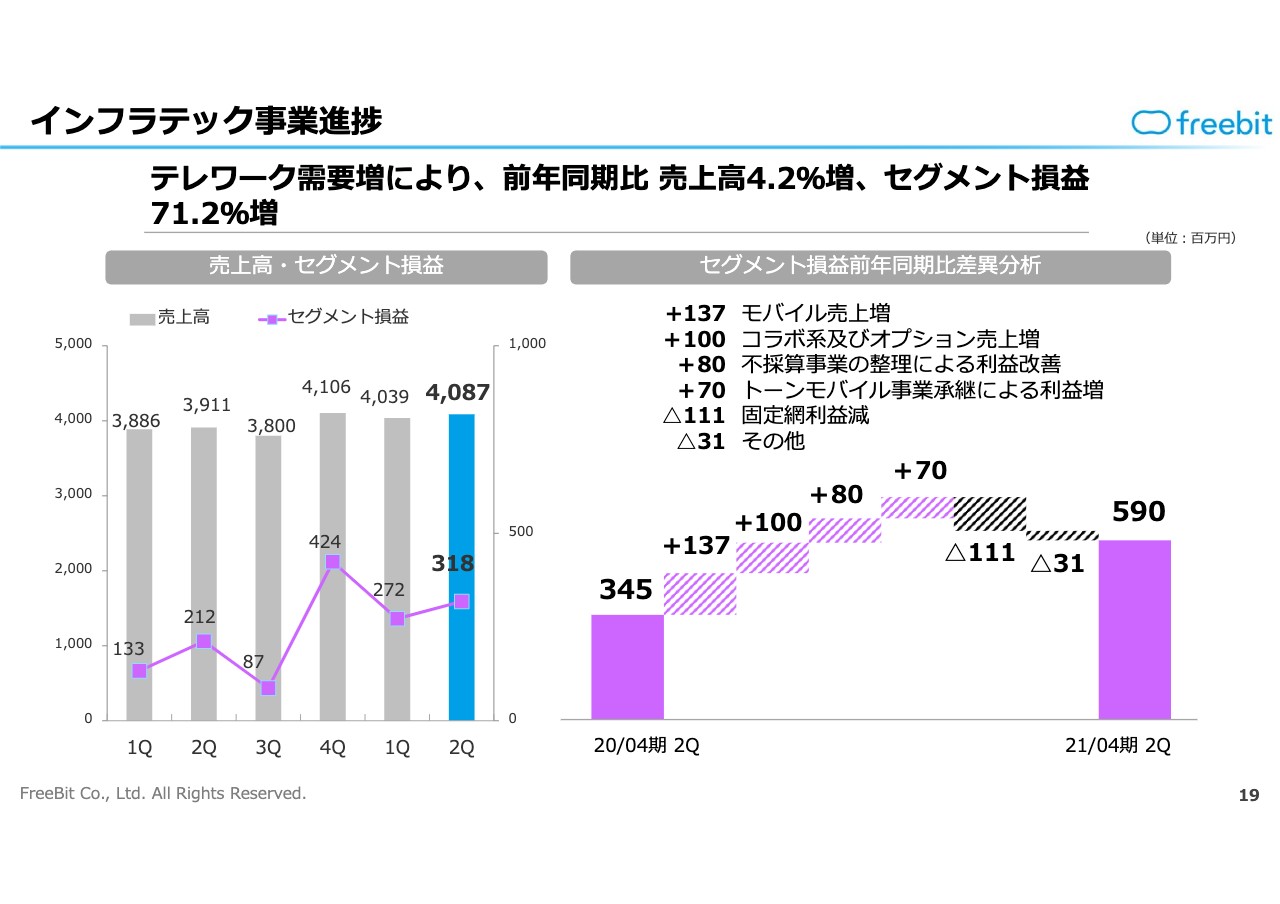

インフラテック事業進捗①

セグメント別の業績及び事業進捗についてご報告させていただきます。まず、インフラテック事業の進捗でございますが、売上高が40億8,700万円、セグメント損益が3億1,800万円となっております。

セグメント別損益の前年同期との比較でございます。第2四半期の累計期間での比較となっておりますけれども、モバイルの売上増加、コラボ系及びオプションの増加と、不採算事業を整理いたしましたので、そちらの部分の利益が増加しております。

また、前期の途中で取得いたしましたトーンモバイル事業の承継による利益の増加、また固定網の利益減の結果を加味いたしまして、セグメント利益は3億4,500万円から5億9,000万円という推移となっております。

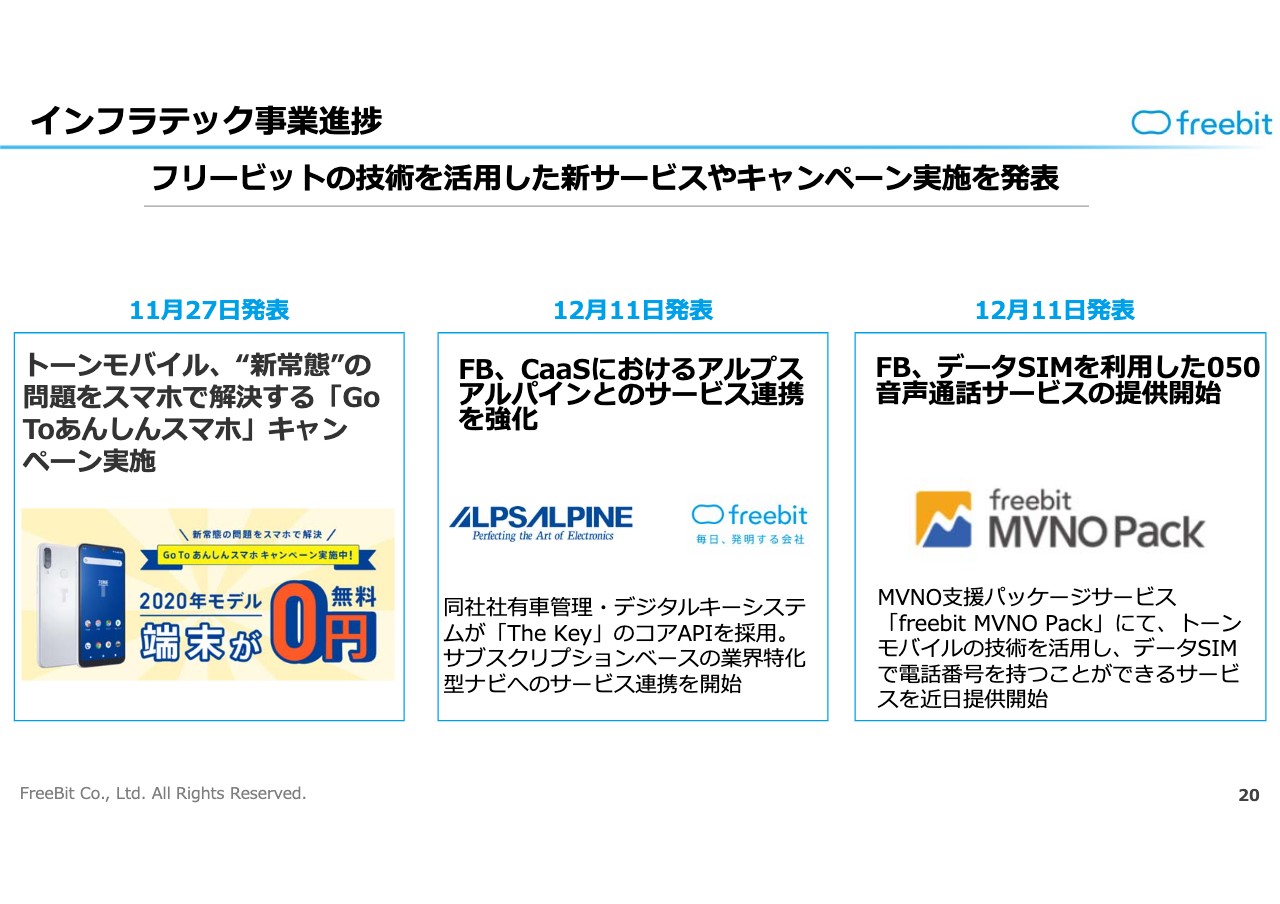

インフラテック事業進捗②

インフラテック事業の進捗でございます。トピックスというかたちでございますけれども、11月27日と12月11日に、当社の技術をフル活用いたしました新サービス並びにキャンペーン実施の発表を行っている状況でございます。

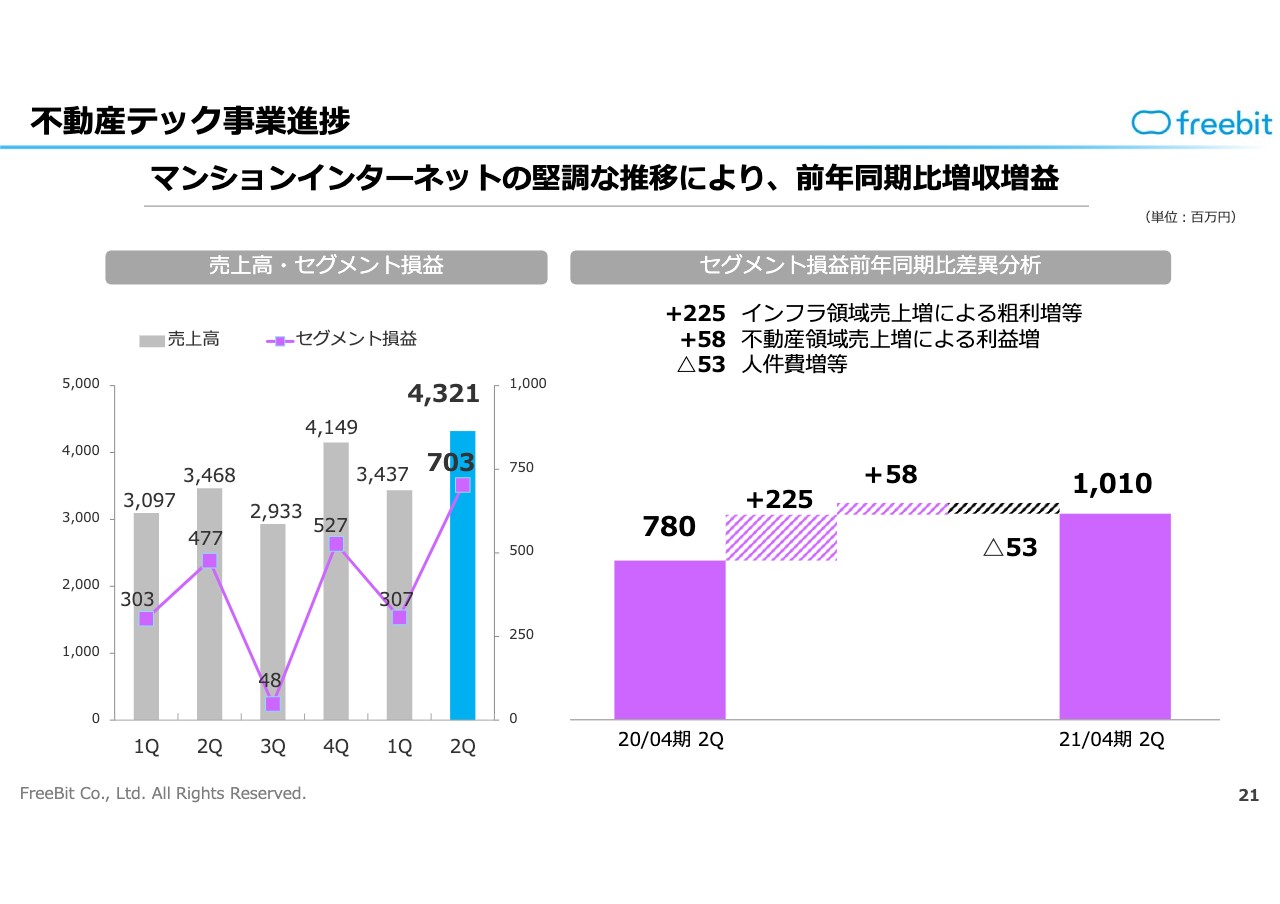

不動産テック事業進捗①

不動産テック事業でございます。こちらは、マンションインターネットの堅調な推移が継続的に貢献いたしまして、前年同期比で増収増益という結果になっております。

セグメント損益の前年同期との差異でございますけれども、この部分につきましては、インフラ領域の売上増加による粗利の増加、また不動産仲介サービスの売上高の増加と構造改革の影響も加味いたしまして、前年同期の7億8,000万円から10億1,000万円という推移となっております。

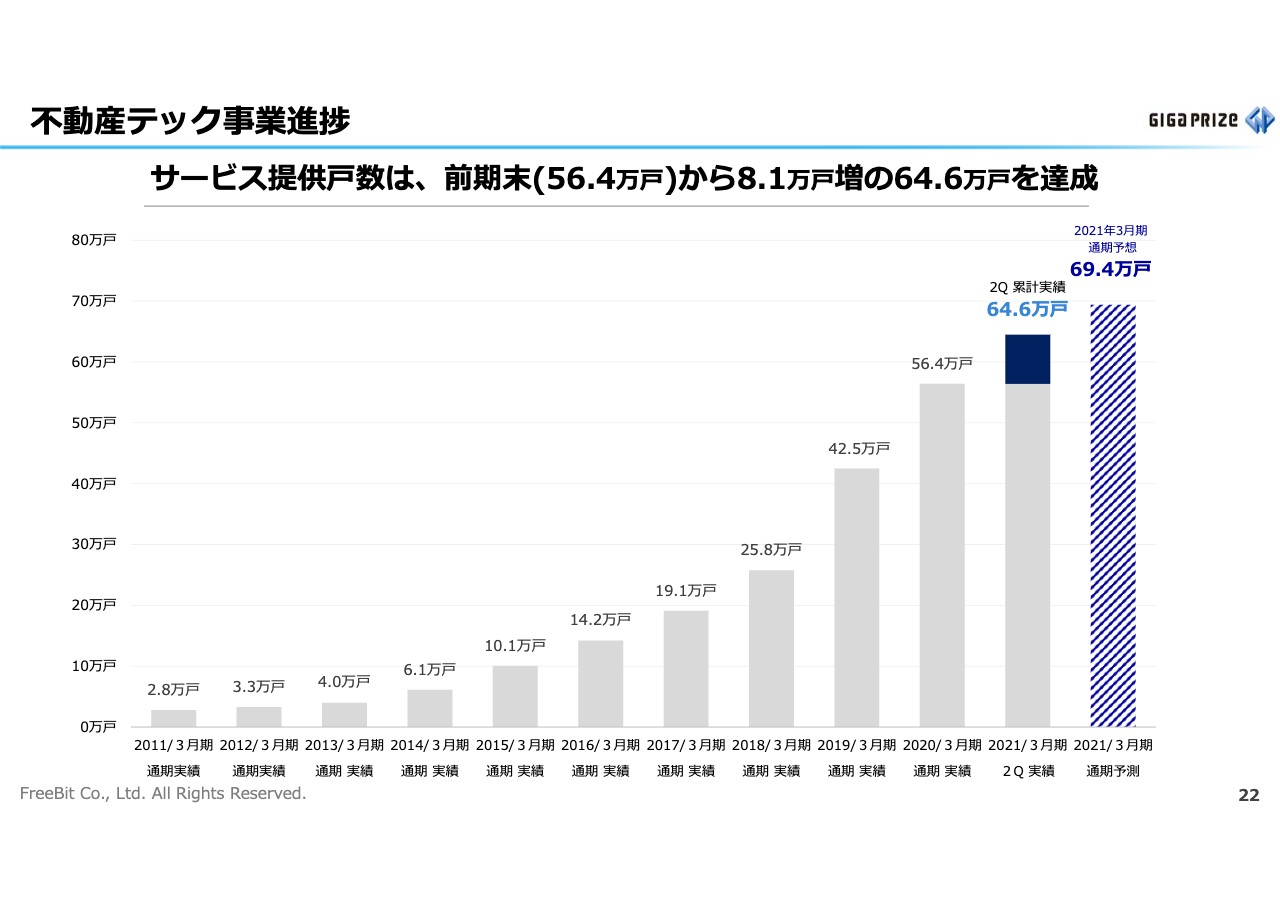

不動産テック事業進捗②

このセグメントにつきましては、大きなKPIといたしまして、提供戸数が重要指標になっております。当期の提供戸数の目標数字でございます69.4万戸に関しまして、現状の進捗数が64.6万戸となっておりますので、順調に推移していると思っております。

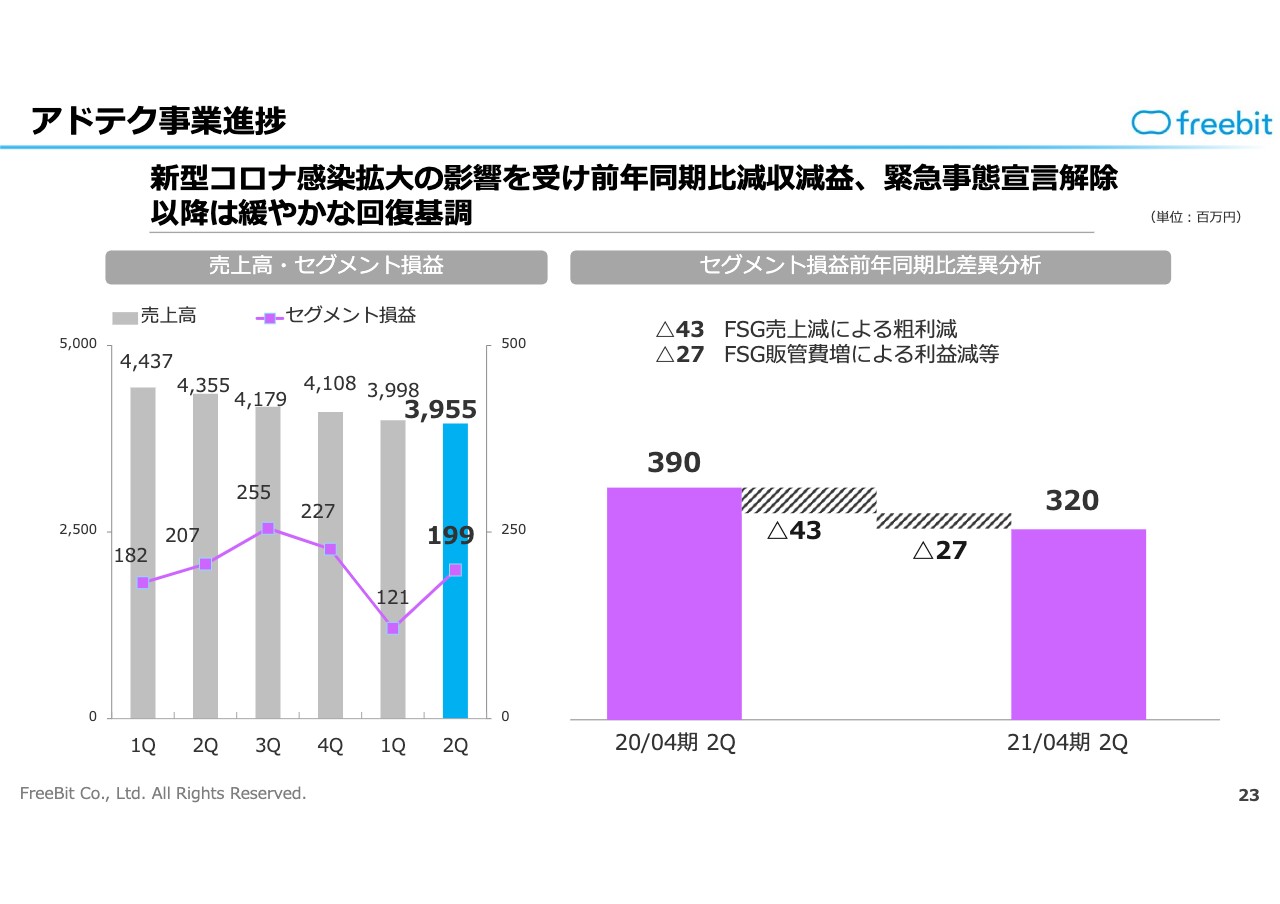

アドテク事業進捗①

アドテク事業の進捗でございますけれども、特に第1四半期におきまして新型コロナウイルス感染拡大の影響を大きく受けたところもございまして、前年同期比で減収減益でございます。

第2四半期につきましては、四半期ごとの推移をご覧いただければと思います。前四半期の第1四半期のセグメント損益は1億2,100万円でしたが、第2四半期は1億9,900万円というかたちで回復している状況になっております。

こちらを受けまして、セグメント損益は前年同期の3億9,000万円から3億2,000万円というかたちで推移しております。

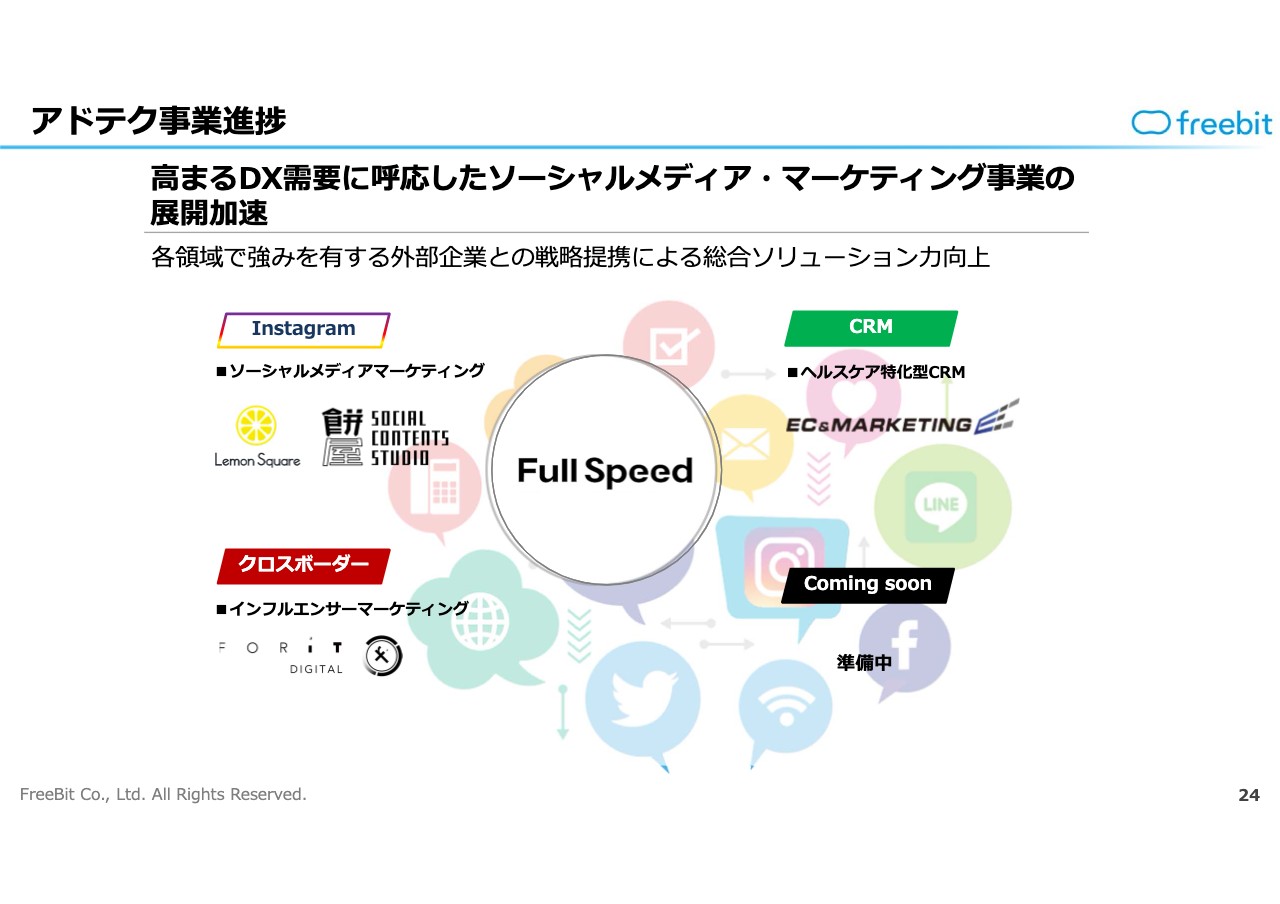

アドテク事業進捗②

アドテク事業におきましては、コロナ禍の状況も踏まえまして、特にDX需要が加速している状況かと思っております。その状況に対応するようなかたちで、ソーシャルメディア・マーケティング事業の展開を加速しております。

こちらにつきましては、各領域で強みを持つ外部企業との戦略的な提携も行いながら、総合ソリューションの向上をあわせて行っている状況でございます。

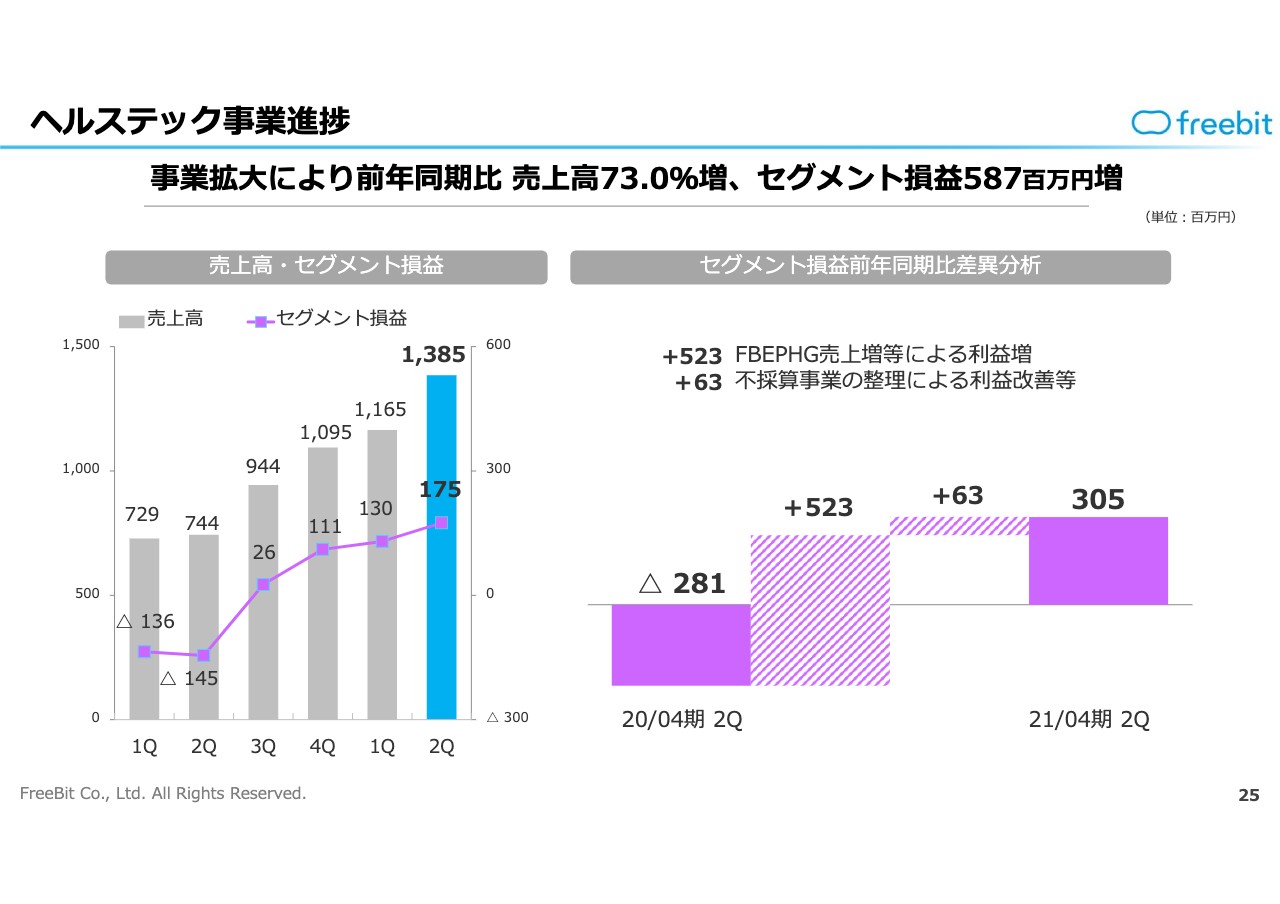

ヘルステック事業進捗

ヘルステック事業でございます。こちらにつきましては、前期の第3四半期から大きく構造改革を行いまして、その成果を踏まえ、売上高、セグメント損益とも堅調に推移している状況になっております。

セグメント損益は、前年同期がマイナス2億8,100万円でしたが、構造改革の影響と売上高の増加も踏まえまして、今期は3億500万円という結果になりました。

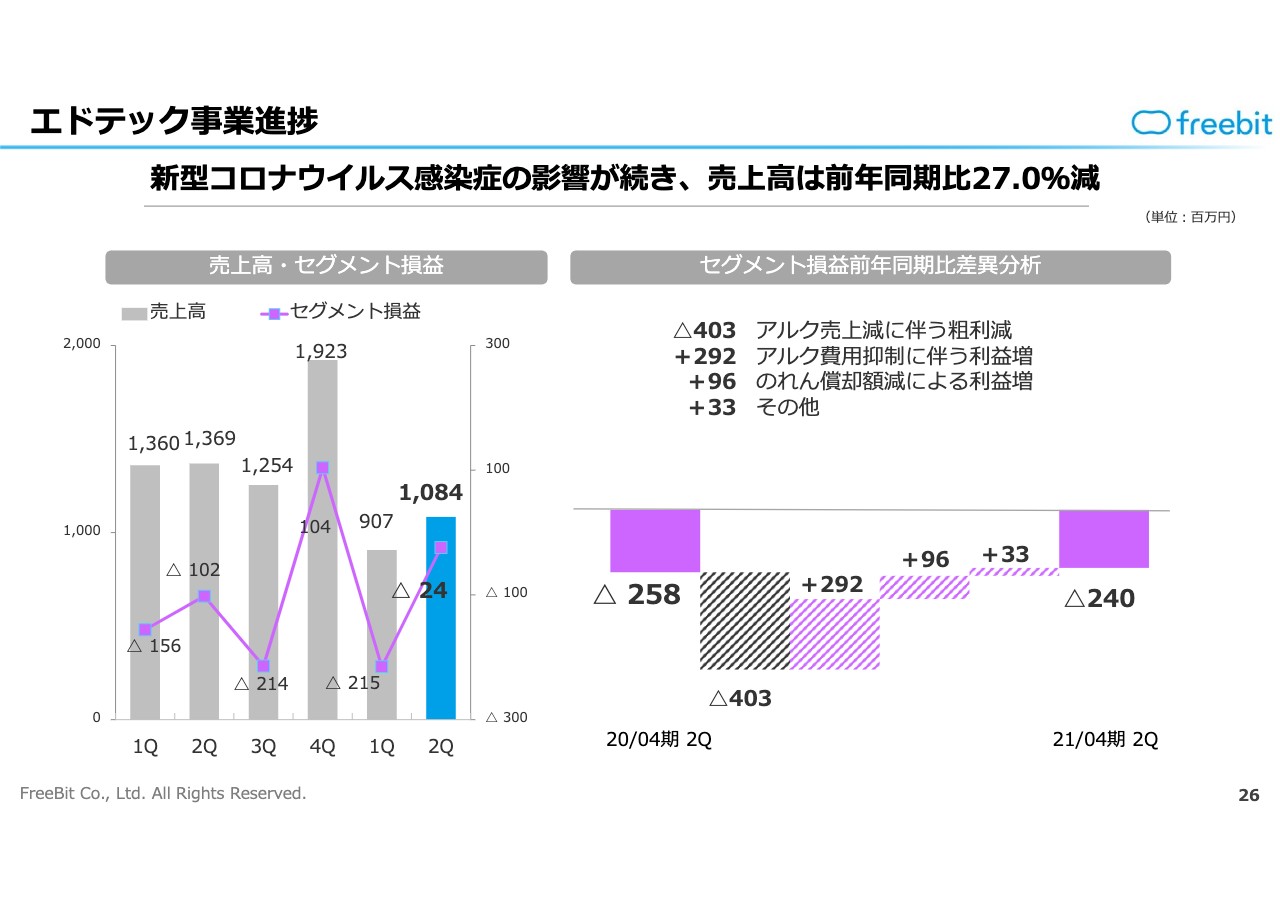

エドテック事業進捗

エドテック事業でございます。やはり新型コロナウイルス感染症の影響が非常に強く出るセグメントになっておりまして、売上高は前年同期比で27.0パーセント減と大きく落としている状況でございます。

セグメント損益の部分につきましては、特に第1四半期は過去の第1四半期と比較しましてもセグメント損益が大きくマイナスでございましたが、第2四半期は費用の抑制等々で早急に手当てしてまいりました。

また、受注の部分で一部回復してきたこともございまして、第2四半期は大きく改善した結果になりました。

こうした結果を踏まえまして、セグメント損益は前年同期のマイナス2億5,800万円からマイナス2億4,000万円という結果になりました。

2021年4⽉期通期連結業績予想の修正

過去の第2四半期までの結果を踏まえまして、連結業績の進捗および今期の見通しにつきまして、ご報告させていただきます。

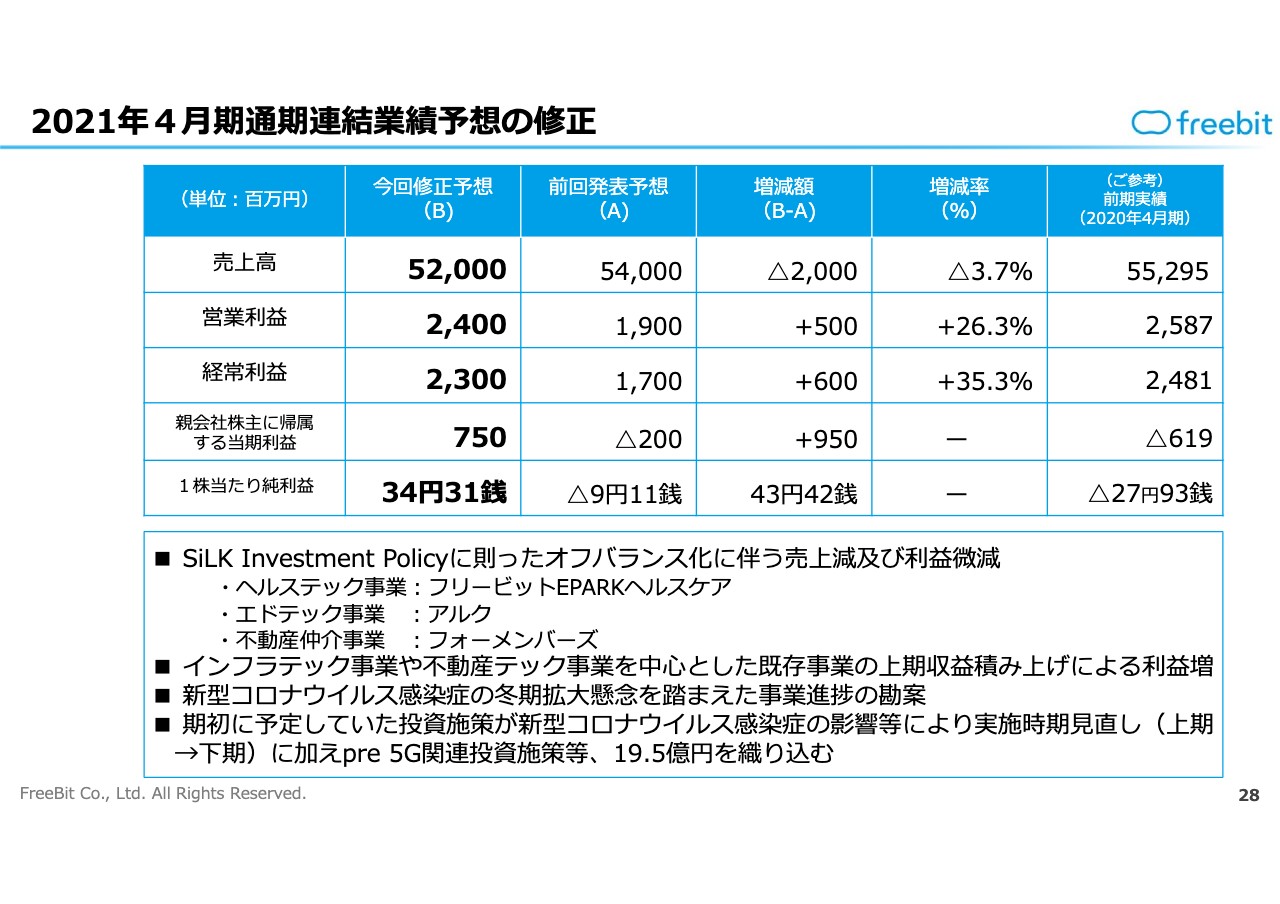

本日、業績見通しの修正発表もあわせて行っておりますが、こちらがその内容になります。修正内容といたしましては、売上高は520億円、営業利益は24億円、経常利益は23億円、四半期純利益は7億5,000万円となっております。

売上高の部分につきまして、前回の予想数値からマイナス20億円とご報告させていただいておりますが、先ほどから説明させていただいているとおり、ヘルステック事業、エドテック事業、不動産仲介事業の3事業につきましては非連結化により、第3四半期、第4四半期の売上がなくなりますので、その部分の売上高が減少いたします。利益は大きく見込んでいたわけではございませんが、多少の減少を織り込んでいる内容になっております。

一方で、インフラテック事業や不動産テック事業といったインターネットインフラカテゴリの売上が伸長いたしまして、現状では堅調に推移しておりますので、こうした部分の売上高の増加と利益の増加を加味した内容になっております。

一方で、連日ニュースにもなっておりますように、新型コロナウイルス感染症の拡大が冬季に非常に増加しているところもございますので、第1四半期時点の数字推移等々の部分で大きくリスクを加味いたしまして、その部分で事業進捗の見通しを行っております。

また、期首に予定しておりました投資施策が、新型コロナウイルス感染症の影響等によりまして、実施時期が後ろ倒しになっており、今後の中期ビジョンに従ったかたちで関連投資施策等々を19.5億円織り込んでおります。

こちらの結果を踏まえまして、業績予想の修正を発表させていただいております。

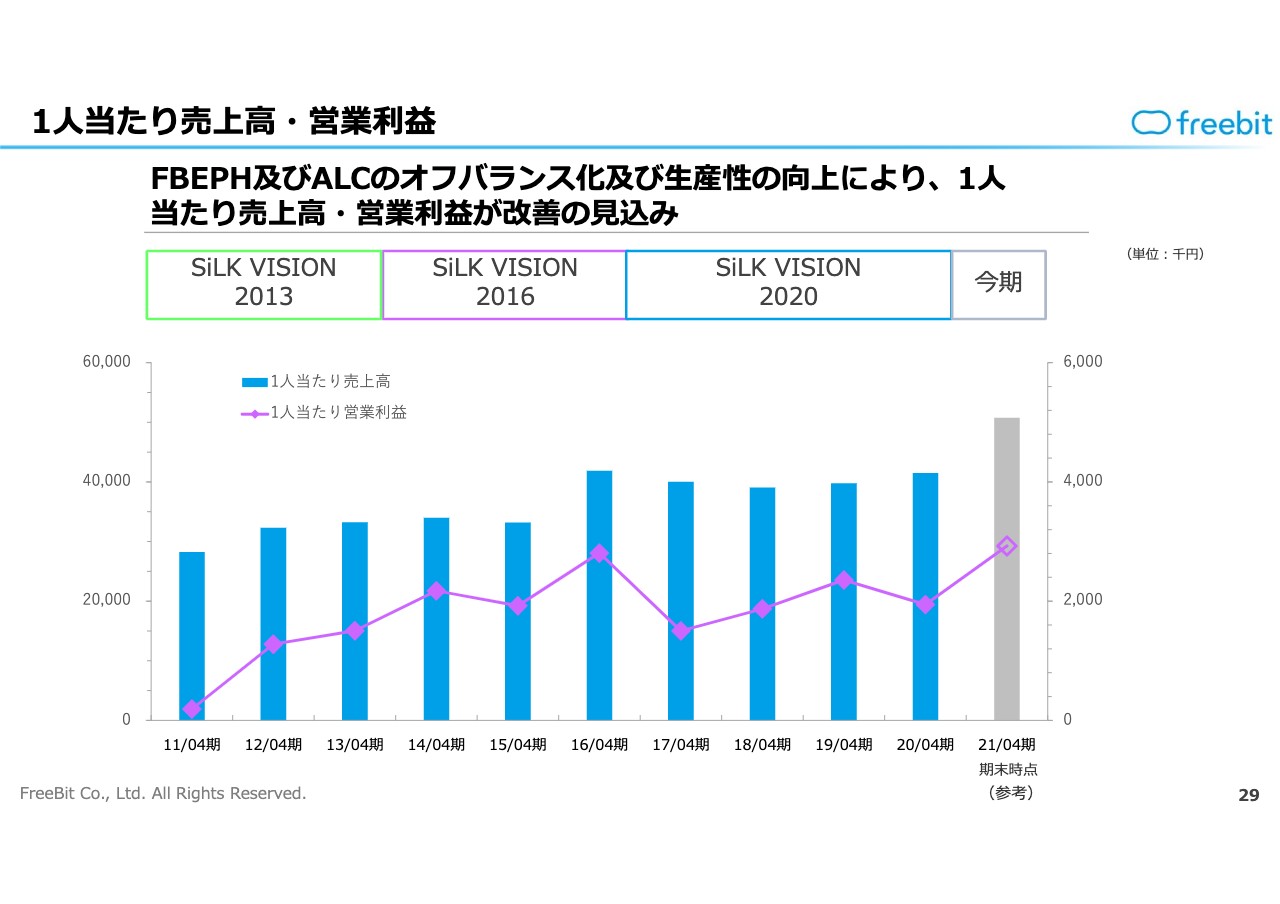

1⼈当たり売上⾼・営業利益

業績予想の修正を加味いたしまして、1人当たり売上高・営業利益の推移を出しております。過去と比べまして、フリービットEPARKヘルスケアとアルクのオフバランス化、また目下、業務効率化に力を入れておりますので、そちらによる生産性の向上で1人当たりの売上高と営業利益が大きく増加する見込みになっております。

トランスフォーメーション・ターム

今期の当社グループは、新常態におきましても持続的な成⻑可能な企業グループになっていくことを目指しまして、今期は戦略移行期間ということで「トランスフォーメーション・ターム」として位置付けております。

下期投資施策

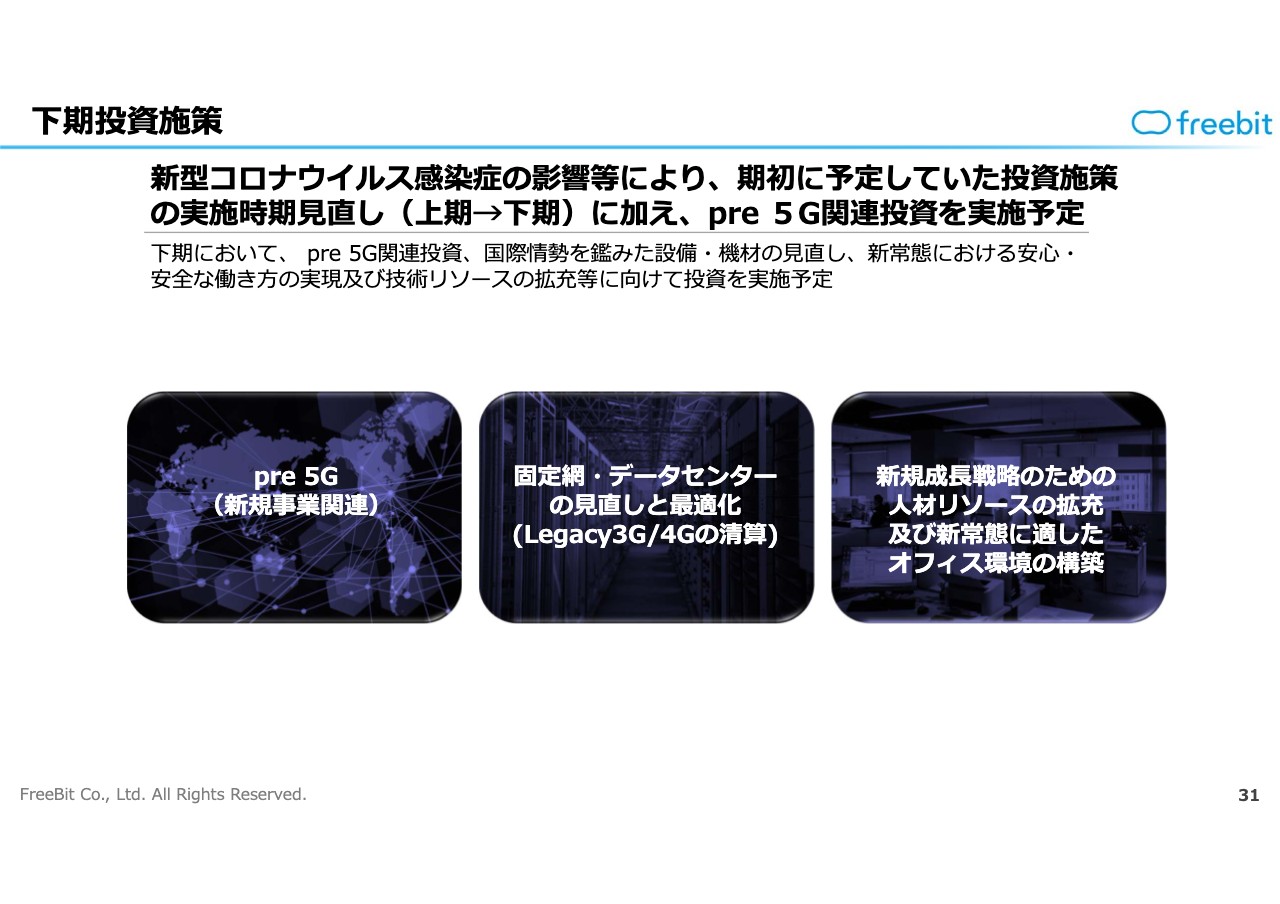

先ほど、下期投資施策をお話しさせていただきました。そちらにつきまして、新型コロナウイルスの影響等もございますが、我々といたしましては、現状の足元の堅調さも加味いたしまして、次につなげていく投資を大きく実施しております。

来期以降のビジネスの拡大につなげていく投資を行ってまいりたいと思っております。内容につきましては、石田CEOから「SiLK VISION 2024」に向けた取り組みのご説明動画を公開しておりますので、ぜひともそちらをご覧いただき、内容の理解につなげていただければと思っております。

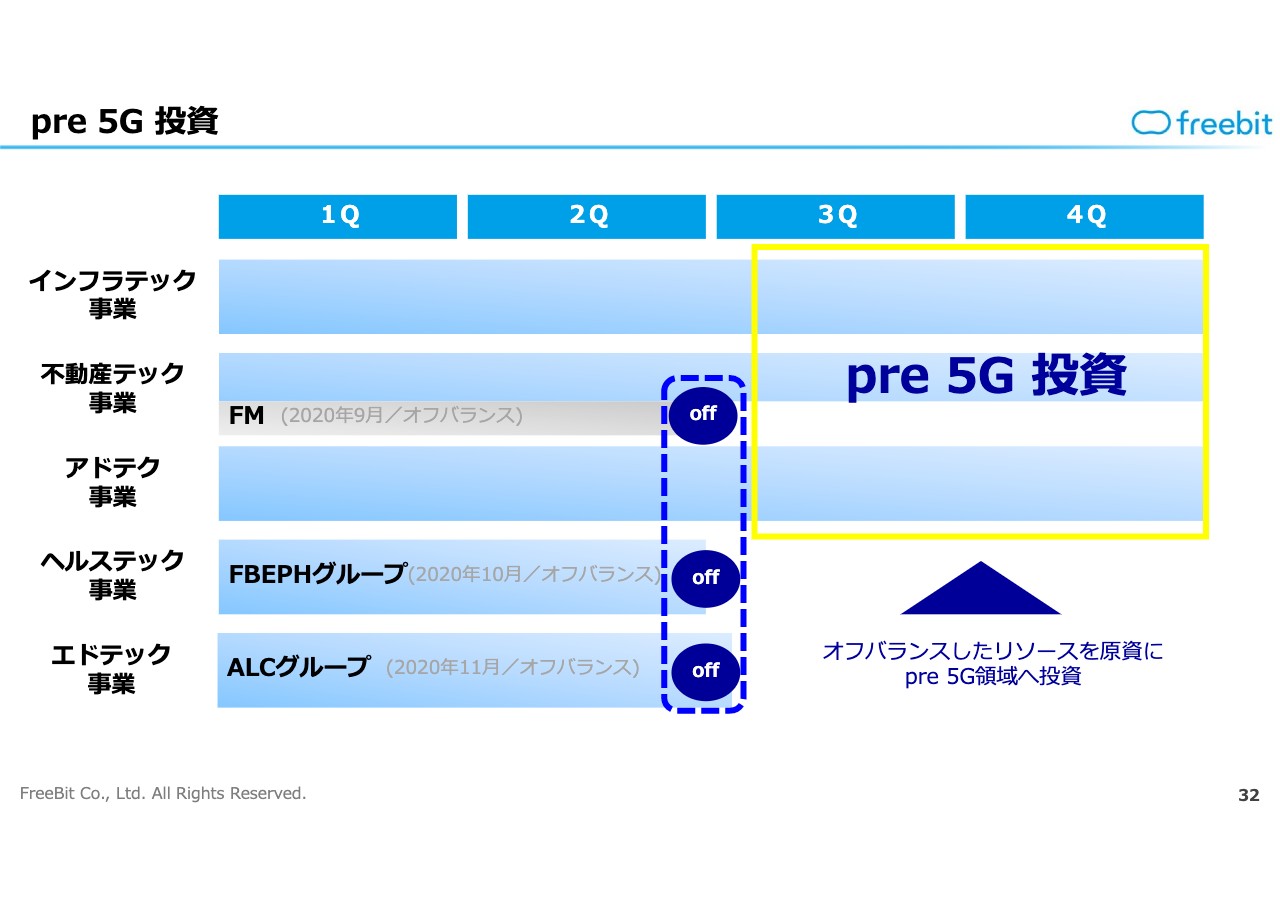

pre 5G 投資

「pre 5G」 投資についてでございます。我々としましては、ヘルステック事業とエドテック事業を切り離した結果、次の投資を積極的に行ってまいります。

インフラテック事業、インターネットインフラカテゴリを中心に、オフバランス化したリソース、資金をはじめとする経営リソースを振り向けまして、「pre 5G」領域への投資につなげてまいりたいと思っております。

以上をもちまして、2021年4月期第2四半期の決算説明につきまして、終わらせていただきたいと思っております。最後までご視聴いただきまして、誠にありがとうございました。

新着ログ

「情報・通信業」のログ