沢井製薬、年間計画に対する2Qの利益面の進捗は順調 日本事業における新製品の売上増加が寄与

2020年度 第2四半期決算概要(IFRS)

澤井健造氏(以下、澤井健造):みなさま、本日はこのような状況の中ご参加いただきまして、ありがとうございます。オンラインでの開催は試行錯誤しながらということで、ご容赦いただきたいと思っています。私は、沢井製薬株式会社代表取締役社長の澤井と申します。それでは、2020年度第2四半期決算概要についてご説明します。

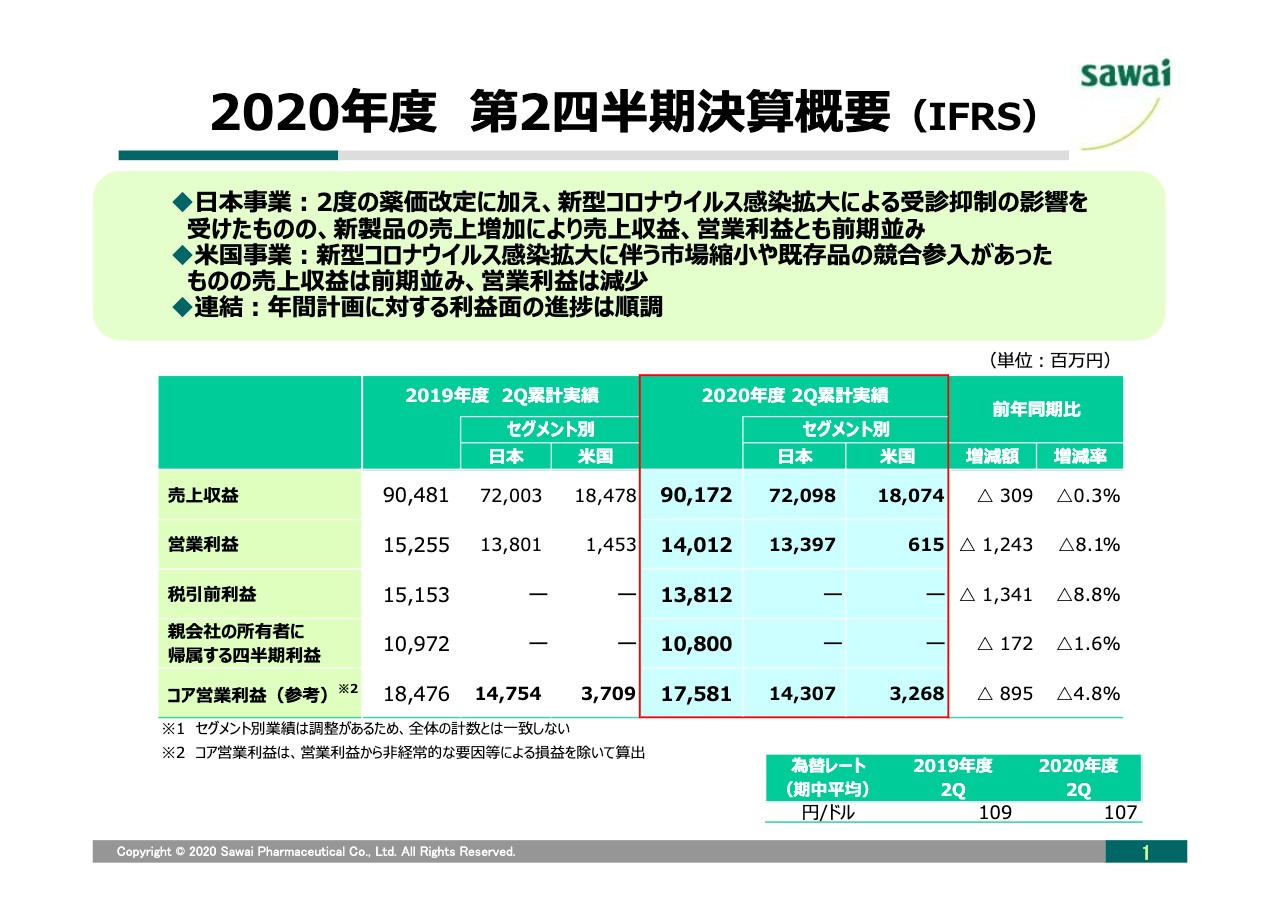

まず、スライド1ページ目の決算概要をご覧ください。日本事業は、2度の薬価改定の影響に加えて、新型コロナウイルス感染拡大による受診抑制の影響を受けましたが、新製品の売上が増加したことにより、売上収益、営業利益ともに前期並みとなりました。

米国事業は日本同様、新型コロナウイルス感染拡大に伴う市場縮小や既存品の競合参入があったものの、売上収益は前期並みとなりました。営業利益については減少しています。

その結果、連結全体の売上収益は、前年同期比0.3パーセント減の901億7,200万円となりましたが、年間計画に対する利益面の進捗は順調に推移しています。また、営業利益は前年同期比8.1パーセント減の140億1,200万円、親会社の所有者に帰属する四半期利益は、前年同期比1.6パーセント減の108億円となりました。

営業利益の増減要因分析

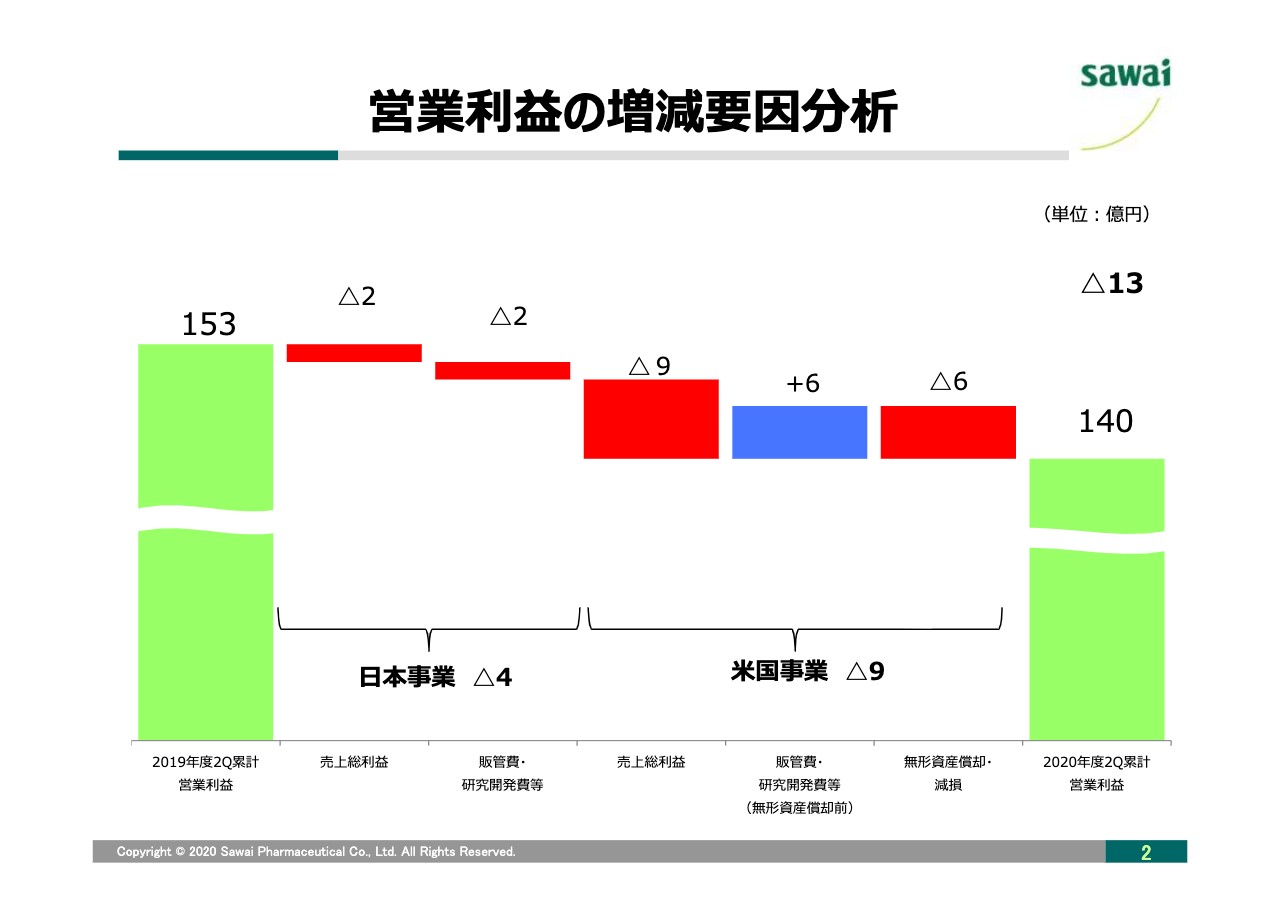

次に、スライド2ページ目の営業利益の増減要因分析をご覧ください。日米とも主に新型コロナウイルス感染拡大の影響により、連結全体で前年同期から約13億円のマイナスとなりました。

【日本事業】医療機関別 納入実績

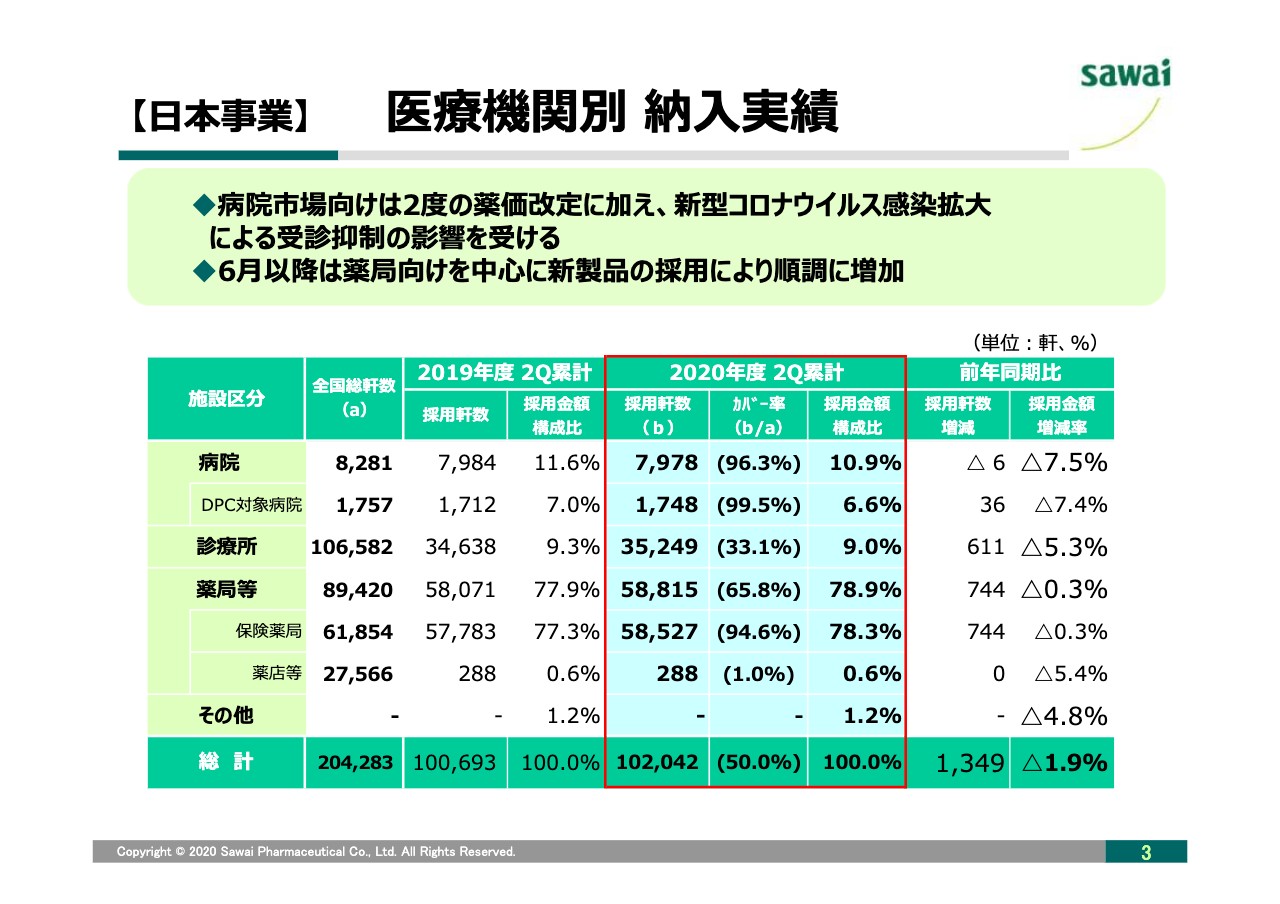

スライド3ページ目は、医療機関別納入実績です。これは単体ベースの荷離れ実績をまとめたものです。病院市場向けは2度の薬価改定に加え、新型コロナウイルスによる受診抑制、あるいは薬審の中止・延期等の影響を受けました。6月以降は、薬局市場向けを中心に新製品採用が進み、全体としては1.9パーセントの減少となりました。

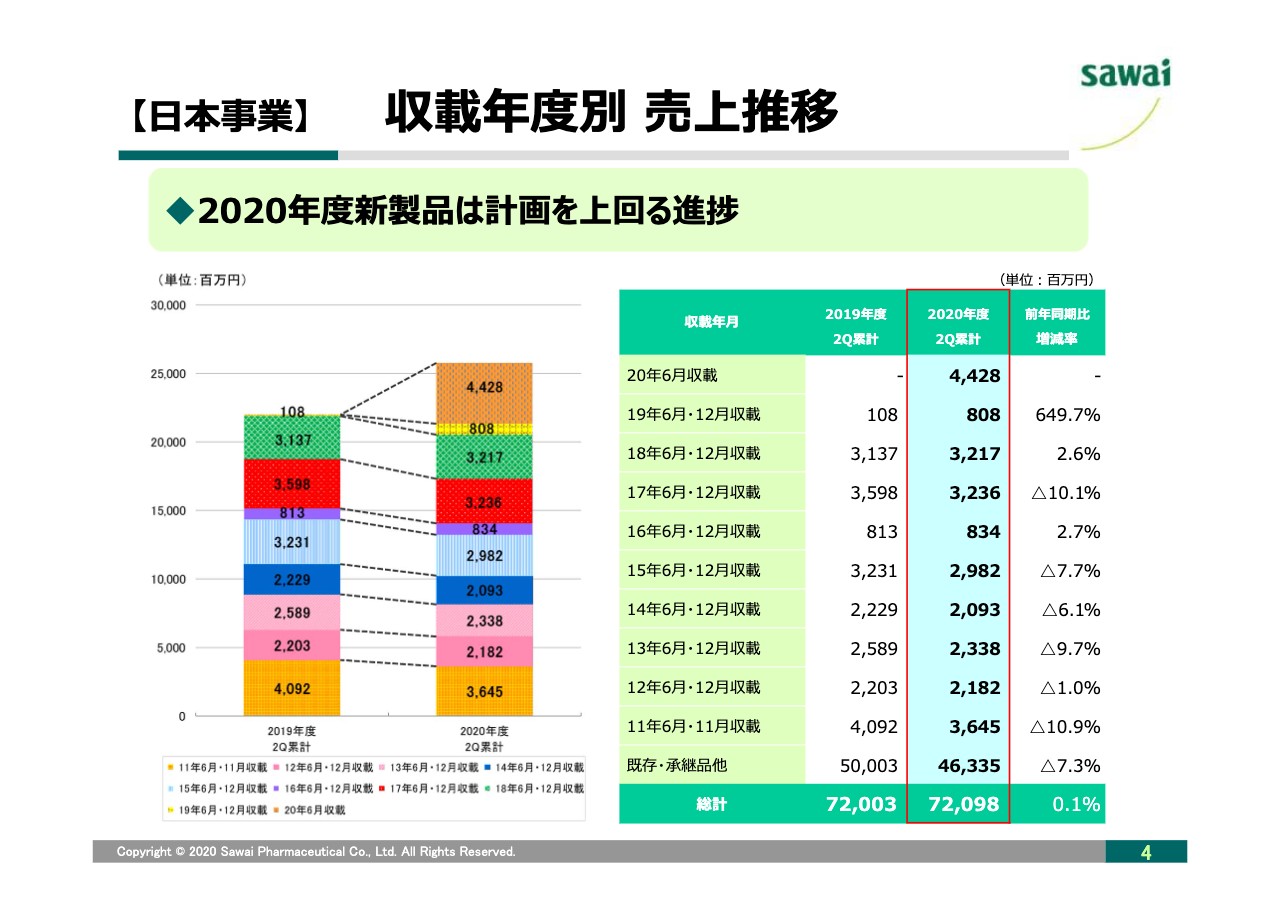

【日本事業】収載年度別 売上推移

スライド4ページ目は、収載年度別国内売上推移です。6月以降に発売した2020年度の新製品は、当社単独上市の新製品が計画を上回る進捗となりました。

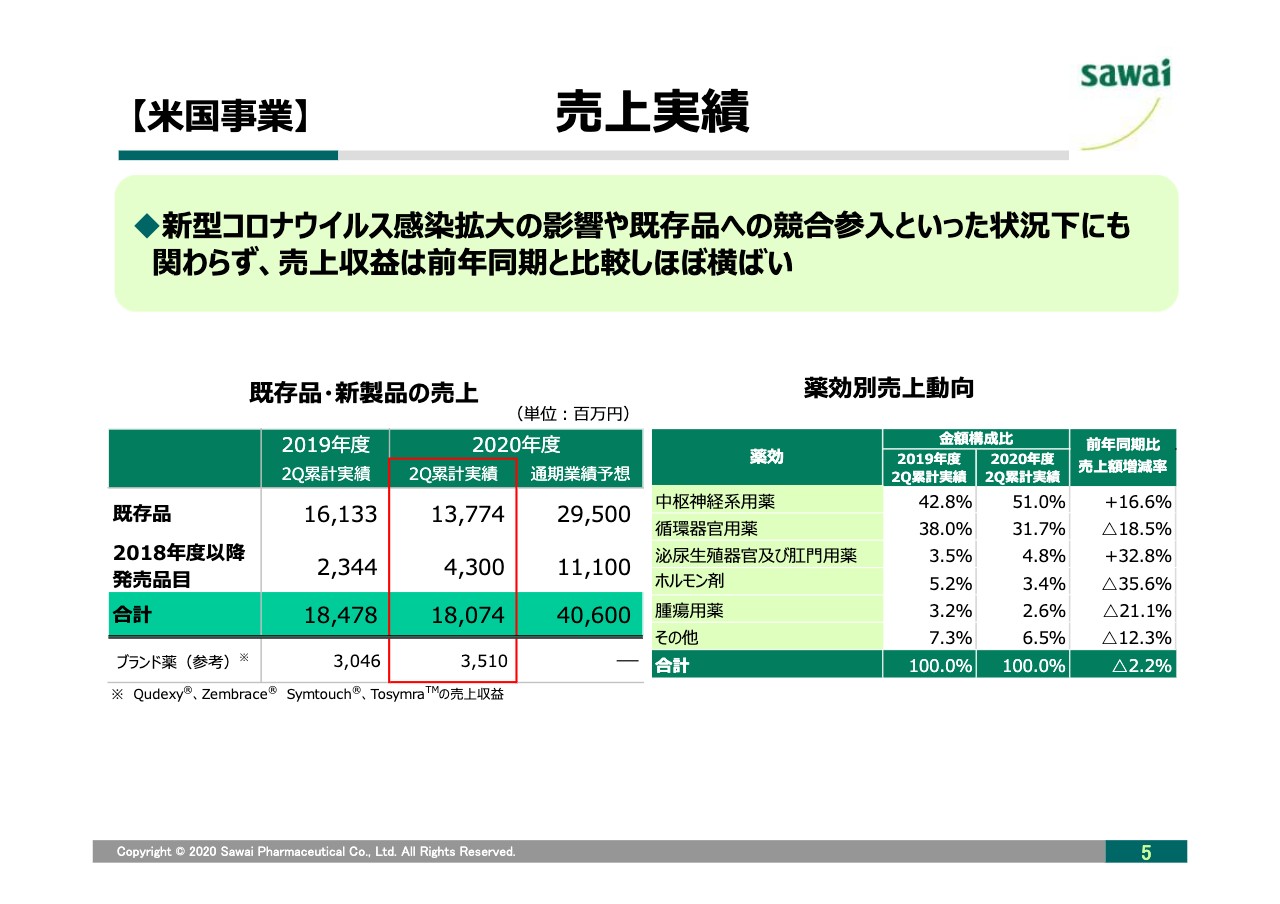

【米国事業】 売上実績

スライド5ページ目は、米国事業の売上実績です。新型コロナウイルスの影響や既存品への競合参入といった状況下にも関わらず、売上収益は前年同期と比較してほぼ横ばいとなりました。詳細については、後ほどUpsher-SmithのCEO、Rustyからご説明します。

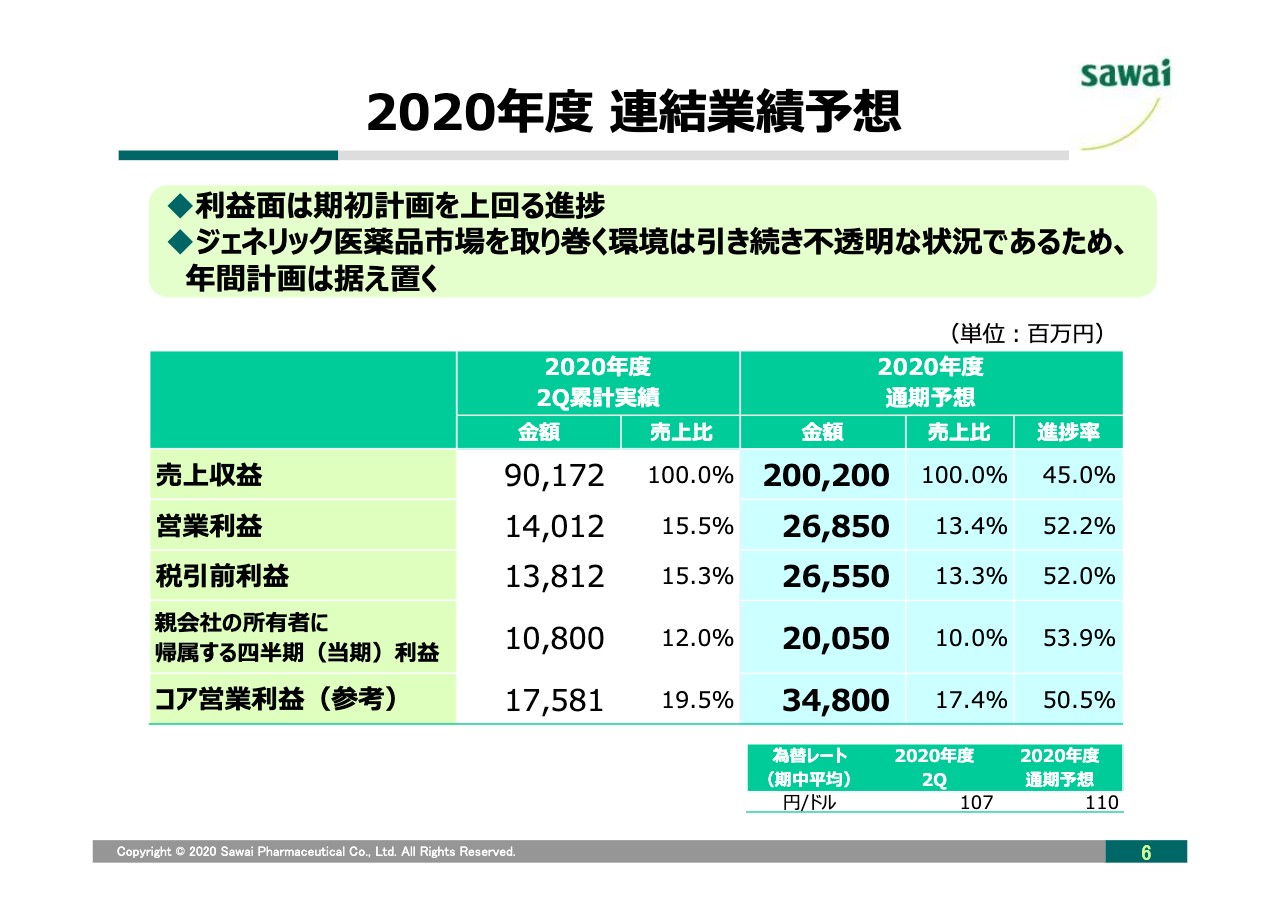

2020年度 連結業績予想

スライド6ページ目は、2020年度の連結業績予想です。利益面は期初計画を上回る進捗ですが、ジェネリック医薬品市場を取り巻く環境は引き続き不透明な状況であるため、年間計画は据え置くこととします。

また、8ページ以降は、販路別、薬効別の国内売上動向、ファイナンシャルデータ等の参考資料を記載していますので、併せてご覧ください。

以上で、2020年度第2四半期決算の概要説明を終わります。続いて、米国事業について、Upsher-SmithのCEO、Rustyよりご説明します。

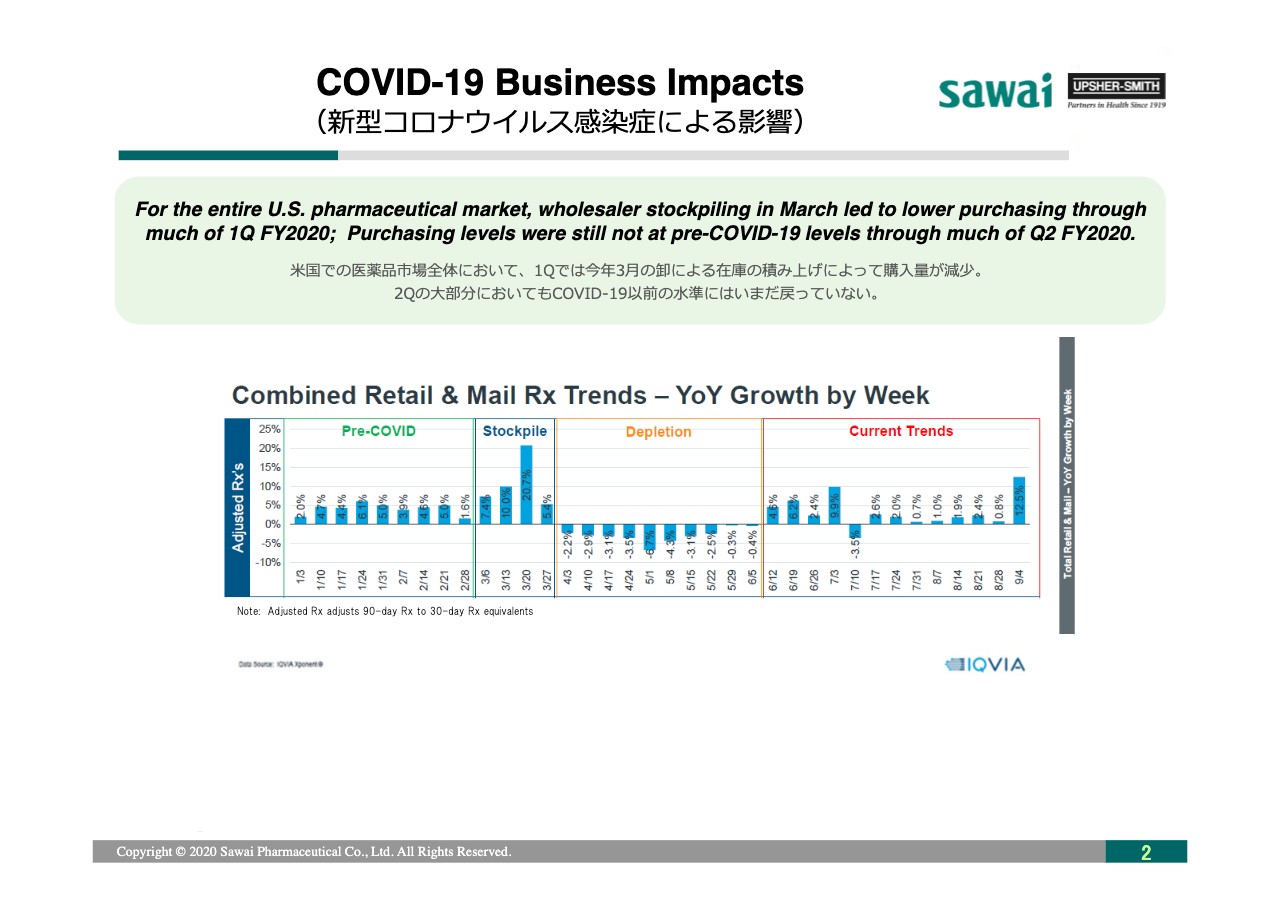

新型コロナウイルス感染症による影響

Rusty Field氏(以下、Rusty):みなさま、こんにちは。ミネソタ州からの出席ということで、みなさまのところにお伺いすることができませんでしたが、またお目にかかる日を楽しみにしています。ご質問については、後ほど伺いますが、まずはプレゼンに移りたいと思います。

本日は米国事業の現状について、主要な市場のトレンド、戦略、そして上半期のパフォーマンスに関してお話しします。まずは米国の市場動向についてです。

いくつか主要なトレンドがありますが、みなさまが関心をお持ちの点はやはり新型コロナウイルスによる影響です。新型コロナウイルスによる影響を受け、特に3月、ホールセラーによって非常に在庫の積み上げが多くなりました。新型コロナウイルスの前は受注は非常にコンスタントで一定だったのですが、積み上げが3月に行われ、その後、受注、発注のレベルが非常に下がりました。

そして、それが6月に回復してきたのですが、受注のパターンはまだ一定にはなっていません。やはり新型コロナウイルスの影響が続いており、2020年度は新型コロナウイルスの影響を引き続き受けています。

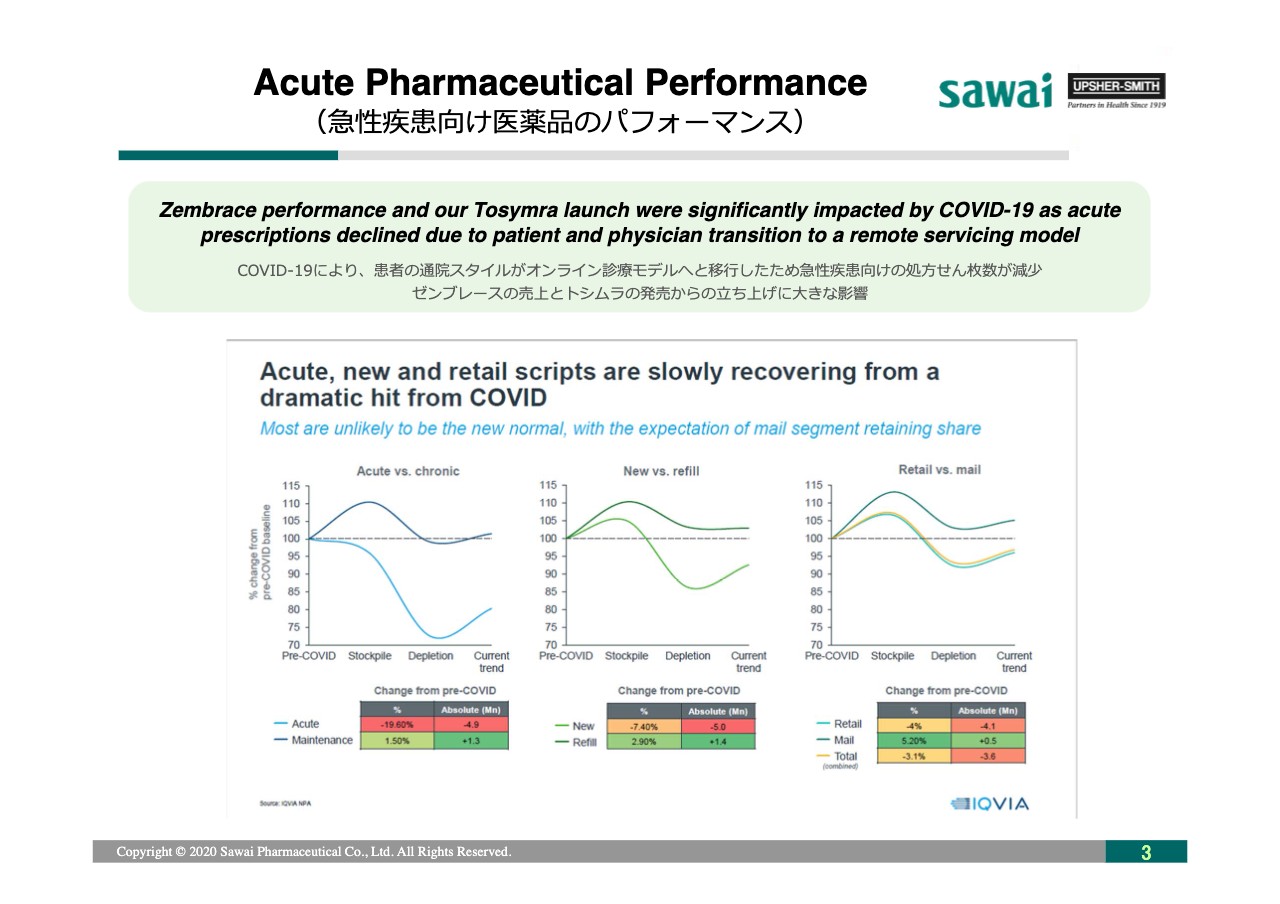

急性疾患向け医薬品のパフォーマンス

ブランドのビジネス、特に「ゼンブレース」と「トシムラ」についてです。「ゼンブレース」と「トシムラ」は上市しましたが、新型コロナウイルスの影響を受けています。急性期処方については、オンライン診療モデルへの移行による数量減の影響を受けています。したがって、急性、慢性についての処方の数に違いがあります。実際、大きく下がった急性期治療のものは、新型コロナウイルス前より20パーセント低い状況になっています。

新規処方とリフィルについてです。この2つのチャートを見ると、同様のパターンが見られることが分かります。一番右側のグラフについては、メールオーダーで薬を注文する人と、薬局でリテーラーから受け取る人のトレンドの違いです。

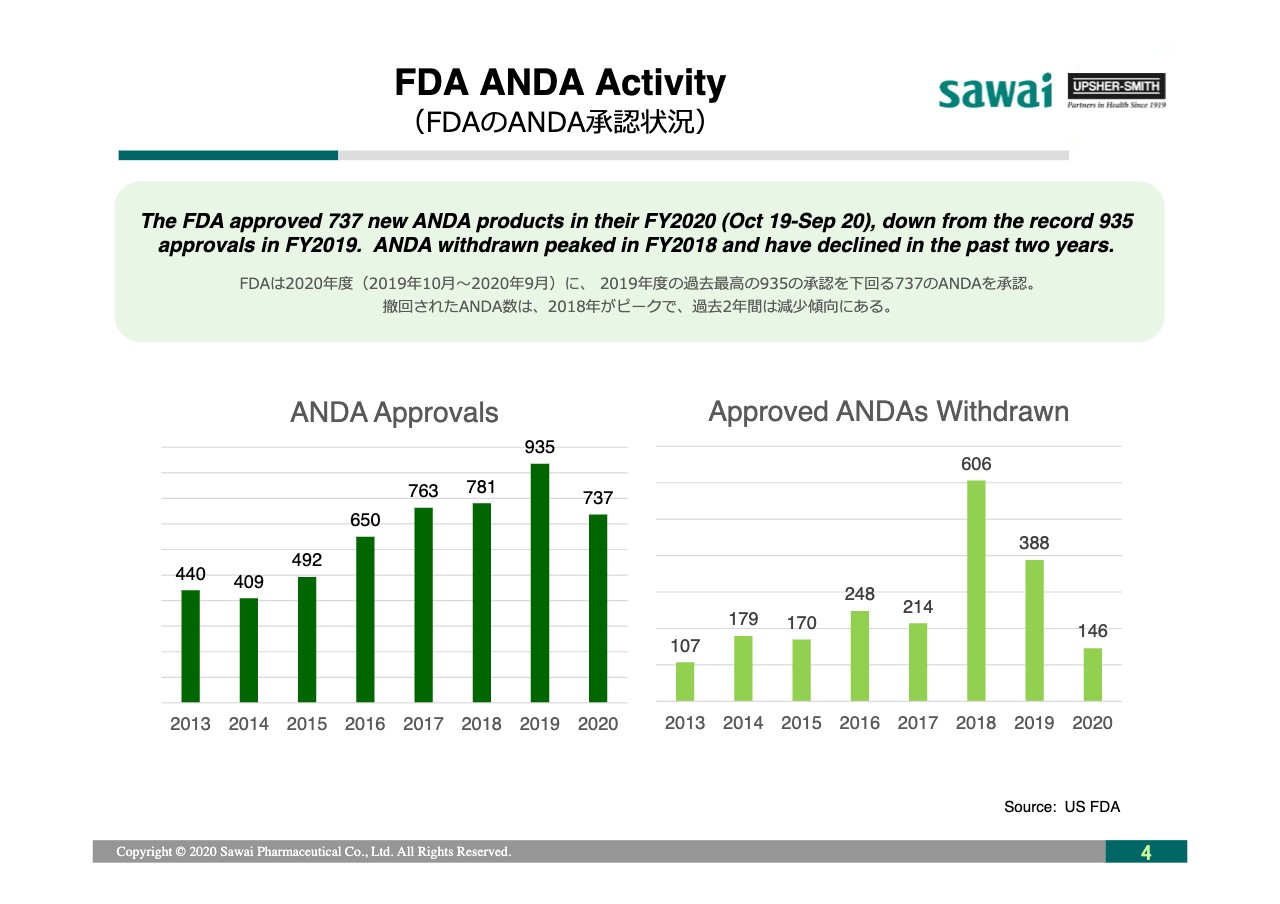

FDAのANDA承認状況

FDAのANDAの新規承認は737件になっており、昨年の935件という記録的な承認件数から下がっています。しかし、FDAは引き続き競争を促進することに焦点を置いており、今は申請の残りを扱っています。

スライド右側のチャートについては、ANDAの承認を受けたものの撤回について示しています。2018年がピークでしたが、2019年、2020年にかけて、いわゆるノーマルなレベルに下がってきていると考えています。

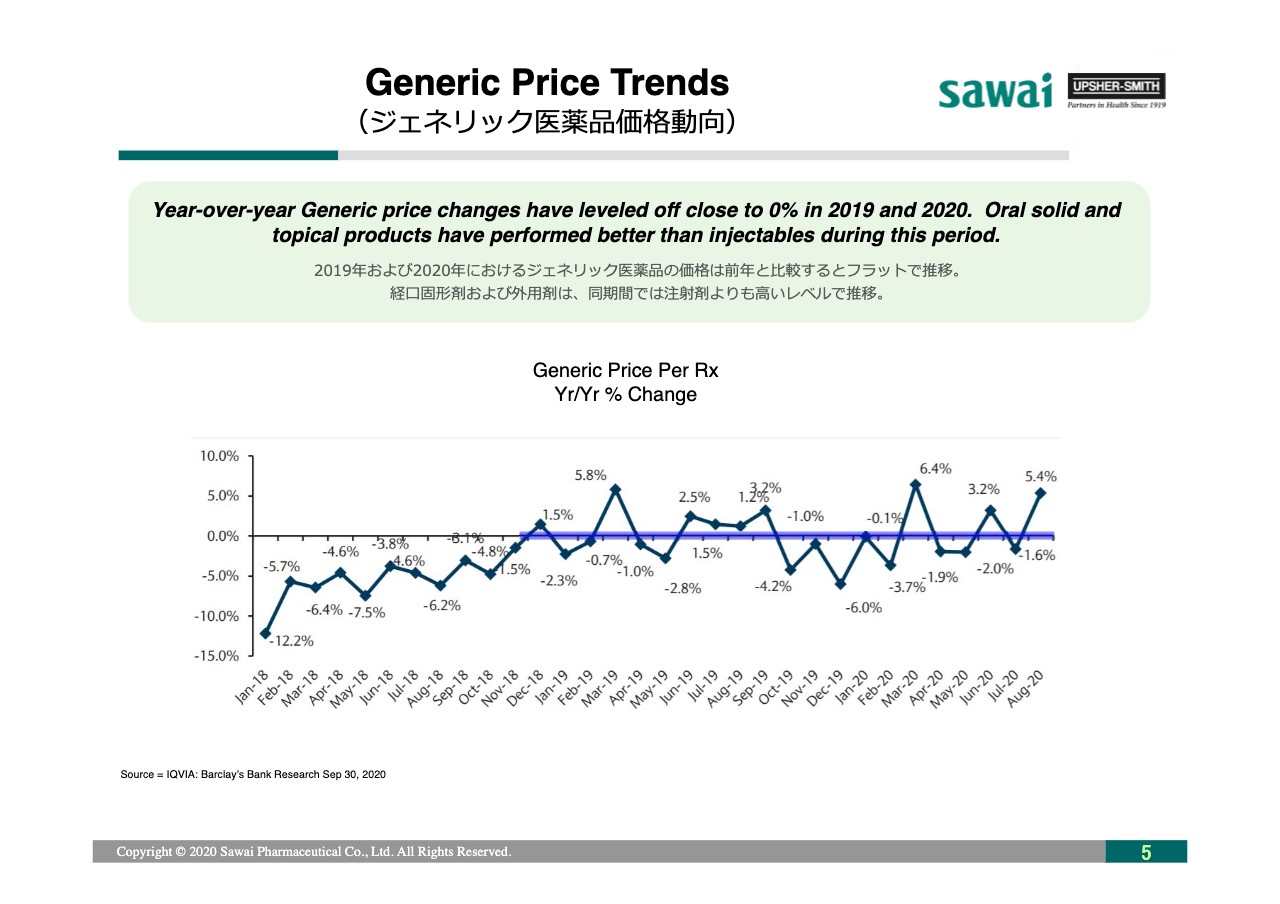

ジェネリック医薬品価格動向

これらのトレンドがジェネリック医薬品の価格にも影響を与えています。過去2年、ジェネリック医薬品の価格は比較的フラットに推移してきました。経口固形剤および外用剤に関しては、2020年まで注射剤よりも高いレベルで推移しています。ここに関しては大きな変更はありません。また、我々のポートフォリオに関しても、大きな価格の上昇は見られていません。このトレンドはおそらく今後も継続すると考えています。

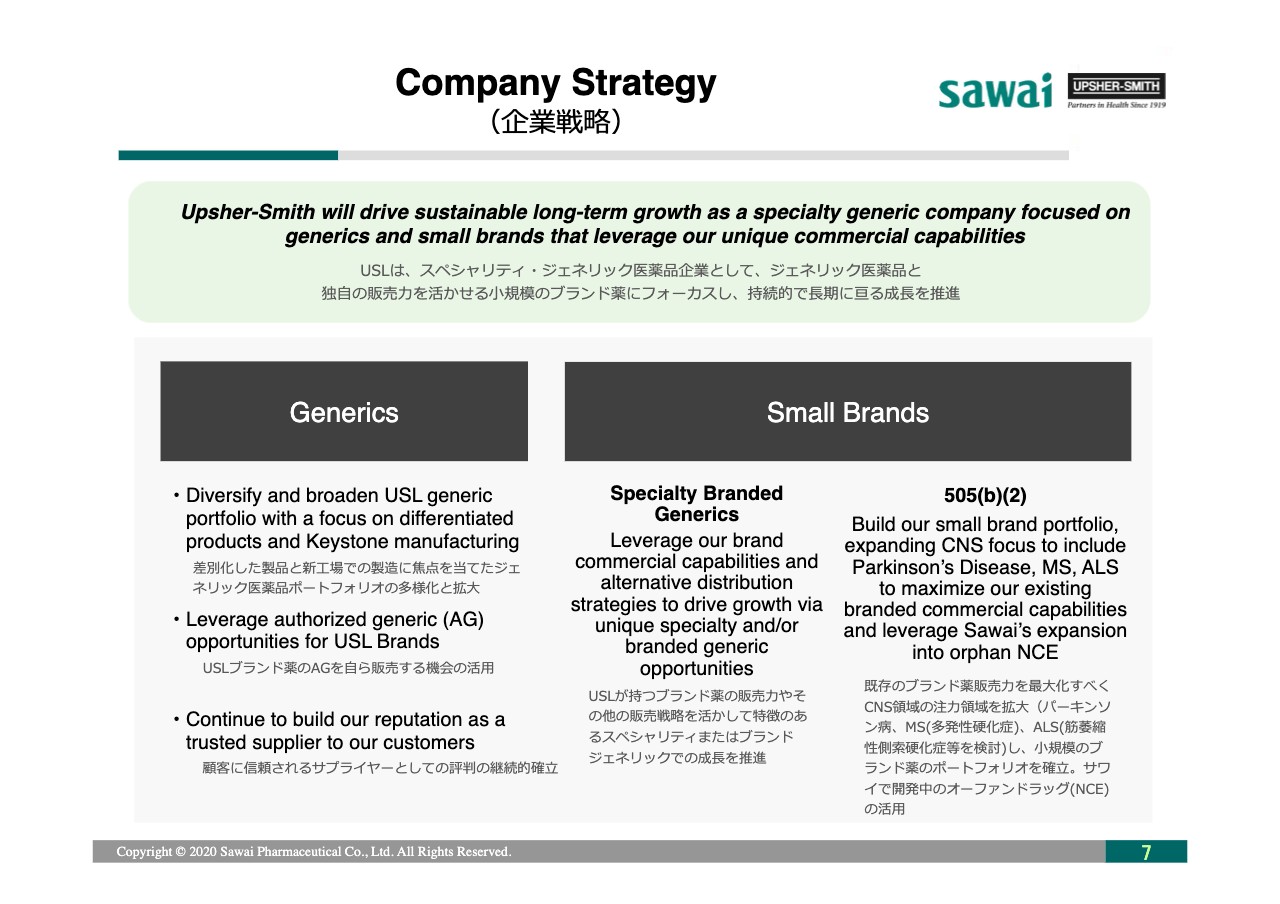

企業戦略

次に、我々の戦略について触れます。まず企業戦略です。こちらは一貫しており、2019年の11月にもお話ししましたが、我々はスペシャリティ・ジェネリック医薬品企業として、ジェネリックビジネスの成功と小規模ブランド薬のビジネスにフォーカスしています。

ジェネリック医薬品に関しては、ポートフォリオの拡大とプロダクトの差別化を行います。また、業界においてユニークな立ち位置を維持しています。信頼されるサプライヤーとして期待を凌いでいきたいと考えています。

小規模ブランドに関しては、2つのフォーカスエリアがあります。まず、スペシャリティ薬局に関しては「ビガドロン」のようなプロダクト、商業的な能力の価値を最大化していきます。

そして、「505(b)(2)」に関してですが、この数年は「トシムラ」や「ゼンブレース」といったプロダクトに投資し、てんかん、偏頭痛に注力してきました。今後もこの2つに関しては注力を続けますが、新しい適応症は、買収などを通じて、例えば、パーキンソン病、多発性硬化症、ALSなどで広げていきたいと考えています。

小規模ブランドに関しては、特にオーファンドラッグ(NCE)の活用について、沢井製薬とパートナーシップをさらに拡大していきたいと考えています。

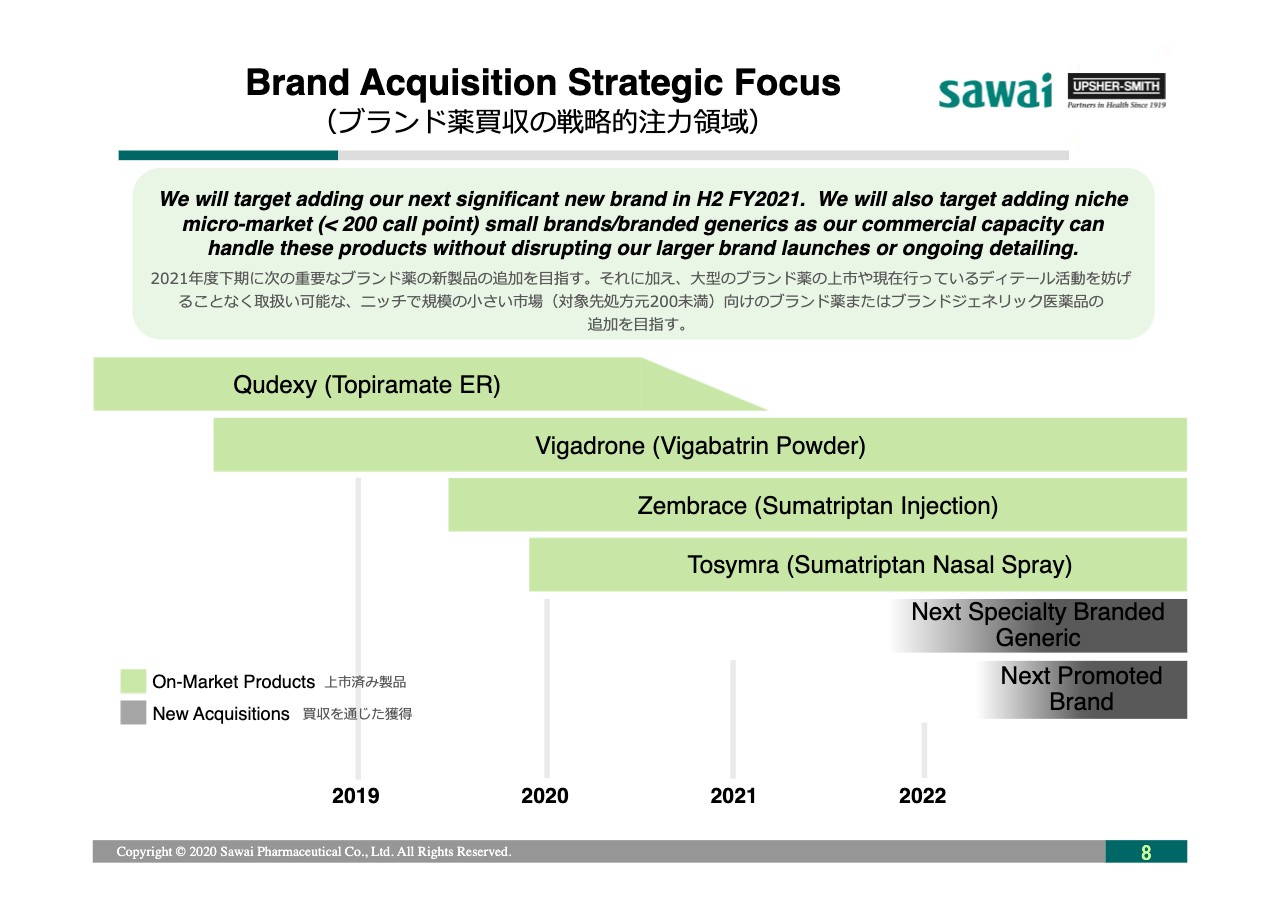

ブランド薬買収の戦略的注力領域

買収のタイミングですが、まず、2020年度および2021年度にかけて「トシムラ」と「ゼンブレース」のパフォーマンスを上げていきたいと考えています。

次のブランドに関しては、2021年の下期あたりで考えていますが、まだ対象商品は特定していません。また、次のスペシャルティ・ブランド・ジェネリックに関しては、カレンダーイヤーの2021年の終わり、もしくは2022年の初旬くらいを目処に進めています。

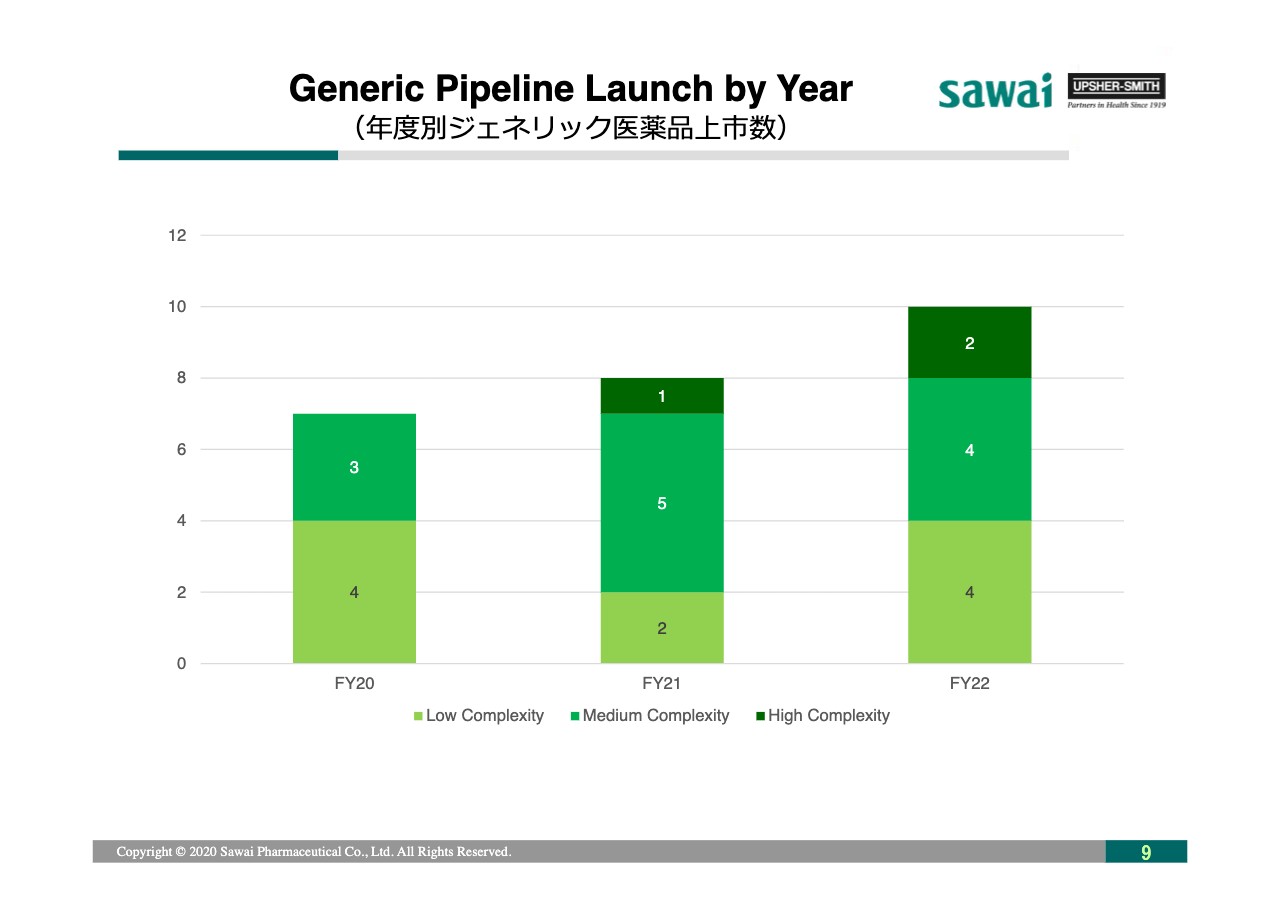

年度別ジェネリック医薬品上市数

今年のジェネリックの上市は7製品です。そして、2021年は8製品、2022年は10製品を計画しています。コンプレックス製品の割合が高まるのがおわかりいただけるかと思います。大変エキサイティングな年になっていくと考えています。

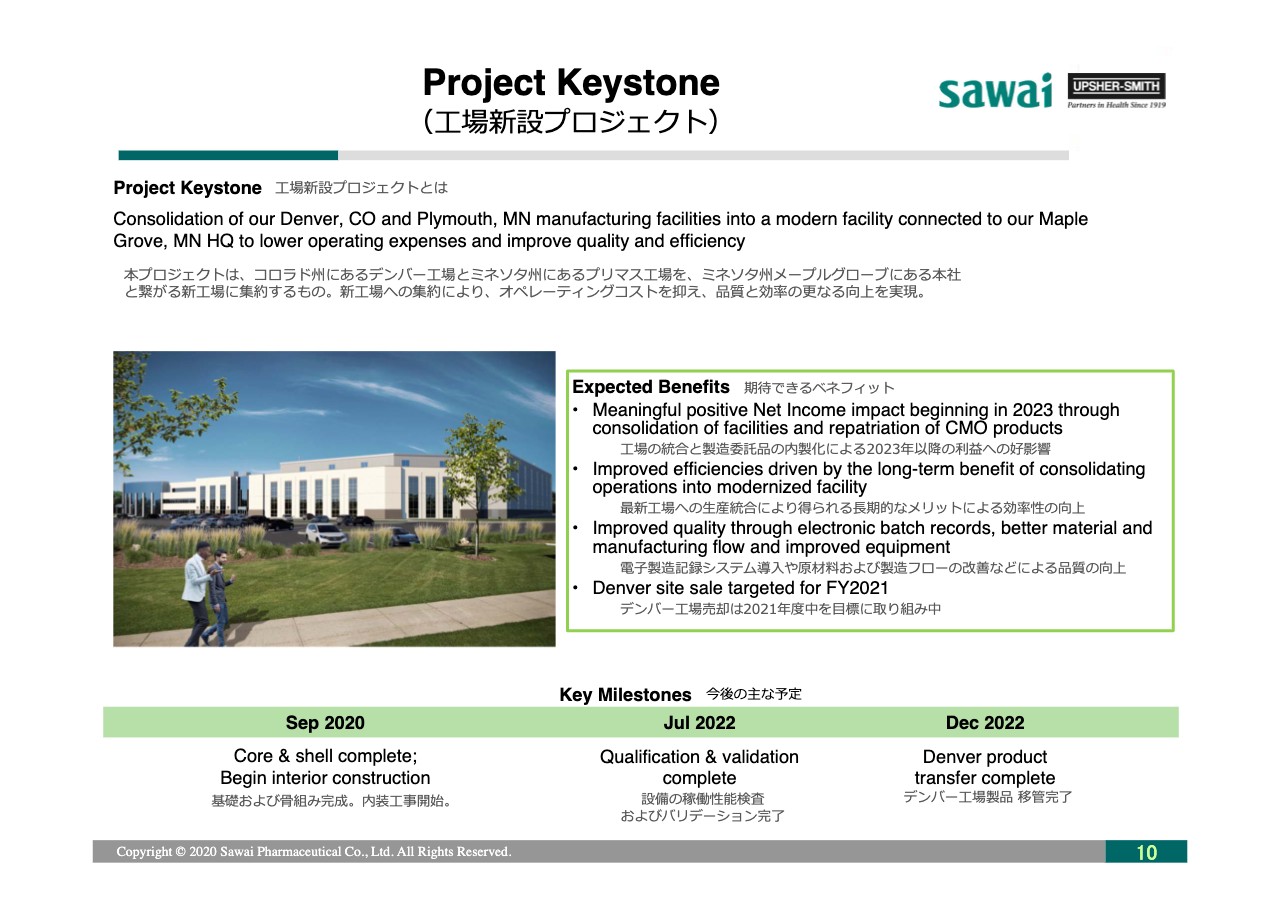

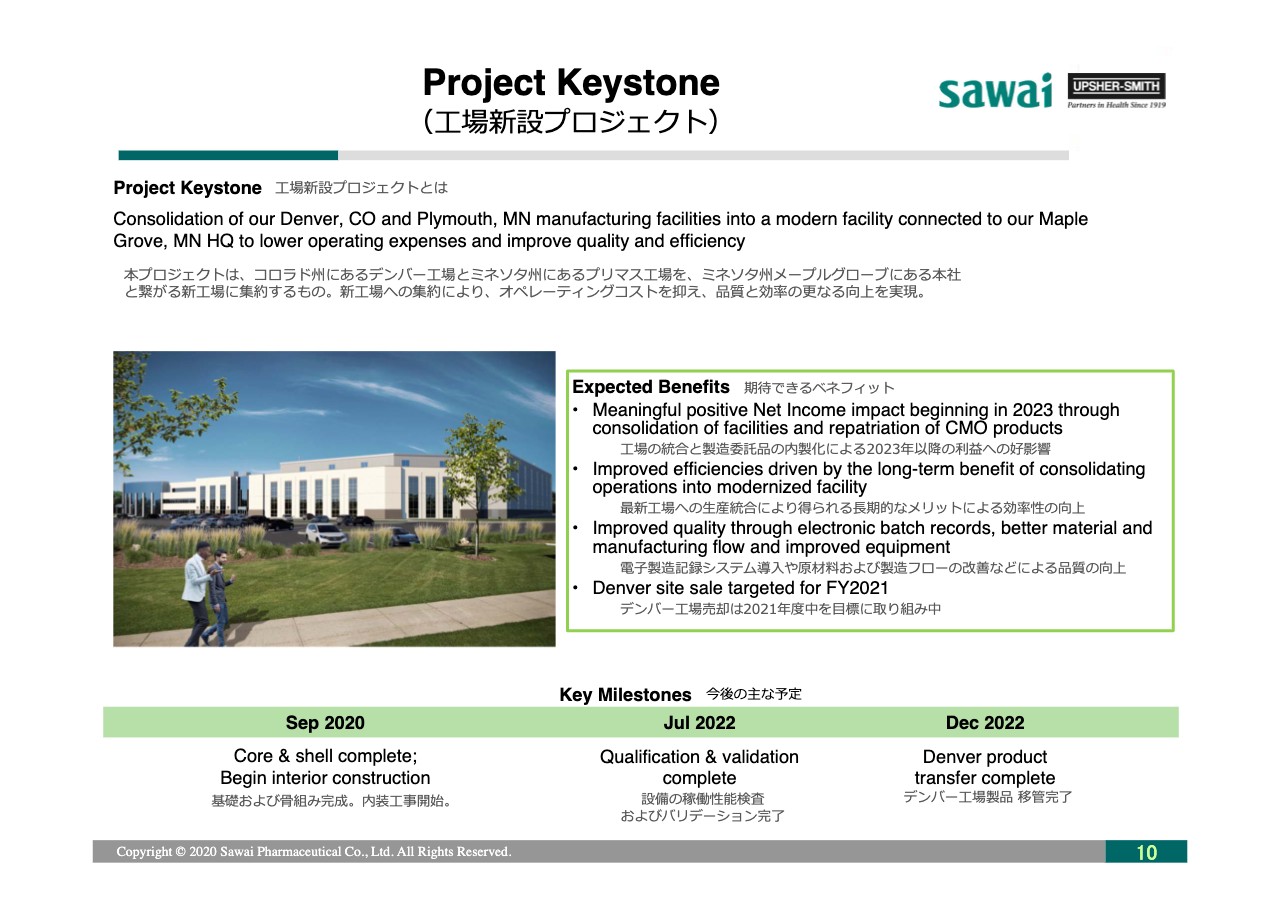

工場新設プロジェクト

工場新設プロジェクト「Project Keystone」です。2020年のカレンダーイヤーの初旬に着工し、新しい製造施設パイロットプラントの建設を開始しました。こちらはミネソタ州メープルグローブにある本社とつながる新工場です。コロラド州にあるデンバー工場とミネソタ州にあるプリマス工場を集約し、現代的な工場にしていくという内容になっています。

これによって、純利益にはプラスの影響が与えられると考えています。また、製造委託品の内製化も図っていきたいと思います。この工場の統合化によって、品質の向上が期待できます。

タイムラインについては、フェーズ1として、まず最初にコロラド州デンバー工場の製品をメープルグローブに移管します。ビルの建設は、カレンダーイヤーで2021年の終わりには終了すると考えています。その後のバリデーション設備の稼働性能検査に関しては、2022年の7月終了を予定しています。そして、新しい工場へのデンバー工場製品の移管は、2022年12月の終わりには完了する予定です。

また、フェーズ2では、この「Project Keystone」に追加として、プリマス工場の製品の移管を考えています。まだ正確なタイミングは確定していませんが、2022年ごろにその移管を終えた後、最終的にはプリマス工場を売却することを考えています。デンバー工場に関しても、2021年度で同等に考えています。

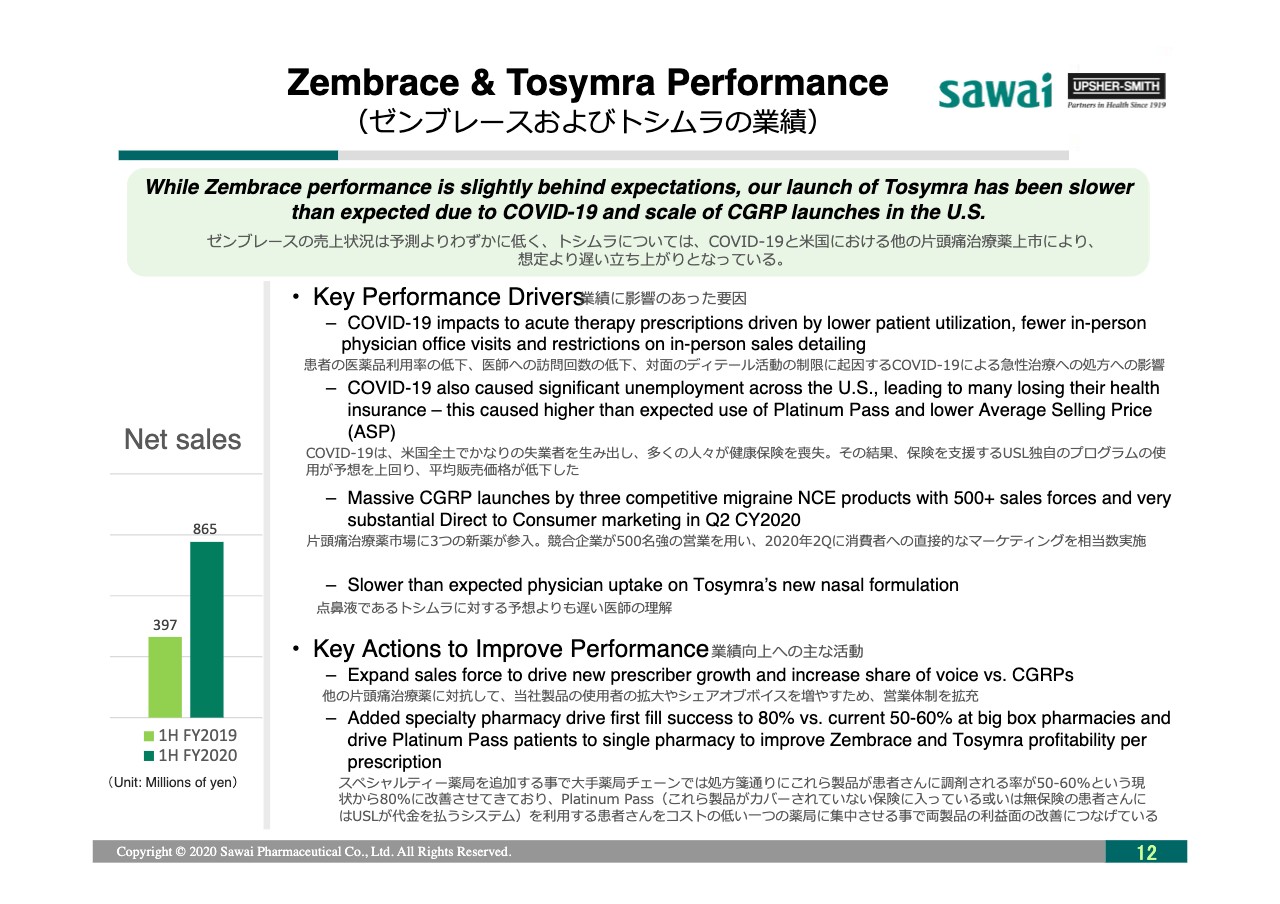

ゼンブレースおよびトシムラの業績

「ゼンブレース」と「トシムラ」の戦略的な重要性に鑑み、この2つのプロダクトの業績についてもご紹介します。「ゼンブレース」の売上状況は、新型コロナウイルスの影響により、予測よりわずかに低くなっています。「トシムラ」の立ち上がりに関しても同様に新型コロナウイルスの影響でより遅い立ち上がりになっています。

また、他の偏頭痛薬の上市もあります。新型コロナウイルスが急性期治療に影響を与えており、特に偏頭痛の治療に関しては、患者さんが医師への訪問回数を低下させていることや、医薬品利用率の低下、対面での活動の制限などの影響を受けています。

また、新型コロナウイルスにより、アメリカ全土で2020年の上期にかなりの失業者が生み出されました。それによって多くの方々が健康保険を喪失しています。その結果、我々の保険を支援する「Platinum Pass」というペイシェント・アクセス・プログラム(これら製品がカバーされていない保険に⼊っている或いは無保険の患者さんにはUSLが代⾦を払うシステム)の使用が予想を上回り、平均販売価格が低下しました。

そして、偏頭痛治療薬市場に、2020年の1月から3月に3つの新薬が参入しています。競合が500名強の営業を動員しており、かなり集中的に消費者キャンペーンを行っています。神経内科医に対するメッセージの提供および専門医へのメッセージの提供という意味では、この新薬の参入も影響を与えています。対面でのディテールと3薬の参入による競合の激化があるということです。点鼻液である「トシムラ」に対する、予想よりも遅い医師の理解についてもお伝えしておきます。しかしながら、患者さんの反応などを見ると、「トシムラ」の将来は明るいと考えています。

次に、業績向上への主な活動についてお話しします。まず、営業体制を拡充しています。新規の処方を獲得するため、そしてシェア・オブ・ボイスを増やすためです。それに加えて、スペシャルティ薬局を追加しています。これによって処方箋が出された時に、例えばスマトリプタンの点鼻液で処方が書かれていたCVSやWalgreensといったアメリカの大手薬局チェーンで、代替するジェネリックを調剤する場合があります。

したがって、スペシャルティ薬局と契約し、このフィルレートを60パーセントから80パーセントに改善させています。加えて、「Platinum Pass」を1つの薬局に集中させています。この薬局での処方箋あたりの利益率を「ゼンブレース」と「トシムラ」で上げることができています。これらが「ゼンブレース」と「トシムラ」についての活動です。

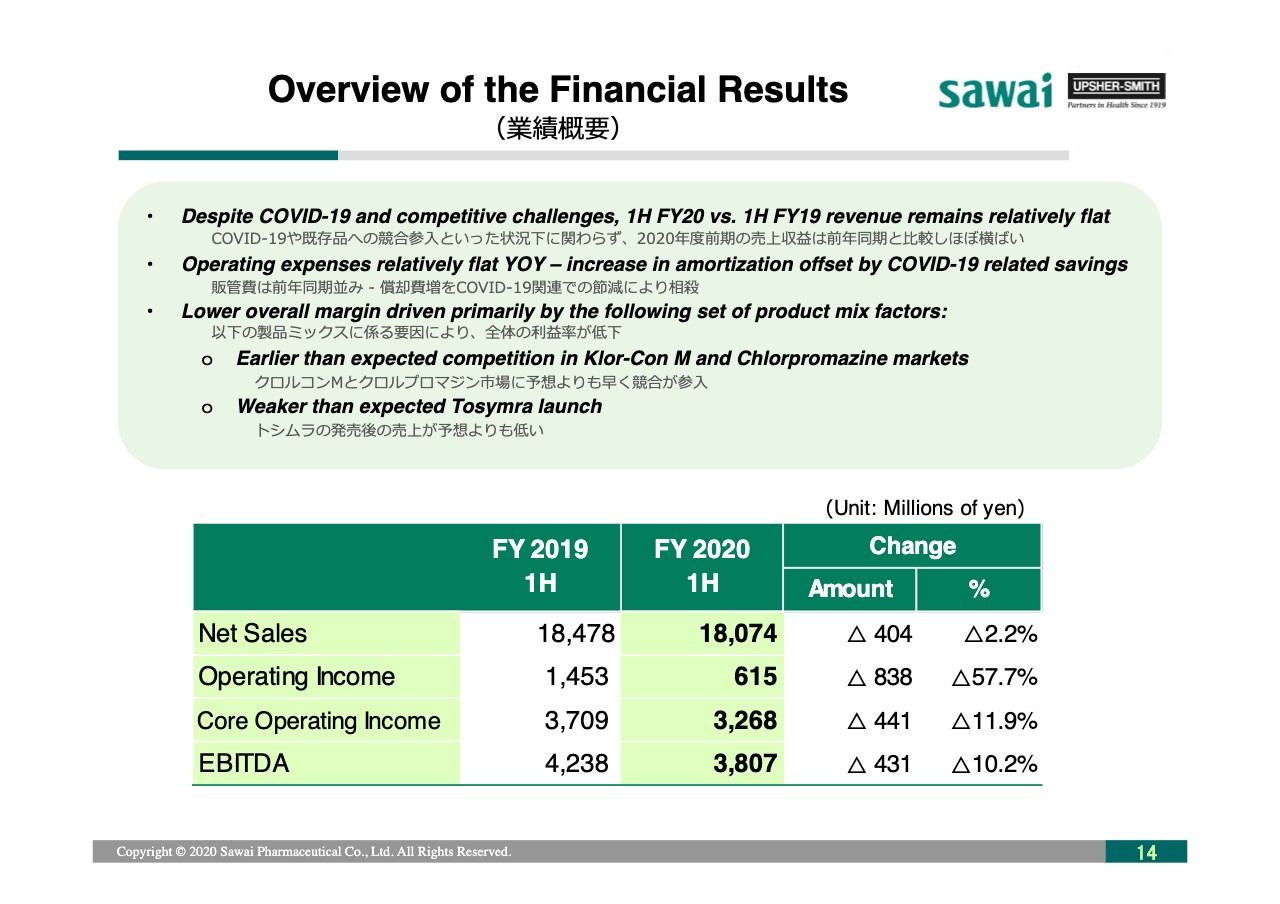

業績概要

それでは、全体的な財務パフォーマンスについて、米国事業の内容をお話しします。新型コロナウイルスの影響や競合の参入といった状況にありましたが、2020年度の前期の売上については、前年同期と比較してほぼ横ばいとなりました。販管費も前年同期並みで、償却費の増加は新型コロナウイルス関連の節減で相殺しています。

製品ミックスについては、新型コロナウイルスによるセービングで相殺しています。コア営業利益、EBITDAについては製品ミックスの変化により利益率が下がっています。利益率の高い主力品である「クロルコン」、「クロルプロマジン」市場への競合参入が影響しています。

重要ポイント

我々が引き続きフォーカスしていくのは、2020年度の前期のいろいろなチャレンジを克服し、下期で長期の目的に向かって伸ばしていくということです。新型コロナウイルスの影響をうまくコントロールし、大手のホールセラーについての供給をしっかり安定的にしていきます。そして、「クロルコン」「クロルプロマジン」については、2020年の前半は我々の事業の30パーセントを占めていましたが、それ以外の品目の割合が高まるためこの点がより重要になります。

また、「トシムラ」「ゼンブレース」の成長を促進するために取り組んでいきます。さらに、非常に複雑性の高い製品への投資を積極的にしていきます。2020年度から比較して、売上のピークへの期待は非常に高いものがあります。ビガドロンと同じ市場特性を持つ8,000万ドル市場のジェネリック医薬品を追加するとともに、難易度の高い「505(b)(2)」品目やCNA領域のオーファンドラッグの開発にも取り組んでいきます。

以上で私の説明を終わります。

質疑応答:中間年改定における見解について

質問者1:中間年改定をどのように見ていますか? 9月の薬価調査での実勢価格の状況について、市場全体としては乖離が開いた傾向にあるようですが、御社は製品の価格の傾向をどのように見ていますでしょうか? 市場と同じように下がってしまったのか、あるいは独自の施策などで、それよりも小幅に留められた可能性があると見ていますか?

澤井健造:調査結果は暫定的に今月後半ぐらいに出るのではないかと思っていますが、当社の部分についての予測はこの場で申し上げることはできません。

質疑応答:米国での工場新設による業績への影響について

質問者1:米国での工場新設による業績への影響についてです。先ほど、2023年以降の利益への影響がプラスになるというお話があったと思うのですが、具体的にどれぐらいのインパクトがあると見込んでいますか? また、もしそれまでに、移管に伴い一時的に費用が増えることも視野に入れておく必要がありましたらコメントいただけますでしょうか?

Rusty:今から2023年までのコストですが、例えばBE試験を行う場合、製品移管に関わる追加のコストがかかります。したがって、おっしゃるとおりコストは上がります。特にコロラド州のデンバー工場からミネソタ州のプリマス工場への製品移管には、追加のコストがかかります。全体として、インパクトは1,000万ドルから1,500万ドルぐらいと考えています。これが2023年までの予想です。

質問者1:逆に2023年以降のポジティブなインパクトはどれくらいを見込んでいますか?

Rusty:年間1,000万ドルから1,500万ドルを見込んでいます。これがボトムラインに落ちてくることになります。

質疑応答:国内の数量と価格のブレイクダウンについて

質問者2:日本についてとアメリカについて、それぞれいくつかお伺いします。まず国内について、売上は横ばいですが、数量と価格のブレイクダウンはどうなっていますか?

澤井健造:まずは薬価改定の影響を大きく見ていることがあります。既存の品目についての数量はほぼ横ばいです。新製品と合わせ、数量的には2.9パーセントの増加となっています。

質疑応答:「エルデカルシトール」のパフォーマンスについて

質問者2:「エルデカルシトール」についてです。個別品目の売上開示はされないと思いますが、シェア割りで御社はけっこう有利に進んでいると思います。おそらく7割から8割のシェアを取っているのではないかと思います。通期で50億円ぐらいを見ているのではないかと思うのですが、外部的にはそれを上回りそうな勢いに見えます。「エルデカルシトール」の第2四半期までのパフォーマンスと通期のパフォーマンスについてコメントいただけますか?

澤井健造:非常に順調に進捗していると思いますし、当初予測していた以上にシェアを取っている状況です。下期においても我々の売上を牽引していくのではないかと期待しています。

質問者2:もともとの御社の予想を上振れそうでしょうか?

澤井健造:そのように期待しています。

質問者2:アメリカについて2つお伺いします。1つ目はマクロな質問ですが、ミネソタ州は今回はブルー・ステートだったと思います。民主党政権によってジェネリック業界にどのような影響があるのかについて、もし何かわかれば教えてください。オバマケアの拡大はあると思います。

2つ目についてですが、新製品の導入スケジュールを前回お示しいただいたものと比べると、今後導入される新製品が少し後ろ倒しになっているようにも見えます。これはそのような理解でよいのでしょうか? それともその新製品がなかなか入らない状況なのか、または「ゼンブレース」と「トシムラ」のマーケティングをとりあえず優先する方向なのですか? アメリカでのブランド導入計画について教えて下さい。

Rusty:ジョー・バイデンが大統領として選出されましたが、こうした政治的なアジェンダというのはやはり上院が鍵を握っています。共和党が上院をコントロールしていくことになると、あまり急激過激な変化は期待できません。オバマケアにしても製薬業界に関する政策にしても、ジョー・バイデンがオバマケアについてもう一度現状から見ることになると思いますし、我々としてはそこを注視していく必要があります。

ただ、もし「上院は共和党が、大統領は民主党が」ということになると、いずれにせよ法律的な法制度の部分で、次の2年間はかなり著しい変化を期待できないと見ています。

2点目についてですが、新型コロナウイルスの影響があったために、リソースを適切なタイミングで適切に振り分けています。我々は「トシムラ」、「ゼンブレース」の営業体制を強化し両製品の成長を最大化していく必要があり、営業体制強化にフォーカスを置いていきます。次のプロダクトの製品買収のタイミングがずれるというのは、そのようなことが理由になります。戦略的、財務的に適切なものとして実行していきます。

質疑応答:国内の数量の今後の動向について

質問者3:まず、国内の数量の動向についてもう少し追加でお伺させてください。上期の数量は2.9パーセント増ということですが、大型新製品もある中、従来の数量で2桁成長してきたところに比べるとかなり低いかと思います。こちらについては、新型コロナウイルスの影響による一時的なものなのか、それともジェネリック促進策が一巡した中でこのような水準感になるのでしょうか? こちらを含めて、今後のベースとなる数量増はどの程度で見ておくべきかについてお考えをいただけますでしょうか?

澤井健造:おっしゃるとおり新型コロナウイルスの影響を受けていることは否めませんし、特に抗生剤や呼吸器系、小児科などの品目が大幅に少なくなっています。ただ、実際にどのような品目が減少しているのかで見ると、やはり古いお薬や薬価が安いお薬が多くなっています。逆に、利益面で言うとそのような大きい影響は受けていないと考えています。

今後この傾向が続くのかどうかというのは、正直私たちにもわかりませんが、新型コロナウイルスの影響が続く限りはこの傾向も続くかと思います。やはり新製品をいかに投入していくかということが一番重要ではないかと思っています。

質問者3:新型コロナウイルスの影響が終わった後の促進策が一巡した中でベースとなる数量増のイメージはありますか?

澤井健造:もちろん使用率80パーセントというのは間近にあるわけですし、これから先の伸びはどうなのかということはありますが、いろいろな方の意見を聞いても、やはりまだまだ促進していかなければなりません。我々自身もまだ伸ばす余地はあると考えています。

質疑応答:薬価改定において対象となる品目と今後の改定率について

質問者3:薬価改定の考え方において、対象となる品目と今後の改定率についてお伺いします。対象となる品目については、以前は例えば低薬価品目は対象から外してもらえるように訴えていくというお話もいただいていましたが、どのようになりそうでしょうか?

また、今後の毎年改定率がけっこう大きいことを考えた場合に、今までどおり2年に1回の改定率のようなスピードで下がっていってしまうのでしょうか? 毎年になればその半分ぐらいでコントロールできそうですか? このあたりも含めて教えていただけますでしょうか?

澤井光郎氏(以下、澤井光郎):以前提言していた低薬価品の除外については、免除することをよく理解いただけておらず、基本的には全体の中での評価になってくると思います。ここについてはこれから議論されます。

特に財政制度等の審議会の中においては、率だけではなく額にも注目した中間年改定の意見も出ています。今日の中医協総会において、2021年度の中間年改定で薬価調査の結果を踏まえ、2018年度の「骨太方針」を基本として薬価専門部会で議論を行い、業界から意見を聴取することが決まりました。そのような中でこれから決まっていくものだと考えています。

質疑応答:米国における新製品の今後の戦略について

質問者3:米国について質問します。新製品の今後の戦略について、自社開発品と今回ご紹介いただいたブランド薬の買収のどちらが主流になっていくのでしょうか? また、ブランド薬の買収については、例えば国内で稼いだキャッシュ・フローを投じていけば、毎年数品目買っていけるような状況なのですか? 今後買収される品目の規模も含めて、戦略について教えていただけますか?

Rusty:「505(b)(2)」品目の社内での開発のチャンスは上がっていくと思います。社内開発の小規模ブランドは現在ポートフォリオにありませんが、将来的にはそれもあり得ると考えています。また、沢井製薬が取り組むオーファンドラッグの開発に我々はパートナーとしてその手助けすることもできますし、アメリカで上市化していくということも重要です。

アメリカのマーケットにおいて申請を行っていきますので、これは社内開発のブランド薬のチャンスだと捉えています。マーケットを注視してブランド薬の買収を行い、ビジネスの強化も図っていきたいと考えています。

また、我々は今まで築いてきた能力の活用も図っていきたいと思います。キャッシュが創出されますし、チャンスがあり、戦略的にも財務的にも我々の期待にかなうようであれば、外部のブランド薬の買収も行っていきたいと思いますので、両方のコンビネーションで考えています。

質疑応答:買収で想定する規模感について

質問者3:1点追加なのですが、買収で想定している規模感について教えて下さい。また、国内のお金をけっこうアメリカに投じていくイメージなのか、それともアメリカの事業はあくまでもアメリカの中のキャッシュ・フローで回していくのでしょうか?

澤井健造:規模感については、特に制限を設けているわけではなく、案件ごとに是々非々で検討すべきだと思っています。また、買収の資金を日本からアメリカ市場に投じるという部分は、いろいろな問題があり、アメリカ市場にどんどん資金を投じることは単純にはできない状況です。したがって、アメリカでしっかり回せるレベルで模索していくというのが基本線かと思います。

質疑応答:下期の費用発生と通期の見通しについて

質問者4:2つあります。まず1つ目は費用のお話で、2つ目が新規事業のお話です。国内の販管費も研究開発費も、それから海外の研究開発費のいずれも、通期の計画に対して進捗が遅いわけですが、当然使えなかった部分と売上との見合いなど、いろいろあると思います。

まず、下期の費用発生、通期の当初見通しに対してどのような状況なのか教えてください。加えて、来期以降の費用を考えた場合に、収益構造が変わっている状態、もしくはコスト構造が変わってベースが下がっている状態なのか、来期以降はパーセンテージとして平時に戻るイメージを持ったほうがいいのかなど、費用について教えてください。

澤井健造:経費に関してはご存知のとおり、新型コロナウイルスの影響により、いろいろな部分で削減につながっている部分もあります。また、新型コロナウイルスが落ちついた後にどうなるかですが、我々も従前どおりに戻るとはまったく考えていません。我々の業務に対するコストなどがこれから変わっていくという点では、従前と比べると今の経費の消化に近いかたちになっていくのかとは思っています。

研究開発費に関しては、国内は毎度毎度ですが期ズレ部分が大きくなっています。アメリカについては試験全体の進捗がやや遅れている傾向にあるとは聞いていますので、その分少し消化が遅れているのかとは思います。

質疑応答:新規事業における進捗について

質問者4:新規事業についてなのですが、ホールディングス体制に向けてという中での目的で、「新規事業の早急な育成のための」というお話がありました。何かご紹介いただける動きや進捗がありましたら教えてください。

澤井健造:現時点でご報告できることとしては、以前ご報告した内容と重複しますが、オーファン医薬品の開発に参画したことや、サスメド社にマイノリティーですが出資し、デジタルヘルスの領域でいろいろなビジネスチャンスを模索しています。その件が今のところ進捗しているところです。

質問者4:今の点についてフォローアップで質問です。先ほどの質問でおっしゃっていた経費の構造を考えた場合に、販管費の率や研究開発費の効率性などが新しい取り組みでマテリアルに効率化していくことが、リターン、アウトカムとして期待されているのでしょうか? それとも独立としたビジネスとして、何かリターンを求めているのですか? どのような方向のものが今は主流なのでしょうか?

澤井健造:基本的には、新規の事業として収益を求めるものにチャレンジしていくことが趣旨です。しかし、そのようなデジタル化部分の中で、先ほどおっしゃった研究開発費などの効率化につながるような部分は考え得ると思います。副次的ではありますが、それも1つの目的となり得るとは思います。

質疑応答:「オセルタミビル」の第3四半期への影響について

質問者5:下期の業績3ヶ月単位で考え方を理解したいのですが、前年の10月から12月は「オセルタミビル」のジェネリックの出荷がけっこうよかったと思います。今走り出している第3四半期の3ヶ月で見ると、前年同期比でけっこうなマイナス要素になる可能性があると覚悟しておいたほうがよいのでしょうか? また、去年の1月から3月は「オセルタミビル」が全然出ていませんでしたので、1月から3月はマイナス要素になる可能性は低いと見ておいたほうがよいでしょうか?

加えて、「オセルタミビル」に関しては、例えば政府備蓄などの大きな発注の可能性は出てきているのでしょうか? まずその点を教えてください。

澤井健造:インフルエンザの患者数が少ない現状の中、我々の計画と比較するとその部分はマイナス影響があると思っています。実際には足元は、対前年という意味では今期の新製品の売れ方によってそれを上回る数字で進捗しています。したがって、今後11月、12月と我々が計画していたものを比較すれば、「オセルタミビル」については下回るのではないかと想像していますが、今期の大型新製品で十分カバーしたいと考えています。

末吉一彦氏:政府備蓄に関しては私から回答します。政府から要請を受けている備蓄は製品としての備蓄ではありませんで、製造できるように原材料等をしっかり確保することで備蓄対応をしています。その分がプラスオンされているわけではありません。

質疑応答:「エルデカルシトール」における適切使用通知について

質問者5:次は「エルデカルシトール」についてなのですが、先日PMDAから「きちんと検査しなさい」という適切使用通知が出ていたと思います。御社はきちんと行っていると思うのですが、これが今後のジェネリックの販売に影響を与える可能性は低いと思ってよいでしょうか?

澤井健造:はい、そう思っています。

質疑応答:新規事業投資の予算について

質問者5:新規事業投資についてです。年間予算で販管費10億円、R&D10億円、合計20億円ぐらいの新規事業投資の枠を予算に入れていたと思うのですが、この執行状況について、ほぼ使える見込みかどうかコメントをいただけませんか?

澤井健造:オーファンの開発については、まずアメリカでスタートする予定ですが、今は試験内容あるいは今後の進め方等について検討しているところです。まだ、いつからスタートするかは明確にお伝えできる状態ではありませんが、すみやかに進めていけるようにしたいと思っています。

質疑応答:コロナ禍での営業活動について

質問者6:最初に全体のお話をお伺いしてよくわかりました。アメリカは少し苦戦の一方、日本は比較的順調ということで、第1四半期は減収も第2四半期に限ると8パーセント増収であり、非常によかったと思います。これは単に2006年の収載品が伸びたということで説明がつくのでしょうか?

また、販管費について質問です。何社か新薬メーカーの説明を聞きましたが、このようなコロナ禍で営業がほとんどできていない会社が多いです。しかし、御社は販管費自体はプラスでした。ジェネリックメーカーは新薬メーカーと違い、コロナ禍でも普通に営業できたのでしょうか? そのあたりを確認させてください。

澤井健造:第2四半期以降については、おっしゃるとおり6月から9月までに発売した新製品が大きく牽引しています。営業活動については決してそのようなことはなく、我々も病院や医療機関にはまったく訪問できませんでした。現在に至っても従前の3分の1程度しか訪問できていません。リモートで日々活動しているところです。

質問者6:今回の収載分は非常に有力商品が多かったのですが、ここもほとんど営業ができず、44億円売れたということでしょうか?

澤井健造:ジェネリックに関しての新製品の売れ方については、まずはジェネリックが出たことを知っていただくことが一番重要です。製品のディテールなどよりも、まず認知していただくための活動に非常に注力してきました。

質問者6:医療ネットやWebなどを積極的に活用したということでもないのでしょうか?

澤井健造:おっしゃるとおりです。ただ、そのようなものの活用も検討しており、今後はWebなどのツールを使い、実際にMRが行かなくても認知していただけるようないろいろな活動でのプロモーションを行っていこうと考えています。

質疑応答:全体の価格感のイメージについて

質問者6:アメリカについて質問です。先ほど、オバマケアについてはジョー・バイデンではなく議会が大事だということがよくわかりました。短期的には失業率が増えて独自プログラムが稼働し、価格が下がっているというお話がありましたが、これはどのようなイメージで見ておけばよいのでしょうか? 第3四半期以降は独自プログラムも減少して価格が戻ってくると考えてよいですか? それともまだ継続すると見ておいたほうがよいのでしょうか?

Rusty:より多くの処方箋がスペシャルティ医薬品、ファーマ・スペシャリティ・ファーマシーが収益性の影響を受けています。アメリカ人も仕事や職場に戻ってきてもう1回保険を受けられるようになると、ペイシェントアシスタンスプログラムはプライシングに対してはポジティブに働きます。

したがって、カレンダーイヤーが終わるまで、つまり2021年のはじめまでに、コンシューマーが牽引するブランドについては、第1四半期に小さな差ではあっても、第2四半期から第4四半期にかけて戻っていくと見ています。この年末までの改善については限定的ですが、各四半期を追うごとに改善が進み、カレンダーイヤーの2021年第2四半期から第4四半期はより安定的な数字に戻っていくと見ています。

質疑応答:沢井製薬とUpsher-Smithの売上高の構成比について

質問者7:アメリカについてお伺いします。スライドの3ページでは急性期が慢性の疾患のものよりも落ちが大きいとありますが、これは注射剤などが多いという意味だと思います。次に5ページ目を見て固形剤と注射剤を比べると、固形剤のほうがよいレベルにあります。まさに新型コロナウイルスの影響で急性期が落ちている分、固形剤のほうが想定的に高くなっているということだと思います。

何を伺いたいかというと、御社の売上高とUpsher-Smithの売上高の構成比として、このようなところのエクスポージャーがどうなっているのか、注射剤とそれ以外のところなども含めて、売上とパフォーマンスについて教えて下さい。

Rusty:まず3ページ目のスライドなのですが、急性疾患向き医薬品はいかなる剤形も含みます。固形剤、経口剤、注射剤、トシムラのような鼻炎スプレーも全部含まれます。したがって、注射剤だけではなく、急性期用の治療用医薬品はすべて含まれます。

エクスポージャーについては、注射剤として我々のポートフォリオで大きなものとしてあるのは「ゼンブレース」だけです。なぜかというと、注射剤のマーケットは経口剤や局所与薬に比べるとパフォーマンスがあまりよくないからです。この2年ぐらいは競争がかなり激しく、競合他社もすでに経口固形剤や外用剤に入ってきています。そのような意味で注射剤のビジネスは経口剤や外用剤よりもパフォーマンスはよかったけれども、より多くの競合が入ってきているため、それがマイナスの影響を与えているということです。

質疑応答:内製化による自社生産比率について

質問者7:スライドの10ページの内製化による影響についてです。自社生産比率はどのようになっており、これが完了するとどのようなイメージがありますか?

Rusty:現在、プロダクト群の50パーセントぐらいです。その製品の数のベースで言うとUpsher-Smithの50パーセントは内製しています。いくつかについてはCMOを使っているものもあります。それを我々の新しい施設に戻していきたいと思っていますが、この外部で作っていく率についても、例えば注射剤などはCMOに作らせていきますし、ソフトジェルなどは外部で作ることになります。現在の生産はそのような状況になっています。

質問者7:そうすると、2023年度以降の内製化を完了するとどれくらいのイメージになるのでしょうか?

Rusty:製品数でいうと、引き続きこのプロダクトの半分くらいになると思います。ただ、ボリューム量で言うとだいぶ増えると思います。具体的には、2023年の我々のキーストーンの施設で作るものがどのぐらいのボリュームになるかというのは、今ははっきりと申し上げられません。デンバー工場とプリマス工場の部分に関しては、数量的にはだいぶ増えると思います。

質疑応答:先発薬からの置き換え率について

質問者7:国内についてお伺いします。6月の発売品や8月の「エルデカルシトール」も含めて好調な出だしですが、従前に比べると初年度の先発薬からの置き換え率が少し早いペースかとも思っています。何かマーケットで変化があるのでしょうか? 従前の発売初年度は3割くらいの置き換え率だったと思いますが、そのあたりが早まっているイメージがあります。

澤井健造:一番大きいのはAGの影響だと思います。AGは先発を切り替えるという意味では掘り起こしという部分もありますので、AGも含めて市場自体が早く動き出すといったことかと思います。「エルデカルシトール」に関してはAGはないのですが、非常にスピーディーにプロモーションしてきた結果かと思っています。

新着ログ

「医薬品」のログ