トプコン、2Qは減収減益も回復ペース加速 経営ビジョンは変えず引き続き事業拡大を目指す

目次

平野聡氏:本日はご多忙のところご視聴いただきありがとうございます。

それでは、2021年3月期第2四半期の決算報告、および2021年3月期の通期見通しについてお話しします。

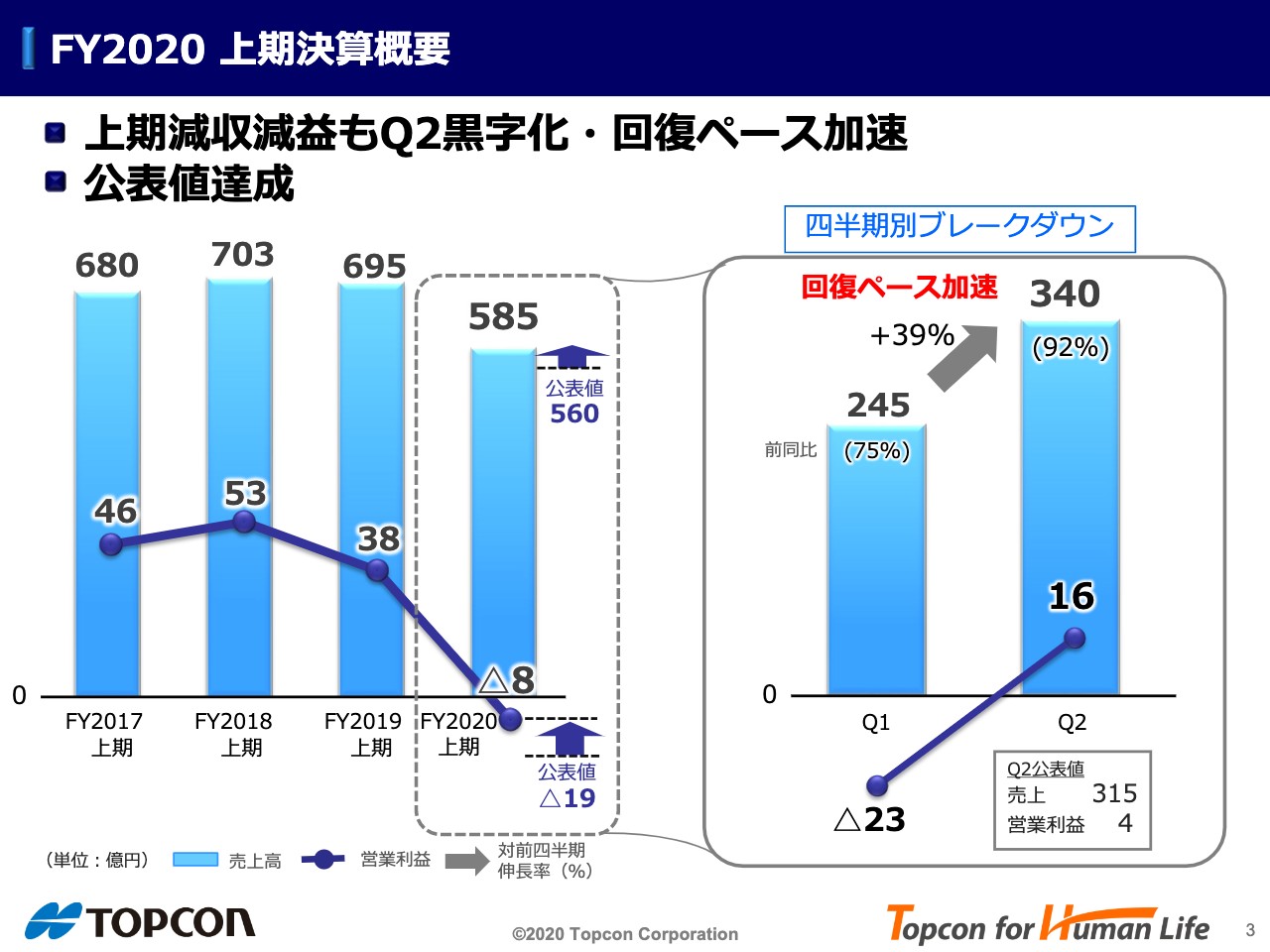

FY2020 上期決算概要

まず、上期決算の概要となります。

左側のグラフは、2017~2020年度の上期売上・営業利益を表しています。右側は、直近2020年度上期の売上と営業利益を四半期別にブレークダウンしたグラフです。

上期は前年比で減収減益となりました。特に第1四半期に、新型コロナウイルスの影響を甚大に受けた結果、売上が前年同期比75%の245億円、営業利益が23億円の赤字となったことが影響しました。

しかし、第2四半期は売上340億円で前年同期比92%と急回復し、営業利益も16億円の黒字となりました。回復ペースは加速しているとはっきり言えると思います。

また、売上・営業利益共に公表値を上回る結果となりました。

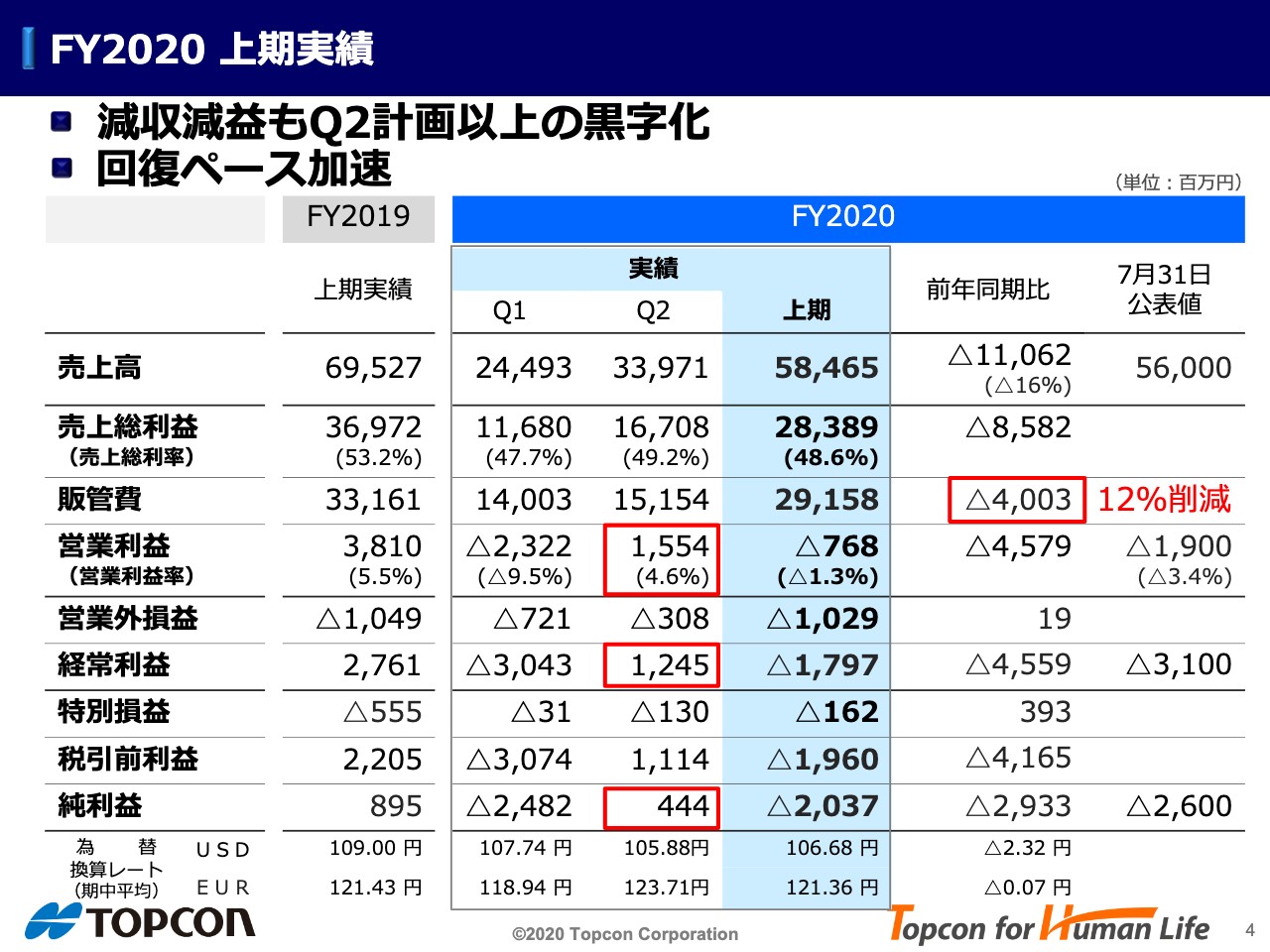

FY2020 上期実績

計数の詳細についてもう少しご説明します。 売上高は新型コロナウイルスの影響がほとんどですが、前年同期比16%減、110億円の減収となり、営業利益も46億円の減益となりました。

但し、上期売上は公表値560億円を上回る585億円となり、更に、営業利益、経常利益、純利益とも公表値を上回りました。これは第2四半期に回復ペースが加速したおかげです。

この表をご覧の通り、第2四半期は営業利益、経常利益、純利益はすべて黒字化しています。特に経常利益については、前回、第1四半期決算発表の際、Q2も1億円程度の赤字を見込んでいたものが、12億円の大幅な黒字となりました。純利益も同様にQ2で赤字を見込んでいたものが4億円の黒字となり、回復ペースが非常に加速しています。

皆様ご存知のとおり、新型コロナウイルスは終息したわけではありません。日本も海外もまだ混沌としている状態です。

しかしながら、我々の事業領域がエッセンシャルビジネスであること、また、ソーシャルディスタンスなどの新規ニーズに機敏に対応し、需要を取り込めたことが、黒字化を加速できた要因と捉えています。

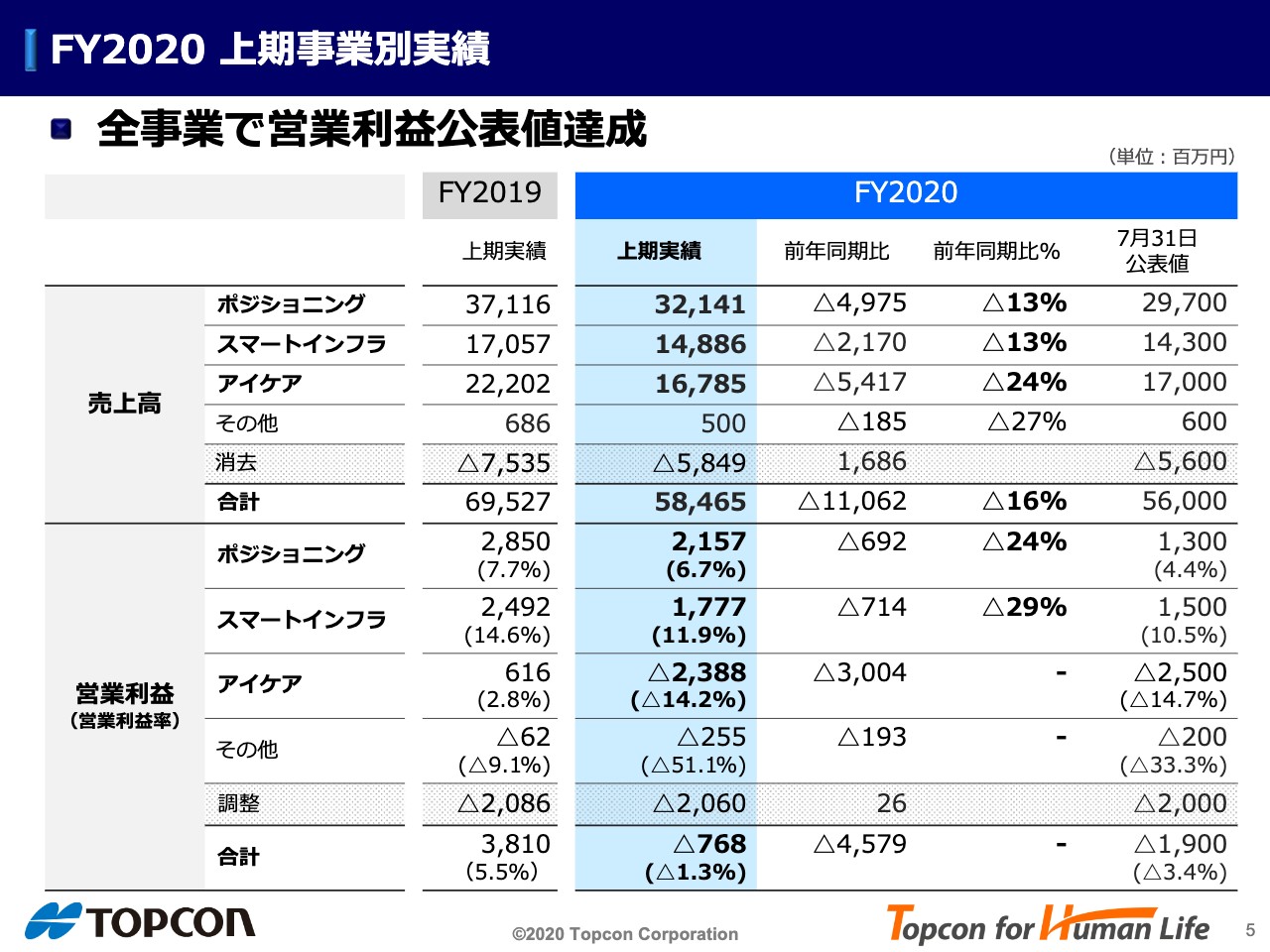

FY2020 上期事業別実績

こちらのページで売上高、営業利益をセグメント別に分けて記載しておりますが、全事業とも営業利益で公表値を達成しました。事業別の詳細については後述します。

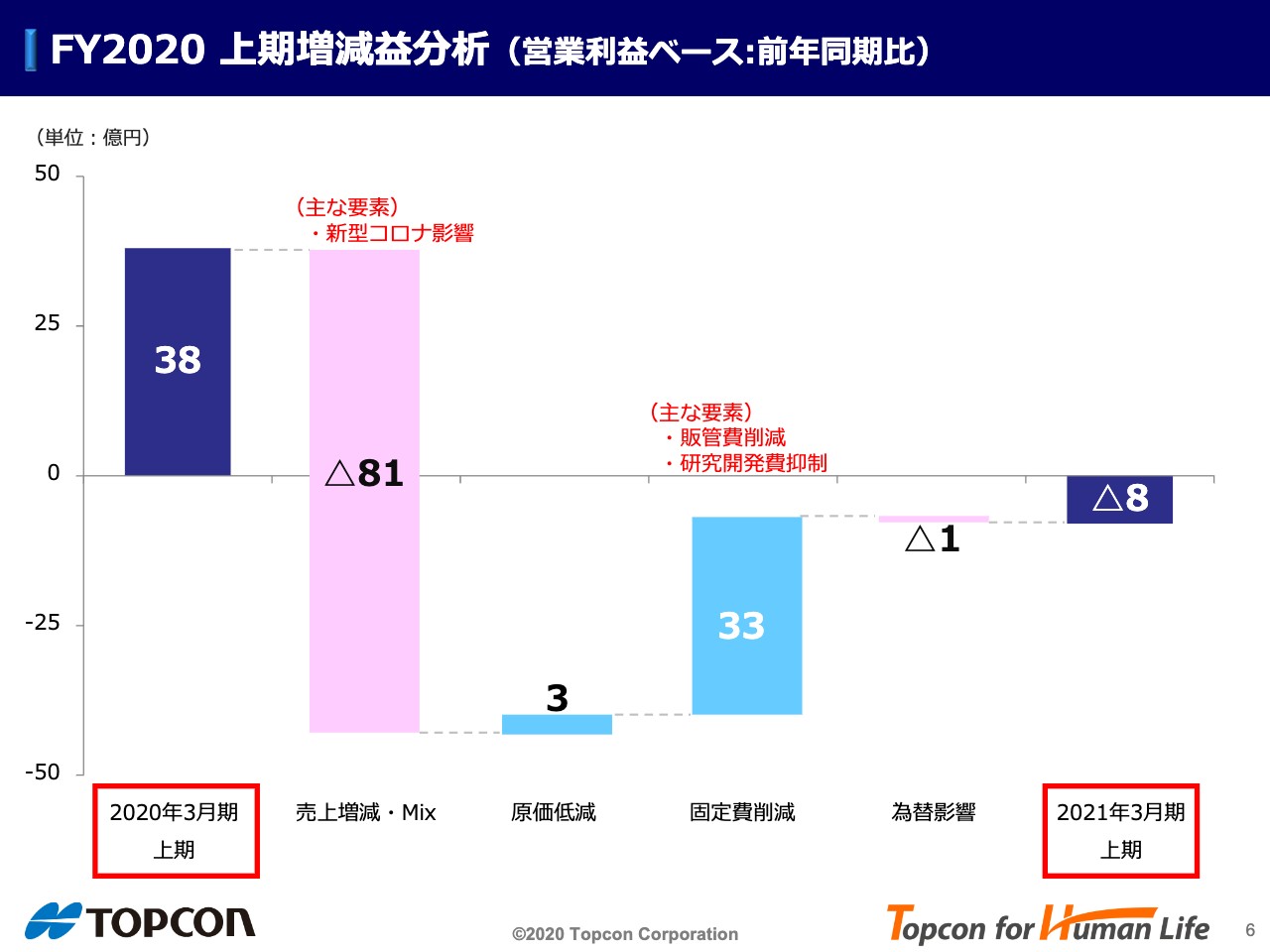

FY2020 上期増減益分析(営業利益ベース:前年同期比)

次に増減益分析です。

前年同期の営業利益38億円に対し、今年度は新型コロナウイルスの影響で売上減による営業利益の悪化が△81億円ありました。また、売上が減っているにもかかわらず、3億円の原価低減を行いました。固定費削減においては、主に販管費の削減で33億円、為替が△1億円です。結果的には、厳しい事業環境下、経営効率を上げたことが奏功し、8億円の赤字計上で済んだと言えます。

Ⅰ‐2.事業別の状況

それでは事業別の状況を説明いたします。

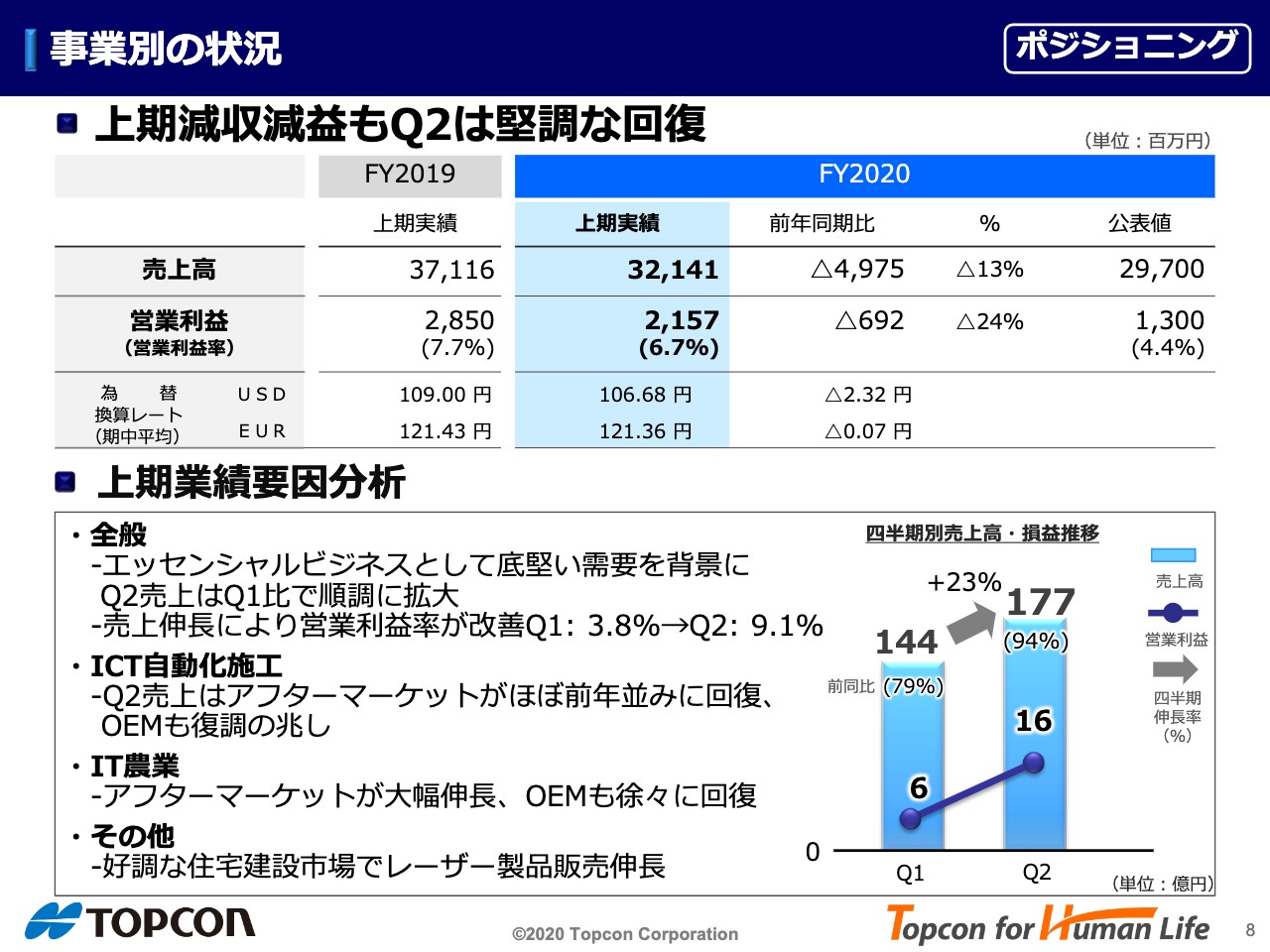

事業別の状況 【ポジショニング】

ポジショニング事業です。上期は減収減益となりました。グラフで四半期別にブレークダウンしておりますが、第1四半期では売上ベースで前年同期比79%が第2四半期は94%と、かなり回復しています。対前四半期で23%の売上伸長、それに伴い営業利益も改善しました。結果的に、公表値の売上297億円に対して321億4,100万円、営業利益も13億円の公表値に対して21億5,700万円と、大幅に上回る結果となりました。本事業はエッセンシャルビジネスということで、底堅い需要を背景に大きな回復を果たしました。また、売上伸長に伴い、第1四半期の営業利益率3.8%が第2四半期では9.1%まで回復しています。

ポジショニングの基幹事業であるICT自動化施工の第2四半期売上は、アフターマーケットがほぼ前年並みまで回復しています。OEMも復調の兆しを見せています。また、IT農業のアフターマーケットは前年比で大幅伸長しており、OEMについても徐々に回復傾向にあります。その他、好調な住宅建設市場を背景に、特にアメリカでレーザー製品販売が伸長しています。

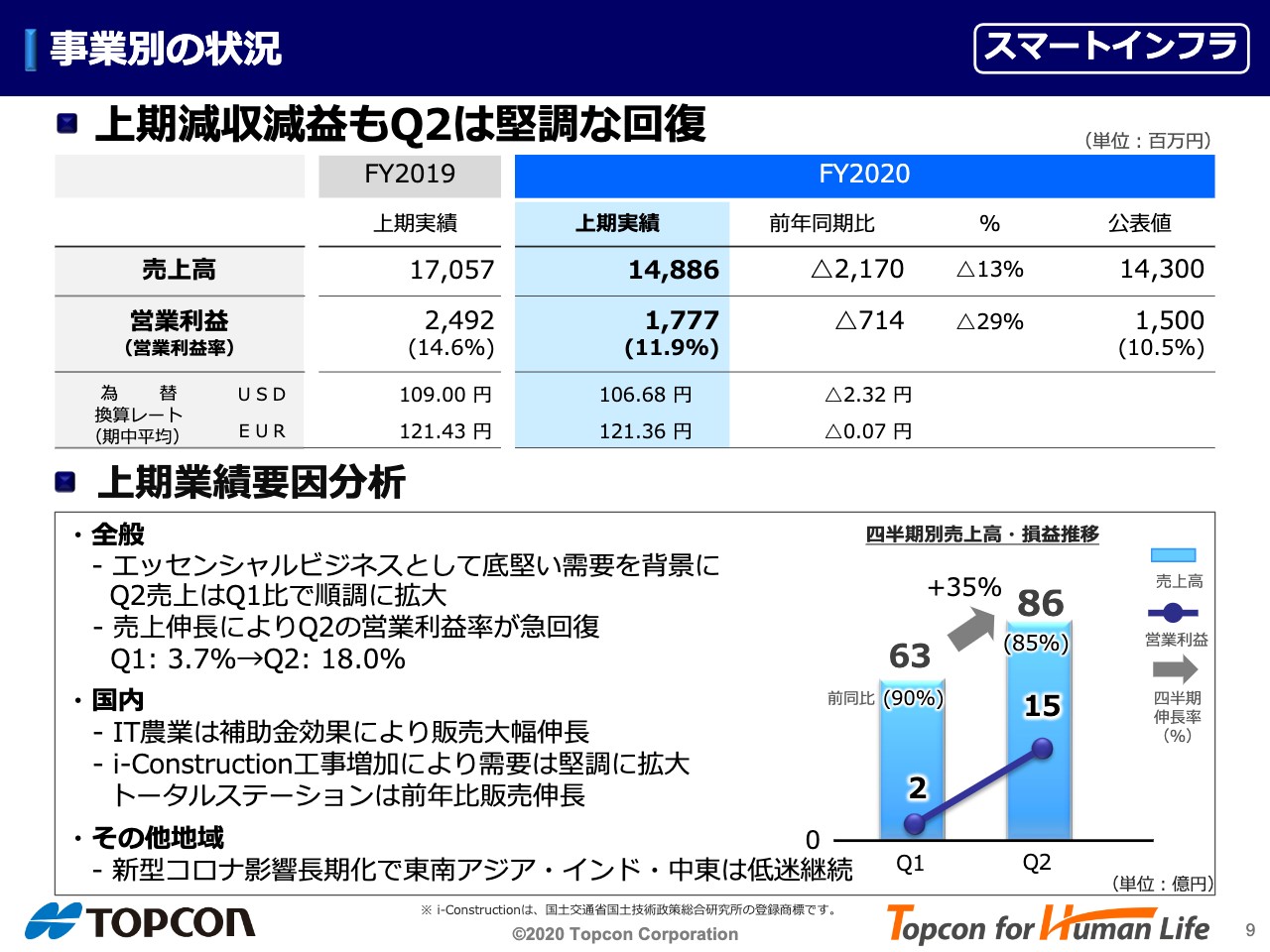

事業別の状況 【スマートインフラ】

次にスマートインフラ事業です。上期は13%の減収、29%の減益という結果ですが、公表値の売上143億円、営業利益15億円をそれぞれ上回る結果となりました。第1四半期と第2四半期を比較すると、35%の売上大幅伸長となっています。

もちろんスマートインフラも新型コロナウイルスの影響を受けており、特にアジア地域(日本や中国を除く)で大きな影響が出ました。但し、同地域の売上比率が相対的に低いため、スマートインフラ全体では前年同期比90%と被害は甚大ではありません。売上の前年同期比が第1四半期90%から第2四半期85%に推移したのは期ズレの関係ですので、ほぼ変わっていないとお考え下さい。従い、スマートインフラは新型コロナウイルスの影響を多少は受けていますが、堅調に回復しており、結果的に公表値を上回ることが出来ました。

本事業もエッセンシャルビジネスとしての底堅い需要を背景に、第2四半期は売上が順調に回復、売上伸長により営業利益も急回復しており、営業利益率は第1四半期の3.7%から第2四半期は18%にまで回復しており、非常に喜ばしい結果です。国内では、IT農業において、補助金効果により、販売が大きく伸びてきています。また、i-Construction工事の増加により、需要は堅調に拡大しています。トータルステーションは前年同期比で販売伸長しており、非常に底堅い事業であることがご理解いただけると思います。

一方で、新型コロナウイルス感染症の長期化で東南アジア、特にインドはまったく戻ってきていませんし、中東も低迷が継続している状況です。

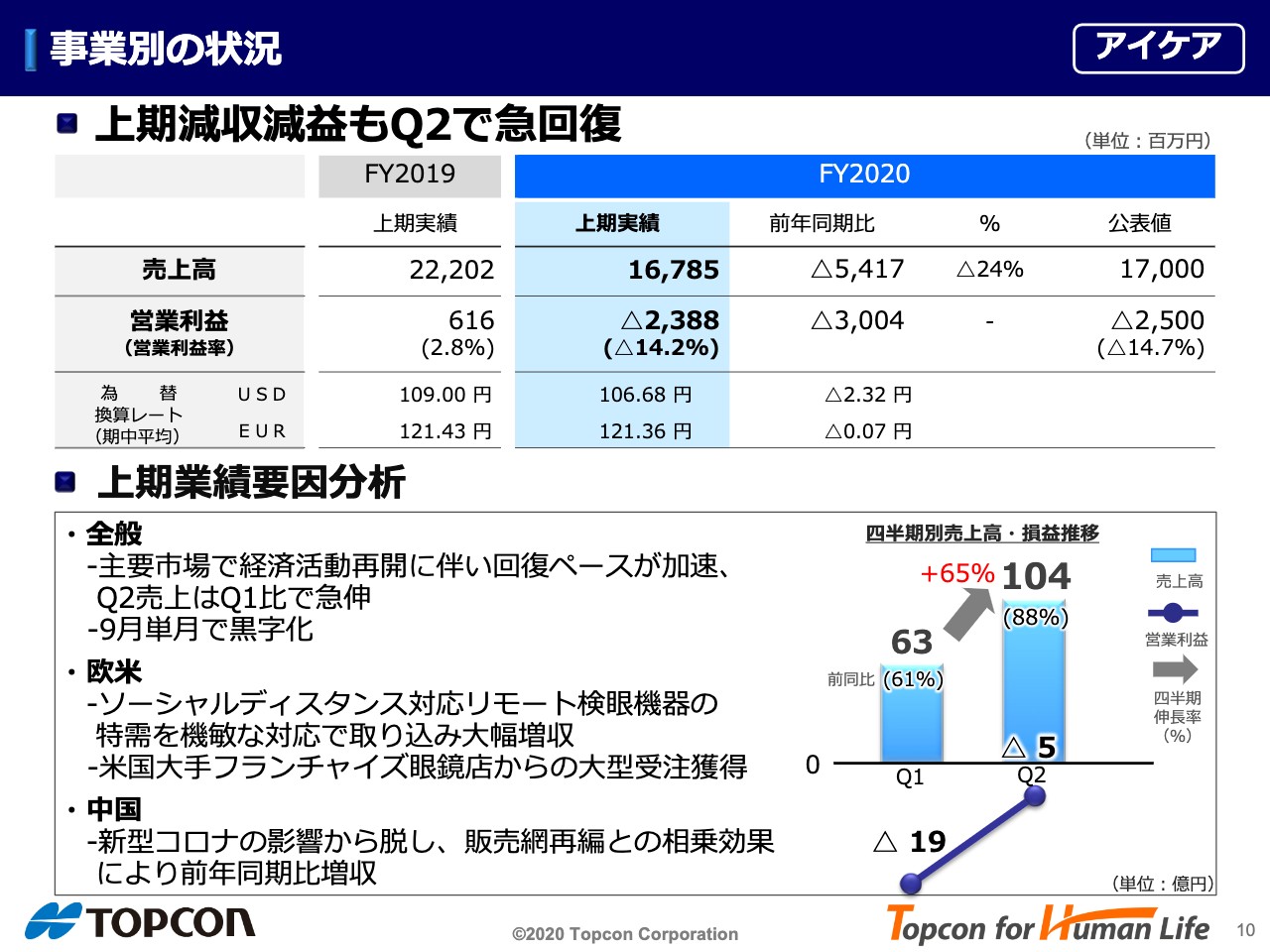

事業別の状況 【アイケア】

アイケア事業です。前年同期比24%の減収で、利益は△24億円の赤字となりました。ただし、公表値に対しては、売上ほぼ達成、営業利益はそれを上回る結果となりました。

グラフが示しているとおり、第1四半期は新型コロナ影響が甚大で、前年同期比で61%の売上、営業利益は19億円の赤字でした。しかし、第2四半期では前年同期比88%まで売上を戻し、対前四半期売上伸長率は65%増となりました。営業利益もいまだ赤字ではありますが、赤字幅は第1四半期△19億円から第2四半期△5億円に縮小、回復傾向にあります。加えて、第2四半期は9月単月で見ると黒字化を達成しています。

欧米市場では、新型コロナウイルスによって生まれたソーシャルディスタンスという新ニーズを、リモート検眼機器の特需と捉え、機敏な対応により短期的に大幅な増収に結びつけました。また、米国大手フランチャイズ眼鏡店から大型受注も獲得できました。これもソーシャルディスタンス対応を早く行なったことが奏功しています。中国においては、新型コロナウイルスの影響から脱し、販売網再編との相乗効果もあり、前年同期比増収という大変好ましい結果に終わっています。

Ⅱ‐1.経営ビジョンに対する新型コロナ影響

ここからは今年度の通期の見通しになります。上期業績結果と回復傾向等々を鑑みた、通期の見通しについてご説明します。

経営ビジョンに対する新型コロナ影響

当社には「医・食・住の成長市場において社会的課題を解決し事業を拡大する」という経営ビジョンがありますが、これに関して新型コロナウイルスによる時間軸への影響は避けられません。しかしながら、このビジョンはまったく変わりません。

逆に、新型コロナウイルスにより、中長期的な成長シナリオに「追い風」が出てきています。

ここに新キーワードを記載していますが、先ほどアイケア事業でお話した通り、「ソーシャルディスタンス対応」という新ニーズが浮上してきました。「Essential Business」は、当社が非常に底堅い事業領域を持っているということをあらためて再認識しています。また、どの国でも大きな特別予算がついていますが、その多くにインフラ投資が含まれており、「経済復興」が当社事業への追い風になってくるとみています。

Ⅱ‐2.2021年3月期 通期見通し

通期の見通しをお話しします。

FY2020 通期見通し①

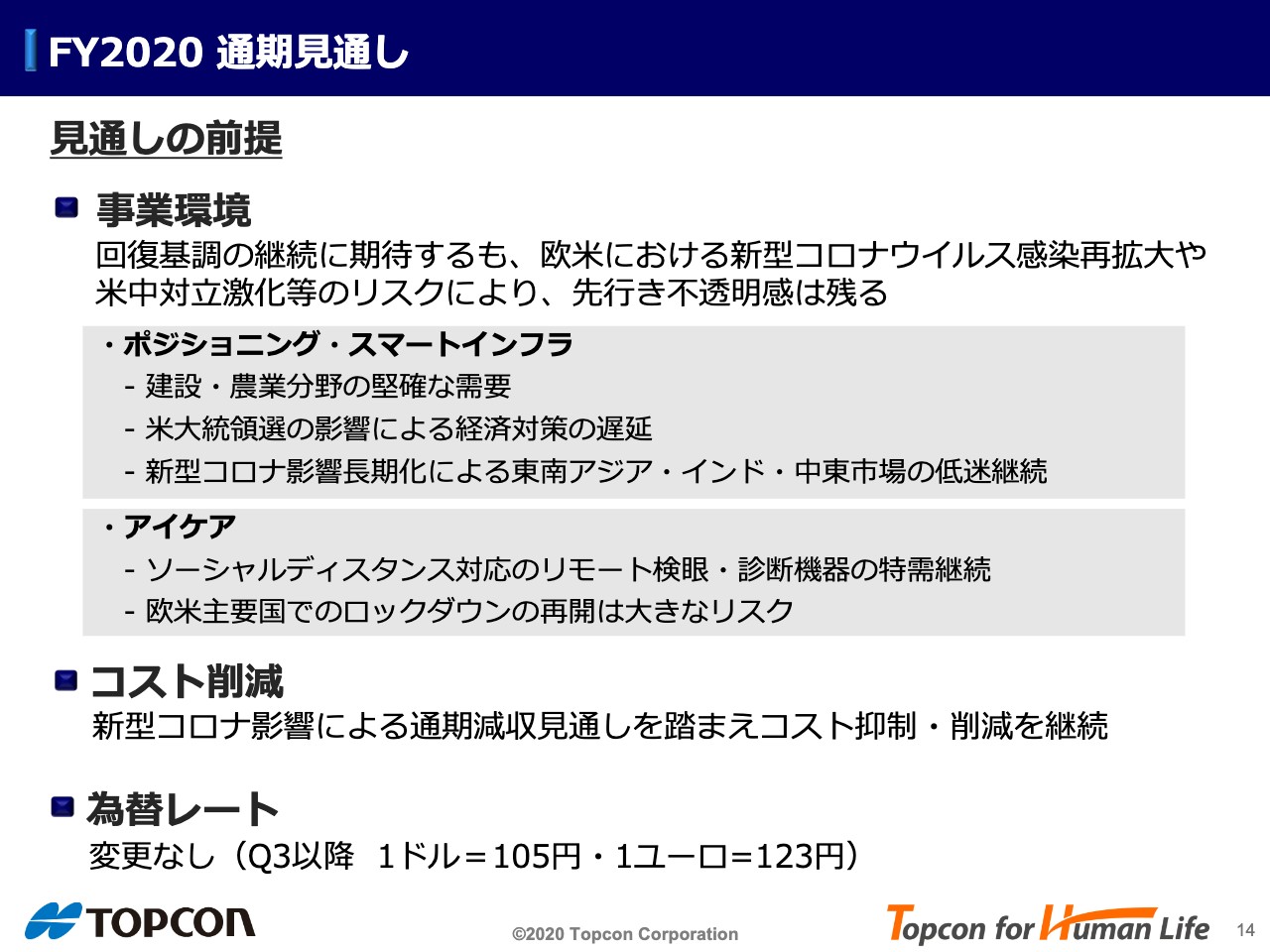

見通しの前提ということでお話します。

まず事業環境について、もちろん今後も回復基調の継続に期待していますが、欧米における新型コロナウイルス感染の再拡大や米中対立激化等のリスクもあり、先行き不透明感はいまだ残ると見ています。その中で、ポジショニング事業、スマートインフラ事業については、建設・農業分野の堅確な需要が根底にあります。また、これは米国ですが、大統領選の影響により経済対策の執行が遅れています。更に、新型コロナウイルス影響の長期化により、東南アジア、インド、中東市場の低迷は継続するだろうと見通しています。アイケア事業についてはソーシャルディスタンス対応のリモート検眼や診断機器の特需が継続するだろうと見ている一方、欧米主要国でのロックダウンの再開は大きなリスクとも捉えています。

このような新型コロナウイルス影響による通期減収見通しを踏まえ、コスト削減については現状を維持し、コストの抑制と削減を継続していきたいと考えています。

為替レートは変更はなく、ドルで105円、ユーロで123円を前提としています。

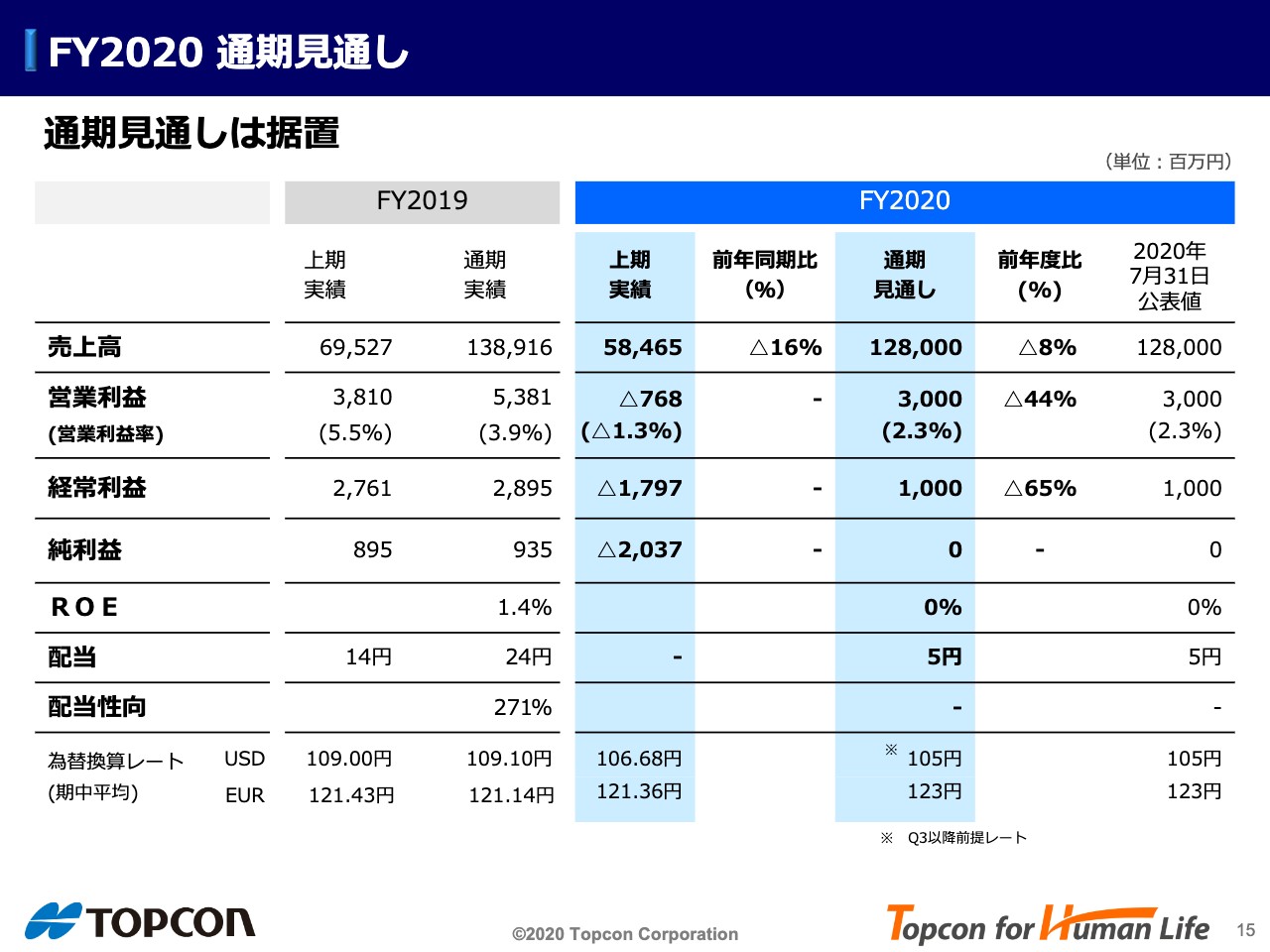

FY2020 通期見通し②

これまでご説明した通り、業績は第2四半期で大きく回復傾向にありますが、まだ不安定な要素も残るため、通期見通しは第1四半期に報告した売上高1,280億円、 営業利益30億円、経常利益10億円、配当5円を据え置きます。

FY2020 通期見通し③

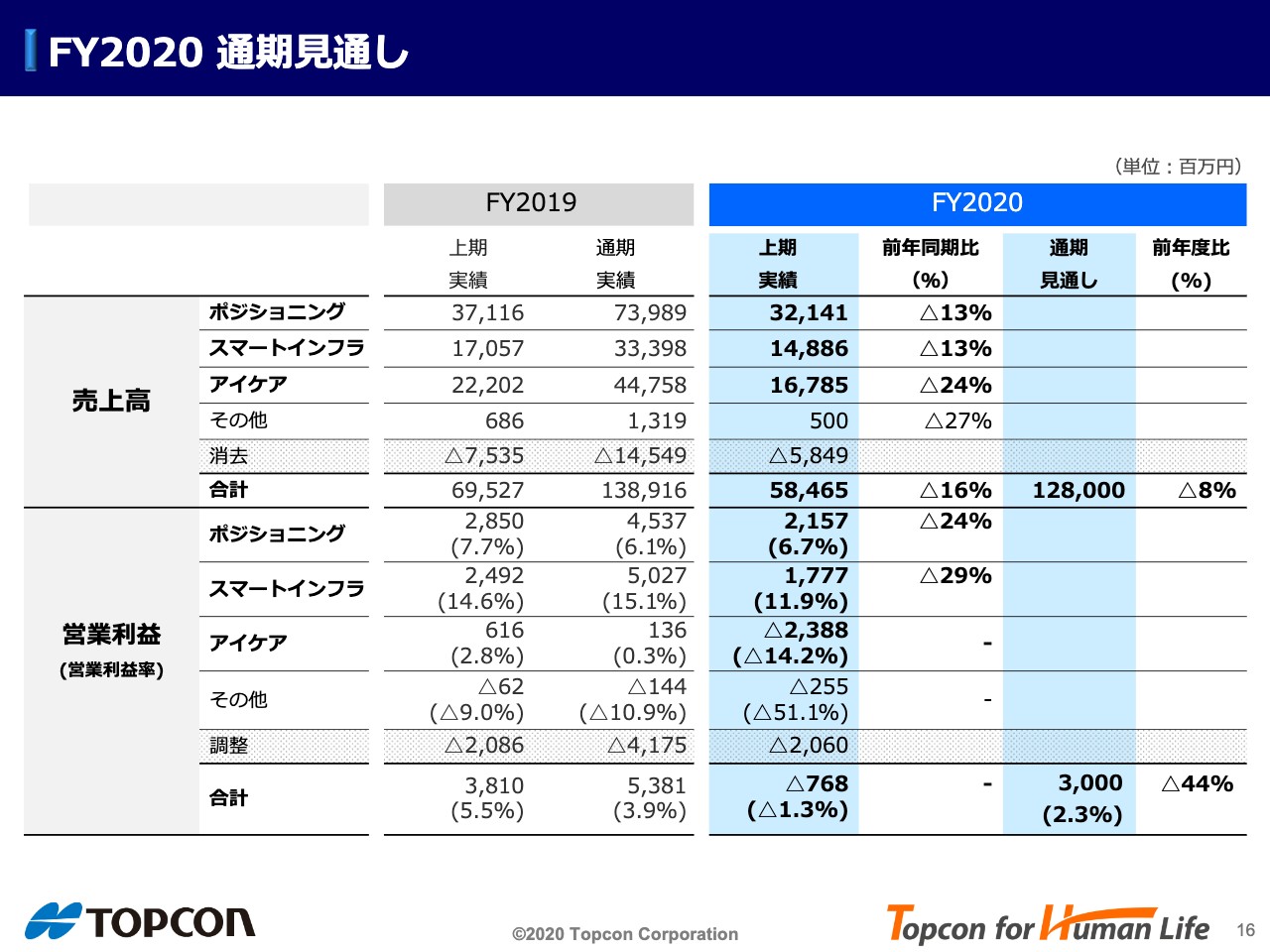

こちらが事業別です。

前回見通しを据え置きとしておりますので、今回も事業別売上・営業利益の内訳は開示いたしません。

Ⅱ‐3.コロナ下における注力事項

次に、通期見通しを達成するための注力事項についてご説明します。

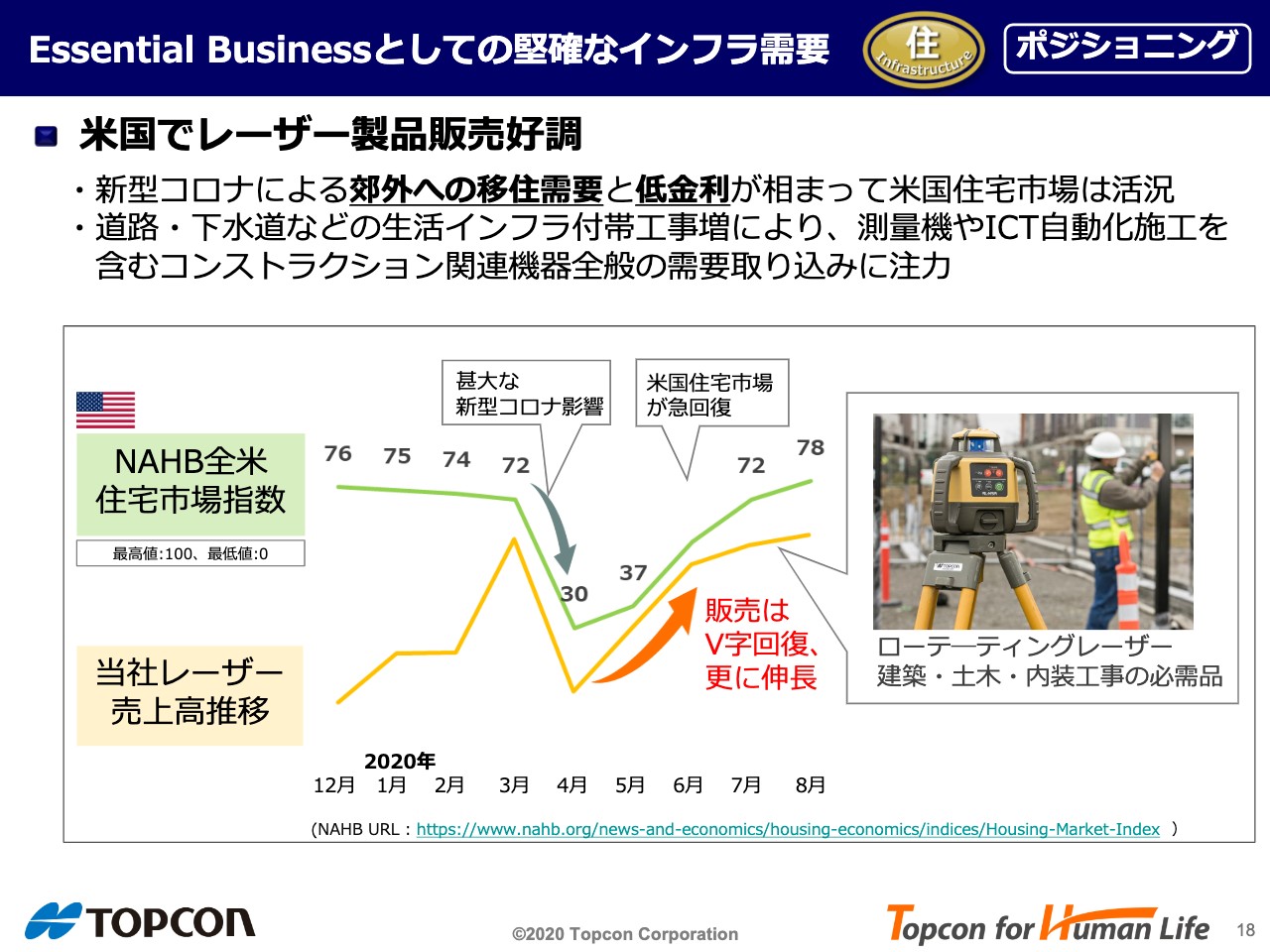

Essential Businessとしての堅確なインフラ需要

まずはポジショニング事業です。「Essential Business」としての堅確なインフラ需要についてご説明します。1例として、米国でレーザー製品販売が好調です。なぜかというと、新型コロナウイルスによる郊外への移住需要に加え、低金利が後押しとなり、米国住宅市場が活況を呈しているためです。住宅が建てられれば、道路や下水道などの生活インフラ付帯工事も増加し、当社測量機やICT自動化施工を含む建設関連機器全般の需要増加が期待でき、その取り込みに注力していきます。

下のグラフは全米住宅市場指数と当社レーザー製品の売上推移の相関を示したものです。

住宅建設工事で使われるレーザー製品の売上は、新型コロナウイルスの影響で一時は落ち込みましたが、住宅市場の回復と同時にV字回復しています。

Essential Businessとしての堅確な農業需要

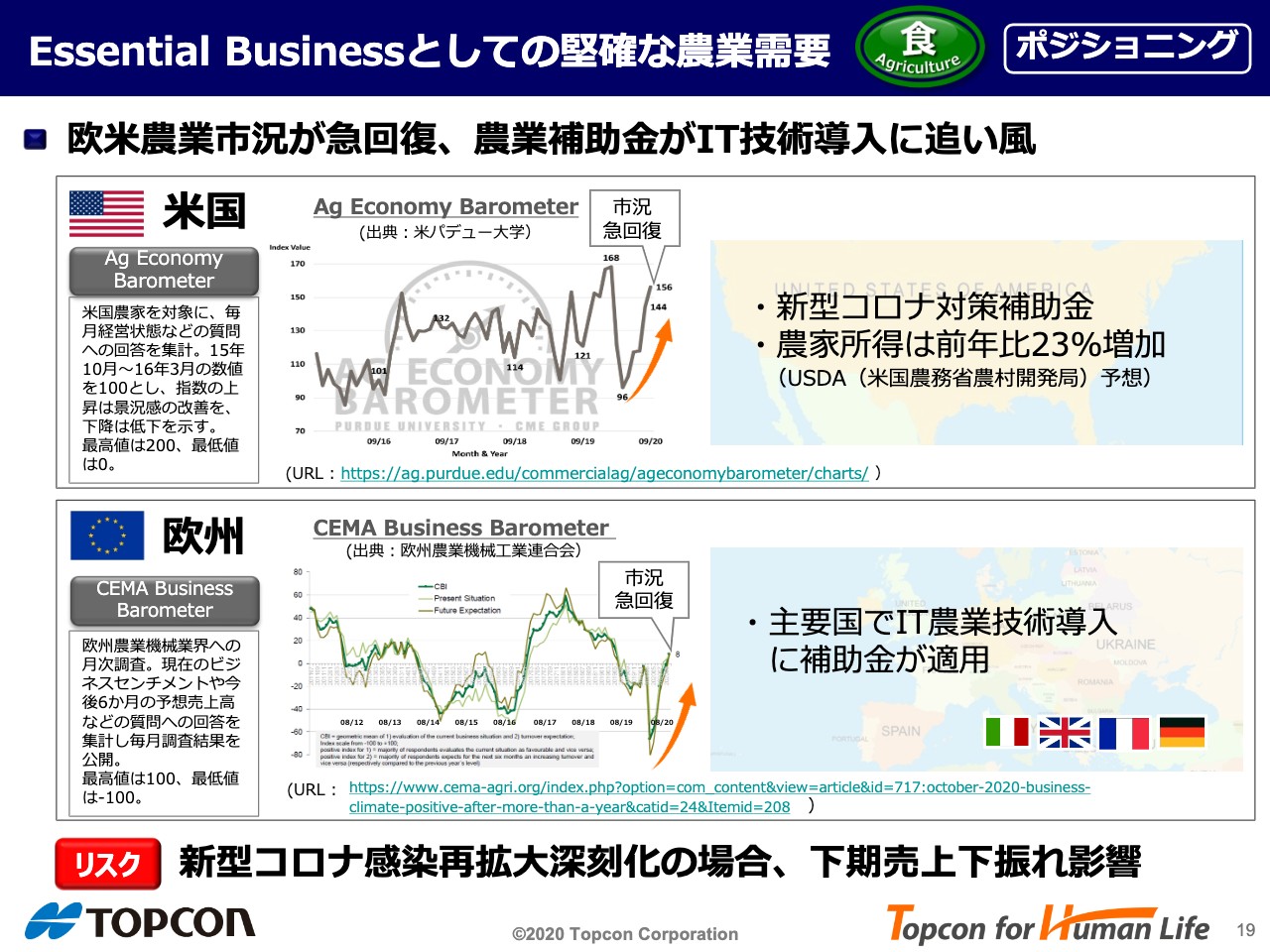

次に農業の市場です。農業もEssential Businessとしての堅確な需要が確認出来ており、それを示す通り、欧米農業市況が急回復しています。それに加え、先進国を中心にIT農業技術導入に補助金が適用されるなど国による後押しも、IT農業事業に追い風となっています。

こちらの、米パデュー大学が公表している「Ag Economy Barometer」という指標の通り、新型コロナウイルスによって大きく落ち込んだ農家心理はこの数ヶ月間で急回復しており、当社IT農業システムへの需要も急回復してきています。また、米国では補助金により農家所得が前年比23%増加するとの報道もあり、農家の設備投資意欲の更なる改善に期待しています。

欧州では、「CEMA Business Barometer」が示す通り、こちらも新型コロナウイルスで落ち込んだ農業機械業界のセンチメントが急回復しています。また、主要国でのIT農業技術導入への補助金適用も、当社IT農業事業の販売回復に追い風になっています。

一方で、農業は新型コロナウイルスの影響を全く受けないかと言うとそうではありません。感染再拡大が深刻化すれば下振れの可能性は十分あり、残念ながら不透明感は完全に払拭出来ていません。

好調な国内インフラ・農業需要

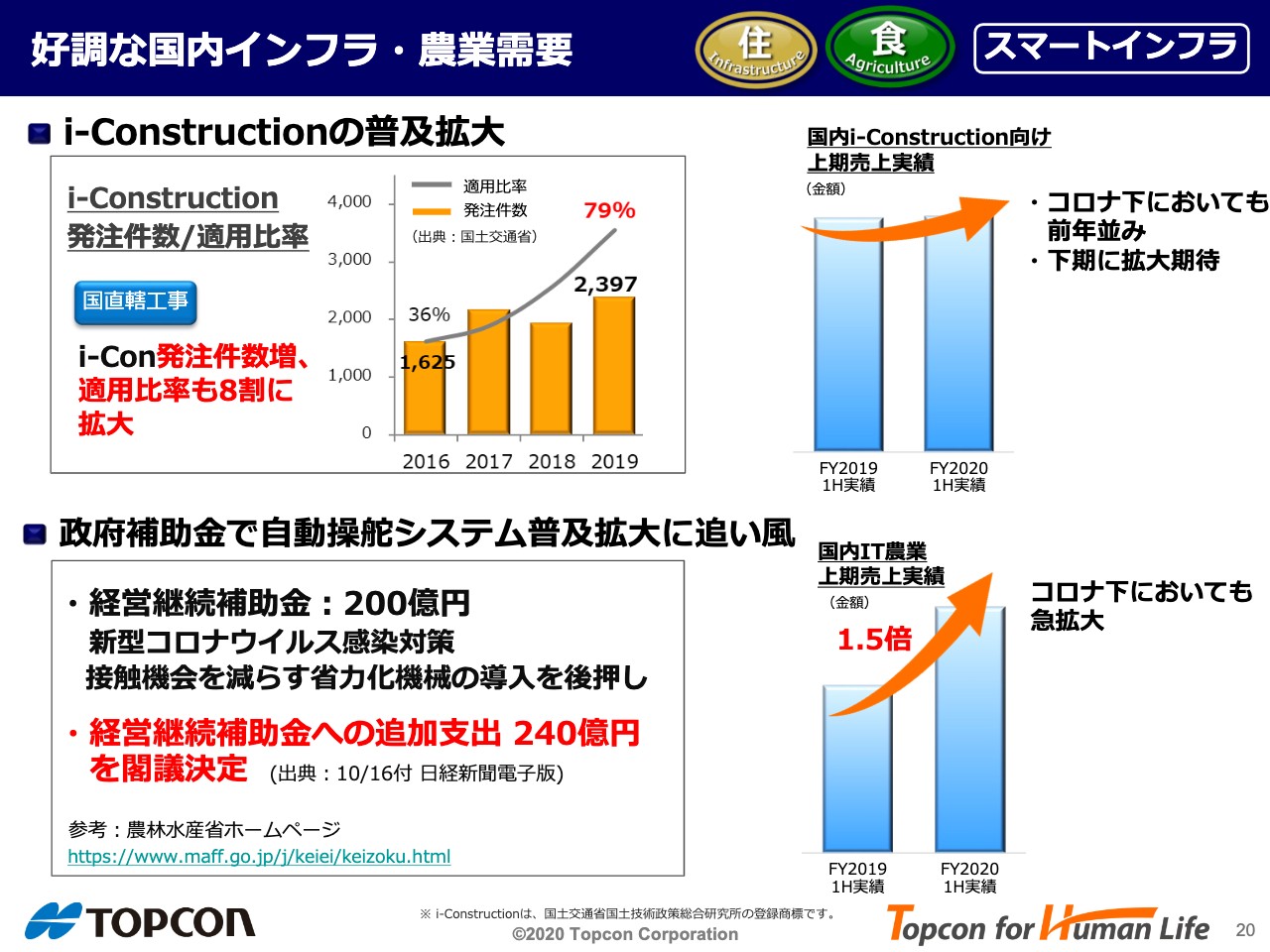

次にスマートインフラ事業の国内市場についてご説明します。

インフラ分野では、i-Constructionの普及が拡大しています。地方自治体では発注件数が増加していますがまだ15%程度の適用比率で、国直轄工事はi-Constructionの適用比率が8割に拡大、かなり浸透してきています。当社の上期i-Construction関連売上は、新型コロナウイルスの影響を受けながらも、前年同期比ではほぼ横ばいに推移しています。下期には更なる売上拡大を期待しています。

IT農業については、自動操舵システムが徐々に浸透、普及傾向にありましたが、そこに補助金適用が追い風となり市場が拡大中です。第2四半期の売上伸長の要因となった経営継続補助金による特需効果が、政府による240億円の追加支出閣議決定により、下期も継続することが期待出来ます。上期の国内IT農業売上は前年度比約1.5倍で推移しており、この勢いはまだ続くと見ています。

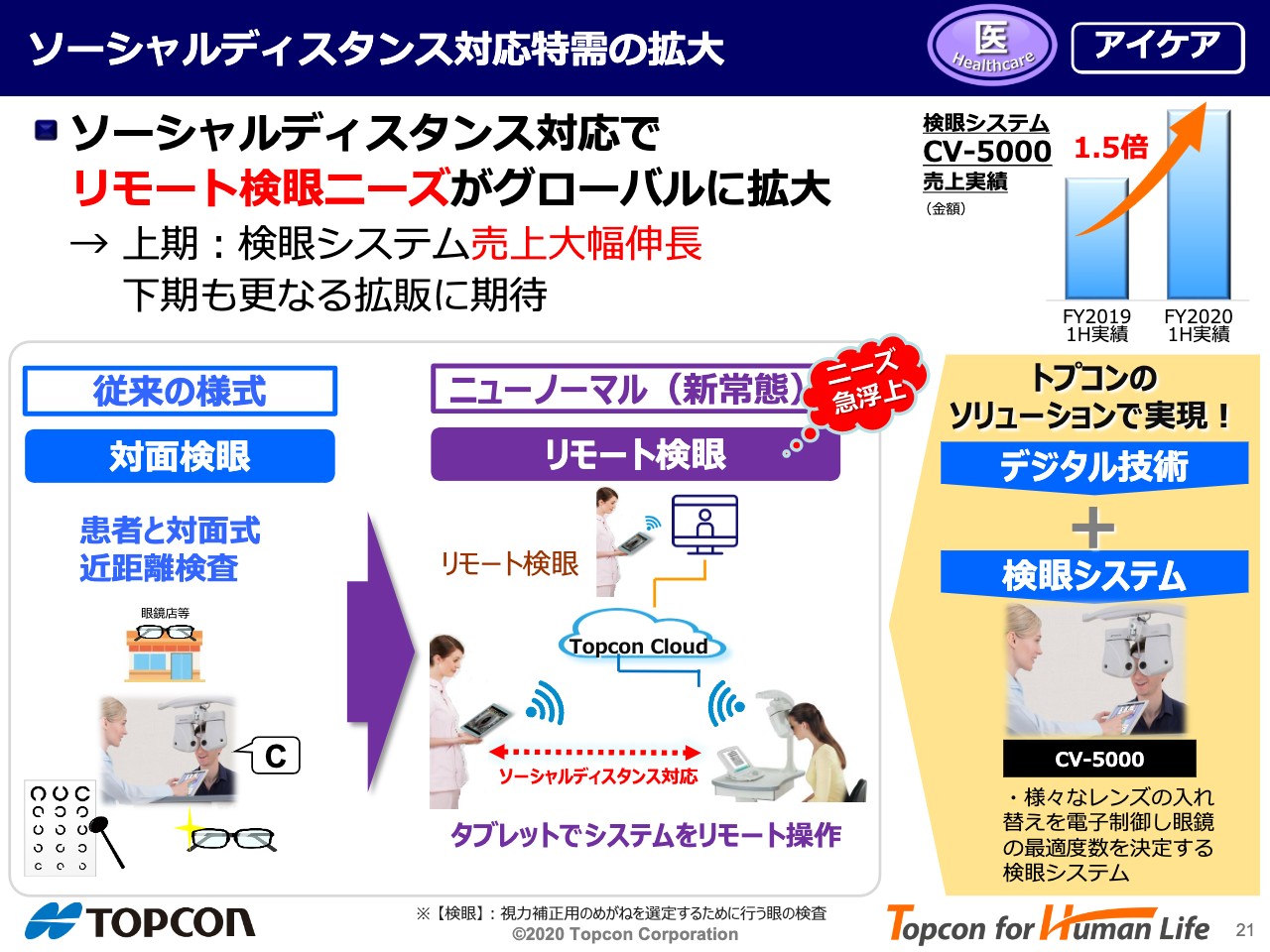

ソーシャルディスタンス対応特需の拡大

最後にアイケア事業です。

ソーシャルディスタンス対応特需が拡大しています。具体的にはリモート検眼ニーズがグローバルに広がっています。もともとリモート検眼はこのソーシャルディスタンスのために作ったわけではなく、遠隔検査ができるように取り組んでいた事業です。

それが少しの改良を加えることでソーシャルディスタンスにも対応できるため、そのニーズを機敏に取り込み、売上拡大につなげています。結果として、検眼システムの上期売上は大幅伸長、当社CV-5000の売上は前年同期比1.5倍に拡大しました。

それに加えて、当社の主力商品であるOCTも、リモート検診に対応したタブレット操作オプションを準備しています。

以上、「医・食・住」という事業ドメインにおいて、通期見通しを主にどのような施策で達成するかを事業別にご説明しました。

Ⅲ.トピック

トピックを2点ご紹介します。

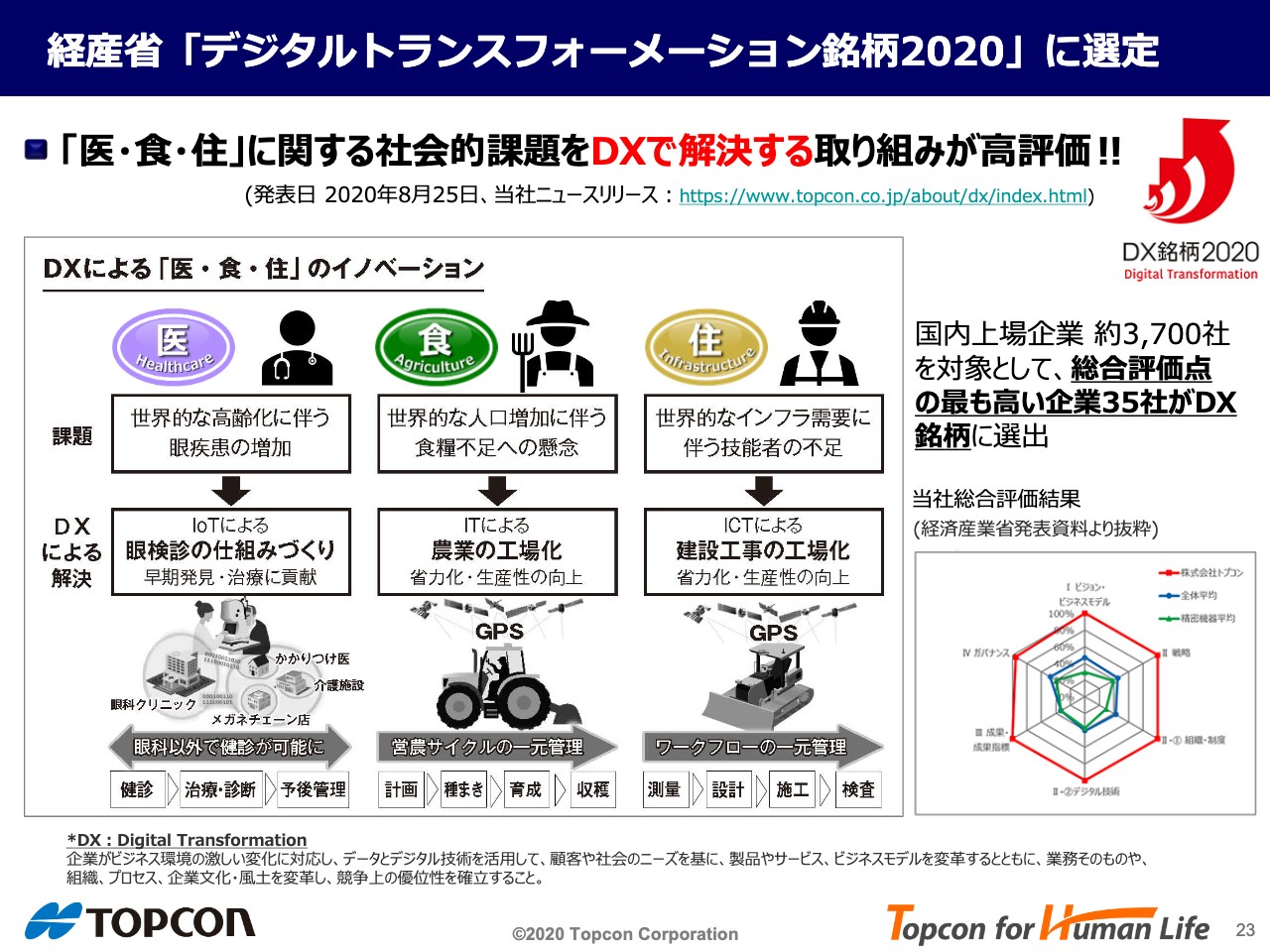

経産省「デジタルトランスフォーメーション銘柄2020」に選定

1点目、当社は「デジタルトランスフォーメーション銘柄2020」に選定されました。「医・食・住」に関する社会的課題をデジタルトランスフォーメーションで解決するという当社取り組みが高評価を得て、経産省から国内の上場企業約3,700社の中の35社に選んでいただきました。

右下に示す経済産業省の評価結果をご覧ください。レーダーチャートの中央にある青色の線が全社平均ですが、当社の評価はどの項目もほぼ100%に近くなっており、高評価と言えます。

更なる事業拡大を見据え、生産能力を強化

2点目です。新型コロナウイルスの環境下でも経営ビジョン、成長戦略は不変というお話をしました。当社は更なる事業拡大を見据え、この度、光学部品の生産能力向上を目的とした新工場を建設、今月無事竣工しましたのでご紹介します。

福島にある関係子会社であるトプコンオプトネクサスが、世界オンリーワンの先進的光学部品の新工場を落成しました。この新工場は敷地面積が現工場の2倍の3万5,000平米ありますが、生産性を向上により生産能力4倍を目指していきたいと思います。

昨今は様々な産業分野でコスト追求のため生産の海外移転が進む中、メイドインジャパンの高品質な光学部品製造にこだわり、福島に新工場を立ち上げました。

創業51年の「匠の技術」と「品質」を武器に、MaestroやLNといった当社主力製品向け基幹光学部品の製造のみならず、他社からも受注を多くいただいています。

Ⅳ.まとめ

最後に、まとめです。

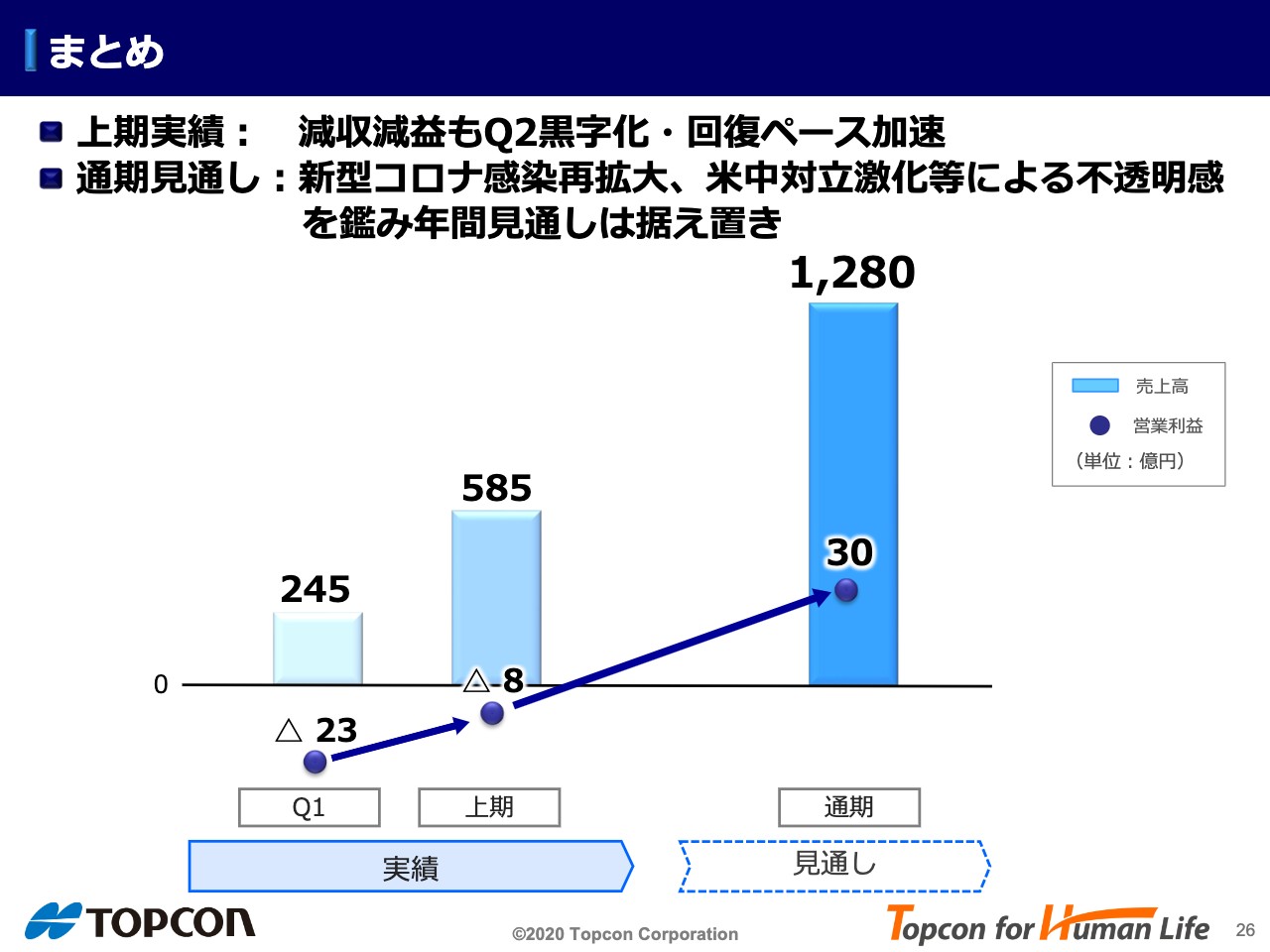

まとめ

上期実績は減収減益でしたが、第2四半期では黒字化し、大きく回復、回復ペースも加速しています。しかしながら、通期見通しについては、新型コロナウイルス感染再拡大や米中対立激化等による不透明感を鑑み、売上高1,280億円、営業利益30億円の年間見通しを据え置きます。

以上、第2四半期の決算報告と通期見通しでした。ご清聴ありがとうございました。

質疑応答(要旨)①:全社共通事項

Q.業績見通し : 上期は上振れたが、通期は据え置き。新型コロナ感染再拡大や米中対立激化等の不透明感を鑑みているとのことだが、これ以外に、何か具体的に想定される懸念材料はあるか?

A.下期で不透明な要素は新型コロナのみで、欧州でのロックダウン再実施などでどの程度影響が出るかだが、上期ほどの影響は出ないのではないかと考える。

Q.コスト管理方針 : 固定費は上期でかなり削減しているが、年間の増減益のイメージに変化はあるか?

A.固定費削減は第1四半期説明会時に年間38億円プラスと開示、上期で若干計画より上振れているが、年間見通しは38億円で変更なし。

質疑応答(要旨)②:ポジショニング・カンパニー/スマートインフラ事業

Q.ICT自動化施工 : 去年の後半からOEMは少し調整していたが、そこが戻りつつあるのか?OEM顧客からの購入フォーキャストなど、今後の見通しは?

A.ICT自動化施工、IT農業ともにアフターマーケットは非常に好調で、OEMも復調傾向にあるとお話ししたが、アフターマーケットの好調さが先行しOEMがその後を追いかけてきている状態。これは、コロナ禍にあることや米国の大統領選、米中対立という混沌とした要因があるため、ユーザーは新車購入のような大きな投資は手控える傾向がある一方、既存の農機や建機に後付けする、いわゆるアフターマーケットは、投資額が比較的少なくすむため、OEMに対しアフターマーケットビジネスが先行して需要が高まっていると分析している。

OEM顧客からのフォーキャストは確定発注部分は限定的で、需要見通し部分は変動し易いが、上述の通り全般的にOEM販売は回復傾向で、新規顧客の開拓にも注力している。

Q.地域別状況 : 売上は地域別やサブセグメント別でどこが想定外に上振れたのか?

A.第2四半期に新型コロナ影響から回復してきた地域は北米、次にヨーロッパ・中国。この3拠点を中心に売上が改善、具体的にはICT自動化施工・IT農業のアフターマーケットが想定以上に好調だった。それ以外では、日本向けIT農業も第1四半期から好調が継続している。

質疑応答(要旨)③:アイケア事業

Q.リモート検眼 : 実際の売上規模や普及率、ニーズがどのようにあるのか詳細を教えてほしい。

A.詳細の数字は現時点では非開示。

ソーシャルディスタンス対応のリモート検眼・健診へのニーズは今後も高まると見ている。当社がとらえている社会的課題、つまり高齢化の進行により眼の病気が増加する一方で、眼科医や病院が非常に少ないため、眼病の早期発見には色々な場所でより簡単に検眼できる施設や仕組みが必要との考えに基づき事業化を進め、ここに来て複数のポジティブな反応が得られてきている。

Q.リモート検眼 : 眼科は医者と患者の距離が近くならざるを得ないイメージがあるが、将来すべてリモートで検査できるような世界に変わっていくという考えか?

A.眼科医がスリットランプで詳細に検査したり、肉眼で診たりという検査手法はそう簡単にはなくならないと考えている。ただ、研究開発を手掛けるメーカーとして、遠隔診断などのロボット化にチャレンジしていく。

Q.スクリーニングビジネス : 新型コロナ前にあった、チェーン店向け受注残の出荷状況は? 失注してないか?

A.受注残の出荷はまだ大きな進展はないが状況は徐々によくなってきており、下期にかけて出荷が進むことに期待している。失注はしていない。

Q.在庫調整 : ECBは第2四半期で在庫調整は終わり、下期からは通常に戻るのか? 下期見通しが少し強気に見えるが、在庫正常化の影響がプラスに効いてくるという要因が大きいのか?

A.前年度末に新型コロナの影響で在庫が積み上がり、第1四半期、第2四半期と継続して生産調整を実施、それに伴いアイケア事業は売上減と粗利率悪化により低調な数字になった。第3四半期以降、生産が正常化する予定のため回復していくと考える。

連結で下期は上期に対し売上が約110億円増加の見通しで、これまでの在庫調整により今後生産も増えるが売上増による経費増、固定費増も伴い、営業利益は約40億円程度のプラスになると考える。

Q.業績見通し : 眼科医以外のルートの受注も取っていると思うが、新型コロナ影響でお客様の経営状態はかなり厳しくなっているのではないか?顧客の投資動向に変化はあるか?

A.ロックダウン時、病院のみならず眼鏡店も完全に閉鎖されていたため、当社としてもどうにもできなかったが、眼鏡店は大きいチェーン店が多く、経営状態が悪くなって破綻するような事実は聞き及んでいない。

※質疑応答部分は、企業提供の要旨になります。

新着ログ

「精密機器」のログ