オリックス、1Qの当期純利益は前期比マイナス27.7% コロナ禍の影響で不動産や自動車等が減益

Executive Summary

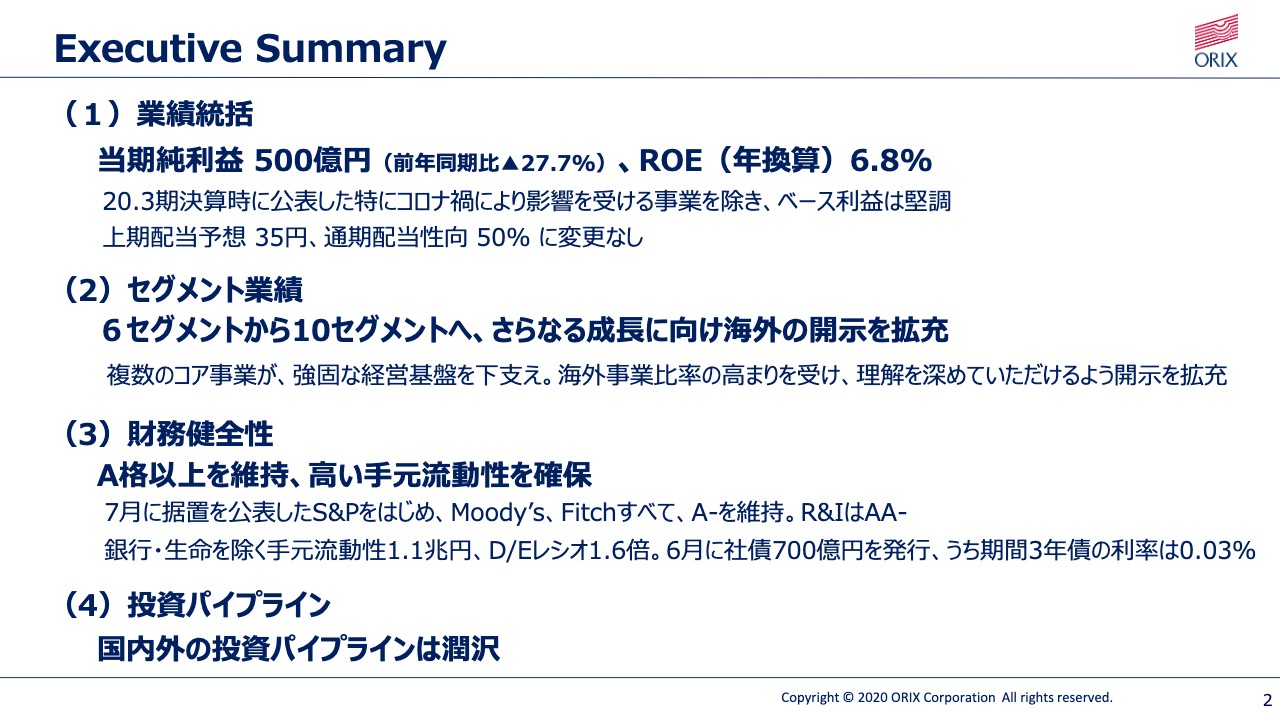

矢野人磨呂氏:財経本部の矢野です。本日はご多忙のところ、決算説明会にご参加いただき誠にありがとうございます。それでは早速ですが、2021年3月期第1四半期の決算についてご説明させていただきます。お手元の決算説明資料の2ページ目をお開きください。まずはじめに、本日の説明会でお伝えしたいポイントをまとめてご説明します。

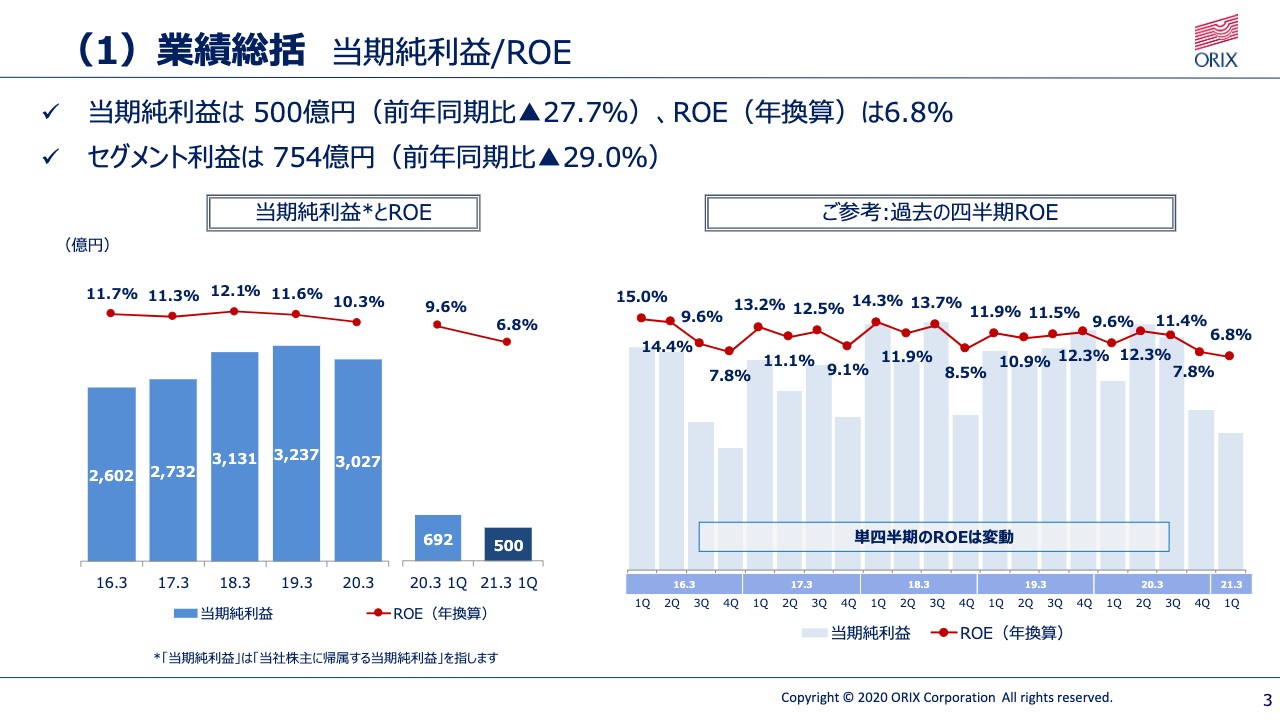

1点目は業績総括です。今期純利益は500億円、年換算のROEは6.8パーセントとなりました。オリックスは事業分野を分散しているため、コロナの影響を受ける分野もありますが、全体としては利益を確保しています。また、上期の配当予想35円、通期配当性向50パーセントに変更はありません。

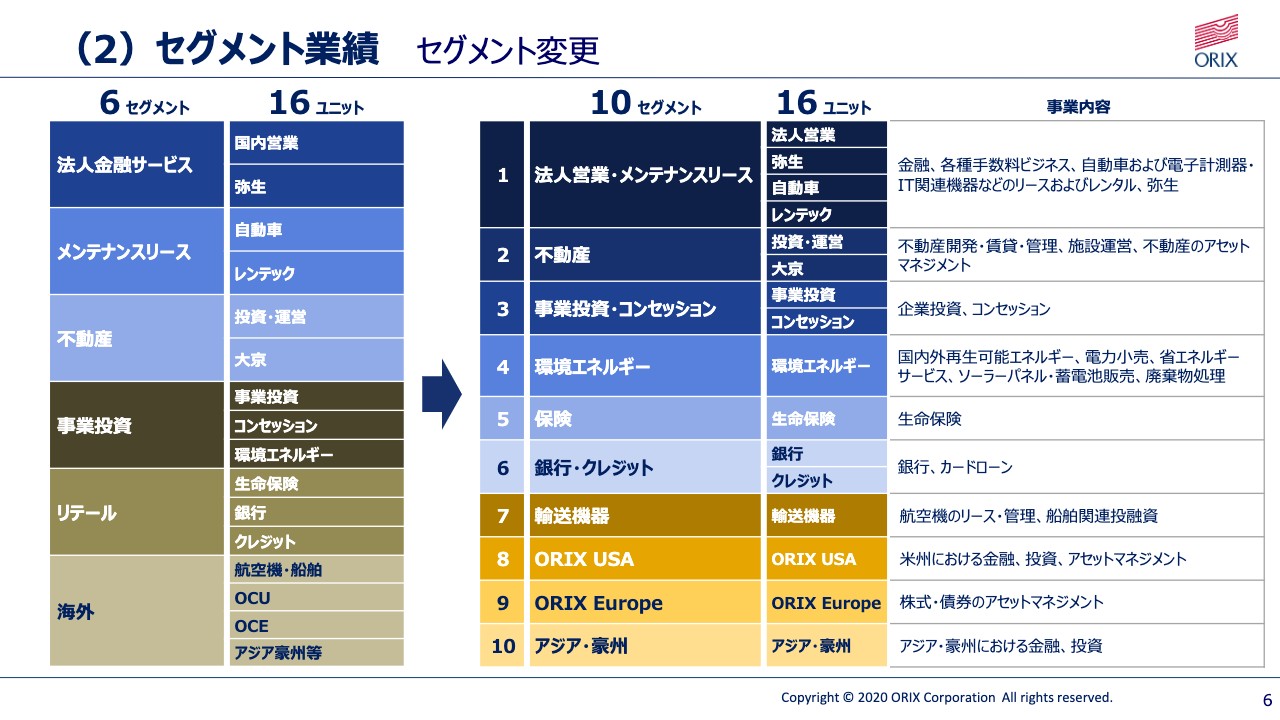

2点目はセグメントとその業績です。この第1四半期より、セグメントの区分を6セグメントから10セグメントへと拡充しました。

近年成長が著しく、グループ全体の業績に占める重要度が増している海外事業を4つのセグメントに拡充したほか、国内事業についても共通の営業基盤と管掌役員の下、シナジーが見込める法人金融サービスとメンテナンスリースの両セグメントを統合しました。また、ESG経営の取り組み強化を意識して、環境エネルギーセグメントを独立させました。

「複雑でわかりにくい」と言われることの多い当社のビジネスモデルや業績を、投資家のみなさまに少しでもわかりやすくご理解いただけるよう、今後も継続的に開示の充実を検討していきたいと思っています。

3点目は財務の健全性です。格付に関しては、7月にS&Pが据置を公表し、他の格付機関もA格以上を維持しています。また、手元流動性は6月末時点で1兆1,000億円と、高い水準を確保しています。6月には、クーポンが0.03パーセントという非常に低い利率の社債を含む、700億円の社債の発行を行なうなど、資金調達環境も良好です。

最後は、投資のパイプラインです。このような環境下にありながら、国内外で潤沢な投資パイプラインを確保しており、今期中の実行を目指して検討しています。

(1)業績総括 当期純利益/ROE

ここから、各ポイントについてご説明したいと思います。次のページをご覧ください。まずは1点目の業績総括です。繰り返しになりますが、第1四半期の当期純利益は前年同期比27.7パーセント減の500億円、年換算のROEは6.8パーセントとなりました。

(1)業績総括 セグメント利益の内訳

次のページをご覧ください。セグメント利益の内訳です。セグメント利益の合計は754億円となりました。ここではいつものとおり、ベース利益と売却益に分けて説明します。

スライドに濃い色で示すベース利益は、前年同期比で23パーセント減の605億円となりました。主な要因はコロナ禍の影響です。それについては後ほど、あらためてご説明します。

淡い色で示す売却益は、前年同期の272億円に比べて減少し、150億円となりました。前期にプライベートエクイティ投資や、米国で売却益を計上した反動で減少しましたが、この第1四半期においても一定の売却益を計上しました。

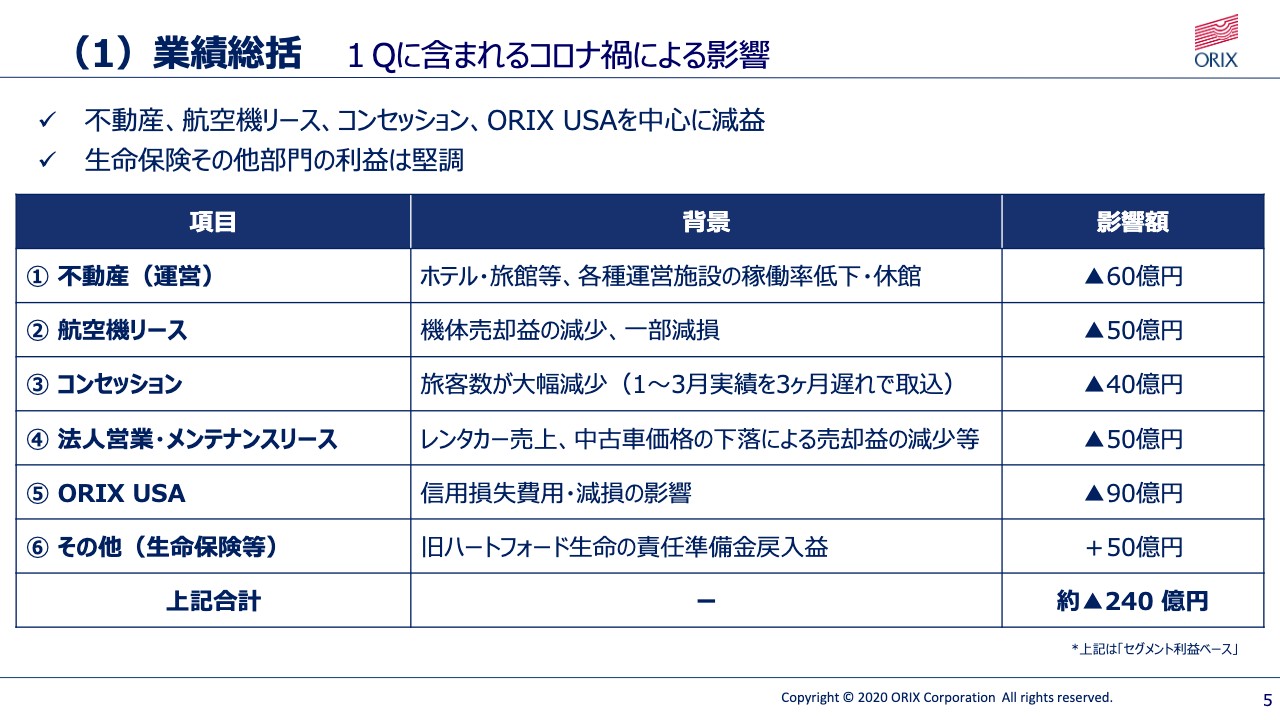

(1)業績総括 1Qに含まれるコロナ禍による影響

次のページをご覧ください。こちらで、新型コロナウイルスの感染拡大が、第1四半期のセグメント利益に及ぼした影響についてお示しします。5月の決算説明会で「影響が大きい事業部門として、不動産の運営事業、航空機リース、コンセッションの3つの事業がある」とご説明しました。

実際は、それらに加えて自動車事業と米国事業にも影響を及ぼし、セグメント利益が約240億円減少しました。一方、環境エネルギー事業、生命保険、銀行・クレジットといったリテール関連事業はコロナ禍の影響をあまり受けず、業績が堅調に推移しました。

(2)セグメント業績 セグメント変更

次のページをご覧ください。ここからポイントの2番目、業績の変更とその業績についてご説明します。このスライドは、冒頭で説明したセグメント開示充実の比較表です。昨年より、6つのセグメントについて16のユニットを使ってご説明しています。

今回、セグメントの変更を行ないましたが、16のユニットはおおむね従前どおりです。比べていただくと、わかりやすい変更になっているかと思います。

(2)セグメント業績 セグメント利益

では、次のページをご覧ください。ここから、セグメント別に業績をご説明します。まずはセグメント利益です。先ほどご説明した、コロナ禍の影響を受けた事業を中心に7つのセグメントが減益になりました。比較的影響の小さい3つのセグメントは、前期比で増益となりました。

セグメントごとの前期比増減と、その要因を表にまとめています。まずは、コロナ禍の影響が大きい3つの事業部門から説明させていただきます。

前回の通期の決算説明会では、影響の大きい3つの事業の今期の業績への影響額について「不動産運営事業は前年に比べて250億円から300億円の減益、航空機リース業は前年比200億円から300億円の減益、また、コンセッション事業については当期の利益がゼロ、もしくは赤字になる」とご説明しました。

さて、それに対して現況ですが、まず不動産セグメントに含まれる運営事業です。当社は、日本国内で5,000室超のホテルや旅館等の施設を運営していますが、感染拡大を防止する観点から5月末までほぼすべての施設を休館していたため、不動産セグメントは前期比で40億円の減益となりました。

緊急事態宣言の解除を受け、6月以降はホテルや旅館等の宿泊施設において、稼働率50パーセントを上限としながら順次営業を再開しました。8月以降は密を避けながら稼働を上げるべく、運営手法や各種経費の見直しも行なっています。そのようなことにより、今期の業績見通しは当初の予定よりは改善する見通しです。

次に、コンセッション事業です。当社が40パーセントを出資する関西エアポートは、関西国際空港を含む3つの空港を運営しています。関西エアポートの決算は3ヶ月遅れで取り込むため、第1四半期の決算には2020年の1月から3月の実績が反映されています。世界的な出入国制限の影響を受けて、国際線を中心に減便や運休が相次いだため、事業投資・コンセッションセグメントは前期比で58億円の減益となりました。

足元では国内線の回復が見られるものの先行きは不透明なため、現時点の見通しとしては、前回お話しした比較的悲観的な見通しから変更はしていません。

次に、航空機事業に関する影響です。ここもまた、国際線を中心に航空機需要が減退しており、機体の売却益が減少しました。同時に一部の減損も認識したため、輸送機器セグメントは33億円の減益となりました。

なお、当社が30パーセントを出資する関連会社のAvolonは、7月30日に第2四半期の決算発表を行ないました。ここでは保有機体等の減損を実施したことにより、1億2,500万USドルの赤字を計上していました。しかし、AvolonはIFRS(国際会計基準)を採用しており、IFRSと当社が採用する米国会計基準との間には、減損の認識基準に差異があります。米国会計基準では減損に該当しませんでした。その結果として、第1四半期の決算においてAvolonの取り込み利益は黒字となっています。

足元では、国際線を中心とする世界の航空需要の低迷が続いていますが、中国などでは国内線の回復傾向が見られます。一方で、不透明な環境下、状況により今期の見通しはさらに慎重に見る必要があると考えています。

しかし今ご説明したとおり、現時点における3つの事業の今期業績見通しには濃淡があるものの、3事業を合計した今期の減益見通しは5月の決算説明会から大きく変わっていません。一方で、環境エネルギー、生命保険、銀行・クレジットセグメントは大きな影響を受けておらず、業績は順調で増益です。また、その他の事業も利益をしっかりと出せる状況にあります。

先ほどお話しした環境エネルギー等の事業は、単に影響を受けなかっただけではなく、コロナ禍による生活様式の変化をうまく捉えた対応を行なうことができたと思っています。生命保険ではWebや通信販売チャネルを活用し、引き続き保有契約数を増加させることができました。銀行においても、オンラインを活用した非対面営業で投資用不動産ローンの資産を積み上げました。

また、法人営業・メンテナンスリースセグメントに属するレンテックユニットでは、テレワークの広がりを受けてパソコンのレンタル需要が増えていますので、それに対する対応を整えています。第2四半期にかけてコロナ禍の影響は再度拡大する可能性がありますが、分散された事業ポートフォリオを有する当社の強みを生かし、社会変化にうまく対応する事業がけん引するかたちで、今期の利益を積み上げていきたいと考えています。

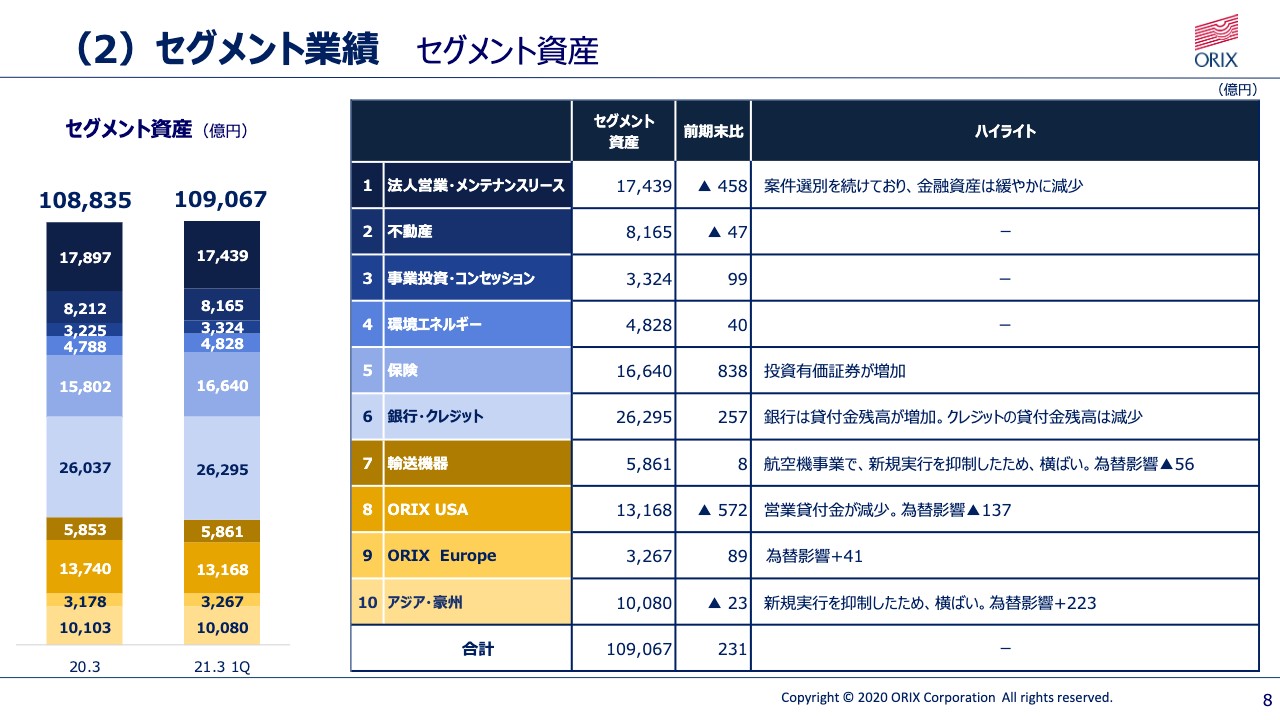

(2)セグメント業績 セグメント資産

では、次のページにお進みください。セグメント資産ですが、こちらについては前期末比で大きな増減が発生したセグメントについてのみ、簡単にコメントします。

まず、法人営業・メンテナンスリースセグメントですが、引き続き金融資産が緩やかに減少し、前期末比3パーセント減の1兆7,439億円となりました。なお、オリックスは通常の銀行のように、事業会社に対して運転資金を貸す事業モデルではありません。設備資金を提供するモデルです。

そのため、コロナによる顧客からの支払の猶予の要請はあまり来ていません。ただ、このような猶予の要請がされた先に対しては、1件1件丁寧に対応しています。

保険セグメントは、投資有価証券による運用を増加させたことに伴い、前期末比5パーセント増の1兆6,640億円となりました。銀行・クレジットセグメントは、銀行で非対面営業を活用しながら投資用不動産ローンの需要を取り込み、前期末比1パーセント増の2兆6,295億円となりました。

ORIX USAは為替の影響が137億円あったほか、営業貸付金の減少により、前期末比で4パーセント減の1兆3,168億円となりました。資産については以上です。

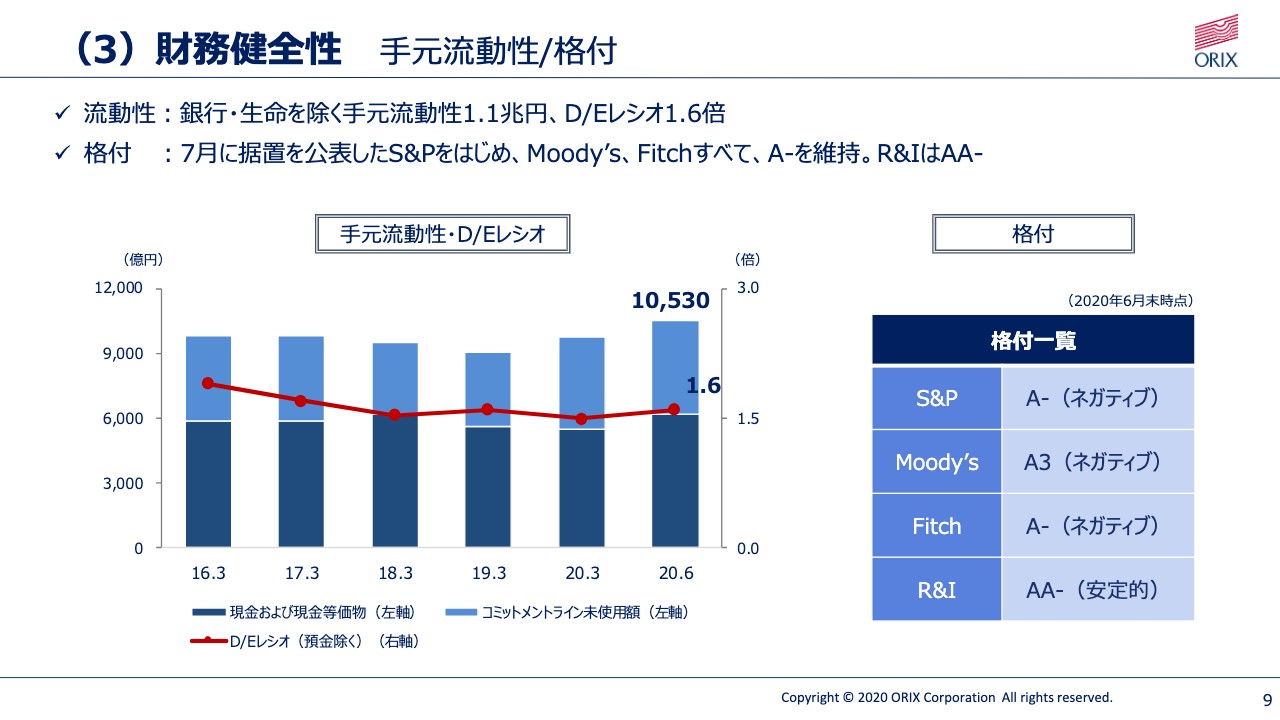

(3)財務健全性 手元流動性/格付

次のページにお進みください。3つ目のポイント、財務の健全性についてです。冒頭にお話ししたとおり、外部格付はA格以上、銀行・生命を除く手元流動性は1兆1,000億円を維持しています。

5月の通期決算発表時にストレステストを示しましたが、こちらのシナリオとして、営業キャッシュインの回収率が70パーセントにまで低下するリスクをご説明しました。しかし実際には、グループ全体で見た支払猶予の要請、回収遅延ともに非常に低い水準にとどまっています。

航空機リースは支払猶予の要請が来ているわけですが、その猶予を含めても、全体としては95パーセント程度の高い回収率を維持しています。

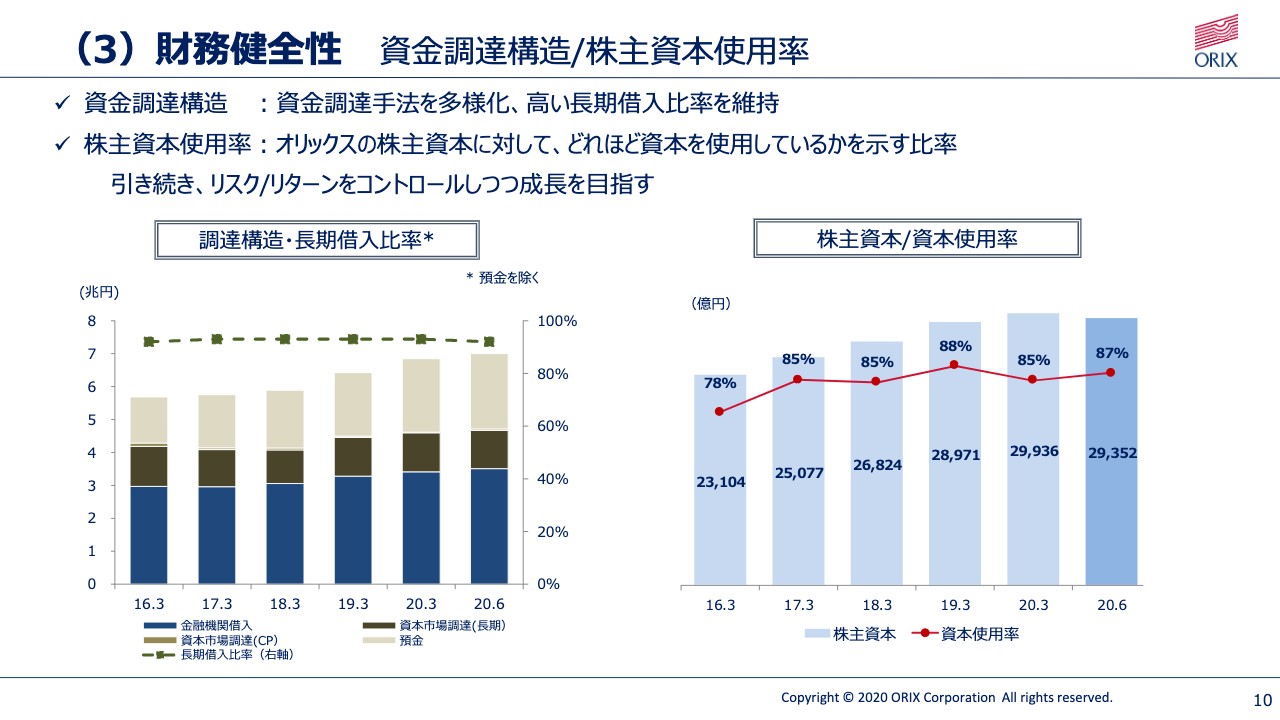

(3)財務健全性 資金調達構造/株主資本使用率

次のページにお進みください。強い財務基盤を持つオリックスの資金調達力は良好であり、金融機関借入、資本市場調達ともに十分な調達力があります。調達の長期化を進め、長期調達比率は引き続き90パーセントを超えています。

スライド右側のグラフをご覧ください。株主資本と資本使用比率ですが、2020年6月末現在、87パーセントです。この第1四半期には大きな新規投資はありませんでした。一方、新会計基準である信用損失、すなわちCECL期初インパクトについては、資本に反映済みです。我々は新規投資を行なうにも、投資家へ還元させていくにも、十分な手元流動性と株主資本を有していると考えています。

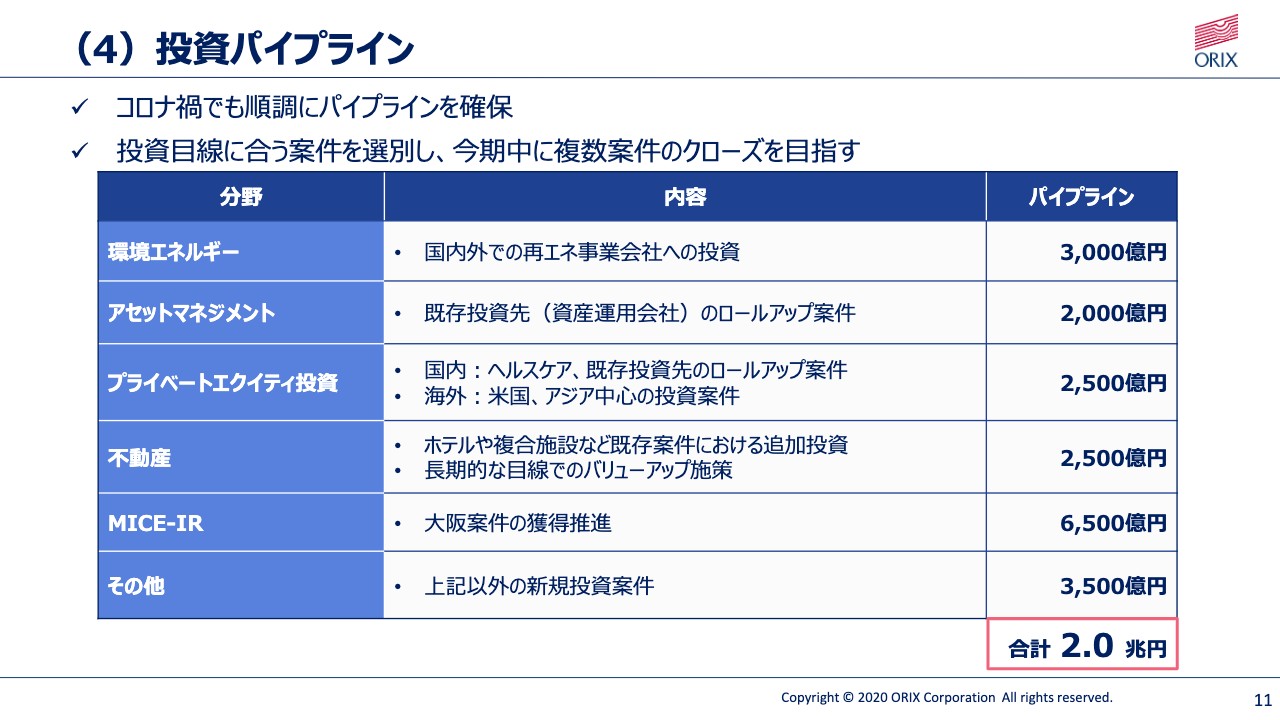

(4)投資パイプライン

次のページへお進みください。4点目のポイント、投資のパイプラインについてです。当社は過去に数々の新規投資を実行し、タイミングを捉えたEXITにより高いリターンを獲得してきました。良好なトラックレコードを背景に、現在は約2兆円の潤沢なパイプラインを確保し、投資に向けた検討を進めています。

事業分野ごとの規模についてご説明すると、国内外の再生可能エネルギー事業に3,000億円、アセットマネジメント会社の案件が2,000億円、日本・米国・アジアのプライベートエクイティ投資が2,500億円、国内の不動産の開発案件が2,500億円、引き続き大阪MICE-IRに6,500億円、そして、上記以外での新規投資3,500億円と、合計2兆円に達しています。

なお、大阪のMICE-IRについては、昨年11月にお示しした最大規模の6,500億円を記載していますが、実際の金額についてはこの限りではありませんので、念のため申し上げておきます。

ご承知のとおり、世界的な金融緩和がもたらした過剰流動性によって、株価をはじめとした資産価格は当初の想定ほどは下落していません。このような環境下であっても、当社が持つ強い相対取引を中心に、投資目線に見合う案件を慎重に検討しています。

その中には、コロナによっていったん検討を中断しながら、足元で価格目線が下がってきた案件もあります。このようなものを含め、この第1四半期にもPE投資案件として、同仁医薬化工という会社への新規実行を行ないました。

新規投資に必要な手元流動性は十分な水準を確保しています。潤沢な投資パイプラインの中から当社の投資目線に見合う案件をしっかりと選別して、今期中に一定のクロージングを目指していきたいと思っています。

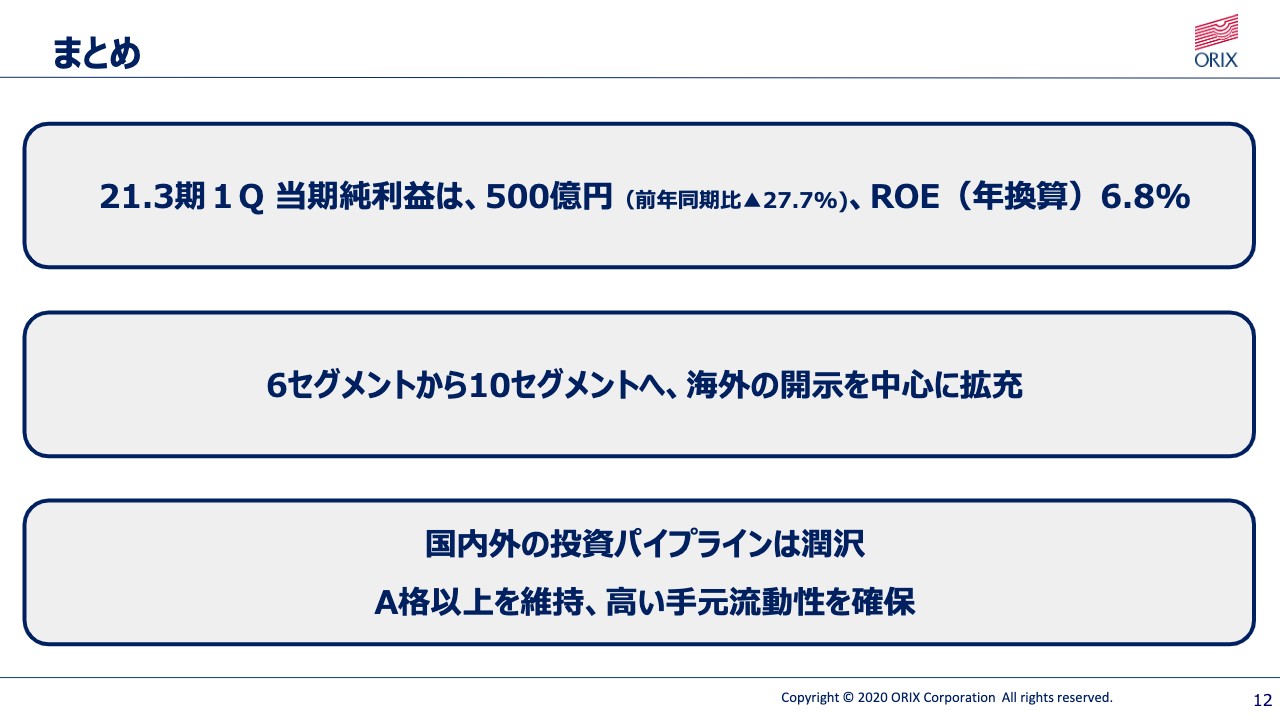

まとめ

次のページへお進みください。2021年3月期第1四半期の当期純利益は500億円、年換算のROEは6.8パーセントとなりました。5月の決算説明会では「コロナ禍の影響が1年間継続した場合、当期の純利益が800億円から1,200億円に減少する」と置いたシナリオと「第3四半期までに緩やかに正常化し、当期純利益が1,800億円から2,000億円になる」というシナリオの2つをお示ししました。

5月25日に緊急事態宣言が解除されましたが、先行き不透明な状態がまだ継続しています。一方で、我々もコロナを前提とした業務の運営体制の推進を進めています。このような中で、今後の環境にもよりますが、現時点では悪いほうのシナリオまで落ち込む可能性は低いのではないかと考えています。

5月22日の通期決算説明会で、今期の配当性向は50パーセントとお伝えしました。そこでCEOの井上が申し上げたとおり、前期の通期配当額76円の維持を可能にすべく、当期純利益1,800億円から2,000億円の達成を目指して、引き続き今期の経営に取り組んでいきたいと思っています。

また、この第1四半期からは、従来の6セグメントを10セグメントに増やし、開示を充実してきました。今後は海外事業を中心に、より投資家のみなさまに有益な開示情報を提供していきます。

格付については、引き続きA格以上を維持し、高い手元流動性を確保しています。潤沢な投資パイプラインを実行するための資金と資本は十分にあります。高いリターンが見込まれる投資案件を実行するとともに、株主のみなさまや格付等を含めたステークホルダー全体に目配りしつつ、最適な資本の活用を検討していきたいと思っています。

私からは以上です。ご清聴ありがとうございました。

新着ログ

「その他金融業」のログ