積水化学工業、1Qは大幅な減収減益も営業利益と経常利益は黒字を確保し計画を上回って進捗

2020年度第1四半期実績および上期見通し

上脇太氏:本日は決算説明会にご参加いただきまして、ありがとうございます。まず、1ページ目をご覧ください。為替の前提については、そちらに提示してあるとおり、第1四半期・第2四半期という前提を置いた事業計画となっています。

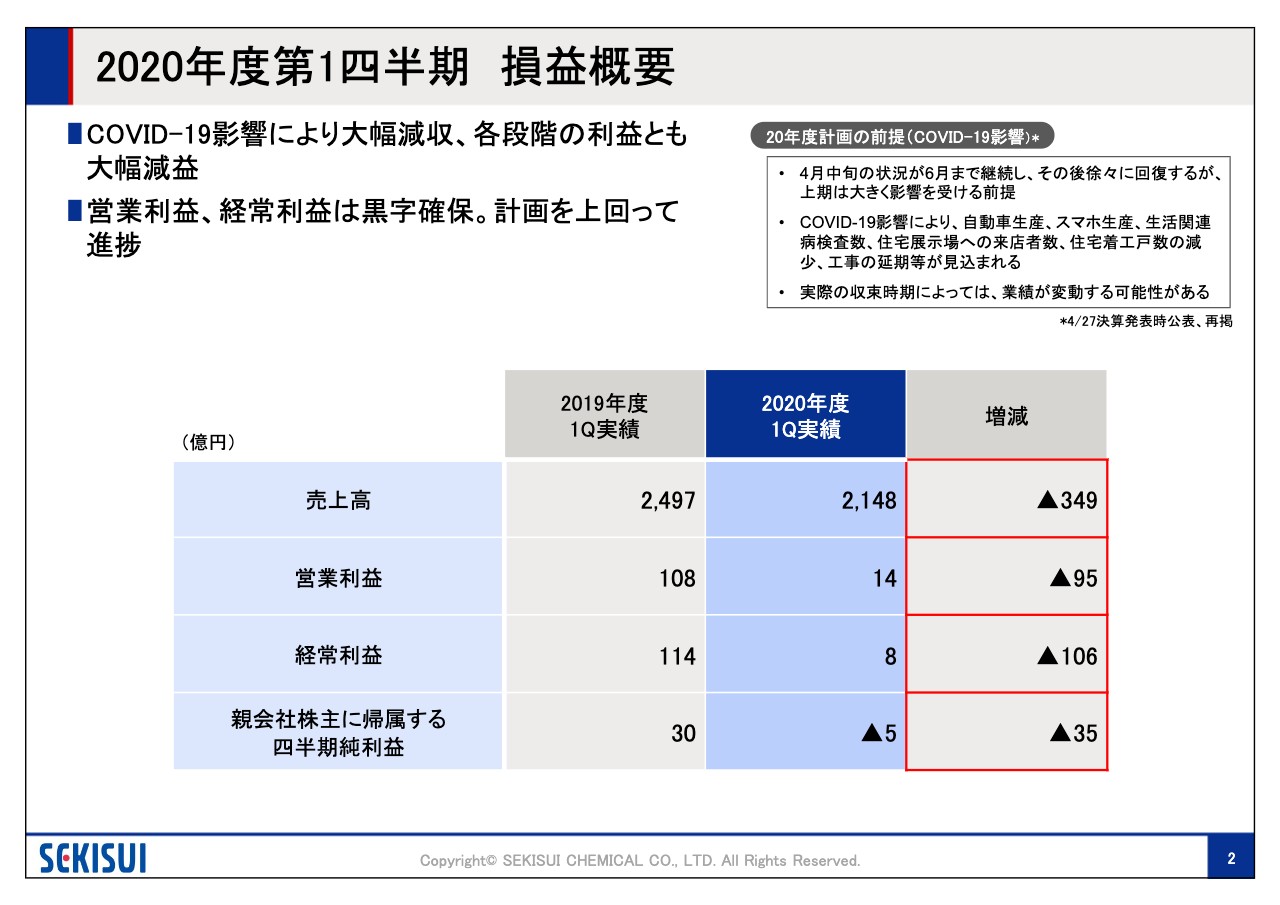

2020年度第1四半期 損益概要

続いて2ページ、第1四半期の概要です。まず、4月の段階で事業計画を発表したときの前提を再確認します。4月の発表では、「第1四半期は新型コロナウイルスの影響をかなり受けて、第2四半期にかけて徐々に回復する。ただし、上期はかなり強く影響を受ける」という前提を置いています。とくに自動車の生産、スマホの生産、生活関連の病院の検査数、来店者数、住宅着工、工事の延期といったものが当社の事業に大きくインパクトを与える要因です。

第1四半期はこれらの要因を強く受け、大幅な減収、各段階の利益とも大幅な減益となりました。ただ、この中で営業利益14億円、経常利益8億円というかたちで黒字を確保することができ、こちらは計画を上回って進捗したと考えています。

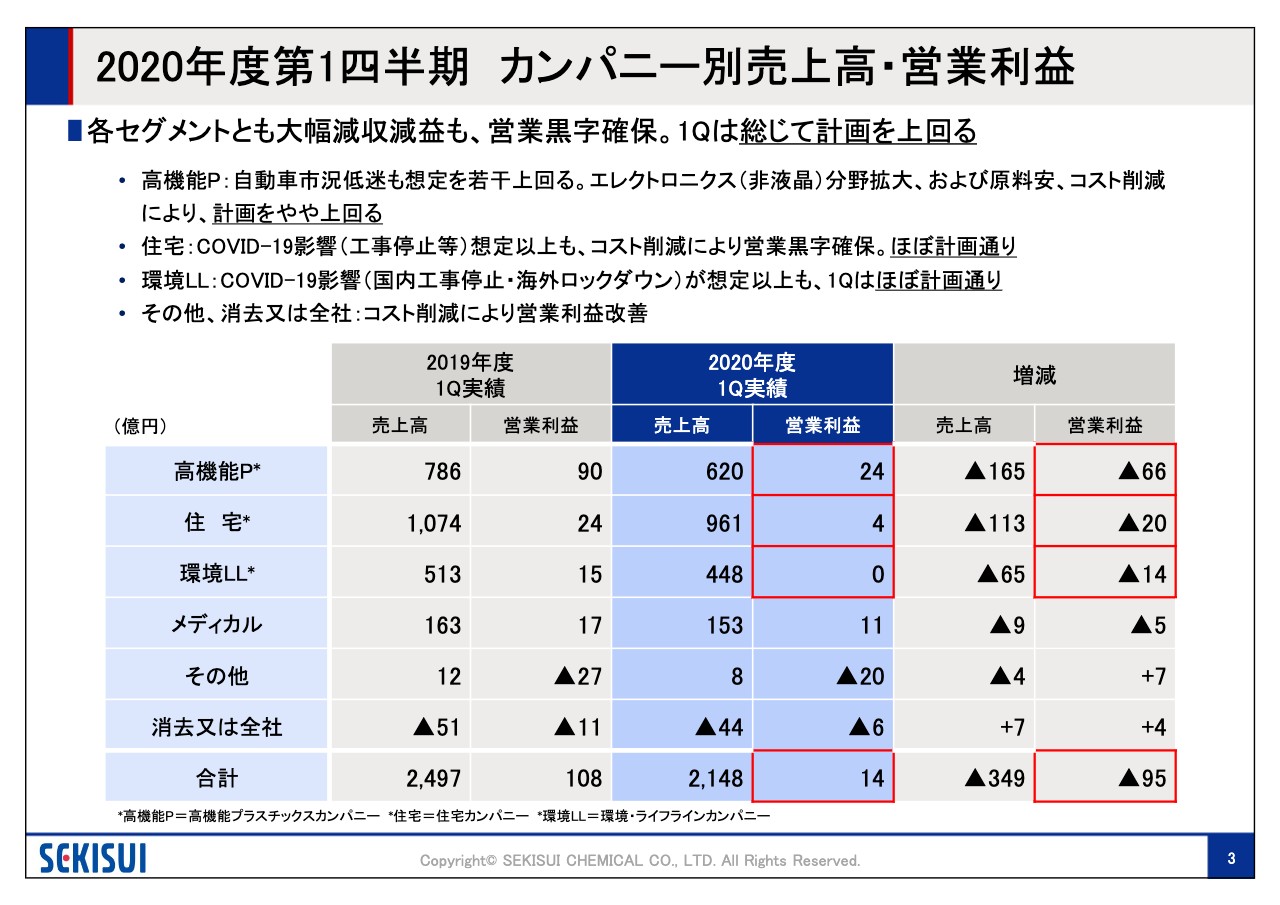

2020年度第1四半期 カンパニー別売上高・営業利益

続いて、3ページはセグメントごとの状況になっています。ご覧のとおり、各セグメントとも新型コロナウイルスの影響を受けて減収減益となっています。その中で、高機能プラスチックスカンパニーは営業利益24億円ということで、エレクトロニクスの分野が比較的順調です。こちらが牽引し、コスト削減と合わせて計画をやや上回ることができました。

住宅カンパニーは、4億円ということで工事停止の影響を受けましたが、コスト削減によりほぼ計画どおり黒字を確保しています。また、環境・ライフラインカンパニーも工事の停止、海外ロックダウンの影響を受けましたが、第1四半期はほぼ計画どおり「プラマイゼロ」で着地しています。その他コストダウンも合わせて、合計14億円で営業利益を確保しました。

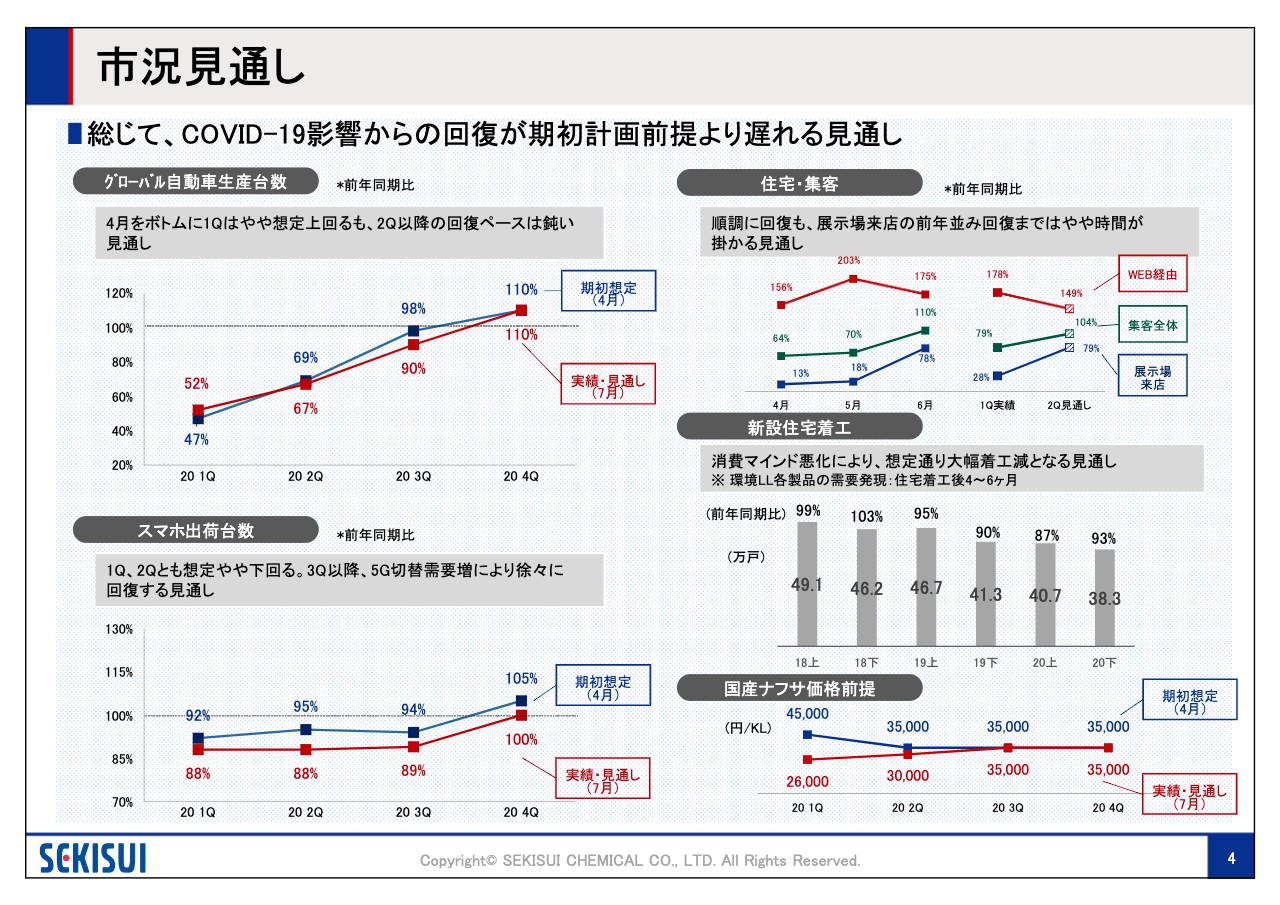

市況見通し

次に、上期の見通しに入る前に市況の見通しについてご説明します。まず、グローバルの自動車の生産台数です。青線が4月段階の前年比の想定、赤線が7月段階の想定です。第1四半期は4月段階の想定よりも若干上回りましたが、第2四半期以降の回復のスピードは想定よりも遅いと見ています。

一方、スマホの出荷台数はご覧のとおり、当初の想定よりもほぼ5パーセント前後です。やはり状況は厳しいと見ていますが、第4四半期にかけて、5Gへの切替需要によって回復してくると見ています。

住宅・集客は、青線が展示場への来店ですが、4月、5月は非常に低迷しました。6月にかけて80パーセントくらいに復帰してきています。ただ、第2四半期にかけて復帰のスピードは少し鈍いということで、第2四半期もほぼ80パーセントと見ています。こちらをWeb経由の集客でカバーしていくといった状態です。

住宅着工については、ほぼ当初の想定どおり40万戸前後ということで、ほぼ工数減となる見通しです。また、国産ナフサの価格については、上期は当初の想定よりも有利側に少し振れました。ただ、下期にかけてはほぼ想定内の範囲で値上がりしていくものと見ています。

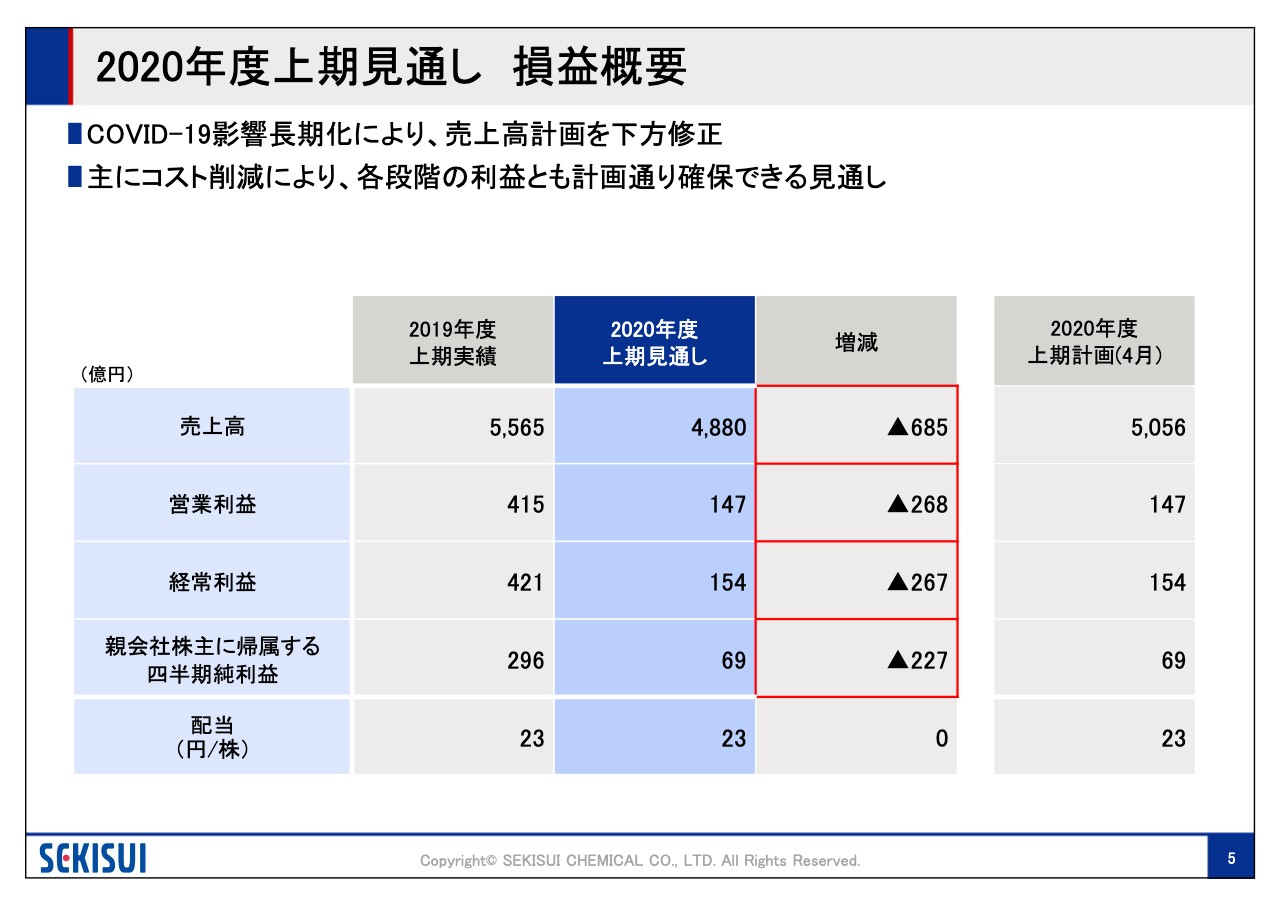

2020年度上期見通し 損益概要

以上の市況の見通しを前提に、2020年度上期の見通しをご説明します。売上に関しては4,880億円ということで、当初の計画よりも少し下方修正という見方をしています。それでも、営業利益、経常利益、最終利益に関しては、4月段階の計画どおり確保できる見通しです。主にコスト削減によってこの利益を確保していきます。

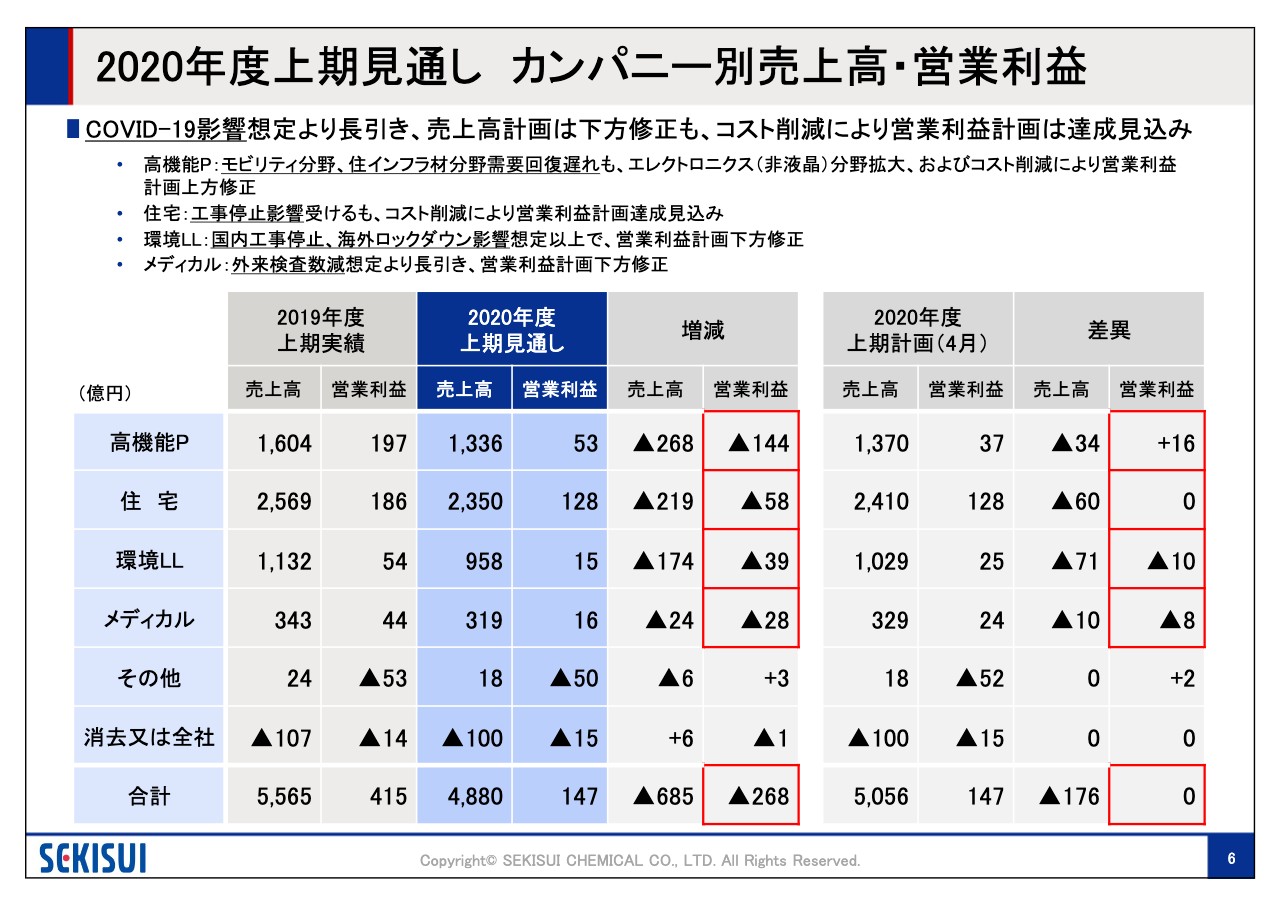

2020年度上期見通し カンパニー別売上高・営業利益

続いて、6ページはカンパニー別の上期の着地の見通しです。とくにスライドの一番右側の、当初計画との差異をご覧いただきたいと思います。高機能プラスチックスカンパニーについて、モビリティ・住インフラは新型コロナウイルスの影響を強く受けますが、エレクトロニクスが牽引し、コスト削減と合わせて当初の計画よりも16億円上方修正ということで、53億円の見通しです。

住宅カンパニーについては、工事の停止等の影響を受けるものの、こちらもコストダウンでカバーし、当初の計画どおり128億円で着地をする見通しです。一方、環境・ライフラインカンパニーは、期初の想定以上に国内の工事の停止あるいは海外ロックダウンの影響を受け、10億円下方修正の15億円で着地する見通しです。

また、メディカルについても、外来の病院における検査数が想定以上に減少しており、当初の想定よりも8億円下方修正の16億円の見通しです。以上を合わせて、着地は147億円ということで、当初計画どおり着地できる見通しです。

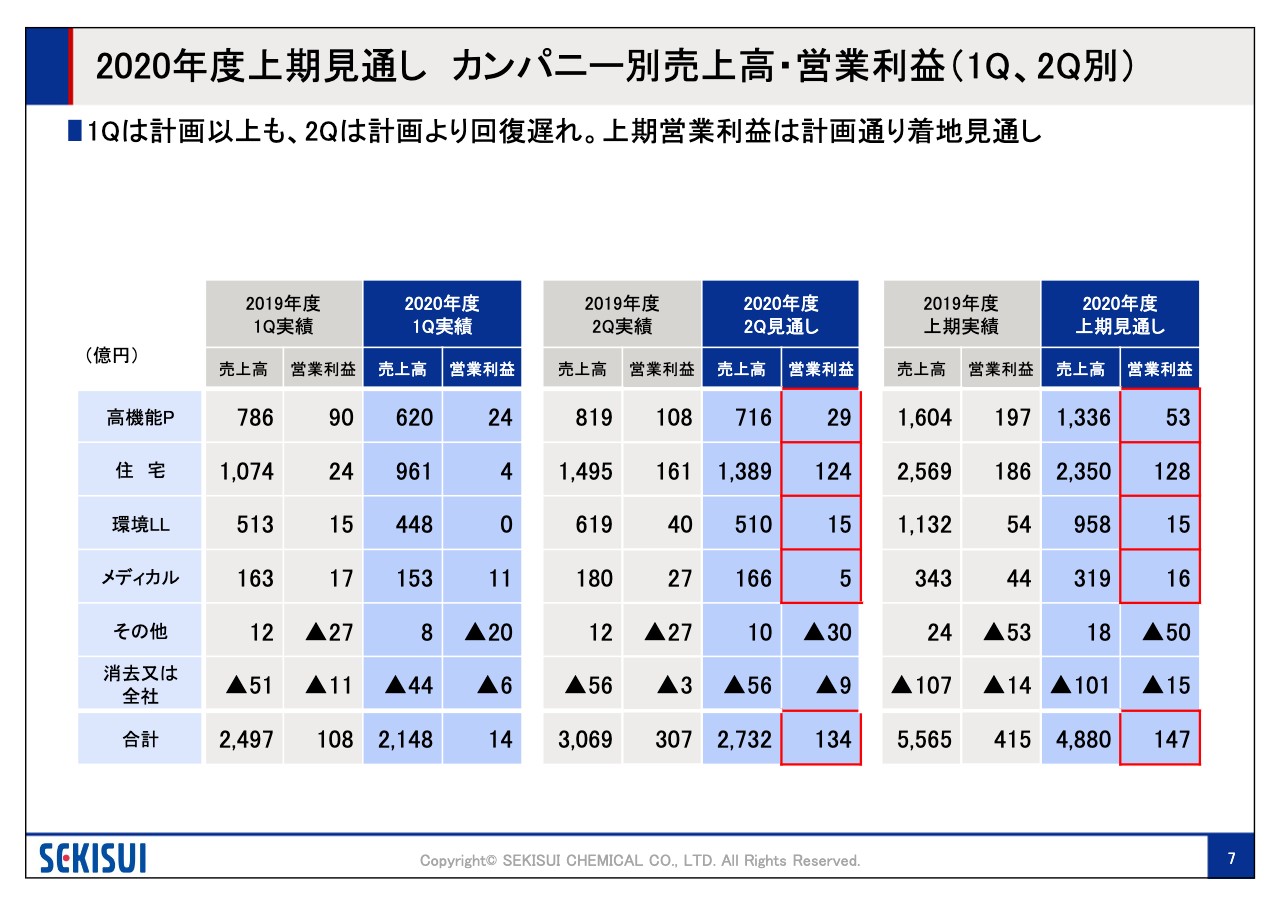

2020年度上期見通し カンパニー別売上高・営業利益(1Q、2Q別)

7ページは、第1四半期、第2四半期の内容を記載しています。先ほど、「第1四半期は計画以上に進捗した」とお伝えしましたが、第2四半期は新型コロナウイルスの回復が当初の計画よりも若干遅いということで、第1四半期、第2四半期合わせて、見通しどおり147億円で着地できる見通しで出しています。

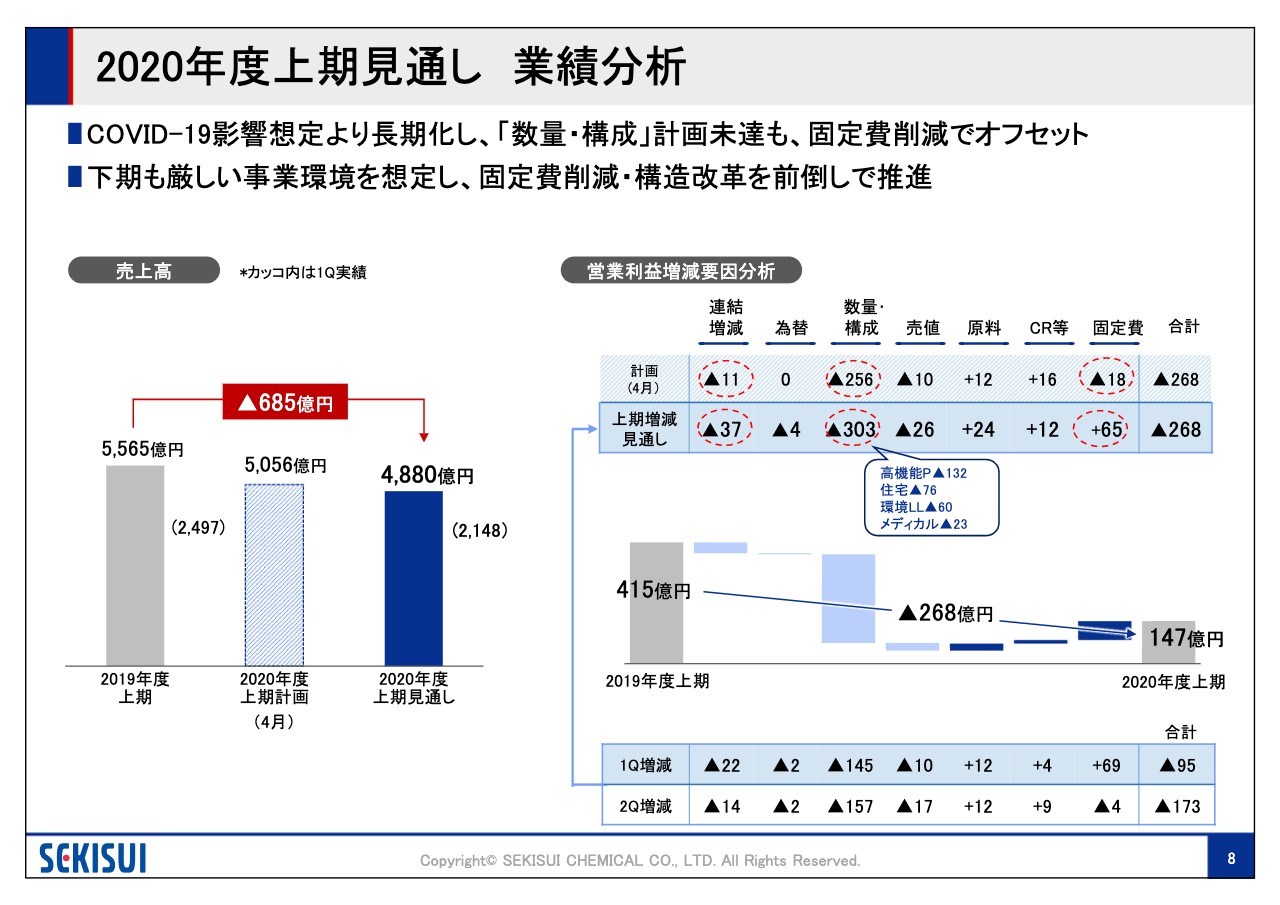

2020年度上期見通し 業績分析

8ページは上期を通しての業績の分析です。ご覧のとおり、前年から売上は685億円の減収で、それに伴い、数量・構成で大きく減少しました。こちらは当初の計画以上に減少の影響を受けましたが、固定費で当初の計画から約80億円改善したことや、原料も多少改善したことでカバーし、147億円の確保という要因分析となっています。

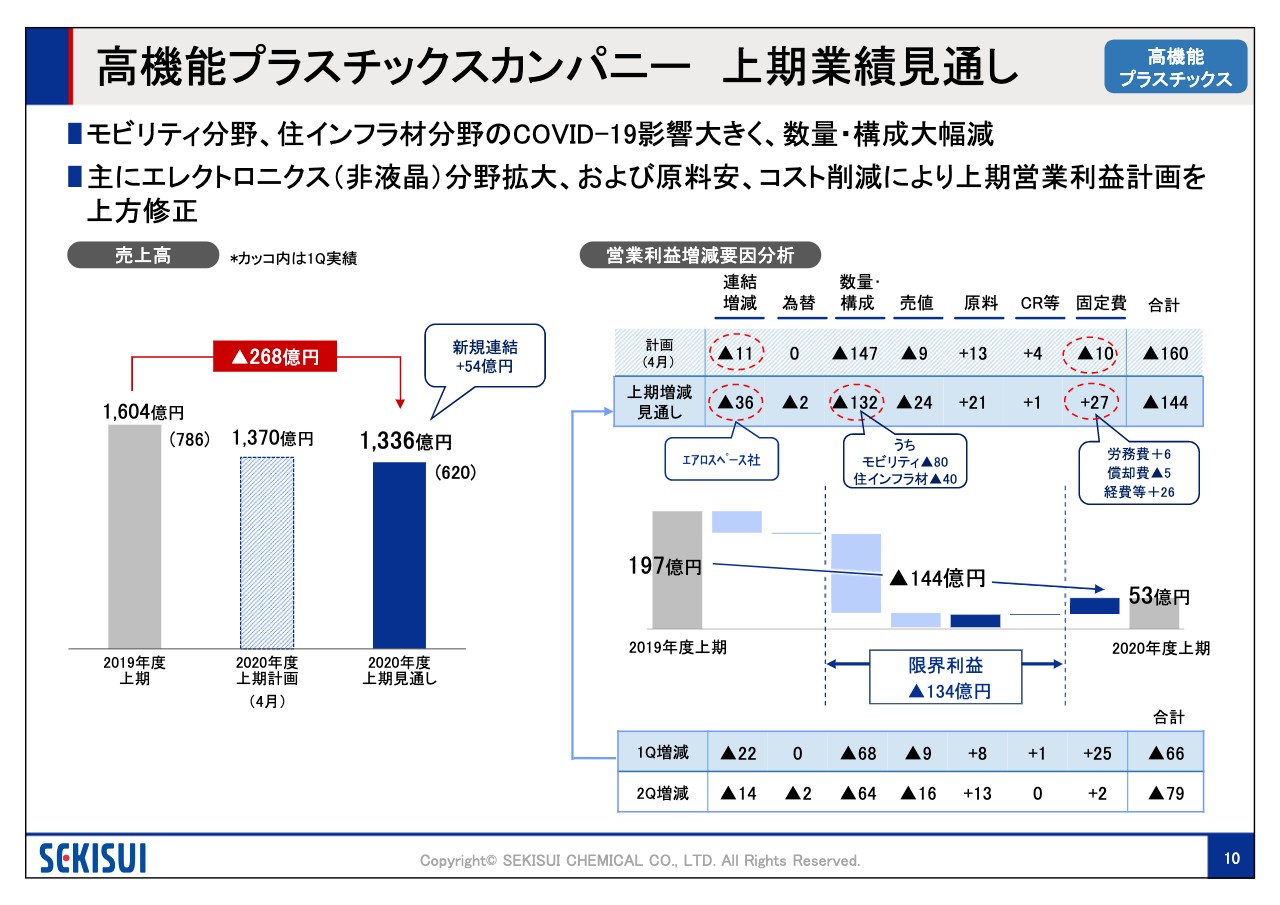

高機能プラスチックスカンパニー 上期業績見通し

セグメントごとの状況をご説明します。まず、高機能プラスチックスカンパニーですが、上期の業績の見通しは、売上に関しては前年から268億円の減収となっています。

スライド右側の要因分析を見ていただきますと、やはり数量・構成の影響を大きく受けています。また、連結増減のところでは、新たに連結に加わったエアロスペース社も、航空機産業の低迷の影響を受けるかたちになっています。しかし、これを固定費でカバーして、原料も少しプラスに振れ、合計53億円となります。当初の計画に対して16億円の上振れで着地する見通しです。

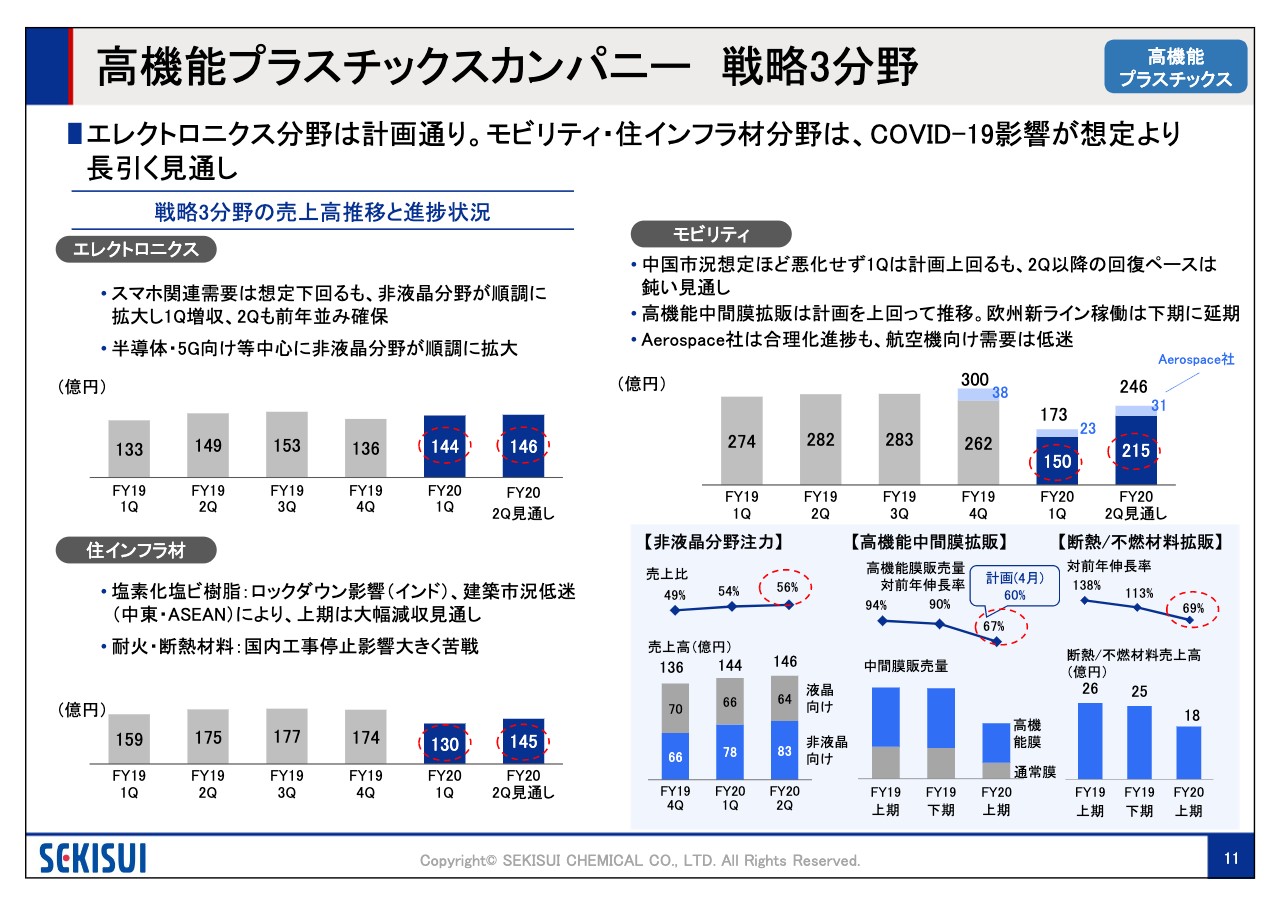

高機能プラスチックスカンパニー 戦略3分野

11ページは高機能プラスチックスカンパニーの戦略3分野の状況です。エレクトロニクスについてはご覧のとおり、第1四半期は非常に堅調に推移しました。第2四半期も前年並みの売上を確保できる見通しです。とくに非液晶分野の半導体・5G向けが非常に順調に拡大しており、スライド右下にあるように、非液晶分野の売上比が56パーセントまで向上してきています。

一方、モビリティに関しては、第1四半期から第2四半期にかけて少し回復してくる見通しです。とくに、この中でも注力しています高機能中間膜は、スライド右下にあるとおり、当初の計画よりも売上の伸びは増えていますので、第2四半期は高機能中間膜を中心に回復を図っていくということです。また、Aerospaceについても、航空機産業の需要の低迷を強く受けていますので、併せて合理化の進捗を図っていきます。

一方、住インフラの分野については、当初の想定以上に新型コロナウイルスの影響を受けています。とくにインドのロックダウンの影響で、塩素化塩ビの需要が大きく減少しています。また、国内においては、建築工事の停止で耐火材料・耐熱材料の需要が減少しており、苦戦している状況です。

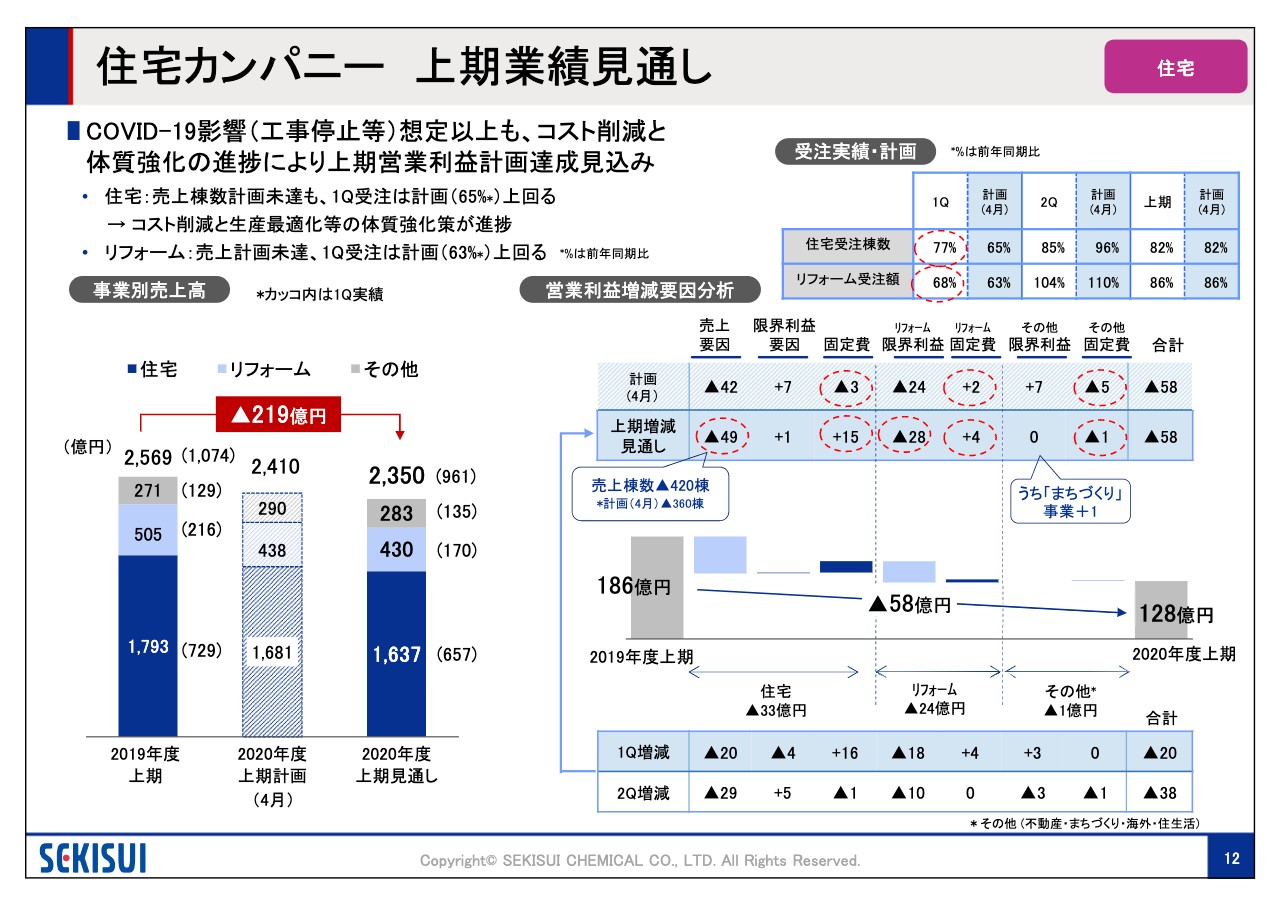

住宅カンパニー 上期業績見通し

続いて、12ページは住宅カンパニーの状況です。こちらもご覧のとおり、売上に関しては前年から219億円の減収となります。ただ、先行指標である受注については、スライド右上にあるとおり、住宅の受注が77パーセント、リフォームの受注が68パーセントと、当初の計画よりも上回って推移しています。したがって、受注に関しては当初の計画どおり、上期82パーセント、リフォーム86パーセントが確保できる見通しです。

業績の要因分析はスライドにあるとおり、売上による要因の減少を固定費でカバーしていくということで、計画どおり128億円の着地を見通しています。

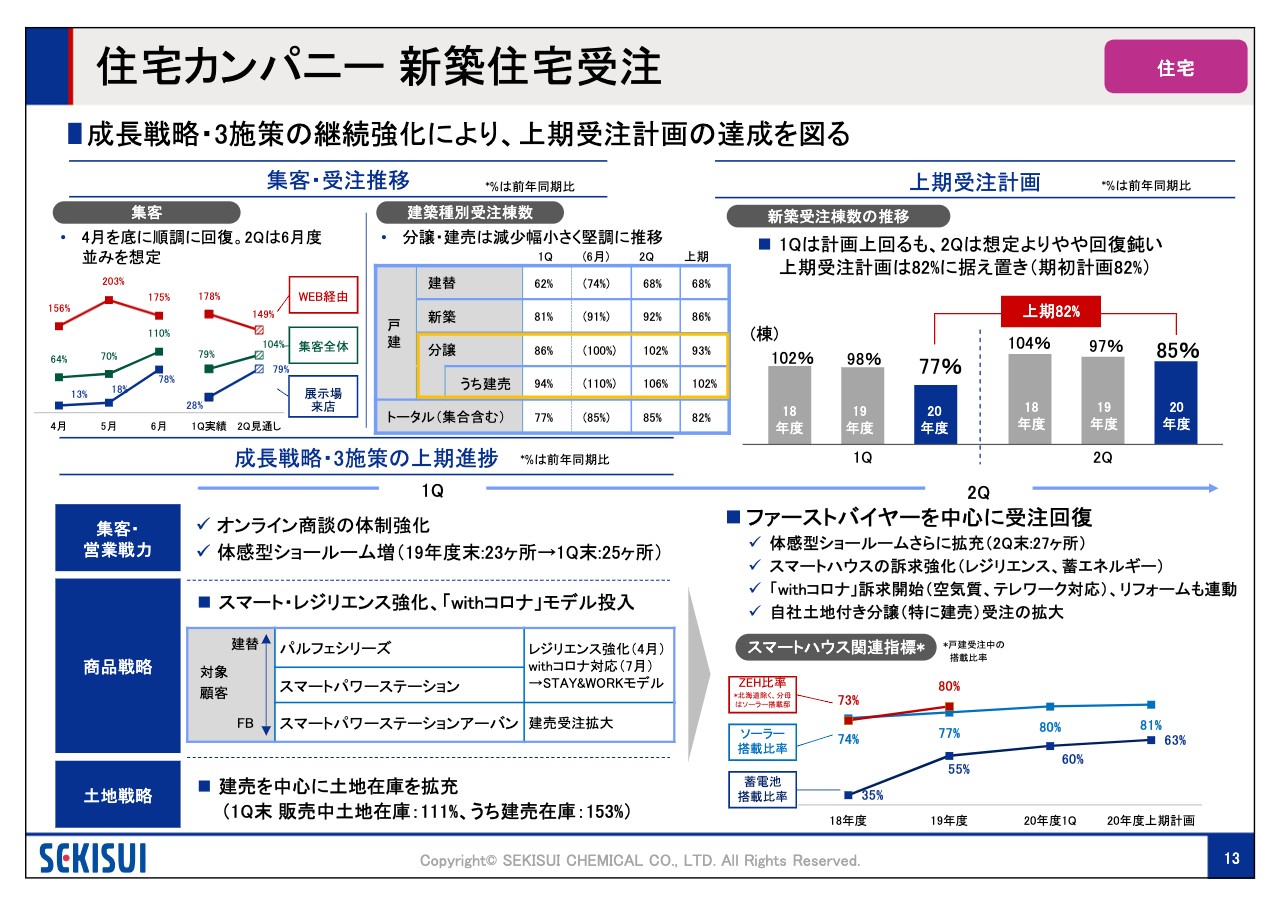

住宅カンパニー 新築住宅受注

13ページは新築の住宅受注の獲得策です。集客については、先ほどありましたとおり、来店の減少をWeb集客でカバーし、集客の母集団はなんとか確保している状況です。一方、建築の種別で見ると、上期に注力している建売に関しては、6月段階で前年110パーセントまで回復してきていますので、こちらを中心に受注を拡大していく計画です。

スライドの下側に施策を書いています。とくに、面談が限られる中でのオンラインの商談、「withコロナ」モデルということでの新しい商品の投入、それから中心となる建売については、在庫を前年から153パーセント増で確保しています。これらでもって当初の予定どおり、ファーストバイヤーを中心に受注を回復していく見通しです。

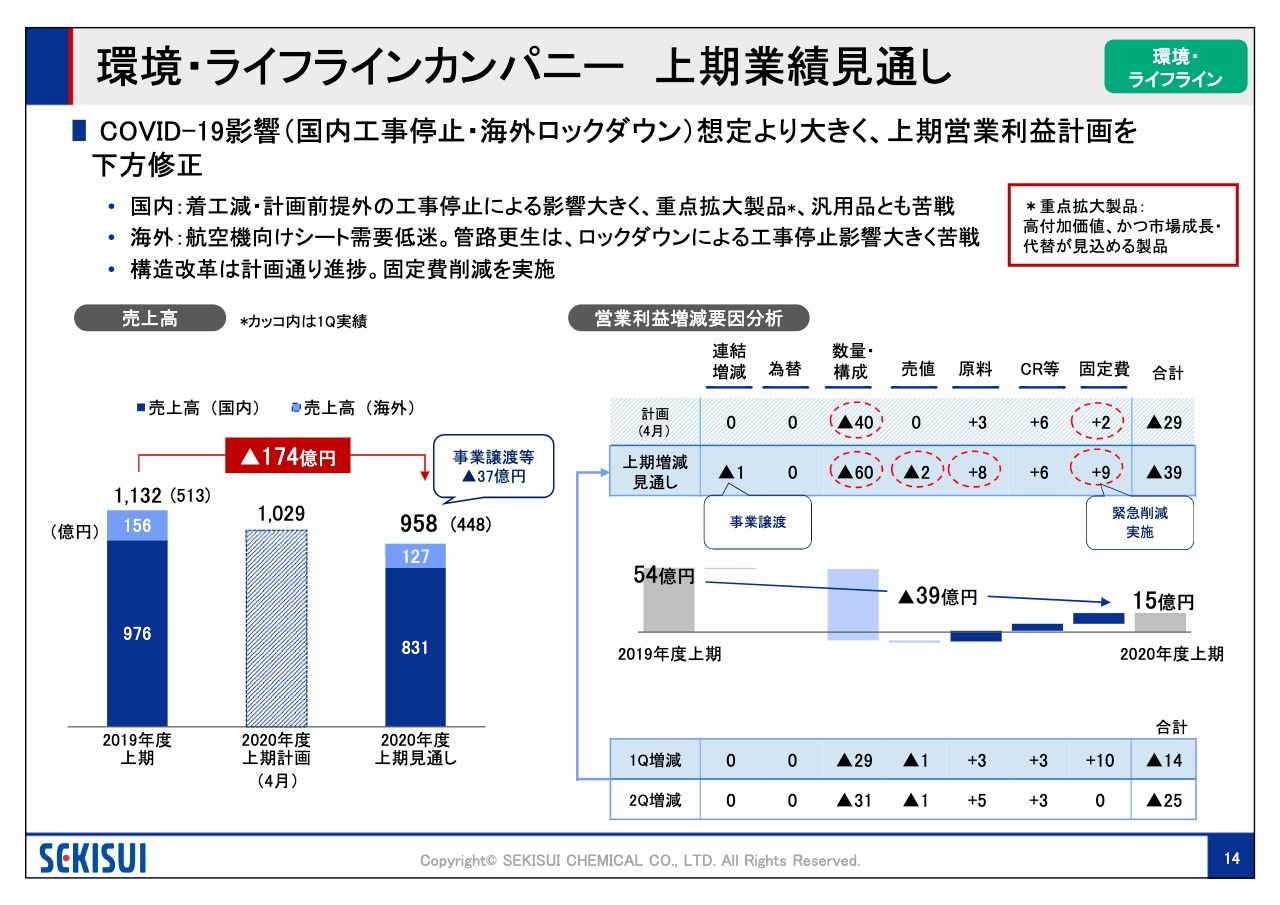

環境・ライフラインカンパニー 上期業績見通し

14ページは環境・ライフラインカンパニーですが、こちらは、国内のゼネコンの工事の停止あるいは海外ロックダウンの影響を4月段階の想定よりも強く受けています。売上高は前年から174億円の減収の見通しです。要因分析にあるとおり、数量・構成で当初の計画以上に減少しています。これを固定費と原料でカバーしきれず、当初の計画からマイナス10億円下振れ、15億円で着地する見通しです。

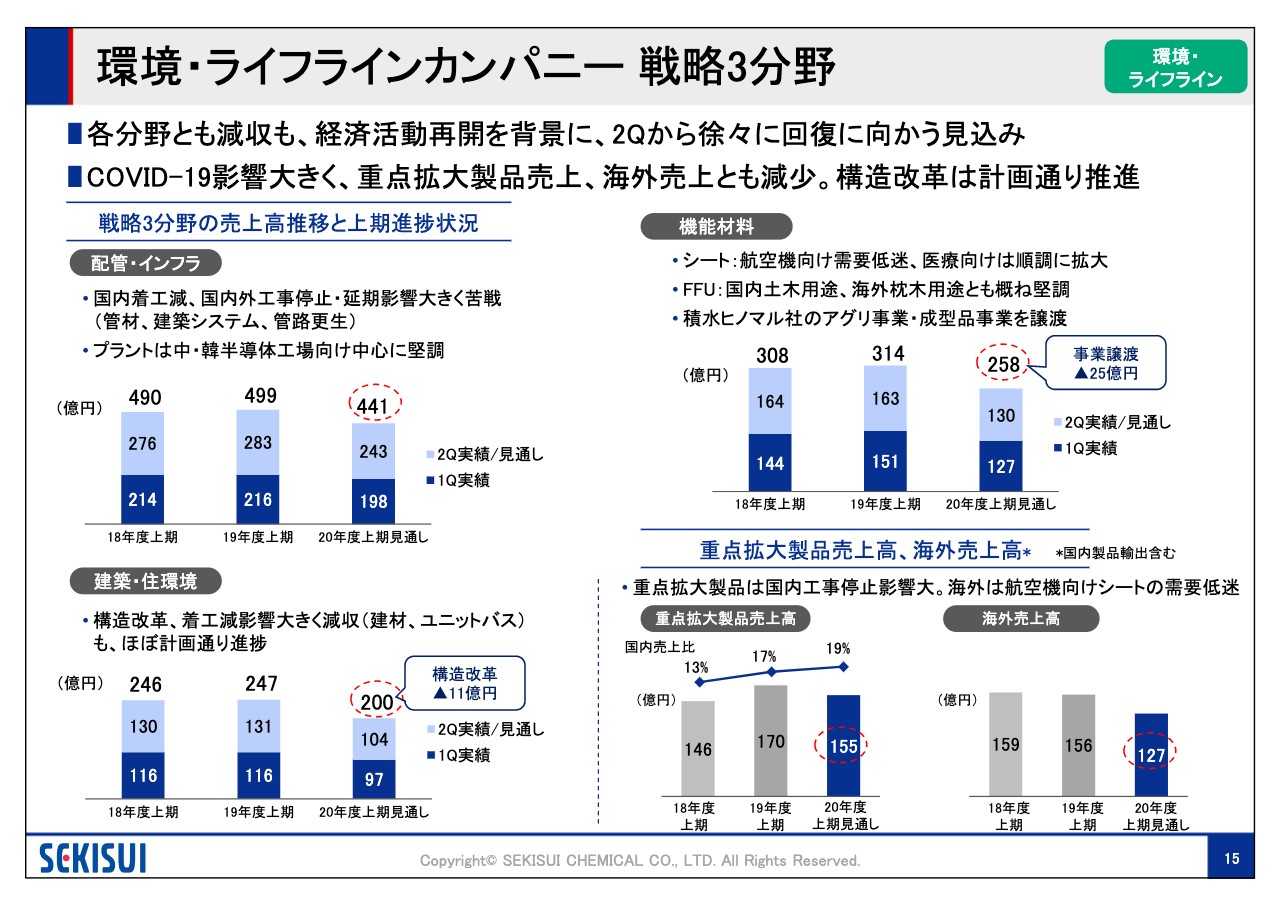

環境・ライフラインカンパニー 戦略3分野

15ページは戦略3分野の状況です。とくに配管・インフラが、国内の工事の着工減の影響を強く受けています。ご覧のとおり、前年から大きく減収になっていますが、この中でもプラント管材については、新型コロナウイルスからの回復が早かった中国・韓国の半導体を中心に堅調に推移しています。

建築・住環境の分野も、新型コロナウイルスの影響で減少していますが、こちらはもともと構造改革を並行して進めている分野であり、計画どおり進捗しています。

また、スライド右上の機能材料については、とくに航空機産業向けのシートが航空機向けの需要低迷の影響を非常に強く受けています。医療向けにポートフォリオを変えていこうとしていますが、こちらは順調に拡大しています。ご覧のとおり、やはりこちらの影響が強く出ており、前年からは減収となっています。併せて、積水ヒノマル株式会社の事業譲渡等の構造改革も並行して進めています。

スライド右下にあるとおり、こちらのカンパニーでは、重点拡大製品の比率を上げていくことが中期の大事な指標になっており、全体減収ではありますが、この比率は上がってきていますので、第2四半期以降、重点拡大製品を中心に拡販を回復させていく予定です。

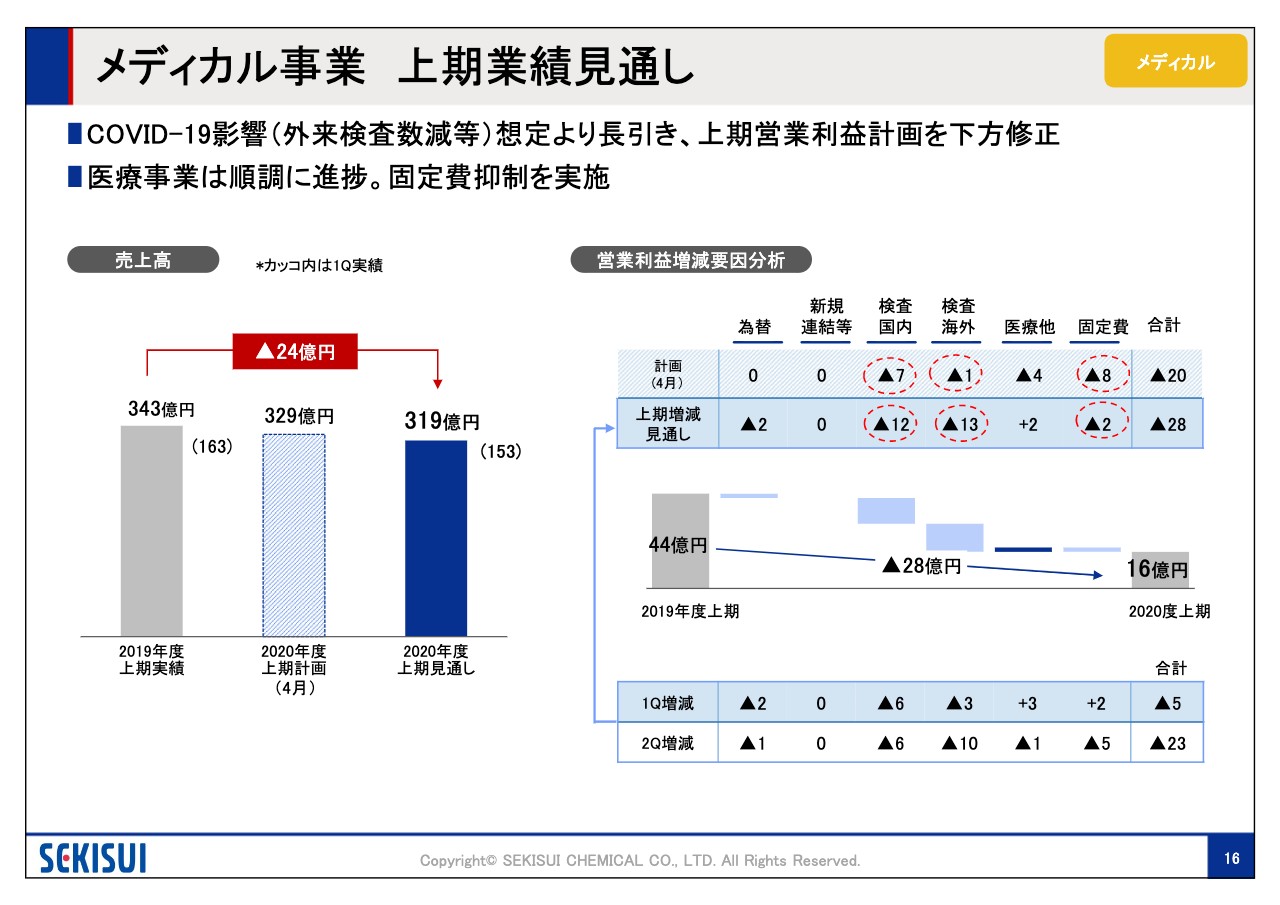

メディカル事業 上期業績見通し

16ページのメディカルですが、こちらも外来の検査数の減少を強く受け、売上高で24億円の減収の見通しです。とくに利益の増減分析のところを見ていただくと、国内の検査あるいは海外の検査で、計画以上に減少の影響を強く受けていることがわかると思います。その影響が強く出て、当初の計画よりも8億円下振れの16億円で着地の見通しです。

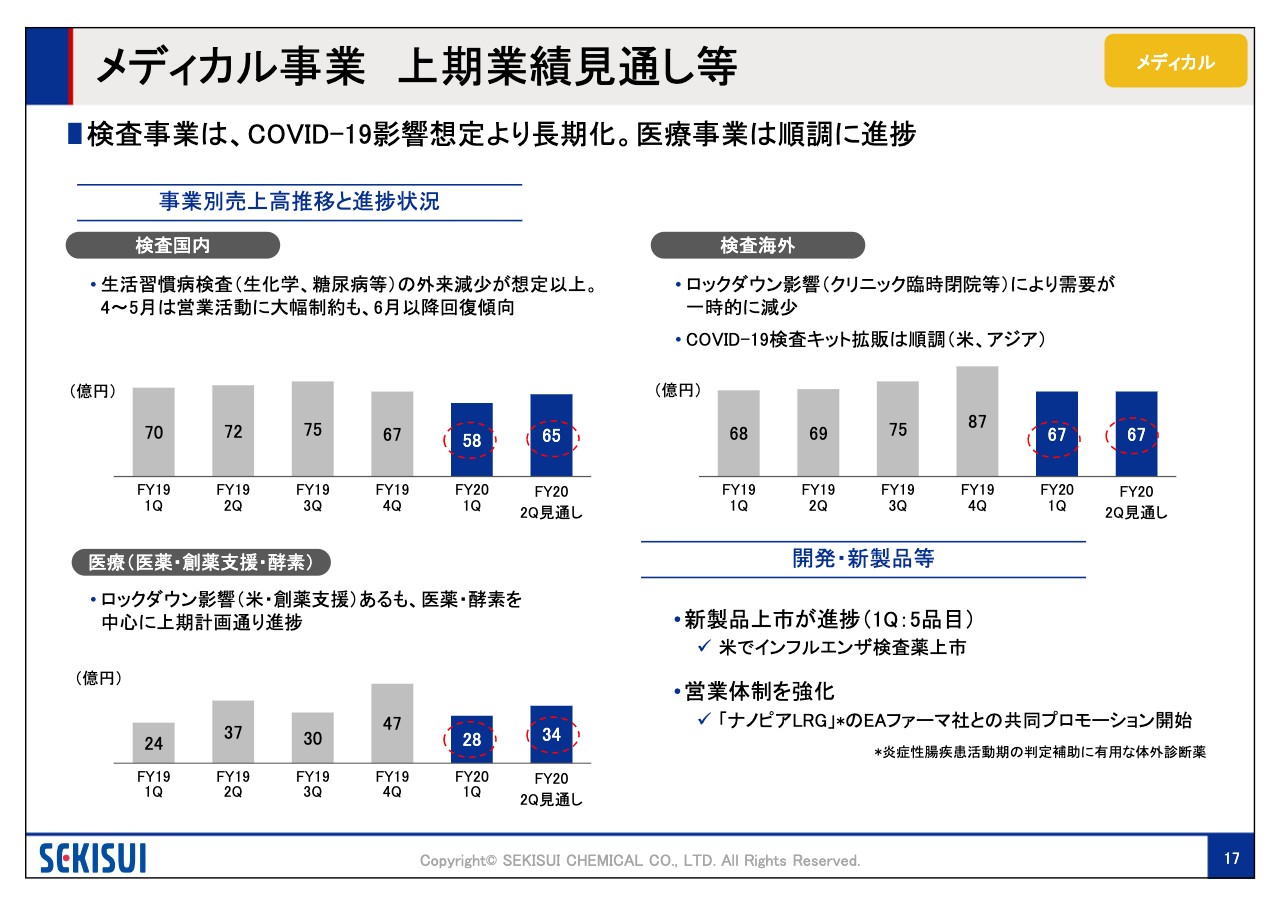

メディカル事業 上期業績見通し等

17ページはメディカルの分野別の状況です。とくに検査国内は、第1四半期、第2四半期とも前年よりも外来の減少が響いて減収となります。ただ、6月にかけて少しずつ回復してきています。また、検査海外については、ロックダウン等によりクリニックの臨時閉院等があって減収です。とくに海外においては、一部新型コロナウイルスの検査キットの拡販をしており、こちらは比較的順調に進んでいます。

また、医療事業に関してはほぼ計画どおり進捗していますので、この医療を中心に第2四半期以降も事業展開をしていきます。

最後になりますが、私どもは「下期は新型コロナウイルスの影響が回復して、前年並みの市場環境になっていく」という想定で、年度の事業計画を発表しています。ただ、現状やはり新型コロナウイルスからの回復のスピードは遅いということで、第2四半期から前倒しで固定費の削減と構造改革を一層推進し、下期に備えていきたいと考えています。説明は以上でございます。

新着ログ

「化学」のログ