ヤマハ発動機、通期は減収減益 厳しい外部環境下で販売台数急減もサプライチェーン安定に努める

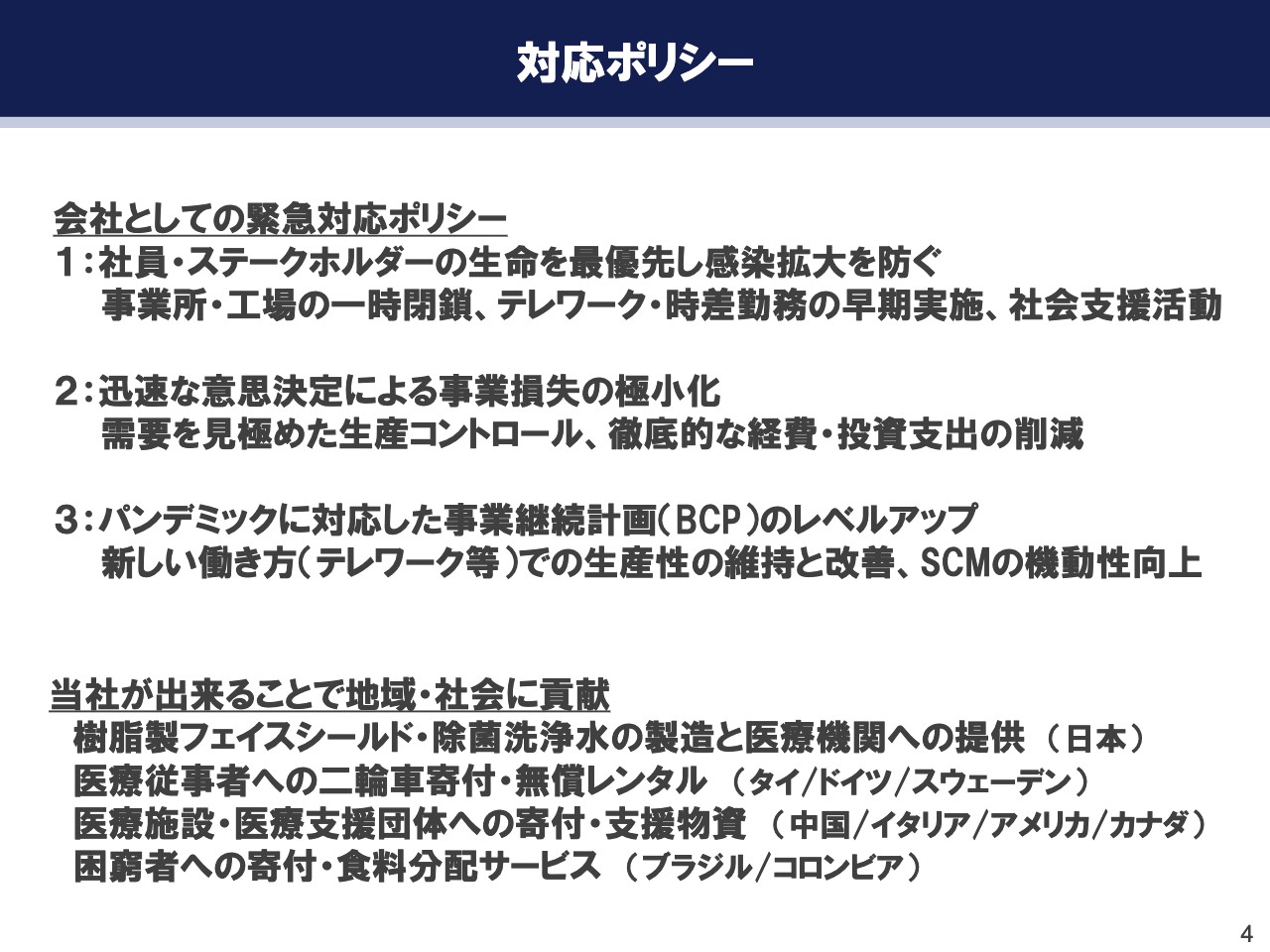

対応ポリシー

日髙祥博氏:日高でございます。本日は、当社の決算説明にご参加いただきありがとうございます。はじめに、新型コロナウイルス感染症に罹患されたみなさまに心よりお見舞い申し上げます。また、不幸にしてお亡くなりになられた方々に謹んでお悔やみを申し上げます。そして、日夜懸命に努力を尽くされている世界各国の医療関係者や、ライフラインの維持に携わっているみなさまに心からの感謝と敬意を表します。

それでは、4ページをご覧ください。第1四半期決算のご説明に移ります。まず最初に新型コロナウイルス感染症に関して、その影響と当社の対応についてご説明します。会社としての緊急対応ポリシーとして、大きく3つを掲げています。

1つ目は、社員・ステークホルダーの生命を最優先し、感染拡大を防ぐことです。そのために、事業所や工場の一時閉鎖、テレワーク、時差勤務など、適時にグローバルに実施してきました。またスライドの下段に掲げていますように、我々ができることで地域・社会への貢献を実施しています。

2つ目は、迅速な意思決定により事業損失の極小化に努めていることです。リーマンショック時に過度な在庫を抱えて苦しんだ経験から、需要動向と適性在庫を見ながら、必要な場合には躊躇なく減産を行ない、徹底的に経費削減や投資の凍結をしています。

3つ目は、パンデミックに対応した事業継続計画(BCP)のレベルアップです。テレワーク等による新しい働き方での生産性の維持と改善や、グローバルなサプライチェーンを見える化し、ある地域で部品供給や生産が滞っても、出荷先の優先順位付が機動的に対応できるよう、サプライチェーン・マネジメントを強化しています。

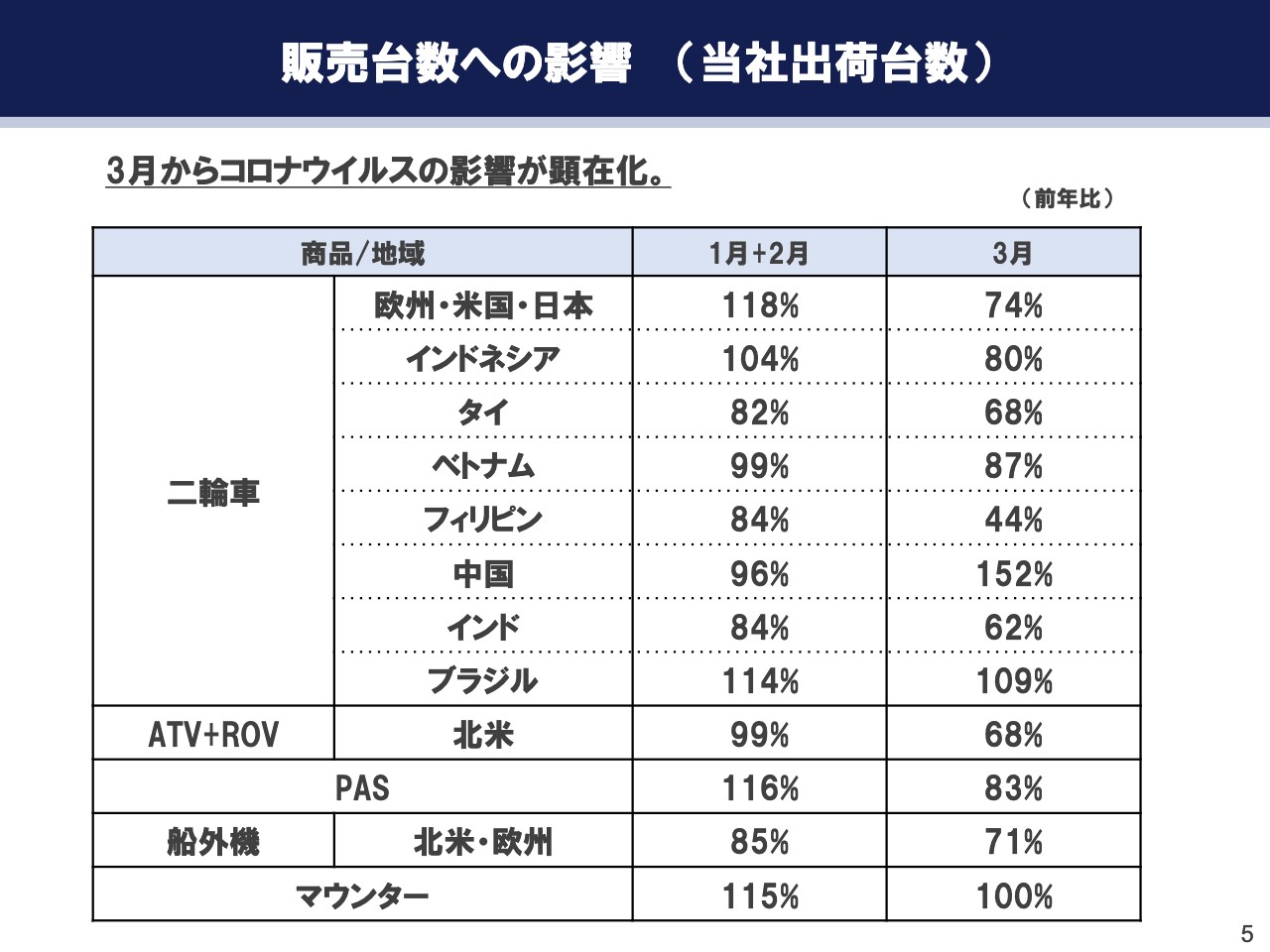

販売台数への影響 (当社出荷台数)

5ページをご覧ください。こちらの表は主要な商品・地域の1月と2月の累計と、3月の当社台数を前年比で示したものになります。ばらつきはありますが、1月から2月は概ね前年並みに進捗しました。3月からは新型コロナウイルスによるロックダウンの影響を受け、販売が急減速しました。

事業別に見ますと、二輪車事業では、3月にインドネシアやフィリピンを中心としたASEAN、インド、ヨーロッパが大きく減少しました。一方、中国は2月で大きく落ち込みましたが、3月では逆に大きく回復しました。

マリン事業では年初からの在庫調整に加え、3月からのロックダウンの影響で、主要市場のアメリカやヨーロッパでウォータービークル、船外機がさらに減少しました。ロボティクス事業は、中国市場での回復による昨年来の受注もあり、当第1四半期においての販売台数影響は少なく、第2四半期以降にその影響が出てくる見通しです。

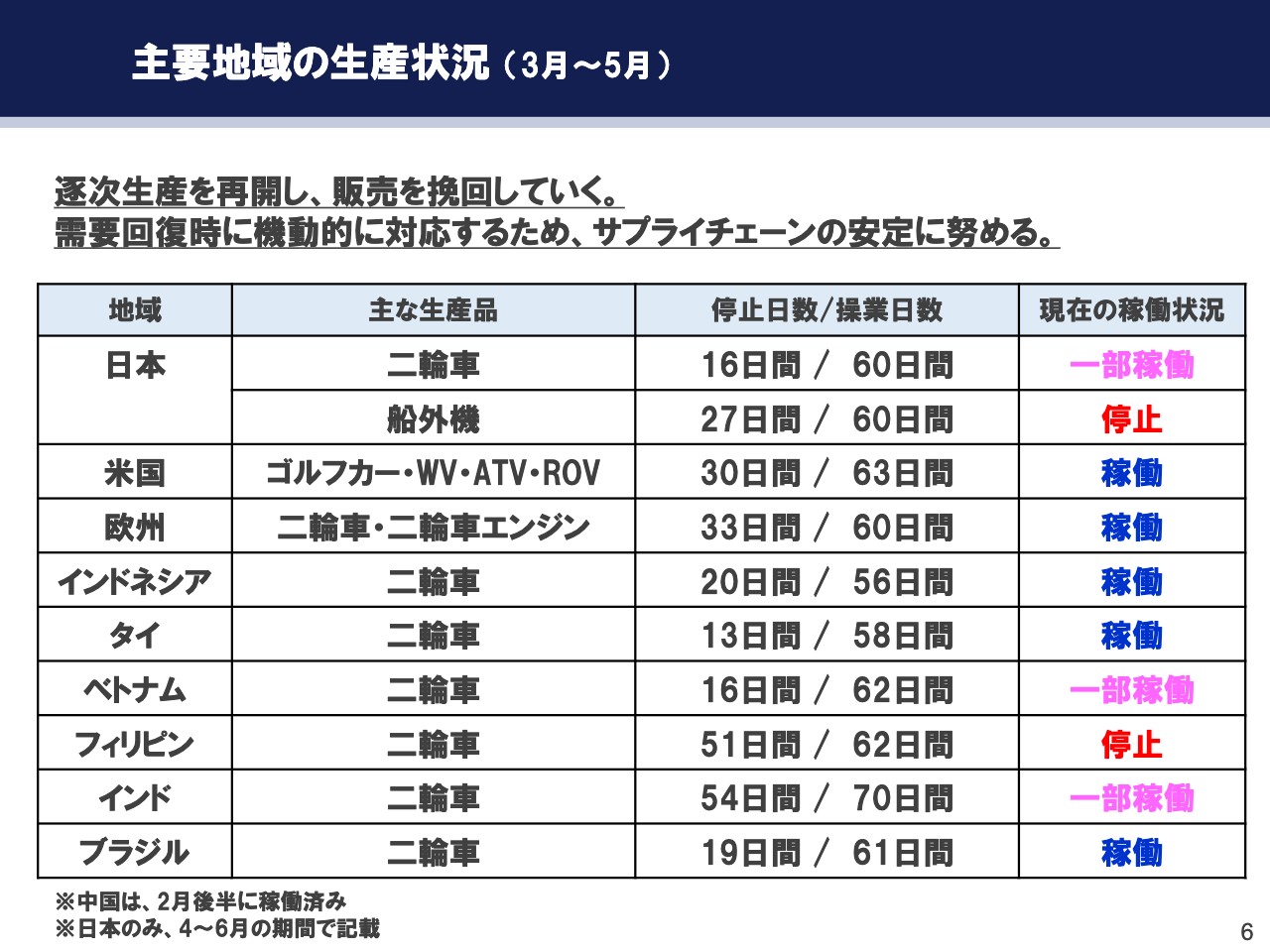

主要地域の生産状況 (3月~5月)

6ページをご覧ください。こちらの表は3月から5月の主要地域の操業日数に対する停止日数と現在の稼働状況を示しています。日本のみ4月から6月の状況を示しています。

全世界でのコロナウイルス拡大による緊急事態宣言を受け、各国政府や自治体の指示に基づき、工場の稼働を停止したり、需要に合わせて生産を適切にコントロールしてきました。現在は多くの地域で生産を再開しており、徐々に稼働率を上げている状況です。今後は工場での感染対策に留意しながら、販売の回復に遅れがないよう稼働率を上げていきます。

また、需要が回復したときに機動的に対応するため、サプライヤーとのコミュニケーションを強化し、必要な支援策も検討しながらサプライチェーンの確保にも努めています。

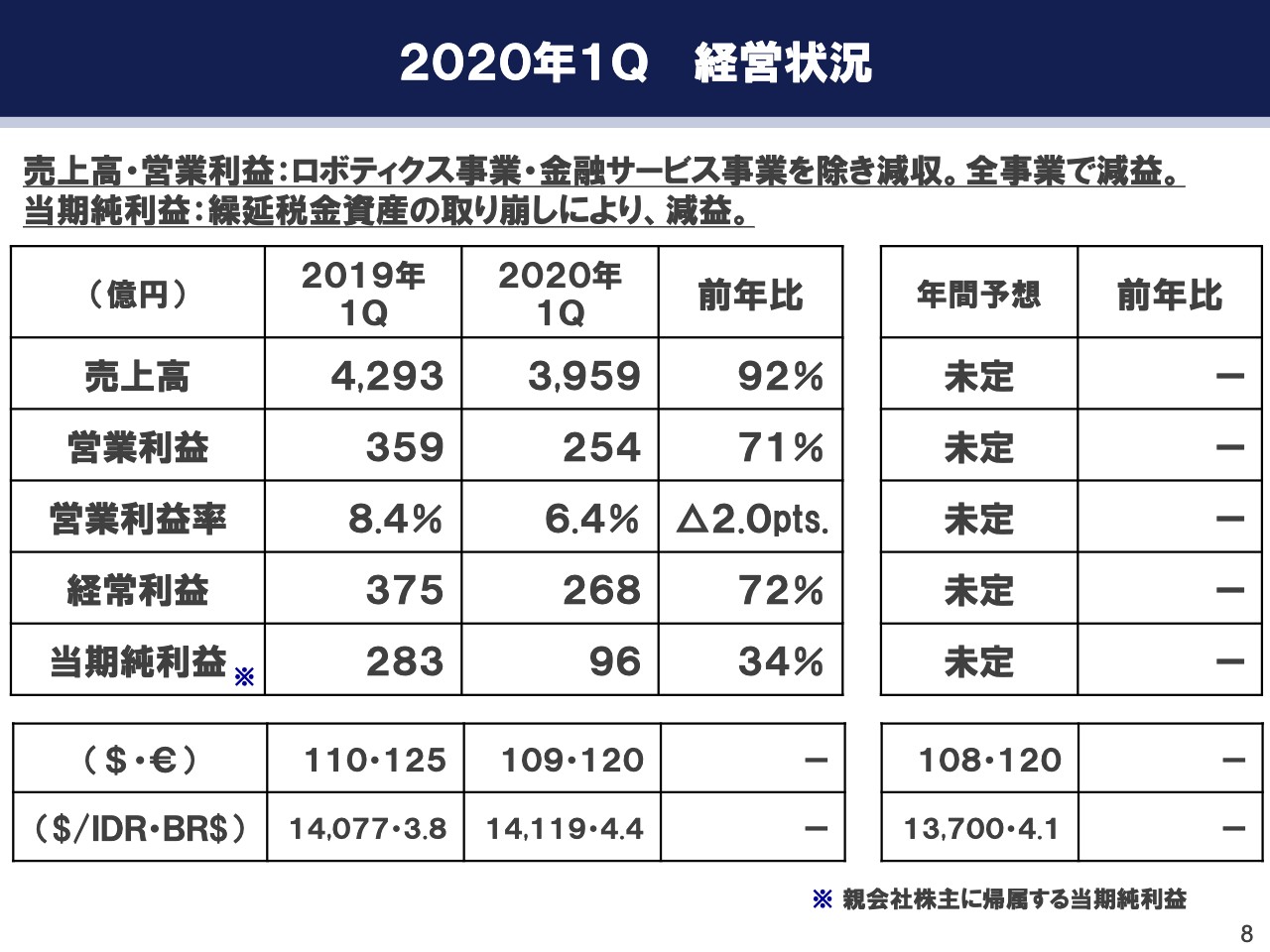

2020年1Q 経営状況

次に第1四半期決算の経営数値全体についてご説明します。8ページをご覧ください。図表は左から2019年第1四半期実績、2020年度第1四半期実績、前年比となっています。

当第1四半期に関しては、売上高は前年比92パーセントの3,959億円、営業利益は前年比71パーセントの254億円、営業利益率は前年比マイナス2ポイントの6.4パーセント、経常利益は前年比72パーセントの268億円、親会社株主に帰属する当期純利益は前年比34パーセントの96億円となりました。

なお、実勢の為替レートは米ドル109円、ユーロ120円、新興国通貨は1ドル1万4,119インドネシアルピア、1ドル4.4ブラジルレアルでした。

また、年間の業績予想は未定に変更しています。合理的な算定が可能になった時点で、速やかに発表します。

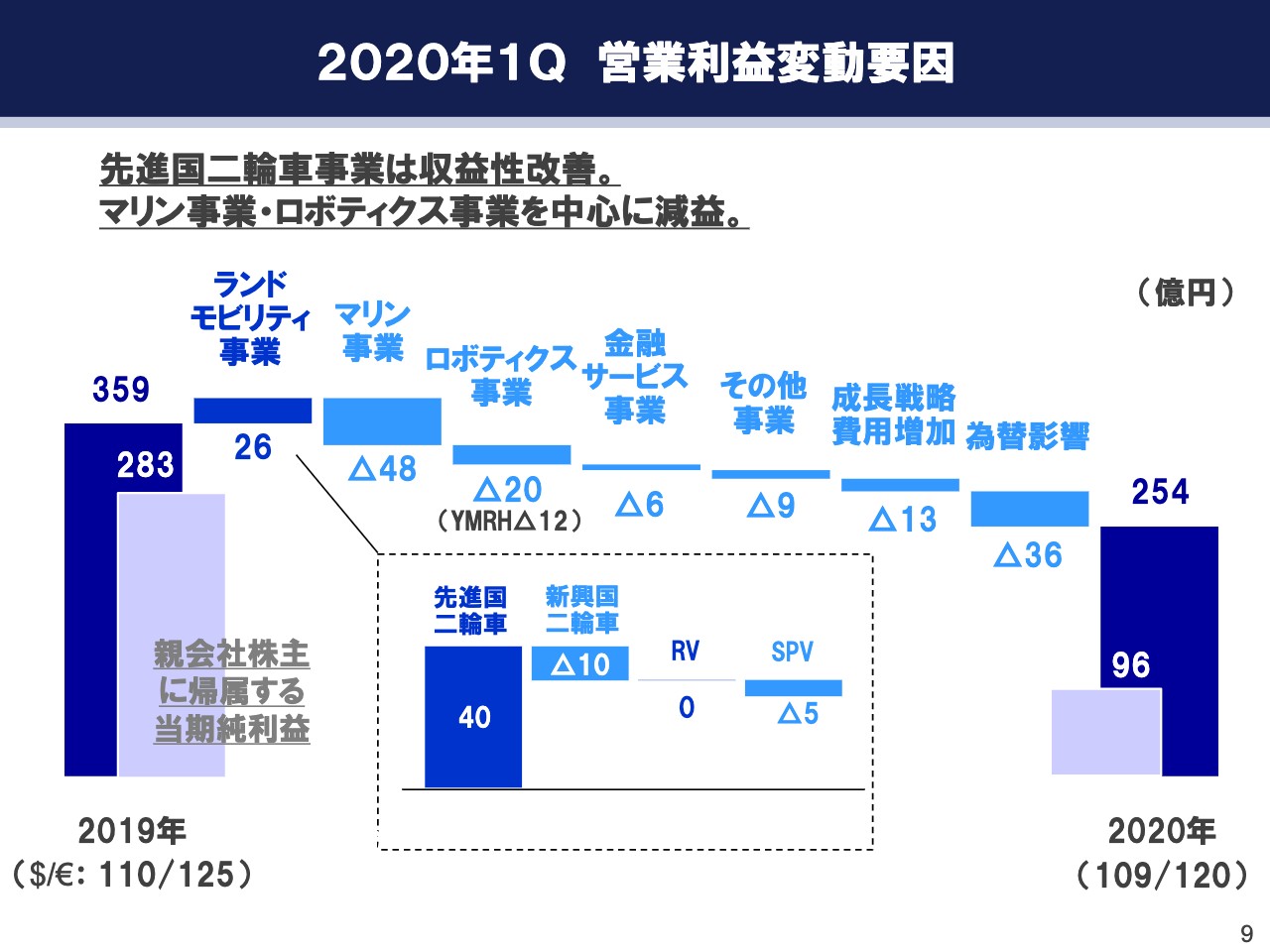

2020年1Q 営業利益変動要因

9ページをご覧ください。2020年度第1四半期の営業利益変動要因です。各事業ごとの増減および成長戦略費用、為替影響に分けてご説明します。

ランドモビリティ事業については全体でプラス26億円となりました。その内訳は、新モデル投入による日本での販売増加、欧州でのモデルミクス改善、ならびに本社ヨーロッパでの工場稼働率上昇により、先進国二輪車が前年比プラス40億円、ベトナム、インドの販売減や、モデルミクスの悪化などにより、新興国二輪車がマイナス10億円、RV事業がプラスマイナス0、欧州向け「E-KIT」や国内の完成車の販売減少により、SPV事業がマイナス5億円です。

マリン事業は、船外機の在庫調査やウォータービークル、スポーツボートの販売減少により、マイナス48億円となりました。またロボティクス事業は、サーフェスマウンターのモデルミクス悪化、ならびにヤマハモーターロボティクスホールディングス(YMRH)連結影響のマイナス12億円を合わせ、マイナス20億円となりました。

金融サービス事業は、貸倒引当金の増加によりマイナス6億円、その他事業はゴルフ化、発電機等の販売台数の影響によりマイナス9億円となりました。これ以外に、成長戦略費用の増加によりマイナス13億円、為替影響のマイナス36億円を含め、2020年第1四半期の営業利益は254億円となりました。

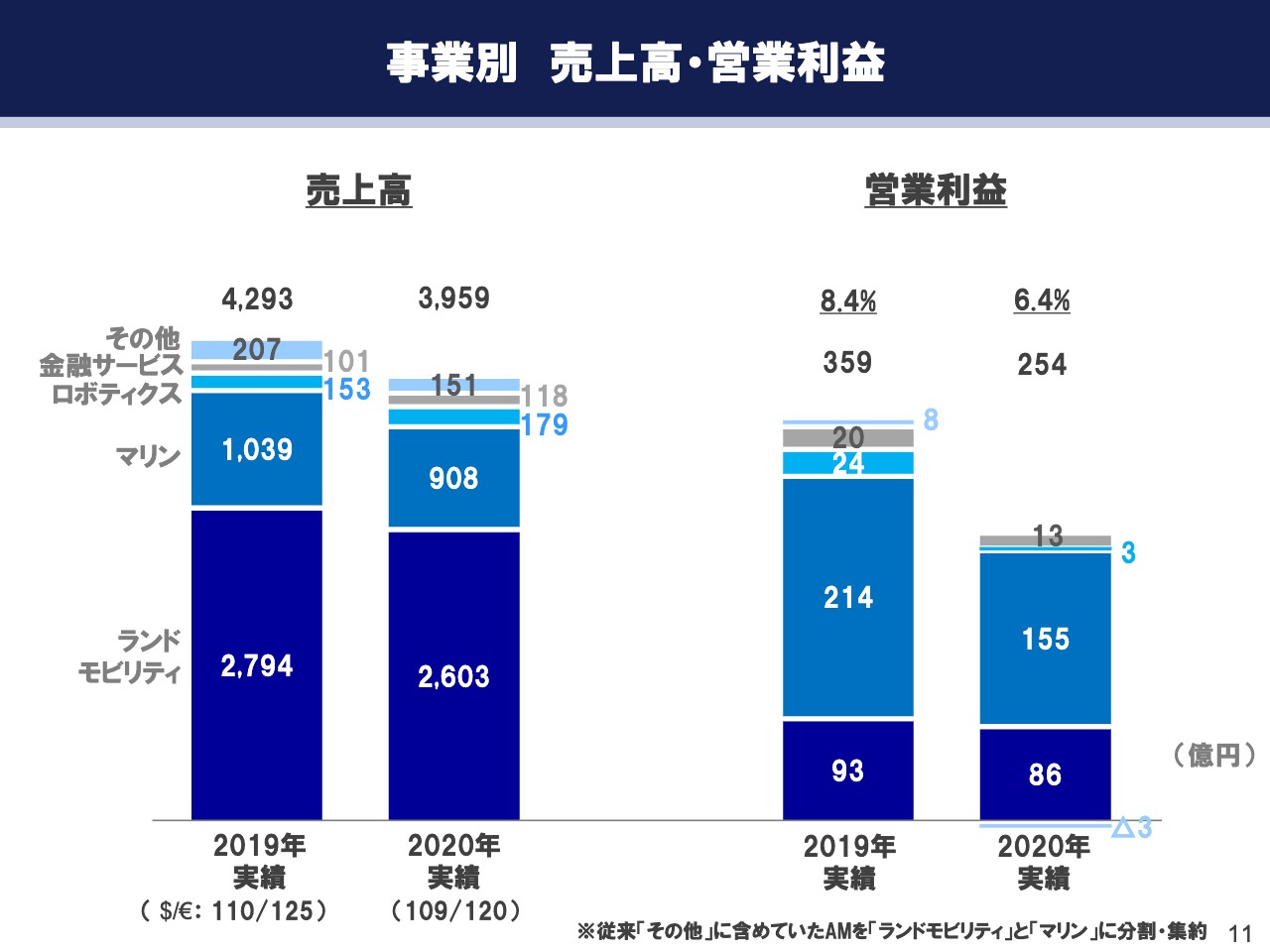

事業別 売上高・営業利益

11ページをご覧ください。事業別の売上高・営業利益についてご説明します。ランドモビリティ事業については、売上高は全事業で減少し2,603億円となりました。営業利益は先進国二輪車の改善がありましたが、新興国二輪車、RV、SPVの減少影響で86億円となり、減収減益です。

マリン事業についても、売上高は908億円、営業利益は155億円で減収減益となりました。ロボティクス事業はYMRHの連結により、売上高が179億円の一方、営業利益はYMRHの営業損失マイナス12億円を含めて3億円であり、増収減益となりました。

金融サービス事業については、売上高は118億円、営業利益は13億円で増収減益でした。その他の事業は、売上高は減収の151億円、営業損失3億円となりました。

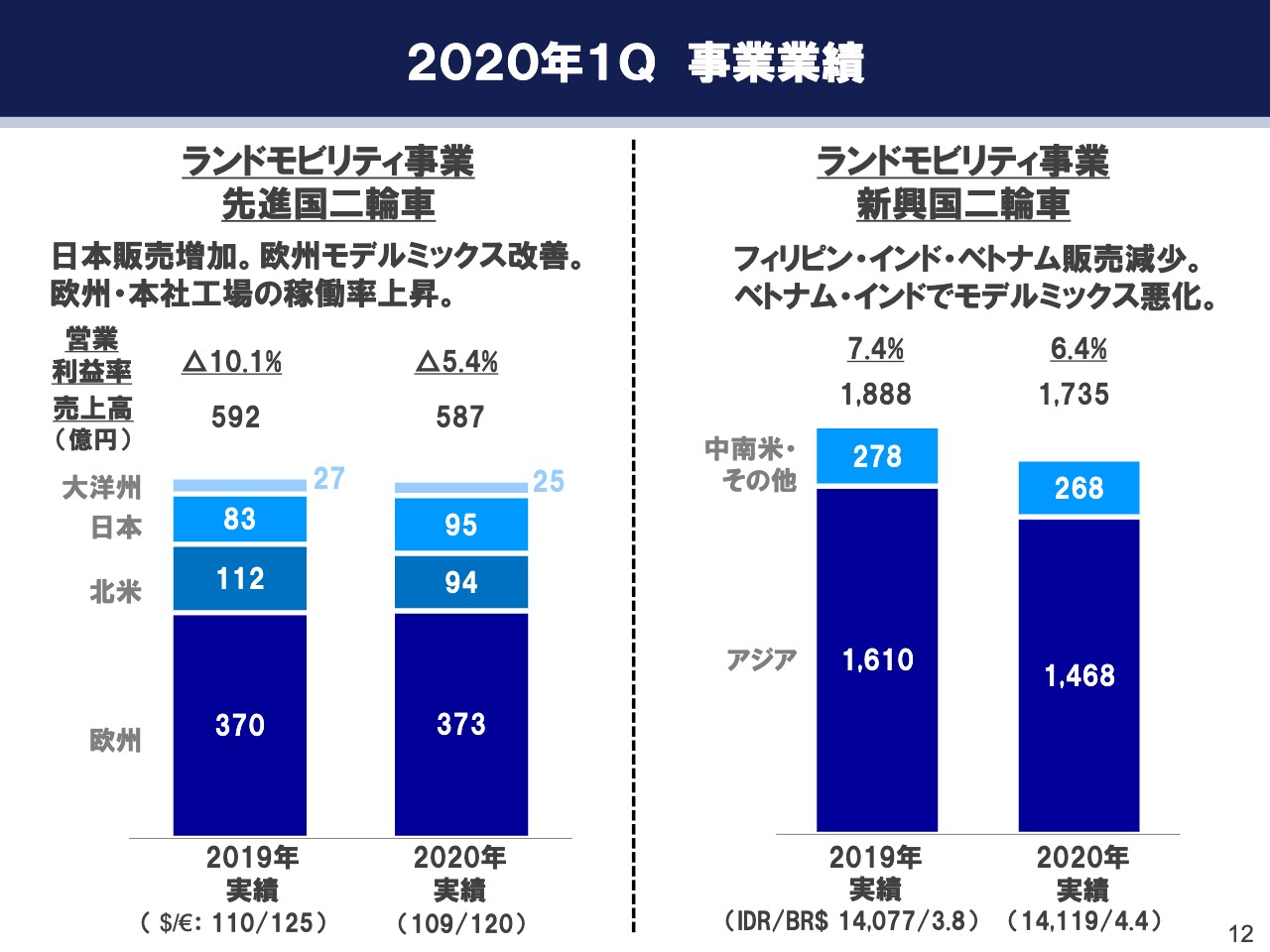

2020年1Q 事業業績①

12ページ以降ではセグメント別の状況をご説明します。先進国二輪車事業について、日本では販売台数が増加し、増収となりました。ヨーロッパでは、3月より新型コロナウイルス感染症の影響を受けて販売台数が減少した一方、モデルミクスの改善により増収となりました。北米も、3月より新型コロナウイルス感染症の影響を大きく受けて販売台数が減少し、減収となりました。これらの結果、売上高は592億円から587億円に減少しました。利益面では、欧州・本社工場での稼働率上昇により赤字幅が改善し、営業利益率はマイナス10.1パーセントからマイナス5.4パーセントに改善しました。

次に、新興国二輪車事業です。フィリピン、インド、ベトナム等で販売が減少し、売上高は1,888億円から1,735億円に減少しました。利益面では、インドネシア、タイで高価格帯商品の好調によりモデルミクスが改善し、増益となりましたが、ベトナム、インドでの販売台数の減少や、モデルミクス悪化による影響が大きく、全体では減益となりました。その結果、営業利益率は7.4パーセントから6.4パーセントに低下しました。

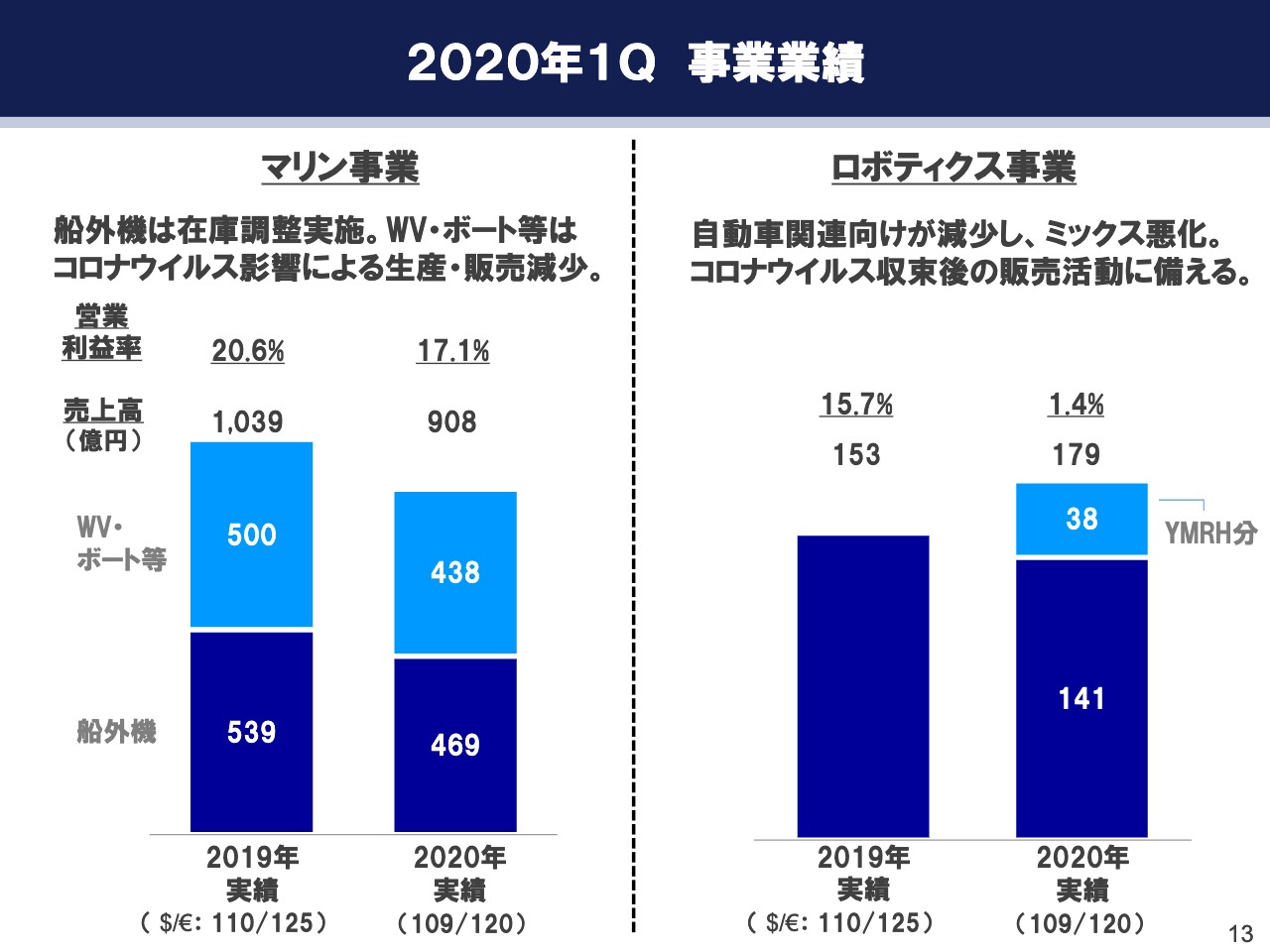

2020年1Q 事業業績②

13ページをご覧ください。まずマリン事業です。 船外機では生産調整、市場在庫調整を実施し、減収となりました。ウォータービークルとスポーツボートでは、3月より販売台数が減少し、減収となりました。この結果、売上高は1,039億円から908億円に減収となりました。利益面では為替影響や船外機の販売台数減少により、営業利益率が20.6パーセントから17.1パーセントに低下しました。

次にロボティクス事業です。2020年は、アジアでサーフェスマウンターの販売台数が増加しましたが、自動車領域の投資抑制によりモデルミクスが悪化し、既存事業分は153億円から141億円に減少しました。しかし、全体ではYMRHの連結により179億円となりました。営業利益率は、既存事業でのモデルミクス悪化、およびYMRHの営業損失マイナス12億円が連結され、15.7パーセントから1.4パーセントに低下しました。なおYMRHの影響を除いた営業利益率は約10パーセントでした。

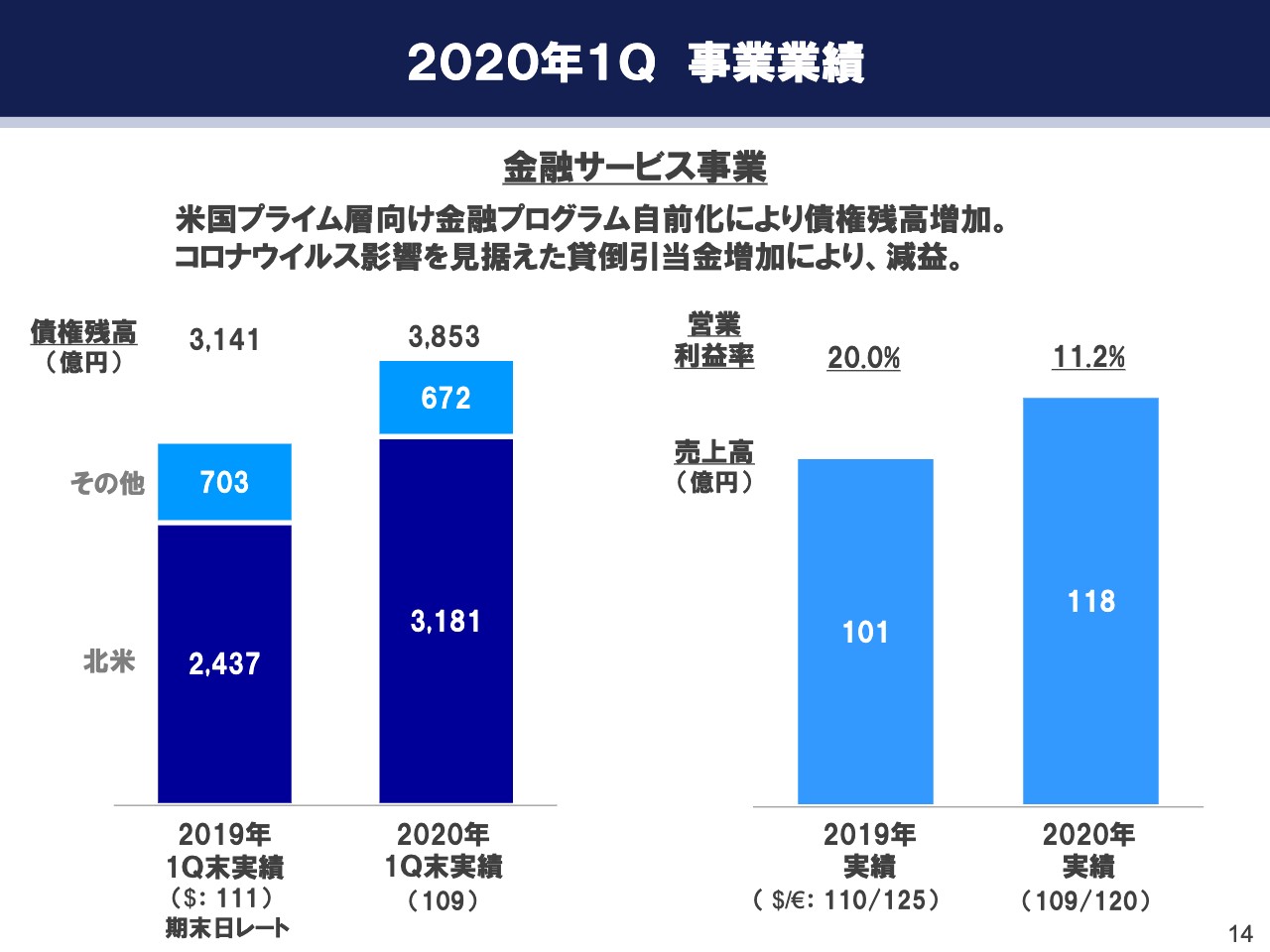

2020年1Q 事業業績③

14ページをご覧ください。金融サービス事業についてご説明します。スライドの左のグラフは、債権残高とその地域別内訳を、右のグラフは売上高および営業利益率を表しています。債権残高は、米国プライム層向け金融プログラム自前化により、米国において、あらゆる層の個人顧客および販路向けの金融プログラムをすべて自社サービスとして提供できることになりました。

その結果、左のグラフのとおり債権残高が拡大し、2020年第1四半期末は3,853億円となりました。売上高は118億円で増収になりましたが、利益面では貸倒引当金の増加により減益となり、営業利益率は11.2パーセントに低下しました。

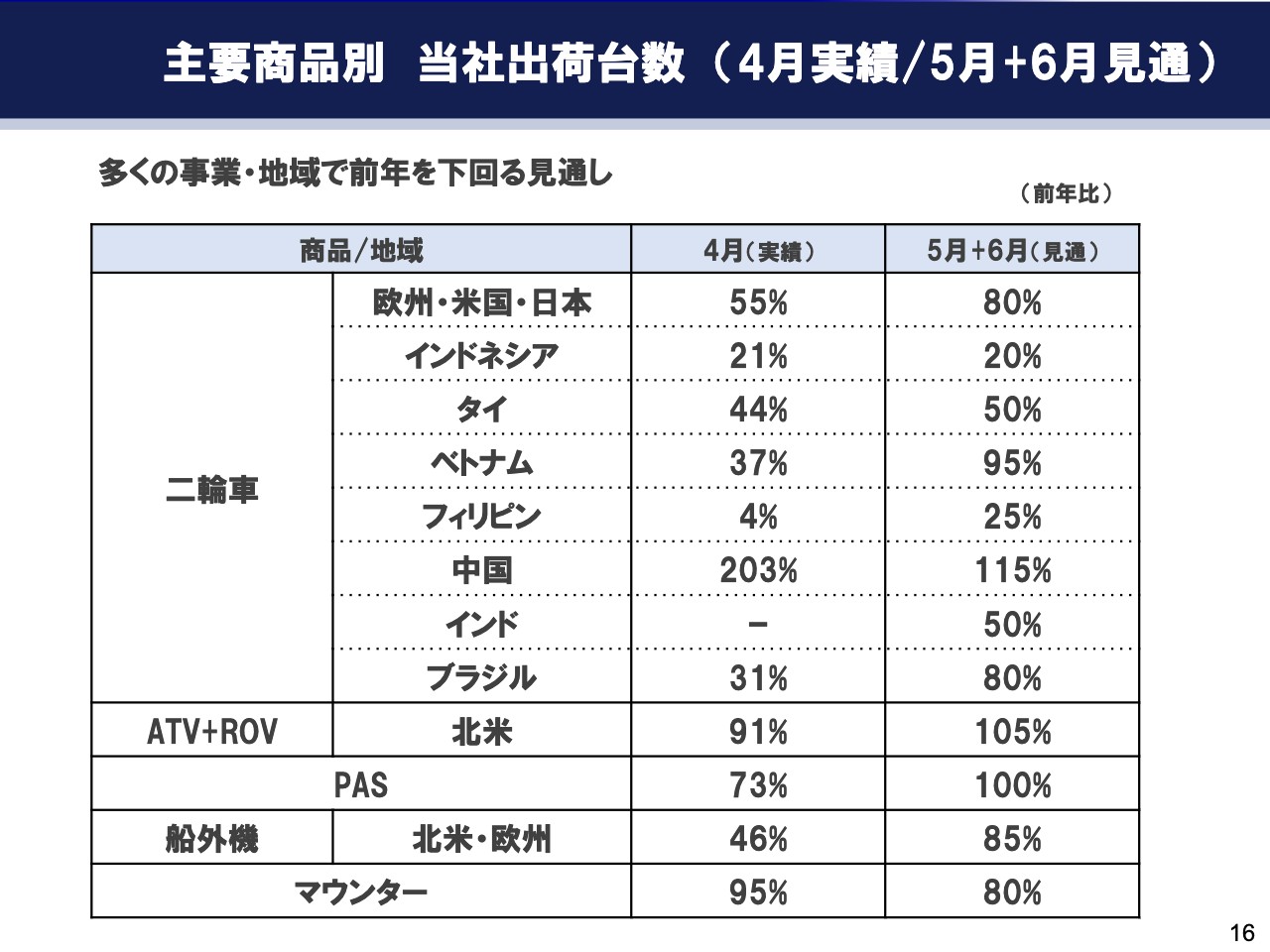

主要商品別 当社出荷台数 (4月実績/5月+6月見通)

今後の展望についてご説明します。16ページをご覧ください。こちらの表は、主要な商品・地域の4月実績と5月と6月の見通しについて、当社出荷台数を前年比で示したものです。販売台数の動きは4月を底として、足元では回復に転じていますが、地域により回復のスピードに差が出ています。中国は3月以降、好調に推移しており、それが継続するとみています。

先進国では二輪、ATV、ROV、船外機すべての商品において、足元の回復は想定より早いのですが、この上期中に前年並みには戻らないとみています。また、ASEAN、インドの二輪市場の回復にはまだかなり時間がかかるとみています。

中長期施策 ART for Human Possibilities 進捗状況

17ページをご覧ください。長期ビジョン「ART for Human Possibilities」の直近の活動をご紹介します。新規事業分野については、探索から事業化に軸足を移し、モビリティサービス、低速車両自動運転、果菜農業省人化、またスライドには記載しておりませんが、医療省人化の4領域に絞って着実に事業化に向けて進めていくこととしました。

また基幹事業の成長についても、それぞれのテーマは継続して進めていきます。とくにロボティクスは、YMRHの完全子会社化が終わり、一体経営によるシナジー創出のスピードアップにより、厳しい環境下でも計画どおりの黒字化を目指していきます。

今回のコロナ禍以降の人々の価値観や生活様式の変化は当社が目指している「ART for Human Possibilities」の方向性に合致してくると感じています。全体として費用投資は絞っていきますが、残したテーマに必要な資源は確保しています。

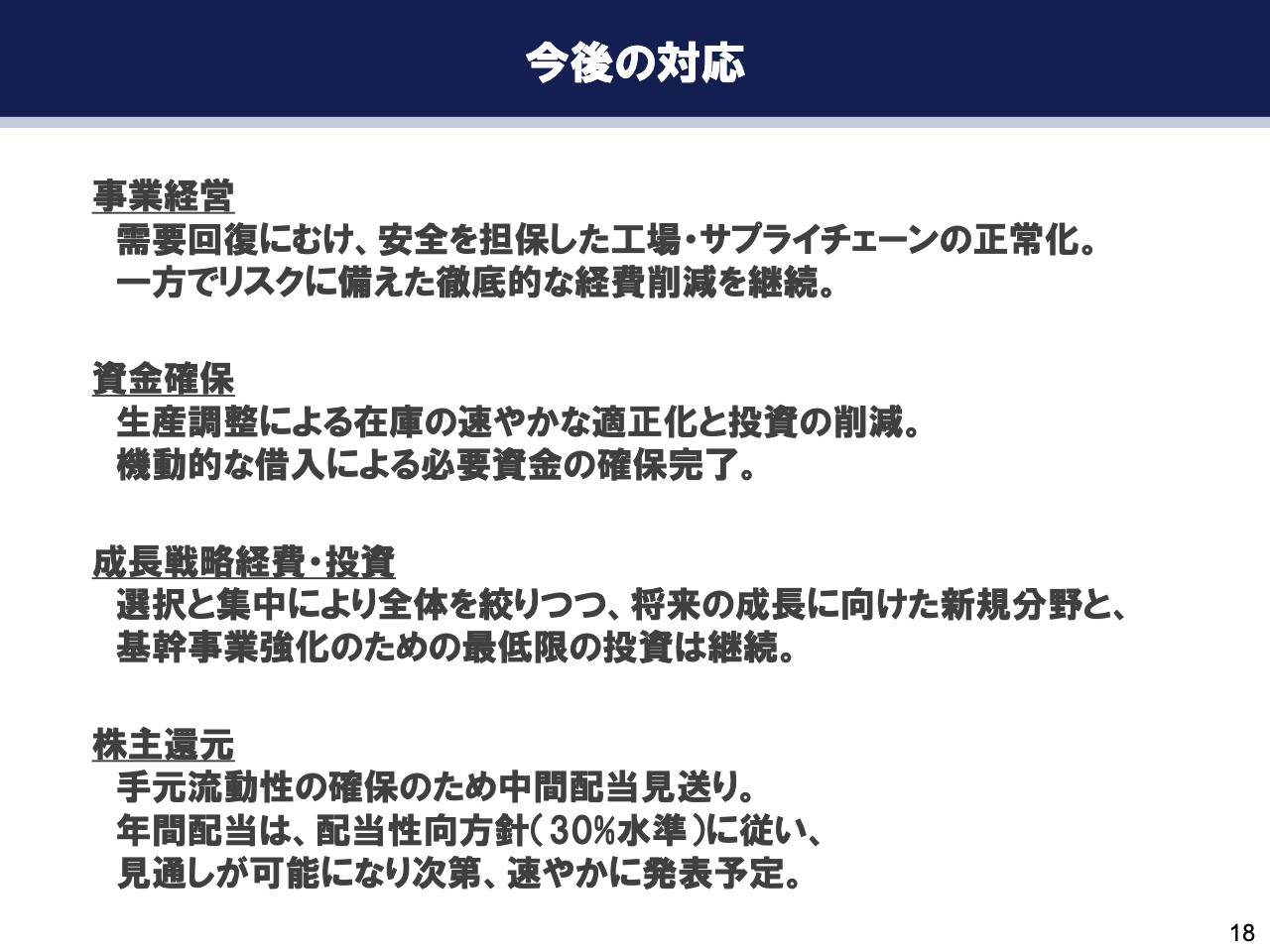

今後の対応

18ページをご覧ください。最後に今後の対応についてご説明します。各地域でのロックダウンの影響で厳しい事業環境が続いてきましたが、地域によりばらつきはあるものの、ロックダウンの解除により、需要の回復と製造拠点の再稼働が始まりました。

事業経営においては、安全を担保しながら工場やサプライチェーンの正常化を急ぐと同時に、一方でリスクに備え、徹底的な経費削減を継続していきます。

資金確保については、生産調整による在庫の速やかな適正化と投資の削減を進めていきます。そしてリーマンショック級の影響を想定し、機動的に借入を行ない、必要資金の確保を完了しました。

成長戦略経費・投資については、先ほどお伝えしたとおり、テーマを絞って投資の凍結や先送りを進めています。そして選択と集中により全体を絞りつつも、将来に向けた最低限の投資は継続していきます。

株主還元については、上期は厳しい状況が続くことが想定されますので、手元流動性の確保のため中間配当は見送りとし、年間の期末配当のみとすることを決議しました。年間の配当金額は、配当性向方針30パーセント水準に従い、見通しが可能になり次第、速やかに発表します。以上で説明を終わります。ありがとうございました。

新着ログ

「輸送用機器」のログ