ビックカメラ、上期は減収減益 消費増税の反動減や暖冬に加えコロナウイルスの影響で業績低迷

〈連結〉決算概要

宮嶋宏幸氏:ビックカメラの宮嶋でございます。このたびの新型コロナウイルスに罹患された方、また、そのご家族のみなさまに謹んでお見舞いを申し上げます。それでは、先ほどのコジマの決算内容も踏まえ、ビックカメラの業績やトピックスについて説明します。

まず、2020年8月期上半期の業績から説明します。連結の決算概要ですが、期初における上半期の業績予想は、前年同期比で増収の一方、コストの増加により減益としていました。しかし、売上高は前年同期を下回ったことなどから、いずれの利益項目も前年同期および公表予想を下回る結果となりました。

この要因のほとんどは、ビックカメラ単体の業績によるものですので、次のスライドで具体的に説明します。

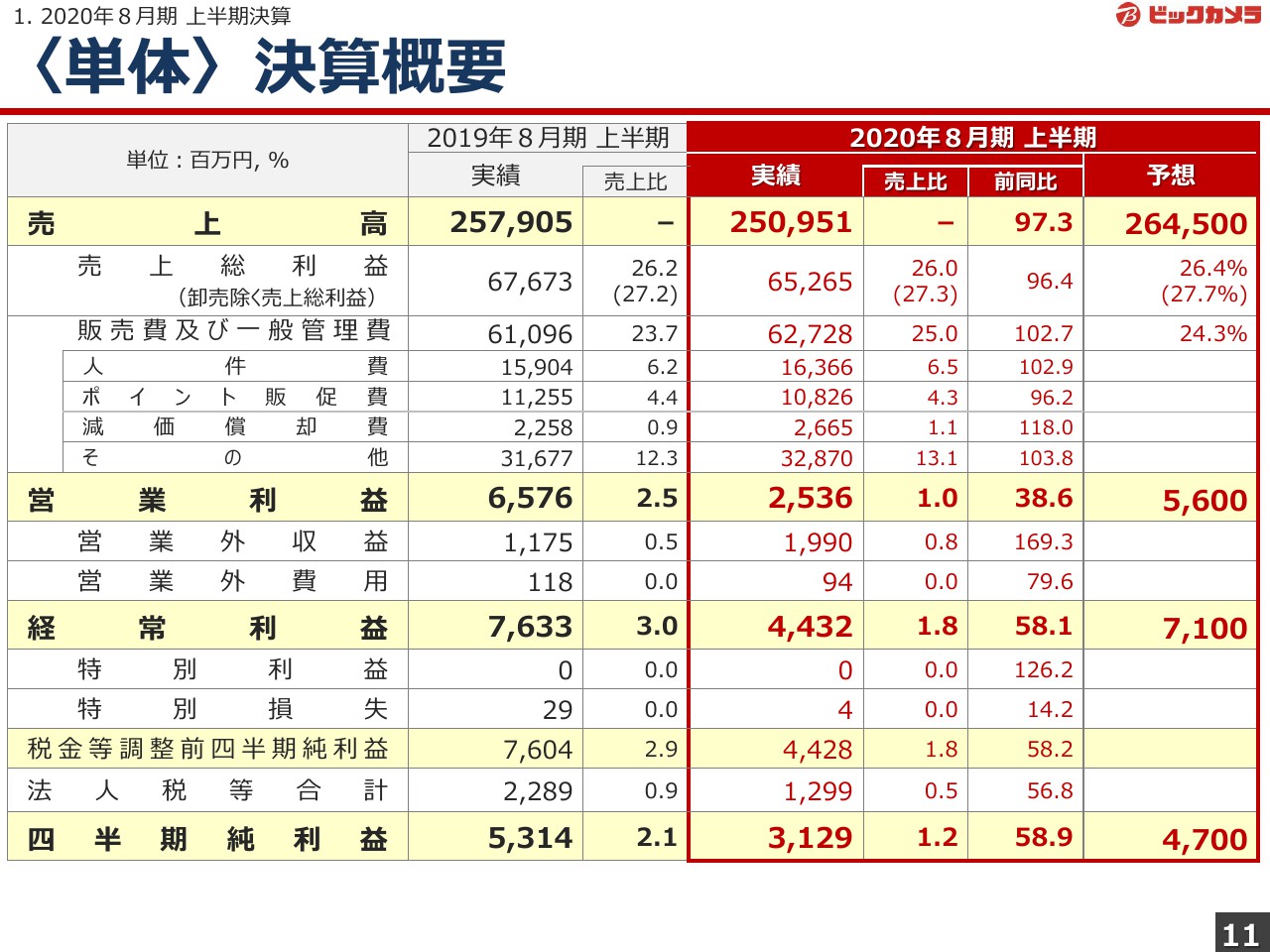

〈単体〉決算概要

ビックカメラ単体の決算概要です。まず売上高ですが、消費増税後の需要の反動減が長引く中、記録的な暖冬が重なったことから販売が伸び悩みました。加えて、新型コロナウイルスを要因とするインバウンドの急減、交通公共機関を利用した外出を控える動きの影響を強く受けたことなどから、売上高は公表予想を下回りました。

販売チャネル別の動きとしては、上半期をとおして好調だったインターネット通販が、前年同期比133パーセントと高い伸びを示し、単体におけるEC化率は16.1パーセントと、高い水準に達しました。

前年12月に実施された「PayPay」のキャンペーンの反動減が実店舗に限り生じたことや、新型コロナウイルスを要因とするマイナスは、実店舗に大きな影響を及ぼしています。この結果、上半期におけるインターネット通販と実店舗の前年同期比実績の間には、大きな差が生じています。

次に利益ですが、粗利益率は26.0パーセントと、計画を0.4ポイント下回りました。販売量に応じたインセンティブが低調な売上により減少したことや、収益性が高いエアコンなどの季節家電の販売が暖冬により想定を下回るなど、商品ミックスの影響で計画を下回りました。なお、実店舗に比べて粗利益率が低いインターネット通販の販売が好調を維持し、想定を超えてEC化率が上昇したことも、粗利益率が計画を下回った要因の1つにあります。

期初に説明のとおり、販管費は前年同期との比較では、インターネット通販の伸長による物流費、システム開発による減価償却費、新規出店にともなう人件費や地代家賃といったものの増加がありましたが、計画との関係ではほぼ想定どおりの動きとなりました。

以上の結果、営業利益は公表予想を下回りました。また、経常利益、四半期純利益についても、今お伝えしたことをおもな要因として公表予想を下回りました。

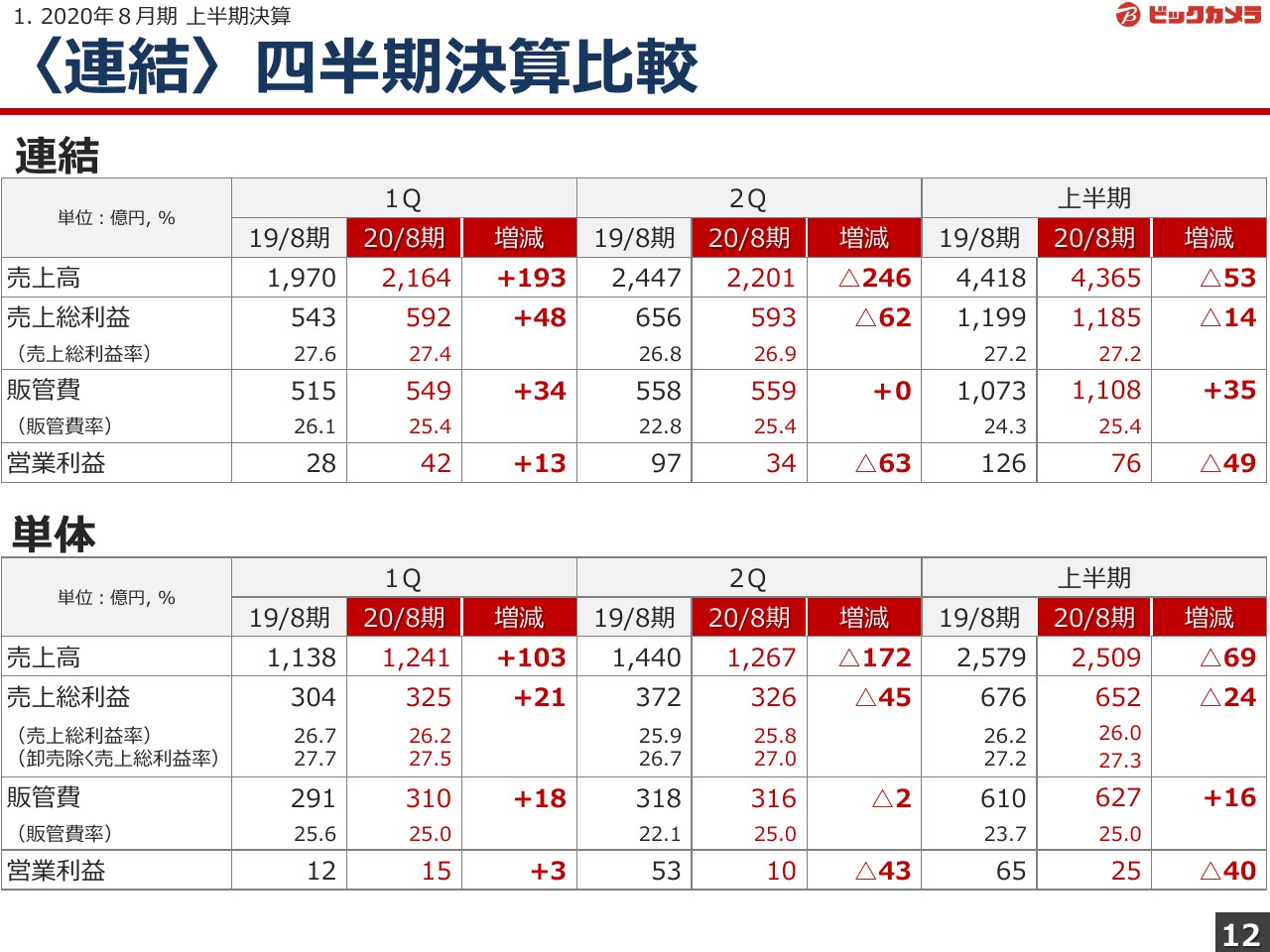

〈連結〉四半期決算比較

続いて四半期業績です。第1四半期は、連結、単体ともに増収増益で、売上高はおおむね計画どおり、また、前期並みを見込んでいた営業利益は計画を上回りました。しかし、第2四半期は、単体を中心に計画を下回ったことから、上半期の業績は厳しい結果となりました。

売上高

連結売上高の内訳です。単体およびコジマは先ほどのとおりですので、その他の子会社について説明します。まずラネットですが、昨年10月に電気通信事業法が改正されたことにともない、携帯端末の値引が大きく制限されたことから端末の販売が伸び悩み、想定どおりとはいえ、売上を大きく減らす結果となりました。

ソフマップは、売上の多くを占める新品商品の販売が低調であったものの、中古商品の販売が伸びたこと、また、当社の連結子会社から修理事業などを引き継いだことから、増収となりました。日本BS放送は、広告媒体の多様化など、変化する業界環境の影響を吸収できず、減収となりました。

営業利益

次に、連結営業利益の内訳です。ラネットは、法改正による携帯端末の値引制限が1台当たりの収益性を上げる結果となり、前年同期に比べ、減収ながら増益となりました。ソフマップは、成長のための新規事業によるコスト増加をおもな要因として、前年同期に比べ減益となりました。

日本BS放送は、番組調達コストや経費のコントロールにより、営業利益は同水準ながら、前年同期を上回りました。

経常利益・四半期純利益

次に、連結の経常利益および四半期純利益です。まず経常利益については、公表予想を17億円下回りました。営業外収益において、計画にはなかった設備導入にともなう支援金や、補助金収入の計上などがあったことを要因として、営業外損益が改善しました。この結果、経常利益の予想に対する未達額は、営業利益に比べ減少しています。

親会社株主に帰属する四半期純利益の項目ですが、非支配株主に帰属する四半期純利益の変化は、おもにコジマを要因とするものとなっています。

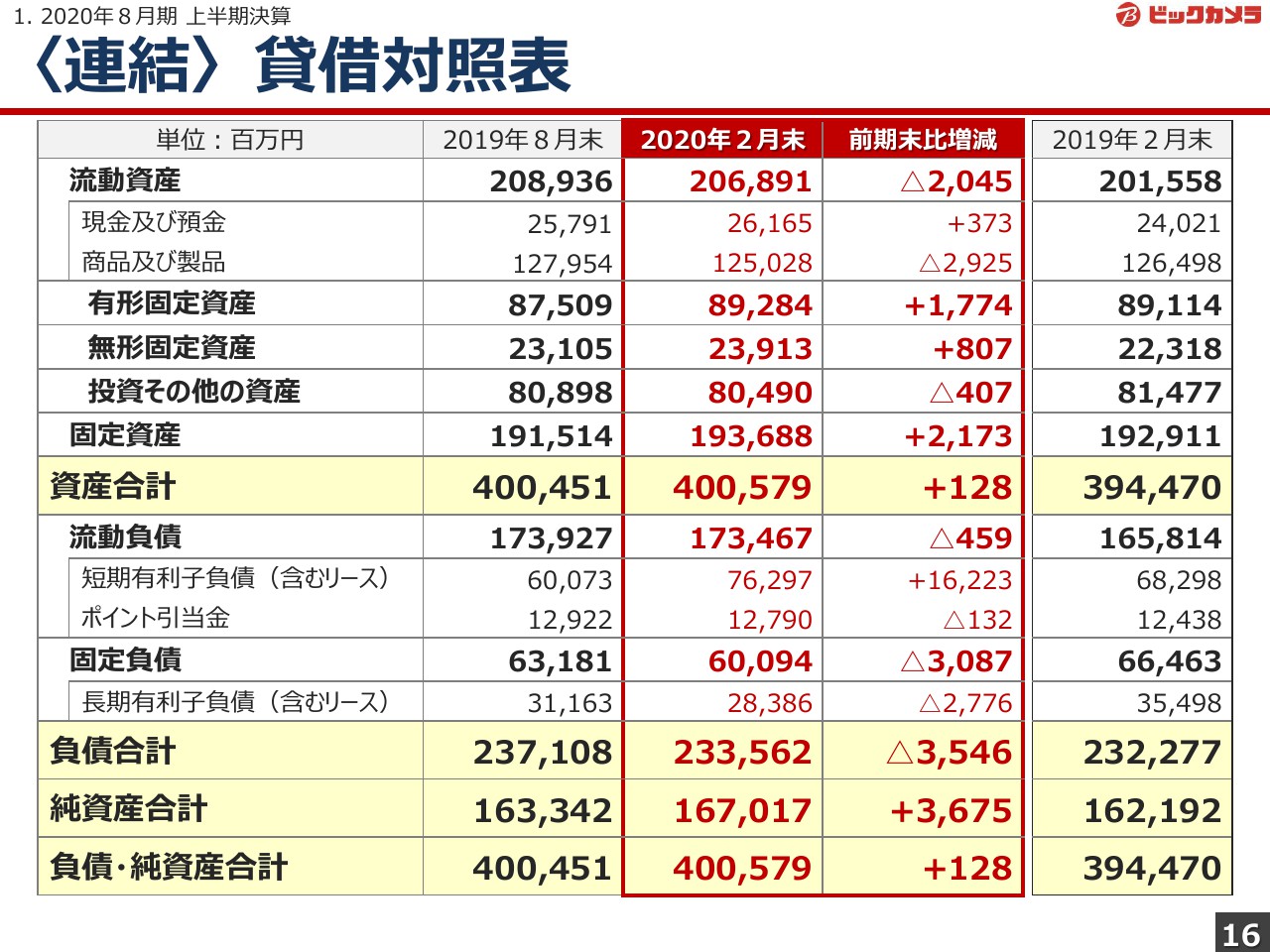

〈連結〉貸借対照表

連結の貸借対照表です。まず在庫ですが、前期末、また前年同期に比べて減少しています。例年、春商戦を控える2月は期末の8月に比べて在庫を増やしていますが、本年は新規出店があったものの、減少に転じています。急速な消費の変化を踏まえ、在庫の売り減らしを行なったことによるものですが、今後も同様の取り組みを行ない、今期末には現在の水準から100億円は減らしたいと考えています。

次に有利子負債ですが、前期末との比較では季節要因により134億円増加しています。また、前年同期との比較では同水準となっています。

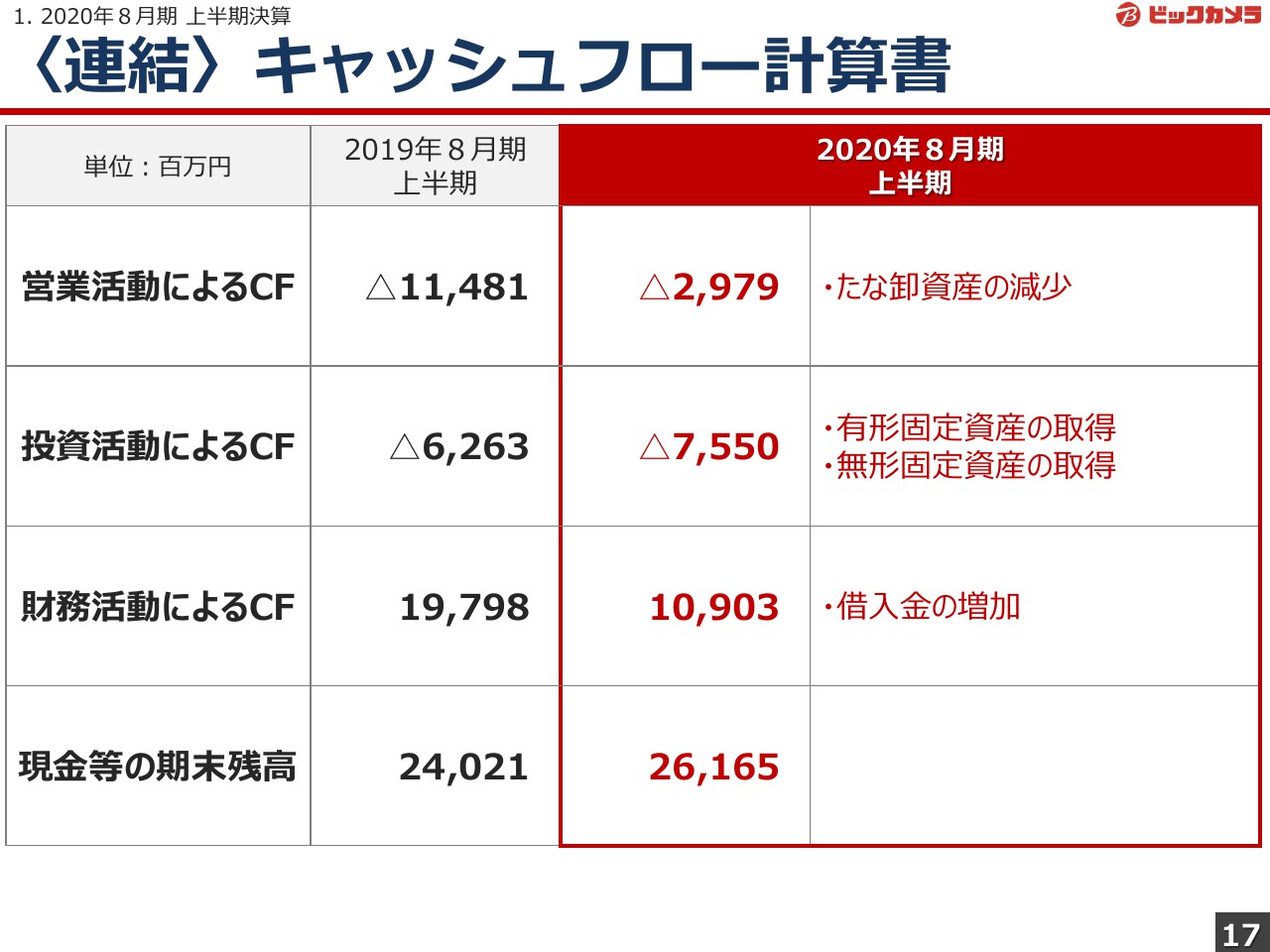

〈連結〉キャッシュフロー計算書

連結のキャッシュフロー計算書です。営業活動によるCFは、増加が続いていた在庫が削減の取り組みにより減少したことで、前年同期より大幅に改善しています。投資活動によるCFは、固定資産の取得がおもな要因です。また、財務活動によるCFは、借入金がおもな要因となっています。

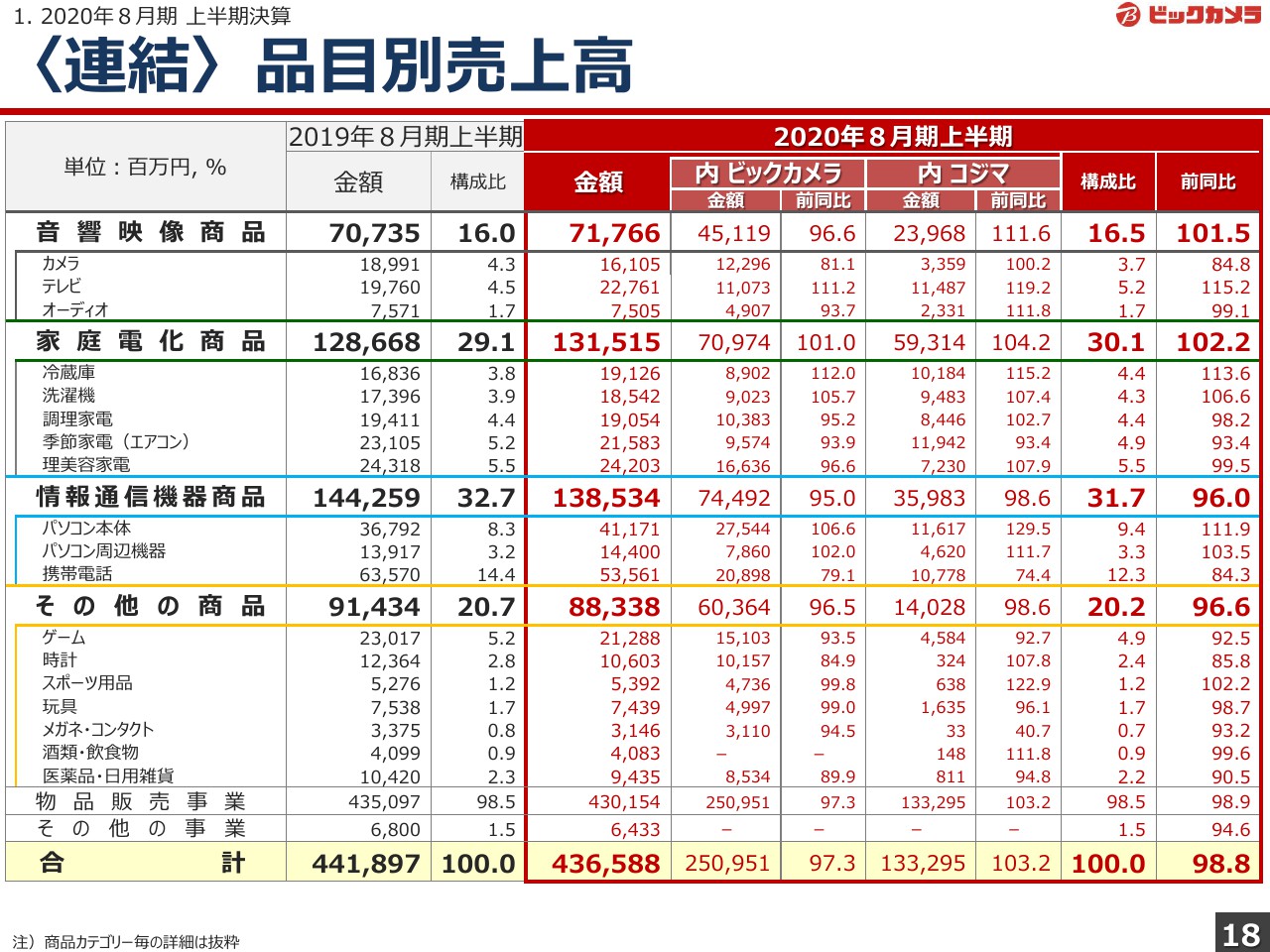

〈連結〉品目別売上高

連結の品目別売上高です。テレビや増税前の駆け込みの中心となった冷蔵庫や洗濯機、およびWindows7のサポート切れにともなう需要で、パソコンが前年同期を上回ったものの、暖冬によるエアコンや、法改正により低迷した携帯電話、インバウンドニーズの高い商品が集まるその他商品のカテゴリーは、前年同期を下回りました。

続いて、個別商品の動向について説明します。まずテレビですが、家電エコポイントが実施された2009年から10年が経過し、本格的な買い替えサイクルに突入しています。この上半期においては、有機ELテレビや4Kチューナー搭載製品の充実、加えて価格の低下も手伝い、大画面モデルが販売を伸ばしました。オリンピックの延期が発表されたのちも、勢いに大きな変化はなかったことから、環境回復時には販売は早々に戻ってくるのではないかと思っています。

次に、冷蔵庫と洗濯機ですが、いずれも最近のトレンドに変化はありません。冷蔵庫は大容量と省エネ、洗濯機は大容量と時短です。とくに洗濯機については、人気が高いドラム式は30万円を超える商品も珍しくなくなったことから、単価上昇が売上を牽引しています。

パソコンは、Windows7のサポート終了にともなう需要が想定を上回りました。以前と比べれば、パソコン本体の需要が高まっており、環境回復後は安定的な販売が期待できるのではないかと思っています。

〈単体〉新規出店

ビックカメラの新店舗です。かねてから出店を望んでいた都心の商業エリアで、空白地帯の日本橋に「ビックカメラ 日本橋三越」を出店することができました。出店先の日本橋三越は、外商の顧客をはじめ、多くの地元の顧客を抱えており、この出店を契機に当社の新たなファンを獲得するチャンスができ、大きな期待をしています。

店づくりは、客層を意識して有料のデジタルサポートなど、メニューを多く用意するほか、商品の展示や提案方法についても新たな取り組みを行ない、新しい店舗のスタイルで営業を開始しています。

「ビックカメラ 所沢駅店」については、ワンフロアで構成される効率のよい売場に、電子棚札によるオペレーションの効率化が加わったことで、売場面積当たりの従業員数を減らすことができました。また、日常使いをするお酒や薬などを中心に品揃えを充実させたことで、6階という上層階ながら日々多くのご来店があり、「ビックカメラアリオ八尾店」「ビックカメラ イトーヨーカドーたまプラーザ店」と並ぶ、新たな実店舗のかたちができたと思っています。

以上が、今期のビックカメラの新規出店です。来期以降も、年1店舗程度の出店を継続し、お客さまとのタッチポイントを増やしていきたいと考えています。

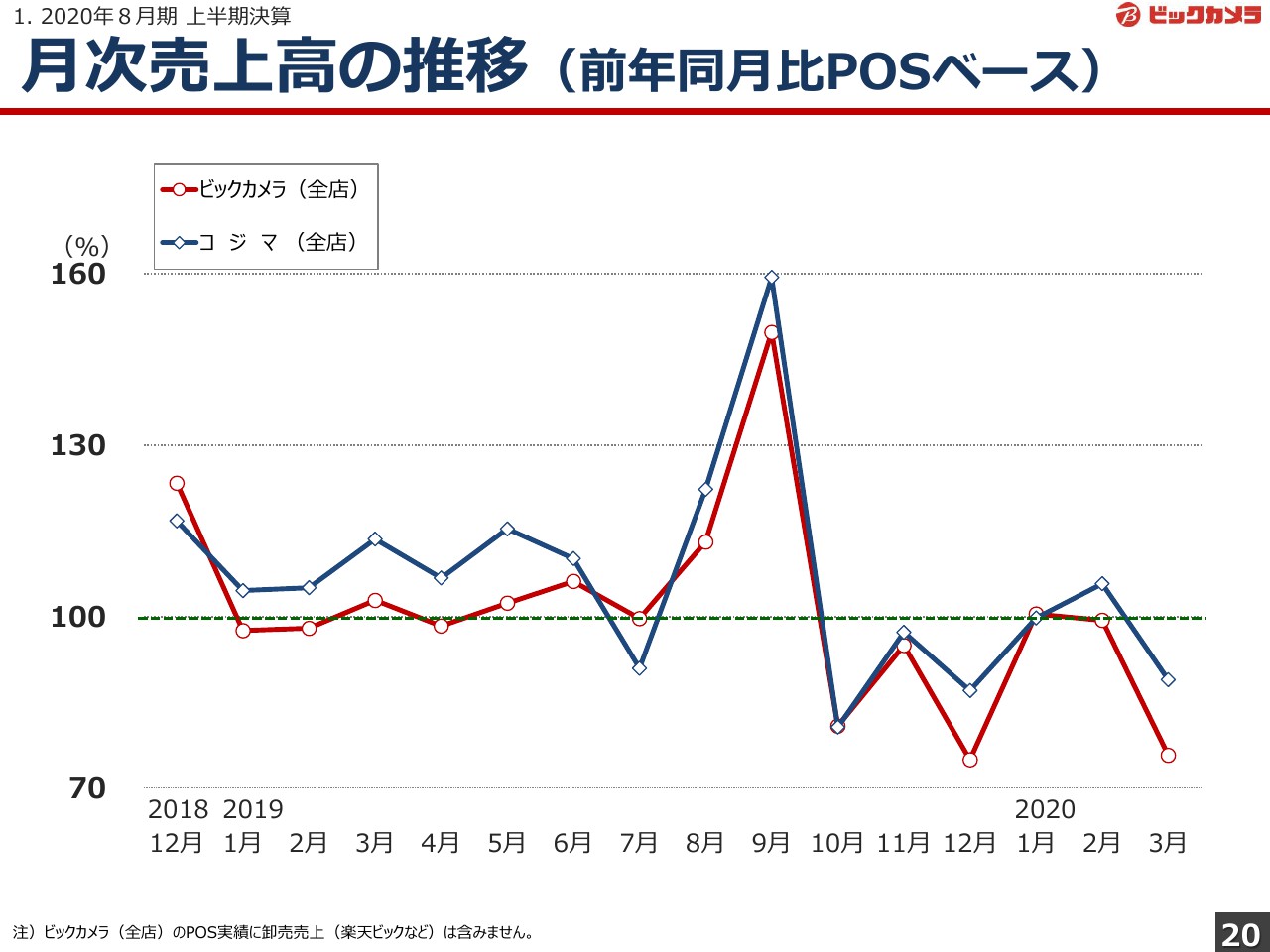

月次売上高の推移(前年同月比POSベース)

月次売上高の推移です。この上半期は消費増税の反動減が生じた10月以降、弱い動きが続いています。なお、12月は前年に行なわれた「PayPay」キャンペーンの反動を中心に、暖冬や祝日がなくなったことなど、曜日まわりによる影響がありました。また、3月は新型コロナウイルスによる影響の拡大を受け、売上が急減しています。

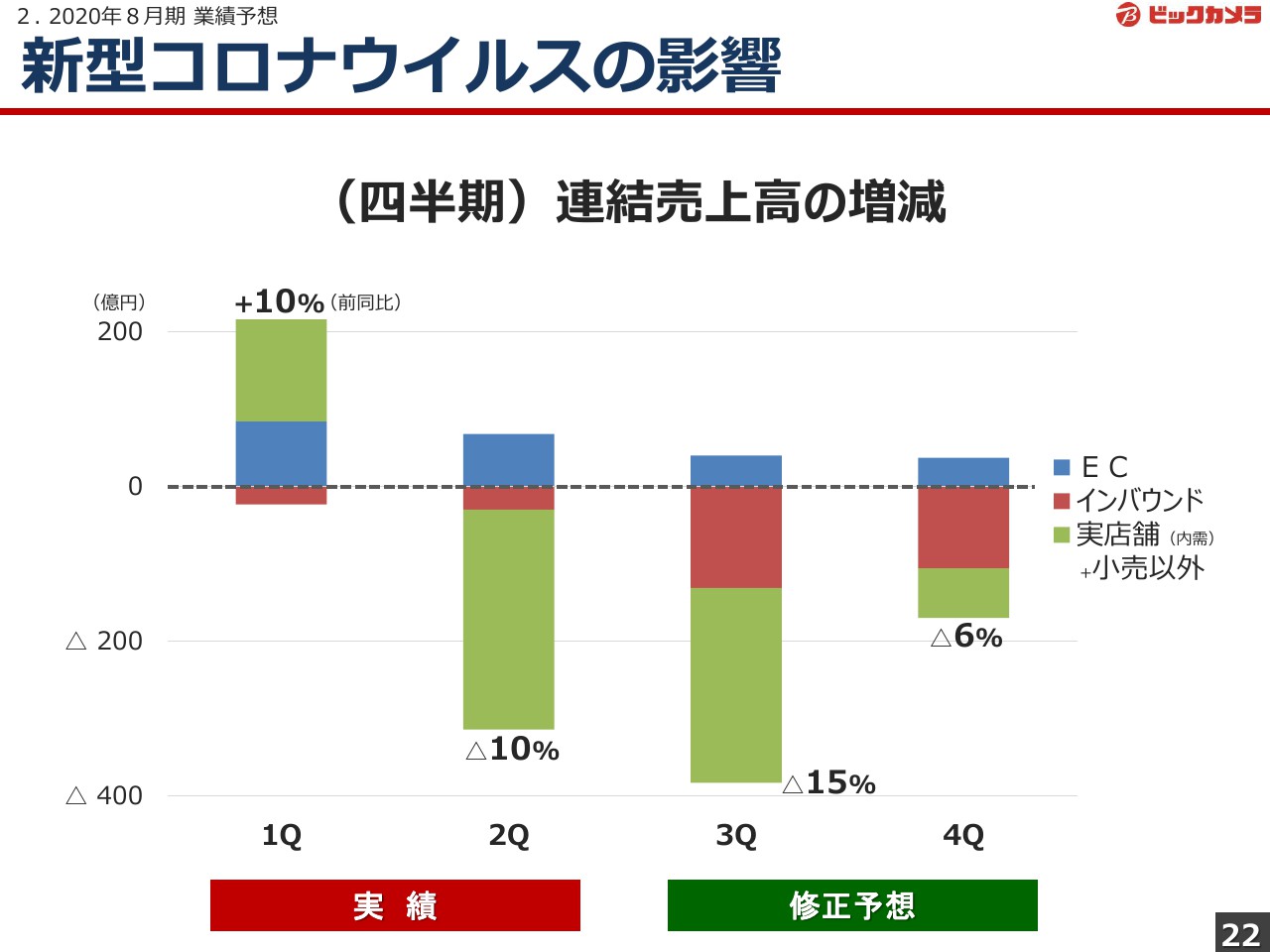

新型コロナウイルスの影響

新型コロナウイルスによる当社グループの業績への影響ですが、上半期において、1月末に中国当局により団体旅行が規制されて以降、インバウンド売上が急減、また、外出を自粛する動きなどにより、販売のチャンスロスが生じています。

下半期においては、入国制限の加速や、3月25日の都知事による外出の自粛要請、4月7日の政府の緊急事態宣言など、この動きはより一層強まり、影響を逃れることはできません。このことを踏まえ、現時点では不透明ではありますが、新型コロナウイルスの影響を計画に織り込み、業績予想を修正しました。

このスライドは、四半期の連結売上高をインターネット通販、インバウンド、インバウンドを除く実店舗や小売以外のビジネスの3つの区分に分け、前期からの増減額を示したものです。インターネット通販は期初計画から大きな変更はなく、上半期同様に高い伸びを示すものと見込んでいます。

一方、実店舗は、首都圏を中心に店舗展開する当社グループにおいて、新型コロナウイルスの影響による営業時間の短縮や休業、インバウンドの激減などで販売が大きく落ち込んでおり、下期において大きな回復は見込めないと考えています。

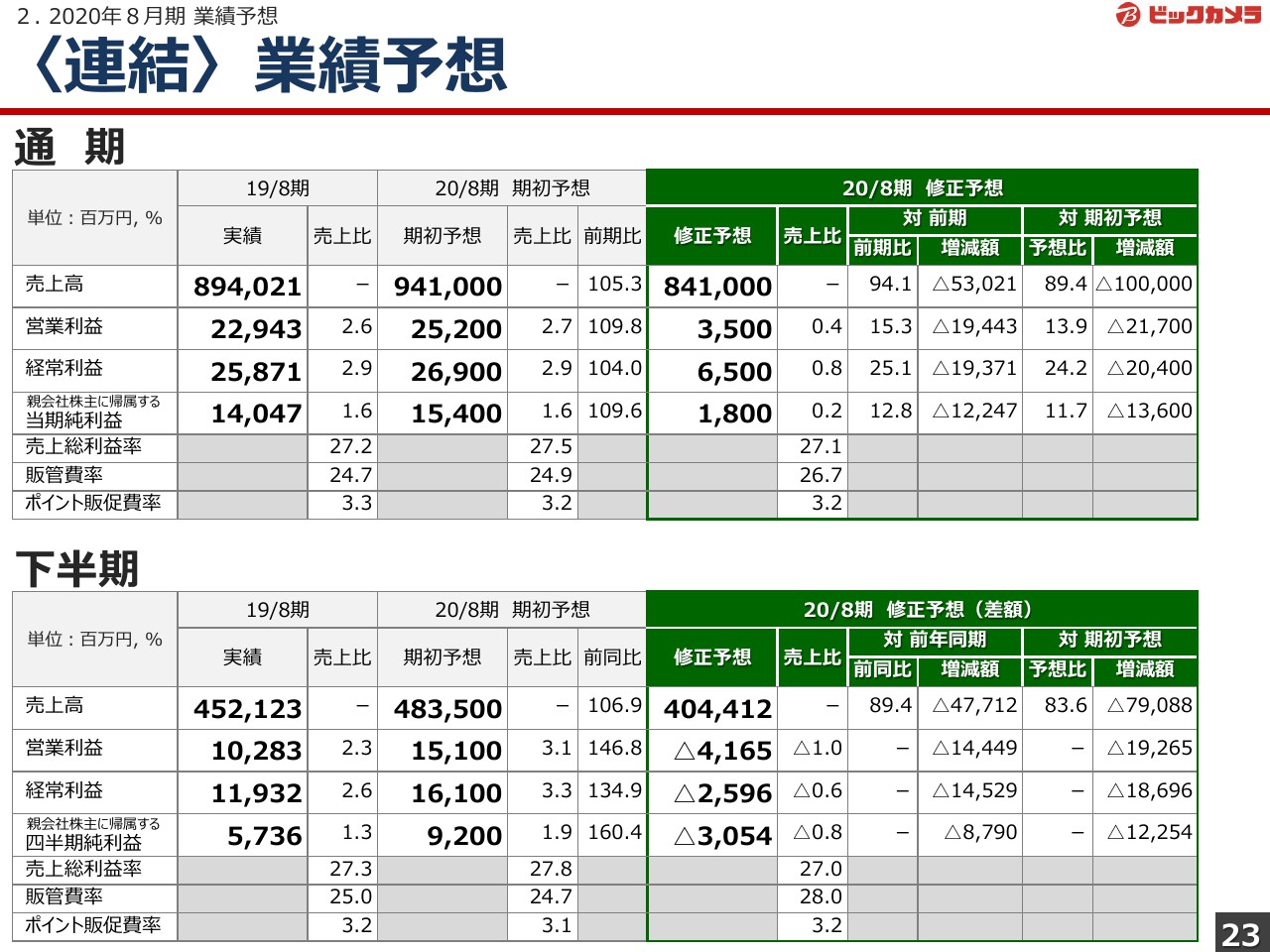

〈連結〉業績予想

連結の業績予想です。まず売上高ですが、先ほど説明したとおり、新型コロナウイルスの影響および上半期の実績を踏まえ、前期比94.1パーセントの8,410億円に修正しました。

次に利益ですが、実店舗における売上高の減少に加え、サプライチェーンへの懸念から、商品供給に影響が出ることを想定しています。さらに、保有する収益性の低い商品をお買い得商品として投入することも計画に織り込んだことなどから、粗利益率は低下するものと見込んでいます。

これに対し、すべての表項目において、削減やコントロールをより強力に推進していくものの、粗利益額の減少影響は大きく、これを補うにはいたりません。

この結果、営業利益は前期比15.3パーセントの35億円、経常利益は前期比25.1パーセントの65億円、親会社株主に帰属する当期純利益は、前期比12.8パーセントの18億円に修正しました。業績予想を下方修正したのは単体をおもな要因とするものですが、濃淡はあるものの、グループ各社においても影響を及ぼしています。

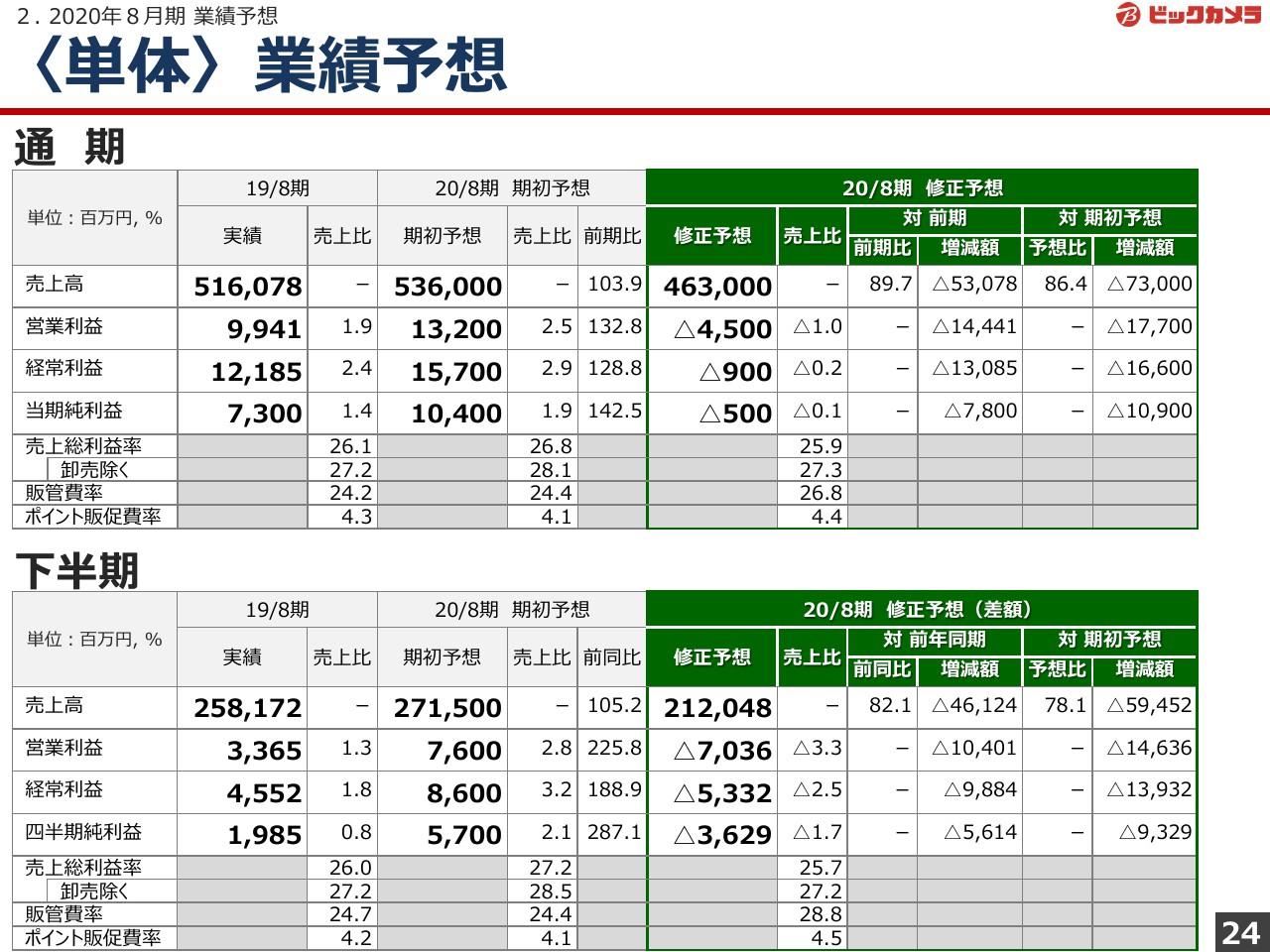

〈単体〉業績予想

次に、ビックカメラ単体の業績予想です。外出自粛にともなう来店客数の減少に加え、政府から緊急事態宣言がされた翌日の4月8日時点で、営業時間は最大4時間の短縮、また、ビックカメラ全45店舗中10店舗となった休業は、4月16日現在15店舗まで拡大するなど、実店舗にとって逆風が強まっています。

前期は売上全体の1割を占めたインバウンド売上についても、この下期は訪日客が増え始めた2013年を下回る水準にまで減少するものと見込んでいます。一方、足元で計画を大きく上回って推移するインターネット通販は、引き続き高い伸びを見込むものの、実店舗の減少を補うにはいたりません。

以上のことから、売上高は前期比89.7パーセントの4,630億円に予想を修正しました。なお、4月を底に最悪期は脱出するものと見込み、四半期売上高は前年同期比で第3四半期が約80パーセント、第4四半期が約85パーセントを計画しています。

次に、営業利益ですが、通期でマイナス45億円に予想を修正しました。売上高の減少および連結の業績予想で説明をした、粗利益率の低下にともなう粗利益額の減少がおもな要因です。

なお、下半期における修正予想の粗利益率は25.7パーセントで、期初予想から1.5ポイント低下しています。この要因の3分の1は、EC化率が大幅に上昇することによるものです。このほか、下半期のポイント販促費率が前期に比べて上昇する計画となっていますが、急速な環境変化によるもので、積極的な販売促進を行なうものではありません。

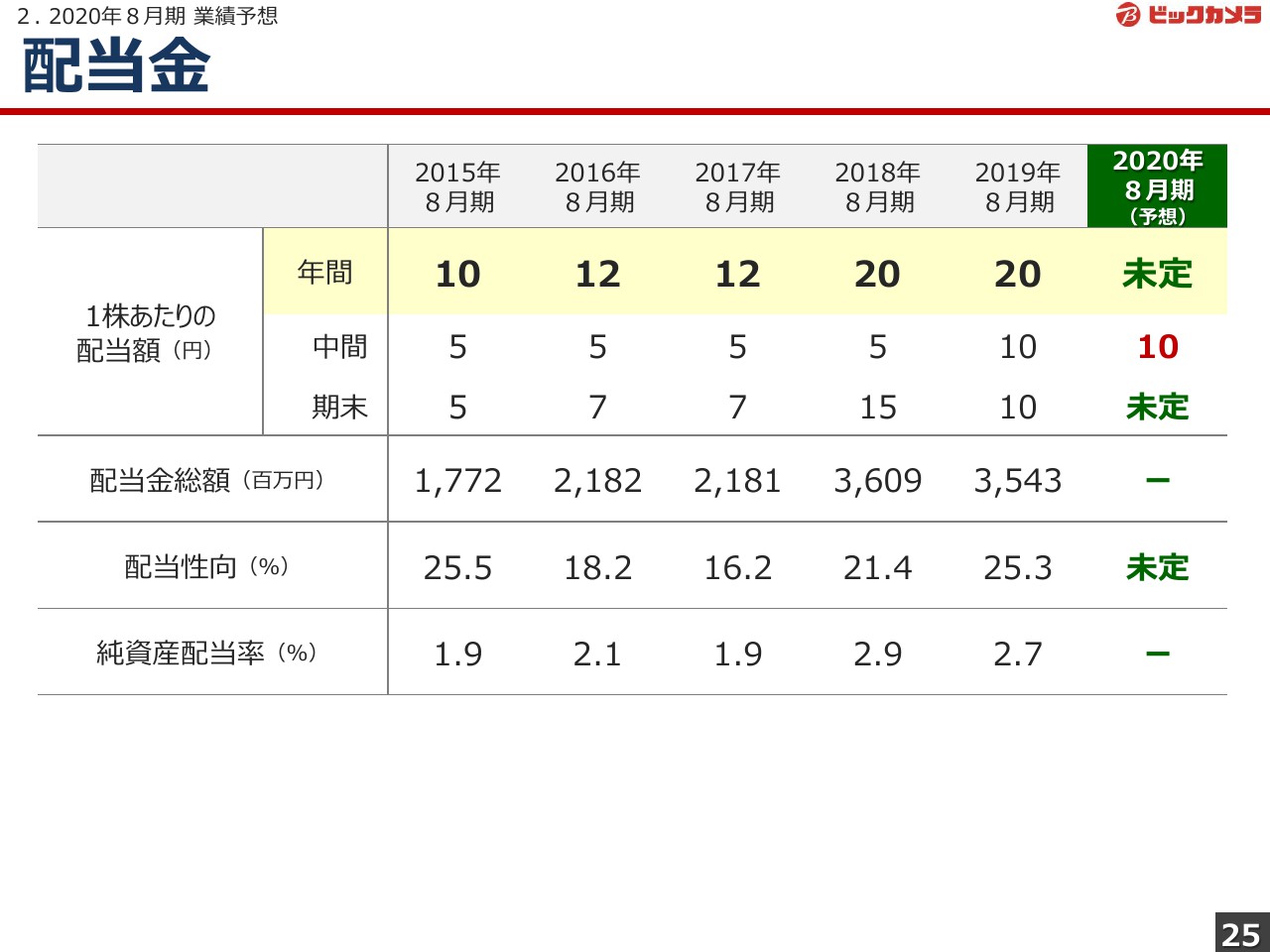

配当金

配当金です。この中間期における配当は、期初予想のとおり1株当たり10円に決定しています。また、期末の配当については、当社は業績に応じた適正な利益配分の実施を基本方針としており、先ほど説明した業績予想、また、不透明な先行きを踏まえ、誠に遺憾ながら未定に変更しています。なにとぞ、ご理解賜りますようお願いします。

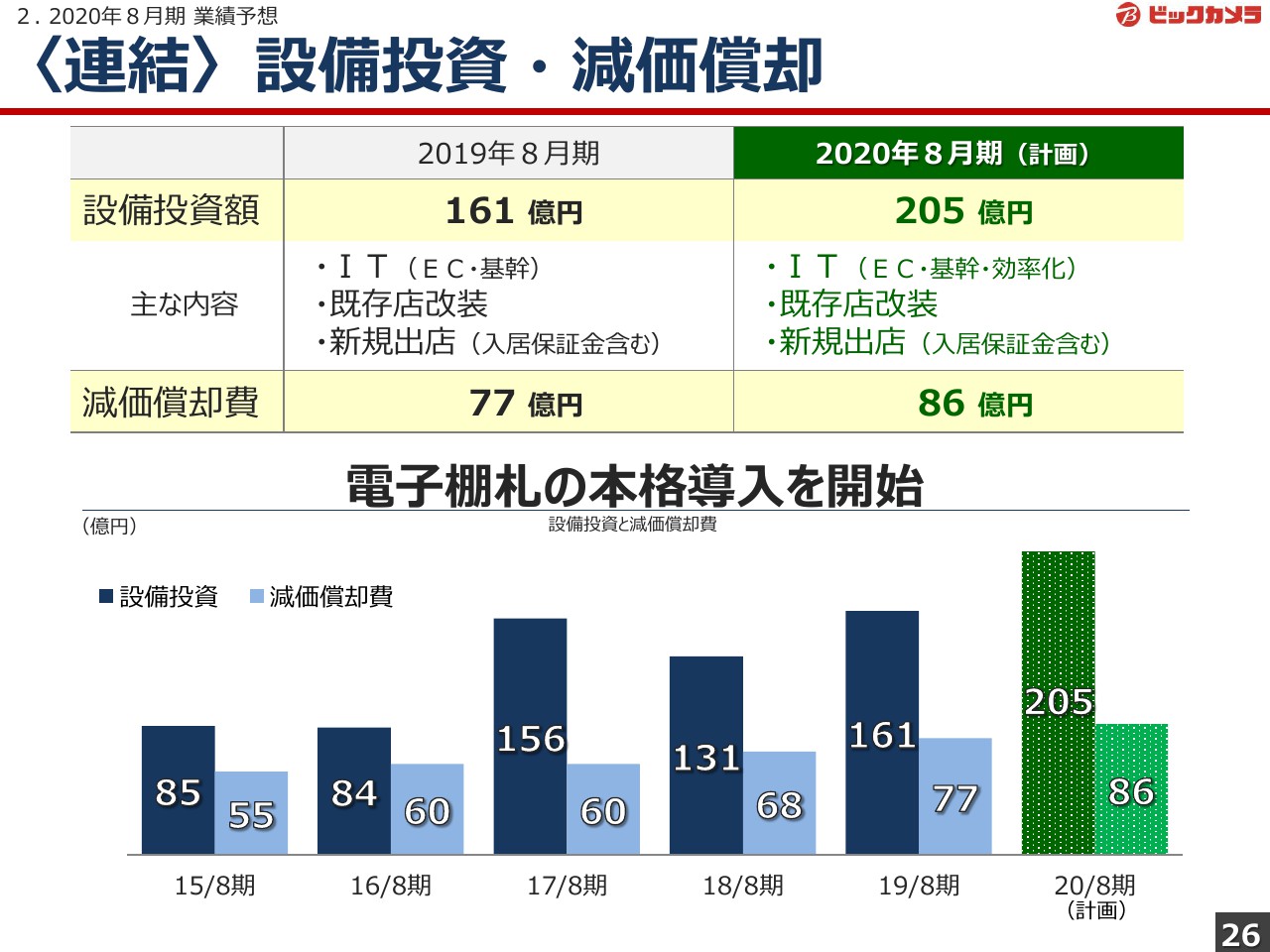

〈連結〉設備投資・減価償却

設備投資は、店舗のデジタル化に向けて電子棚札の導入ペースが早まる一方、投資の一部先送りなどがあることから、全体として大きな変更はなく、減価償却費とともに期初の計画を据え置いています。

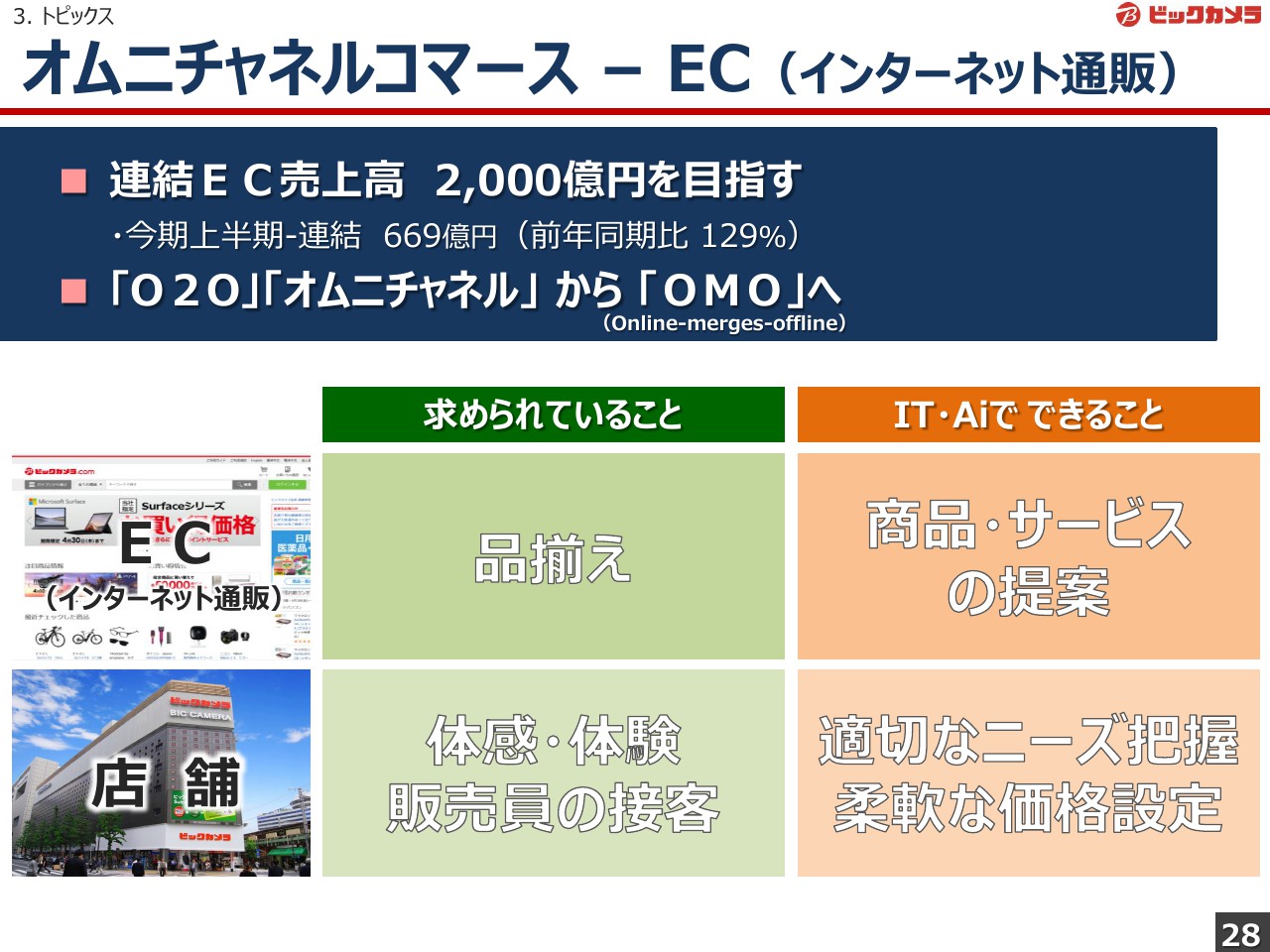

オムニチャネルコマース−EC(インターネット通販)

オムニチャネルからOMOへ、そしてその先のデジタルコマースの世界を見据えた場合、店舗の位置付けもECの役割も変わってくると考えます。ECのあるべき姿は、品揃えの豊富さ、また、お客さま一人ひとりに寄り添った商品やサービスの提案を、ITやAIの活用により解決することです。

店舗においては、お客さまが求める商品を見たり、触ったり、聴いたりするなど、五感で確認をしたり、商品の機能や使い方から、購入後に生じたトラブルまで、さまざまな相談や問題解決を承る、販売員による血の通ったサービスと、ITやAIを活用した行動データにより、お客さまの動きを先回りをした提案、また、天候やエリア性に応じて価格を替えるといったダイナミックプライシングをするようになると思います。

そのECですが、当社グループにおいては、前期に売上高1,000億円を突破し、今期も前期同様の高い伸びを見込んでいます。現在のところ、2年後の2022年8月期に売上高2,000億円を目指したいと思っています。

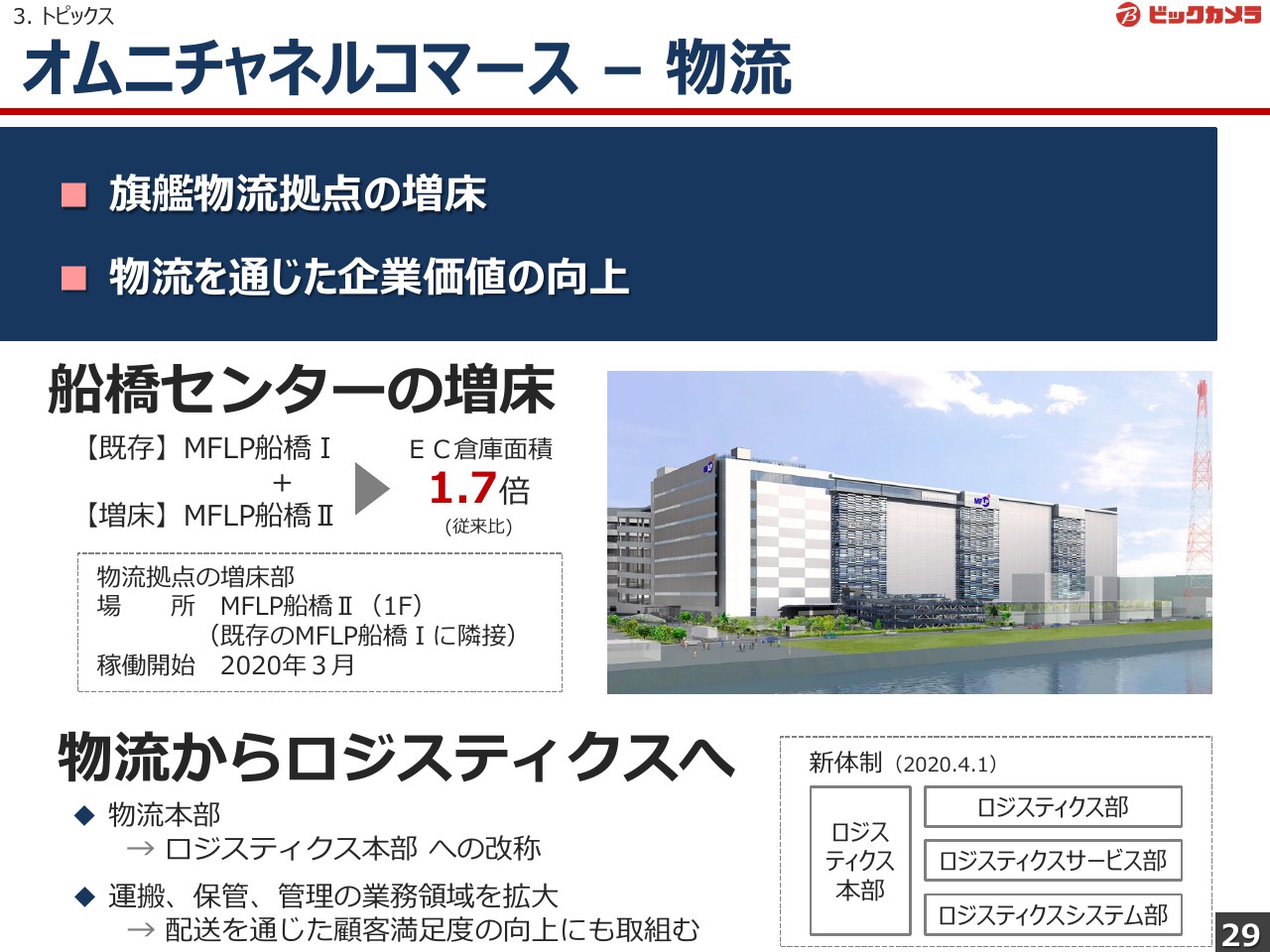

オムニチャネルコマース−物流

オムニチャネルコマースからその先を目指す中で、もっとも重要なのが物流です。このたび、ビックカメラグループにおけるECの物流拠点の中心である船橋センターを増床しました。ECの成長にともない、今後1年から2年程度で物流拠点はキャパシティの限界を超えることが見込まれたため、既存の船橋センターに隣接する施設を新規に借りることにしました。

このほか、物流本部の名称も、戦略部門という位置付けから「ロジスティクス本部」に変更しました。今までの業務に加えて、オムニチャネルの中心となるべく、店舗からお客さま宅への配送や、下取りなどのサービス強化、物流センター内のロボット化によるEC在庫の最適化、自社配送便の都内エリアの拡大などを深化させていきます。

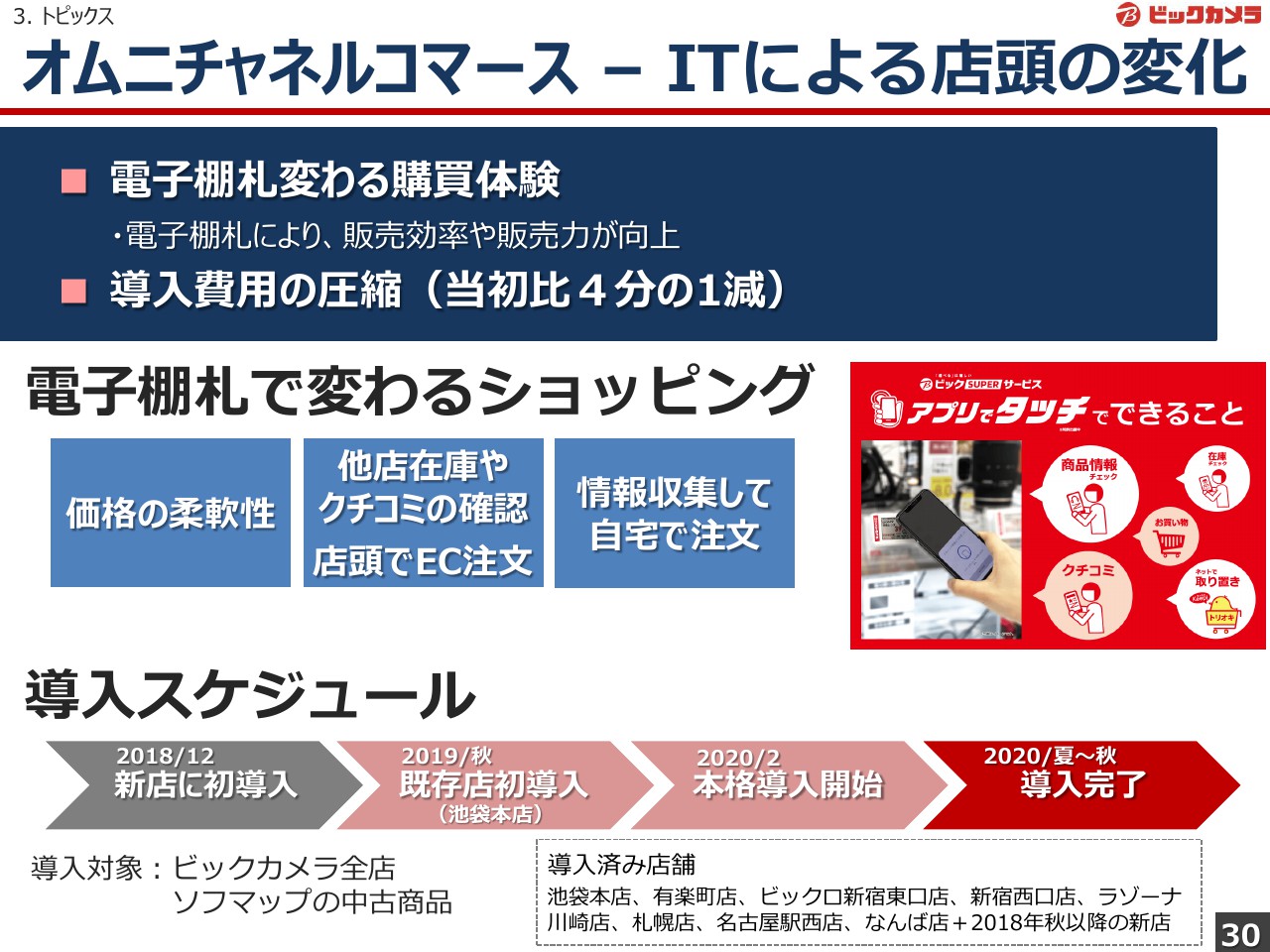

オムニチャネルコマース−ITによる店頭の変化

電子棚札は単に価格変更の手間を省くだけでなく、オムニチャネルにおける店舗の役割を激変します。まず1つ目に、店舗価格変更の柔軟性が増し、ダイナミックプライシングが可能になります。

2つ目に、買い物に必要な商品情報が簡単に得られます。電子棚札にスマートフォンをタッチすれば、商品情報や多店舗も含む店頭の在庫、また、実際に商品を購入された方のクチコミがわかるほか、ネット通販での購入もその場でできます。

3つ目に、気になる商品があればスマホでタッチすることで、いくつでも商品の情報を簡単に自宅に持ち帰ることができます。家族と商品の検討をして、自宅でそのまま注文ができます。また、お客さまの行動データや購入履歴データから、自動でそれぞれのお客さまにおすすめの商品の案内ができるようにもなります。

なお、電子棚札は、当初年内の全店導入を予定していましたが、その重要性もあり、導入スピードを早めています。現在のペースでいけば、遅くとも秋、早ければ今期中に終えられる見込みです。電子棚札の全面導入により、リアルとECの垣根は一気に低くなり、私たちが目指すオムニチャネルの次に近づくこととなります。

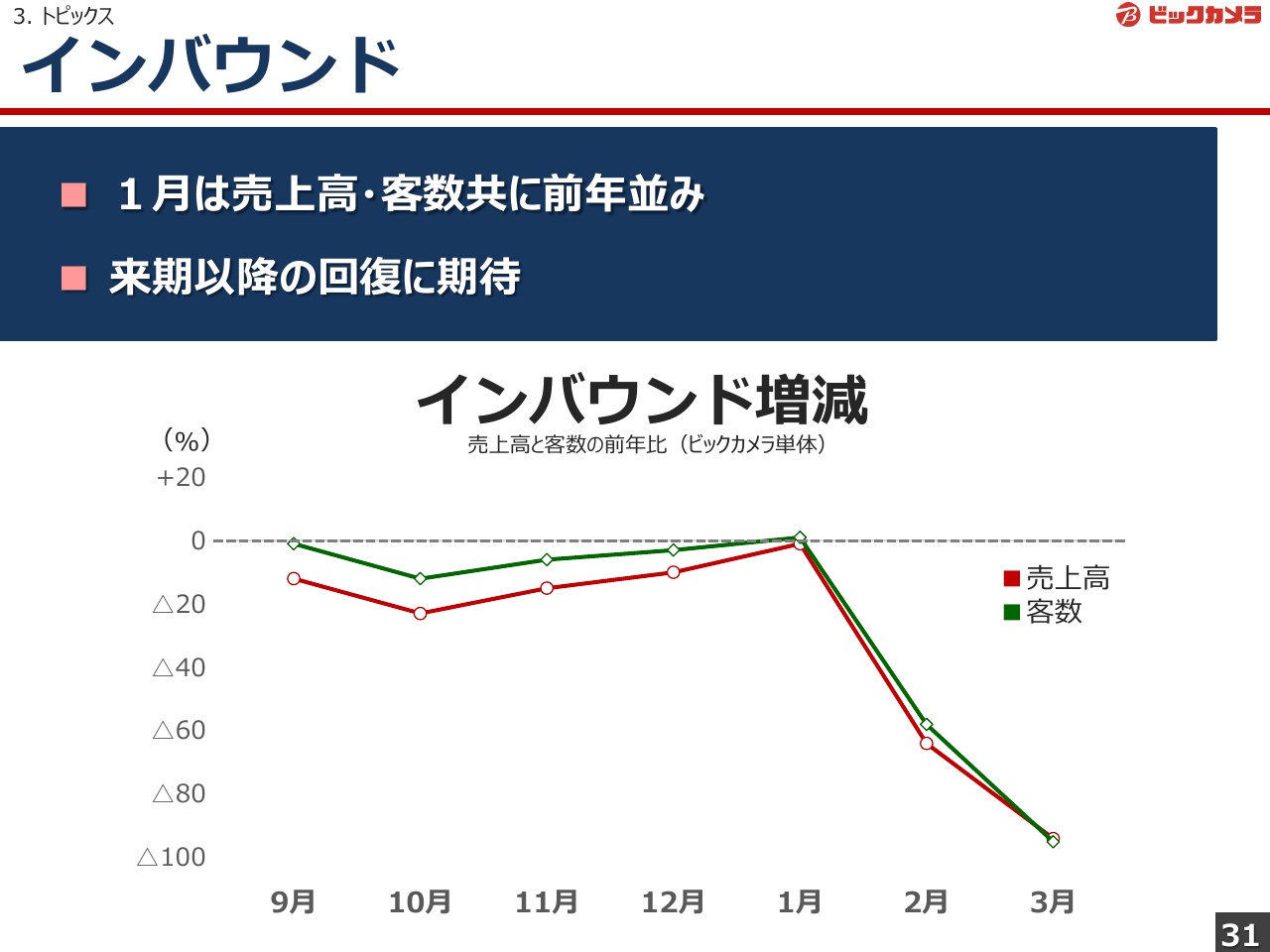

インバウンド

インバウンドです。ご覧のとおり、改善傾向にあったインバウンド売上も、新型コロナウイルスの影響が顕著となった2月以降は状況が一転し、足元では売上はほとんどない状況が続いています。当面は厳しい環境が続くものと思われますが、来期以降の回復に期待し、引き続きインバウンド事業に取り組んでいきます。

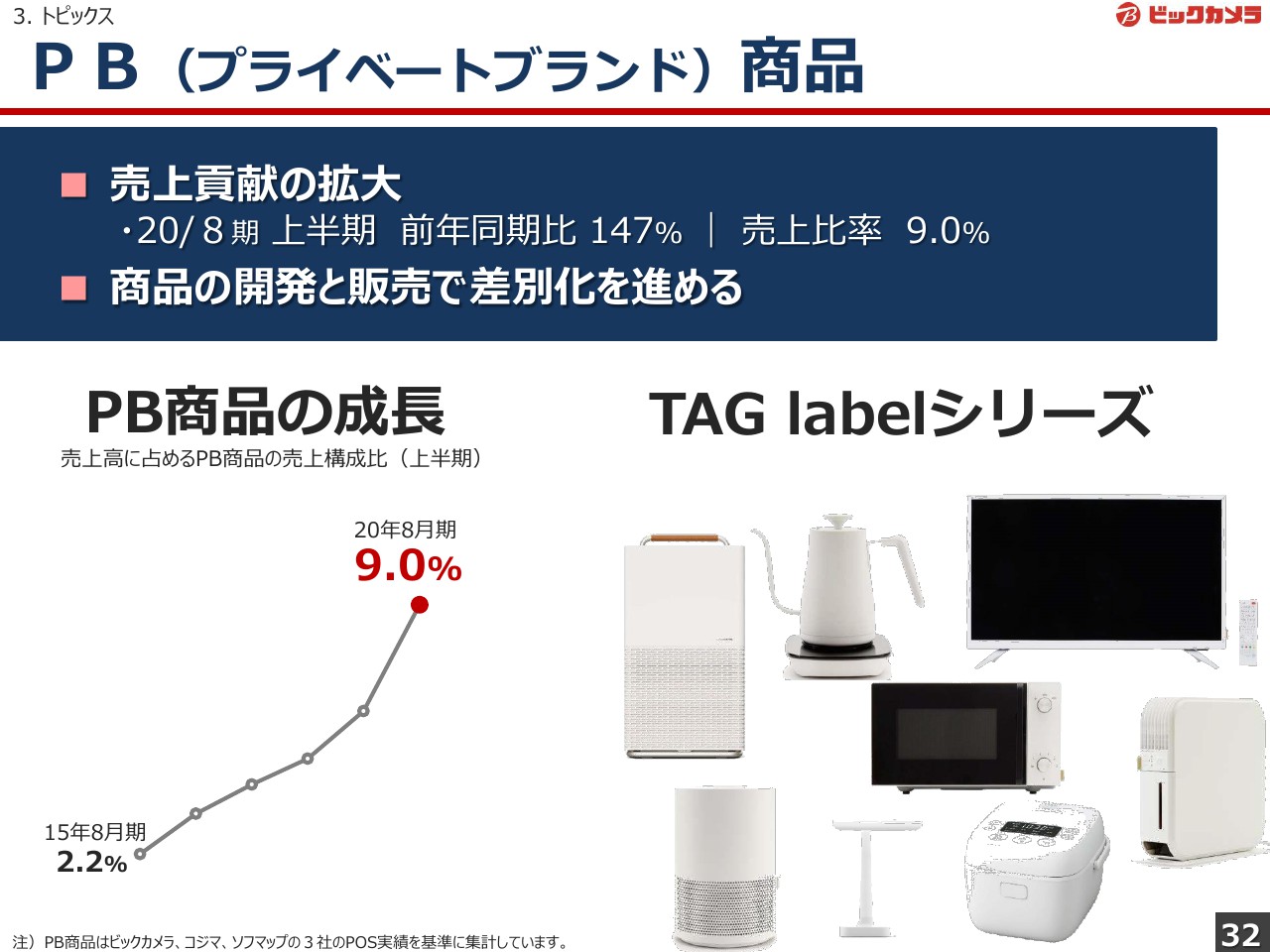

PB(プライベートブランド)商品

PB商品の上半期実績は、前年同期比147パーセントと順調に拡大しています。PB商品は同業他社との差別化にも確実に繋がることから、引き続きグループを挙げてPB商品の開発および販売に力を入れていきます。

スライドに関する説明は以上となります。1月のインバウンドの急減から始まり、今もなお拡大が続く新型コロナウイルスの影響は、約4割の店舗が東京にあるビックカメラでは、とくに厳しいものがあります。他方、足元では、都内に足を運ぶ機会の減ったビックカメラのお客さまの、都市近郊のコジマへのご来店が急増していることがポイントカードの履歴から、わかっており、かねてから取り組んできた販売チャネルの多様化がうまく作用していると認識できたのは収穫です。

当面、厳しい環境が見込まれますが、今後とも積極的に私たちの強みを伸ばしていくことで、さらなる成長を目指していきます。以上をもちまして、私からの説明を終わらせていただきます。ご清聴ありがとうございました。

新着ログ

「小売業」のログ