アスクル、3Q累計の営業益は前年比260.5%に 「LOHACO」黒字化に向けた構造転換は順調に進捗

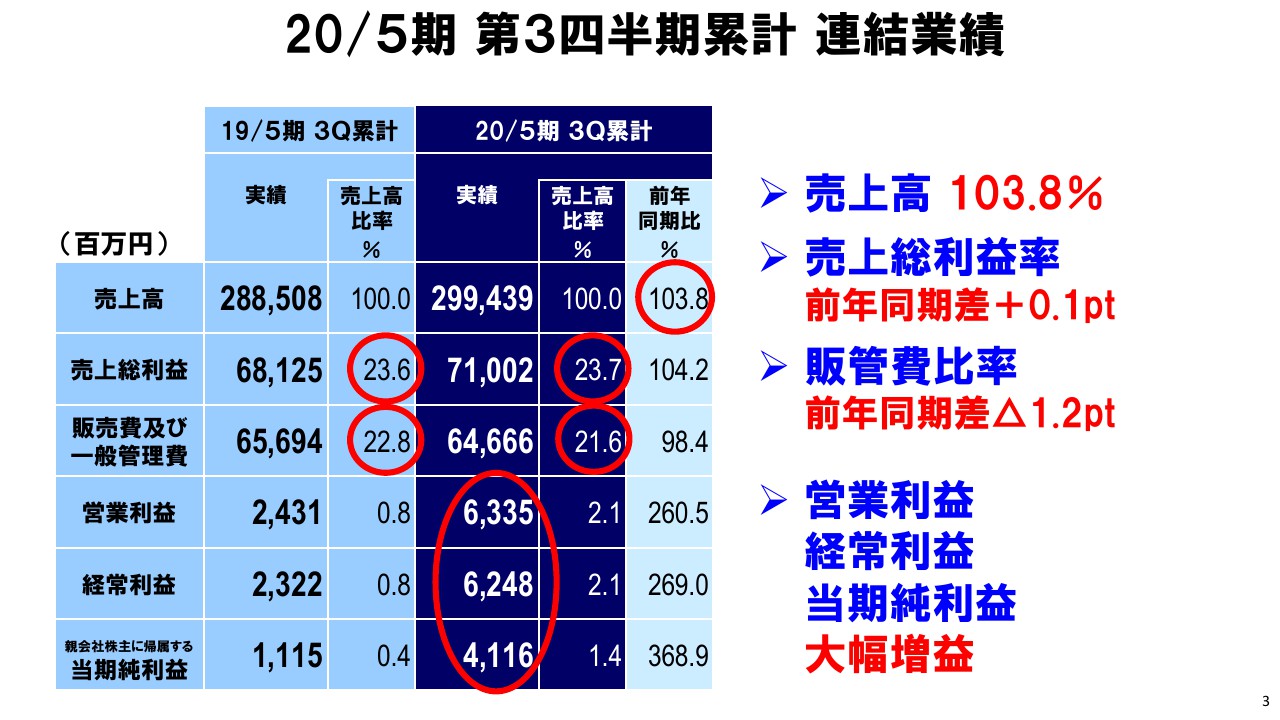

20/5期 第3四半期累計 連結業績

玉井継尋氏:CFOの玉井です。前半は私から第3四半期決算のポイントをご説明し、後半は社長の吉岡から今後の戦略をご説明いたします。

まず表題にあるように、全体としては第2四半期に引き続き、第3四半期も好調に推移し、第3四半期累計の営業利益は前年同期比で2.6倍となり、社内計画値を上回って進捗しています。一方、第4四半期以降の新型コロナウィルスの影響ですが、現時点では不透明な部分が多く、そのリスクについては後ほどご説明いたします。

3ページは全体の連結業績です。売上高は前年同期比で103.8パーセントの2,994億円となり、もちろん過去最高となっています。売上総利益率については、第2四半期累計では前年並みとなっていましたが、第3四半期累計においては前年同期差でプラスに転じてきています。

事業別で言いますと、BtoB事業において、第2四半期時点では消費税増税の影響により売上総利益率が一時的に低下していましたが、第3四半期に入ってからは着実に改善し、前年を上回る水準となってきています。また、「LOHACO」の売上総利益率についても、第2四半期に引き続き順調に改善しています。

販管費比率については、引き続き物流変動費の改善により1.2ポイントの改善となり、結果として、営業利益・経常利益・当期純利益ともに大幅な増益を達成することができています。

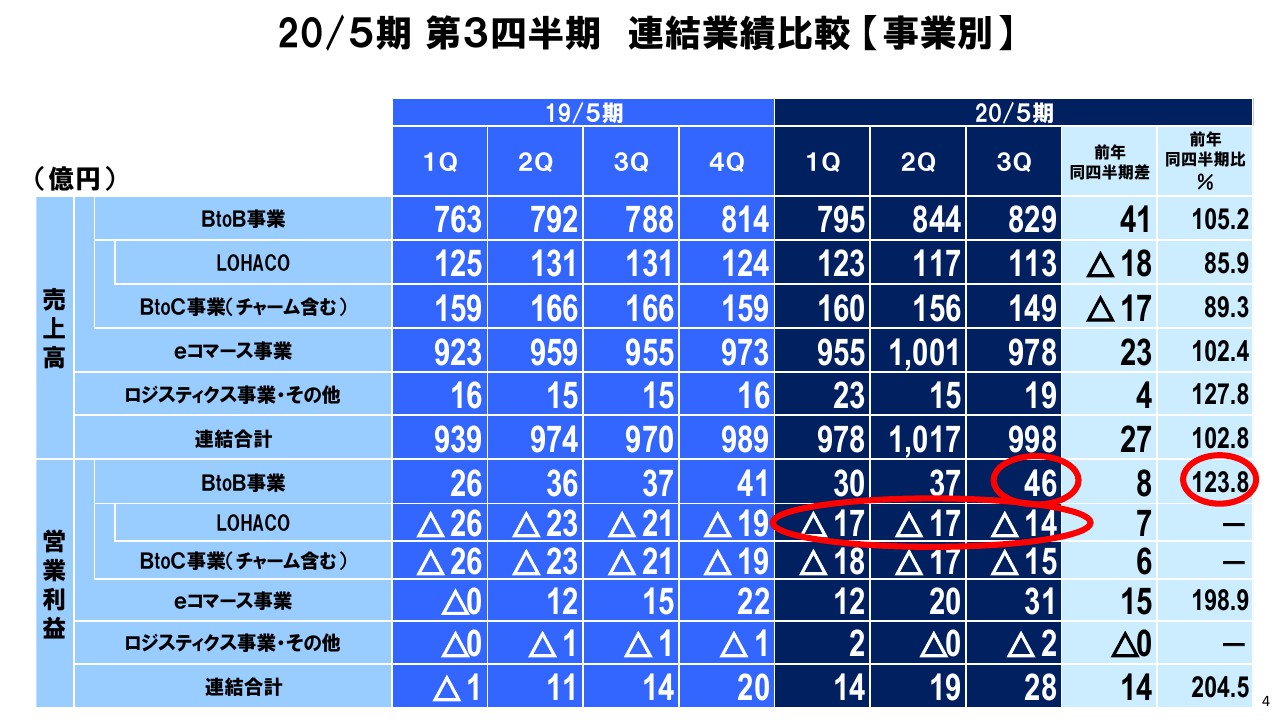

20/5期 第3四半期 連結業績比較 【事業別】

4ページは、四半期ごとの事業別業績です。私からお伝えしたいポイントは2つです。

1点目は、BtoBの営業利益です。第2四半期期間においても、増税の影響を飲み込み、前年同四半期比で増益を確保していましたが、第3四半期期間においては利益成長が加速し、前年同四半期比で123.8パーセントと好調な結果となっています。

2点目は、「LOHACO」の営業利益です。第2四半期期間では、前年同四半期比で着実に赤字を削減している一方、第1四半期期間と同水準の赤字額となっていましたが、第3四半期期間においてはさらなる赤字額の削減を実現しており、通期の赤字額削減計画の達成について、かなりの手応えを感じております。早期の黒字化を実現するべく、構造転換の取り組みをさらに強化してまいります。

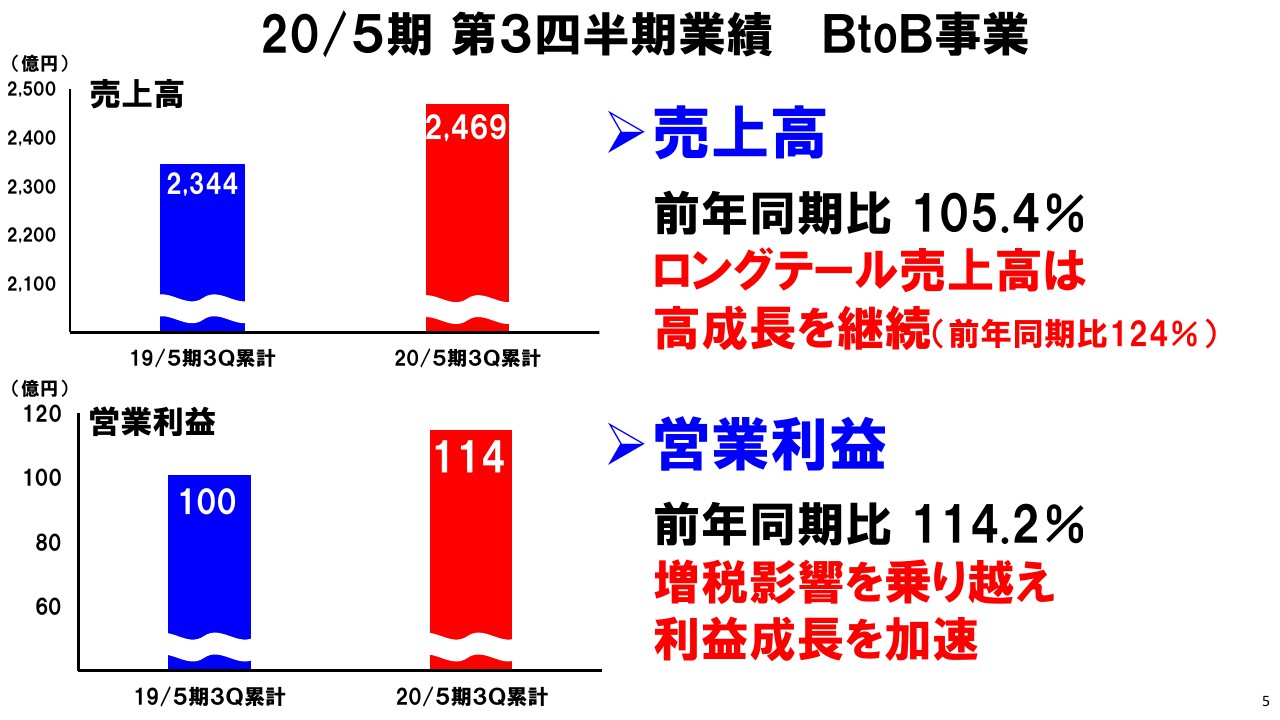

20/5期 第3四半期業績 BtoB事業

主力のBtoB事業の業績です。売上高は前年同期比で105.4パーセントとなっており、第2四半期に引き続き、計画比で好調な推移となっています。また、収益性が高く注力しているロングテールの売上高は前年同期比で124パーセントとなり、高成長を継続しています。

先ほど、四半期ごとの事業別業績のスライドでも触れましたが、第3四半期に入ってから利益成長が加速してきており、営業利益についても計画比で好調な推移となっています。

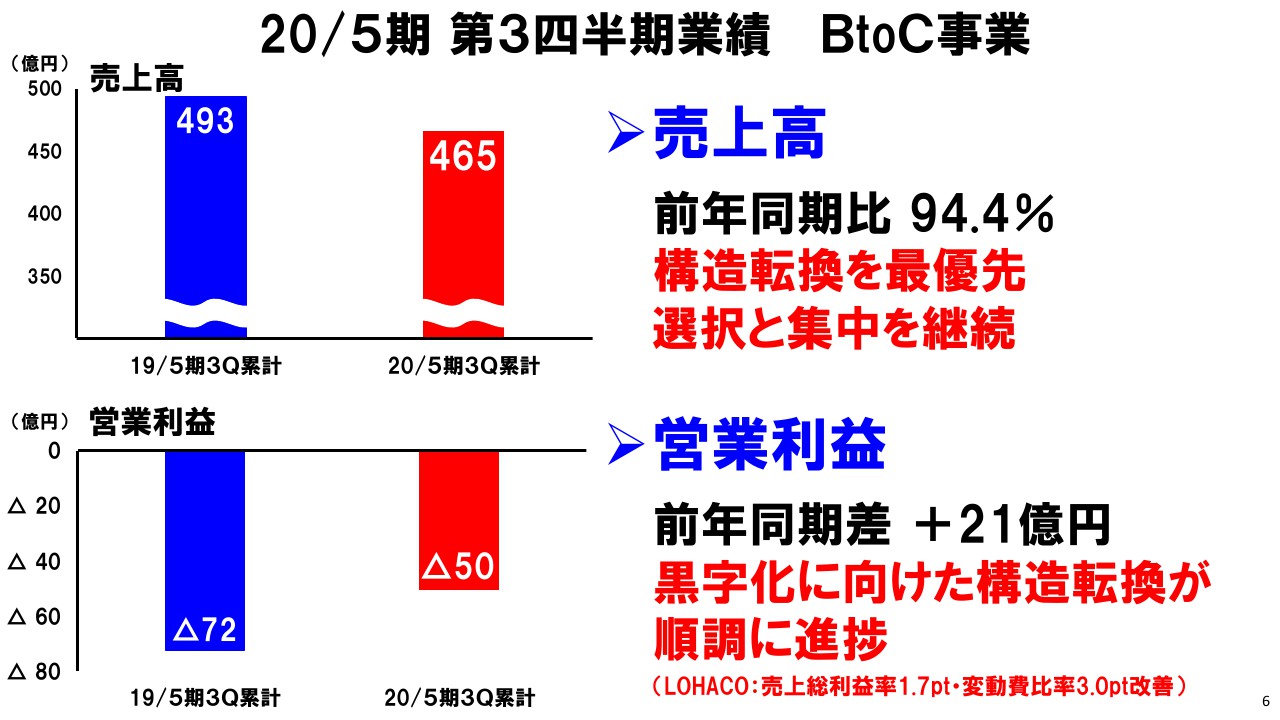

20/5期 第3四半期業績 BtoC事業

続いて、BtoC事業の業績です。売上高は前年同期比で94.4パーセントとなり、通期計画の達成は厳しくなってきていますが、独自価値ECへの転換に向けた構造転換を最優先に取り組んでいる結果と考えています。

一方、営業利益は前年同期差で21億円改善し、通期の改善目標28億円に向けて計画どおりの着実な進捗となっています。

「LOHACO」の売上総利益率は、前年同期差で1.7ポイント、変動費比率は同じく3.0ポイント改善しています。第2四半期決算発表時に掲げた2023年5月期までの黒字化達成に向けて、構造転換の取り組みをさらに強化し、着実な収益改善を図ってまいります。

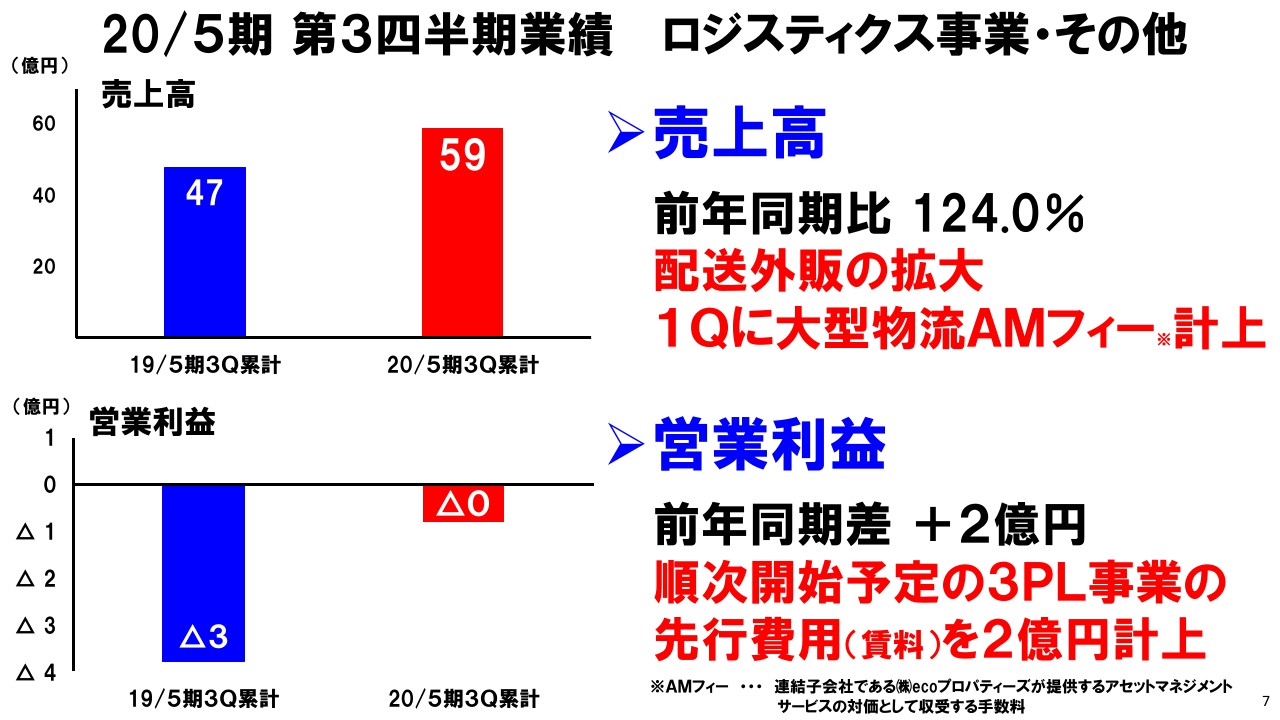

20/5期 第3四半期業績 ロジスティクス事業・その他

ロジスティクス事業・その他の業績です。売上高は、他のeコマース事業者の配送を担うことなどにより、前年同期比で124.0パーセントとなり、着実に成長しています。

営業利益については、ASKUL Value Center関西(AVC関西)、および2020年1月末に完成したASKUL三芳センターにて順次開始予定の3PL事業に係る空家賃等の先行コスト2億円を吸収し、前年並みの結果となっています。

なお、第2四半期でも申し上げましたが、大型のアセットマネジメントフィーについては、第4四半期においても2億円程度の計上を見込んでいます。

EBITDA 推移

2020年5月期のEBITDAは過去最高の145億円を目指していますが、営業利益のV字回復に伴い、こちらも順調に推移しています。

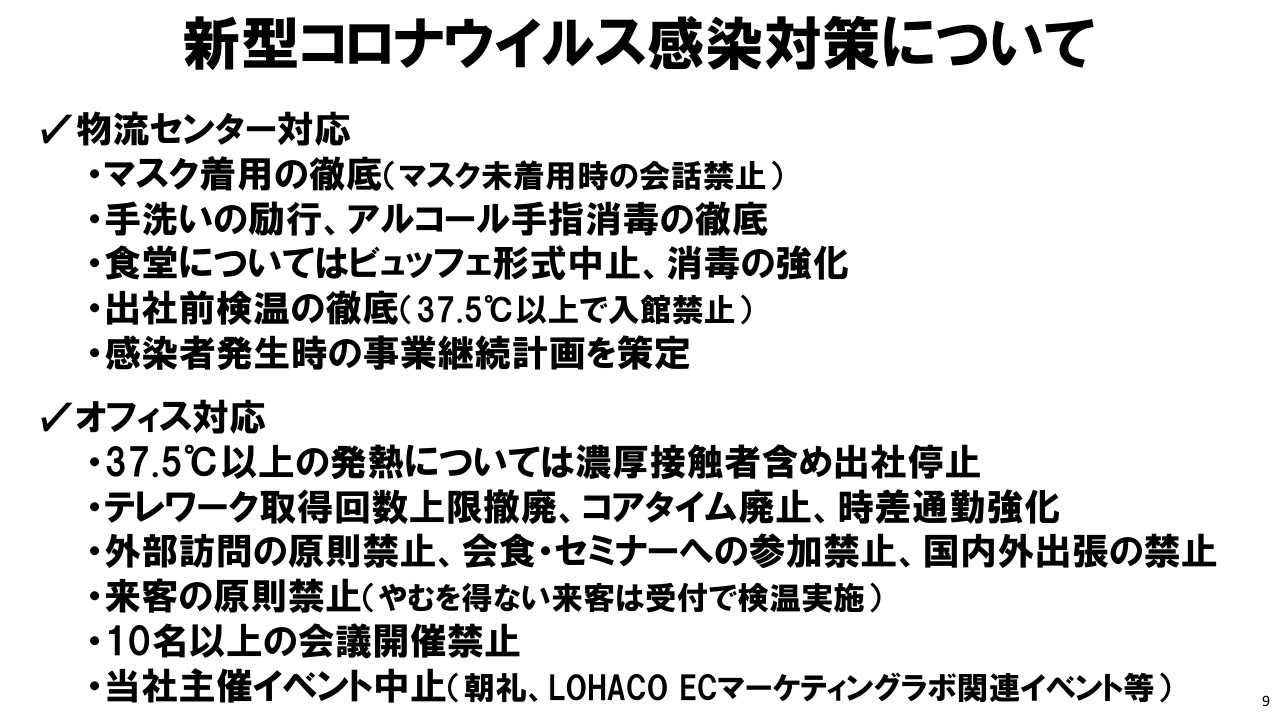

新型コロナウイルス感染対策について

9ページは、新型コロナウイルスの感染対策についてまとめたものです。オフィス部門については、従前から導入しているテレワークやフレックスタイムを拡大し、可能な限り出社せずに業務を遂行しています。

物流センターはそのような対策がとれませんので、感染防止のためのマスクやアルコール消毒液などの設置は、物流センターや配送拠点を最優先で進めています。出社前検温の徹底や食堂運営の見直しなど、引き続き感染対策を講じるとともに、感染者発生時の事業継続計画も策定しています。最新の新型コロナウイルスに関する当社の取り組みについてはホームページにて公開しておりますので、ご参照ください。

アスクルは大変多くの医療機関様にもご利用いただいており、お客様のインフラとしての使命をしっかりと果たしてまいりたいと考えています。

新型コロナウイルスの影響について

10ページは、新型コロナウイルスの影響です。第3四半期2月度以降は、マスク・消毒液等の衛生用品が慢性的な品切れとなっております。また、第4四半期3月度に入ってからはトイレットペーパー等の急激な受注増加により、緊急措置として「LOHACO」を休店させていただいたり、BtoBにおいても購入制限をさせていただくなど、お客様に多大なるご迷惑とご不便をおかけしております。

今後、業績に与えるリスクにつきましては大きく2点あると考えています。1点目は、中国生産品の供給不安の影響です。BtoB・BtoCともに販売商品数の2割超が中国製となっており、その商品すべてに影響が出ているわけではありませんが、一部商品は欠品となり始めています。

2点目は、BtoBにおける需要の低下です。足元は急激な受注増加となっていますが、今後はお客様企業のテレワークの拡大によるオフィス用品の需要の低下やサービス業等の企業活動の停滞など、さまざまな影響が考えられます。現時点で業績への影響を見通すことは困難ですが、今後しっかりと見極めるとともに、業績影響の極小化に向けた対策を検討・実行してまいります。

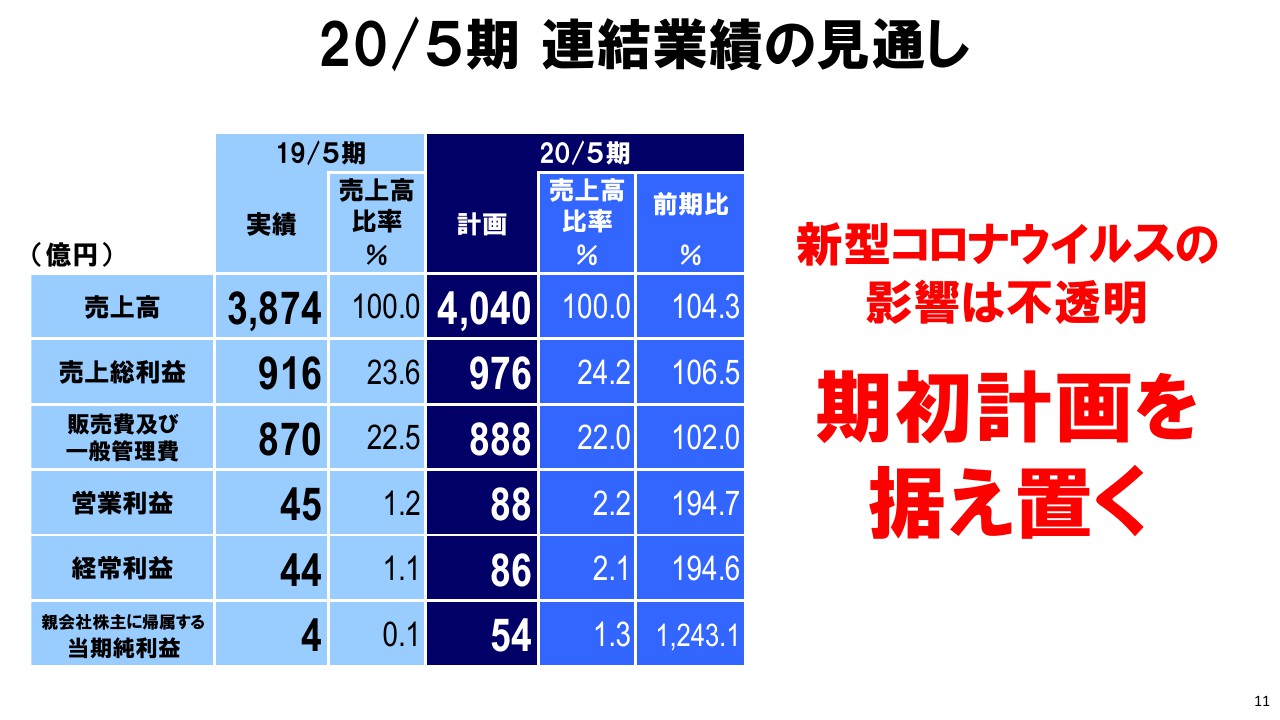

20/5期 連結業績の見通し

ご説明させていただいたとおり、第3四半期までは好調に推移していますが、新型コロナウイルスの影響が不透明であり、通期の業績見通しについては期初計画を据え置かせていただきます。引き続き、全社一丸となって通期業績達成に邁進してまいります。

第3四半期決算のポイントは以上です。

今後の戦略について

吉岡晃氏:社長の吉岡です。ここからは私が事業戦略について説明いたします。まずは、「LOHACO」とBtoB事業のこれからの戦略です。

「LOHACO」につきましては、昨年(2019年)12月の第2四半期決算発表の場で、2023年5月期までの黒字化を実現することを発表いたしましたが、選択と集中および固定費の削減を着実に進めており、構造転換は順調に進捗しています。2023年5月期までの黒字化についての具体的な計画については、(2020年)7月の本決算で発表させていただきます。

また、BtoB事業に関しても、着実な成長を継続しています。これまでの戦略が奏功していることを踏まえ、引き続きeコマース戦略によるお客様数の拡大と、ロングテール商品の拡大に注力して成長を継続してまいります。

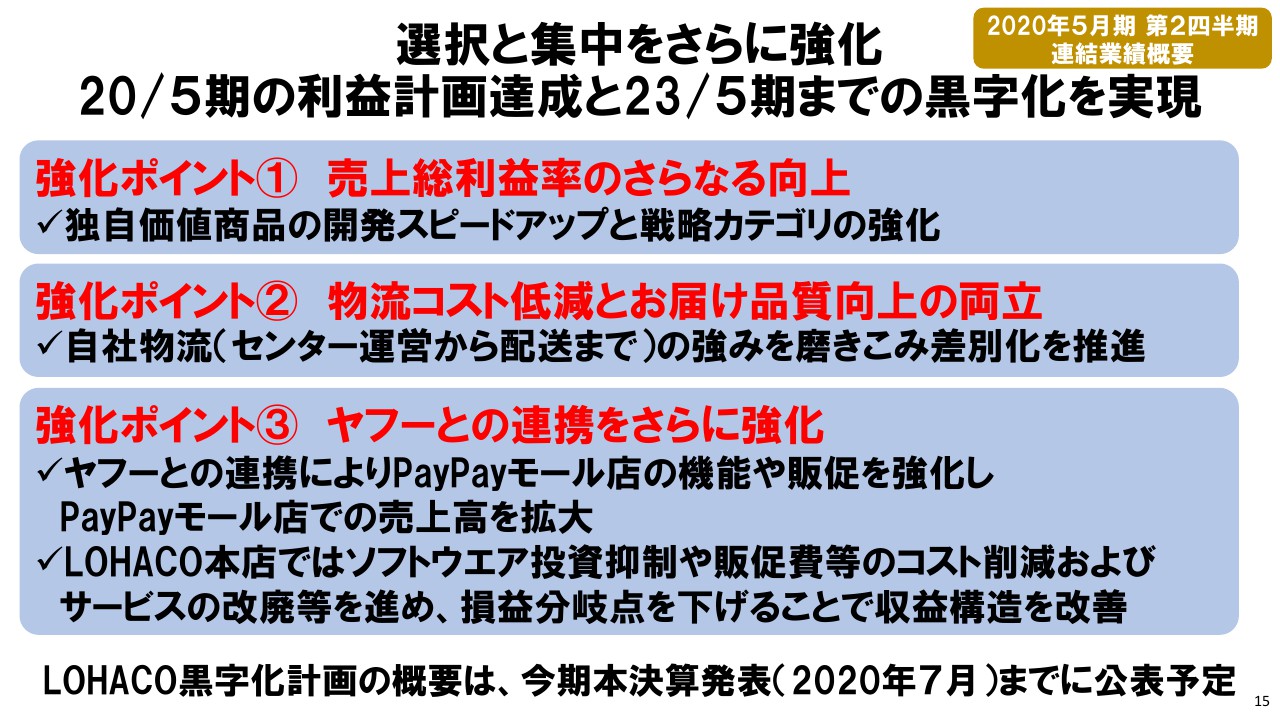

選択と集中をさらに強化

BtoC、個人向けの「LOHACO」についてです。15ページは、2023年5月期までの黒字化を実現するための戦略のポイントとして、第2四半期決算発表でご説明したスライドです。売上総利益率のさらなる向上、物流コストの低減とお届品質向上の両立、そしてヤフーとの連携強化によって、損益分岐点を下げるということをご説明しました。

次のスライド以降では、第3四半期におけるこれらのポイントの進捗と今後の戦略についてお話しします。

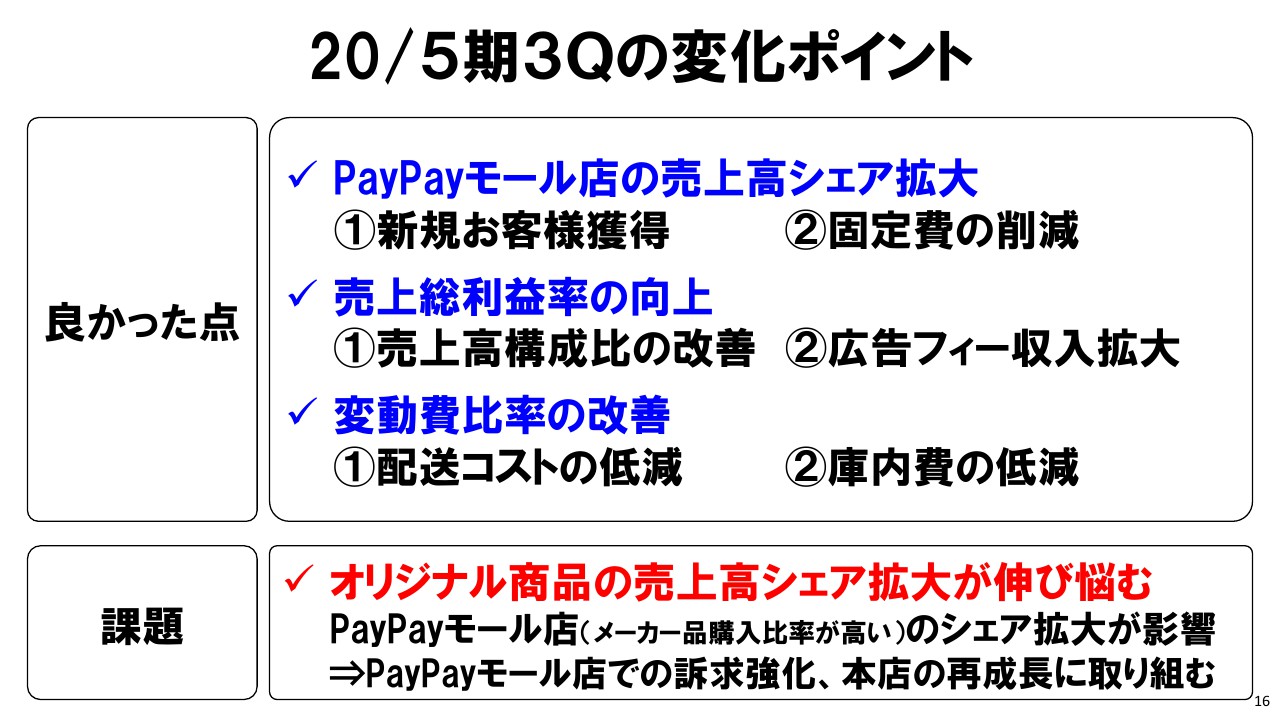

20/5期3Qの変化ポイント

16ページは、第3四半期における取り組みの評価と今後の課題をまとめたものです。まず、良かった点の1つ目は、「LOHACO」PayPayモール店の売上高のシェアが拡大したことにより、新規のお客様の獲得と固定費の削減が進んだ点です。2つ目は売上総利益率を向上することができた点、3つ目は配送コストや庫内費を低減することにより、変動費比率の改善が進んだ点です。

課題としては、今期の売上総利益率の向上のための重要な施策として計画を進めているオリジナル商品の売上高シェア拡大が伸び悩んだという点です。これは、「LOHACO」PayPayモール店は検索によってメーカー品を購入されるお客様が多いため、PayPayモール店の売上高シェアが拡大したことによって「LOHACO」全体におけるオリジナル商品のシェアが伸びなかったことによるものです。

これらについて、このあと順に説明してまいります。

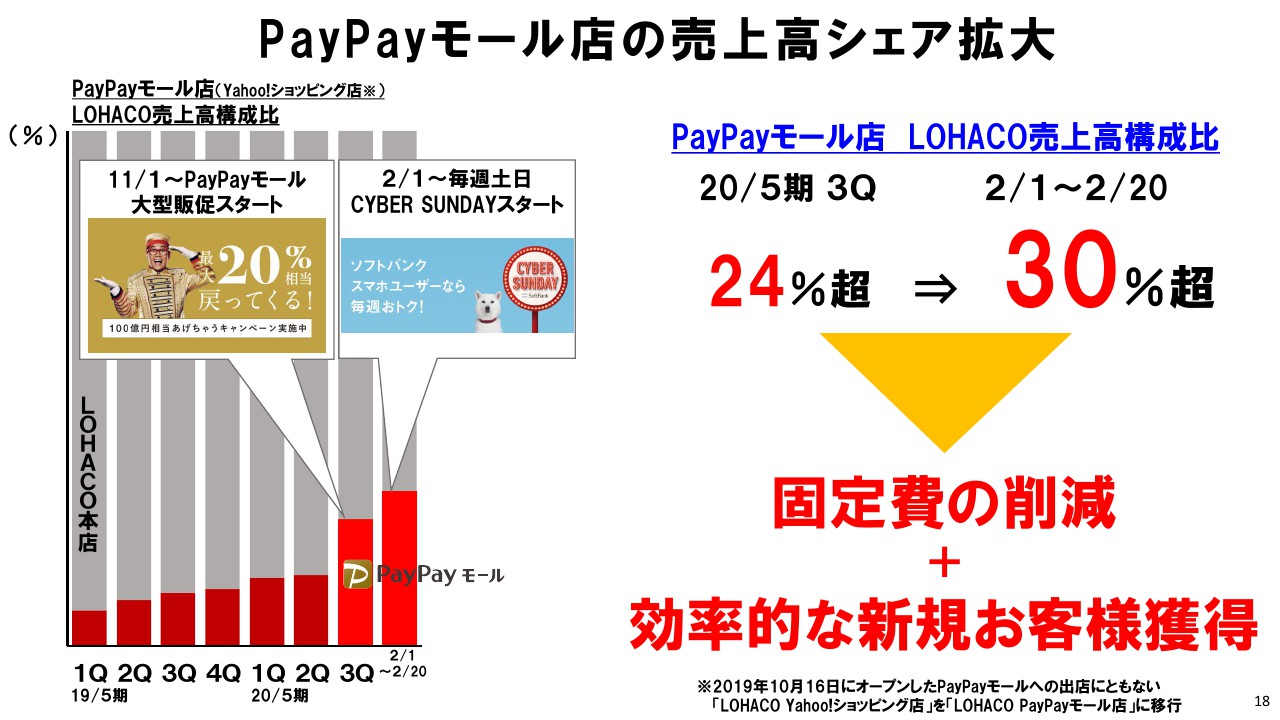

PayPayモール店の売上高シェア拡大

PayPayモール店の売上高シェア拡大の効果をご説明します。18ページのグラフは、PayPayモール店の売上高構成比です。

一番右の棒グラフは、ソフトバンクの「CYBER SUNDAY」が始まった(2020年)2月1日から第3四半期の終了日である2月20日までの期間ですが、第3四半期期間全体の構成比24パーセントよりも、さらに高い30パーセントとなっており、(2019年)11月から始まった大型販促企画に加えてさらに高い販促効果があるということを示しています。

PayPayモール店の全体的な販促活動はヤフーの企画によるものであるため、本店と比べて「LOHACO」の販促費負担を大幅に削減することができています。PayPayモールは、販促費を抑えながら売上の拡大と新規お客様の獲得が実現できる売り場であり、このシェアを拡大することが、これからの「LOHACO」の成長と収益改善を同時に実現するキーであると考えています。

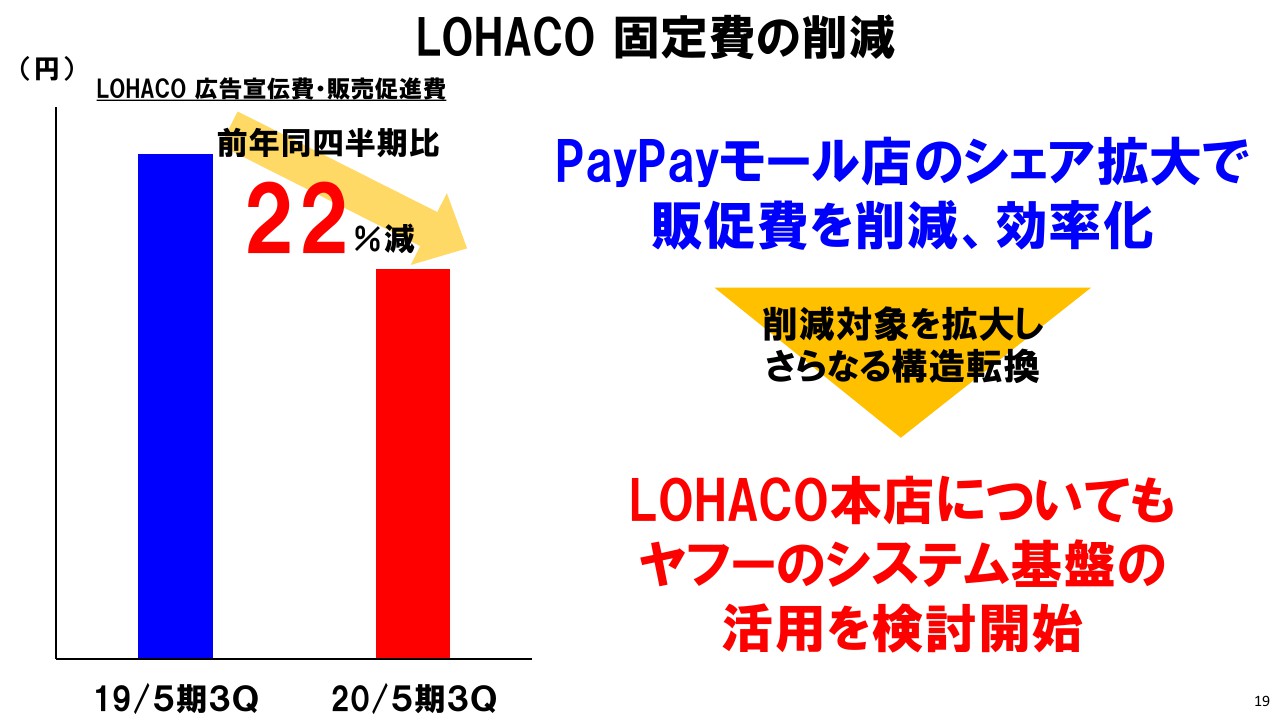

LOHACO 固定費の削減

19ページのグラフは「LOHACO」の広告宣伝費・販売促進費について、前年の第3四半期と比較したものです。前年同四半期比で22パーセント減となっており、PayPayモール店の売上シェアが拡大したことの効果が大きく表れています。

そして、2023年5月期までの黒字化を実現するために、この固定費の削減の対象を拡大することを考えています。すなわち、「LOHACO」本店についても、ヤフーのシステム基盤を活用するということの検討を始めており、これからヤフーとの協議を進めていきたいと考えています。

LOHACO 売上総利益率

続いて、売上総利益率向上と変動費比率改善についてお話しします。21ページは、「LOHACO」の売上総利益率の推移です。多少の季節要因などもございますが、2016年5月期からは着実に向上しており、今期第3四半期累計では前年同期差で1.7ポイント改善しています。

この内訳は、商品価格、荷姿の見直しやPB化を進めて原価を下げるといった取り組みを通じた商品粗利率の改善による効果が1.1ポイント。そして、戦略カテゴリであるビューティーなどの売上拡大によるカテゴリミックスの改善の効果が0.6ポイントとなっています。

「LOHACO」は、通期で売上総利益率1.5ポイントの改善計画であるところ、第3四半期累計では大変着実に進捗しており、引き続き施策を強化してまいります。

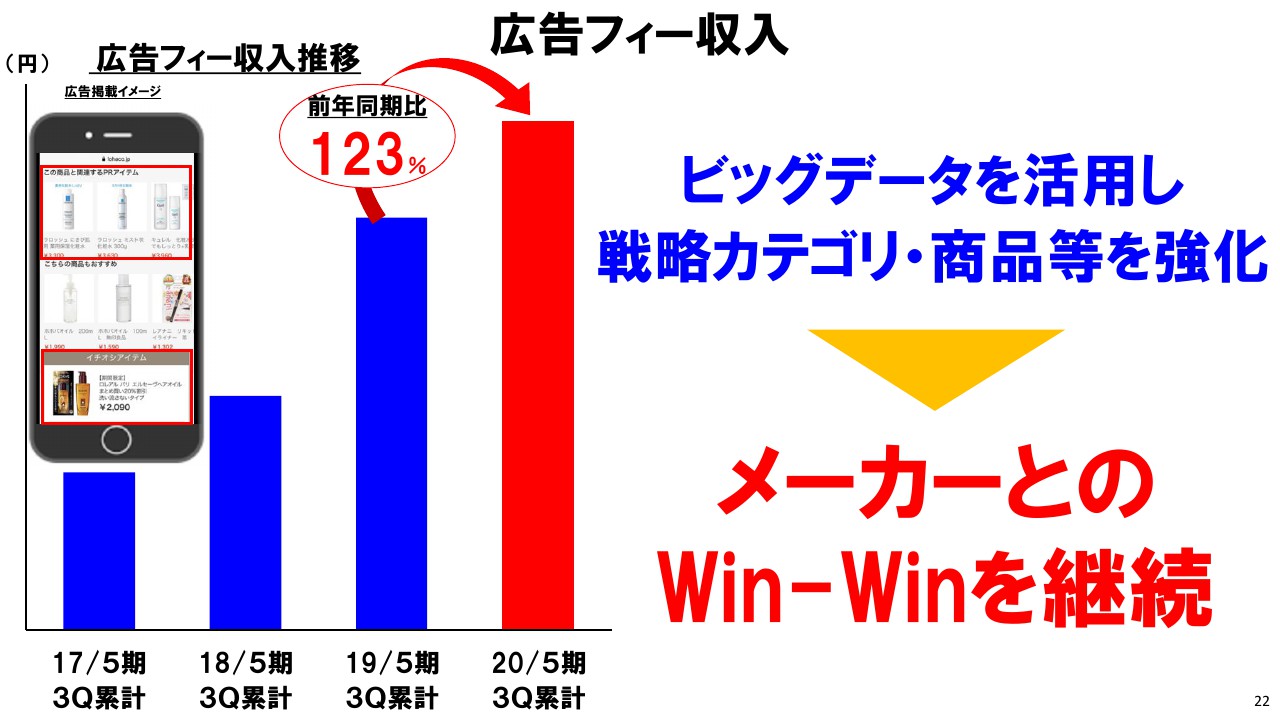

広告フィー収入

22ページは「LOHACO」の広告フィー収入の推移です。広告フィー収入については、第2四半期でもご説明したとおり、選択と集中を進めていますが、戦略カテゴリ・商品については、メーカーと組んでしっかりプロモーションを強化していくということを継続しています。引き続き、「LOHACO」のビッグデータをメーカーに活用していただくことで、Win-Winの関係を進めていきたいと考えています。

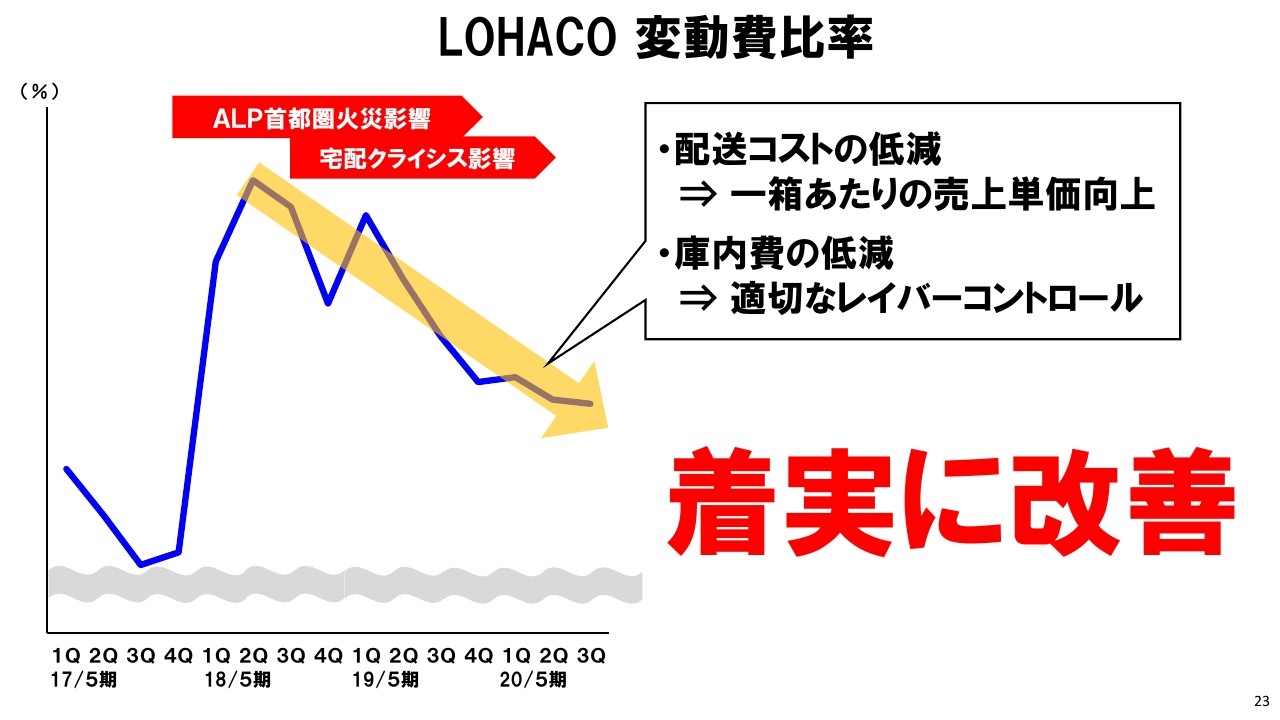

LOHACO 変動費比率

23ページは「LOHACO」の変動費比率の推移です。次のスライドでご説明する一箱あたりの売上単価向上による配送コストの低減、そして人員の最適な配置、すなわちレイバーコントロールによる庫内費の低減も実現し、結果としてこのように着実に改善しています。

一箱あたりの売上単価向上

24ページは一箱あたりの売上単価の推移です。前回の発表で、第2四半期では第1四半期との比較で箱あたりの売上単価が10パーセント以上向上しているとご説明しましたが、第3四半期においても着実に向上しています。

昨年(2019年)7月から開始した「ひと箱eco」の対象商品を拡大したことや、ビール24本入りなどのケース品を一箱に同梱する対象の商品を更に拡大したこと、そして「LOHACO」PayPayモール店の売上高拡大が寄与しています。

昨年1月に配送バーを税込み1,900円から税抜き3,000円に引き上げましたので、第3四半期ではこの効果がちょうど一巡するタイミングですが、箱単価向上効果はいまも継続しており、引き続きeコマース物流を自社で運営する強みを活かし、配送コストの低減を進めてまいります。

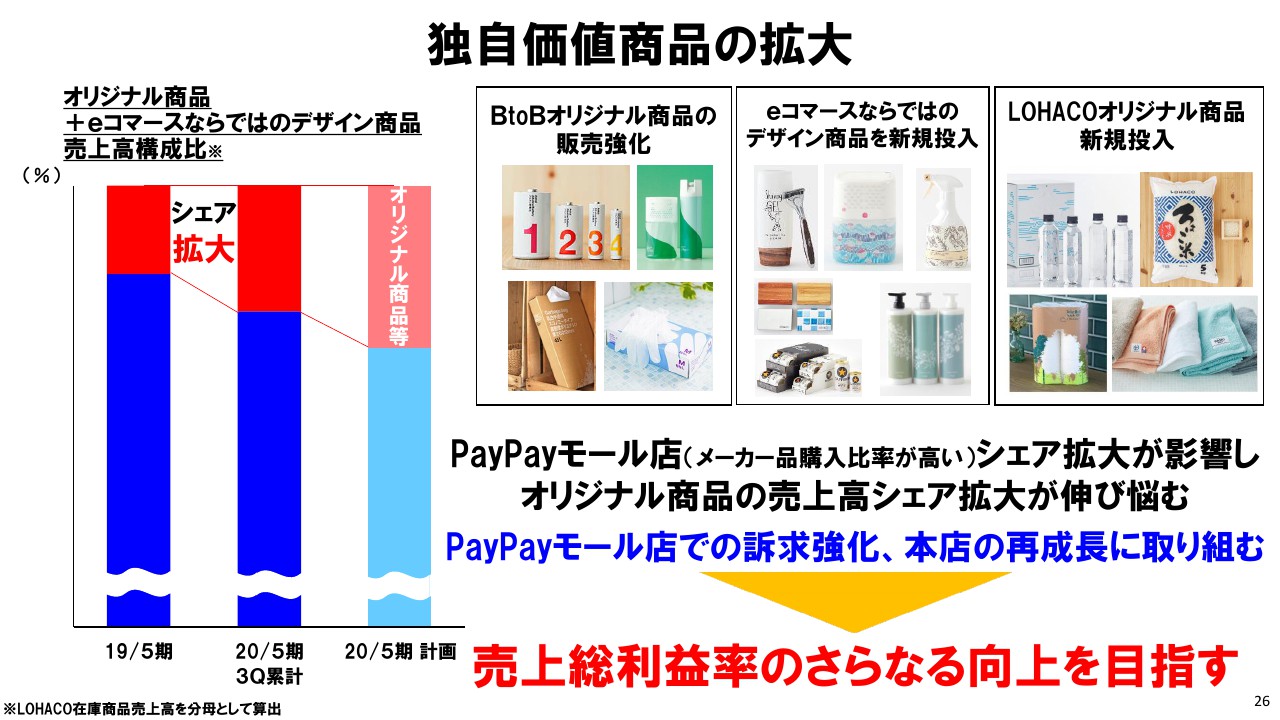

独自価値商品の拡大

続いて、課題についてお話しします。26ページは、独自価値商品の売上高構成比の推移です。今期、「LOHACO」の売上総利益率を向上する施策として、独自価値商品の拡大を掲げ、1年間で構成比を倍にする計画としておりましたが、第3四半期では計画が未達となっています。

しかし、これは先ほどご説明した「LOHACO」PayPayモール店の売上シェア拡大に起因するものですので、PayPayモール店でのオリジナル商品の訴求を強化すること、および本店での販売を強化することの両方に取り組み、改善を進めてまいります。

LOHACO オリジナル商品新規投入

27ページでは、第3四半期以降で発売したオリジナル商品の例をご紹介しています。白米パック品で人気のブランド米のラインナップを取り揃えるといった「LOHACO」のお客様のニーズを捉えた商品や、フライパンなどの調理器具まで範囲を広げたキッチン・日用品などを新たに発売いたしました。

オリジナル商品は利益率も高く、「LOHACO」の売上総利益率の向上に貢献する商品ですので、今後も引き続き開発スピードを上げて取り組んでまいります。

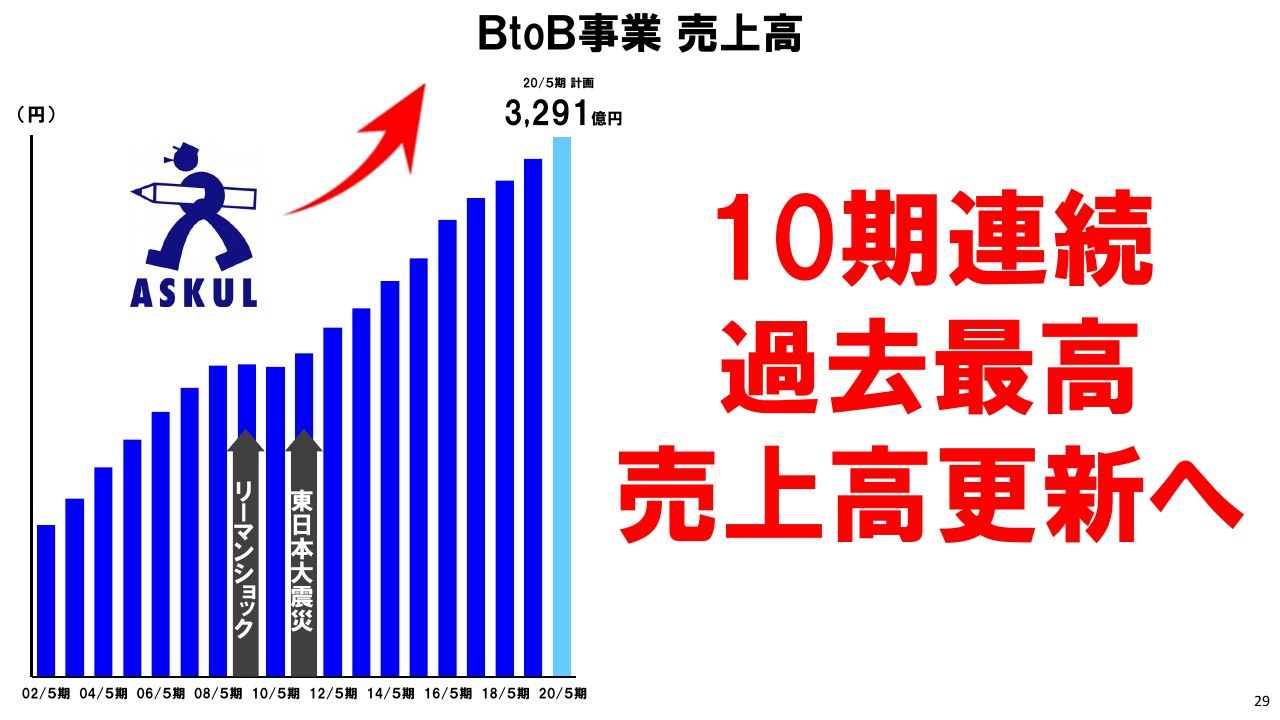

BtoB事業 売上高

続きまして、BtoB事業についてお話しします。29ページは、毎四半期でご説明しております、BtoB事業の売上高推移です。先ほど玉井からもご説明したとおり、BtoBは計画比で好調な推移となっています。

新型コロナウイルスの業績への影響がどの程度になるかはまだ見えない状況ではございますが、影響を極小化するための施策を検討してまいります。

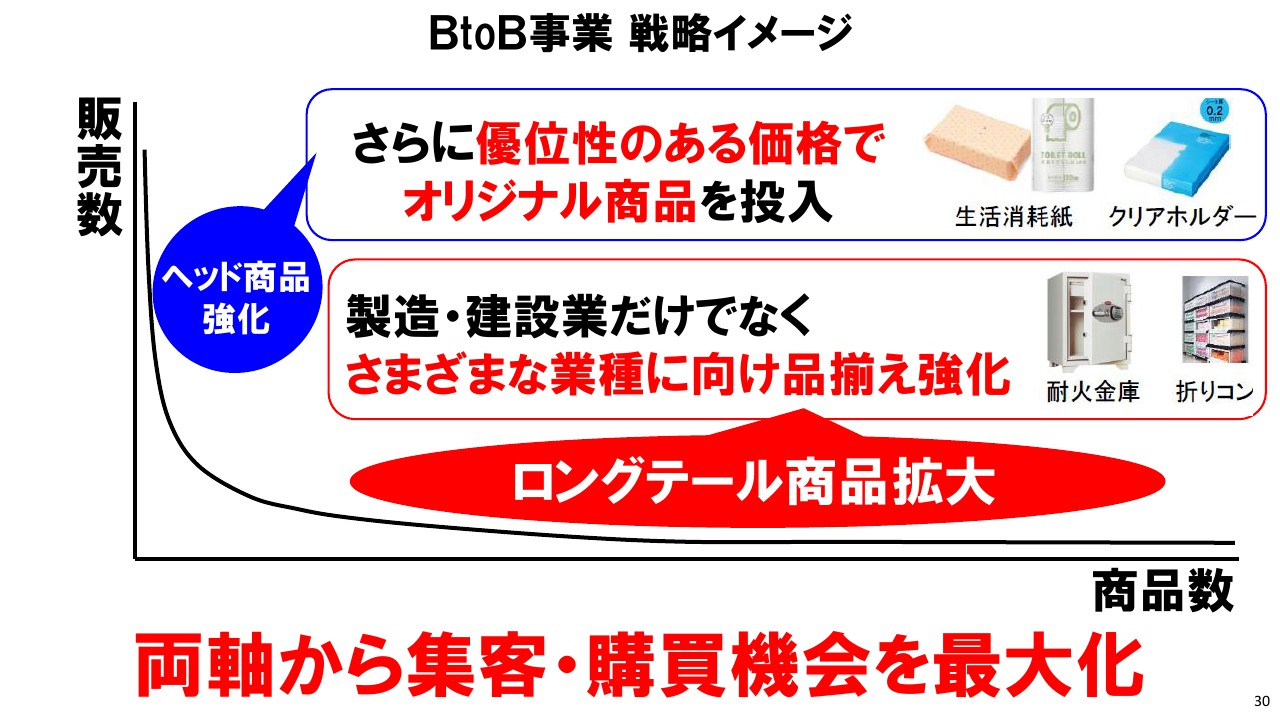

BtoB事業 戦略イメージ

30ページは、BtoBの戦略イメージです。当社の物流センターに在庫するヘッド商品については、引き続き競争力のある価格でのオリジナル商品投入を続けてまいります。

また、メーカー・サプライヤーからお客様に直送するいわゆるロングテール商品については、アスクルのさまざまな業種のお客様のニーズにお応えする品揃えを強化してまいります。

BtoB事業 安定的な増収増益

BtoB事業では、引き続きこの3つの戦略を進めてまいります。

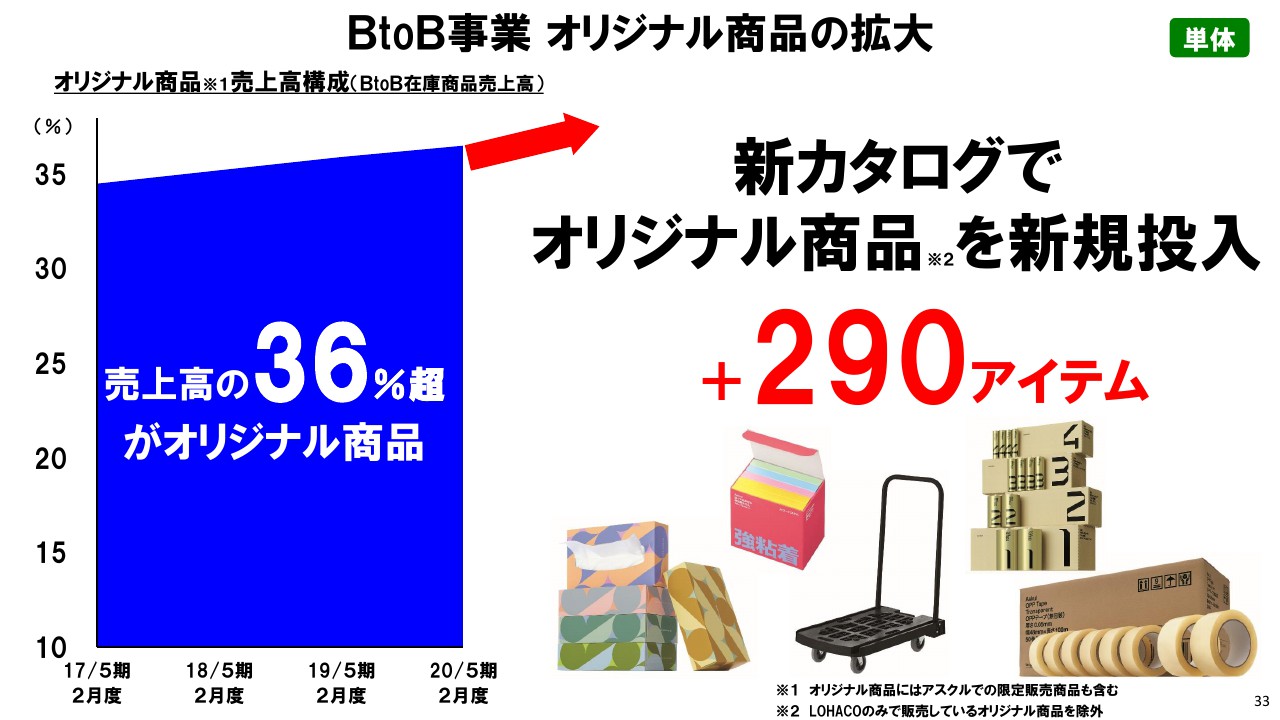

BtoB事業 オリジナル商品の拡大 単体

まずは、オリジナル商品の拡大についてです。33ページは、BtoBのオリジナル商品の売上高構成比です。第3四半期では、売上高の36パーセントがオリジナル商品という構成比になっています。

BtoBにおけるオリジナル商品は、価格優位性と信頼できる品質でお客様のご支持をいただいているものですが、これを強化することで他社との差別化を進めてお客様基盤を強め、収益向上も同時に実現してまいります。

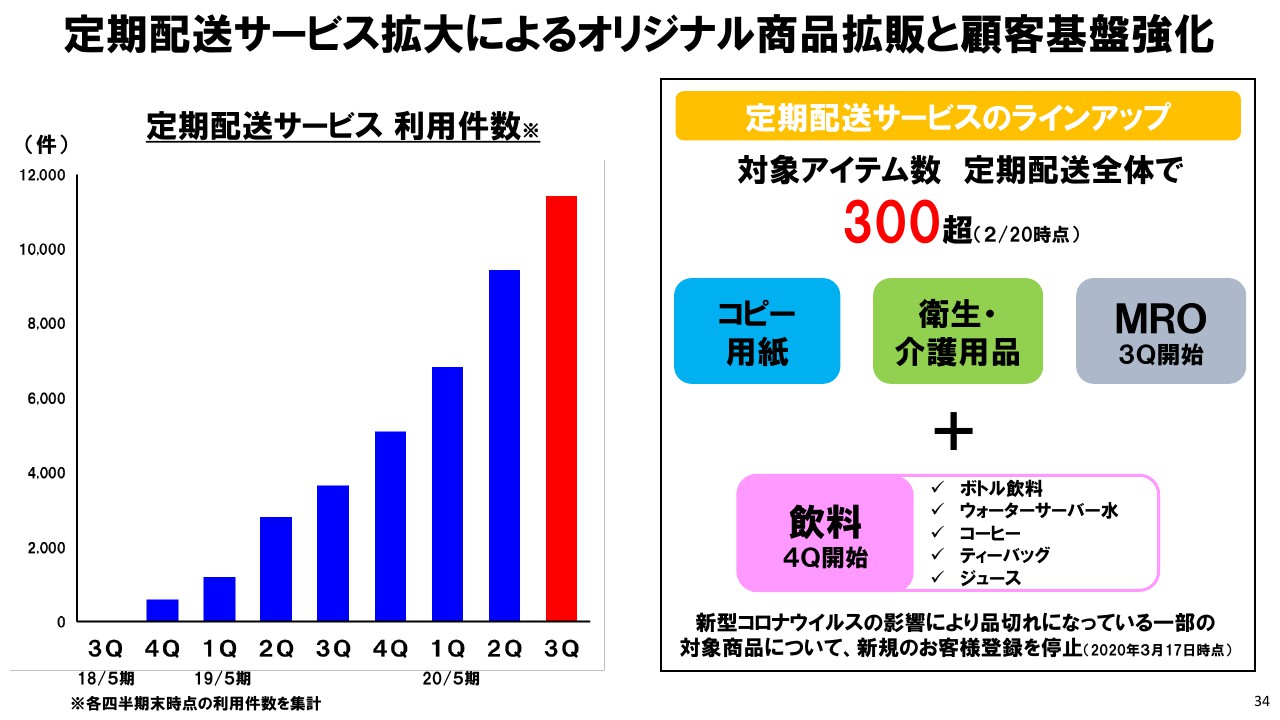

定期配送サービス拡大によるオリジナル商品拡販と顧客基盤強化

34ページは、定期配送サービスについてです。お客様の利用件数は、このように非常に順調に拡大しており、定期配送サービスをご利用いただいているお客様は、他社へのスイッチ・離反が起きにくいという効果もございますので、将来的な視点で見ても、顧客基盤の強化を実現するサービスです。

第3四半期では、梱包作業用品といったMRO商材で新たにサービスを開始し、(2020年)2月21日からは新たに飲料も追加しました。今後もBtoB事業の顧客基盤をさらに強めてまいります。

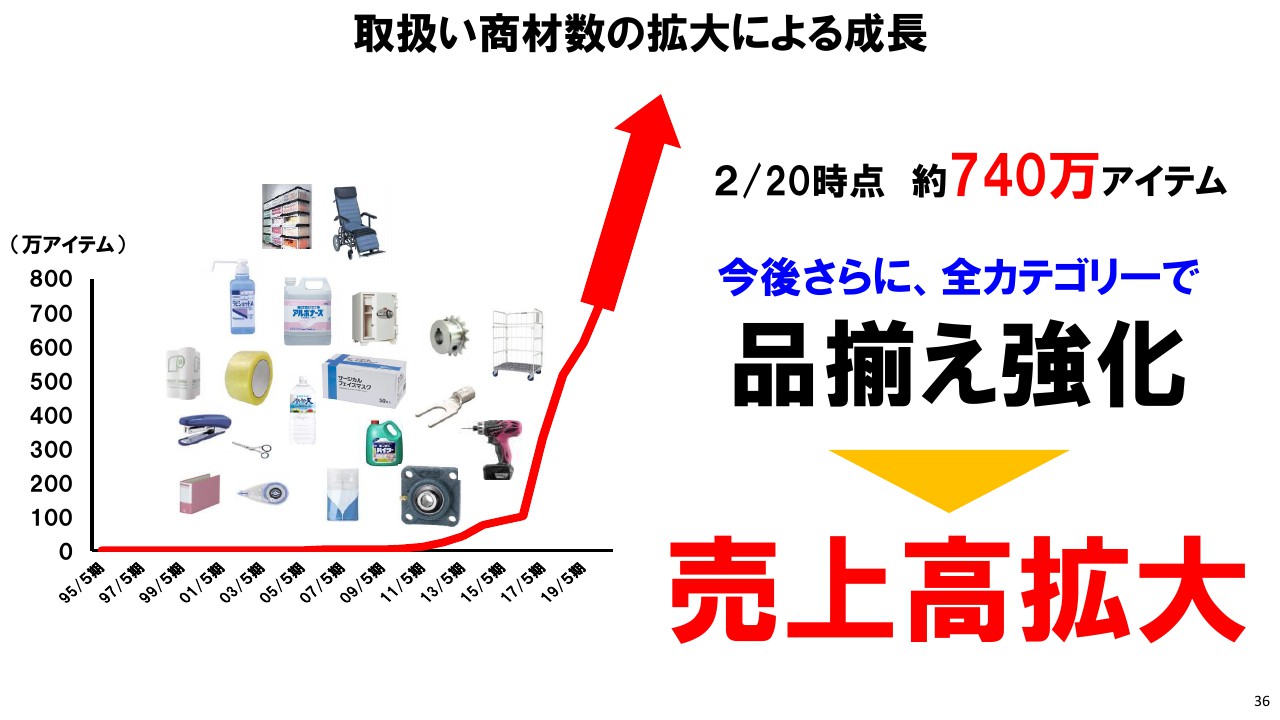

取扱い商材数の拡大による成長

次に、ロングテール商品の成長についてお話いたします。36ページは、ロングテール品を含めたBtoBの取扱い商材数にです。第2四半期終了時から30万アイテム増の740万アイテムとなっています。アスクルの強みの1つは幅広い業種のお客様基盤ですが、この幅広いニーズを捉え、売上高拡大を進めてまいります。

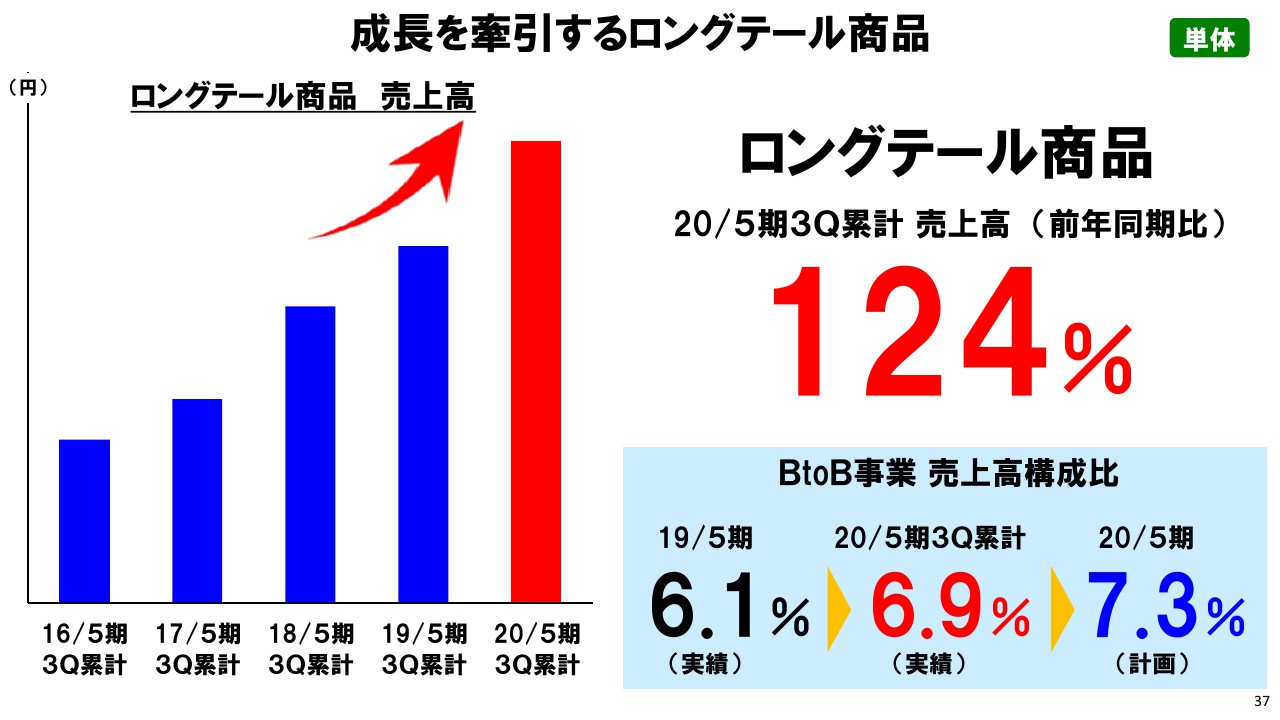

成長を牽引するロングテール商品

37ページは、ロングテール品の売上高の推移です。第3四半期累計は前年同期比で124パーセントと、引き続き高い成長を続けています。また、売上高構成比については、今期末で7.3パーセントを計画しているところ、第3四半期累計で6.9パーセントという進捗です。

ロングテール商品は、収益性が高く売上成長を牽引するとともに、収益拡大にも寄与いたしますので、引き続き取り組みを着実に進めてまいります。

検索エンジン経由の新規お客様拡大

最後に、Webの進化による売上高拡大についてです。39ページは、BtoBの新規お客様登録数です。検索エンジン経由のお客様登録数は、引き続き好調に伸びています。新規のお客様を獲得し続けることは、BtoBの成長の原動力ですので、引き続きWeb経由の新規顧客獲得に注力してまいります。

ネット広告により成長を加速

40ページは、BtoB事業の昨年対比の売上高増加要因を示しています。このように、ネット広告による売上高増が大きく貢献しています。先ほどのWeb上の新規獲得とネット広告との両輪で、成長を牽引してまいります。

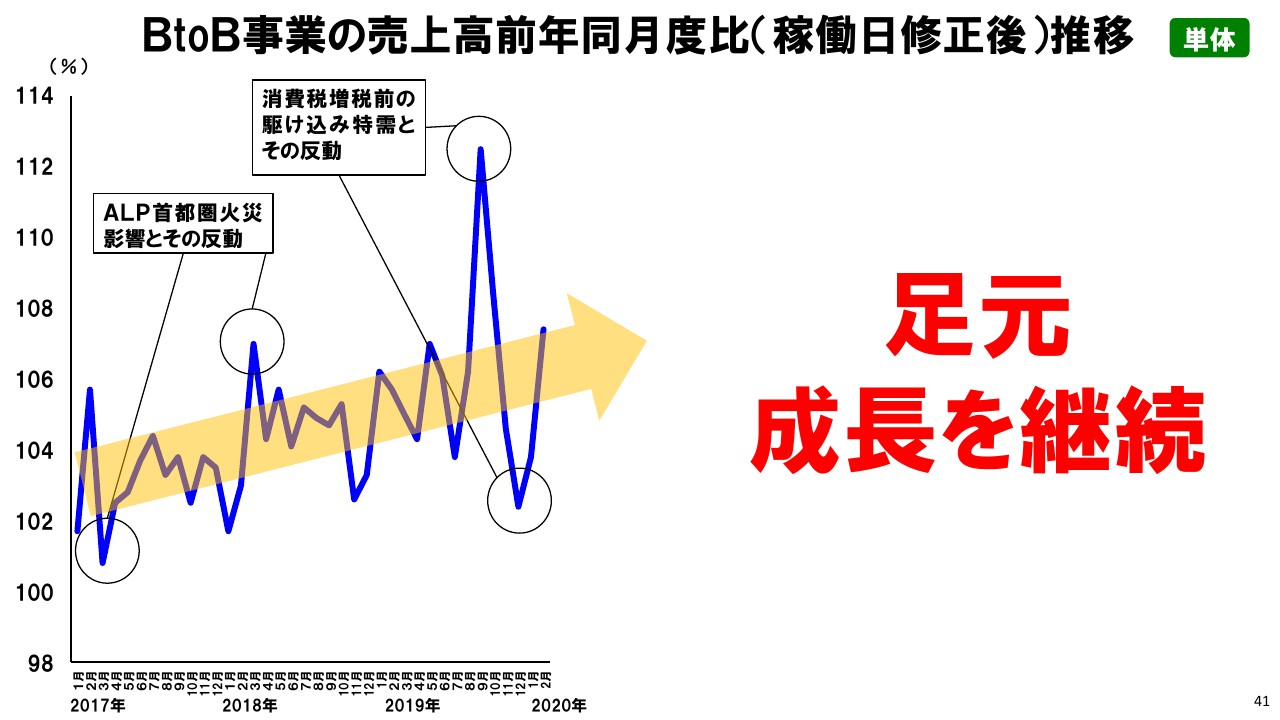

BtoB事業の売上高前年同月度比(稼働日修正後)推移

41ページは、BtoB事業の成長率です。第3四半期の最終月である2月度において、新型コロナウイルスの影響によるマスクや衛生用品などが大きく売上を伸ばした結果もあり、このような推移となっています。

BtoB事業の成長は堅調であるものの、今後の新型コロナウイルスの影響をしっかりと見極めてまいります。

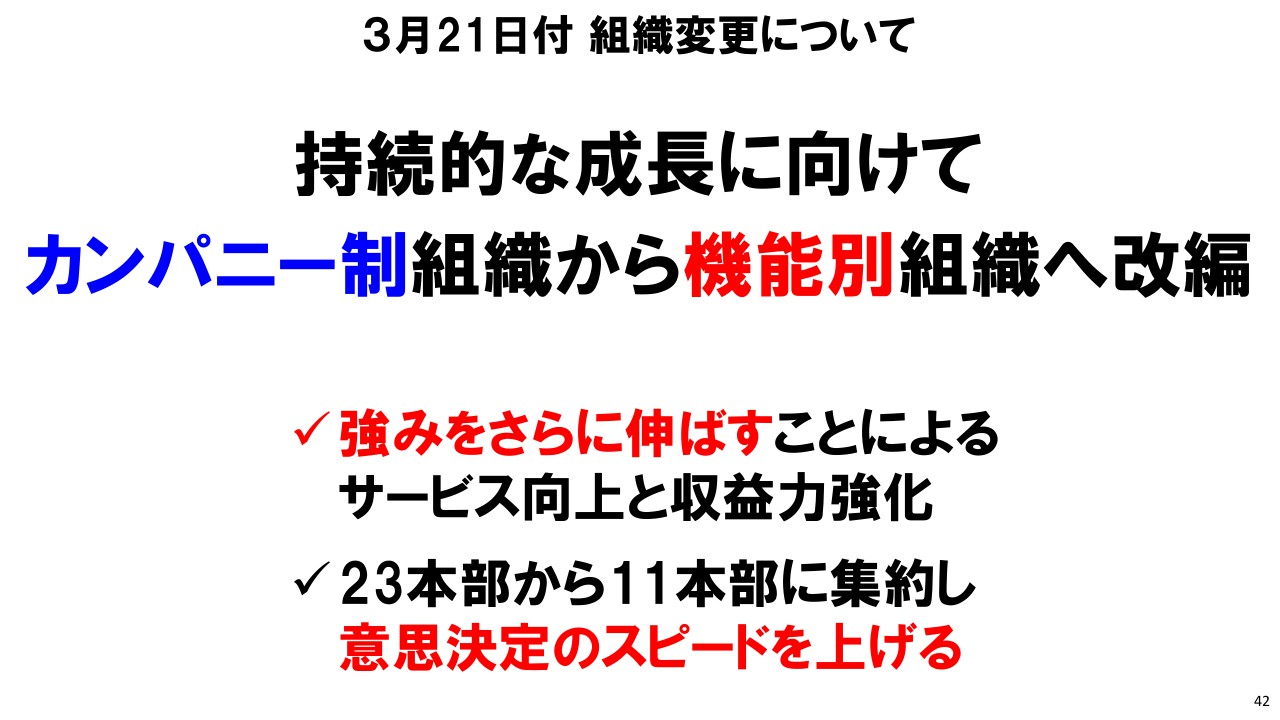

3月21日付 組織変更について

当社は2012年から、全社をBtoBカンパニー・BtoCカンパニーに分けて各事業を行ってまいりましたが、(2020年)3月21日より機能別組織へと改編いたします。これは、機能別にすることでアスクルの強みをさらに伸ばし、サービス向上と収益力強化を実現することを目的としています。また、本部についても23本部から11本部へと集約し、意思決定のスピードを上げ競争力を強めてまいります。

独立社外取締役4名の選任

最後のスライドです。

みなさまご存じのとおり、昨年(2019年)8月以降、当社は独立社外取締役が不在の状況が続いておりましたが、(2020年)3月13日に開催した臨時株主総会で、独立社外取締役4名を選任いたしました。私も指名報酬委員会メンバーとして、この4名の新任取締役とは何度もお会いし、対話を重ねたうえで候補者になっていただきました。

経歴・見識・経験・多様性のいずれの視点からも、これからのアスクルをともに強くしていく経営陣として大変心強く感じています。新経営陣でアスクルのガバナンスを再構築し、企業価値の向上を進めてまいります。スライドは以上になります。

先ほど玉井からもご説明いたしましたが、やはり現在の一番の事業上の課題は新型コロナウイルスによる影響への対応であり、業績影響への極小化に向けた対策を実行してまいります。

私からの説明は以上です。ありがとうございました。

新着ログ

「小売業」のログ