宇部興産、化学部門において需給環境の悪化が影響し全社で減収減益 通期連結業績予想は下方修正

藤井正幸氏:みなさん、こんばんは。宇部興産の藤井です。さっそくですが、本日発表した2019年度第3四半期連結決算についてご説明いたします。また、今年度の通期連結業績予想についても、本日修正発表していますので、これについてもあわせてご説明いたします。よろしくお願いいたします。

2019年度 第3四半期連結決算 連結対象会社

連結対象会社の異動については、連結子会社数が1社増、3社減のマイナス2社で69社、持分法適用会社は1社増加して26社となり、あわせて95社となっています。

(スライドの)右の、摘要欄増減の内訳です。一番上、減少のUBEコールトレーディング株式会社は、第2四半期ですでに発生していますが、石炭の当社への事業移管を行い、清算結了に伴って連結から外れたものです。

そのほかの連結子会社は2社減と1社増、持分法適用会社の1社増、この4社については、セラミックフィルタ事業を京セラ株式会社さまと合弁会社化することに伴い、再編が行われたことによる異動です。いずれの会社も連結業績への影響は軽微です。

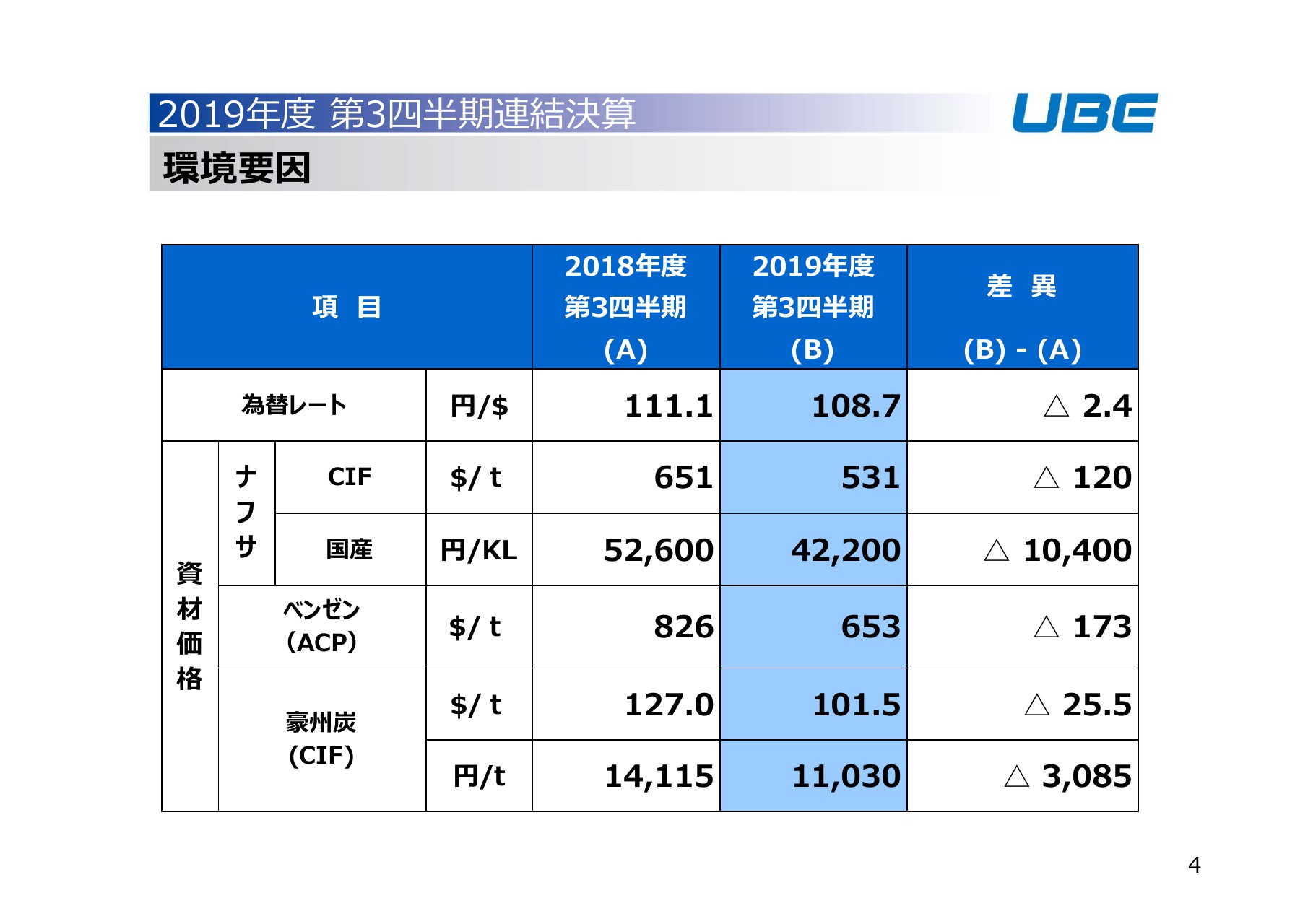

2019年度 第3四半期連結決算 環境要因

環境要因です。為替レートは第3四半期平均で108.7円で、前年同期に比べると若干の円高で推移しています。ナフサ・ベンゼン・豪州炭・石炭などの資材価格は、前年同期に比べると、それぞれ2割程度安い水準で推移してきたところです。

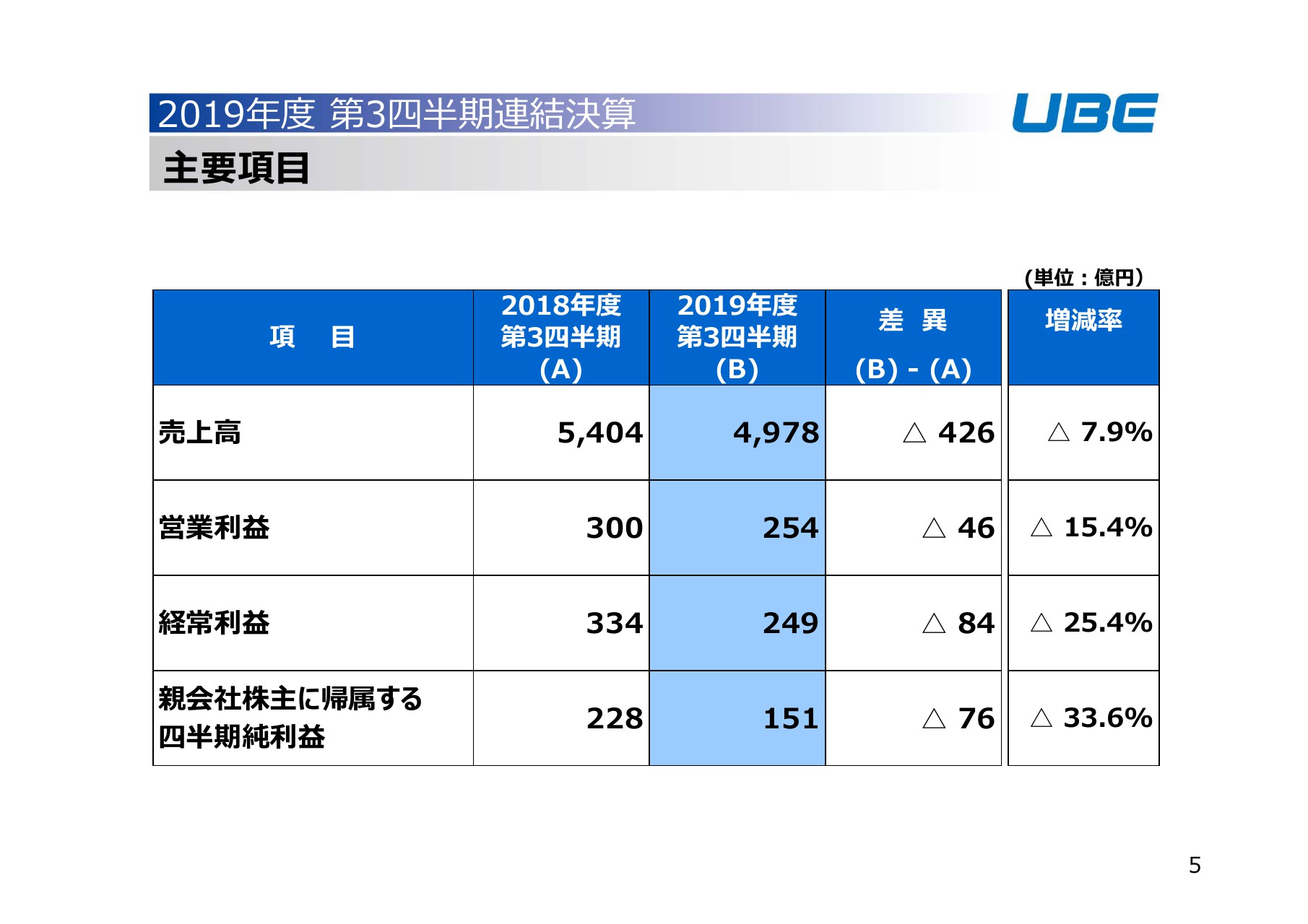

2019年度 第3四半期連結決算 主要項⽬

主要項目です。売上高は4,978億円となり、前年同期に比べて426億円の減収、率にして7.9パーセントの減、営業利益が254億円となり、前年同期比で46億円の減益、率にして15.4パーセントの減となっております。

経常利益は249億円で、前年同期比で84億円の減益、率にして25.4パーセントの減、親会社株主に帰属する四半期純利益は151億円で、前年同期比で76億円の減益、率にして33.6パーセントの減となり、減収減益という決算になりました。

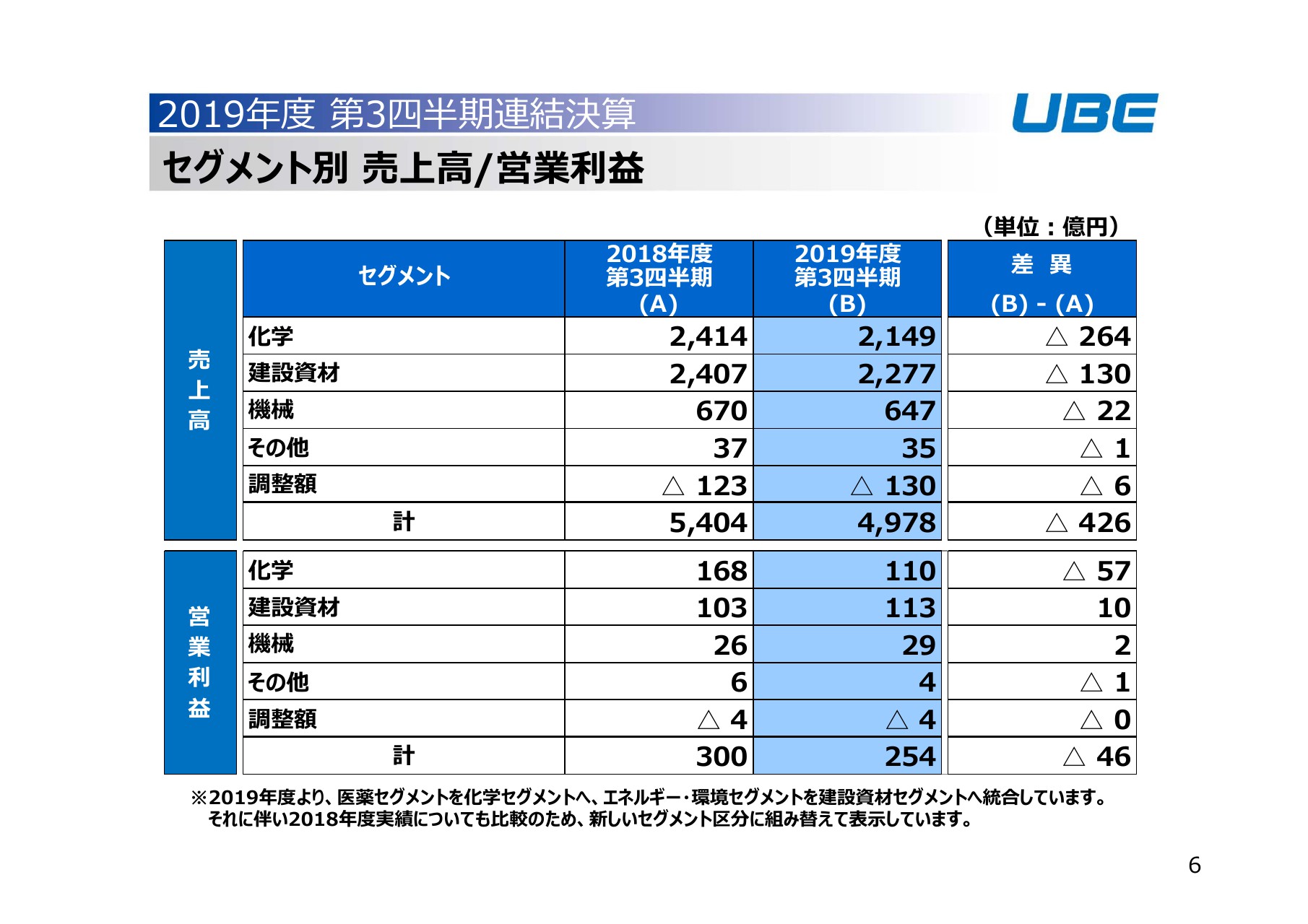

2019年度 第3四半期連結決算 セグメント別 売上⾼/営業利益

売上高/営業利益のセグメント別の内訳をお示ししています。

売上高は先ほど、「全体の合計で、前年同期比で426億円の減収」と申し上げました。ご覧のように、化学・建設資材・機械の3セグメント、3カンパニーとも減収というかたちになっています。化学で264億円の減収、建設資材で130億円の減収、機械で22億円の減収です。

(スライドの)その下の段は営業利益です。合計では、前年同期比で46億円の減益で、化学で57億円の減益が大きく効いているところです。建設資材は10億円増益、機械は2億円の増益となっています。

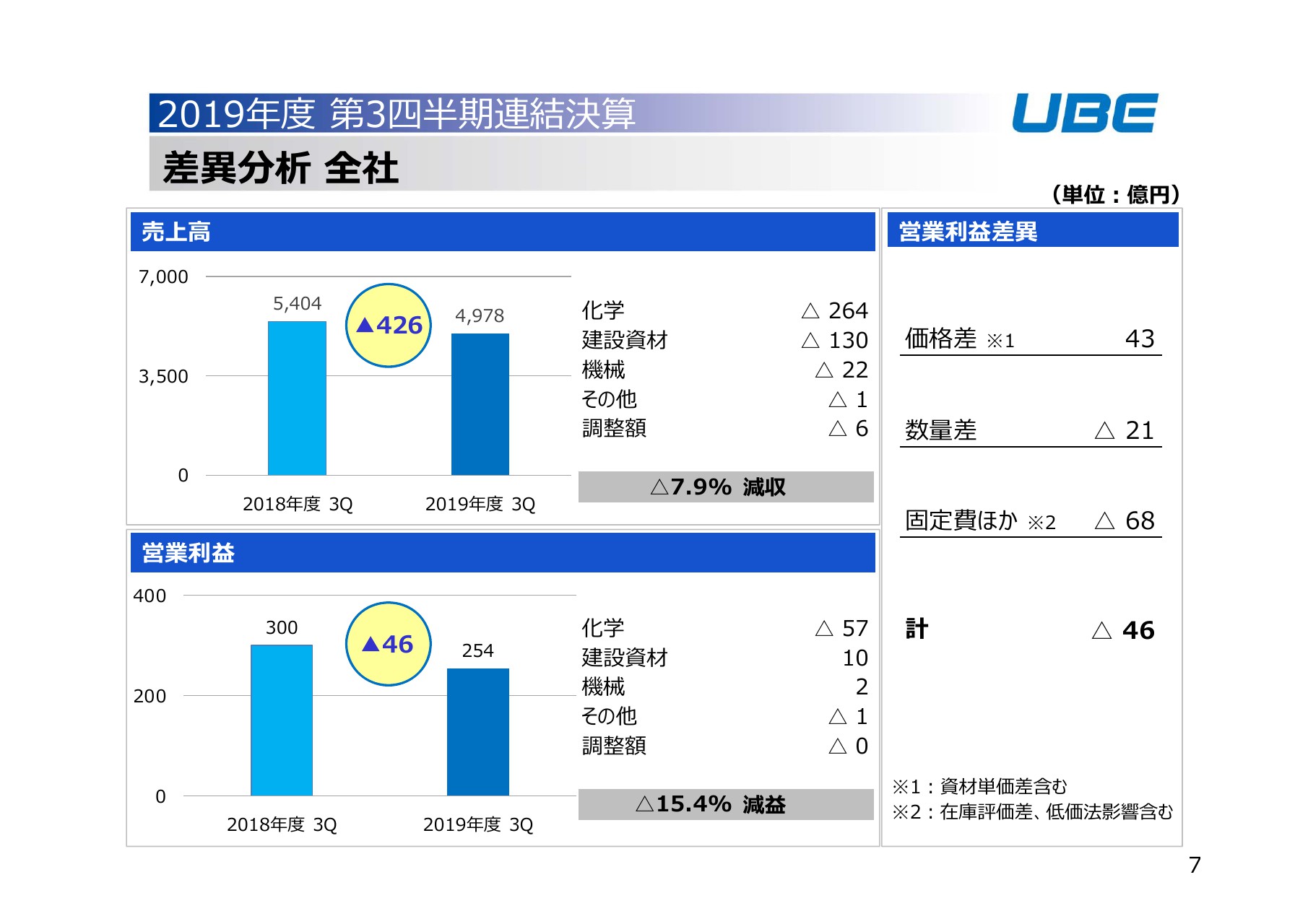

2019年度 第3四半期連結決算 差異分析 全社

(スライドの)左側の売上高・営業利益は、今ご説明したとおりです。右側の営業利益差異は、トータルで前年同期比で46億円の減益となっています。内訳としては、価格差でプラス43億円、数量差でマイナス21億円、固定費ほかでマイナス68億円となっています。

固定費ほかには、在庫評価差でマイナス39億円、低価法影響でマイナス5億円が含まれています。

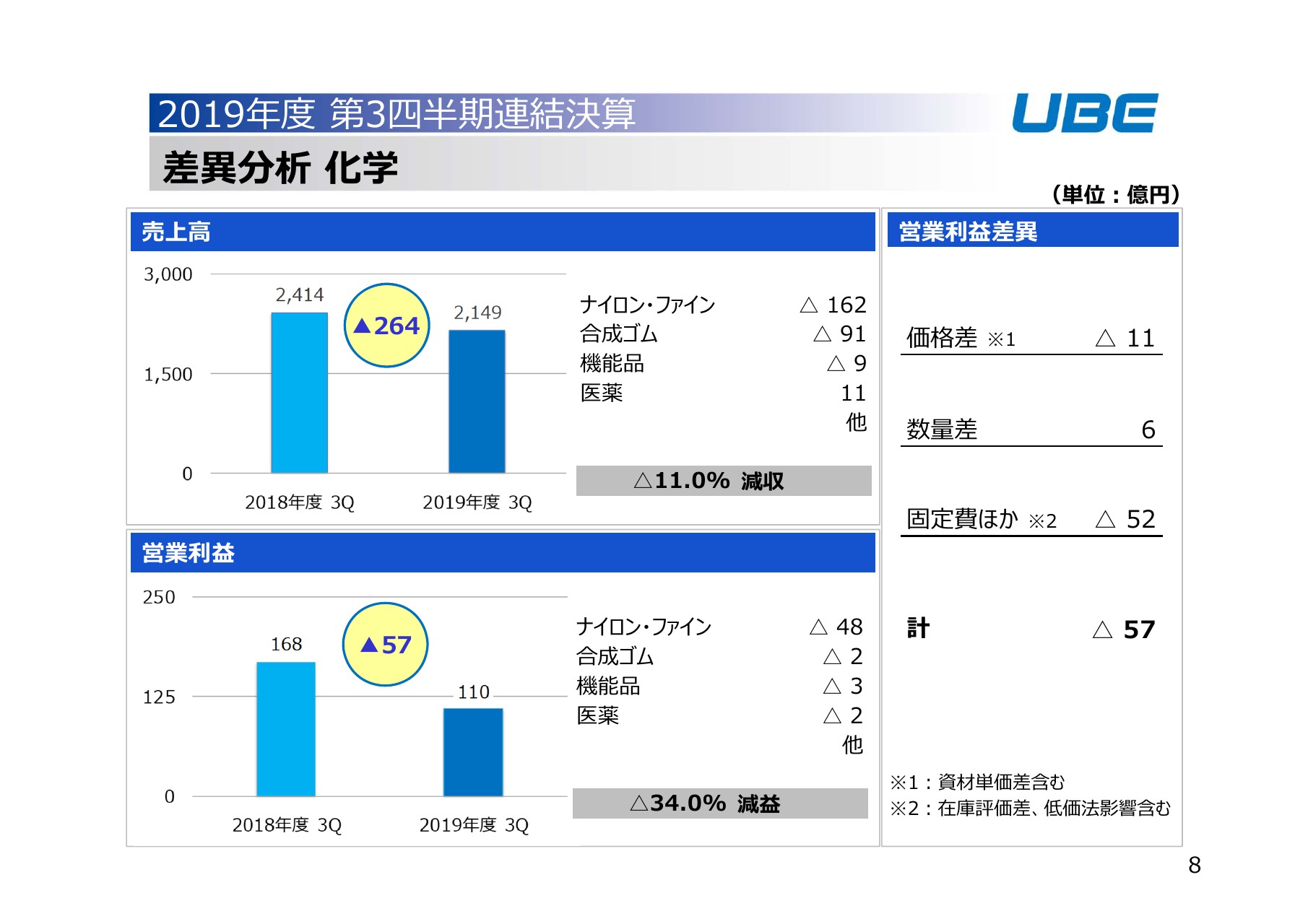

2019年度 第3四半期連結決算 差異分析 化学

これからセグメント等々となりますが、まずは化学部門の差異分析です。

化学部門売上高としては264億円の減収、11.0パーセントの減収になります。内訳はここにお示ししているとおりで、大きいものはナイロン・ファインの事業部門の162億円の減収です。なかでも、ナイロン・カプロラクタムの需給の環境の悪さ、それに伴う市況の悪化で、売上が大きく減収になっております。

合成ゴムも91億円の減収ですが、原料のブタジエンも製品価格も下がっているという、価格差によるところが大きいところです。数量も若干の減はありますが、主には価格要因です。機能品ではマイナス9億円の減収、医薬は11億円の増収です。

営業利益は化学トータルでマイナス57億円となり、34パーセントの減益でございます。内訳として大きいのが、ナイロン・ファインの48億円の減益であり、そのなかでもナイロン・ラクタムの地合の悪さを反映して、価格・数量面でマイナスが出ております。

合成ゴムについては、あまり大きくは変動しておらず、マイナス2億円となっています。機能品トータルではマイナス3億円ですが、ポリイミドは需要が非常に旺盛で数量拡大していますので、プラス要因で入っています。一方で、電池材料・電解液・セパレータなどの競争激化に伴う減益が若干上回っており、トータルでマイナス3億円となっています。

医薬については自社品・受託品ともに出荷は好調でしたが、ロイヤリティが前年同期比で減っているところで、マイナスの2億円です。

(スライドの)右側の営業利益差異の内訳でご覧いただきますと、価格差で11億円のマイナス要因となっており、ナイロン・ラクタム、セパレータ等の電池材料も価格差として入っています。一方で、BR・合成ゴム・ファインケミカル等は、価格差ではプラス要因になっています。

その下の数量差はトータルで6億円のプラスです。プラス要因としては、工業薬品は定修もないというところで数量増、ポリイミドの拡販、医薬の出荷好調などがあります。一方で、カプロラクタム・電池材料等が数量減でマイナス要因になっております。

固定費ほかでマイナス52億円が出ていますが、先ほど全社のところで申し上げました在庫評価差のマイナス39億円、低価法影響のマイナス5億円がすべて化学に含まれています。そのほか人件費・償却費などの固定費がアップしています。

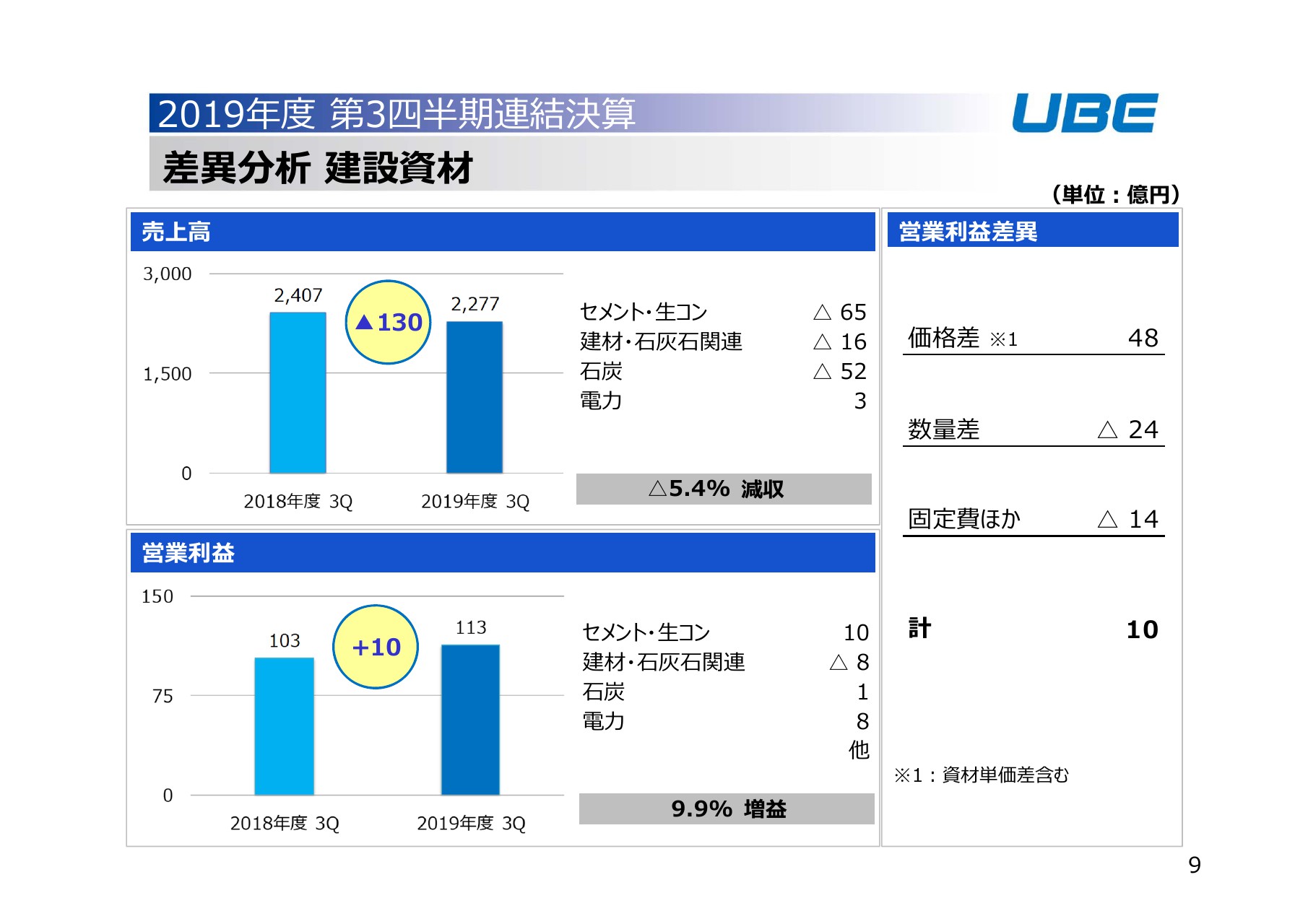

2019年度 第3四半期連結決算 差異分析 建設資材

建設資材トータルの売上としては130億円の減収、5.4パーセントの減収になっています。内訳はセメント・生コンで65億円の減収で、セメント・生コン内需が低迷している数量影響でのマイナスが出ています。

建材・石灰石関連でマイナス16億円と出ていますが、とくに子会社の宇部マテリアルズで扱っている、カルシア・マグネシア等の石灰石製品の販売が、対前年で減っている数量影響が入っています。

石炭でマイナス52億円が出ています。石炭の価格下落による価格差の影響や、直行の販売炭の数量が少し減っていることなどによる影響も出ているところです。

(スライドの)下の段の営業利益ですが、建設資材トータルでは10億円の増益、9.9パーセントの増益になっています。セメント・生コンでのプラス10億円は、石炭価格が下落によるコストダウンの影響です。

建材・石灰石関連でのマイナス8億円は売上でも申し上げましたが、宇部マテリアルズの石灰石製品などの販売減の影響が大きいところです。電力は余剰電力の売電分の増加等々があり、プラスが出ている状況です。

右側の営業利益差異は、価格差としては48億円のプラスとなっています。石炭が下がっているプラス面や、生コンや宇部マテリアルズ等は去年から価格是正を図ってまいりましたこともあり、価格差としてはプラスが出ている状況です。

一方で、数量差はマイナス24億円でございます。セメント・生コンも数量としては内需減退によってマイナスになっていますし、宇部マテリアルズの石灰石関連製品は数量がマイナスになっております。

固定費ほかでマイナス14億円が出ていますが、今年度はIPPの定修がある年でしたので、補修費の増加といった部分がここのマイナスに入っています。そのほか、人件費・償却費といった固定費も若干増えているといった影響もあります。

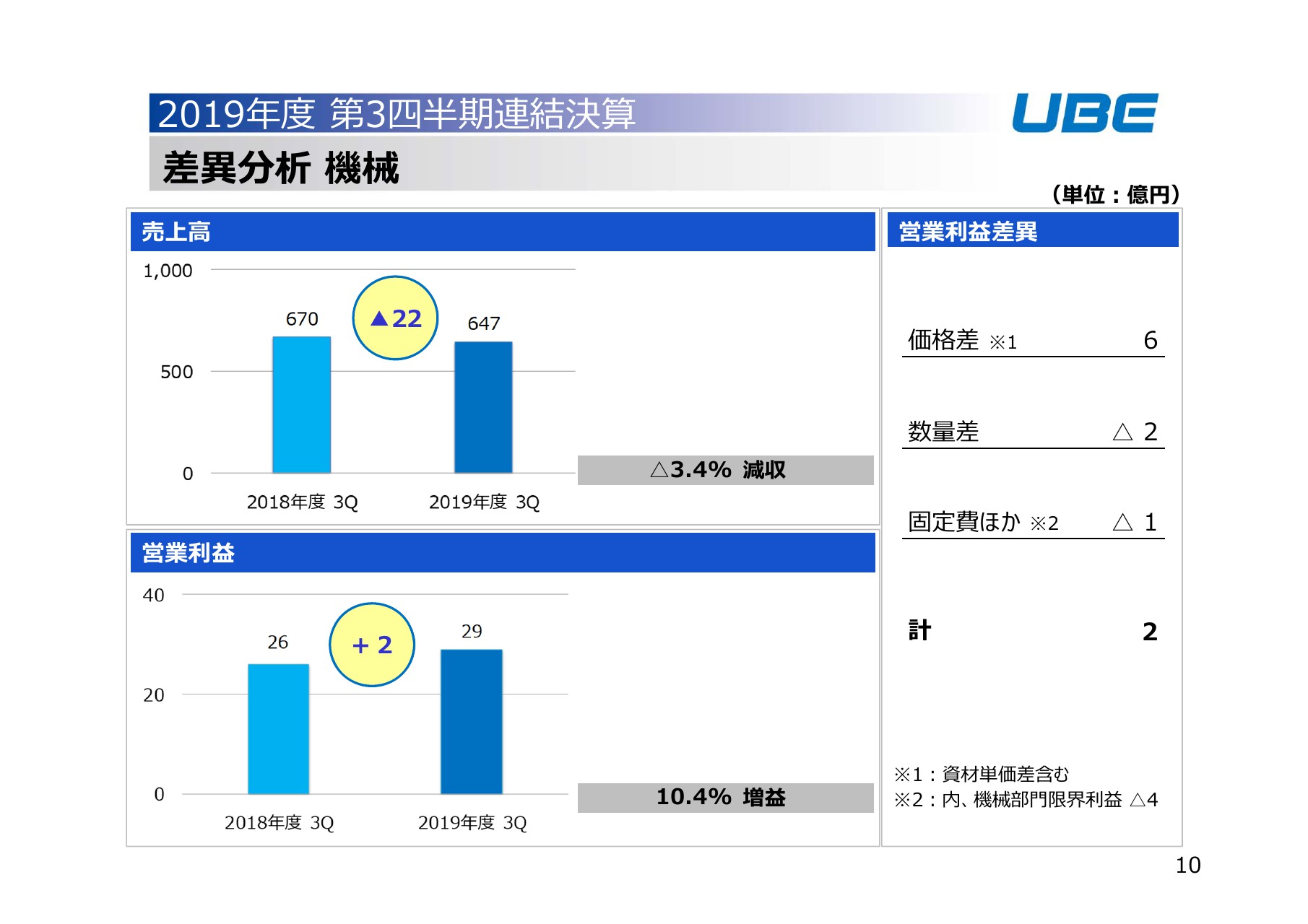

2019年度 第3四半期連結決算 差異分析 機械

機械はトータルの売上で22億円の減収、3.4パーセントの減収になっています。産業機械の出荷が前年に比べると若干少ないといった影響がございますが、主には製鋼品の原料のスクラップの価格が下がっており、製品価格にも反映されて製鋼品の価格要因でのマイナスが大きいところとなっています。

営業利益は2億円ほど増益になっています。産業機械は出荷減で若干マイナスがございますが、スクラップ価格に比べると製品価格がそれほど下がっていないといったこともあり、製鋼品のプラスが残っております。

(スライドの)右の差異をご覧いただきますと、価格差でのプラス6億円が製鋼品に関するものです。数量差のマイナス2億円も製鋼品でプラス要因が出ております。機械の原価利益を含めて、固定費ほかでマイナス1億円という内訳です。

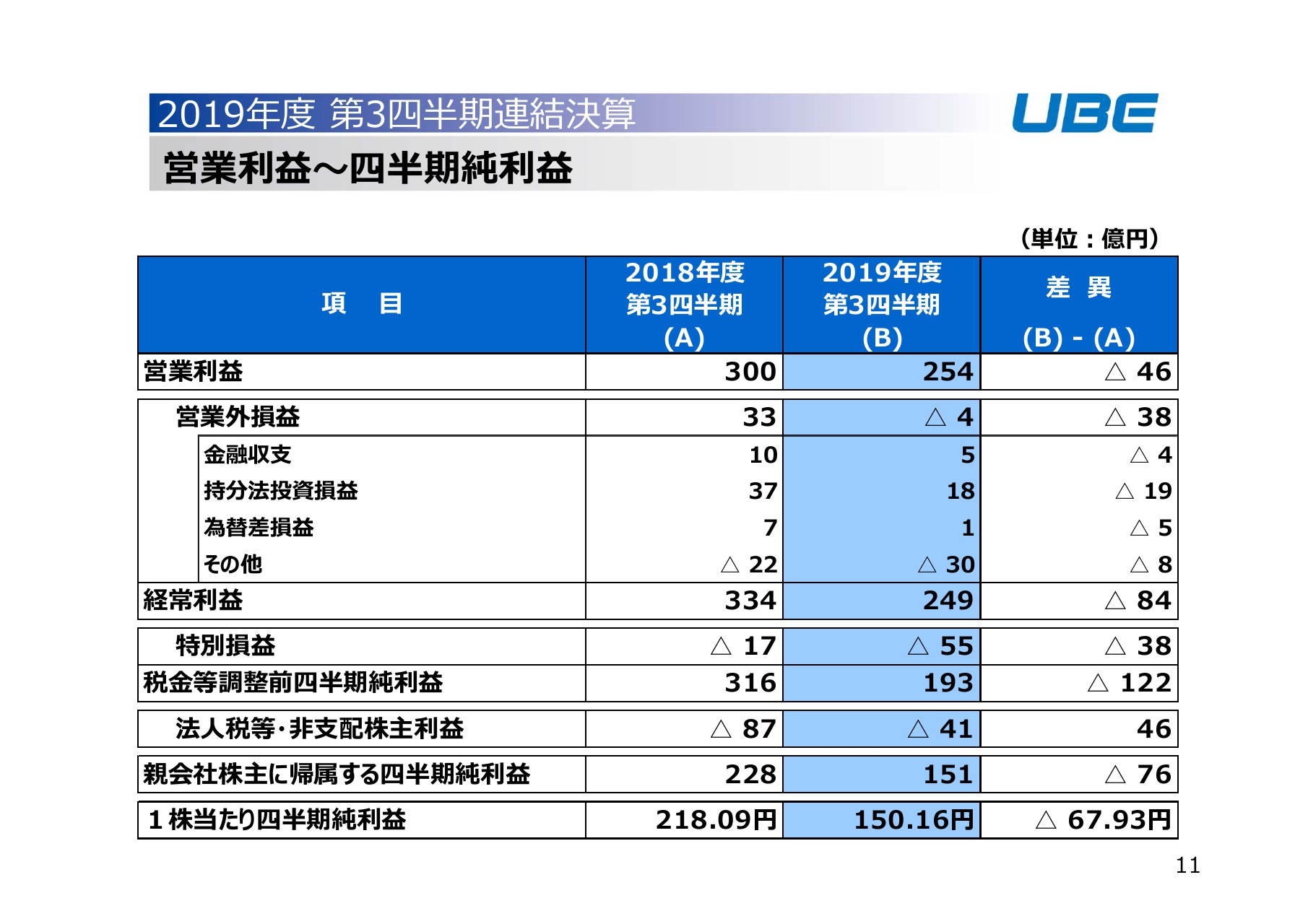

2019年度 第3四半期連結決算 営業利益〜四半期純利益

営業外損益以下です。営業外損益はマイナス4億円、前年同期との差異としてはマイナス38億円と、大きく出ています。

内訳をご覧いただきますと、大きいところは持分法投資損益でマイナス19億円という差が出ています。2018年度にABS樹脂事業の統合を行った関係で、昨年度出た会計上の一過性の営業外のプラスといった特殊要因がなくなっていますので、そことの差としてマイナスが出ております。これらの営業外損益の差異は、ほとんどは第2四半期までに発生している差異、とご理解いただければと思います。

特別損益では、実績値としてマイナス55億円、対前年同期では38億円ほどマイナスが増えています。こちらはゴルフ場事業の譲渡を第3四半期に意思決定いたしました。これに伴い、減損損失の46億円のマイナスを、第3四半期に計上しています。この影響が特別損益のマイナスの大きなところです。

親会社株主に帰属する四半期純利益が、最終的に151億円での着地になりました。

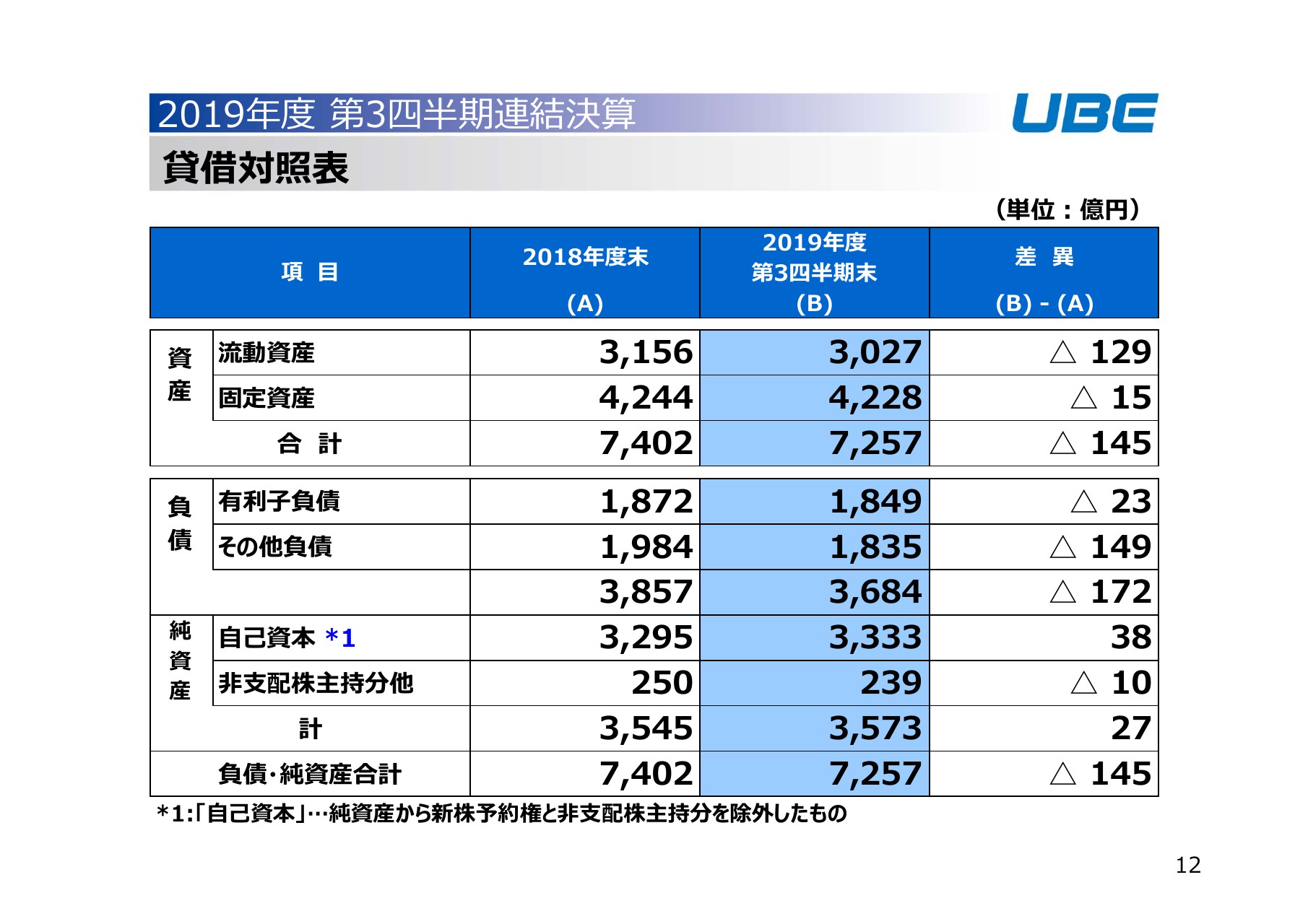

2019年度 第3四半期連結決算 貸借対照表

総資産は期末で7,257億円で、前年度末と比べて145億円ほど減少しています。流動資産のなかの売掛債権等が減少している部分が反映されています。

純資産については、自己資本が3,333億円で、前期末から38億円の積み増しとなっています。本年度は45円の中間配当を実施していますので、その配当支払い後として38億円の上積みになりました。

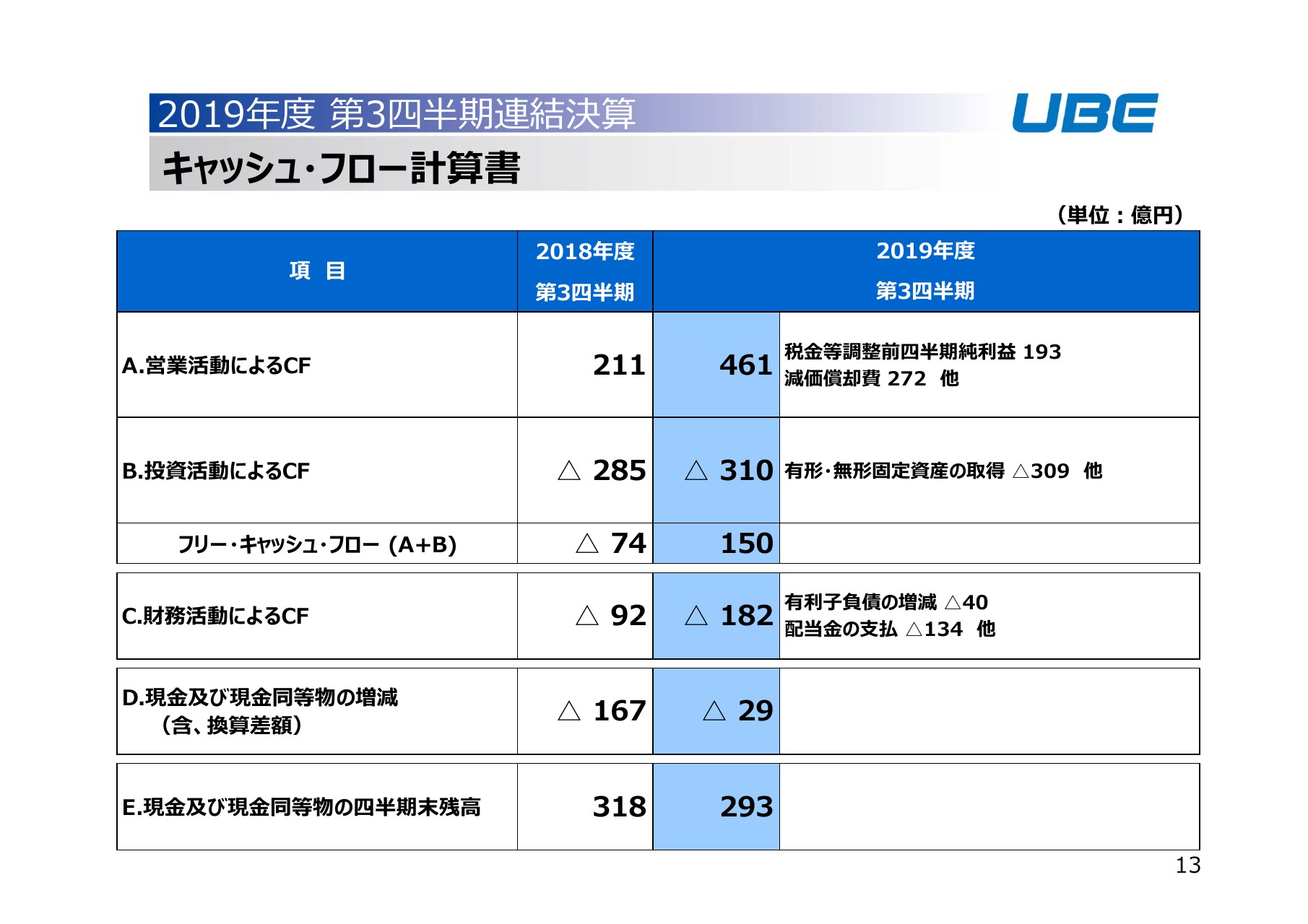

2019年度 第3四半期連結決算 キャッシュ・フロー計算書

営業活動によるCFがプラス461億円、投資活動によるCFがマイナス310億円で、フリー・キャッシュ・フローは差し引き150億円のプラスとなっています。これを配当金の支払、有利子負債の削減に充当し、現金及び現金同等物の四半期末残高は293億円ということです。

以上が、第3四半期の連結決算の主要なポイントでございます。引き続き、通期連結業績予想をご説明いたします。

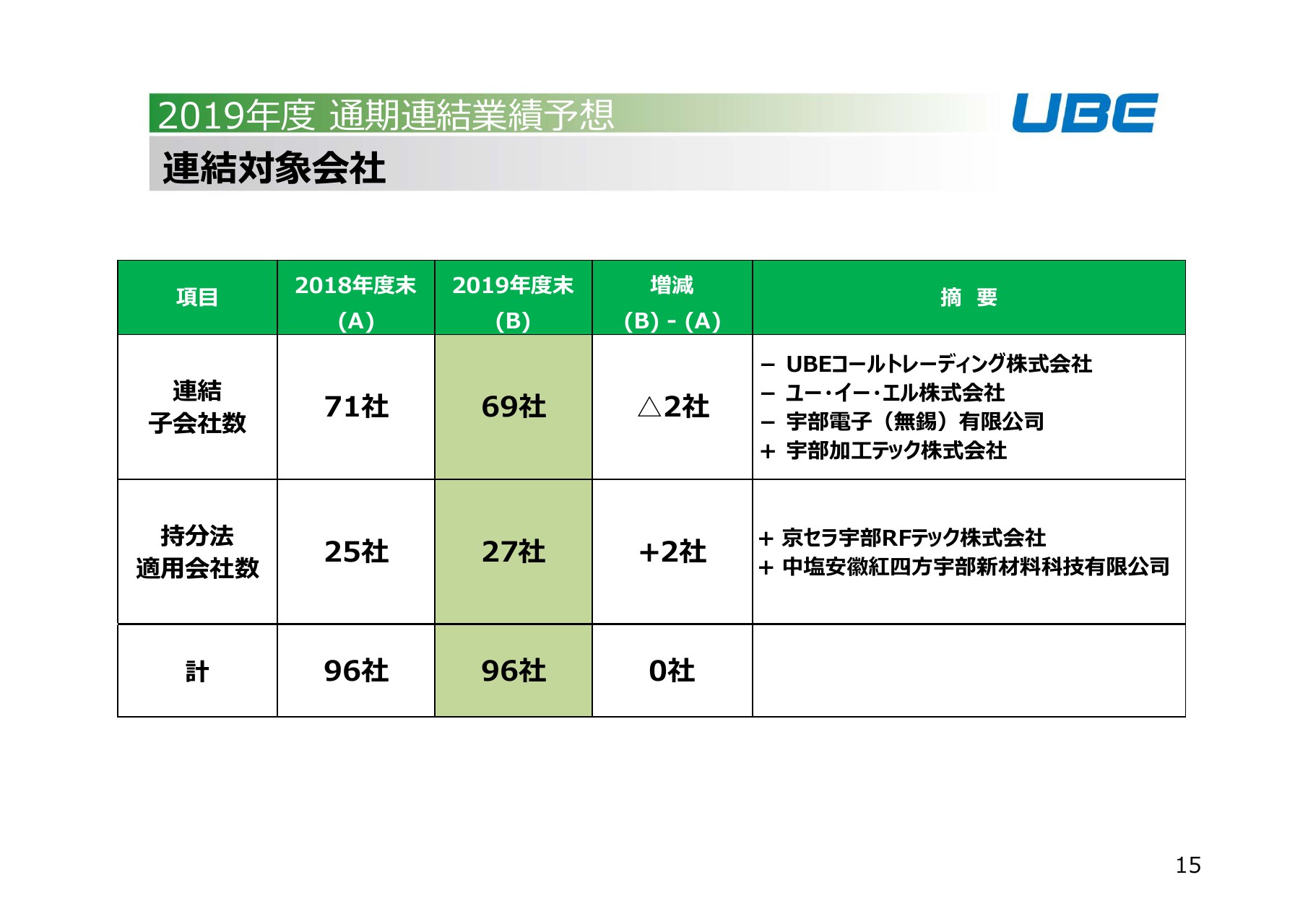

2019年度 通期連結業績予想 連結対象会社

連結対象会社については、第4四半期の見通しとしては、持分法適用会社が1社増えるというところです。摘要の一番下ですが、中塩安徽紅四方宇部新材料科技有限公司は、中国における高純度DMCの合弁会社になります。当社は40パーセント出資で、第4四半期の営業運転に向けて準備を進めている状況ですが、こちらも連結業績への影響は軽微です。

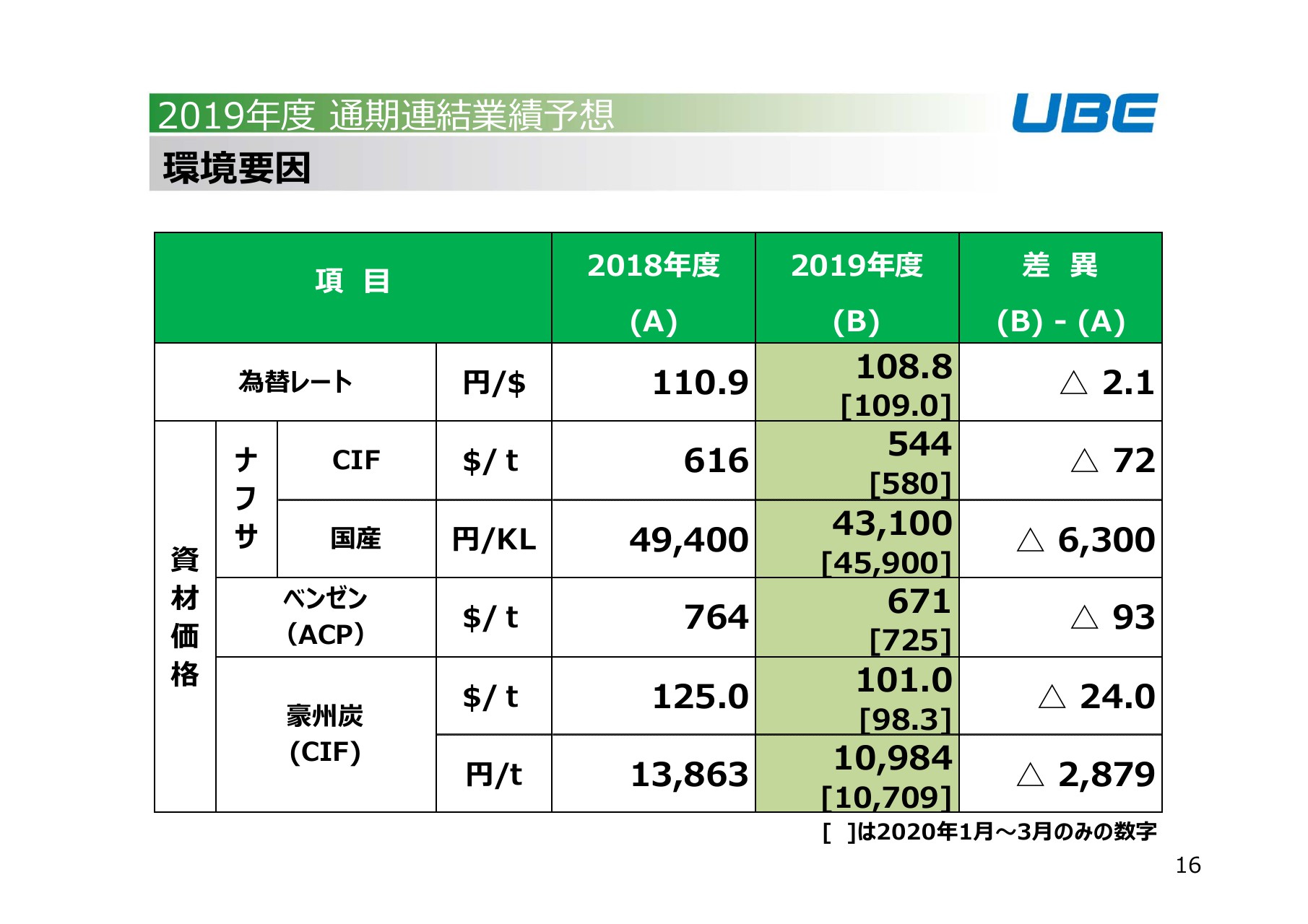

2019年度 通期連結業績予想 環境要因

2019年度の欄をご覧ください。上の段が通期、下の[]がついている段が第1四半期から第3四半期、第4四半期の想定です。為替レート・資材価格は、ほぼ足元の水準を想定して前提を置いています。

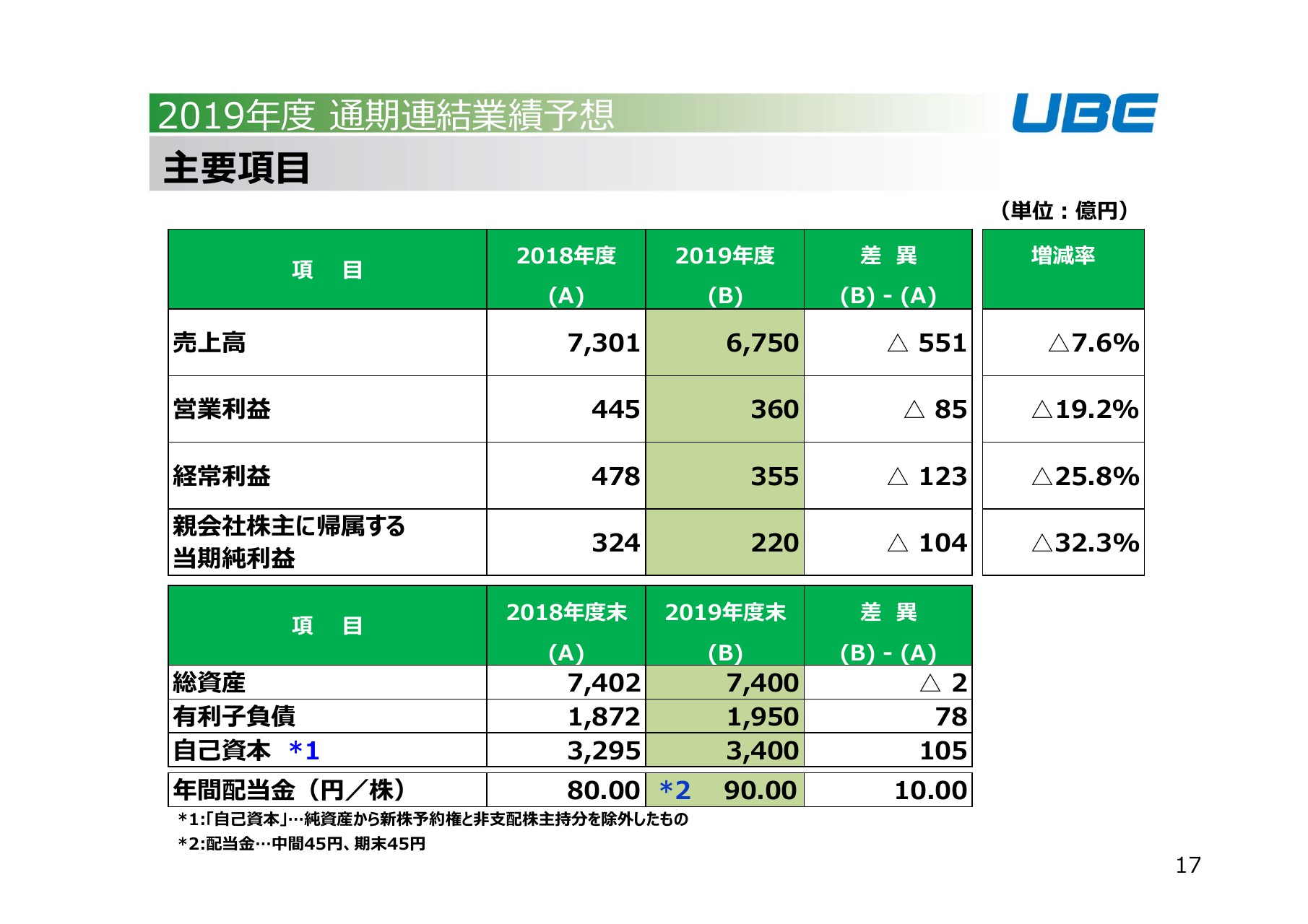

2019年度 通期連結業績予想 主要項⽬

主要項目です。前回、10月28日に業績予想を修正発表していますが、その直近の予想に比べ、売上・利益項目を下方修正したかたちになっていますので、減収減益幅が拡大するような修正になりました。

修正後の通期予想については、売上高が6,750億円と、前回の業績予想から300億円ほど下方修正になっています。営業利益は360億円で同じく前回の予想から60億円の下方修正、経常利益が355億円で同じく前回から55億円の下方修正、親会社株主に帰属する当期純利益が220億円で同じく前回から55億円の下方修正になっています。

経常利益・当期純利益の見直し幅が同じになっていますが、先ほど第3四半期でご説明したように、特別損益にゴルフ場事業譲渡に伴う減損損失のマイナス分が織り込まれていますので、同じく55億円の下方修正になったということです。

総資産・有利子負債・自己資本等のB/S項目はご覧のとおりです。年間配当については年間90円配当と、前回からの予想を据え置きとさせていただいています。中間配当は45円で実施していますが、期末配当45円を加えて、通期で90円の配当を計画しております。

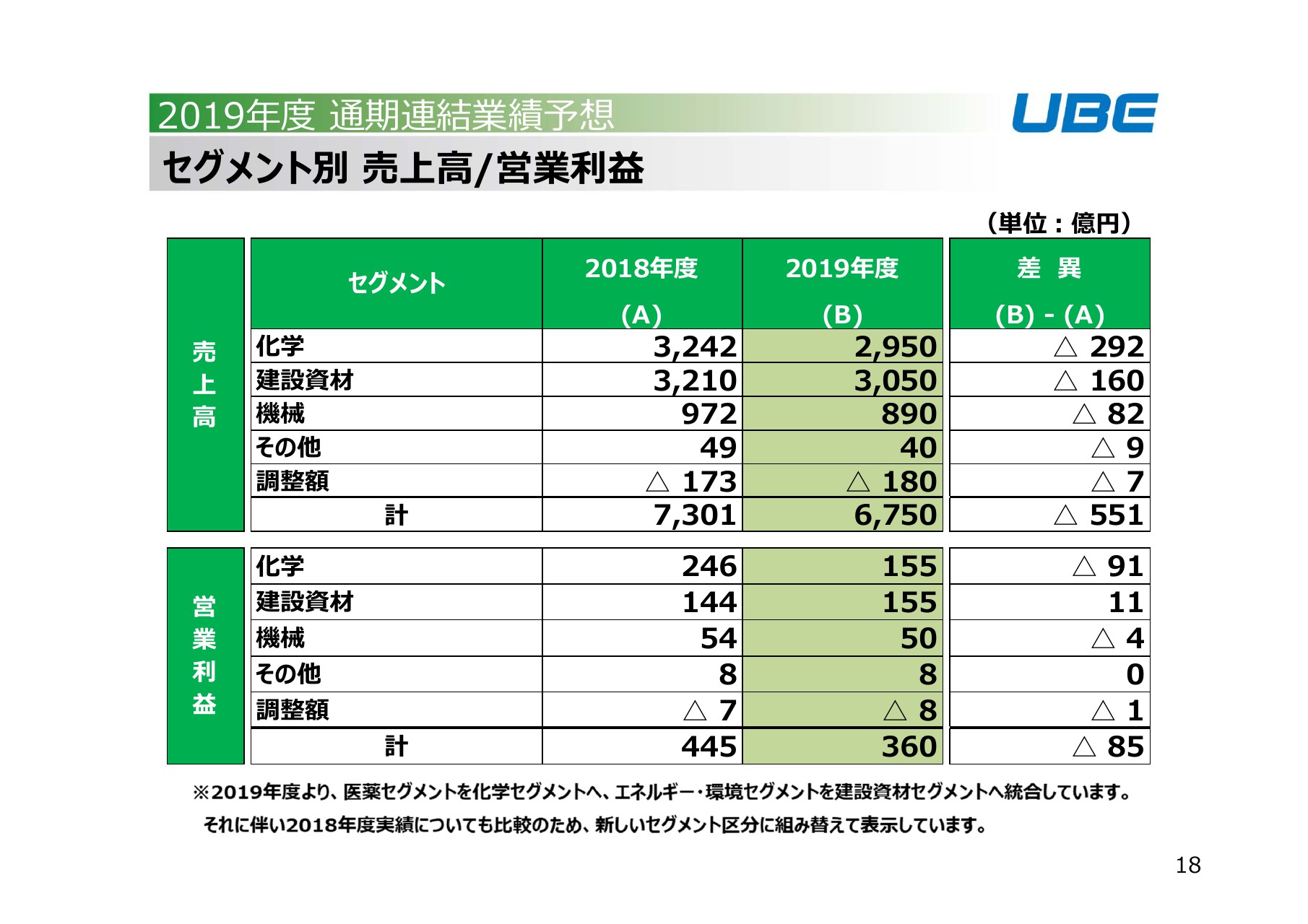

2019年度 通期連結業績予想 セグメント別 売上⾼/営業利益

売上高としては化学セグメントで2,950億円と、前回予想から100億円ほど下方修正しています。建設資材は3,050億円で、同じく150億円の下方修正、機械が890億円で、同じく40億円という見直しを行っています。

営業利益については化学部門が155億円で、前回予想から50億円の下方修正、建設資材は155億円で、前回予想から10億円の下方修正を行い、トータル営業利益としては60億円の下方修正になっています。

修正の主なポイントですが、化学の部門で申し上げますと、ナイロン・ラクタムの引き続き需給の弱い環境が続いているところがあります。前回は下期に一定程度の回復を見込む前提にしていましたが、第3四半期でそういった状況になっていないところを踏まえ、下期の状況を見直したことが大きなポイントです。

建設資材については、セメント・生コンが当初の想定から下振れをしていること、宇部マテリアルズの石灰石製品販売が対前期で減少していること、といった状況が続いていることを反映しています。

機械については、売上・出荷の状況等を踏まえて見直しを行っていますが、損益上営業利益は、機械は据え置きのままで大丈夫そうだというところです。

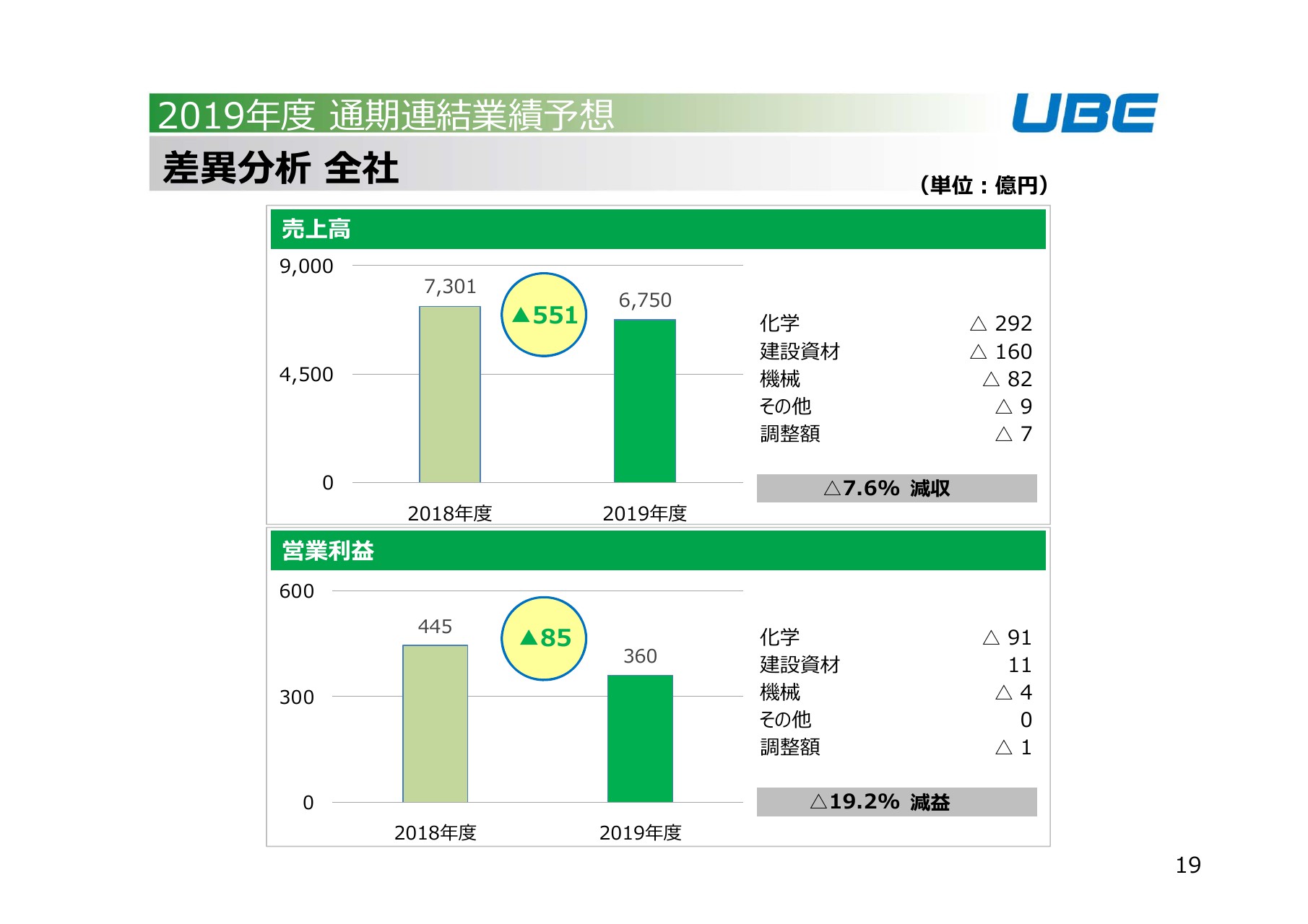

2019年度 通期連結業績予想 差異分析 全社

このスライドですが、前のページの内訳をお示ししていますので、省略いたします。

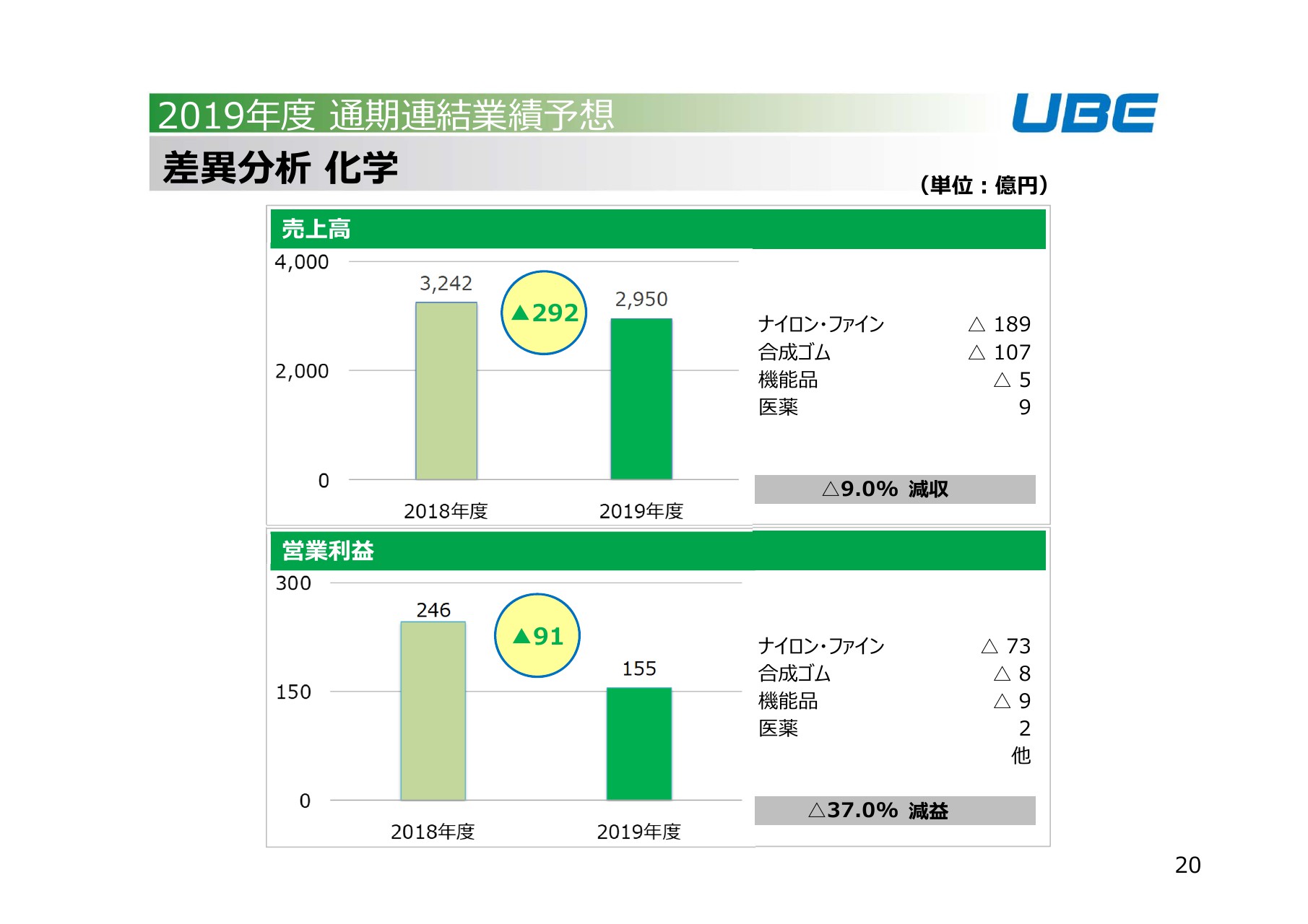

2019年度 通期連結業績予想 差異分析 化学

化学部門の差異分析で、売上高は292億円の減収見込みです。大きいのはナイロン・ファイン、合成ゴムで、第3四半期までの状況が引き続き継続すると見ております。

営業利益は91億円の減益という予想で、ナイロン・ファインのマイナス要因が大きく、傾向としては第3四半期までの傾向が続いている状況です。

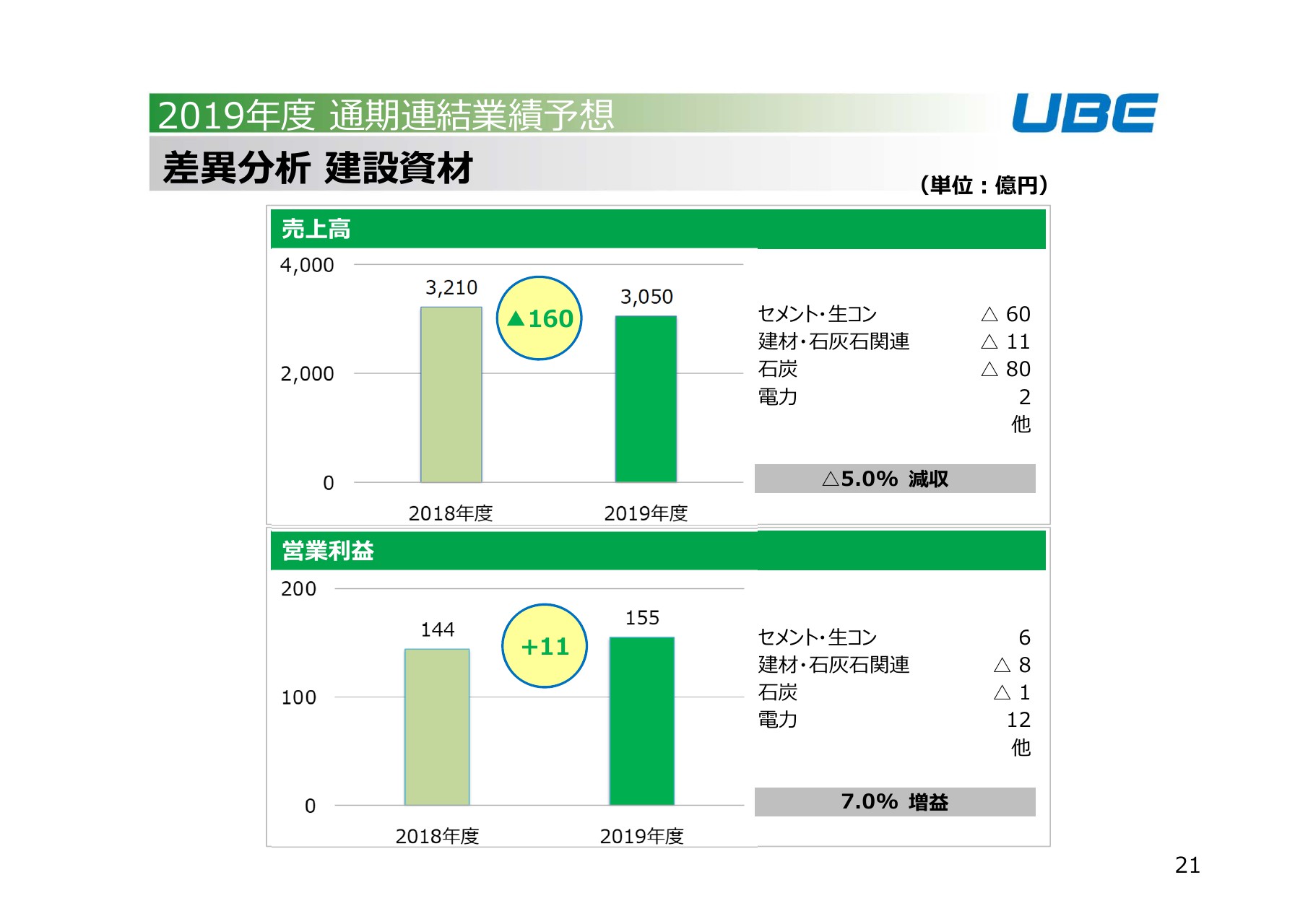

2019年度 通期連結業績予想 差異分析 建設資材

建設資材です。売上高が160億円の減収予想で、大きいのがセメント・生コンの内需が低調であること、石炭の価格が下がっていること、販売数量の減少等を反映したものです。

営業利益については11億円の増益を見込んでいますが、セメント・生コン、電力等で石炭価格下落のメリットがプラスである一方で、宇部マテリアルズの製品の数量減で建材・石灰石関連がマイナスとなっています。これも傾向としては、第3四半期までと同じような傾向です。

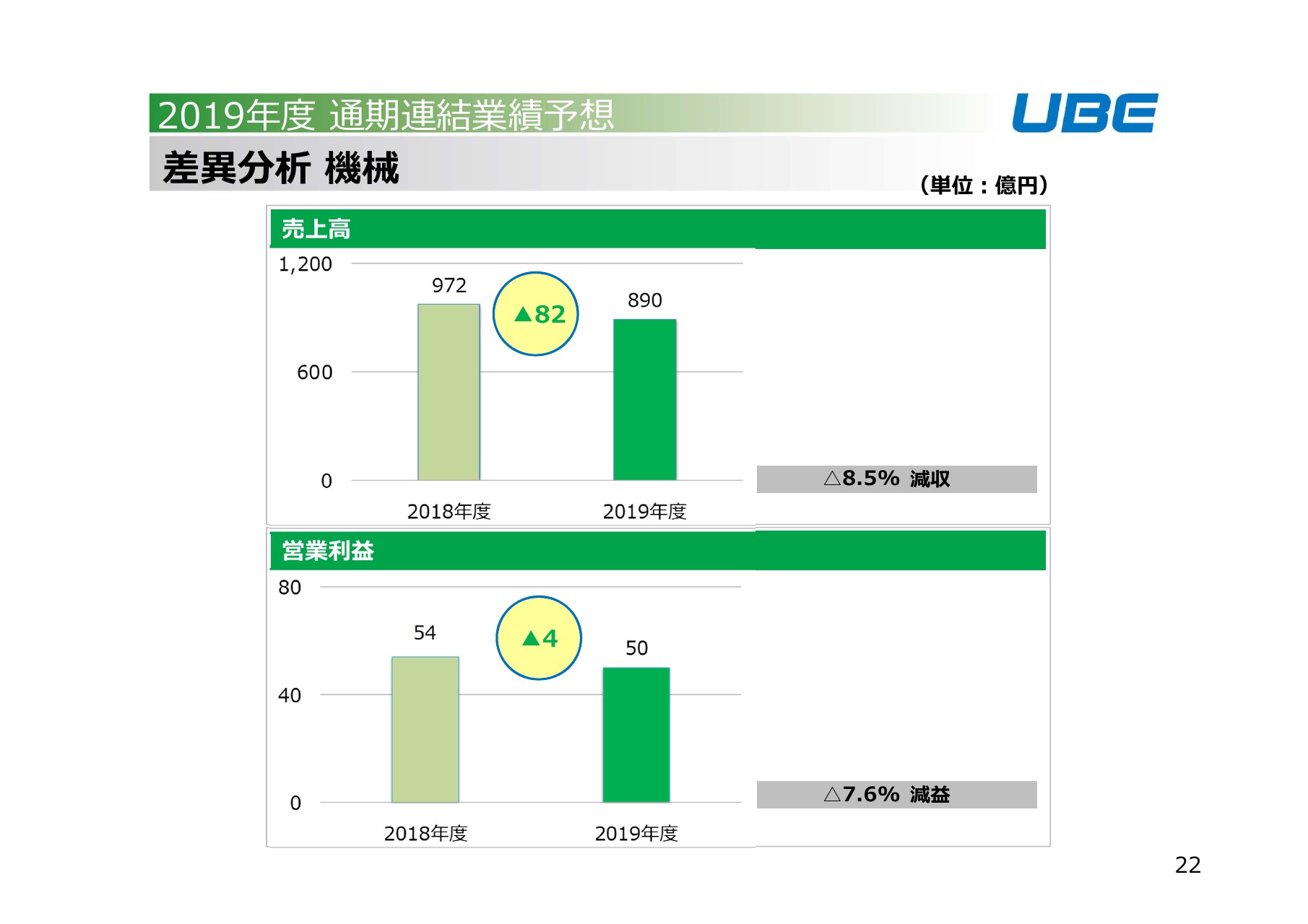

2019年度 通期連結業績予想 差異分析 機械

機械も傾向としては同じような傾向です。製鋼品の価格要因での減収、機械製品の出荷等が、翌期への後倒しも含めて出荷減となって減収要因になりました。

営業利益については、製鋼品のプラス要因がございますが、機械の出荷減等に伴うマイナスが少し上回ってマイナス4億円となる見通しを立てています。

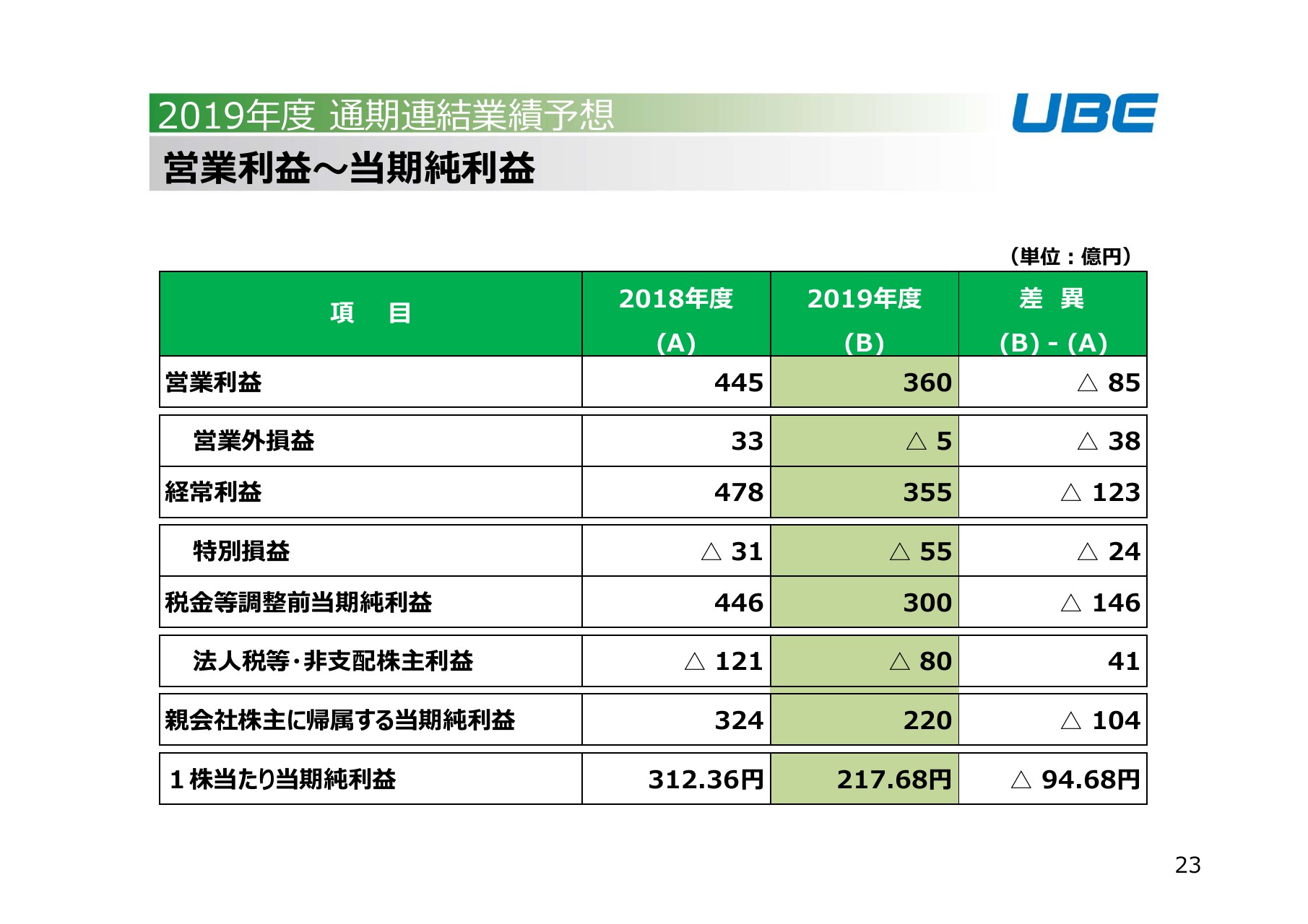

2019年度 通期連結業績予想 営業利益〜当期純利益

営業外損益以降ですが、第4四半期については、営業外損益・特別損益ともに新たに大きな変動要因は、今のところは見ていません。すなわち、第3四半期までの絶対値がほぼほぼここに出てくる、ということです。そうしたところで、経常利益が355億円、親会社株主に帰属する当期純利益で220億円を着地点と見ています。

それ以降には参考資料等をお付けしていますので、こちらはご覧になっていただければと思います。長くなりましたが、私からの説明は以上でございます。

新着ログ

「化学」のログ