そーせいG、通期での黒字を達成 一時金・マイルストンの受領に加え慎重なコスト管理が奏功

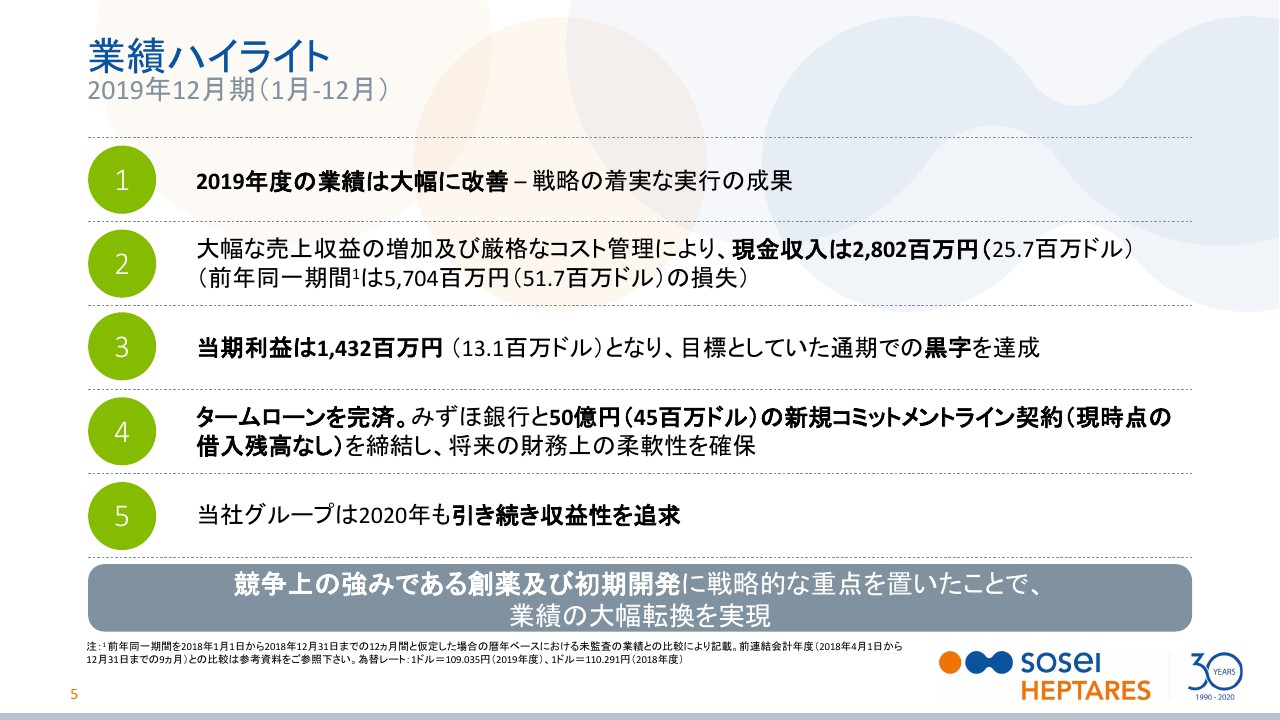

業績ハイライト

クリス・カーギル氏:本日は、当社の決算説明会にご参加いただき、ありがとうございます。CFOのクリス・カーギルです。

2019年度は、年初に掲げた戦略目標をすべて達成し、素晴らしい1年となったことを大変嬉しく思います。戦略を着実に実行したことで、業績は大幅に改善しました。今期は大幅な現金収入をあげることができました。

これは、当社のビジネスがキャッシュフローを生み出していることを端的に示しています。また、当期利益も非常に好調なものとなりました。好調な業績により、2019年度中にタームローンを完済することもできました。よって、現在、借入金はありません。

私たちは、2019年度に達成したことに非常に満足しています。2020年度も引き続き収益性を追求し、持続可能な成長につながるビジネスモデルを追求してまいります。

あらかじめお断りしておきますが、当社は前会計年度より、会計基準日を12月31日に変更しています。そのため、前年度の会計期間は9ヶ月となり、比較が困難です。したがって、本日は2019年12月31日までの12ヶ月と、2018年12月31日までの12ヶ月を比較してご説明します。

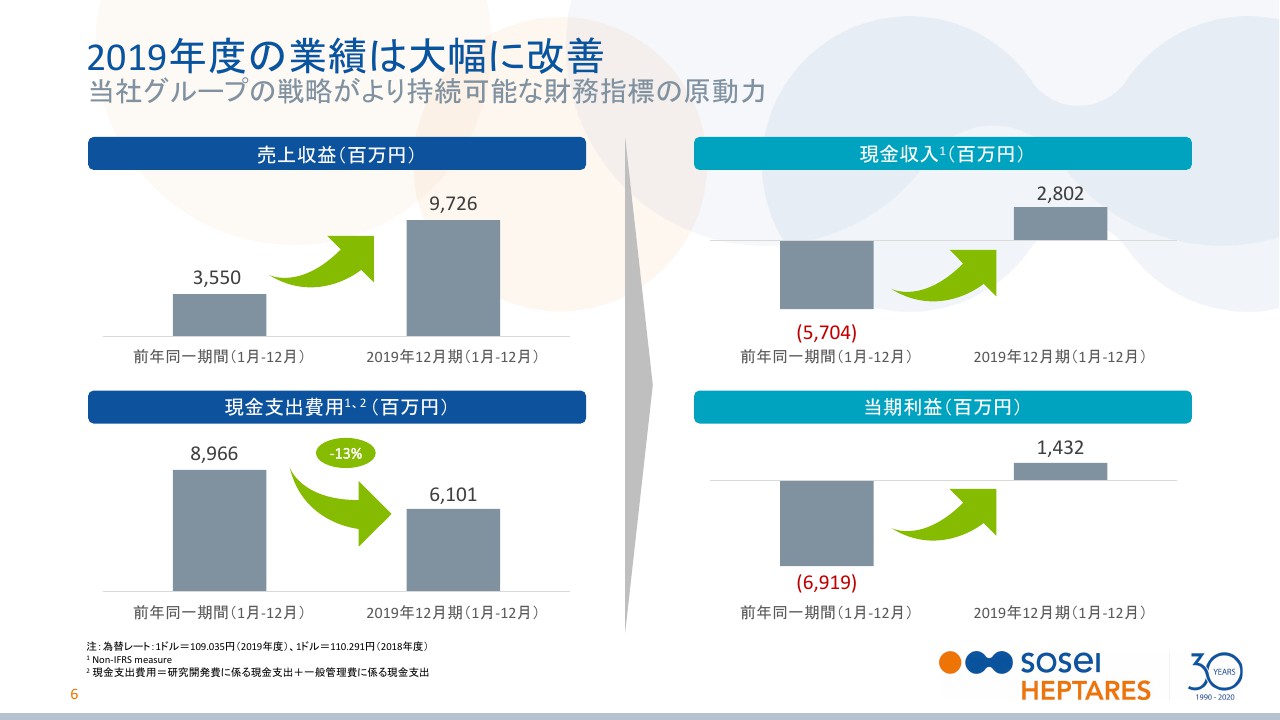

2019年度の業績は大幅に改善

ご覧のとおり、事業戦略の実行によって、財務指標はより持続可能なものになってきました。

2019年度の売上収益は97億2,600万円と、前年比150パーセントを超える大幅な増加となりました。

2018年11月にCFOに就任した際、私は「コストを徹底的に見直し、より効果的に資本を配分していく」と申し上げましたが、2019年度の現金支出費用は61億100万円と、前年比で13パーセント減少しました。これは、コストを意識しながらも、研究開発の目標をすべて達成し、持続可能な成長を生み出すことができることを示しています。

最後に、先ほども申し上げましたが、現金収入が28億200万円となったことを、大変喜ばしく思います。これは、営業活動による強力なキャッシュフローを示すものです。当期利益も14億3,200万円と、非常に好調でした。

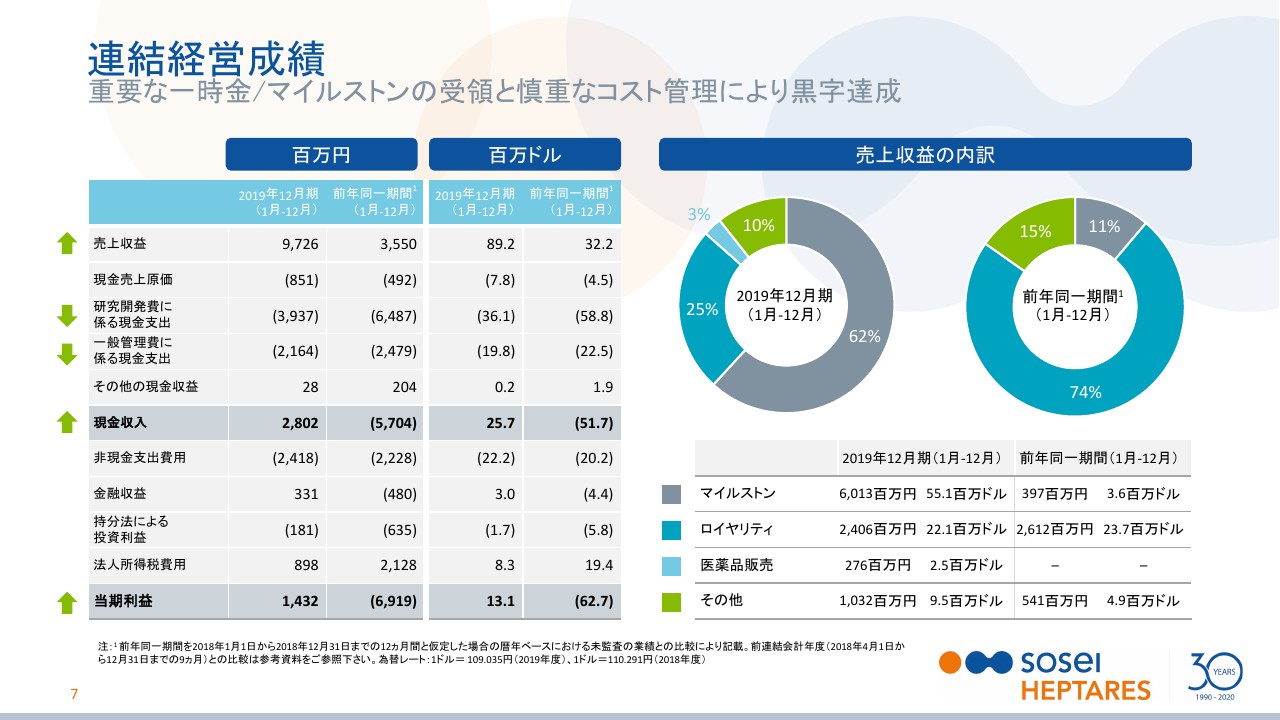

連結経営成績

2019年12月期の経営成績をご説明します。事業戦略を実行したことにより、複数の一時金と、マイルストンを受領しました。同時に、慎重なコスト管理を行い、黒字を実現しました。一時金およびマイルストン収益は合計で60億1,300万円と、前年比で56億1,600万円の増加となりました。

この大幅な増加は主に、提携を増やし、収益源を多様化するという当社の戦略に沿って、Medicxi社・Genentech社・武田薬品工業株式会社と新しい提携を開始したことによるものです。

私たちは、収益性の追求のため、管理可能なコストを削減しました。研究開発費に係る現金支出は39億3,700万円と、前年比で25億5,000万円の減少となりました。

この減少は、創薬および初期開発プログラムへの、より集中的なアプローチを行ったことによるものです。一般管理費に係る現金支出は21億6,400万円と、前年比で3億1,500万円の減少となりました。この減少は主に、厳格なコスト管理によるものです。

その結果、非常に強力なキャッシュフローの創出と、ビジネスの収益性改善につながりました。現金収入は、28億200万円と、前年比で85億600万円の大幅な増加となりました。当期利益は14億3,200万円と、前年比で83億5,100万円の大幅な増加となりました。

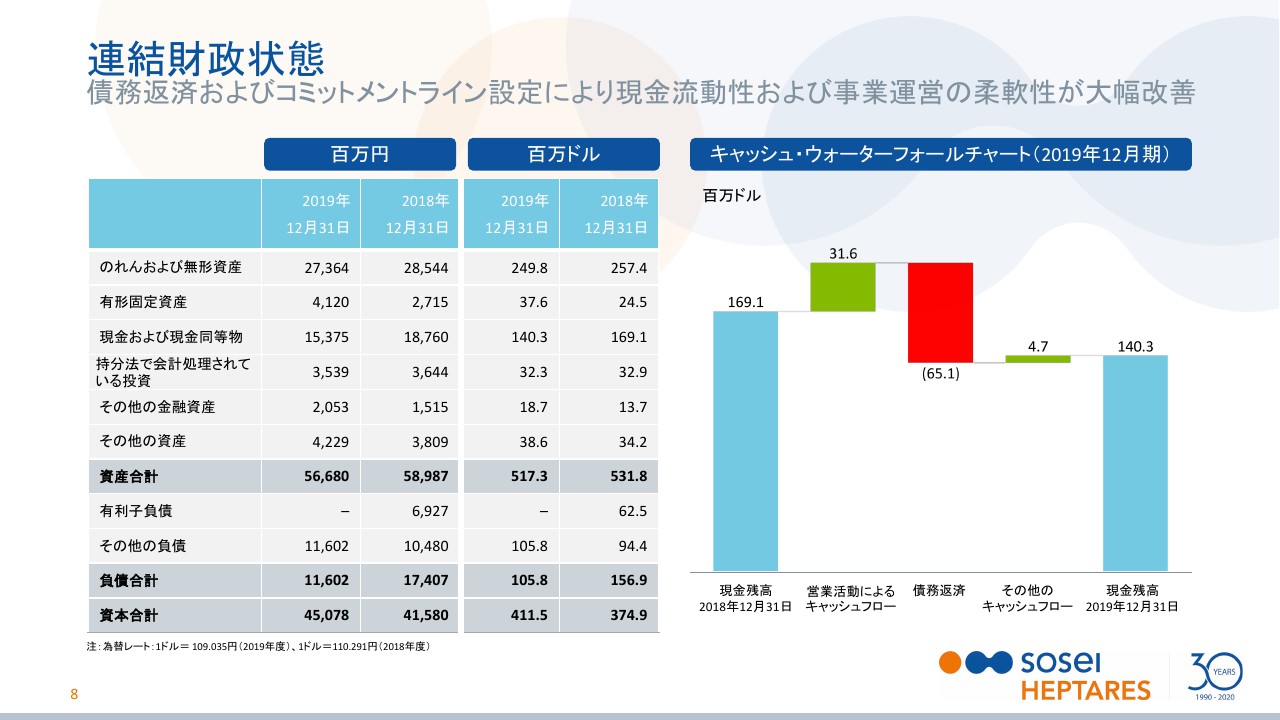

連結財政状態

2019年12月末のバランスシートの状況をご説明します。当社は強固な財政状態を維持しています。債務返済とコミットメントラインの設定により、現金流動性と事業運営の柔軟性が大幅に改善されました。強力にキャッシュを生み出したことにより、タームローンを早期に完済することができました。

スライド右側のウォーターフォールチャートをご参照ください。将来の事業運営と財務上の柔軟性を高めるため、みずほ銀行と新たに50億円のコミットメントライン契約を締結しました。現時点の借入残高はありません。

2019年12月末現在、現金残高は153億7,500万円であり、強みである創薬および初期段階の研究活動を今後数年間行っていくのに、十分な資金を確保しています。

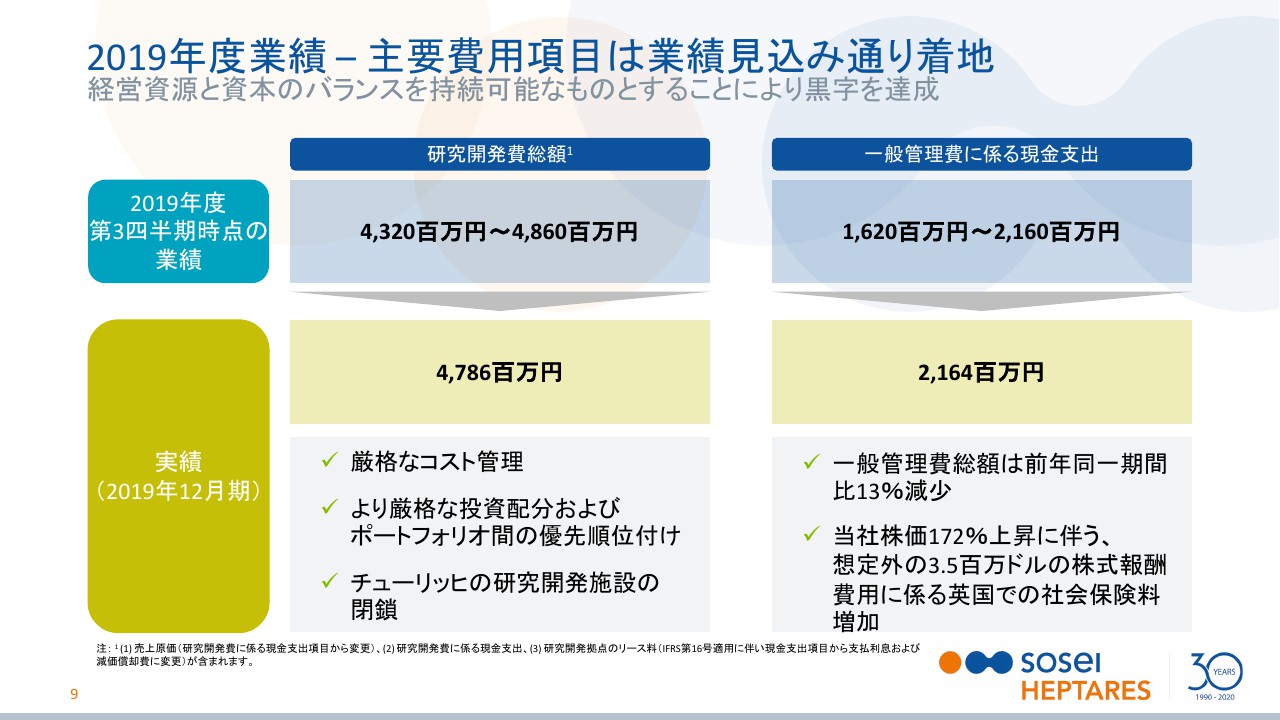

2019年度業績 – 主要費用項目は業績見込み通り着地

2019年度の業績見通しと実績の比較をご説明します。2019年度は、業績見通しどおり、経営資源と資本の適切なバランスを達成することに重点をおきました。その結果、見通しどおり着地することができました。

研究開発費総額は、43億2,000万円から48億6,000万円の見込みに対し、実績は47億8,600万円となりました。これは、より厳格な投資配分や、ポートフォリオ間の優先順位付けをしたこと、チューリッヒの研究開発施設を閉鎖し、そのテクノロジーを英国の研究開発施設に統合したことによるものです。

一般管理費に係る現金支出は、16億2,000万円から21億6,000万円の見込みに対し、実績は21億6,400万円と、見通しのほぼ上限で着地しました。一方、一般管理費総額は、前年比で13パーセント減少しています。

また、昨年、当社株価が172パーセントと大幅に上昇したため、英国での社会保険料が想定外に350万ドル増加しています。

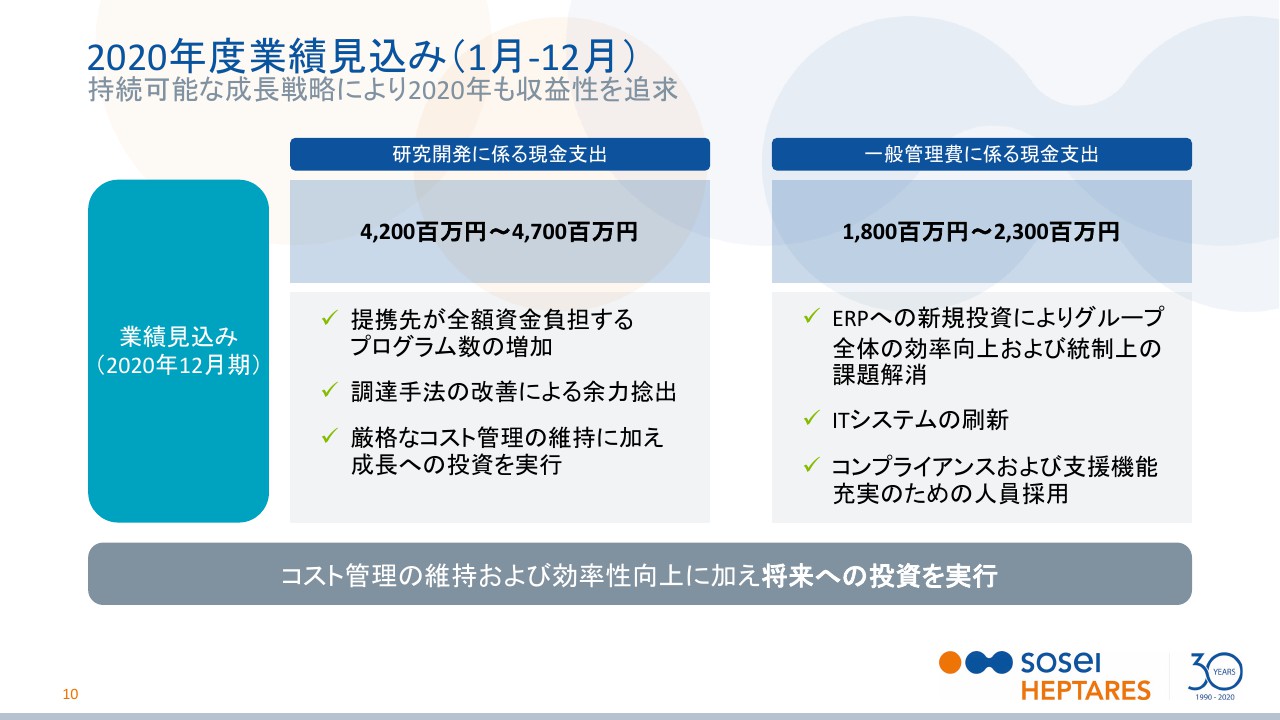

2020年度業績見込み(1月‐12月)

2020年度の業績見通しです。私たちは、持続的な成長と収益性を実現するために、引き続き当社のコアコンピタンスに注力していきます。

研究開発に係る現金支出は、42億円から47億円を見込みます。この達成のために、提携先が全額資金負担するプログラム数の増加、調達手法の改善による余力捻出、厳格なコスト管理の維持に注力します。

一般管理費に係る現金支出は、18億円から23億円を見込みます。2020年度の主な取り組みとして、クラウドベースのERPへの新規投資によってグループ全体を効率向上させ、統制上の課題を解消するとともに、コンプライアンスと支援機能の充実のための人員採用を行います。

私たちは、厳格なコスト管理を継続し、効率化を目指しつつ、将来に向けて賢明な投資を行ってまいります。

次に田村より、2019年度のビジネスハイライトと、2020年度の事業戦略についてご説明申し上げます。

2019年度実績

田村眞一氏:コロナウィルス騒ぎのなか、ご参集いただきまして、みなさまの勇気に感謝いたします。これより、2019年度の業績ハイライトと、今後の戦略についてお話しします。

業績ハイライトにつきましては、すでに四半期ごとの決算発表にて、発表済みのことがほとんどですので、なるべく簡単に触れたいと思います。

2019年度の実績について、時系列に沿ってご説明します。まず、(AstraZeneca社から)1,500万ドル(のマイルストン)を受領しました。その後、Orexia社・Inexia社ということで、長期的展望をもったベンチャーキャピタルとともにJVをつくり、おもしろいかたちのアセットを立ち上げました。

そして、SSTR5という、内分泌系疾患に対するコンパウンドの第Ⅰ相試験を始めました。また、Novartis社からは、QVM149の欧州への申請を受けて、マイルストンを受領しました。Pfizer社からは、2つの臨床開発候補品を特定したということで、マイルストンを受領しました。その後、7月にGenentech社、8月に武田薬品工業株式会社と、両方とも総額10億ドルを超える提携をいたしました。ここまでが第3四半期に入ります。

10月には、Genentech社からマイルストンの300万ドルを受領しました。また、Pfizer社からは、12月に、以前に特定した2つの臨床候補化合物の1つが、実際に臨床入りしたということで、マイルストンを受領しました。そして、それとほぼ同じ時期に、3番目の臨床候補化合物が特定されたということでマイルストンを受領しました。

これは、流れから見ると非常に重要なことです。Pfizer社との提携は、2015年暮れに行われたものですが、ご存知のように、医薬品の開発は時間がかかりますので、これまでしっかり取り組んできて、3年越しでちゃんとした実績を示していただいたということで、これは非常に大きなものだと思います。

このような流れが、新たな提携先のGenentech社や武田薬品工業株式会社からも出てくるものと期待しております。

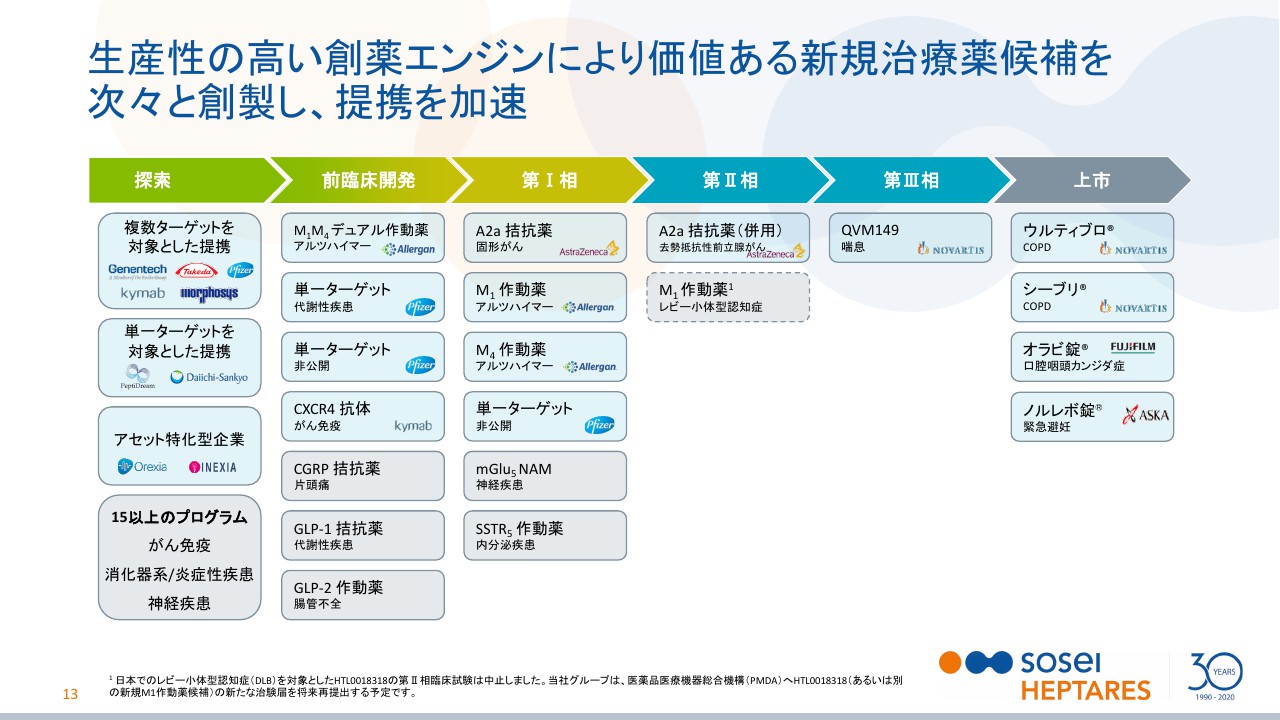

生産性の高い創薬エンジンにより価値ある新規治療薬候補を 次々と創製し、提携を加速

こちらが我々のパイプラインです。ご覧いただければわかると思いますが、探索段階から、前臨床・臨床段階・第Ⅰ相・第Ⅱ相・第Ⅲ相と、すでに上市されているものも含めて、日本のバイオ企業としては非常に幅広いポートフォリオを持っているということが特徴かと思います。

これ以外にも、アーリーステージで、ヒットからリード段階のものが数多くありますが、それが実際に許可になる可能性は非常に低いものですから、あえてそういうものはここには入れておりません。

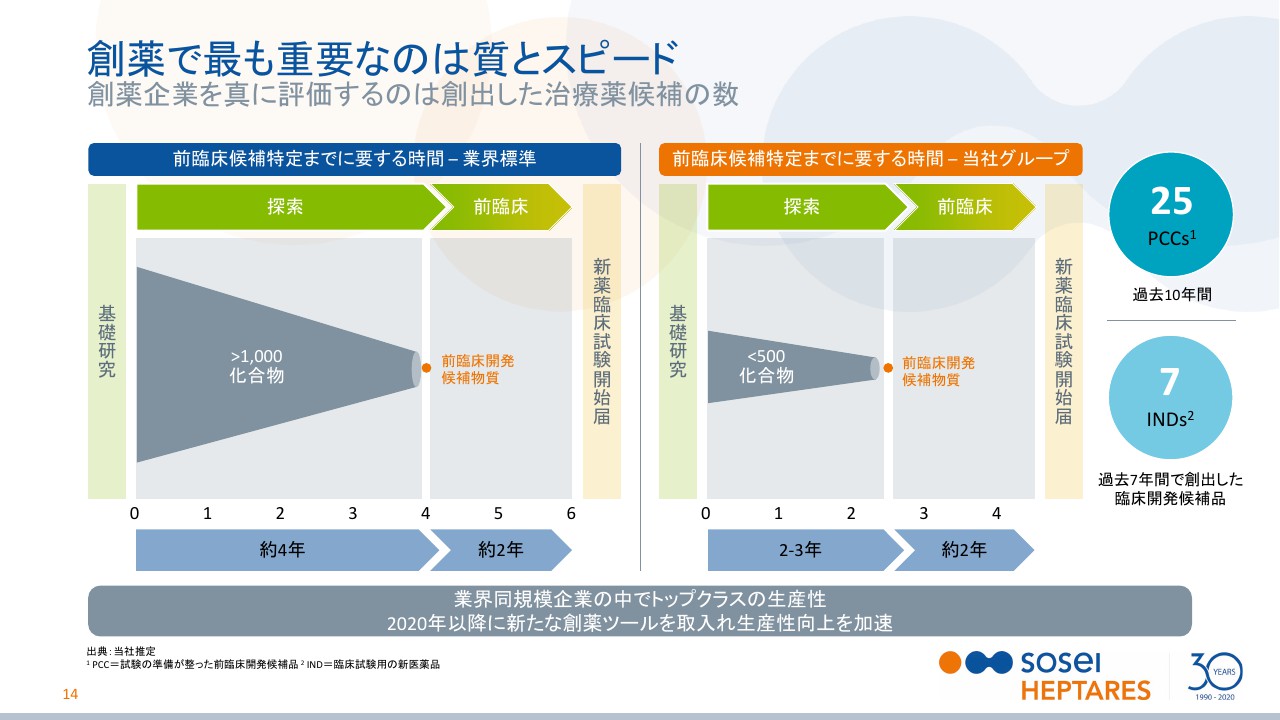

創薬で最も重要なのは質とスピード

(スライドの)左のほうが一般的なもので、まずヒット、リードから前臨床候補化合物になるというのは、約4年かけて、1,000個の化合物から1個が特定できるというのが一般的です。

私どもの場合はもう少し効率よく進めており、500個ほどの化合物から、前臨床化合物に至るまでに2~3年で、1個が特定できるということになります。非常に高度な知識を集約した創薬を行っているため、こういったことができます。同じくらいの規模の他社と比べて、非常に効率のよい生産性を誇っております。

こうした状況なものですから、ヒット、リードはあえて入れていません。過去10年間で25個の前臨床化合物を特定し、そのうち7個が臨床開発候補品に至っていfます。

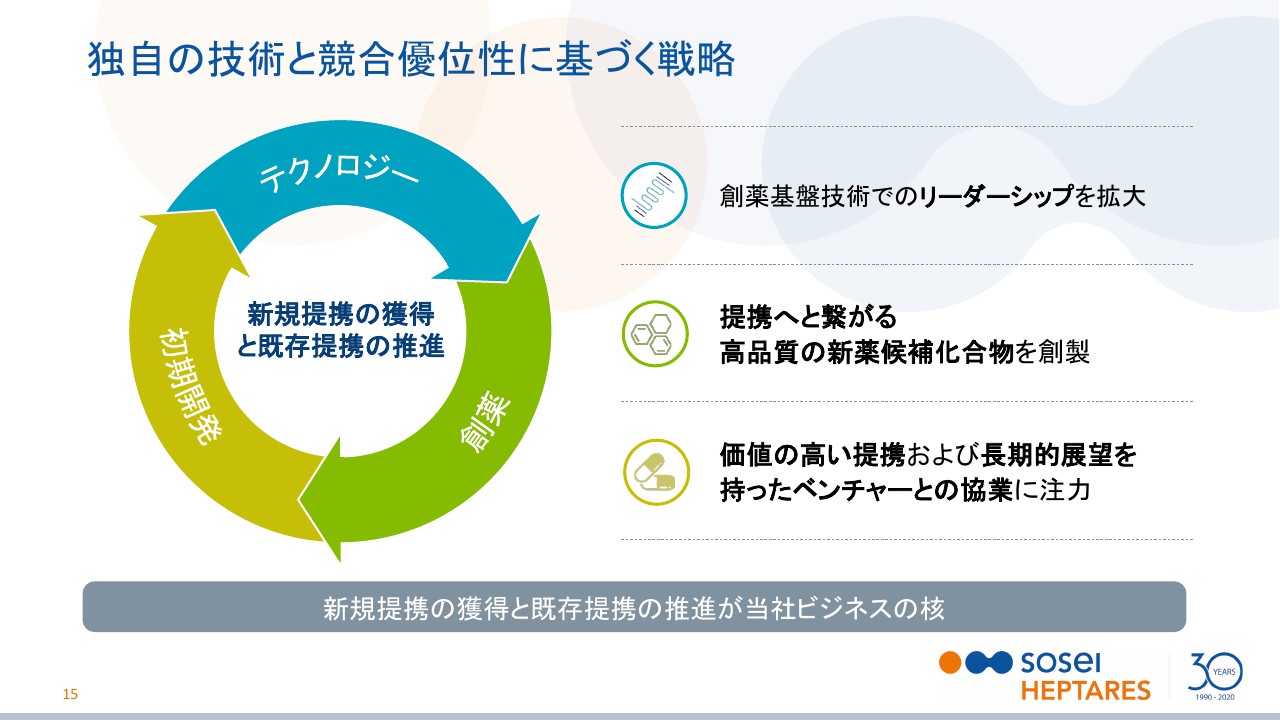

独自の技術と競合優位性に基づく戦略

こちらはいつも使っているスライドですが、私どもの一番のコア技術は、この基盤技術、テクノロジーです。そして、実際に化合物をつくる創薬を行います。私どもは前臨床から臨床の初期までをやって、それぞれの段階でパートナーを探していくということに取り組んでいます。

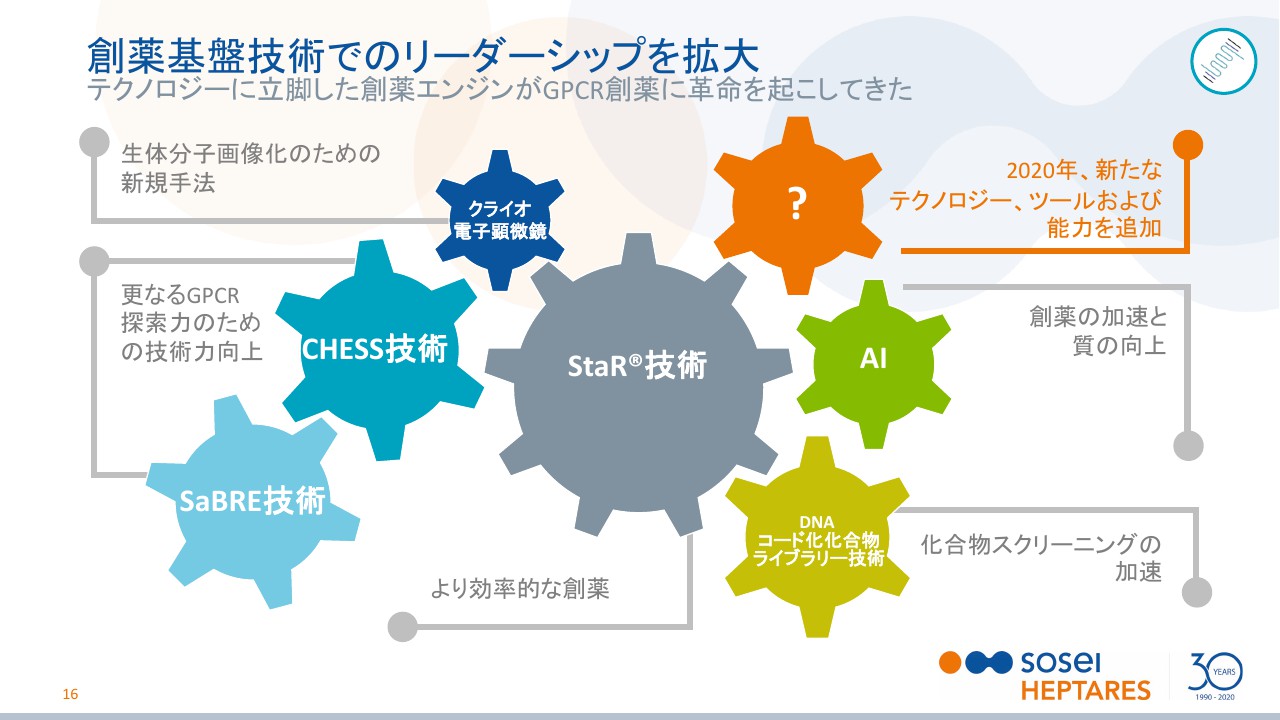

創薬基盤技術でのリーダーシップを拡大

一番のコア技術はもちろんStaR®技術ですが、それに満足せず、GPCRの探索力向上のためのSaBRE技術や、CHESS技術……これは以前に買収したスイスのG7 Therapeutics AGから得た技術でして、すでに内在化して、グランタパークにおいて動いております。

それから、最近、台頭してきておりましたクライオ電子顕微鏡についても、実際に電顕を置いて、社内で着々と研究が進んでおりまして、そのうち何らかの発表ができるものと思います。

ご存知のように、これは非常にパワフルなものですが、StaR®技術だけではやっていけないような状況も含めて、取り込んでいくということで……一番大事なことは、クライオ電子顕微鏡でも、サンプルは非常に純度の高いものを調整していくということが基本です。

みなさんご存知のように、リチャード・ヘンダーソン博士、クライオ電子顕微鏡のノーベル賞学者ですが、彼はHeptares社のファウンダーの1人でもありまして、そのあたりのことはよくフォローしておりますので、クライオ電子顕微鏡の技術も内在化して取り込んでいく方針です。

(スライドの)右のほうに示している化合物スクリーニングも新しい技術の1つです。DyNAbind社でDNAコード化化合物ライブラリーを使っております。また、昨年度はAIについても、ケンブリッジ大学と組んで、いろいろと力を入れております。

とにかく、私どもの一番のコア技術、一番の強みであるGPCR創薬に関しては、世界のトップの地位を維持していくことを決意しておりますので、新しい周辺技術についても、取り入れるべき技術があれば、いろいろなかたちで取り組んでいって、今年度、2020年度もその流れを続けていきたいと思っております。

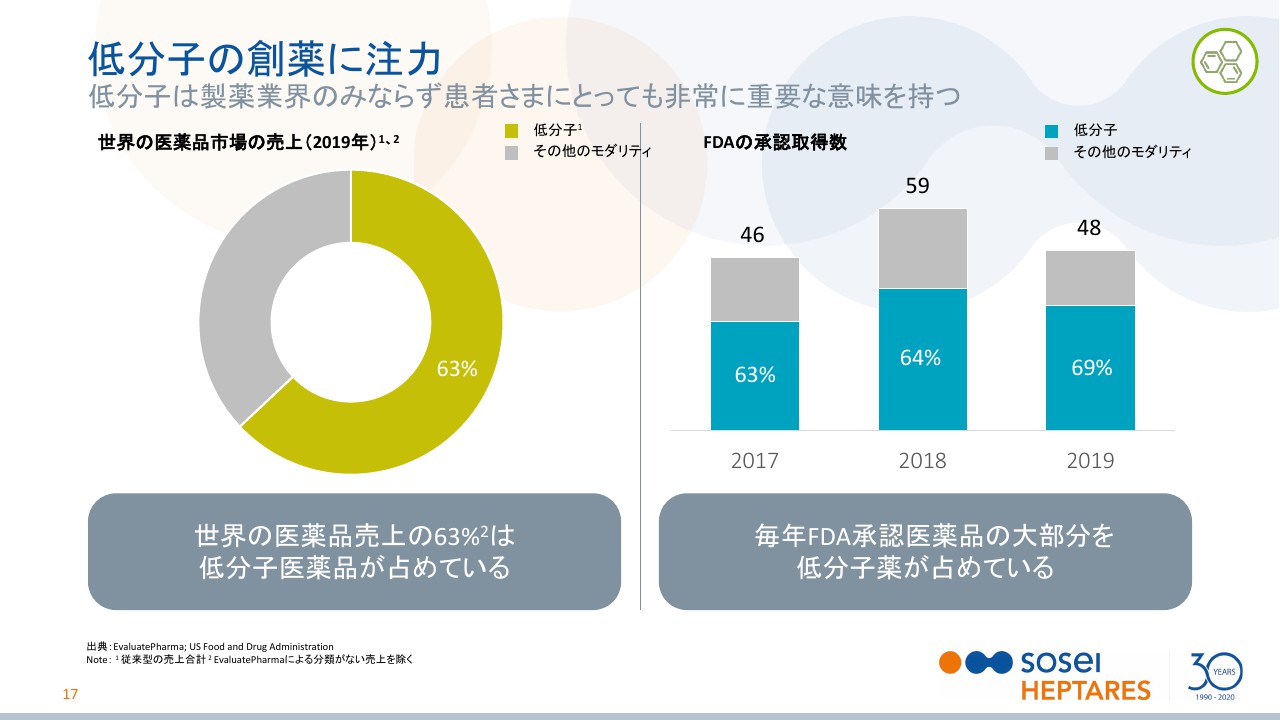

低分子の創薬に注力

いろいろなモダリティが出てきて、よく騒がれておりますが、実際のところはどうなのか、足元をしっかり見てみようというのが、こちらのスライドです。

世界の医薬品の売上の63パーセントは、いまでも低分子医薬品が占めています。また、FDAの承認取得数についても、(直近の)3年分を見ますと、こちらもやはり低分子化合物が大半を占めており、決して下がってきているわけではありません。

もちろん、さらにアーリーステージやR&Dでは新しいモダリティが徐々に出てきておりますが、やはりタンパク質を標的とした低分子化合物の開発は、もっとも確立された創薬技術であり、創薬の王道です。

新たなモダリティは、どんどん取り入れていかなければならないと思っておりますが、それが本当に確立されるには、やはり相当な時間がかかります。私が以前いたGenentech社にしても、タンパク質が医薬品になるということで、最初はおっかなびっくり取り組んでいましたが、それが本当に定着するのは、やはり相当時間をかけていかなければならず、本物になるまでには時間がかかります。

私どもは、この創薬の王道……タンパク質をターゲットとした、特にGPCRに特化した低分子化合物に取り組みながら、新しいモダリティも、いろいろなところと提携して進めていきます。

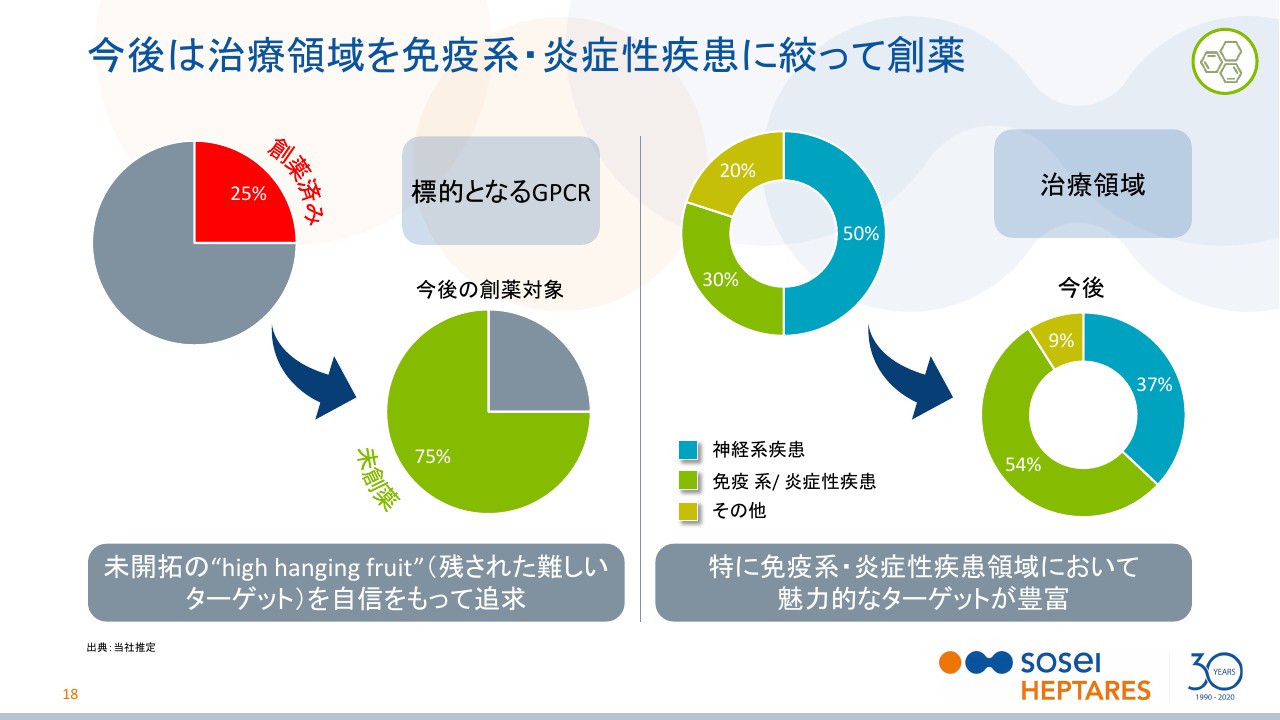

今後は治療領域を免疫系・炎症性疾患に絞って創薬

このように新たなモダリティが模索されている背景には、いろいろな理由がありますが、重要な理由の1つとして、比較的簡単に創薬のターゲットにできるようなタンパク質が枯渇してきているということが挙げられます。

GPCRに限らず、残された標的はいわゆる「high hanging fruit」で、簡単にできるものではなく、創薬のターゲットにするのはなかなか難しいものですが、私どもには高度な技術とノウハウの蓄積がありますので、追及していけるとということです。

GPCRは、創薬のターゲットの約40パーセントが残っています。創薬のターゲットが1,000個ぐらいあるとされていますので、GPCRターゲットは400ほど残っているわけですが、そのうち創薬済みのものは25パーセントで、開発済みのものも入れると40パーセントになります。ですので、6割ほど残っているということで、いまから創薬の新規ターゲットになるもの200個以上残っているということになります。

もちろん、これをすべて当社が独占できるような状況とは思っていません。しかしながら、このGPCR技術における世界トップレベルの立場を維持できれば、かなりの部分が手中にできると思っております。

また、アゴニスト、アンタゴニストなど、いろいろなモダリティがあれば、相当な数がまた増えてきて、そう簡単には枯渇しないだけのものを持っているので、新たなモダリティに目を移さなくても、十分やっていけると(考えています)。新たなモダリティは、そこに特化した企業と提携して基盤を広げていこうと思っています。

そして(スライドの)右のほうについてですが、基盤技術というのは、すべての疾患に対して、さまざまな提携が可能ですが、開発候補品の段階になってまいりますと、疾患領域をしぼって、知識を集約して専門性を高めることが重要になってまいります。

歴史的に、我々は、神経系のものについてはいろいろなアセットを持っておりますが、今後、免疫疾患系にしぼっていきたいと考えています。免疫疾患のなかでも、特に炎症性疾患やGI系統といったあたりに注力していきたいと思っております。

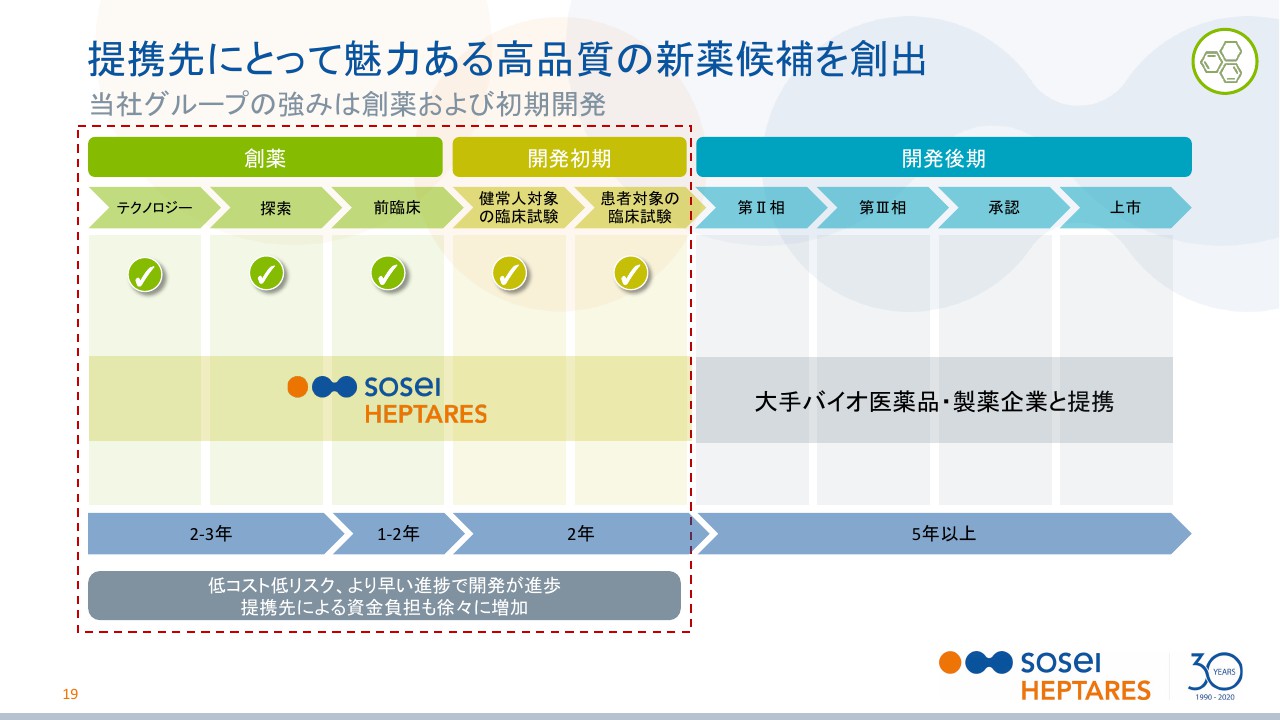

提携先にとって魅力ある高品質の新薬候補を創出

こちらのスライドは、我々の戦略を簡単にまとめたものです。プラットフォームから創薬・臨床初期・フェーズ1bまでやるということですが、現在の財務上の体力を鑑みまして、当社の当面の戦略は、研究開発に年間50億円程度投資して、いろいろな段階で提携をしていくという方針です。

もちろん探索だけで止めて、開発費を下げれば黒字幅は簡単に上昇しますが、それは将来大きくなる芽を摘むことだと思いまして……もちろん会社ごとにいろいろな戦略がありますが、現時点での私どもとしては、十分なキャッシュもありますし、キャッシュフローもございますので、このあたりが一番適切なリスクバランスだと思います。

なぜフェーズ1で止めるかというと、フェーズ2以降というのは、当たれば大きいですが、失敗確率もどんどん上がってくるということで、いまはそこまでの体力はないということ。

また、ご存知のように、フェーズ1は健常人が対象ですが、フェーズ1bは患者が対象ですから、ある程度、効果に対してもあたりが取れます。そのようなデータがあれば、かなりいい条件で提携もできるということで、現時点ではフェーズ1bまでやっていこうという方針です。

もちろん、魅力的な条件が満たされれば、もっと早い段階で提携する場合もありますし、将来、財務体質が改善されて、非常に強い体力がつけば、もちろんフェーズ2以降もやっていくといったことに切り替わる可能性はございます。

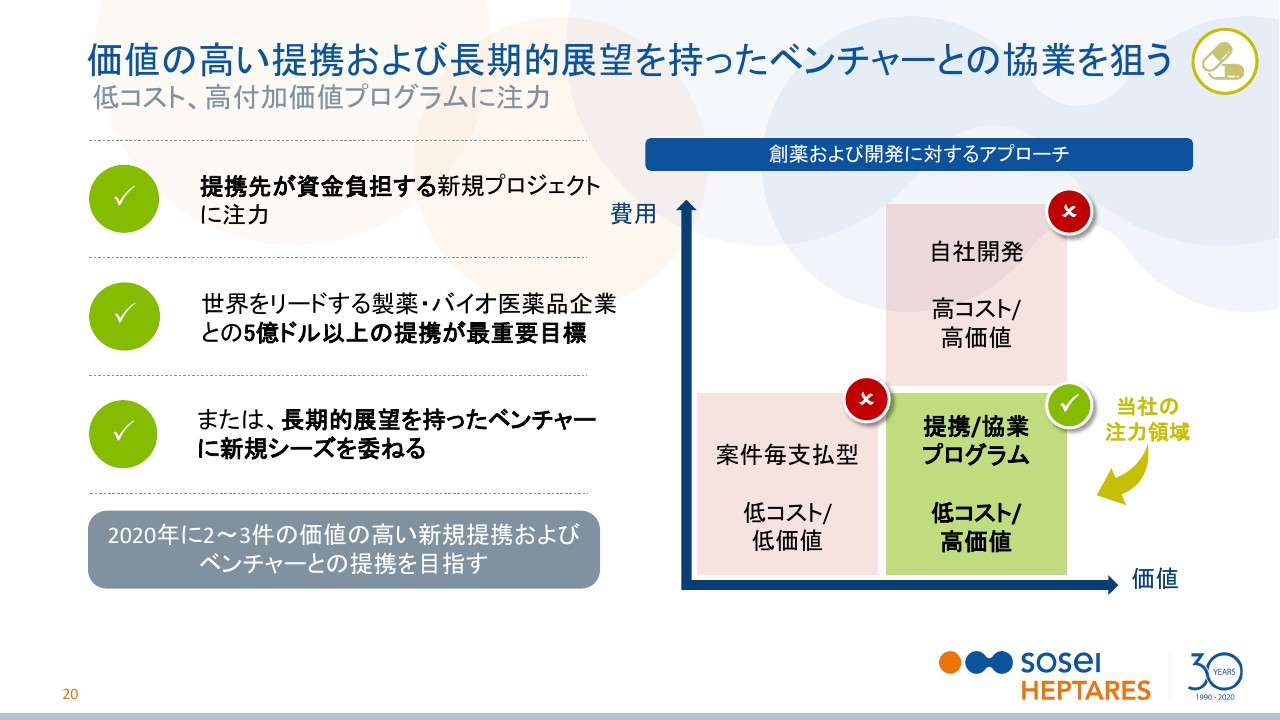

価値の高い提携および長期的展望を持ったベンチャーとの協業を狙う

提携の戦略については、先ほどクリスからも話がありましたが、提携先が資金負担する新規プロジェクトを中心に進めていきます。ちゃちなディールはやりたくないということで、やはり昨年の武田薬品工業株式会社やGenentech社のように、最低5億ドル以上、10億ドルという規模の提携をしていきたいと考えています。

必ずしも大手バイオ製薬企業じゃなくても、長期的展望をもったMedicxi社のようなベンチャーとも組んで、いろんな付加価値をつけていくということを考えています。(スライドの)右側の図の左下にある、案件毎支払型、いわゆるCRO型の低コスト低価値のものは行いません。また、(図の)右上の自社開発のハイリスクハイリターンのものについても、いまは行いません。

現時点では、私どもは、提携・協業プログラムで、比較的ローコストで高い価値がつくところに集中するという戦略です。

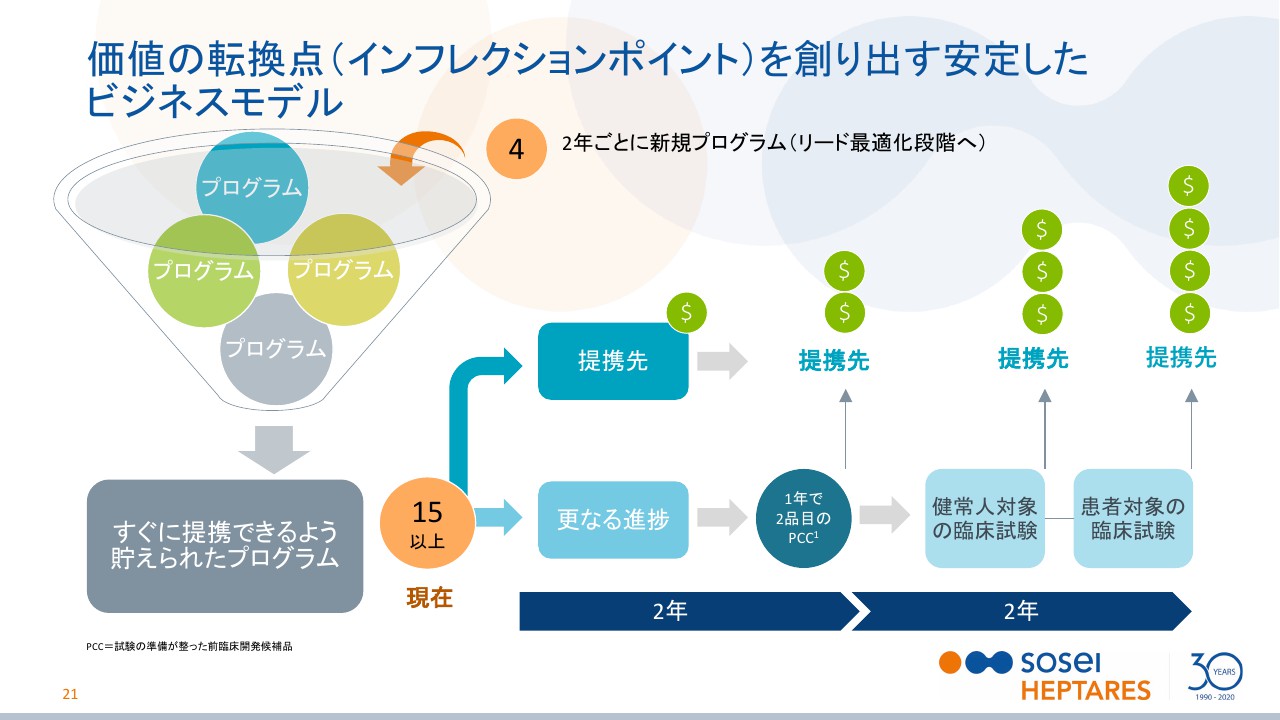

価値の転換点(インフレクションポイント)を創り出す安定した ビジネスモデル

こちらのスライドの右上にあるのが、私どものプラットフォーム、創薬プログラムで、2年ごとに4つほどの新たなリード化合物を出すような実績がございます。今後もこれを維持していこうと考えています。

まだ提携していないものが、15個ほど溜まっていますので、こちらをいろいろな段階で提携していこうと考えています。正直に申しますと、この15個すべてで提携の話を進めています。ただ、どれが先に提携の発表になるかは、やってみなければわかりません。

というのも、非常にプラグマティックに考えているわけです。実際の提携先の交渉を進めると、世の中が何を本当に求めているかわかります。頭でっかちで「これがいいはずだ」というのではなくて、本当にニーズがあるところに注力してやっていこう、ニーズがないものは、もったいないからさっさとやめてしまおうということです。

ニーズがあるところは、さらに付加価値をつけるところまでもっていって、それで提携していくという方針です。現在は2年ごとと書いてありますが、前臨床段階で提携する場合もありますし、フェーズ1a、フェーズ1bで提携する場合もあります。

その戦略というのも「これでなければだめだ」というのではなくて、非常に柔軟に、フレキシブルに、ニーズとの対話を交わしながら、その都度、最良の方法で進めていくという方針です。

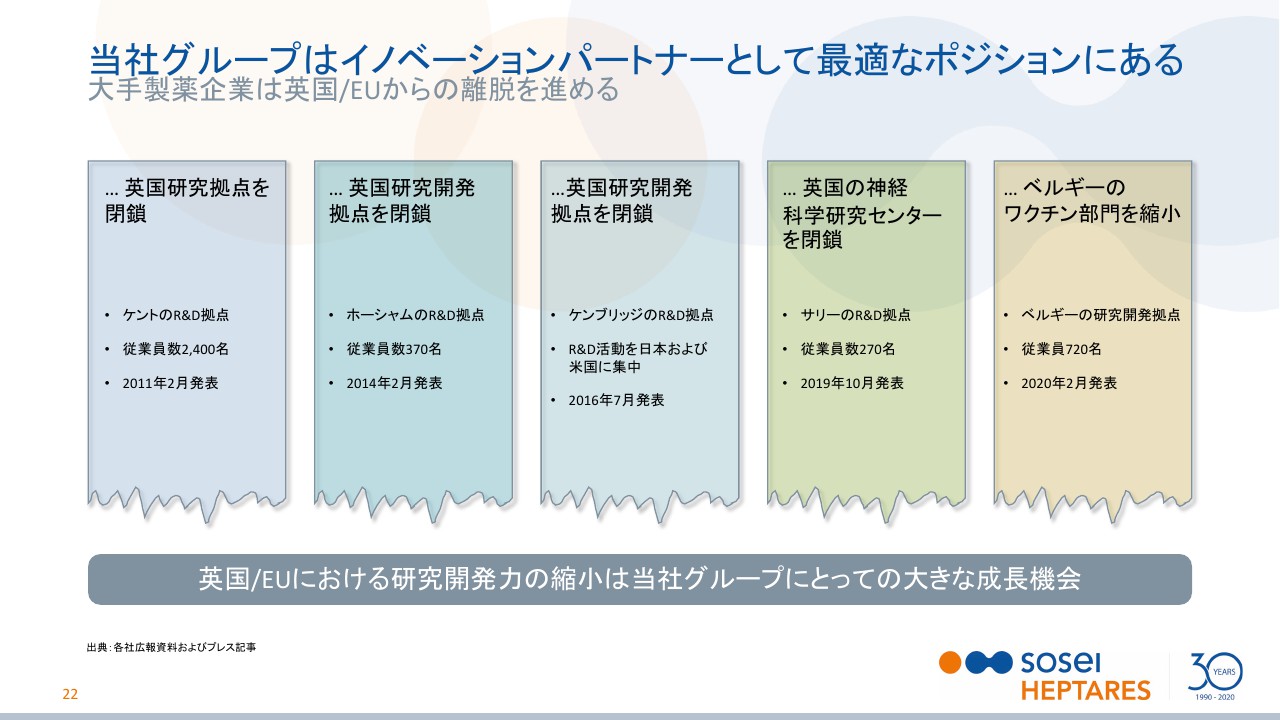

当社グループはイノベーションパートナーとして最適なポジションにある

イギリスに研究開発拠点を持っていた大手製薬企業が撤退しております。こちらのスライドではあえて名前はつけていませんが、みなさんご存知だと思います。

イギリスは伝統的に、イノベーションに強い文化を持っています。商業化ではちょっと弱いのですが、組み合わせとしてはそれでちょうどいいのです。ノーベル賞学者も人口当たりでは非常に多いですし、コンピューターのオペレーティングシステムもイギリス発ですし、ハイブリッドもイギリス発ですが、商業化には失敗しています。

このような面白いカルチャーをもっていますので、大手企業がイギリスの研究開発拠点をシャットダウンしているということは、そこから優秀な研究者をたくさん拾えるということですので、私どものように創薬を中心に行っている企業にとっては、願ってもないチャンスだと思っています。

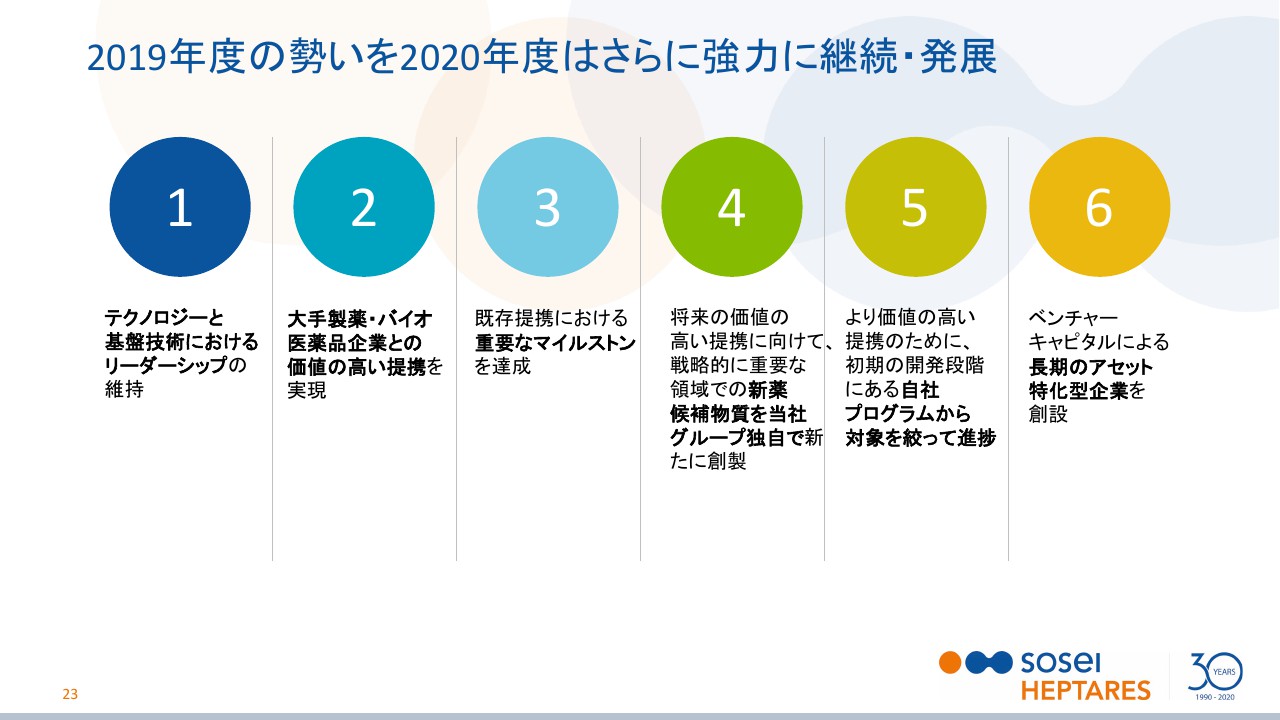

2019年度の勢いを2020年度はさらに強力に継続・発展

こちらが戦略のまとめです。テクノロジーと基盤技術におけるリーダーシップの維持、大手製薬・バイオ医薬品企業との価値の高い提携を目指します。

また、既存提携から重要なマイルストンを達成していきます。そのためには、将来の価値の高い提携に向けて、戦略的に重要な新薬候補物質を、当社グループ独自で新たに創製していきいます。

さらに、より価値の高い提携のために、初期の開発段階にある自社プログラムの対象をしぼって、次の段階に進めていきます。また、ベンチャーキャピタルによって、長期のアセット特化型企業をつくっていくといったことがポイントになります。

以上でございます。

新着ログ

「医薬品」のログ