タナベ経営、2Qは増収減益 採用コスト増加で営業利益は減少するも計画比ではプラスに

当社コンサルティングの特徴(チームコンサルティング)

若松孝彦氏:みなさん、あらためましてこんにちは。今日は弊社の第2四半期決算説明会にご参加いただき、ありがとうございます。

今日はアジェンダとして4つ挙げております。事業紹介、第2四半期のレビュー、2020年3月期の見通しおよび株主還元、中期経営計画の進捗でございます。この4つの大きなアジェンダに従って、プレゼンテーションを進めてまいりたいと思います。

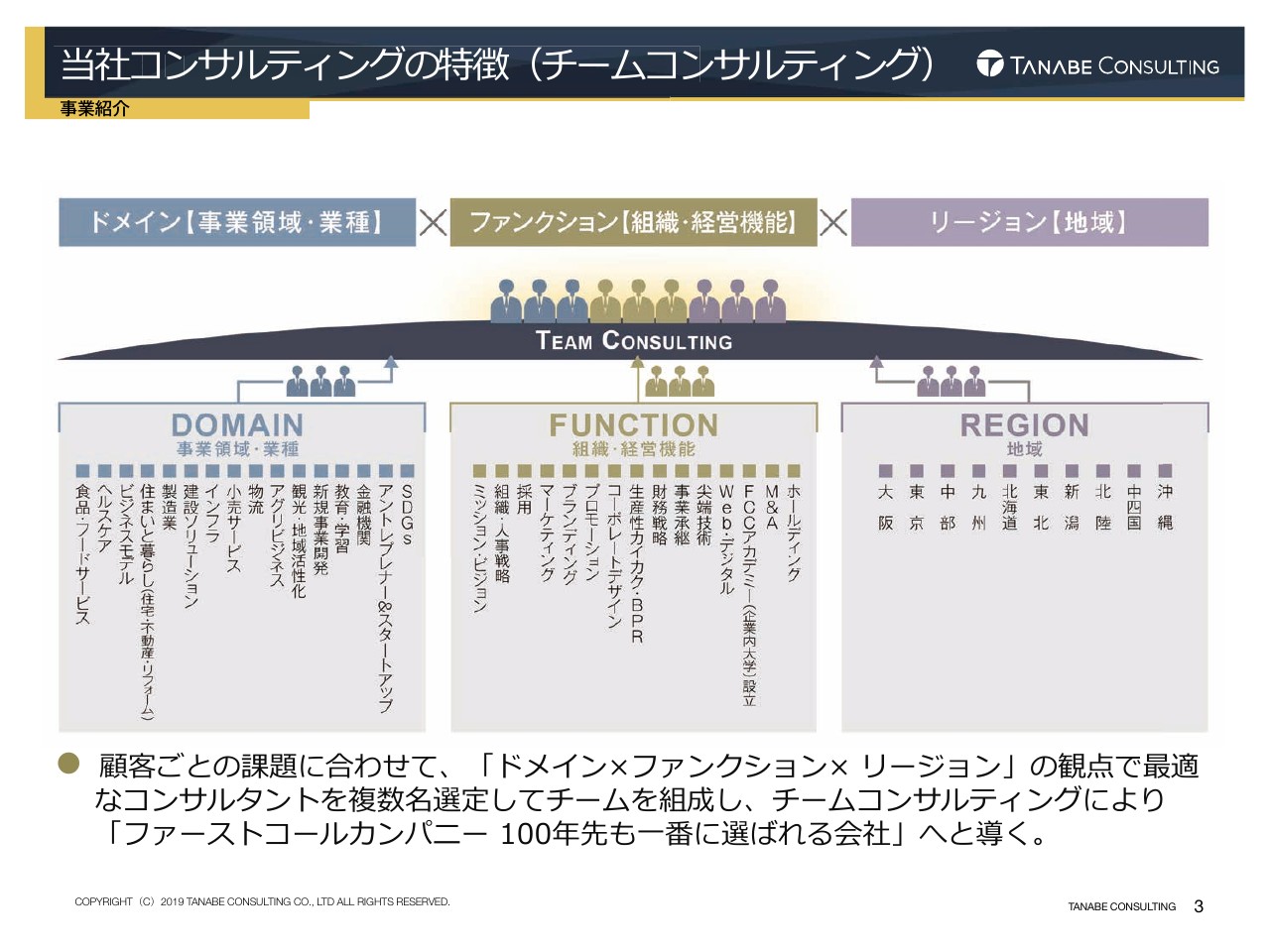

さっそく事業紹介でございます。当社のコンサルティングの特徴は、チームコンサルティングでございます。チームコンサルティングのチーム編成の基本的な考え方が、スライドの上部にある「ドメイン【事業領域・業種】」「ファンクション【組織・経営機能】」「リージョン【地域】」でございます。

リージョンに関しては、タナベ経営は国内のコンサルファームとしては唯一と言っていいぐらい、北海道から沖縄まで全国に事務所を持っているという特徴がございます。それぞれのドメイン、ファンクション、リージョンの観点で最適なコンサルタントを複数名選定してチームを組成し、タナベ経営が提言している「ファーストコールカンパニー 100年先も一番に選ばれる会社」へと導いていこう、というのが当社のコンサルティングのモデルでございます。

当社を取り巻くコンサルティングマーケット

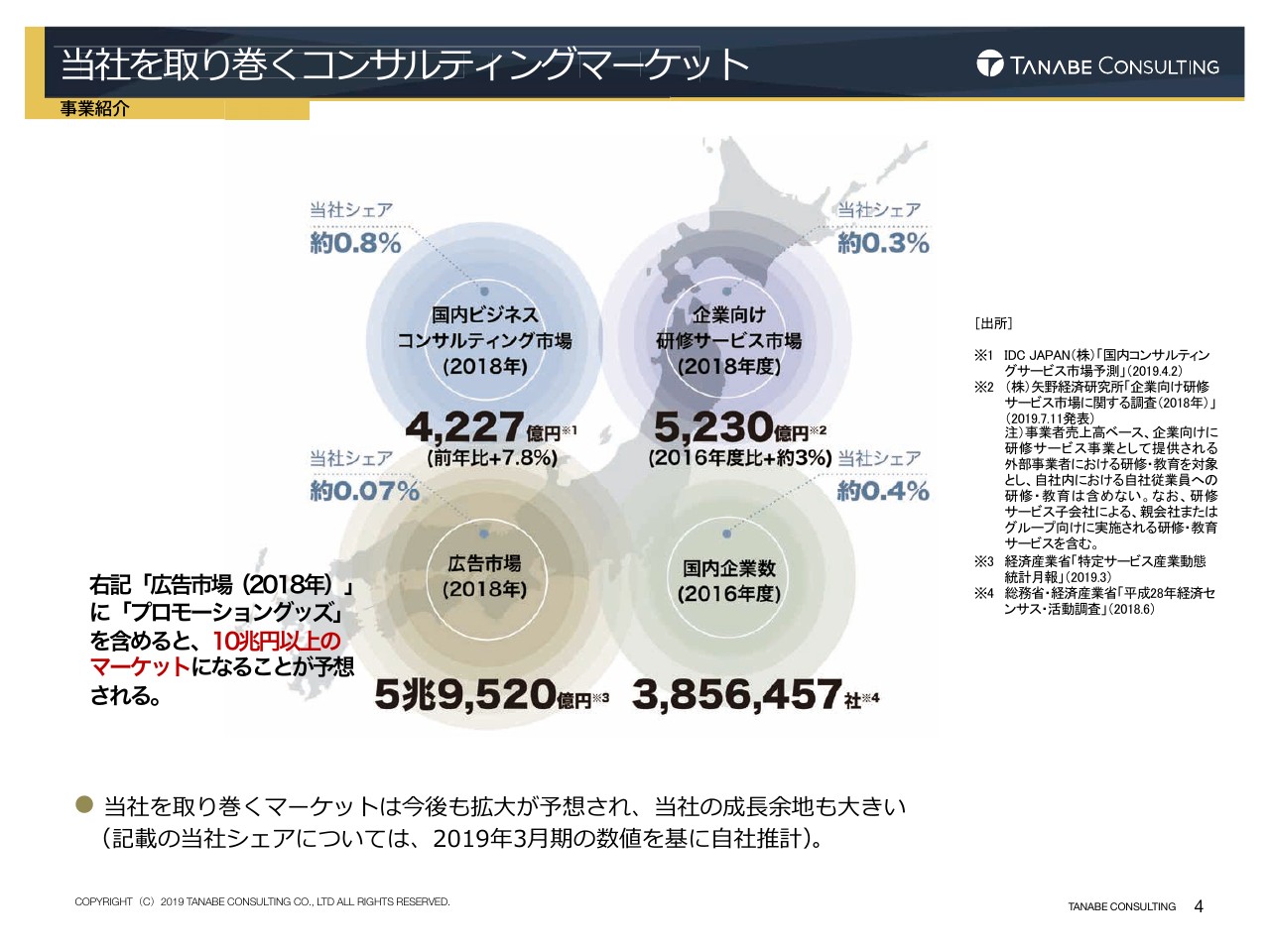

細かな数字は別としても、スライドの左上にあるように、国内のビジネスコンサルティング市場における当社のシェアは0.8パーセントで、その右にある企業向けの研修サービス市場においても、まだ0.3パーセントでございます。弊社は現在、SPコンサルティングというセールスプロモーションの領域も展開しており、広告市場というふうに大きく捉えれば、まだまだ1パーセントにも満たないという状況でございます。

マーケットは今後も拡大が予想され、当社の成長余地も大きいと認識しており、コンサルティングのメニューならびに活動を進めております。

ポジショニングマップ

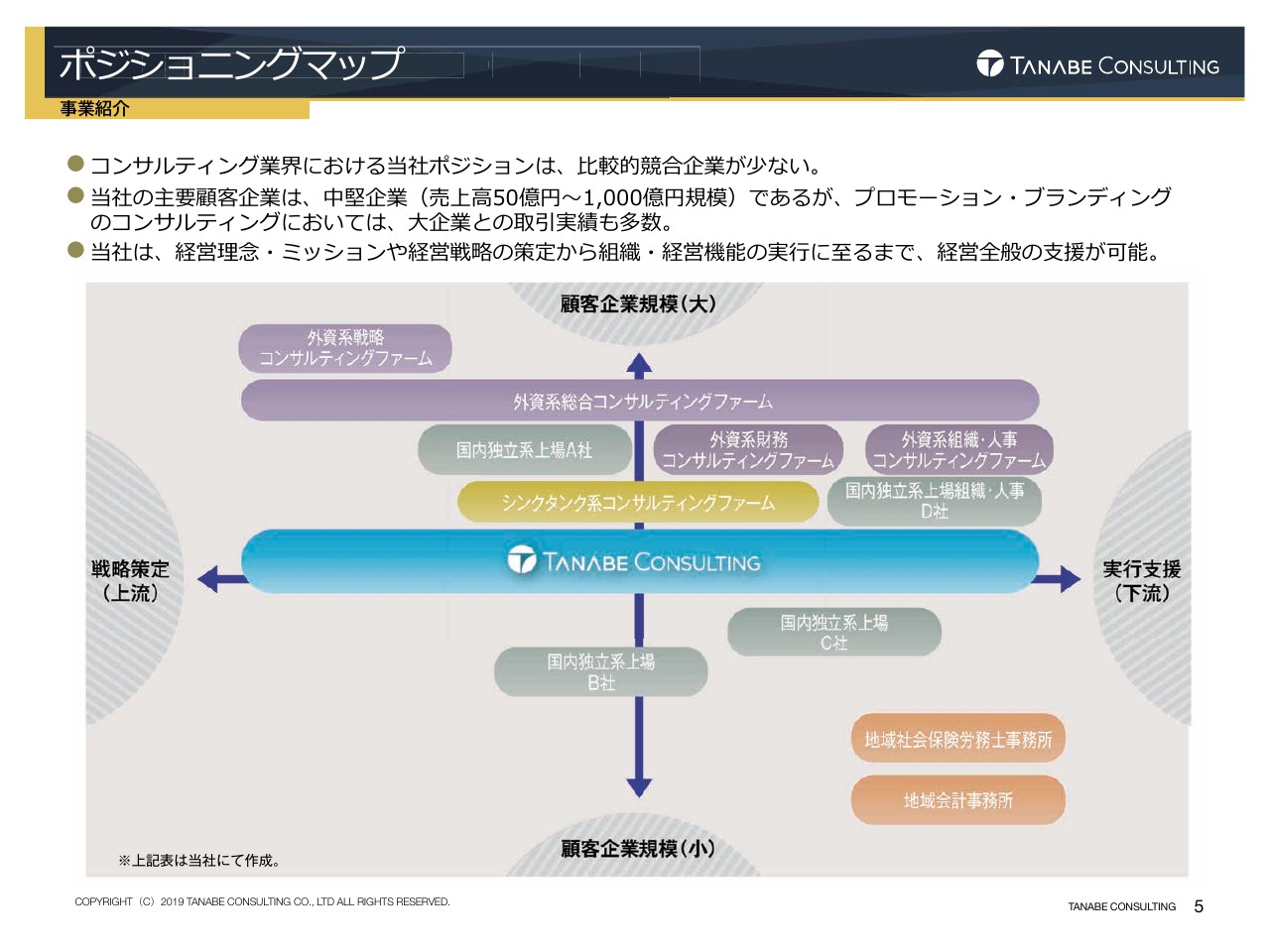

当社がどういう位置でコンサルティングをしているかというスライドでございます。縦軸は企業の規模を表しており、横軸の左が戦略策定でいわゆる上流工程と言われるもの、右が実行支援でいわゆる下流工程と言われるもので、4象限にマトリックスしております。

上は大手企業で、その戦略にはいわゆる外資といわれるコンサルファームが位置しております。そこが実行支援に寄ってくると、外資のなかでも財務に強い、人事に強い、といったものはこのような位置で配置されているのかなと思います。

シンクタンク系は真ん中あたりで、もう1つ下になりますと規模が小さい、いわゆる中小零細と言われる部分のコンサルティングになります。実行支援にグッと寄りますと、地域の会計事務所や社労士事務所、といったコンサルティングサービスを提供している会社もございます。

タナベ経営は主に、上場中堅企業の戦略策定から実行支援までを行います。売上でだいたい50億円~1,000億円ぐらいの規模でありながら、コンサルティングメニューとしても、経営コンサルティングはもちろんのこと、プロモーションやブランディングなど経営機能に至るまで全般の支援ができ、我々は比較的競合企業が少ないと自覚しております。

現在はコンサルティングという領域の企業は増えており、どこを我々の強みとするかを示したのがこの表でございます。

収益モデル(ベース型安定成長の実現)

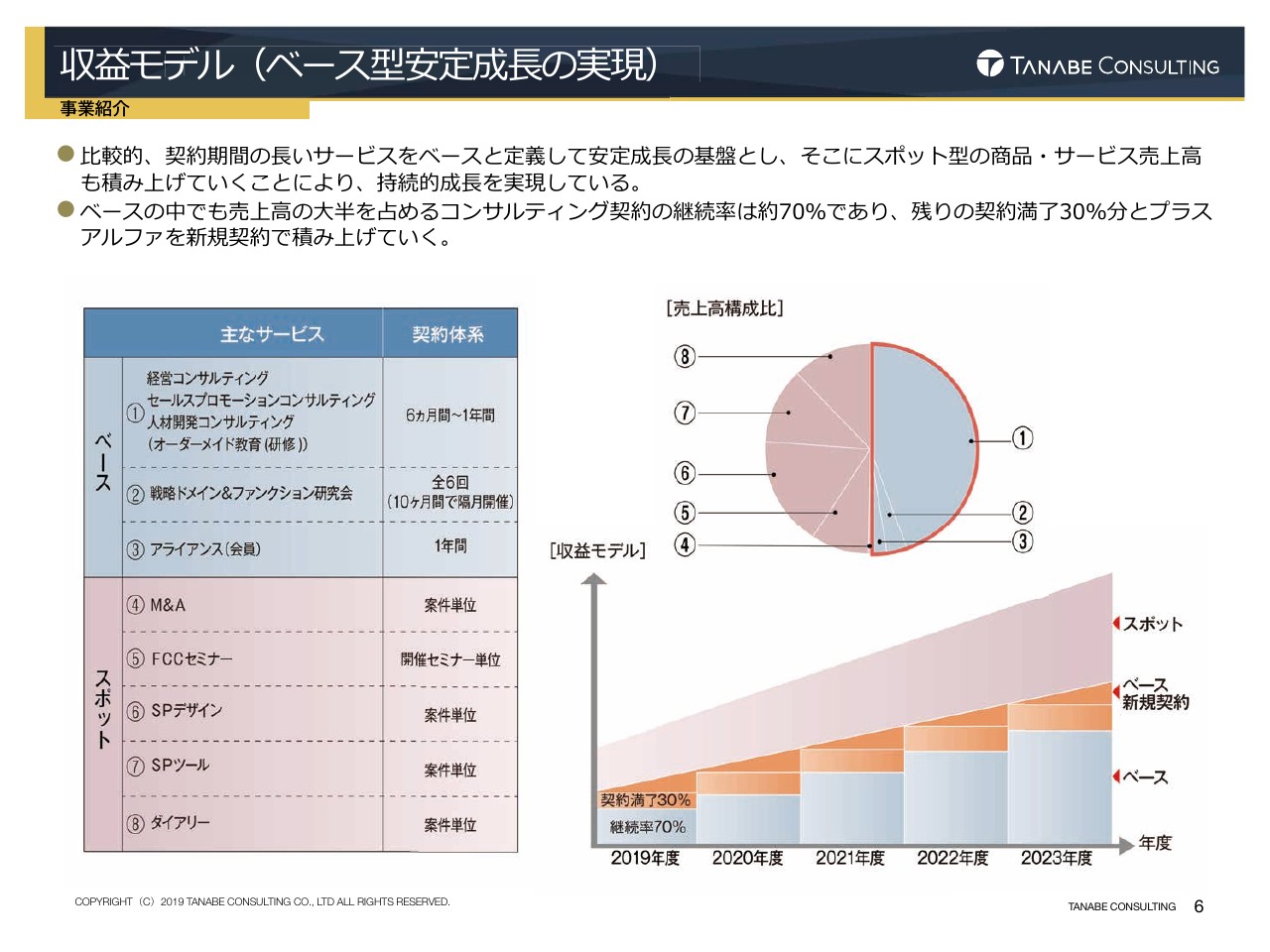

こちらは弊社の収益モデルであり、収益モデルのなかで記載しているベース型安定成長の実現についてでございます。

図の真ん中の円グラフをご覧いただくと、青い部分で①、②、③と矢印を引いてある部分がございます。これはいわゆるベースと我々は定義していますが、長期間の契約で収益が安定的に確保できる事業領域でございます。通常のセールスプロモーションコンサルティング、人材開発コンサルティング、一部研究会、1年間以上のアライアンスといった部分が、現状の売上構成の約半分を占めています。

それ以外は、いわゆるスポットと言われる、非常に短い期間の売上高計上商品、サービス商品とご理解いただければと思います。我々はベースと言われる部分の収益を増やしていきたいと考えております。

現状は、ベースと言われる安定的な長期契約のサービス売上高のリピート率が、約70パーセントでございます。この継続率を維持しながら、新しいベース型の製品サービスでもってクライアントを増やし、その上にスポット型の商品が乗っかっていくようにして、右肩上がりに上げていくことが我々の収益モデルでございます。

新しいスポット商品やベース型の商品、更新率と言われるリピート率をどう高めていくかが、先ほどのマーケット、チームコンサルティング、ポジショニングのなかで実現していかなければいけない収益モデルだと思っています。

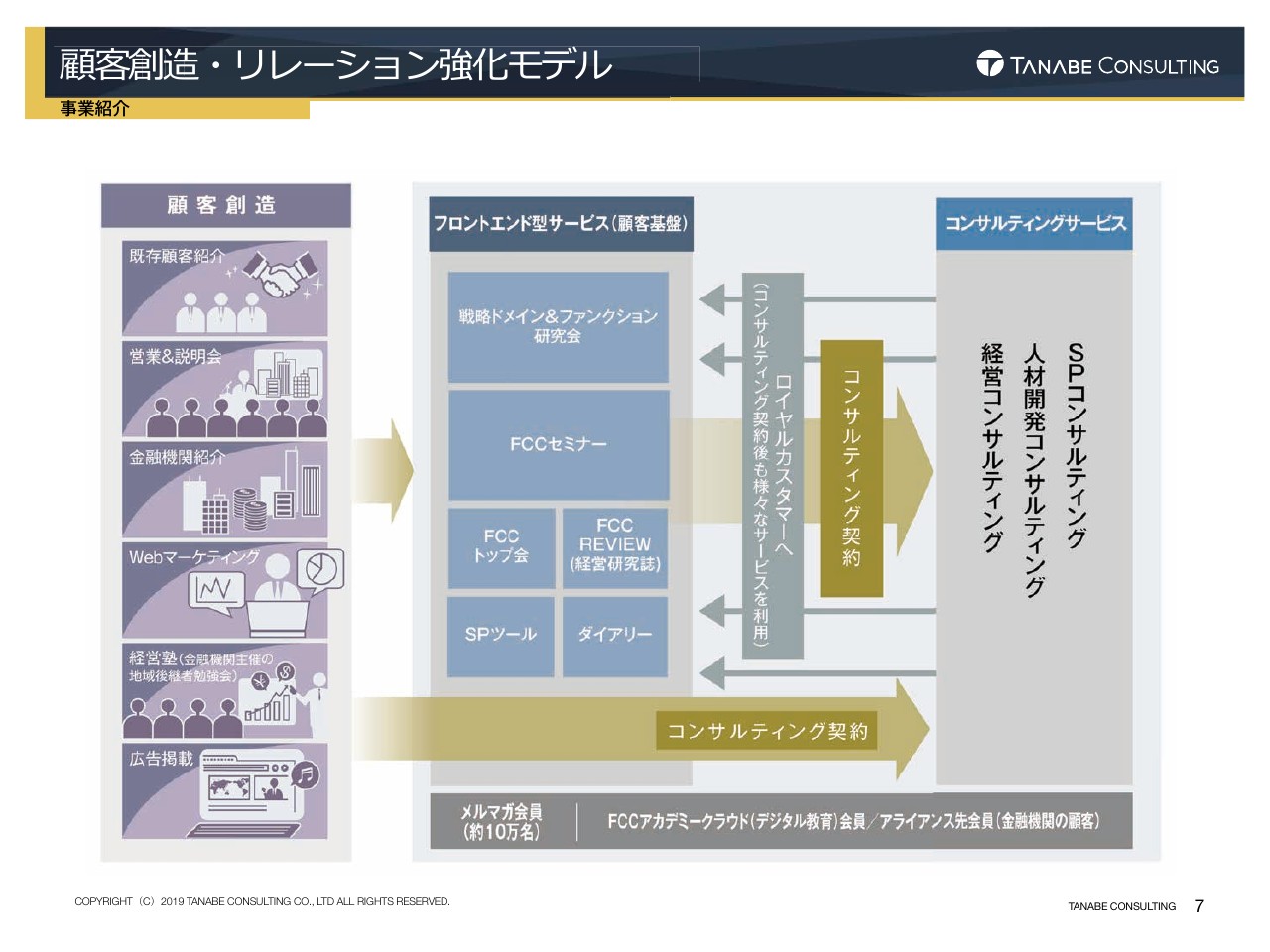

顧客構造・リレーション強化モデル

どういうふうに我々が顧客を創造しているかでございます。弊社はもう創業から60年を超えるということもあり、70パーセントの更新率ですから、全国にクライアントが多くいらっしゃいます。スライドの左にあるように既存顧客からの紹介もあります。

また、最近はフォーラムということでテーマを決め、ドメイン、ファンクションと先ほどご紹介したようなテーマで、主に東京・大阪で営業説明会をしています。昨日もヘルスケアをテーマとしたフォーラムを東京で開催しましたが、170名ぐらいご参加いただきました。地域医療にどう取り組むかというテーマですが、こういう説明会も頻繁にしています。

金融機関からのご紹介で、金融機関や会計事務所を含めて140の提携先を持っております。そこからのご紹介があれば、独自のWebマーケティングをしておりますし、金融機関とご一緒に地域の中小企業の後継者を育成していく、経営塾という会合も全国で展開しています。広告掲載等も顧客創造の入り口とし、フロントエンド型サービスということで、先ほども少しご紹介した研究会やセミナーなどを真ん中に置き、段階的にコンサルティングサービスへ繋げていきます。

リピート率が上がるということは長期契約になりますので、ロイヤルカスタマーと言われるクライアント増になっていきます。直接コンサルティング契約が繋がっていくクライアントリレーションがありますが、クライアントとの関係性を強化していくことで、顧客基盤ができあがっていっております。

メルマガでは10万名のメルマガリストがあり、会員制度としてのアカデミーというクラウドの会員のシステムを持っておりますので、そ我々はういったもののリレーション強化を顧客創造のモデルとして組み上げております。

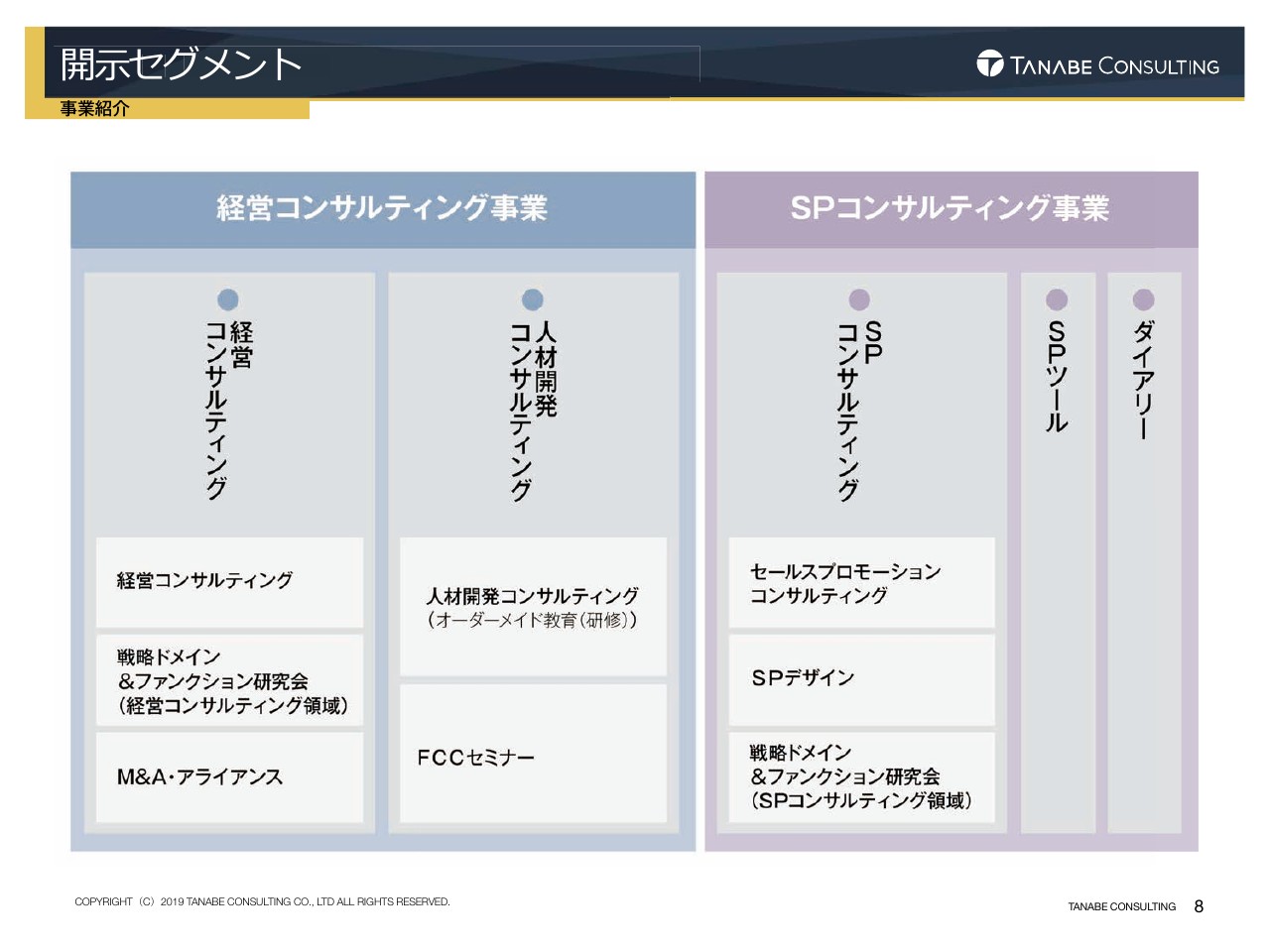

開示セグメント

開示しているタナベ経営のセグメントでございます。このあとのレビュー等々を聞いていただくのに、どういうセグメントなのかは大変大事あり、ご理解いただくには必要かなと思い、ここでご紹介しています。

大きくは経営コンサルティング事業とSPコンサルティング事業とに分かれています。経営コンサルティング事業のなかは大きく2つ、経営コンサルティングそのものと人材開発コンサルティングとでございます。

SPコンサルティング事業には、SPコンサルティングとSPツールと言われる商品と紐づいて価値提供しているものがあります。SPコンサルティングはどちらかといえば長期契約をしていく、月々の支援をしているコンサルティングでございます。(スライドの)右のダイアリーというのは、株主優待でもご紹介していますが、創業来扱っている手帳をダイアリーとしております。

それぞれ下記のようなセグメンテーションになっております。

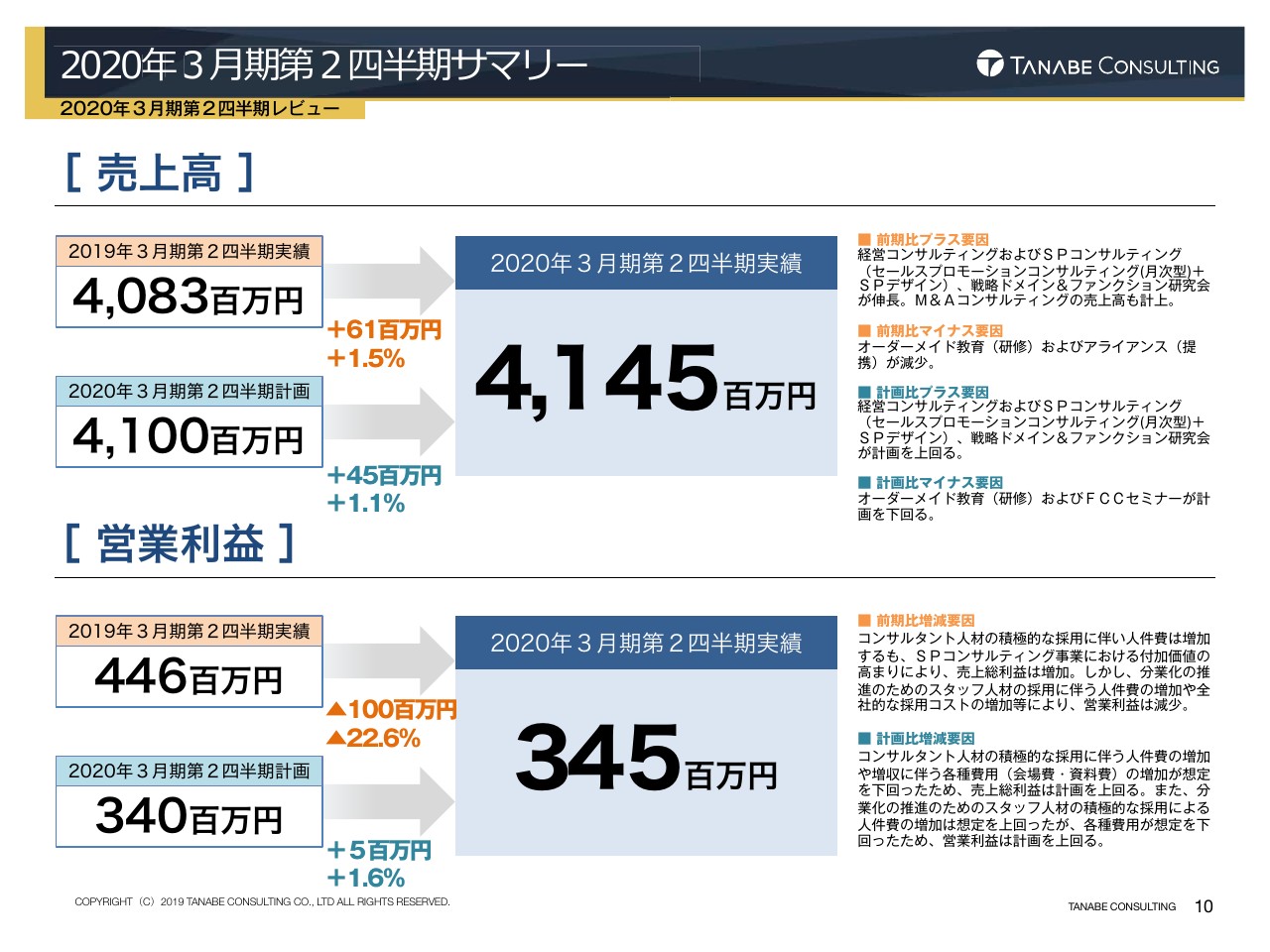

2020年3月期第2四半期サマリー

大きなアジェンダの2つ目の、2020年3月期の第2四半期のレビューでございます。真ん中にある売上高は41億4,500万円となり、昨年の第2四半期と比べてプラス6,100万円、1.5パーセントの増となっております。計画に対しては、プラス4,500万円、1.1パーセントの増でございます。

右側に要因を記載しておりますが、これについては経営コンサルティングおよびSPコンサルティングも順調に増えてきておりますし、研究会も伸長しています。M&Aコンサルティングの売上高も計上することができ、そういったことでプラスでございます。

スライドの下段は営業利益で、3億4,500万円でございます。前年同期と比べてマイナス1億円、22.6パーセントの減、計画と比べてプラス500万円、1.6パーセントの増とでございます。

前期との増減要因を右側に記載しておりますが、コンサルタントの人材の積極的な採用をしたことによる人件費増と、コンサルティングの生産性、効率を上げていくために分業をしていこうと、ミドルオフィスの人材の採用も強化してまいりました。これらを合わせた採用コストの増加により、営業利益が減少しております。

ただ、計画比ではプラスになっているのは、そのことも見越して前半に人員を投入してきたということですので、計画比は超えたかたちになっております。

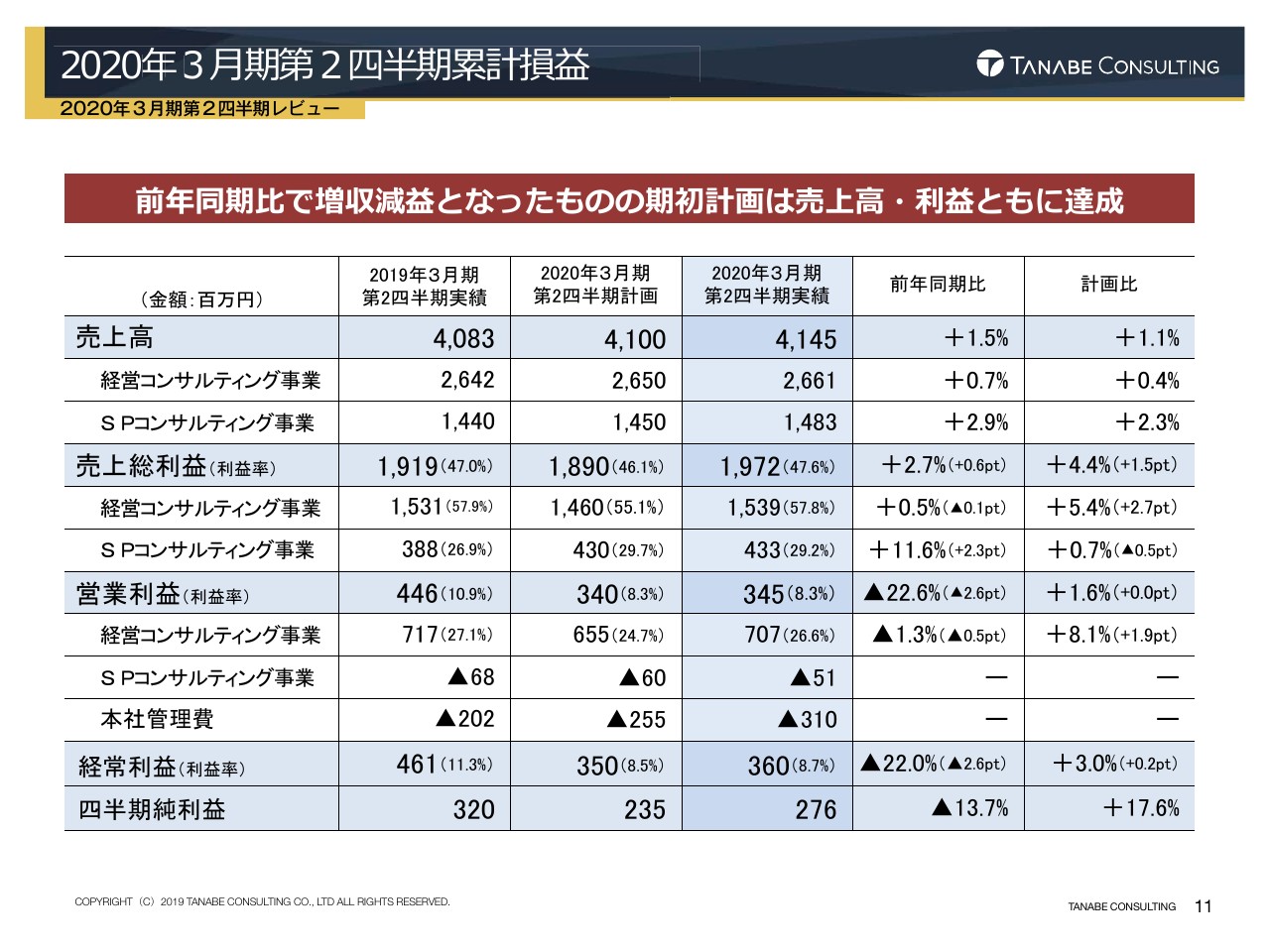

2020年3月期第2四半期累計損益

この第2四半期の実績について、(スライドの)中ほどの濃いブルーのところに記載しております。

売上高は41億4,500万円となり、前年比で1.5パーセント、計画比で1.1パーセントとなりました。内訳は経営コンサルティング事業が26億6,100万円となり、前年同期比でプラス0.7パーセント、計画比でプラス0.4パーセントです。SPコンサルティング事業は14億8,300万円となり、前年同期比でプラス2.9パーセント、計画比でプラス2.3パーセントでございます。

売上総利益については全体で19億7,200万円となり、前年同期比でプラス2.7パーセント、計画比でプラス4.4パーセントでございます。内訳は経営コンサルティング事業が15億3,900万円となり、前年同期比でプラス0.5パーセント、計画比でプラス5.4パーセントとなっています。SPコンサルティング事業は4億3,300万円となり、前年同期比でプラス11.6パーセント、計画比でプラス0.7パーセントでございます。

営業利益は3億4,500万円となり、前年同期比でマイナス22.6パーセント、計画比でプラス1.6パーセントでございます。四半期純利益は2億7,600万円となり、前年同期比でマイナス13.7パーセント、計画比でプラス17.6パーセントという結果でございます。

上部にあるように、前年同期比で増収減益となったものの、期初計画は売上高・利益とも達成しております。

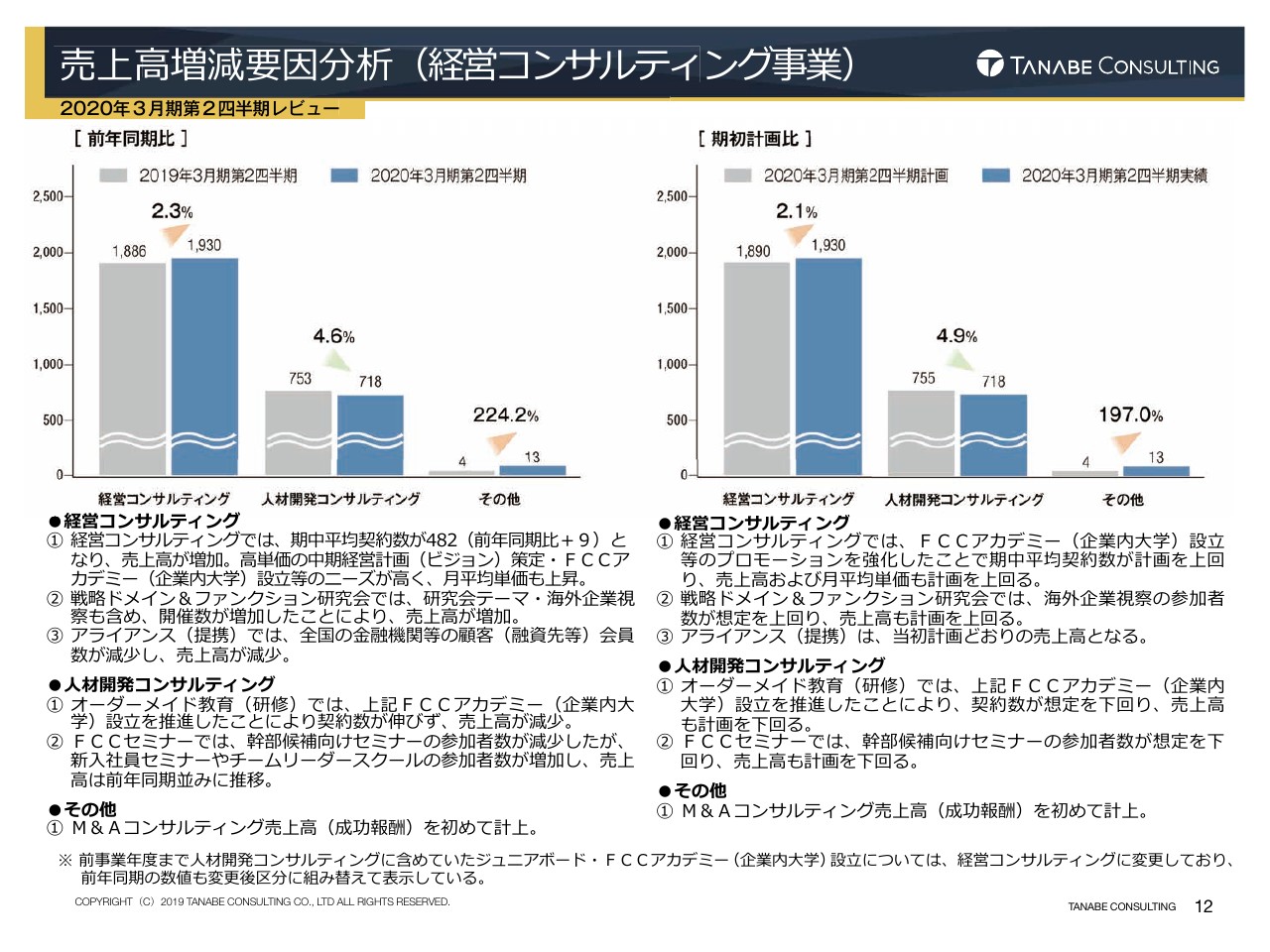

売上高増減要因分析(経営コンサルティング事業)

売上高の増減要因の分析をしております。前年との比較を中心に見ると、経営コンサルティングのセグメンテーション事業そのものは2.3パーセント増えています。これは期中平均の契約数が482契約と増えたことで、売上高が増加しております。

とくに高単価のコンサルティングである中期経営計画の策定や、企業内大学と呼んでいるFCCアカデミーの設立支援も非常にニーズが高く、月平均の単価も上昇しております。

戦略ドメイン&ファンクション研究会は、海外視察を含めて開催数が増加したことで売上高が増えております。アライアンス(提携)では、金融機関の顧客の会員が減少して売上高が減少しており、経営コンサルティング全体としては伸びております。

一方、人材開発コンサルティングが4.6パーセントの減になっていますが、これはオーダーメイドの研修が、先ほどご紹介したFCCアカデミーという企業内大学の設立に少しシフトしている関係で、売上高が減少しております。

セミナーの参加が若干減少しておりますが、その他の新しいセミナーや売上高は前年並みに推移しております。その他では、先ほどもご紹介したM&Aコンサルティングの売上高、成功報酬も含めて計上しております。

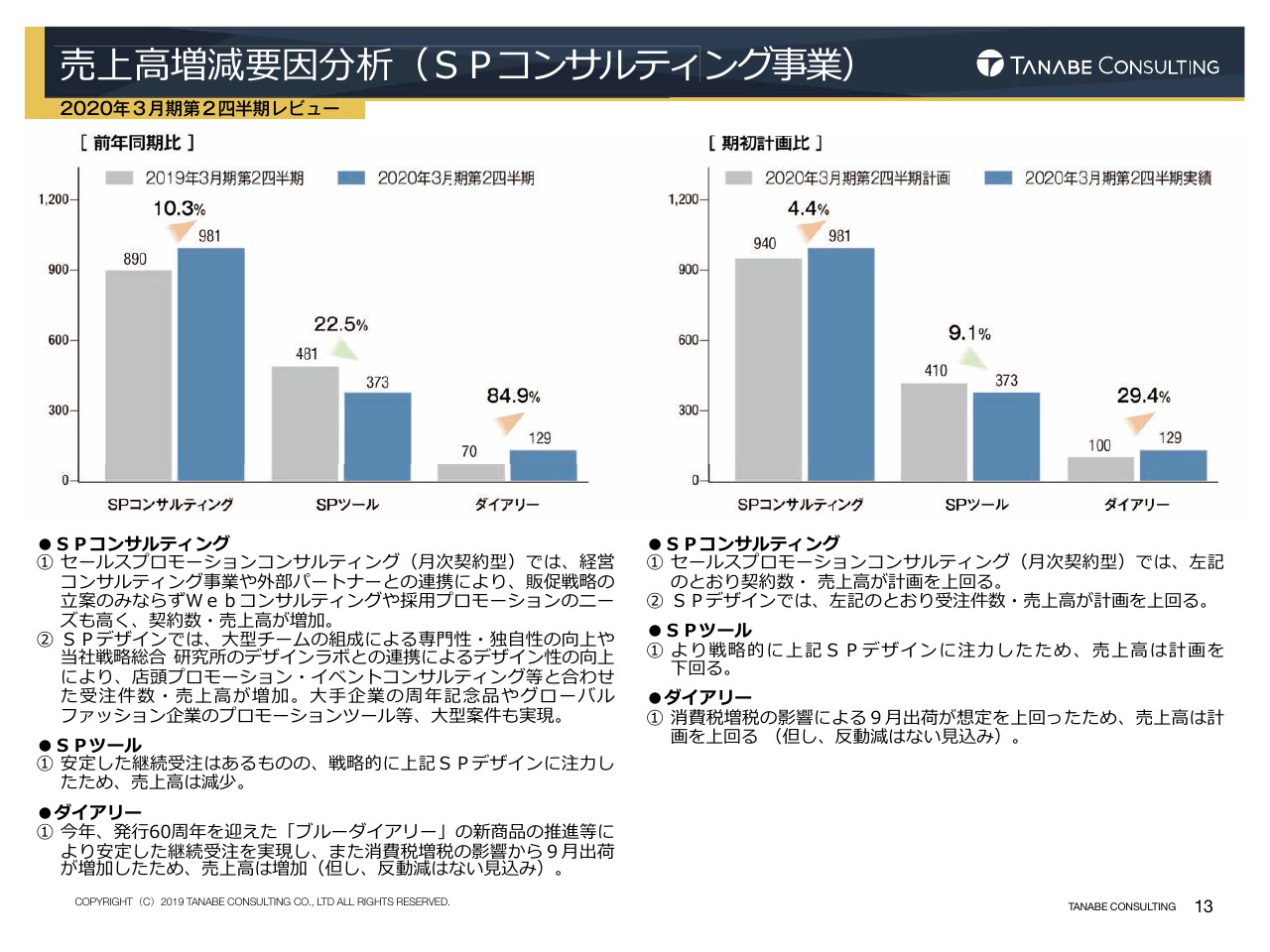

売上高増減要因分析(SPコンサルティング事業)

SPコンサルティング事業は、SPコンサルティングそのものが10.3パーセント増加しています。これは月次契約のセールスプロモーションコンサルティングが、経営コンサルティング事業とのシナジーや外部パートナーの連携により、販売促進の立案やWebのコンサルティング、採用のプロモーションというニーズが非常に高く、契約ならびに売上高が増加しています。

SPデザインも、クライアントが大企業ということも含めて大型チームを編成できるようになり、デザイン性の向上に伴って非常に付加価値の高いSPデザインを提供できております。大手企業の周年行事や、グローバルファッションのアパレル企業のプロモーションなども受注できております。

SPツールは安定した継続受注はあるものの、戦略的に先ほどから申し上げているプロモーションコンサルティングとデザインの強化をしておりますので、経営資源を付加価値の高いほうへシフトして、年々減少傾向にあります。

ダイアリーは、実は発行60周年を迎えており、新商品の推進も含めて消費増税がありましたので、消費増税前の出荷のご依頼もあり、売上高は増加しております。

ただ、その反動で減少しているかと言いますと、今のトレンドを見ても通常どおり、例年どおりかなということでございます。

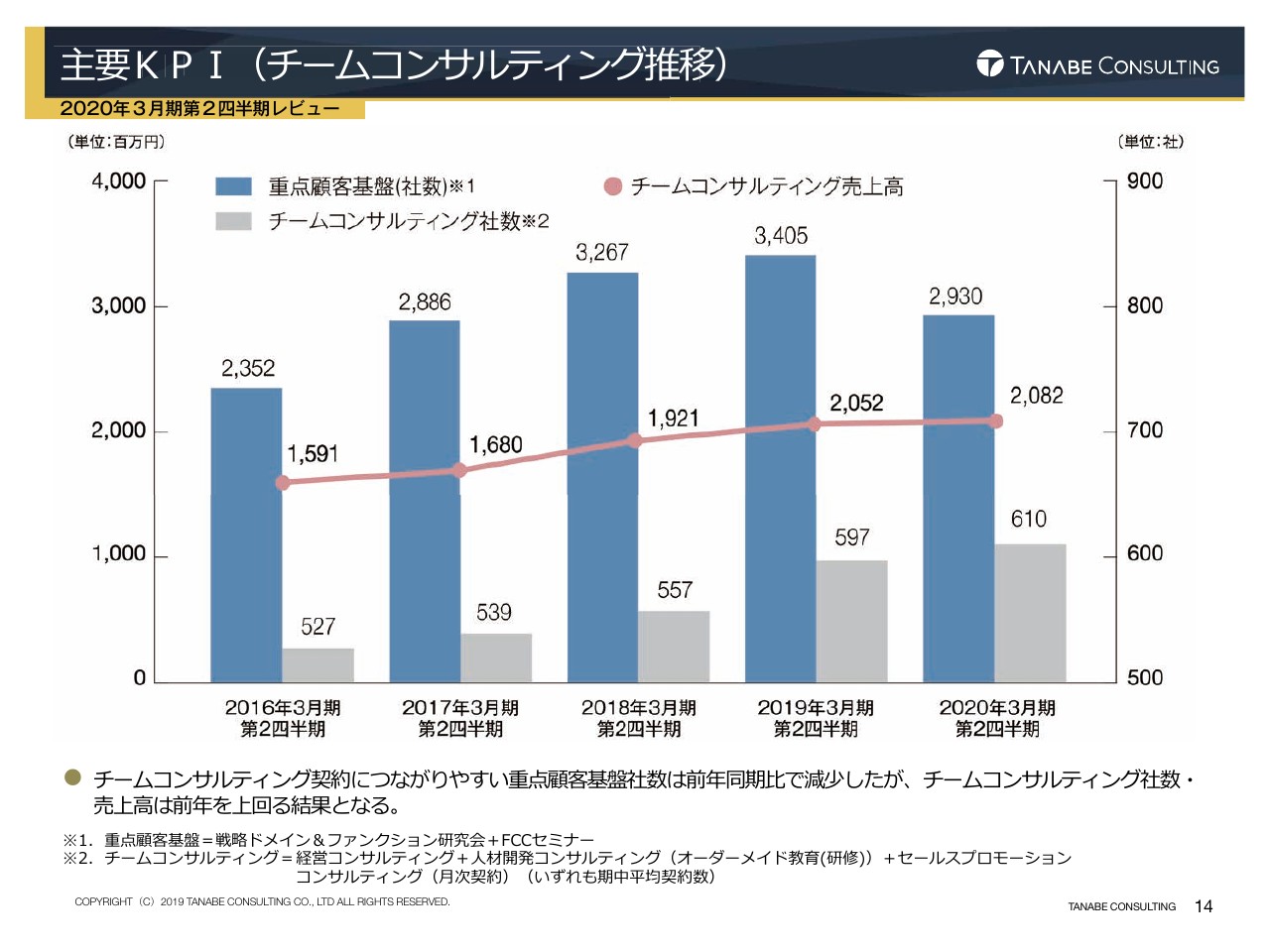

主要KPI(チームコンサルティング推移)①

主要KPIであるチームコンサルティングの推移そのものが、どうなっているかでございます。(スライドの)赤い折れ線グラフがチームコンサルティングの売上高であり、グレーの棒グラフがチームコンサルティングの社数でございます。その基盤となる重点顧客が、青い棒グラフになっております。

チームコンサルティング売上、チームコンサルティング社数ともに順調に成長しておりますが、顧客基盤が少し減少しております。

チームコンサルティング契約に繋がりやすい重点顧客基盤は前年同期比で減少していますが、実際は社数や売上高が前年を上回っております。先ほど来ご説明してきたテーマや規模の絞り込みをしてきている関係でございます。

ただ、実際に顧客の基盤としてあらゆる商品・サービスを価値提供しておりますので、体感としてはそれほど減ってきているという感覚は持っておりません。年間を通じて、しっかりと重点顧客基盤も増やしてまいりたいと考えております。

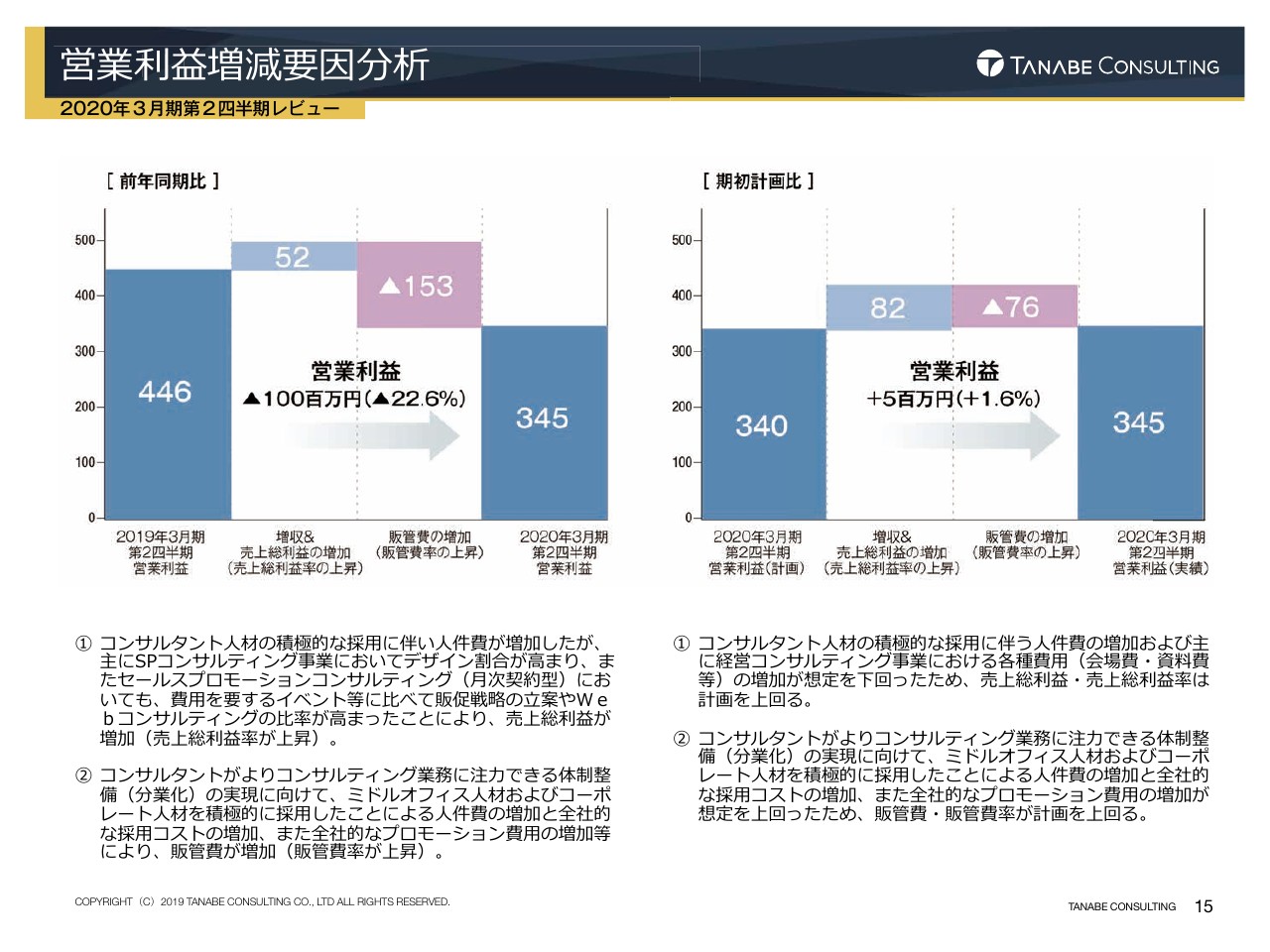

営業利益増減要因分析

営業利益の増減要因分析を記載しております。営業利益は前年同期比で1億円減っていますが、その要因はこの図表の下部に記載しております。

先ほど来申し上げているように、人員の増加がございます。また、セールスプロモーションは付加価値が上がってきております。

それよりもなによりも②にございますが、コンサルティングの業務に集中できるように、分業化の体制でミドルオフィスの人材を戦略的に補強してきていることもあり、プロモーション費用も増加しております。結果的に上のグラフのようなかたちになっております。

人員は増やしておりますので、期初の計画に比べた増減については、ご覧いただいたとおりでございます。

チームコンサルティングブランド(TCB)の推進

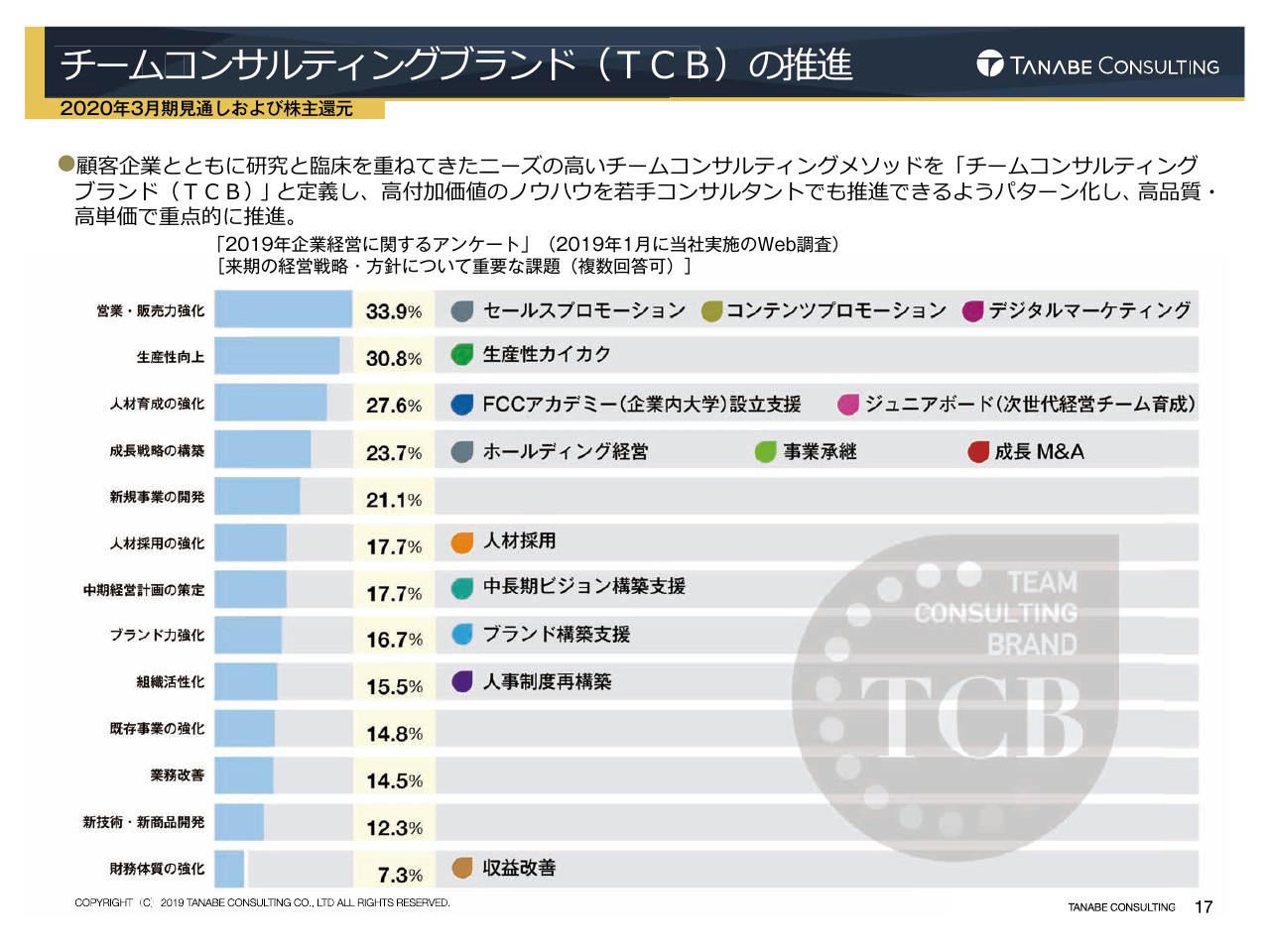

3つ目の大きなアジェンダでございますが、2020年3月期見通しおよび株主還元のプレゼンテーションをしていきます。現在タナベ経営では、チームコンサルティングブランド(TCB)の推進を強化しており、こちらはTCBがニーズとどう合致しているかを示した図表になります。

実は弊社で実施した「2019年企業経営に関するアンケート」のなかにおける「来期の経営戦略・方針について重要な課題」について複数回答可でデータを取ったところ、(スライドの)左にあるような営業の販売力強化から始まり、財務体質の強化までニーズの高さがこのようなデータで出ました。

我々が申し上げているTCBは14のメソッドがございます。グラフの中ほどから右にいろんなカラーで記載しているものですが、こちらを重点的に推進していきます。付加価値が高く、若手のコンサルタントでも推進できるようにパターン化をしており、品質が高く高単価のコンサルティングメニューを全国的に展開しております。

セールスプロモーション、コンテンツプロモーション、デジタルマーケティング、生産性改革、人材育成では企業内大学FCCアカデミー、ジュニアボードという次世代チームの育成、成長戦略としてのホールディング経営の推進などがあり、M&Aとセットで取り組みたいという会社も増えてまいりました。そういったチームコンサルティングブランドを、力強く推進しております。

ニーズと合っている、または空いている部分は、これからTCBとして開発をしてまいりたいということでございます。

2020年3月期見通し

2020年度3月期の見通しでございます。(スライドの)中ほどに、2020年3月期の通期の計画がございます。売上高が93億円となり前期比でプラス2.8パーセント、経営コンサルティング事業は53億円となり、前期比でプラス2.5パーセント、SPコンサルティング事業は40億円となり、前期比でプラス3.2パーセントという計画でございます。

売上総利益が41億8,500万円となり、前期比でプラス3.3パーセント、経営コンサルティング事業は29億9,500万円となり、前期比でプラス2.4パーセント、SPコンサルティング事業は11億9,000万円となり、プラス5.9パーセントという計画でございます。

営業利益が10億円で、前期比でプラス3.1パーセント、当期純利益は7億円で、前期比でプラス0.8パーセントの計画でございます。

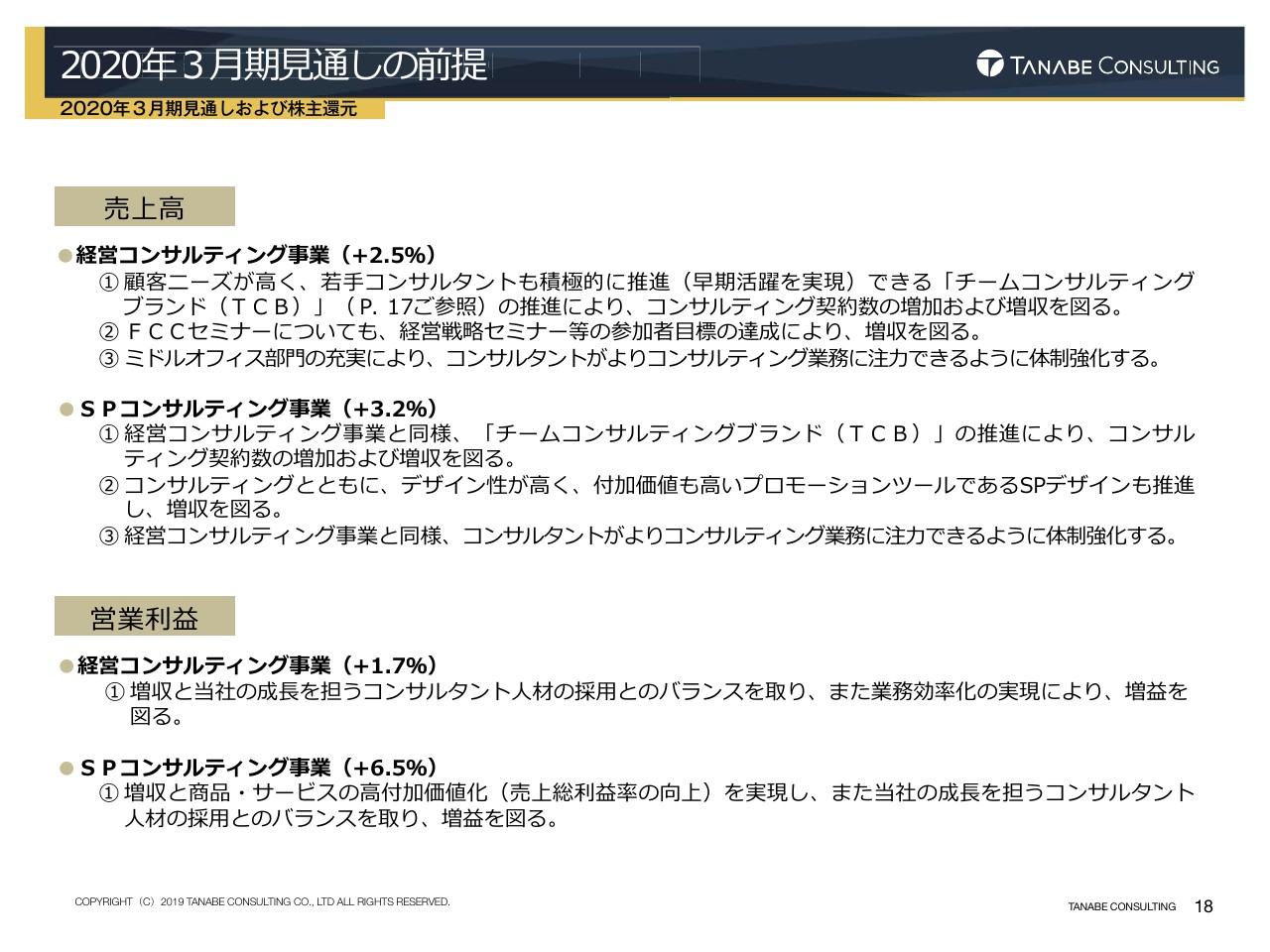

2020年3月期の見通しの前提

その中身としてはこちらのスライドに記載しております。

のちほどまたご紹介しますが、①にあるようにTCBを強力に推進していきます。セミナーにおいては、経営戦略セミナー等の大型のセミナーも参加目標を達成しており、増収を図ってまいります。また。先ほど申し上げたミドルオフィスの充実により、コンサルタントがよりコンサルティング業務に集中できる体制の強化を図っております。

SPコンサルティングは、先ほど申し上げたTCBにSPコンサルティング領域のものがたくさん入っており、そこを強化していくとともに、デザイン性が高くて付加価値の高いSPデザインに注力してまいりたいということでございます。

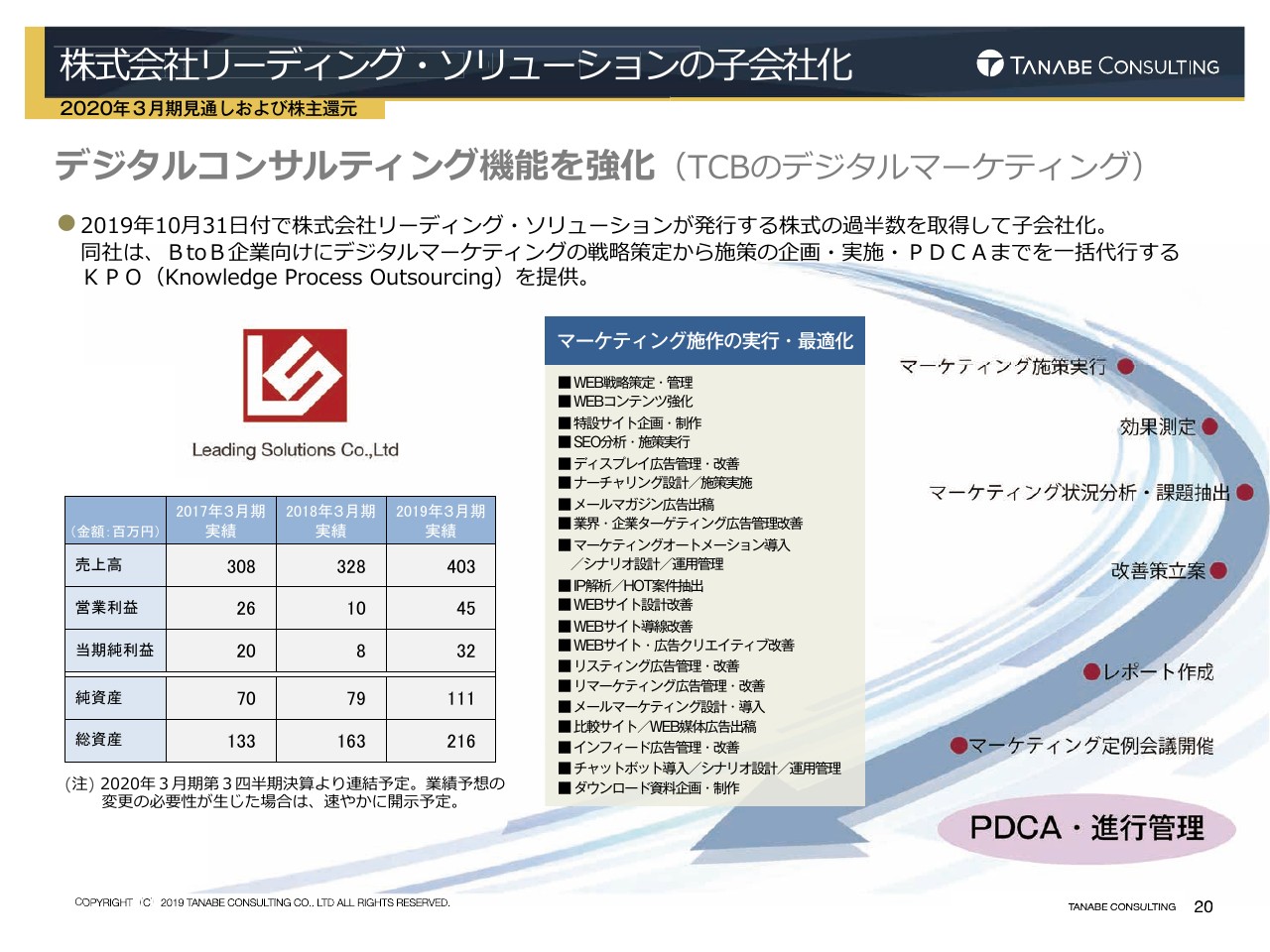

株式会社リーディング・ソリューションの子会社化

デジタルコンサルティング機能の強化ということで、先ほどのチームコンサルティングブランドの重点商品バリエーションのなかにも入っていた、デジタルマーケティングを強化していきたいと考えており、2019年10月31日付で、リーディング・ソリューションという会社の発行する株式の過半数を取得して子会社化いたしました。

こちらはBtoBの企業向けのデジタルマーケティングの戦略策定から企画・実施・PDCAまで一貫して代行できる、KPO(Knowledge Process Outsourcing)というビジネスモデルを提供している会社でございます。

BtoCのデジタルマーケティングはご承知のように盛んですが、BtoBに関しては非常にホワイトスペースと言いますか、ブルーオーシャンというふうに我々は認識しております。

(スライドの)真ん中にあるような項目でクライアントに支援ができるようにしてまいります。とくにリーディング・ソリューションに関しては、現状はどちらかというと、顧客としては中堅より大手のほうがが多くいらっしゃいますので、我々の顧客基盤である中堅企業をこれからどんどんBtoBのデジタルマーケティングとして提供していこう、ということでございます。

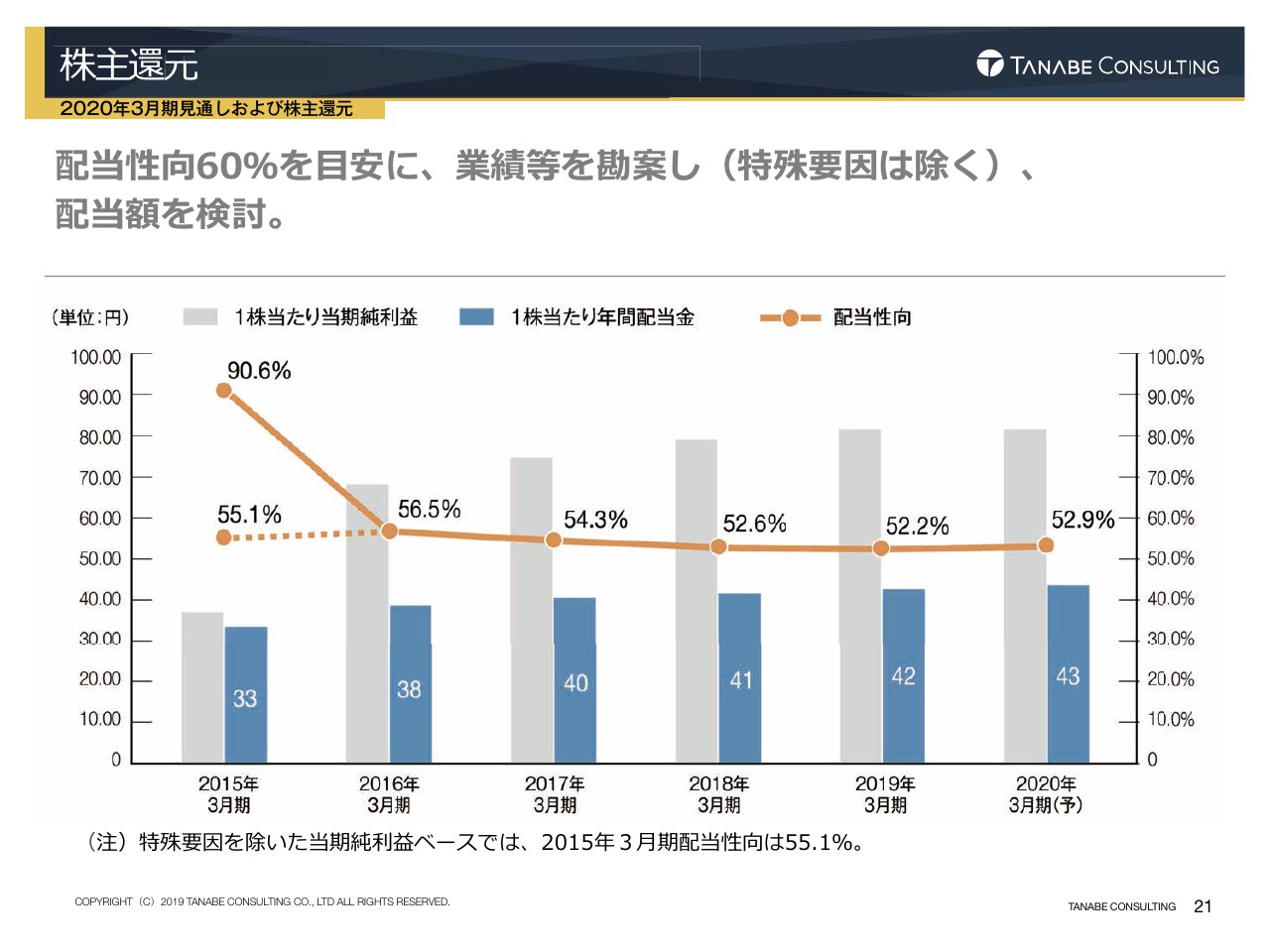

株主還元

株主還元に関しては配当性向60パーセントを目安に、業績等を勘案して特殊要因を除いて配当額を検討し、決定していきます。

(スライドの)右端にあるように、2020年3月期は公表しているとおり43円で、配当性向52.9パーセントでございます。グラフは過去の推移を示しております。

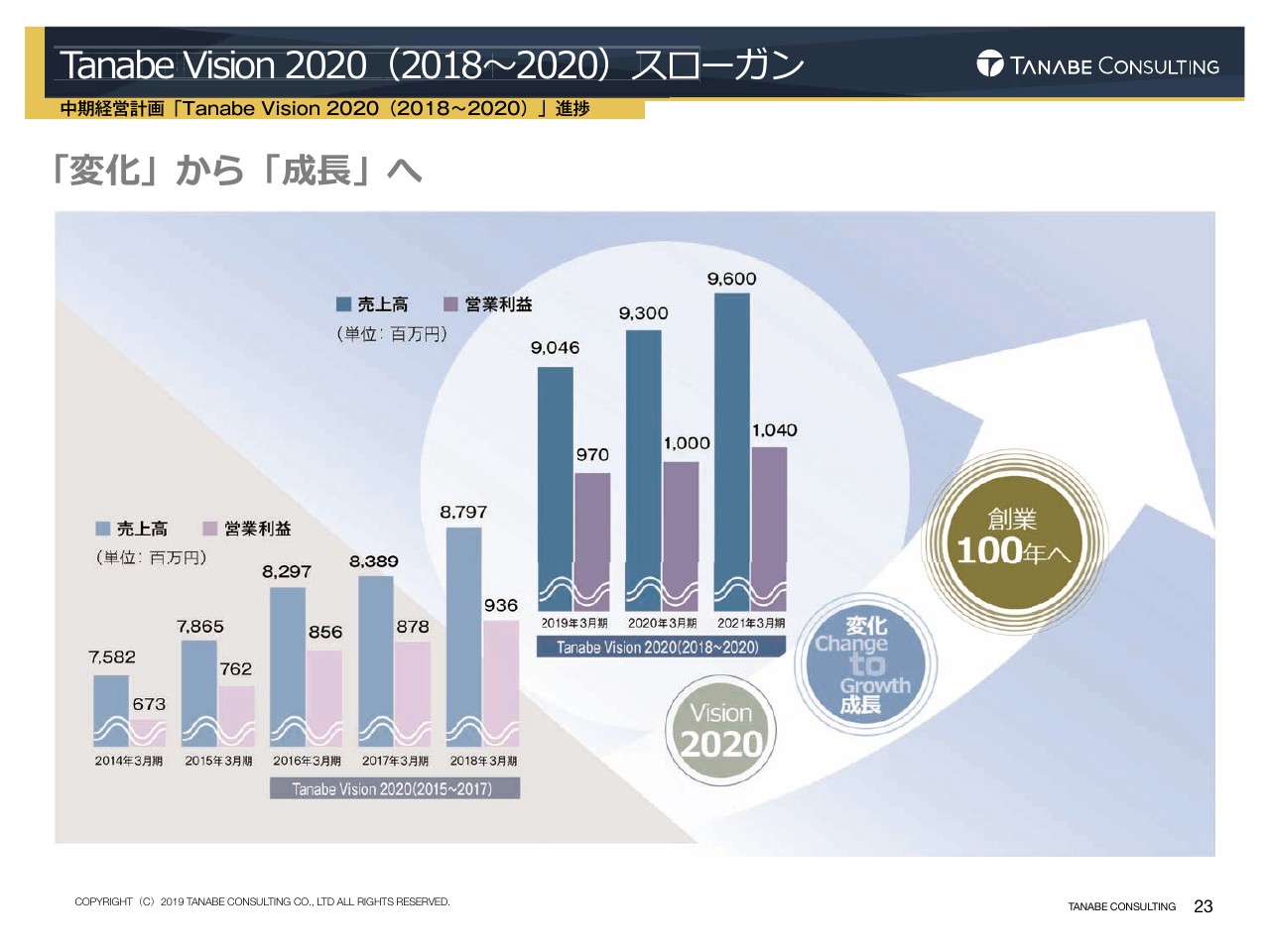

Tanabe Vision 2020(2018~2020)スローガン

最後でございますが、中期経営計画の進捗でございます。「変化」から「成長」へということで、この2021年は、売上高96億円、営業利益10億4,000万円というビジョンを掲げております。その進捗を今からご紹介したいと思います。

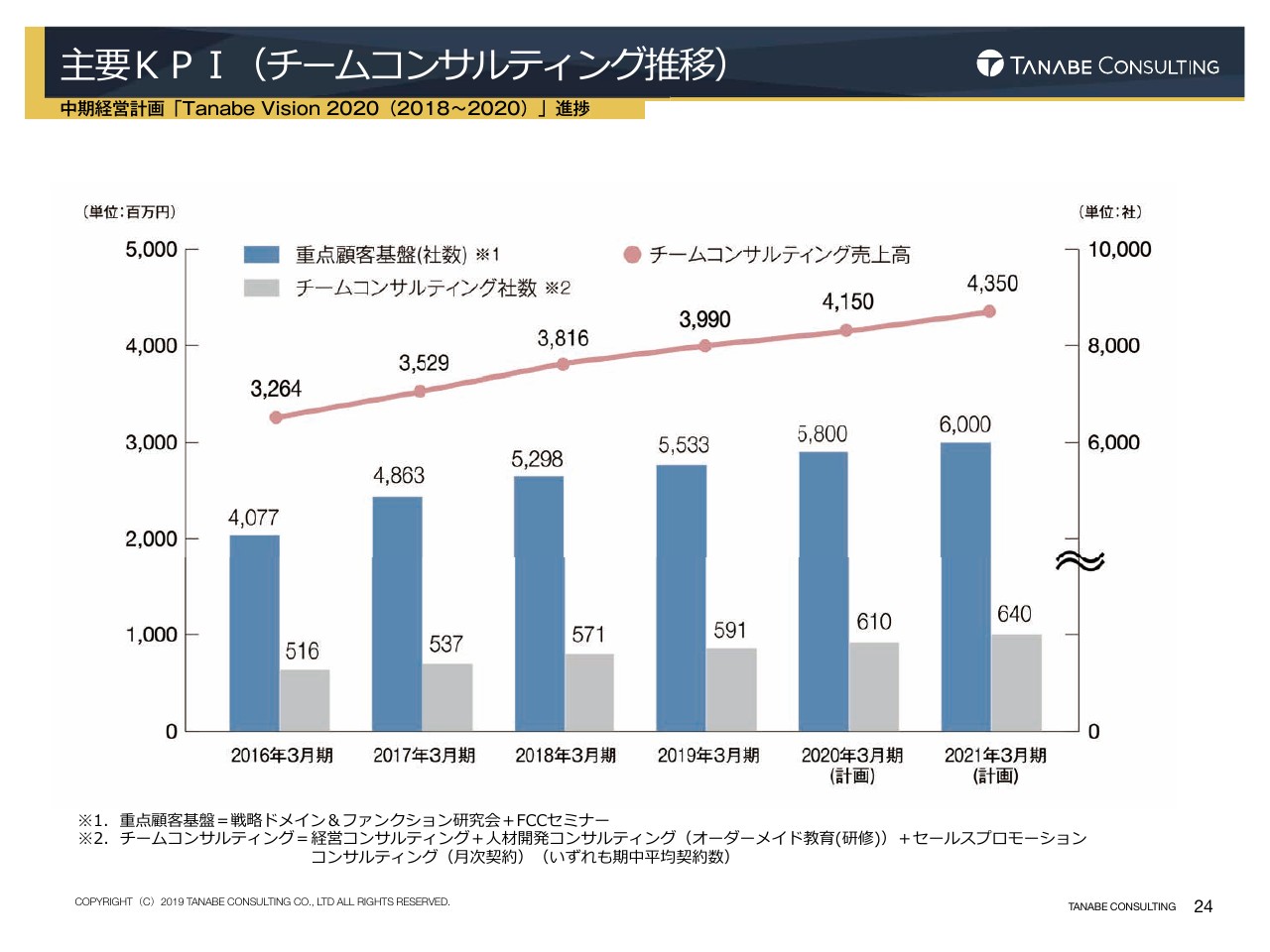

主要KPI(チームコンサルティング推移)②

主要KPIであるチームコンサルティングの推移でございます。先ほど第2四半期の部分をご紹介しましたが、この24ページのグラフの右から2番目が今期でございます。目標としてチームコンサルティングの売上高が41億5,000万円、チームコンサルティング社数が610社となっております。社数としては上期で達成しており、顧客基盤としては5,800社の計画です。

2021年3月期が中期の最終年度になりますが、チームコンサルティング売上高で43億5,000万円、社数で640社、顧客基盤としては6,000社を掲げて、主要KPIを目指しております。

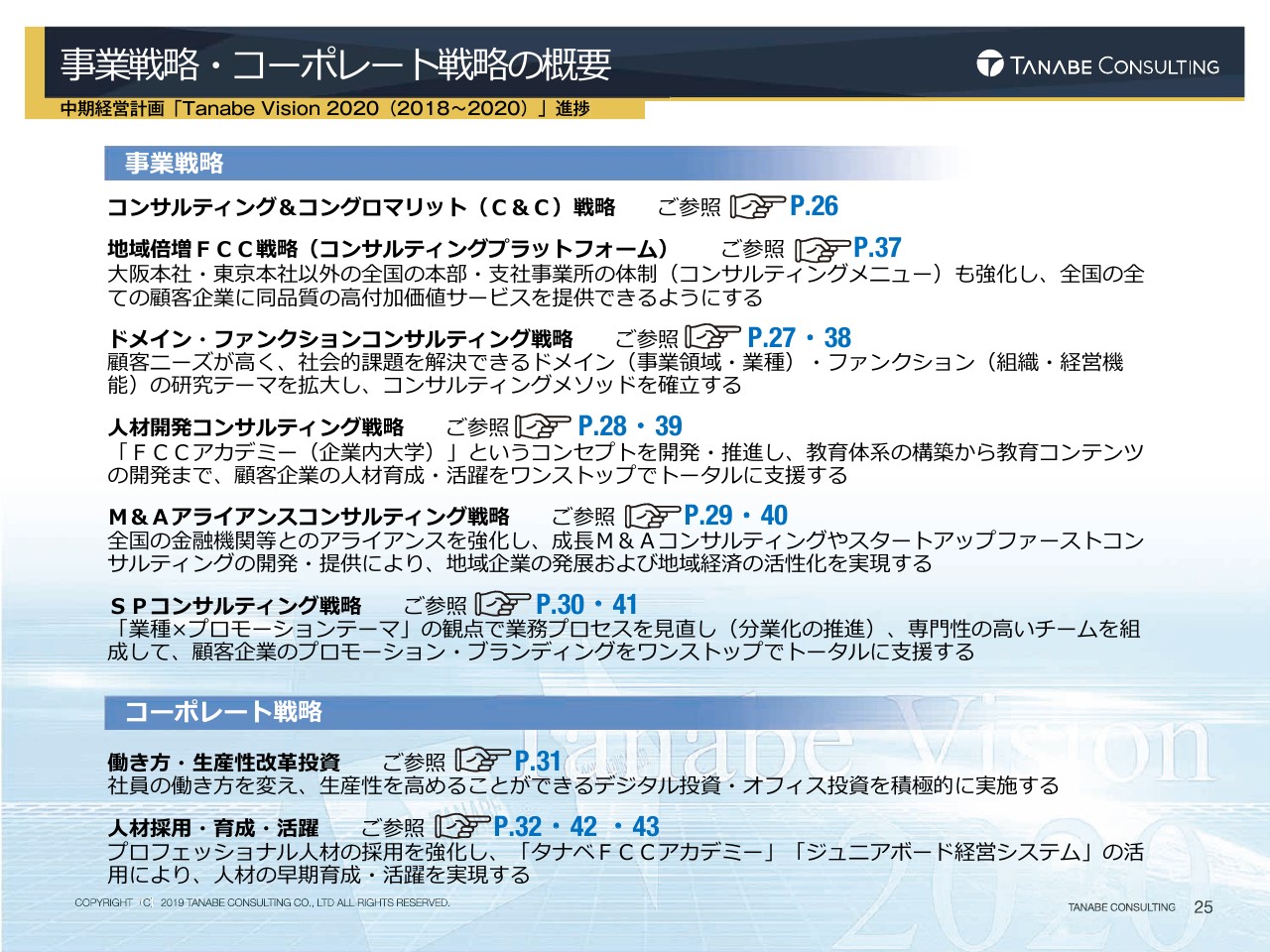

事業戦略・コーポレート戦略の概要

(付録資料にある)事業戦略・コーポレート戦略の中期経営計画のなかにおける項目として掲げていますが、これは各ページで説明したほうがわかると思いますので、目次というふうにご覧いただければと思います。

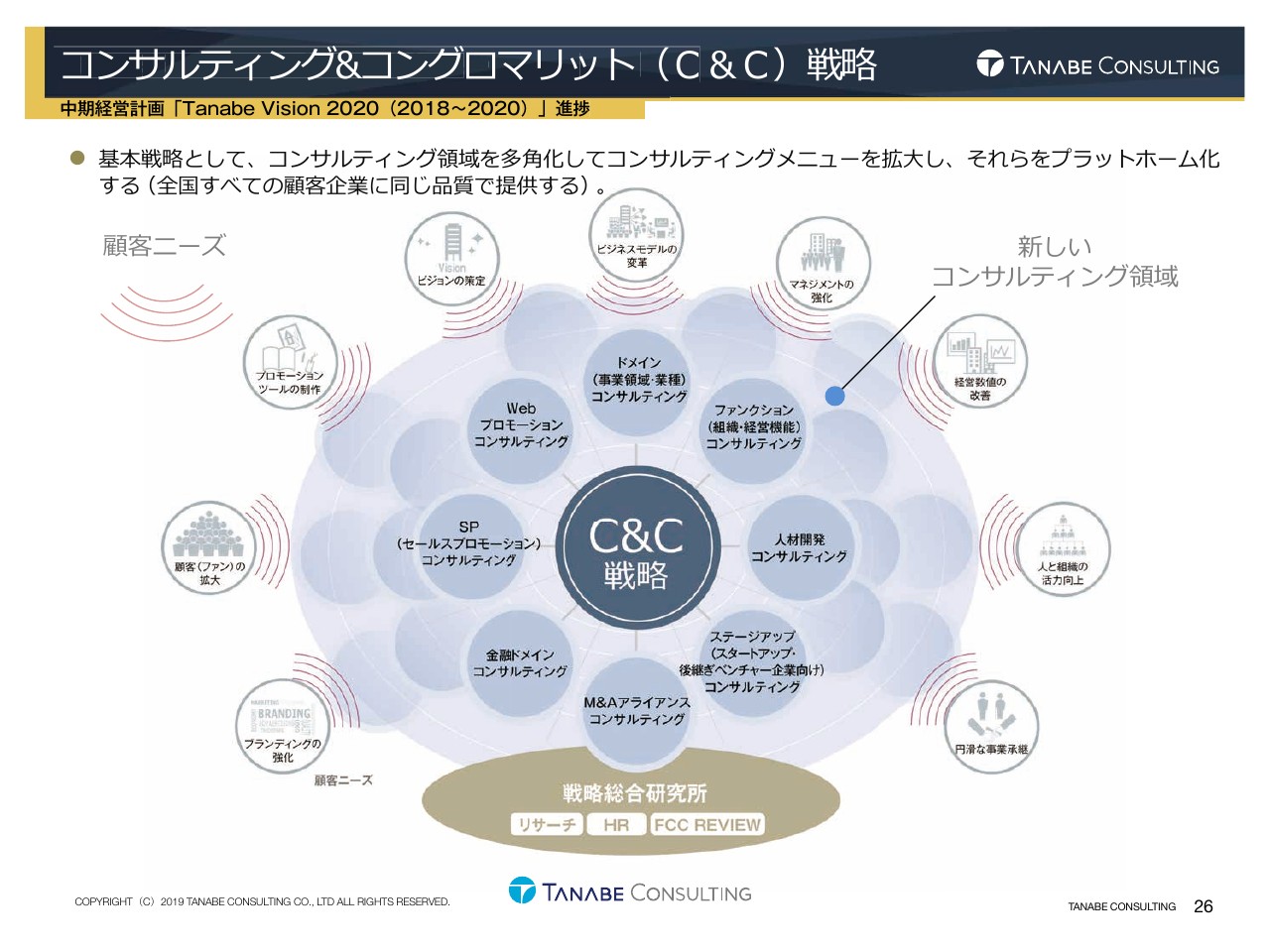

コンサルティング&コングロマリット(C&C)戦略

今回の中期経営計画のコンセプトの中核であるコンサルティング&コングロマリット(C&C)戦略で、コンサルティングの多角化戦略によってプラットフォーム化を実現していこうと考えております。

現状は、(スライドの)時計回りで言うと、業種ドメインやファンクションのコンサルティング、人材系のコンサルティング、ステージアップ、スタートアップのコンサルティング、M&A、金融機関向け、プロモーション、Webなどといった領域でコンサルティングメニューを展開しております。

それぞれのメニューを深化させていく、深く掘り下げてコンサルティングのメニューを拡大しているところでございます。

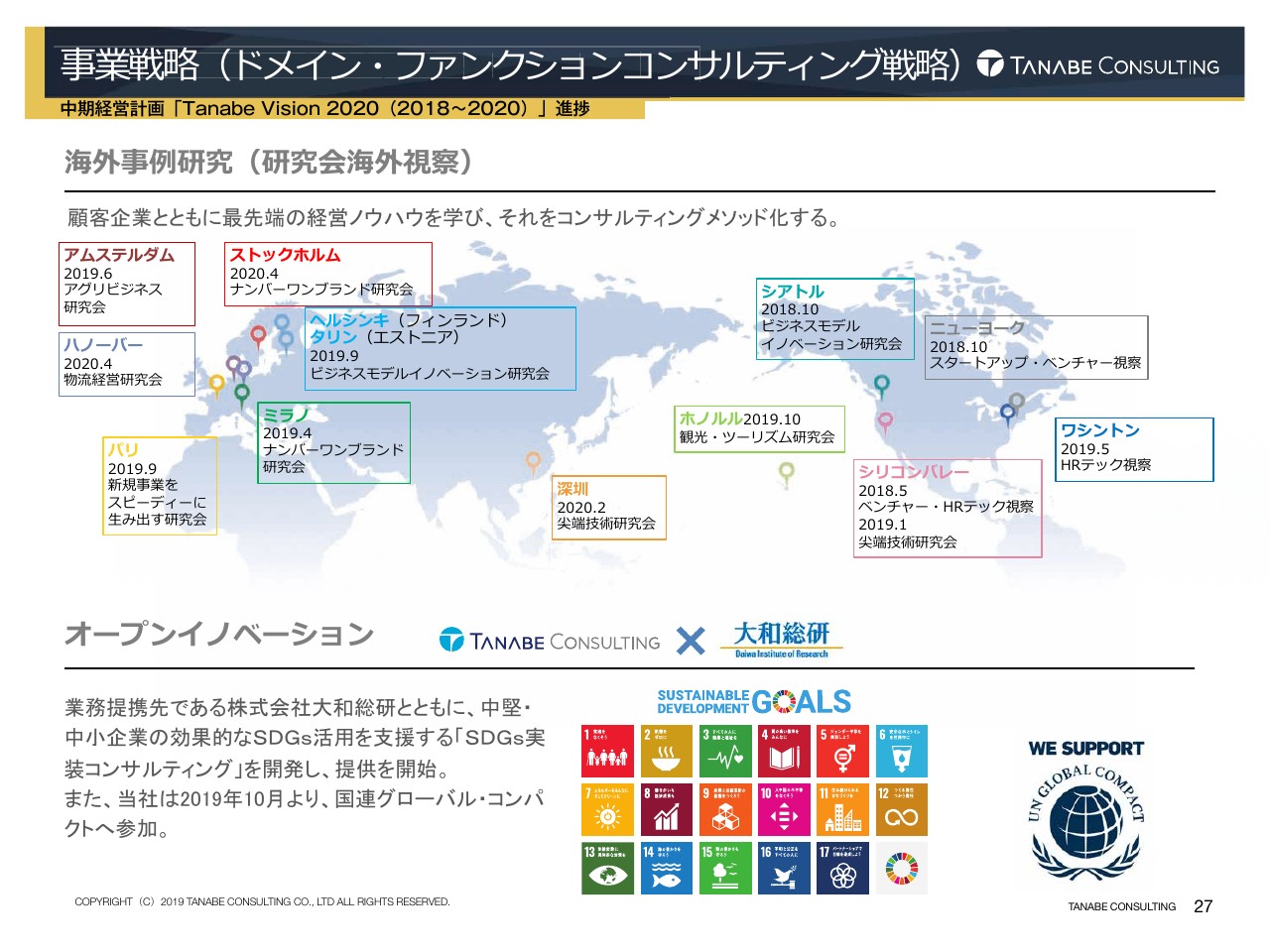

事業戦略(ドメイン・ファンクションコンサルティング戦略)

そのことを前提に、トピックスとして最近は海外の事例の研究があります。マッチングも含めて、ここ1年で展開しているクライアントとともに、全国の地域にグローバルに学び、ビジネスへ繋げていこうと取り組みを進めています。ニューヨークやシリコンバレーはもちろん、ヨーロッパにも足を運んで海外との展開・提携を進めております。

オープンイノベーションでは大和総研と業務提携をしており、とくに最近は、中堅・中小企業向けにSDGsの活用を支援する「SDGs実装コンサルティング」を共同で開発して、提供を開始しております。

また、当社は2019年10月より、国連のグローバル・コンパクトへ参加し、会社を挙げてSDGsのコンサルティングがしっかりと提供できる体制を、オープンイノベーションでも組み立てをしております。全国で勉強会や講演会などを行いましたら大変な好評をいただいております。

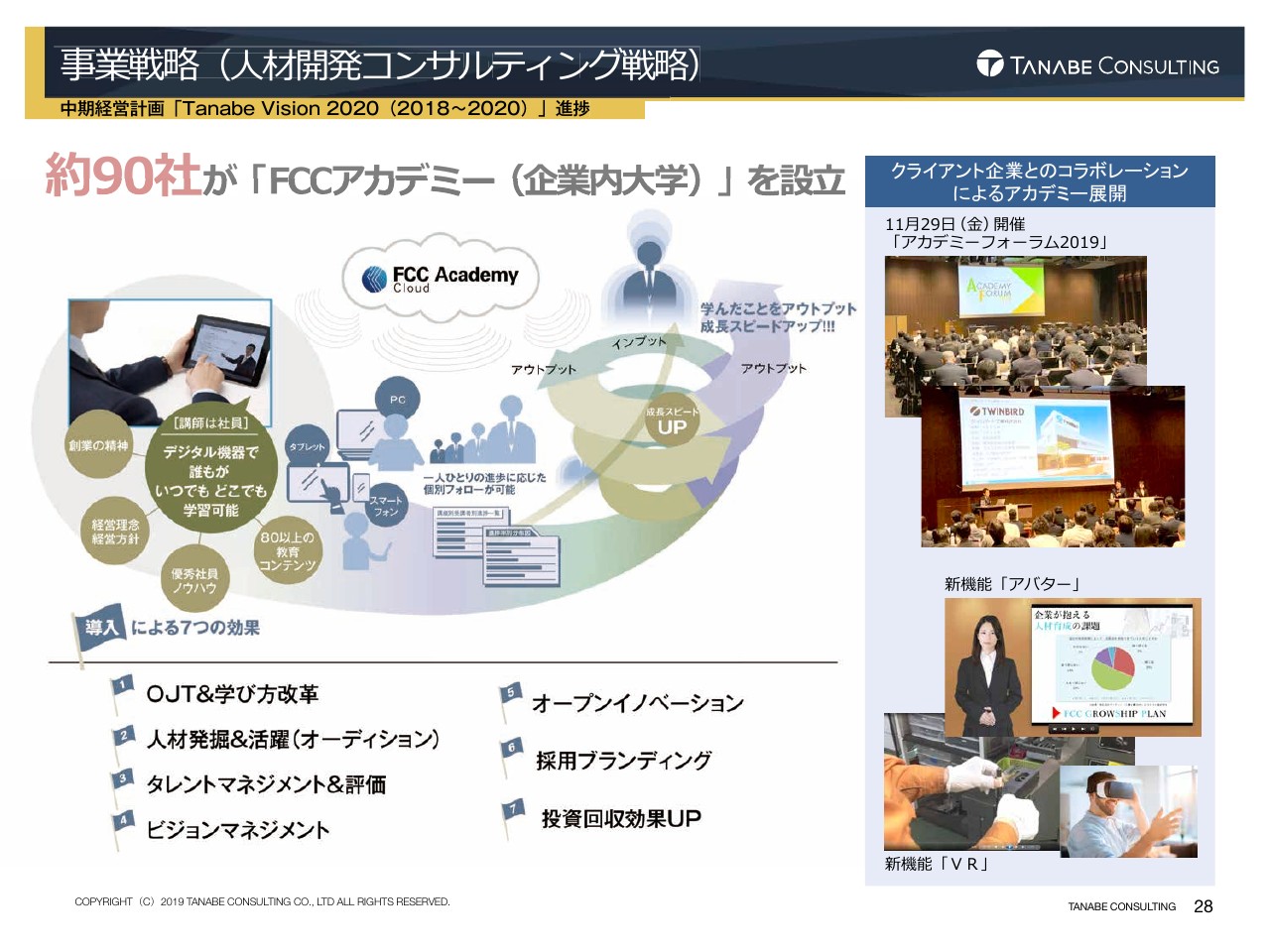

事業戦略(人材開発コンサルティング戦略)

もう1つは、人材開発コンサルティングの領域になります。先ほど来ご紹介しております、企業内大学というFCCアカデミーを設立し、できた当初から全国で100社の学校をつくっていこうということで、今はもう90社、90校ができています。

あと10社で100校になりますので、さらに深掘りをしていこうと取り組みを進めていて、(スライドの)右上にあるようにフォーラムを開催しています。企業内大学に関心があるなど、そういう取り組みをしていらっしゃるみなさんと一緒に、タナベ経営でご一緒している事例をご紹介して、こういう点を取り組んでいますと説明するフォーラムを開催しています。

下は、実際にクライアントと共同で開発をしましたが、VRで教育していくというものになります。中堅・中小企業の工場に新しい機械が入ると、マニュアルなどの操作の仕方を紙・動画で知らせるのも大事ですが、VRでトレーニングを行っていきます。これを実際の中堅企業と一緒に開発を終え、実際にコンサルティングに入っていますが、これを全国に、90校からさらに広げていきたいと思っております。

さらにもう1つは、新機能の「アバター」という、仮想空間の分身キャラクターを使った教育です。多言語対応もしており、こういった人材育成ツールを企業に実装してご利用いただくという、HR系の新しいコンサルティングのメニューを発信しております。

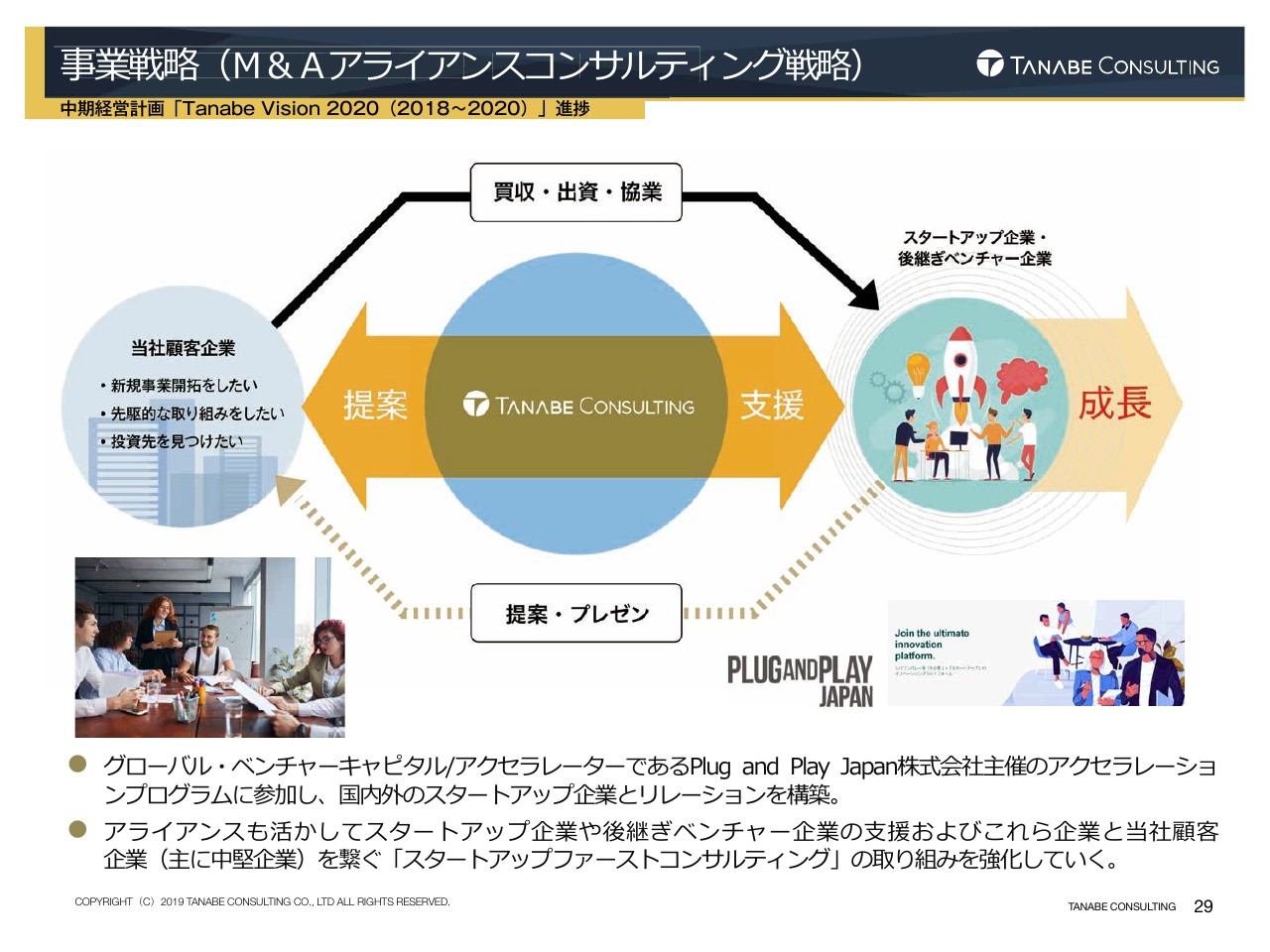

事業戦略(M&Aアライアンスコンサルティング戦略)

先ほどM&Aコンサルティングのいわゆる報酬売上が計上されたことをご紹介しましたが、タナベ経営らしいM&Aコンサルティングの領域を、我々自身も模索しながら推進しております。

通常のM&Aコンサルティングの戦略の部分やマッチングの部分、さらにはPMIのコンサルティングはもちろんのこと、グローバルベンチャーキャピタル/アクセラレーターであるPlug and Play Japanと提携してそのプログラムに参画し、スタートアップ企業とのリレーションを構築しております。

アライアンスも活かして、スタートアップ企業やいわゆる後継ぎベンチャー中堅企業でも、事業承継するタイミングでスタートアップの技術をうまく活用し、エンジンそのものを入れ替えていくという、「スタートアップファーストコンサルティング」という領域を我々は設定しておりまして、こういったコンサルティングメニューでM&Aアライアンス戦略を拡大しております。

事業戦略(SPコンサルティング戦略)

SPコンサルティング戦略は従来取り組んでおりますが、全国の私立幼稚園約8,000が参画する「こどもがまんなかPROJECT」という、私立幼稚園の連合会が運営しているプロジェクトに参画しております。園児教育に対する企業のプロモーション、ブランディング活動を当社が専属で行うという活動でございます。

こども・子育てマーケットというのは、(スライドの)下にあるように約319万人という大変大きな未来のマーケットでございます。タナベ経営が全国の私立幼稚園とサポーター企業という登録をいただく会社との繋ぎをしており、いろんな企画・イベントをしながらコンサルティングを展開しております。

これもSDGs的活動の一環だと我々は自負しておりますが、右には銀座コージーコーナーさんと一緒に、子どもたちが「こんなケーキがあったらいいな」というイラストを描き、それが本物のケーキになるという企画を銀座コージーコーナーさんでやっておられます。そこに対して「こどもがまんなかPROJECT」がサポートしていき、一緒にプロモーションをかけてコンサルティングをしています。

SPコンサルティングの下の事例は、ディーラーさんです。ファミリー層の集客ということで、前年比で500パーセント以上の集客・アンケートそのものが前年比で700パーセントと、大変ご好評をいただいております。

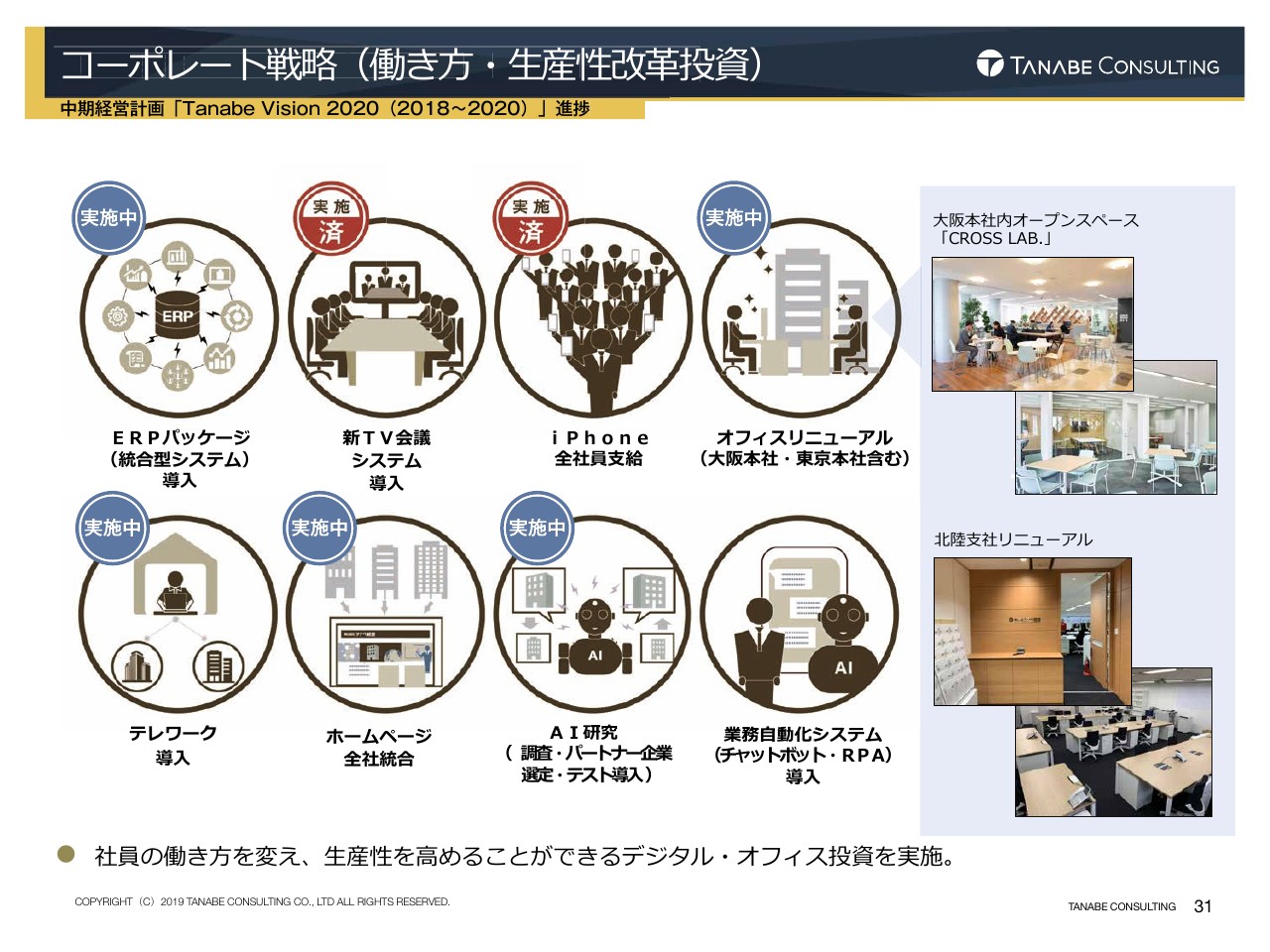

コーポレート戦略(働き方・生産性改革投資)

コーポレート戦略は、ここに掲げてあるようなテーマに取り組んでおります。とくにオフィスリニューアルやERPのパッケージの導入も、とくに今年の上期・下期ともにコストと時間をかけて取り組んでおりますが、その他もテレワークも含めて働き方・生産性改革の投資を順次実施しております。

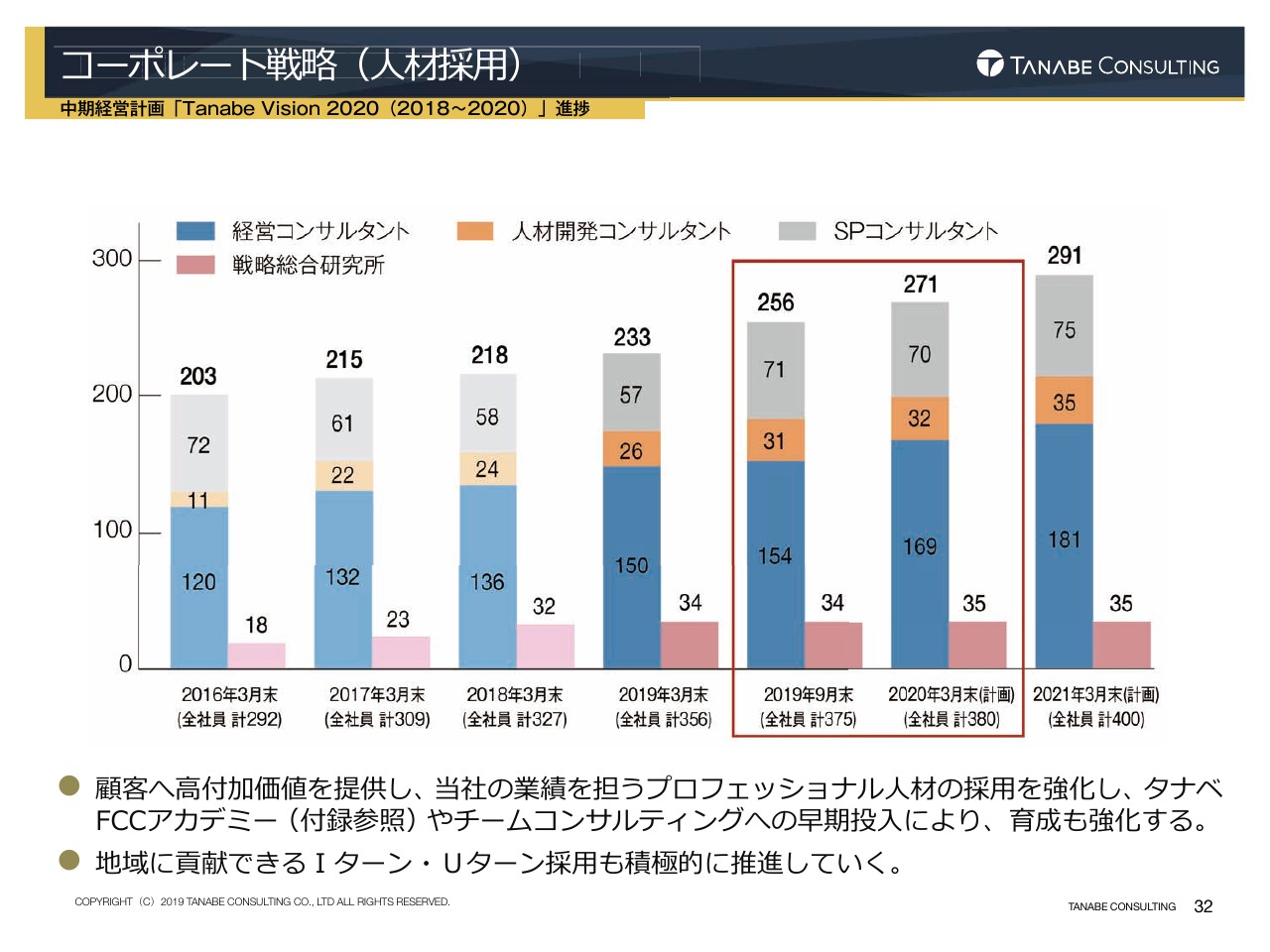

コーポレート戦略(人材採用)

最後は人材採用でございます。(スライドの)右から3番目のグラフがこの9月末のコンサルタントの人員です。経営コンサルタント、人材開発コンサルタント、セールスプロモーションコンサルタントを合わせて256名となっています。3月末には271名、ビジョンでは291名を予定しております。

過去から(人材は)ずっと増えてきております。しっかりと人員を増強しながら、プロフェッショナル人材を多く育ててまいりたいと思います。

以上が私どもの4つのアジェンダのプレゼンテーションでございました。

以降については付録ということで、企業情報と中期経営計画を発表している資料を添付しておりますので、のちほどご参考にしていただければと思います。

以上で私からのプレゼンテーションを終えたいと思います。ありがとうございました。

新着ログ

「サービス業」のログ