トヨタ、上期は販売台数増加等営業努力に加え原価改善が諸経費の増加を上回り営業利益増

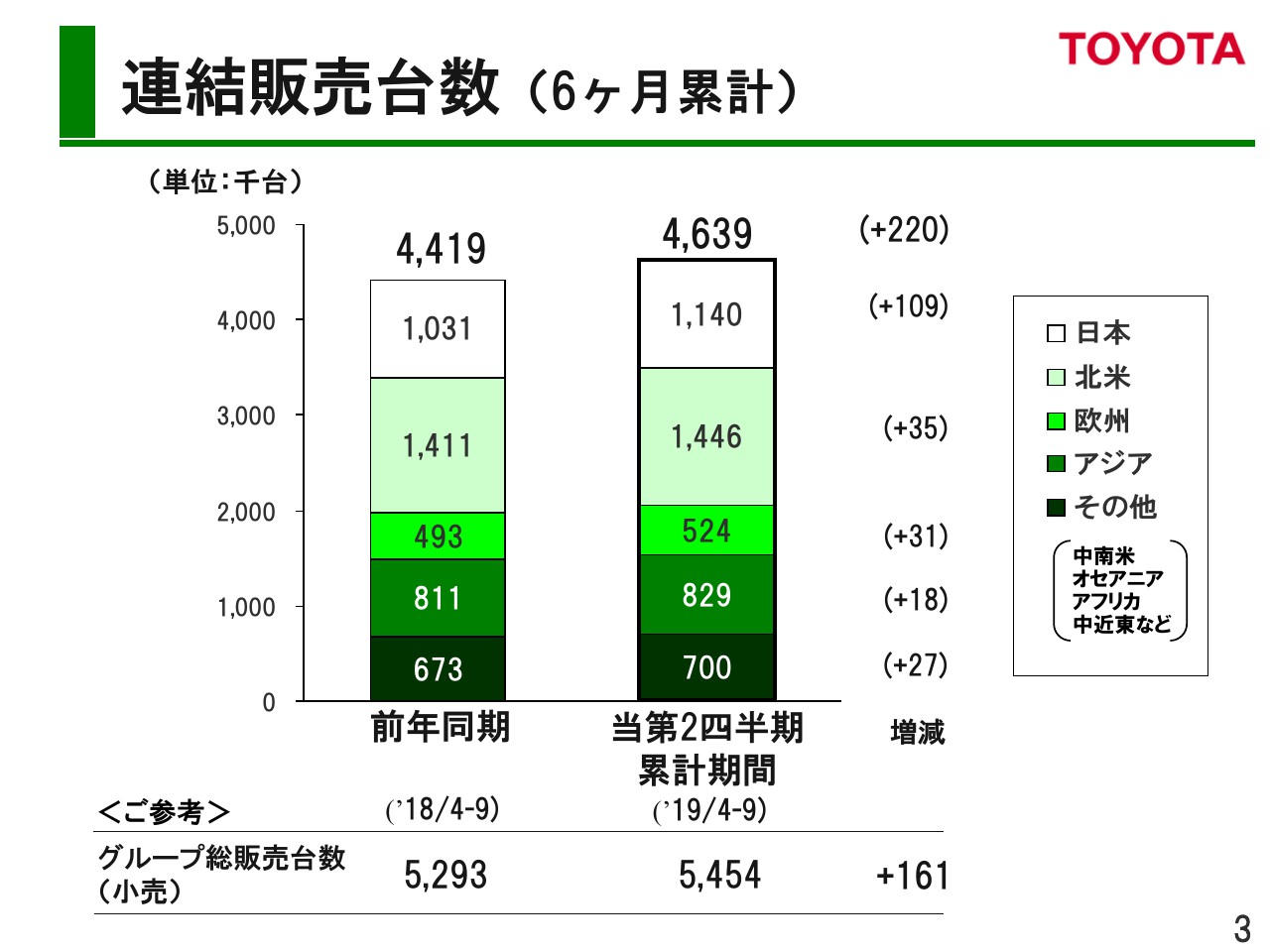

連結販売台数(6ヶ月累計)

近健太氏:近でございます。本日は弊社の決算説明会にお越しいただき、誠にありがとうございます。また、弊社製品をご愛顧いただいているお客さまをはじめ、弊社をご支援くださっているすべての関係者のみなさまに、厚く御礼を申し上げます。

それでは、2020年3月期第2四半期の決算につきましてご説明します。まず、4月から9月までの6ヶ月累計の実績についてご説明します。当期の連結販売台数は、前年同期に比べ22万台の増加となる463万9,000台となりました。これは「RAV4」や「カローラ」など新型車の販売が、日本・北米・欧州において好調であったことによるものです。

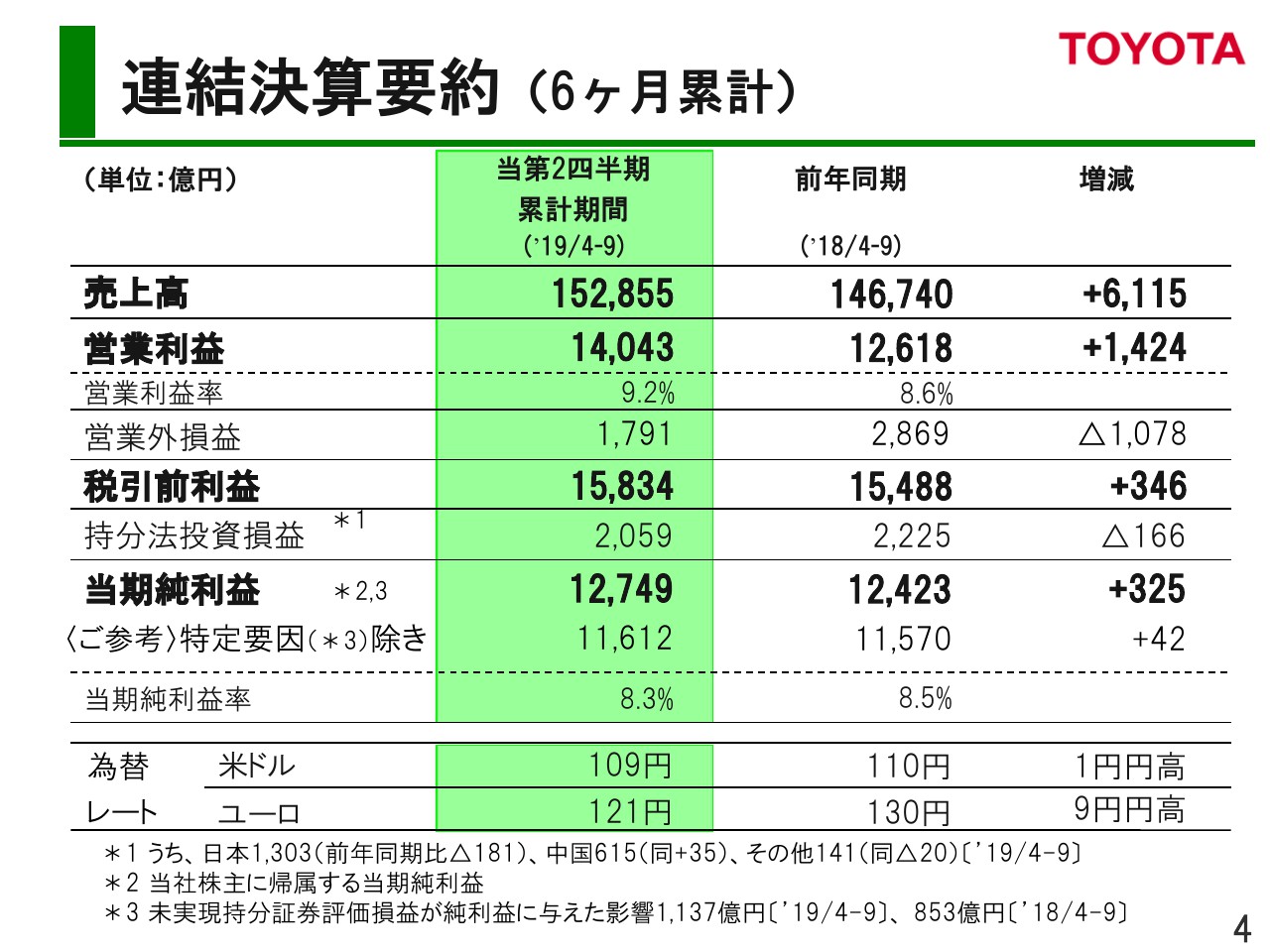

連結決算要約(6ヶ月累計)

当期の連結決算は、売上高が15兆2,855億円、営業利益が1兆4,043億円、税引前利益が1兆5,834億円、当期純利益が1兆2,749億円となりました。

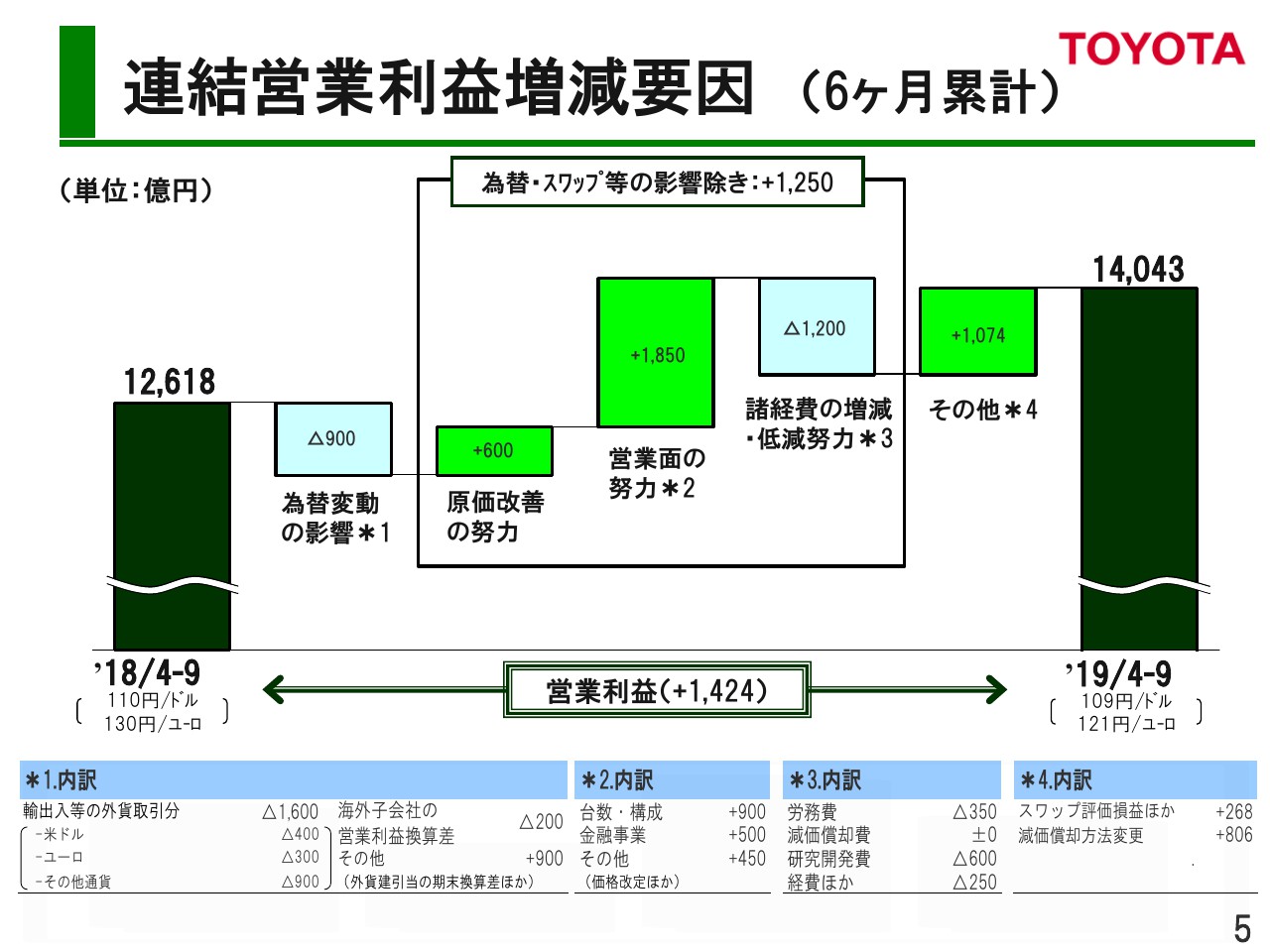

連結営業利益増減要因 (6ヶ月累計)

営業利益の増減要因についてご説明します。為替変動の影響は900億円の減益、原価改善の努力は600億円の増益となりました。

営業面の努力は、販売台数の増加や金融事業の収益改善などにより、1,850億円の増益となりました。

諸経費はTPS、原価の作り込みにより効率化を進める一方、先端・専攻分野における研究開発費を積極的に投入したことなどにより、1,200億円増加いたしました。この結果、為替・スワップ評価損益等の影響を除いた営業利益は、1,250億円の増益となりました。

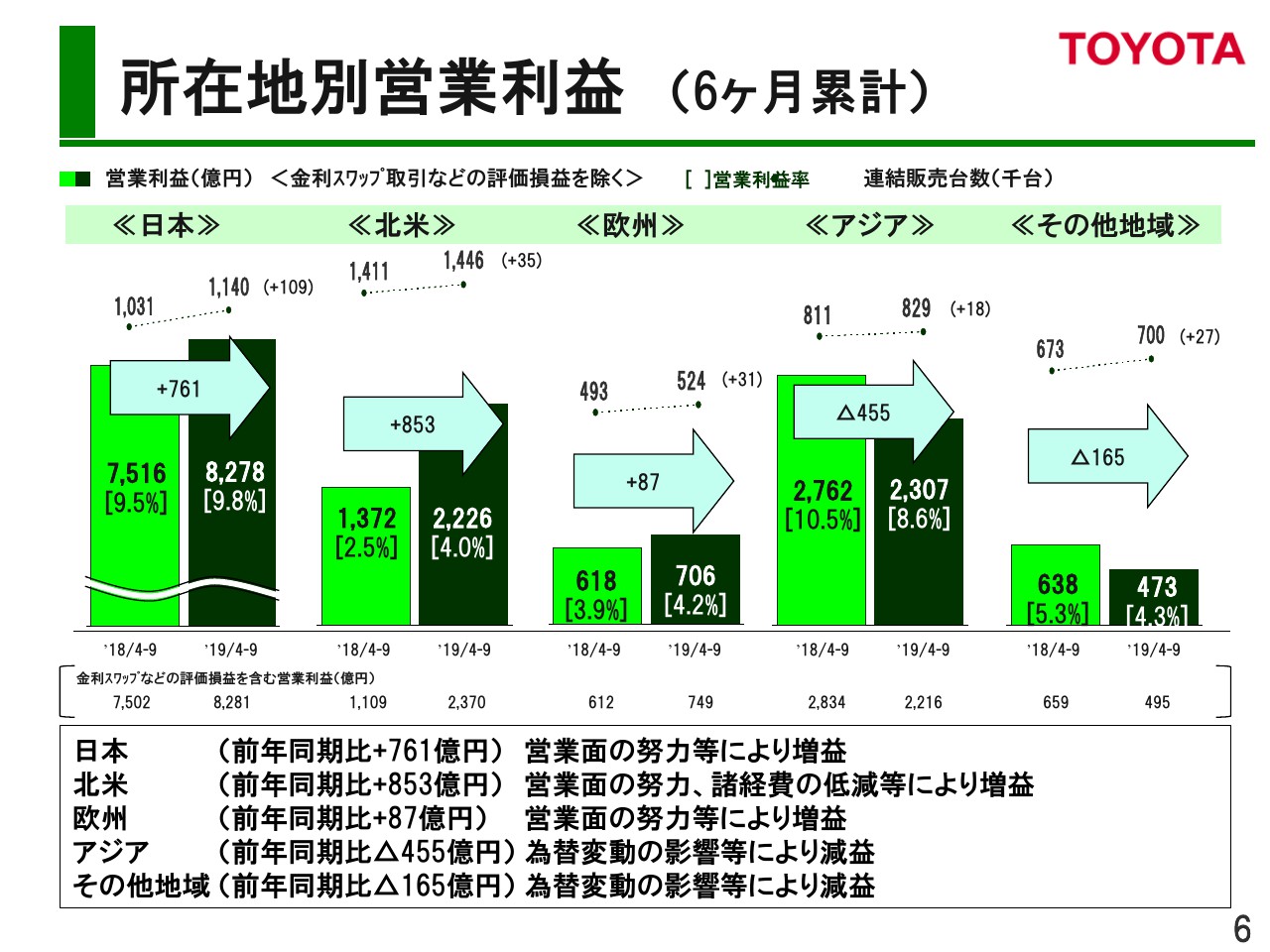

所在地別営業利益 (6ヶ月累計)

所在地別の営業利益について、スライド左側から順にご説明します。まず、日本の営業利益は、営業面の努力などにより、前年同期を761億円上回る8,278億円となりました。

北米の営業利益は、金融事業の増益も含めた営業面の努力、諸経費の低減などにより、前年同期を853億円上回る2,226億円となりました。また、きめ細かくメリハリをつけたインセンティブの効率的な投入、車種軸の原価改善活動の強化、SUV・トラック系の供給改善努力、工場ごとの生産性改善、全社一丸となった固定費の低減など、全方位での活動を推進しています。

欧州の営業利益は、営業面の努力などにより、前年同期を87億円上回る706億円となりました。中国の連結子会社を含むアジアの営業利益は、前年同期を455億円下回る2,307億円となりました。

中国元安やタイバーツ高による為替変動の影響を除けば、27億円の増益となっています。その他地域の営業利益は、為替変動の影響などにより、前年同期を165億円下回る473億円となりました。

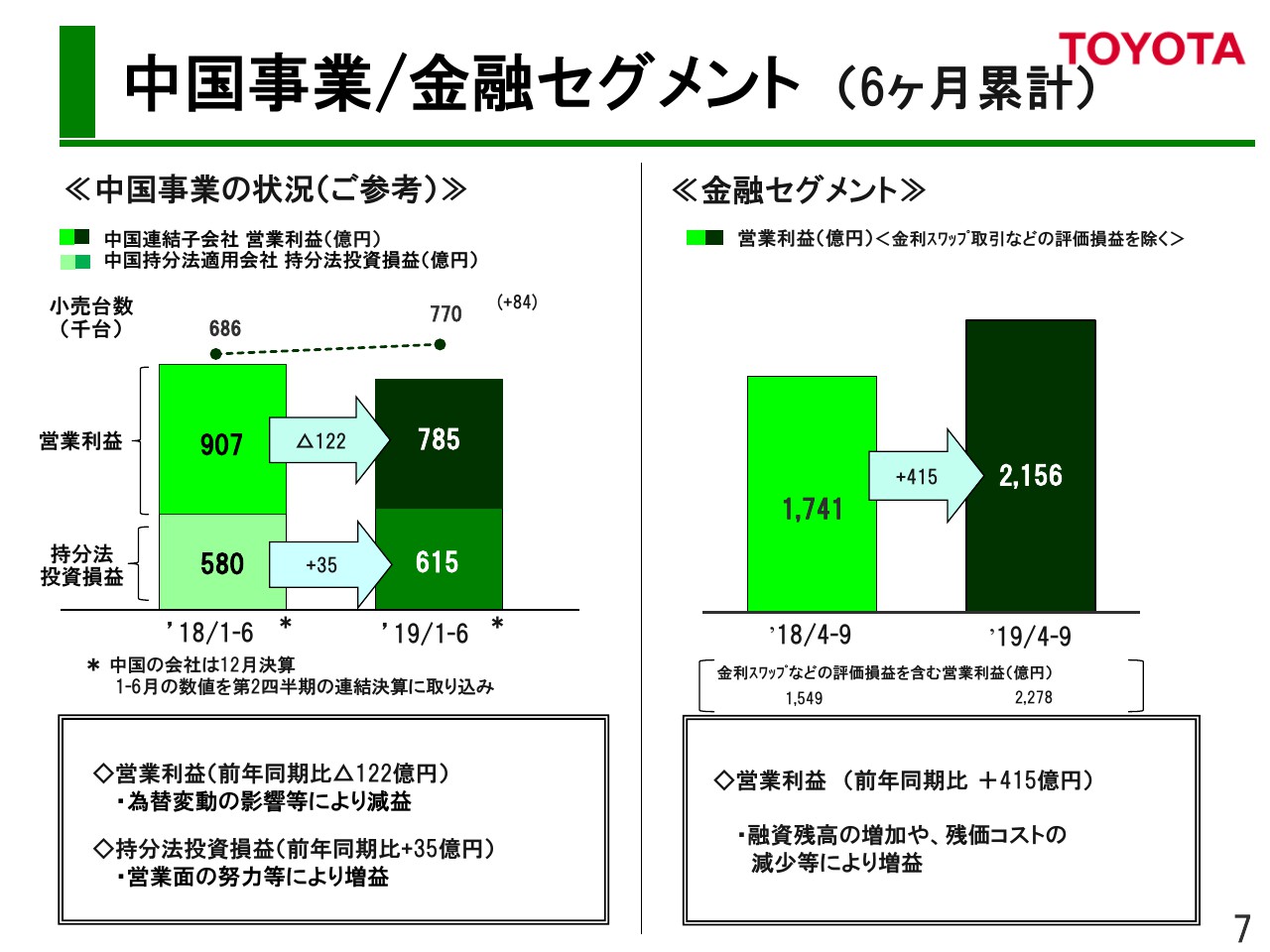

中国事業/金融セグメント (6ヶ月累計)

中国事業および金融セグメントについてご説明します。まず、中国事業についてです。連結子会社の営業利益は、販売台数は増加したものの、中国元安の影響などにより、前年同期を122億円下回る785億円となりました。

持分法適用会社の持分法投資損益は、営業面の努力などにより、前年同期を35億円上回る615億円となりました。金融セグメントについては、融資残高の増加や残価コストの減少などにより、前年同期を415億円上回る2,156億円となりました。

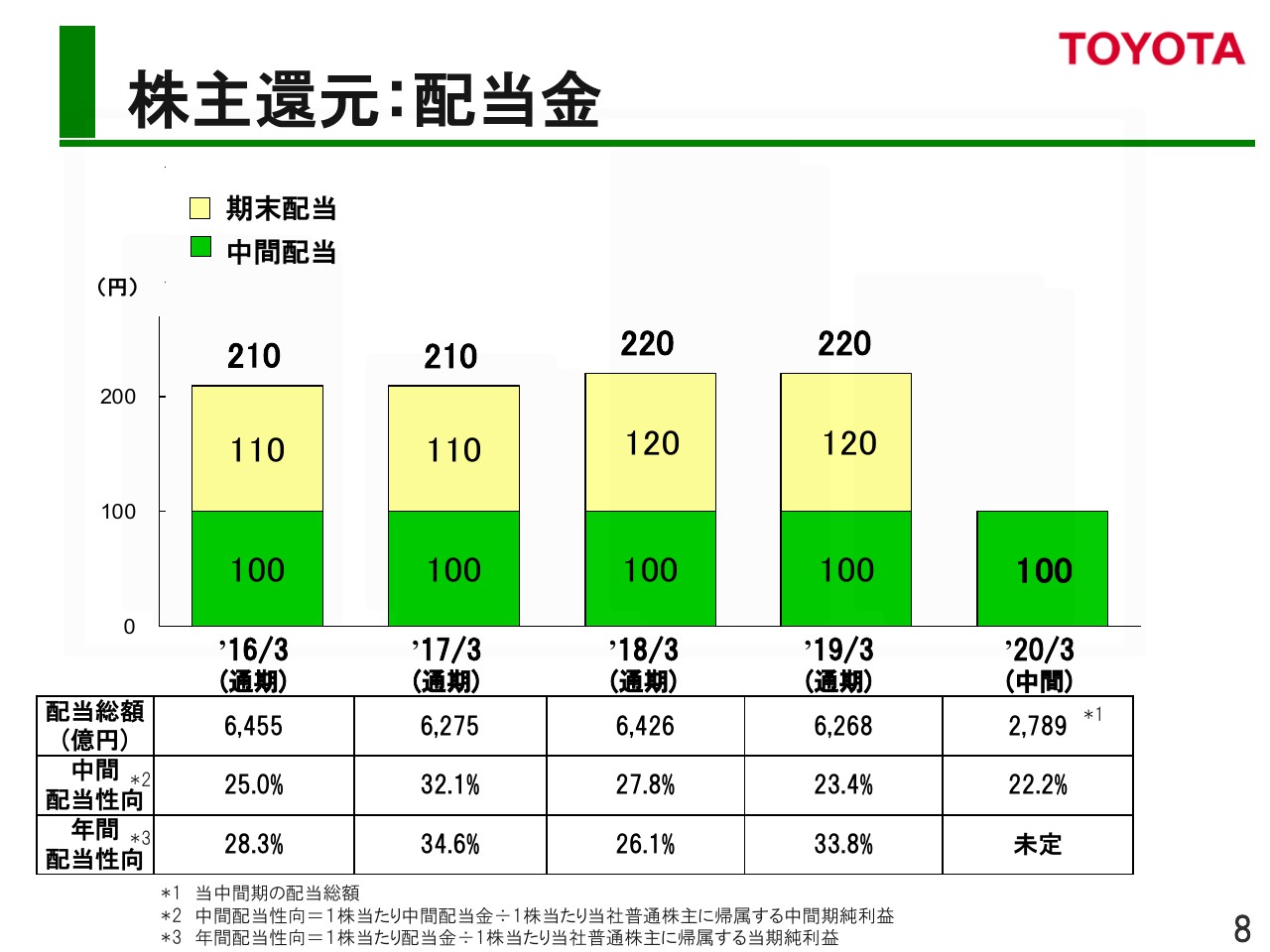

株主還元:配当金

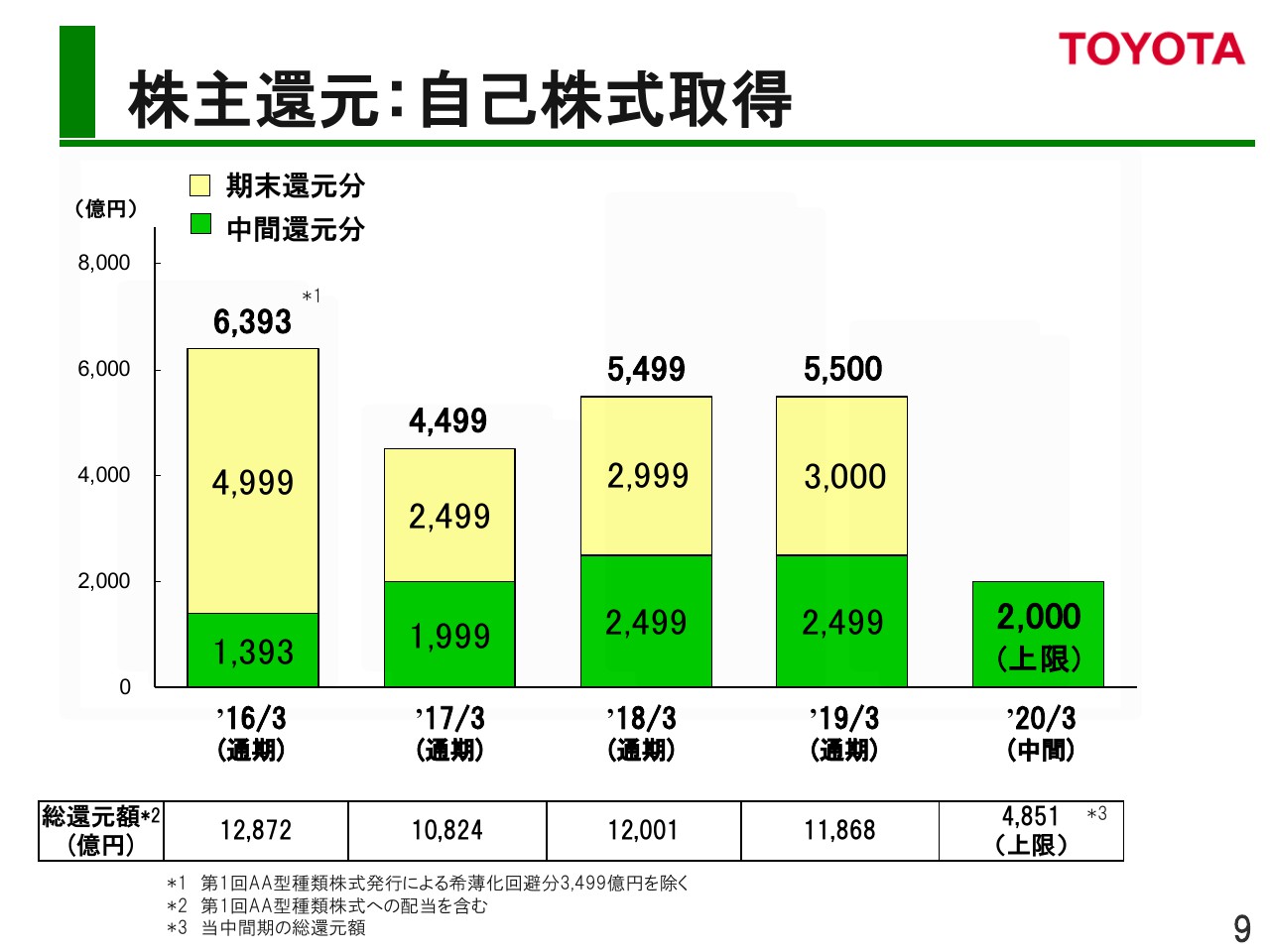

次に、株主還元についてご説明します。普通株式の中間期の配当金につきましては、前年中間期と同額の1株当たり100円とさせていただきます。年間配当につきましては、連結配当性向30パーセントを目安に、安定的・継続的な配当に努めてまいります。自己株式取得の中間期還元分につきましては、前年中間期より500億円の減少となる2,000億円を上限として実施いたします。

当社は、株主のみなさまの利益を重要な経営方針の一つとして位置付け、企業価値の向上に努めています。今後も、CASE分野を中心とした成長分野への投資を積極的に実施しながら、引き続き、資本効率の向上を目的とした自己株式取得を機動的に実施してまいります。

株主還元:自己株式取得

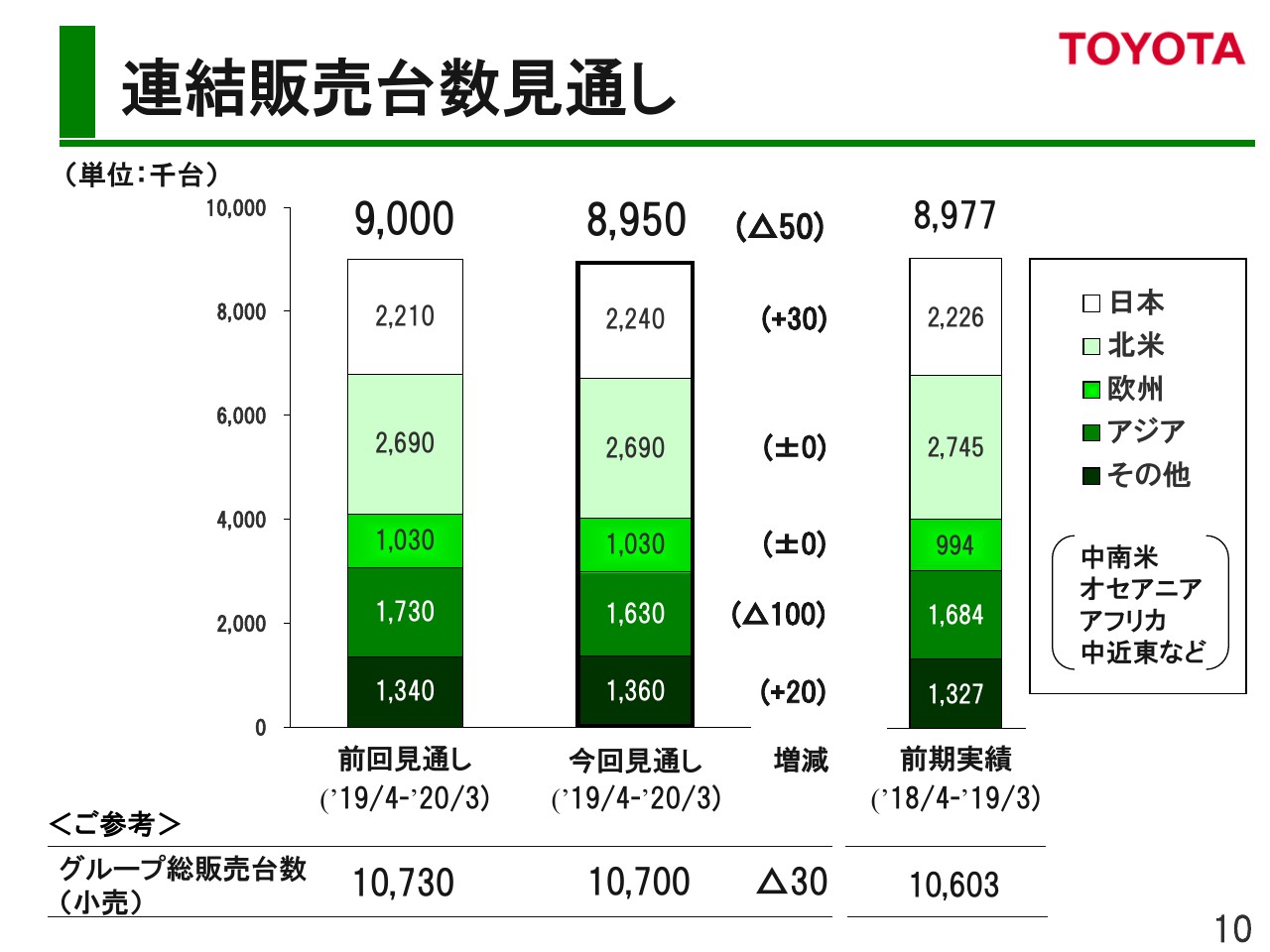

続きまして、通期見通しについてご説明します。連結販売台数については、前回見通しに対して5万台の引き下げとなる895万台といたしました。販売が好調に推移している日本で3万台、その他地域で2万台引き上げる一方、インド・インドネシアなどの市場悪化を踏まえ、アジアを10万台引き下げています。

連結販売台数見通し①

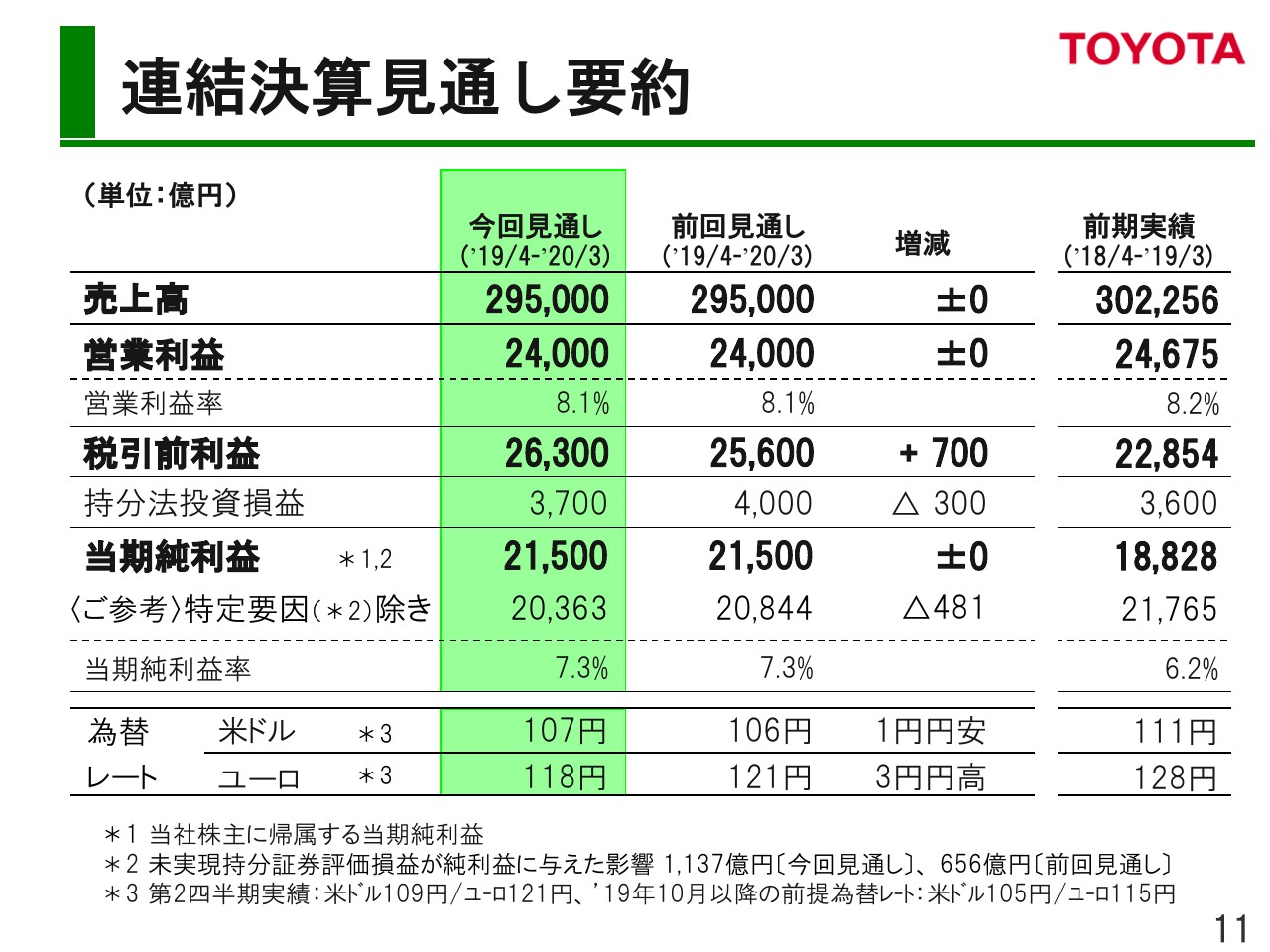

次に、連結決算の見通しです。10月以降の為替レートの前提をドル105円、ユーロ115円とし、通期の為替レートをドル107円、ユーロ118円といたしました。

通期の業績見通しは、売上高が29兆5,000億円、営業利益が2兆4,000億円、税引前利益が2兆6,300億円、当期純利益が2兆1,500億円を見込んでおり、営業利益の見通しを前回と据え置きとしました。

連結販売台数見通し②

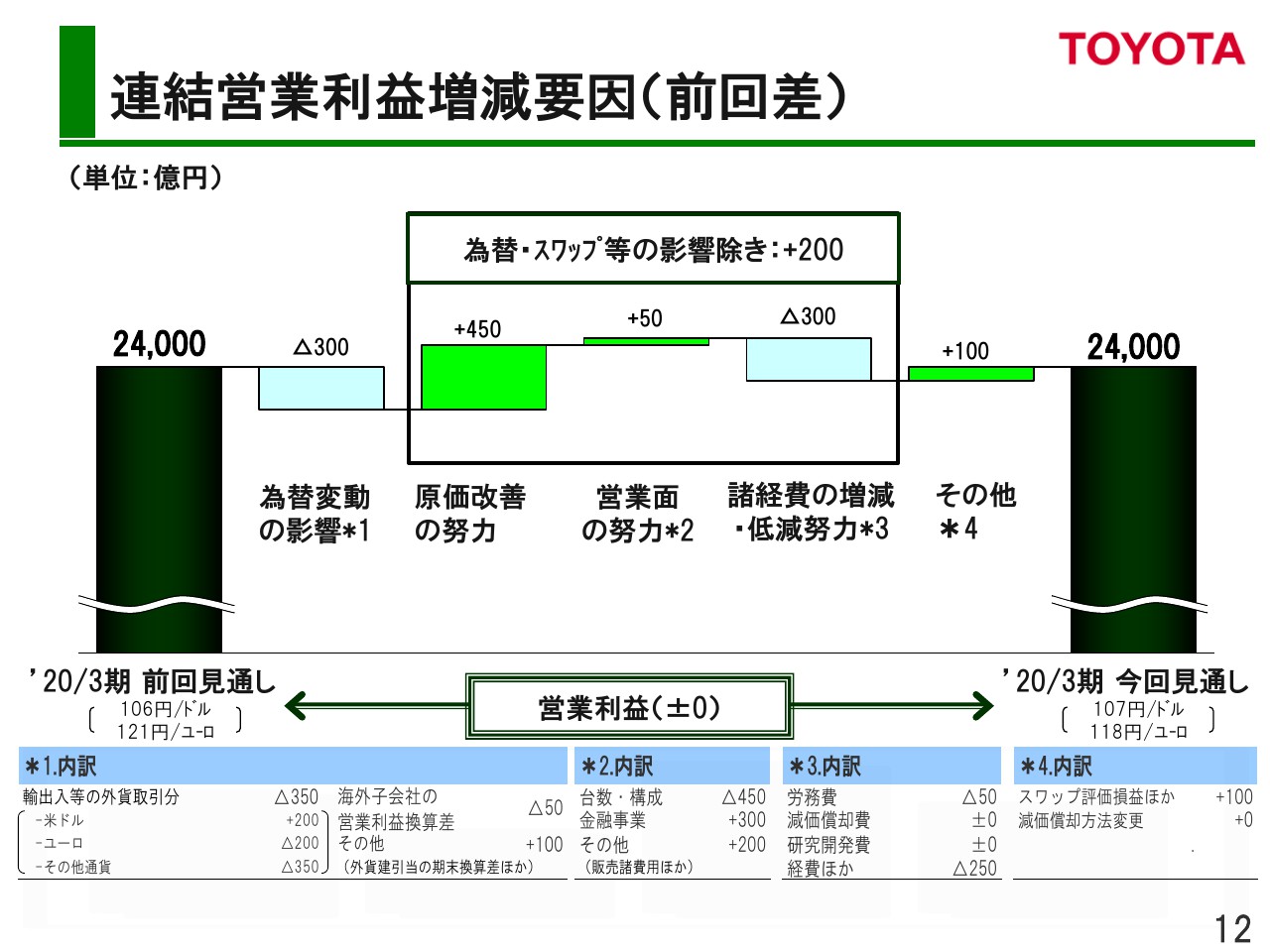

前回見通しと比較した営業利益の増減要因は、ご覧のとおりでございます。

連結販売台数見通し③

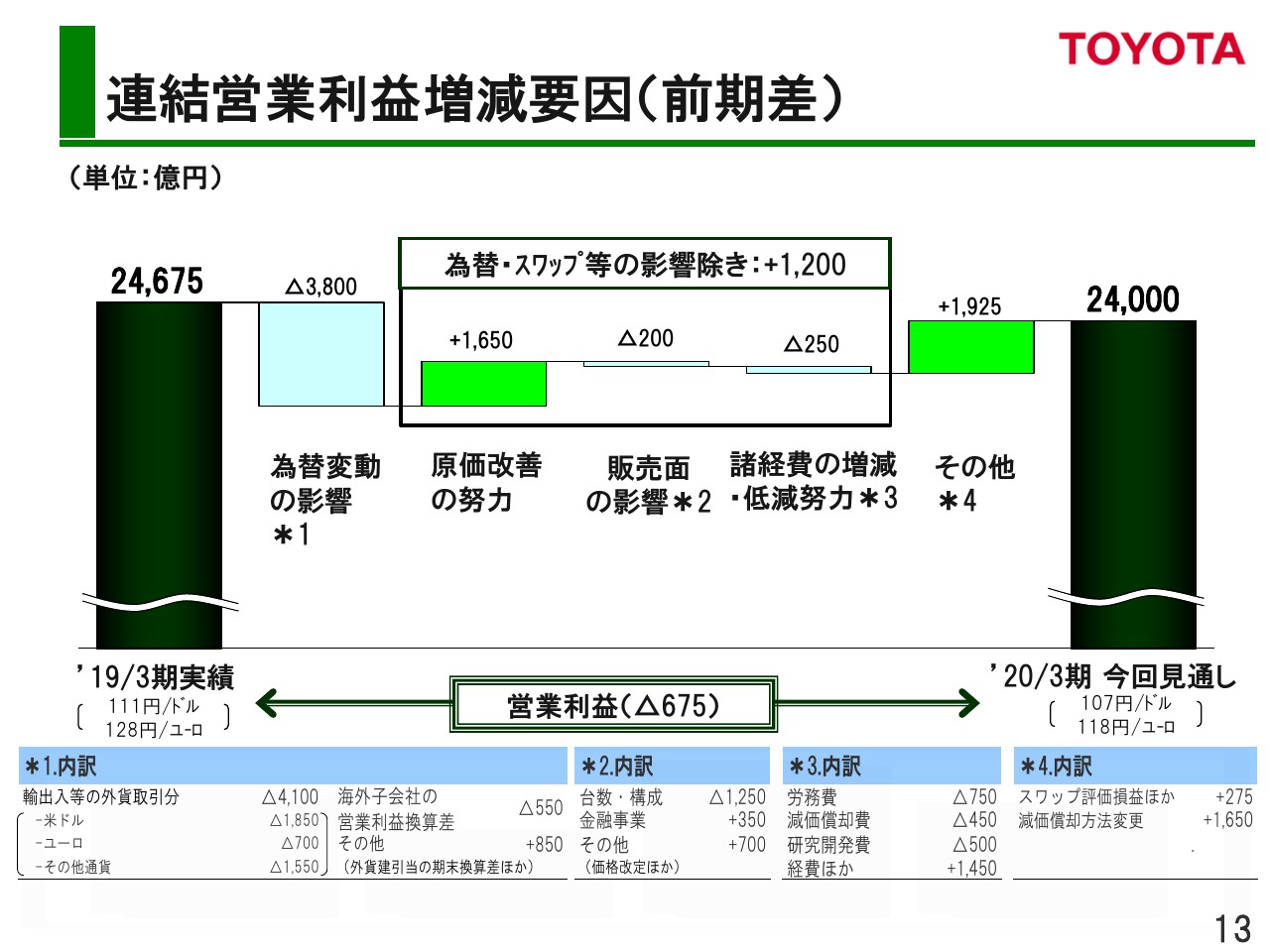

対前期では675億円の減益見通しとなっています。増減要因はご覧のとおりでございます。

連結営業利益増減要因(前期差)

現在、弊社はモビリティカンパニーへの変革期にあり、未来への投資や仲間づくりなどを積極的に実施しています。

併せて、変革を推進できる企業体質にしていくため、全社一丸となってTPS、原価の作り込みに邁進しています。以上で、決算のご説明を終わります。

新着ログ

「輸送用機器」のログ