グッドコムアセット、通期は予想を達成し増収増益 不動産小口販売のクラウドファンディング開始予定

エグゼクティブ・サマリー

長嶋義和氏:それでは、2019年10月期の決算の説明会を開始します。

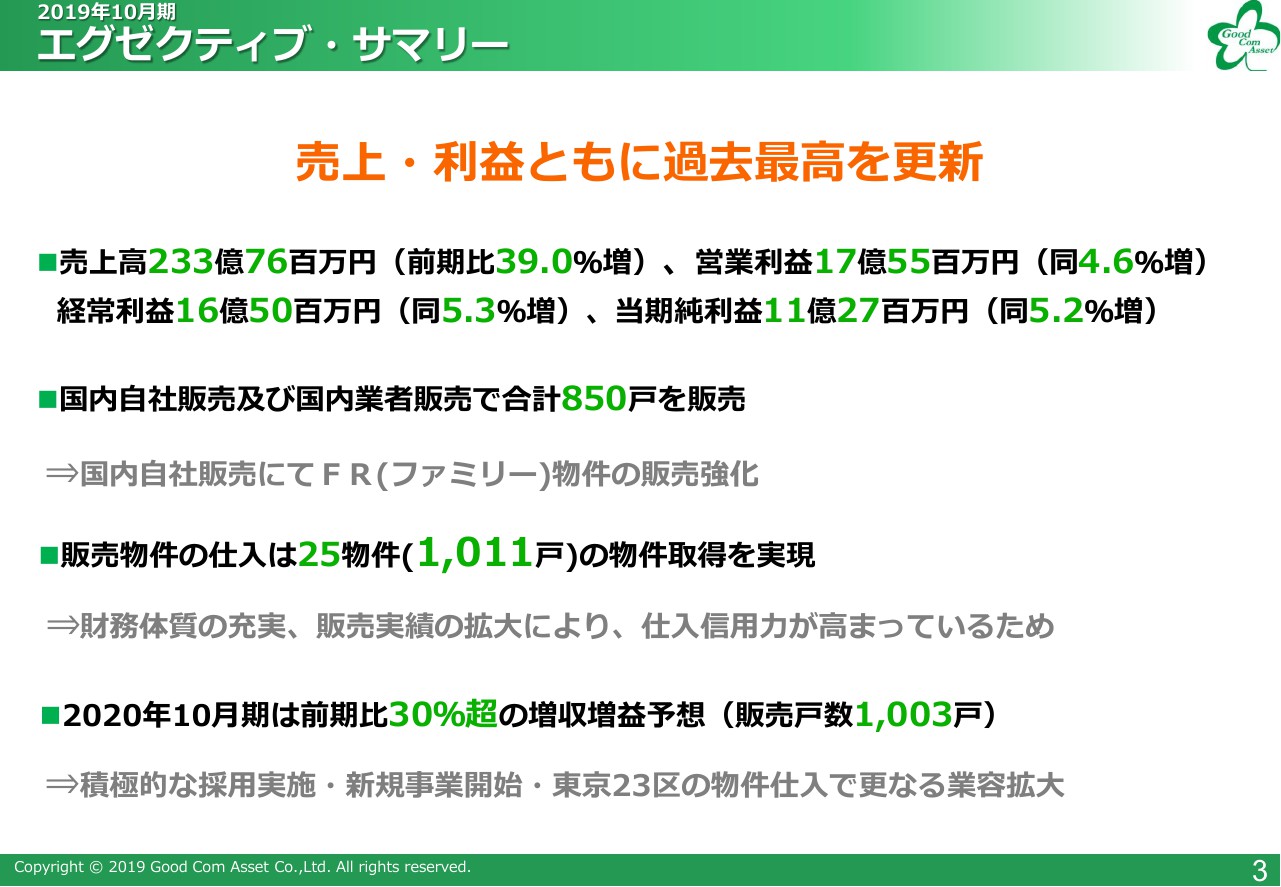

エグゼクティブ・サマリーです。売上・利益ともに過去最高を更新いたしました。昨年度も更新しましたが、2019年10月期に関しても、過去最高益を更新したという状況です。

売上高は233億7,600万円で、前期比39パーセント増です。営業利益は17億5,500万円で、4.6パーセント増です。経常利益16億5,000万円で、5.3パーセント増です。当期純利益は11億2,700万円で、5.2パーセント増です。

まず堅調だった点として、国内自社販売及び国内業者販売を中心に、850戸を販売いたしました。とくに国内自社販売におきまして、30平米から50平米ほどのファミリータイプ物件を投資物件として販売強化した点が、2019年10月期の主な特徴です。

販売物件の仕入は25物件で、1,011戸の物件取得を実現しました。財務体質の充実、販売実績の拡大により、仕入の信用力が高まったという状況です。

2020年10月期におきましては、2019年10月期比30パーセント超の増収増益を予想し、販売戸数も1,003戸を予定しています。のちほど戦略をお話ししますが、当社としては売上と利益を毎期30パーセント増やしていきたいという方針で考えています。

そのために積極的な採用実施を行います。2020年4月入社の新卒採用においては50名程度の増員をいたします。中堅社員が順調に育ってきたということもあり、これから急成長できるのではないかと考え、採用スピードを上げたということです。

またのちほどご説明しますが、新規事業として、Good Com Fundがようやくセミナーを開始できるということと、サイトをオープンできたということがあります。当社でも、コーポレート・ベンチャーキャピタル事業に本格的に参入していきたいということも考えています。

また、東京23区の物件仕入もさらに拡大し、仕入もスピードアップしていきたいと考えています。

連結損益計算書

まずご覧になっていただきたいのが、2018年10月期の売上高、営業利益、経常利益、当期純利益です。左から2番目の列が当初の計画です。売上高、営業利益、経常利益、当期純利益はすべて計画どおりです。

さらに、前期を大幅に上回る売上高を実現しました。先ほどもご説明したとおり、国内自社販売では前期に比べてファミリータイプの販売を非常に強化しました。

国内業者販売も、販売のウエイトが高いです。こちらは業者からの引き合いが非常に強いこともあり、引き続き業者販売のウエイトを高めていきたいと思っています。

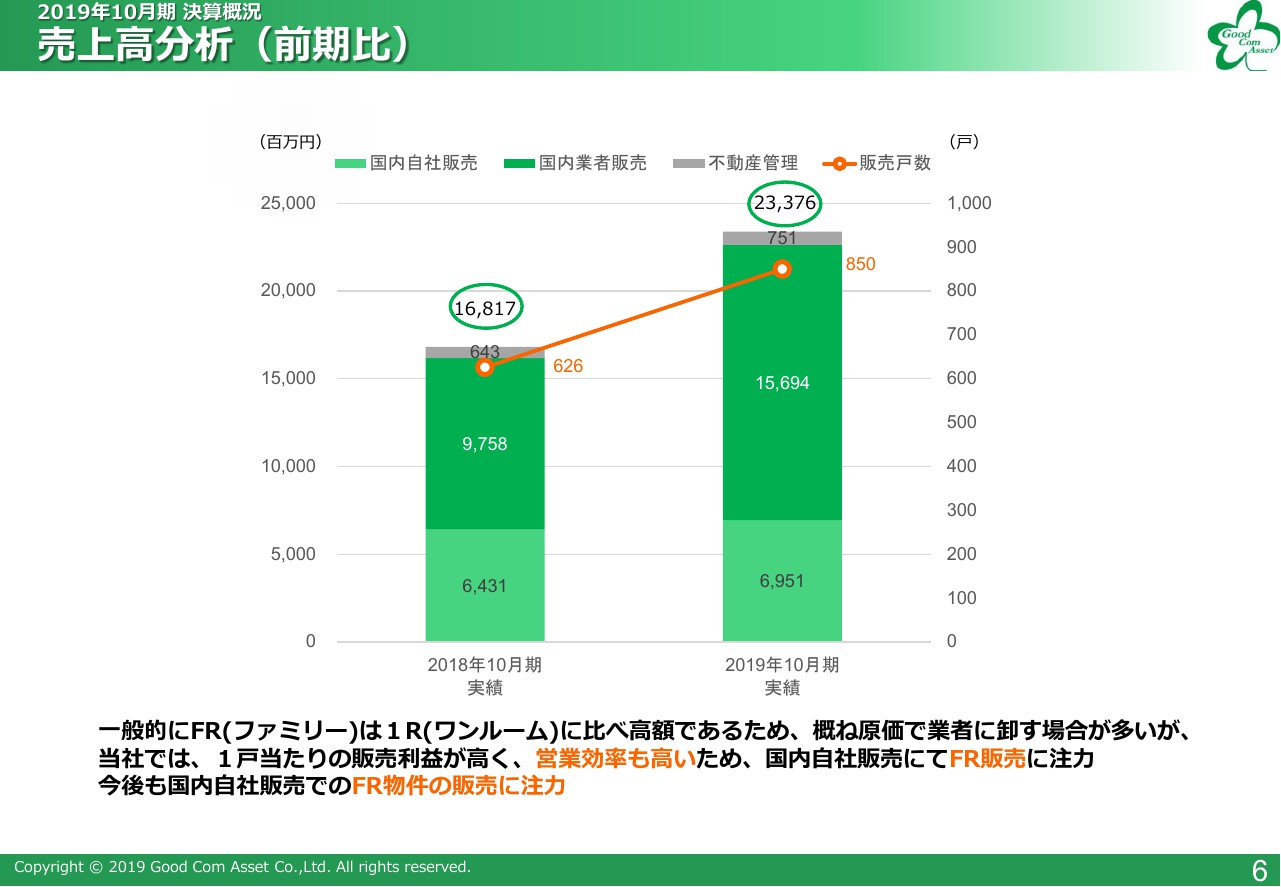

売上高分析(前期比)

売上高分析(前期比)です。売上高が多く上がった要因を説明します。要因としては、グラフの下に「一般的に〜」と書いていますが、ワンルームマンションとファミリーマンションについては、区の条例によってファミリータイプのマンションを作らなければいけないと決まっています。

ワンルームマンションは自社販売を行って、ファミリーマンションは専門の業者に原価で卸すというのが一般的な流れですが、2019年10月期において当社は逆に対応しました。

要は、ワンルームタイプの業者販売を積極的に行い、ファミリータイプを自社販売で強化して、しかも投資物件として投資売りをしたということが、2019年10月期で無事に決算にコミットできた理由です。

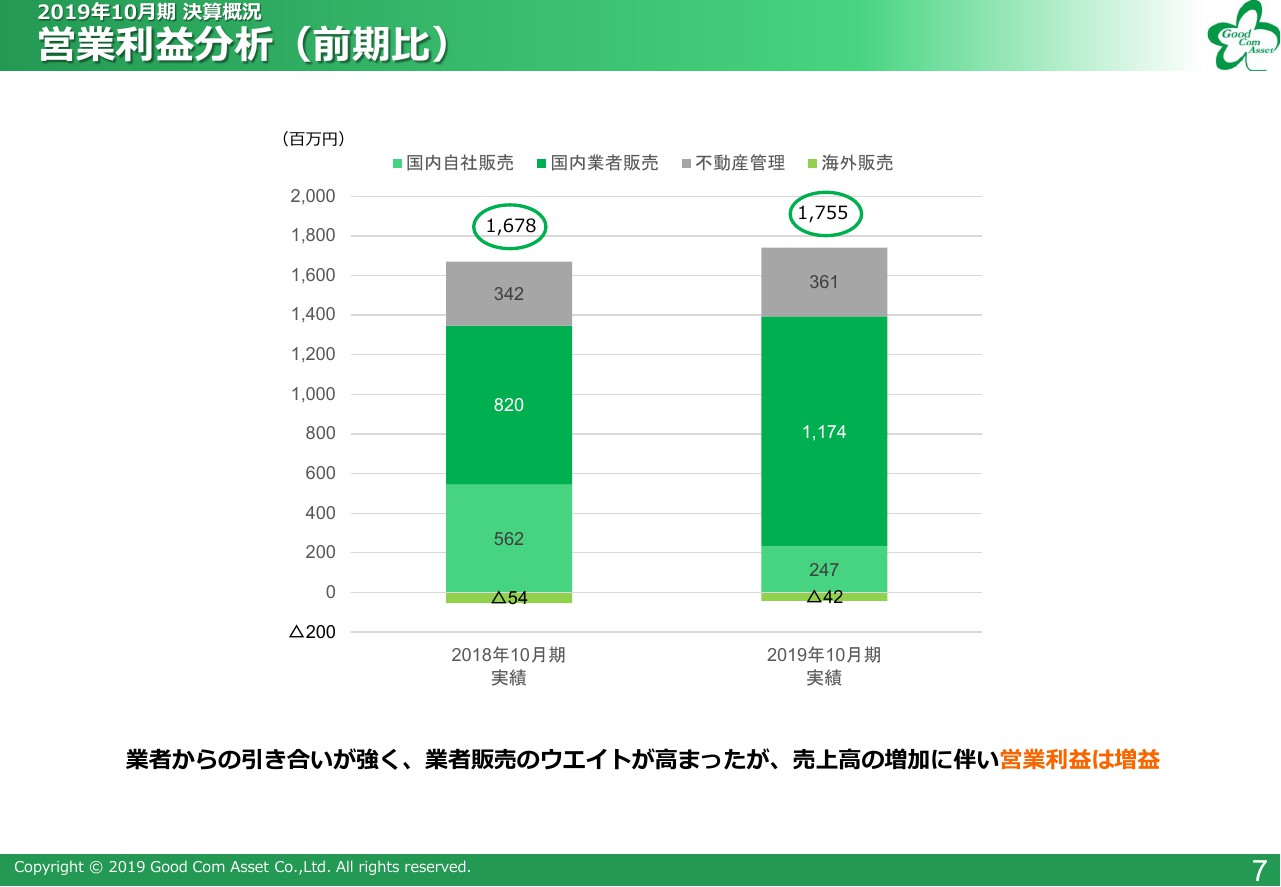

営業利益分析(前期比)

営業利益分析でございます。業者からの引き合いが強く、業者販売のウエイトが高まりましたが、売上高の増加によって営業利益は増益です。

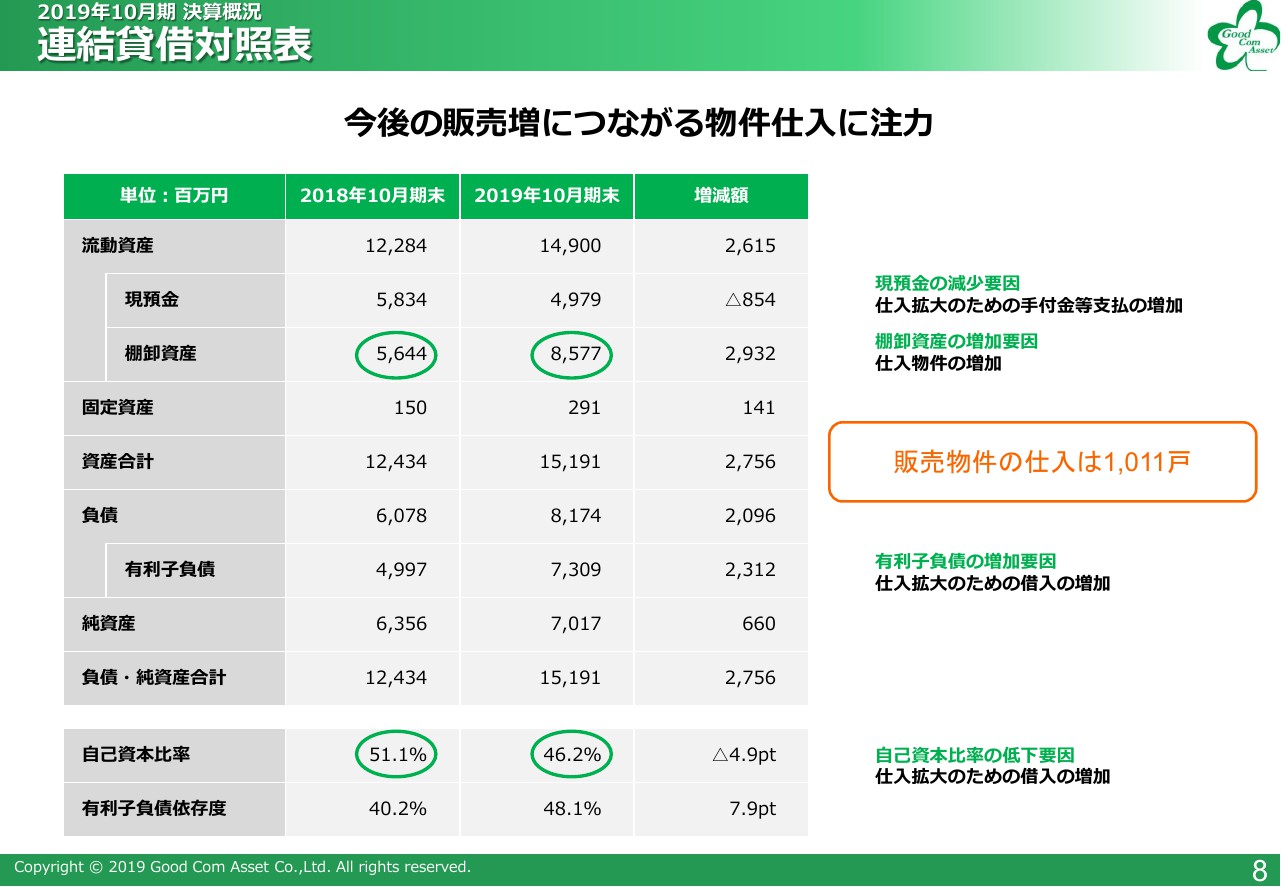

連結貸借対照表

今後の販売増につながる物件仕入に注力したため、前期における販売物件の仕入は1,011戸です。

注目していただきたい点として、当社の自己資金比率があります。ほとんどの不動産業におきましては、自己資金比率が20パーセント台で、場合によっては10パーセント台の会社も多いと思います。

当社としては、40パーセント台を基本的にキープしていきたいところです。後ほど、なぜ自己資金比率が高い状態を維持できるのかお話ししたいと思います。

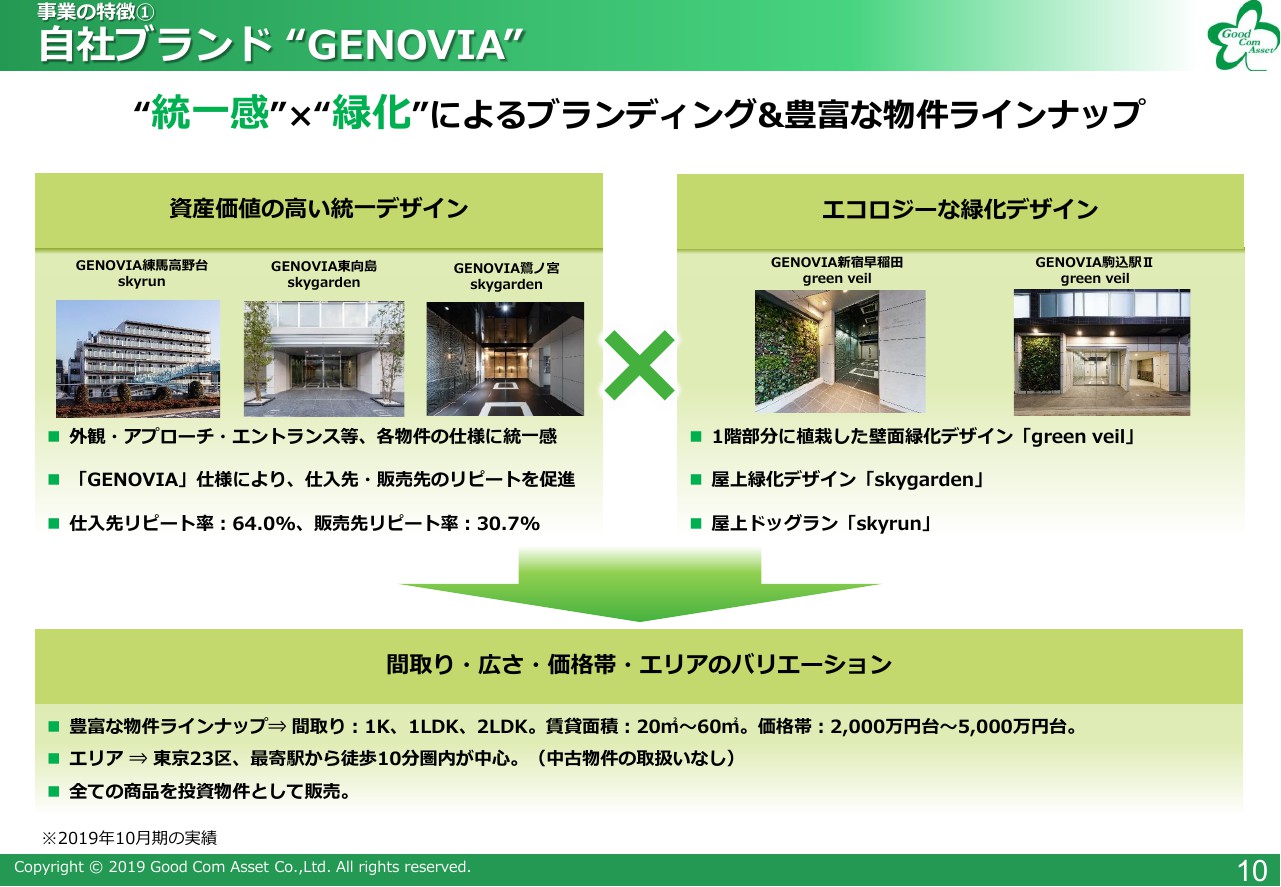

自社ブランド “GENOVIA”

事業の特徴です。基本的に当社は「統一感」と「緑化」によるブランディングを行っており、豊富な物件ラインナップを揃えるところが当社の強みです。

ある会社では、1棟の販売が完結してから次の物件を売る、場合によっては原価に近い状態で完売するケースも出ているのではないかと思いますが、当社は基本的には値引きをしない方法で売っていきます。

当社には3つのブランドがございます。1階部分に壁面緑化を施した「green veil」、屋上緑化を施した「skygarden」、そして2019年10月期の新たな新ブランドとして、屋上にドッグランを設えた「skyrun」があります。

(スライドには)それぞれ物件の竣工写真が載っています。このように、「skyrun」「skygarden」「green veil」という3ブランドを用意しています。

豊富なラインナップも取り揃えており、間取りは1K、1LDK、2LDK、広さは20平方メートルから60平方メートル、販売価格帯は2,000~5,000万円台です。

エリアは東京23区、最寄駅から徒歩10分圏内が中心です。中古物件は取扱っておりません。この商品をすべて投資物件として販売しているというのが、当社の特徴のすべてです。

例えば、モデルルームを作って来場していただき、そこで成約をして引き渡しをする等の行為を行いません。

そのような販管費をかけずに、すべてを投資物件として販売するのが当社の特徴であり、強みでもあります。

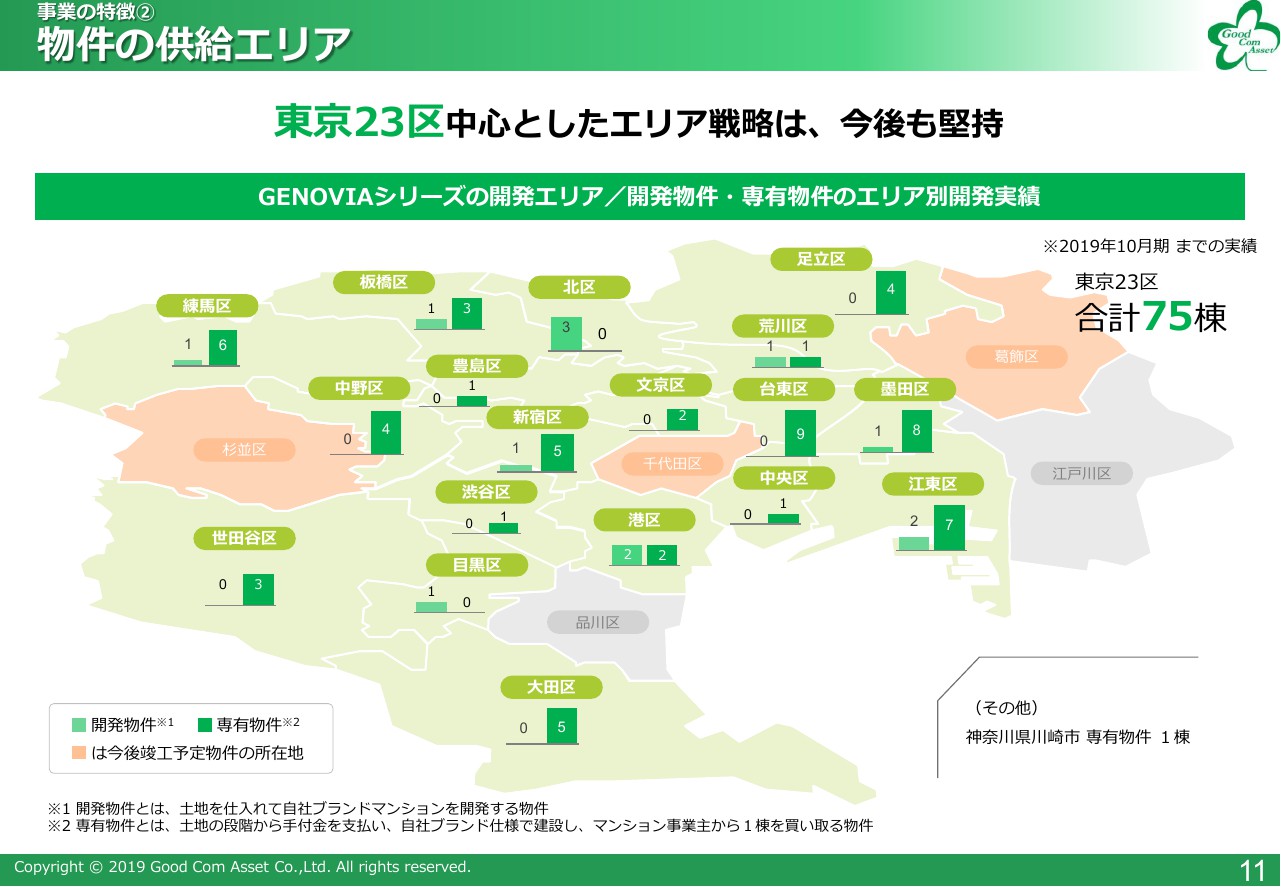

物件の供給エリア

物件の供給エリアです。東京23区を中心としたエリア戦略は今後も維持し、仕入は東京23区を中心に強化していきたいと考えています。

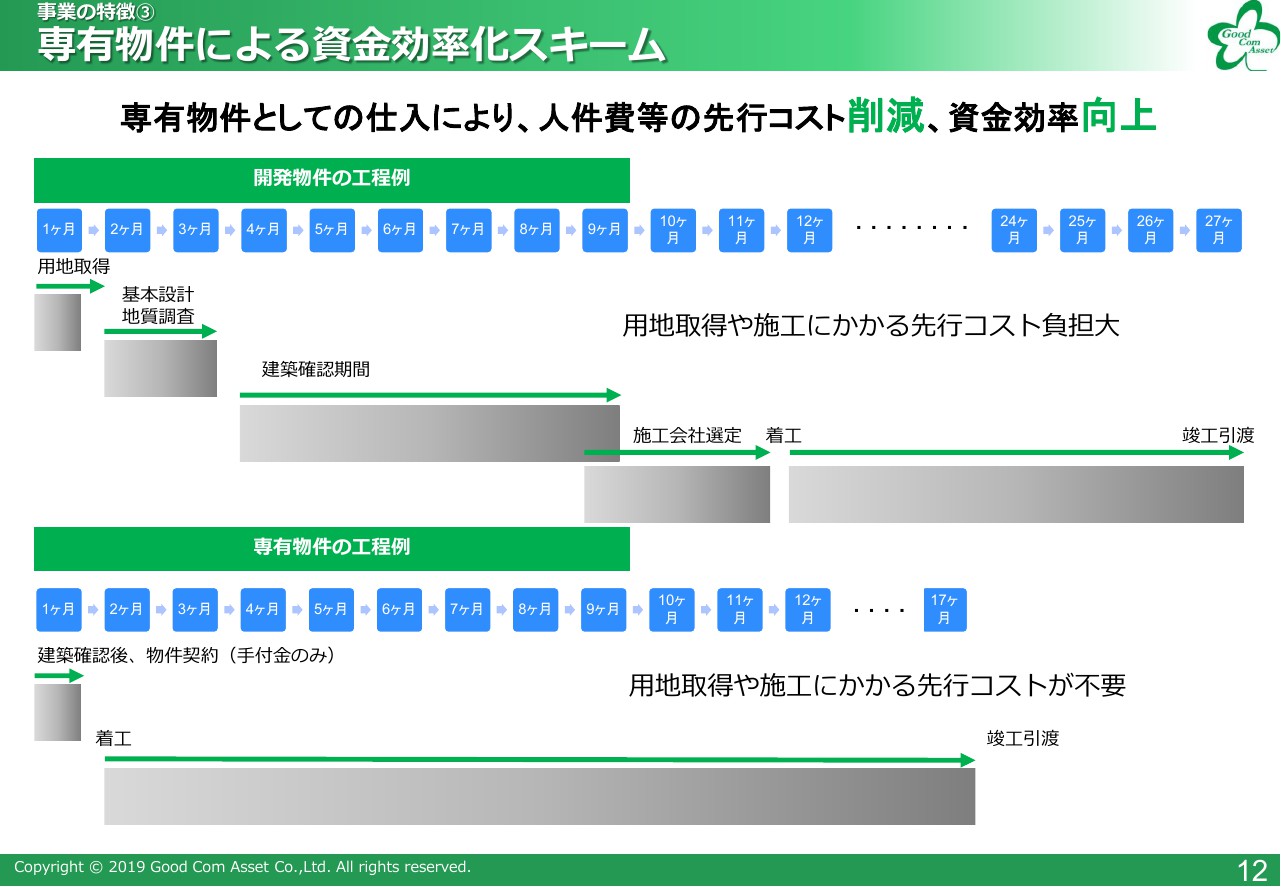

専有物件による資金効率化スキーム

「なぜ不動産会社の当社が自己資金比率の高い状態を維持できるのか」についてです。

開発物件は、グッドコムアセットが土地を取得して、土壌汚染の調査などを含めた基本設計調査を行います。

そして、建築確認を取り、建築会社などを選定して着工します。専有物件は、土地を一旦契約します。

契約したらすぐに建築会社などにそのまま土地を売却してしまいます。その後に仕入契約を同時に行うということです。

当社はバランスシートを使わず、他社のバランスシートを使うという点が特徴です。

結論から言うと、建築確認取得後、着工する前に仕入れ契約を行います。そこでは、手付金のみを支払う状態になります。この期間の資金負担がないところが、当社の特徴です。

これが、当社が自己資本比率が40パーセントをキープできる理由です。

しかし、デメリットも1点あり、開発物件と比べると専有物件のほうが若干利益率が下がりやすいのですが、そこはバランスを見ながら開発物件と専有物件の比率を考慮し、事業を成り立てています。

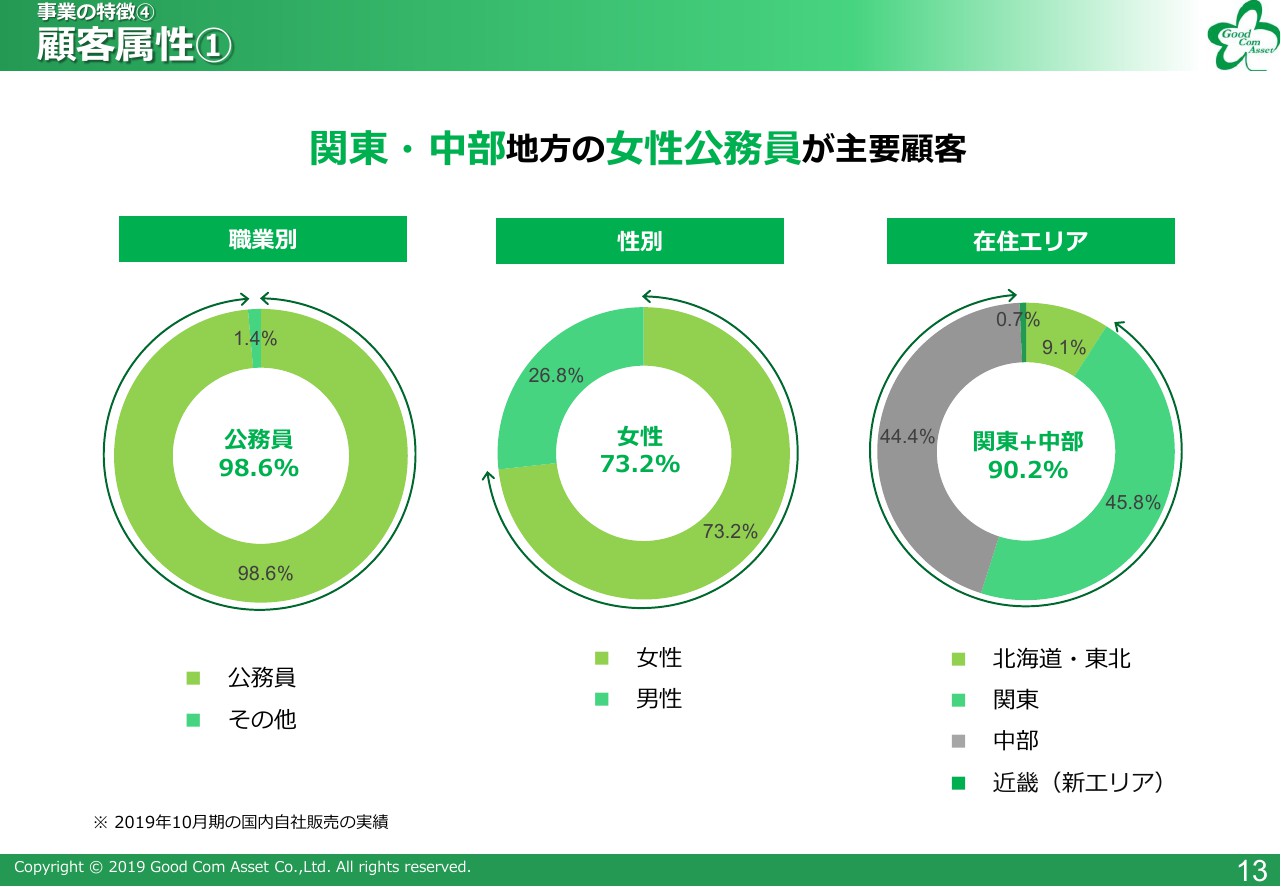

顧客属性①

こちらが、当社の国内自社販売における(顧客の)特徴です。公務員が98.6パーセント、概算で約100パーセントです。そして、女性が7割強で、在住エリアは関東・中部が90.2パーセントです。

在住エリアが拡大しており、近畿にも進出しています。在住エリアに関しては、さらにエリアを拡大させていきたいと思っています。

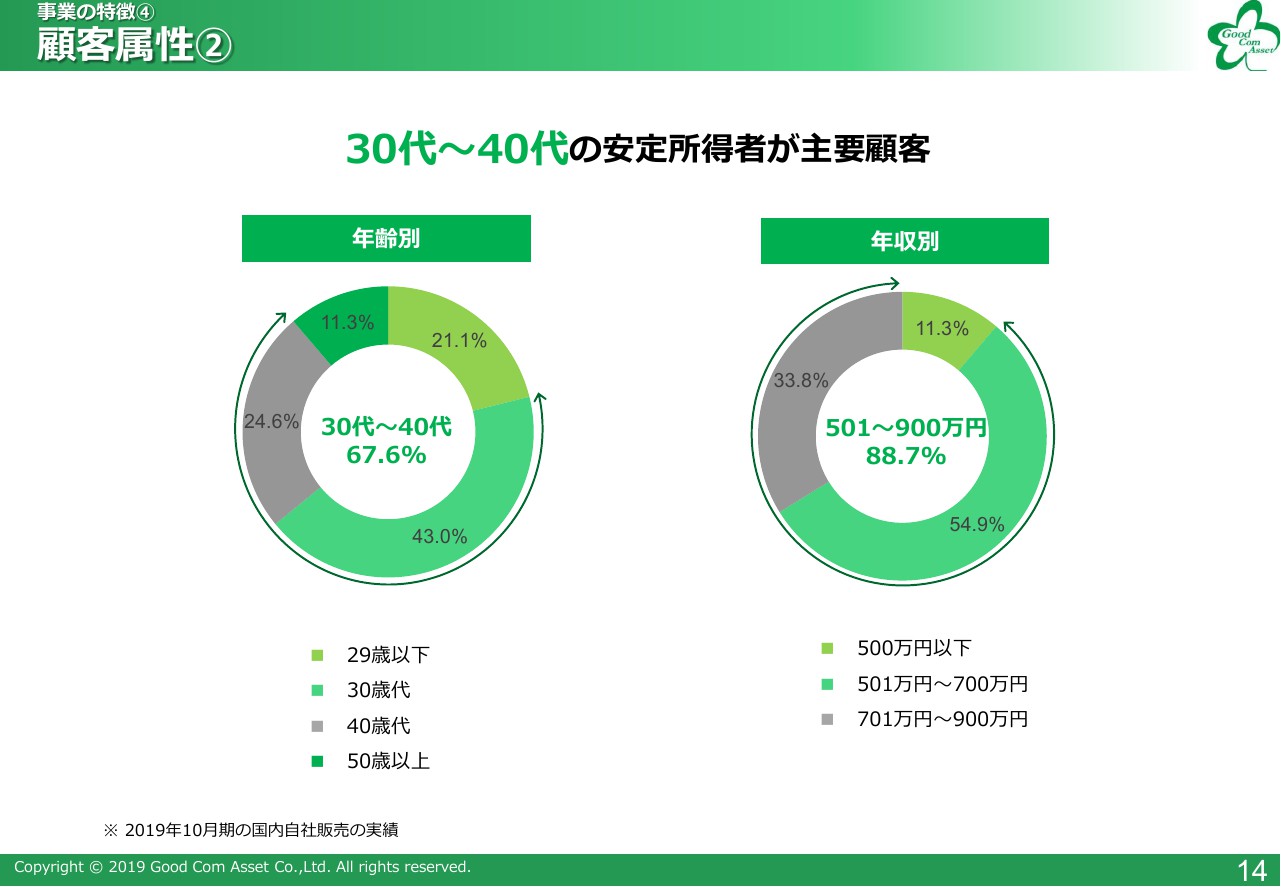

顧客属性②

年齢別の特徴については、30代から40代が約7割です。年収別に見ると、500万円~900万円台の方が約9割で、非常に安定した職種の方で、かつ安定した所得を取られている方に販売させていただいているということが特徴です。

顧客動向

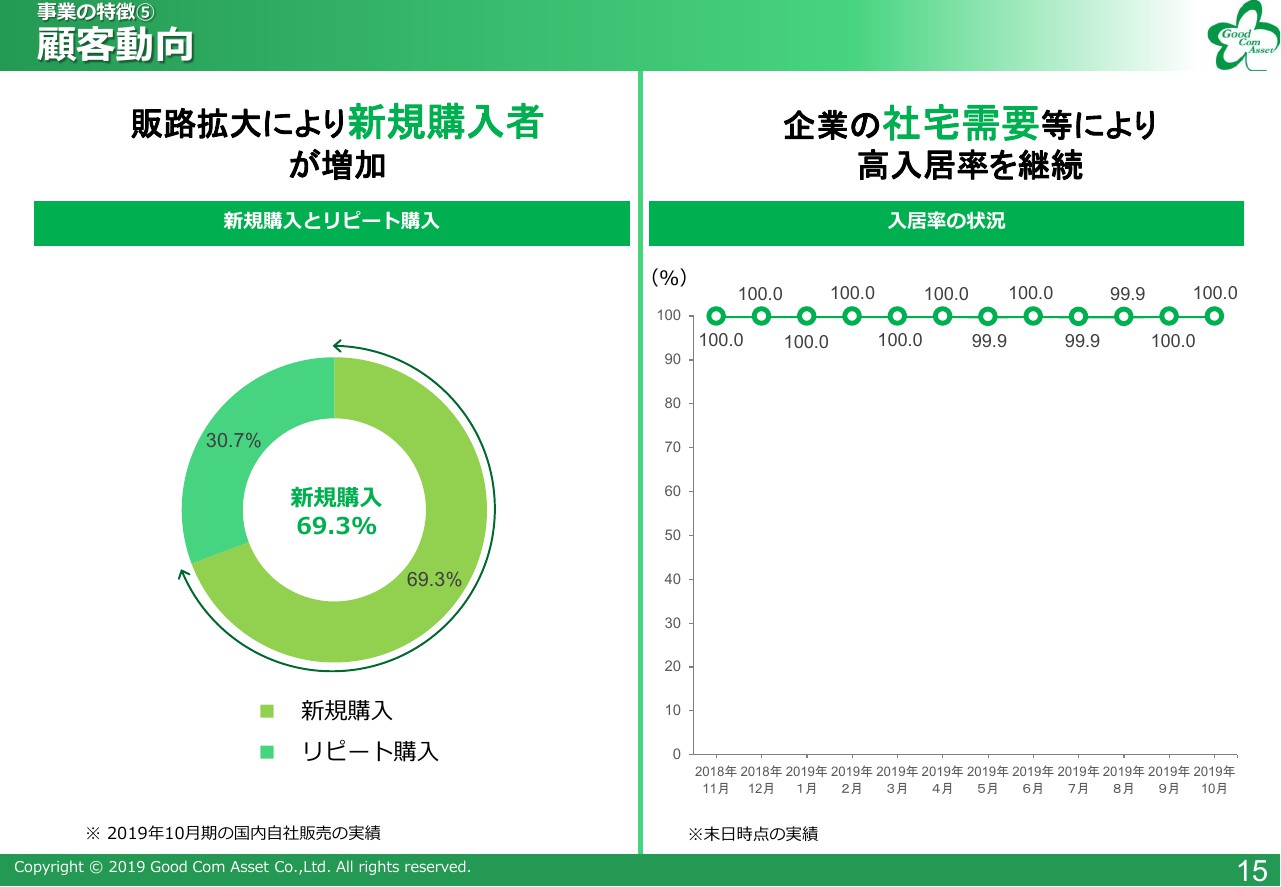

15ページは2019年の実績です。新規の購入率が非常に高まり、新規購入が約7割となっています。グッドコムアセットおよびGENOVIAというブランドが市場で非常に有名になり、そのような点から信頼感が出てきたため、販路拡大により新規購入者が増加していることが強みです。

また、こちらの入居率をご覧いただくと、12ヶ月中9ヶ月でなんと100パーセントです。これは企業の社宅需要が非常に強いということです。そのため、高入居率の継続が実現できています。

大手の企業が、1棟を社宅として借りたいというケースもあります。当社としては、非常に立地のいい「東京23区の駅から10分」というような物件を用意しているため、そういったところで社宅として非常に(需要が高いです)。

(物件を)1棟単位で借りたいということはあります。なぜ(1棟単位か)とよく聞かれるのですが、社宅にする上では1棟借りたほうが管理がしやすいということです。そのような点から、社宅ニーズが非常に強いというのが当社の強みです。

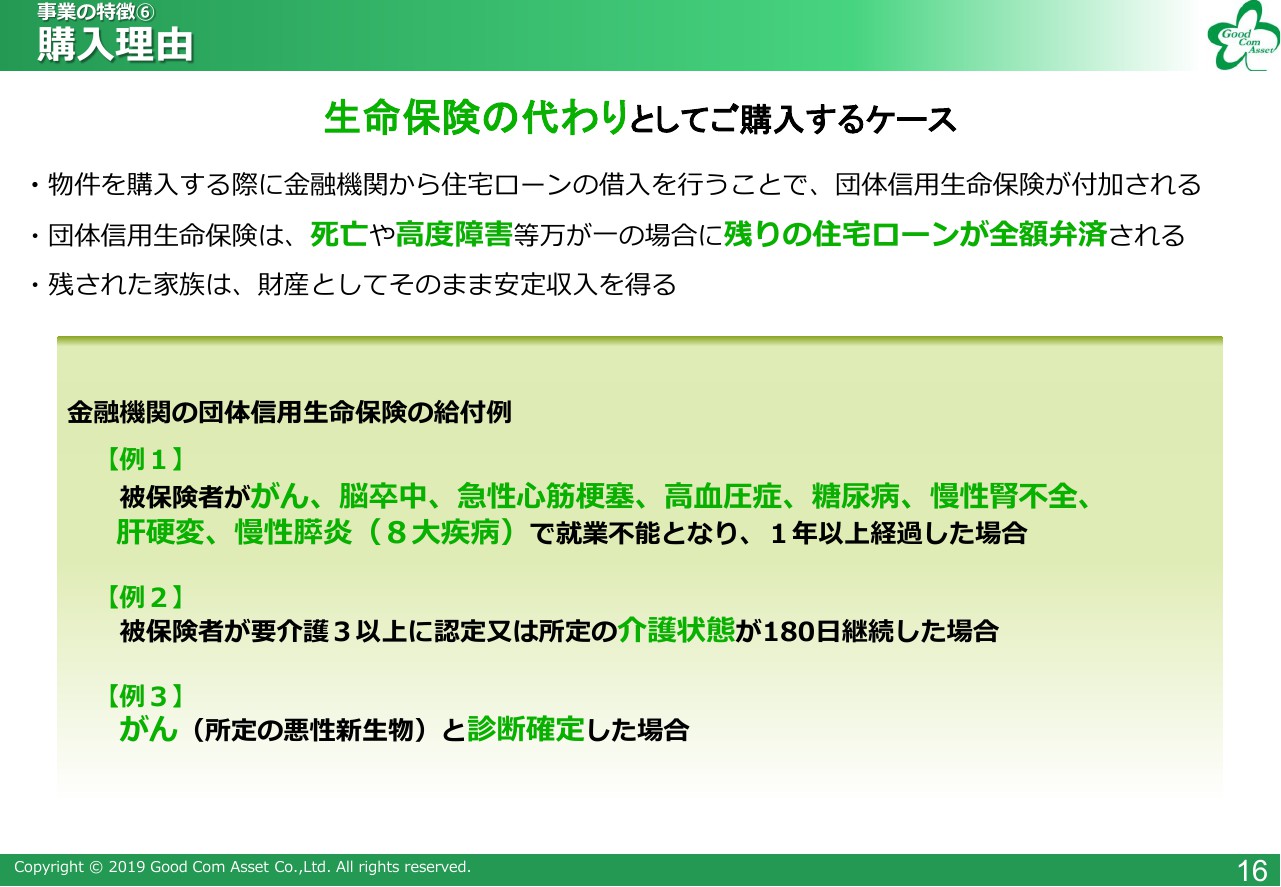

購入理由

国内自社販売におきまして、購入理由のなかで非常に多いのが、生命保険の代わりになるからという理由です。一般的に住宅ローンを組みますと、死亡時や高度障害に陥った場合など万が一の時に残りの住宅ローンが全額弁済される制度があります。これはみなさまもご存知だと思います。

現在は銀行や各金融機関が、さまざまな商品ラインナップを揃えています。ここに例1・例2・例3がございます。今、2人に1人ががんになると言われる時代になっています。がんと認定された場合、簡単な話、生命保険が下りて、住宅ローンが完済されるという仕組みが、今非常に強くなっています。

例1として、例えばがん、脳卒中、急性心筋梗塞、高血圧、糖尿病などのいわゆる成人8大疾病で就業が不能になり1年以上が経過した場合、生命保険が適用され、生命保険が下ります。よって、残された家族は、そのまま安定収入を得ることができるということです。

また、女性が多い理由としては、例2の介護状態が180日経過した場合が挙げられます。こちらの場合も生命保険が適用されます。当然ながら、生命保険が適用されるため、残されたローンは残債がなくなるということです。

生命保険に加入されている方で、住宅ローンが組める健康な方で、かつ安定した収入がある方であれば、生命保険を今すぐにでも解約して当社の商品に投資していただいた方がよっぽどいいです。断定してしまうとまずいですが、そのくらい効果があるわけです。

普通に生命保険を入られている方を否定してしまい、大変申し訳ありません。私も生命保険に入っていますが、生命保険は入っていただいても構いません(笑)。ただ、「必要以上に入られている方は、このように見直しをしてくださいね」というように営業サイドでアナウンスしているという状況です。

公務員のみなさまに多いケースとして、公務員として働くことになり配属が決まりますと、必ず保険会社さんが営業に来るため、それに入られているケースが多いです。

(掛け金が)数千円なら構わないと思います。これが5万円とか、場合によっては10万円以上払っていて、終身保険のケースもあります。そのため、当社としては「こういったものに変えてくださいね」ということで、保険証書を見ながら実際に運用ができているかどうかの案内を強化させていただいています。

トピックス①

トピックスとしては、QUOカードを廃止して、株主優待制度の拡充ということで所有株式数に応じたポイント制を導入しています。

また、クラウドファンディングによる不動産小口販売のためのGood Com Fund事業を開始予定です。こちらのサイトは12月10日にオープンしました。一番最初のセミナーは2020年1月25日に開催予定です。

トピックス②

CSRの取り組みとしては、一般社団法人 日本経済団体連合会(経団連)に入会いたしました。当社もご縁があってCSRの一環として経団連に入ったため、当社としても「持続可能な成長企業であり続けたい」というところで、積極的に投資を行っていきたいと考えています。

株式の流動性の向上を目的とした貸借銘柄に選定されたことはプレスリリースの記事にあります。

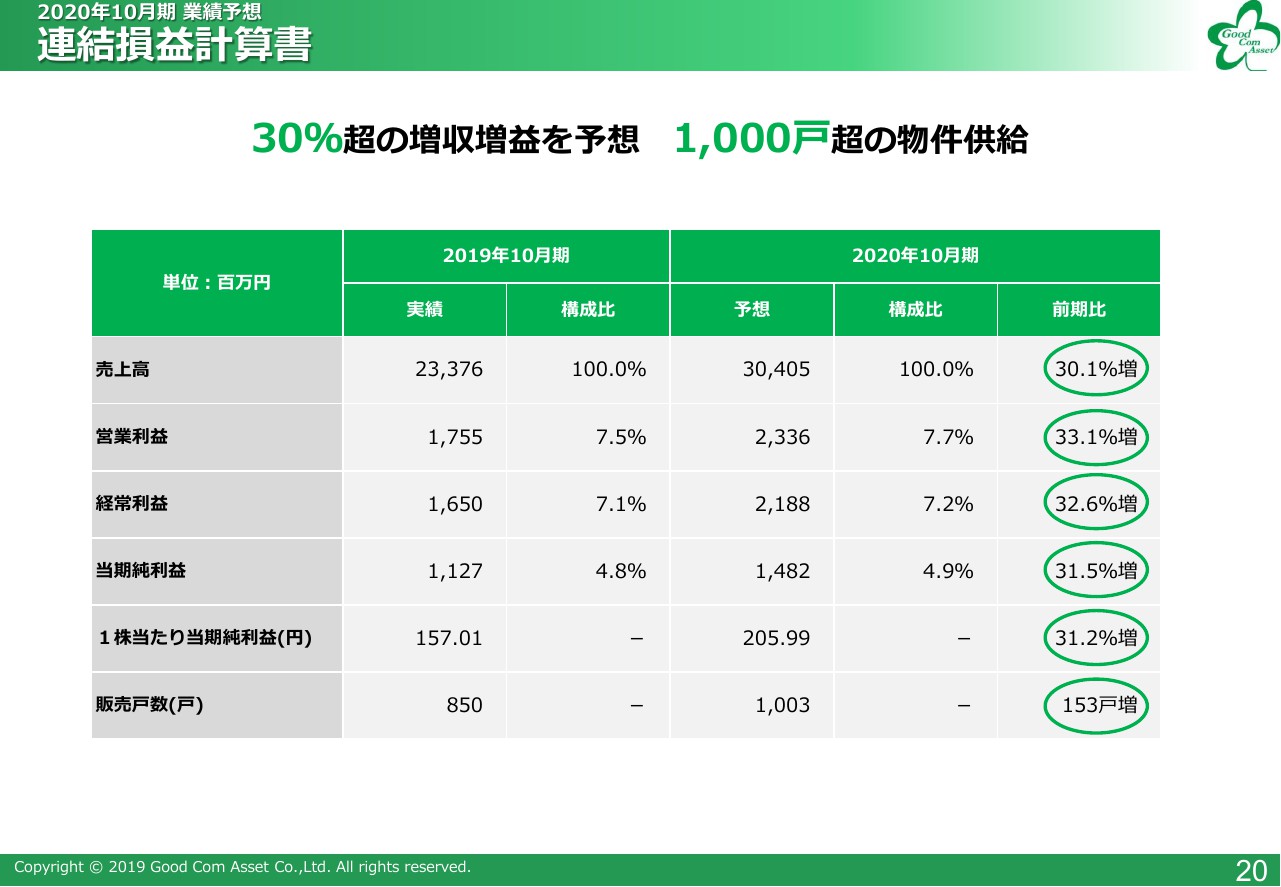

連結損益計算書

2020年10月期の業績予想です。売上高が304億500万円、営業利益が23億3,600万円、経常利益が21億8,800万円、当期純利益は14億8,200万円でございます。

当社は売上、経常利益などすべてにおいて30パーセント増で計画を立てました。これは実現可能だということで、当社としては2020年10月期から毎期、売上と経常利益について30パーセント増の計画を立てていきたいと考えています。

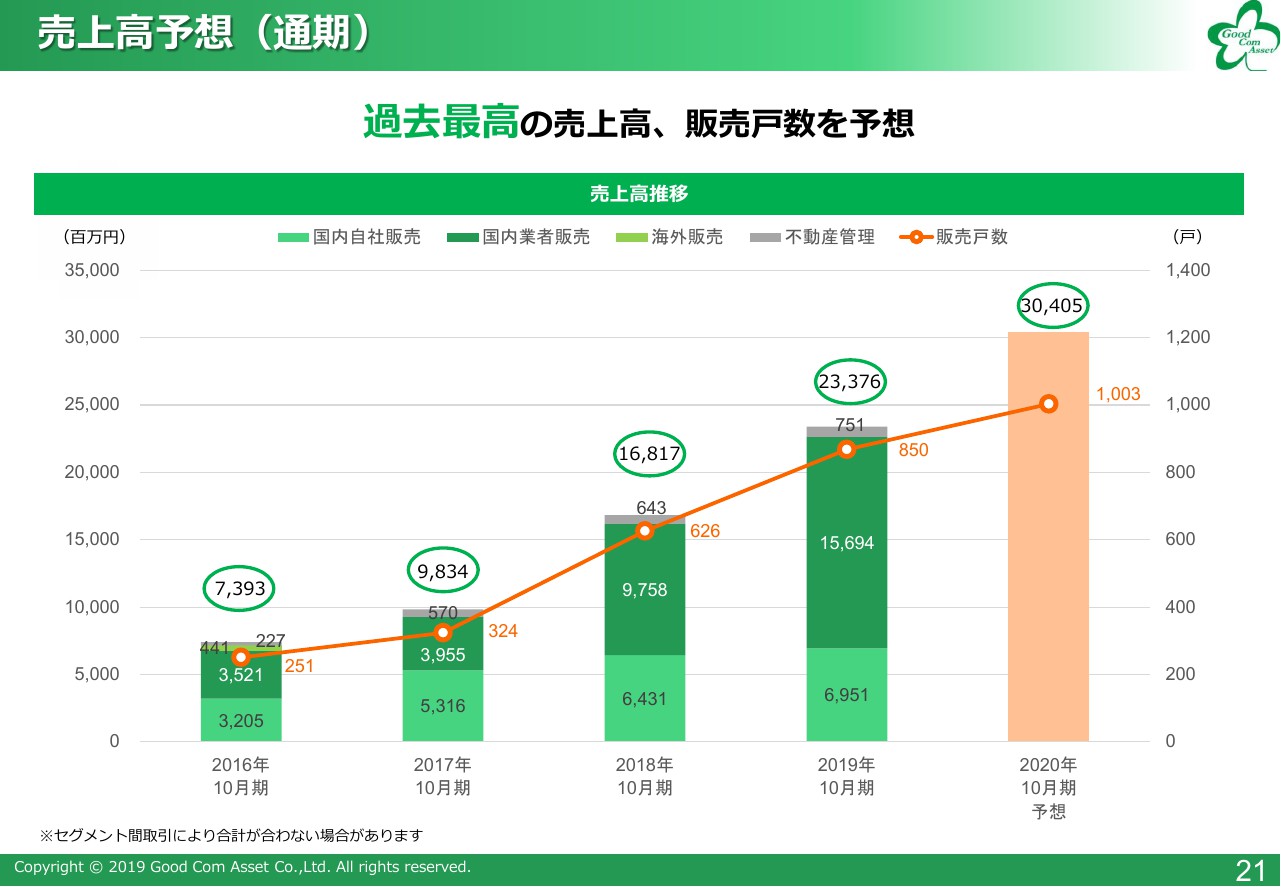

売上高予想(通期)

過去最高の売上高・販売戸数となる予想です。2016年10月期はJASDAQに新規上場した時の売上高です。こちらからご覧になっていただくと、2019年10月期を見ていただいても、売上高は約3倍になっています。2020年10月期におきましてはここから見ていただいても4倍になり、売上高が右肩上がりに増えているという状況です。

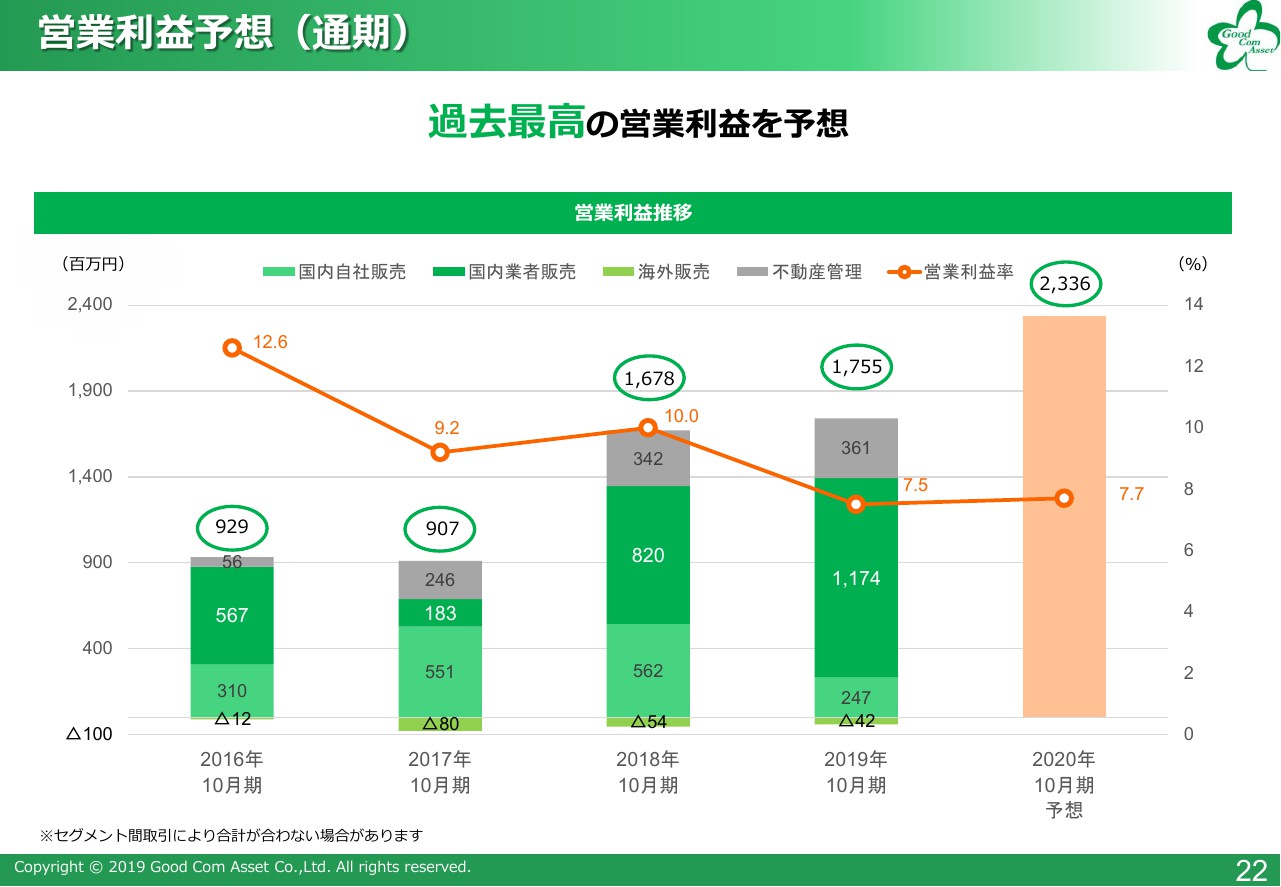

営業利益予想(通期)

営業利益です。営業利益におきましても右肩上がりに増えて、過去最高の営業利益を予想しています。

今後の販売物件

販売物件の仕入は好調でして、スライドの表は販売中の物件です。仮称となっているのは、これから竣工とともに販売を開始していく物件です。今期におきましては、2019年10月期と比べると非常にラインナップがそろっているため、急な仕入を行わないということが特徴です。

ただし、非常に需要が高いため、今期の仕入活動は止めていません。2020年10月期の完成物件においても仕入は動かしています。引き続き、2021年10月期と2022年10月期の仕入も好調に行っている状態です。

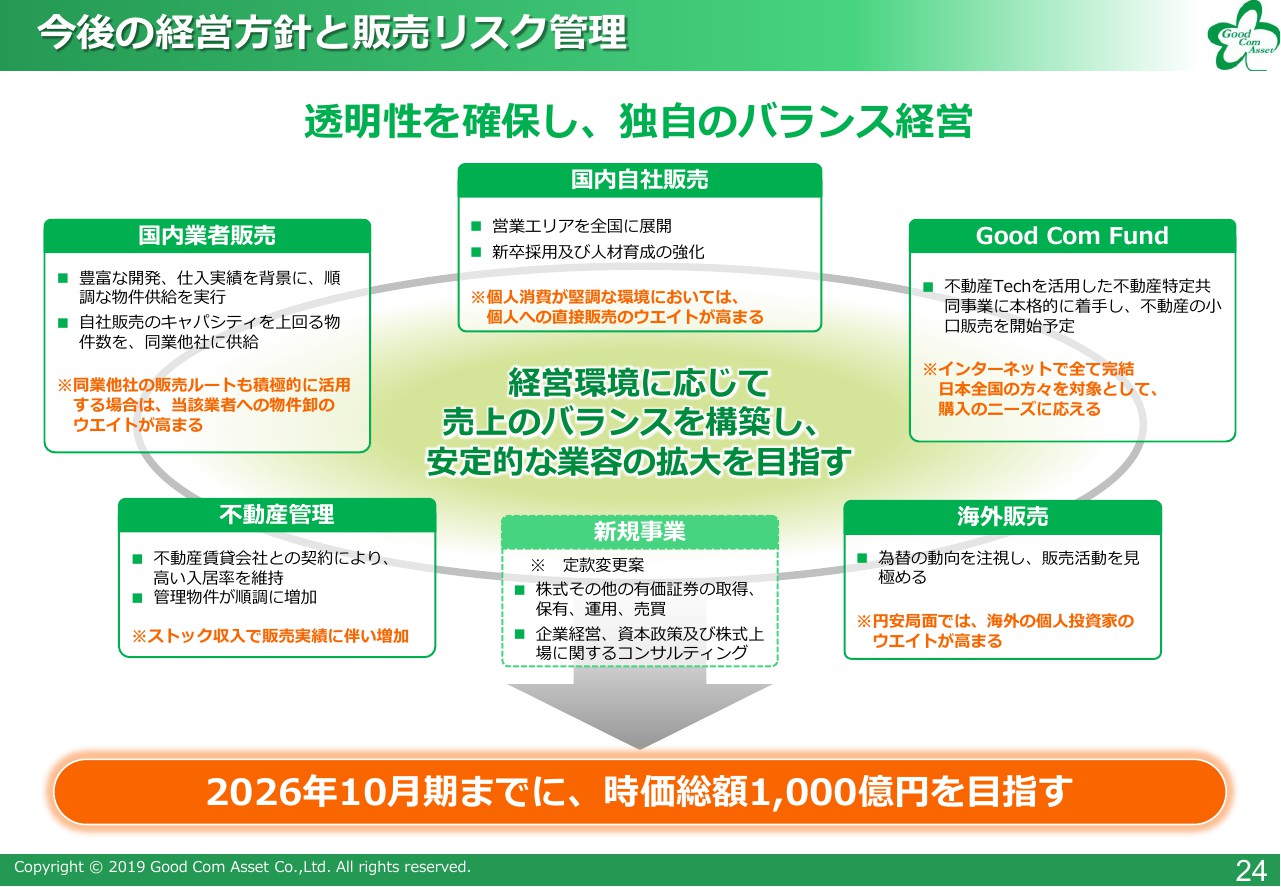

今後の経営方針と販売リスク管理

当社の今後の経営方針と販売リスク管理としては「経営環境に応じて売上のバランスを構築し、安定的な業容の拡大を目指す」というものです。

まず1つ目は、国内自社販売事業です。2020年4月に関しては50人の新卒採用を予定しているため、当然ながら増えていきます。また、国内業者販売においてもウエイトが非常に高まっているため、こちらの事業においても新卒を増やしていきます。

また、Good Com Fund事業についてです。インターネットですべて完結し、日本全国の方々を対象として、購入のニーズに応えるというのがGood Com Fundです。

不動産管理はストックビジネスですが、販売物件が増えると管理戸数も増加するため、不動産管理の売上や利益も非常に伸びています。

さきほどサマリーでご説明しましたが、新規事業ということで、2020年1月30日の株主総会におきまして、新規事業に関して定款を変更します。

株式、その他の有価証券の取得、保有、運用、売買についてです。企業経営、資本政策及び株式上場に関するコンサルティングということで、結論から申しますと、事業会社が新規上場を考えている企業さんにコンサルティングをしたり、資本政策をしたりといったベンチャーキャピタルを行っていきます。

不動産会社にしては珍しいのではないかと思いますが、そのような事業を2020年10月期から開始して準備しています。

最終的に2026年10月期に時価総額1,000億円を目指すということでお話しさせていただきましたが、単なる不動産会社ではないということをご理解いただきたいのです。当社が考えているのは脱不動産業です。2026年10月期までに、時価総額1,000億円を達成するということを公言いたします。

新規上場したのは2016年12月なので、10年で時価総額1,000万円という目標です。イメージとしては、売上高が約1,500億円、経常利益は約100億円です。これをどのように達成するかというと、毎期30パーセント増の売上高、経常利益を達成できれば超えることになります。

ただし、現在の事業だけでは成り立ちません。毎年新しい事業を生み出していかなければ、時価総額1,000億円には到達できないということです。

不動産業にそのようなことができるのかということですが、達成します。まずは我々の会社を信じていただければと思っています。よろしくお願いします。

Good Com Fund①

「Good Com Fund」について簡単にご説明させていただきます。インターネットで契約から決済まですべて完了します。後ほど「Good Com Fund」のサイトをご覧になっていただければと思います。

3つの主なポイントが書いてあります。なぜこのような商品を作ろうと思ったか、なぜ「Good Com Fund」は匿名組合ではなくて任意組合にしたのか、なぜインターネットで販売しているのかという3つのポイントです。

Good Com Fund②

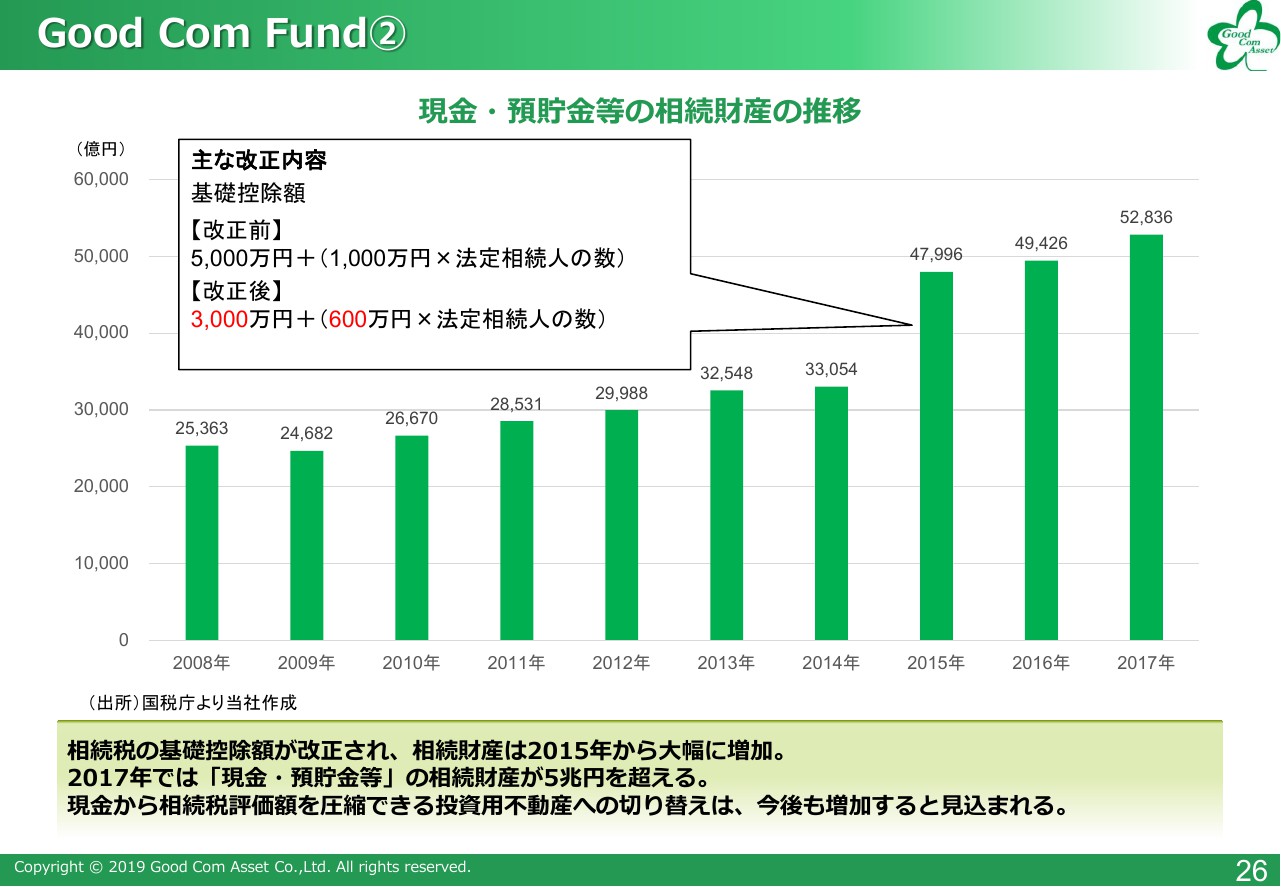

まずは「Good Com Fund」を立ち上げたいと思った理由です。相続税の基礎控除額が改正され、相続財産は2015年から大幅に増加しています。2017年には「現金・預貯金等」の相続財産が5兆円を超えています。見ていただくと非常にわかりやすいと思います。

法律が改正されて「現金・預貯金等」の相続財産が非常に増えています。注意事項なのですが、(このグラフは)預貯金など限定のものです。

2008年のリーマンショックから2014年までは、おおむね2兆円から3兆円のあいだです。相続税の税法改正で約5兆円近くに増加しました。

ご存知だと思いますが、主な改正内容として改正前は5,000万円プラス法定相続人の数×1,000万円だった基礎控除額が、改正後には3,000万円プラス相続人×600万円となっています。

そのような推移が「Good Com Fund」を立ち上げた理由でございます。

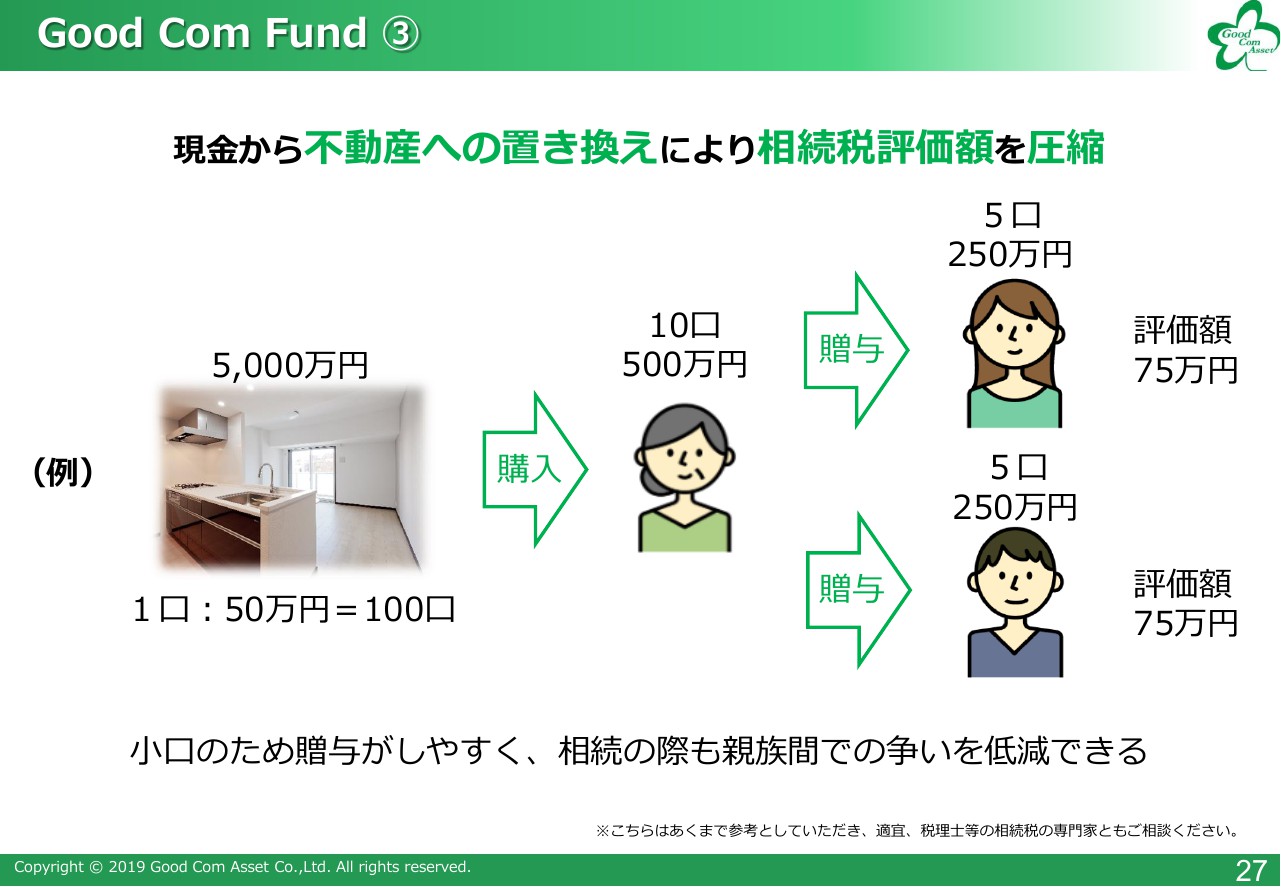

Good Com Fund③

現金から不動産への置き換えにより相続税評価額を圧縮いたします。例えば「Good Com Fund」は1口50万円で、5,000万円の商品が100口です。

とある投資家の方が10口ほしいと思い、500万円分購入しました。子供が2人いるので、それを5口ずつ250万円贈与しました。

評価額は75万円なので、1年に生前贈与できる金額は100万円強という状態です。そのなかでも、1年間にこれだけ贈与できるわけです。

小口のために贈与しやすく、相続の際も相続間の争いを軽減できるという点がポイントです。

Good Com Fund④

「Good Com Fund」セミナー第1弾の開催が決まりました。お知らせとご報告です。タイトル名は「最新のクラウドファンディングを活用した不動産小口投資を徹底解説! ~より多くの方に、気軽に、いつでも、どこでも~」で、どこにいても24時間オンラインで申し込めるという点が大きな特徴です。しかし、オンラインで24時間だということが普及するまでにはやはり時間がかかると思うのです。

まずは著名人を招いて、2020年1月から毎月講演していただきます。そのような活動で少しずつファンを増やし、最終的には2020年10月期中にネットで会員登録から購入までしていただけるという状態を作っていきたいと考えています。

スライドに示したとおり、元宮崎県知事の東国原英夫さんを招いてご講演いただく予定です。まずは人生100年時代ということで、東国原流にどうやって人生を活用するかご公演いただくと思います。

第2部では私が、クラウドファンディングと「Good Com Fund」を徹底解説いたします。QRコードでお申し込みできます。

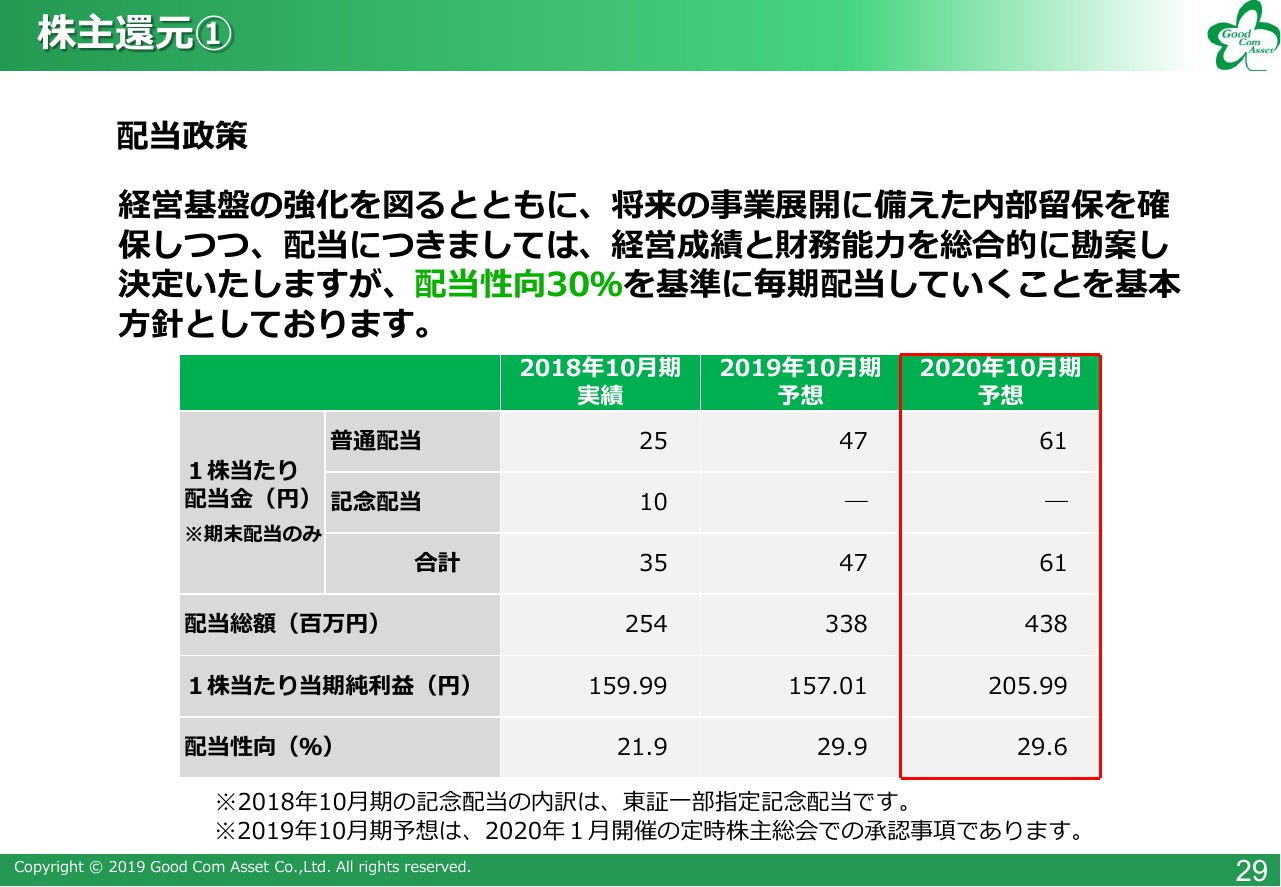

株主還元①

株主還元です。まずは配当性向についてです。当社としては、経営成績・財務能力を総合的に判断して決定しますが、配当性向30パーセントを基準に毎期配当していくことを基本方針としています。

2019年10月期の配当予想はスライドのとおりです。前期の決算に対しての配当で、47円ということで配当性向3割となります。今期の2020年10月期の予想は61円ということで、29.6パーセントと、約3割です。この配当性向は今後も継続していく予定です。

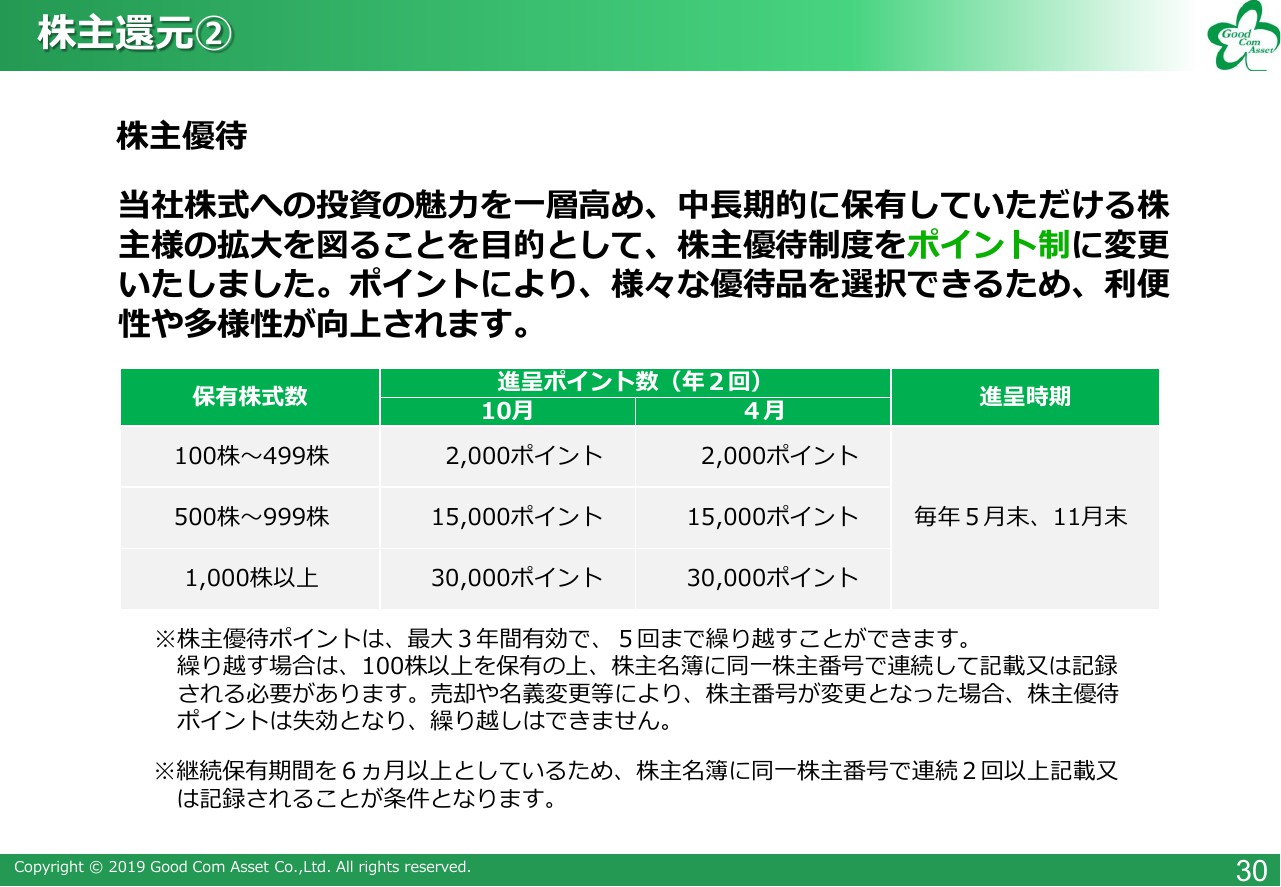

株主還元②-①

株主還元の2番目です。株主優待についてですが、当社は「グッドコムアセットプレミアム優待倶楽部」として、株主優待還元も行っています。100株~499株まで、500株~999株まで、1,000株以上と、保有数によってポイントを進呈しています。

当社のポイントの特徴としては、まず年に2回、4月と10月が基準日になるということです。進呈期間は5月末から11月末です。これは3年間有効で、貯めることができるのが特徴です。

株主還元②-②

こちらは株主優待商品の一例です。ご覧になっていただければと思います。

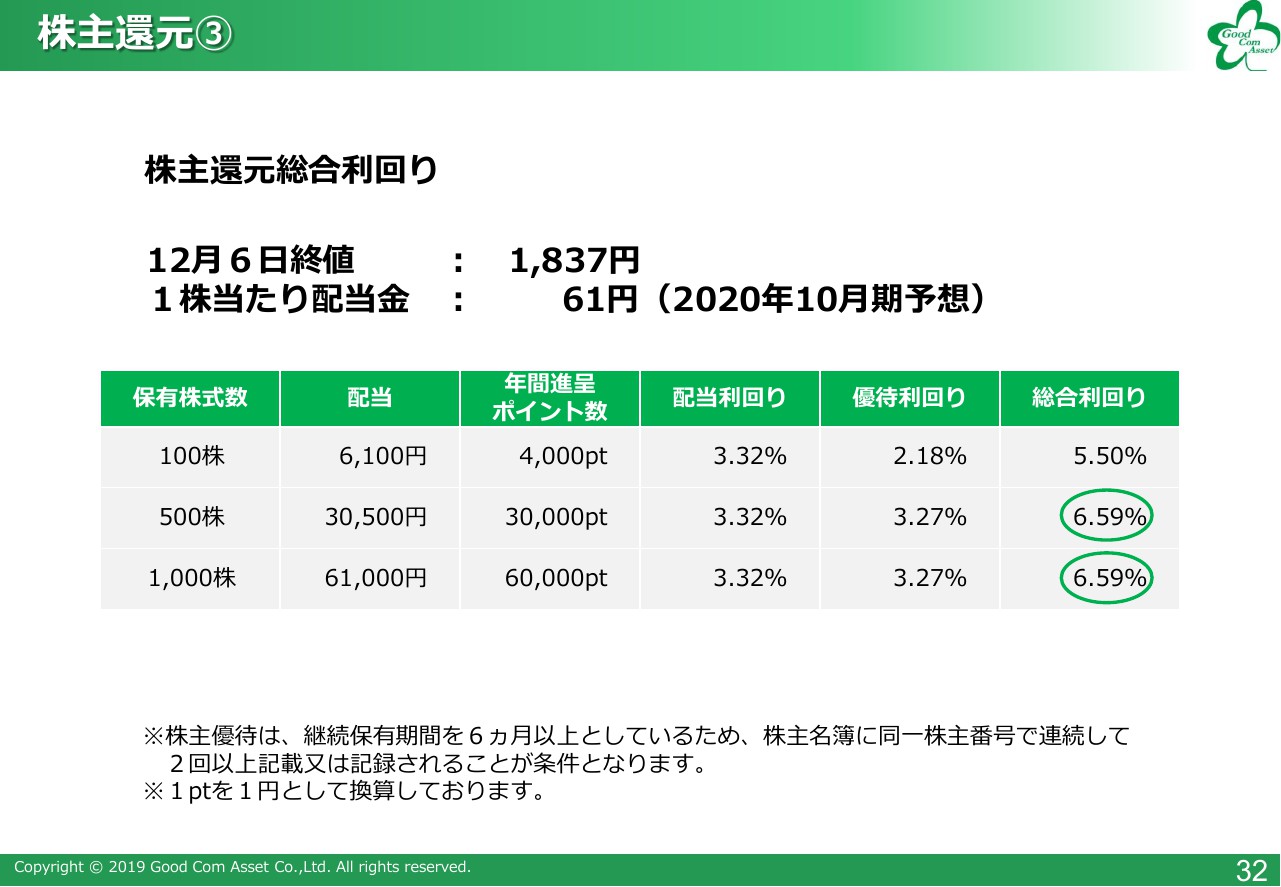

株主還元③

こちらが株主還元総合利回りです。12月6日の終値が1,837円、2020年10月期の1株当たりの予想配当金が61円です。総合利回りを見ていただきますと、保有株数を増やしていただくと総合利回りも上がっていく状態です。配当利回りにおきましても、3パーセントを超えるよう設定しています。

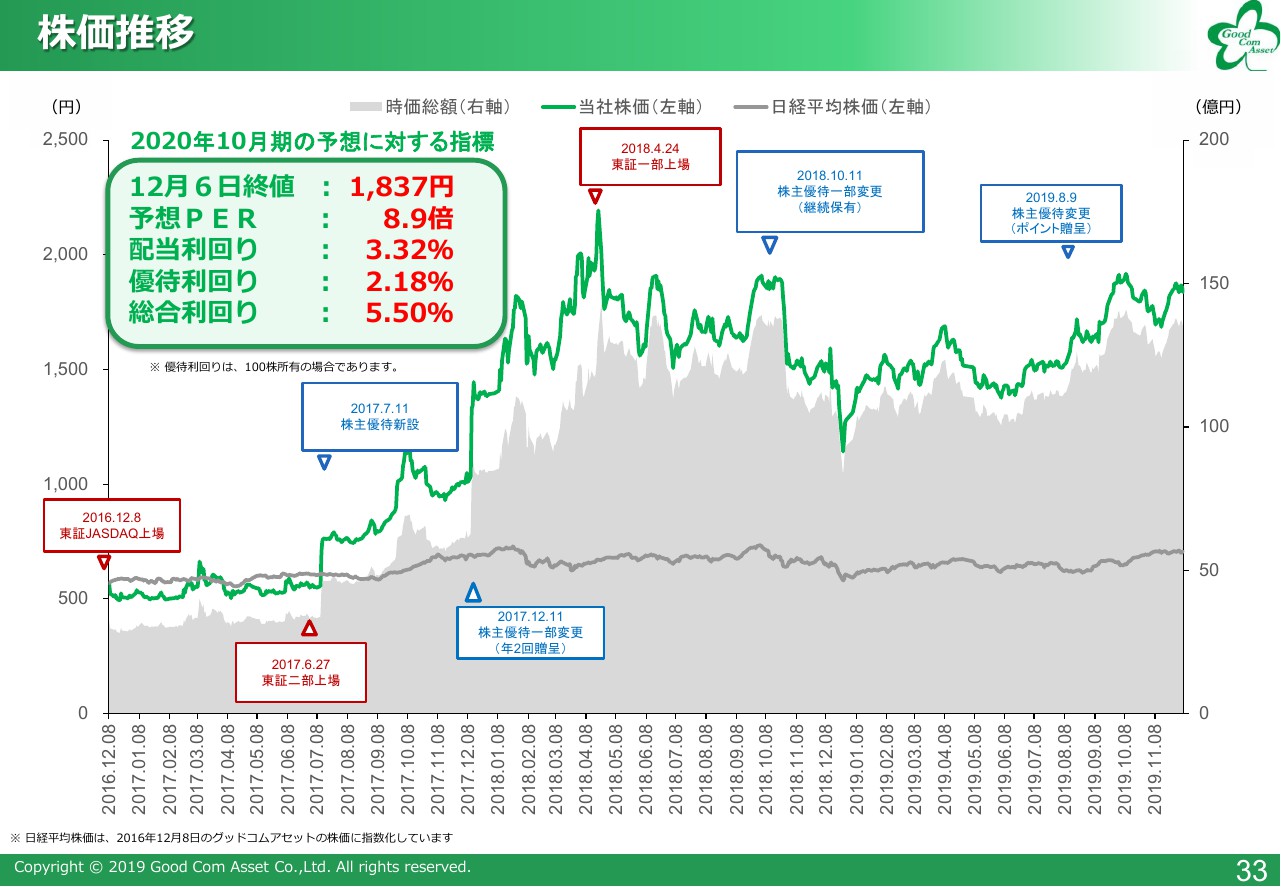

株価推移

こちらは以上で終わりますが、ここからはGood Com Fundのサイトをオープンさせていただきましたので、なぜ「Good Com Fund」を作ったのかということについて説明させていただきます。

こちらはGood Com Fundです。5つのポイントがあります。資産価値・定期収入・お手軽・節税・安心です。

まず資産価値です。これらはすべて東京23区において当社が作ったマンションです。これがポイントです。他社の物ではありません。当社が自信を持って作っている物件を、まずはクラウドファンディングで提供するのが特徴です。

安定した分配金ということです。任意組合により事実上所有権を持つことができます。配当ではなくて分配金ということになります。あくまでも不動産所得なので、安定した家賃収入が分配金として入ってきます。

1口50万円から購入いただけます。今まで当社の自社販売におきましては、まずは住宅ローンが組める方ということで、安定した職種で、生命保険に加入できるか現金で購入できるという条件が大前提でした。

しかし、この度当社が作った商品は1口50万円から購入できます。そのため、非常に販路を広げやすいです。

相続税・贈与税対策や安心についても記載されています。

クラウドファンディングで多いのが、匿名組合です。匿名組合にはどのようなものが多いかというと、資金を集めて、出資していただいた金額に応じて配当を出していくというものです。「年に何パーセントで運用する」というケースが多いと思います。当社の商品は、任意組合になります。

例えば、1口50万円だとします。「GENOVIA」の何々物件の何号室の物件を1口50万円で買うと、購入いただいた方が共同で所有することになります。当社がそれを運営していくということです。投資されたお客さまは何を得られるかと言うと、まずは家賃が入ってきます。

「Good Com Fund」は任意組合です。こちらに匿名組合と任意組合の違いが書いてあります。任意組合には物件の所有権があります。所有権があるため、相続税対策にもなりますし、贈与税対策にもなるということです。匿名組合だと所有権を持てないため、相続税対策にも贈与税対策にもなりません。

出資のメリットは、節税効果です。分配金の課税区分は不動産所得ですが、匿名組合の場合は雑所得になります。運用期間は長期です。匿名組合だと、3ヶ月や6ヶ月、多くても1年というところだと思います。

出資単位としては、匿名組合だと1万円からのものもよく聞くと思うので、比較すると高額です。しかし、当社が販売している商品は2,000万円から5,000万円が相場であるため、それと比較すると非常に少額であると思います。

「Good Com Fund」の特徴です。自社ブランドが投資対象です。他社物ではありません。「GENOVIA」シリーズで、かつ、賃貸需要が見込める東京23区の最寄駅10分圏内、魅力あふれる緑化デザイン、高級感と暮らしやすさの提供、安定した分配金、少額での投資が可能というところです。

こちらが節税効果なのですが、まず、こちらを見ていただきます。例えば、仮に1,000万円の現預金があるとします。不動産に置き換えたとして簡単にご説明しますと、生前贈与では約7割が圧縮できます。相続税は約8割圧縮できるわけです。これが、当社の「Good Com Fund」が任意組合を選ぶ理由です。

こちらがご利用の流れです。まずは会員登録です。新規会員登録のページにて必要事項を入力して、会員登録を行っていきます。続きまして、出資者情報の登録です。

本人確認はがきが到着しますので、受取します。

そこからファンドへ応募し、出資します。

そして、ファンドに当選すると契約・入金する、というのが一連の流れです。

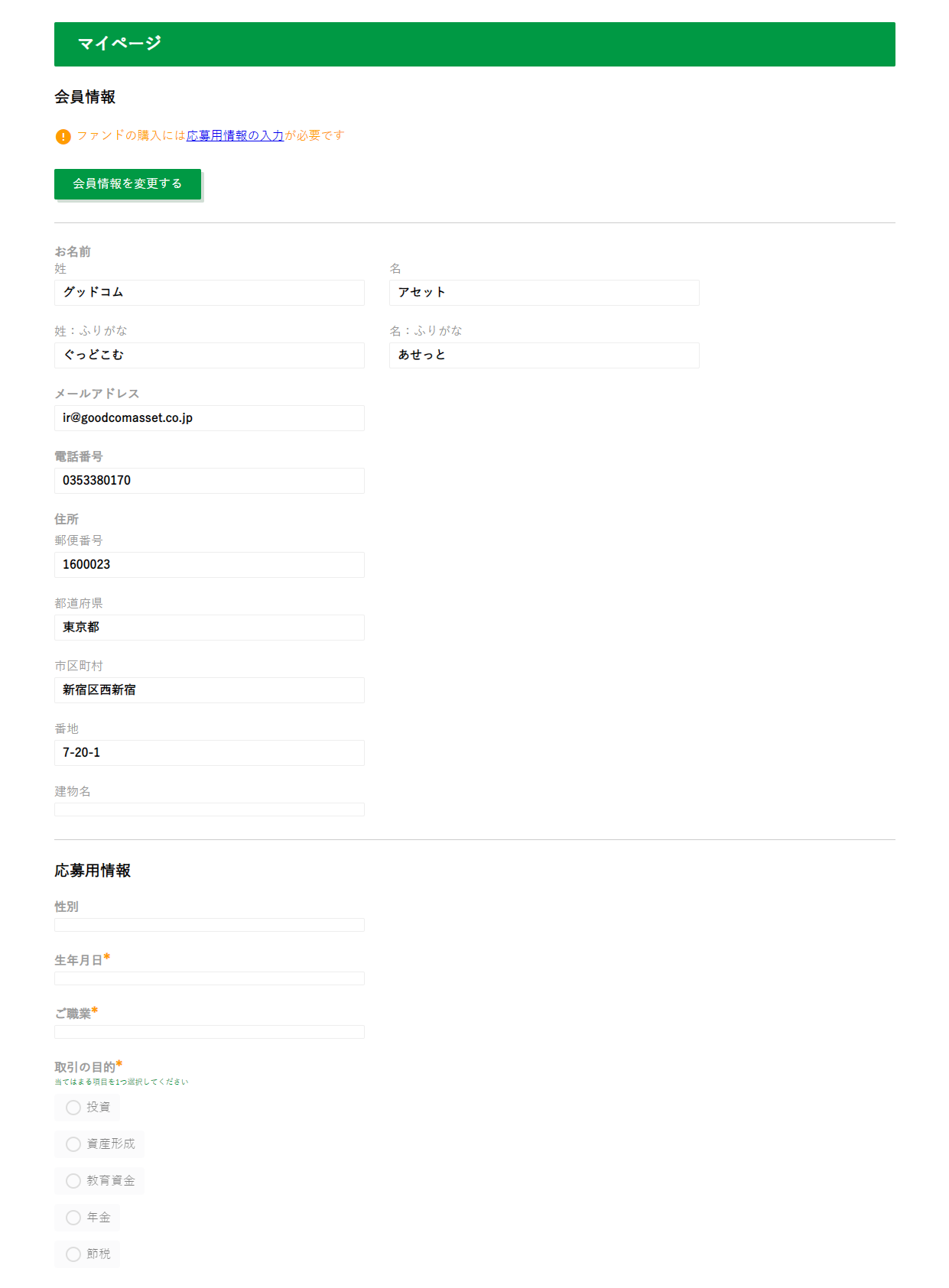

実際に、ここにマイページがありますので、どのような運用になっているかご説明します。これが入力画面です。マイページです。一番はじめに、このようにメールアドレス、住所といった情報を入力していきます。次に、取引の目的等、すべてここで入力していただきます。このようなものをすべて入力していただいて、当社に応募していただくかたちになります。

これが「Good Com Fund」のサイトです。1月25日にセミナーを開始します。再度、新聞広告などで掲載させていただきますが、そのころには「どのような物件をファンドに入れるのか、ファンド第1号として出すのか」をお知らせさせていただきたいと思っています。よろしくお願いします。どうもありがとうございました。

新着ログ

「不動産業」のログ