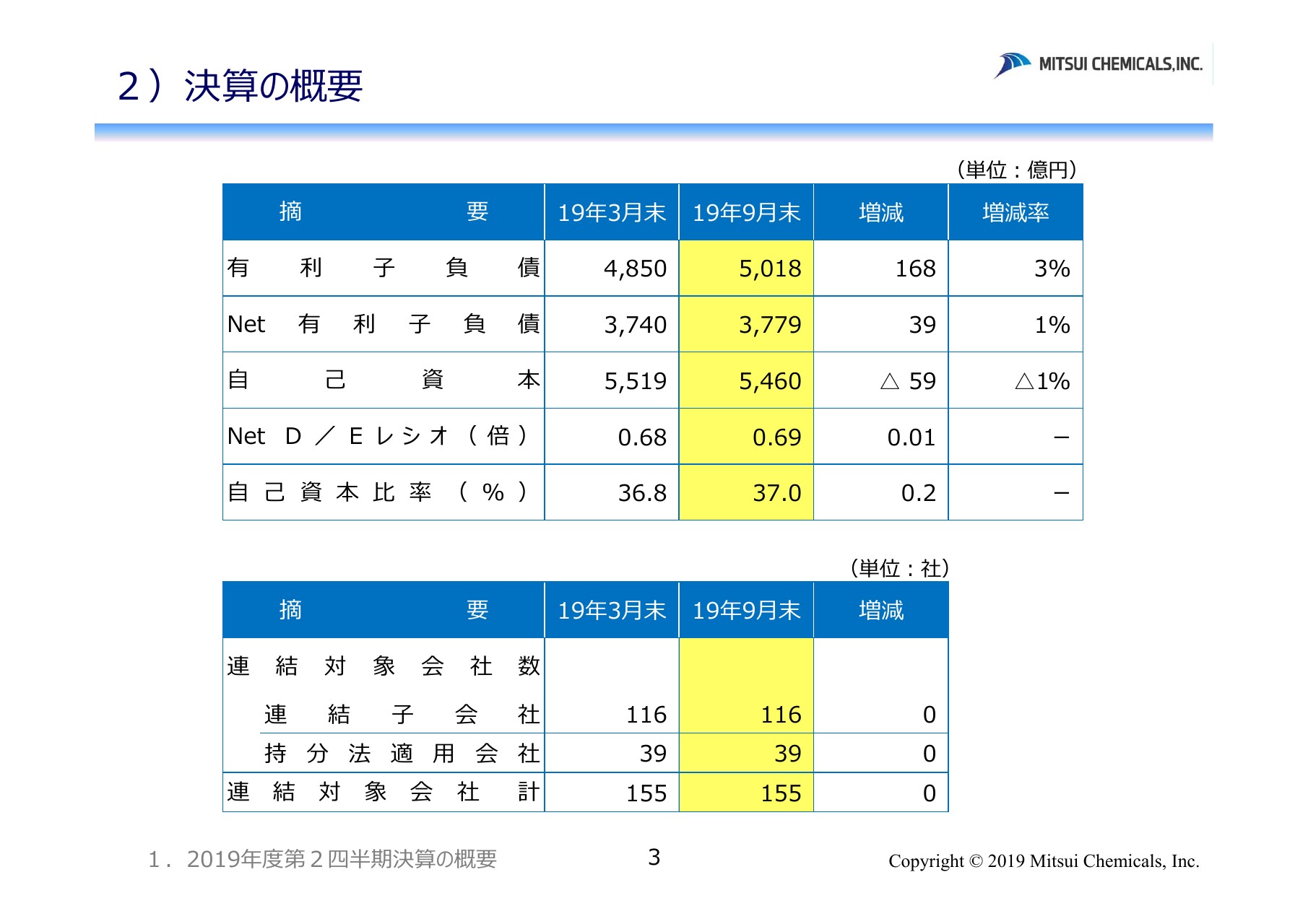

三井化学、2Qは減収減益 成長3領域は前年並みに推移するも基盤素材の海外市況下落が重しに

1)2019年度第2四半期 事業概況及びトピックス

小池太郎氏:本日、弊社は2019年度第2四半期決算及び2019年度通期業績予想を発表いたしました。業績の概要、事業の概況、財務諸表等について、資料をもとに説明させていただきますので、どうぞよろしくお願いいたします。まず初めに、2019年度第2四半期決算の概要をご説明し、続きまして2019年度業績予想の概要をご説明いたします。

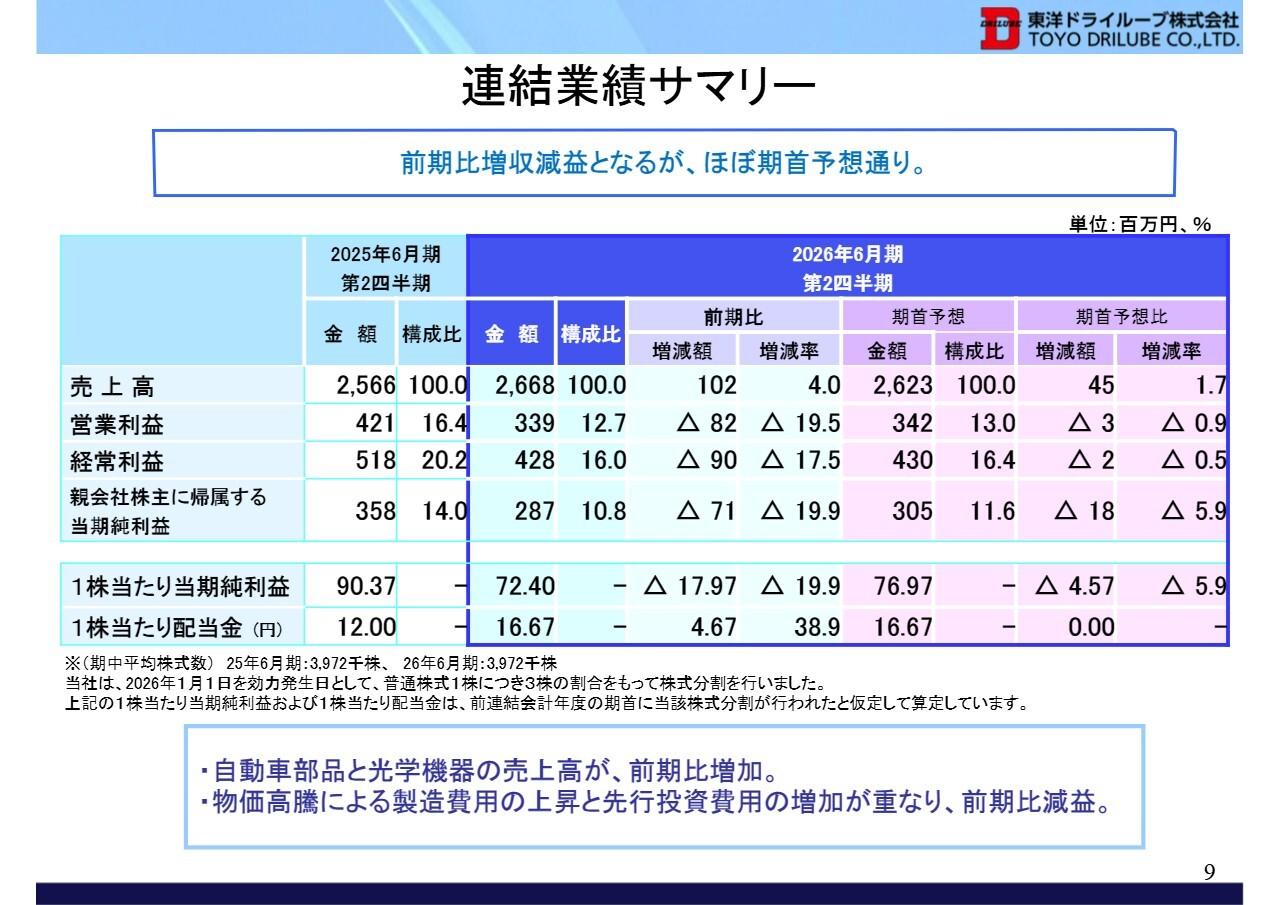

1ページに、2019年度第2四半期の事業概況及びトピックスを記載しています。記載内容の詳細説明は割愛いたしますが、第2四半期の収益の状況をここでまとめて申し上げます。

まず、当社が強化している成長3領域については、おおむね前年同期並みに推移しました。しかしながら、基盤素材事業での海外市況下落の影響等により、全体では営業利益が前年同期比で減益となりました。経常利益も、営業利益の減益に加え、持分法投資損益の減少等により減益となりました。

これを受け、通期の売上高及び各利益見通しを、前回発表値から下方修正いたしました。こちらについては2019年度業績予想の概要のなかで改めてご説明いたします。

2)決算の概要①

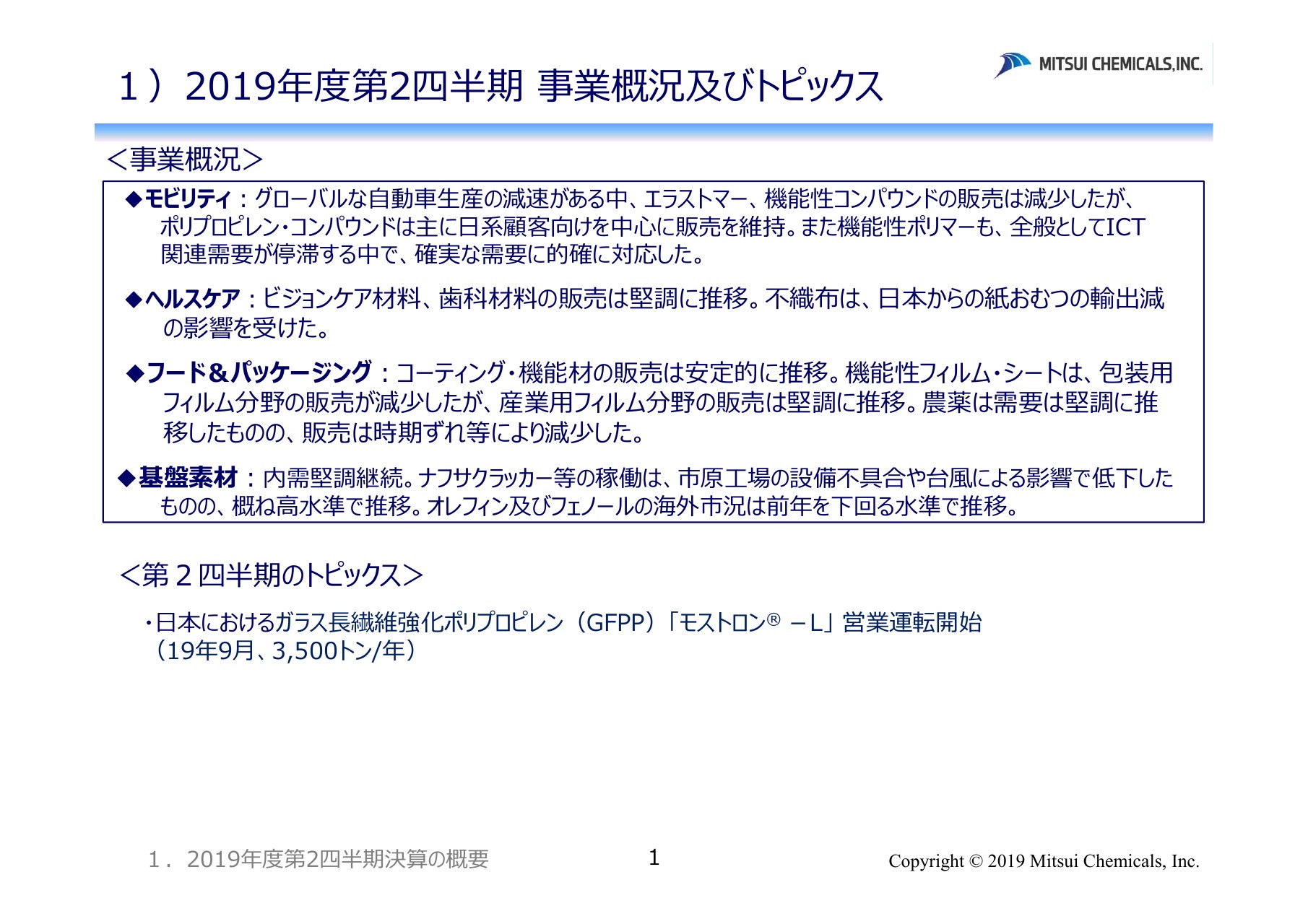

2ページは今回の決算の概要です。売上高は6,749億円、前年同期比で460億円の減収となりました。営業利益は345億円、前年同期比で152億円の減益となり、経常利益は326億円で同じく258億円の減益です。親会社株主に帰属する四半期純利益は118億円、前年同期比で300億円の減益となりました。

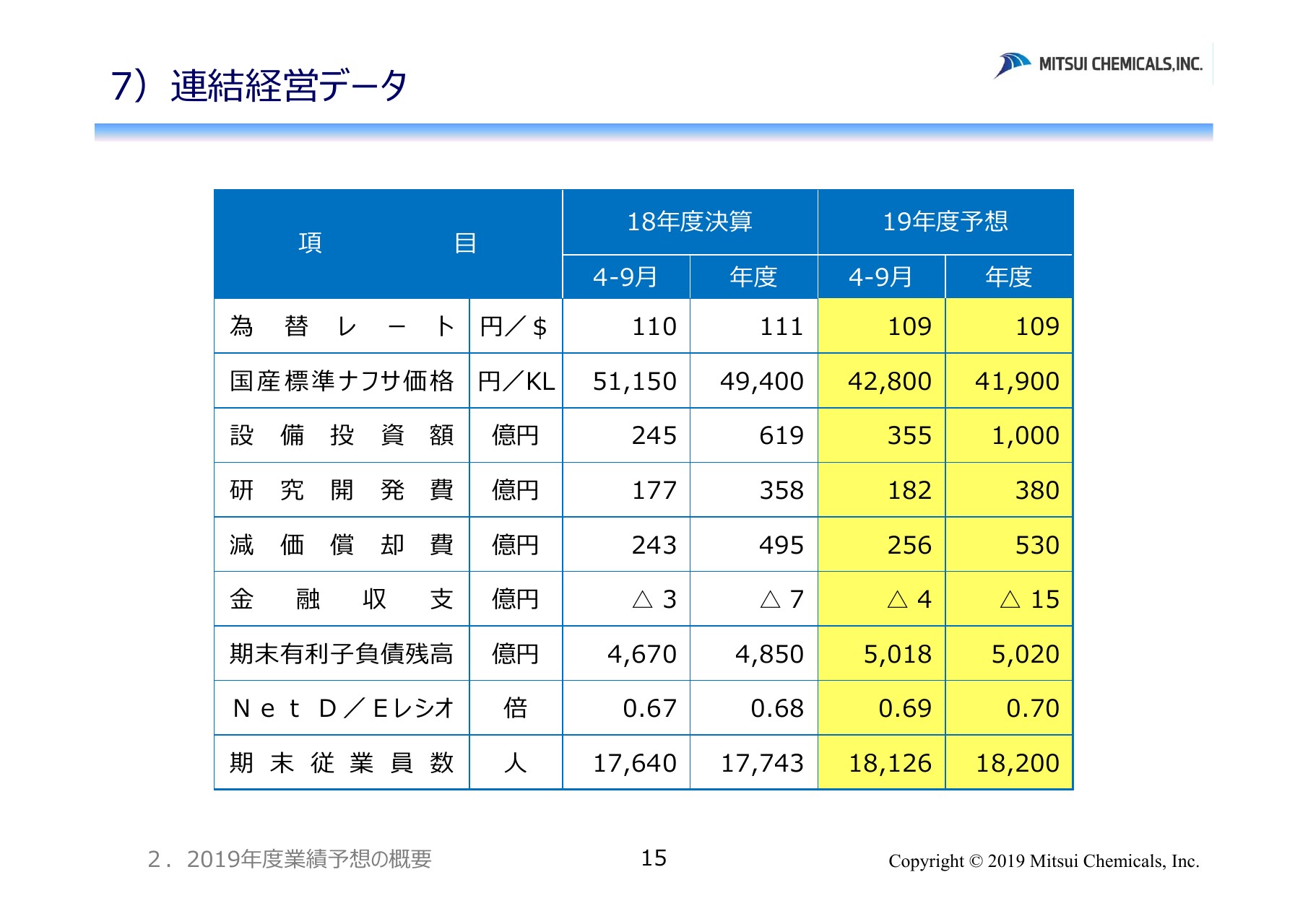

為替レートは109円、前年同期比で1円の円高となり、国産ナフサ価格はキロリットルあたり42,800円、前年同期比で8,350円の下落となりました。

2)決算の概要②

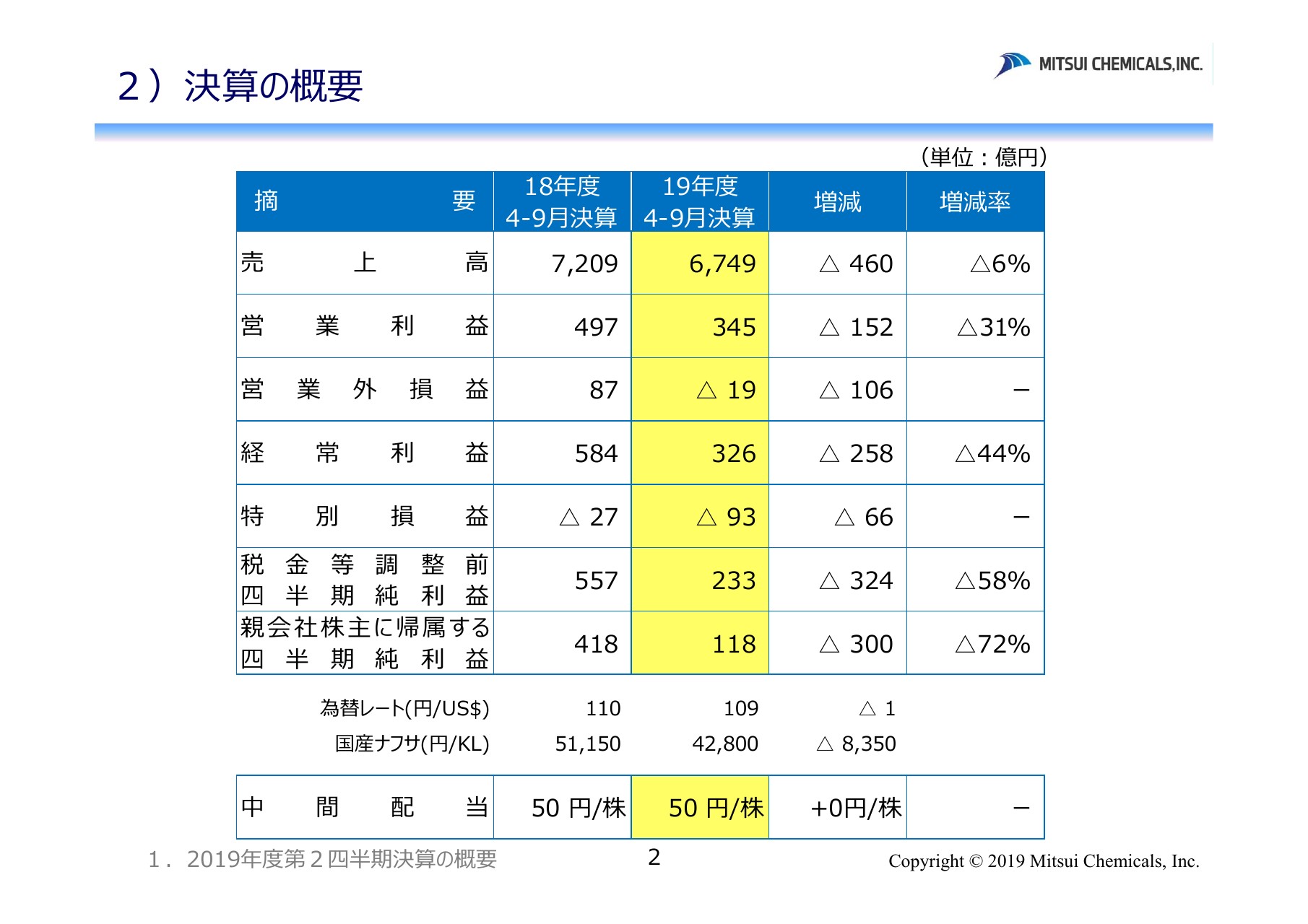

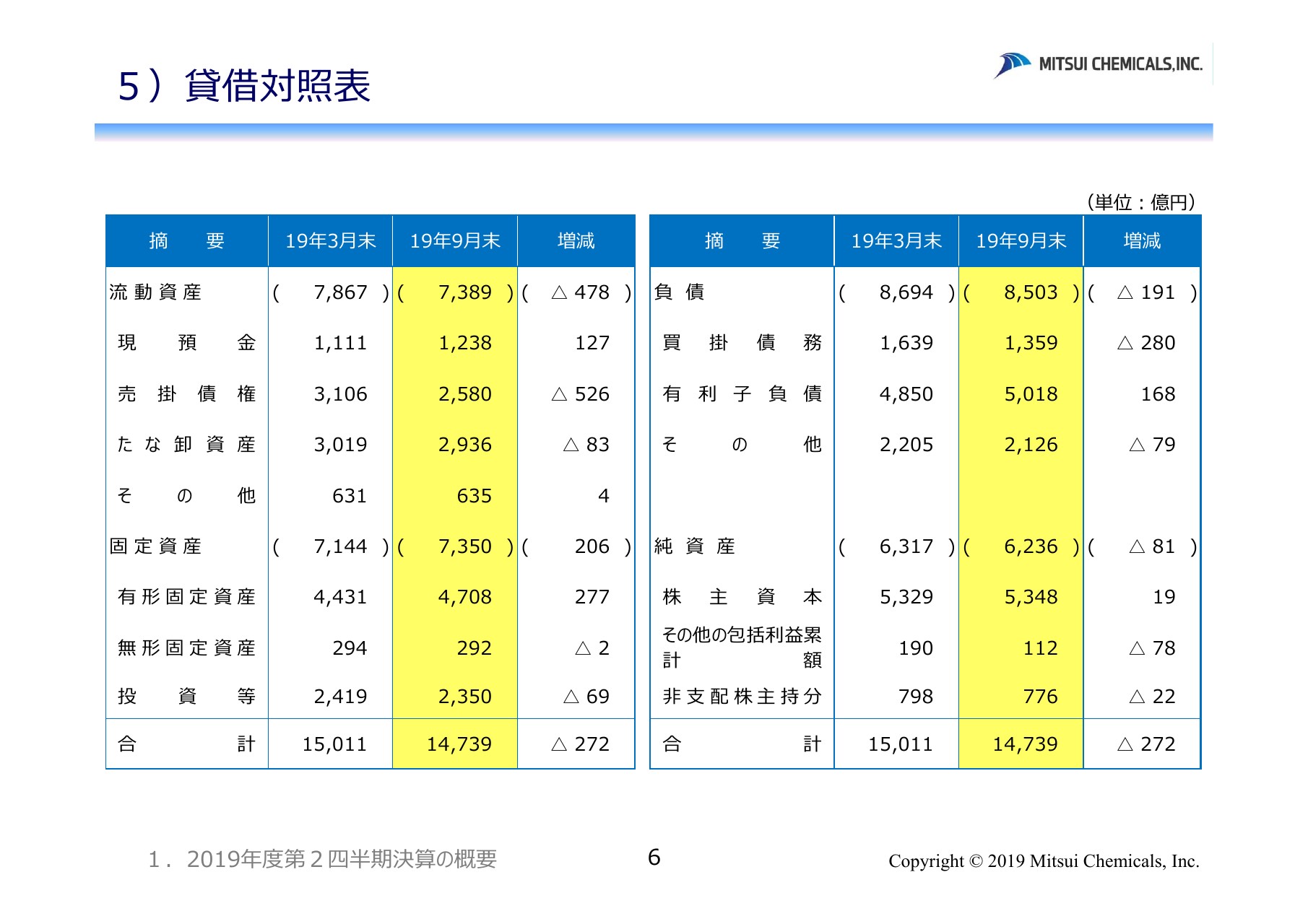

3ページをご覧ください。有利子負債は5,018億円で、前年度末に比べ168億円増加しました。現預金を有利子負債から控除したネット有利子負債は3,779億円で、同じく39億円増加し、自己資本は5,460億円で、59億円減少しました。

この結果、ネットD/Eレシオは0.01ポイント増加し、0.69となりました。自己資本比率は、0.2ポイント改善し、37パーセントとなりました。連結対象会社数は前回から増減はなく、連結子会社が116社、持分法適用会社が39社で、合計155社が連結対象会社となっております。

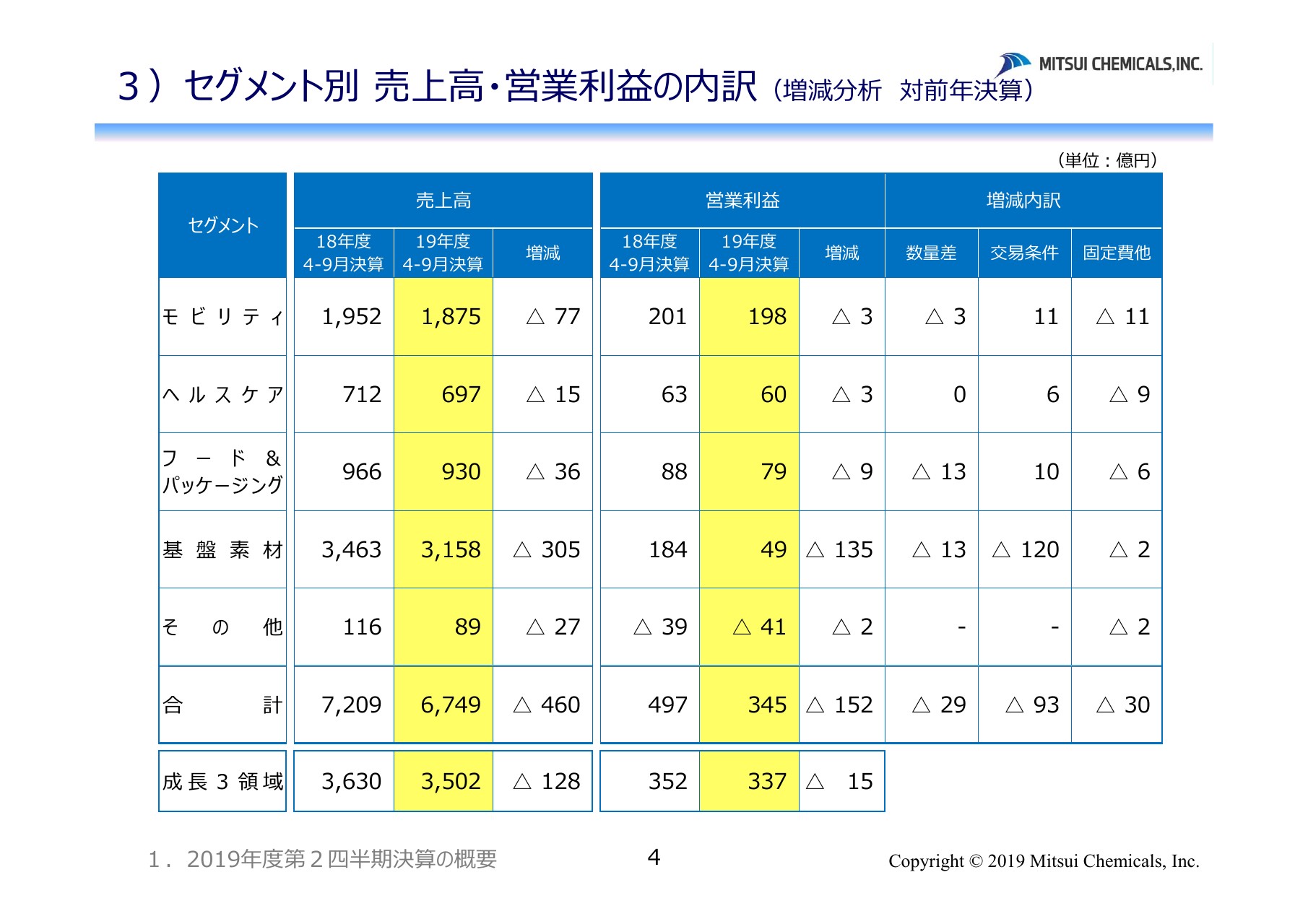

3)セグメント別 売上高・営業利益の内訳(増減分析 対前年決算)

4ページは、セグメント別の売上高と営業利益の内訳及び対前年同期の営業利益増減内訳です。売上高は、前年同期比で合計460億円の減収となりました。これは、基盤素材を中心に、原料価格下落による販売価格改定や、海外市況の下落の影響によるものです。

営業利益合計は、前年同期比で152億円の減益となりました。数量差は合計で29億円のマイナス、交易条件は93億円のマイナス、固定費他は30億円のマイナスと、それぞれの増減項目いずれも対前年でマイナスとなり、とくに交易条件の悪化による影響が大きく出ています。

個別のセグメントごとに詳しく見てまいります。モビリティについては、営業利益が198億円、前年同期比で3億円の減益となりました。

数量差は3億円のマイナスです。一部製品でグローバル自動車生産減速の影響を受けましたが、PPコンパウンドについては日系顧客向けを中心に販売を維持しました。ICT関連用途では、確実な需要を獲得し、販売はおおむね堅調に推移いたしました。

交易条件は、原料価格下落の影響により11億円のプラス、固定費他は、研究開発費増や在庫固定費影響などにより、11億円のマイナスとなりました。

ヘルスケアは営業利益60億円、前年同期比で3億円の減益となりました。数量差は不織布で紙おむつ輸出減少の影響を受けましたが、眼鏡レンズ用材料の販売が堅調に推移した結果、前年同期並みとなりました。交易条件は6億円のプラス、固定費他は不織布の新プラント稼働に伴う償却費の増加等により、9億円のマイナスとなりました。

フード&パッケージングは営業利益79億円、前年同期比で9億円の減益となりました。数量差は、包装フィルムの販売が減少、また、農薬では時期ズレによる減販があり、13億円のマイナスとなりました。交易条件は原料価格下落の影響により10億円のプラス、固定費他は6億円のマイナスとなりました。

基盤素材については、営業利益49億円、前年同期比で135億円の減益となりました。数量差は13億円のマイナスですが、国内需要はポリオレフィン等、総じて安定的に推移しました。交易条件は、オレフィン及びフェノールの海外市況が低水準で推移し、120億円のマイナスとなりました。

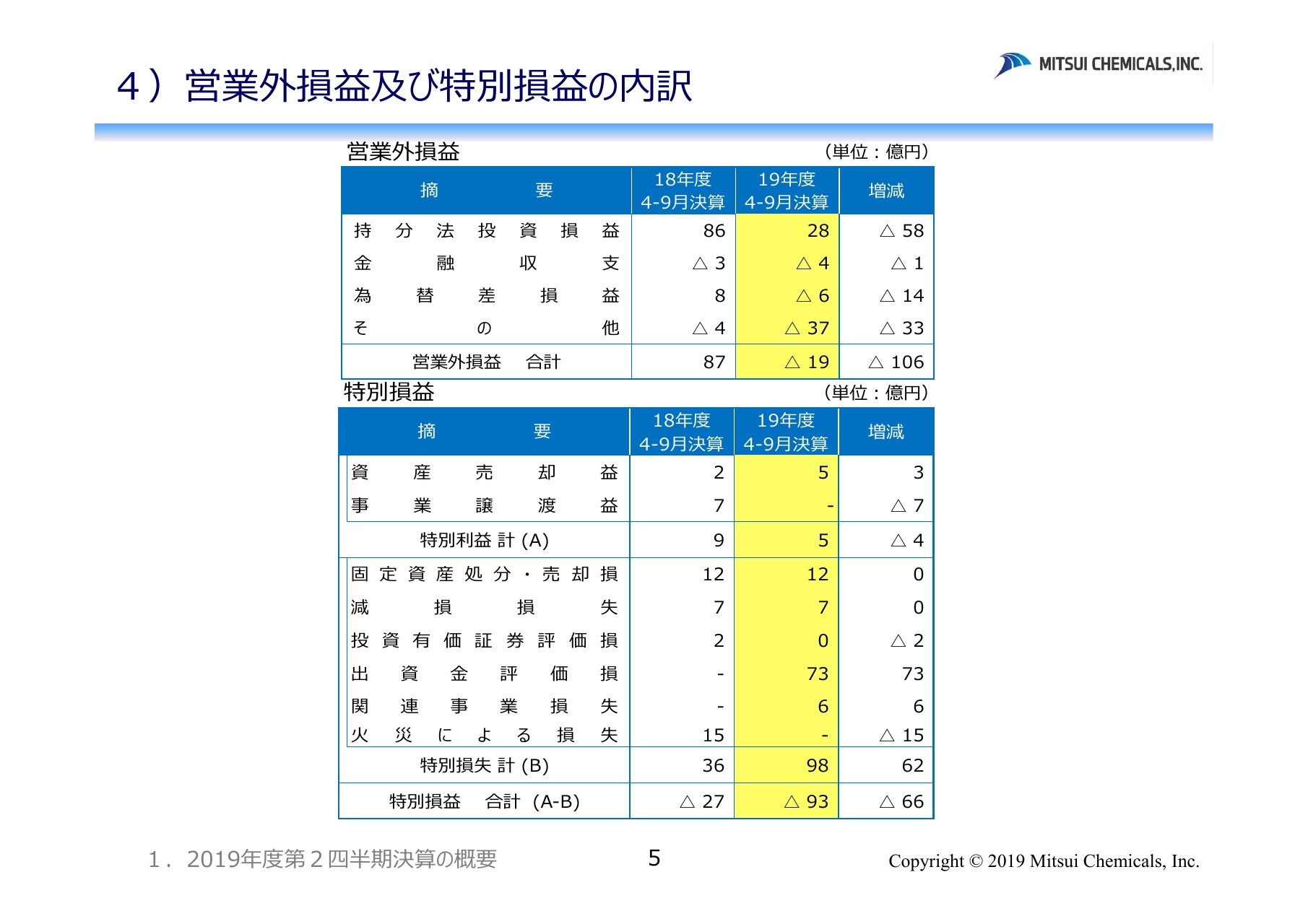

4)営業外損益及び特別損益の内訳

5ページに、営業外損益及び特別損益の内訳を記載しております。(スライド表)上段の営業外損益の合計は、19億円のマイナスです。前年同期比で106億円の減益となりましたが、主としてウレタンJVなどの持分法投資損益の減少等によります。

下段の特別損益の合計は93億円のマイナスです。前年同期比で合計66億円の減益となりましたが、主として当期の出資金評価損の計上によるものです。

5)貸借対照表

6ページは貸借対照表です。総資産は1兆4,739億円で、前年度末に比べまして272億円の減少となりましたが、ナフサ価格下落に伴う売掛債権、買掛債務の減少等によるものです。

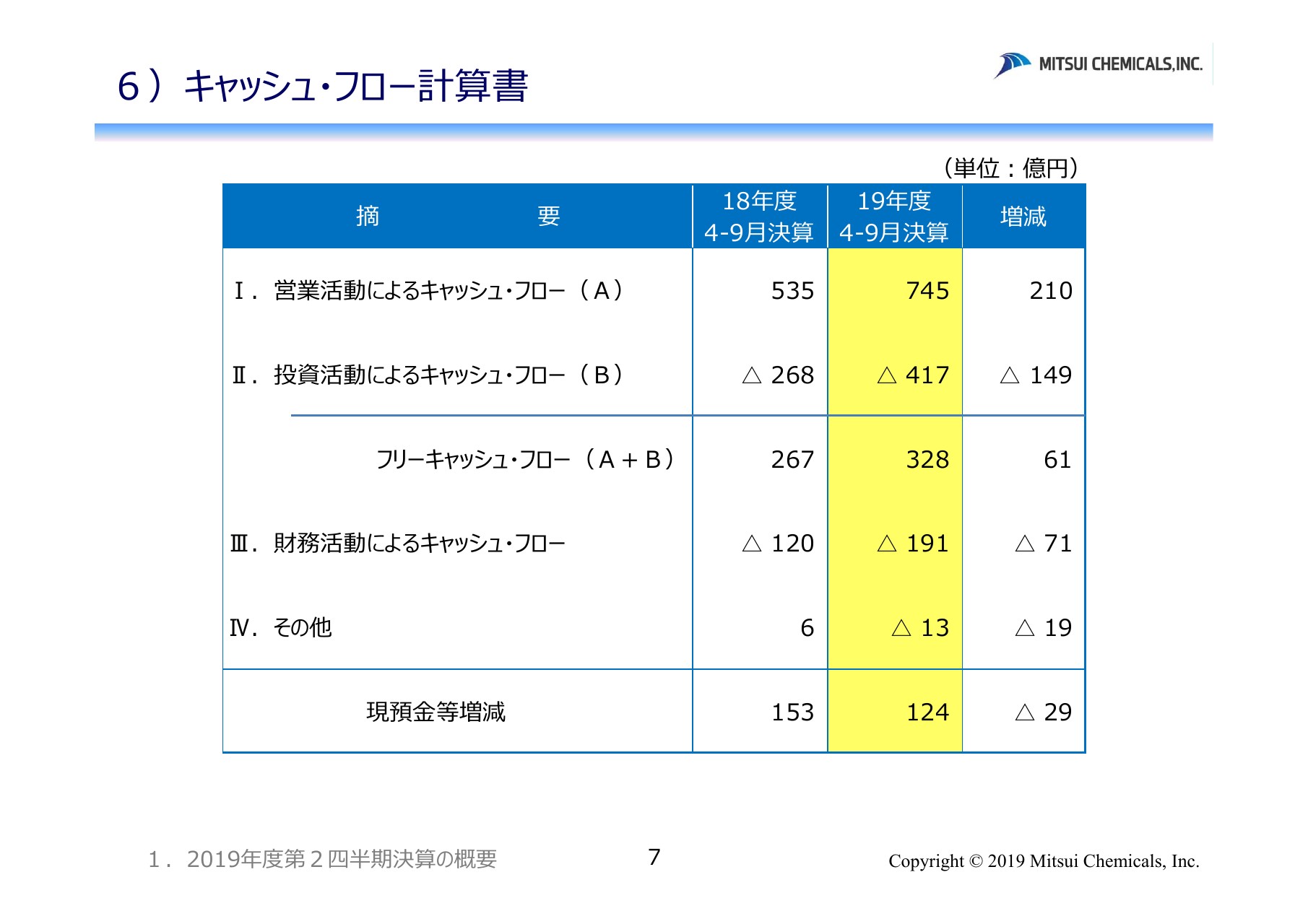

6)キャッシュ・フロー計算書①

7ページはキャッシュ・フロー計算書です。営業活動によるキャッシュ・フローが745億円で、投資活動によるキャッシュ・フローがマイナス417億円です。この結果、フリーキャッシュ・フローは328億円のプラスとなりました。財務活動によるキャッシュ・フローはマイナス191億円です。

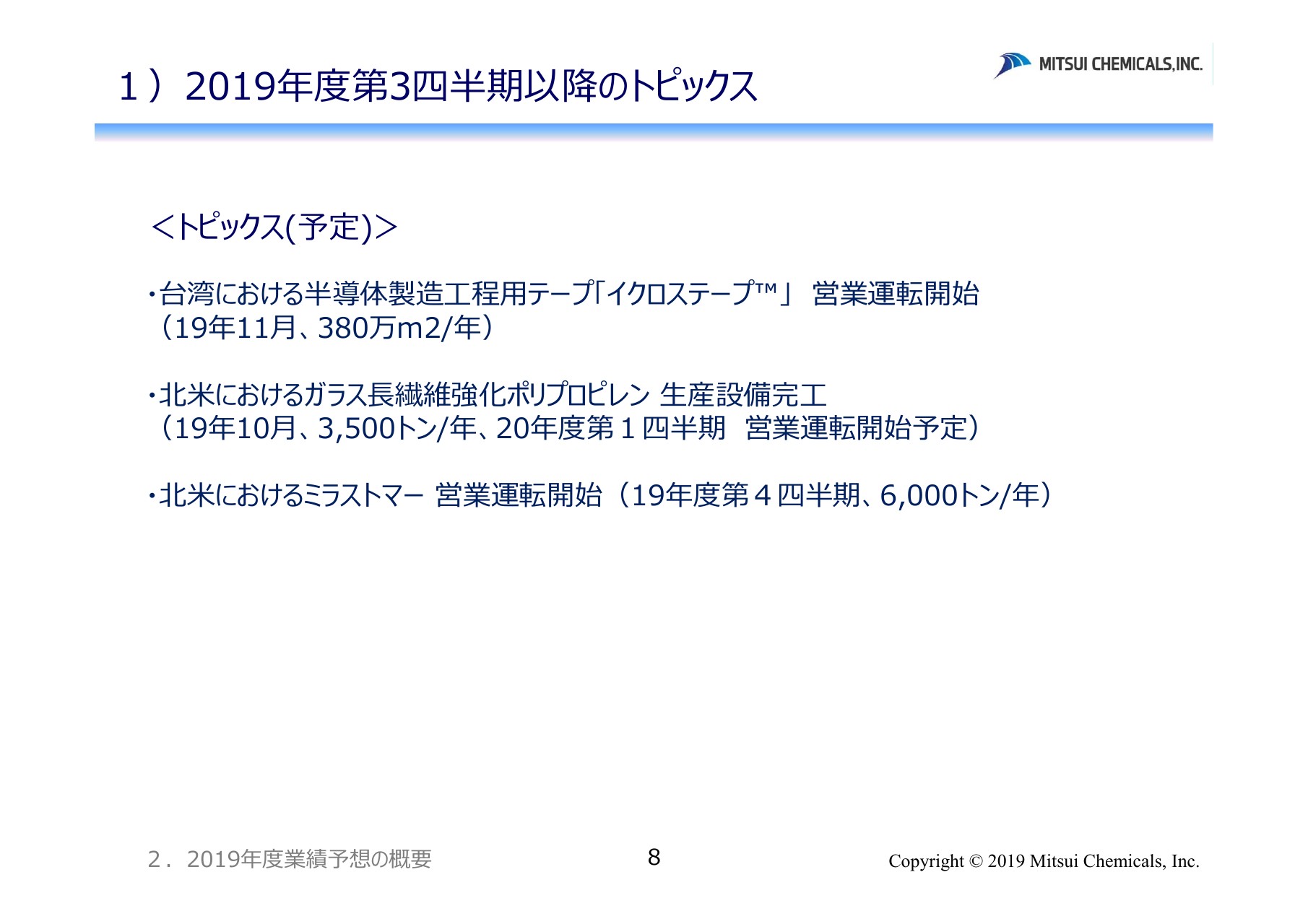

1)2019年度第3四半期以降のトピックス

2019年度業績予想の概要についてご説明いたします。ここまでご説明したとおり、第2四半期の決算は、主として海外市況の低下の影響により、各利益項目とも前年同期を下回っており、対会社計画についてもそれぞれ下回る進捗状況となりました。

この状況を鑑み、各セグメントの事業動向を踏まえ、通期の当初計画を見直した結果、売上高ならびに各利益項目について、通期の見通しを下方修正いたしました。以降で詳しく説明させていただきます。

8ページに、2019年度第3四半期以降のトピックスを記載しております。台湾における「イクロステープ™」の営業運転開始、北米におけるガラス長繊維強化ポリプロピレンの生産設備完工、北米でのミラストマー営業運転開始等を予定しております。

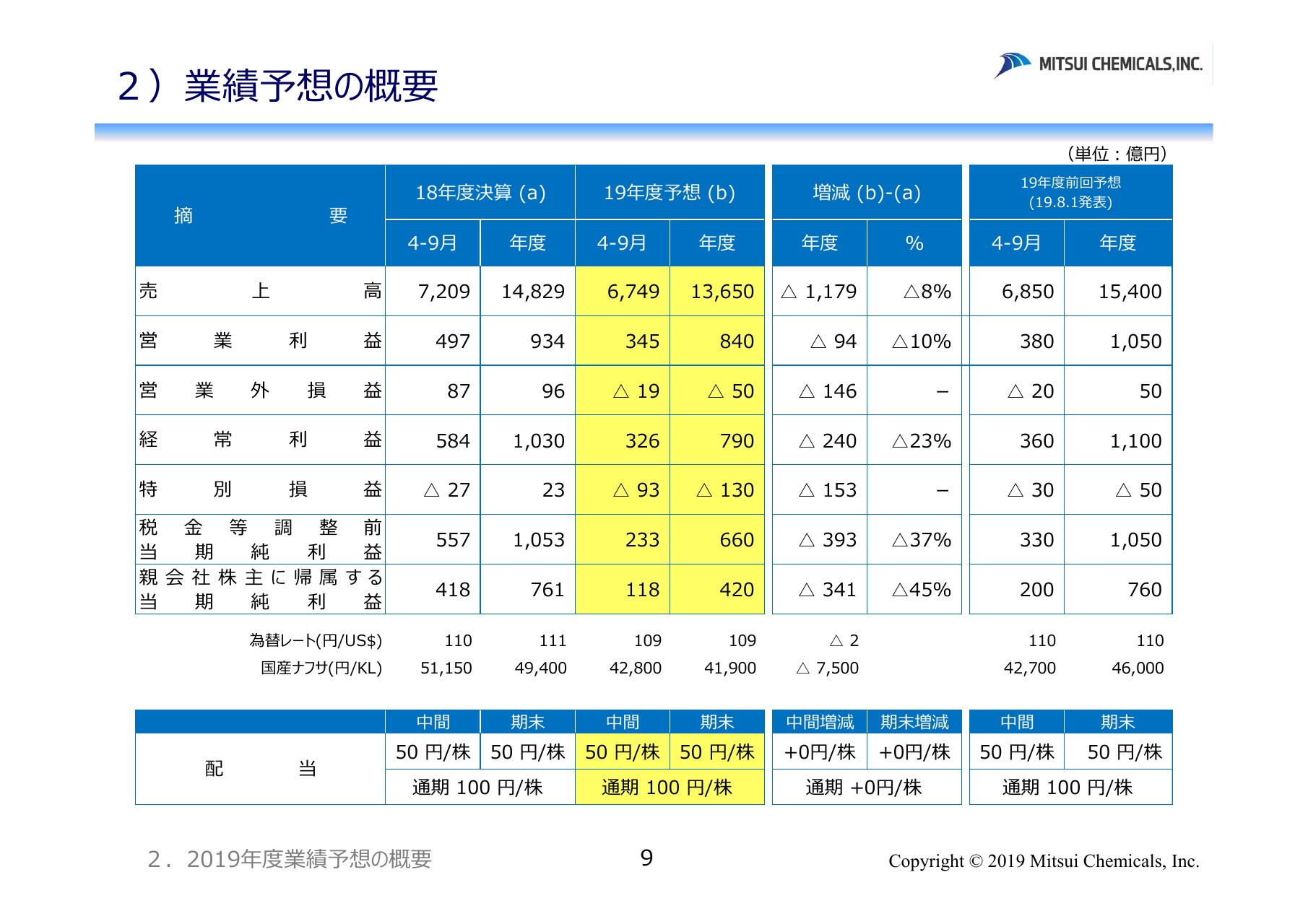

2)業績予想の概要

9ページをは業績予想の概要です。年度の売上高は、(スライド表)一番右側の欄の前回予想1兆5,400億円から、1,750億円減収の1兆3,650億円といたしました。これは、ナフサなどの原燃料価格の下落に伴う販売価格低下の影響等を考慮したものです。

年度の営業利益は、前回予想から210億円減益の840億円とし、経常利益は同じく310億円減益の790億円といたします。これは下期においても引き続き基盤素材における交易条件の悪化や、持分法投資損益の減少を考慮したものです。親会社株主に帰属する当期純利益は、各利益項目の減少を考慮し、前回予想から340億円減益の420億円といたしました。

業績予想の前提は、為替レートは109円、国産ナフサ価格は41,900円を見込んでおります。このうち、下期の前提は、為替レート108円、国産ナフサ価格41,000円としております。期末配当予想は1株あたり50円です。この結果、通期で1株あたり100円の予定となり、前回予想のとおりです。

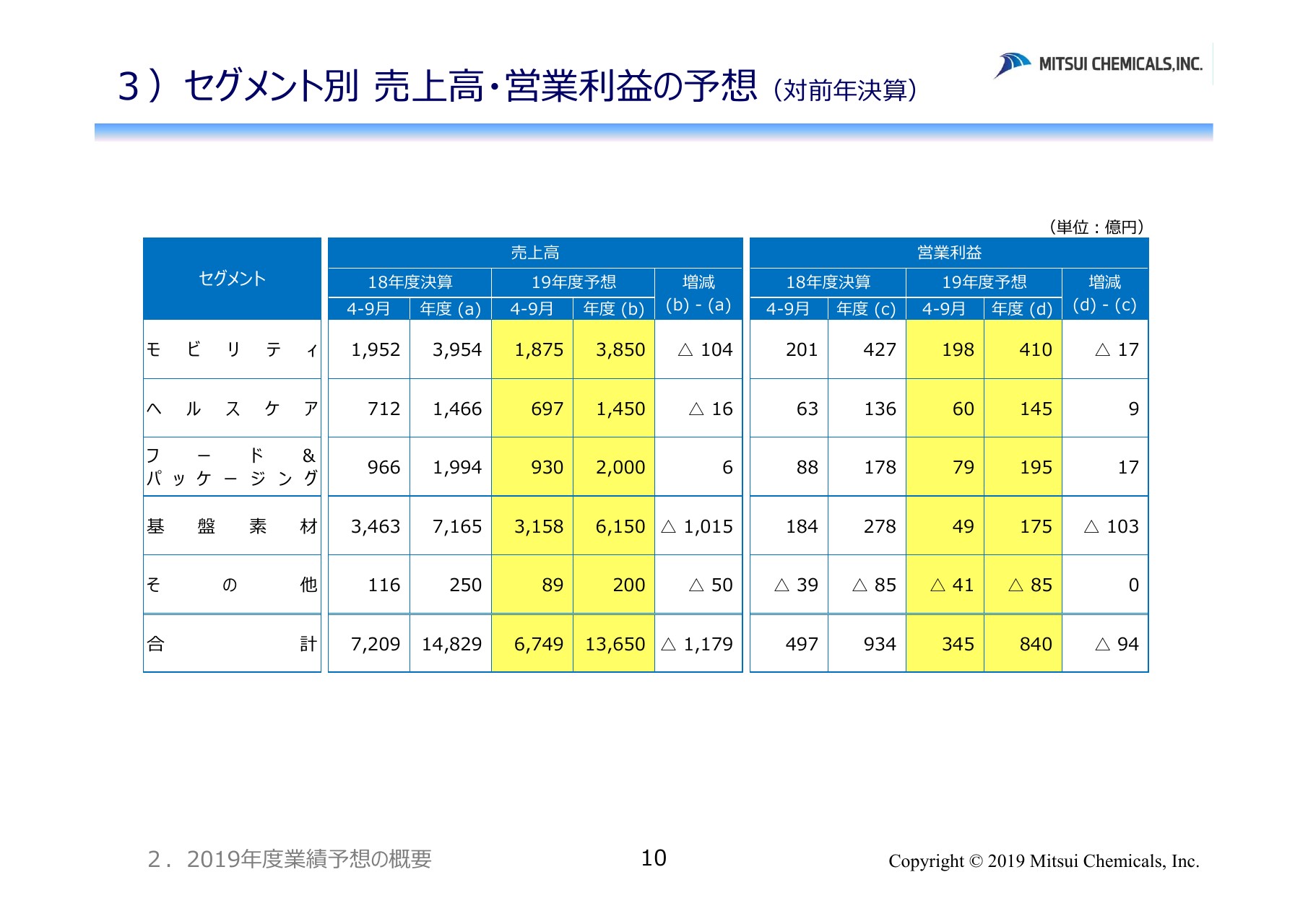

3)セグメント別 売上高・営業利益の予想(対前年決算)

10ページは、セグメント別の売上高・営業利益の予想です。売上高は、原燃料価格の下落に伴う価格改定等により、基盤素材を中心に2018年度を下回る見込みです。

通期の営業利益については、モビリティ、ヘルスケア、フード&パッケージングの成長3領域は、合計で前年度からの増益を見込んでいます。一方、基盤素材は海外製品市況の下落による交易条件の悪化により、対前年度で100億円程度の減益を見込んでいます。

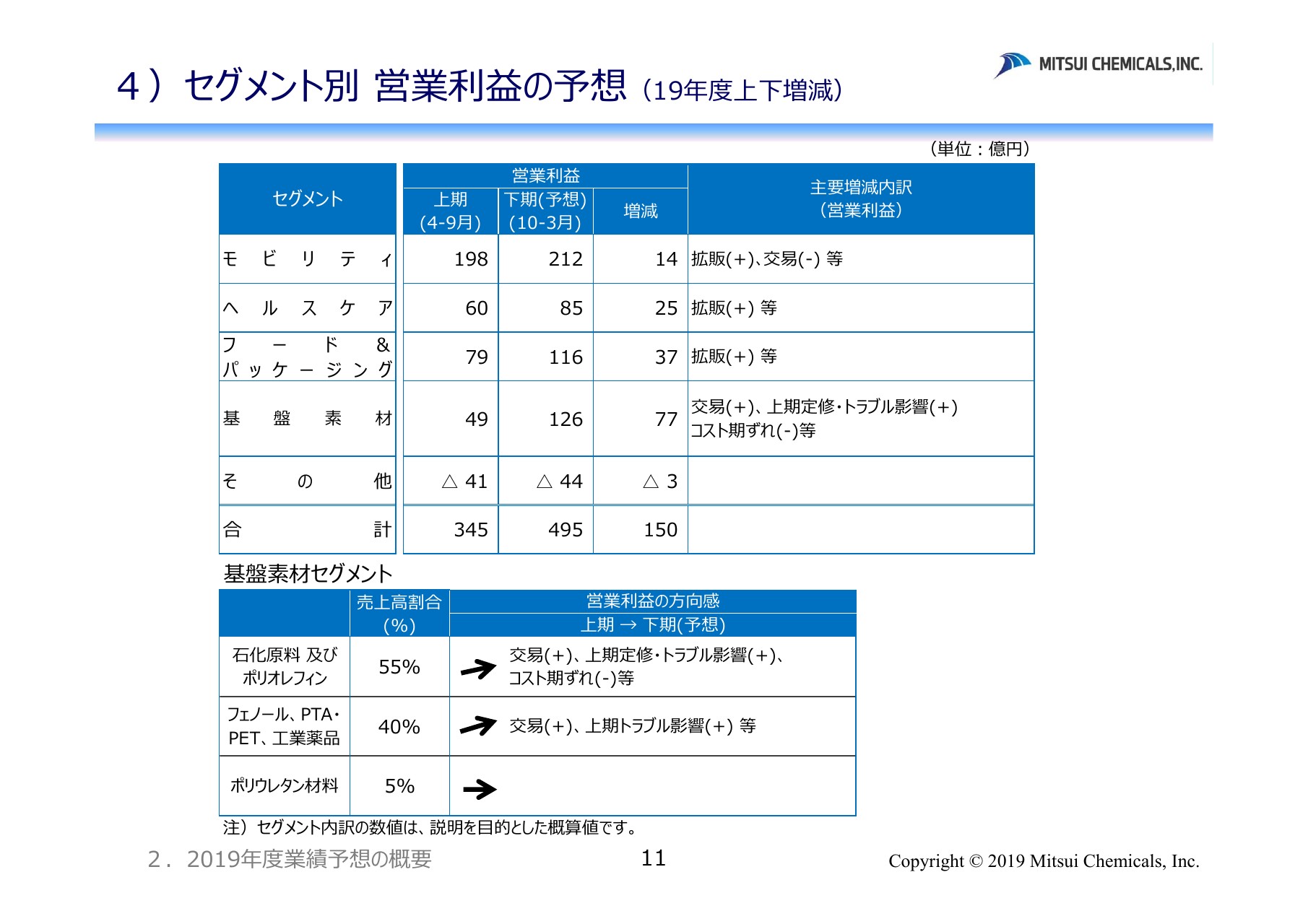

4)セグメント別 営業利益の予想(19年度上下増減)

11ページをご覧ください。今回見直しを行った通期業績予想の営業利益について、セグメント別の上期実績と下期予想の増減要因をまとめています。成長3領域については、拡販による販売数量の増加を主要因として、それぞれ増益を織り込んでおります。

基盤素材は上期からの交易条件の改善のほか、定修要因やトラブル要因がなくなることによるプラス影響等を勘案し、こちらも増益を見込み、合計150億円の増益を計画しております。基盤素材の各事業の動向については、(スライド)下段に記載していますのでご参考にしてください。

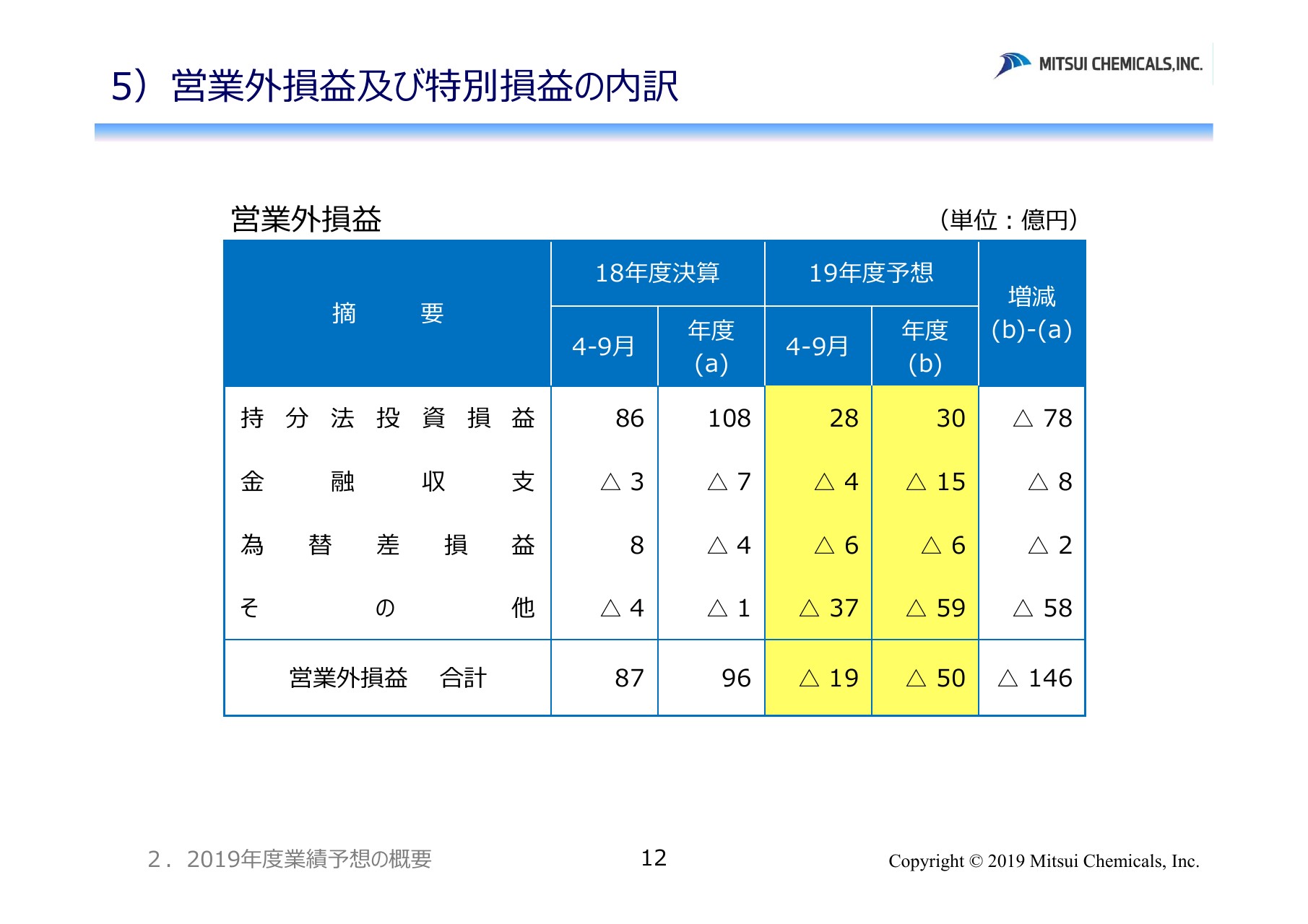

5)営業外損益及び特別損益の内訳①

12ページに営業外損益予想の内訳を記載しております。営業外損益予想の年度合計は、50億円のマイナスを見込んでいます。持分法損益の悪化や、トラブル等によるその他営業外費用の増加を主要因として、前年比で146億円の減益を見込んでいます。

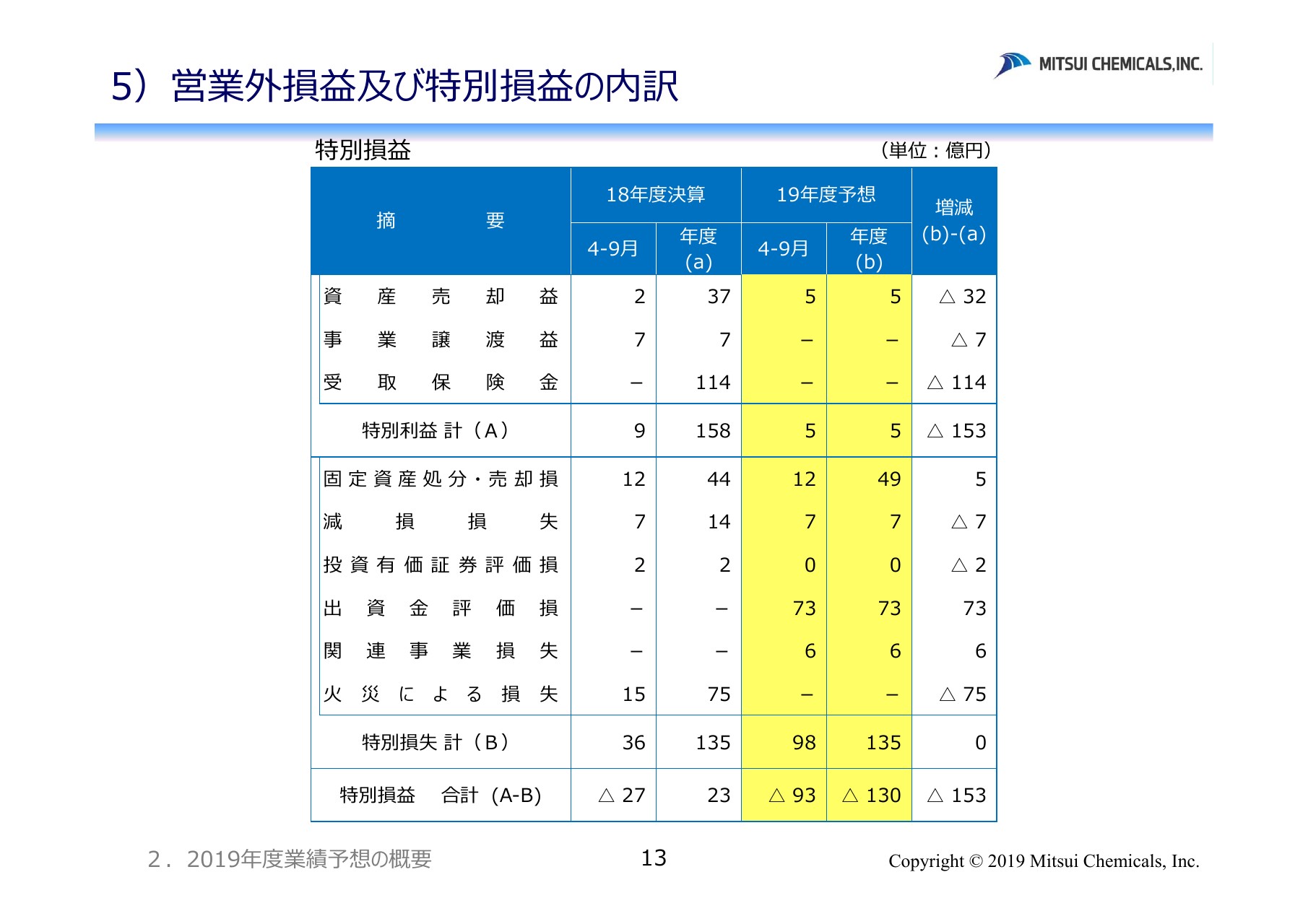

5)営業外損益及び特別損益の内訳②

13ページに特別損益予想の内訳を記載しております。特別損益予想の年度合計は、130億円のマイナスを見込んでいます。資産売却益や受取保険金等、前期に計上した特別利益が減少いたします。

同じく、前期に計上している火災による損失がなくなりますが、今年度は出資金評価損を計上し、特別損失については前年同額となる見通しであり、特別損益の合計としては130億円のマイナス、前年比で153億円の減益を見込んでいます。

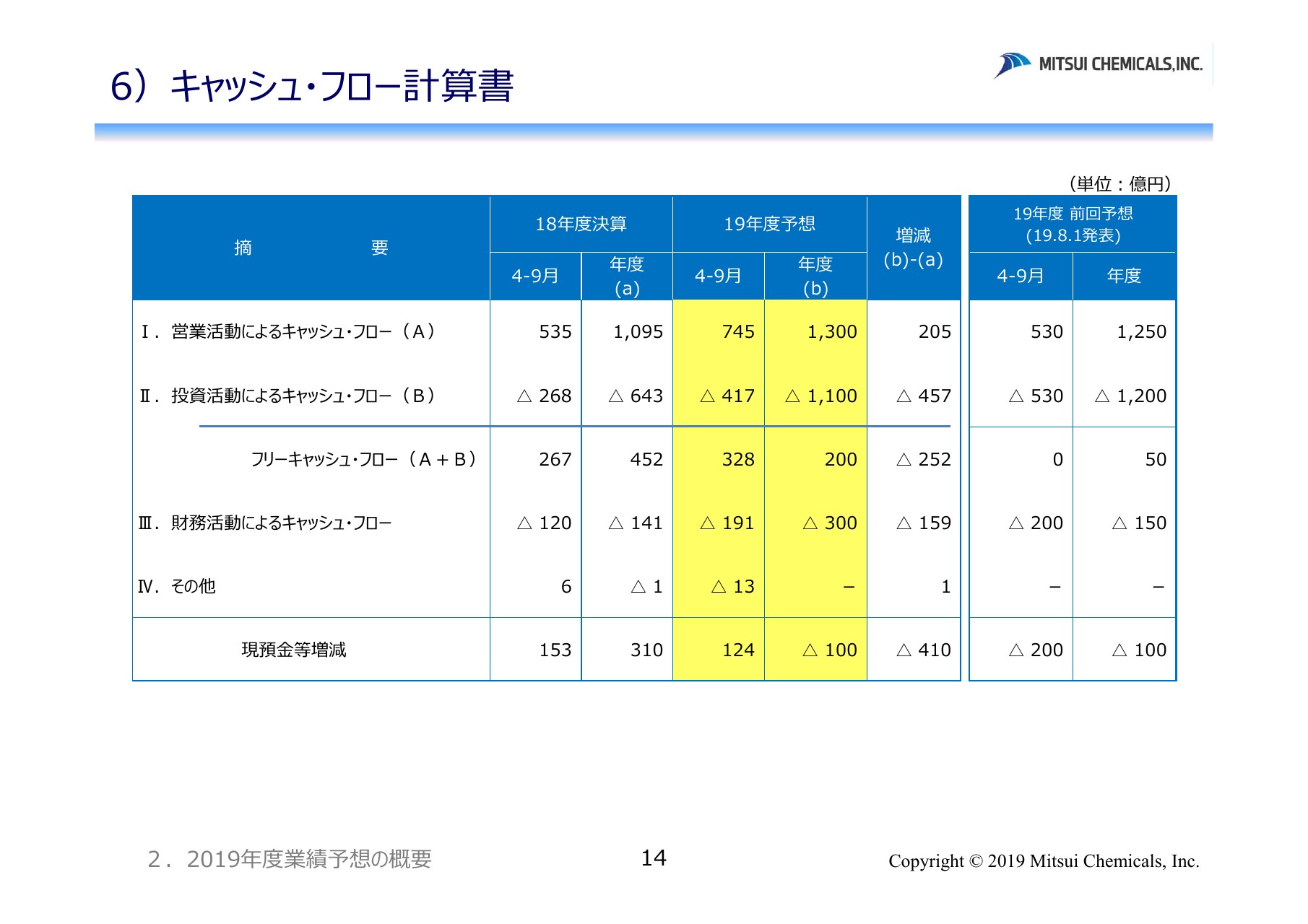

6)キャッシュ・フロー計算書②

14ページにキャッシュ・フロー予想を記載しております。通期の営業キャッシュ・フローは1,300億円、投資キャッシュ・フローはマイナス1,100億円、フリー・キャッシュ・フローは200億円を見込んでいます。

7)連結経営データ

15ページに、連結経営データの上期実績及び年間予想を記載しておりますので、ご参考にしてください。以上、2019年度第2四半期決算の概要及び2019年度業績予想の概要につきまして、説明を終わります。

新着ログ

「化学」のログ