BEENOS、主力のクロスボーダー部門が伸長 通期の流通総額、売上高、営業利益が過去最高を記録

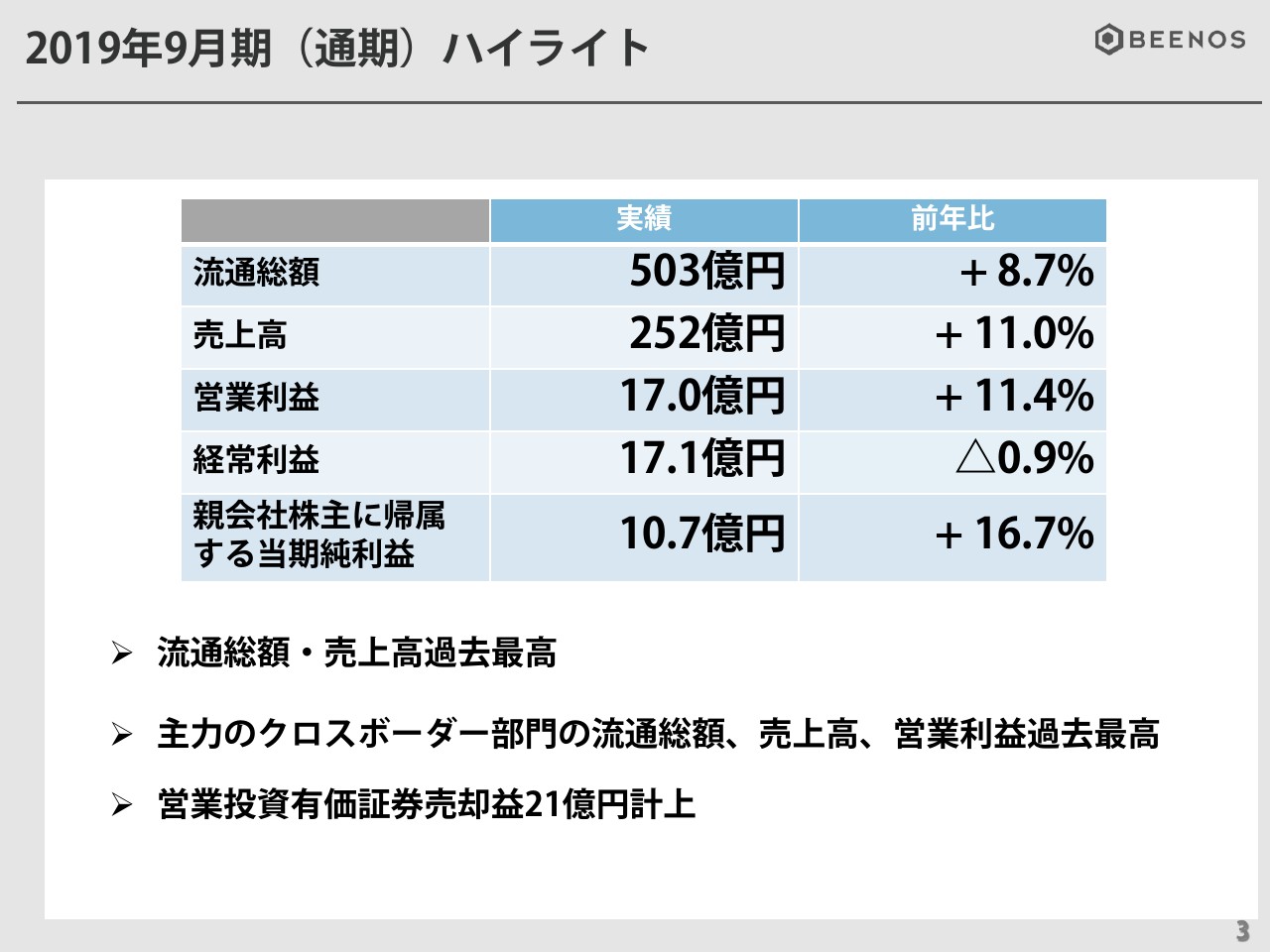

2019年9月期(通期)ハイライト

中村浩二氏:BEENOS株式会社の中村です。本日はお忙しいなか、ご出席いただきまして、誠にありがとうございます。まず私から通期の決算、それから四半期の決算概要についてご説明させていただきたいと思います。

まず最初に、通期決算からご説明します。通期決算のハイライトですが、流通総額は前年比8.7パーセント増の503億円、売上高は前年比11パーセント増の252億円、営業利益は前年比11.4パーセント増の17億円、経常利益は前年比0.9パーセント減の17億1,000万円、当期純利益は前年比16.7パーセント増の10億7,000万円となっています。

ハイライトとしましては、流通総額、売上高、営業利益ともに過去最高となっています。とくに、主力のクロスボーダー部門の流通総額、売上高、営業利益が過去最高を達成しています。また前期については、営業投資有価証券の売却益が21億円計上されています。

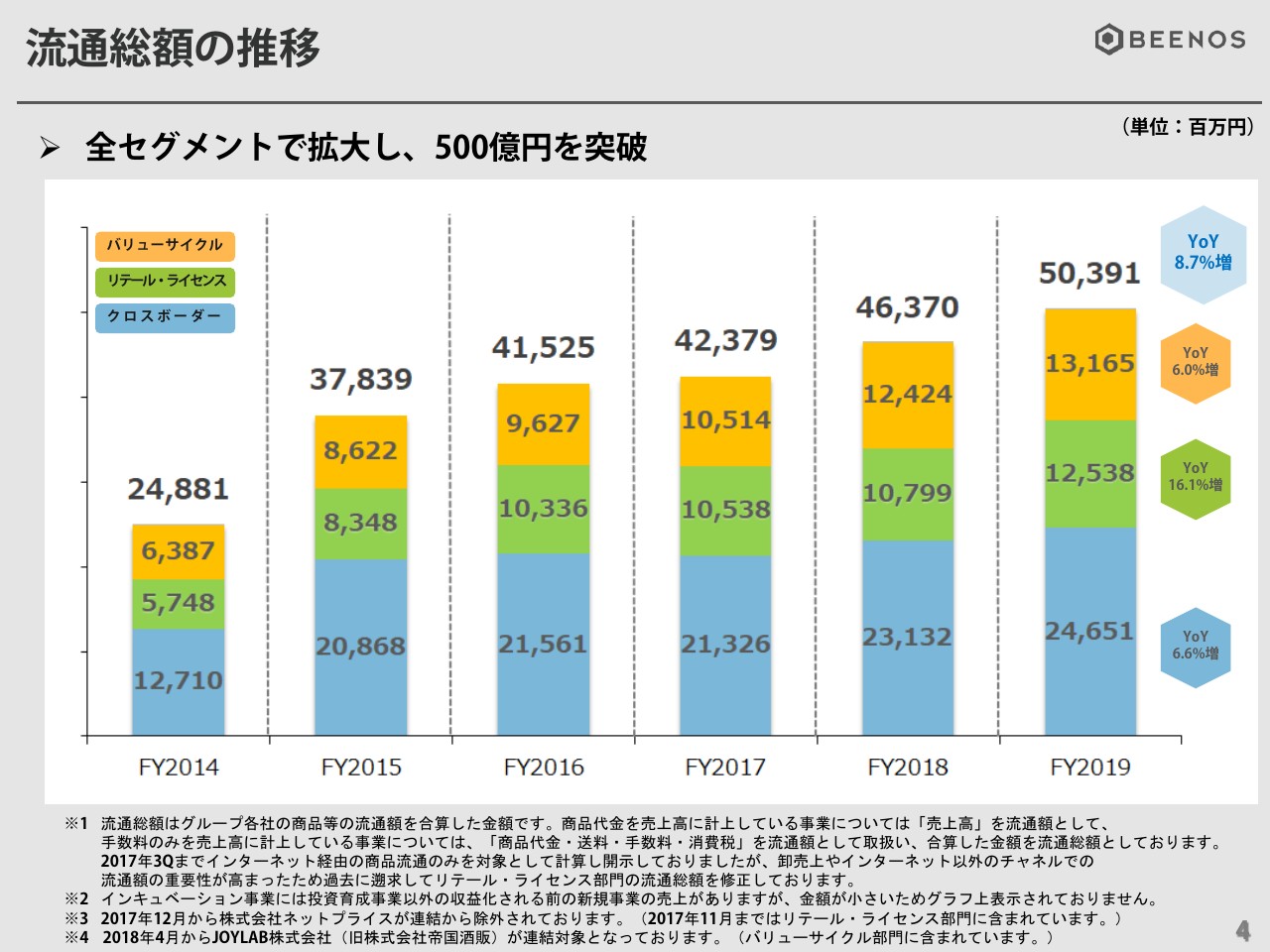

流通総額の推移

流通総額をセグメント別に表したグラフです。流通総額は前年比8.7パーセント増の503億9,100万円となっています。

主力のクロスボーダー部門が6.6パーセント増、リテール・ライセンス部門が16.1パーセント増、バリューサイクル部門が6パーセント増となっています。全セグメントで拡大しており、流通総額は500億円を突破しています。

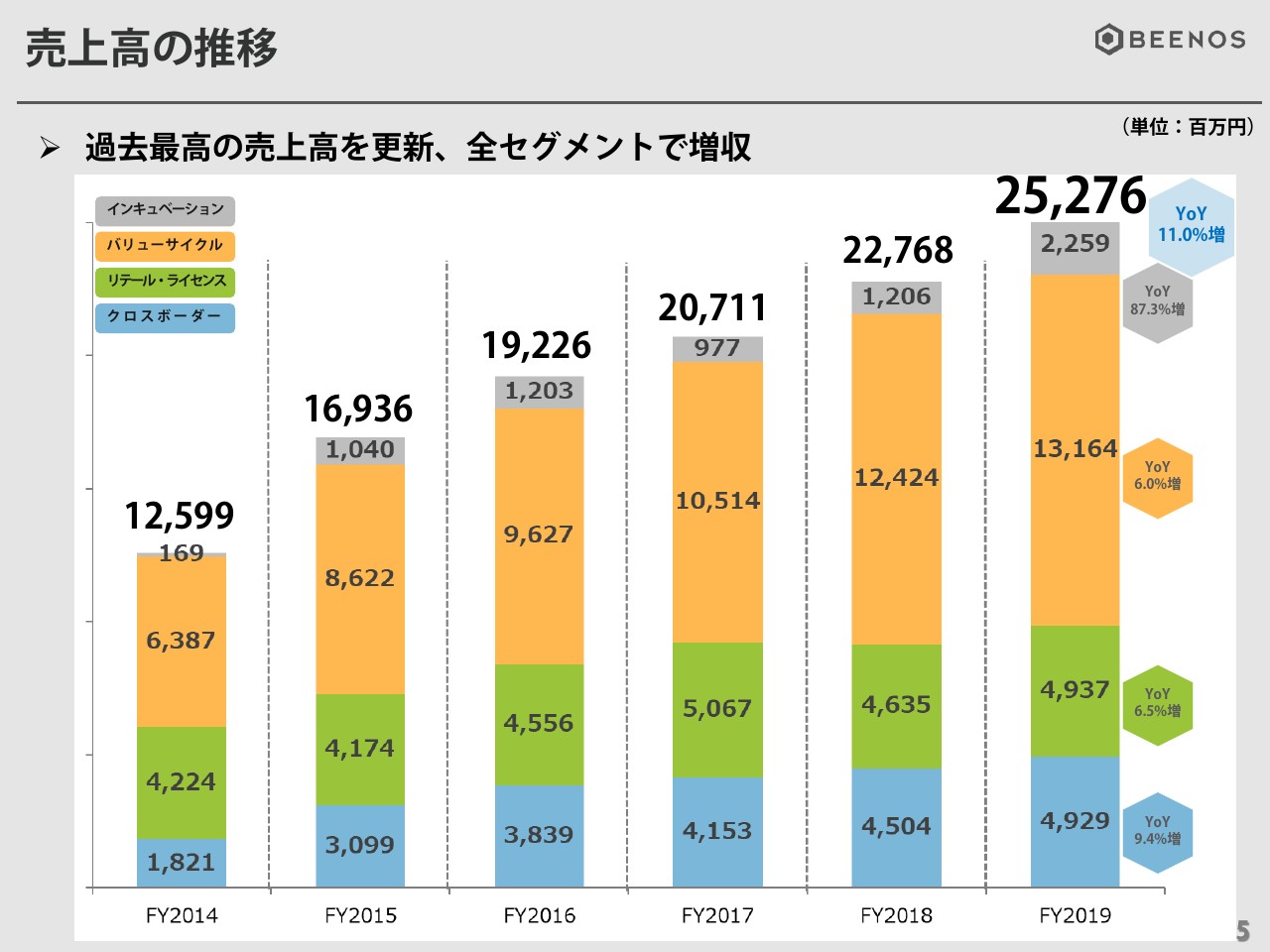

売上高の推移

売上高ですが、前年比11パーセント増の252億7,600万円で、過去最高の売上となっています。

全セグメントで増収となっており、クロスボーダー部門が9.4パーセント増、リテール・ライセンス部門が6.5パーセント増、バリューサイクル部門が6パーセント増、インキュベーション事業が87.3パーセント増となっています。

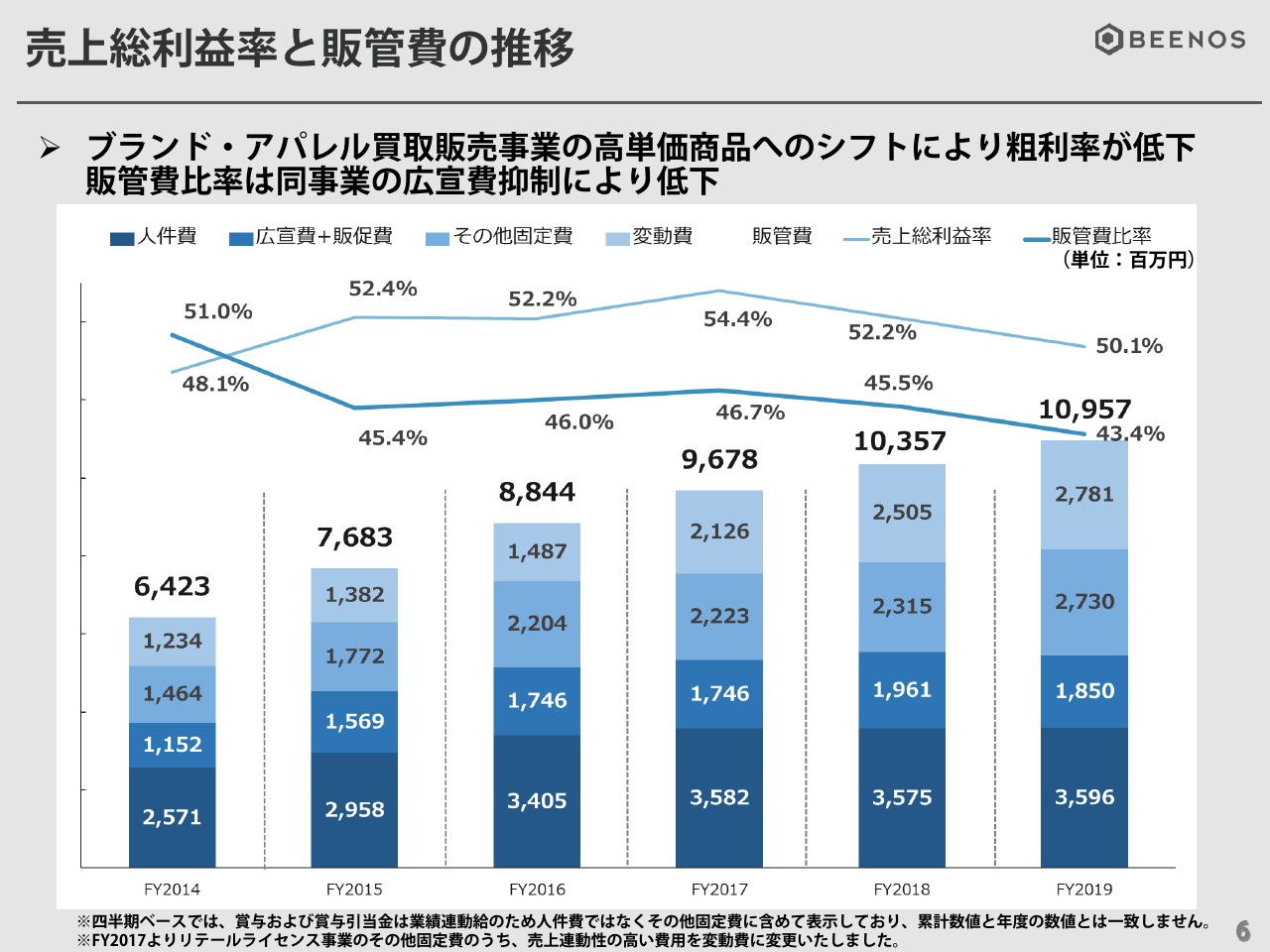

売上総利益率と販管費の推移

売上総利益率と販管費ですが、粗利率、販管費率ともに低下しています。要因としまして、粗利率についてはバリューサイクル部門でブランド・アパレル買取販売事業が高単価商品への取り扱いシフトを行っており、それによって粗利率が低下しています。

販管費については、こちらも同じ部門で広告宣伝費の抑制を行っており、より効率化させていくということで販管費の圧縮を行っています。

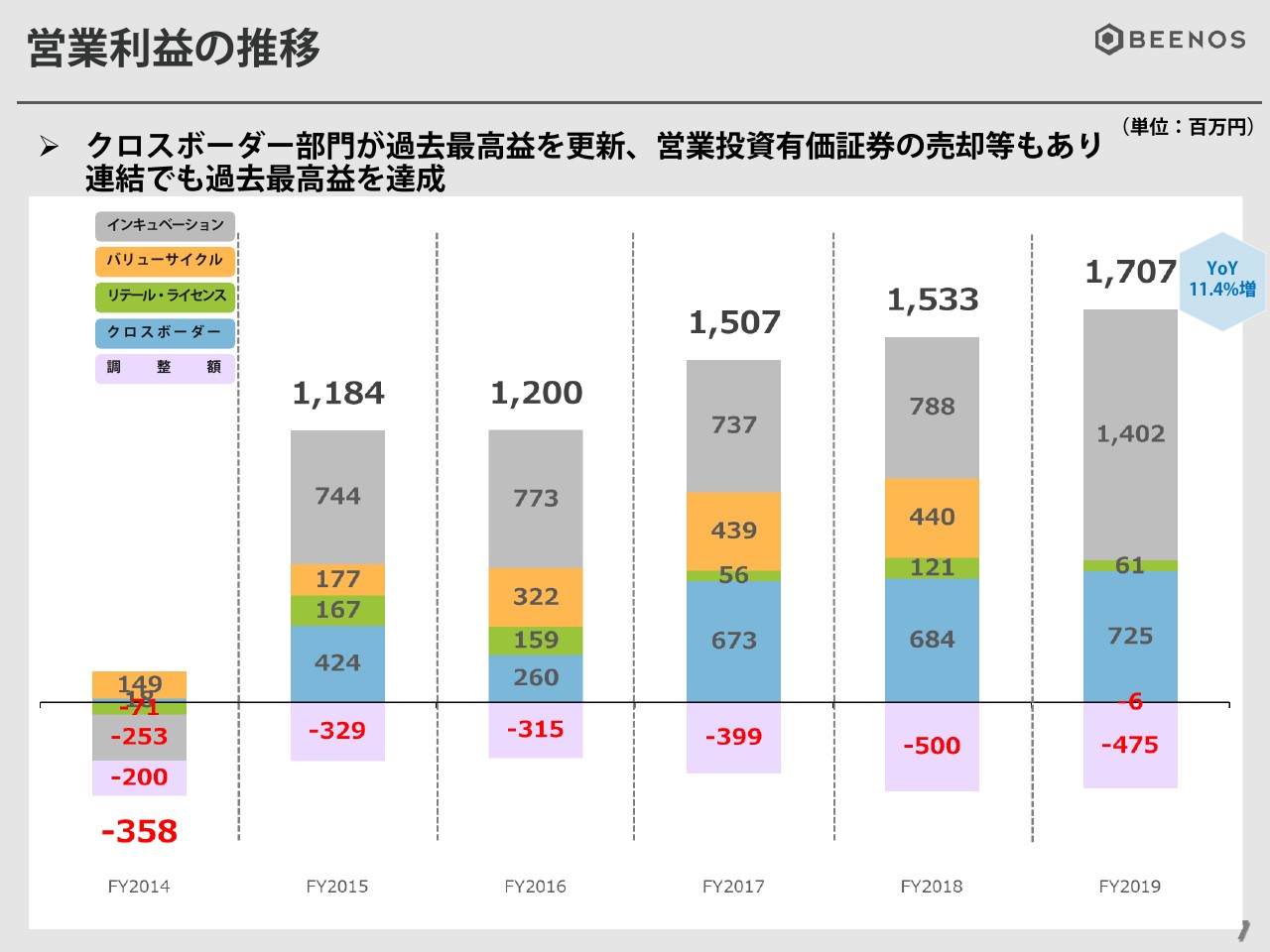

営業利益の推移

営業利益については、前年比11.4パーセント増の17億700万円となっています。クロスボーダー部門が5.9パーセント増、リテール・ライセンス部門が49.5パーセント減、インキュベーション事業が77.9パーセント増となっています。バリューサイクル部門に関しては、600万円の赤字となっています。

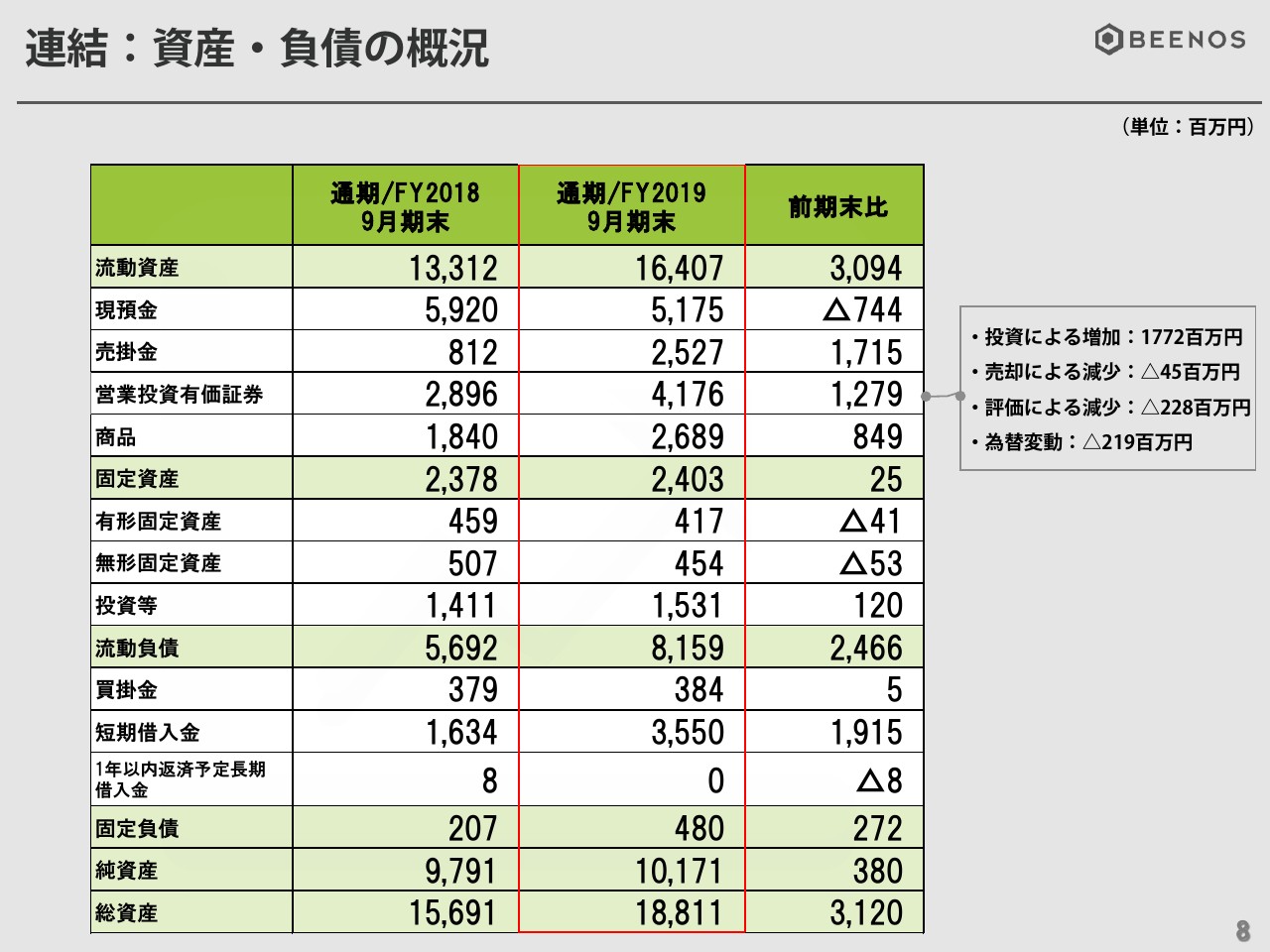

連結:資産・負債の概況

バランスシートについてです。営業投資有価証券ですが、前期末で41億7,600万円、前年比で12億7,900万円増加しています。増加の内訳は、新規投資による増加が17億7,200万円、また売却を行っていますのでそれによる減少が4,500万円、そして評価による減少が2億2,800万円、為替変動による減少が2億1,900万円で、合計12億7,900万円増となっています。

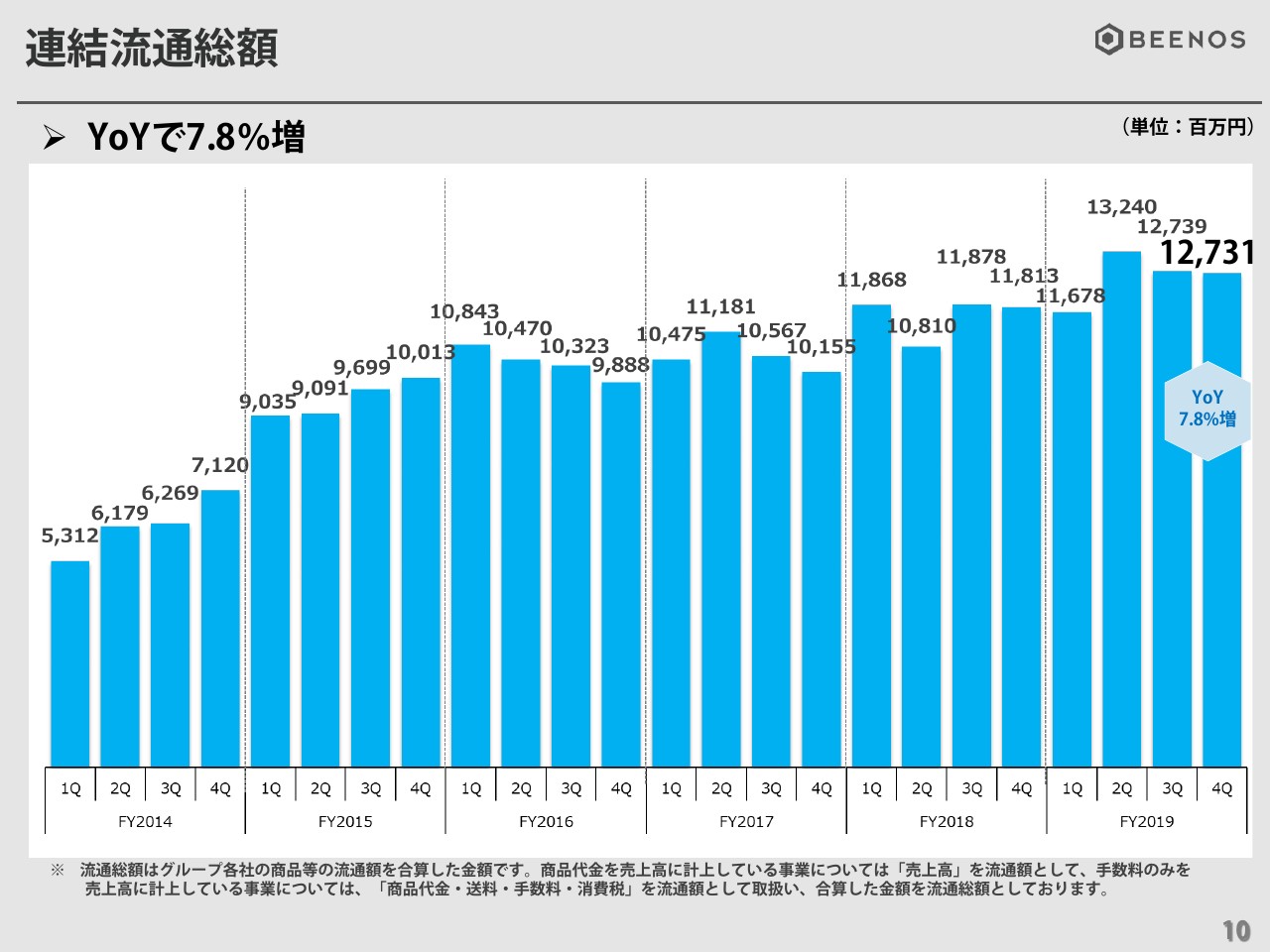

連結流通総額

四半期決算について、第4四半期の状況をご説明します。第4四半期の流通総額は、前年比7.8パーセント増の127億3,100万円となっています。

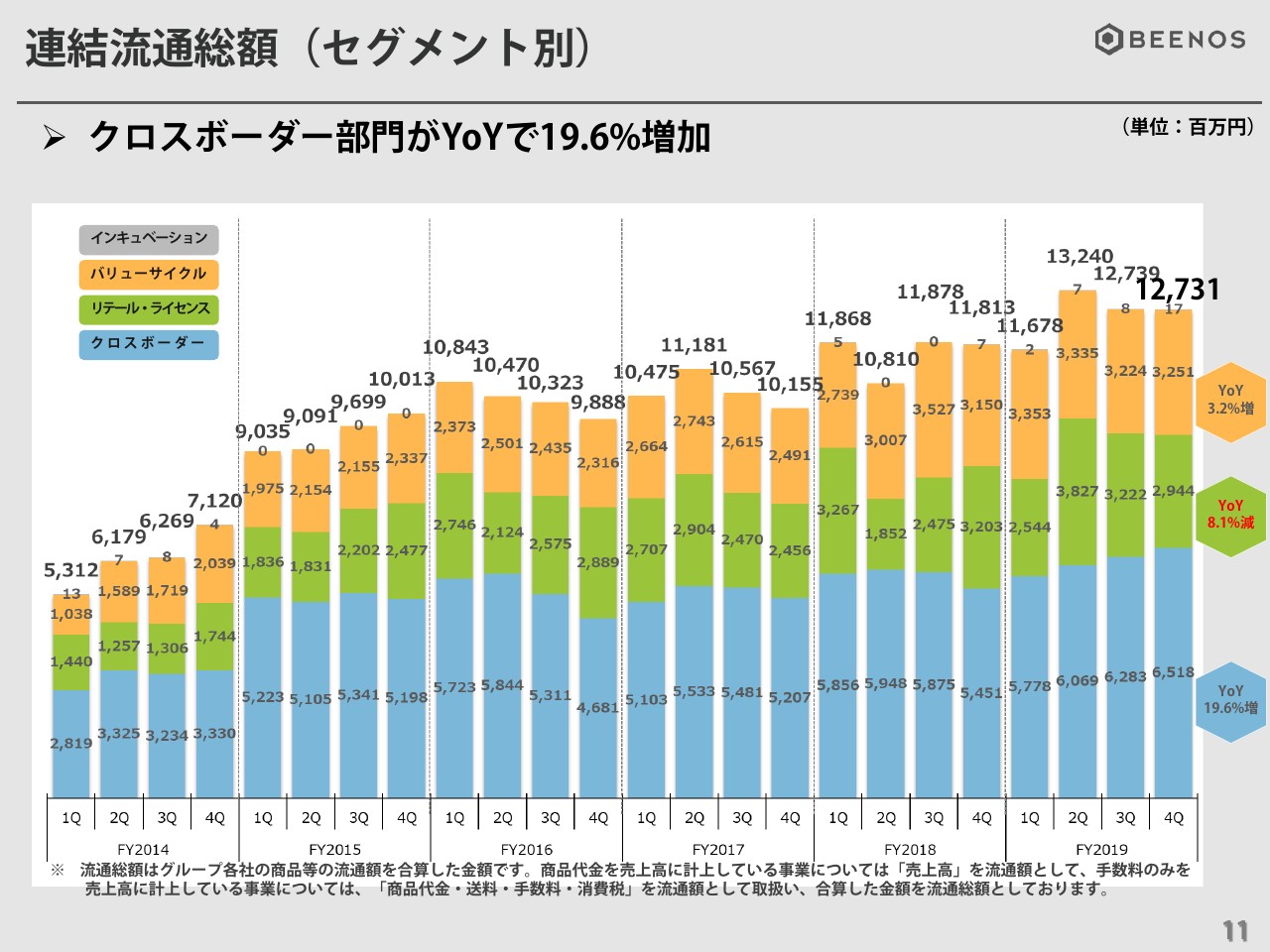

連結流通総額(セグメント別)

セグメント別に見ますと、とくにクロスボーダー部門が増加しており、前年比で19.6パーセント増となっています。リテール・ライセンス部門は8.1パーセント減、バリューサイクル部門は3.2パーセント増となっています。

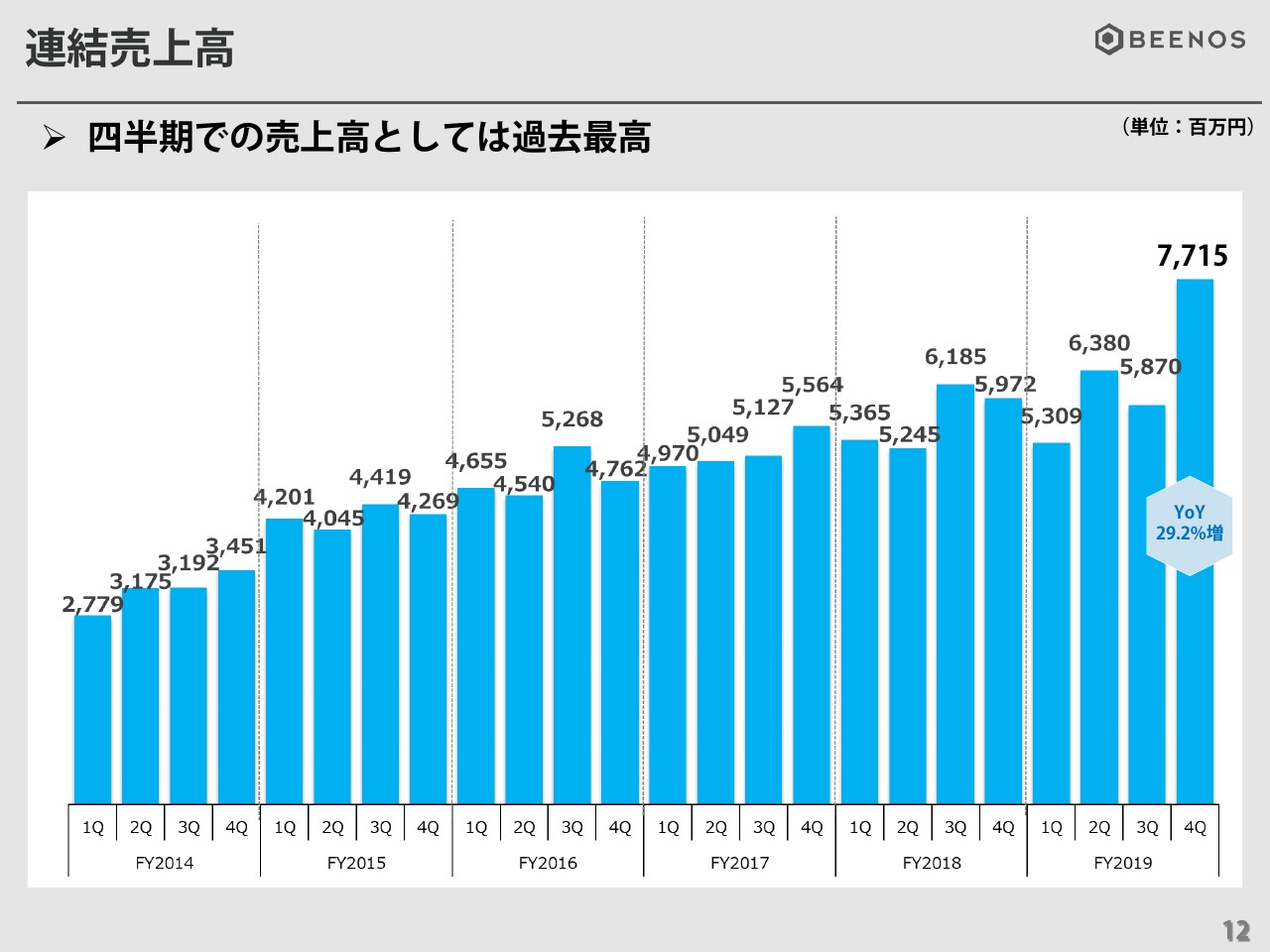

連結売上高

四半期売上高は、前年比29.2パーセント増の77億1,500万円で、四半期売上高としては過去最高となっています。

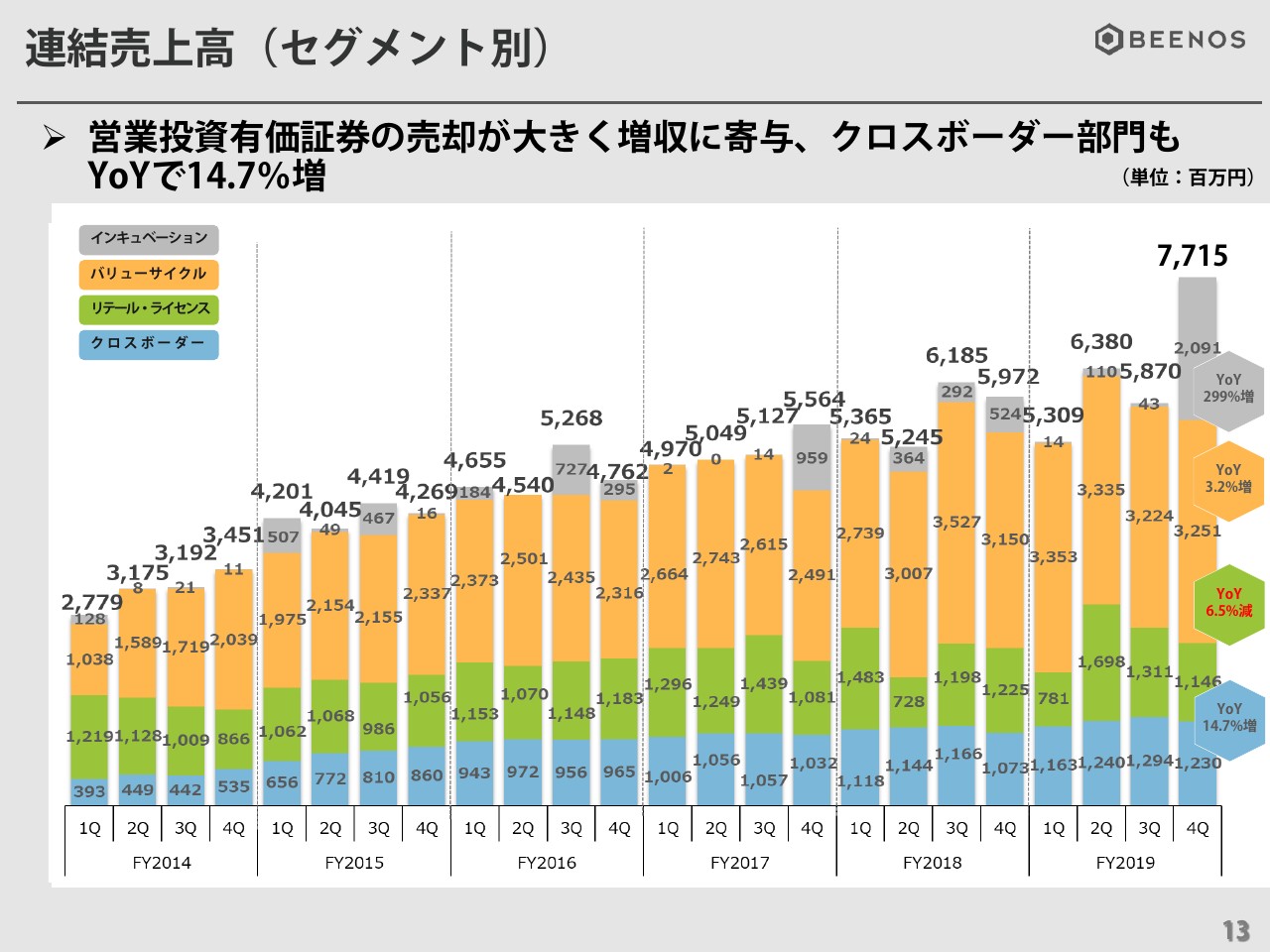

連結売上高(セグメント別)

セグメント別に見た売上高ですが、とくに第4四半期におきましては、営業投資有価証券の売却が大きく寄与して売上を押し上げています。

クロスボーダー部門についても、14.7パーセント増と大きく伸長していますが、それぞれの部門の増加は、リテール・ライセンス部門が6.5パーセント減、バリューサイクル部門が3.2パーセント増、インキュベーション事業が299パーセント増となっています。

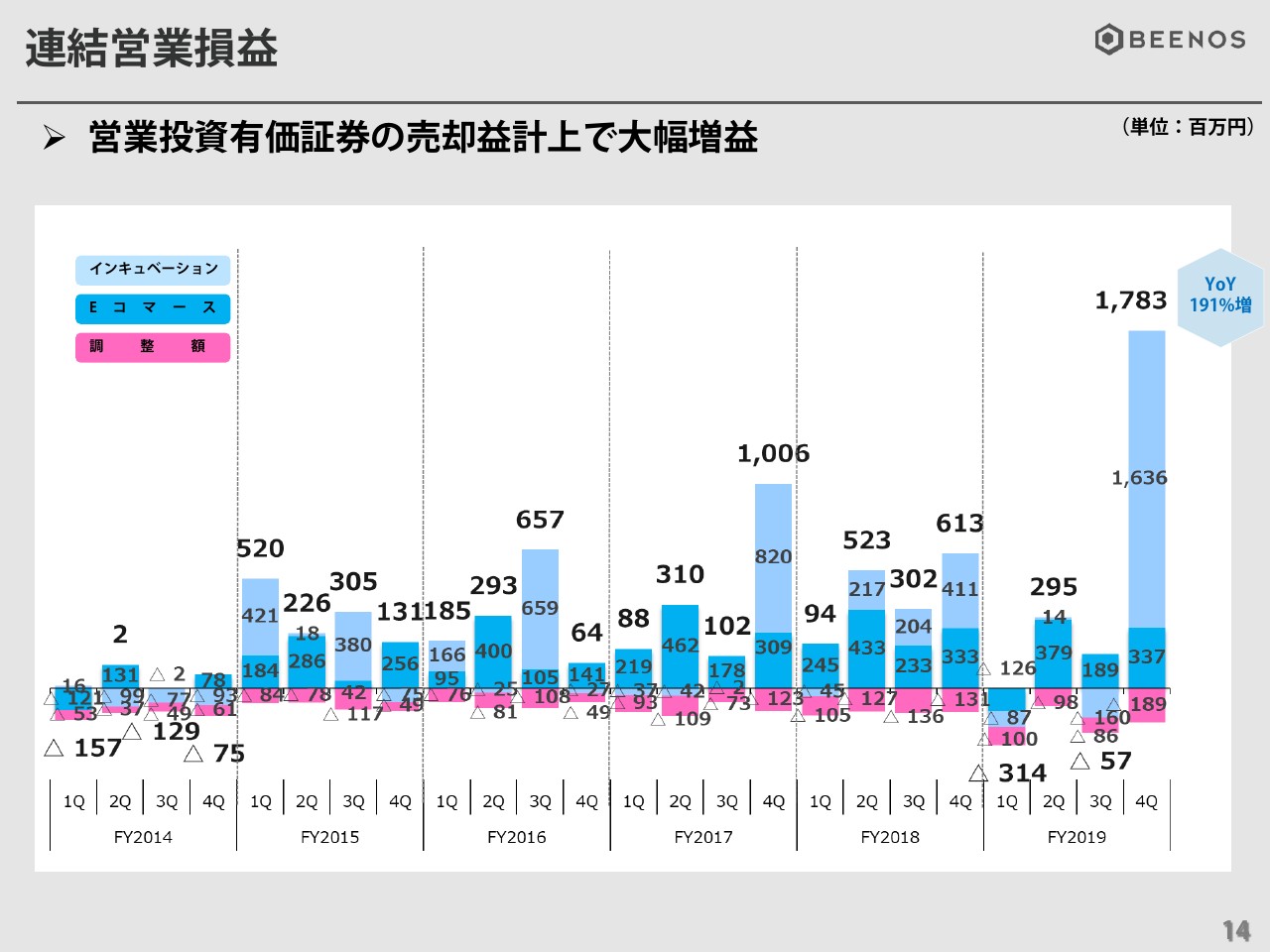

連結営業損益

営業損益ですが、営業利益については前年比191パーセント増の17億8,300万円となっています。

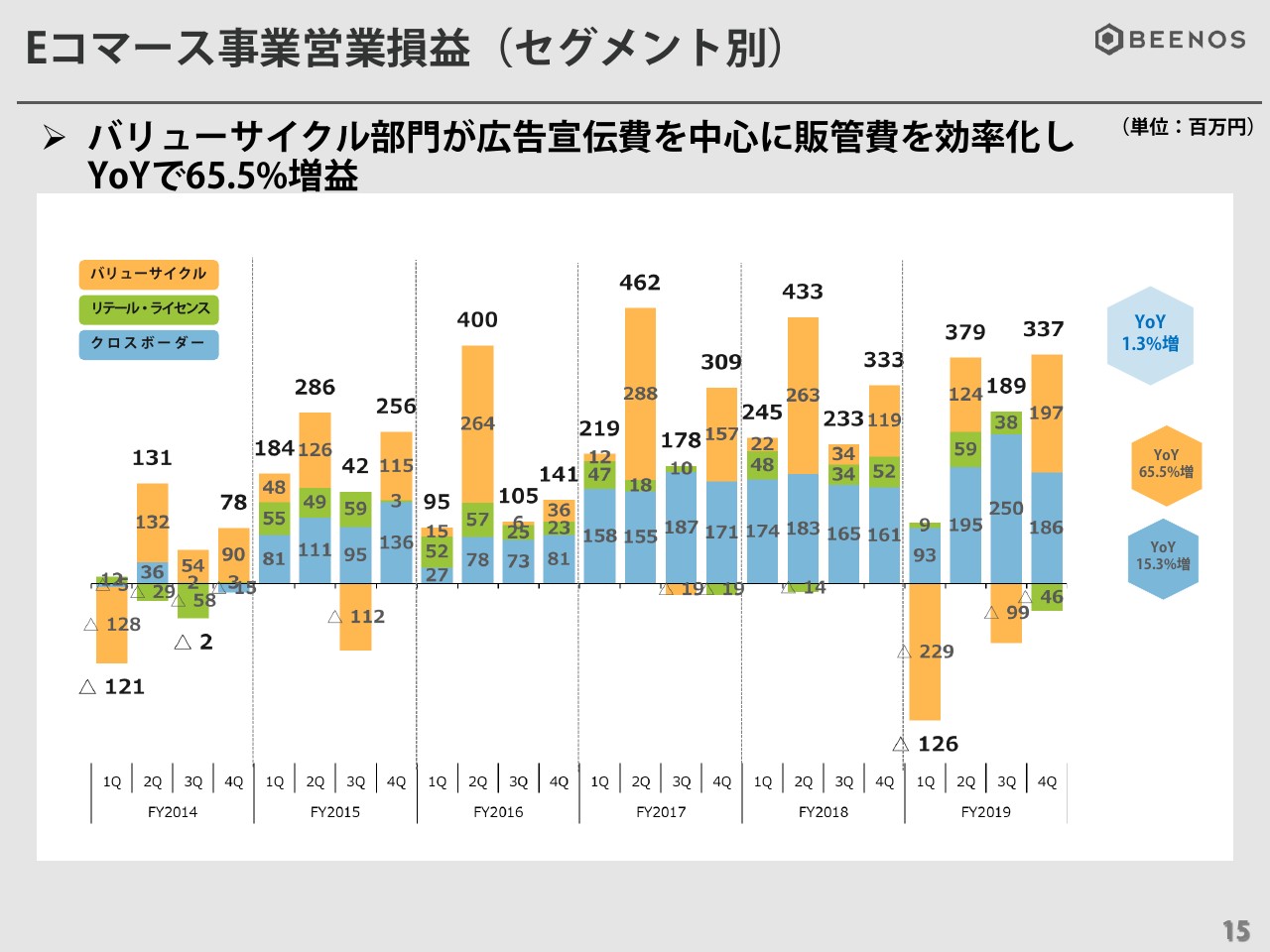

Eコマース事業営業損益(セグメント別)

Eコマース事業をセグメント別にご説明します。クロスボーダー部門は15.3パーセント増、バリューサイクル部門は65.5パーセント増、リテール・ライセンス部門は4,600万円の赤字となっています。

とくにこの第4四半期におきましては、バリューサイクル部門で広告宣伝費を効率化させていますので、その結果65.5パーセント増となっています。

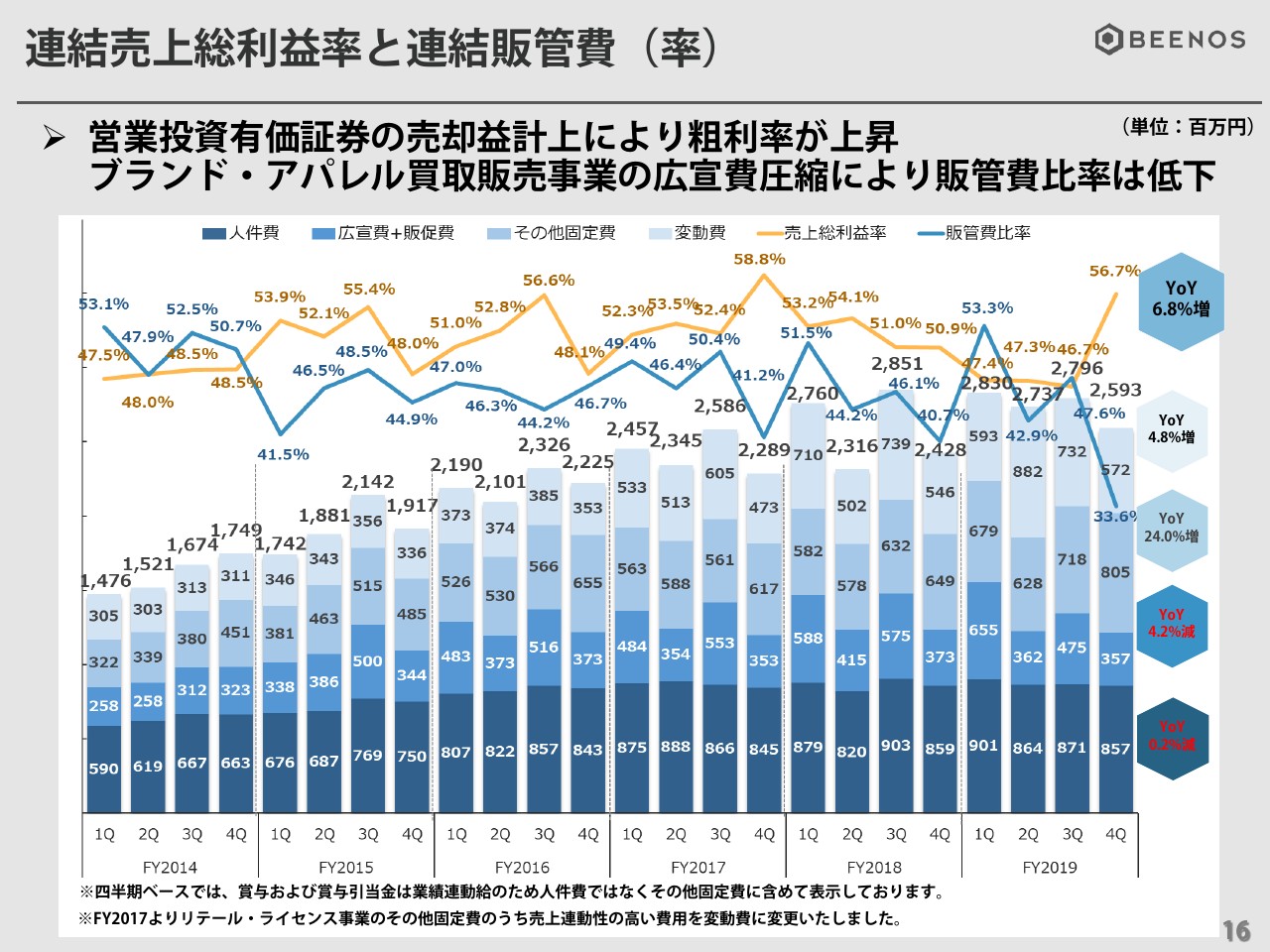

連結売上総利益率と連結販管費(率)

粗利率と販管費ですが、第4四半期におきましては粗利率が大きく上昇しています。こちらは、営業投資有価証券の売却による影響がおもな要因です。

通期のご説明と同様になりますが、販管費について、バリューサイクル部門、ブランド・アパレル買取販売事業の広告宣伝費の圧縮が販管費率低下のおもな要因です。

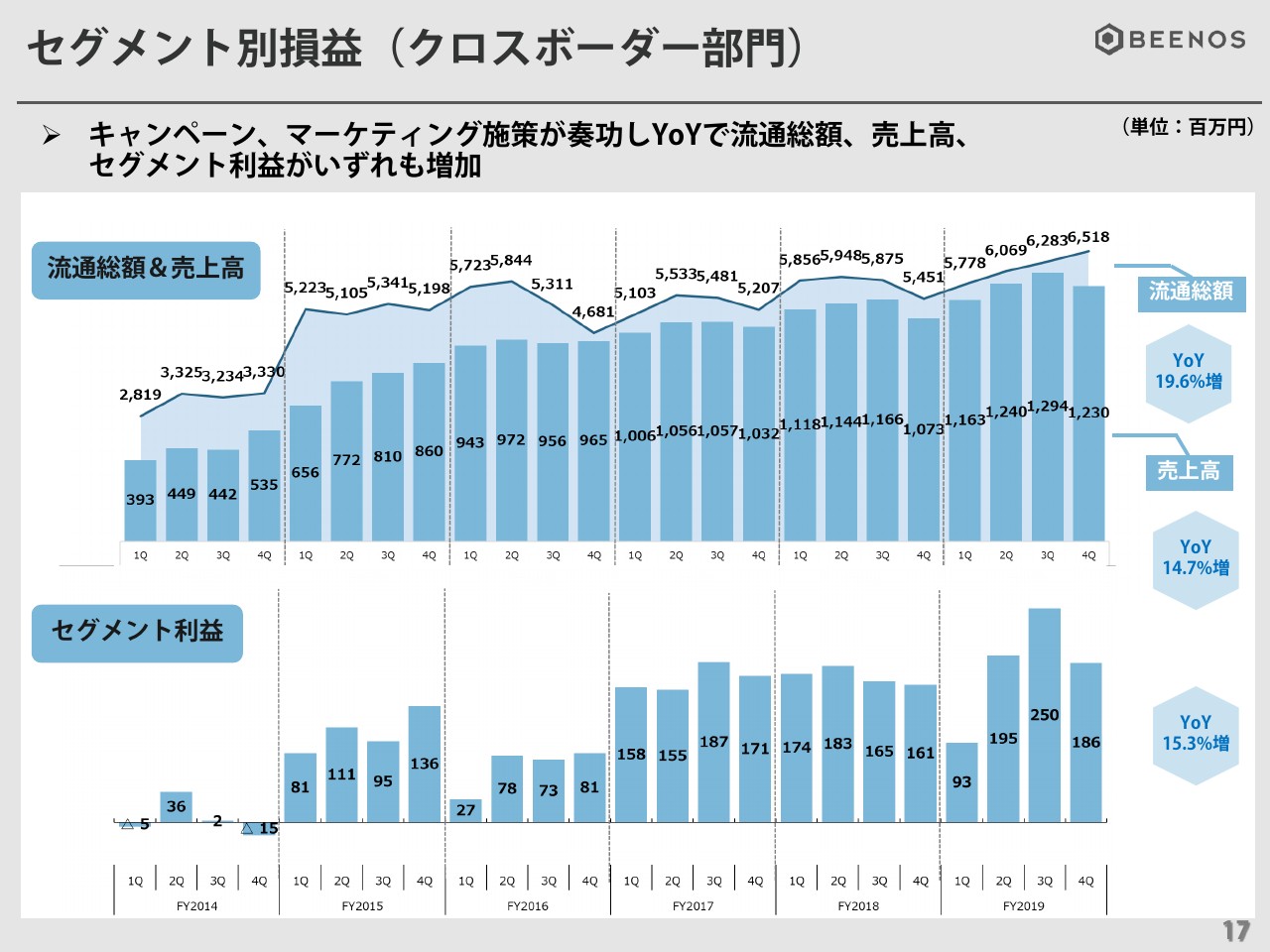

セグメント別損益(クロスボーダー部門)

セグメント別のまとめとなります。まずクロスボーダー部門ですが、ご覧のとおり、流通総額、売上高、セグメント利益ともに前年比で増加しています。流通総額は19.6パーセント増、売上高は14.7パーセント増、セグメント利益は15.3パーセント増となっています。

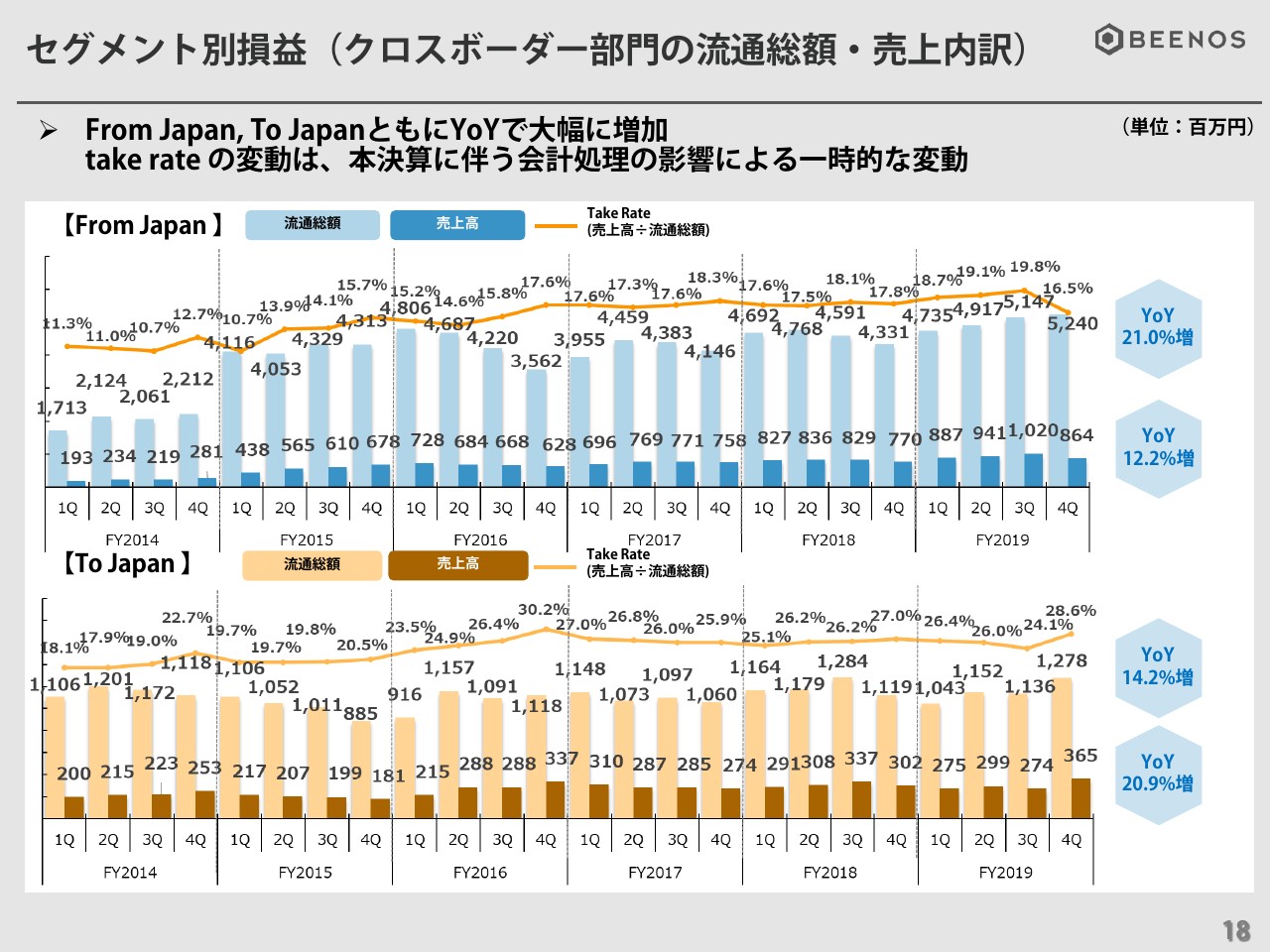

セグメント別損益(クロスボーダー部門の流通総額・売上内訳)

クロスボーダー部門に関しては、インとアウト、つまり「From Japan」「To Japan」に分けて説明させていただいていますが、流通総額、売上高、テイクレートについてはご覧のスライドのとおりとなっています。

この第4四半期におけるテイクレートは、From Japanは低下、To Japanは上昇というかたちになっています。これは本決算に伴う会計処理の影響であり、手数料率といったものの変更はなく、一時的な要因です。

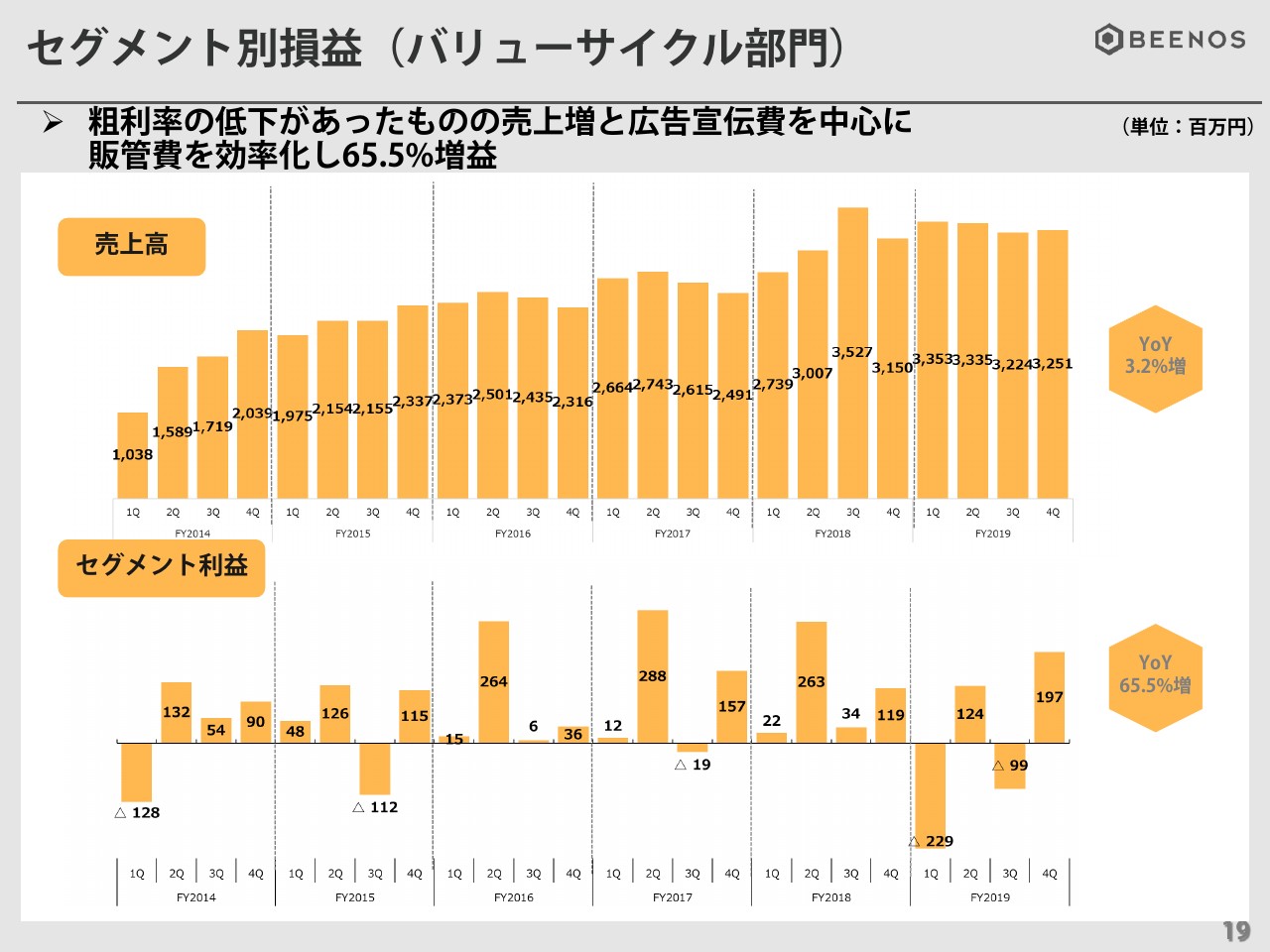

セグメント別損益(バリューサイクル部門)

バリューサイクル部門は、粗利率が低下しました。しかし、売上高は3.2パーセント増加して、販管費の圧縮が行われましたので、セグメント利益としては65.5パーセント増となっています。

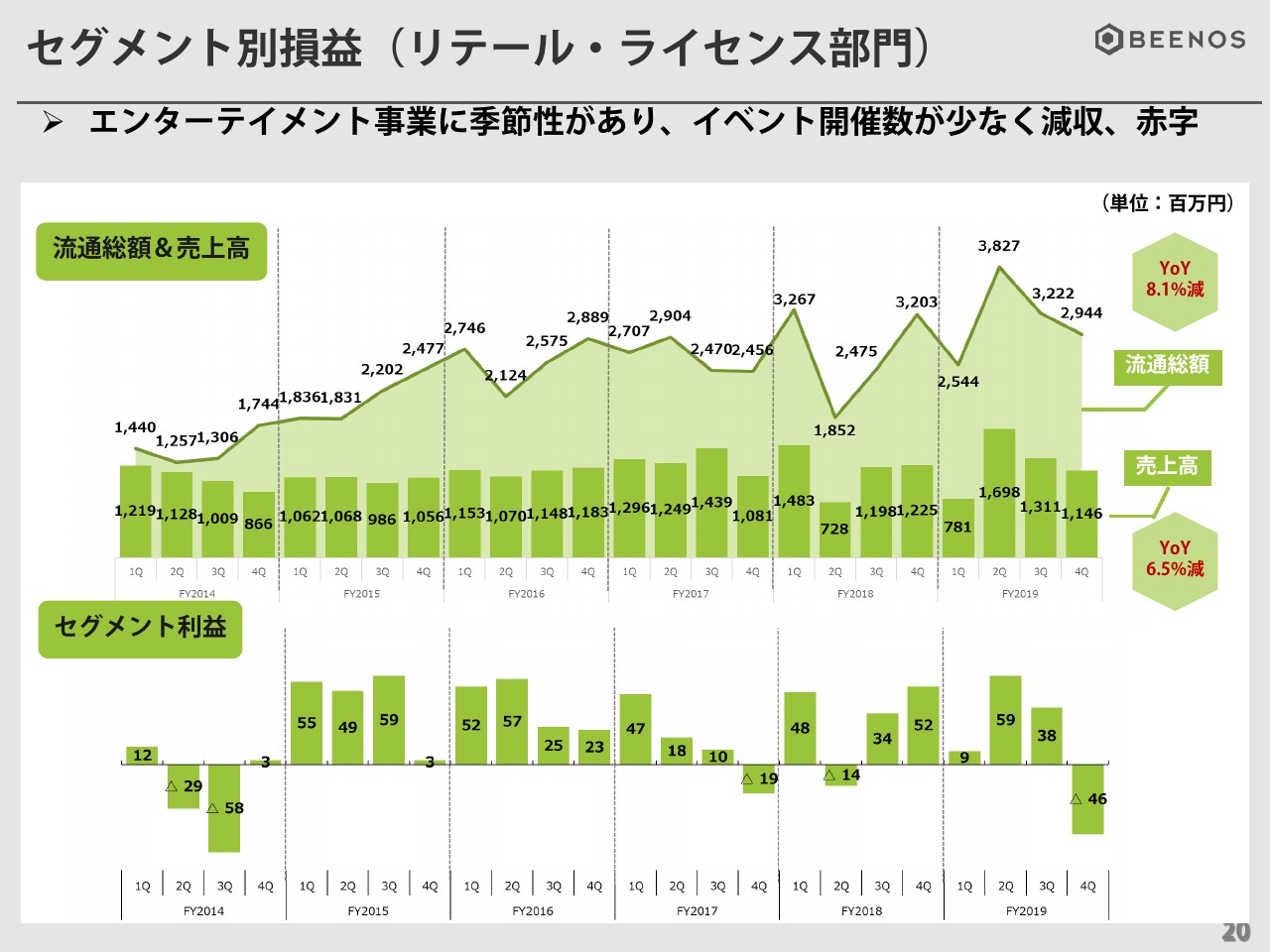

セグメント別損益(リテール・ライセンス部門)

リテール・ライセンス部門は、なかでもエンターテイメント事業……こちらはもともと季節性のある事業ですが、この第4四半期においては受託しているアーティストのイベント開催数が少なく、減収となっています。その結果、利益ベースでは4,600万円の赤字となりました。

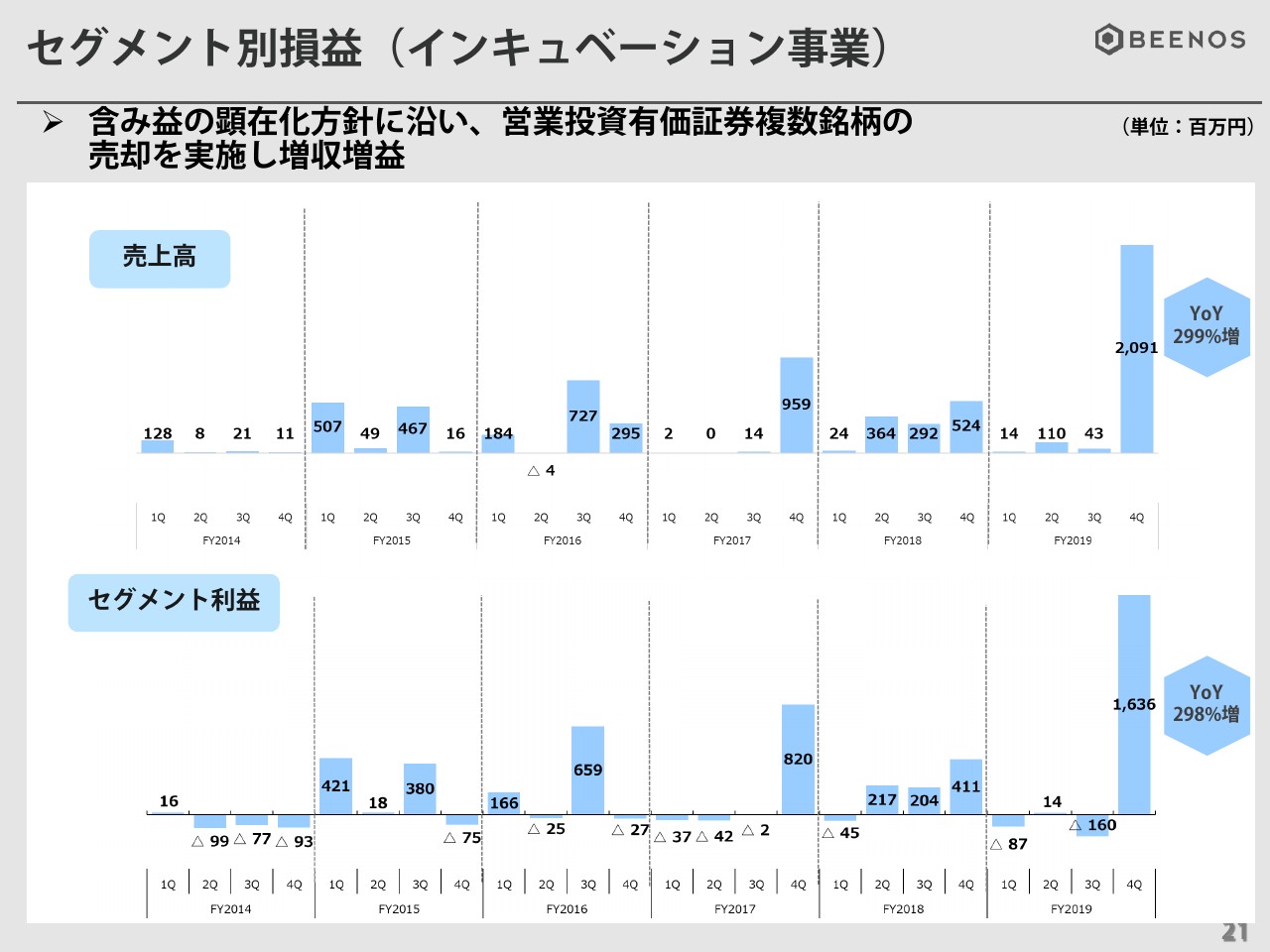

セグメント別損益(インキュベーション事業)

インキュベーション事業についてです。先ほどのご説明のとおりですが、今期におきましては4月から来年3月までの1年間で、含み益を20パーセント顕在化させるという方針を発表しています。

その方針に沿って、この第4四半期に複数銘柄の売却を実施しており、その結果、増収増益となりました。売上高は299パーセント増、セグメント利益は298パーセント増と、大きく増加しています。

以上、通期決算と四半期決算についてご説明させていただきました。

トピック

直井聖太氏:BEENOS株式会社、代表取締役社長の直井です。本日は大変お忙しいなか、ご足労いただきまして誠にありがとうございます。

先ほど中村より前期の振り返りをさせていただきましたが、おかげさまで増収増益で着地することができました。また、期初にみなさまにもお話をさせていただいた流通総額500億円の達成というところで着地することができました。

私からは、今期、FY2020の見通しについて、詳しくみなさまにお話をさせていただければと思っています。

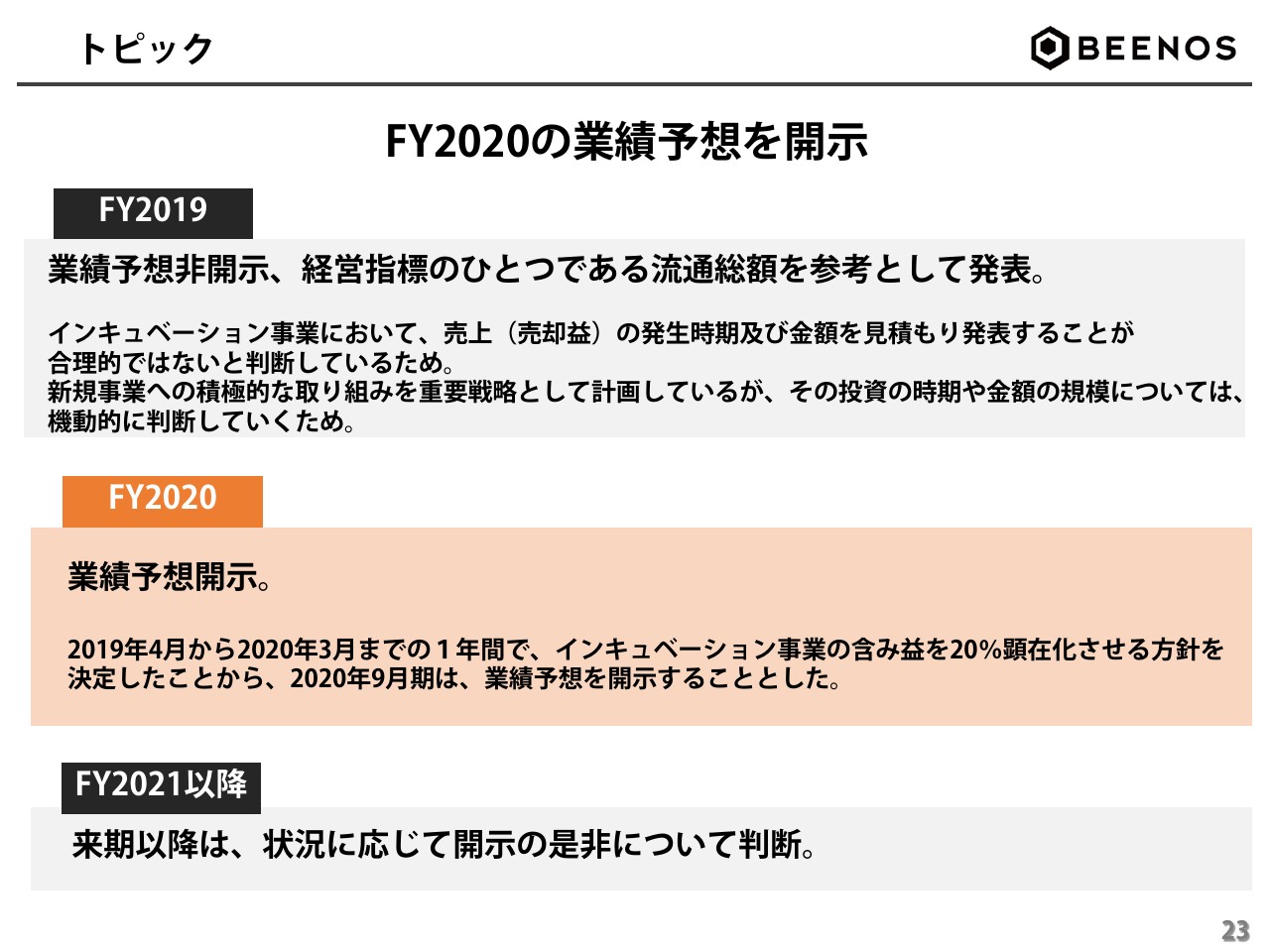

まず前期に関してです。みなさまには業績予想の見通しというところで、流通総額のみの発表とさせていただいていました。当社としては、インキュベーション事業の売却益等々を考えた際に、業績予想を発表するのは合理的ではないという判断のなか、Eコマース事業の成長性を示していく流通総額というところのみを発表させていただきましたが、今期に関しては、インキュベーション事業における売却益に関して、すでに方針を発表させていただいており、またその見込みもついていることから、業績予想を発表させていただく運びとなっています。

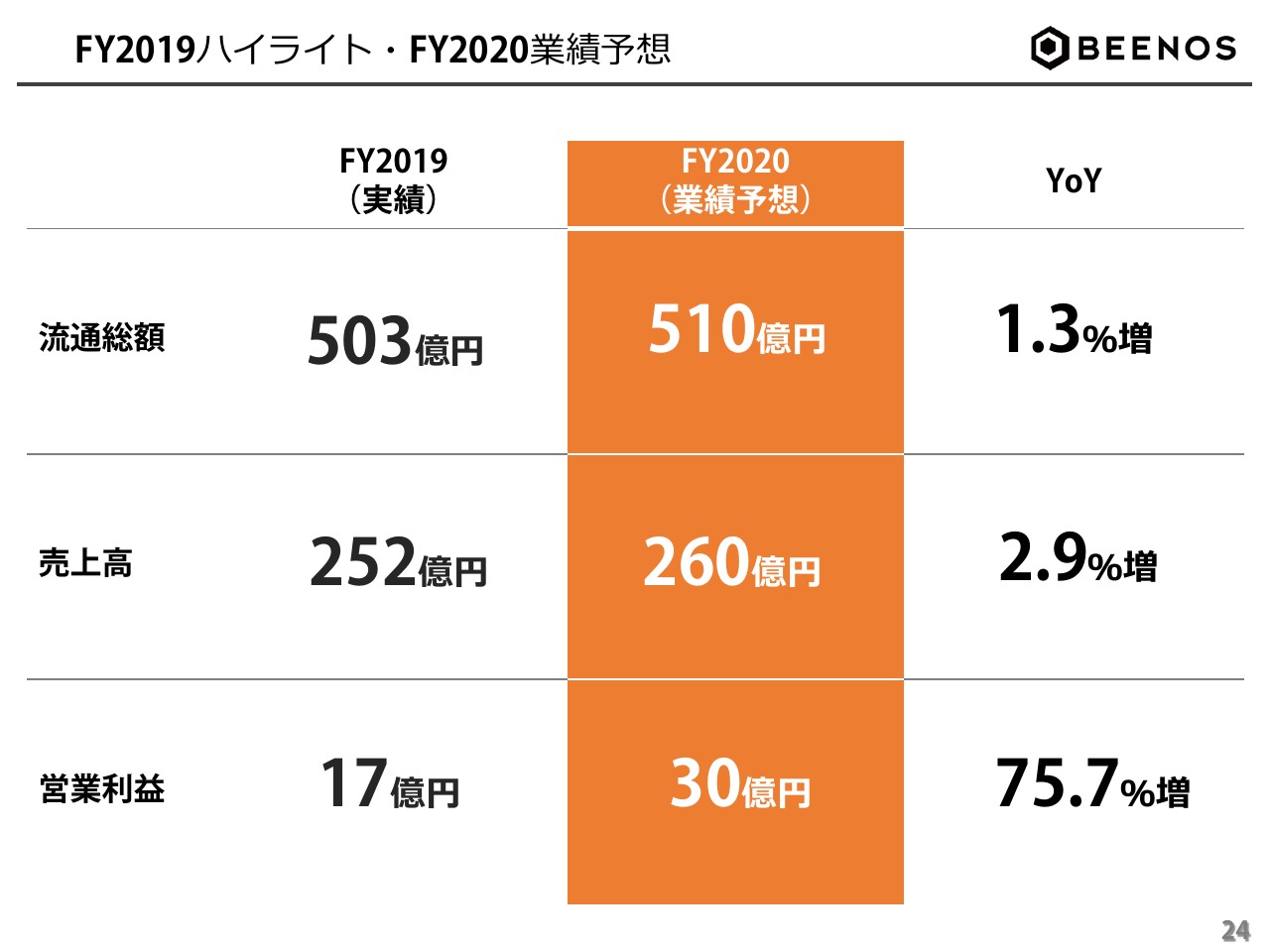

FY2019ハイライト・FY2020業績予想

2020年度の業績予想としては、流通総額510億円、売上高260億円、営業利益30億円という見通しです。

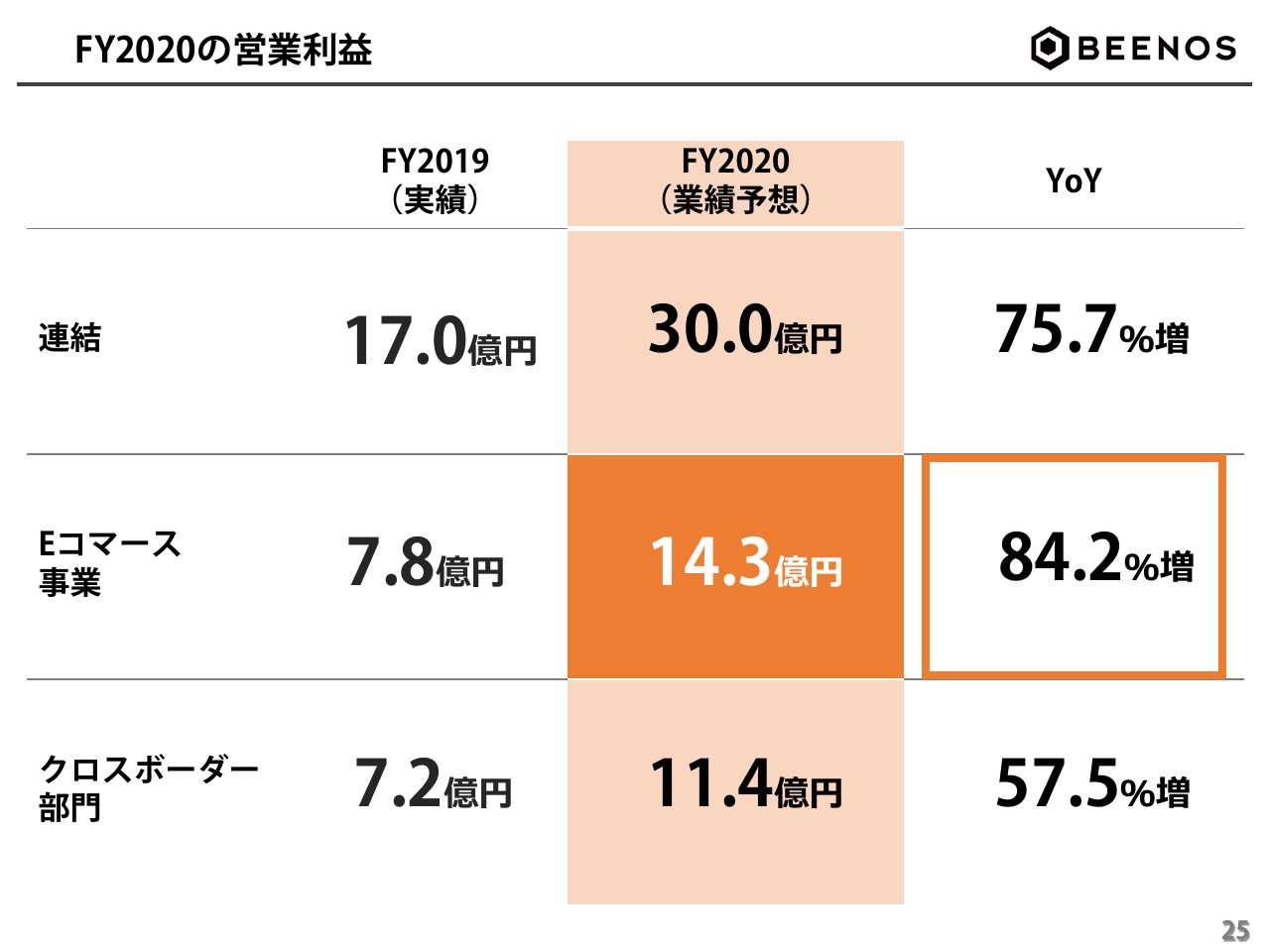

FY2020の営業利益

とくに営業利益に関しては、前年比75.7パーセント増というところで、大きく伸長していますので、こちらの内訳についてお話をさせていただければと思っています。

私どもとして、とくにお伝えしたい点ですが、連結営業利益30億円のなかで、今期に関してはEコマース事業の業績予想が14億3,000万円で、前年比84.2パーセント増の着地を見込んでいます。

なかでも、クロスボーダー部門に関しては、昨年の7億2,000万円から今期は11億4,000万円で、57.5パーセント増を見込んでいます。連結の営業利益、そしてEコマース事業の営業利益も、主軸事業であるクロスボーダー部門が非常に好調のため、牽引していく見通しです。

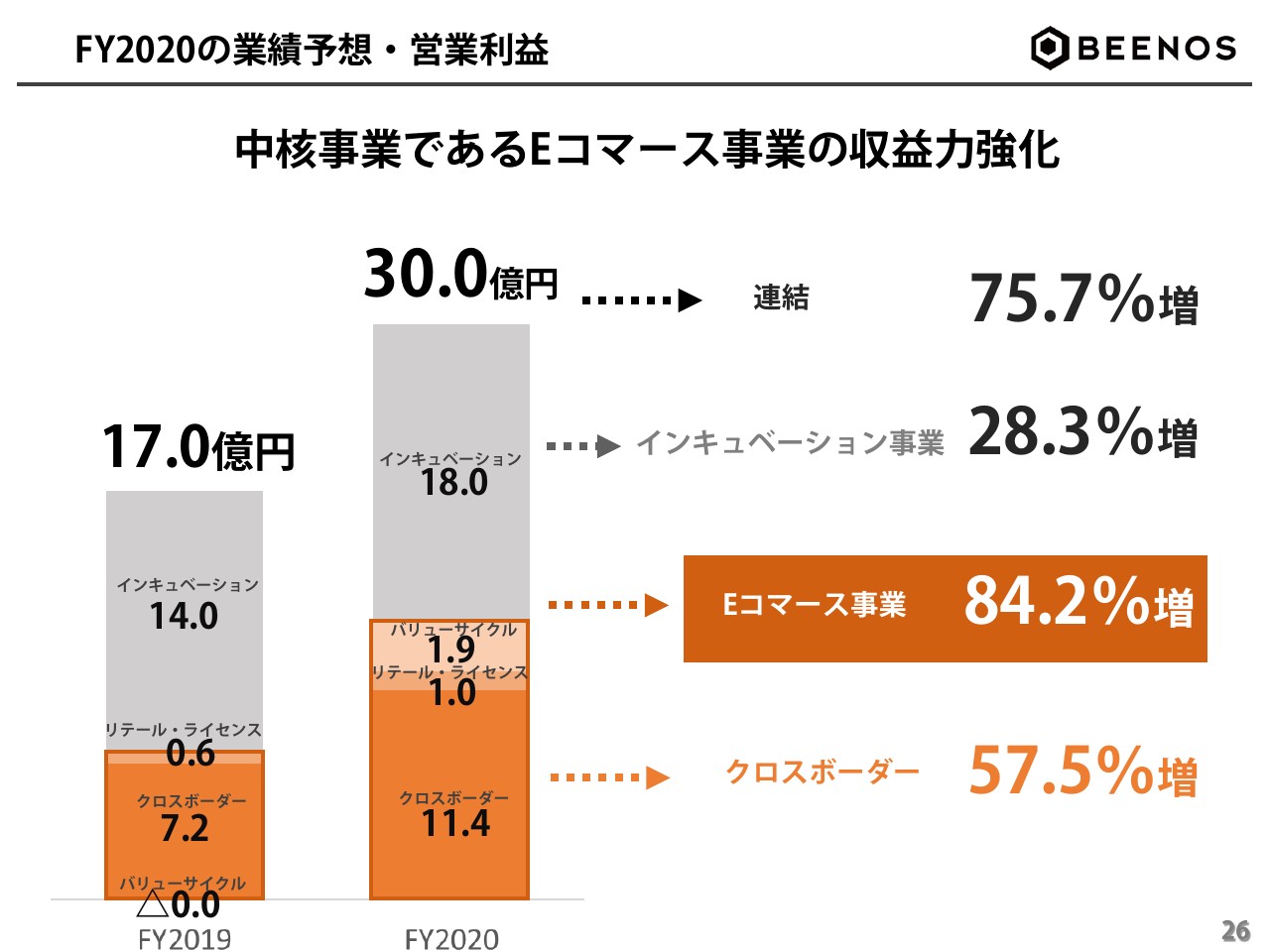

FY2020の業績予想・営業利益

今期の業績予想は、営業利益30億円のうち、インキュベーション事業が前年比28.3パーセント増の18億円です。Eコマース事業、クロスボーダー部門は先ほど申し上げたとおり、非常に好調であるとお伝えいたします。

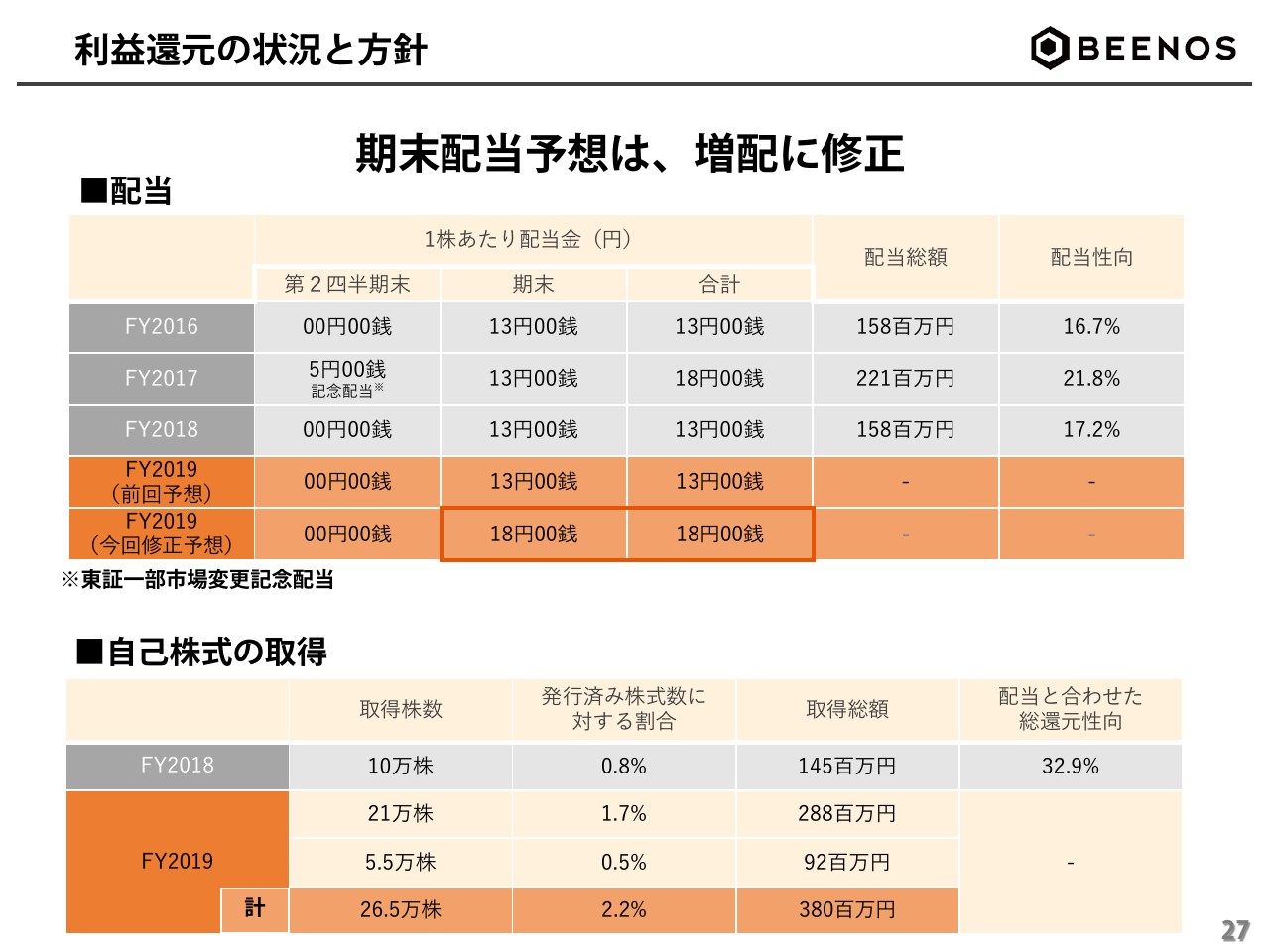

利益還元の状況と方針

それにともない、期末の配当予想に関しては、昨日発表させていただきましたが増配に修正させていただいています。

私どもは当初より、インキュベーション事業の売却益や事業成長にともなって株主さまへの還元を行っていく方針をお伝えしていましたが、まずはその増配に関して、みなさまにアナウンスをさせていただきたいと思っています。

自己株式の取得についてですが、2019年度においても自己株式の取得を実施させていただきました。当社としては、株主さまへの還元策の1つだと考えており、また必要に応じて今期も実施していく方針です。

ここまでが、数字面における業績予想の見通しです。

Eコマース事業①

先ほど、「Eコマース事業が伸び、なかでもクロスボーダー部門が大きく成長する」とお話をさせていただきましたので、ここからは大きな構想についてお話しいたします。

当社としては日本と世界をつなぐ「グローバルプラットフォーマー」を目指すと、以前からお伝えしていました。資料の左手が日本の企業さまですが、当社の提携先も多く、パートナーさまもいらっしゃいます。

国内マーケットプレイスの企業さま、大手さまもいらっしゃいますし、日本国内のEコマース企業さまであれば、2,000社を超える企業さまに、当社のクロスボーダープラットフォームをご活用いただいています。

それ以外にも、Eコマース企業ではなく、さまざまなメーカーさまに当社のサービスをご利用いただき、海外進出を行っていただいている状況です。

ゆくゆくは、当社独自のプラットフォームだけでなく、海外のマーケットプレイスに接続していくとお話をさせていただいていました。そのような観点もあり、インキュベーション事業を活用させていただきながら、海外のマーケットプレイスとのネットワークの構築を進めてきました。

この資料の右側の上に記載の企業が、すでに連携中の企業さまです。

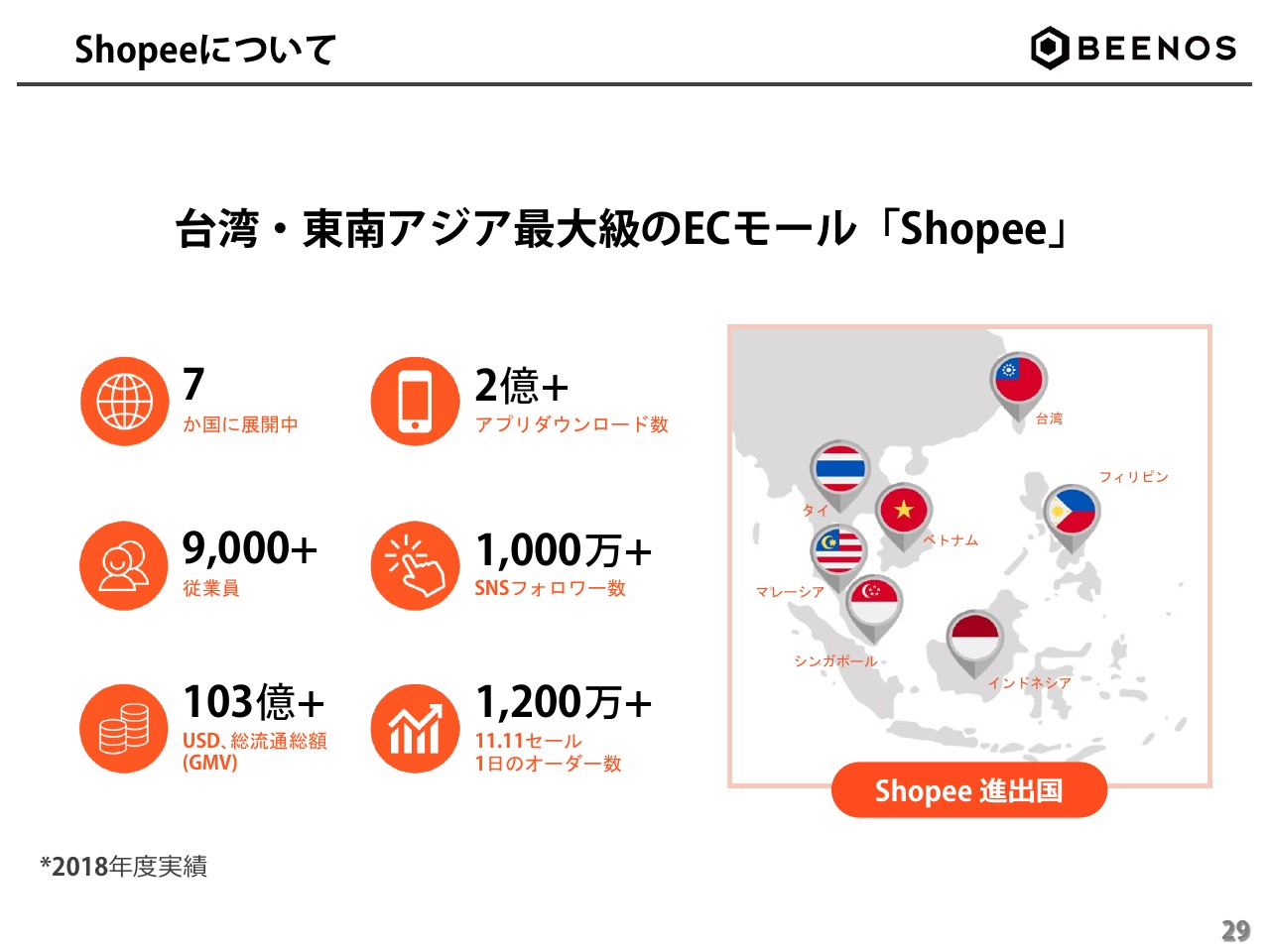

Shopeeについて

最新のもので申し上げると、すでにプレスでも発表させていただきましたが、ASEANにおけるマーケットプレイスを運営されているShopeeさまとの連携を開始しました。

日本にいらっしゃるとShopeeというマーケットプレイスをご存知でない方も、多くいるかもしれませんが、ASEANを中心に急成長を続ける東南アジア最大級のECモールで、アプリのダウンロード数が、すでにASEANで2億を超えています。

また、流通総額に関しても日本円(換算)で1兆円を超えており、非常に成長著しい企業さまです。日本企業としては初めて今回Shopeeさまと連携を開始しています。

すでにAPIで連携を開始しており、もし日本の企業さまがASEANへ進出したい、そしてShopeeさまで出店を行いたいといったことがあれば、当社が主軸事業で行っている「Buyee」サービスと接続いただければ、すぐにでも出品が開始できるかたちまで出来上がっています。

インキュベーション事業①

第一弾についてですが、今回プレスでも発表させていただきましたが、日本国内外で非常に人気が高いトップコンテンツ「エヴァンゲリオン」の商材のShopeeへの出店を開始しています。

以前からお伝えしておりましたが、これから日本の企業さまが海外に進出するにあたって、また日本が世界に売り込んでいくものとして、コンテンツ関連の商材は非常に有望であるとお話をさせていただいていました。そのようななかで、今回非常によいパートナーさまと巡り合うことができました。このエヴァンゲリオンという商材をASEANにつなげていくことを、当社で請け負わせていただいています。

またShopeeさま側としても、このようなトップコンテンツに関心を持っていただいております。スライドの左側が「Shopee Taiwan」のトップページですが、エヴァンゲリオンでジャックして、(この取り組みを)案内してもらっています。

また、この取り組みは日本の企業さまにもご関心をいただいており、すでにトップコンテンツを持つ企業さま、またトップメーカーの方々からお問い合わせをいただいています。どんどんこちらに展開していきたいとの声を多数いただいている状況です。

今期に関してですが、ここに注力していきながら、日本企業の海外進出を後押ししていきたいと思っています。

Eコマース事業②

さらに、私どもとしてはインターネットを活用して日本の商材を海外に広げていくことに取り組んでいます。実際に、海外に商品を流通させるときに、やはり消費者の方々は「ネットだけではなく、リアルで実際に物に触れてみたい、また商品を知る機会が欲しい」という部分もございます。

当社としては、本来Eコマース事業を中心としたネットの企業ですが、そこに限定せずに海外のリアル流通に関しても積極的に開拓しています。

こちらも非常にいいパートナーさまなのですが、ポケモンという商材を当社独自に開発させていただき、日本国内外への流通を行っています。昨年、かなり注力して進めた内容で、すでに累計86万個の販売を行っています。そして、海外展開を開始していますが、今期はさらにそれを加速させていく方針です。

台湾は、(提携する)販売店舗網を94店舗に拡大させていただいています。中国においては、越境ECでの販売を開始します。さらに香港においても、18店舗で販売開始するということで、かなり積極的に行っていきたいと思っています。

インキュベーション事業②

さきほどのエヴァンゲリオンに関連するところですが、インターネット上のプラットフォーム、リアルでの販売にプラスして当社が力を入れているのが、日本のコンテンツ企業さまの海外での認知拡大のサポート事業です。

以前から、日本の企業は海外のマーケティングが上手ではないと言われていると思います。そこで当社としては、先頭に立って、海外における日本の商品、日本のブランドの認知拡大をどのように行っていくのかにかなり積極的に取り組んできました。

今回もShopeeさまとエヴァンゲリオンとの連携において、エヴァンゲリオンの海外イベントを当社主導で実施させていただいています。

その内容ですが、私どもはインターネット企業ですので、「ARフォトフレーム」など、さまざまなユニーク・コンテンツを用意して、非常に評価いただいています。会場にも非常に多くの方がいらっしゃって、かなりの品揃えでしたが、すぐに商品が完売してしまう状況でした。

きちんとマーケティング活動をさせていただき、いい場所で、お客さまといい接点を持つことで、認知拡大を図っていくことができるという感触を持っています。

すでにお問い合わせをいただいているのですが、海外のプラットフォームへの進出を機に、海外での認知拡大を行う際には、当社のサービスをご活用いただくところで進出から実際の運営、プロモーション、マーケティングまで、一括でワンストップで提供できるのがBEENOSグループの強みです。

今期はクロスボーダー部門をさらに成長させていく予定ですが、先ほど申し上げたクロスボーダー・プラットフォームの構想のなかで、また新たな提携パートナーさまの拡大も見込まれていますので、そちらも含めて業績予想を出させていただいていることをご理解いただければと思います。

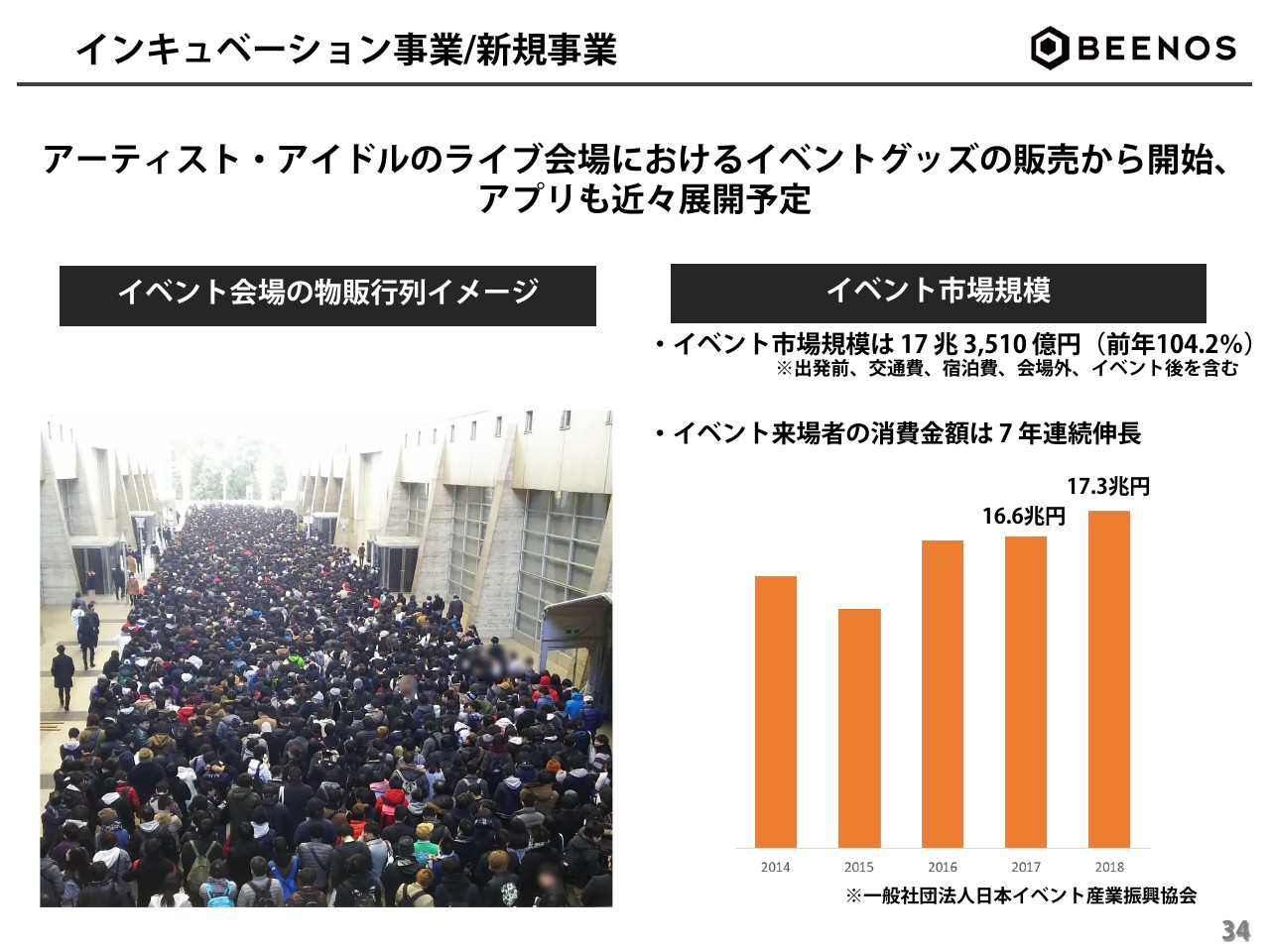

インキュベーション事業/新規事業①

こちらもすでに発表させていただいた内容ですが、当社ではクロスボーダー部門が中心になっているとお話をしてきました。日本国内においては、さまざまなメーカーさまとお付き合いさせていただいているわけですが、注力している場所としては、コンテンツ関連企業さまとの連携ということでお話をさせていただきました。

日本国内のリテール・ライセンス部門においては、さまざまなコンテンツ企業さまとご一緒させていただいています。なかでも、エンタメ部門では、日本のトップアイドルグループのEコマースや物販を、すべて私どもが一括で、トータルでサービス提供していることは、以前にお伝えしております。

私どもとしては、業界のことを熟知しているということで、世の中に受け入れられる、必要とされている新しいサービスを、今回リリースさせていただきます。スライドに書かせていただきましたが、SaaS型モバイルオーダー・決済サービス「narabee」というサービスをリリースしました。テクノロジーで、エンターテインメントをよりスマートに楽しめるソリューションを提供することを考えています。

インキュベーション事業/新規事業②

私どもがずっとEコマース事業を展開していくなかで、それだけではなく、リアルでのイベント物販も運営を行わせていただいております。そのなかで、私どもが目の前で見てきた光景であり、みなさまも一度はご覧になったことがあるかと思いますが、イベント会場の物販エリアは大変なことになっています。

トップアイドルになると3時間から4時間は並ぶのが当たり前で、朝から、場合によっては前日から並んでいる方もいます。ここで一番問題なのが、並んでいただいた挙句、結局は商品の在庫がなくて買えないといったさまざまな問題が起こっていることです。

イベント会場を運営するなかで、夏のイベントなどは3時間、4時間と並んでいただくのは大変ですので、お越しいただいている方々に、当社の社員からアイスパックを配らせていただき、喜んでいただいたといった話もあるぐらい、非常に殺伐とした雰囲気になっていました。

しかし、そもそもインターネット使えば並ばずに買えるシステムができるということで、今回新しいサービスを開発させていただいています。昨今のキャッシュレスの流れもございますので、そのようなサービスと組み合わせながら、お客さまが並ばずに物を買えるようなソリューションの提供を展開していきたいと思っています。

インキュベーション事業/新規事業③

具体的なサービスの利用手順ですが、お客さま目線で見ると、実は事前購入することもできます。例えば前日や3日前などに欲しい商品があれば、そのグッズを選んで事前にお申し込みができ、購入することができます。

そして当日は、受け取りたい時間を選んでいただき、時間がきたら受け取るだけのシンプルなサービスになっています。当然ながら、当日にイベント会場にお越しいただいた方もご利用いただけるサービスになりますので、並ぶのではなくサービスをご活用いただければ、時間がきたら受け取ることができます。

日本という国の中では、並ぶのが大好きな文化があると思っています。しかし、これから日本も生産性を高めていく必要があるなかで、並んでいる時間は無駄だと思っています。

もちろん、ラーメン屋さんとかであれば並ぶことで味が増す、美味しさが出る、繁盛感があるなど、いろいろな事情があるかと思います。しかし、私どもとしては並んでいるよりも効率よく商品を購入いただく、欲しかったものを手に入れる状況を作っていくところで、お客さまにも喜んでいただけます。

また、イベント運営側の方々も並んでいることで、もしかしたら「もう商品を買うのは諦めよう」と思ってしまった方もいるかと思います。そのような機会ロスをなくすことができることも非常に大きいと思っています。

さらには、並ぶことがなくなってストレスも少なくなることで、本来楽しんでいただきたかったイベント自体を楽しんでいただくことができると思っています。

このようなサービスを提供していきながら、並ぶ文化であったり、並ぶのは素晴らしいという文化を日本からなくしていきたいと思っています。

スライドで簡単に3ステップで書かせていただいています。私どもが自負しているのは、長年Eコマース事業を行ってきて、近年においてはリアルの物販会場を取り仕切ってきた経験があるということです。また、それがあるからこそわかることですが、実は裏側のオペレーションの仕組みが非常に重要になってきます。

ここに関しては、まだ極秘の内容になりますので、実際にどうするのかはお伝えできないところです。ほかの企業さまがなかなか真似できないソリューションとして仕上げていく自信があります。

今まではエンタメ業界とのお付き合いは非常に多かったのですが、私どもとしては当社独自のテクノロジーを駆使したサービスを提供していくことで、その業界の発展に貢献していきたいと思っています。

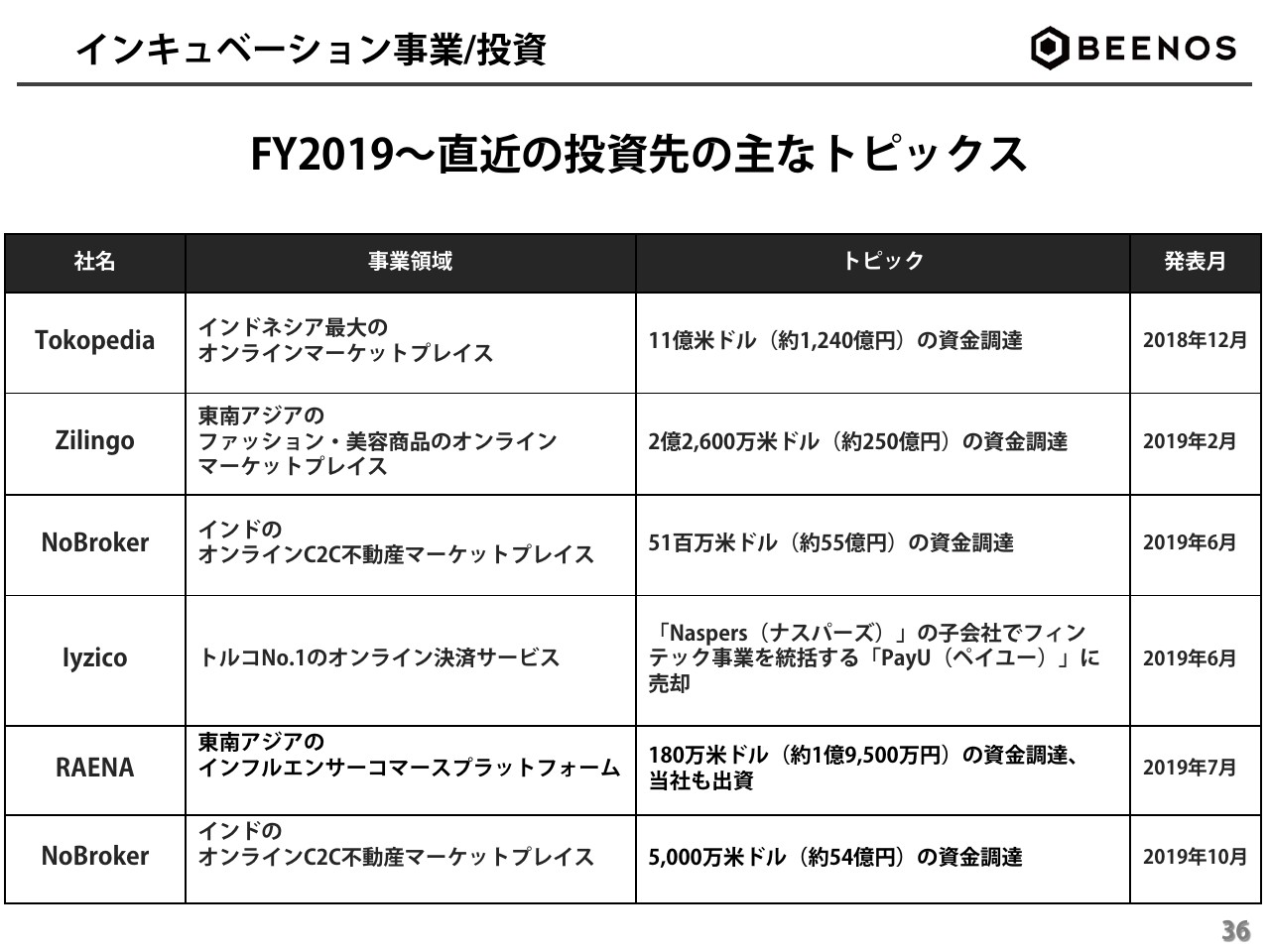

インキュベーション事業/投資

インキュベーション事業ですが、直近の投資先の主なトピックスを記載させていただいています。すでに発表している内容もありますが、さまざまなマーケットプレイスにおいて、当社の投資先が順調に成長しています。

発表月を見ていただくとわかりますが、昨期の上期で動きが非常に多く、含み益(の増加)が多い状況でした。

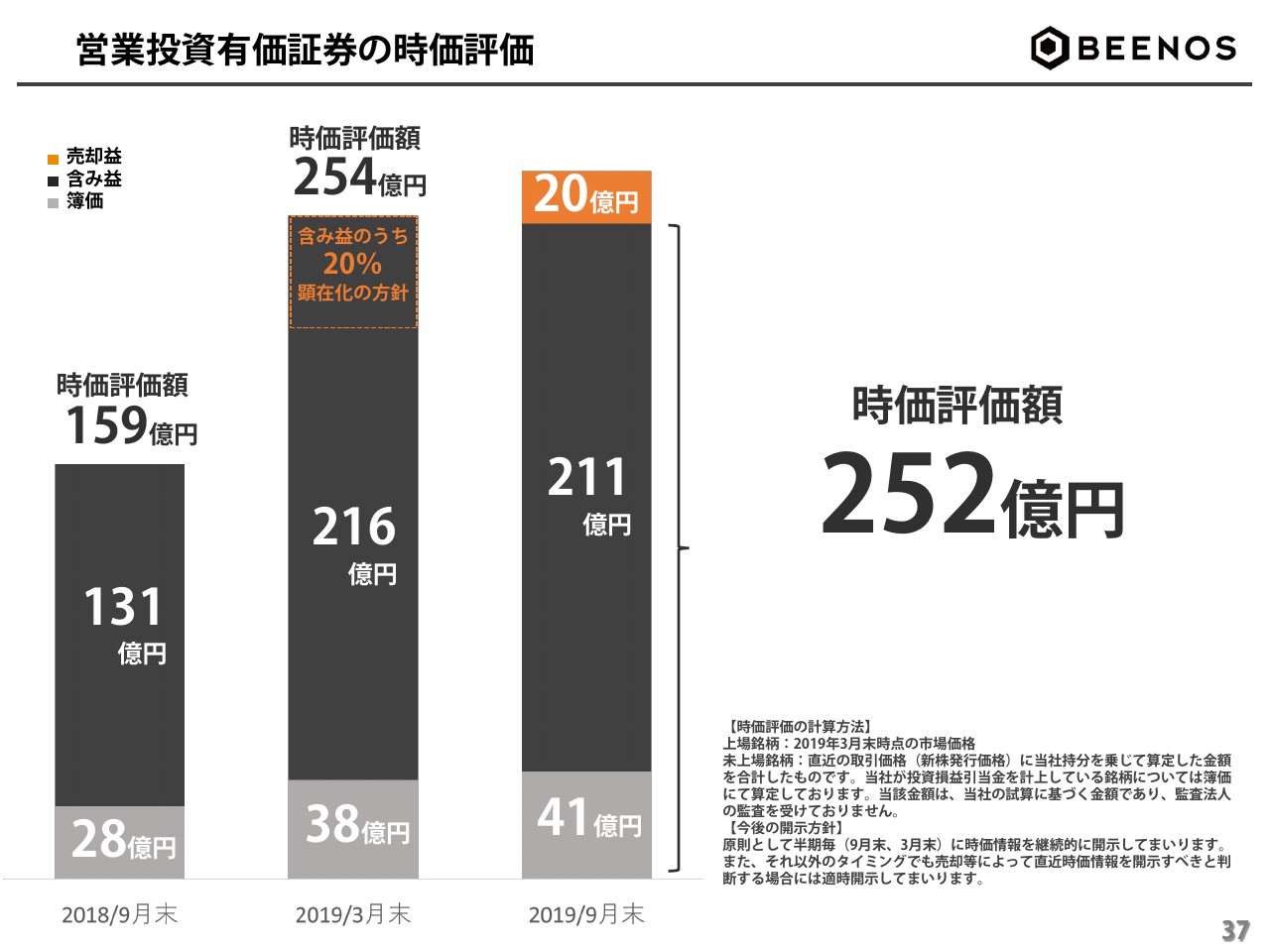

営業投資有価証券の時価評価

今期の営業投資有価証券の時価評価は、前期の20億円の売却益を除くと時価評価額が252億円で、含み益は211億円で着地しています。逆に申し上げると、動きやすくはなかった時期ですが、20億円の売却(分)を含めれば全体としての含み益は増加しています。

今期以降も動きがありますので、また適切なタイミングで数字を公表させていただきたいと思っています。

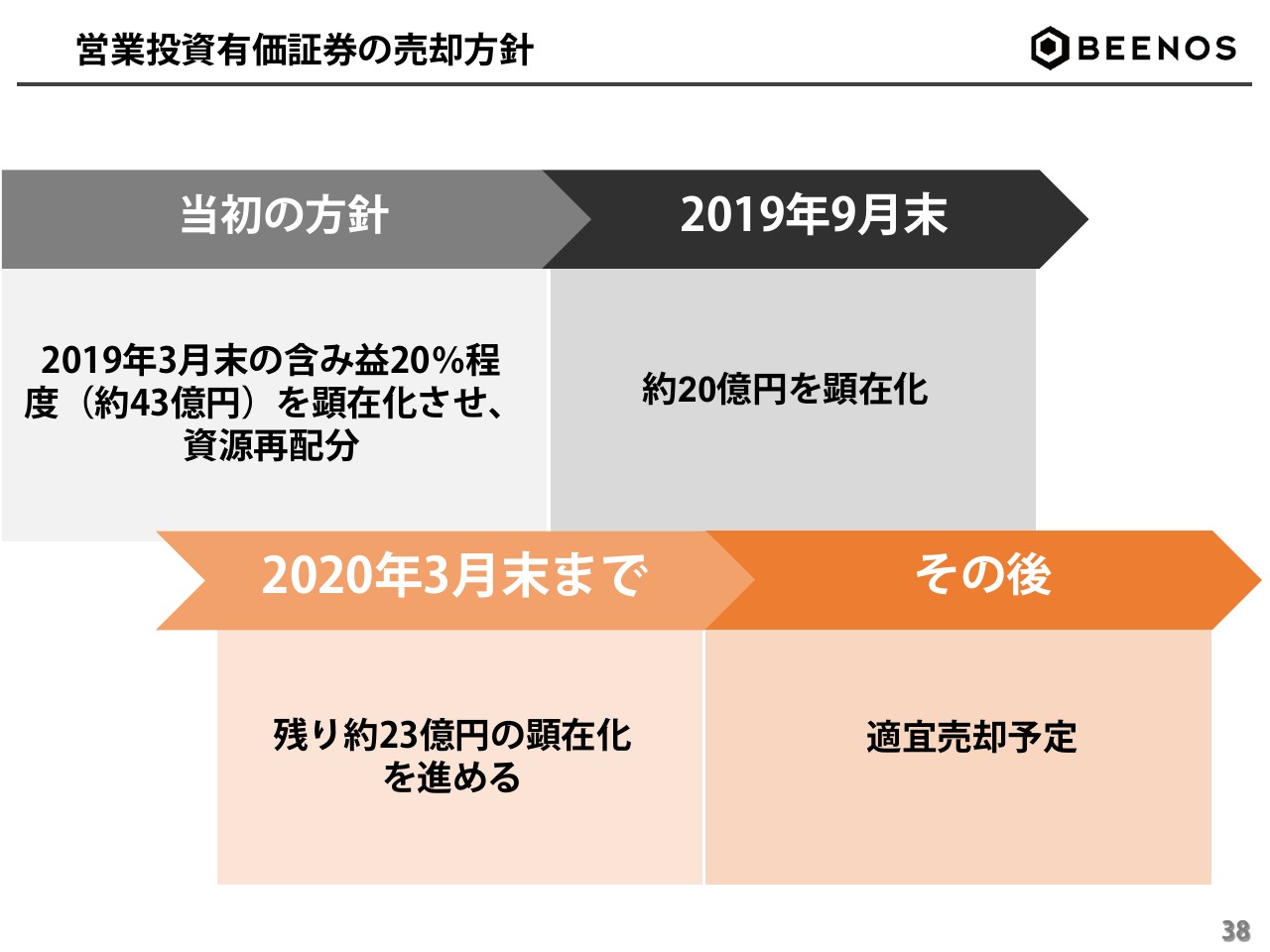

営業投資有価証券の売却方針

営業投資有価証券の売却方針ですが、前期(2019年4月)お話をさせていただいた内容で、2019年3月末の含み益20パーセント程度を顕在化させるということです。

ほかの投資家のみなさまに対して、当社の持っているアセットについて適切にご評価いただきたいとの観点から、こちらを顕在化させていただくことで価値を示していきたいとの思惑と、また売却させていただくことで、新たに資源を再配分していく方針から、売却方針の発表を行わせていただきました。

実際に、2019年9月末においては約半分の20億円を顕在化させていただいています。今期は2020年3月末までに、残りの約23億円の顕在化を進めていきます。そして、それが業績予想の発表につながっています。

「それで終わってしまうのか?」ということですが、その後も今回の方針に限らず、売却できる案件がありましたら適切なタイミングで売却していくことは、(従来方針から)変わらず実行していきたいと思っています。

また、以前から発表させていただいていますが、株主還元も含めた資源の再配分も積極的に行っていきたいと思っています。

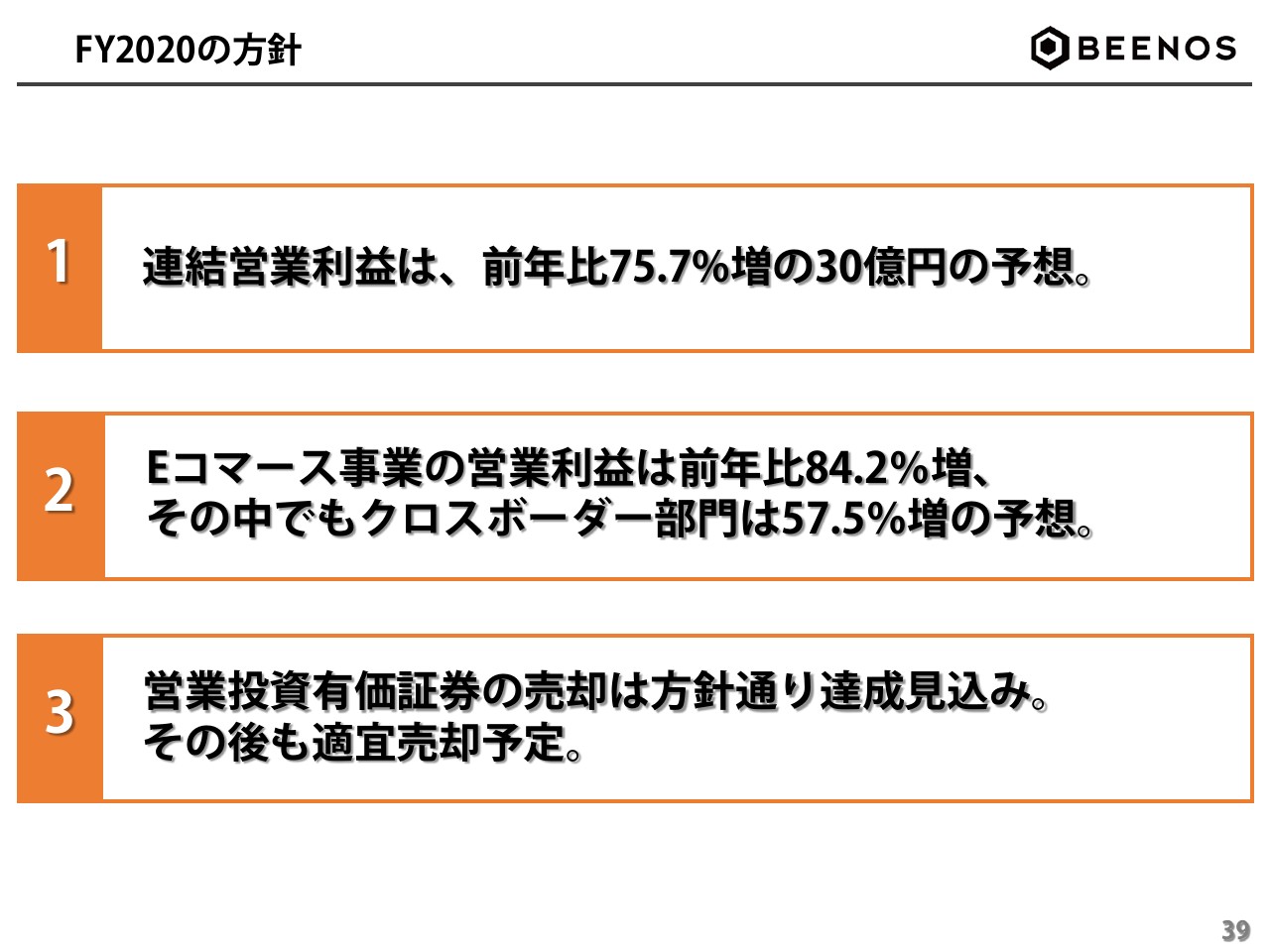

FY2020の方針

最後になりますが、今期のハイライトです。業績予想に関しては、連結営業利益が前年比75.7パーセント増の30億円を予想しているとお話をさせていただきました。

とくにみなさまにご認識いただきたいのは、もともとの本業であるEコマース事業の営業利益が非常に好調で、前年比84.2パーセント増という部分です。なかでも主軸事業のクロスボーダー部門の業績予想は57.5パーセント増とさせていただいています。

また、先ほどお伝えしたばかりですが、営業投資有価証券の売却は方針どおり達成見込みで、その後も適宜売却を行っていく方針です。したがって、今期の連結営業利益の予想としては約30億円とさせていただいています。

本業のEコマース事業を中心に積極的に伸ばしていきながら、インキュベーション事業をちゃんと後押ししていく、その相乗効果で成長していくBEENOSグループに今後もご期待いただきたいと思っています。

以上、ご清聴ありがとうございました。

新着ログ

「小売業」のログ