ビジョナリーHD、1Qは増収増益 子会社化したVISIONIZEのフル寄与で卸売事業が拡大

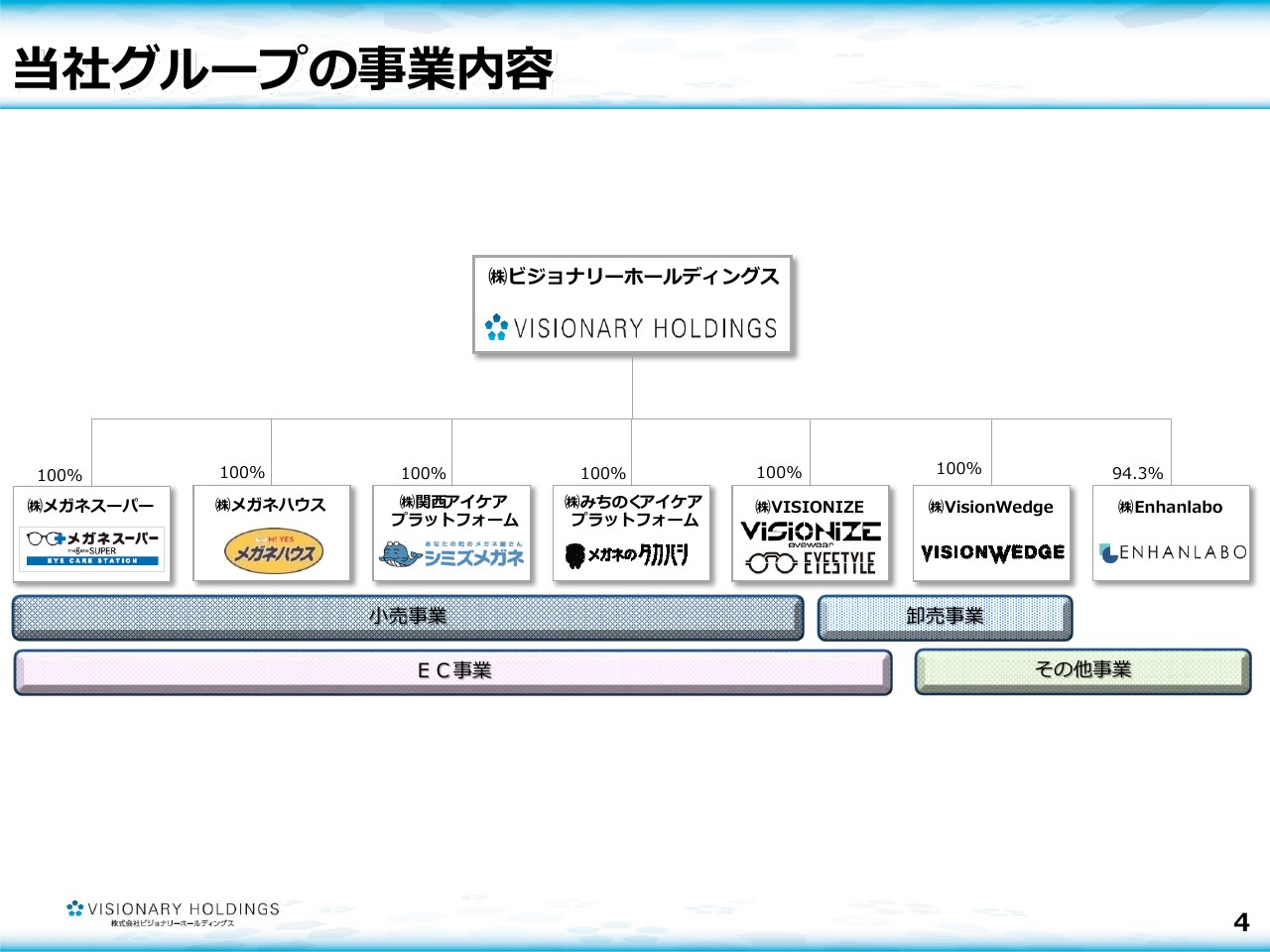

当社グループの事業内容

星﨑尚彦氏:現在の状況をみなさまに報告させていただきます。最初にビッグピクチャーを見ていただいた後に、セグメントごとの小売事業、卸売事業、EC事業という順番で説明させていただきたいと思います。

現在のグループの概要です。期末からは変わっていません。7社を傘下に置きながら、小売業をメインに卸売事業、EC事業を展開しています。あとはEnhanlaboの「その他事業」です。とくに今期は、卸売事業がフルに寄与しているという点において、去年の第1四半期とは大きく異なっています。

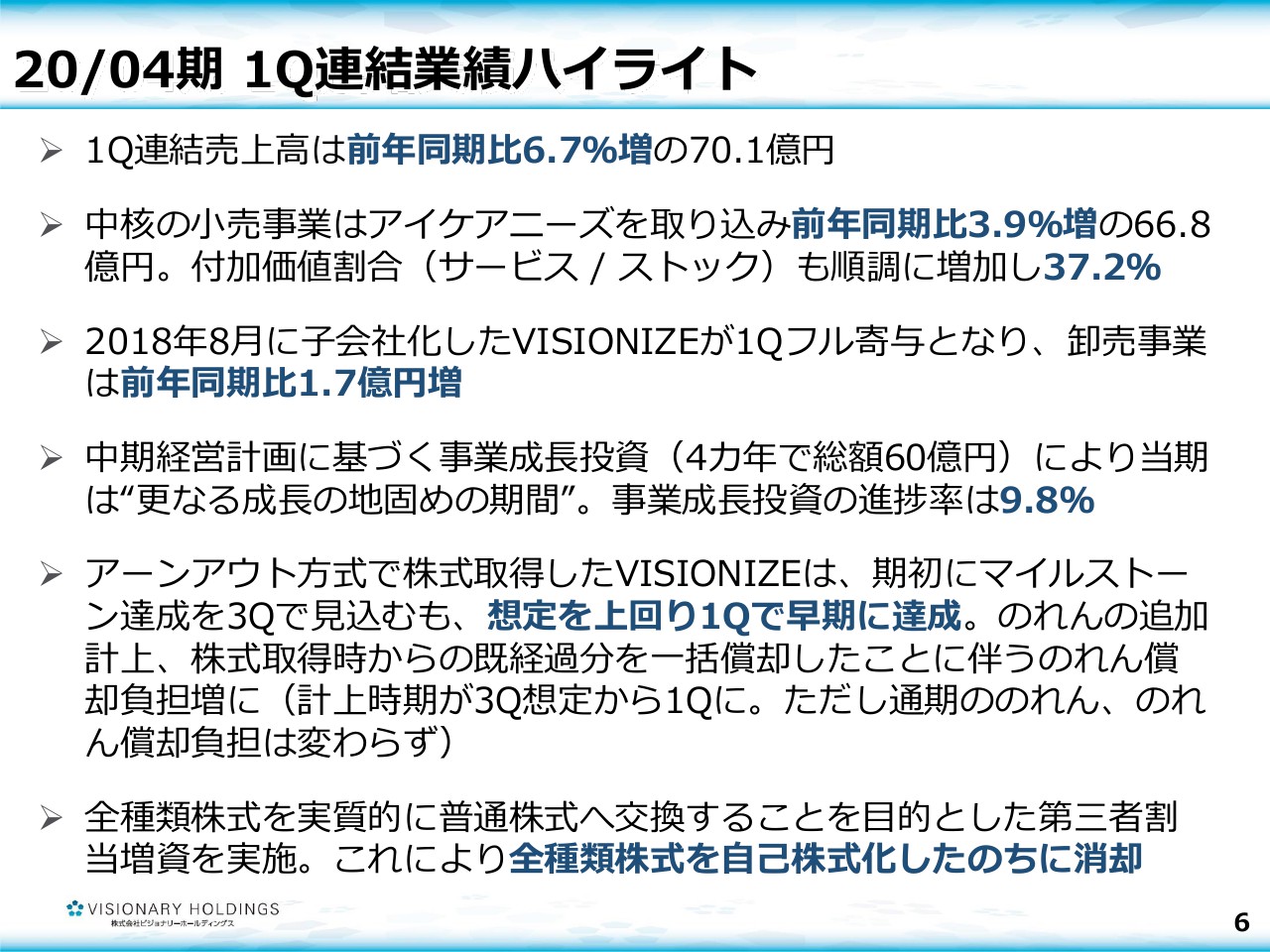

20/04期 1Q連結業績ハイライト

ハイライトです。まず、売上は(前年同期比で)6.7パーセント増の70億1,000万円です。小売事業は3.9パーセント増の66億8,000万円になっています。後ほどご説明しますが、我々がサービスとストックと呼んでいるものに関しても、しっかり付加価値を理解していただいて順調に伸びています。

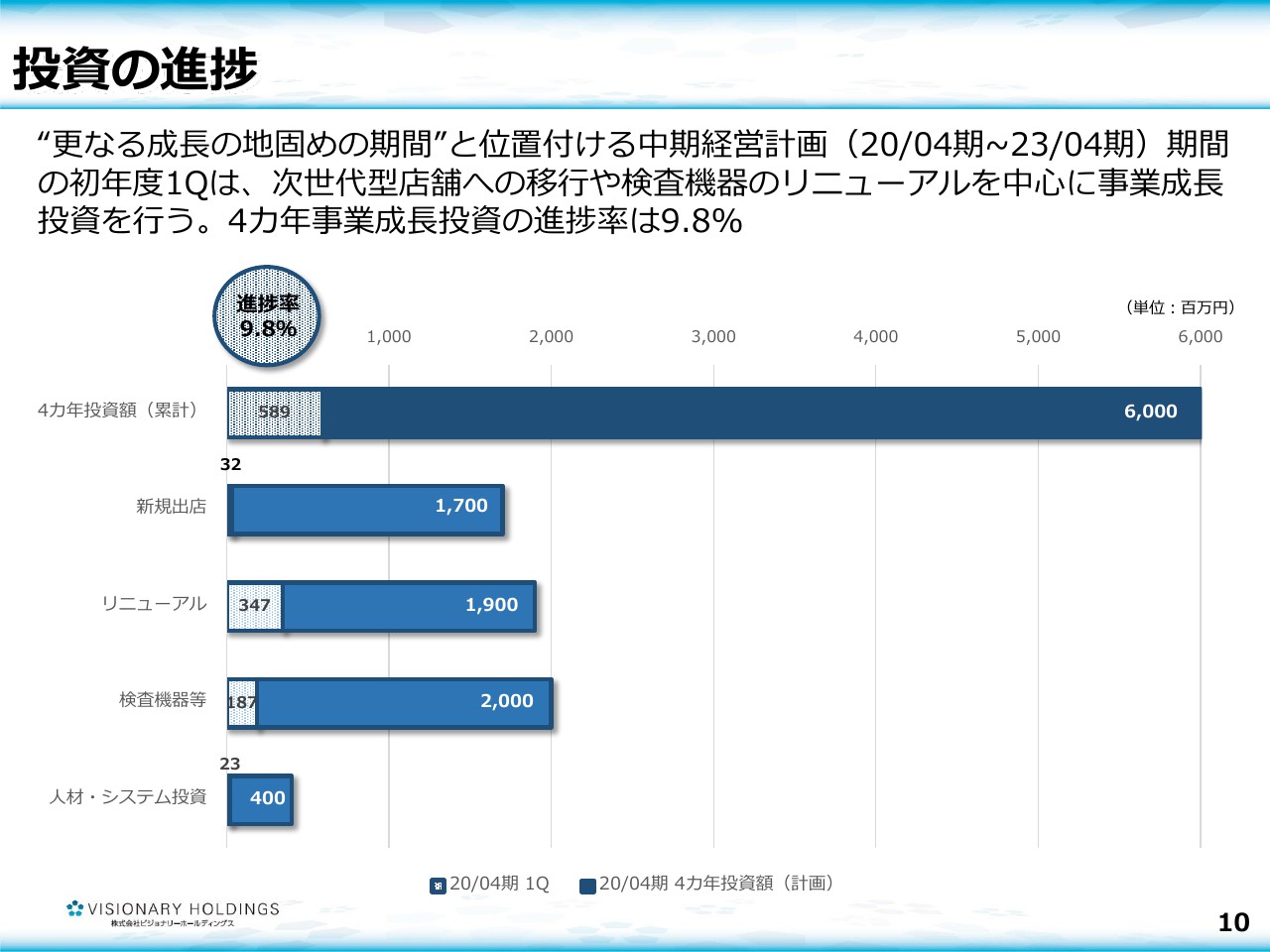

卸売事業は、卸をメインとしている子会社のVISIONIZEがフルに寄与したことにより、前年同期に比べて1億7,000万円増えています。また前回、中期経営計画で「4年間で60億円の投資をする」と申し上げましたが、それについては現在、足元では9.8パーセントの進捗です。しっかり投資を行いながら、中長期的に強い会社を作ろうと動いています。

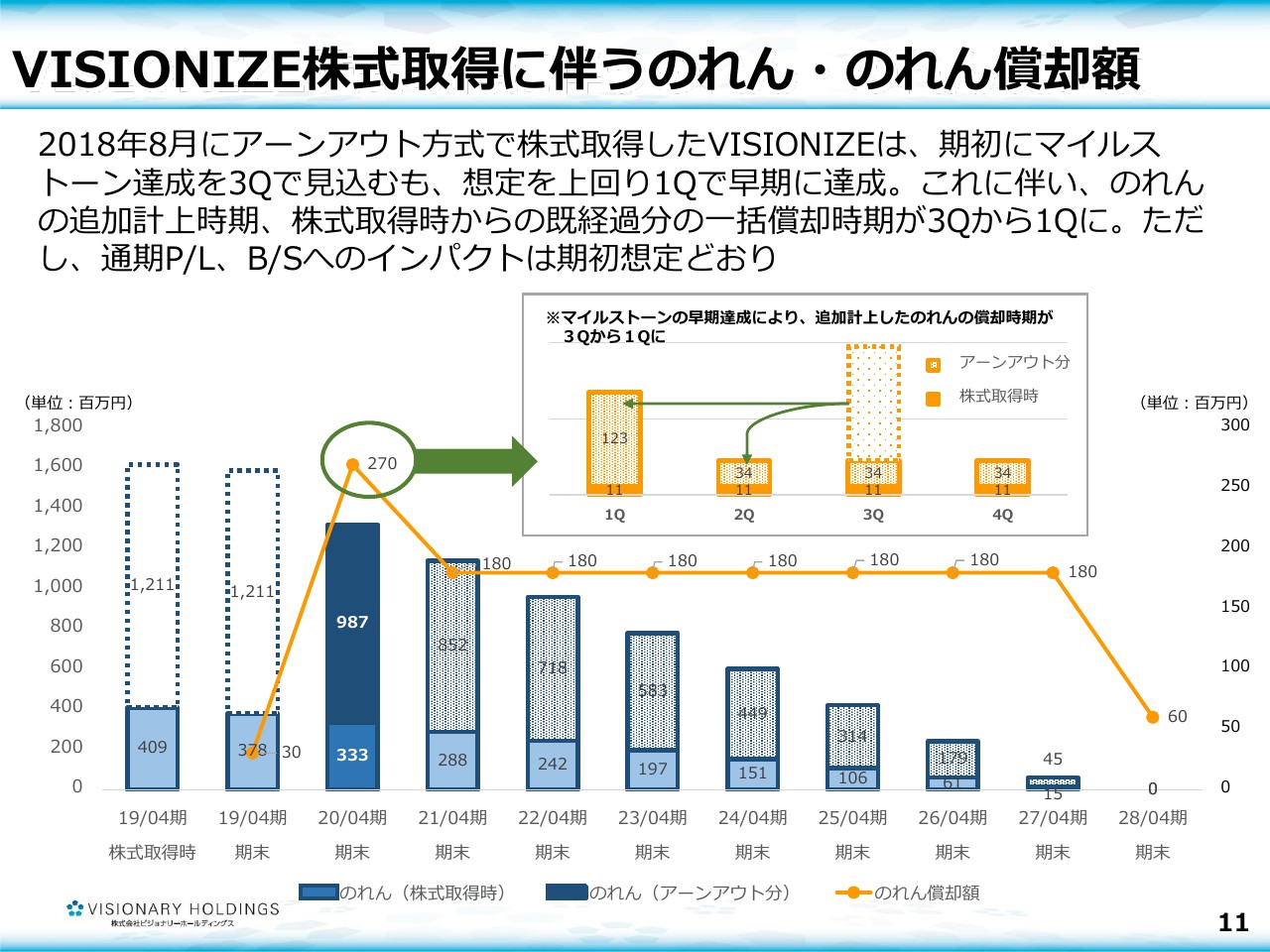

トピックの1つとしては、アーンアウトで取得したVISIONIZEに関することがあります。私どもの決算発表時は、Marcolin社、Thelios社との次の3年、すなわち2020年の1月で切れる契約をさらに3年間伸ばす契約を、「第3四半期までには締結したい」ということで、第3四半期での計上を見込んでいました。

しかしながら喜ばしいことに、6月、7月中に契約を延長するという合意に達したため、監査法人と話をした結果、第1四半期に取り組むことができました。これは大きな変化です。

ただし、もともと第3四半期(に締結した場合)でも一括分を入れ込む予定でしたので、1年間で見たときの負担は変わっていません。第1四半期だけ見ると予想に反して1億4,000万円近くの負担増になっていますが、それはあくまでも予見していた内容になります。

そのほかのトピックとしては、全種類株式を実質的に、すべて普通株式に転換した結果、第三者割当を実施して、それを消却していることでB/Sが少し動いています。

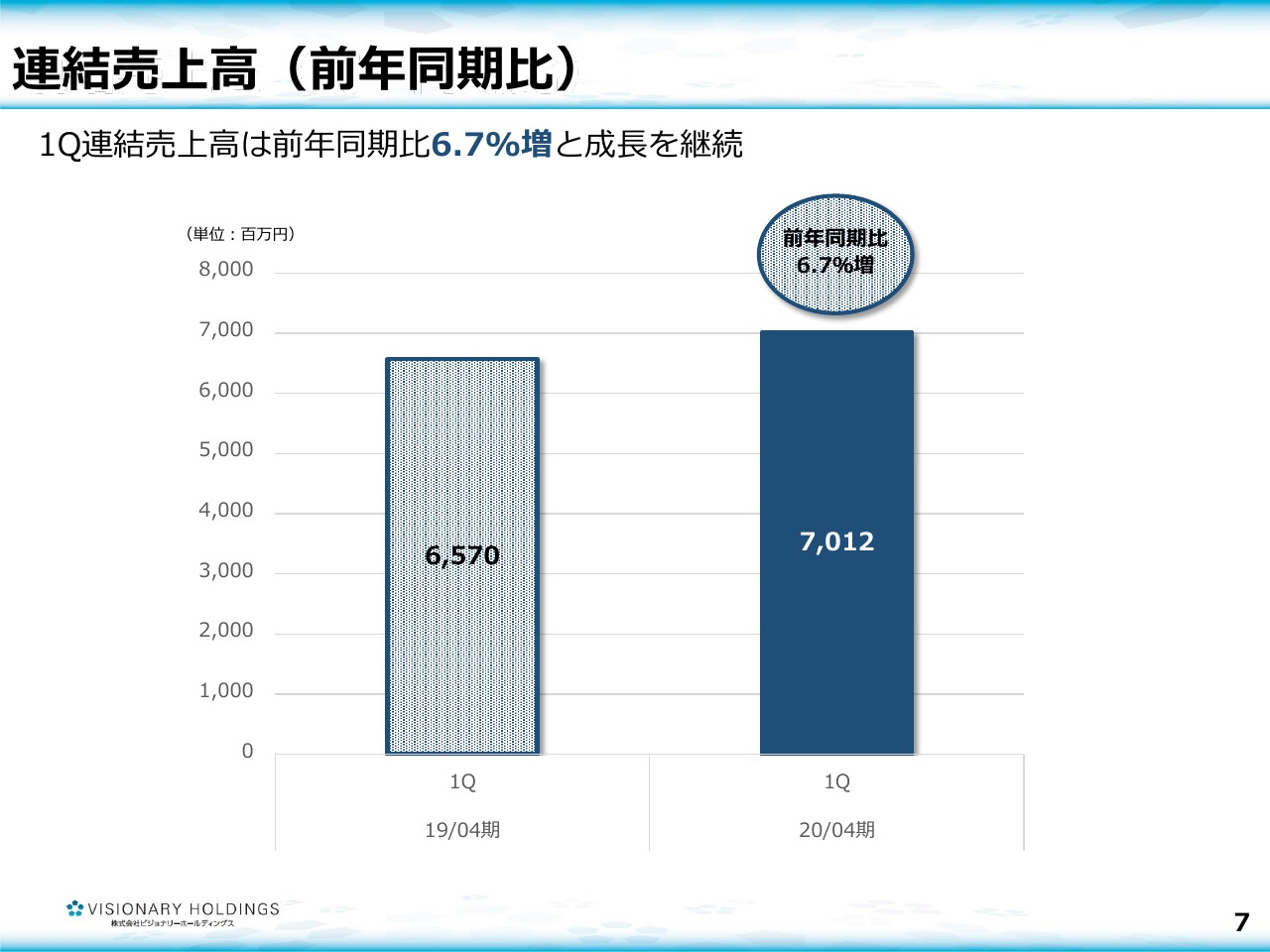

連結売上高(前年同期比)

7ページが売上です。前年同期の65億7,000万円に対して、今回は70億1,200万円となり、売上は伸びています。

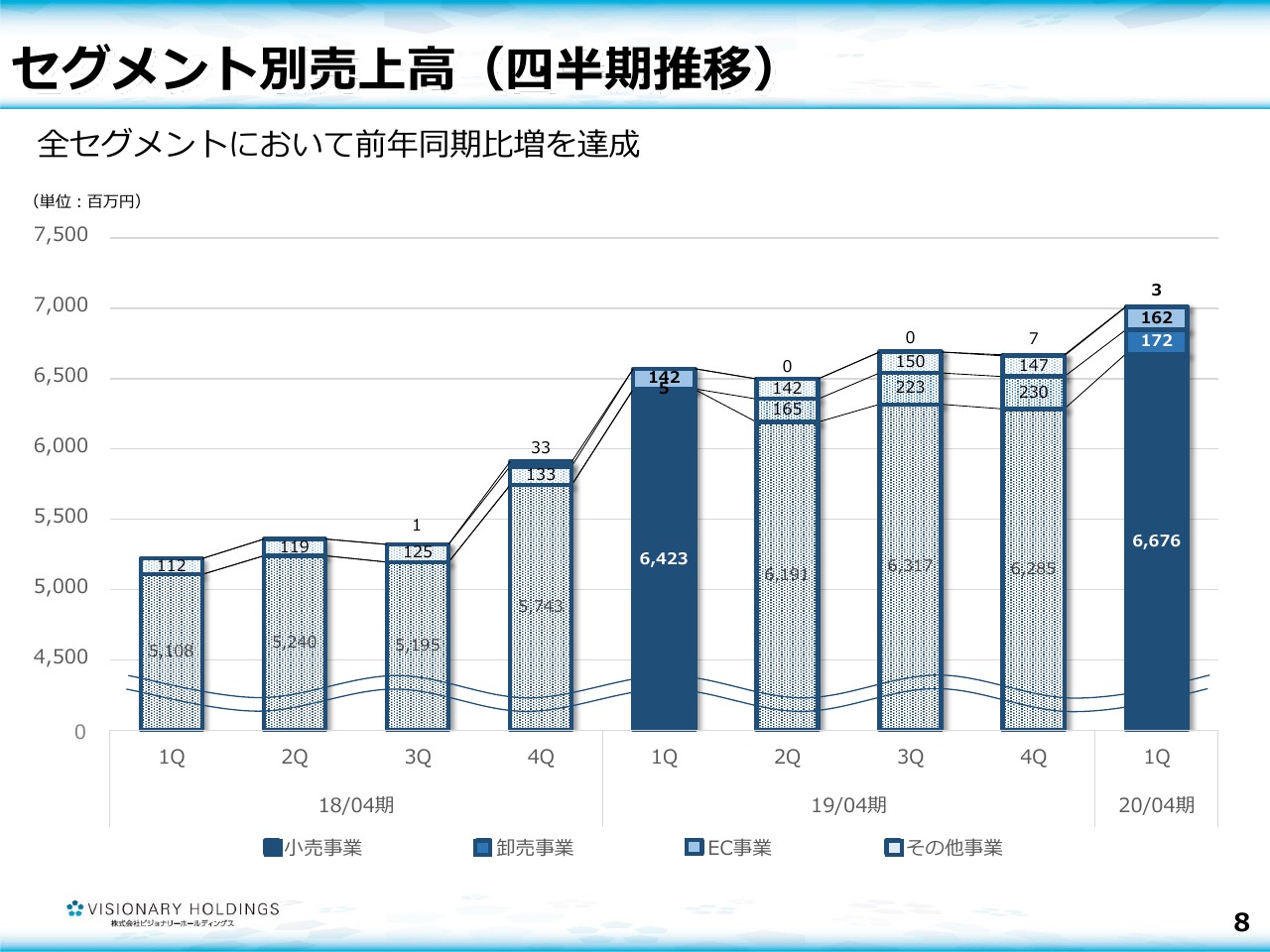

セグメント別売上高(四半期推移)

セグメントごとの売上で、小売事業、卸売事業、EC事業とあります。前期の第1四半期にはほとんど(売上が)なかった卸売事業が、2020年4月期に1億7,200万円と出てきています。これが今後もしっかり寄与していくかたちになっています。

ちなみに前期、私どもが一緒になることで「他のメガネ屋に対する卸業務が減ってしまうんじゃないか」という懸念はあったのですが、それに関してはまったく減ることなく、「TOM FORD」を中心としたブランドで、しっかり展開を継続できている状況です。

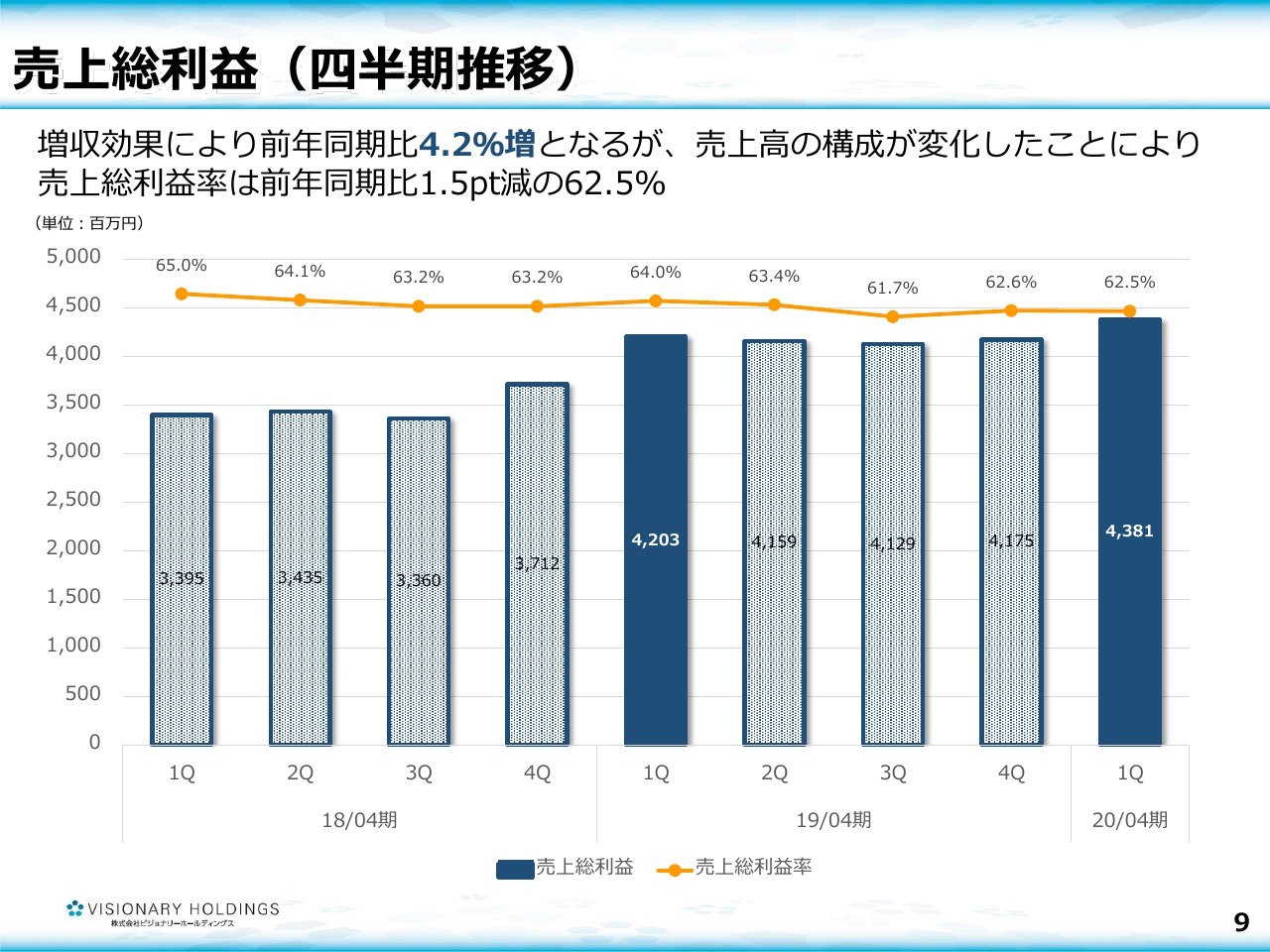

売上総利益(四半期推移)

売上総利益です。後ほど詳しくご説明しますが、こちらも利益率は多少の上下動があります。利益の絶対額が増えていますが、その分、販管費が増えており、往って来いでむしろ大きくなっています。こういった状況で推移しています。会社全体は、しっかり強くなってきているという感触で動いています。

投資の進捗

投資の進捗です。4ヶ年で60億円(の計画)で、そのうち17億円が新規出店、19億円が次世代型店舗へのリニューアルへの投資です。それから、検査機器等への投資が20億円、人財・システムが4億円となっています。

現在はリニューアルに3億4,700万円、検査機器等に1億8,700万円の投資を実行しています。これについては、市場にもしっかり理解していただいて、お客さまからもしっかり反応が返ってきているかな、という感触で推移しています。

VISIONIZE株式取得に伴うのれん・のれん償却額

先ほどお話しした、のれんの説明です。もともとの買収金額を平準化して落としていくのと同時に、「3ヶ年契約が負けたときに残りの分は払います」というのが、今回のアーンアウトのメカニズムです。

ですので、どちらにせよこの9億8,700万円の分が2020年4月期には乗ってくる予定でしたが、もともと予算策定時は第1四半期にはそれほど乗らず、第2四半期も乗らずに第3四半期に全部が合計して乗るというかたちを想定しておりました。

しかし、契約が負けたことにより、1億2,300万円が第1四半期に割り当てられ、去年の買収から5月・6月・7月と7月末までの分を全てまとめて計上しています。その後は1,100万円に達して、3,400万円ずつを四半期ごとに償却していくモデルになっています。グラフの上側の部分だけが入り繰りをした、というご理解をいただければと思います。

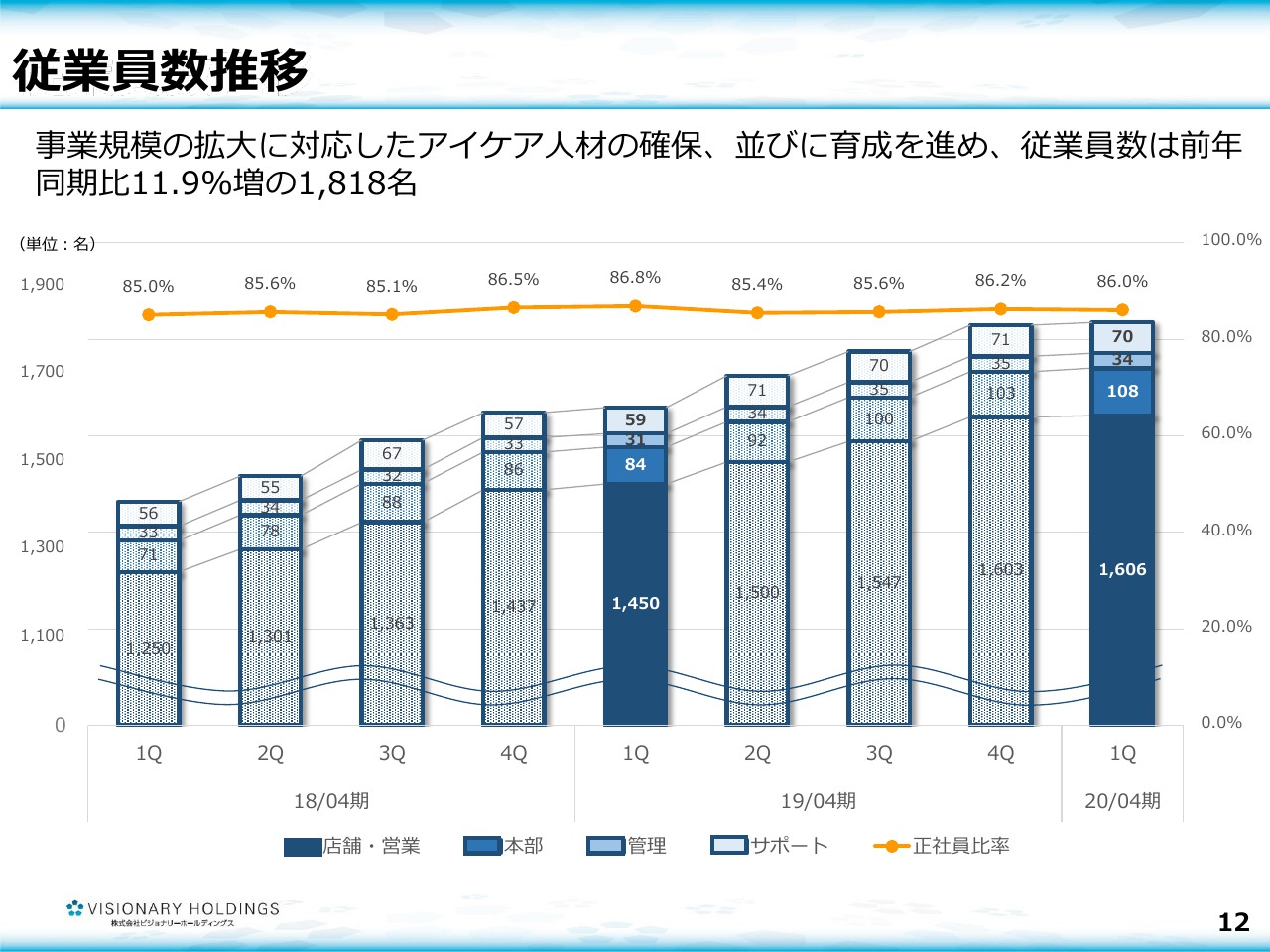

従業員数推移

従業員の推移です。アイケアカンパニーということで、次世代型店舗で非常に人材を要するため、従業員、スタッフは多少増やして今1,818名で推移しています。店舗数に関しては、一つひとつの店舗を強くする戦略に取り組んでいます。1店舗あたりの従業員数を増やし、かつ、その店舗の売上を増やして、お客さまへのサービスレベルは落とさないということを、小売事業においては強化しています。

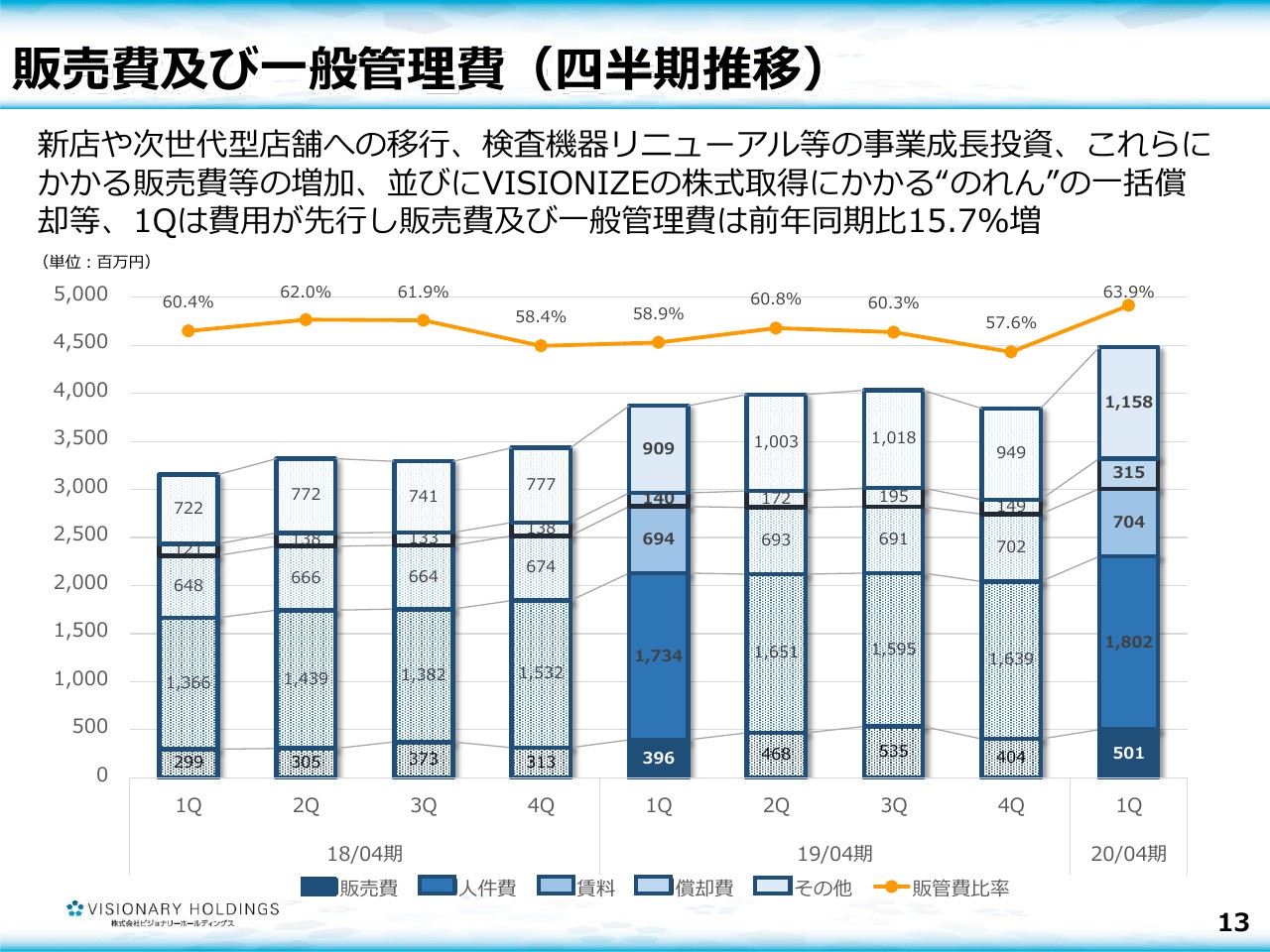

販売費及び一般管理費(四半期推移)

販管費に影響してくるところですが、人件費、リニューアルに伴う販売費、償却費が増えて、負担になっています。第1四半期、第2四半期までは同じようなピクチャーでいくつもりですが、第3四半期、第4四半期は前期同様、店舗投資を少し軽めにして、しっかり利益を出していこうという戦略を組んでいます。

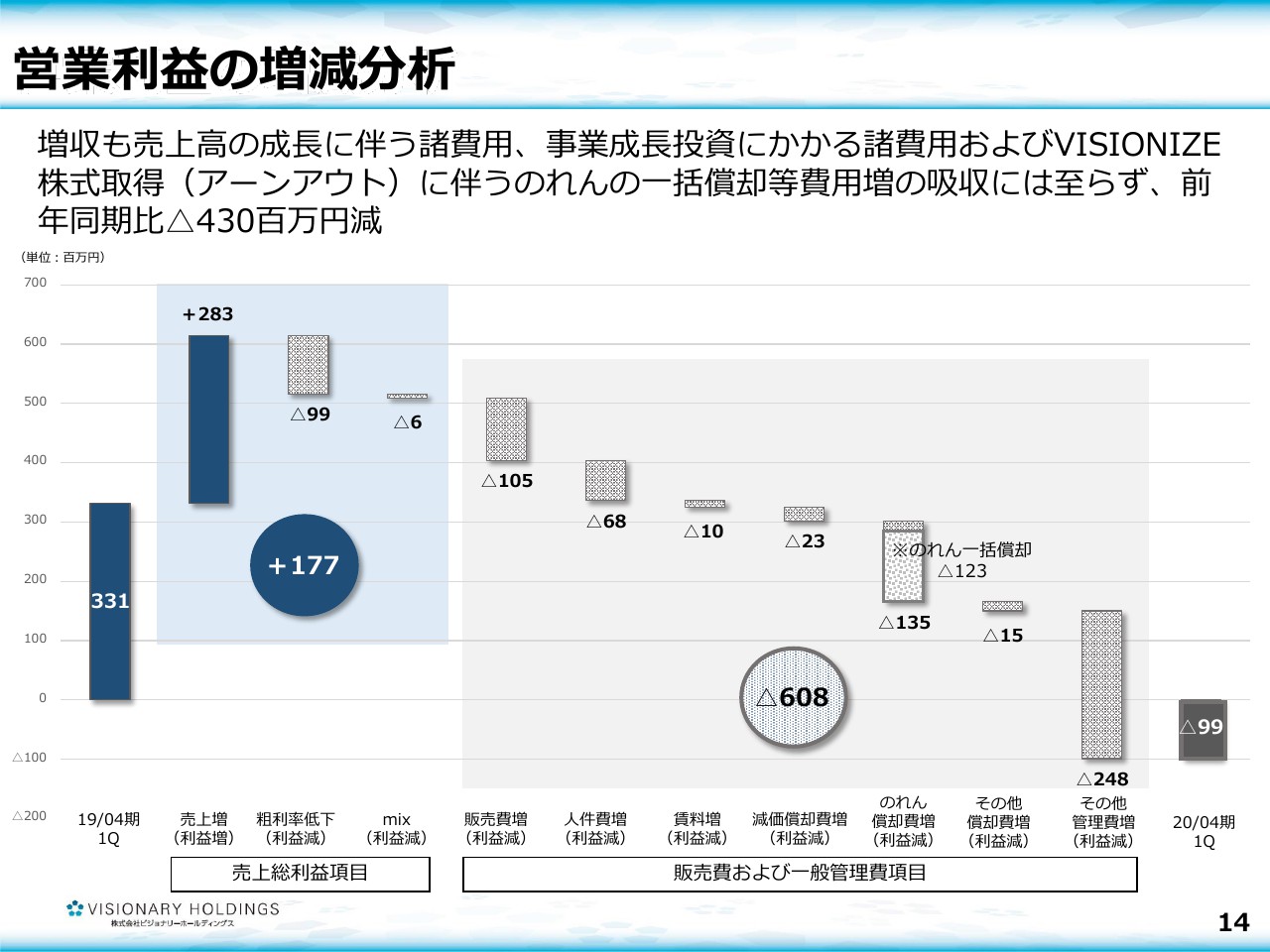

営業利益の増減分析

営業利益の増減分析です。今回、一番前回と違うのは、一括償却で1億2,300万円ののれんが、ぼんと乗ってきたところです。あとは、経費のそれぞれの増という部分です。

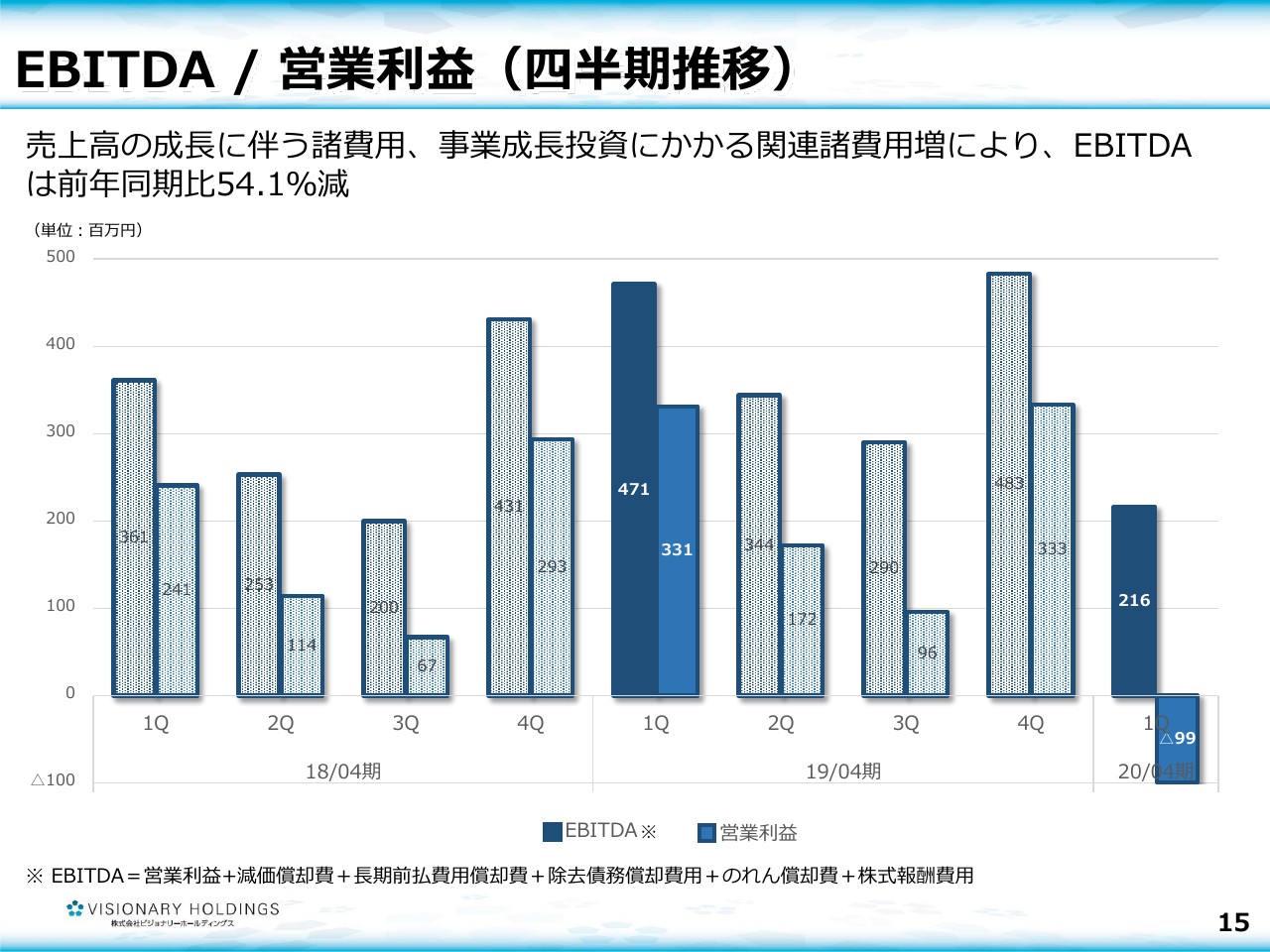

EBITDA/ 営業利益(四半期推移)

EBITDAです。今期は年間で17億円のEBITDAを目指していますが、EBITDA比較においても前年同期と比べて負けています。ただ、これは想定以上に経費がかかってしまったためと思っており、第2四半期では、またしっかり稼ぎ戻せるかなと考えています。ですので、半期もしくは通期においては、大きなEBITDAのブレはないと考えています。

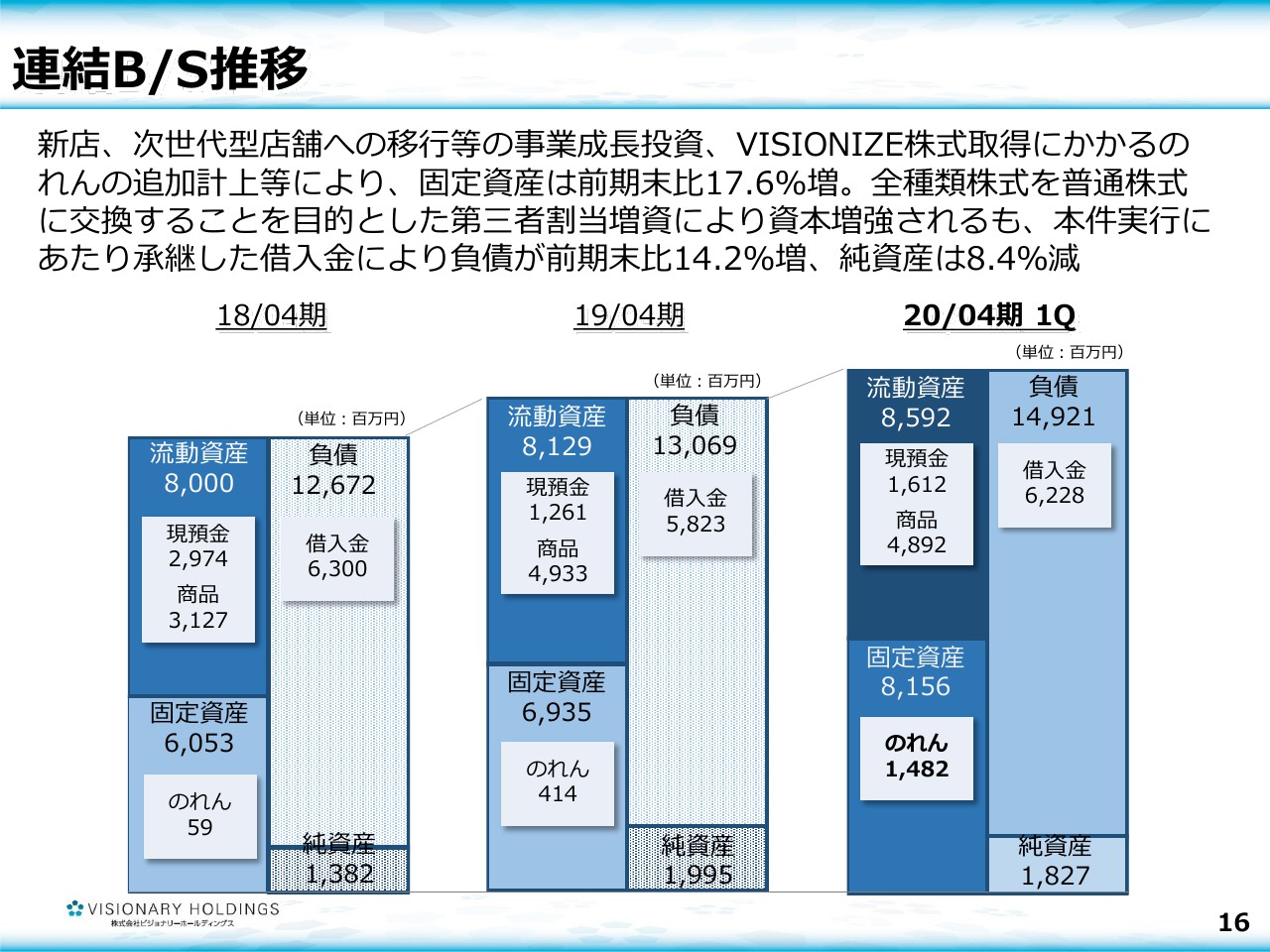

連結B/S推移

一番右が7月末現在のバランスシートで、真ん中が4月末のバランスシートです。ご覧のように、のれんが10億円と大きく増えているのが一番大きな動きです。あとは、償却に伴って借入金も多少増えているところが全体の動きです。結果として、多少ですが、自己資本比率、純資産を押し下げる結果になっています。

実は去年、戦略的に大きく在庫を増やしました。メガネのブランドフレームやコンタクトレンズを増やしたということを、第2四半期の発表の時に申し上げました。それ以後は在庫コントロールをしながら、基本的には売上を上げていくという説明をさせていただいたのですが、そのとおりに、在庫のトータルポジションに関しては微減で推移しています。

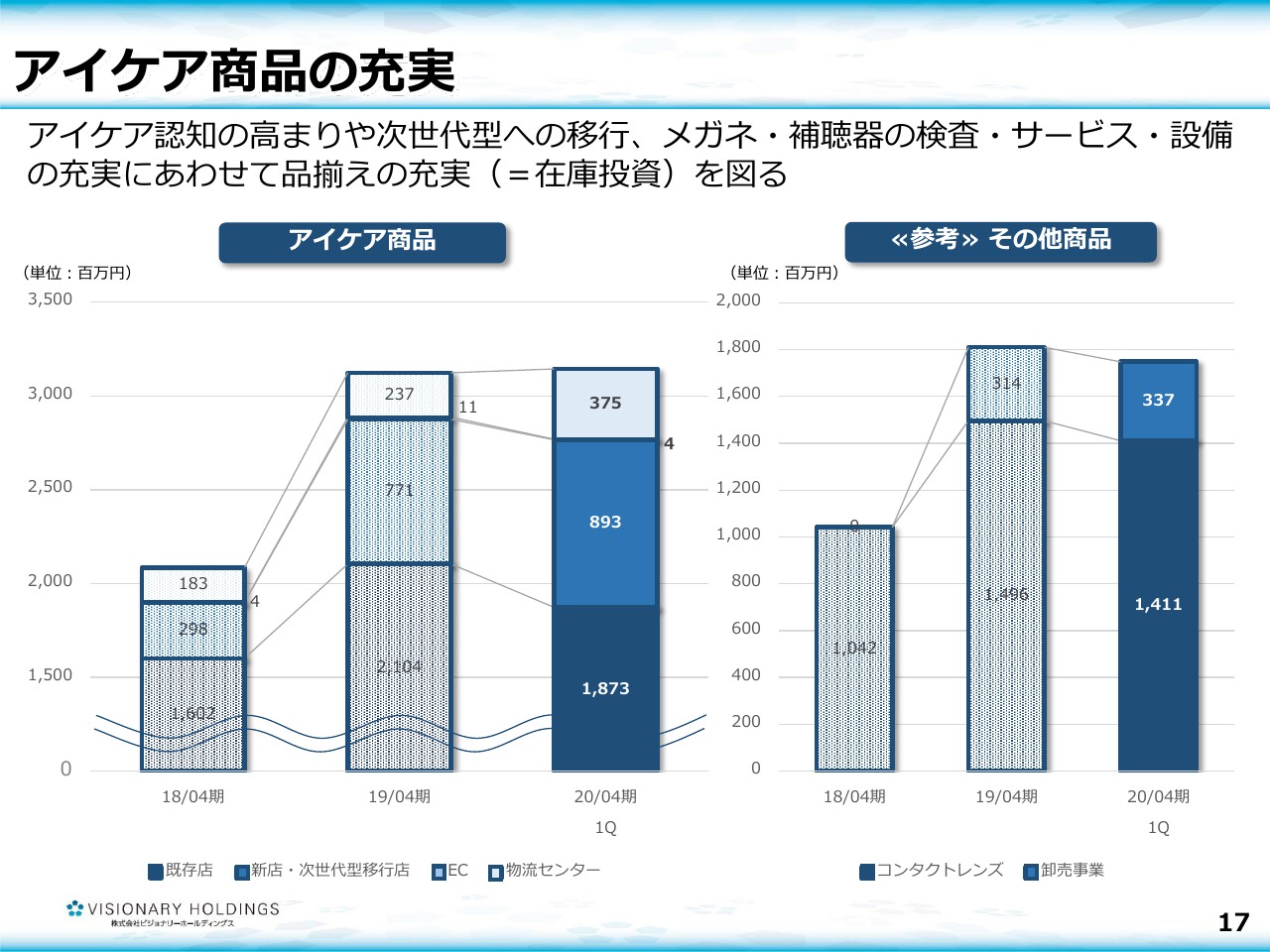

アイケア商品の充実

スライドのグラフが、どこの店舗がどんなフレームを持っているかというバランスですが、送料はほぼ一緒です。一方で、コンタクトその他卸売事業では、コンタクトのほうで少し在庫の目減りがありましたので、トータルとしては少し減っています。これは、今後も商品の商材はきちんとお客さまのニーズを満たしながらも、しっかり在庫はコントロールしていく、というメッセージになっているかと思います。

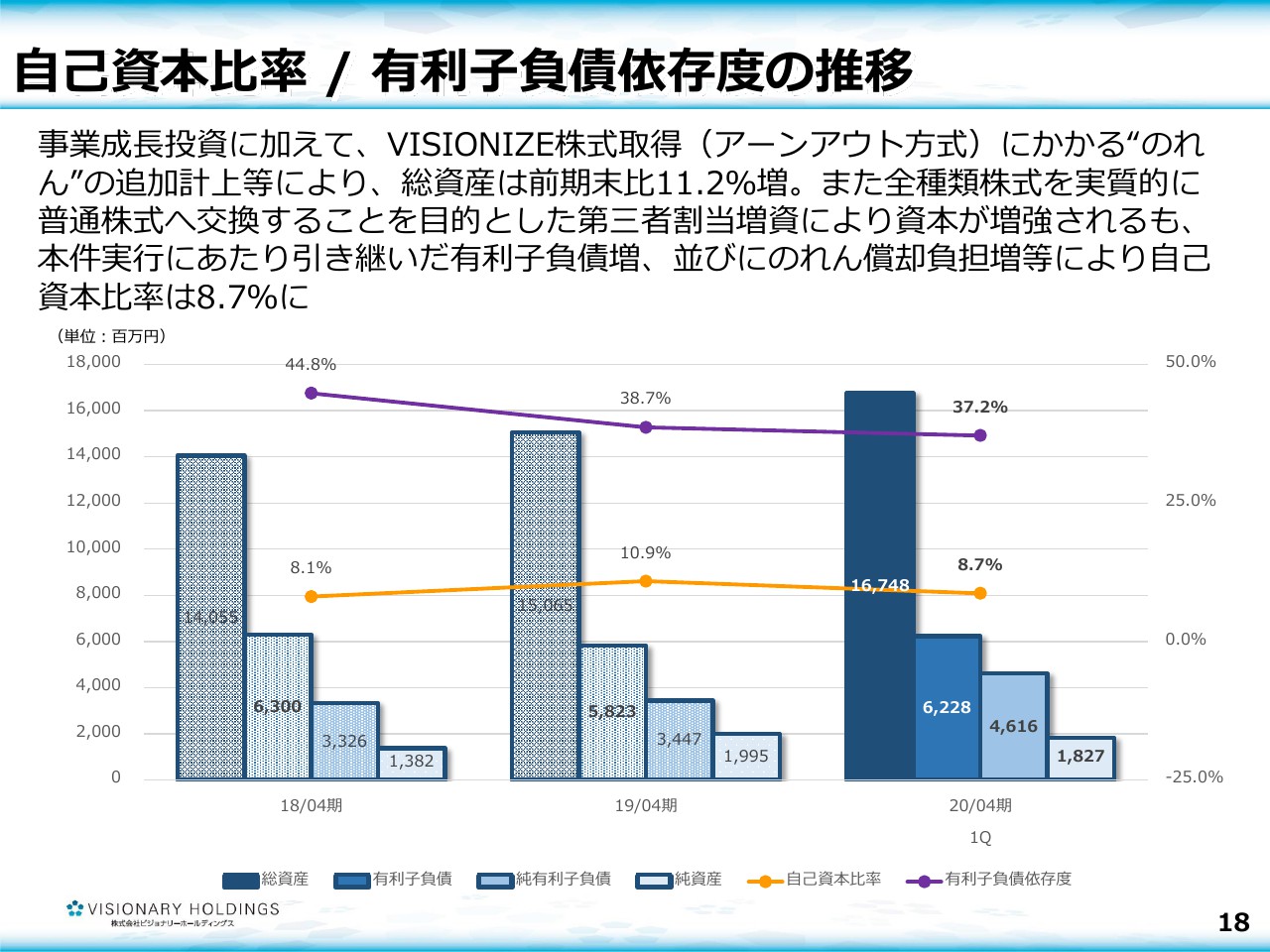

自己資本比率/有利子負債依存度の推移

先ほど申しましたように、自己資本比率は償却の関係で、第1四半期は若干落ちています。ただ、これも第2四半期、第3四半期、第4四半期とまた押し戻していくことが基本戦略としてありますので、そこらへんはしっかり増やしていきたいと考えています。

当社グループのアイケアサービス

セグメント別の概要をご報告いたします。まず小売事業です。引き続き私どもは、お客さまにアイケアサービスをしっかりと打ち出していきます。

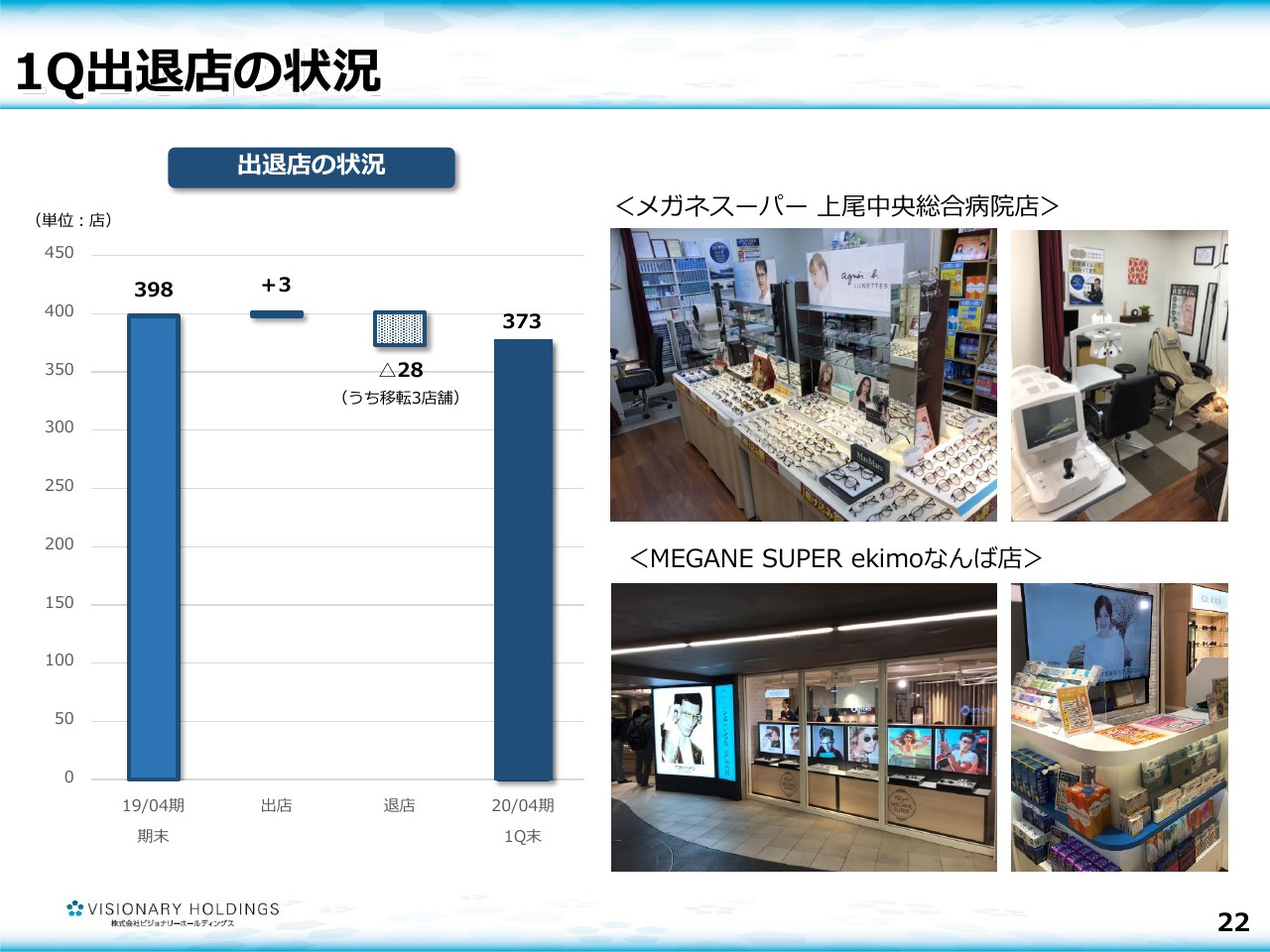

1Q出退店の状況

お店の状況です。今期は移転を除くと、25店舗を減らしています。これは先ほど申し上げた「小規模店舗を減らしていこう」という戦略です。店舗の売上が小さいと、どうしても少ない人員しか配置できないためです。もちろん、例えば「月250万円の店舗を1人体制で維持して黒字にしろ」というのはできることなのですが。

今の我々のアイケアサービスを全部網羅したうえで、そういった店舗を実現しようとすると、どうしても接客レベルや顧客対応レベルに差が出てきてしまいます。ですので、「人員を増やして、店舗の売上が強い店舗を作ろう」と、現在は店舗の数を圧縮して、しっかりコントロールしているという状況です。

結果として人数は増えていますが、1店舗あたりの人数をしっかり増やして、顧客サービスを強くしていくということに取り組んでいます。

さらに、例えば上尾のお店などは、今までは住宅街にあったものを、上尾中央総合病院の真ん前にある調剤薬局の跡地に持っていってみたりしています。また「ekimoなんば」というなんばの地下街には、吉祥寺や渋谷で展開している「メガネスーパー」の新コンセプトのコンセプトショップを出して、ファッション軸を打ち出しながらしっかりとお客さまの支持を得ています。

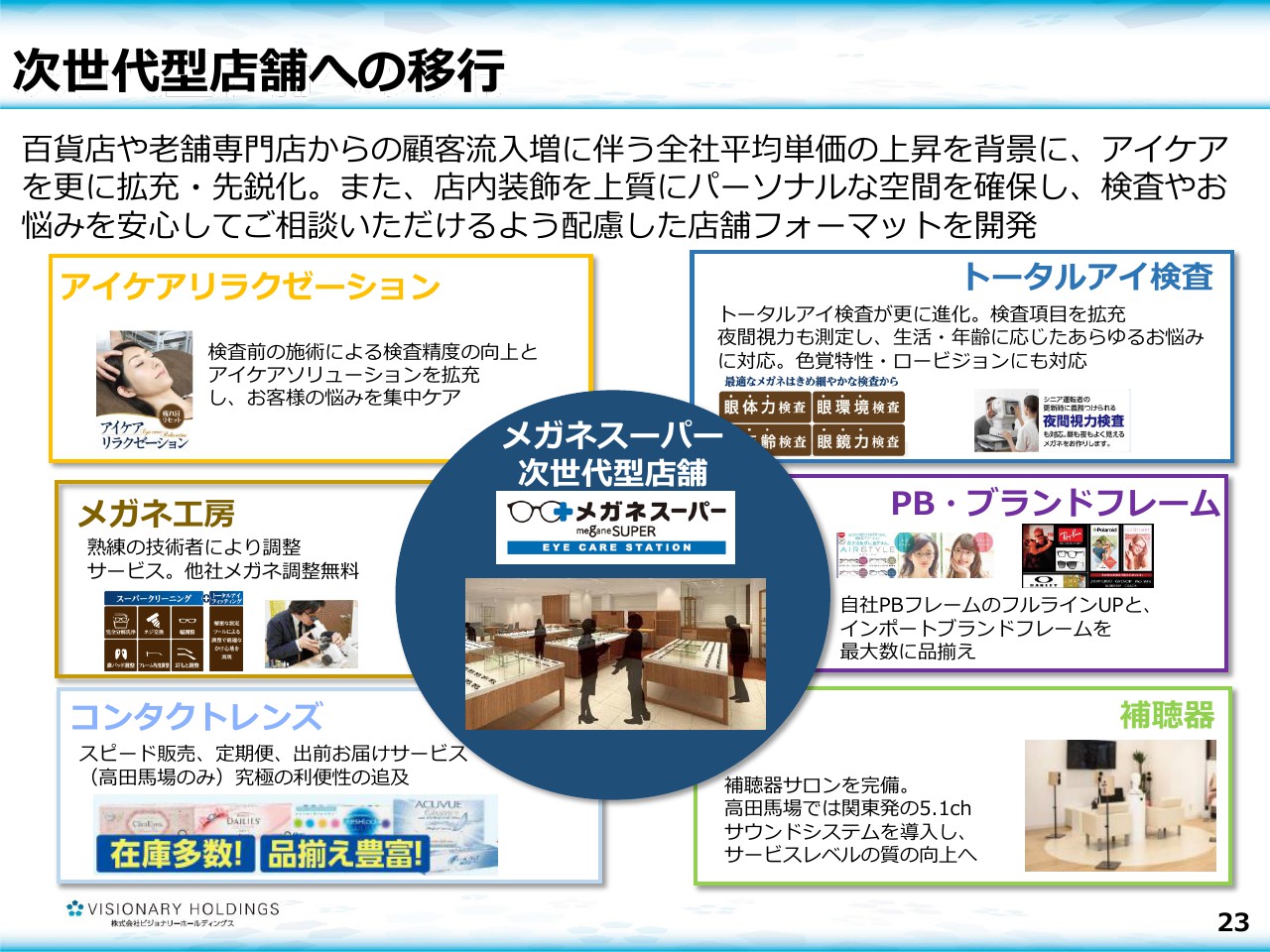

次世代型店舗への移行

次世代型店舗への移行ということで、これは強めています。前から申し上げている、アイケアリラクゼーションをはじめとした、トータルアイ検査、メガネ工房、ブランドフレーム、補聴器、コンタクトレンズというサービスを展開し、お客さまに説明することができる店舗を増やしています。これが投資の主立ったところになっています。

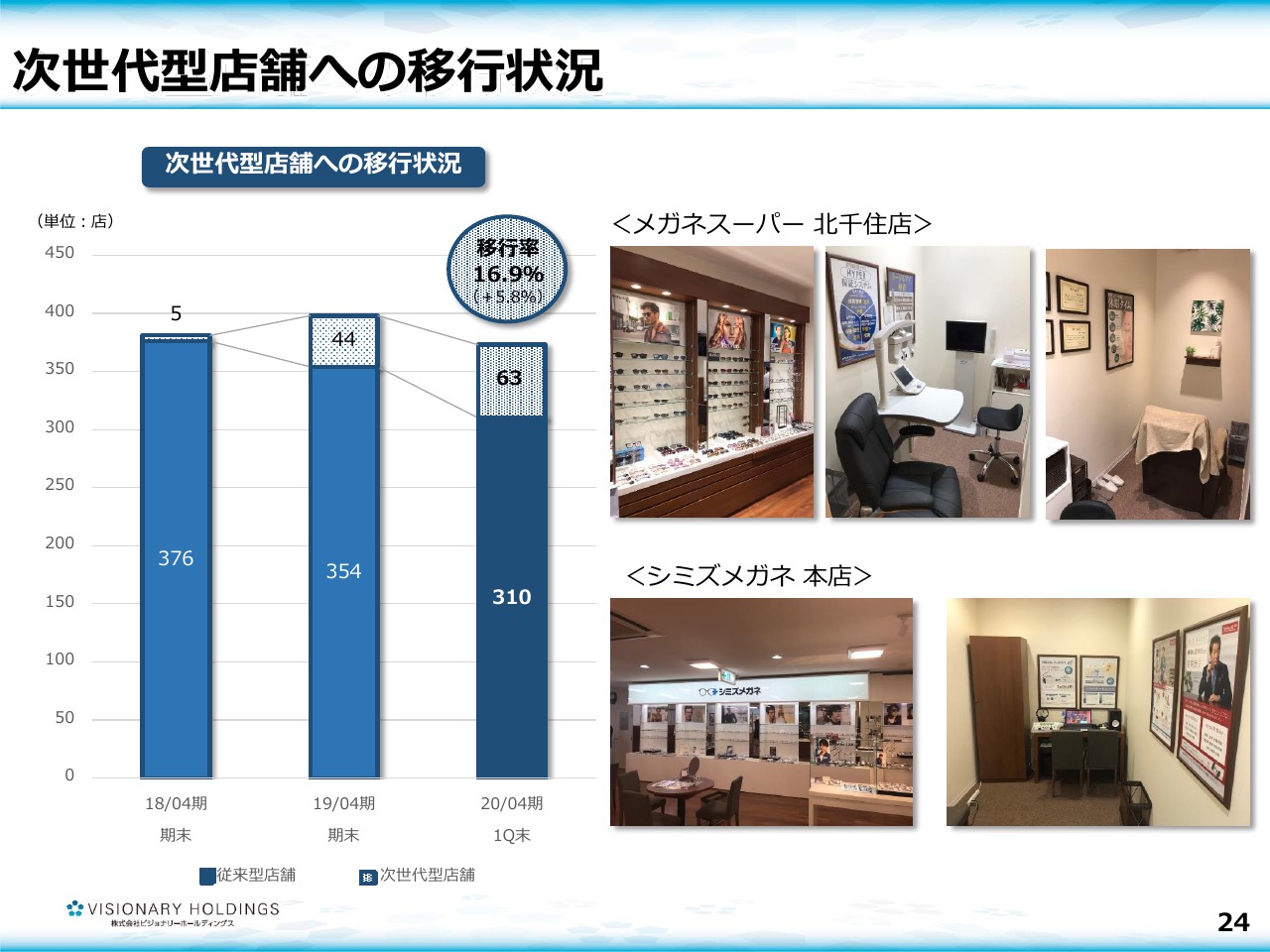

次世代型店舗への移行状況

(前年同期に)44店舗だった次世代型店舗が、第1四半期で19店舗増えて63店舗になりました。さらに、今日の時点で10店舗増えています。このような店舗をしっかり増やすことで、お客さまにサービスを提供できると考えています。

先ほども申し上げましたが、次世代型店舗は今後も、第2四半期まではしっかり作っていきます。その他のお店も、リニューアルまではいかなくても、機械を刷新する、什器を刷新する、看板を刷新するなどということに、引き続き一定の投資をしていこうと考えています。

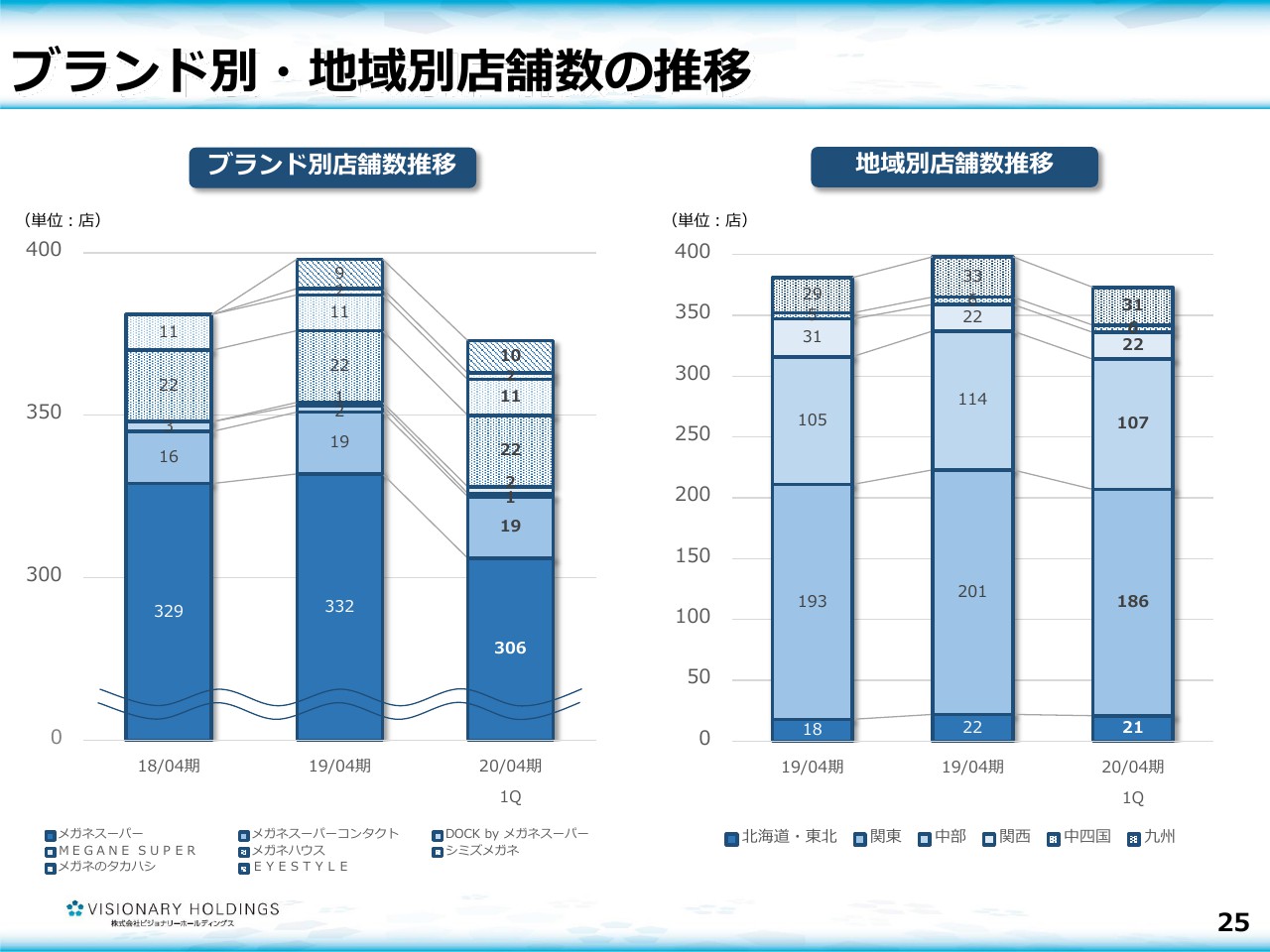

ブランド別・地域別店舗数の推移

スライドはブランド別(・地域別店舗数の推移)です。私どもには「メガネスーパー」「メガネスーパーコンタクト」「DOCK by メガネスーパー」「MEGANE SUPER」「メガネハウス」「シミズメガネ」「メガネのタカハシ」「EYESTYLE」といろんなブランドがあります。

そのブランド別のお店の数とポートフォリオを示しています。依然として、関東が圧倒的な量を占めていますが、このような推移で動いています。

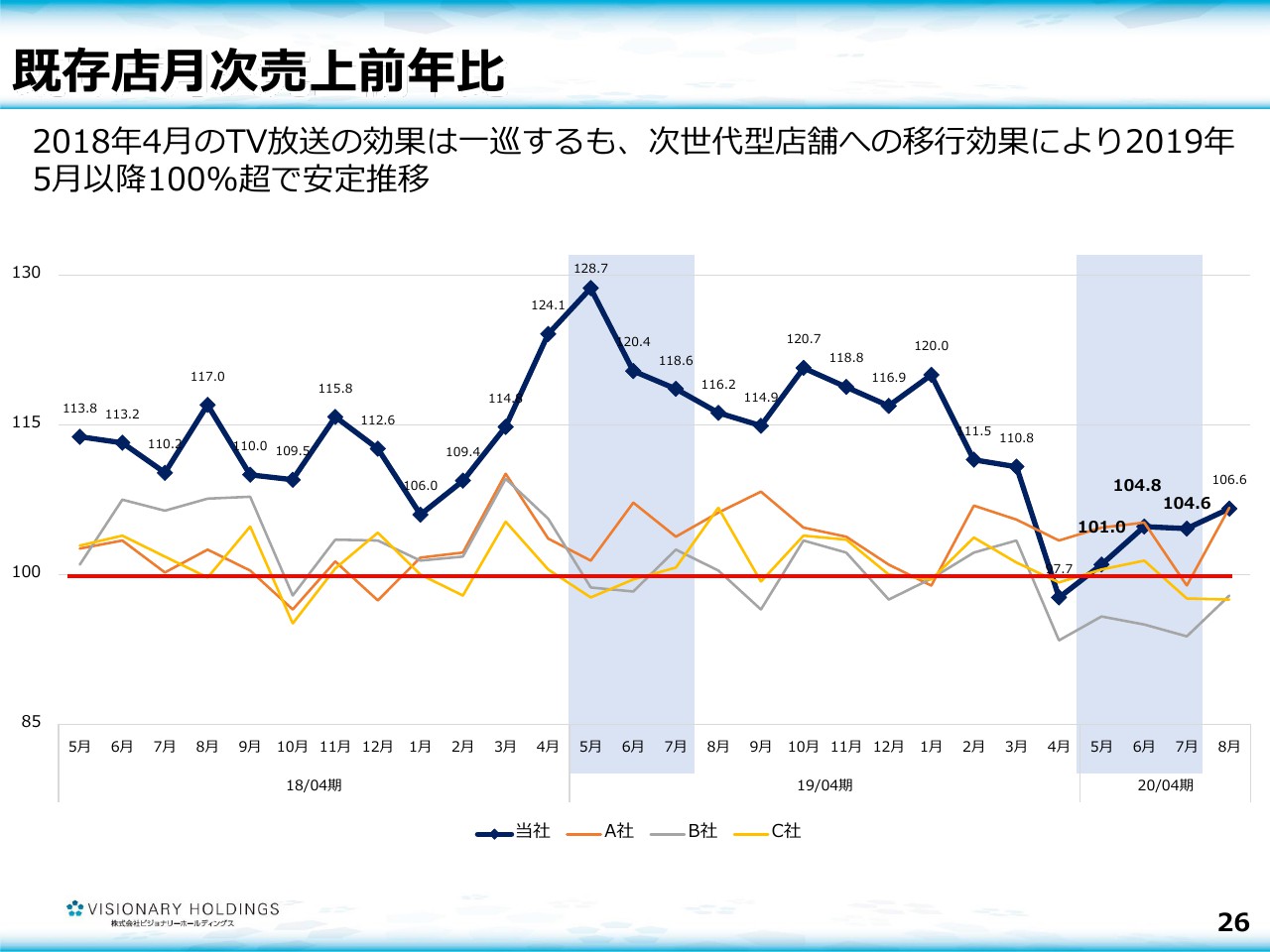

既存店月次売上前年比

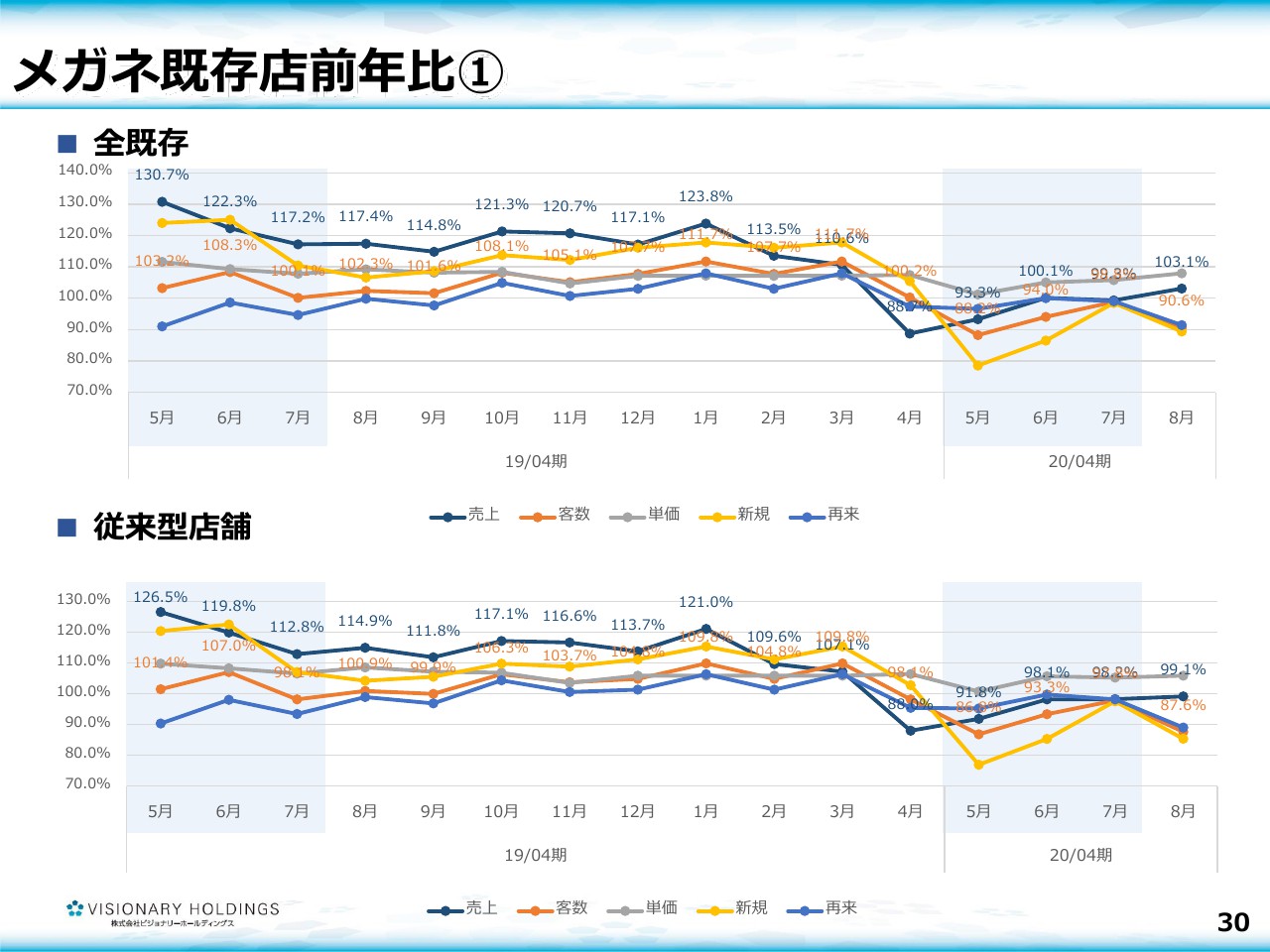

私どもが一番注視しているのは既存店対比です。前期はテレビの効果もあり、たいへん調子よく推移しています。その反動が非常に大きかった前決算の4月などは、久しぶりに100パーセントを切ってしまったのですが、5月からはもう100パーセントを超えて戻しています。

前期の5月はこの時点で128.7パーセント、6月は120.4パーセントと伸ばした月に対して、約101パーセント、104.8パーセント、104.6パーセントとまた戻してきていますので、既存店の力は決して弱まってないと考えています。

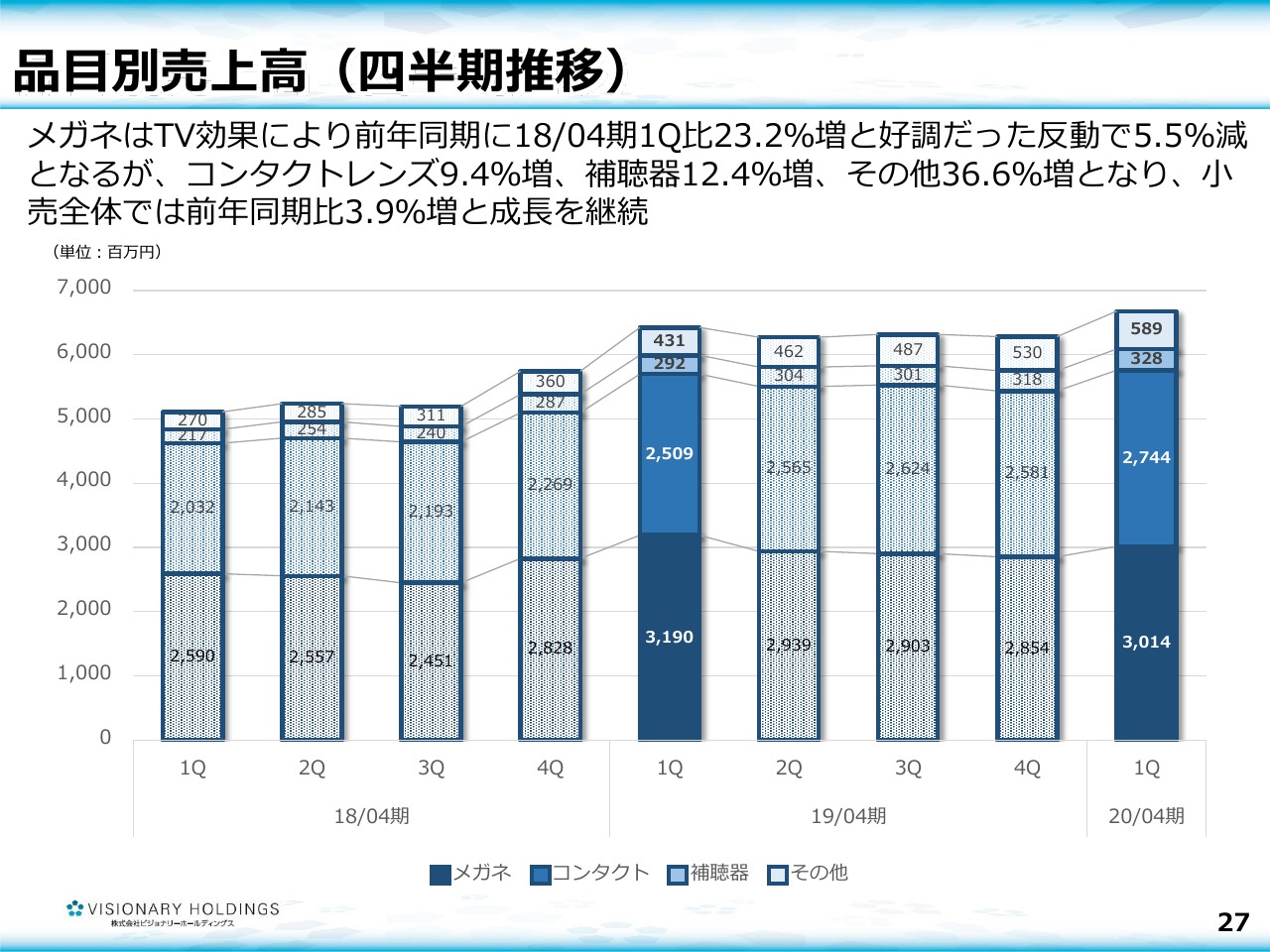

品目別売上高(四半期推移)

品目別の売上の四半期推移です。メガネが踏ん張ってはいるものの、前期の第1四半期はテレビの効果が大きかったので、多少負けています。コンタクトレンズはしっかり伸ばし、補聴器もしっかり伸ばしという状況で、全体の数字を構成しています。

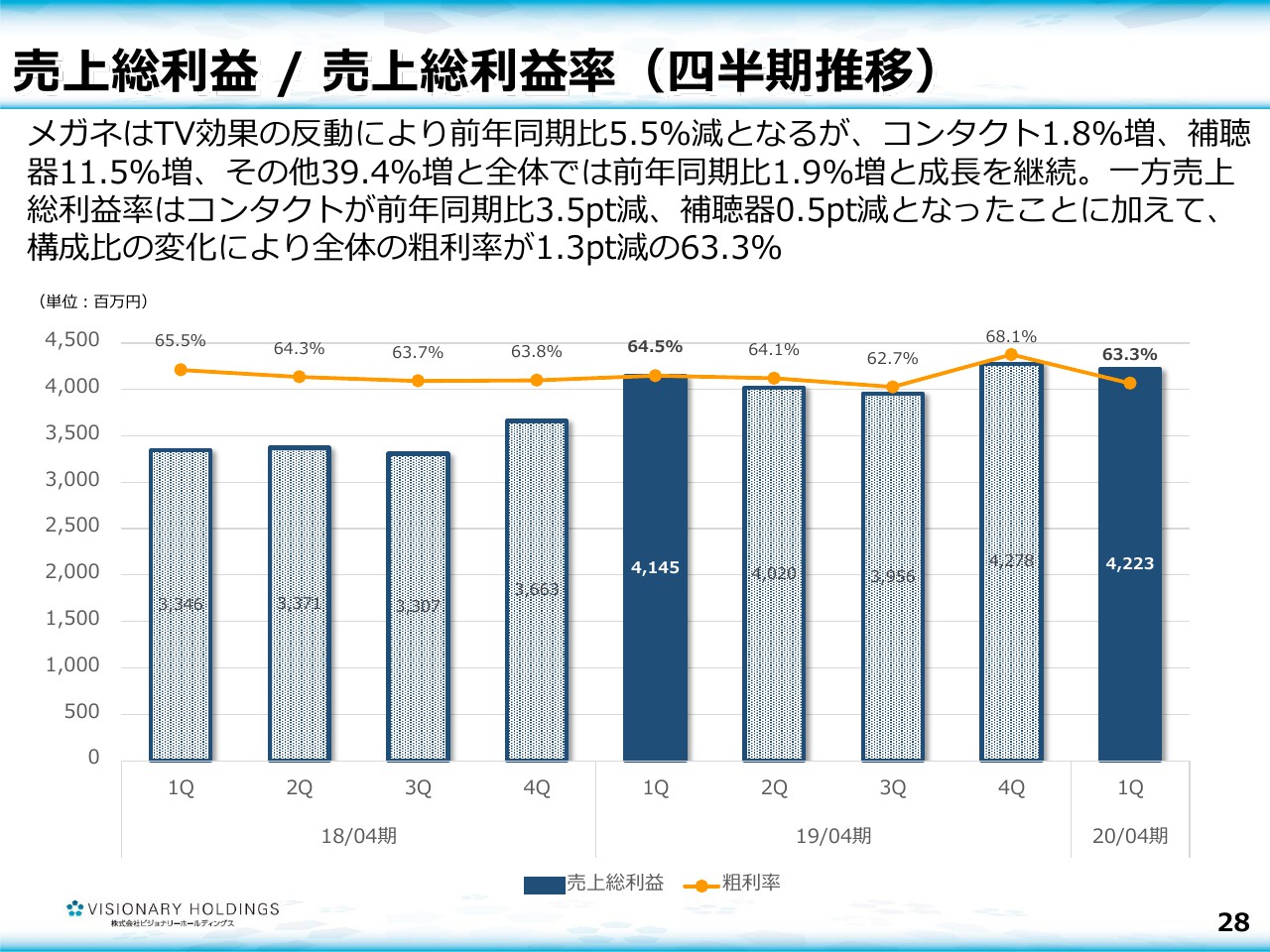

売上総利益/売上総利益率(四半期推移)

売上総利益です。メガネの比率が減ると、利益率はどうしても下がる傾向にあります。また、コンタクトレンズも定期便という、我々のいう、おうちに自動的にお送りするサービスのほうが割引率が高いので、利益率は一瞬低く見えます。

しかし、実は1回での離反率を比べると、定期便に入らないお客さまの50パーセントに対して、定期便に入ったお客さまは94パーセントがリピートされるので、年間を通した利益額、あるいは2年間で見た利益額においては、圧倒的な貢献度です。そういう意味においては、コンタクトレンズでは定期便を推奨しています。

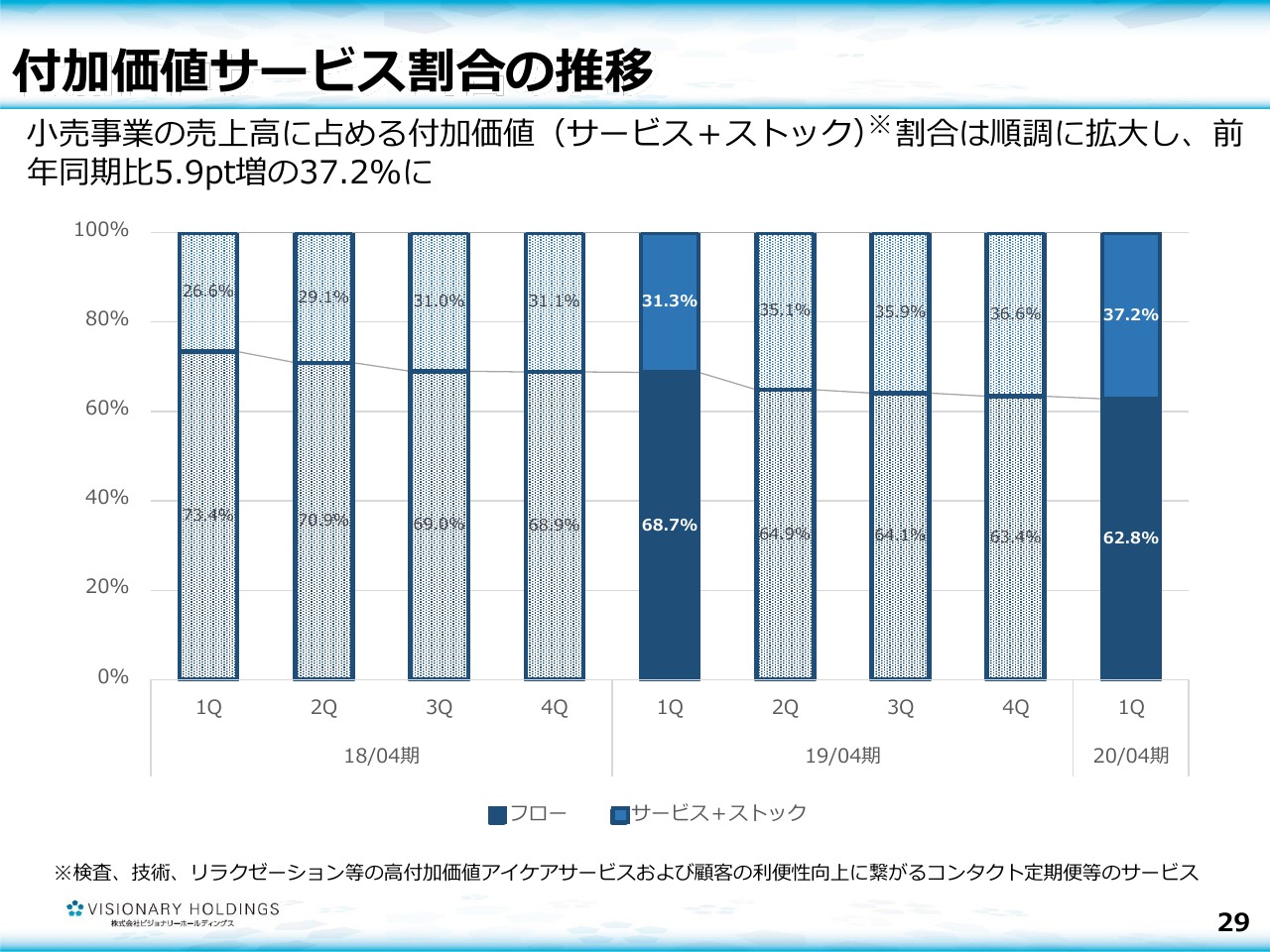

付加価値サービス割合の推移

先ほど申し上げた付加価値についてで、サービスとストックがどう推移しているかです。スライドのグラフ右側の37.2パーセントがサービスとストックで、検査料、技術料、リラクゼーション、あるいはコンタクトの定期便、サブスクリプションや「HYPER保証」というお客さまに付加価値を提供するサービスの推移です。

わかりやすく言うと「(グラフの)上の部分が増えれば増えるほど、リピートにつながってくる」というメカニズムなっています。我々としては、他社との差別化が一番できる部分だと確信していますので、全社を挙げてそこの部分を増やすようにしています。

メガネ既存店前年比①

前年比の従来型店舗と既存店舗の比較です。

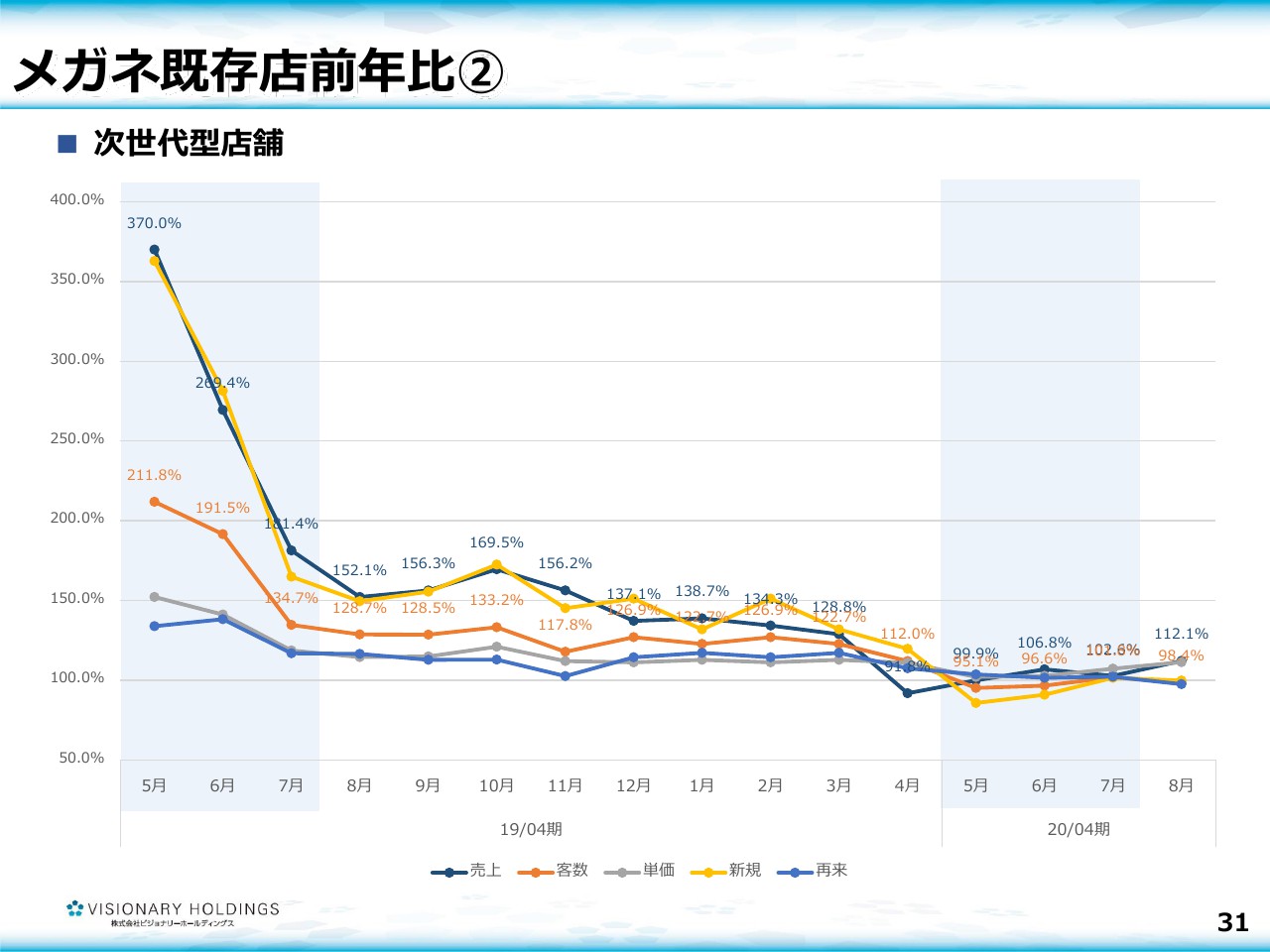

メガネ既存店前年比②

次世代型店舗でどのように推移するか。やはり、次世代型店舗のほうが数字がしっかり付いてくるというのがここで見て取れると思います。

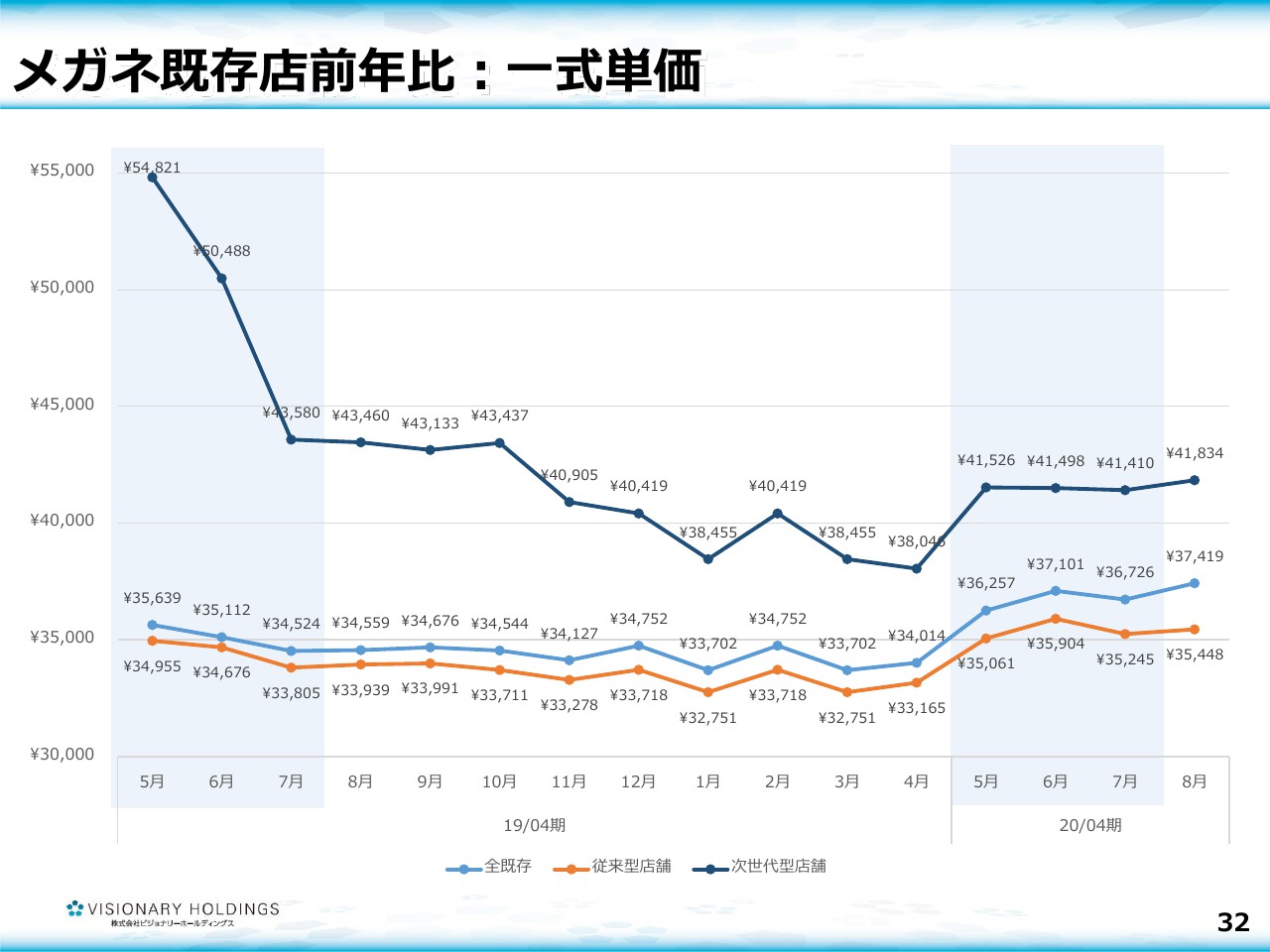

メガネ既存店前年比:一式単価

メガネ1本あたりの単価で見ると非常に顕著なのですが、全既存の平均は3万7,419円です。そに対して、従来型ですと3万5,448円で、次世代型だと4万1,834円となります。7年前は全既存の平均が2万円くらいでしたので、お店によって多少の差はありますが、確実に単価が上がってきています。そういう意味では、しっかりお客さまにご理解いただいて、付加価値のあるメガネを提供できていると考えています。

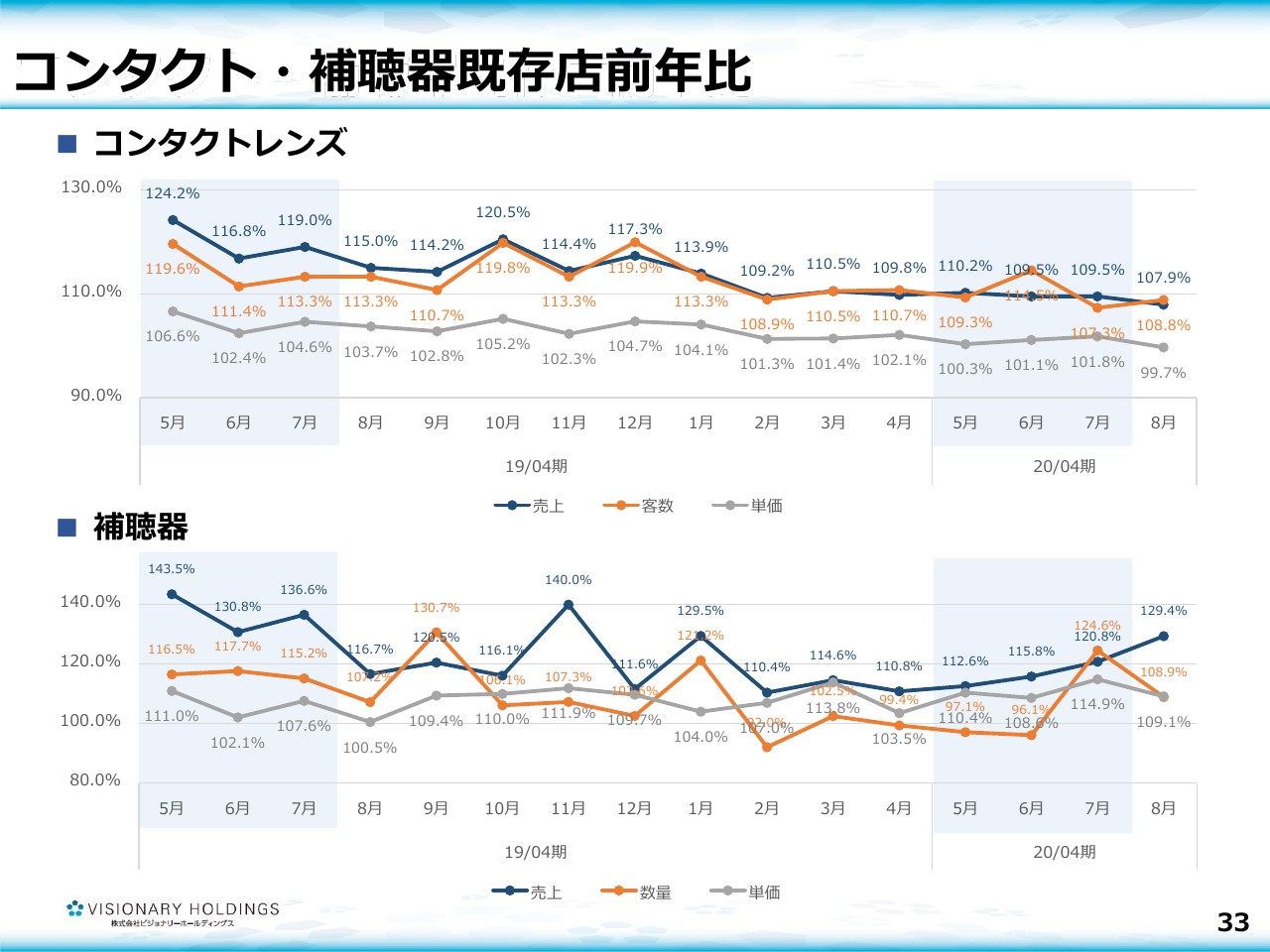

コンタクト・補聴器既存店前年比

コンタクトレンズと補聴器それぞれの既存店の前年比です。コンタクトレンズは、先ほどのメガネが入ってくると多少動きがあるのですが、しっかり売上が取れています。

補聴器についても、今は補聴器ができる人が前に比べると倍くらいに増えていますので、そういう意味でも大きなポテンシャルがあると考えています。売上も非常に順調に伸びています。ようやく「『メガネスーパー』は補聴器も扱っているんだ」という認知が定着してきたかなと理解しています。

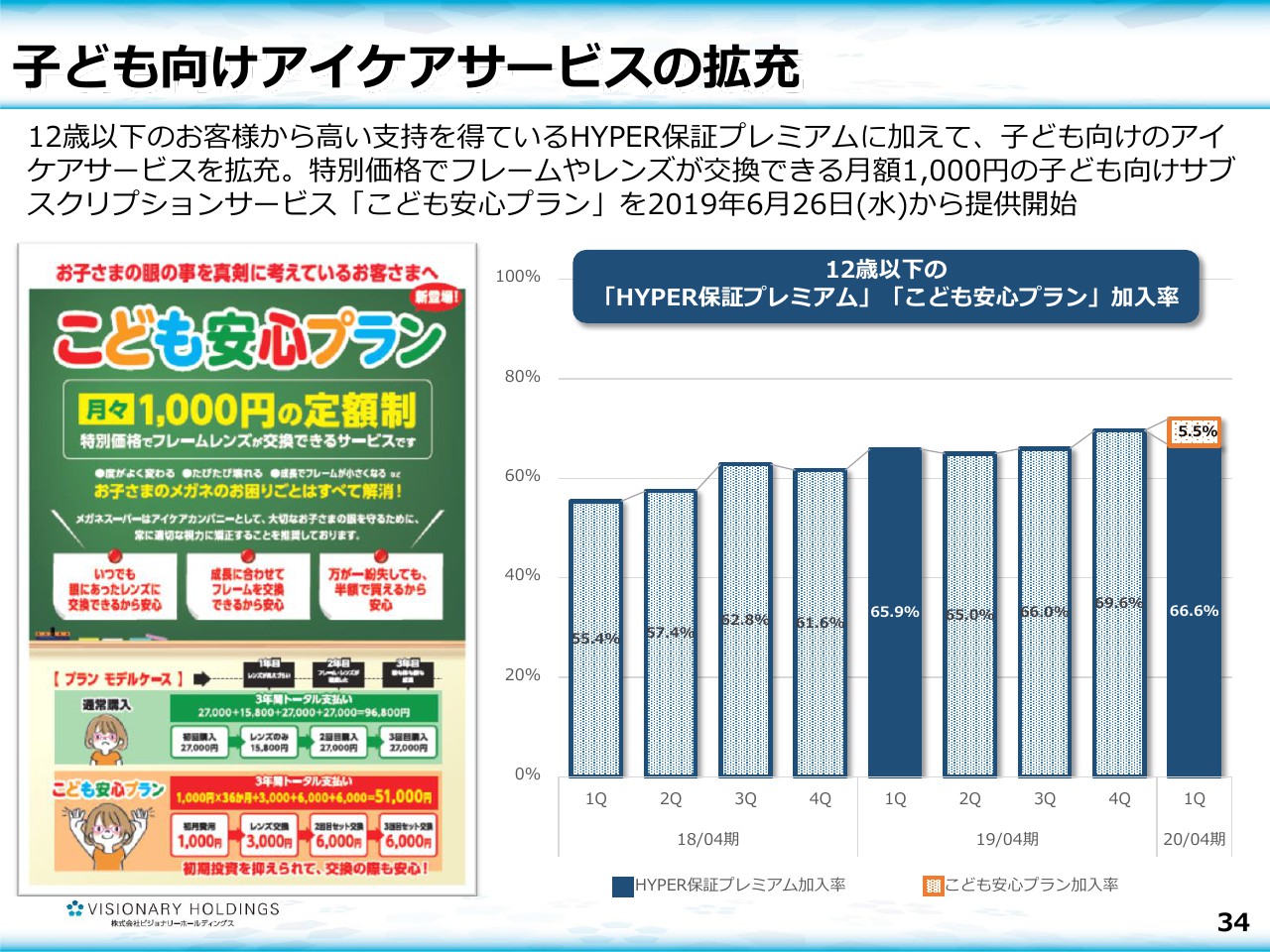

子ども向けアイケアサービスの拡充

「子ども向けのアイケアサービス」ということで、メディアにも取り上げていただいていますが、「こども安心プラン」というサブスクリプションの一種です。

もともと、我々の「HYPER保証プレミアム」という、月々300円、3年間で1万800円払っていただくことで、1回の交換で3,000円払うと3万円までのレンズやフレームが変えられるというサービスは、12歳以下のお客さんの66パーセントほどに加入していただいていました。

それに加えたサブスクリプションで、内容は少し違っています。月々1,000円払っていただくと、解約されるまでサービスを受けられるというものです。12歳以下のお客さまが加入できるシステムです。

例えばお子さんが2万4,000円のメガネを作ったら、最初に払うお金は2万4,000円ではなくて1,000円です。そこから毎月1,000円ずつ払っていただいて、例えば「なくした」「壊れた」「合わない」などといった事態が発生した場合、金額の上限はありますが、3,000円払っていただくとフレーム、または、レンズが変えられる、ということが無制限にできるようになっています。

もちろん途中で解約できます。例えば「3ヶ月で辞めたい」という場合であれば、3,000円いただいていますから、2万4,000円の残りの2万1,000円はお支払いいただきます。ただ、いつやめていただいてもけっこうです。このサービスに入っていただくということを始めています。

安さだけ(を求める)なら、本当に安いメガネを作ってしまうほうがよっぽどいいのですが、いいメガネをお子さんにしっかりと供給しようという場合には、これは非常にお得なプログラムです。

「じゃあ、『メガネスーパー』はなんでそんなことをするんだ?」とよく言われますが、我々はアイケアカンパニーである以上は、お子さまが小さなうちに、完全に成長しきる前に、正しい視環境、目環境を与えることが大事だと考えるからです。ですが、お子さんがちっちゃいご家庭は当然、支出が多いですから、なかなか子どものメガネにまでお金を割けないのが現状です。

であれば、「子どものメガネに関しては我々も一緒に協力しましょう。完全に赤にはできませんが、継続していただくことで我々のファンになっていただくというプラスがあるならば、いかがでしょうか」というのがこのメカニズムで、非常に多くのお客さまの賛同を得ています。

一般の方がいくつかの分析をされていたりするのですが、おおむね「『メガネスーパー』の『こども安心プラン』は非常にフェアである」という評判をいただいています。

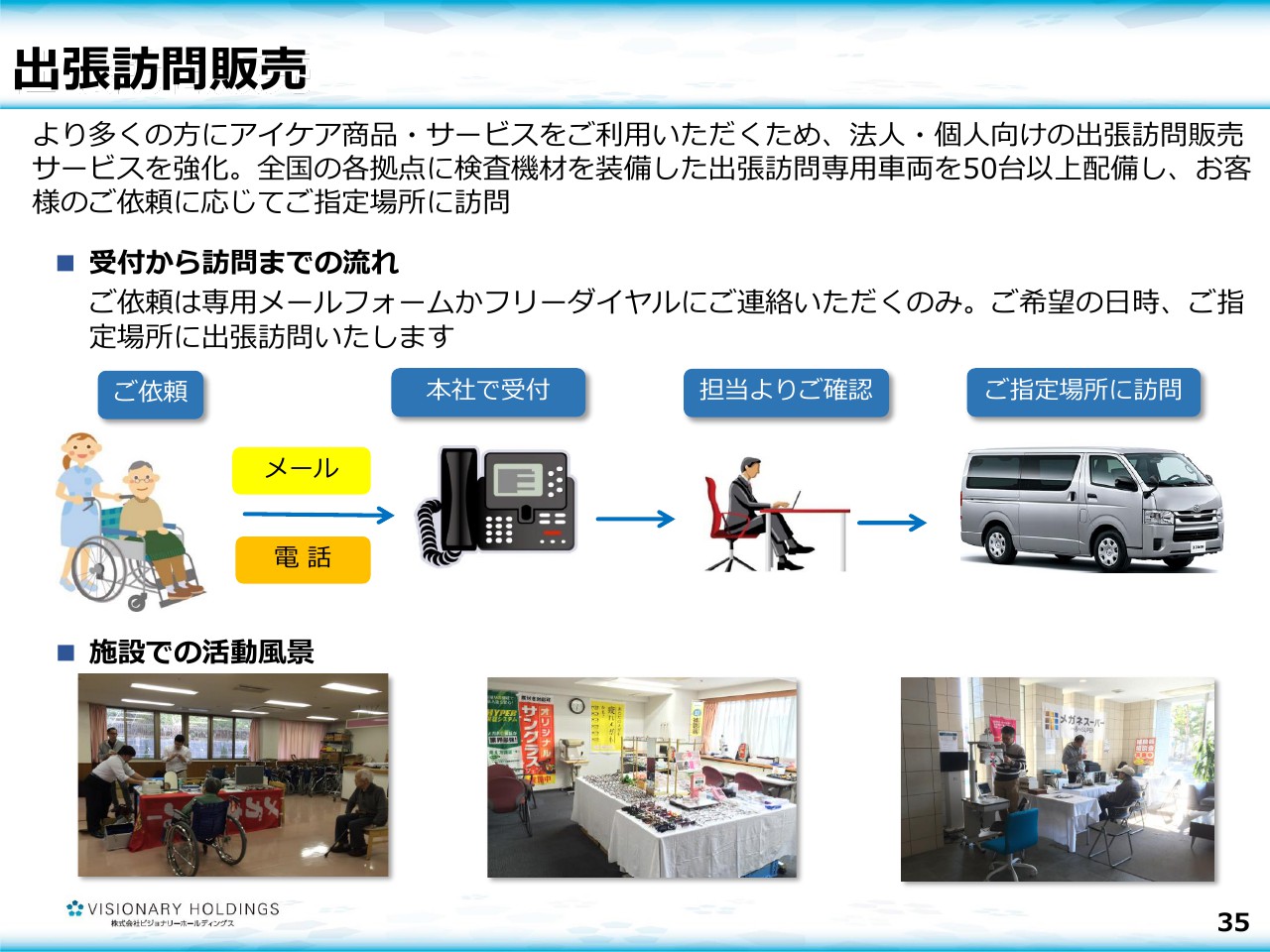

出張訪問販売

出張訪問販売も継続して実施しています。

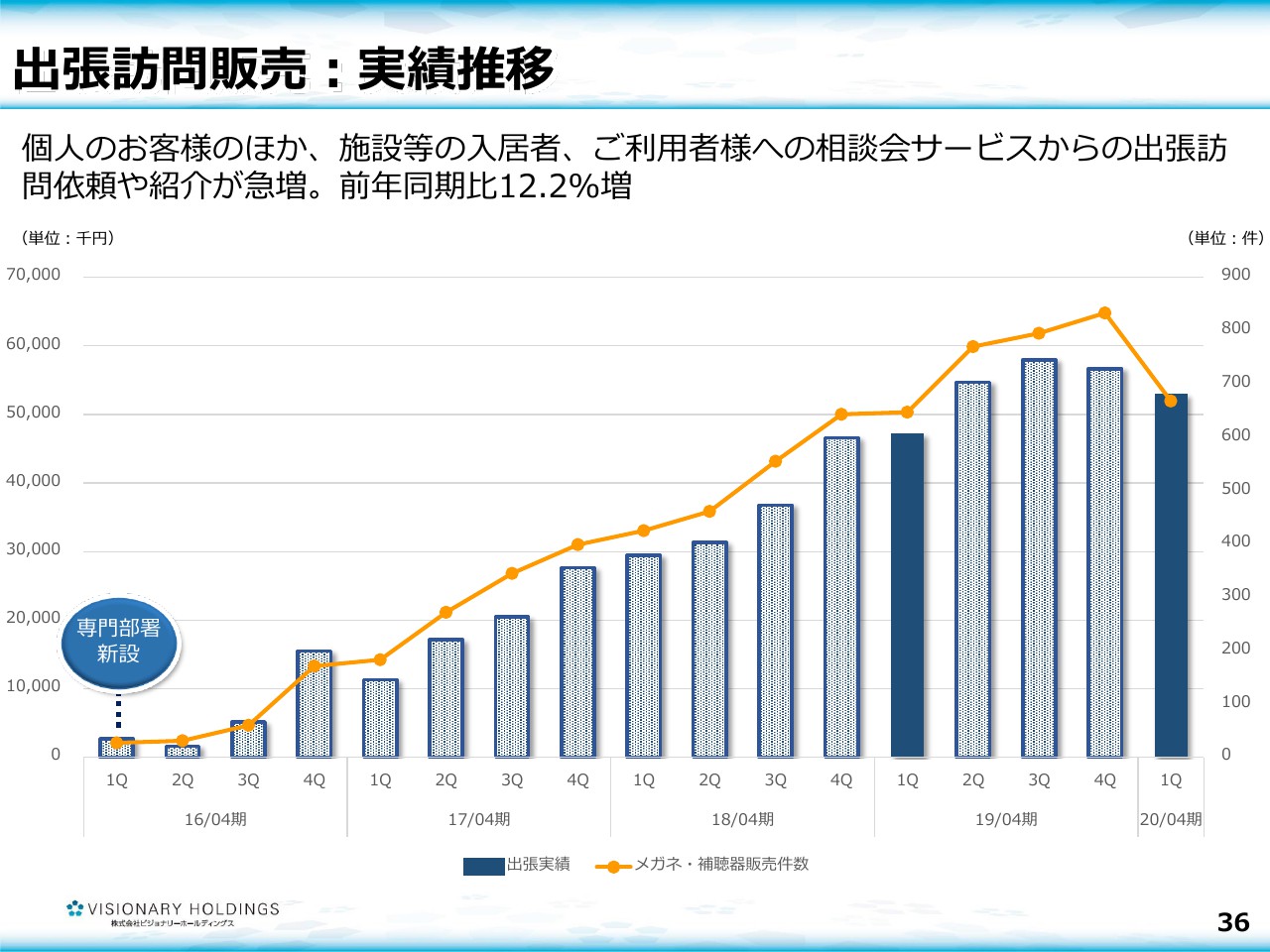

出張訪問販売:実績推移

今回、数字的には少し下がってしまいましたが、引き続き、前年の第1四半期よりは伸びていますので、ここに関しても人を張り付けて、しっかりアピールしていきたいと考えています。

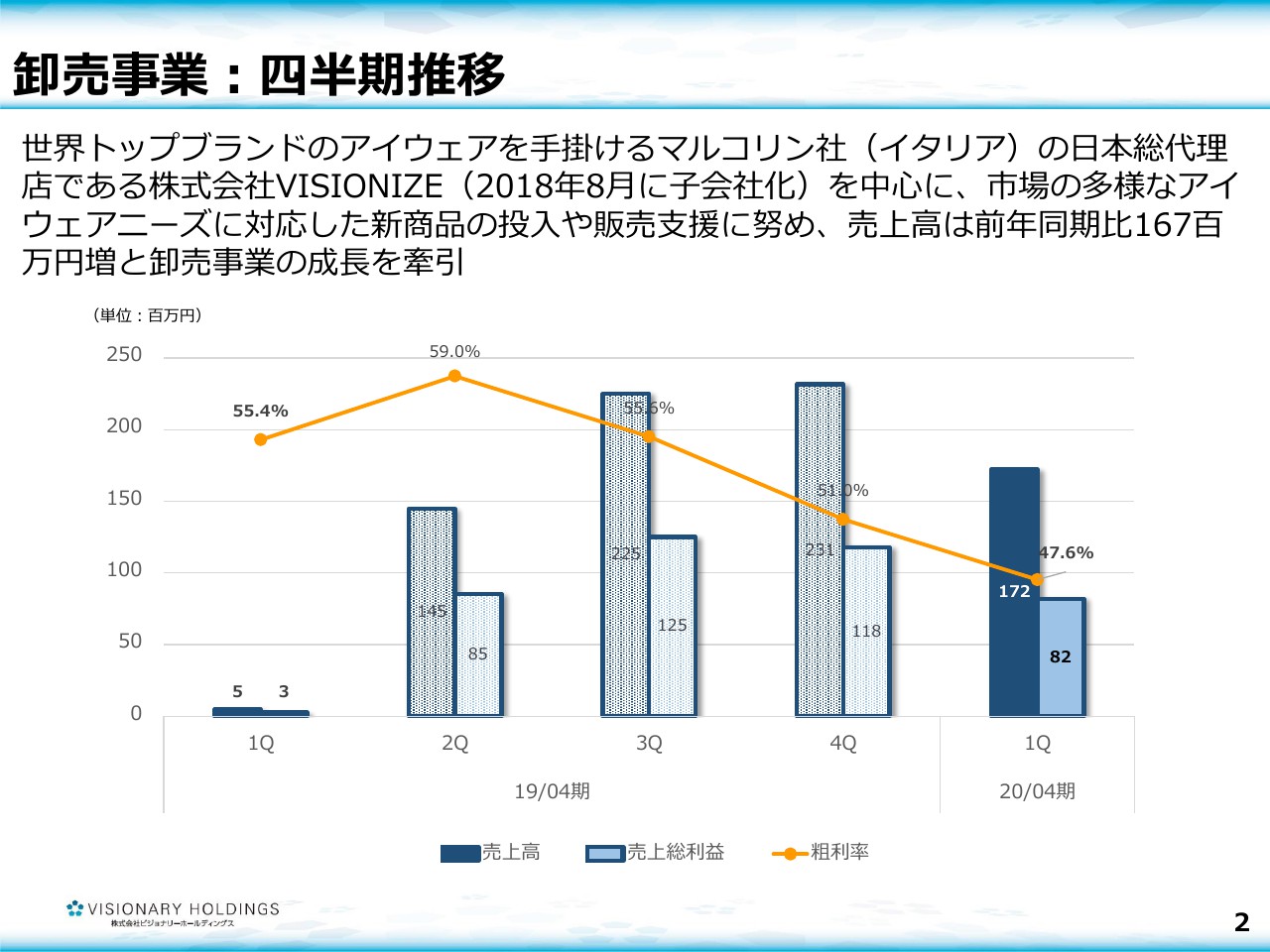

卸売事業:四半期推移

卸売事業は、現在はVISIONISEとVisionWedgeです。VisionWedgeもブランドをいくつか抱えてしっかり展開しています。四半期では、前年はまだVisionWedgeしかなかったのでグラフ左端で示したとおりですが、今回はVISIONISEの卸も入りましたので、先ほど申し上げたように、しっかりと売上・利益を稼げてきています。

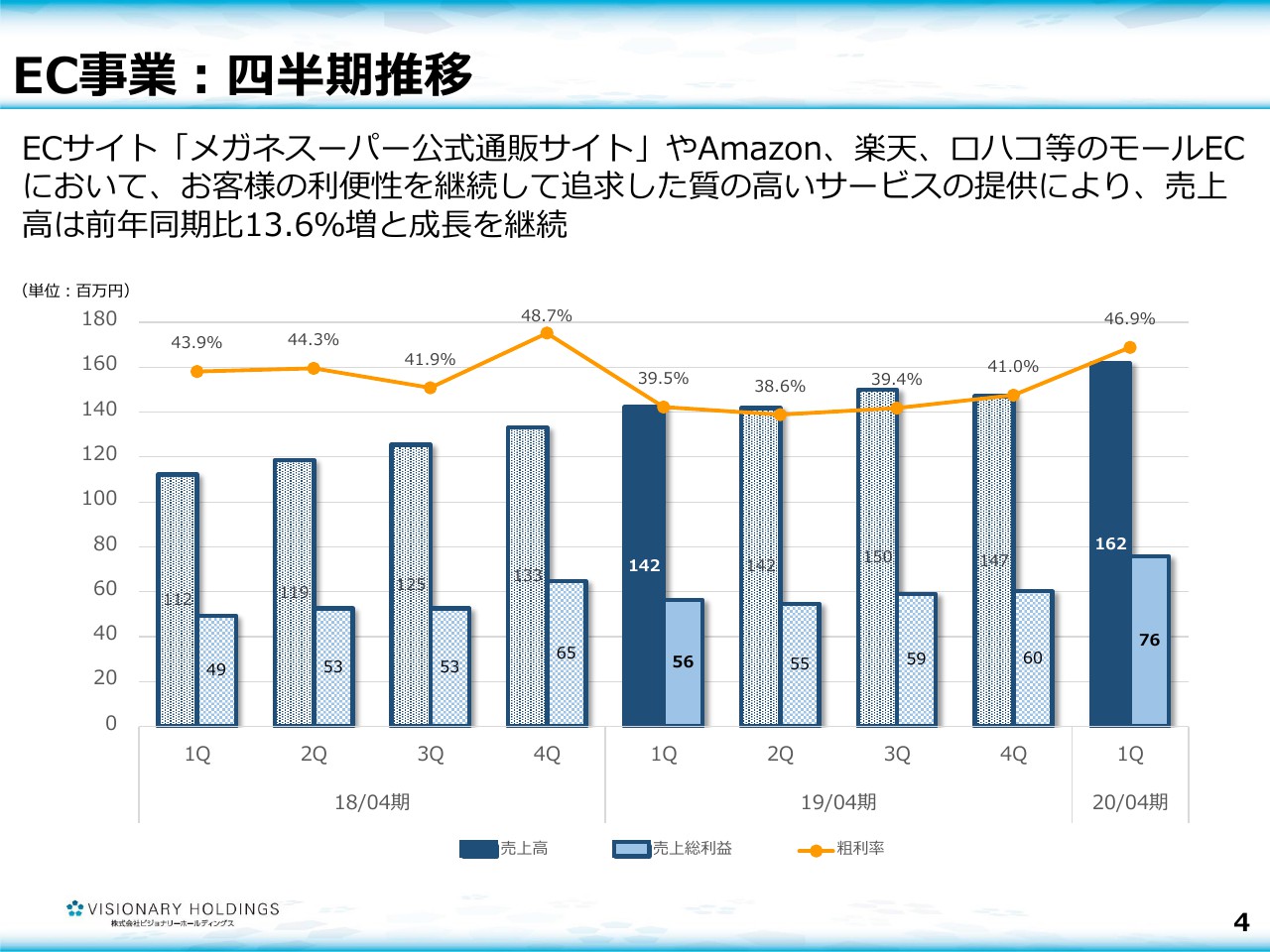

EC事業:四半期推移

EC事業は、おかげさまで堅調に売上を伸ばしています。今回は利益率も上げることができて、しっかりと成長を継続できていると考えています。

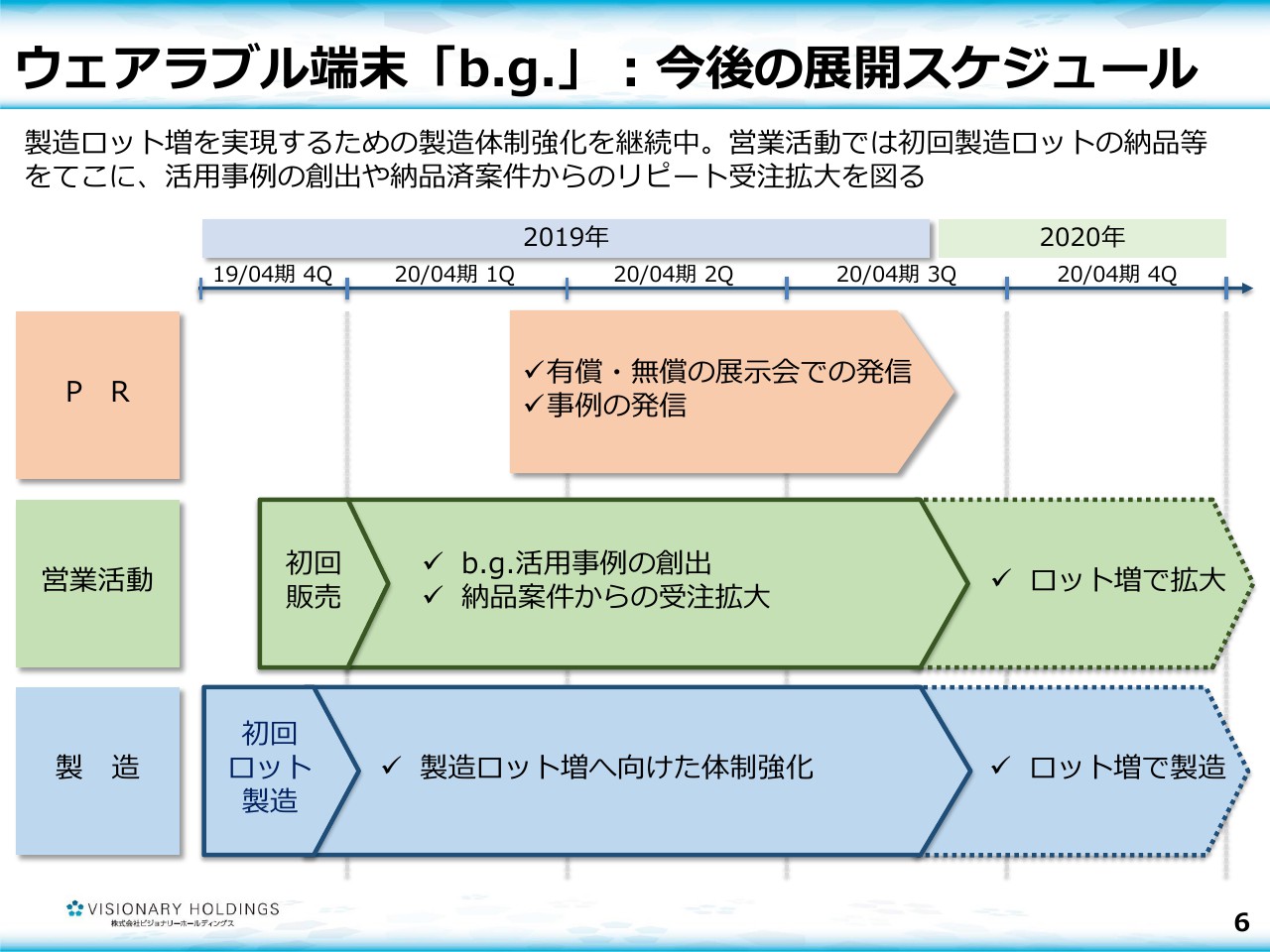

ウェアラブル端末「b.g.」:今後の展開スケジュール

その他事業で、ウェアラブル端末「b.g.」です。これに関しては、今現在、いくつかの納品を開始しています。お客さまのフィードバックを受けながら、100台級の納品を開始しています。その評判とレピュテーションに合わせていろいろなアジャストをかけて、次のロットの製作に入るという段階に来ています。

ウェアラブル端末「b.g.」:1Qの主な対外的露出

さらにはスライドにあるような対外的な露出があり、展示会のブースで使われたり、いろいろなショーで使われたりという展開をしています。こちらが私どもの簡単な、第1四半期、今までの動きになっています。

新着ログ

「小売業」のログ