参天製薬株式会社 2020年3月期第1四半期決算説明会

参天製薬、アジアで順調に売上が推移し1Qは増収増益でスタート 国内でも増収を目指す

参天製薬の基本理念・基本使命

谷内樹生氏:みなさんこんにちは。代表取締役社長兼COOの谷内です。私からハイライトにつきまして説明させていただきたいと思います。

お配りしました資料2ページ目に基本理念が書いてあります。

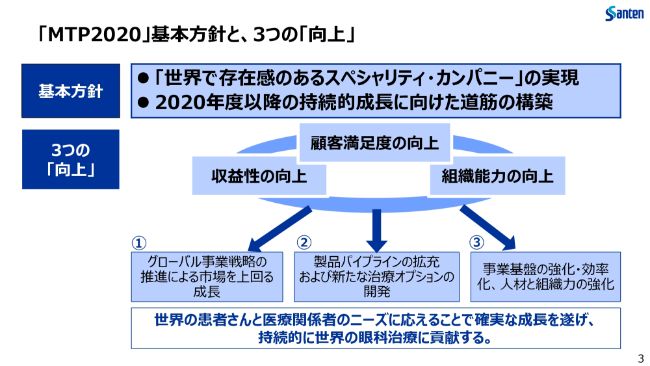

「MTP2020」基本方針と、3つの「向上」

そして、3ページ目には中期経営計画の方針が書いてあります。2019年度第1四半期が終わりましたが、(当期は)この中期経営計画「MTP2020」の2年目の位置付けとなります。

ご存知のとおり、弊社はビジョン2020という10ヶ年の長期計画を2011年から行ってきておりまして、この「MTP2020」は最後の3年間を締めくくる大事な中期計画に位置付けられています。

その2年目ということで、昨年度からさまざまな変革であったり、新製品による成長であったりに着手しており、当第1四半期は全社員が注力して前に進むことができたと考えております。

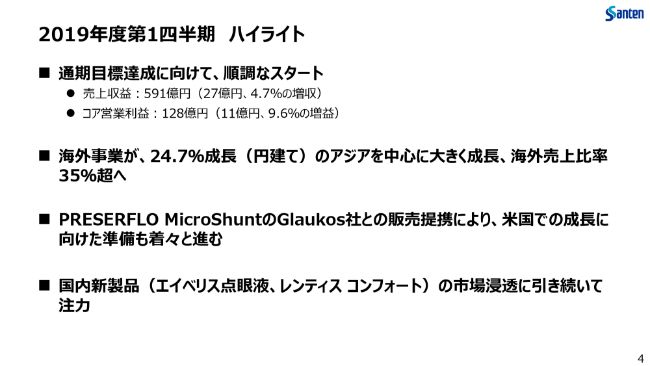

2019年度第1四半期 ハイライト

4ページ目にハイライトが書いてあります。まず財務面では、通期目標達成に向けまして、大変順調なスタートを切れたことを大変喜ばしく思っております。

売上収益は591億円となり、27億円、4.7パーセントの増収となりました。並びにコア営業利益は128億円となり、9.6パーセントの増益で、当第1四半期は順調に財務結果を出すことができたと理解しております。

また、この「MTP2020」においても、あるいはその先においても大変重要な位置付けを占めております海外事業についてです。

とくに中国を含めたアジア事業では、高い成長を継続して実現することができました。私どもとしても非常に重要だと考えております。

もちろんヨーロッパ事業についても堅調に成長しておりまして、海外売上比率は35パーセントを超える比率まで上がってきました。

こちらは、まさにビジョン2020で目指しているグローバルで存在感のある企業になるという目標に、また一歩ずつ近づいていることだと理解しています。

またその先の成長につながるMicroShuntについてです。ご案内のとおり2019年4月末にGlaukos社と販売提携をいたしまして、それ以降、5月、6月、7月にわたり、事務レベルにおいて、販売活動や製品供給等々について、さまざまな話し合いをすでに開始しております。

2020年度の販売開始に向けて現地での強固な協力体制を構築している状況でございます。

日本国内に目を向けますと、花粉の飛散状況が早く出たことがあり、昨年度の第4四半期に大きく「アレジオン」の販売が出た分、当第1四半期については「アレジオン」が少しおとなしく、計画よりは下回った状況がございます。

その先の成長を実現すべく、「エイベリス」ならびに「レンティス コンフォート」の新製品を着実に市場の浸透活動を進めている状況で、こちらもファンダメンタルズで大きな問題はありません。

引き続き参天製薬が非常に強いマーケットで47パーセントのシェアを生かしながら、確実に事業結果を出しているというのが全体のハイライト状況です。

繰り返しになりますが、第1四半期が終わりこのような状況であるということで、非常に順調なスタートが切れたと考えています。また、この状況を第2四半期以降も繋げるべく、引き続き努力してまいりたいと思います。

私からは以上です。

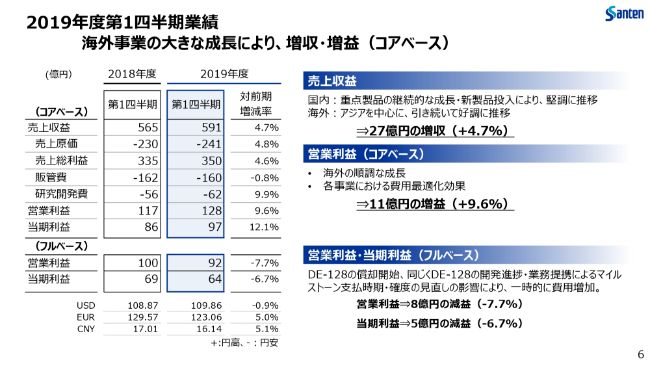

2019年度第1四半期業績 海外事業の大きな成長により、増収・増益(コアベース)

鈴木聡氏:引き続き、企画本部長鈴木よりご説明いたします。6ページです。一部、谷内の説明と重複する点はご容赦ください。左側に今期のPL、右側にポイントをお示ししております。

売上収益は591億円となりました。谷内からも説明があったように、アジアを中心とする海外事業が成長を牽引し、対前年同期で4.7パーセント増となり、27億円の増収となっております。

そのうち国内事業では、重点品であります「タプロス」「タプコム」「アレジオン」「ジクアス」「アイリーア」に加え、新製品である「エイベリス」「レンティス コンフォート」の投入により、堅調に推移しております。

コアベースの営業利益では、海外の成長に加え費用最適化の効果もあり128億円となりました。対前年同期比で9.6パーセント増となり、11億円の増益となっております。

なお、フルベースでの営業利益は92億円です。当期利益は64億円となっておりますが、こちらはPRESERFLO MicroShuntとDE-128の進展にともなう会計処理対応で費用が増加したことによるものです。

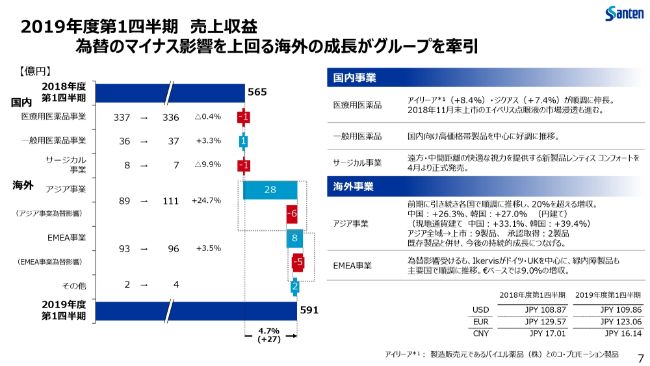

2019年度第1四半期 売上収益 為替のマイナス影響を上回る海外の成長がグループを牽引

7ページに移ります。今四半期における事業別売上収益の増減要因を事業別にお示ししております。

左側に国内海外別の増減グラフがありまして、上が前年同期です。下に向かって前期の565億円から今期の591億円への増減要因となります。

右側がポイントです。まず国内事業です。「アイリーア」「ジクアス」が順調に伸長し、結果として事業トータルでは対前年でプラスの実績となっております。

新製品の「エイベリス」は処方制限があり、「レンティス コンフォート」もキットの投入を控えた状況ですが、いずれも順調に普及件数、アカウントを増やしております。

海外に関しましては、アジア・EMEAの両事業ともプラス成長となっておりますが、とくにアジアに関しては主要国で20パーセントを超える成長となっていて、うちアジアの8割を占める中国・韓国は、いずれも現地通貨ベースで30パーセントを超える高い成長率を維持しております。

この結果、海外トータルでは為替影響を受け、ネットでは25億円の増収となっておりますが、為替影響を除くと約36億円の増収で着地となっております。

2019年度第1四半期 コア営業利益 海外の順調な成長と、グループ全体での費用最適化により、約10%の増益

8ページに移ります。前のページと同様、コア営業利益の推移について左に117億円から128億円のプラス成長となる事業別の増減グラフ、右側にポイントをお示ししております。

国内ではプロダクトミクスによる原価率上昇などがございますが、最適費用投入の推進により、その影響を緩和しております。

海外では、まず売上の大幅伸長がございまして、当然それによる利益の伸びがあります。これに加えまして、最適費用投入ということで、投資効率を高めることで利益を創出しており、為替影響を十分に吸収して大きく成長に貢献している状況になっております。

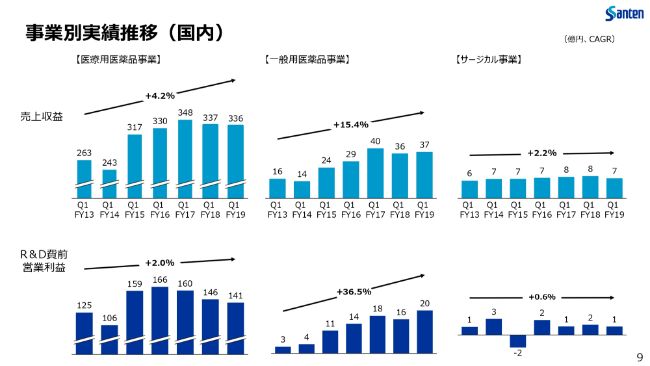

事業別実績推移(国内)

ここからは各事業の2013年度から2019年度にかけての第1四半期の売上収益および研究開発費控除前の営業利益推移をお示ししております。

まず、9ページでは国内について説明します。年度ごとに若干のバラつきがありますが、全体を通しては売上・利益とも成長基調を維持しています。

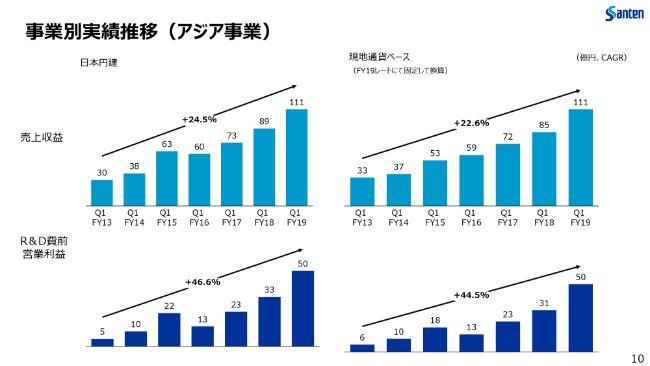

事業別実績推移(アジア事業)

次の10ページはアジア事業です。2桁のCAGR(平均成長率)を維持しており、当四半期でもその傾向は着実に達成しております。

ご参考までに、アジア全体では直近の中国を含む対前年同期の市場全体の伸び率がだいたい12パーセント増というデータがありますが、参天製薬の成長はこれを大きく上回っています。

(市場平均を)倍以上に上回っているということで、市場シェアも着実に高まってきていることが確認できております。

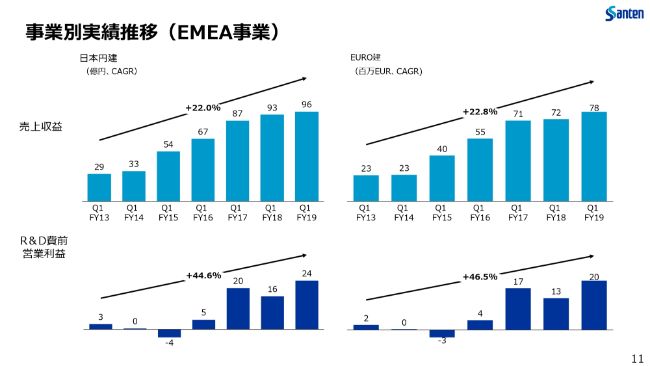

事業別実績推移(EMEA事業)

11ページです。欧州に関しましては、承認や薬価という観点で非常に強いアゲインストの風が吹いています。

最新の知見や医療インフラ、データ創出などにより、広義に捉えると、ファーマクラスターとしては非常に重要かつ魅力的で、参天に関してはその良い面においてしっかりと利益を創出しつつ、プレゼンス構築も果たしている状況でございます。

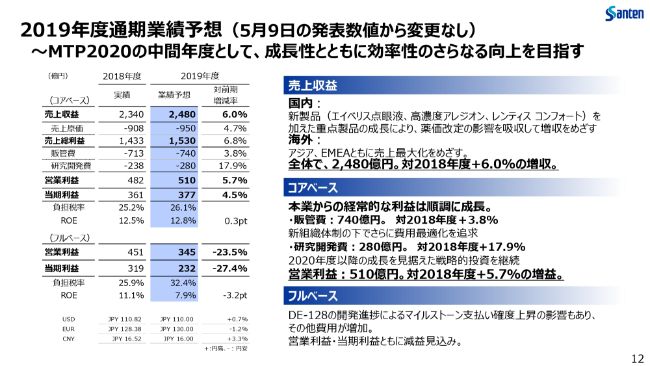

2019年度通期業績予想(5月9日の発表数値から変更なし) ~MTP2020の中間年度として、成長性とともに効率性のさらなる向上を目指す

12ページは2019年度の見通しです。現時点では5月の発表のとおりです。売上収益が2,480億円、対前年で140億円のプラス、6パーセントアップとなる予定です。

営業利益はコアベースで510億円、対前年で28億円のプラス、5.7パーセントアップを予定しています。フルベースでは106億円マイナスの345億円を見込んでおります。

年度を通し、引き続き国内では新製品の浸透拡大を図るとともに重点製品の成長基調を維持してまいります。

また、先ほどもご説明しましたように、アジアでは大きな2桁成長を果たしております。この傾向を維持し、トップライン・ボトムライン双方での貢献を図り、かつEMEAでも成長を堅持し、利益貢献を果たしていきたいと考えております。

一方、費用面では、SGAについては投入効果を見極めてまいります。一方でR&Dについてはフェーズアップもあるので、そこもシェアに入れ対前年度の伸長を見込んでおります。R&Dについては、このあとナヴィードからの説明があります。

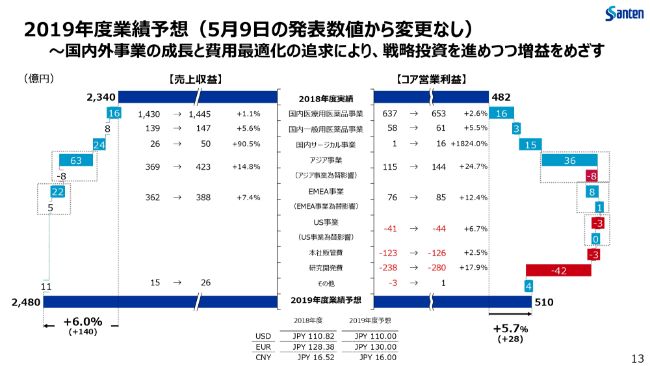

2019年度業績予想(5月9日の発表数値から変更なし) ~国内外事業の成長と費用最適化の追求により、戦略投資を進めつつ増益をめざす

13ページは、今ご説明した内容をグラフに置き換えたものです。ご参照ください。

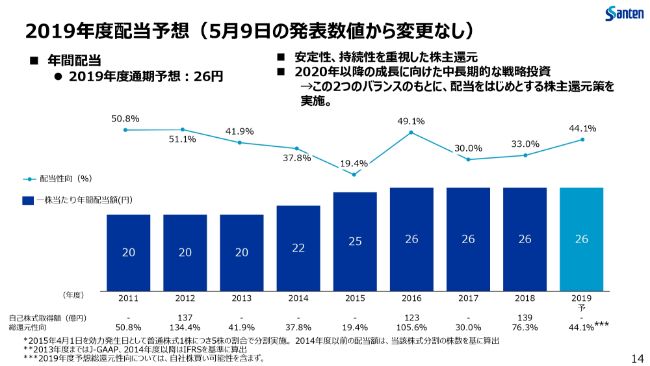

2019年度配当予想(5月9日の発表数値から変更なし)

1ページ飛んで、14ページは配当についてです。当初発表から変更はございません。年間26円になります。

安定性および持続性を重視すること、2020年以降の成長に向けた中長期的な戦略投資、以上の2つのバランスのもとに、配当をはじめとする株主還元を行っていく方針でございます。私の説明はこれで終わりにして、ナヴィードにマイクを渡したいと思います。

パイプライン/製品の開発状況①

ナヴィード・シャムズ氏:ナヴィード・シャムズです。シニア・コーポレート・オフィサー、チーフ・サイエンティフィック・オフィサーです。私からはパイプラインの状況についてご説明申し上げます。

まずDE-111です。先ほどもありましたように中国市場は参天にとって大変重要な市場です。この市場のために今後も開発を続けていきます。

この製品は現状フェーズ3、で市場によく浸透しています。計画としては2020年度上期にフェーズ3の終了を予定しています。

次にDE-117「エイベリス」です。まず米国市場につきましては現状フェーズ3です。2020年度終了を計画しています。またDE-117については地理的な拡大も行っております。主にアジアです。

DE-126ですが、現在フェーズ2です。この製品については将来的に差別化を行っていきたいと考えています。

次にDE-128「PRESERFLO MicroShunt」です。これについては現在、段階的申請が完了した後、2019年11月から12月の完了を目指して努力しているところです。

DE-130A「Catioprost」です。prostaglandin analogueの新しいフォーミュレーションですが、計画では2021年にフェーズ3の終了を目指しています。

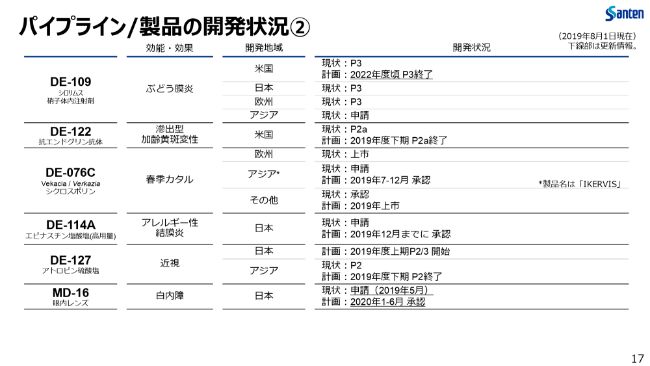

パイプライン/製品の開発状況②

DE-109「シロリムス 硝子体内注射剤」です。現在、フェーズ3を進行中です。これにつきましてはアメリカ以外のサイト、例えばイギリスなどでのサイトの開発を目指しています。

DE-122「抗エンドグリン抗体」はwet-AMDを対象としています。現状、フェーズ2aということで、計画では2019年度下期のフェーズ2aの終了を目指しています。

DE-076C「Vekacia / Verkazia」については、すでに上市している地域もあります。また今年、カレンダーイヤーにアジア各国においての承認を目指しています。

DE-114Aはアレルギー性結膜炎ですが、日本において2019年12月までに承認を目指しています。

DE-127「アトロピン」は近視への適用で、2019年度上期のフェーズ2/3開始を目指していましたが、ファースト・ペイシェント・イン(患者登録開始)が完了しました。またフェーズ2がシンガポールで現在進行中ですが、今年度中の完了を目指しています。

MD-16は白内障の適用ですが、これは2020年末までの承認を目指しており、計画どおり進んでおります。

以上です。ありがとうございました。

新着ログ

「医薬品」のログ