市光工業、上期は減収減益に ASEAN等で増益も中国の減益や国内売上減少が大きく影響

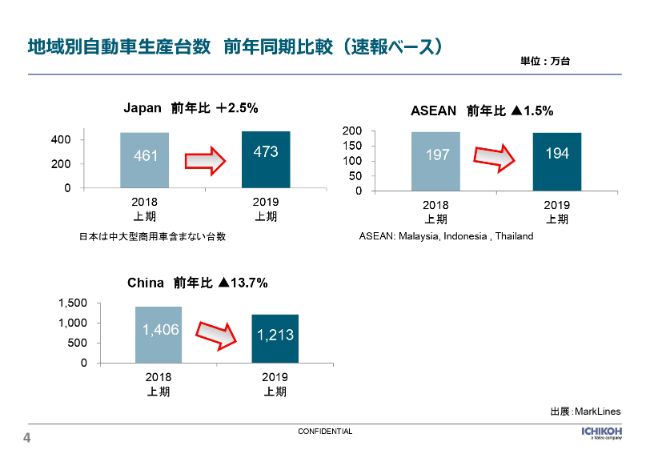

地域別自動車生産台数 前年同期比較(速報ベース)

オードバディ・アリ氏:みなさんこんにちは。2019年12月期第2四半期業績概要と、12月期の業績見とおしについてお話したいと思います。

まずは市場に関してですが、2019年12月期上期におきましては、外的要因からの影響が大きくありました。

日本に関しましては、ボリュームにおいてポジティブな動きがありました。生産台数が前年比プラス2.5パーセントという結果です。これは、トヨタとダイハツから来ているものが大きいです。

ただし、日産・三菱・スバルの3社からのボリュームは2018年よりも低くなりました。さまざまな理由がありますが、日産・三菱に関しましては、輸出の量が減ったことに大きく起因しています。また、スバルに関しては、検査問題が減少の理由でした。

次にASEANです。市場自体は2018年よりも縮小しました。こちらもさまざまな要因が関係しています。

インドネシアもマイナスとなり、2018年度上期に比べて約8パーセントのダウンでした。タイもマイナスとなり、こちらもさまざまな理由がありますが、中国への輸出が減ったことが大きな要因です。

中国に関しては、減少率が13.7パーセントと大きくなっています。こちらは米中間の貿易摩擦による影響が大きかったです。これらが背景になります。

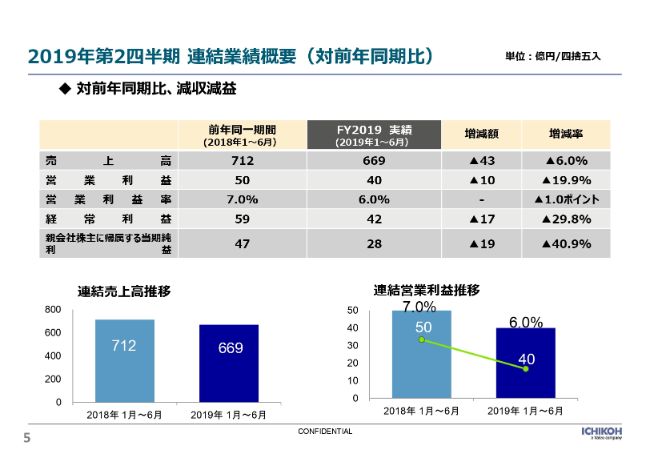

2019年第2四半期 連結業績概要(対前年同期比)

ここからは、市光工業の2019年度上期の結果を振り返っていきたいと思います。

売上は669億円です。前年同期に比べて43億円のマイナスとなりました。そして、営業利益もおのずと下がり、40億円です。前年同期マイナス10億円という対比になっています。こちらは、我々が年初に開示した予想とほぼ同じになっております。

売上は日本でマイナスとなってしまいました。これは、三菱・日産の自動車生産量の減少が理由です。しかし、トヨタとダイハツの売上がよかったため、一部は相殺されております。

また、2018年と2019年度上期におきましては、トヨタ「アルファード」「ヴェルファイア」の新規立ち上げがございました。そのため、2018年末から2019年にかけて、非常にボリュームが安定しました。

営業利益の減少につきましては、ボリュームの減少だけではなく、2018年よりもR&D費用、研究開発費が上がったことが理由として挙げられます。しかし、生産量が上がったということも述べられます。

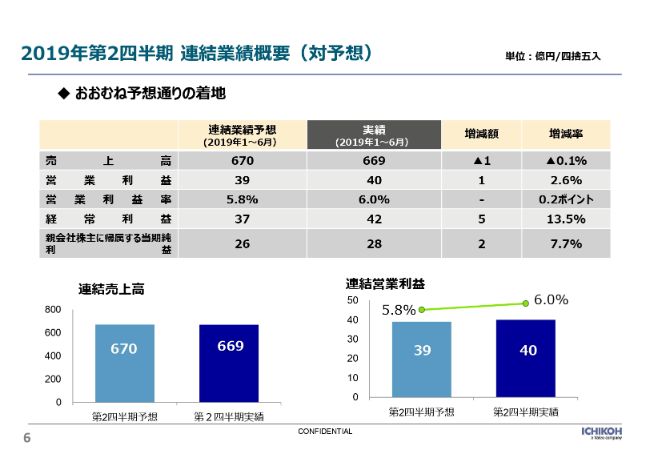

2019年第2四半期 連結業績概要(対予想)

スライドは、対予想との結果を示しています。すべての数字は、ほぼ予想どおりの着地となっています。つまり、年初に東証に開示しました予想値とほぼ一緒です。プラスとマイナスは先ほど説明しましたので、詳細は割愛いたします。

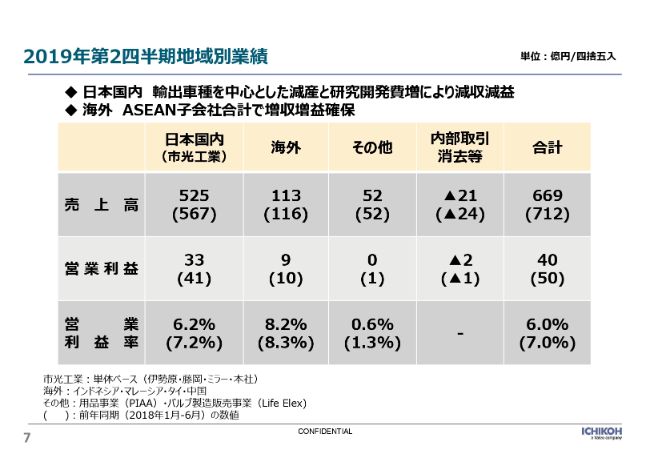

2019年第2四半期地域別業績

売上高、営業利益をリージョンごとに示しています。日本、海外、そして「その他」に分けております。また、内部取引消去なども記載しております。大きな減少は、日本からきています。先ほど申しましたことが理由です。

海外です。若干の減少が見受けられますが、こちらはASEANと中国でのボリュームの減少が比較的大きかったことが理由となっています。

海外の営業利益は、9億円となっております。なぜこちらが減少しているか、(9ページの)詳細をご覧ください。ASEANの収益性は非常に好調でした。しかし、中国で大きく生産台数が減少してしまったことが原因となり、営業利益に中国の市場によるマイナス影響が出ております。

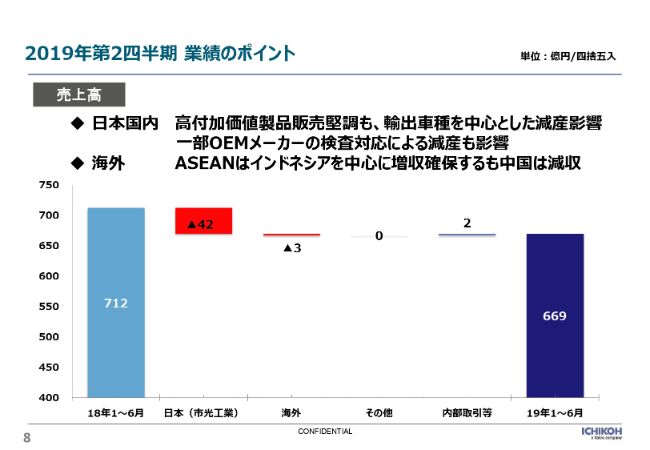

2019年第2四半期 業績のポイント①

スライドのグラフは(今までの説明と)内容が重複しますが、2018年度上期と比べてどうだったか、細かく売上高の変化を示しております。

42億円と大きく落ちておりますのが、日本(市光工業)になります。海外に関しては、ASEANのマーケット、そして中国のマーケット、両方とも縮小しました。しかし、売上高では3億円と若干減少したものの、ほぼ2018年度上期と同等レベルとなっています。

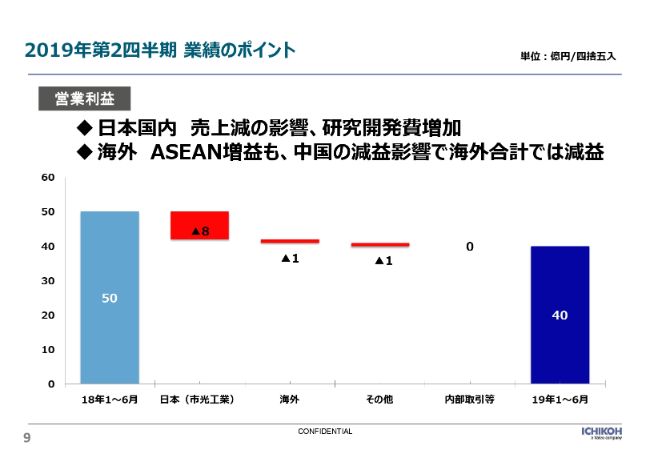

2019年第2四半期 業績のポイント②

2019年度上期の営業利益をスライドで表しております。先ほど申し上げました原因によって、日本に関しては、8億円と大きく営業利益が落ちております。こちらは生産台数の減少に起因したものです。

それ以外に関しましては、2018年度上期の業績とほぼ同水準ということになります。

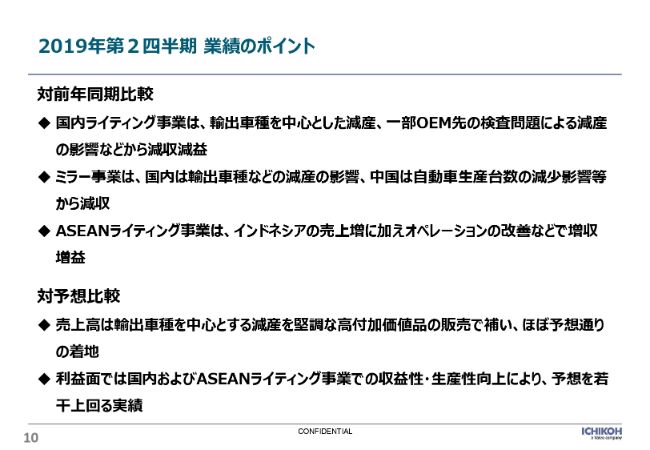

2019年第2四半期 業績のポイント③

こちらのスライドに、今ご説明した内容を記載しております。

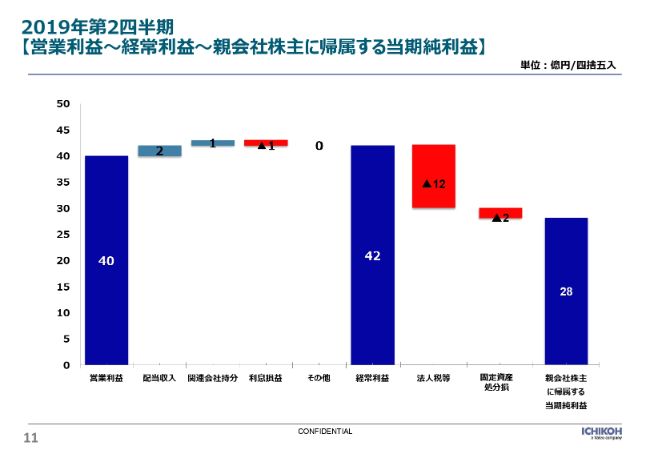

2019年第2四半期 【営業利益~経常利益~親会社株主に帰属する当期純利益】

営業利益から経常利益、そして当期純利益までの遷移を示しております。ここではおもに中国についてお話します。

中国の関連会社からの持分法による利益を、スライド内で示しております。中国の関連会社とは、中国における私たちのジョイントベンチャーとなります。プラス1億円となっていますが、こちらは2018年度の12億円でしたので、かなり低い数字です。

中国のマーケットが大きく縮小していることに多大な影響を受けて、こちらの数字も小さくなっています。ただ、2019年度上期に関しては、まだプラス1億円ということです。

2019年第2四半期 連結貸借対照表(前年度期末比)

スライドは、貸借対照表を示しております。資産の部、そして株主資本が伸びていますが、こちらの詳細はこのあとご説明します。

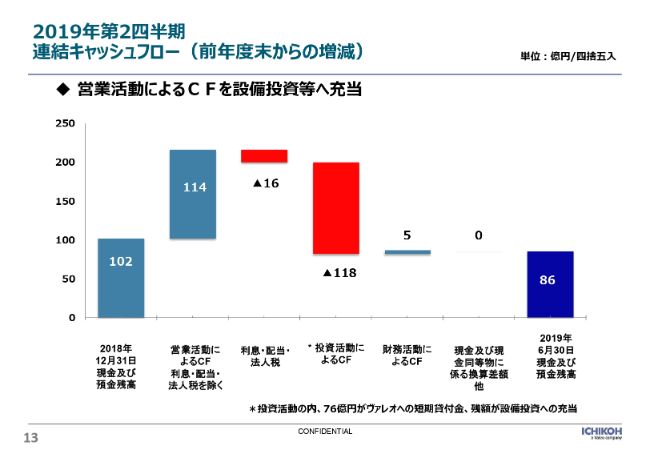

2019年第2四半期 連結キャッシュフロー(前年度末からの増減)

キャッシュ・フローはご覧のとおり、114億円と健全な状態です。そしてこの(営業活動による)キャッシュ・フローを使って、投資を実施しております。118億円とかなりの大規模な投資をいたしました。キャペックスと、そして、76億円がヴァレオグループのローンとなります。

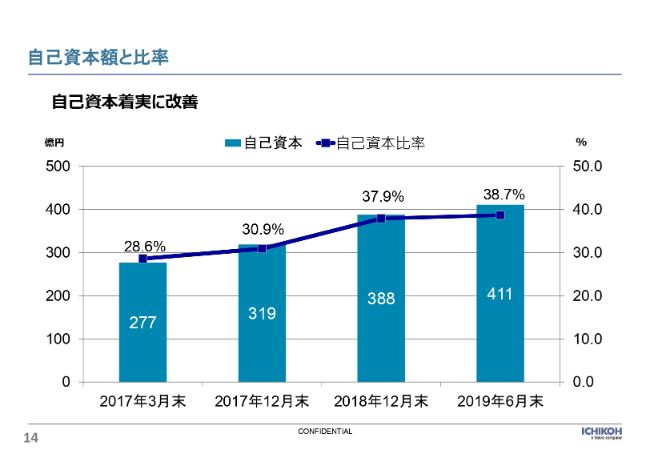

自己資本額と比率

自己資本額と比率を示しております。

まず自己資本は411億円となり、比率にしますと38.7パーセントになります。自己資本が改善されていて、比率もまもなく40パーセントに到達すると予測されております。

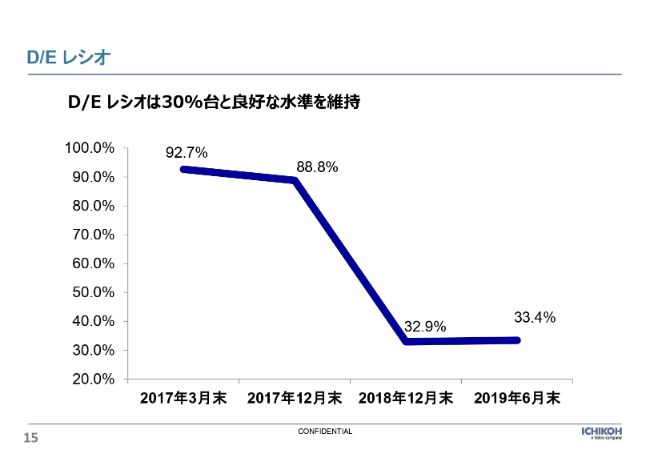

D/E レシオ

D/Eレシオを示しています。過去3年間で大幅に改善されています。現在、33.4パーセントということで、非常に健全な状態が続いています。

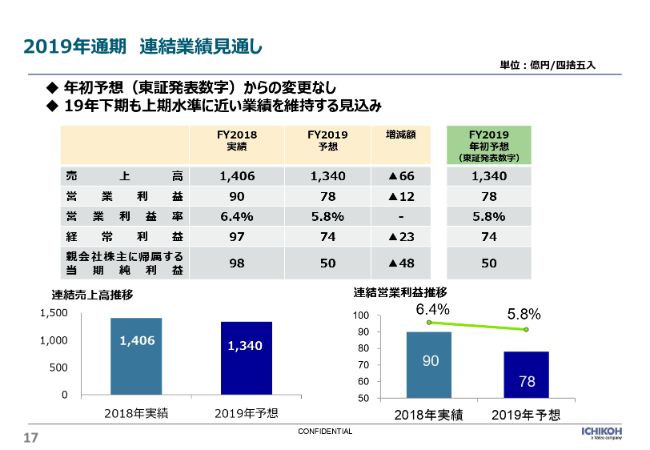

2019年通期 連結業績見通し

こちらのスライドで、2019年度下期の見とおしを説明いたします。2019年度下期に関しましては、年初に出したガイドラインはそのまま変更なしとなります。

(通期の)売上高に関しましては1,340億円。そして、営業利益率は5.8パーセントを予想しております。このように、2019年年初に発表した予想と数字は変更しておりません。

私からの、2019年度上期の業績概要、そして通期の見とおしに関しての説明は以上となります。このあとはサワー・ハイコーから、当社の中期経営計画について、進捗をご報告いたします。

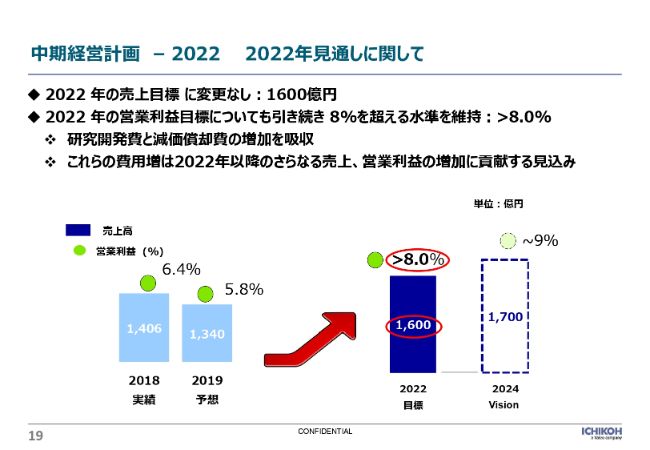

中期経営計画 ー2022 2022年見通しに関して

サワー・ハイコー氏:みなさんこんにちは。市光工業の社長を務めておりますサワー・ハイコーと申します。私から、中期経営計画の説明をいたします。

1年前にみなさまにプレゼンをしてから、どういった進捗があったか。まず1つ良いポイントとしましては、1年前の内容を変更する必要はなく、中期経営計画は予定どおり進捗しているということです。

2022年(の目標は)、営業利益率8パーセントです。実際はそれをもう少し超える水準になるかもしれません。

私たちは現在、さまざまな投資を予定しております。日本、そしてインドネシアのマーケットの成長とともに、必要な投資をすることによって、この「中期経営計画2022」の数字を確実に達成してまいります。

みなさまご存知のとおり、2019年の売上は、2018年よりも下がっております。とくに中国、そして日本に関しても、大きくは成長していないという状況があり、その影響を受けています。

アリからもご説明したように、日産・スバルはあまりまだ良い状況ではありません。

トヨタは日本市場で好調です。現在フラグシップ主製品となっておりますのが「アルファード」「ヴェルファイア」です。その「ヴェルファイア」の販売も好調で、大きな受注獲得を目指しています。

このなかには、電動車も含まれています。市光工業は、すでに電気部品をトヨタに提供する準備が整っております。そして次世代に関しても、私たちが製品を提供していくということで、こちらはヴァレオとの良いコラボレーションの成果であると考えております。

こういった電気部品の開発に関しても、ヴァレオから大きくサポートを受けたことが成功要因の1つとなっています。2018年に言ったことが、まさに実現したということになります。

この2022年に向けての(営業利益率目標)8パーセントというのは、できればそれ以上を達成したいと思っております。もちろん、さまざまなことをやっていかなければなりません。研究開発費にも投資が必要です。次のステップのテクノロジーの準備も整えなければなりません。

今この件に関しては、さまざまなお客さまと話し合いが進んでいるところです。次のテクノロジーを組み込むためには、より多くの研究開発費が必要になります。ただ、これを実現すれば、より多くの受注が見込めるということで、大きな変革をヘッドランプにもたらすと信じています。

また、減価償却に関してですが、大きな投資を行いました。ご存知のとおり、厚木の工場を今年から竣工いたしました。最新鋭のプラントになっております。お客さまにも非常に好調です。

これに基づきまして、ヘッドランプの受注も好調です。厚木新製造所でもたくさんの注文を受け入れております。さらに、もともと計画されていなかった受注額もプラスで享受することができました。

あとは投資ですが、さまざまなパートの生産に関する投資、また設備投資が増加しました。しかし、我々がコミットした2022年の数字に関して、とくに影響はございません。

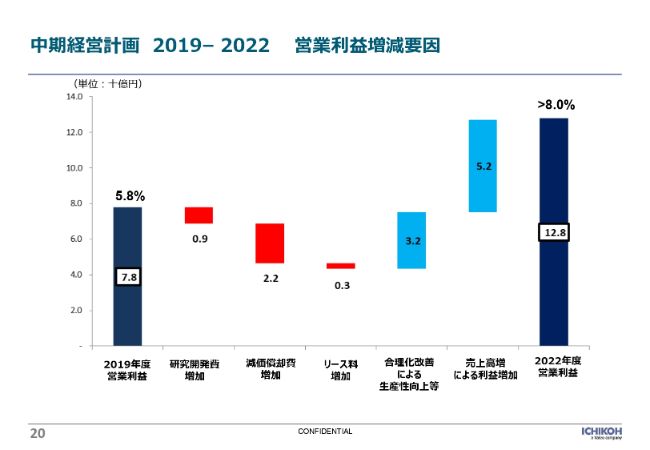

中期経営計画 2019ー2022 営業利益増減要因

営業利益の遷移です。スライド左側の(営業利益率)5.8パーセントという数字は、年初に開示したものになります。R&Dのコスト、研究開発費は900万円増額しています。厚木新製造所がありましたので、減価償却ももちろん増加してしまいました。

さらなる投資、さらなる成長の機会があるということも言えます。とくにASEANマーケットで、今後の成長が見込まれます。インドネシアの市場でも、今後かなり大きな成長が見込まれます。

ダイハツ・トヨタ、その他も大きな投資を行っています。新しいプラットフォームもASEANマーケットに投入予定です。とくにインドネシアが注力されております。これも我々の成長プランを後押ししてくれるものと信じております。この結果、キャペックスの増分が見込まれます。

さらに投資が必要というお話をしました。2つ目のファクトリーがインドネシアでは必要になってきます。また、営業面での改善、生産性の向上のプランも計画いたしまして、予想どおりに進んでいます。

今お話ししました追加のビジネスは、結果的に営業利益にも前向きに貢献してくれます。そのため、この(営業利益率目標)8パーセントはコミットできる、必ずや達成できると自信を持っています。

チームもいます。テクノロジーも準備が整っております。あとは先ほど申しましたとおりに、このテクノロジーをどんどん組み込んで、勝ち取っていきたいと思っています。

少しスライドで戻りますが、さきほど予想を発表したところと、(この先の)スライド23、あるいはスライド24で、この2022年の進捗がより具体的にお話しできるのではないかと思っています。

今、R&Dに投資をしておりますので、減価償却とR&Dのコストは、今後はそこまで影響しなくなってきます。自動的にオペレーティングマージン、営業利益率は改善され、2022年以降も良好な状況が続くのではないかと思っております。

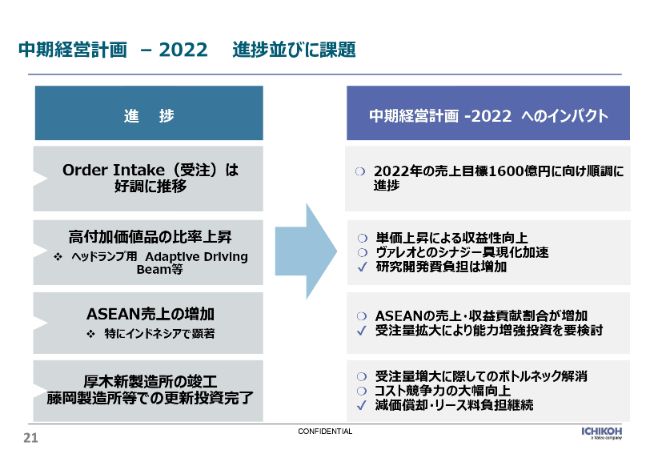

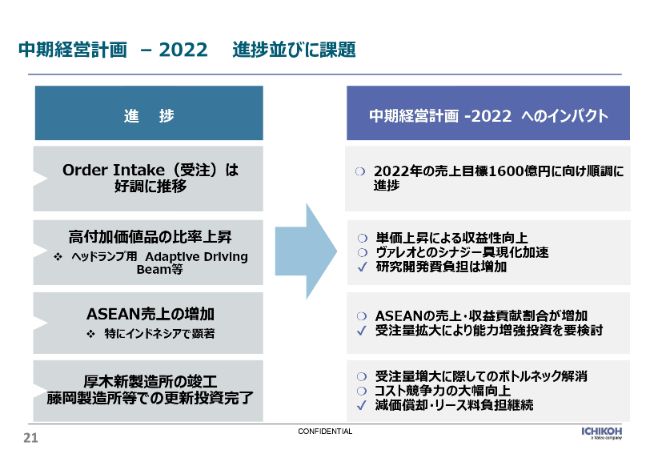

中期経営計画 ー 2022 進捗並びに課題

受注に関しては、こちらもハイレベルなものを過達いたしました。2018年、または今年の上期に関しても、過達しております。

現在、2つ、3つ(のプロジェクト)に着目しております。年度末に向けて、トヨタのプロジェクト)が大きく控えております。プロセスはおそらく11月、12月に始まる予定です。もし遅れてしまうとしても、1月には始まると思いますが、我々にとってとても重要なプロジェクトになります。

お客さまも意欲的に、我々と協業していきたいということで、これに基づいて我々の競合優位性をきちんと発揮していきたいと思っております。

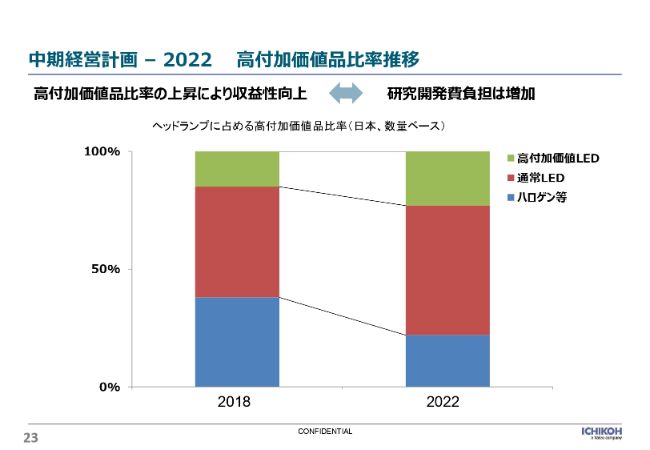

中期経営計画 ー 2022 高付加価値品比率推移

スライド23にジャンプしていただけますでしょうか。Order Intake(受注)の比率が載っています。

ハロゲン、LEDもありますが、それだけではなく、高付加価値LEDというものも控えております。ピクチャービームなどが付いているものになりますが、こちらも増えていきます。

この販売によって、我々の収益性も改善していく見込みです。と申しますのも、この高付加価値LEDは、収益性がとても高い製品になります。

ASEANにおいて、LEDはアップデートする予定です。ASEANではこれまでも、ハロゲンとLEDのプロジェクトがありましたが、もうLEDオンリーに変えているお客さまもおります。LEDをアップデートすることも、やはり収益性の改善に繋がると思っています。

日本にとっては次のステップです。ピクチャービーム、LEDも控えております。我々は今、お客さまと次世代のピクチャービームの具体的な話し合いを進めています。これが具現化されれば、我々の売上、収益性にも大いに貢献してくれると信じております。

ASEANでの売上の増加です。先ほど申し上げましたが、もちろん既存のお客さまの増分も控えています。ダイハツ、トヨタ、そして三菱です。

最後ですが、厚木新製造所が、やっと竣工となりました。藤岡製造所でのリノベーション、更新投資も完了しています。ウェアハウス、倉庫が竣工いたしました。結果、減価償却が少し負担となりましたが、こちらを営業の改善によって相殺することができました。

厚木新製造所はリーン生産方式をとっております。こちらはお客さまにもとても好評です。みなさんもご存知のとおり、伊勢原製造所は、この50年、60年使用してまいりましたので、常に追加してスペースを増やしていくということを積み重ねてまいりました。

しかし厚木新製造所に関してはまったくゼロからつくり、とても効率の良い、営業の改善が見受けられる工場となっています。これも営業利益に貢献してくれる予定です。

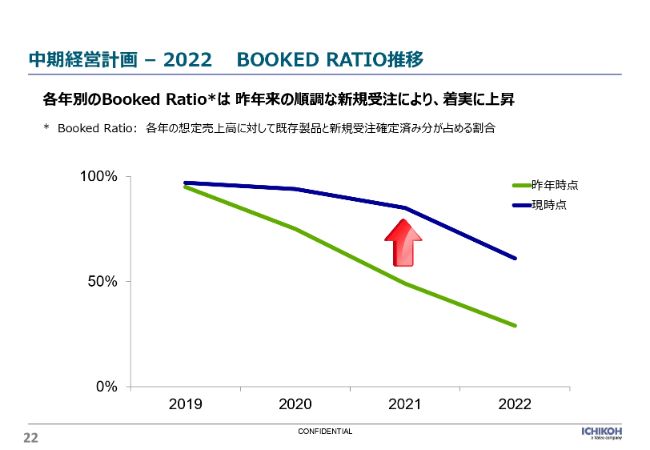

中期経営計画 ー 2022 BOOKED RATIO推移

そして先ほども申し上げましたが、こちらがBooked Ratioになります。

去年に比べまして、自分たちの受注率も10パーセント改善されております。2年間という枠で見てみますと、受注に関しても伸びているということが言えます。

また、MTP(中期経営計画)にはもともとは入っていない、お客さまからプロジェクトをやってほしいということで我々が獲得できた、新しいオーダーもございます。それによって、私たちのBooked Ratioに関しましては、2021年、2022年とさらに改善されていき、着実に上昇していくと考えております。

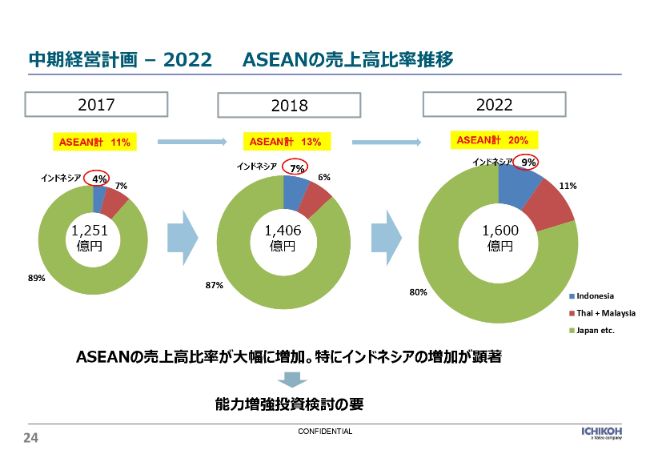

中期経営計画 ー 2022 ASEANの売上高比率推移

ASEANの売上高比率です。ASEANという市場は、我々が注視しているマーケットの1つになります。マレーシア、タイ、そしてインドネシア、3つのマーケットがございます。

インドネシアがもっとも成長の可能性が高いマーケットであり、マレーシアは安定市場と、私は見ています。

輸出のハブと考えていらっしゃるお客さまもおられ、ASEANの、とくにインドネシアの成長を見込んでおります。2017年は売上高比率が4パーセントだったのが、2018年は7パーセント、2022年には9パーセントに伸びると考えております。

タイとマレーシアに関しても伸びておりますが、マレーシアはどちらかというと安定しているということで、我々のマレーシアの製造拠点も統合してまいります。新しい小さなビジネスとして、スモールランプ、LEDランプといったものも発生しており、マレーシアに関しましては、スモールランプという観点で伸びています。

このように、マレーシアの工場に関しましては、良い戦略ができていると考えております。これによって生産拠点のバランスをとるということも可能になります。

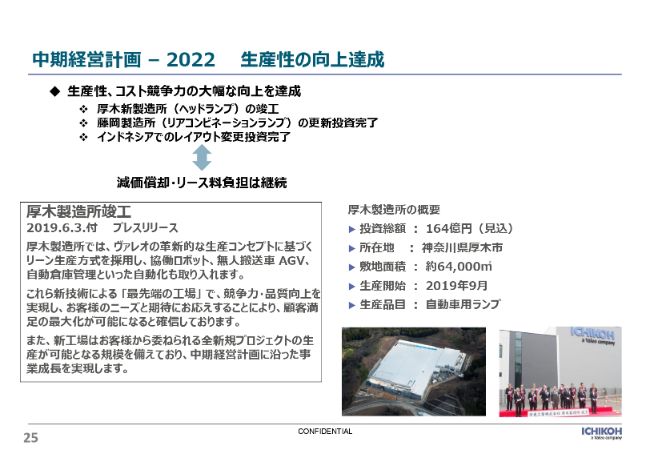

中期経営計画 – 2022 生産性の向上達成

ご存知な方も多いかと思いますが、スライドは厚木工場の簡単な紹介となります。お時間がありましたらぜひ、厚木の新しい製造所にお越しいただければと思います。伊勢原工場と厚木工場の大きな違いを見ていただけるかと思います。

これまで自分たちがこの製造所で達成してきたことを、我々は誇りに思っておりますし、お客さまからもこの新しい製造所は評価をいただいております。そして、中期経営計画の達成にも、貢献してくれるのではないかと考えております。

私からは以上になります。

新着ログ

「電気機器」のログ