住友ゴム工業、上期は増収減益 固定費の増加と為替の影響が大きく通期予想も減益の見込み

連結範囲の異動

山本悟氏:社長の山本でございます。本日は大変お忙しいところ、お集まりいただきまして誠にありがとうございます。それでは、ただいまから2019年第2四半期決算につきまして、説明させていただきます。

まず、連結の範囲でございますが、スライド3ページをご覧ください。当上期中の異動として、連結子会社の新規加入が1社ございます。タイヤ事業において、メキシコに新車向けのタイヤ販売の会社として設立いたしましたSRNA MEXICO社が2019年6月に加入しております。

これによりまして、連結子会社は1社増加して94社、持分法適用会社は3社となっております。この異動が売上収益及び事業利益に与える影響は軽微でございます。

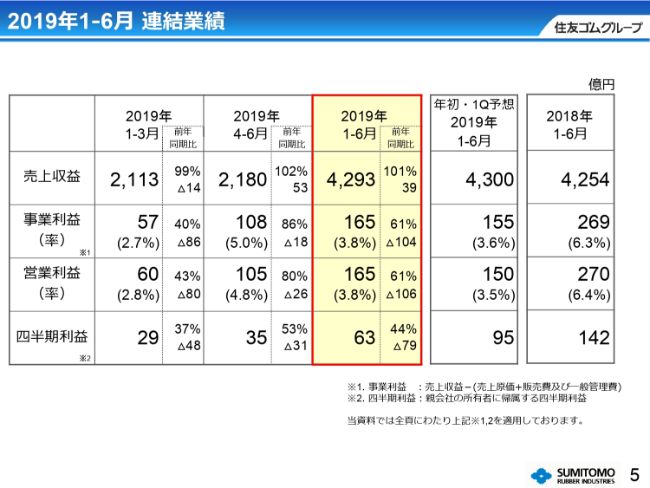

2019年1-6月 連結業績

次に2019年第2四半期の業績の概況でございますが、スライド5ページをご覧いただきたいと思います。

当上半期の世界経済は、米国で着実な景気の回復が継続し、欧州でも緩やかな景気回復の動きが持続いたしましたが、中国の景気はゆるやかに減速し、通商問題の動向によっては景気の下振れリスクもあるなど、先行きに不透明感が増しております。

我が国の経済につきましては、海外経済の動向に関わる不確実性はあるものの、雇用環境は着実に改善し、個人消費の持ち直しや設備投資の増加傾向などもあり、ゆるやかに回復いたしております。

当社グループを取り巻く情勢について、天然ゴム価格相場は低位安定的に推移したものの石油系原材料価格が上昇したことや、為替について、ユーロ及び新興国通貨が期中で円高に進行したことが主力のタイヤ事業の減益要因となりました。

販売環境については、市場における競合他社との競争の激化は継続しておりますが、おおむね想定の範囲内で推移いたしました。

このような情勢のもとで当社グループは、2020年を目標年度とする長期ビジョン「VISION 2020」の実現に向けて、低燃費タイヤ、ハイパフォーマンスタイヤなどの高付加価値商品のさらなる拡販の推進、欧米での販売力強化、ダンロップブランドの価値向上などに取り組みます。

加えて、新市場、新分野に積極的に挑戦し、グループを挙げて事業の成長と収益力の向上を目指し、さまざまな対策に取り組んでまいりました。

この結果、当社グループの売上収益は4,293億円となり、前年同期比で1パーセント増、事業利益は165億円となり、前年同期比で39パーセント減、営業利益は165億円となり、前年同期比で39パーセント減、そして四半期利益は63億円となり、前年同期比で56パーセント減と、売上収益は増収となりましたが、各利益については減益となりました。

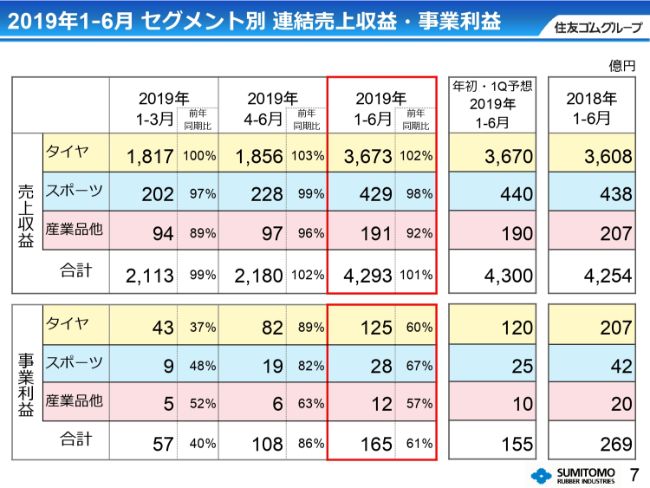

2019年1-6月 セグメント別 連結売上収益・事業利益

セグメントごとの数値がスライド7ページでございます。まずタイヤ事業ですが、売上収益は3,673億円と、前年同期比で2パーセント増、事業利益は125億円と、前年同期比で40パーセント減となりました。

国内新車用タイヤは、納入車種拡大によるシェアアップや低燃費タイヤを中心とした高付加価値商品の拡販によって販売数量が増加し、売上収益は前年同期を上回りました。

国内市販用タイヤは、ダンロップブランドでは低燃費タイヤを中心としました高付加価値商品の拡販を推進いたしましたが、今期は年初の冬タイヤの販売が低調に推移いたしまして、販売数量が前年同期を下回ったため、売上収益は前年同期を下回りました。

海外新車用タイヤは、欧州・北米のほか新興国での納入拡大によりまして、売上収益が前年同期を上回りました。

海外市販用タイヤは、アジア大洋州地域では中国の景気減速の影響を受けましたが、欧州・アフリカ地域は欧州を中心にファルケンブランドの販売を順調に伸ばしました。

米州地域では、北米で4WD・SUV用タイヤの「WILDPEAK」というタイヤが非常に好調に推移するなど、ファルケンブランドの販売を伸ばしました。これらによりまして、売上収益は前年同期を上回りました。

以上の結果、タイヤ事業の売上収益は前年同期を上回りましたが、事業利益につきましては為替のマイナス影響に加え、固定費・経費の増加等により減益となりました。

次に、スポーツ事業でございます。売上収益は429億円と、前年同期比で2パーセント減、事業利益は28億円と、前年同期比で33パーセント減となりました。

国内ゴルフ用品では、ゴルフボールの「NEWスリクソンZ-STARシリーズ」や、飛びと直進性を重視したゴルフクラブ「ゼクシオ クロスアイアン」を発売いたしまして、おかげさまで好調な滑り出しを見せましたが、主力のゴルフクラブ「ゼクシオ10」が発売2年目に入りまして、売上収益は前年同期を下回りました。

海外のゴルフ用品では、2019年7月に全英オープンで優勝いたしましたシェーン・ローリー選手も使用しておりますゴルフボール「NEWスリクソンZ-STARシリーズ」や2018年9月以降各地域で発売してまいりましたゴルフクラブ「NEWスリクソンZ85シリーズ」が販売を牽引いたしまして、売上収益は北米を中心に前年同期を上回りました。

テニス用品では全豪オープン公式球のダンロップオーストラリアンオープンを国内および海外各地域で発売いたしました。また、テニスラケットの「ダンロップCXシリーズ」を国内では2018年12月、欧米では2019年1月に発売いたしましたが、とくに国内市況が前年を下回る状況のなかで、売上収益は前年同期を下回りました。

ウェルネス事業につきましては、2018年に引き続き会員数が堅調に推移いたしまして、コンパクトジム「GYM STYLE 24」の新規出店もあったため、売上収益は前年同期を上回りました。

以上の結果、スポーツ事業の売上収益および事業利益は、主にゴルフ・テニス用品の販売減と為替のマイナス影響により減収減益となりました。

続いて、産業品他事業でございます。売上収益は191億円と前年同期比で8パーセント減、事業利益は12億円と前年同期比で43パーセント減になりました。

医療用精密ゴム部品や制震事業が堅調に推移したものの、OA機器用の精密ゴム部品では主要OA機器メーカーのプリンター、コピー機の生産が減少し、またインフラ系商材における体育施設の受注減もあり減収となりました。

以上の結果、産業品他事業の売上収益は前年同期を下回り、事業利益も減益となりました。

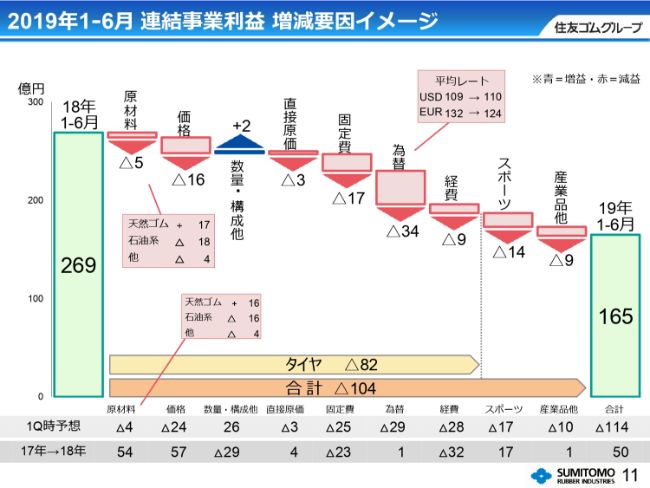

2019年1-6月 連結事業利益 増減要因イメージ

続きましてスライド11ページは、事業利益の前年同期からの増減額であるマイナス104億円を要因別に展開したものでございます。

まず、左から原材料価格はマイナス5億円となりました。内訳は天然ゴムがプラス17億円、石油系原材料がマイナス18億円、その他がマイナス4億円でございます。

次に価格要因は、主に新車用タイヤにおいて2018年の年央から期末にかけて天然ゴムの価格が下落したことにともないまして、原材料価格連動制による値下げがあり、上半期としてはマイナス16億円になっています。

数量・構成他は、増販効果はあったものの、構成の悪化などもありましてプラス2億円となりました。

また、原価要因では生産性の改善をはじめとする原価低減に取り組みましたが、新興国での賃金の上昇等によりまして、直接原価はマイナス3億円となりました。

また、固定費の増加につきましては、北米・南アフリカ・トルコなどで生産能力拡大のためマイナス17億円となりまして、原価要因全体ではマイナス20億円となりました。

為替につきましてはマイナス34億円となりました。米ドルの適用レートは前年同期の109円に対して当上半期は110円と円安になりましたが、ユーロは前年同期の132円に対して当上半期は124円と円高になっています。また、その他の新興国通貨に対しては円高で推移いたしました。

これらに、経費の増加によるマイナス9億円、スポーツ事業のマイナス14億円、産業品他事業のマイナス9億円を合わせまして、合計で104億円の減益となりました。

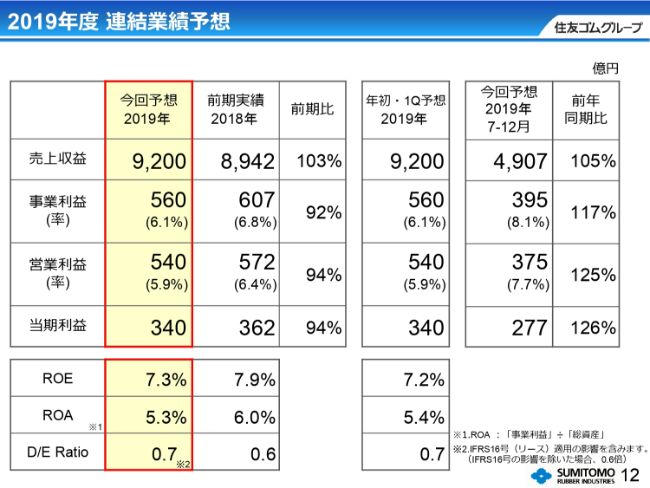

2019年度 連結業績予想

続きまして、12番のスライドで通期の業績予想を説明させていただきます。今後の世界経済の見通しにつきましては、米国では着実に景気の回復が続き、欧州においても引き続き緩やかな成長が見込まれますが、中国では景気の減速が続くことが予想されます。

また米中の通商問題、英国のEU離脱によるグローバルな影響、為替の変動などの不透明な要素があるため、景気の不確実性に留意が必要であると考えております。

我が国の経済におきましても景気は引き続き回復傾向にあるものの、消費税引き上げによる景気への影響、消費マインドの改善につながる財政不安の解消、賃上げ動向にはまだ不透明感がありまして、予断を許さない状況が続くものと予想しております。

このような情勢のもと、当社グループは引き続き販売環境の変化に柔軟に対応しながら利益の最大化を目指していくことに変わりなく、2019年度通期の業績は年初の公表を据え置くことといたしました。

売上収益は9,200億円で前期比では3パーセント増、事業利益は560億円で前期比では8パーセント減、営業利益は540億円で前期比では6パーセント減、当期利益は340億円で前期比では6パーセント減の増収減益を予想しております。

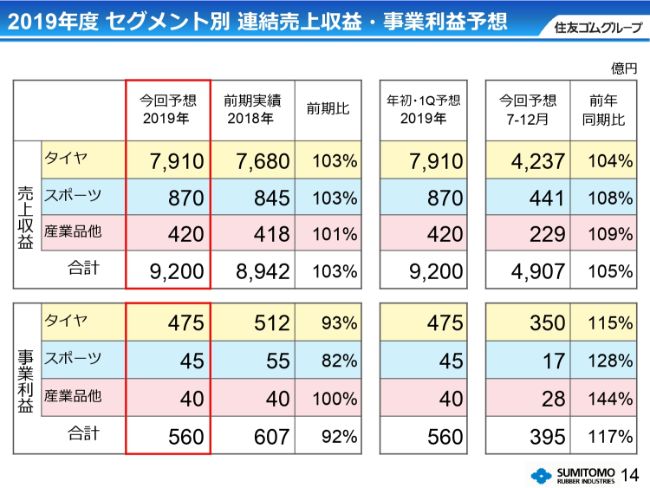

2019年度 セグメント別 連結売上収益・事業利益予想

続きまして、2019年度の予想売上収益および事業利益のセグメント別内訳でございます。ご覧の通り、売上収益はタイヤ・スポーツ・産業品他それぞれの事業で増収となり、全体では前期比で3パーセント増となる予想でございます。

事業利益は、タイヤ事業が前期比で7パーセント減、スポーツ事業は18パーセント減、産業品他は前年並みとなりまして、全体では8パーセントの減益となる見込みであります。

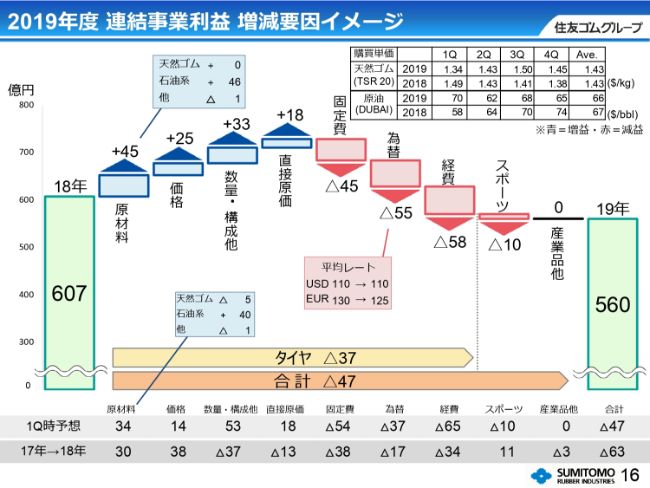

2019年度 連結事業利益 増減要因イメージ

スライド16ページは事業利益の通期予想を前期との比較で要因別に展開したものでございます。1番左の原材料価格について、天然ゴムの価格は2018年並みの推移となるものの、石油系原材料の下落が大きく、プラス45億円となる予想でございます。

一方、販売要因では販売価格の値上げ効果もありまして、プラス25億円、販売数量の増加および構成の改善による数量・構成他でプラス33億円となり、販売要因合計ではプラス58億円となる見込みでございます。

原価要因では直接原価の改善によりプラス18億円となるものの、固定費の増加がマイナス45億円となる見込みでありまして、ネットいたしますとマイナス27億円となる見込みでございます。

為替については、通期の適用レートで当期の米ドルは前期と同じく110円となる見込みである一方、ユーロは前期の130円に対して125円の円高を見込んでおり、影響はマイナス55億円をみております。

さらに経費の増加によるマイナス58億円、スポーツのマイナス10億円、産業品他事業を加えて合計で47億円の減益となる予想でございます。

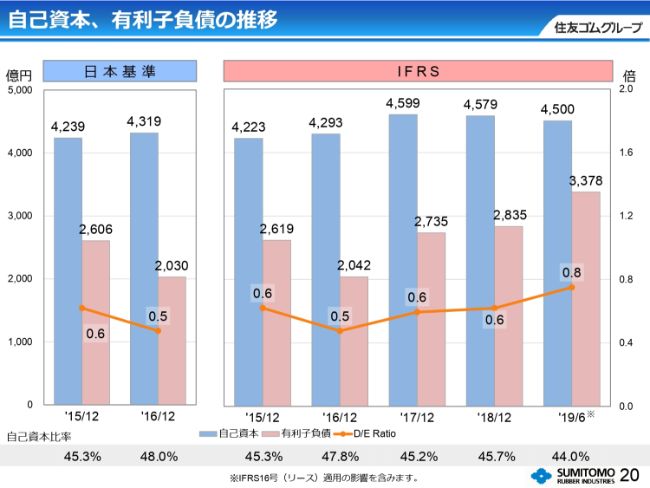

自己資本、有利子負債の推移

次に、スライド20ページでございます。当上半期末の自己資本は4,500億円、自己資本比率は44パーセントとなり、前期末からは1.7ポイント下落しました。

また有利子負債残高は2019年12月期より適用しておりますIFRS新リース基準の影響が大きく、前期末から543億円増加いたしまして、3,378億円となりました。これを受けまして、DEレシオは前期末から0.2ポイント上昇し、0.8倍となっております。

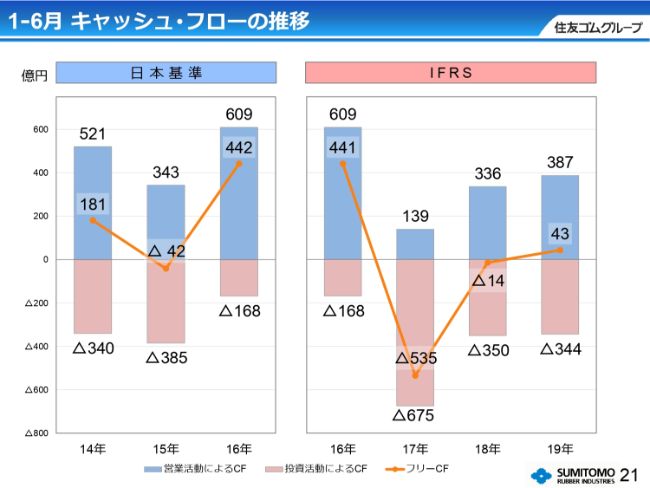

1-6月 キャッシュ・フローの推移

続きましてスライド21ページはキャッシュ・フローの状況でございます。営業活動によるキャッシュ・フローにつきまして、税引前利益は減益となりましたが、前年同期に比べて在庫の増加額が減少したこともあり、前年同期から50億円増加いたしまして、プラス387億円となりました。

投資活動によるキャッシュ・フローにつきましては、主に海外工場における設備投資の支出によりまして、前年同期並みのマイナス344億円となりました。

営業活動によるキャッシュ・フローから投資活動によるキャッシュ・フローを差し引いたフリーキャッシュ・フローは、営業キャッシュ・フローが増加したことから前年同期より57億円増加いたしまして、プラス43億円となりました。

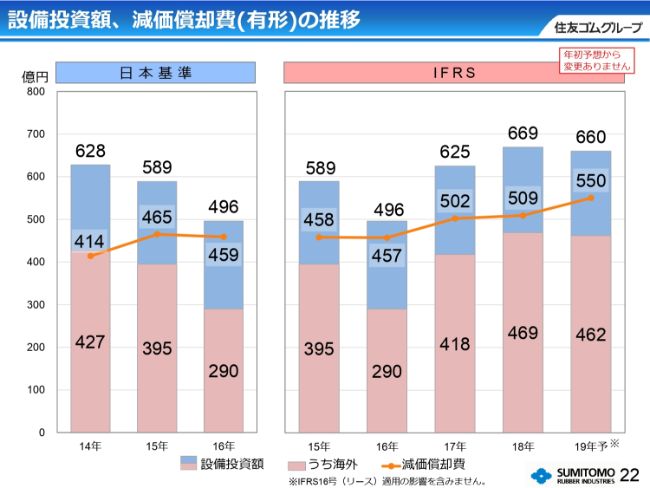

設備投資額、減価償却費(有形)の推移

なお、設備投資の状況はスライド22ページにございますが、今期の設備投資額につきましては年初予想から変更なく660億円となる見通しでございます。主にトルコ工場、ブラジル工場などの能力増強を中心に効率的な投資を行ってまいります。

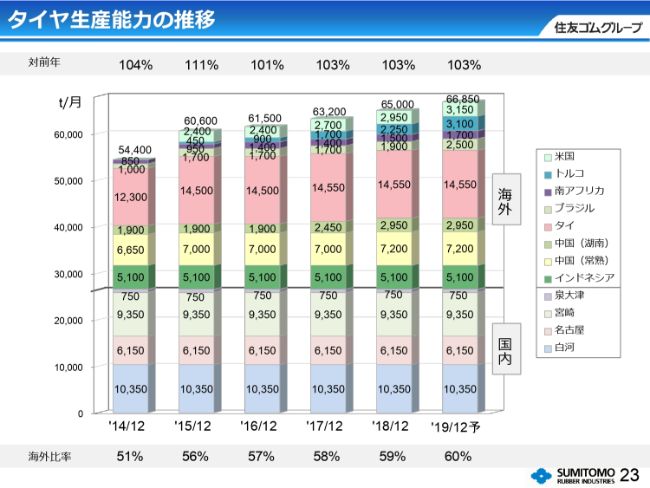

タイヤ生産能力の推移

この結果、今期末のタイヤ生産能力は前期比で3パーセント増の月産6万6,850トンとなる予定でございます。

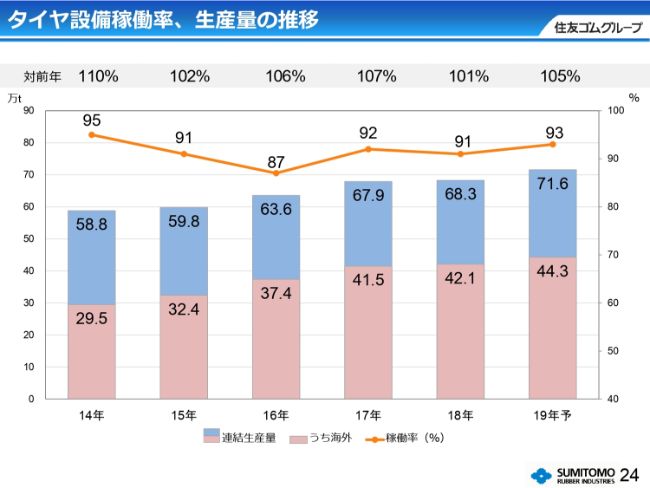

タイヤ設備稼働率、生産量の推移

年間の(タイヤ)生産量は前期比で5パーセント増の71万6,000トン、年間稼働率は93パーセントと、前期からは2パーセントの上昇を予想しております。

本年上期の業績概要は、以上の通りでございます。なお、中間配当金につきましては決算短信の1枚目に記載しております。当初予想の通り、1株につき普通配当25円を9月5日からお支払いすることといたしましたので、何卒ご理解を賜りますようお願い申し上げます。

以上で、決算に関する説明を終わらせていただきます。

製造・販売拠点の整備①

それでは引き続き、現在の中長期計画の振り返りと策定中の新中期計画の考え方につきまして説明させていただきたいと思います。

当社グループは2012年に策定した「VISION 2020」におきまして、真のグローバルプレイヤーになることを目標に掲げ、製造拠点、販売拠点の整備に取り組んでまいりました。

ブラジル、トルコに工場を新設したほか、2013年にはApollo社から南アフリカ工場を新設し、そして2015年にはグッドイヤー社とのアライアンス解消にともない、米国工場を取得いたし、中国の2つの工場の能力増強も図ってまいりました。

製造・販売拠点の整備②

また販売面では、2014年にオーストラリアに販売会社を設立いたしました。2015年にグッドイヤー社とのアライアンスを解消したことにより欧米での事業に自由度が増したことから新たに同地域での事業の拡大に取り組み、2017年にはイギリスのタイヤ販売会社ミッチェルディーバー社を買収するなど、グローバルでの拡販に努めてまいりました。

その結果、グローバルに製造、販売拠点を整備、保有し、グローバルに発展していく基盤を整えることができてきております。

グローバル三極体制の確立

また2016年からは経営体制を日本集中体制からアジア・大洋州、欧州・アフリカ、米州の三極体制に移行いたしまして、各地域の課題に迅速に対応できるようになってまいりました。

中国事業の拡大

地域別に見ますと、中国では近年の成長率の鈍化はありますが大きく市販用タイヤの販売を伸ばし、新車用タイヤにつきましても、日系の自動車メーカー、海外自動車メーカーともに納入を拡大することができました。

欧州事業の拡大

欧州ではドイツでの販売強化、イギリスでのミッチェルディーバー社の販売網拡大によりまして、欧州における主要市場である両国で着実にシェアを伸ばすことができました。また、欧州市場への供給拠点でありますトルコ工場の生産も順調に拡大しております。

米国事業の拡大

北米では4WD、SUVタイヤの市場が拡大しておりまして、ファルケンの「WILDPEAK( ワイルドピーク)」という商品の販売が、大変好調でございます。

そこで、米国工場の生産品目を市場ニーズの高い高付加価値・高インチの4WD、SUVタイヤへと切り替えを進めております。

また、最新の自動精算設備への入れ替え、従業員のスキルアップ、マネジメント手法改善の取り組みにより生産性を高めることで、現地での好調な販売を支えてまいります。

技術革新①

技術革新では市場ニーズに合った商品開発を行うとともに、米国、欧州でのテクニカルセンター設立による開発リードタイムの短縮、そして欧州新車市場へのアプローチの強化を進めてきたことで「メルセデス・ベンツ」「アウディ」「ポルシェ」などの海外のプレミアムカーへのファルケン製タイヤの新車装着を拡大してまいりました。

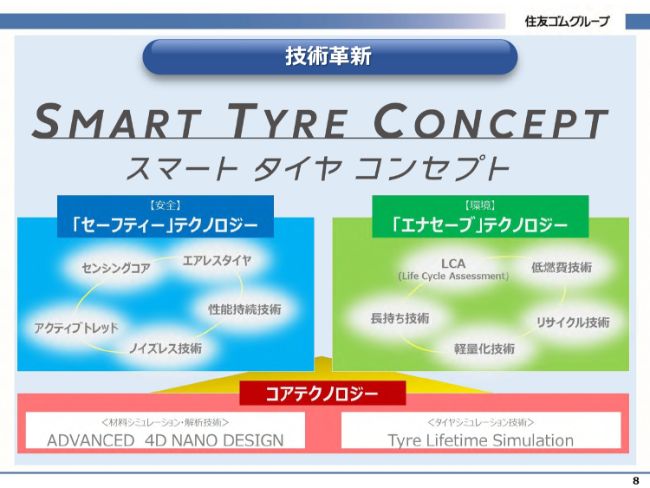

技術革新②

さらに、高い安全性能と環境性能を実現する新しいタイヤを開発するための技術開発コンセプト「スマートタイヤコンセプト」のもとで、100年に一度といわれる自動車産業の変革や新しいモビリティ社会の到来にともなう変化への対応も進めております。

技術革新③

産業品事業では、戸建住宅用制震ユニット「MIRAIE」を中心とした制震事業の拡大、そして医療用精密ゴム部品での欧州拠点の獲得、スロベニア新工場設立など、新たな分野の創出にも注力してまいりました。

ダンロップブランドの価値向上

2017年4月には海外のダンロップブランド商標権、ダンロップブランドのスポーツ用品事業、ライセンス事業を買収し、スポーツ事業におきましては従来の日本、韓国、台湾から全世界でダンロップブランドを使用できるようになりました。

これを受けまして、2018年1月に当社の子会社でありましたダンロップスポーツ社を統合し、グループの持つすべてのリソースを活用したスポーツ事業の拡大、そしてダンロップブランドの価値向上に向けた取り組みを推進してまいりました。

全豪オープンでの公式球採用

その成果の1つとして、2019年1月に行われましたテニス四大大会の1つであります全豪オープンでは、当社が新たに開発したテニスボール「ダンロップ オーストラリアンオープン」が公式球として採用されました。日本企業が四大大会の公式ボールサプライヤーとなるのは当社が初めてでありまして、とても名誉なことであると考えております。

タイヤ事業とのシナジー

さらに、ダンロップテニス用品の使用契約を結んでおりますケビン・アンダーソン選手や中国のワン・チャン選手を日本や中国でのタイヤのプロモーションに起用するなど、タイヤ事業との相乗効果創出も進めてきております。

現中期計画の進捗状況

しかしながら「VISION 2020」策定時からは、原材料価格、為替の変動による影響、GDPの成長率鈍化にともなうグローバルでのタイヤ需要の伸びの鈍化、2015年のグッドイヤー社とのアライアンス契約解消にともなうグローバル経営戦略の見直し、また2016年12月期末からの国際会計基準IFRSの適用など、当社グループを取り巻く事業環境は外部要因、内部要因ともに大きく変化してまいりました。

これらの変化を受け、2022年までの5ヶ年の中期計画を策定し、2018年2月に発表いたしましたが、その後グローバルでの競争の激化、米国保護主義政策の進行、中国や中近東など当社が得意とする高採算市場の市況の低迷、新興国通貨安など、当社を取り巻く環境変化は我々が想定した以上に大きく、2018年に公表いたしました2020年、2022年の計画達成は厳しい状況であります。

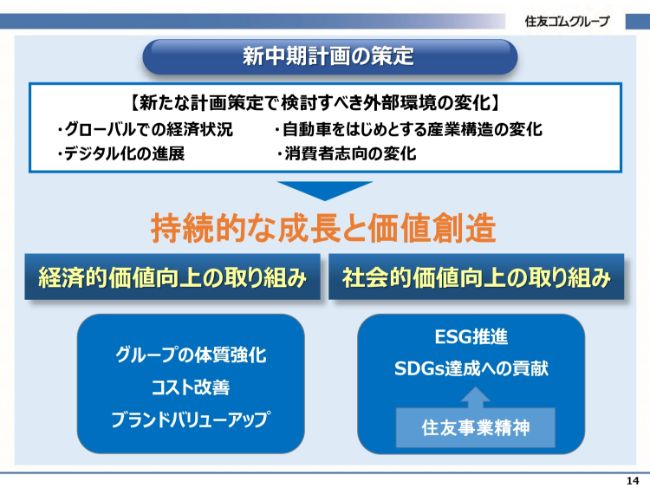

新中期計画の策定

以上の足元の環境変化に加えまして、グローバルでの経済状況、自動車を始めとする産業構造の変化、デジタル化の進展、消費者志向の変化など、今後のさまざまな外部環境変化も見据え、新たな中期計画の作成を進めております。

新たな中期計画では、持続的な成長と価値創造のためグループの体質強化に注力いたしまして、強い収益基盤を確立するために全社一丸となりスピード感をもってコスト改善に取り組むとともに、ブランドバリューアップによる収益力向上に注力してまいります。

持続的な成長のためには、このような経済的価値の向上と合わせまして、社会的価値向上の取り組みも不可欠であると考えております。

当社は住友グループの一員といたしまして、住友事業精神を基盤とした住友ゴムWAYとCSR活動基本理念のなかで、新しい生活価値の創出、持続可能な社会実現への貢献をうたっております。

これらの理念に基づき、ESG(環境・社会・ガバナンス)の推進と持続可能な開発目標SDGs達成への貢献に積極的に取り組み、持続可能な社会の実現と競争優位性の高い新商品の開発の両立をさらに進めてまいります。

デジタルイノベーションの推進

また、中期計画にはデジタルイノベーションの推進、ダイバーシティ推進、働き方改革への取り組みも織り込んでまいります。デジタルイノベーションでは、IoTやAI技術の革新による市場変化を事業機会と捉えて強力に推進し、これまでとは異なるサービス、付加価値を備えたモノづくりの会社として新たなステージで戦える企業を目指してまいります。

技術開発コンセプト・スマートタイヤコンセプトにデジタルツールを用いて得られる、さまざまなデータを利用した新たなソリューションビジネスの領域を追加、拡張してまいります。

群馬大学「次世代モビリティ社会実装研究センター(CRANTS)」との、自動運転のレベル4……すなわち特定条件下における完全自動運転に対応したタイヤ周辺サービスの共同研究、IoT開発企業とのソリューションシステム構築に向けた取り組みなどを進めており、今後さらにこのような取り組みを加速・拡大してまいります。

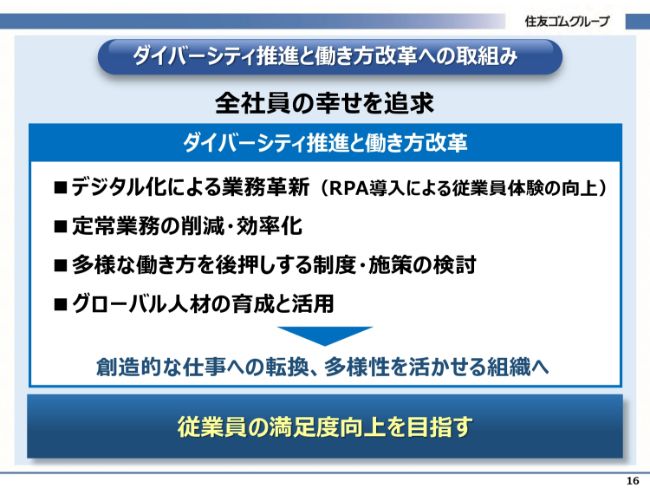

ダイバーシティ推進と働き方改革への取組み

社内におきましても、当社の企業理念にある「全社員の幸せを追求」するために、ダイバーシティの推進と働き方改革に積極的に取り組んでまいります。

RPA(ロボティック・プロセス・オートメーション)の導入による従業員体験の向上といったデジタル化による業務改革、定常業務の削減と効率化の推進、多様な働き方を後押しする制度・施策の検討、グローバル人財の育成と活用によりまして、創造的な仕事への転換を進めるとともに、多様性を活かせる組織とすることで、従業員の満足度向上を目指してまいります。

これらの方向性を盛り込んだ計画につきましては、2020年の2月に発表させていただく予定でございます。

私自身は入社してから商品企画開発を10年間担当いたしまして、以降は国内営業本部、販売会社の社長を含め23年にわたり国内の市販用タイヤ販売を担当いたしました。直近の3年間、2016年3月からはアジア・大洋州の統括を担当し、長くビジネスの現場に身を置いてまいりました。

多くのお客さまとお付き合いするなかで、市場環境の変化及びビジネスの変化を肌で感じてまいりました。この経験を事業運営に活かしていきたいと強く考えています。

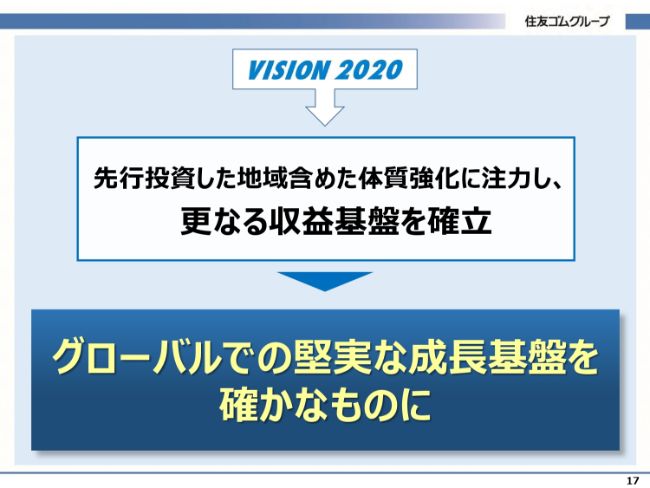

VISION 2020

「VISION 2020」ではグローバルでの生産販売体制の構築、自動車産業の変革に対する取り組みなど、成長への基盤を築いてきています。

投資いたしました南アフリカ工場は2018年7月、そしてブラジル工場は2019年3月にそれぞれトラック・バス用タイヤの生産を開始いたしました。トルコ工場も2020年末に日産3万本体制になるなど、新たな製造拠点は軌道に乗りつつあります。

先行投資したこれらの地域を含めまして、体質強化に注力し、さらなる強い収益基盤を確立して、グローバルでの堅調・堅実な成長基盤を確かなものとしていくことが私に与えられた使命だと思っています。

引き続き、みなさまのご支援・ご協力をよろしくお願いいたします。私からは以上でございます。

新着ログ

「ゴム製品」のログ