JT、上期は為替一定調整後営業利益が前年比5.9%増 国内・海外ともにプライシングが寄与

全社(実績)

見浪直博氏:CFOの見浪でございます。それでは、2019年度第2四半期の決算をご説明いたします。

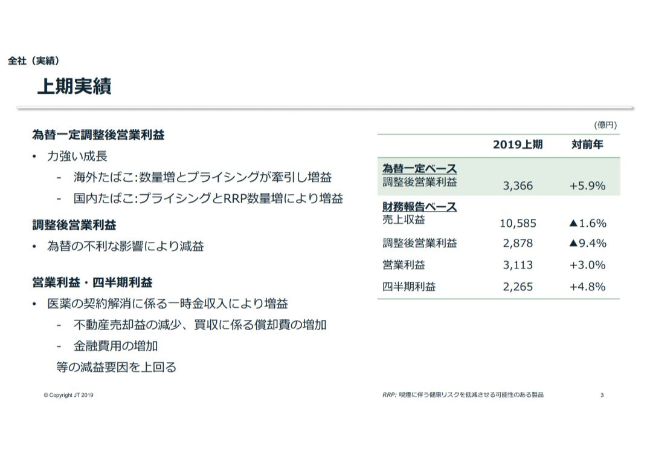

はじめに、2019年度第2四半期の全社実績をご説明いたします。全社利益指標である為替一定調整後営業利益は、対前年でプラス5.9パーセントと、力強い成長となりました。数量増とプライシングに牽引され、海外たばこ事業が(前年同期比で)9.3パーセント成長したことや、国内たばこ事業におけるプライシング効果の発現、およびRRP数量の増加が主な要因です。

為替影響を含む財務報告ベースでは、当初計画でもお話ししていましたが、為替のネガティブな影響を大きく受けた結果、調整後営業利益は(前年同期比で)9.4パーセントの減益となりました。

営業利益については、調整後営業利益の減益に加え、不動産売却益の減少、海外たばこ事業での買収に係る償却費の増加といったネガティブ要因があったものの、医薬事業における抗HIV薬の契約解消に係る一時金収入が上回り(前年同期比で)3.0パーセントの増益となりました。

四半期利益についても、金融費用の増加がありましたが、上期における一時的な要因もあり、税負担率が低下したことから、(前年同期比で)4.8パーセントの成長となりました。

国内たばこ事業(実績)①

続いて、事業別の実績に移らせていただきますが、詳細な分析については決算レポートでご確認ください。

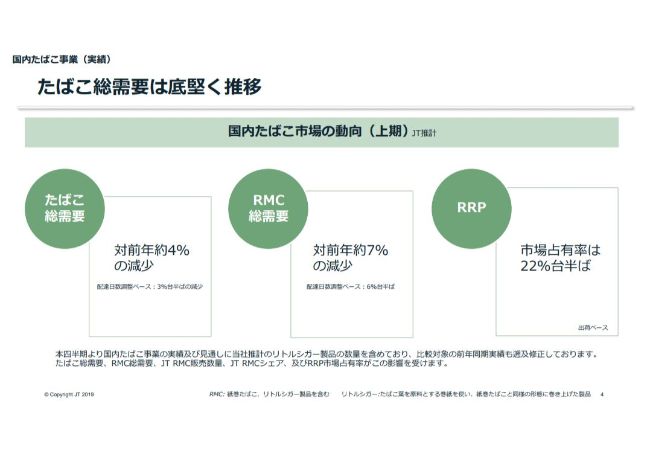

まず、国内たばこ事業について、市場動向をご説明いたします。たばこ総需要は対前年で約4パーセントの減少ですが、配達日が1日少ない影響を調整すると3パーセント台半ばの減少と推計しており、底堅いものであったと見ております。

RMCについては、対前年で約7パーセントの減少ですが、こちらも配達日数調整後は6パーセント台半ばの減少と推計しております。RRPがたばこ全体の市場に占める割合は、22パーセント台半ばと推計しています。

今回から、たばこ総需要・RMC総需要に、当社推計のリトルシガー製品の数量を含めております。スライドの下部に記載のとおり、リトルシガーとは、たばこ葉を原料とする巻紙を使い、紙巻たばこと同様の形態に巻き上げた製品です。前回の定価改定以降進行しているダウントレーディングの影響も受けて、低価格帯のリトルシガー製品が台頭しております。

国内たばこ事業(実績)②

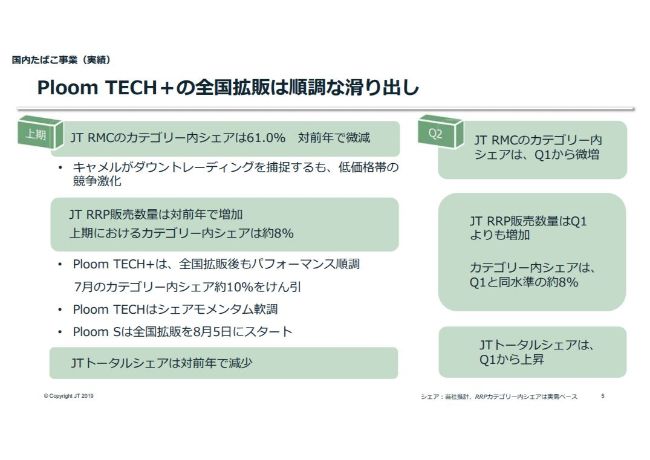

JTの上期の数量実績についてお話しいたします。JT RMC販売数量は対前年で7.5パーセントの減少、配達日数調整後は6.9パーセントの減少となりました。

定価改定以降、ダウントレーディングによる低価格帯の競争が激化しております。「キャメル」がこれを捕捉しておりますが、競争激化の影響を受け、対前年ではカテゴリー内シェアは微減いたしました。

JT RRP販売数量については、数量を伸ばし、対前年でプラス6億本の14億本で、上期におけるカテゴリー内シェアは約8パーセントとなりました。(2019年)6月中旬から全国拡販を開始した「Ploom TECH+」は、順調に推移しております。7月のRRPカテゴリー内シェアは約10パーセントと見ておりますが、これを牽引しているのは「Ploom TECH+」です。

一方で、「Ploom TECH」のシェアモメンタムは軟調に推移し、前年同期における拡販エリアのカテゴリー内シェアと比較すると、減少いたしました。

「Ploom S」に関しては、年度当初に予定していた9月の拡販を1ヶ月前倒しし、8月5日より全国のお客さまにお届けすることとなりました。

スライドの右手に、第2四半期における四半期実績を、第1四半期との比較で掲載しております。RMCのカテゴリー内シェア・RRPの販売数量・JTトータルシェアが上昇しています。

国内たばこ事業(実績)③

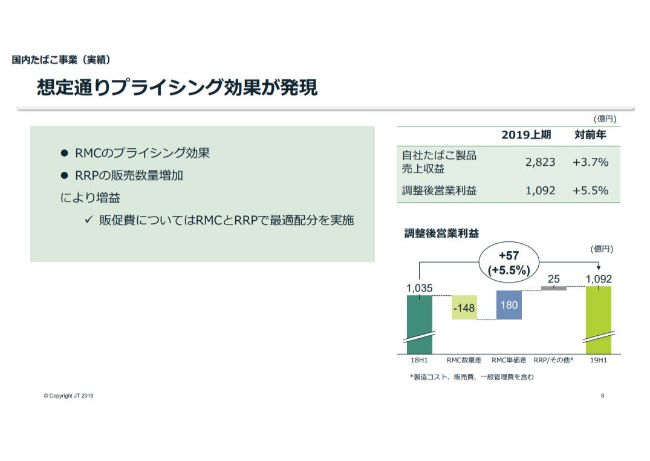

国内たばこ事業の財務実績についてご説明いたします。RMCのプライシング効果と、RRPの販売数量の増加により、自社たばこ製品売上収益は(前年同期比で)3.7パーセントの増収、調整後営業利益については(前年同期比で)5.5パーセントの増益となりました。

販促費については、RMCとRRPで最適配分をした結果、前年並みとなっています。

海外たばこ事業(実績)①

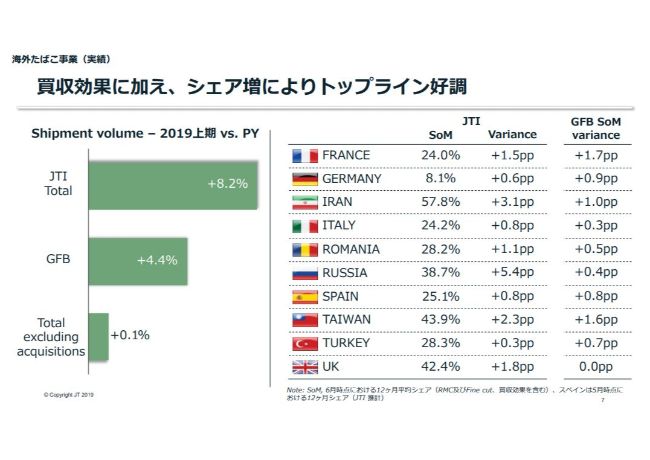

海外たばこ事業です。総販売数量は(前年同期比で)プラス8.2パーセントと、大きく増加いたしました。これには、昨年(2018年)実施したロシアやバングラデシュの買収効果が大きく貢献しております。

オーガニックベースでも、各国で総需要が減少する中、対前年でほぼフラットと、堅調な実績となっています。これは、スライドにお示ししたとおり、主要市場をはじめとして、主にGFBが牽引し、シェアオブマーケット(SoM)が伸長しているためです。

海外たばこ事業(実績)②

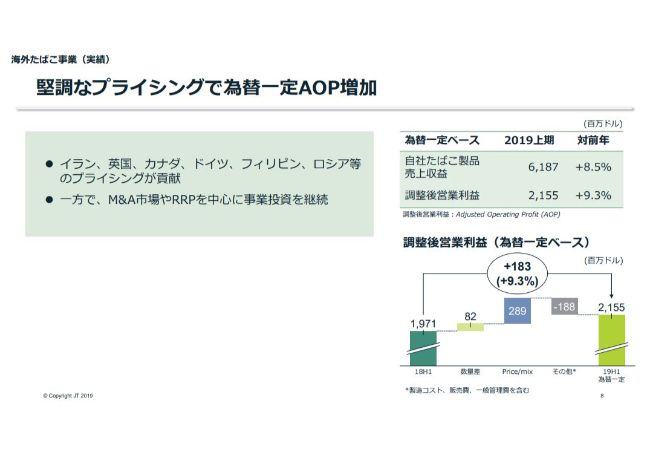

続きまして、海外たばこ事業の財務実績です。為替一定ドルベースの調整後営業利益は、M&A市場やRRPへの事業投資を継続しつつも、ポジティブな数量効果に加え、堅調なプライシング効果により、(前年同期比で)9.3パーセント成長となりました。

なお、プライシング効果については多くの国で発現しましたが、主にスライドに掲載したマーケットが大きく貢献いたしました。

海外たばこ事業(実績)③

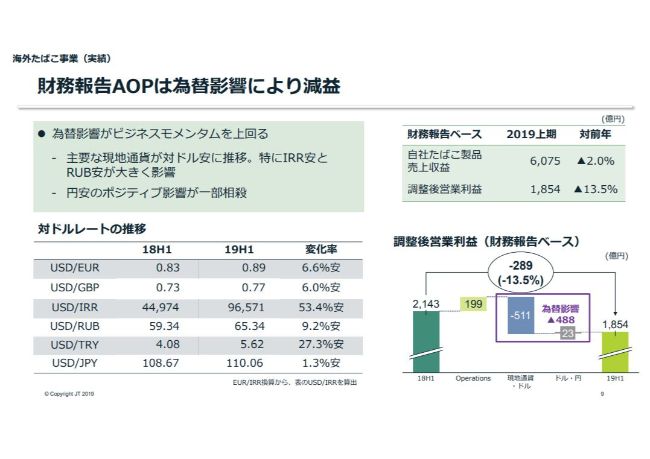

財務報告円ベースの海外たばこ事業の調整後営業利益については、為替のネガティブ影響が好調な事業モメンタムを上回り、対前年で13.5パーセントの減益となりました。

円安によるポジティブな影響が一部ございましたが、イランリアルとロシアルーブルの下落が主因となり、トータルで488億円の為替影響となりました。

海外たばこ事業

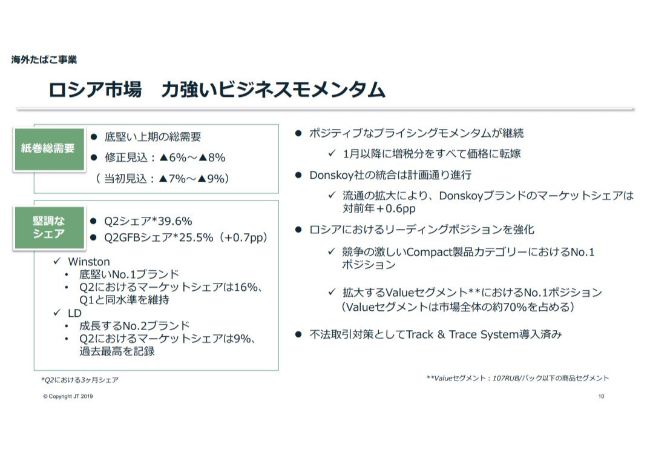

ここで、ロシアの足元の状況についてお話しいたします。上期は、さまざまな環境変化がある中、紙巻総需要は底堅く推移いたしました。これにより、通年の紙巻総需要の前提を上方修正し、6~8パーセントの減少に変更しております。また、ポジティブなプライシングモメンタムが継続しており、(2019年)1月以降に増税分をすべて価格に転嫁できております。

シェアについては、GFBが引き続き成長のドライバーとなっており、買収後のシェアは、第2四半期において、トータルでは39.6パーセント、GFBでは25.5パーセントになりました。

「Winston」は、ロシアNo.1ブランドとして底堅く、第2四半期におけるマーケットシェアは16パーセントで、第1四半期と同水準を維持しております。「LD」は、ロシアにおけるNo.2ブランドであり、大きく成長を遂げ、第2四半期におけるマーケットシェアは9パーセントと、過去最高を記録いたしました。

Donskoy社の統合は、計画どおり進捗しております。流通の拡大により、Donskoyブランドのマーケットシェアは、対前年で0.6パーセントポイント上昇いたしました。統合による効果は、今後も続く予定です。

また、当社は、極めて競争の激しいCompact製品カテゴリー、およびValueセグメントにおけるNo.1ポジションを維持しております。Compact製品カテゴリーとは、通常よりも小さいサイズのたばこです。

ロシアにおけるValueセグメントについてです。買収以前は、Valueセグメントにおける当社シェアは24パーセントでしたが、33パーセントにまで伸長しております。

これ以外にも、伸長するフレーバーオンデマンド商品カテゴリーにおいて、プレゼンスを高めております。

このように、当社はロシアにおけるリーディングポジションを強化しております。当社のロシアでのパフォーマンスは、依然として力強く、これが継続すると見ております。

なお、ロシアでは、不法取引防止を目指したTrack&Trace Systemが導入されておりますが、来年(2020年)7月には市場に流通しているすべての製品がTrack&Trace Systemに対応した製品に切り替わる予定です。

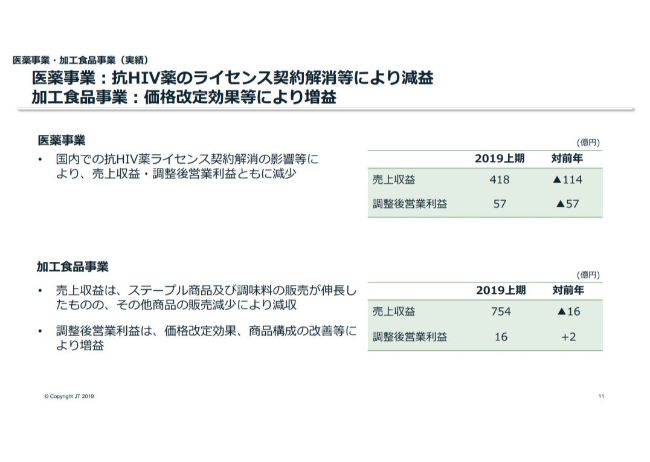

医薬事業・加工食品事業(実績)

医薬事業と加工食品事業についてご説明いたします。医薬事業は、抗HIV薬に係る国内の独占的ライセンス契約の解消などにより、売上収益・調整後営業利益ともに減少いたしました。

加工食品事業の売上収益は、ステープル商品や調味料の販売が伸長したものの、主に利益率が低い商品の販売減少影響を相殺しきれず、対前年で減収となりました。

調整後営業利益については、原材料費および物流コストの上昇があったものの、価格改定効果、ならびに商品構成の改善、コスト低減に努めたことにより、増益となりました。

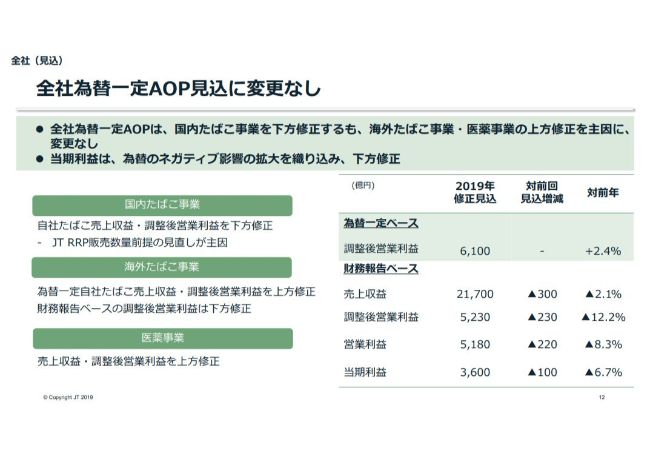

全社(見込)

全社の通期見込についてお話しします。全社為替一定AOP調整後営業利益の見込については、変更はございません。

事業別に、為替一定AOPの主な修正要因についてご説明いたします。国内たばこ事業については、当社のRRP販売数量前提を見直しすることから、下方修正いたします。海外たばこ事業は、上期の堅調なパフォーマンスを反映し、上方修正いたします。

医薬事業については、当社の連結子会社において、上期実績が当初の計画を上回って推移したことを受けて、上方修正いたします。

財務報告ベースの調整後営業利益・営業利益・当期利益は、為替のネガティブ影響が拡大する見通しであることから、下方修正いたします。

なお、加工食品事業については、当初見込みから変更はございません。

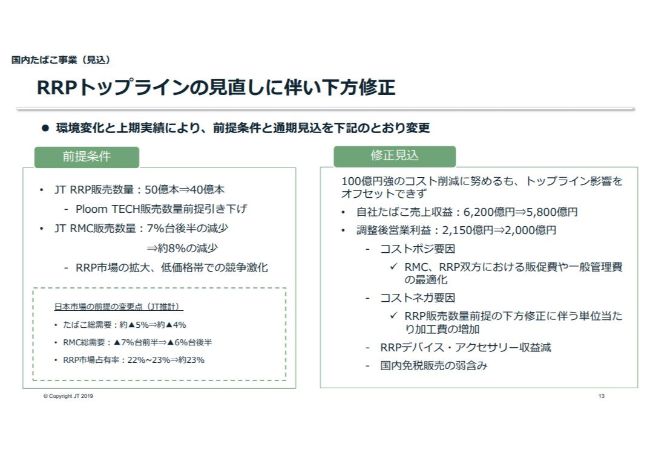

国内たばこ事業(見込)①

国内たばこ事業は、RRPのトップライン見直しにより、売上収益と調整後営業利益を下方修正いたします。

まず、前提条件については、当社のRRP販売数量前提を50億本から40億本に見直します。これは、上期の「Ploom TECH」の販売実績を受け、数量前提を見直した結果です。

RMCについては、RRP市場の拡大や、低価格帯の競争激化が当初想定を上回っていることにより、販売数量前提については7パーセント台後半の減少から、約8パーセントの減少に変更いたします。

日本のたばこ市場の前提に関する変更点は、スライドに記載しているとおりです。たばこの総需要は堅調に推移すると見ております。

ここで、リトルシガーについてお話しいたします。ダウントレーディングの進行を受けて、低価格であるリトルシガー製品台頭の兆しがあり、競合も新製品を展開し始めております。こうした動きに迅速に対応するため、先日発表したとおり、無銘柄のリトルシガーを(2019年)9月中旬より発売し、低価格帯での競争力を強化いたします。

10月以降、旧3級品は売りつくしをもって販売を終了いたしますが、当社のリトルシガーや「キャメル」などのRMC製品をご提供することで、引き続きお客さまにご愛顧いただけるよう努めてまいります。

続いて、修正見込についてお話しいたします。自社たばこ製品売上収益については、RRPのトップライン見直しを主因として、5,800億円に下方修正いたします。

調整後営業利益については、2,000億円に下方修正いたします。これは、RRPの販売数量前提の変更に伴う利益の減少のみならず、RRPの単位あたり加工費の増加、デバイスやアクセサリーの収益減など、トップラインに紐付くネガティブな要因が発現するためです。100億円強のコスト削減を行うこととしておりますが、相殺するには至らず、今回下方修正することといたしました。

国内たばこ事業(見込)②

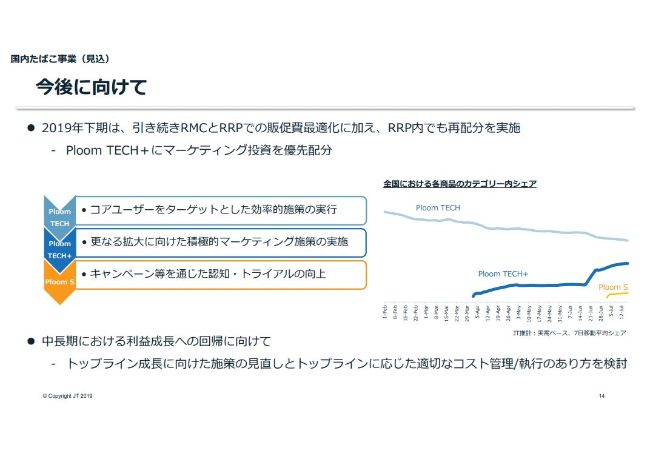

国内たばこ事業の今後についてお話しします。2019年下期については、引き続き、RMCとRRPでの販売費の最適化に加え、RRP内での再配分も実施しております。

(スライドの右側の)グラフをご覧いただくとお分かりのとおり、「Ploom TECH+」は6都府県拡販、全国拡販で順調にお客さまの支持を得ています。「Ploom TECH+」は「Ploom TECH」と比較して、トライアルからの定着率が高くなっております。また、「Ploom TECH+」をお試しいただいたお客さまの約5割が、競合製品からの転入であることも確認しており、期待どおりのパフォーマンスを示しております。

一方で、製品そのものの認知度は約6割と、先行する製品に比べまだ低位であり、加えて製品特製理解はさらに低い水準であることから、今後の着実な認知の獲得を通じた伸びしろが十分にあると考えております。

よって、下期はまず、「Ploom TECH+」にマーケティング投資を優先して配分してまいります。具体的には、デバイス販売に関する投資を優先的に配分することに加え、お客さまからも多くのご要望をいただいているフレーバーラインの拡充や、より吸い応えのあるリフィル製品の展開を検討しております。

「Ploom TECH」については、上期においてライトユーザー層である併用者の定着率が悪く、今回、RRP販売数量前提を見直す原因となりました。

一方で、ベネフィットに共感いただいているコアユーザー層の需要は底堅いと認識しているため、「Ploom TECH」については、コアユーザーをターゲットとした効率的な施策を実行してまいります。

また、昨年、今年と引き続いて数量前提を下方に修正したことから、販売数量の変動に応じた在庫の最適化についても課題であると認識しており、より適切な需給管理に取り組んでいるところです。

「Ploom S」に関しては、(2019年)8月から全国拡販を開始することで、キャンペーンなどを通じた全国での認知およびトライアルの向上に努めてまいります。

今回の下方修正により、年度当初にお示しした「2018年度を底とし、2019年度以降、RMC・RRPトータルで持続的な利益成長に回帰させる」という目標の達成は、非常に厳しいものとなりました。

この状況を真摯に受け止め、中長期での日本市場における利益成長回帰に向けて、トップライン成長に向けた施策の見直し、ならびにトップラインに応じた適切なコスト管理・執行のあり方などを、今後改めて検討してまいります。

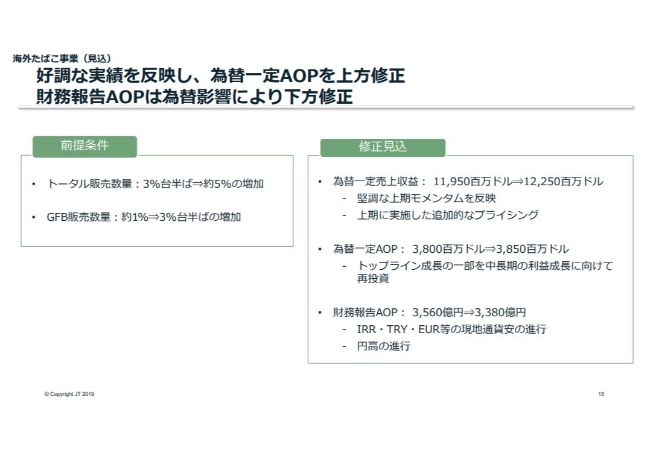

海外たばこ事業(見込)

次に、海外たばこ事業についてです。好調な実績を反映し、為替一定AOPを上方修正する一方、財務報告ベースでのAOPは為替影響により下方に修正いたします。

前提となる数量については、トータル販売数量、GFB販売数量を、それぞれ約5パーセントの増加、3パーセント台半ばの増加に見直します。

業績見込みに関しては、先ほど説明した、上期における好調なモメンタムを反映し、為替一定の売上収益と為替一定AOPを、スライドに記載のとおり上方修正いたします。

為替一定AOPについては、5,000万ドルの上方修正となります。これは、トップライン成長の一部を、主にロシアでのリーディングポジションの強化や、「Logic Compact」のグローバル展開といった中長期での利益成長に向けて再投資するためです。

財務報告円ベースでのAOPについては、イランレアル・トルコリラ・ユーロなどが、当初前提よりもさらに現地通貨安に推移すると見ております。

ドル円に関しては、上期の実績は対前年円安で推移いたしましたが、当初前提でも通年で円高になるとの見立てであったことに加え、今回の修正前提にて、さらに円高が進行すると見立てていることから、3,380億円に下方修正いたします。

Closing remarks

上期については、国内・海外たばこ事業におけるプライシング効果を主因として、堅調な実績となりました。通期見込みに関しては、事業ごとの修正はありますが、全社の為替一定AOPには、当初見込みからの変更はございません。当期利益は為替のネガティブな影響を受け、下方修正いたします。

一方で、年間配当は予定どおり1株当たり154円、中間配当は77円です。

JTグループの中長期についてですが、RMCに関しては、事業の強固な基盤であることを再確認しており、引き続き成長を見込んでおります。RRPについては、日本はもとより、グローバルに見ても拡大を続けていることなどから、将来の成長の柱と位置付けております。

日本におけるRRP市場は、世界を見回しても最先端かつ最も競争が激しい市場であると認識しております。また、市場の伸びがゆるやかになる中で、競争は一層激化の兆しを見せております。

将来の成長の柱であるRRPにおいて、この厳しい競争を乗り越え、確たるプレゼンスを獲得するためには、一定程度の時間を要するとの覚悟のもと、中長期的な利益の最大化に向け、リターンを意識しながら、しっかりと必要な投資を実行してまいります。

一方で、海外たばこ事業については、RMCを中心に力強い利益成長を継続しており、国内たばこ・海外たばこトータルでの中長期にわたる持続的な利益成長については、依然自信を持っております。

また、今後も配当金の安定的・継続的成長を目指すという方針に変わりはございません。

私からの説明は以上です。ありがとうございました。

新着ログ

「食料品」のログ