住友化学株式会社 2019年3月期決算説明会

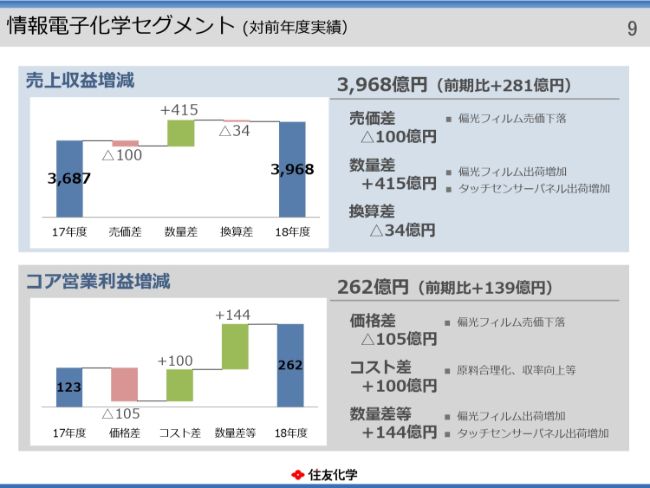

住友化学、コア営業利益が前年比22.2%減 交易条件の悪化や売価下落、薬価改定等が要因に

18年度連結業績概要(対前年度)

重森隆志氏:住友化学の重森でございます。本日はお忙しいなか、当社のコンファレンスコールに参加いただきまして、ありがとうございます。

投資家のみなさま、アナリストのみなさまには、日頃から当社の経営にご理解とご支援をたまわり、誠にありがとうございます。この場をお借りしまして、厚く御礼申し上げます。それでは2018年度の業績および2019年度の業績見通しについて、ご説明いたします。

まずは、スライドの4ページをご覧ください。2018年度の連結業績は、売上収益が2兆3,186億円となり、前年度比で1,281億円の増収となりました。コア営業利益は2,043億円となりまして、前年度比で584億円の減益となりました。

コア営業利益に含まれる、持分法による投資利益は372億円となり、前年度比で181億円の減益となりました。コア営業利益に含まれない非経常項目につきましては、減損損失が246億円、事業構造改善費用が91億円でした。

一方、利益方向としては、条件付き対価に係る公正価値変動の90億円など、合計で213億円の損失を計上し、前年度比で95億円の悪化となりました。

この結果、営業利益は1,830億円となり、前年度比で680億円の減益となりました。金融損益につきましては54億円の利益がありまして、前年度比で155億円改善いたしました。

このうち、為替差損益でございますが、今期は期初から期末にかけて円安が進行したことから、55億円の利益を計上し、前年度比で151億円改善いたしました。

法人所得税費用は359億円となりまして、前年度に比べ税負担が267億円減少いたしました。この結果、親会社の所有者に帰属する当期利益につきましては1,180億円となり、前年度比で158億円の減益となりました。

ROEは12.3パーセントとなりまして、引き続き10パーセントを上回ることができました。海外売上比率は、主に石油化学や情報電子化学での出荷が増加したことにより、64.9パーセントとなりました。

セグメント別売上収益

続いて、セグメント別の業績概要を説明いたします。5ページ目をご覧ください。

まず、売上収益でございます。先ほども申しましたが、全社の売上収益は前年度比で1,281億円の増収となりました。セグメント別では、石油化学、エネルギー・機能材料、情報電子化学で増収となっています。

売上収益の前年度比での増減について、全社で要因別に分析いたしますと、売価差が146億円の増収、数量差が1,246億円の増収(となりました)。一方、海外子会社の売上収益の邦貨換算差は111億円の減少となりました。

セグメント別コア営業利益

続いて6ページをご覧ください。全社のコア営業損益でございます。前年度比で584億円の減益となりました。セグメント別では、エネルギー・機能材料、情報電子化学で増益となっています。

全社で要因別に分析しますと、価格差は369億円のマイナス、コスト差は70億円のプラス(となりました)。持分法投資利益の増減も含む数量差等は、285億円のマイナスとなりました。

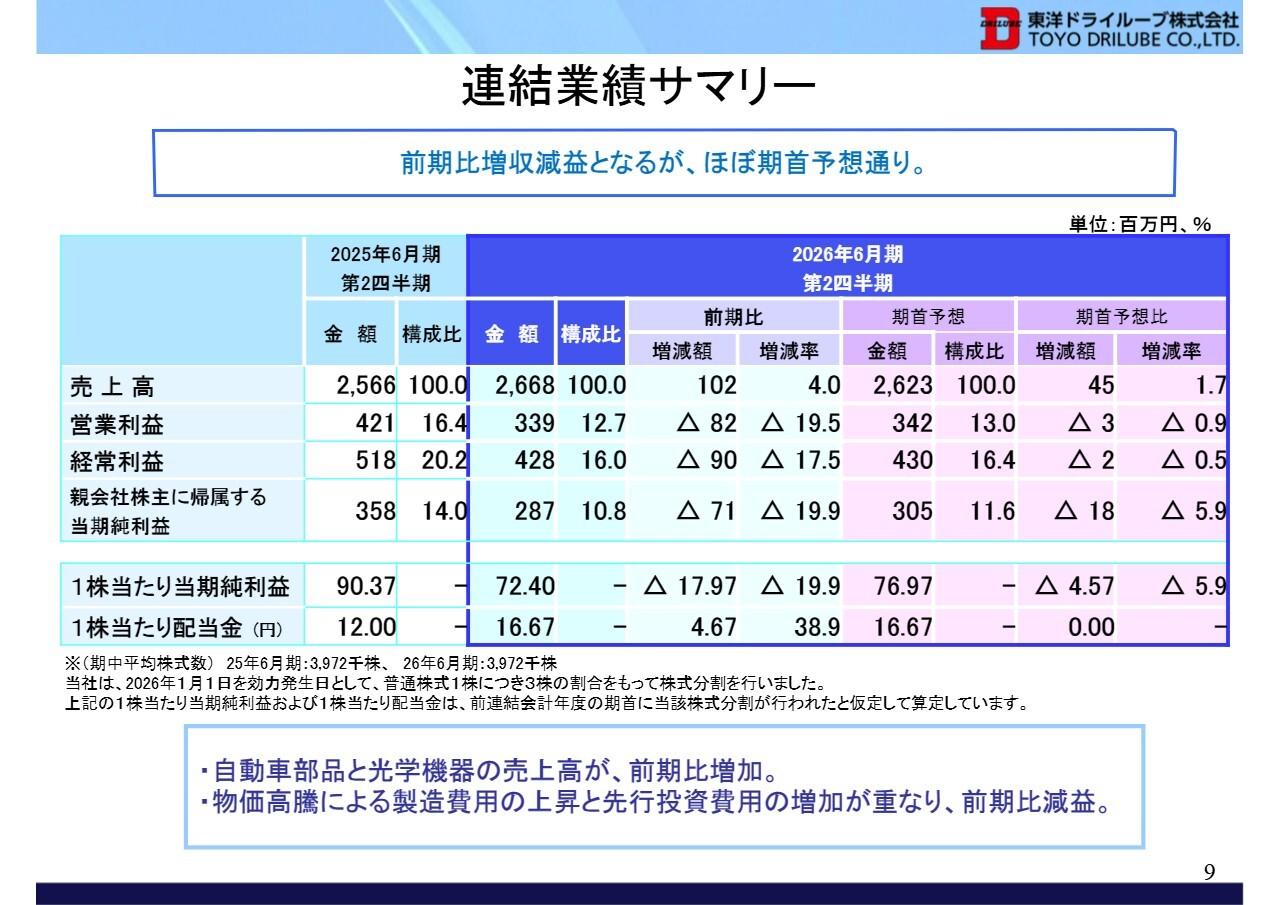

石油化学セグメント (対前年度実績)

続きまして、セグメント別の業績概要をご説明いたします。7ページをご覧ください。

石油化学セグメントです。売上収益は7,575億円となりまして、前年度比で834億円の増収です。コア営業利益は616億円となり、前年度比で330億円の減益となりました。

売上収益は原料価格の上昇に伴い、製品市況が上昇しました。また、ペトロ・ラービグのフェーズⅡ製品を中心に出荷増加もあり、増収となりました。

コア営業利益は、石油化学品や合成樹脂の交易条件の悪化に加え、ペトロケミカル・コーポレーション・オブ・シンガポール社やペトロ・ラービグ社などの持分法損益の悪化、千葉工場やシンガポールにおける定期修理の影響、前年度にライセンス収入を計上したことによる一時的なマイナス要因があったため、減益となりました。

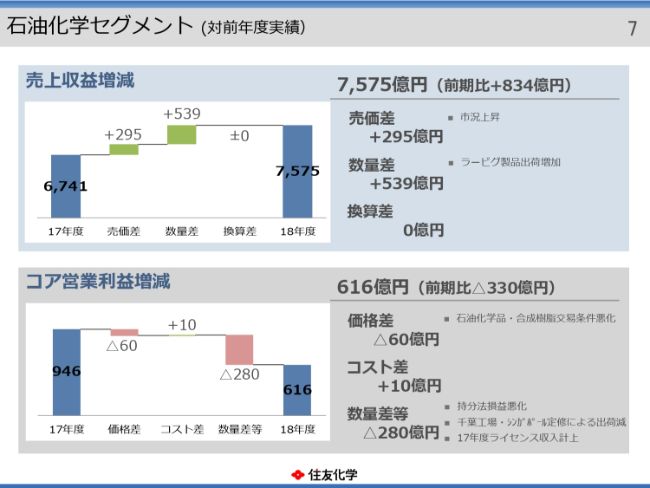

エネルギー・機能材料セグメント (対前年度実績)

次に、8ページをご覧ください。エネルギー・機能材料セグメントの売上収益は2,829億円となり、前年度比で319億円の増収、コア営業利益は230億円となり、前年度比で38億円の増益となりました。

売上収益は、アルミニウムなどの市況が上昇したことや、リチウムイオン二次電池用のセパレータ、高純度アルミナなどの出荷増加により、増収となりました。

コア営業利益ですが、石油化学と同様に千葉工場で定期修理があったものの、セパレータ、高純度アルミナなどの出荷増加に伴い、増益となりました。

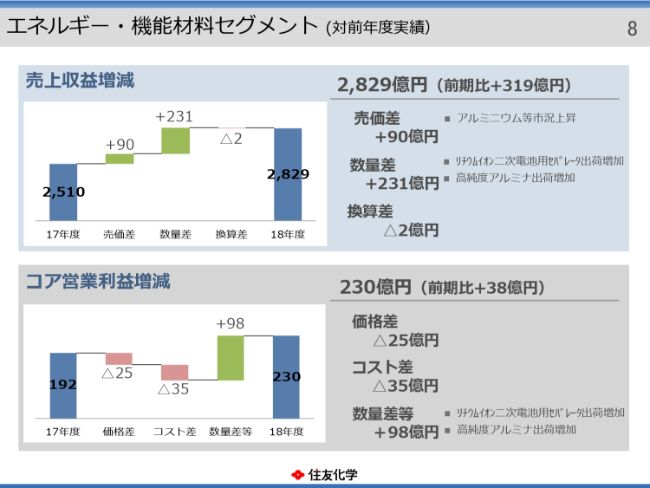

情報電子化学セグメント(対前年度実績)

次に、情報電子化学セグメントについてです。売上収益は3,968億円となり、前年度比で281億円の増収でした。コア営業利益は262億円となり、前年度比で139億円の増益となりました。

売上収益は、売価面では偏光フィルムの販売価格が下落しましたが、数量面では偏光フィルム、タッチセンサーパネルの出荷が増加したため、増収となりました。

コア営業利益ですが、販売価格下落によるマイナスの影響を、出荷数量の増加と合理化等のコスト削減によるプラス効果が上回ったため、増益となりました。

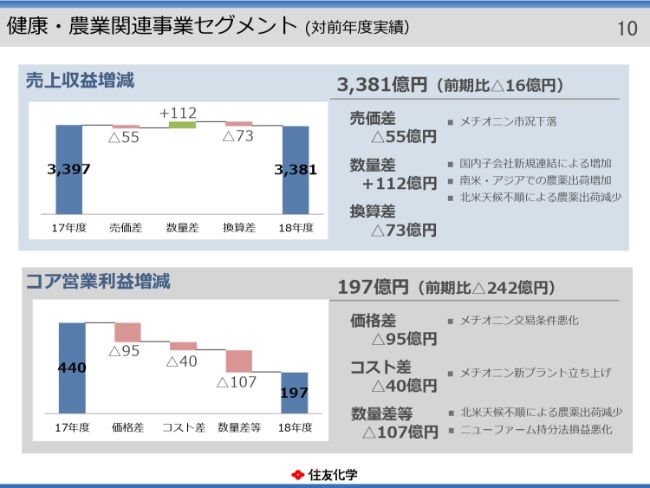

健康・農業関連事業セグメント (対前年度実績)

健康・農業関連事業セグメントでございます。売上収益は3,381億円、前年度比で16億円の減収でした。コア営業利益は197億円となり、前年度比で242億円の減益となりました。

売上収益は、国内子会社であるアイアグリとの新たな連結による増加もありました。また、南米やアジアにおきまして、農薬の出荷が増加いたしました。

一方、メチオニンの市況下落や、北米において2019年2月から3月に発生した記録的な洪水の影響により農薬の出荷が大幅に減少したことから、減収となりました。

コア営業利益ですが、先ほど申し上げたように、天候不順に起因する北米への農薬の出荷減少や持分法適用会社であるニューファーム社の業績悪化に加え、メチオニンの交易条件の悪化などにより、減益となりました。

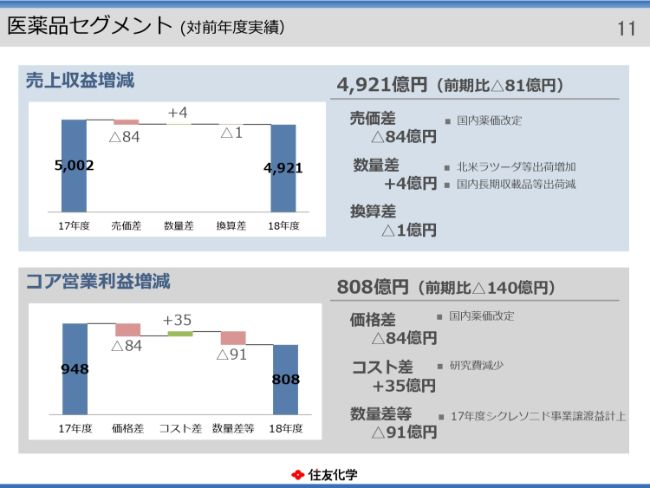

医薬品セグメント (対前年度実績)

次に、医薬品セグメントにまいります。売上収益は4,921億円となり、前年度比で81億円の減収です。コア営業利益は808億円となり、前年度比で140億円の減益となりました。

売上収益は、北米への「ラツーダ」(非定型抗精神病薬)などの出荷が増加した一方で、国内における薬価改定や長期収載品の出荷減少の影響があり、減収となりました。

コア営業利益は薬価改定の影響や、前年度に事業譲渡益を計上したことによる比較の問題でのマイナス要因がありまして、減益となりました。セグメント別の業績概要の説明は以上でございます。

非経常項目内訳

12ページは非経常項目の内訳となりますが、中身と金額につきましては、冒頭に申し上げたとおりでございます。

連結財政状態計算書

次は、連結財政状態計算書、バランスシートのご説明となりますが、財務の健全性の観点から、有利子負債残高と自己資本比率についてご説明いたします。

有利子負債残高は8,395億円となりまして、前年度末に比べて26億円減少いたしました。自己資本比率である親会社所有者帰属持分比率は31.5パーセントとなり、前年度比で1.3ポイント改善いたしました。

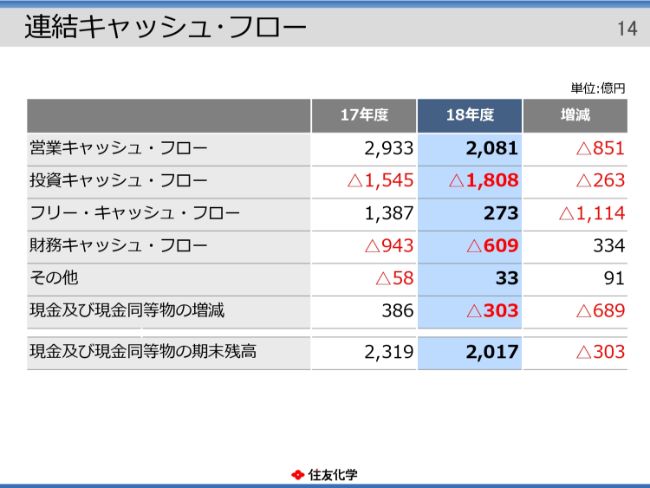

連結キャッシュ・フロー

続いて、14ページは連結キャッシュ・フローのご説明です。営業キャッシュ・フローは2,081億円の収入となりまして、前年度に比べて収入が851億円減少いたしました。運転資金の増加、および営業利益の減少が主な原因です。

投資キャッシュ・フローですが、1,808億円の支出となっています。前年度に比べて支出が263億円増加いたしました。固定資産の取得による支出が増加したことが主な原因です。

この結果、フリー・キャッシュ・フローは273億円の収入となりまして、前年度の1,387億円と比べると1,114億円減少しています。一方、現金につきましては残高を303億円ほど圧縮しています。

当期業績の概要につきましては、以上でございます。

19年度業績予想概要(18年度対比)

続きまして、2019年度の業績予想についてご説明いたします。2019年度は為替相場が1ドル110円、ナフサが1キロリットル4万3,000円を前提に、売上収益は2018年度比で5.2パーセント増の2兆4,400億円と予想しています。コア営業利益は、2018年度比で0.4パーセント増とし、ほぼ横ばいの2,050億円と予想しています。

コア営業利益のうち、持分法による投資利益につきましては230億円と予想しています。非経常項目につきましては、通常発生する範囲での資産の除却、売却損益等に加えて、医薬品において研究開発の進捗に伴う条件付き対価に係る公正価値変動の費用増加を見込んでいます。この結果、営業利益は2018年度比で3.8パーセント増の1,900億円と予想しています。

営業利益が増加する一方で、金融損益で主に為替差損の悪化や税金費用の増加もあり、親会社の所有者に帰属する当期利益につきましては、2018年度比で15.2パーセント減の1,000億円と予想しています。また、ROEは9.7パーセントを予想しています。

セグメント別売上収益予想

続きまして、セグメント別売上収益予想についてご説明いたします。2019年度の売上収益は全体でも2兆4,400億円と、2018年度比で1,214億円の増収を予想しています。

すべてのセグメントで増収を予想しており、全社で要因分析をいたしますと、売価差が925億円のマイナスとなります。一方で、数量差が2,112億円のプラスでございます。

セグメント別コア営業利益予想

続いて、18ページをご覧ください。コア営業利益は2,050億円と、2018年度から若干の増益を予想しています。セグメント別でいうと、石油化学は減益でございますが、それ以外のセグメントにつきましては、すべて増益を予想しています。

逆に申しますと、(石油化学では)マージン差において圧縮が見られる分、今期に比べて損になると予想していますが、他の部門でカバーするという予想でございます。

要因別分析でございますが、価格差は2018年度に比べて470億円悪化すると予想しています。一方、コスト差については20億円、持分法投資損益を含む数量差については457億円、それぞれ改善すると予想しています。

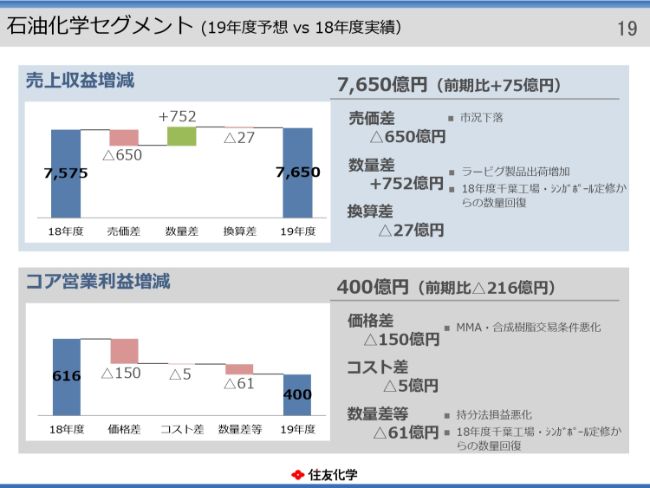

石油化学セグメント (19年度予想 vs 18年度実績)

続いて、セグメントごとの業績概要です。19ページは石油化学セグメントについてですが、売上収益は7,650億円となりまして、2018年度比で75億円の増収(予想)です。コア営業利益は400億とし、2018年度比で216億円の減益を予想しています。

売上収益ですが、市況下落の一方で、ラービグ製品の出荷増や、2018年度にあった定期修理が2019年度にはないことから、出荷増になり増収すると予想しています。

コア営業利益ですが、2018年度の定期修理からの数量回復を見込む一方で、MMAや合成樹脂に加え、持分法適用会社であるペトロケミカル・コーポレーション・オブ・シンガポールなどにおいても、マージンが縮小するとの見込みから、減益になると予想しています。

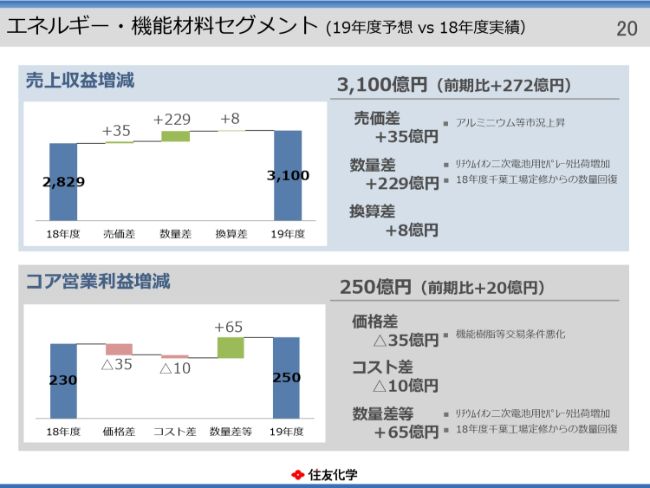

エネルギー・機能材料セグメント (19年度予想 vs 18年度実績)

次に、エネルギー・機能材料セグメントについて、20ページでご説明します。売上収益は3,100億円と、2018年度比で272億円の増収予想です。コア営業利益は250億円で、2018年度比で20億円の増益を予想しています。

売上収益は、リチウムイオン二次電池用セパレータなどの拡販や、千葉工場の定期修理により2018年度で減少していたレゾルシンや機能樹脂の出荷が回復することから、2019年度は増収になると予想しています。

コア営業利益ですが、2018年度の定期修理からの数量回復を見込むことに加え、セパレータなどの出荷増により増益を予想しています。

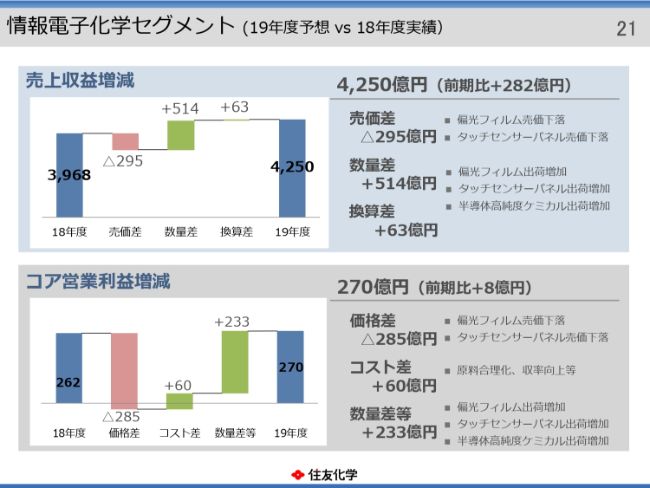

情報電子化学セグメント (19年度予想 vs 18年度実績)

スライドの21ページは情報電子化学セグメントについてでございます。売上収益は4,250億円で、2018年度比では282億円の増収を予想しています。コア営業利益は270億円となり、8億円の増益と予想しています。

売上収益は、引き続き売価下落の影響が見込まれますが、偏光フィルムやタッチセンサーパネルなどの拡販や、中国での半導体高純度ケミカル工場の増強により、増収になると予想しています。

コア営業利益は、販売価格の下落によるマイナスの影響を、出荷数量の増加や合理化等のコスト削減によるプラスの効果でカバーし、ネットで増益になると予想しています。

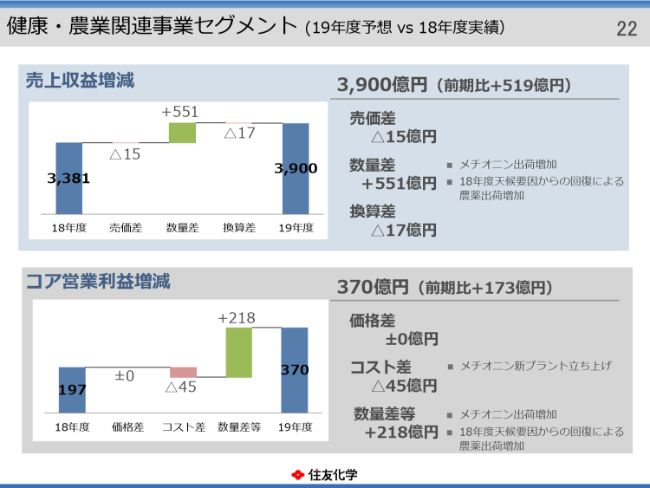

健康・農業関連事業セグメント (19年度予想 vs 18年度実績)

次は、健康・農業関連事業セグメントについてです。売上収益は3,900億円となり、2018年度比で519億円の増収を予想し、コア営業利益は370億円で、2018年度比で173億円の増益と予想しています。

売上収益は、2018年度の歴史的な規模の洪水の影響により減少した海外農薬の出荷数量の回復に加えて、メチオニンにおいても、2018年度に実施した能力増強による拡販を見込むことにより、増収になると予想しています。

コア営業利益も同様に、海外農薬やメチオニンでの業績改善により、増益と予想しています。

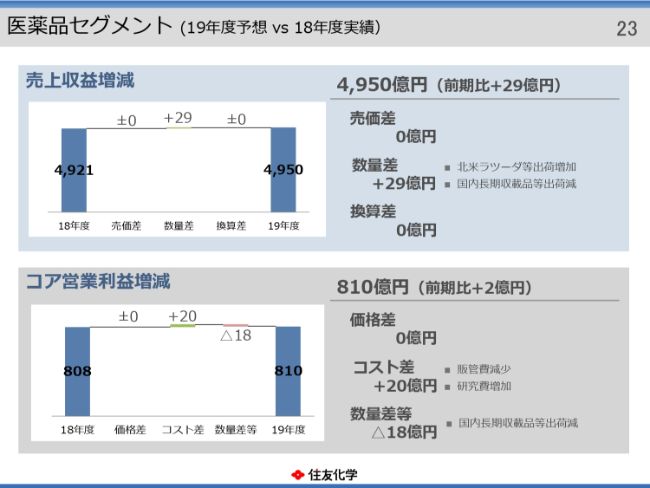

医薬品セグメント (19年度予想 vs 18年度実績)

次は、医薬品セグメントについてでございます。医薬品セグメントにつきましては、売上収益が4,950億円で、2018年度比で29億円の増収を予想しています。コア営業利益は810億円となり、2018年度比で2億円の増益と、ほぼ横ばいであると予想しています。

売上収益は、国内における長期収載品などの出荷減少の一方で、北米での「ラツーダ」などの拡販により、増収になると予想しています。

コア営業利益は、国内での出荷減少の影響を販売管理費の削減などでカバーすることで、若干増益になると予想しています。コア営業利益の説明は以上でございます。

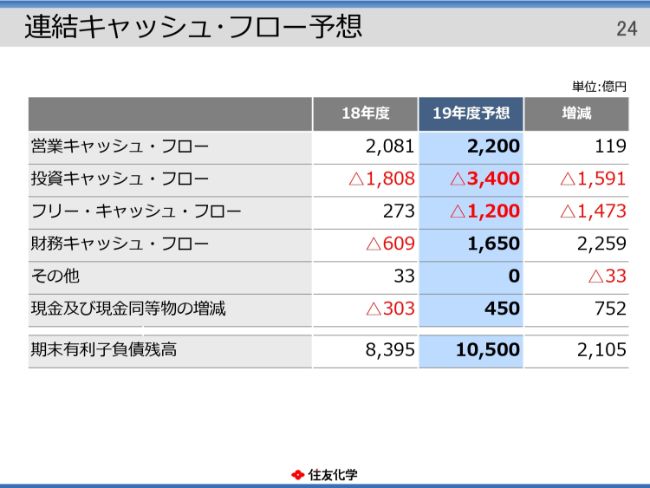

連結キャッシュ・フロー予想

続いて、24ページはキャッシュ・フロー予想のご説明でございます。営業キャッシュ・フローは、2018年度と比べて119億円増加し、2,200億円の収入を予想しています。

投資キャッシュ・フローは、2019年度に「ラービグⅡ期計画」への出資等を見込むことから、2018年度に比べて支出が1,591億円ほど増加し、3,400億円の支出と予想しています。

この結果、フリーキャッシュ・フローは1,200億円の支出と予想しています。なお、2019年度末の有利子負債残高は1兆500億円と予想しています。

2018年度の配当につきましては、2018年5月に公表した時点から変更はなく、期末配当を1株あたり11円と予定しています。

実施済みの中間配当11円と合わせて、2018年度は1株あたり22円といたします。2019年度につきましても、中間配当を11円、期末配当を11円とし、年間配当は2018年度と同額の1株あたり22円を予定しています。

決算についての説明は以上でございます。本日はご参加いただきありがとうございます。

新着ログ

「化学」のログ