三菱マテリアル、通期の売上高は増加も経常益は296億円の大幅減 操業コストの悪化等が要因に

2019年3月期決算説明会

柴田周氏:常務執行役員の柴田でございます。本日はお忙しいなか、カンファレンスにご参加いただき、誠にありがとうございます。また、日頃より弊社に対して格別な関心をお寄せいただき、この場をお借りしてあらためてお礼を申し上げます。

それでは、2019年3月期決算の概要および2020年3月期業績見通しにつきまして、ご説明申し上げます。

資料の内容は損益推移状況、前年実績対比、前回予想対比、2020年3月期業績予想などとなっております。

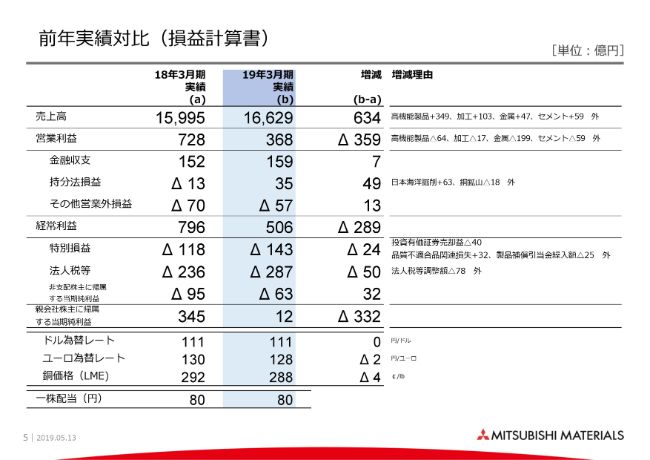

まずは5ページ以降で、前年実績対比についてご説明いたします。

前年実績対比(損益計算書)

スライド下段にある前提条件ですが、USドルは前年並み、ユーロは円高、銅価格はポンドあたり4セント下落となりました。上段の売上高は、高機能製品の影響を主因に(対前期で)増加いたしました。

営業利益は、金属事業の直島製錬所における有価金属の実収効率の低下や、期末棚卸による棚卸減耗損の計上に加え、各精錬所において設備トラブルがあったほか、直島製錬所並びにPTS社において、炉修を実施したことなどにより金属事業を中心に大きく減益となりました。

高機能製品、加工、セメントについても操業コスト増加などにより減益となっております。経常利益は持分法損益などの改善があったものの、営業利益の減益を主因に減益となりました。

また、当期純利益については、投資有価証券売却益などの特別利益が減少したことなどに加え、繰延税金資産取り崩しなどによる法人税等調整額の増加により、大きく減益となりました。なお、今期の配当金は中期経営戦略の方針に則り、1株あたり80円となります。

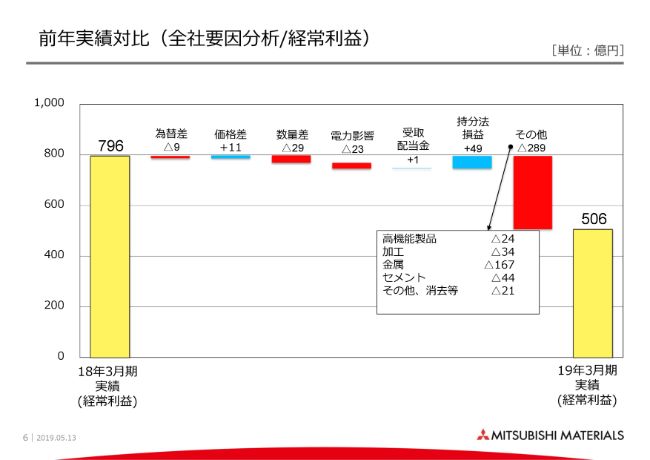

前年実績対比(全社要因分析/経常利益)

経常利益の前期実績対比での増減内容についてご説明いたします。2019年3月期の経常利益は、右側の棒グラフのとおり、対前期でマイナス289億円の506億円となっております。

この289億円の減益の主な要因についてです。まず、数量面では加工の切削工具の販売増加があったものの、高機能製品におけるアルミ事業の減益や金属事業における各製錬所の設備トラブルに加え、直島製錬所およびPTS社において炉修を実施したことなどにより、29億円の減益となりました。

電力については、燃料調整単価の上昇などにより23億円の減益です。一方、持分法損益については前期に計上した持分法投資損失の解消などにより、プラス49億円の改善があったものの、減益の主たる要因となる「その他」のマイナス289億円……これは操業コスト悪化などによるものですが、大きく減益となりました。

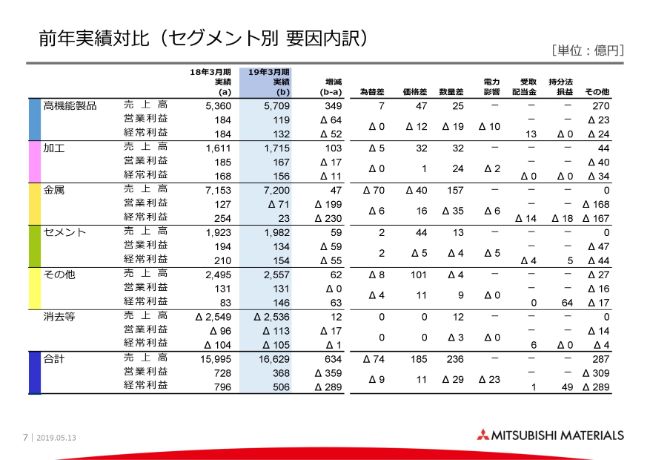

前年実績対比(セグメント別 要因内訳)

概要につきまして、セグメント別にご説明いたします。

高機能製品は、主にアルミ事業における印刷版用板製品の需要減や、アルミ缶事業でのペットボトル市場拡大の影響によるボトル缶減販などにより、アルミ事業を中心に大きく減益となりました。

加工は、超硬切削工具の販売増加により、数量差で増益となっておりますが、「その他」差では超硬事業の拡販施策のための労務費増加や、ダイヤメット社における納期対応などによる物流コスト等の損失拡大により、減益となりました。

金属は、数量面では各製錬所における設備トラブルや、直島製錬所並びにPTS社での炉修実施などにより減益です。「その他」差では、直島製錬所における有価金属の実収効率の低下や、期末棚卸による棚卸減耗損の計上などにより、減益となりました。

セメントは、国内の石炭価格上昇や米国のディーゼル価格等のエネルギーコストの上昇に加え、米国事業において天候不良などの影響により生コン販売数量が減少したため、減益となりました。

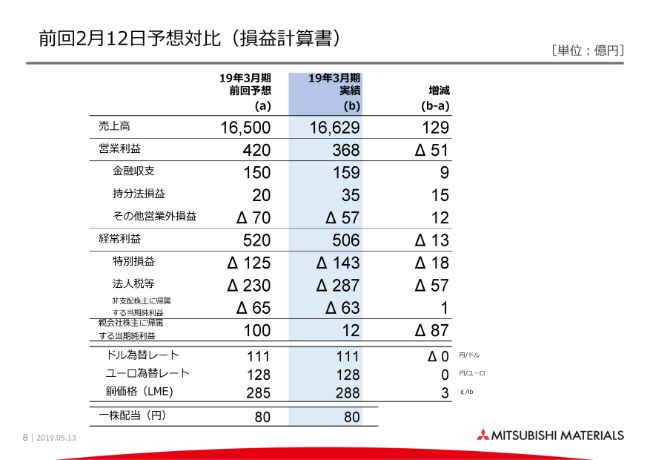

前回2月12日予想対比(損益計算書)

2月12日に公表いたしました業績予想との対比についてご説明いたします。

まずスライド下段の前提条件ですが、USドル、ユーロともに前回予想並みで、銅価格はポンドあたり3セント上昇いたしました。

上段の売上高は、金属事業を中心に増加いたしました。営業利益は、金属事業の直島製錬所での棚卸減耗損の計上などにより減益となりました。

経常利益は、持分法損益の改善や営業外損失の減少などにより、減益幅は縮小となりましたが、当期純利益については、製品保証引当金繰入額の発生による特別損失の増加に加え、繰延税金資産の取り崩しなどにより、大きく減益となりました。

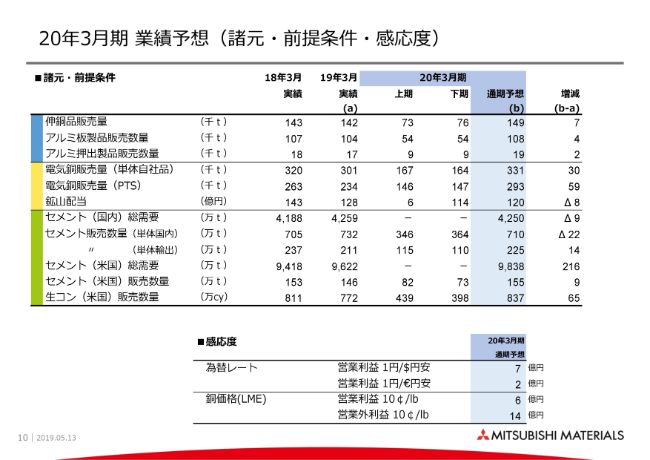

20年3月期 業績予想(諸元・前提条件・感応度)

まず、諸元・前提条件です。

伸銅品販売量は、下期以降、半導体需要の回復による電子材の増販を見込んでいることや、エコブラスの拡販などにより前年度を上回る販売量を見込んでおります。

アルミ板製品は、自動車熱交向けの増販を見込んでおります。電気銅販売量は、直島製錬所、PTS社ともに、前期に実施した炉修による影響や設備トラブルの解消などにより、増販となる見込みであります。

鉱山配当につきましては、エスコンディーダ鉱山において、設備の増強工事が進められていることなどから減少を見込んでおります。セメント国内総需要につきましては、首都圏の再開発関連工事、リニア中央新幹線関連工事等の大型工事から需要の増加が期待されますが、建設業界の人手不足による工事の遅延等を考慮し、前年並みの4,250万トンと予測しております。

米国事業のセメント販売数量および生コン販売数量については、2019年3月期の下期を中心とした天候不順からの回復などにより、増販を見込んでおります。為替と銅価の感応度はスライドに記載のとおりです。

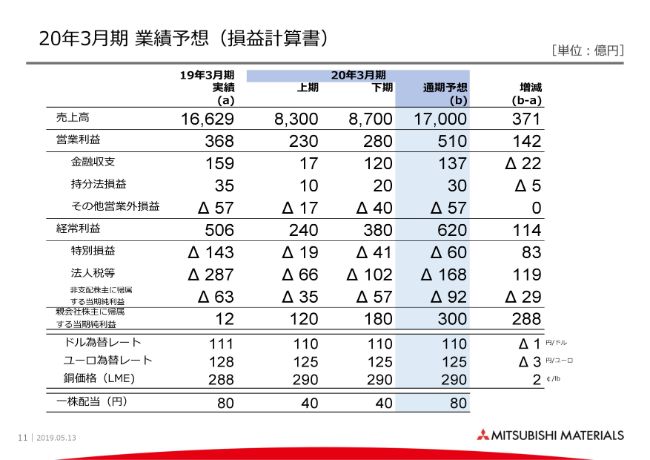

20年3月期 業績予想(損益計算書)

その予想にあたっての前提は、それぞれ11ページ下段に示したとおりです。為替につきましては、USドル110円、ユーロ125円、銅価格はポンドあたり290セントを前提とし、20年3月期は売上高1兆7,000億円、営業利益510億円、経常利益620億円、純利益は300億円と予想しております。

売上高につきましては、金属事業の直島製錬所およびPTS社よる電気銅販売量の増加に加え、高機能製品、加工、セメント事業の販売数量増を主因に増加する見込みであります。営業利益については、各事業の販売数量増加に加え、前期に発生した直島製錬所における有価金属の実収効率の低下や、棚卸減耗損による大幅な減益が解消することなどから、金属事業を主因に増益となる見込みであります。

経常利益は、鉱山配当の減少や持分法損益の減少などにより、増益幅が縮小される見込みではありますが、当期純利益については、休廃止鉱山等における環境対策引当金の計上が前期をもって終了したことなどから特別損失が減少するほか、前期に発生した繰延税金資産取り崩しなどによる法人税等調整額の増減により、当期純利益は増加する見込みであります。

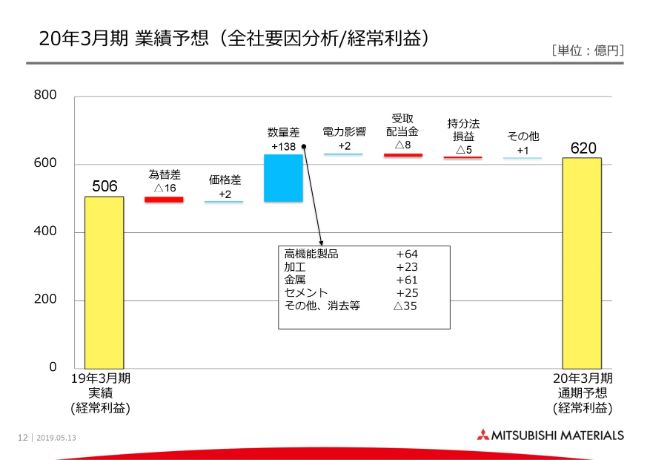

20年3月期 業績予想(全社要因分析/経常利益)

2019年3月期実績と対比した主な増減内容についてご説明いたします。2020年3月期業績予想の経常利益は、右の棒グラフのとおり、対今期でプラス114億円の620億円となっております。

この114億円の増益の要因ですが、先ほどご説明したとおり、各事業における増販による数量面が主な要因であります。なお、「その他」差の影響については、全社ベースでは軽微となっておりますが、セグメントごとに個別要因がありますので、セグメント別にご説明いたします。

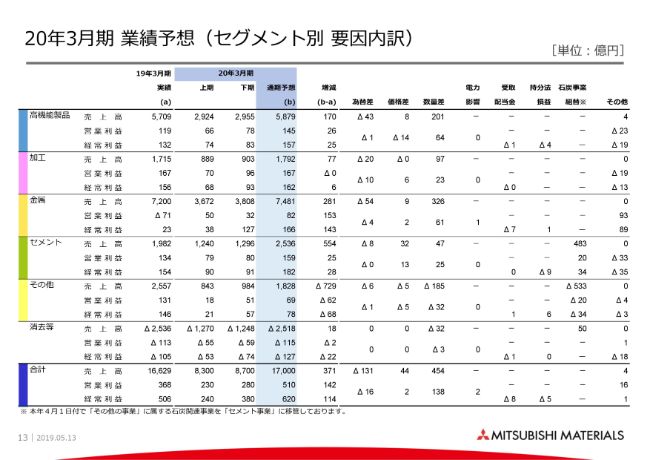

20年3月期 業績予想(セグメント別 要因内訳)

高機能製品は、アルミ缶事業における原料価格の上昇などにより、価格差はマイナスとなりますが、数量面では板、押出などのアルミ製品の生産安定化による販売増加に加え、アルミ缶事業の新ボトル缶上市化などによる増販により、アルミ事業を中心に増益を見込んでおります。

加工は、超硬切削工具の販売増加により数量差でプラスを見込んでおります。しかし、「その他」差に含まれる、将来に向けた超硬製品の拡販政策のための労務費負担などのコスト影響が大きく、全体では前年並みを見込んでおります。

金属は、数量差において、直島製錬所、PTS社での電気銅販売量の増加を見込んでいるほか、「その他」において大きく増益となっております。これは2019年3月期に発生した直島製錬所における有価金属の実収効率の低下や棚卸減耗損について、各対策実行に伴うE-Scrap処理の安定化などにより、大きく改善する見込みによるものです。

セメントは、価格差において、国内セメント事業の熱エネルギーコストの増加等による減益を見込んでおりますが、米国事業は、セメント、生コンともに堅調な需要が見込まれるなか、販売価格のさらなる値上げを見込んでおります。

数量面では、主に米国事業において、2019年3月期下期における南カリフォルニア地区での天候不良からの回復などによる増販を見込んでおります。「その他」差については、主に米国事業の人員の状況などを織り込んでおります。

なお、2019年4月1日付けで、「その他」の事業に属する石炭関連事業をセメント事業へ移管しており、対前年では増益を見込んでおります。

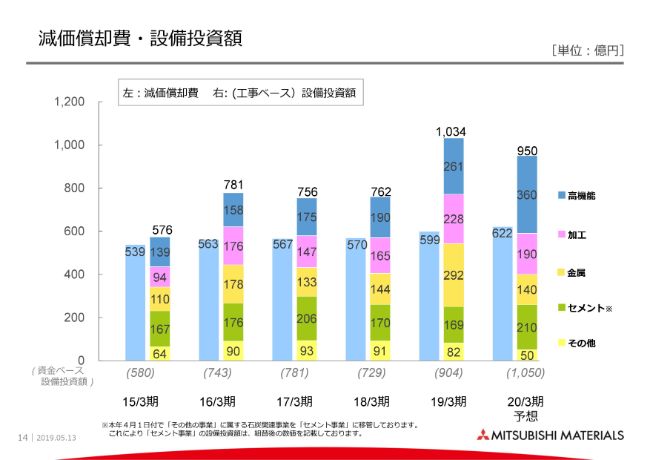

減価償却費・設備投資額

2020年3月期は、今期同様に高水準となる950億円を計画します。金属事業においては、直島製錬所およびPTS社において、2019年3月期に実施した炉修工事に伴う投資の減少などを見込むほか、高機能製品については、銅加工事業の増産対応などの増加や、セメント事業における維持・更新等の増加を見込んでおります。

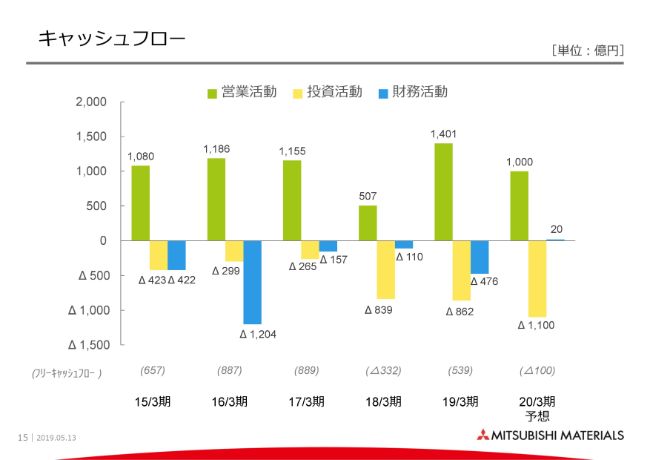

キャッシュフロー

2019年3月期のフリーキャッシュフローは、前期と比較すると、金属事業における棚卸資産の減少などによる営業キャッシュフローの大幅な改善により増加となりました。

2020年3月期のフリーキャッシュフローは、棚卸資産の減少による影響がなくなることや、設備投資支出による増加などにより、100億円のマイナスとなる計画であります

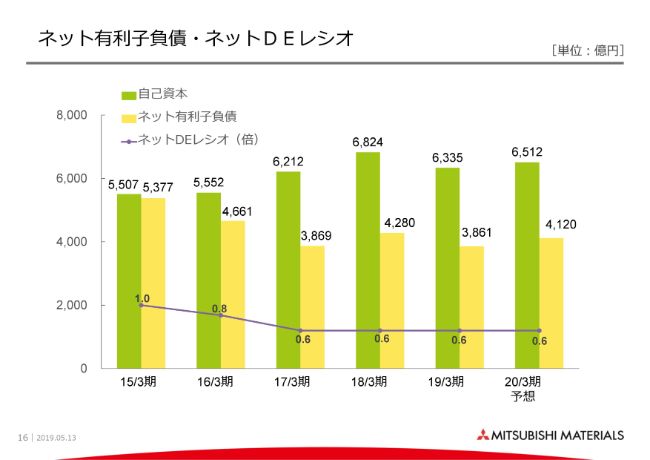

ネット有利子負債・ネットDEレシオ

以上の結果、ネットDEレシオは、2019年3月期は0.6倍でしたが、2020年3月期もこれを維持する計画としております。

私からの説明は以上のとおりでございます。

新着ログ

「非鉄金属」のログ