NEC、通期は増収も構造改革費用の計上等で減益に 今期は改革効果を織り込み増益を計画

調整後営業損益・調整後当期損益の開示について

新野隆氏:執行役員社長の新野でございます。本日はご多忙のところ、たくさんの人にお集まりいただきまして、ありがとうございます。それでは、本日発表をさせていただきました2018年度の決算概要につきまして、ご説明を申し上げます。

本日ご説明いたします内容は、まず最初に、2018年度の実績をご報告し、次に2019年度の業績予想についてご説明を申し上げます。最後に、2020中期経営計画の進捗についてご説明を申し上げます。

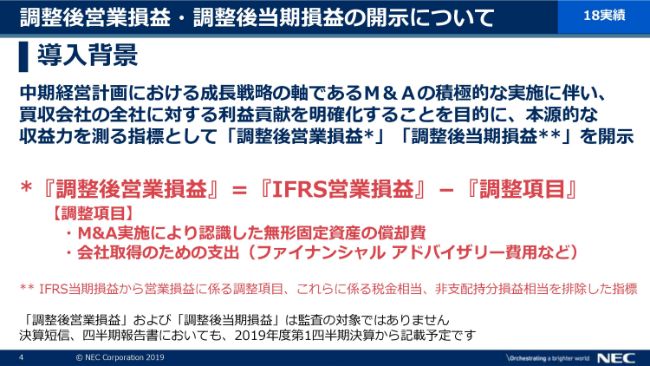

まず始めに、決算の概要についてご説明を申し上げます。4ページ目でございますけれども、まずは今回から開示をいたします調整後の営業損益についてご説明をいたします。

当社は、成長戦略としてM&Aの活用を掲げまして、これまでNorthgate Public Services Limited、KMD HoldingといったM&Aを昨年実施いたしました。このたび、M&Aにより認識した無形固定資産の償却費用と、会社取得のための支出を調整項目ということで位置付けまして、この費用を除いたものを調整後営業損益ということで、開示をすることといたしました。

なお、この指標につきましては、買収会社のNECの連結業績に対する利益貢献を明確化するとともに、本源的な収益力をお示しすることを狙いとしております。

2018年度 概況

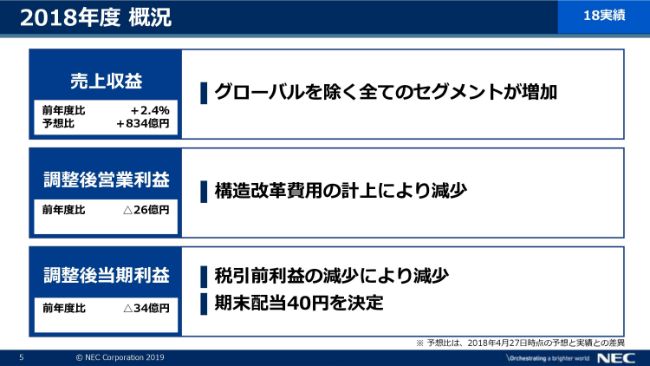

5ページ目でございます。2018年度の年間実績の全体像をご説明申し上げます。

これはすでに昨日4月24日に適時開示をさせていただいておりますけれども、まず売上収益につきましては、グローバルを除くすべてのセグメントで、前年度比で増加となりました。全体としては2.4パーセントの増収となっております。

調整後の営業利益は、構造改革費用を計上したことによりまして、前年度に比べまして26億円の減少、また、調整後の当期利益につきましても、同じく34億円の減少となりました。

なお、期末の配当につきましては、期初の予想どおり、1株当たり40円とさせていただくことを本日決定いたしております。

2018年度 実績サマリー

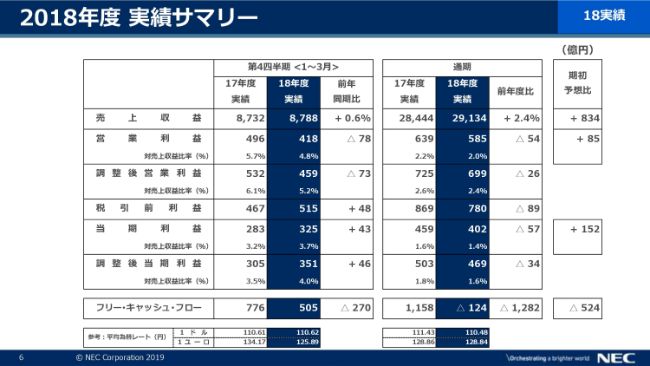

6ページ目でございます。2018年度の業績は、ここにお示しをしているとおりでございます。

構造改革費用を計上したことによりまして、調整後の営業利益は前年度に比べて減少してございます。構造改革費用の詳細につきましては、このあとで詳細を説明させていただきます。

また、フリーキャッシュ・フローにつきましては、124億円の支出となっております。2017年度にトーキンとルネサスの株式譲渡があったことに加え、2018年度のM&A費用によりまして、前年度に比べまして、1,282億円の悪化となってございます。

営業利益の調整項目について

7ページ目でございます。会計上の営業利益とノンギャップで調整後の営業利益の調整項目の詳細についてお示しをしております。ご参考にしていただければと思います。

セグメント別 2018年度 実績サマリー(調整後)

8ページ目、セグメント別の実績をお示ししてございます。

前年度比では、グローバルとその他で改善をしております。構造改革費用の計上によりまして、国内は減益となりましたが、構造改革費用の影響を除きますと、増益となっております。

《参考》セグメント別 2018年度 実績サマリー

9ページ目、ご参考でございますけれども、調整前のセグメント別の営業損益の実績をお示ししてございます。

調整後の営業利益との差異につきましては、グローバルで73億円、パブリックで41億円となっております。パブリックでは、日本航空電子工業、グローバルではNPS、KMD、また、NetCrackerなど、過去に買収した会社の無形固定資産の償却及びM&Aの関連コストを調整してございます。

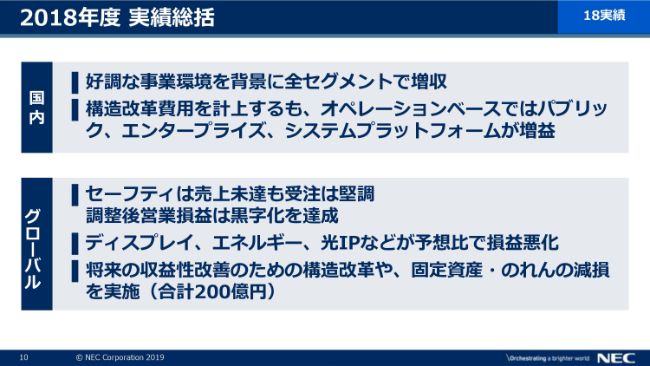

2018年度 実績総括

10ページ目、2018年度の実績の総括でございます。

国内につきましては、好調な事業環境を背景といたしまして、全セグメントで増収となりました。また、各セグメントで構造改革費用を計上したものの、パブリック、エンタープライズ、システムプラットフォームにつきましては、オペレーションベースで増益となっております。

一方、グローバルにおきましては、セーフティは調整後の営業利益ベースで黒字化をいたしましたけれども、ディスプレイ、エネルギー、光IPにつきましては、第3四半期決算の際にご説明していたリスクを解消することができずに、予想比で約100億円の悪化となっております。

当社は、この状況を重く受け止めまして、第4四半期に2019年度以降のグローバルの収益性改善のための施策として、海外拠点の構造改革や、固定資産・のれん減損などを実行しまして、合計で200億円の一過性の費用を2018年度に計上させていただいております。

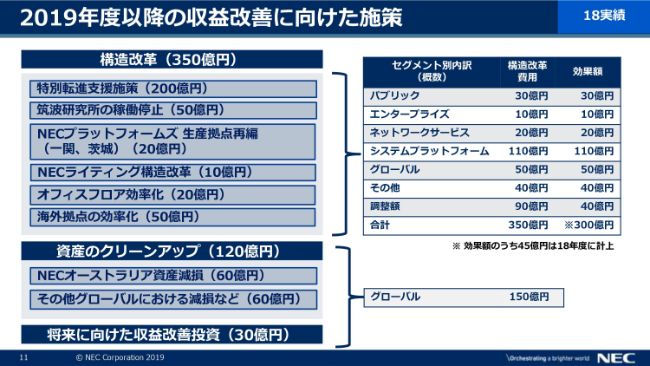

2019年度以降の収益改善に向けた施策

11ページ目でございますが、これは2018年度に実施いたしました2019年度以降の収益改善に向けた施策を取りまとめた表でございます。

国内における特別転進支援施策や生産拠点の再編、また、海外拠点の効率化などの施策を実行した結果、2018年度は構造改革費用として350億円を計上し、当初の計画どおり、300億円の固定費の削減を実行しております。なお、このうちの45億円は、2018年度の第4四半期に効果としてすでに発生しております。

また、グローバル事業におきましては、NECオーストラリアなどの減損や、将来の収益改善に向けた費用を計上いたしております。

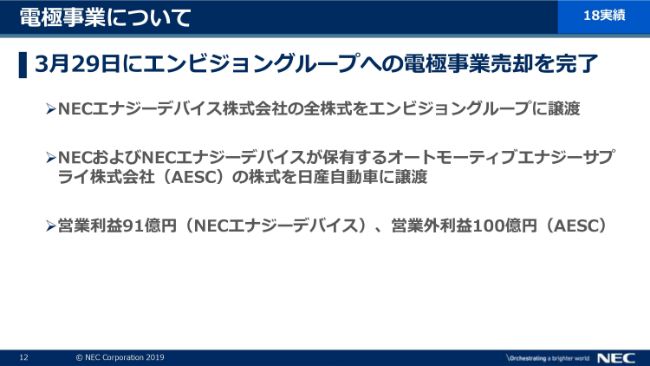

電極事業について

12ページでございます。当社はエンビジョングループへの電極事業の売却を、予定どおり3月末に完了することができました。2018年度の実績には、NECエナジーデバイスの株式譲渡により、営業利益で91億円、また、オートモーティブエナジーサプライの株式譲渡によりまして、営業外利益で100億円をそれぞれ計上いたしております。

業績予想サマリー(調整後)

続きまして、2019年度の業績予想についてご説明を申し上げます。14ページ目をご覧いただきたいと思います。

売上収益につきましては、2兆9,500億円を計画しております。調整後の営業利益は、前年度に計上いたしました一過性の費用の減少と、構造改革の効果によりまして、前年度比で大幅な増益となります1,250億円を計画しております。調整後の当期利益につきましては、740億円を計画しております。

フリー・キャッシュ・フローにつきましては、2018年度に計上したKMDの買収費用や、構造改革に伴う支出が減少することから、774億円の改善となる650億円を計画しております。

前年度比で調整後当期利益の改善を見込むことから、2019年度から中間配当を再開させていただきたいと思います。中間で30円、期末で30円で、2017年度以前と同等の年間60円の配当とさせていただきたいと思います。

《参考》業績予想サマリー

ご参考といたしまして、調整前のセグメント別の営業利益の予想をお示ししてございます。調整後の営業利益との差異は、グローバルで110億円、パブリックで40億円となっております。

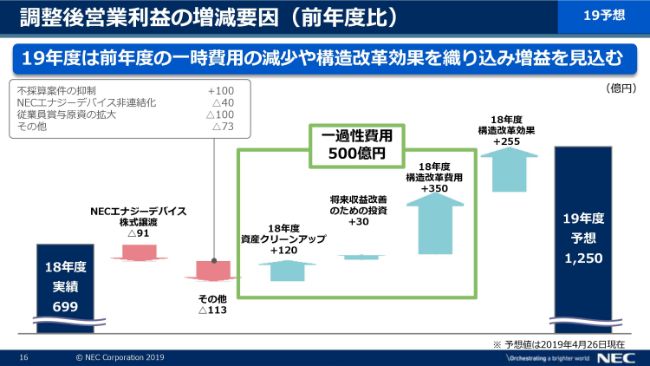

調整後営業利益の増減要因(前年度比)

16ページ目は、調整後営業利益の前年度からの増減の要因についてご説明をしております。

2018年度は、構造改革費用を350億円計上したことに加えまして、固定資産、のれん減損などの資産のクリーンアップのための費用として120億円、将来の収益改善のための投資として30億円をそれぞれ計上しております。

2019年度は、これらの一過性費用である500億円がなくなることに加えまして、2018年度の構造改革の効果として、255億円の改善を見込んでおりまして、合計で750億円程度の改善効果を想定しております。

一方で、2018年度には一過性要因として、NECエナジーデバイスの株式譲渡益を計上したことに加えまして、従業員の賞与原資の拡大も計画に織り込んでございます。

それでは次のページから、セグメント別の2019年度の計画をご説明申し上げます。

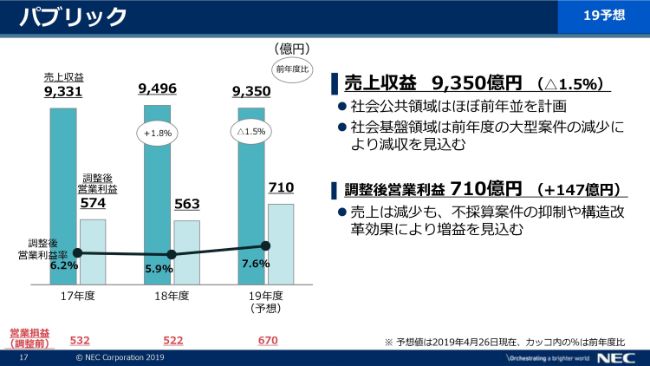

パブリック

まず17ページ目、パブリックでございます。

売上収益につきましては、社会基盤領域で前年度にXバンドの衛星の大型案件があったことにより、減収を見込んでおります。調整後の営業利益につきましては、不採算案件の抑制で70億円の改善を見込むことや、2018年度に実施した構造改革の効果により、大幅な増益を見込んでおります。

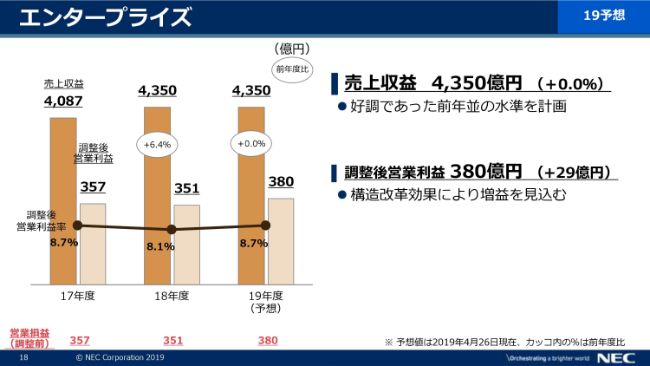

エンタープライズ

18ページ目、エンタープライズです。

売上収益につきましては、前年並みの高水準を維持する予定としております。調整後の営業利益につきましては、構造改革効果による増益を見込んでおります。

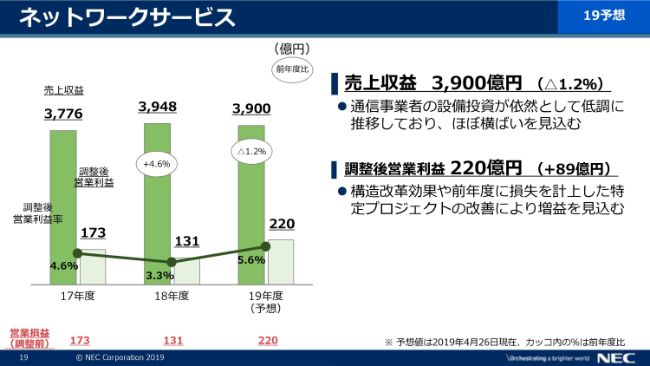

ネットワークサービス

19ページ目、ネットワークサービスでございます。

売上収益につきましては、移動通信事業者の設備投資が、依然として低調に推移していることから、ほぼ横ばいを見込んでおります。

調整後の営業利益につきましては、構造改革効果や前年度に計上しました特定プロジェクトの一過性の損失約30億円がなくなることによりまして、増益を計画しております。

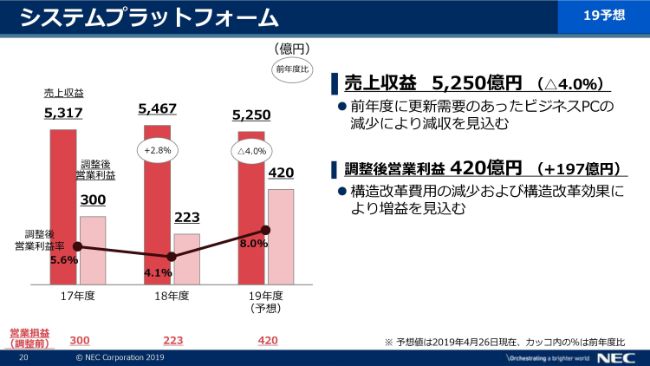

システムプラットフォーム

20ページ目、システムプラットフォームでございます。

売上収益につきましては、2018年度に更新需要のありましたビジネスPCの減少によりまして、減収を見込んでおります。

調整後の営業利益につきましては、2018年度に計上した構造改革費用の減少と構造改革効果によりまして、大幅な増益を見込んでおります。

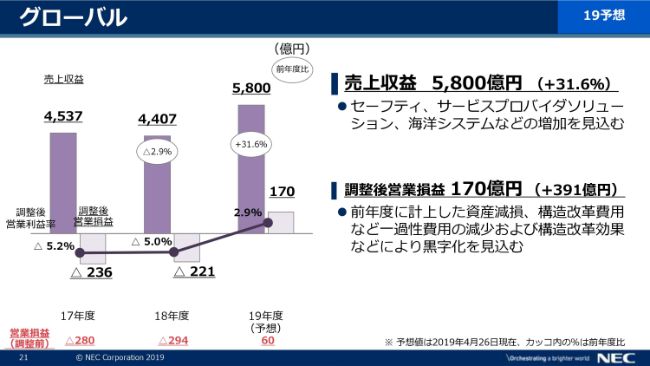

グローバル

21ページ、グローバルでございます。

売上収益につきましては、セーフティやサービスプロバイダソリューション、海洋システムなどの増加によりまして、大幅な増収を計画しております。調整後の営業損益につきましては、前年度に計上した資産減損や構造改革費用などの一過性の費用が減少すること、また、構造改革効果などによりまして、黒字転換し、約3パーセントの利益率を計画しております。

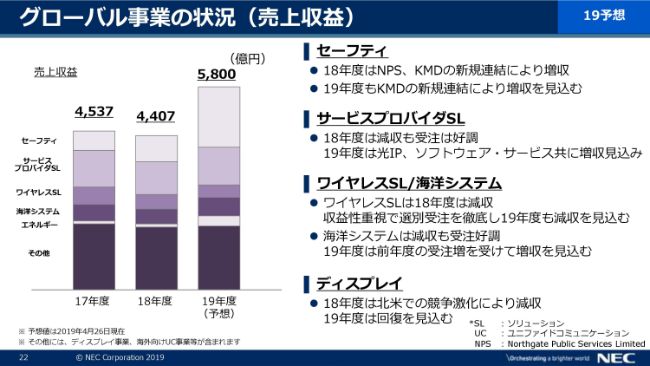

グローバル事業の状況(売上収益)

グローバルの状況について、少し詳しくご説明をしたいと思います。こちらの左の棒グラフは、グローバルに含まれる主要事業の売上規模のイメージでございます。

ワイヤレスソリューションにつきましては、収益性重視ということで選別受注を徹底しており、減収を計画しておりますけれども、KMDによる寄与があるセーフティ、前年度に受注が好調であったNetCrackerによる寄与があるサービスプロバイダソリューション、同様に受注が好調でありました海洋システムなどで増収を計画しております。

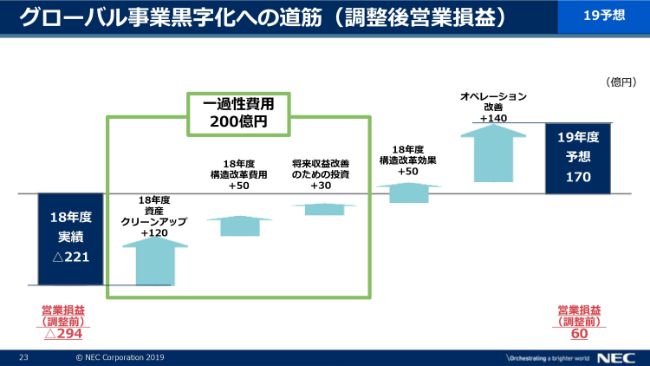

グローバル事業黒字化への道筋(調整後営業損益)

23ページ目は、グローバルの調整後営業損益の増減の要因についてご説明をしたものでございます。

2018年度につきましては、グローバルで一過性費用200億円を計上いたしましたけれども、2019年度はこれがなくなることに加えまして、構造改革効果として50億円の改善を見込んでおります。

また、オペレーションベースでは、セーフティを中心に140億円の損益改善を見込んでおりまして、これらを合わせて前年比で390億円の改善をさせて、170億円の営業黒字を計画しております。

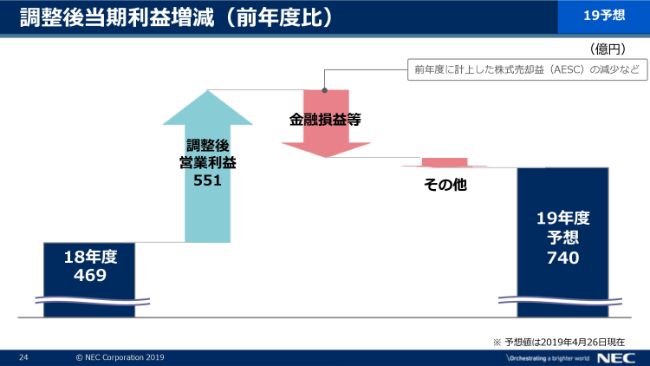

調整後当期利益増減(前年度比)

24ページは、調整後の当期利益でございます。2018年度にAESC社の株式譲渡益の計上がありましたけれども、調整後の営業利益の改善によりまして、当期利益は前年同期に比べて271億円増加の740億円を計画しております。

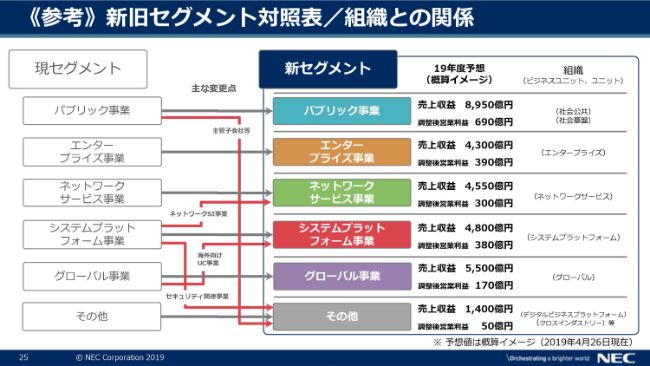

《参考》新旧セグメント対照表/組織との関係

25ページ目はご参考になりますけれども、本年4月の組織変更に伴いまして、当社は2019年度の第1四半期の決算から、セグメントの実績予算の組み替えを行わせていただきます。

新着ログ

「電気機器」のログ