コマツ、過去最高の連結売上高・セグメント利益・営業利益・純利益に 建設機械・車両事業が寄与

損益計算書の組替表示について

堀越健氏:CFOの堀越です。それではよろしくお願いします。

ページめくっていただきまして、3ページですが、2018年度決算の概要の説明に入ります前に、第1四半期から説明させていただいておりますが、米国会計基準における新年金会計基準の適用による損益計算書の表示の組替について、一言説明させていただきたいと思います。

2018年度から新年金会計基準を適用したことによりまして、勤務費用以外の退職給付費用を「その他の収益(費用)」に計上しています。従来は、それはセグメント利益に計上しておりましたが、これに伴い2017年度の数値も訴求して組替表示しています。そのインパクトは3ページに記載しているとおりですので、ご了承ください。

2018年度の概況

それではページをめくっていただきまして、4ページです。ここで、2018年度の概況を説明させていただきます。為替レートは1ドル110.6円、1ユーロ128.5円、1元16.5円でした。前年比でドル・ユーロ・元に対して円高になりました。

また、こちらには記載ありませんが、豪ドル・南アランド・ロシアルーブルに対しても円高になっています。2018年度の連結売上高は物量が増加したことに加えまして、販売価格差等もあり、前年比9.0パーセント増収の2兆7,252億円となりました。営業利益は物量の増加・販売価格差等により、プラス48.2パーセント増益の3,978億円となりました。

営業利益率は、プラス3.9ポイント増の14.6パーセントです。純利益はプラス30.6パーセント増益の2,564億円です。なお、連結売上高・セグメント利益・営業利益・純利益ともに、過去最高の数値となりました。

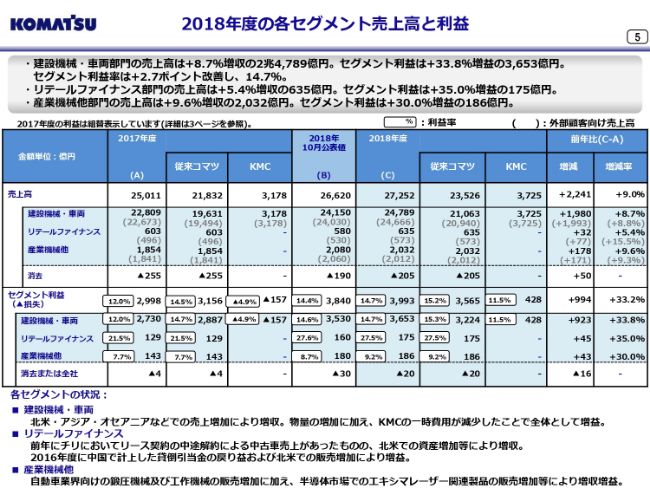

2018年度の各セグメント売上高と利益

5ページですが、こちらでは各セグメントの売上高と利益について説明させていただきます。まず、建設機械・車両の売上高ですが、前年比プラス8.7パーセント増収の2兆4,789億円、セグメント利益はプラス33.8パーセント増益の3,653億円となりました。物量が増加したことに加え販売価格差等もあり、増収になりました。利益は物量増加に加え、それからKMCの一時費用が減少したこと等により、増益となりました。

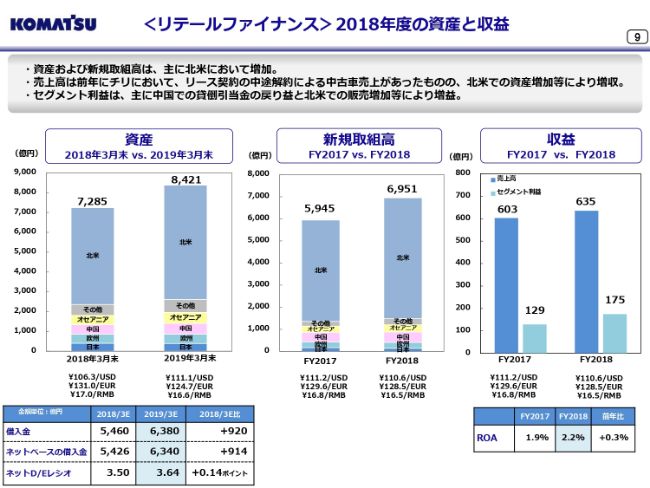

次に、リテールファイナンスのセグメントですが、売上高は前年比プラス5.4パーセント増収の635億円となりました。前年にチリにおいてリース契約の中途解約による中古車売上がありましたが、北米での資産増加等により増収となりました。セグメント利益はプラス35.0パーセント増益の175億円となりました。増益の主な理由は、中国での貸倒引当金の戻り益と、北米での販売増加によるものです。

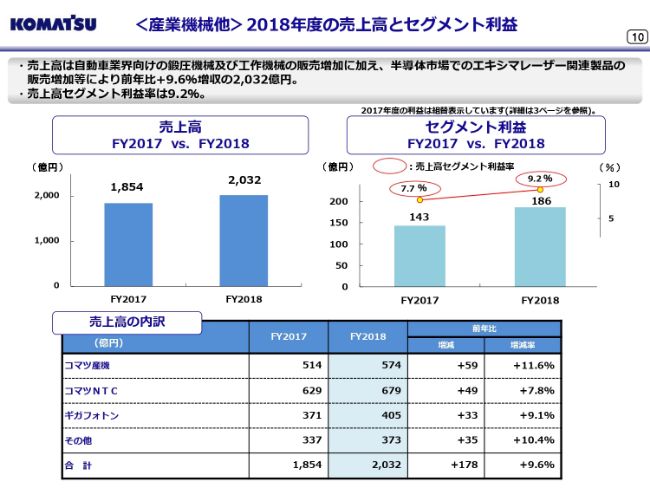

3つ目の産業機械他の売上セグメントですが、こちらの売上高は前年比プラス9.6パーセント増収の2,032億円、セグメント利益はプラス30.0パーセント増益の186億円となりました。自動車業界向けの鍛圧機械および工作機械の販売増加に加えまして、半導体市場でのエキシマレーザー関連製品の販売増加等により増収増益となりました。

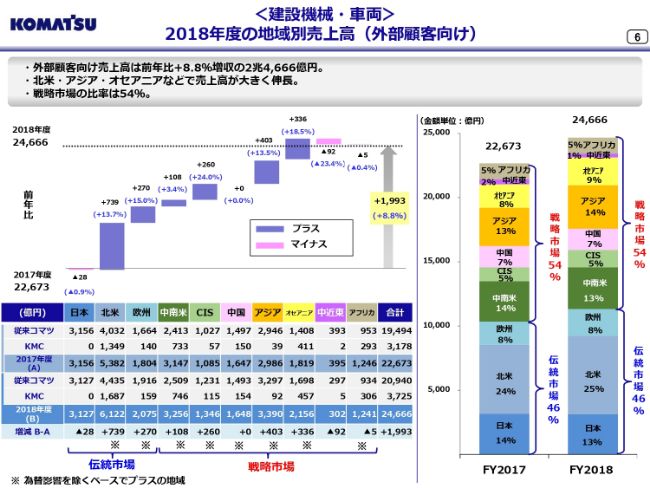

<建設機械・車両>2018年度の地域別売上高(外部顧客向け)

6ページが、建設機械・車両部門の地域別売上高の状況です。建設機械・車両の売上高は、前年比プラス8.8パーセント増収の2兆4,666億円となりました。とくに、北米・アジア・オセアニアなどで売上高が大きく伸長しました。戦略市場の比率は前年と変わらず54パーセントとなりました。

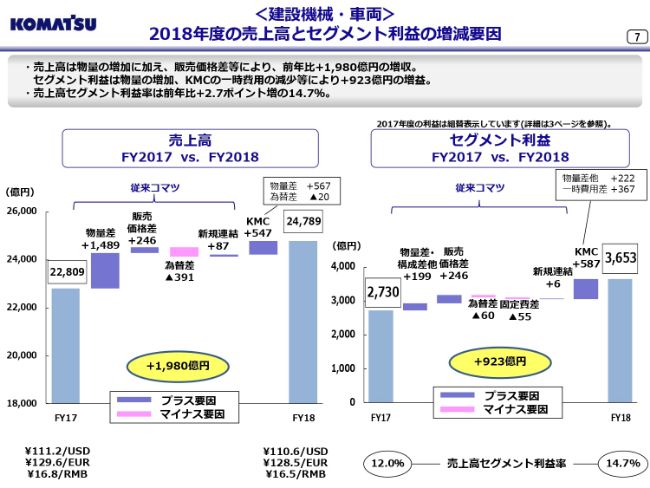

<建設機械・車両>2018年度の売上高とセグメント利益の増減要因

7ページが、建設機械・車両部門の売上高とセグメント利益の増減要因です。売上高は従来コマツの物量増加や販売価格の値上げ効果に加え、KMCでも物量が増加したことにより、前年比プラス1,980億円の増収となりました。

セグメント利益は、為替差でマイナス影響がありましたが、物量の増加や値上げ効果に加えまして、KMCの一時費用の減少等により、セグメント利益率は前年比プラス2.7ポイント上昇いたしまして、14.7パーセントとなりました。

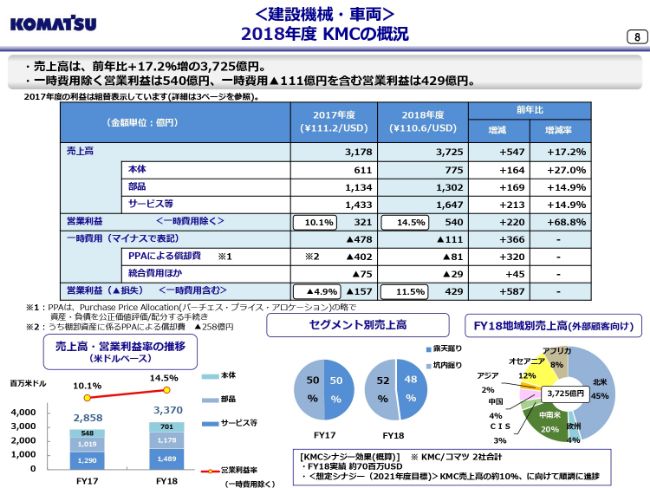

<建設機械・車両>2018年度 KMCの概況

8ページで、KMCの概況についてご説明いたします。KMCの2018年度売上高は、前年比プラス17.2パーセント増の3,725億円となりました。うち本体は、前年比プラス27.0パーセント増加の775億円。部品は同プラス14.9パーセント増の1,302億円、サービス等は同14.9パーセント増の1,647億円と、増収となりました。

一時費用を除いたベースの営業利益は540億円、また、一時費用マイナス111億円を含めたあとの営業利益は429億円となりまして、それぞれ大幅な増益となりました。一時費用は昨年度発生しましたPPA……これは「Purchase Price Allocation」(パーチェス・プライス・アロケーション)で、これの棚卸資産に係る償却部分ですが、これの258億円がなくなったことによりまして、前年比366億円の減少となりました。

セグメント別の売上高比率は露天掘りが48パーセント、坑内掘りは52パーセントでございました。地域別売上高のうち、北米の割合は45パーセントであります。

<リテールファイナンス>2018年度の資産と収益

9ページが、リテールファイナンスの資産と収益の状況であります。資産は主に北米における販売の増加等により、前年度末比1,136億円増加の8,421億円となりました。

新規取組高は、北米を中心に前年比1,006億円増加し、6,951億円となりました。売上高は、前年チリにおいて、リース契約の中途解約による中古車売上がありましたが、北米での資産等により増収。セグメント利益については、中国での貸倒引当金の戻り益と、北米での販売増加等により増益となりました。

<産業機械他>2018年度の売上高とセグメント利益

10ページが、産業機械他セグメントの売上高とセグメント利益の状況です。産業機械他部門の売上高は、自動車業界向けの鍛圧機械および工作機械の販売が増加したことに加えまして、半導体市場でのエキシマレーザー関連製品の販売増加等により、前年比プラス9.6パーセント増収の2,032億円となりました。

セグメント利益は前年比プラス43億円増益の186億円。セグメント利益率は前年比で1.5ポイント増の9.2パーセントとなりました。

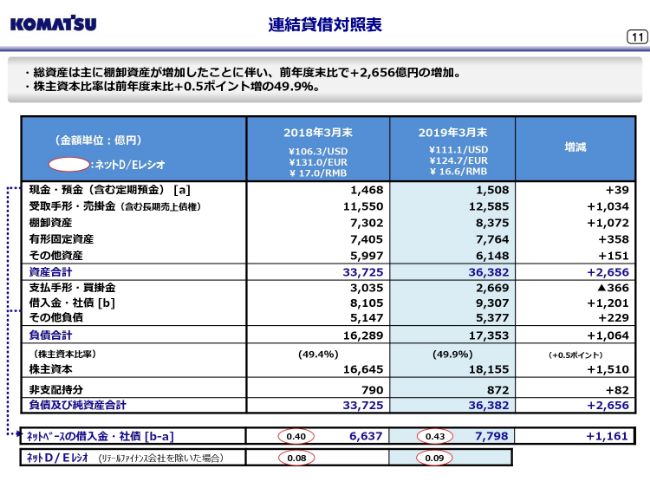

連結貸借対照表

続きまして、11ページでは貸借対照表についてご説明いたします。総資産は3兆6,382億円となりまして、前年度末比で2,656億円増加しました。増加した要因は、主に棚卸資産が増加したことによるものです。棚卸資産については、前年度末比で1,072億円増加しましたが、これは2018年度販売好調であった欧米で、春のセールスシーズンに備えた在庫を積み増しているためです。

借入金・社債は、前年度末比で1,201億円増加の9,307億円となりました。これは棚卸資産の増加に加えまして、日本においてサプライヤーへの支払い条件を早期化したことが影響しています。この結果、株主資本比率は前年度末比0.5ポイント増の49.9パーセントとなりました。

前中期経営計画(2016年度ー2018年度)の振返り:重点活動項目の進捗状況

12ページですが、こちらは終わりました2016年度から2018年度、3ヶ年の前中期経営計画3つの経営戦略に関する振り返りをしています。主な活動項目の進捗状況と各経営戦略が、次の新中期経営計画へバトンをつなぐべき内容について記載しています。

まず、3つの経営戦略に関する活動項目は、全体として計画どおり進めることができたと思います。

1番目のイノベーションによる成長戦略ですが、これは2015年2月にスタートした建設現場向けソリューション事業のスマートコンストラクションでは、「EverydayDrone」などの新サービスを開始して、これまでに7,500を超える現場に導入することができました。また、建設生産プロセス全体をつなぐオープンプラットフォーム「LANDLOG」の企画・運用についても2017年に開始しています。

2番目の既存事業の成長戦略では、2017年4月にアメリカの鉱山メーカーのJoy Global(ジョイ・グローバル)社を約3,000億円で買収しました。同社がコマツマイニングとして当社グループに加わることにより、鉱山機械における製品・サービス・ソリューションを、より幅広いラインナップでお客さまに提供できる機会を得ることができました。

また、両社の統合作業についても、順調に進んでいます。林業機械事業については、林業機械用アタッチメント事業の買収等を通じて、品揃えの強化を図ってきております。

3番目の土台強化のための構造改革の中では、引き続きコスト改善活動、補給部品オペレーション改革を行っています。日本国内では、建設・レンタル・フォークリフトの販売子会社3社を合併し、2018年4月より、コマツカスタマーサポートとしてスタートを切っております。

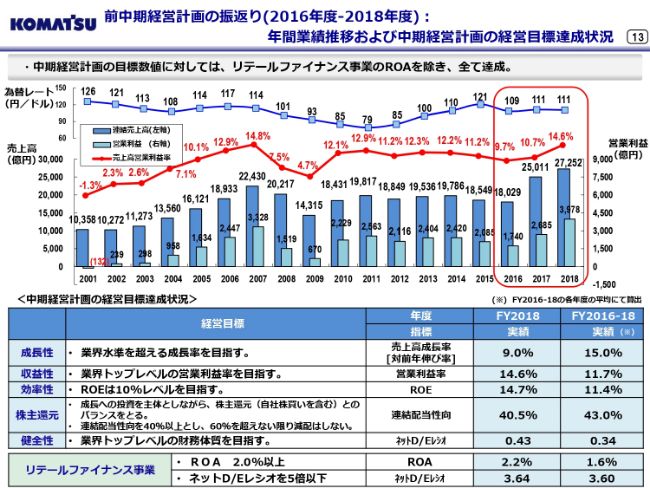

前中期経営計画(2016年度ー2018年度)の振返り:年間業績推移および中期経営計画の経営目標達成状況

次に13ページで、2018年度を終えまして、前中期経営計画の経営目標の振り返りにつきまして説明させていただきたいと思います。上のグラフは過去からの業績の推移を示してございまして、下の表では前中期経営計画の経営目標の達成状況をまとめています。

まず、全体としての達成状況ですが、リテールファイナンス事業のROAを除き、すべての目標を達成しました。成長性では、対前年売上高成長率の3年平均はプラス15.0パーセントになりまして、成長率は業界水準を超えました。

収益性も、営業利益率の3年平均は11.7パーセントとなりまして、業界トップレベルの営業利益率を達成できております。効率性についても、ROEの3年平均が11.4パーセントとなりまして、10パーセントを超える水準を達成することができました。

リテールファイナンス事業については、残念ながらROAは目標を達成できませんでしたが、ネットD/Eレシオは5倍以下を維持することができています。私からは以上です。

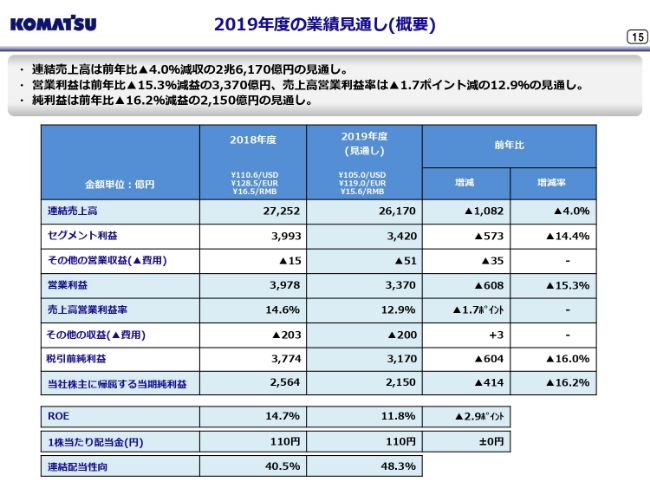

2019年度の業績見通し(概要)

今吉琢也氏:それではここから、2019年度業績見通しと主な数字の状況等についてご説明いたします。

15ページは、2019年度の業績見通しの概要です。まず為替レートの前提は1ドル105円、1ユーロ119円、1元15.6円です。

2019年度業績見通しについては、価格アップのプラス影響があるものの、物量の減少および為替のマイナス影響により、連結売上高が2兆6,170億円となる見通しです。利益は為替のマイナス影響に加え、成長のための戦略投資の実行により、営業利益は15.3パーセント減益の3,370億円、売上高営業利益率は1.7ポイント減の12.9パーセントとなる見通しです。また、純利益は2,150億円の見通しです。

ROEは前年比2.9ポイント減少の11.8パーセント。配当金については、前年と同額の110円の予定です。

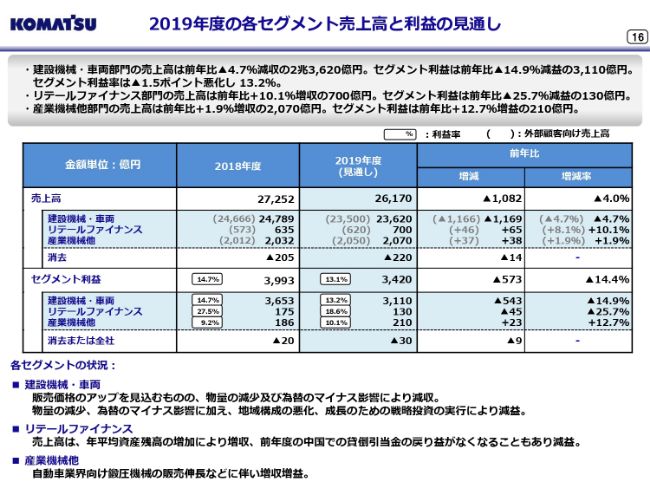

2019年度の各セグメント売上高と利益の見通し

16ページでは、各セグメントの売上高と利益の見通しについてご説明いたします。建設機械・車両は、前年比4.7パーセント減収の2兆3,620億円。セグメント利益は14.9パーセント減益の3,110億円、セグメント利益率は1.5ポイント悪化して、13.2パーセントの見通しです。

リテールファイナンスの売上高は、前年比10.1パーセント増収の700億円。セグメント利益は、25.7パーセント減益の130億円の見通しです。産業機械他の売上高は、前年比1.9パーセント増収の2,070億円、セグメント利益は12.7パーセント増益で210億円となる見通しです。各セグメントの増減要因については、後ほどご説明いたします。

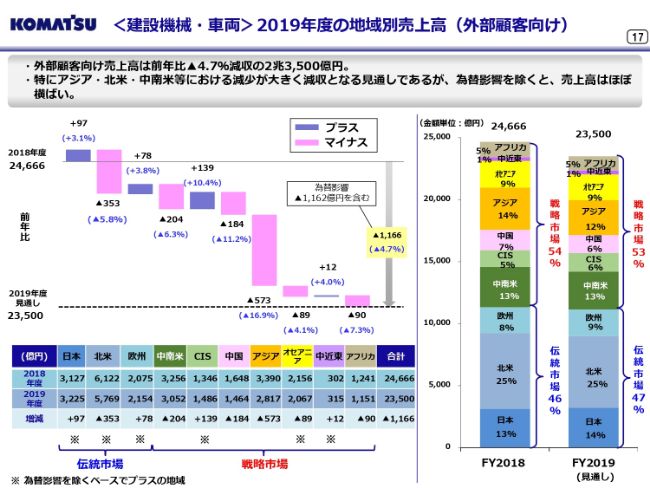

<建設機械・車両>2019年度の地域別売上高(外部顧客向け)

17ページが、建設機械・車両部門の地域別売上高の見通しです。2019年度は、アジア・北米・中南米等における減少が大きく減収となる見通しですが、為替影響がマイナス1,162億円あり、それを除きますとほぼ横ばいとなる見通しです。戦略市場の比率は、前年度の54パーセントから53パーセントに減少する見通しです。

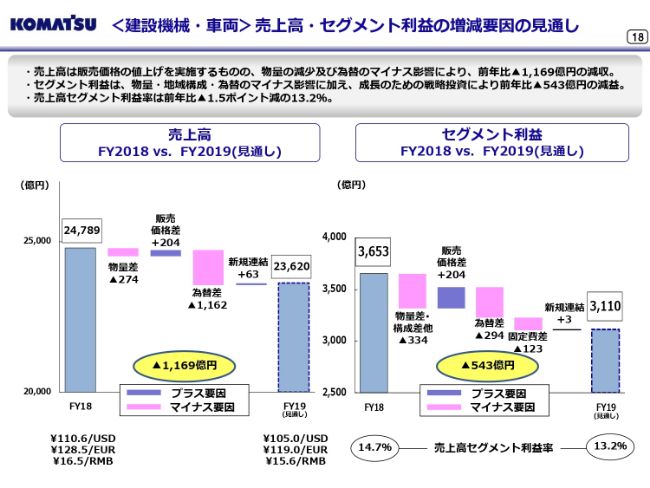

<建設機械・車両>売上高・セグメント利益の増減要因の見通し

18ページが、建設機械・車両部門の売上高とセグメント利益の増減要因の見通しです。売上高は販売価格の値上げをするものの、物量の減少および為替のマイナス影響により、前年比マイナス1,169億円の減収となる見通しです。セグメント利益は物量減、為替のマイナス影響に加えまして、地域構成の悪化、それから成長のための戦略投資の実行等により、前年比マイナス543億円の減益となる見通しです。

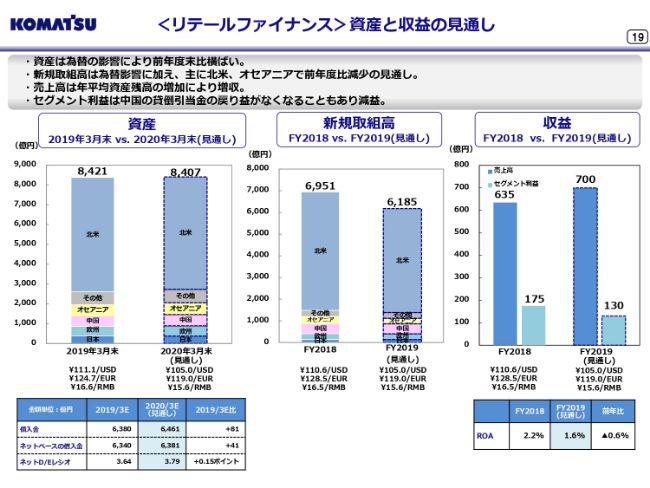

<リテールファイナンス>資産と収益の見通し

19ページが、リテールファイナンスの見通しです。リテールファイナンスの資産は、現地通貨ベースでは増加するものの、為替の影響により、前年比ほぼ横ばいの見通しです。新規取組高は為替影響に加えまして、主に北米・オセアニアで前年度比減少を見込んでおります。

売上高は、年平均の資産残高の増加によりまして増収。セグメント利益は、中国での貸倒引当金の戻り益がなくなることもあって、減益となる見通しです。

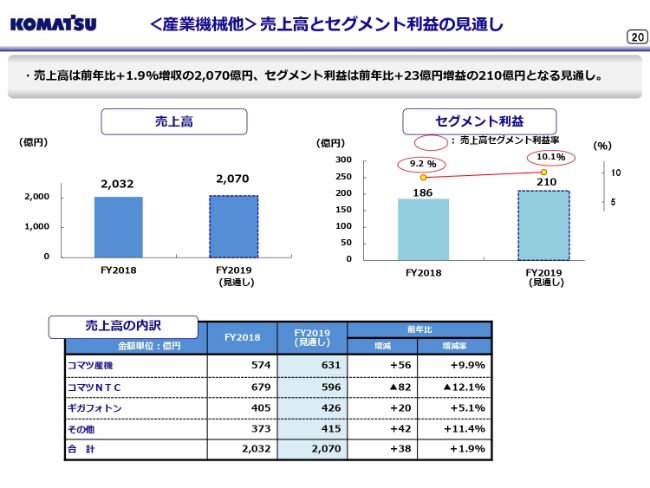

<産業機械他>売上高とセグメント利益の見通し

20ページが、産業機械他セグメントの売上高とセグメント利益の見通しです。産業機械他の売上高は、自動車業界向けの鍛圧機械の販売伸長等によりまして、前年比プラス1.9パーセント増収の2,070億円、セグメント利益は前年比23億円増益の210億円となる見通しです。

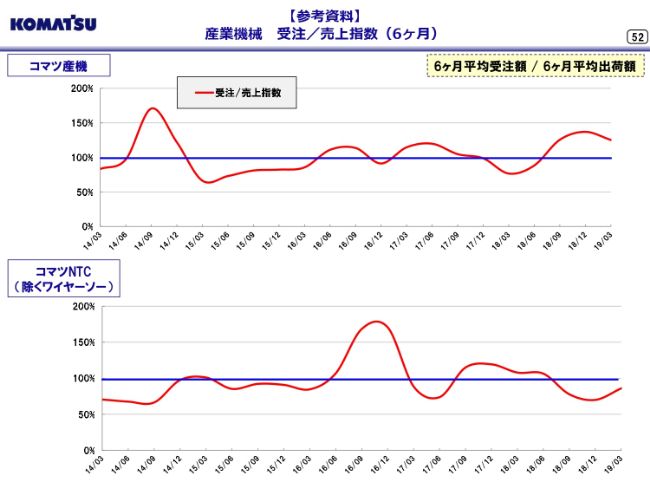

【参考資料】産業機械 受注/売上指数(6ヶ月)

ここで産業機械の受注と売上の状況について、52ページの参考資料でご説明いたします。こちらが産業機械の受注と売上の指数の推移です。グラフは、直近6ヶ月間の受注額を同じく6ヶ月間の売上高で割った指数の推移です。上段のコマツ産機はプレス機械・板金機械の販売サービスを行っておりますが、足元の受注は堅調で、指数は100パーセントを上回っております。

下段のコマツNTCは、トランスファーマシン・マシニングセンタ・クランクシャフト加工機等の工作機械の設計・製造・販売を行っておりますが、指数は100パーセントを下回っておりますが、足元の受注状況に大きな変化はございません。

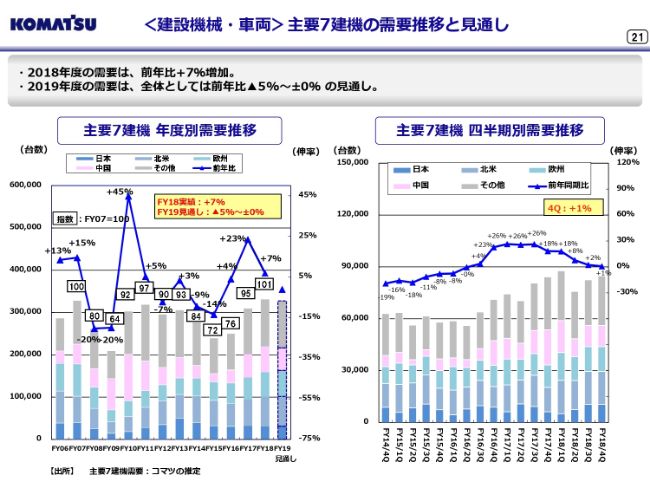

<建設機械・車両>主要7建機の需要推移と見通し

戻りまして、21ページ。ここからは、主要7建機の需要推移と見通しについてご説明いたします。主要7建機および鉱山機械の需要の推移を表しておりますが、数字については当社推定の速報値です。以下、27ページまでが該当します。

2018年度の需要は前年比プラス7パーセントの増加となった模様です。北米・欧州は引き続き堅調でしたが、中国・東南アジアなど戦略市場の需要が、年度後半に減速・減少したことによりまして、年間需要は7パーセントの伸びに留まりました。

2019年度は地域別需要の強弱が交錯した状況が続くと見られ、全体としてはほぼ横ばい、マイナス5パーセントからプラスマイナス0パーセントで推移すると見ております。次ページ以降で、主要な市場の状況についてご説明いたします。

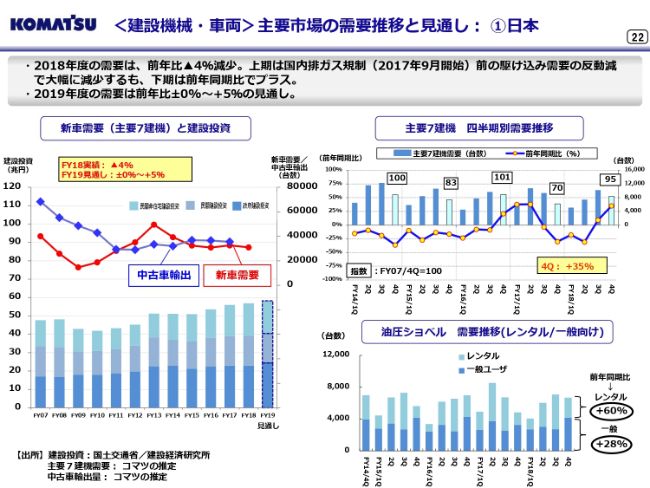

<建設機械・車両>主要市場の需要推移と見通し:①日本

22ページで、日本の市場についてご説明いたします。2018年度の日本の需要台数は、前年比マイナス4パーセントの減少となった模様です。上期は、国内排ガス規制前の駆け込み需要の反動減で新車需要が減少しましたが、下期はこの反動減に歯止めがかかったことに加え、災害復興等によるレンタル需要の増加によりまして、前年同期比プラスに転じました。

2019年度の需要見通しにつきましては、先ほどの国内排ガス規制前の駆け込み需要の反動減からの回復等によりまして、前年比プラスマイナス0からプラス5パーセントと見ております。

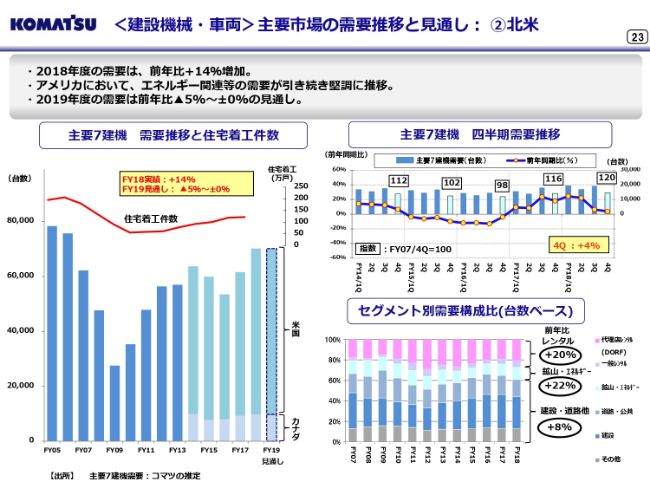

<建設機械・車両>主要市場の需要推移と見通し:②北米

23ページが北米市場です。2018年度の北米の需要は、前年比でプラス14パーセントの増加となった模様です。米国では、中部でのエネルギー関連等の需要が堅調でした。カナダでは需要の伸び率が鈍化傾向にあるものの、前年比需要は増加いたしました。

2019年度については高い水準の需要が継続すると見ておりますが、過去のピーク需要に近いレベルであり、マイナス5パーセントからプラスマイナス0パーセントで推移すると見ております。

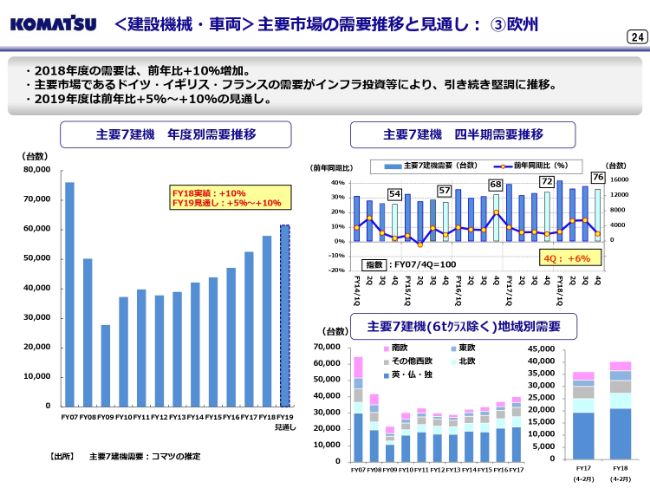

<建設機械・車両>主要市場の需要推移と見通し:③欧州

24ページが欧州市場の需要です。2018年度の欧州の需要は、前年比プラス10パーセントの増加となった模様です。主要市場であります、ドイツ・イギリス・フランスの需要は、インフラ投資等の引き続き堅調な状況がございまして、さらに東欧の公共投資により需要が伸長し、14四半期連続の増加となっております。

2019年度についても主要市場のインフラ投資等は堅調と見ており、全体としては前年比プラス5パーセントからプラス10パーセントの需要増加を見ております。一方で、マクロ経済の悪化、ブレグジット等の不安要素もありますため、需要動向の変化を注意深く見ていきたいと思っております。

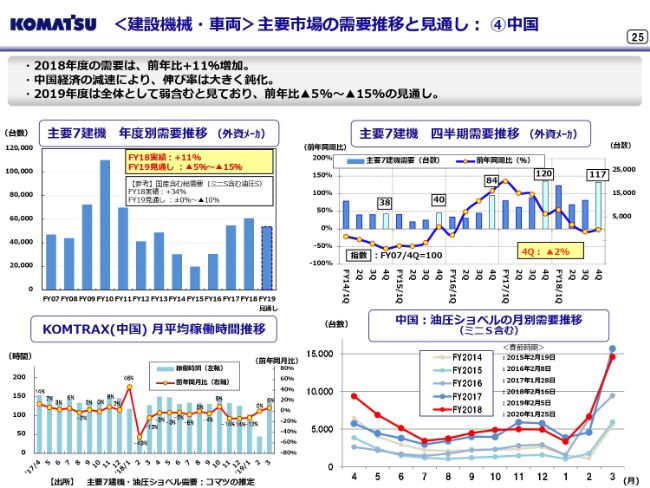

<建設機械・車両>主要市場の需要推移と見通し:④中国

25ページでは、中国市場の需要についてご説明いたします。こちらの数字は外資メーカーの数字となっております。2018年度の中国の需要は、前年比プラス11パーセントの増加となりました。

中国経済の減速および国産メーカーの市場シェアの増加に伴いまして、外資メーカーの需要の伸び率は、2017年度に比べ大きく鈍化しております。なお、参考として、国産メーカーを含めたミニショベルを含む油圧ショベルの総需要の伸び率は、前年比プラス34パーセントの増加となっております。

2019年度は中国経済の極端な減速はないと考えておりますが、全体としては弱含むと見ております。また、総需要にしめる国産メーカーの比率もさらに上昇すると見ており、外資メーカーの需要は、前年比マイナス5パーセントからマイナス15パーセントの減少と見ております。

一方で、需要の足元の状況ですが、春節明けのセールスシーズンにおける顧客の購買意欲は決して悪くはなく、また建設投資の状況も上向いていることから、アップサイドの可能性についても考慮しつつ需要動向を引き続き注視していきたいと思います。

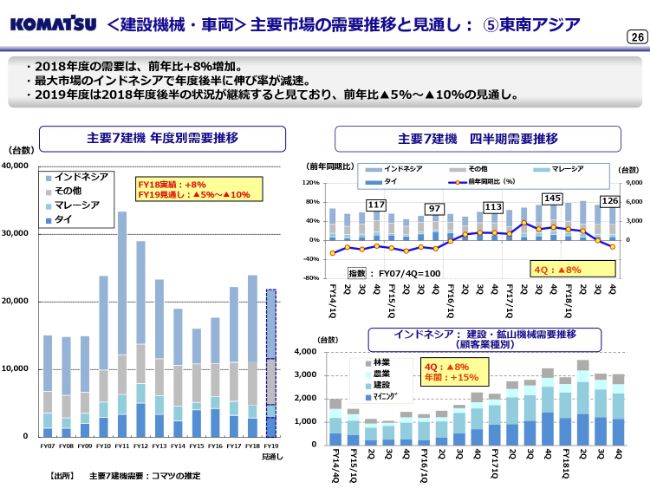

<建設機械・車両>主要市場の需要推移と見通し:⑤東南アジア

26ページは東南アジアの市場です。2018年度の東南アジアの需要は、前年比でプラス8パーセントの増加となった模様です。最大市場であるインドネシアの2018年度の需要は、年間ではプラス15パーセント伸びましたが、年度後半の中国での燃料炭輸入制限および低品位炭の価格低迷によりまして、2017年度に比べ、伸び率は大きく減速しました。また、タイの需要は引き続き低迷しております。

2019年度の需要については、最大市場のインドネシアでは、大統領選による予算執行遅れの影響が加わり、さらに減速し、一方でタイについては需要減速は下げ止まると見ております。東南アジア全体の需要は、前年比でマイナス5パーセントからマイナス10パーセント減少すると見ております。

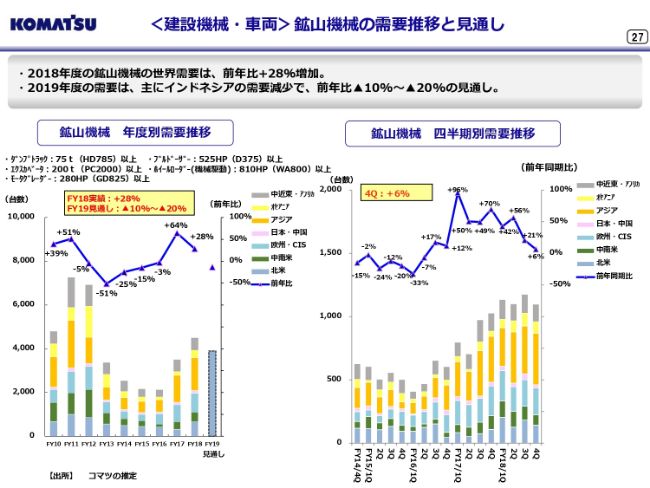

<建設機械・車両>鉱山機械の需要推移と見通し

27ページでは、鉱山機械の需要推移と見通しについてご説明いたします。2018年度の鉱山機械の需要は、前年比プラス28パーセントの増加となった模様です。2018年度の上期は、前年同期比で需要は高い伸びを示しておりましたが、インドネシア等の減速により、下期の伸び率は大きく減少しました。

2019年度は、主にインドネシアの需要減少の影響で、全体の需要はマイナス10パーセントからマイナス20パーセント程度減少すると見ております。

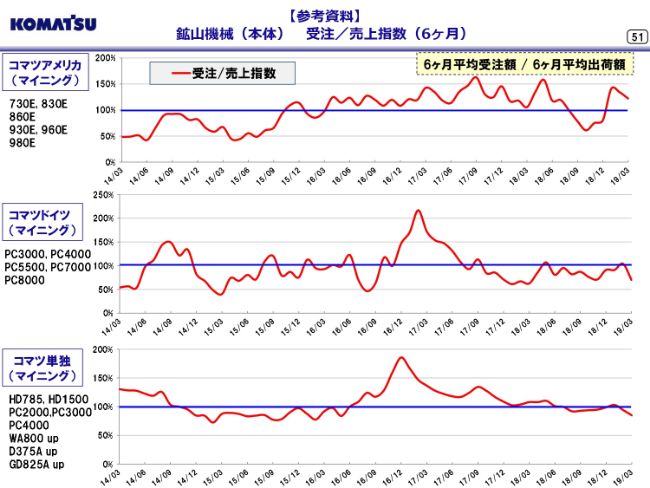

【参考資料】鉱山機械(本体) 受注/売上指数(6ヶ月)

ここで、鉱山機械新車の受注と売上の状況について、51ページの参考資料でご説明いたします。こちらが、鉱山機械本体の受注と売上の指数の推移を示しております。先ほどと同じく、直近の6ヶ月間の新車の受注額を6ヶ月間の売上で割った指数の推移です。

上段のコマツアメリカ(マイニング)は、超大型ダンプトラックの製造・販売をしておりますが、足元の指数は100パーセントを超えております。ただこれは、一時的な大口受注があったことによるものです。全体としては受注状況に大きな変化はございません。

中段のコマツドイツ(マイニング)は、超大型油圧ショベルの製造・販売をしておりますが、足元の指数は100パーセントを割り込んでおりますが、こちらも受注・売上の状況には大きな変化はございません。

下段のコマツ単独(マイニング)は、100パーセントを割り込んでおります。こちらは100トンクラスのダンプトラックについて、先ほど言いましたような中国の燃料炭の輸入制限、低品位炭の価格低迷等によりまして、受注に調整が入っている状況です。

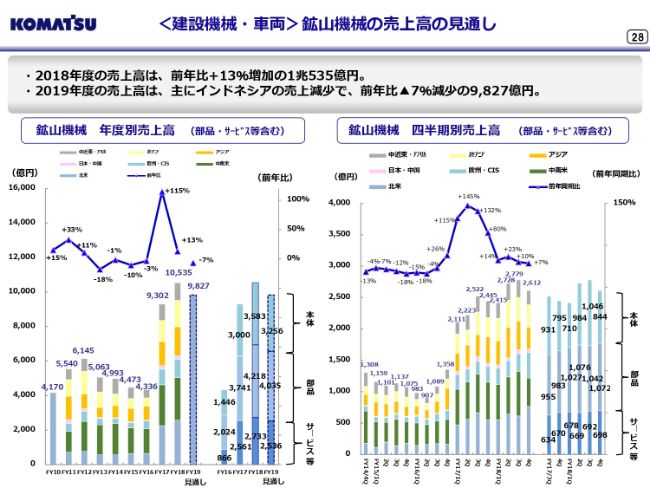

<建設機械・車両>鉱山機械の売上高の見通し

戻りまして28ページで、鉱山機械の売上高についてご説明いたします。なお、この資料には売上高について、KMCの数字も含めて表示しております。2018年度の売上高は、前年比プラス13パーセント増収の1兆535億円となりました。

2019年度は主に、インドネシアにおける売上の減少によりまして、前年比7パーセント減少の9,827億円となります。ただし、為替影響を除くと前年比ほぼ横ばいとなる見通しです。

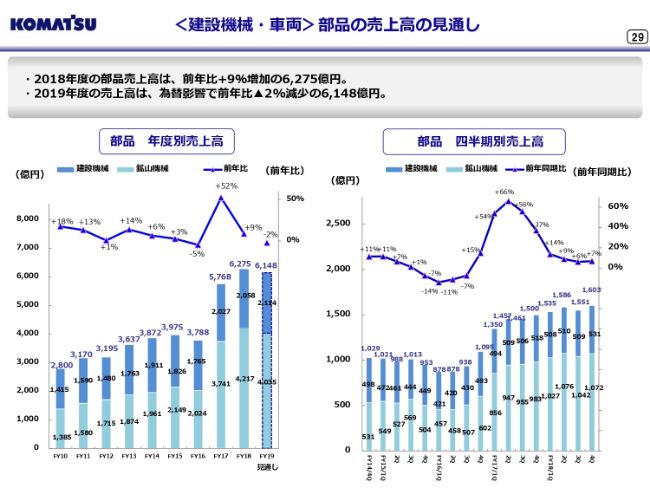

<建設機械・車両>部品の売上高の見通し

29ページでは、建設・鉱山機械全体の部品の売上高の状況についてご説明いたします。2018年度の売上高は、前年比プラス9パーセント増加の6,275億円となりました。為替の影響を除くとプラス11パーセントの増加です。

2019年度の売上高はアフターマーケットの需要を確実に取り込み物量は増えるものの、為替のマイナス影響で、前年比マイナス2パーセント減少の6,148億円の見通しです。為替影響を除くと、前年比プラス3パーセントの増加と見ております。

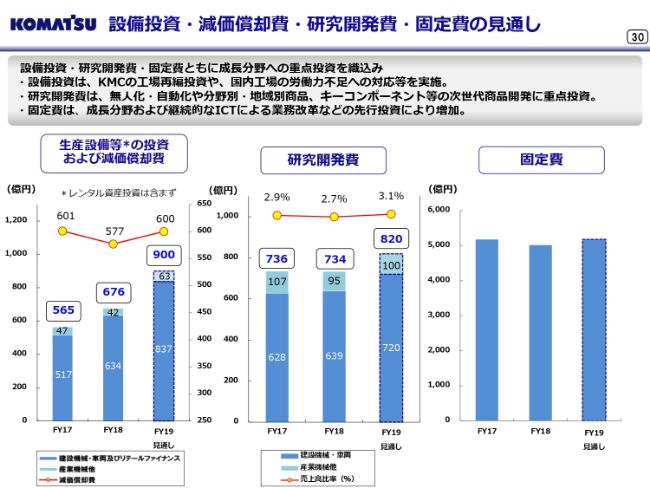

設備投資・減価償却費・研究開発費・固定費の見通し

30ページで設備投資の見通しについてご説明いたします。左側のレンタル資産投資を除く生産設備等の投資では、KMC等の工場再編投資および国内工場での労働力不足への対応を実施することにより、増加する予定です。

真ん中の研究開発費は、キーコーポネントや、分野別・地域別商品開発、スマートコンストラクション、無人化等のイノベーションによる次世代商品開発に、引き続き重点投資をしてまいります。

右の固定費は、ICT業務改革等、持続的成長をするための成長分野への先行投資を実施するため増加する予定です。一方で、固定費管理は従前どおり徹底し、収益性の確保に努めたいと思います。

バッテリー駆動式ミニショベルを開発「bauma2019」に初出展

最後のページになりますが、こちらは次世代を見据えたバッテリー駆動式ミニショベルを開発し、今月(2019年4月)8日から14日、ドイツのミュンヘンで開催されました、建設機械見本市「bauma2019」に初出展したものです。

この機械は、コマツがこれまで養ってきたハイブリッド建機や、バッテリーフォークの技術をベースに、新たに開発した充電器や高電圧変換ユニットなどを搭載し、同出力のエンジン車と同等の掘削性能を発揮しつつ、排気ガス0、あるいは騒音の大幅低減を実現した、環境や人に優しい機械となっております。

排気ガス・騒音を気にしながら行っていた、病院・学校・住宅街の作業、あるいは排気ガスがこもるトンネルや建物内などの作業で、その実力が大いに発揮されます。さらに高電圧機器は、車体後方に集結させまして、日常点検時には高圧電源箇所に触れる必要がないなど、安全や整備性への配慮も施されております。この機械は、すでに実際の施工現場においてテスト稼働中で、早期の市場導入を目指しております。

決算説明は以上となります。

新着ログ

「機械」のログ