岡部、通期は増収増益で着地 型枠資材等の省力化製品および北米OCM社の販売が大きく伸長

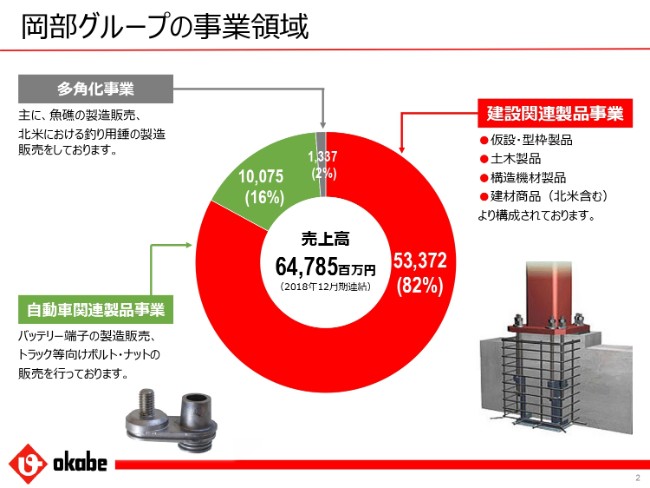

岡部グループの事業領域

廣渡眞氏:ただいまご紹介いただきました、岡部の廣渡でございます。どうぞよろしくお願いいたします。本日は、大変お忙しい中、私どもの決算説明会にご参加いただきまして、誠にありがとうございます。

また日頃より弊社が大変お世話になりまして、この場をお借りしまして、厚く御礼申し上げます。それでは、さっそくではございますが、岡部株式会社2018年12月期決算説明会を開催させていただきます。

まず、最初に当社の事業領域をご説明いたします。当社はコア事業として、建設関連製品事業および自動車関連製品事業を営んでおります。この画面のとおり、2つの事業の売上構成比は約98パーセントとなります。

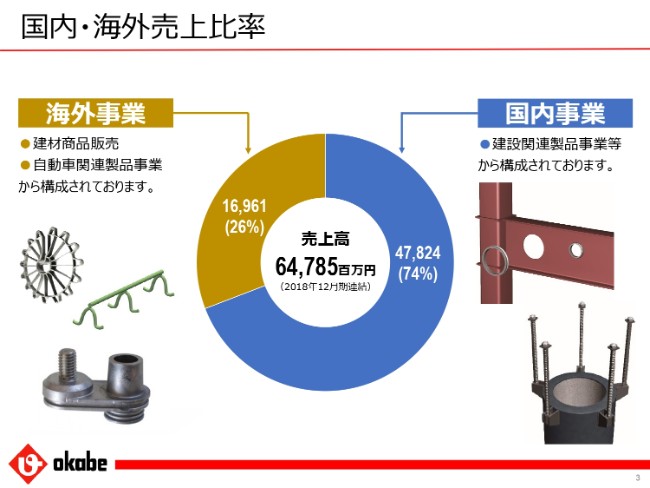

国内・海外売上比率

また、こちらは国内・海外の売上比率でございますが、2018年12月期では国内約74パーセント、海外約26パーセントとなっております。今後さらに、海外展開を積極的に推進していきたいと考えております。

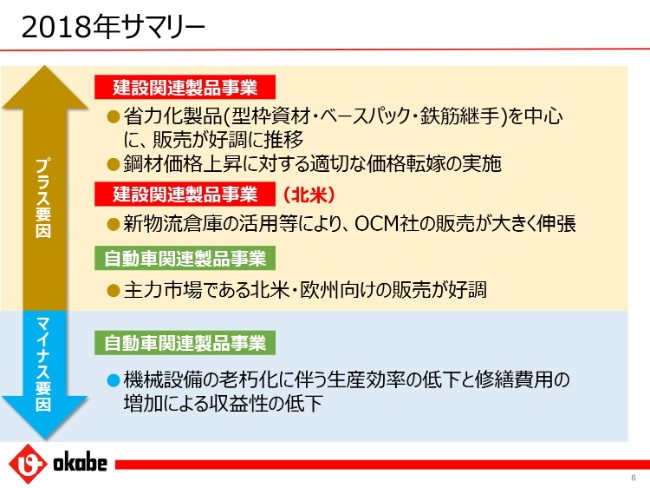

2018年サマリー

まずはじめに、2018年12月期通期連結業績概要についてご説明いたします。2018年度の状況をサマリーでお伝えいたしますと、プラス要因としては、国内の建設関連製品事業においては、省力化に貢献する型枠資材、ベースパック、鉄筋継手を中心に販売が好調だったことや、鋼材価格上昇に対する価格転嫁を実施したことが挙げられます。

また、米国においては、建設資材商品の販売を担当しておりますOCM社が、新物流倉庫の活用等により、大幅に売上を伸ばしたことが挙げられます。加えて、自動車関連製品事業におきましては、主力市場である北米・欧州における販売が好調でございました。

一方、マイナス要因としては、自動車関連製品事業において、機械設備の老朽化に伴う生産効率の低下や、修繕費用の増加による収益性の低下がありました。

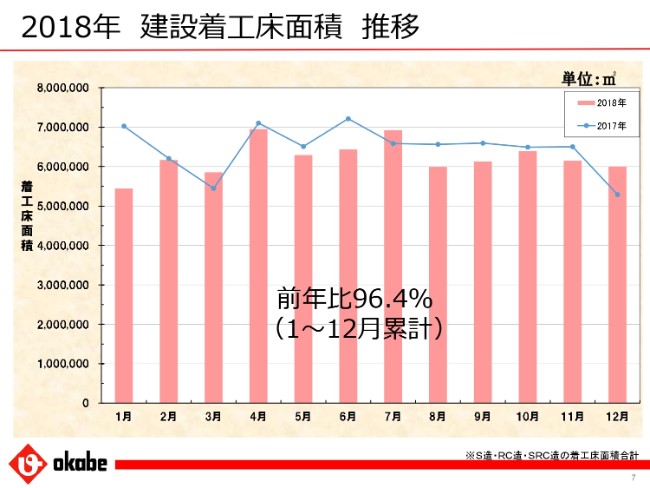

2018年 建設着工床面積 推移

建設関連製品事業における事業環境を、もう少し詳しくお話しいたします。こちら(のスライド)は、2018年における建設着工床面積の推移でございます。この数値はS造、RC造、SRC造の床面積の合計であり、折れ線グラフは2017年、棒グラフは2018年の数値となっております。

見ていただきますとおわかりのとおり、2018年度は前年と比べ、若干減少し、前年比96.4パーセントとなりました。

セグメント別・製品別売上高 【前期比】

このような状況において、業績をセグメント別に見ていただきますと、建設関連製品事業におきましては、売上高は前期に比べ5.9パーセント増加し、533億7,200万円となりました。

自動車関連製品事業におきましては、売上高は前期に比べ7.5パーセント増加し、100億7,500万円となりました。多角化事業におきましては、売上高は前期に比べ17.1パーセント増加し、13億3,700万円となりました。

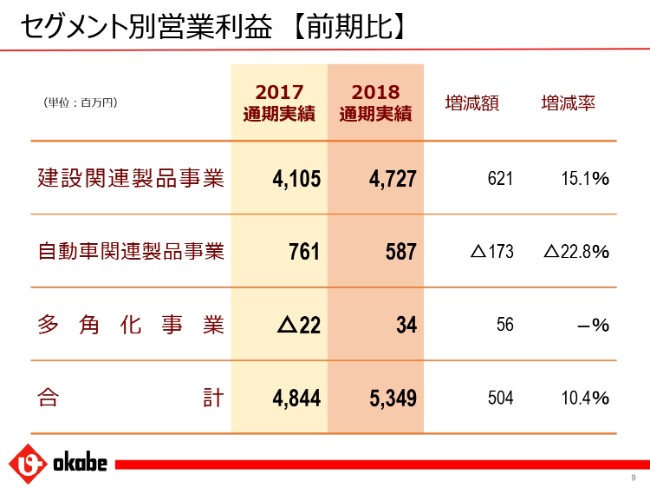

セグメント別営業利益 【前期比】

次に、セグメント別の営業利益を見ますと、建設関連製品事業におきましては、付加価値の高い構造機材製品が前年を上回って推移したことや、鋼材価格の上昇に対する価格転嫁を進めたことなどから、前期に比べ15.1パーセント増加し、47億2,700万円となりました。

自動車関連製品事業におきましては、前期に比べ22.8パーセント減少し、5億8,700万円となりました。多角化事業は3,400万円の営業利益を確保いたしました。

連結業績概況 【前期比】

この結果、当連結会計年度における売上高は647億8,500万円で、前期に比べ6.3パーセント増加。営業利益は53億4,900万円で、前期に比べ10.4パーセントの増加。営業利益は56億100万円、前期に比べ10.5パーセントの増加。当期純利益は37億8,500万円、前期に比べ8.6パーセントの増加となりました。

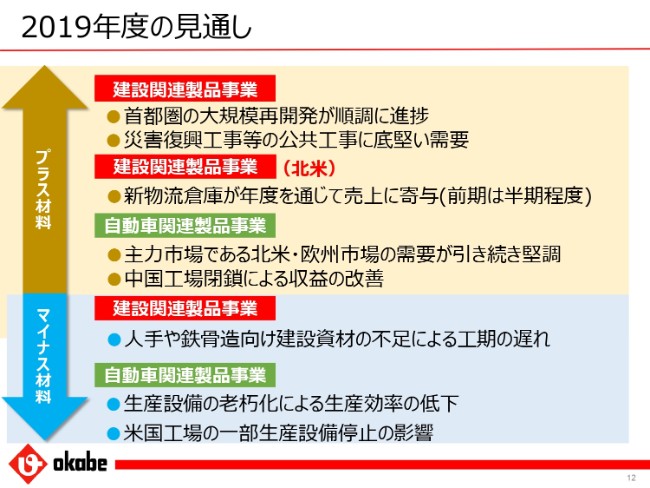

2019年度の見通し

次に、2019年12月期の通期連結業績の見通しについてご説明いたします。2019年の見通しですが、プラス材料としては国内の建設関連製品事業において、首都圏の大規模再開発が順調に進捗することや、災害復興工事等の公共工事に底堅い需要があることを見込んでおります。

また、米国で建設資材商品の販売を担当しておりますOCM社において、2018年度から稼働を開始した新物流倉庫が、年度を通じて売上に寄与することを見込んでおります。

自動車関連製品事業におきましては、主力市場である北米・欧州市場の需要が引き続き堅調に推移することを見込んでおります。また、中国工場の閉鎖による収益の改善も見込んでおります。

一方、マイナス材料としては、建設関連製品事業において、人手や鉄骨造向け建設資材の不足による工期の遅れを懸念しております。また、自動車関連製品事業において、生産設備の老朽化による生産効率の低下や、米国工場の一部生産設備を停止している影響が懸念されます。こちらは後ほど、対応も含めて詳しくご説明いたします。

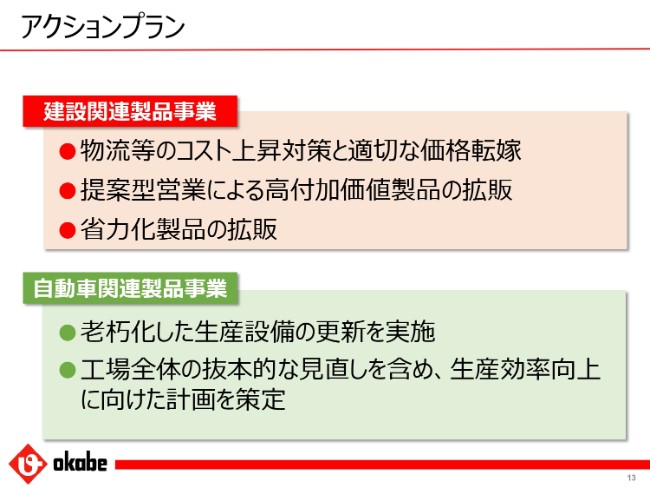

アクションプラン

このような見通しを踏まえたアクションプランとして、建設関連製品事業におきましては、物流等のコスト上昇対策と、適切な価格転嫁や提案型営業による高付加価値製品の拡販に取り組んでまいります。

また、建設業界においては、人手不足による工期の遅れが懸念されておりますので、省力化製品の拡販にも取り組んでまいります。

自動車関連製品事業におきましては、ウォーターグレムリン社(WG社)において、老朽化した機械設備の更新を実施してまいります。

2019年度通期連結業績予想

また、工場全体の抜本的な見直しを含め、生産効率向上に向けた計画を策定いたします。これらの見通しや、アクションプランを踏まえた2019年度通期連結業績予想は、売上高685億円。前年に比べ5.7パーセントの増加。

営業利益は61億円。前年に比べ14パーセントの増加。経常利益は62億円。前年に比べ10.7パーセントの増加。当期純利益は43億円。前年に比べ13.6パーセントの増加となり、増収増益と予想しております。

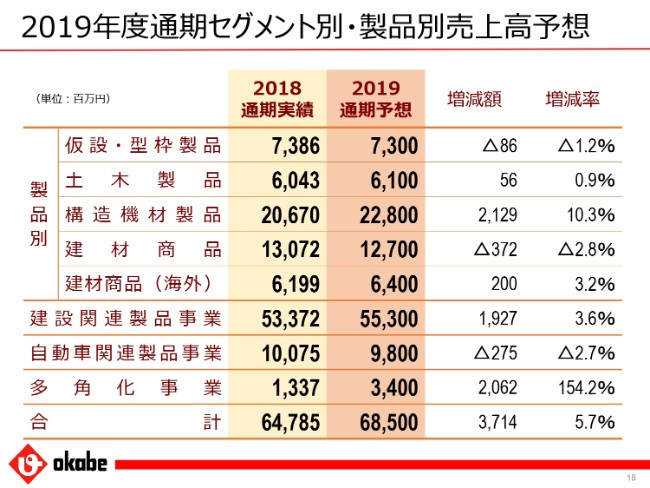

2019年度通期セグメント別・製品別売上高予想

2019年12月期の売上高予想をセグメント別に見ますと、建設関連製品事業は前年に比べ3.6パーセントの増加となる553億円と予想しております。自動車関連製品事業は、前年に比べ2.7パーセントの減少となる98億円と予想しております。多角化事業は前年に比べ、154.2パーセントの増加となる34億円と予想しております。

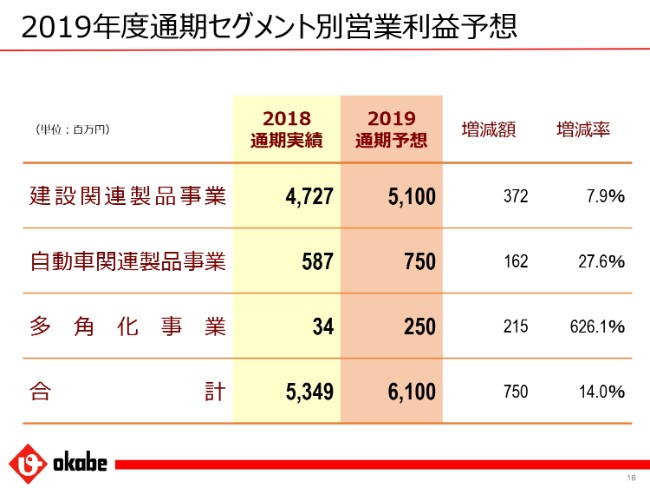

2019年度通期セグメント別営業利益予想

2019年12月期の営業利益予想をセグメント別に見ますと、建設関連製品事業は、前年に比べ7.9パーセントの増加となる51億円と予想しております。自動車関連製品事業は、前期に比べ27.6パーセントの増加となる7億5,000万円と予想しております。多角化事業は、前年に比べ626.1パーセントの増加となる2億5,000万円と予想しております。

この結果、前年と比べ、営業利益合計は14パーセントの増加となる61億円と予想されます。なお、多角化事業におきましては、売上高、営業利益予想が大きく伸長しておりますが、これは主に株式会社河原の買収によるものであります。

また、お配りしております資料の最後に、業績予想についての参考資料を付けておりますので、そちらも併せてご覧ください。

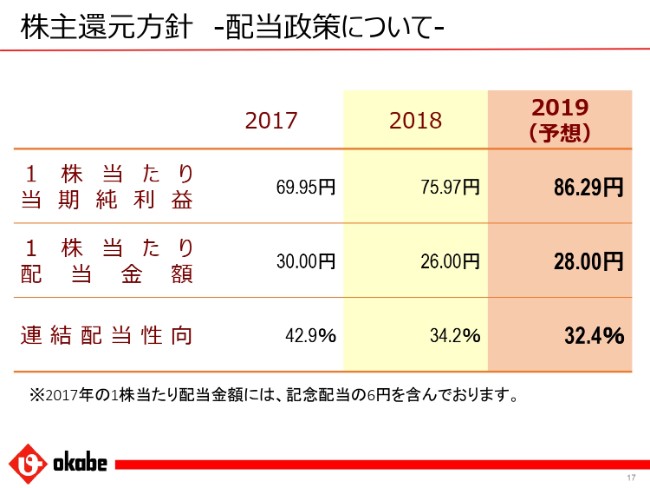

株主還元方針 -配当政策について-

次に、株主還元についてご報告いたします。当社グループの配当政策は、安定的な配当を継続することを基本として、連結業績を考慮し、併せて企業体質の強化と将来の事業展開に備えるための内部留保の充実などを勘案して決定する方針を採用しております。

このような基本方針のもと、2019年12月期の配当金額につきましては、配当28円を予想しており、2018年の配当26円からは2円増配と予想しております。

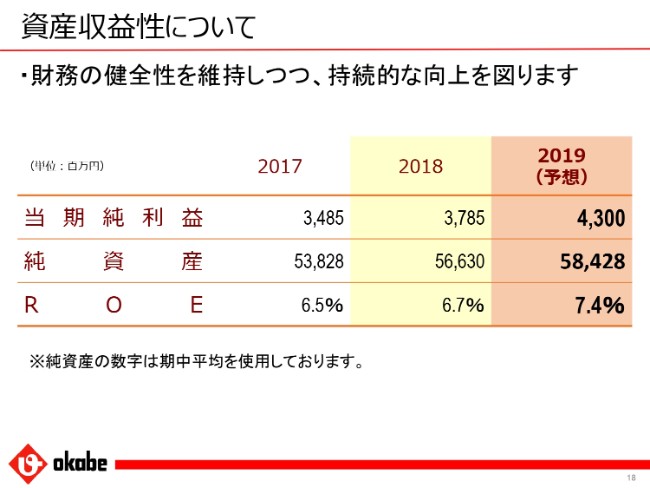

資産収益性について

次に、当社の資産収益性についてご説明いたします。先ほどご説明させていただきました業績予想と予想バランスシートにより計算した2019年12月期のROEは7.4パーセントと予想しています。今後も成長分野への投資活動等を通じて、財務の健全性を維持しつつ、資産収益性の持続的な向上を図ってまいります。

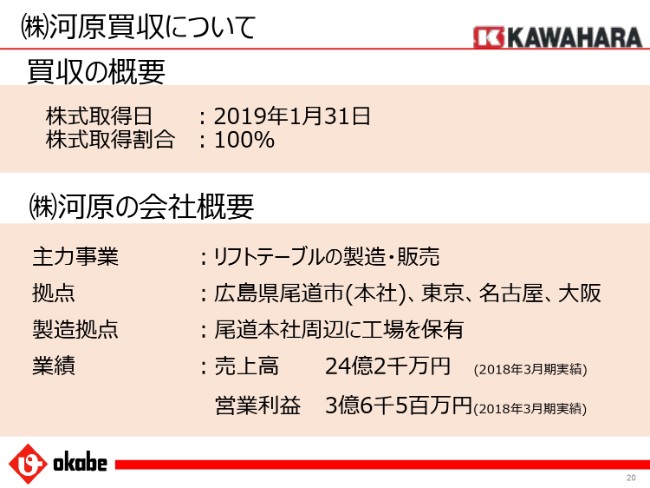

(株)河原買収について①

続きまして、トピックスとして、株式会社河原の買収、WG社・米国工場における一部生産設備の一時的停止についてご説明いたします。

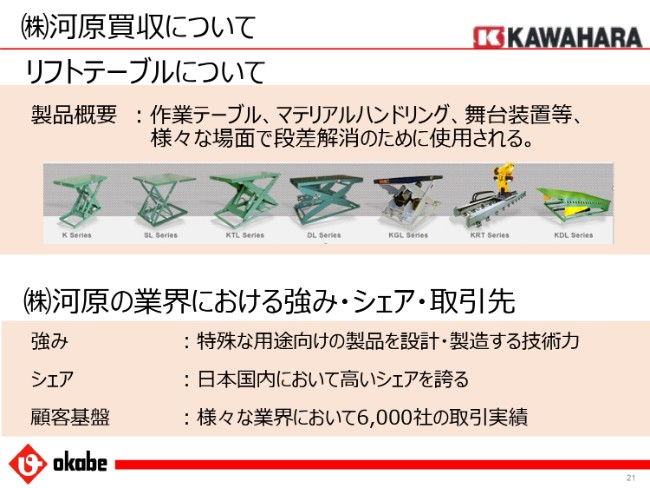

まず、株式会社河原の買収についてご説明いたします。当社は2019年1月31日をもって、株式会社河原の発行済全株式を取得し、完全子会社化いたしました。河原はリフトテーブルの製造・販売を主力とし、広島県尾道市に本社を置き、東京、名古屋、大阪と4つの営業拠点を持つ企業であります。

製造拠点として、広島県尾道市の本社周辺に工場を保有しており、溶接等の技術力が高い会社であります。また、2018年3月期の業績は、売上高24億2,000万円、営業利益3億6,500万円と収益性が高い会社であります。

(株)河原買収について②

先ほど申し上げたとおり、河原はリフトテーブルの製造・販売を主力事業としておりますので、リフトテーブルという製品について少しご説明いたします。リフトテーブルは、工場内のものの上げ下げを行う作業テーブルや、生産ライン外に設置し、ライン間の段差を解消するために使用されたり、舞台装置として、舞台の昇降にも使用されるなど、さまざまな場所、場面において使用されております。

なお、河原はこのリフトテーブルの業界において、特殊な用途向けの製品を設計・製造する技術力を強みとして持つため、日本国内においては非常に高いシェアを誇っております。また、さまざまな場面で使用されるという製品特性もあり、取引実績がある顧客は6,000社を超えるなど、多様な業界に販路を保有しております。

(株)河原買収の狙い①

これまで河原の企業概要についてご説明いたしましたが、次に当社が河原を買収した狙いについてお話しいたします。

まず1つ目は、当社にとって製品ラインアップの拡充が図られることです。当社は、みなさまもご存知のとおり、建設業界に強い営業力を持っております。一方、河原の製品は工場や物流施設等、建物の中において多く使用されておりますので、当社の既存の営業網を活用し、より一層の拡販を目指していきたいと考えております。

(株)河原買収の目的②

次に、海外向け製品の獲得です。河原の主力製品であるリフトテーブルは、世界中のさまざまな用途において需要があります。現状では、海外向けの販売はほとんど行っておりませんが、北米や東南アジアなど、岡部グループの海外における営業拠点等を活用し、海外向けの販路開拓を進めてまいります。

中期経営計画2017-2019 NEXT100~Exciting Future~

なお、この河原の買収は2017年度を初年度とする中期経営計画「NEXT100~Exciting Future~」の方針のもと、実施されたものであります。

中期経営計画 NEXT100 投資一覧(実施済み)

(スライドで)ご覧いただけますのは、その中期経営計画において実施された投資の一覧となります。建設関連製品事業におきましては、(株)富士ボルト製作所の発行済全株式の取得、総合実験センターの建設、久喜工場の拠点整備、北米における新物流倉庫の建設を実施いたしました。

自動車関連製品事業においては、米国・欧州における生産設備の更新を随時進めてまいります。

中期経営計画 NEXT100 投資一覧(2019年度予定)

また、2019年度における主な投資予定としましては、建設関連製品事業において、フジボルトインドネシアにおける生産設備の更新、千葉工場の拠点整備を予定しております。

自動車関連製品事業においては、米国・欧州における生産設備の更新を引き続き実施してまいります。

②WG社 米国工場における一部生産設備の一時的停止について

次に、WG社米国工場における、一部生産設備の一時的停止についてご説明いたします。WG社の社内調査において、一部の環境設備の不具合により、ミネソタ環境局の定める基準を上回る量のトリクロロエチレンが大気に放出されていることが判明し、一部の生産設備を一時的に停止しております。

今後の対応といたしましては、環境負荷の少ない代替溶剤の利用を含む抜本的な再発防止施策の実施により、再稼働を目指してまいります。また、岡部本社より、生産に関わる人員を派遣して、グローバルな生産管理体制を整備することにより、ガバナンスの強化を図ってまいります。

なお、本件が当社連結業績に与える影響等については精査中であり、状況が判明次第、速やかに開示いたします。

私からのご説明は以上となります。誠にありがとうございました。

新着ログ

「金属製品」のログ