ソニー、3Q累計売上高は前年比10%減 金融分野におけるソニー生命の大幅減収が影響

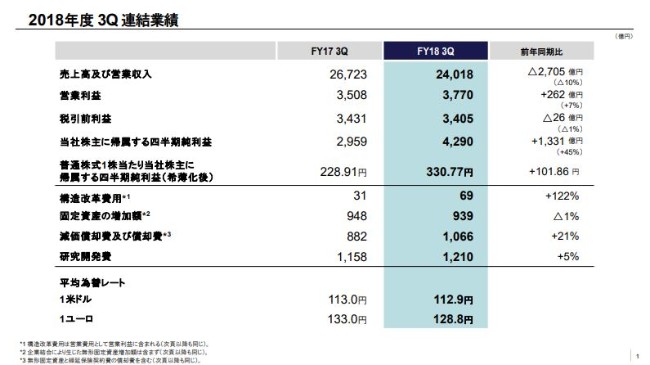

2018年度 3Q 連結業績

十時裕樹氏:2018年度第3四半期の連結売上高は、前年同期から10パーセント減の2兆4,018億円となりました。この減収の多くは金融ビジネス収入に起因しており、金融分野を除くソニー連結の売上高は、前年同期比3パーセントの減収となっています。

一方、連結営業利益は前年同期比で7パーセント増加し、3,770億円となりました。なお、当四半期の営業利益には、EMI Music Publishingの連結子会社化にともなう、再評価益1,169億円が含まれています。

税引前利益は前年同期比1パーセント減の3,405億円となっておりますが、これは、営業外損益において、保有する株式の評価損448億円を計上したことなどによるものです。

当社株主に帰属する四半期純利益は、前年同期から45パーセント増の4,290億円となっております。この増益は、米国において、繰延税金資産に対する評価性引当金の一部、1,542億円を取り崩したことが主な要因です。

調整後営業利益 (3Q)

このスライドにあるとおり、当四半期および前年同期にはいくつかの一時的な要因が含まれております。これらを除いた調整後営業利益は、840億円の減益と試算されます。

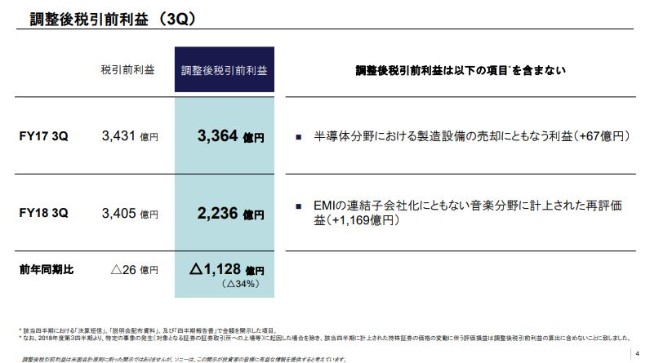

調整後税引前利益 (3Q)

また、一時的な要因を除いた調整後税引前利益はご覧のとおりです。

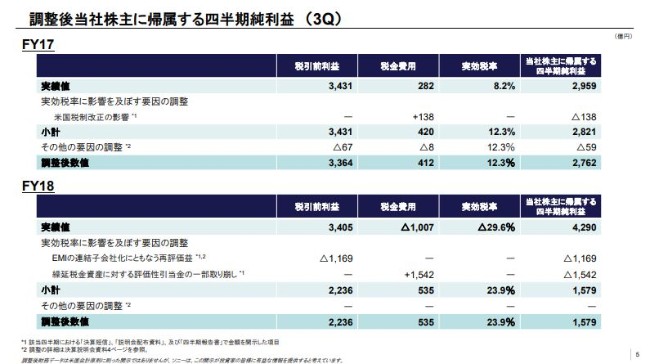

調整後当社株主に帰属する四半期純利益 (3Q)

スライドではお見せしておりませんが、一時的な要因の税額に対する影響を簡便的に試算した結果、調整後四半期純利益は前年同期の2,762億円に対し1,579億円となり、1,183億円の減益と試算されます。具体的な税額、四半期純利益の調整については、決算説明会資料の5ページに記載しております。

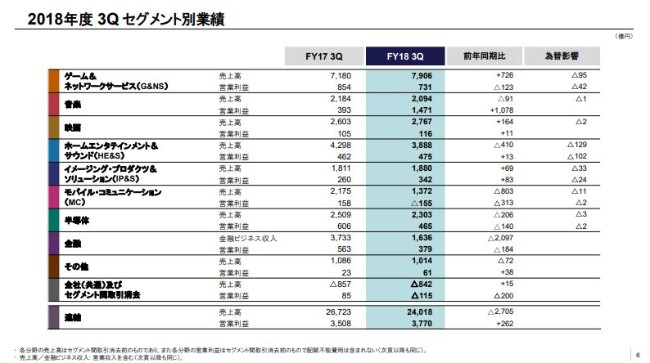

2018年度 3Q セグメント別業績

セグメント別の当四半期の実績は、ご覧のとおりです。

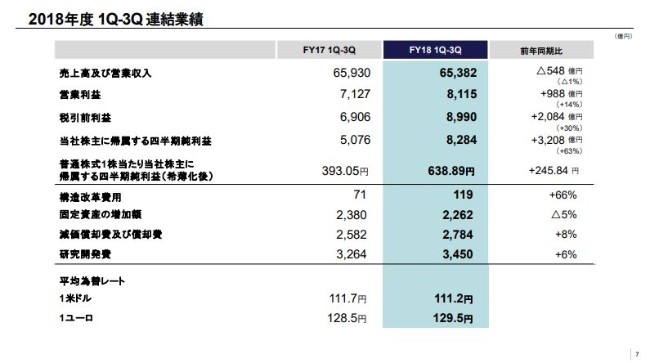

2018年度 1Q-3Q 連結業績

こちらは9ヶ月累計の実績となっております。

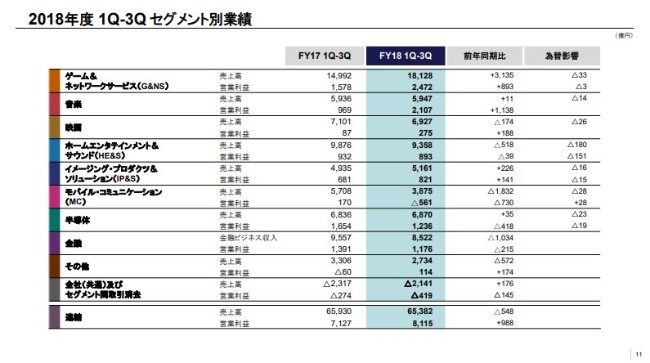

2018年度 1Q-3Q セグメント別業績

セグメント別の9ヶ月累計の実績は、ご覧のとおりです。

2018年度 連結業績見通し

次に、通期の連結業績見通しをお示しします。

連結の売上高見通しは8兆5,000億円と、(2018年)10月時点から2,000億円下方修正していますが、営業利益は8,700億円と、前回から変更しておりません。

税引前利益は、250億円下方修正の9,500億円としておりますが、これは第3四半期に計上した保有株式の評価損等を反映したものです。

また、当社株主に帰属する当期純利益は8,350億円と、1,300億円上方修正しておりますが、これには第3四半期に繰延税金資産の評価性引当金の一部を取り崩したことなどを反映しております。

金融分野を除く連結ベースの営業キャッシュフローは、9ヶ月累計で6,050億円であり、年間見通しの8,300億円は変更しておりません。

第4四半期の為替前提レートはドルで111円、ユーロで127円です。

なお、今年度の配当については、期末配当の予定額を1株あたり20円とし、すでにお支払いした中間配当と合わせ、年間で1株あたり35円とさせていただく予定です。

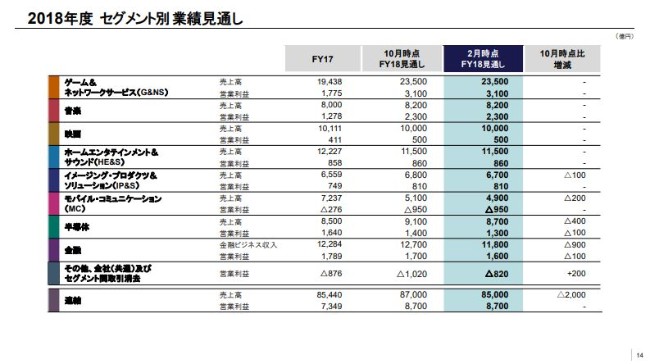

2018年度 セグメント別業績見通し

セグメント別の業績見通しはご覧のとおりです。

(2018年)10月時点では、全社(共通)および消去に200億円のリスクバッファーを織り込んでいましたが、今回はリスクバッファーを織り込んでおりません。

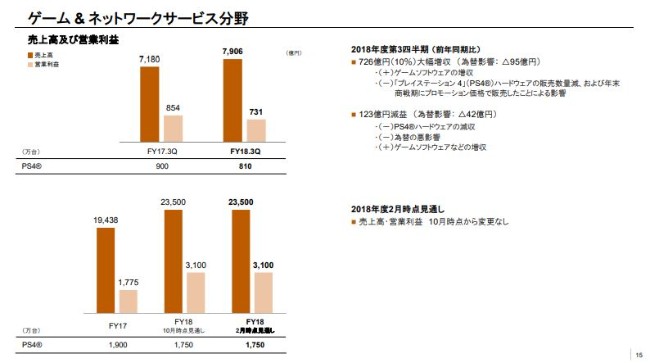

ゲーム&ネットワークサービス分野

では、ここから各事業の概況説明に移ります。まず、ゲーム&ネットワークサービス分野についてご説明します。

「プレイステーション4」ハードウェアが販売数量減などにより減収となったものの、主にゲームソフトウェアの増収により、当四半期の売上高は前年同期から10パーセント増の7,906億円となりました。営業利益は、ゲームソフトウェアなどの増収の影響はありましたが、PS4®ハードウェアの減収や為替の悪影響などにより、123億円減の731億円でした。

ここで、第3四半期の事業状況について総括します。当四半期の減益は、ユーザーベースのさらなる拡大に向け、PS4®ハードウェアの販売促進活動をより積極的に行った結果などによるものです。

この取り組みにより、当四半期におけるPS4®ハードウェアの販売台数は810万台となり、前年同期比で減少してはいるものの、6年目としては期待どおりの結果であったと評価しています。

また、PS4®の拡大にともない、「プレイステーション プラス」の会員数も前年同期から480万人増加の3,630万人に達しており、ソフトウェアの売上も前年同期比で大きく伸長しています。

今後は、コンソールサイクルによる収益性の変動を意識する必要がありますが、累計実売台数9,160万台を超えるPS4®を基盤とし、ネットワークサービスやアドオンコンテンツの販売という新たなビジネスモデルを活用することで、この変動を緩和できるよう努めてまいります。

通期の見通しは、(2018年)10月時点から変更しておりません。

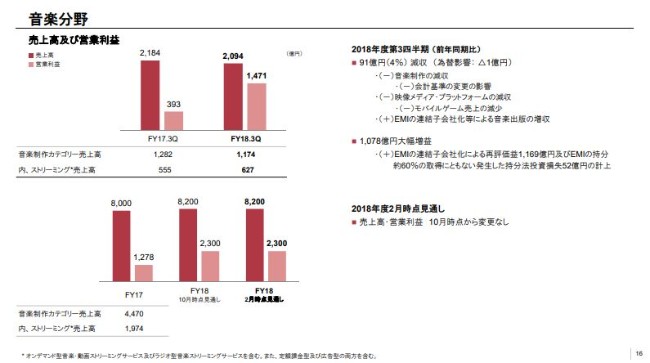

音楽分野

次に、音楽分野についてご説明します。

当四半期の売上高は、4パーセント減の2,094億円となりました。この減収は、EMIの連結子会社化にともなうプラスの影響などにより、音楽出版の売上が増加したものの、会計基準変更の影響などにより音楽制作が減収となったこと、モバイル向けゲームアプリの売上が減少したことが主な要因です。

営業利益は、EMIの連結子会社化にともなう再評価益1,169億円の計上などにより、前年同期比3.7倍の1,471億円となっております。

通期の見通しは、(2018年)10月時点から変更しておりません。

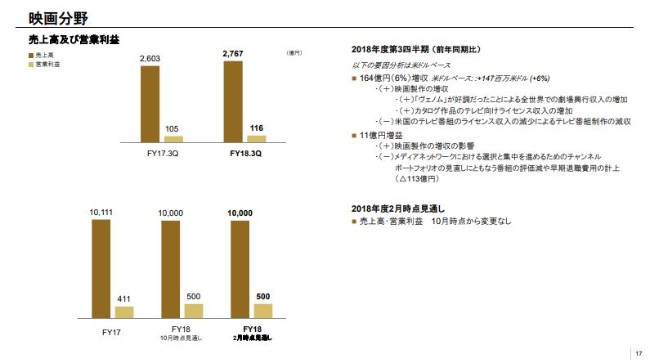

映画分野

次に、映画分野です。

当四半期の売上高は、テレビ番組制作においてライセンス収入が減少したものの、映画製作が『ヴェノム』のヒットなどにより増収となり、分野全体でも前年同期比6パーセント増の2,767億円となりました。

営業利益は、メディアネットワークにおけるポートフォリオ見直しに関連する費用で113億円の計上があったものの、増収の影響により、前年同期比11億円増の116億円となっております。

ソニー・ピクチャーズは、世界各地でテレビチャンネルを運営しておりますが、この中には「今後の成長が見込みづらい」「収益性が低い」といった課題を抱えるチャンネルもあります。これを踏まえ、映画分野のテレビ事業責任者であるマイク・ホプキンスは、現職に就任して以来、集中して個々のチャンネルのレビューに取り組んでいます。

当四半期に、いくつかのチャンネルについて事業の縮小や撤退を決め、当該費用を計上しました。この効果は、2019年度以降に出てくることを期待しています。今後も、映画分野の収益性改善に向けた取り組みを続けてまいります。

通期の見通しについては、(2018年)10月時点のとおりです。

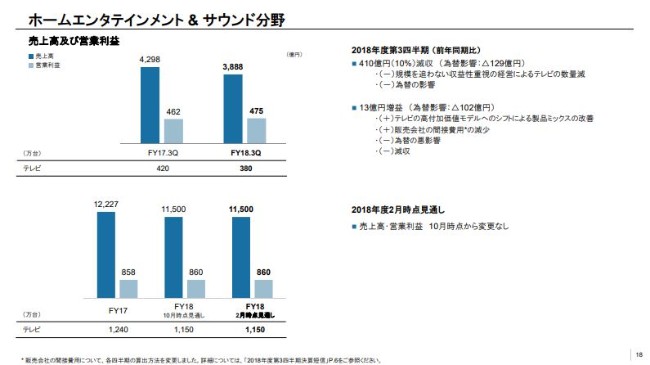

ホームエンタテインメント&サウンド分野

次に、ホームエンタテインメント&サウンド分野についてご説明します。

当四半期の売上高は、テレビの販売台数の減少や為替の悪影響などにより、前年同期から10パーセント減の3,888億円となりました。

営業利益は、為替や減収による悪影響はありましたが、高付加価値モデルへのシフトや販売会社の間接費用の負担減などにより475億円と、13億円の増益となっています。

当分野においては、規模を追わず収益性を重視する経営方針を徹底しており、(2018年)4月時点の見通しでも、年間のテレビ販売数量の減少を見込んでおりました。当四半期の減少も、この方針に沿ったものです。

通期の見通しについては、10月時点から変更はありません。

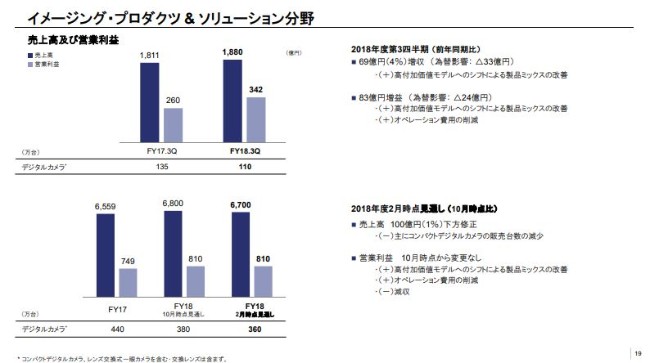

イメージング・プロダクツ&ソリューション分野

続いて、イメージング・プロダクツ&ソリューション分野です。

当四半期の売上高は、前年同期から4パーセント増の1,880億円となりました。市場の影響によりデジタルカメラの販売台数は減少しましたが、主にミラーレス一眼カメラやその交換レンズ群など、高付加価値製品の売上が増加したことにより、増収を達成しています。

営業利益は、主に前述の高付加価値製品の売上増加により、前年同期から83億円増加し、342億円を計上しました。通期の売上高の見通しを6,700億円に下方修正していますが、これは、コンパクトデジタルカメラの販売台数の見通しを引き下げたことなどによるものです。

営業利益は、減収の影響はあるものの、高付加価値モデルへのシフト等により(2018年)10月時点の見通しから変更ありません。

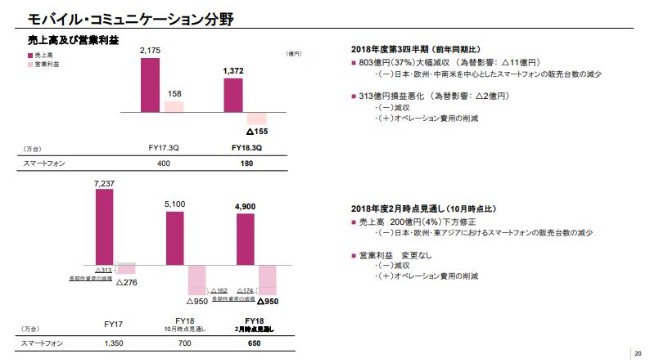

モバイル・コミュニケーション分野

次に、モバイル・コミュニケーション分野についてご説明します。

当四半期の売上高は、前年同期から37パーセント減の1,372億円となりました。この減収は、主にスマートフォンの販売台数が減少したことによるものです。この減収の影響などにより、前年同期の営業利益158億円に対し、当四半期は155億円の営業損失となりました。

通期の見通しですが、売上高は、主にスマートフォンの販売台数の見通しを引き下げたことにより4,900億円に下方修正しております。一方、営業損失については、減収の影響はあるものの、オペレーション費用削減などの施策により(2018年)10月時点の見通しから変更しておりません。

なお、先日ご説明した、2020年度のオペレーションコストを2017年度比で約50パーセント削減する計画については、予定どおり進捗しており、引き続き着実に実行してまいります。

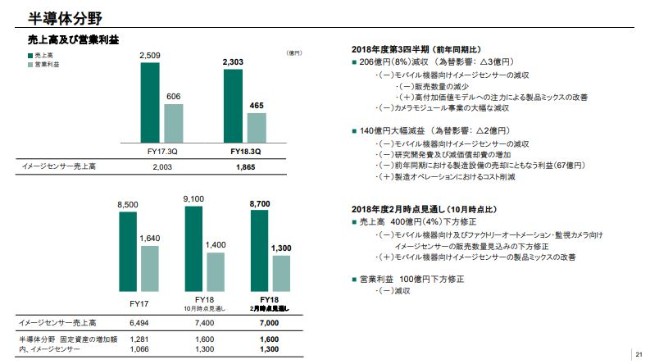

半導体分野

次に、半導体分野です。

当四半期の売上高は、主にモバイル機器向けイメージセンサーの販売数量の減少により、前年同期比8パーセント減の2,303億円となりました。

営業利益は前年同期から140億円減少し、465億円となりました。この減益は、減収の影響に加え、研究開発費および減価償却費が増加したこと、前年同期に製造設備の売却にともなう67億円の利益計上があったことなどが要因です。

通期の見通しについては、売上高を8,700億円に、営業利益を1,300億円に、それぞれ下方修正しております。この下方修正は、主にスマートフォンの市場環境の悪化を踏まえ、イメージセンサー販売数量の見通しを引き下げたことによるものです。

スマートフォンの厳しい市況は今後もしばらく続くと見ていますが、一方では、スマートフォンメーカー各社が商品の差異化をカメラ機能に求め、ハイエンドのイメージセンサーの採用が高級機から中価格帯のモデルに広がりつつあります。

したがって、カメラの多眼化やイメージセンサーの大型化により、当社が得意とするハイエンドのイメージセンサーの需要が伸びていくという見方や、先日ご説明した、既存の工場建屋での生産能力をほぼ最大化するという方向性に変更はありません。

しかし、これまでも申し上げているように、タイミングなどは今後の需要動向を見極めながら、柔軟に見直していきます。

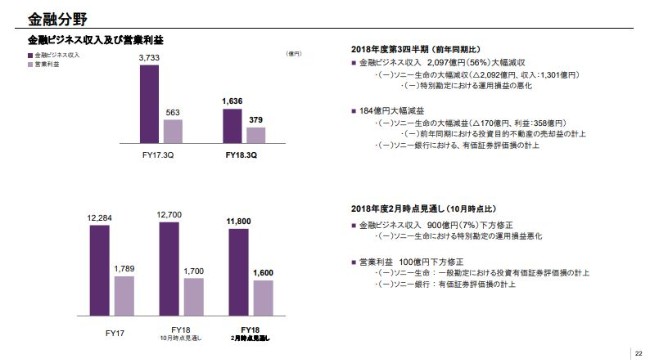

金融分野

続いて、金融分野についてご説明します。

当四半期の金融ビジネス収入は、主にソニー生命における特別勘定の運用損益悪化などにより、前年同期から56パーセント減少し、1,636億円となりました。特別勘定における変額保険は、運用成績の多くが顧客に帰属するため、この運用損益の変動によるソニー生命の営業利益への影響は限定的でした。

営業利益は、前年同期に投資目的不動産の売却益が計上されていたこともあり、184億円減少して379億円となりました。

通期の見通しについては、市場環境の影響を反映し、金融ビジネス収入を1兆1,800億円に、営業利益を1,600億円にそれぞれ下方修正しています。

業績の説明は以上ですが、最後に、今後の事業環境への認識について少し説明します。

先に述べたスマートフォン市況をはじめ、昨年(2018年)後半からマクロ経済・地政学などさまざまなリスクが顕在化し、今後についても楽観はできない状況です。このため、各事業へは環境変化の兆候に対する感度を上げるとともに、リスクへの備えを怠らないことをCFOとして要請しています。

リスクへの備えは、各事業のオペレーションの再点検と強化につながり、ダメージを最小限に抑えるとともに、環境が好転した際にいち早く業績を回復し、攻めに転じるための準備でもあると考えます。

当社は第1次・第2次の中期計画を通じて事業構造の変革を実行し、収益性の改善を実現してきました。第3次中期計画においても、事業基盤の強化に継続して取り組み、着実に長期的な成長を実現していく考えです。

私からの説明は以上です。

新着ログ

「電気機器」のログ