ジェイテクト、上期営業利益は前年比7.5%減 売価水準ダウン・費用増が響く

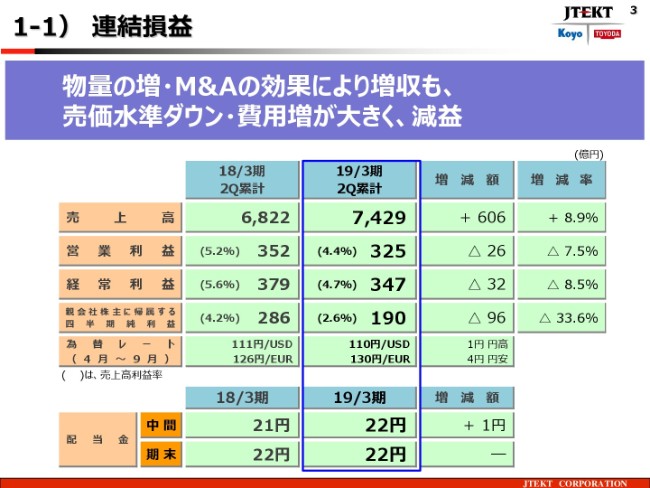

1-1) 連結損益

髙橋伴和氏:あらためまして、おはようございます。ジェイテクトの髙橋でございます。私から、この第2四半期業績と通期業績予想の説明を、まず簡単に進めてまいりたいと思います。

まず連結損益の状況でございますけれども、ヘッダーに書いてありますように、グローバルで物量が大変増えました。また、インドでSona Koyo Steering Systems社、日本で富士機工社を買収したことによるM&Aの効果もありまして、大幅に増収となりました。過去最高の売上高となっております。

その一方、とくに欧州・アジア・南米等で、我々の予想を大幅に上回るお客さまからの値引き要求がありまして、ここに書いてありますような「売価水準ダウン」という結果になっております。

また、「費用増」でございますけれども。もう毎日のようにどこかの新聞で記事が出ております、自動運転。これがいつ利益に結び付くかというのは、まだまだはっきりしないところはあるんですけれども、もう次の世代を支える技術であることは間違いないというところで、今は手が引けない状況で、都度必要な投資を行っております。

また足元では、グローバルで下流EPS……いわゆる我々が今までアシストしていたタイプのステアリングに加えまして、ギアのあたりでアシストするEPSが、全世界的にもう立ち上げに入っております。

これをやはり、いわゆる中国・欧州・アメリカ・日本で立ち上げておりまして、非常に苦戦しております。このあたりの費用が、少し予算よりも大きくかかりまして、減益となりました。

ということで、(売上高の)数字は606億円増収の7,429億円、営業利益はその反対で、26億円減益の325億円という結果になりました。

配当につきましては、上期と同様、下期については22円を据え置く予定をしております。通期で44円と考えております。

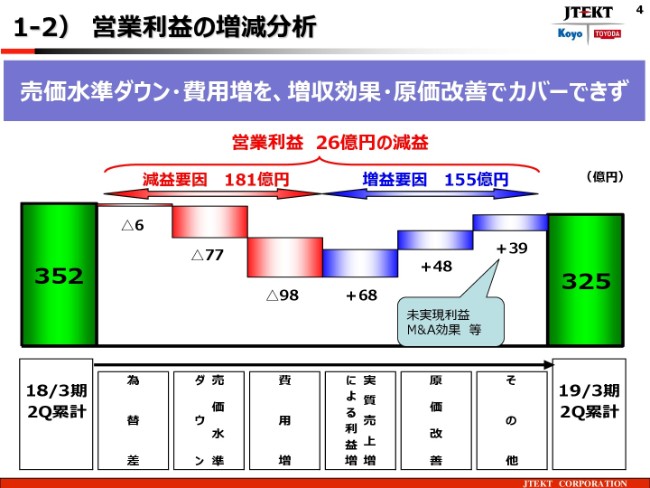

1-2) 営業利益の増減分析

その次でございますけれども、今申しました(営業利益の)26億円の減益要因の分析をここに(お示し)しております。

簡単に申しまして、売価水準ダウン・費用増を、やはり増収効果もしくは原価改善で十分カバーできなかったというのが、今回の反省でございます。

前期に352億円の営業利益がございましたけれども、減益要因の181億円の中で大きなものは、やはり売価水準ダウン……おもに、ステアリングが効いております。また、費用増につきましても98億円と、大きな費用増が出ておりますけれども、これもやはりステアリング関係を中心に費用が増加しております。

従来なら、だいたいこの売価水準を、増益要因の155億円のうちの原価改善でオフセットしてきたんですが、今回はそれに足りずに終わっております。調達価格とか生産改善はがんばっているんですけれども、原材料の価格高騰等がありまして、少しカバーができなかったと(いうことです)。

また、費用増についても、実質の固定費吸収のところで十分にカバーしきれない部分……先ほど申しましたような自動運転といったような、まだ直接商売に繋がらない費用増がありましたために、こういった結果になっております。

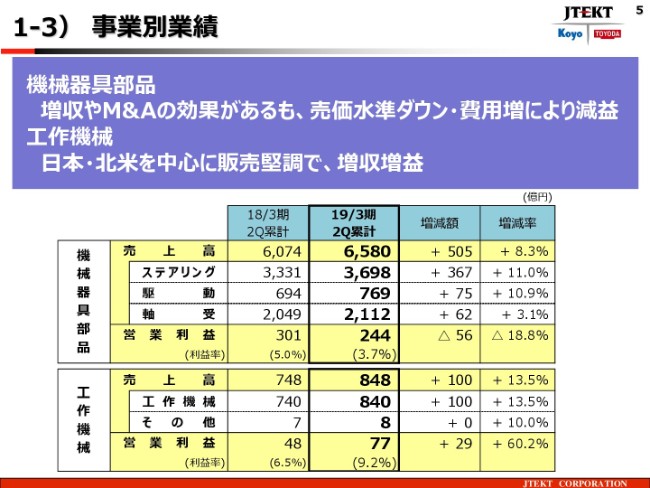

1-3) 事業別業績

これが事業別の業績でございますけれども、機械器具部品は、先ほど全般的な説明を申しましたとおりの絵でございます。505億円増収の6,580億円の売上高で、営業利益は56億円減益の244億円に終わっております。

一方、工作機械は、おかげさまで日本・北米を中心に販売が堅調であったために、増収増益となっております。

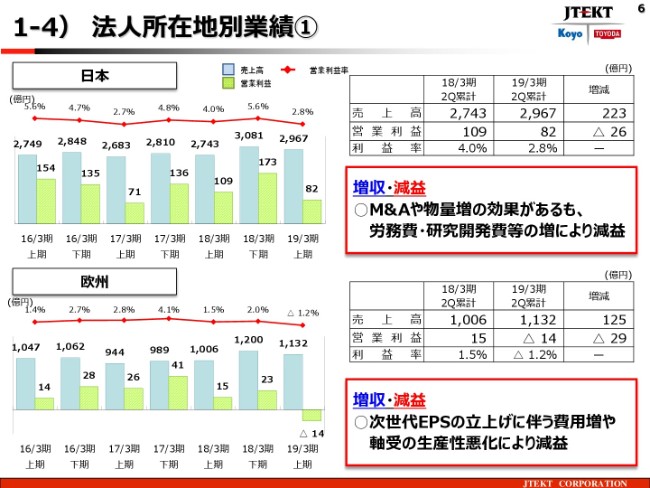

1-4) 法人所在地別業績①

法人所在地別の業績です。

日本ですが、増収減益ということで、冒頭からご説明している縮図のようなかたちが、日本で起こっております。M&Aや物量増の効果はあったものの、労務費・研究開発費等の増によって、減益となっております。

欧州につきましても、増収減益です。少し絵面は違いまして、こちらはやはり……我々は「下流EPS」と呼んでおりますけれども、新しいタイプのEPSの立ち上げが、ドイツメーカーを中心に起こっておりまして、計画以上に費用がかかっていること。また、従来から取り組んでおります軸受の生産改善ですけれども、これは日替わりメニューのようになっていて、なかなか改善が進まないんですけれども、少し生産性が悪化して減益になっております。

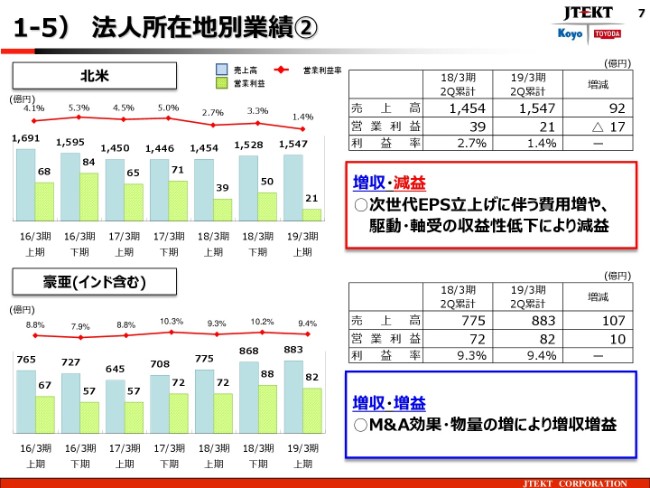

1-5) 法人所在地別業績②

北米でございますけれども、ここも増収減益でございます。

ここもご多分に漏れず、欧州ではドイツ系メーカーだったんですが、アメリカではここに加えて日系メーカーの下流EPSの立ち上げもやっておりまして、これに伴う費用増が効いております。

また、従来は一定の利益を供出しておりました駆動・軸受についても、若干収益性の低下が見られ、減益となっております。

豪亜については、M&Aの効果・物量の増がフルに効いていまして、増収増益です。

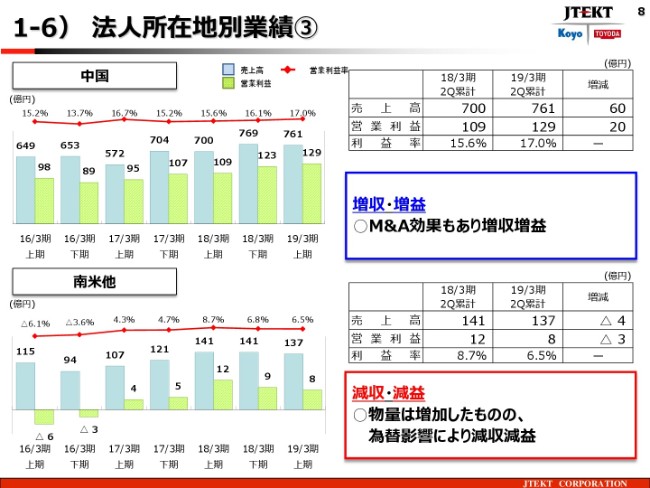

1-6) 法人所在地別業績③

次の中国につきましては、おもにM&Aの効果があって、増収増益と(なっております)。

南米につきましては、物量は増えましたけれども、為替の影響がありまして減収減益となっております。

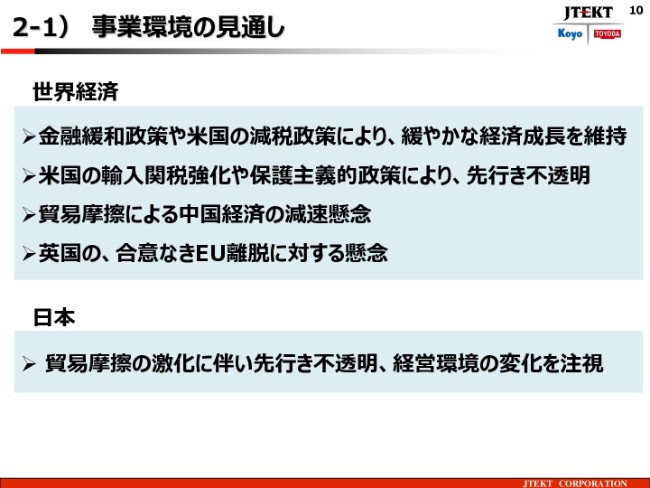

2-1) 事業環境の見通し

次に、2019年3月期通期の業績予想でございますけれども。

みなさんと共有させていただく(事業)環境としまして、世界経済は、ここに書いてありますように、米国はある程度金融緩和政策や減税政策によって、今の緩やかな経済成長が続くものと見ております。

ただし、トランプさんを代表する保護主義的政策による影響がありまして、非常に先行きが見通しにくい状況。また、その影響をもろに受けている中国経済の減速の懸念。また、ヨーロッパでは、今日も一部で発表になっているようですけれども、英国のEU離脱といった懸念材料があります。

これらをもろにいろいろ受けるのが日本でございまして、このあたりは先行きを注視していきたいと、慎重な姿勢をとっております。

2-2) 2019年3月期 業績予想

ということで、慎重な姿勢はとるものの、為替等のマイナス要因が考えられますけれども、下期も物量の増加傾向は変わらずでございます。また、M&Aの効果もフルに効いてまいりますので、そこにプラス、従来もっております原価改善をきっちりやっていくことによりまして、期初にお約束している通期の予想……売上高の1兆5,000億円、営業利益の870億円、配当については44円をやっていきたいと考えております。

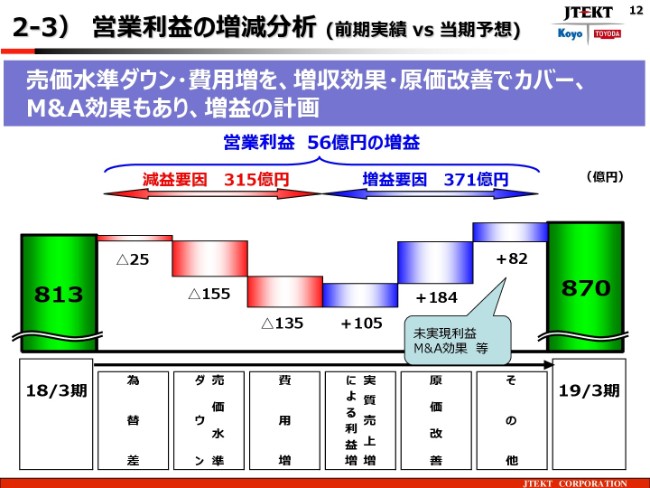

2-3) 営業利益の増減分析(前期実績 vs 当期予想)

次に、営業利益の増減分析を示しておりますけれども。

上期と違いまして、売価水準のダウンは、原価改善できっちり取り返していく。また、費用増につきましても、固定費吸収やその他の吸収におきまして、ちゃんとカバーしていくことによって、期初にお約束している営業利益の870億円を達成したいと考えております。

以上、簡単でございますけれども、第2四半期の業績の結果と通期の予想をご説明申し上げました。

新着ログ

「機械」のログ