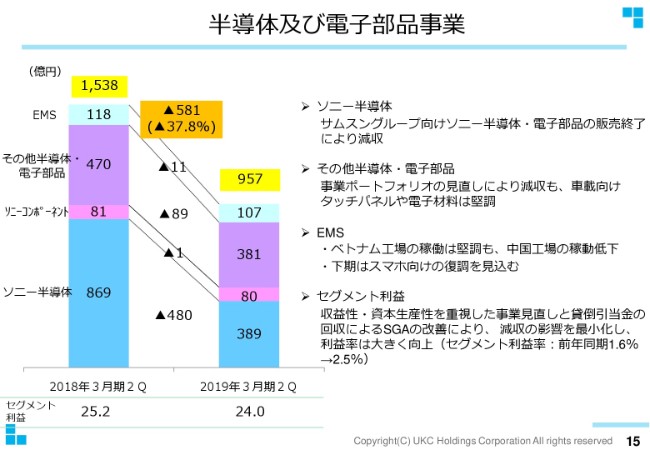

UKCHD、上期売上高は前年比35.9%減 通期業績予想は公表値を据え置き

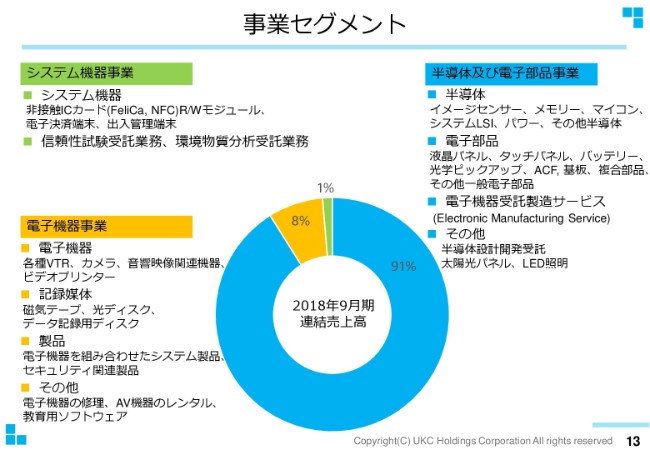

事業セグメント

三好林太郎氏:みなさま、こんにちは。取締役CFOの三好でございます。ここからは、2019年3月期第2四半期決算の概要についてご説明いたします。

まず、UKCグループの事業セグメントです。2018年9月期の連結売上高の91パーセントを占める半導体および電子部品事業では、ソニー製イメージセンサーを中心として、メモリー・液晶パネル・電子材料等、さまざまな商品群を扱っています。なお、EMS事業およびUKCシステムエンジニアリング事業も、このセグメントに含まれています。

続いて、連結売上高の8パーセントを占める電子機器事業です。本事業では、放送局・制作プロダクションさま向けに放送機器・スタジオなどのシステムを、企業さま向けにはテレビ会議システムや映像配信システム等を、また半導体や液晶パネル工場向けにFAカメラなどを販売しています。

最後に、連結売上高の1パーセントを占めるシステム機器事業です。ここは、FeliCa・NFC関連ビジネス、半導体の信頼性試験受託サービスなどを行っています。

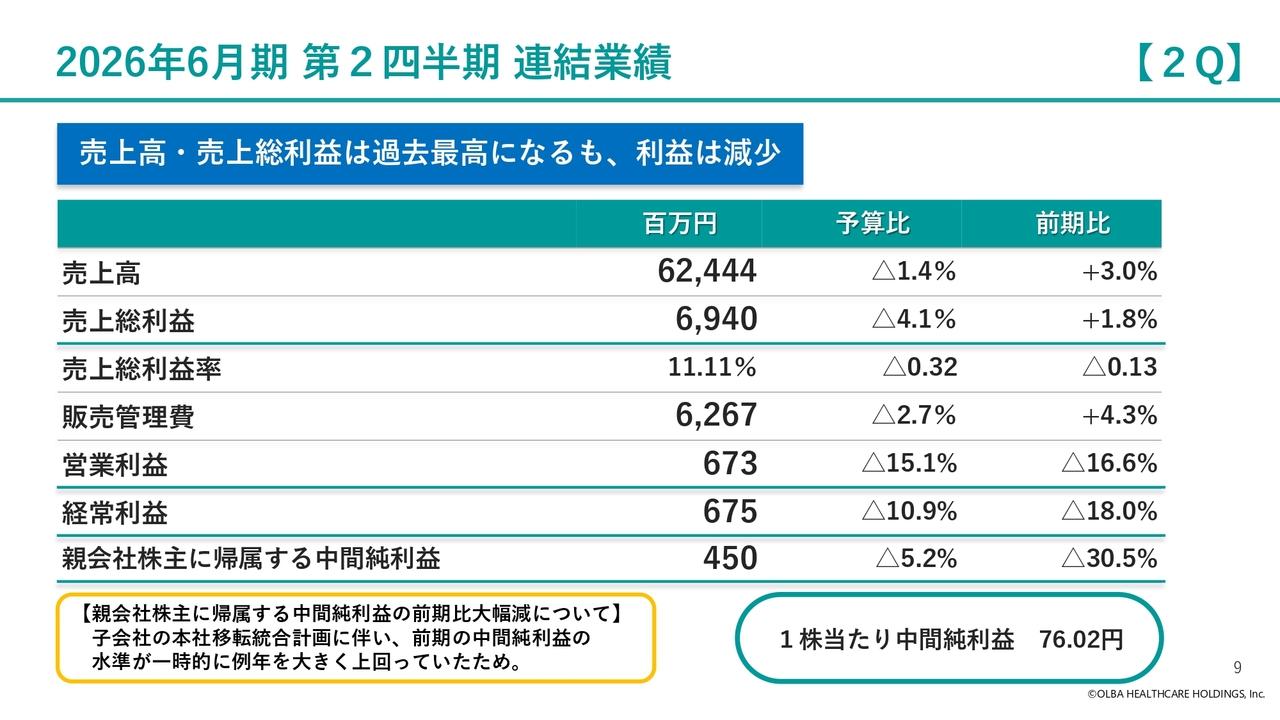

2019年3月期 第2四半期 ハイライト

続いて、2019年3月期第2四半期のハイライトです。

利益については、(2018年)9月14日に期初予想を上方修正した業績予想を、さらに上回る実績を出すことができました。売上高は、サムスングループ向けソニー半導体・電子部品の販売終了の影響および、資本生産性・収益率の向上に向けた事業ポートフォリオの再構築により減収しており、前年同期比35.9パーセント減の1,042億円となりました。売上総利益は、前年比13.1億円減の71.5億円となりました。

一方で、収益率の観点で比較しますと、売上総利益率では5.2パーセントから6.9パーセントへ、1.7パーセント改善しました。これは、先ほど申し上げた事業ポートフォリオの再構築をはじめ、物を右から左に流す単品売りからシステムソリューション提案型ビジネスへの移行、リカーリングビジネスの取り組みなど、利益志向への転換に向けグループ各社が推進した既存事業の強化策が実を結び始めた成果と捉えています。

SGAは、バイテック社との経営統合に関わるアドバイザー費用の増加があったものの、香港・シンガポールの貸倒引当金回収等により大幅削減となりました。貸倒引当金は、本社特定債権管理室・香港・シンガポールの連携により、引き続き着実な回収を推進してまいります。

営業利益は、前年同期比2.6億円減の24億円となりました。利益率向上施策とSGA削減により、営業利益率は0.7ポイント増の2.3パーセントとなりました。

経常利益は為替差損益の改善により、前年同期比0.9パーセント増の25.4億円となりました。

親会社株主に帰属する四半期純利益は、昨年度特別損失に計上した過年度決算訂正関連費用の影響がなくなったこともあり、前年同期比39.2パーセント増の19.9億円と、大幅増益となりました。

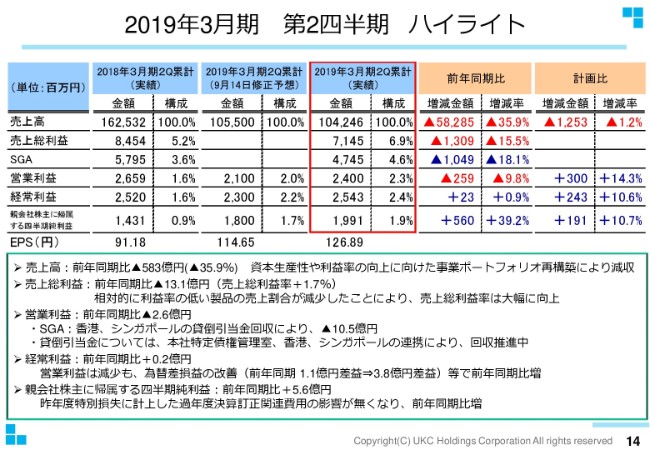

半導体及び電子部品事業

続いて、セグメントごとの概況です。まず、半導体及び電子部品事業です。

売上高は、前年同期の1,538億円から957億円となり、581億円の減収となりました。サムスングループ向けのソニー半導体の販売終了により、480億円減の389億円となっています。

その他半導体・電子部品は、事業ポートフォリオの見直しによる減収はありましたが、車載向けタッチパネルや電子材料が堅調に推移し、89億円減の381億円となりました。

EMS事業は、ベトナム工場におけるスマートフォン向け実装ビジネスは好調な一方で、中国工場の稼働低下により11億円減の107億円となりました。なお、下期はスマホ向けの復調を見込んでいます。

セグメント利益は、収益性・資本生産性を重視した事業見直しと、貸倒引当金の回収等によるSGAの改善により減収の影響を最小化し、24億円となりました。利益率では、前年同期1.6パーセントから2.5パーセントへ、0.9パーセント改善しました。

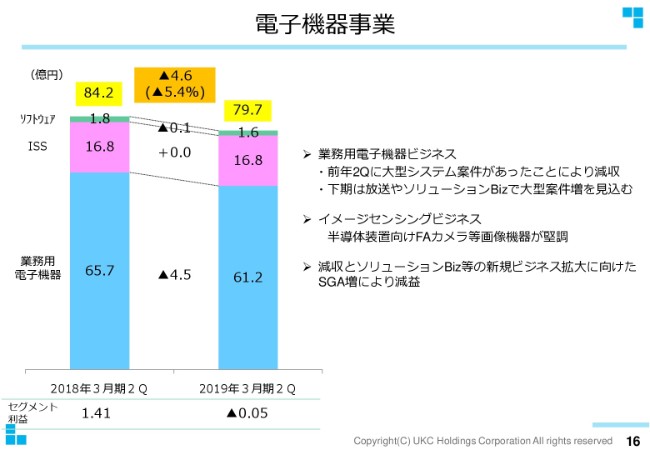

電子機器事業

続いて、電子機器事業です。

売上高は、前年同期の84.2億円から79.7億円となりました。業務用電子機器ビジネスは、前年同期に大型システム案件があったことで減収となりましたが、下期は放送関連やソリューションビジネスで大型案件の増加を見込んでいます。

イメージセンシングビジネスは、装置メーカーの設備投資が好調なことにより、FAカメラ等の売上が堅調に推移しました。

セグメント利益は、減収およびソリューションビジネス等の新規事業拡大に向けたSGA増により減益となりましたが、季節性の高い事業であり、下期での回復を見込んでいます。

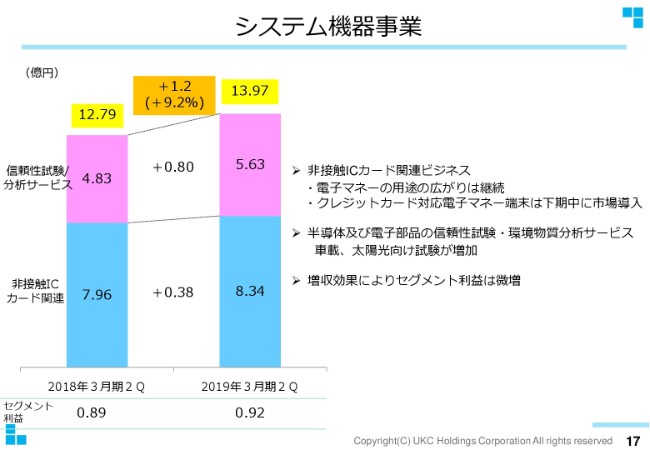

システム機器事業

続いて、システム機器事業です。

売上高は前年同期の12.8億円から14億円となり、1.2億円の増収となりました。非接触ICカード関連ビジネスでは、電子マネーの用途の広がりは継続。出入管理関連製品の需要も拡大し、売上高は前年同期比微増となりました。

なお、非接触クレジットカード対応電子マネー端末を下期に販売開始する予定で、収益への貢献が期待されます。この分野は継続的な開発投資により、中期的な事業拡大を図る予定です。

半導体および電子部品の信頼性試験・環境物質分析サービスでは、車載・太陽光向け試験が増加したことで、売上高は前年同期比0.8億円増となりました。

セグメント利益は、増収効果により前年同期比微増となりました。

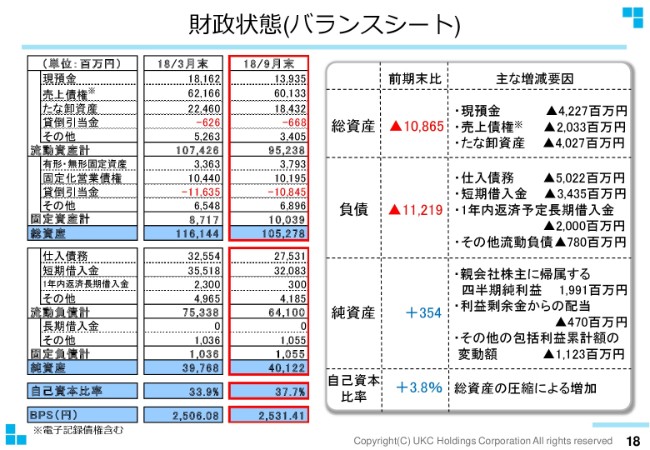

財政状態(バランスシート)

続いて、バランスシートの状況です。

総資産は、前年度末の1,161億円から108億円減少し、1,052億円となりました。主な要因としては、現金及び預金の減少で42億円、売上債権の減少で20億円、棚卸資産の減少で40億円が挙げられます。

負債は、前年度末の763億円から112億円減少し、651億円となりました。主な要因は、仕入債務の減少で50億円、長短を合わせた借入金の減少で54億円が挙げられます。

純資産は、昨年度末と比較して3.5億円増加して、401億円となりました。これは主に、親会社株主に帰属する四半期純利益で19.9億円、配当で4.7億円、その他の包括利益累計額の変動額の11億円によるものであります。

自己資本比率は、前年度末の33.9パーセントから3.8パーセント改善し、37.7パーセントとなりました。

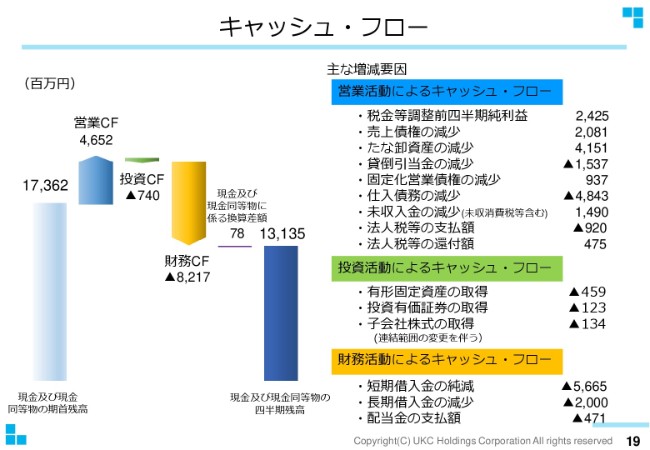

キャッシュ・フロー

最後に、キャッシュ・フローの状況です。

営業活動によるキャッシュ・フローは、前年同期の61億円の使用に対して46億円の獲得となりました。これは主に、税金等調整前四半期純利益の増加の24億円、売上債権の減少の約21億円、棚卸資産の減少の約42億円、仕入債務の減少の48億円に加え、貸倒引当金の減少の15億円、固定化営業債権の減少の9億円、未収消費税等を含む未収入金の減少の15億円、法人税等の支払額の9億円および、法人税等の還付額の4億円などによるものです。

投資活動によるキャッシュ・フローは、前年同期の3億円の使用に対して7億円の使用となりました。これは主に、有形固定資産の取得による支出の4億円、子会社株式の取得による支出の1億円によるものです。

財務活動によるキャッシュ・フローは、前年同期の37億円の獲得に対して82億円の使用となりました。これは主に、運転資金のための短期借入金の純減の56億円、長期借入金の返済による支出の20億円ならびに、配当金支払額の4.7億円によるものです。

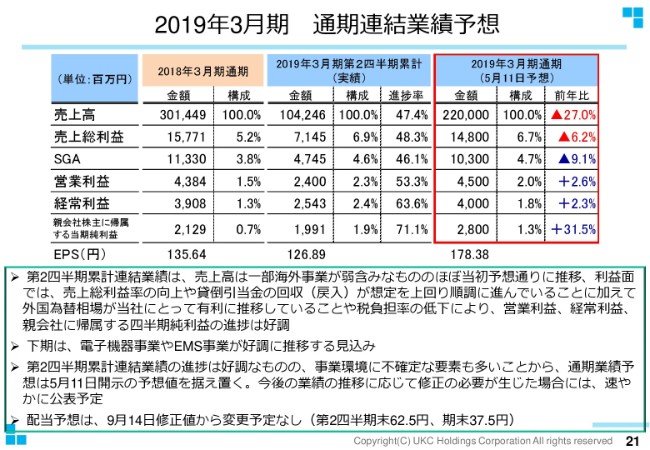

2019年3月期 通期連結業績予想

次に、通期業績に関してご説明したいと思います。

売上高は、一部海外事業が弱含みなものの、下期は電子機器事業やEMS事業が好調に推移することを見込んでおり、当初計画の2,200億円を見込んでいます。利益面では、事業ポートフォリオの再構築をはじめ、利益志向への転換による施策の推進で減収影響の最小化を図り、売上総利益率の改善を維持してまいります。

さらに、想定を上回る貸倒引当金の回収・戻入により、SGAの削減が見込まれます。この結果、営業利益・経常利益・当期純利益の進捗率は予想以上のペースで推移していますが、通期連結業績予測につきましては不確定な要素が多いことから、前回公表の予想値を据え置いています。今後の業績の推移に応じて修正の必要が生じた場合には、すみやかに公表いたします。

最後に、配当予想につきましては、足元の2019年3月期上期において、当初の想定を上回る内部留保が確保できたことから、第2四半期末配当は1株あたり37円50銭の普通配当に、特別配当の25円を加えた62円50銭とし、通期では前期より40円増配の1株あたり年間100円を見込んでいます。

以上、2019年3月期通期業績予想をご説明いたしました。続きまして、社長の栗田より、株式会社バイテックホールディングスとの経営統合と、その効果についてご説明いたします。

経営統合の背景・目的

栗田伸樹氏:それでは、引き続き栗田より、(2018年)9月14日に公表しましたバイテック社との経営統合の概要と、昨日11月7日に公表いたしました統合効果の目標についてご説明申し上げます。

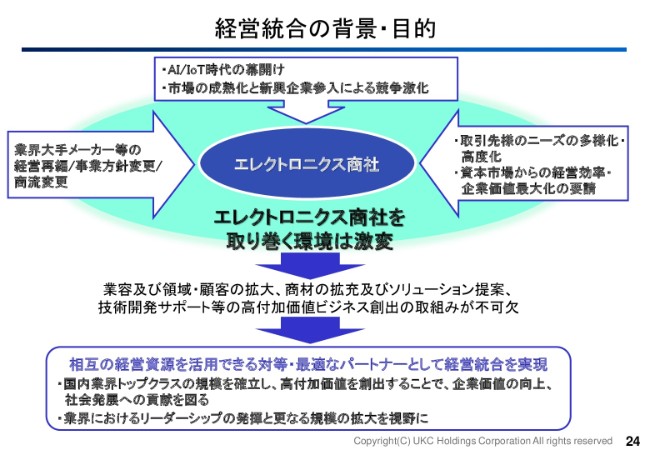

まず、経営統合の背景と目的についてご説明申し上げます。

それには、まずエレクトロニクス商社を取り巻く環境についてご説明する必要があります。2015年以降活発になっている半導体メーカーの再編は、我々の仕入れ先の統廃合を意味しており、我々が販売可能な商材をもつお客さまの流動性は、これまで以上に大きくなっております。

まず、取引先のニーズは、よりシステム指向・ソリューション指向となっており、従来の仕入れ先から顧客への物流・商流の仲介、ファイナンスおよび技術サポートというビジネスモデルでは、利益を創出することが難しくなってきております。

そういった環境の変化は顕著に進行しているため、我々エレクトロニクス商社は、業容および領域、顧客の拡大、商材の拡充およびソリューション提案・技術開発サポート等の高付加価値ビジネス創出の取組みが不可欠になってきております。

UKC・バイテックの両社は、エレクトロニクス商社の業界で、リーダーシップを発揮していくためには、そういったご説明申し上げました活動・取組みを行うとともに、他社とのアライアンスにより、事業の規模および収益を一層拡大・追求していくことが必要であるとの認識のもと、本年6月初旬から本格的な協議を開始いたしました。

その結果、経営理念の親和性があり、両社のサプライヤーおよび顧客・EMS事業・調達事業・電子機器事業・エンジニアリングサービス事業、また、海外展開においても相当の補完性が認められることから、両社の経営資源を相互に活用できる最適なパートナーの関係にあるとの共通認識をもつに至り、対等の精神のもと、本経営統合を行うことで合意いたしました。

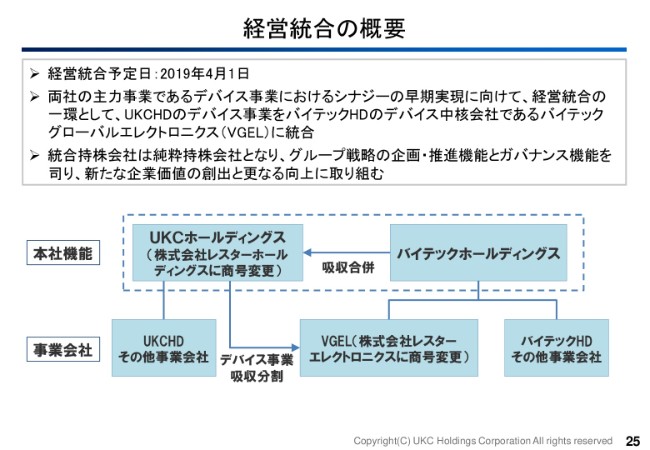

経営統合の概要

両社は経営統合により、国内業界トップクラスの規模を確立し、付加価値を創出することで、企業価値の向上・社会発展への貢献を図ってまいります。また、経営統合後の戦略として、業界におけるリーダーシップの発揮と、さらなる規模の拡大も視野に入れております。

今回の経営統合で、売上高が5,000億円規模となりますが、次のターゲットは1兆円と考えております。有機的・無機的のあらゆる選択肢を排除せず、引き続き利益を伴った成長を目指してまいりたいと考えております。

統合スキームとしましては、当社を吸収合併存続会社、バイテック社を吸収合併消滅会社とする吸収合併を行います。また、両社の主力事業であるデバイス事業におけるシナジーの早期実現に向けて、UKCのデバイス事業をバイテック社のデバイス中核会社であるバイテックグローバルエレクトロニクス(VGEL)に統合させ、社名を「レスターエレクトロニクス」とします。

新しい持株会社やデバイス中核会社をはじめとした、グループ全体の体制・組織・仕組みについては、統合準備委員会や各分科会において、現在鋭意検討中でございます。

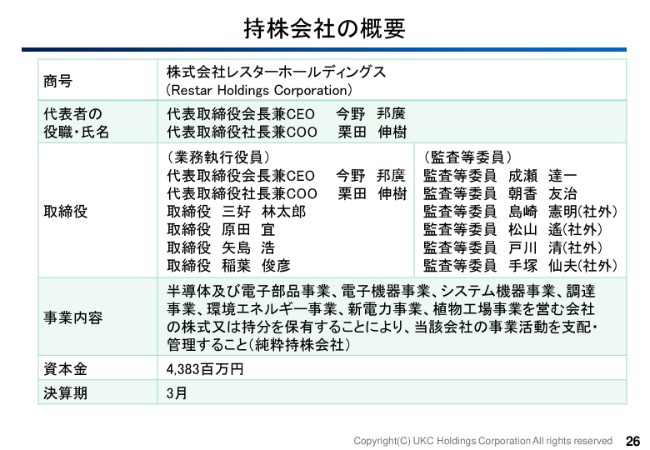

持株会社の概要

持株会社の社名は「レスターホールディングス」といたしました。

「レスター」は造語ですが、「スター(星)」が入っているとおり、「エレクトロニクス業界で燦然と輝くスター企業」となり、また「リスタート」……統合会社としての新たなスタートという意味合いをもっております。

「UKCバイテック」でもなく「バイテックUKC」でもない「レスター」という新たな社名にすることは、新たな企業文化をできるだけ早期に作り上げていくという決意の表明でもあります。代表取締役は、今野邦廣氏が会長兼CEO、私栗田が社長兼COOを務めさせていただきます。

また、コーポレートガバナンスの体制につきましては、現在両社とも採用しております、監査等委員会設置会社を選択し、業務執行取締役6名・監査等委員6名の総勢12名の取締役のうち、社外取締役はその3分の1の4名を占めます。

引き続き議決権を有する監査等委員が、取締役の業務執行について適法性・妥当性を監査することにより、取締役会の監督機能の強化・コーポレートガバナンス体制の充実を図ってまいる所存でございます。

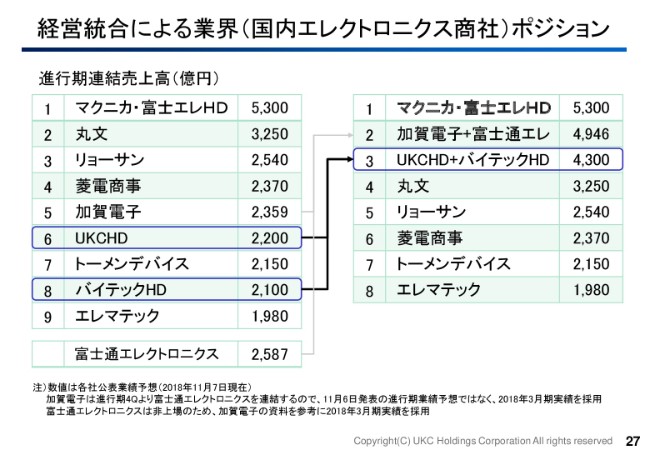

経営統合による業界(国内エレクトロニクス商社)ポジション

ご覧いただいているのは、上場している半導体・エレクトロニクス商社の、進行期の売上高予想に基づくランキング表でございます。

2015年に経営統合しましたマクニカ・富士エレHD、今年(2018年)9月に富士通エレクトロニクスとの子会社化を発表した加賀電子。また、ここには掲載していませんが、トーメンエレクトロニクス社と豊通エレクトロニクス社の合弁により、2017年に誕生した「株式会社ネクスティエレクトロニクス」も、約5,000億円の売上規模でございます。

統合会社はこれらの3グループと切磋琢磨しながら独自性を打ち出し、業界におけるリーダーシップの発揮と、さらなる規模の拡大を図ってまいりたいと考えております。

統合シナジー

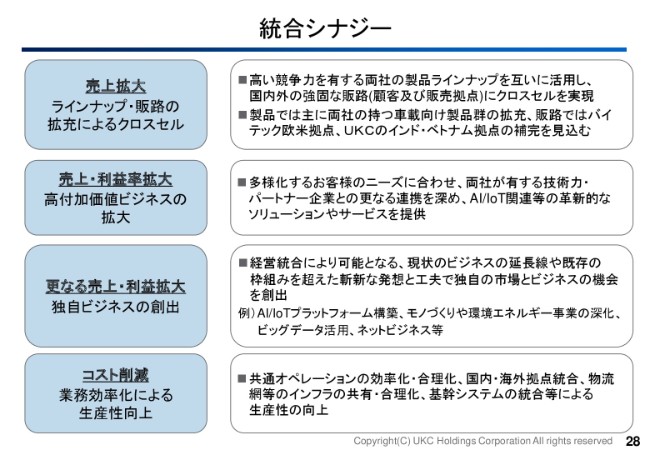

経営統合によるシナジーについて、お話しさせていただきます。

第1に、ラインナップ・販路の拡充です。高い競争力を有する両社の製品ラインナップを互いに活用し、国内外の強固な販路に対してクロスセルを実行することによる売上増を実現します。製品ラインナップでは、主に両社のもつ車載向け商品群の拡充が見込まれます。

さらに、CMOSイメージセンサーを中心としたソニー製半導体・電子部品の代理店商社が一本化されるポジティブな効果を前面に出して、積極的な拡販活動を実行してまいります。また販路では、お互いの既存顧客に対する面的アプローチを補強・強化してまいります。加えて、バイテック社の欧米拠点・UKCのベトナム・インド拠点による相互補完も見込まれると考えます。

このラインナップ・販路の拡充により、日本大手顧客の口座数を大幅に増加することができ、これから述べる第2・第3のシナジーを創出する下地ができるという、有形無形の大きな効果も期待できると考えております。

第2に、高付加価値ビジネスの拡大です。多様化するお客さまのニーズに合わせ、両社が有する技術力・パートナー企業とのさらなる連携を含め、AI/IoT等の革新的なソリューションやサービスを提供することで、売上・利益率の拡大を図ります。

当社は、先ほど説明いたしましたUKCシステムエンジニアリングや技術部門を、バイテック社はバイテックシステムエンジニアリングをグループ企業として有しております。また、パートナー企業としても、当社はDMP、バイテック社はPCIホールディングス等があり、社内外の技術力の結集により、ソリューションビジネスの拡大が可能となります。

第3に、統合により可能となる独自ビジネスの創出です。現状のビジネスの延長線や既存の枠組みを超えた斬新な発想と工夫で、独自の市場とビジネスの機会を創出することによって売上・利益の拡大を図ります。

例えば、今後ますます進化・発展するAI/IoTのプラットフォームビジネスの構築。モノづくりや環境ビジネスの事業化の深堀り、ビックデータの活用・ネットビジネス等、社内外の英知を結集した新しい取り組みを進めてまいりたいと考えております。

第4に、業務効率化による生産性向上です。共通オペレーションの効率化・合理化、国内・海外拠点や物流網等のインフラの共有・合理化、基幹システムの統合等により、生産性の向上・コスト削減を図ってまいりたいと考えております。

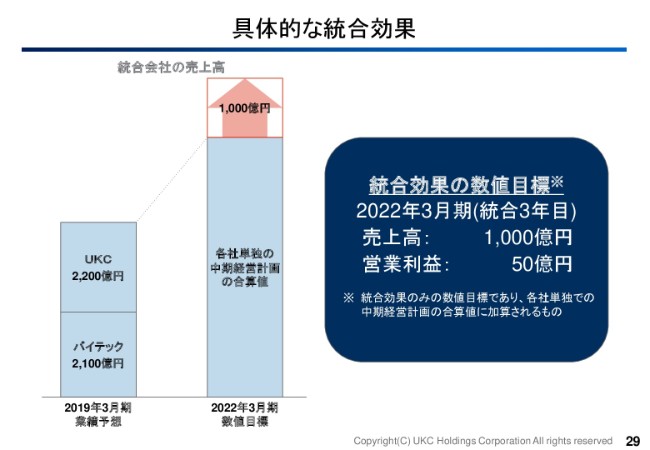

具体的な統合効果

統合効果の数値目標です。

今ご説明したシナジーを実現することによって、3年後の2022年3月期に統合効果のみの目標としまして、売上高で1,000億円、営業利益で50億円の創出を図ります。より具体的な目標および活動内容については、統合会社の中期計画の発表時にご報告申し上げたいと考えております。

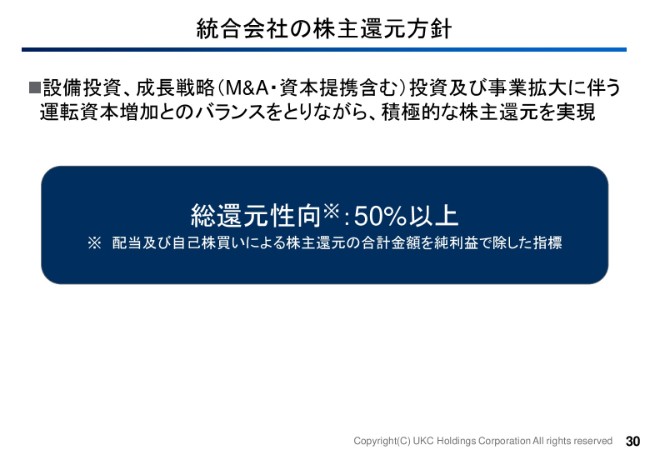

統合会社の株主還元方針

統合会社の株主還元方針につきましては、総還元性向として50パーセント以上を目指してまいりたいと考えております。M&A・資本提携を含む成長戦略投資および事業拡大に伴う運転資本増加とのバランスを取りながら、積極的な株主還元を実現します。

統合会社として実績を出すことによって、株主・投資家・取引先のみなさまのご期待に応えてまいりたいと存じますので、引き続きのご指導ご鞭撻のほど、どうぞよろしくお願いいたします。

本日はご清聴ありがとうございました。

新着ログ

「卸売業」のログ