理研ビタミン、上期は増収減益 「リケンのノンオイル セレクティ®」を全面リニューアルも振るわず

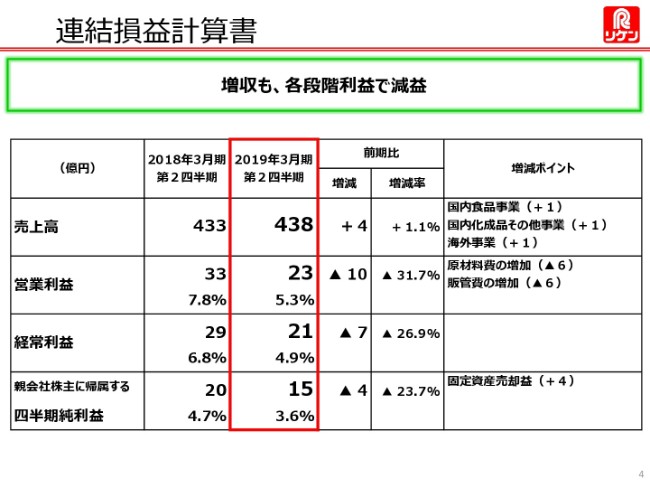

連結損益計算書

佐藤和弘氏:それでは私から、中間決算(の概要)、それから今回業績(予想)の修正を発表いたしておりますので、その概要についてご説明申し上げます。

まずこちらのページでありますけれども、上期の連結損益計算書になります。コメント欄に記載がございますけれども、この上期は若干の増収ではあったけれども、各段階利益では前期に比べて減益に相成りました。細かく数字は読み上げませんけれども、営業利益で10億円の減益でございます。この内訳といいますか、増減要因については、後ほどご説明を申し上げます。

次に、経常利益で7億円(の減少)。営業利益よりも減益幅は若干縮まりますけれども、これは前年に比べて営業外収支が改善したということになります。さらに、最終利益につきましては4億円(の減少)。さらに減益幅が縮まりますけれども、特別利益として若干の遊休資産の売却等がございましたので、こういった損益計算になっております。もともと営業利益は減益を予想しておりましたが、後ほど見るように、海外の不振が響いたかたちになったということでございます。

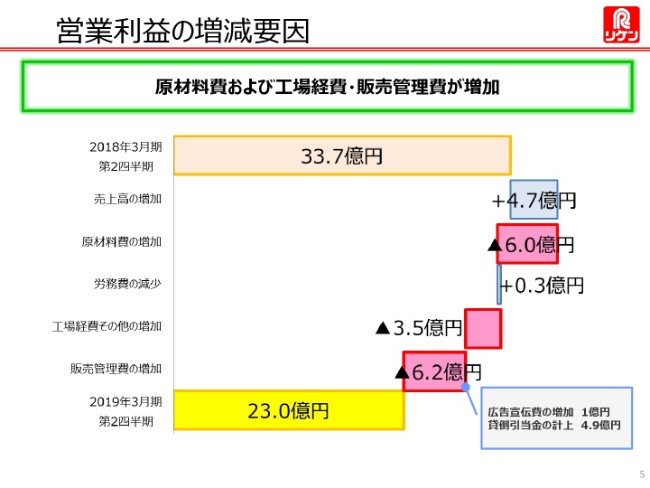

営業利益の増減要因

次に、営業利益の前期との比較における増減要因を分析したものとなります。

前年の営業利益の33億7,000万円から始まって、売上高の増加で4億7,000万円。それから、原材料費が増加しました。これがマイナス方向で6億円。さらに諸経費……工場経費等の増加が3億5,000万円。それから、販管費の増加が6億2,000万円でございます。売上は増加しましても、経費が上昇したということで10億円の減益でございます。

原材料費の増加につきましては、売上の増加に伴うものが2億7,000万円。それから、油種類・油類等の原料が上昇した、あるいは販売品目の構成が変化したことによるものが3億3,000万円。都合、6億円の原料費の上昇であります。

それから、工場経費の3億5,000万円の上昇の概ね半分が、減価償却費の上昇によるもの。それ以外は、エネルギー費等の上昇によるものであります。前期までに行いました設備投資の償却が、前年よりも増えてきているということでございます。

それから、販管費が6億2,000万円でございますけれども、このうちドレッシングのリニューアルに伴う広告宣伝費の上昇が1億円。それから貸倒引当金。これも後ほどご説明申し上げますけれども、5億円弱の増加を見たということでございます。

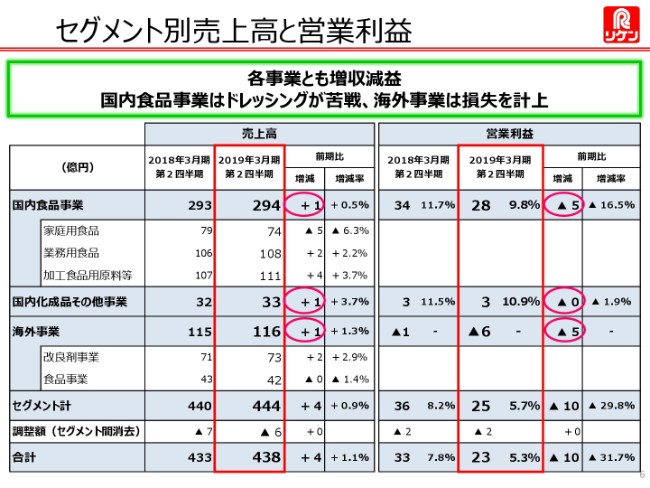

セグメント別売上高と営業利益

それで、これ(売上高と営業利益)をセグメント別で見てまいりますと、国内食品事業・国内化成品その他事業・海外事業という3つのセグメントでございます。

小さな数字で申し訳ございませんが、赤丸で囲いました売上高の前年同期比では、3セグメントとも若干増収であったのですが、営業利益に関しましては、家庭用で5億円、海外事業で5億円の減益。化成品その他事業につきましては、ほぼ横ばいでございました。このあたりの内訳も、後ほどご説明申し上げます。

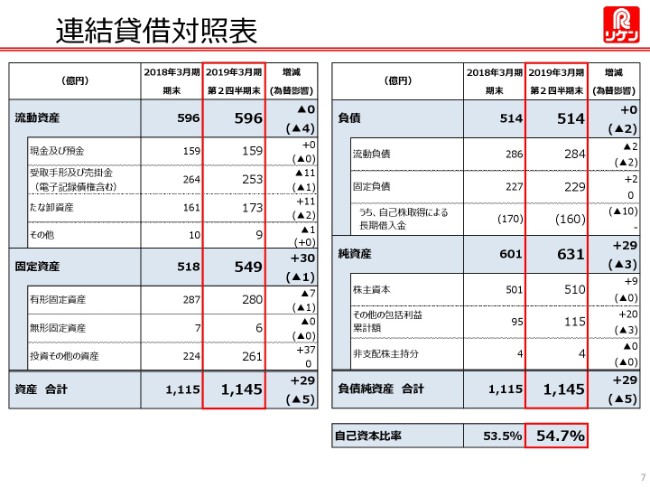

連結貸借対照表

次に、貸借対照表でございます。

全体の増加は29億円、2.6パーセントの増加です。微増でございますので、詳細は割愛させていただきます。前回に比べて、バランスシートの変化はほとんどなかったということでございます。

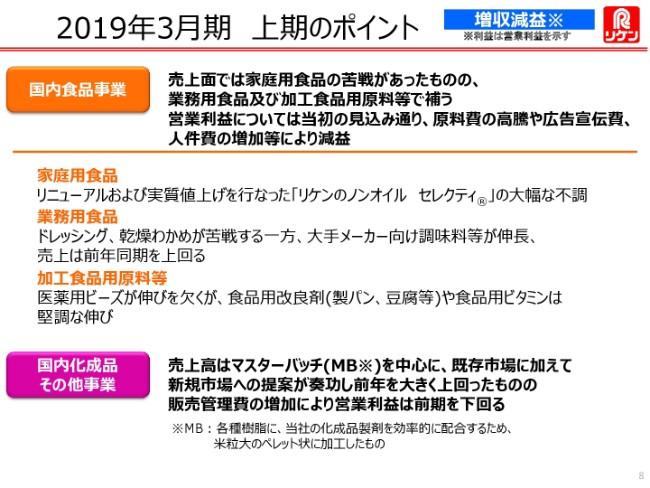

2019年3月期 上期のポイント①

それで、「後ほどご説明申し上げます」と申し上げました、それぞれのセグメント別の状況でございます。

まず、国内食品事業でございます。売上高は、家庭用では残念ながら苦戦があったのですが、そのいわば穴を業務用食品、それから加工食品用原料等で補ったという格好でございます。

一方で営業利益につきましては、当初の見込みどおりではあるのですが、原料費の上昇、それから広告宣伝費あるいは人件費等の増加によって、減益になったということでございます。

さらに詳細を見てまいりますと、家庭用食品の「リケンのノンオイル セレクティ®」という、レギュラーより若干アッパーグレードのものですね。これを、この春に全面リニューアルしたのですが、残念ながら期待に沿うことができなかったという格好でございます。

それから業務用食品は、ドレッシングや乾燥わかめが苦戦。とくにわかめについては、戦略的に減らしている部分もあるのですけれども。そういった一方で、大手のメーカーさんなど向けの調味料等が伸びまして、売上は前年を上回ることができました。

それから、加工食品用原料等でございます。医薬用ビーズが伸びを欠いたのでありますけれども、一方で食品用改良剤……製パンとかお豆腐に使われるものですけれども。こういったものや食品用のビタミンが、堅調な伸びを示したということでございます。

次に、国内化成品その他事業でございます。マスターバッチの売上を中心に、既存市場に加えた新規市場への提案が功を奏したということでございます。売上高は前年を大きく上回りはしたんですけれども、販管費等、物流費や開発費などの増加によりまして、営業利益はほぼ横ばいとご理解いただければと思います。

マスターバッチについては、そこに説明を文章で記載してございます。私どもの製品を、より効率的にお客さまの製品に配合するための仕掛けというか製品です。会場の入口に実物を置いてございますので、後ほどお帰りの際にあらためてご覧いただければと思います。

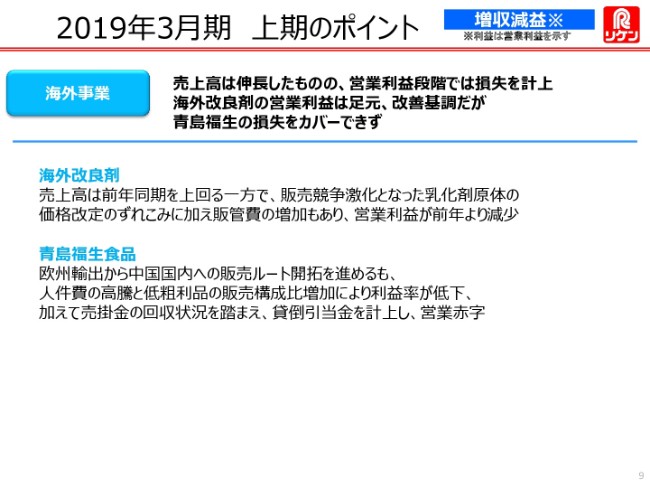

2019年3月期 上期のポイント②

それから、海外事業でございます。

売上高こそ伸びましたものの、営業利益段階では残念ながら損失、赤字を計上したということでございます。海外改良剤の営業利益は、第2四半期あるいはもう下期に入っておりますが、足元は堅調ではあるのですけれども、残念ながら海外食品であります青島福生食品の赤字をカバーできなかったといった格好でございます。

もう少し詳細を見てまいりますと、海外改良剤につきましては、売上高は前年同期を上回りました。競争激化となった乳化剤原体……いわばコモディティになりますけれども、こういったところの価格改定、すなわち値上げがなかなか浸透しないといったことに加えまして、運賃等の販管費の増加もございまして、営業利益は若干でありますけれども減少となりました。

一方で、青島福生食品につきましては、欧州向けの輸出から巨大マーケットであります中国国内市場への販売ルートの開拓を進めてはおりますものの、人件費の上昇等(があることと)、それから粗利率が低下をいたしております。販売品目の変化となるわけですけれども、こういったことが相まって、利益率が低下いたしております。

加えまして、この会社においては、売掛金の回収が長引いているものがございまして、改定のルールに則って貸倒引当金を5億円弱計上いたしました。回収が長引いているということで、会計のルールに則った処理ということでございます。

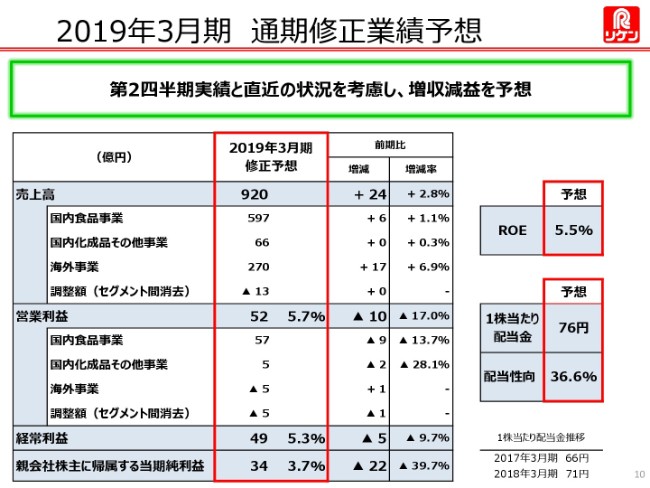

2019年3月期 通期修正業績予想

次に、修正いたしました今期の業績予想ですね。

これも、数字は逐一読み上げませんけれども、増収ながらも減益を予想ということでございます。売上高は当初から据え置きましたけれども、利益については上期実績、それから足元の状況に鑑みて下方修正したということでございます。

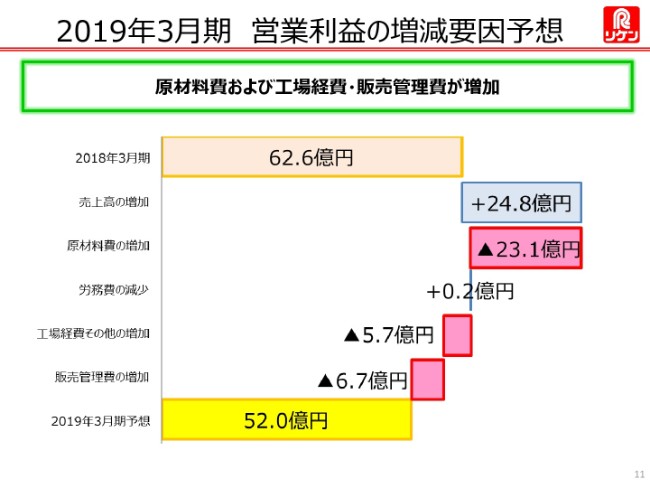

2019年3月期 営業利益の増減要因予想

営業利益は10億円の減益でございますが、その要因を分析したものがこのページでございます。

前年の62億6,000万円の営業利益から始まって、売上高は25億円弱の増加を見ますけれども、一方で経費の上昇がございます。原材料費の増加が23億1,000万円、それから工場経費で5億7,000万円、販管費で6億7,000万円ということで、都合10億円の減益になります。

原材料費の上昇は、冒頭で申したとおり上期からの流れが続いているということ。それから工場経費につきましては、上期同様、この5億7,000万円のほぼ半分が減価償却費の増加によるもの。その他は、エネルギー費の上昇等によるものでございます。

それから、販管費の増加が6億7,000万円。これは、上期が6億2,000万円の増加でありましたので、ほとんどが上期の上昇分だとご理解いただければと思います。

たいへん駆け足で恐縮ですけれども、私からのご説明は以上でございます。

新着ログ

「食料品」のログ