横河電機、2Qは増収増益 制御事業が中国堅調に加え中東・インドで受注増加

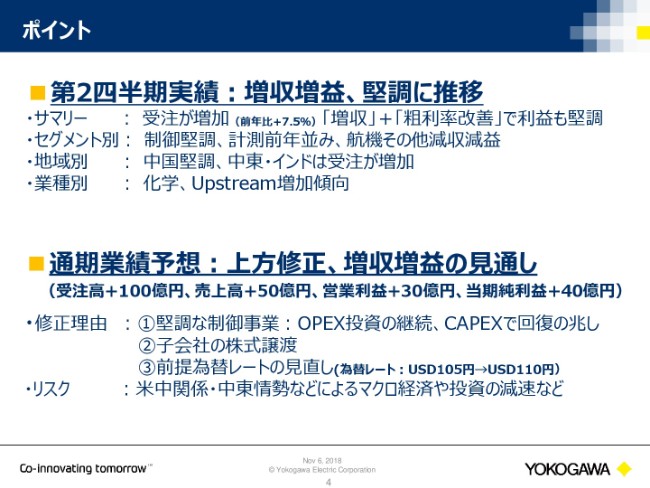

ポイント

穴吹淳一氏:みなさんこんにちは。経営管理本部の穴吹でございます。本日は、手前どもの決算説明会にお越しいただきまして、誠にありがとうございます。早速ではございますが、私から第2四半期の連結決算の概要についてご説明申し上げます。

第2四半期の実績といたしましては増収増益、業績は堅調に推移をしております。主なポイントは記載しておりますとおりでございます。詳しくは、後ほどご説明いたします。

さらに、通期業績予想といたしまして上方修正、増収増益の見通しとさせていただいております。受注で100億円、売上高で50億円、営業利益で30億円、当期純利益でプラス40億円、上方修正といたしております。

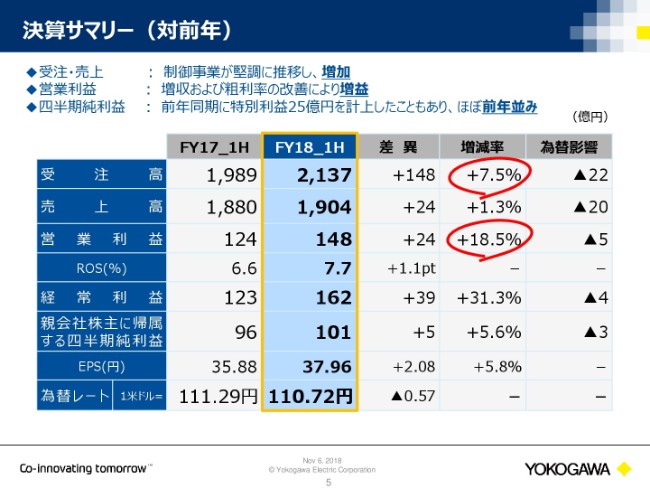

決算サマリー(対前年)

決算サマリー、対前年の数字をご覧ください。受注2,137億円、売上高1,904億円、営業利益148億円、四半期純利益については101億円となっております。制御事業が堅調に推移をいたしておりまして、受注・売上を牽引をしております。

営業利益につきましては、増収・粗利率の改善により増益。四半期純利益につきましては、前年同期に資産の売却益25億円がございましたために、その反動がありまして、当期純利益については前年並みとなっております。

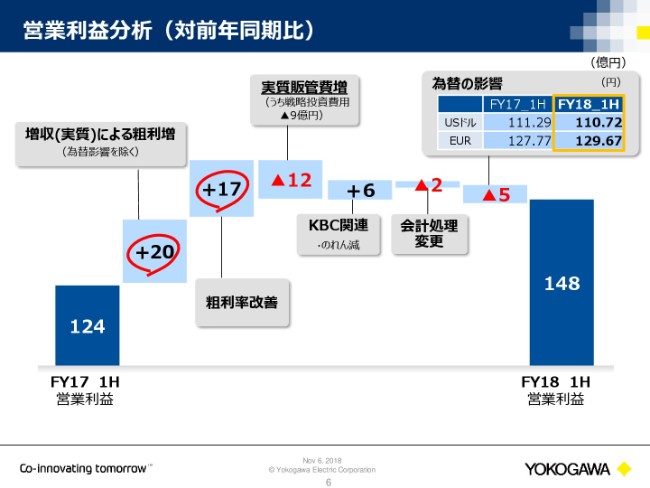

営業利益分析(対前年同期比)

営業利益の分析を階段グラフで示しております。対前年同期24億円の増益となりました。要因といたしましては、左から増収による粗利増で20億円でございます。それから粗利率の改善で17億円。販管費の増加でマイナス12億円。うち戦略投資費用9億円の失効となっております。

KBC関連といたしまして、のれんの償却費の減少については予定どおりでございます。会計処理の変更の影響でマイナス2億円となっておりますけれども、年間の見立てに対しては少なめの出方となっております。為替の影響が5億円出ております。

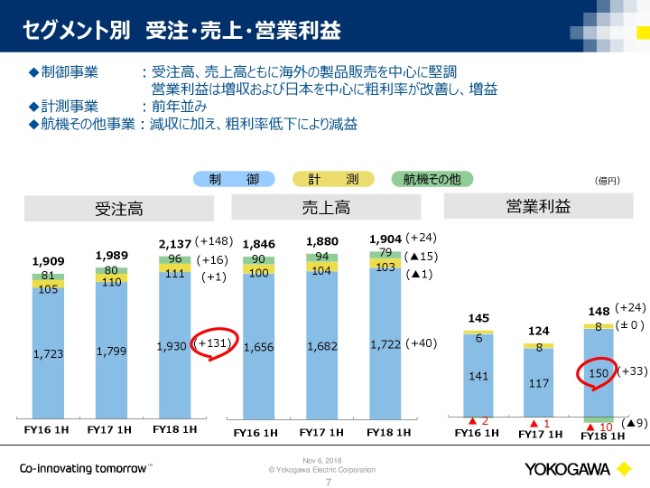

セグメント別 受注・売上・営業利益

セグメント別の受注・売上・営業利益になります。制御事業につきましては、受注・売上とも、海外の製品販売のビジネスを中心に、堅調に推移しております。それ以外でも、プロダクト・製品販売以外のところでも、順調に推移しております。

営業利益につきましては、増収の効果があったことと、日本を中心にして粗利率の改善がされています。前年度同期には、日本の市場で粗利率の悪いジョブが集中した反動も、この中には含まれております。

計測事業は前年並みです。航機その他事業につきましては、減収に加えまして、粗利率の低下により減益となっております。一部航空ビジネスの開発オーダーで、工数がかさんでいるところが、上期においてマイナス要因、減益要因となっております。

制御地域別 受注・売上高

制御の地域別受注・売上高を示しております。主に中国・インドにおいて、受注が堅調に推移しております。それ以外での欧州・中東・北米の地域でも、前年を上回る勢いとなっております。売上高も、アジアを中心に伸びております。それ以外でも、欧州・北米等で伸びておりまして、中南米・インドは、前年度からマイナスの符号が入っておりますけれども、為替の大幅な下落の影響も含まれておりますので、現地通貨ベースでは堅調に推移をしております。

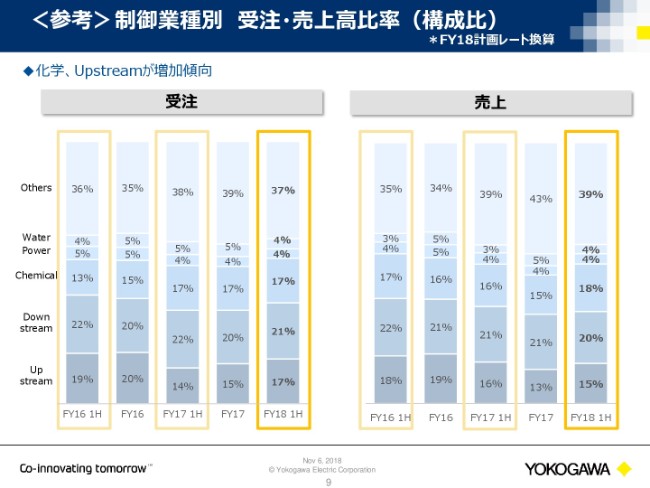

<参考>制御業種別 受注・売上高比率(構成比)

参考といたしまして、制御ビジネスの業種別の受注・売上高の構成比を示しております。受注においては、Upstreamが回復傾向にございまして、今回は前年同期に比べて構成比も3ポイント上がっております。主に中東における大口ジョブが入り始めているといったところが牽引をしております。ケミカルが、化学業種が非常に好調でして、インドを中心に好調な数字となっております。

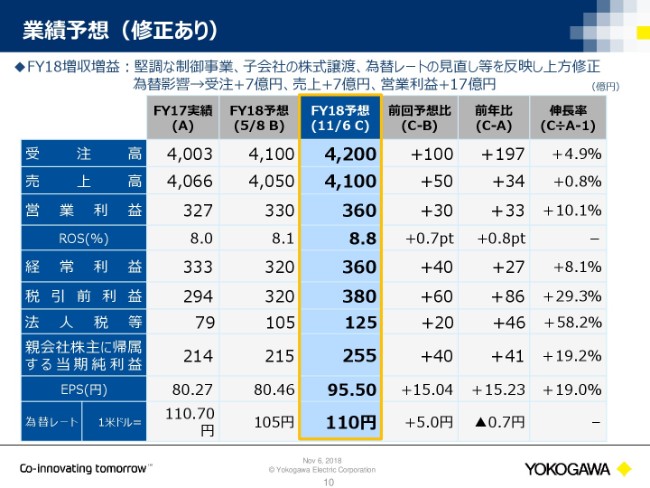

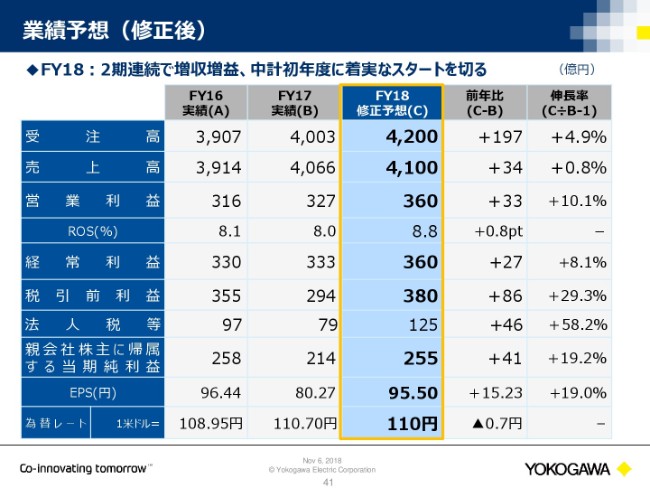

業績予想(修正あり)

業績予想でございます。今回、受注4,200億円、売上高4,100億円で、5月8日の予想の数字からそれぞれ100億円、50億円の上方修正。営業利益につきましては330億円から360億円と、30億円の上方修正としております。当期純利益については255億円で、プラス40億円の上方修正でございます。

今回、為替の影響につきましては、5月発表の105円のUSドルの前提レートを110円に変更しておりまして、円安側に5円振れております。為替の影響額は、受注で7億円、売上7億円、営業利益17億円のプラス要因となっておりまして、通常の為替感応度からしますと、とくに受注・売上の感応度が極めて低い感応度になっております。

円ドルのレートは5円変えましたけれども、それ以外については逆の方向に振れておりますので、今回の為替を見直した結果、円高側に振れている影響が出ております。

そういうわけで、今回100億円、50億円と、受注・売上高を上方修正いたしましたけれども、為替の影響はそれほど大きく含まれてない数字になっています。そして、航機その他セグメントにあります子会社の譲渡を発表しております。

それが、第4四半期にはマイナスで、受注・売上には貢献しないというかたちで、マイナス要因になりますけれども、それも吸収したかたちでプラス側に上方修正とさせていただいております。

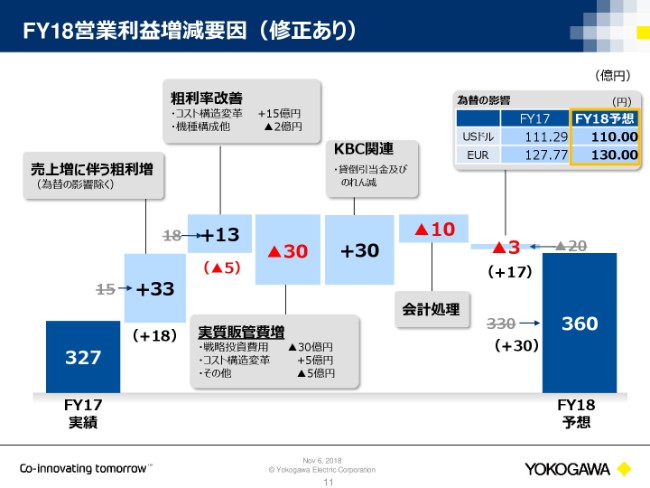

FY18営業利益増減要因(修正あり)

営業利益の増減の要因を示したものになります。前年の327億円から360億円への、年間の営業利益の増減の階段グラフにつきまして、5月8日との変更点を示しております。売上増に伴う粗利増のところで、前回お示ししておりました15億円のところを33億円まで、18億円増加させています。

粗利率の改善のところは、マイナス5億円。それから販管費、KBC関連、会計処理のところは今回変更しておりません。為替の影響のところで、先ほど申し上げましたとおり17億円の為替の影響を織り込んで、360億円の営業利益の予想とさせていただいております。

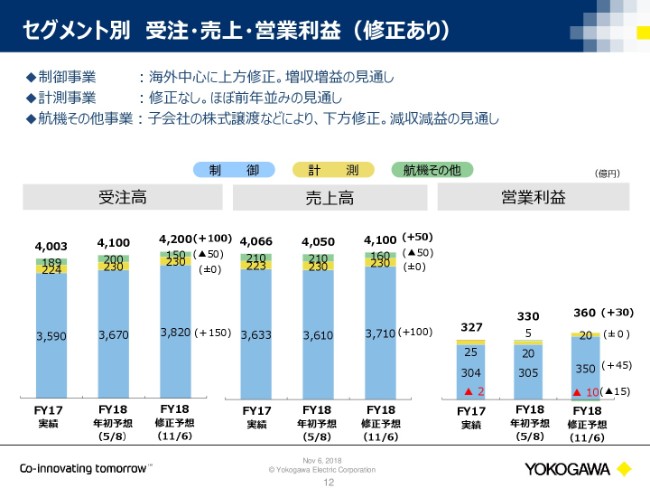

セグメント別 受注・売上・営業利益(修正あり)

セグメント別の受注・売上・営業利益の、修正した数字になります。制御ビジネスにつきましては、受注で150億円、売上高で100億円、それから営業利益で45億円のプラスとしています。計測セグメントは変更ありません。

航機その他事業セグメントにつきましては、子会社の株式譲渡によりまして、主にその要因で受注・売上高のマイナスとなりました。さらに減収要因がございまして、売上・営業利益についても下方修正としております。

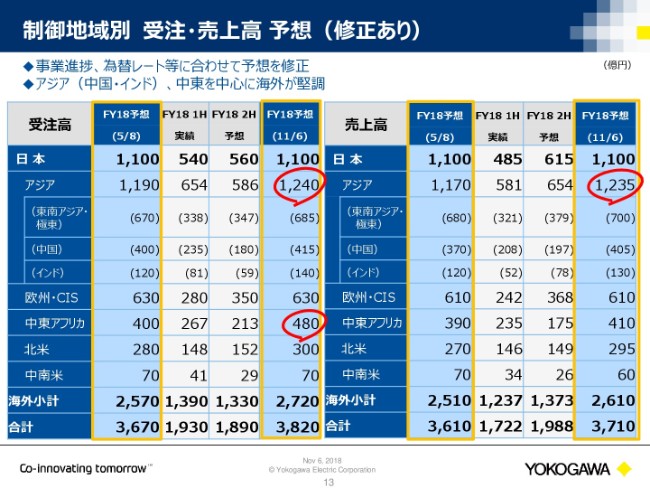

制御地域別 受注・売上高 予想(修正あり)

制御の地域別受注・売上高の予想についてです。この部分も今回修正を加えています。左側の受注高は、日本については1,100億円で変わらず、売上高についても1,100億円で変えておりませんが、海外のところを、上期の実績・下期の見通しを踏まえまして、上方に修正をしております。

とくにアジア地域、それから中東・アフリカの地域で主に大きく上げておりますが、全体的に受注・売上とも、中南米の売上高を除いて、ほとんどのところがプラス側に修正をしております。

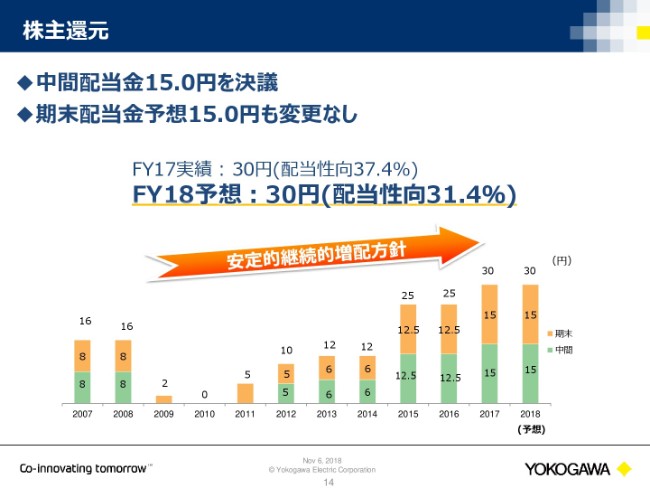

株主還元

株主還元についてです。今回の中間配当につきましては、期初に予定しておりましたとおり、15円の中間配当の決議をさせていただいております。年間の配当予想につきましても、今回業績の上方修正をいたしましたが、年間配当については今回据え置きとさせていただいております。

その結果、配当性向は31.4パーセントということで、配当方針でお示ししております、配当性向30パーセントを上回る水準は確保できている状態となっております。

決算補足資料

補足資料として四半期別の実績、地域別売上高、営業外・特別損益、受注残高、研究開発費・減価償却費・設備投資、それから貸借対照表、キャッシュ・フロー、トピックス、株価の状況を、資料として添付させていただいております。

私からの、連結決算の概要の説明につきましては以上でございます。ありがとうございました。

目次

西島剛志氏:社長の西島でございます。本日はお忙しい中、当社の第2四半期の決算説明会にご出席をいただきまして誠にありがとうございます。穴吹から決算実績と、FY18の業績予想ということでご説明をさせていただきましたので、私から現状の認識、今後の見通しといったところを、少し中長期の視点も含めてお話しさせていただきたいと思います。

ご覧の目次に沿いまして、現状認識では主に市場をどんなふうに見ているかということを中心に(ご説明いたします)。また、まだスタートして半年ですけれども、中期計画の状況、それから今後の見通しといった順でお話をさせていただきます。

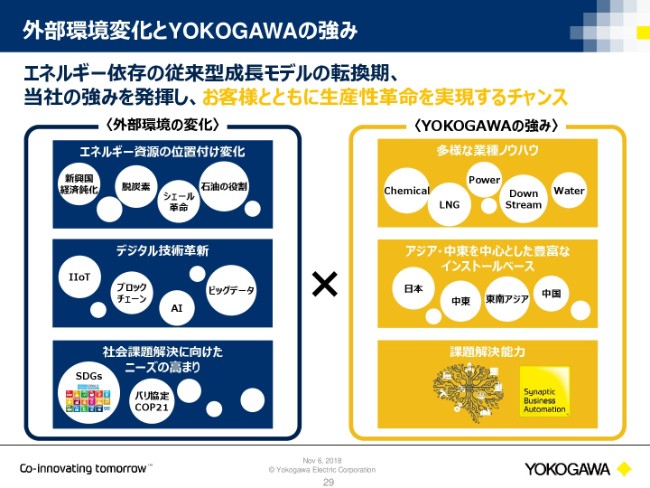

外部環境変化とYOKOGAWAの強み

このスライドは5月の中期経営発表の時にもお示しをしました。外部環境に対する基本的な認識というのは、戦略を変更するような大きなものはないと認識しております。ただし、幸いなことにエネルギー資源関係、とくに天然ガスの投資機運が、当初想定したよりは少し早めに高まっているのかなと感じております。

このスライドは5月の中期経営発表の時にもお示しをしました。外部環境に対する基本的な認識というのは、戦略を変更するような大きなものはないと認識しております。ただし、幸いなことにエネルギー資源関係、とくに天然ガスの投資機運が、当初想定したよりは少し早めに高まっているのかなと感じております。

また、石油化学関係、とくにダウンストリーム側、リファイナリなどの建設計画もいくつかございますけれども、それは主に石油化学の供給ということを前提にした計画が多くございます。こういったところも少し時間がFIDまでかかると思いますけれども、かなり投資機運がプラス方向に向いているのかなと考えております。

こういった流れがどこまで続くかというのは、必ずしも定かではありませんが、私どもの事業の視点に立つと、歓迎すべき方向かなと感じております。

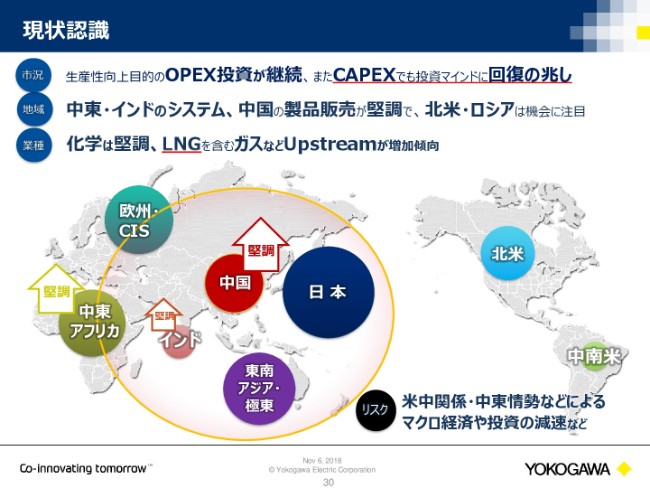

現状認識

現状認識についてご説明いたします。市況・地域・業種といった3つの視点で、足許だけではなく、少し中長期でお話をさせていただきます。先ほど触れましたように、全体としては天然ガスのプロジェクトの動きが活発化しております。ご承知の方もいると思いますけれども、LNGカナダ、これがFIDが行われました。

また、天然ガスの供給側・バイヤー側が集まるコンファレンスとして、毎年ガステックというものが行われます。9月にスペインのバルセロナで行われ、私どもも出店し、いろいろなお客様とお話ししました。主にアジア、とくに中国の需要が17、18とぐっと伸びたというところがあって、各プロジェクトがある意味競うようなかたちで具体化を加速しているというような印象を持ちました。

一方CAPEXだけではなくて、OPEX、生産性の向上という分野についても投資機運というのはそれなりに高まっているという印象を持っています。地域では、中東・インドといったところのシステムビジネス、それから中国・日本はプロダクトの販売が堅調です。

北米はまだ数字には出ていませんが、実は複数の米国資本以外の企業において石化コンプレックスの大きな計画がいくつかあります。いくつかの資源の高騰、レイバーコストの上昇と気になるところはありますが、少し活発化してきているかなと思います。

ロシアも天然ガス、それからガスを原料としたガス化学といったところで、投資計画が進んでいます。業種では、先ほど穴吹からも説明がありましたけれども、化学業種が堅調で、底堅い事業ということ。それから先ほどの天然ガス。それから下流側、とくに石化を主眼にした投資といったものが活発です。

今年度の中計は、過度にCAPEXに依存しないということで、OPEXの分野の成長軸を立てようということで取り組んでおりますけれども、当初想定したよりはこのCAPEXの分野の市場成長率というのは高くなる可能性があるかなと、今後を見ております。

これも逆にリスク要因として米中の貿易摩擦の問題、中東情勢の影響といったものがマクロ経済や投資動向にどういう影響があるかというリスクはもちろんありますし、中国も組み立て産業系で若干、設備投資のかげりが見えるということで、我々プロセス産業は、遅行性があります。こういったところも多少は懸念をしておりますけれども、足許ではそういったものを直接は感じていないというところでございます。

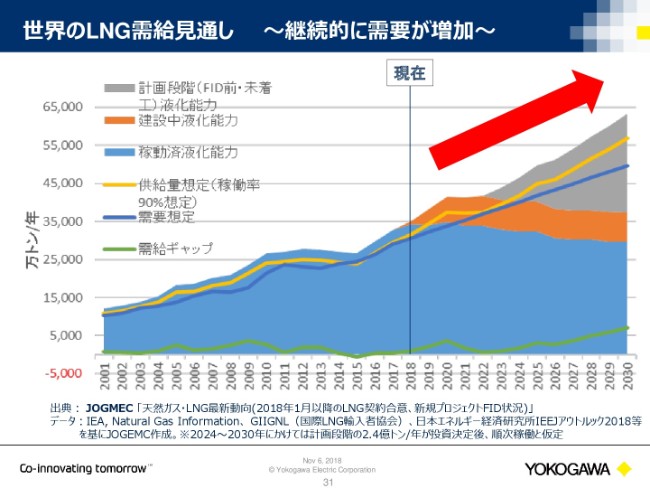

世界のLNG需給見通し ~継続的に需要が増加~

天然ガスの話を何度もしましたけれども、次に天然ガスの市場について少し触れさせていただきたいと思います。このチャートはJOGMEG殿が提供しているLNGの需要の見通しでございます。中長期で当然LNGというのは需要が増加するという見通しで、2030年にかけて需給のギャップが拡大すると予想されております。

天然ガスの話を何度もしましたけれども、次に天然ガスの市場について少し触れさせていただきたいと思います。このチャートはJOGMEG殿が提供しているLNGの需要の見通しでございます。中長期で当然LNGというのは需要が増加するという見通しで、2030年にかけて需給のギャップが拡大すると予想されております。

グラフの右上にグレーの部分がございます。ここが現在計画段階のプロジェクトで、相当数の計画が存在をしております。これを更に地域別のプロジェクトの案件の視点でまとめたのが、次のページのスライドになります。

今後期待される公表済みLNGプロジェクト

公開済みの情報から天然ガスに関わる、主だったプロジェクト計画をサマリーしたスライドでございます。先ほど触れたLNGカナダは新規大型プロジェクトとして、5年ぶりにFIDをされました。受注獲得に向けてがんばっていきたいと思っております。

プロジェクトは特定地域に偏っておりませんので、世界中に計画が存在しております。アジアを中心に中国も含めてそういった需要を見込んで、そういったものがけん引をしての計画だと理解をしております。当社もプロジェクト案件の進捗を見ながら、積極的に受注活動に取り組んでいきたいと考えております。

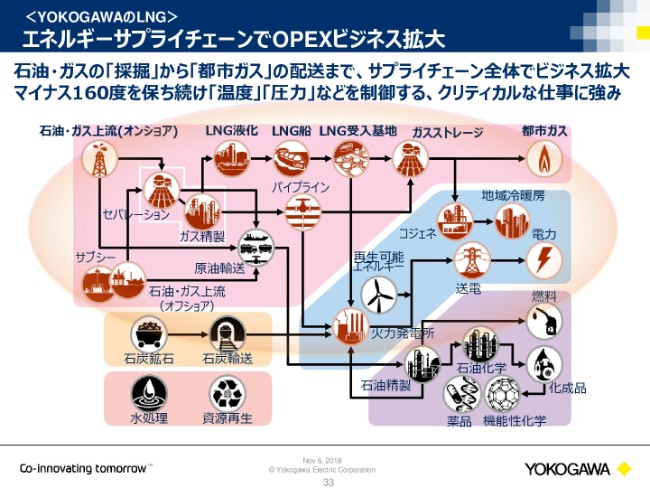

エネルギーサプライチェーンでOPEXビジネス拡大

また先ほど言ったCAPEXだけではなく、スライドの天然ガスを含むエネルギーサプライチェーン全体を示している図になります。天然ガスも上流から下流まで広い範囲がありまして、赤い色をつけているところがガス関連の領域になります。

天然ガスは当然、地下や海底からメタンを主成分としたガスを採掘して、これを分離精製したあとにガスパイプラインで輸送する場合と、冷却圧縮をしてLNGにして輸送するという2つのパターンがありますが、世界の天然ガスの生産量全体においてはガスパイプラインが圧倒的に多くて、LNGというのはたぶん3割くらいだと思います。

ただ、LNG、パイプラインというのは固定、フィックスですので、フレキシビリティがないということもあって、LNGのフレキシビリティ性、需要地域が今変化しているということで、このLNGの比率が徐々に高まってきているのではないかと認識をしております。

私ども日本の企業ということで、ご存知のとおり、日本というのはLNG、家庭のガスもそうですし、それから発電の燃料ということで使用大国でございます。かつては中国以上に輸入をしていた大国ということで、日本のEPC殿もLNGの関連プラントでの高い技術力を持っていらっしゃいます。

私どもはそういったお客様とのお付き合いがありますので、当社も日本の受け入れ基地ということで、約3分の2程度のシェアを持っております。サプライチェーン全体の自動化というところでは、かなりいろいろな経験を積んできているかなと思いますし、世界でもトップクラスのシェアを持っていると考えております。

バリューチェーンでOPEXビジネス拡大

そして、これは天然ガスのサプライチェーンを示した絵で、当社がそれぞれのエリアでどのくらいの仕事をしているかということを下の図で示しております。下段のチャートは各プロセス、液化、それからキャリアのところ、そしてガス化です。

この部分で当社、パイチャートが出ていますけれども、どのくらいのシェアを持っているかという当社の推定を示しております。上の87、73、50というのは、例えば液化であれば87トレインの実績がある。キャリアであれば73隻。ガス化では50ターミナルくらいは持っていますよという、そういった数字になります。

こういう意味でサプライチェーン全体でのCAPEXもありますが、いったんこういうかたちでお納めをしますと、当然、生産管理、運転を最適化するためのシミュレーション、そしてエネルギーの最適化やエネルギーマネジメントといった、OPEXの領域に入るお仕事も多くございまして、こういったところについて、我々の仕事の範囲も拡大していると認識しております。

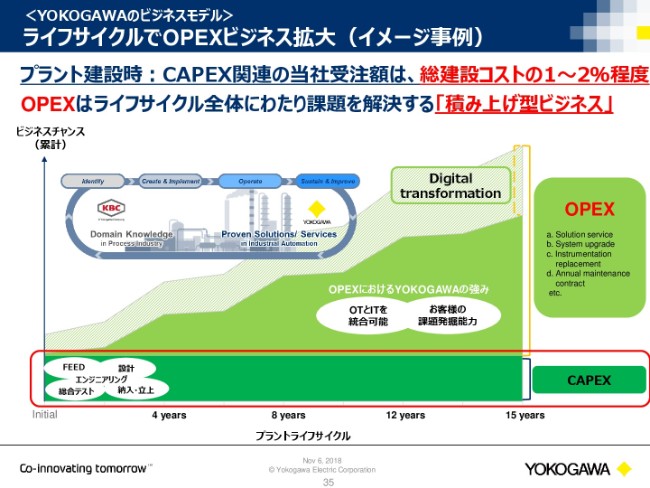

ライフサイクルでOPEXビジネス拡大(イメージ事例)

またこのチャートは中計でも使用してご説明申し上げましたが、OPEXビジネスのイメージです。「天然ガスの大型プロジェクト」というと誤解を受けにくいのですが、実はプラント建設全体に占めるCAPEX関連の当社受注額はだいたい1、2パーセント程度です。

ですから1兆円の大きなプロジェクトがあると、100億円から200億円が我々のCAPEXとなります。これはフィードデザインという基本設計から運転スタートアップ、運転開始までのCAPEXという定義ですけれども、その程度になります。当社の売上の中でも数パーセントというレベルになります。ただ、これが将来のOPEXに非常に結びつきます。

当然CAPEXはその先のOPEXに結びつきますので、現在もこれからも、重要なものは積極的に取りに行きますけれども、このOPEXをしっかりやりながら範囲を拡大していくということが非常に重要だと考えております。

プラントのライフサイクルは長いもので30年、40年という期間になりますので、いったんいろいろなシステム、インフラ、あるいは管理システム等をお客様は導入されると非常に長いお付き合いになります。スイッチングに非常にコストがかかりますので、しっかりとしたサービスを提供し続けることで、関係が長く続くと考えております。

当社はこの十数年、中東、東南アジア、ロシアといったところで、インストールベースを、かなり拡大してまいりましたし、中東では5割近いシェアも持っておりますし、ロシアでもそういったレベルかと思っております。そういったインストールベースがございますので、やはりOPEXというところの部分を成長の軸にしていくという方針には変わりはありません。

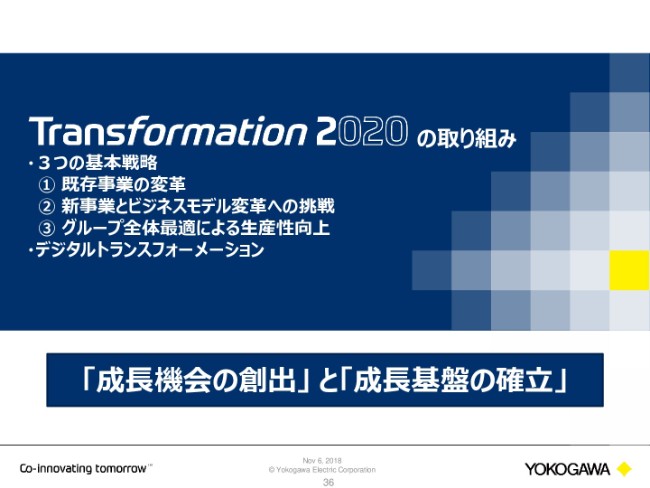

TF2020基本戦略

次に、中期計画、「Transformation2020」でお話しした3つの戦略をデジタルトランスフォーメーションでドライブするというお話をしておりますけれども、その状況について少しレビューさせていただきます。

これは中期計画の発表時にもお示しをしました基本戦略です。既存事業の変革はOPEXビジネスと注力業種の拡大。新規事業とビジネスモデルの変革ではライフイノベーション事業を立ち上げると同時に、リカーリングビジネスというものに挑戦していこうということを掲げております。

それからグループ全体最適による生産性の向上というところでは、コスト競争力を強化すると同時に、人材リソースのケイパビリティも含めた最適化をしていこうということを戦略としています。これをデジタルトランスフォーメーションということで、デジタル技術の最大活用でドライブをかけていくというのが基本的な方向です。

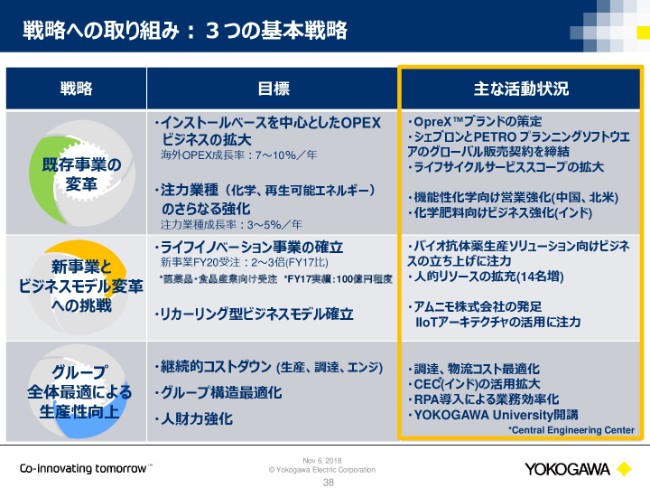

戦略への取り組み:3つの基本戦略

半年経過時点で、中計に対してどんな活動をしているかということを簡単にサマリーしたのがこちらのスライドになります。既存事業の変革では、自社ブランドの製品や、ソリューションのポートフォリオの拡充はもちろん、最近発表させていただいたシェブロンと「PETRO」というサプライチェーンマネジメントのソリューションパッケージといったものの販売契約や、ポートフォリオの拡充を積極的に進めております。

また化学業種の攻略ということで、大西洋グローバルでかなり強化をしました。中国・インドといったところで、かなり成果が出つつございます。

それから新規事業の立ち上げと、ビジネスモデルの変革といった分野において、ライフイノベーション事業につきましては、やはりまず体制の強化ということで、自社の開発を含めた体制の強化と、こういった分野に知見の詳しい、ある方に来ていただくといった活動に注力すると同時に、バイオ抗体生産ソリューションといったところに注力をしております。

それから、ビジネスモデルの変革のところは、IIoTのアーキテクチャを活用した新しいビジネスを立ち上げようということで、アムニモ株式会社という少しスタートアップ的な企業を作りました。ここが今、立ち上げ作業をやっておりまして、先日のシーテックでもブースを持って、お客様にアピールするといった活動を開始しております。

グループ全体最適による生産性向上は、こちらに書いてあるようなFTF2017からの継続的な施策もございますけれども、RPAの活用や、先ほどの人材の変革のユニバーシティといったことも始めております。短期のクイックインの施策と中長期の施策というのが混在をしておりますけれども、クイックインでいうと以前からお話ししている調達コストの分野が少しずつ進みだしておりまして、だいたい計画どおりの成果が出つつあるかなと(思います)。

数億円のコストダウンができているというような認識を持っております。中長期では例えば事業でいうと再生エネルギーの分野ですとか、先ほどのリカーリングのモデルの確立などについては、少し腰を据えて取り組まなければいけないと考えております。

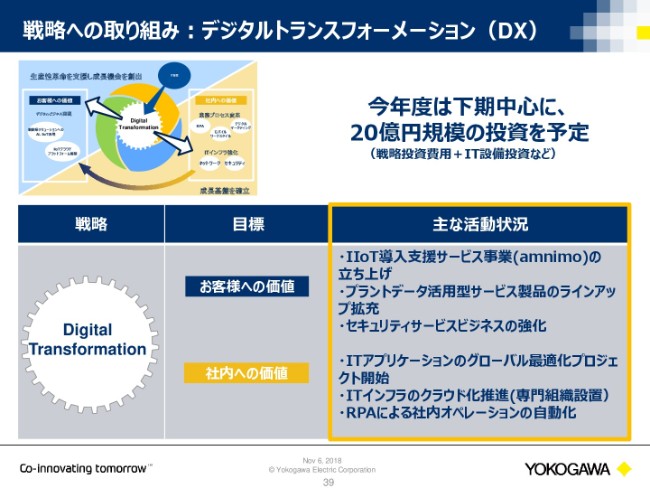

戦略への取り組み:デジタルトランスフォーメーション(DX)

そして、そういった戦略を進める、ドライブするのがデジタルトランスフォーメーションということになります。ここについては、この4月に新しい組織を作って、ヘッドに外部から人材を招きまして、デジタル戦略本部という組織名称ですけれども、変革の青写真を描きまして、これで具体的なアクションをスタートしております。

目指す方向というのは一口で言うと、OT、ITの融合をいち早く、自社の中でもお客様に対しても成し遂げるというのが大きな方向だと思っています。下期を中心に20億円程度の投資を考えております。お客様への価値提供の分野では、先ほどのIIoTアーキテクチャの活用、あるいはセキュリティビジネスというのが非常に今、活況になってきております。

セキュリティというと、オフィスのITインフラのセキュリティをイメージされるかもしれませんけれども、制御層のセキュリティというのは若干違いまして、制御層とオフィスの間のITの間にはファイアウォールが仮想的にほぼ分離されている状況です。

そういう中で自動的にどんどんアンチウイルスファイルが更新されるわけではなくて、そういうふうに分離された状態の中で、制御層をいかにしっかりとセキュリティを担保していくかということが、仕組みとサービスをしっかりと構築していくということで、単純にデリバリーする前のお客様の現在の状況の評価をさせていただくような仕事も大変増えておりまして、ここの部分も今後活況になってくるのではないかと考えております。

それから社内の価値では、ITのグローバル化ということで、当社も世界に112社持っているということがあって、アプリケーションやインフラの統合にはまだ余地がありますので、こういったものを共通化していきます。それからクラウド化を更に拡大する。これは組織を作って進めておりますし、こういったかたちで今一歩、デジタルトランスフォーメーションの分野を社内・社外で推し進めていこうと考えております。

業績予想(修正後)

それでは最後に今後の見通しということで、お話しさせていただきます。今期の業績予想につきましては、先ほど穴吹からご説明をさせていただきました。修正した数字ということで、まずはこれを着実に達成して、TF2020の3年間の初年度として、よいスタートを切りたいと考えております。

世界経済の見通しという意味では読み切れない部分があるのは事実でございますけれども、まずはやはり中計で設定した変革をしっかりとやるということに軸を置いて、その中で年度の数字をしっかりと出していくというような方向で運営をしていきたいと考えております。

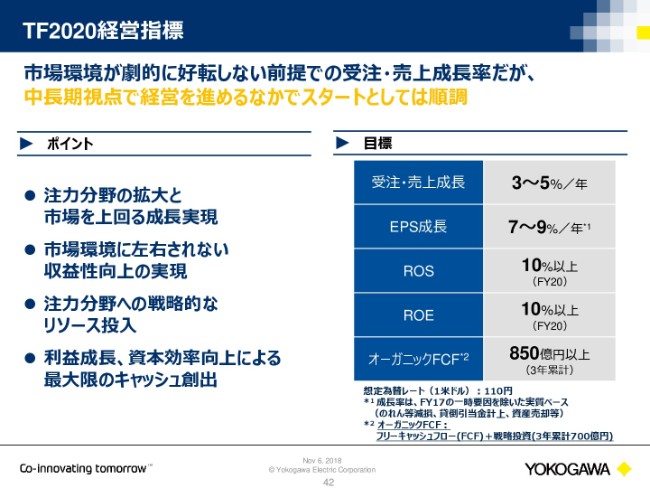

TF2020経営指標

改めまして、中計の2020年のゴール、3年間で取り組む目標というものがこちらになります。まだ6ヶ月ですけれども、スタートとしてはおおむねよいスタートが切れたのではないかと捉えております。

先ほどのご説明でも少し触れ、ポイントにも記載しましたけれども、この3年間は市場環境、とくにCAPEXにあまり左右をされないようにトップラインを市場成長以上にまず成長させるということ。その上で収益性を向上していくということが一番大きな経営目標だと認識をしております。しっかりとこの目標を2020年に向かって達成をしていきたいと考えております。

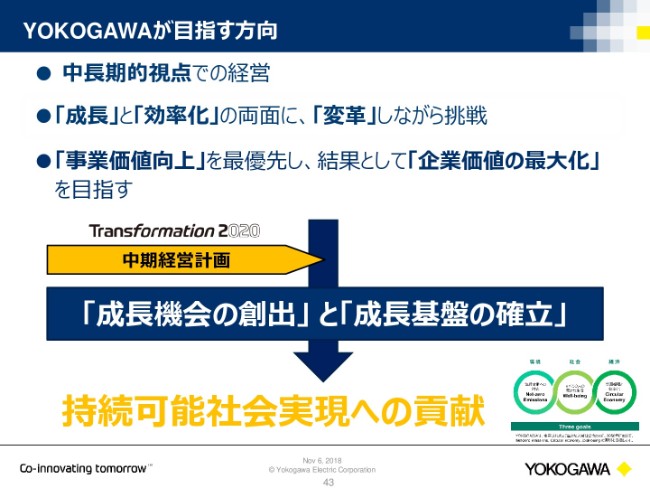

YOKOGAWAが目指す方向

最後のスライドになります。繰り返しになる部分もございますけれども、中長期の視点で基本的に経営をどういう方向で考えて運営していくかということをまとめてございます。

1つ目は、やはりビジネスと同じように中長期的な視点をしっかりと持って経営をしていこうと(いうことです)。私どものビジネスは比較的やはりライフサイクルの長い性質を持ってございます。お客様をはじめとしますステークホルダーのみなさまに対して、中長期での価値づくりというのをコミットし続けるということが大変重要であり大きな前提だと考えております。

2点目は、非常に当たり前のことですが、「成長」と「効率化」の両面を成長し続けると。ある意味で、少し相反する部分もございますけれども、この両方の成長を追い求めるということは非常に重要だと考えております。

成長ではこれまでのオーガニックなトップラインだけではなくて、よい案件があれば計画に沿って実行していくといったことも積極的に考えていきたいと思っています。また効率化では、先ほどのデジタルトランスフォーメーションというのがキーだということを実際に施策を進める中でも実感をしておりますので、これでドライブをしていきたいと考えております。

3点目は事業の価値、事業の競争力というものを強化するということに軸足を置くことで、その活動をとおして、企業価値の最大化ということにつなげていくと、そういったものを目指すべきだと考えてございます。

TF2020の3年間では、「成長機会の創出」と「成長基盤の確立」ということを掲げてございます。これを成し遂げる中で、「Three goals」という持続可能社会の実現に貢献するというコミットメントもしておりますので、こういったことを実行していきたいと考えております。

以上で説明を終えさせていただきます。引き続きのご支援のほどよろしくお願いいたします。私からは以上です。

新着ログ

「電気機器」のログ