久光製薬、3Qは減収減益 営業益・経常益ともに通期進捗率は約66%に留まる

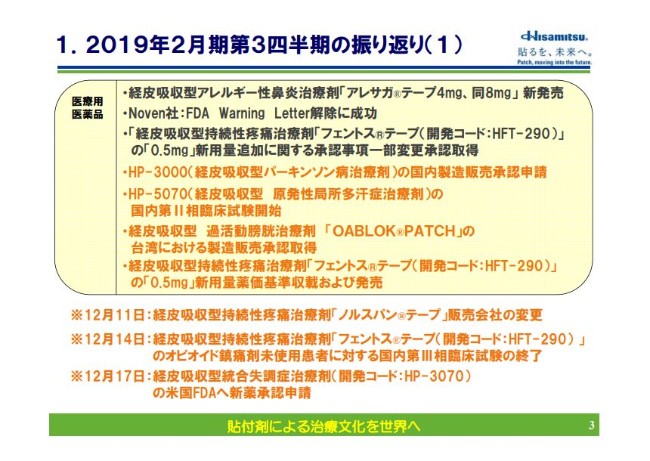

1.2019年2月期第3四半期の振り返り(1)

髙尾信一郎氏:髙尾でございます。本日はお忙しいなか、お集まりいただきまして、誠にありがとうございます。それでは、2019年2月期第3四半期の営業状況について、説明をさせていただきます。

まず、第3四半期の振り返りになります。医療用医薬品では「アレサガ®テープ」。あとは、(スライドで)オレンジ色(の文字)で記載されているところからいきますと、9月28日に、「HP-3000(経皮吸収型パーキンソン病治療薬剤)」の国内製造販売承認の申請をしました。

「HP-5070」は、原発性局所多汗症治療剤として、国内でのフェーズⅡの臨床試験を開始しまして、10月28日にリリースを出させていただきました。

また、経皮吸収型 過活動膀胱治療剤「OABLOK®PATCH」の台湾における製造販売承認の取得ができましたというリリースも、11月9日に出させていただいております。

そして、経皮吸収型持続性疼痛治療剤「フェントス®テープ(開発コード:HFT-290)」の0.5ミリ……新用量の基準で収載および発売いたしました。このリリースを、11月28日に出させていただいております。

本日の(会場の)受付のところに置かせていただいたものですが、「フェントス®テープ」。これまで5製剤あったものに、最小の0.5ミリが加わったものです。

(スライドの)枠外のものは、第3四半期のものではないのですが、12月11日に「ノルスパン®テープ」の販売会社の変更のリリースを出しました。

12月14日には「フェントス®テープ」のオピオイド鎮痛剤未使用のがんの患者さんへの……いままでですと、まずオピオイド鎮痛剤を使って、「フェントス®テープ」にするというひと手間がかかっていたのですが、がん患者さんに最初から直接「フェントス®テープ」を使えるかたちにしたいというところで、その認証が終わりました。

もう1つが、開発コード「HP-3070」です。米国でのFDAの新薬承認申請をいたしましたということで、12月17日にリリースを出しました。

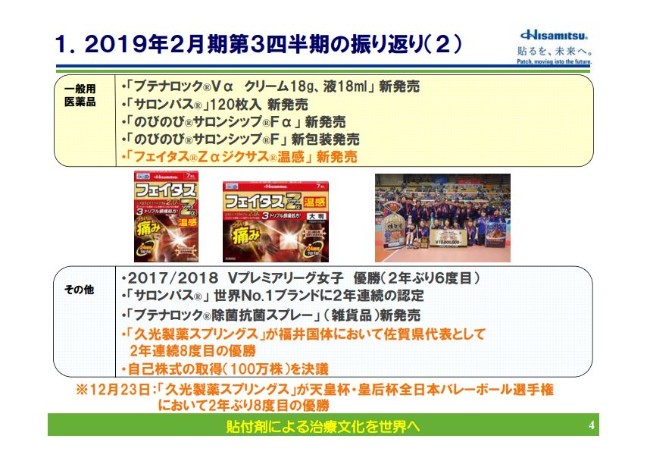

1.2019年2月期第3四半期の振り返り(2)

続きまして一般用医薬品になります。「フェイタス®Zαジクサス®温感」は、「フェイタス®」と同じく「ジクロフェナクナトリウム」を主成分としているものですけれども、この温感タイプを新発売し、2種類出しております。

また、直接的に製品とは関係ございませんけれども、「久光製薬スプリングス」が福井国体において佐賀県代表として、2年連続8度目の優勝を達成しました。その他、自己株式の取得の決議を11月6日に行っております。

1.2019年2月期第3四半期の振り返り(3)

2019年2月期第3四半期の振り返りということで、サロンパス群の売上の推移です。2022年2月期に年間450億円を「サロンパス®」で売り上げるというところを中計で発表しております。

2018年11月の実績ですが、この赤い線を若干下回ったところになっています。説明しますと、8月の時点では310億1,800万円から306億8,100万円となっておりますので、3億3,000万円ほど下がったかたちにはなっていますけれども、現時点ですと2月までには取り戻せるという見込みを立てております。

国内ですと、今期が110億7,200万円。8月時点が110億1,300万円ですけれども、多少プラスになっていました。海外が200億500万円から196億900万円ですので、約4億円ほど下がっているというところがあるのですけれども、1月から9月までというところでは、為替が円高に振れていることもあり、その問題で6億円弱ほどの影響が出ております。そういったところからすると、現地での販売状況は少なくとも順調にきております。

1.2019年2月期第3四半期の振り返り(4)

もう1つ、(進捗が)遅れている理由をお話しします。過去にもご説明しましたけれども、「サロンパス®」は、2年連続で「サロンパス®」が鎮痛消炎貼付剤の中で世界ナンバー1ブランドの認定を受けました。

(認定を)受けたことによって、ちょっと見にくいですけれども、パッケージの左上に「ナンバー1ブランドの認定を受けています」という記載と、(パッケージの)サイドにその期間が記載されているのですけれども、そのようにパッケージを変更しなければいけません。

そうしたところがございまして、在庫調整をしたことにより、その部分で売上が若干弱くなっているところがあります。米国自体では、実消化ベースでは順調に伸びているところがございます。

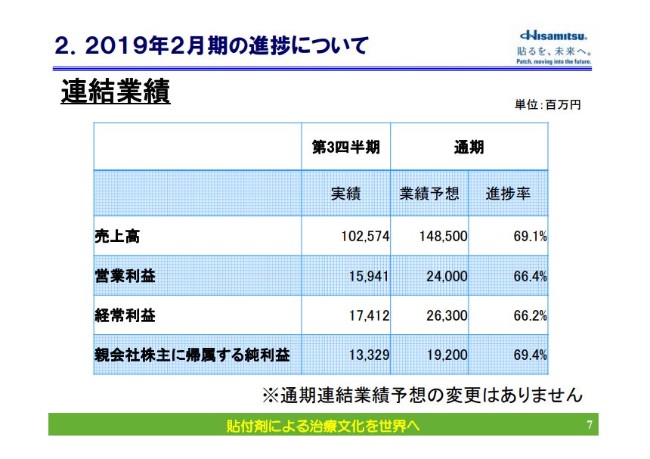

2.2019年2月期の進捗について

2019年2月期の進捗につきましてご説明いたします。(表の)右側の「通期」が、当社が発表している業績予想になります。売上高ですと、1,485億円(の予想)に対しまして、実績が1,025億7,400万円で、進捗率が69.1パーセント。

(第3四半期ということで)単純に按分しますと75パーセントぐらいの基準になりますので、(進捗率で見ると)売上高が69.1パーセント、営業利益が66.4パーセント、経常利益が66.2パーセント、純利益が69.4パーセントといったところで、この数字だけを見ると進捗が悪いというのはそのとおりですが、現時点で業績を修正する予定はございません。

当社では、社内の基準として、売上高・利益ともに(予想と)10パーセント違うということがほぼ確実になったと判断した時には、速やかに業績予想を修正することにしております。しかし、現時点ではそういう事態にならずに着地できると思っていますので、業績予想は変更しておりません。

3.連結損益(1) - 対前期実績 -

連結の売上高ですけれども、先ほど言いましたように1,025億7,400万円で、(前年同期比で)69億7,800万円のマイナス、増減率ではマイナス6.4パーセントになります。売上原価は381億7,500万円で、37.2パーセント。やはり薬価改定の影響等もありまして、悪化しているのが現状です。

販管費につきましては、484億5,800万円で、1億4,000万円ほど減ったのですが、研究費が21億9,200万円と大きく減少しているのに対して、販売促進費で7億9,000万円増加しましたし、広告費でも12億3,700万円増加しております。この部分は、海外での売上を伸長させるための広告等の販促を積極的に展開しているということもございまして、こういった数字になっております。

営業利益は159億4,100万円で、前年と比較しますと47億4,600万円のマイナスということになりました。一番下段の純利益は、133億2,900万円で、(前年同期比でマイナス)25億1,000万円。営業利益や経常利益も、(増減率がマイナス)20パーセントを超えていますし、純利益もマイナス幅が15.8パーセントと2桁になっていますけれども、この部分については、外部的(要因)と現時点では感じております。

もう1つ、ここ(のスライド)には出ておりませんが、利益に対しての税率といいますか……そこがかなり変わっております。前年の28パーセント台に対して、今期は23パーセント台を予定しております。

その大きな理由といたしましては、法人税率が下がったということで、当社の場合は2月決算で少し遅れて下がるということと、昨年「HP-3070」「HP-3000」がフェーズⅢ(試験)を行っておりまして、最終的にそのレポートが今期になって入ってきていますので、その時点で費用だけを見るといったことから、税金が戻ってくる部分も計算しておりますので、こうした数字になっております。

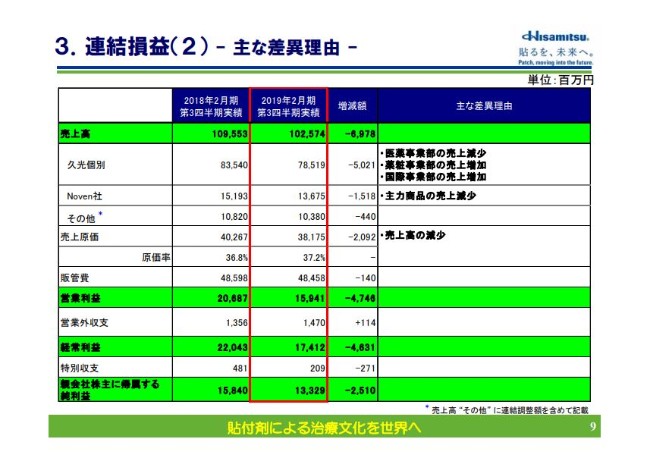

3.連結損益(2) - 主な差異理由 -

売上高を個別に見ていきます。久光のところですが、単体で国内では50億2,100万円のマイナス。Noven社は15億1,800万円のマイナス。その他のところが差し引きですけれども、4億4,000万円のマイナスという数字になっております。

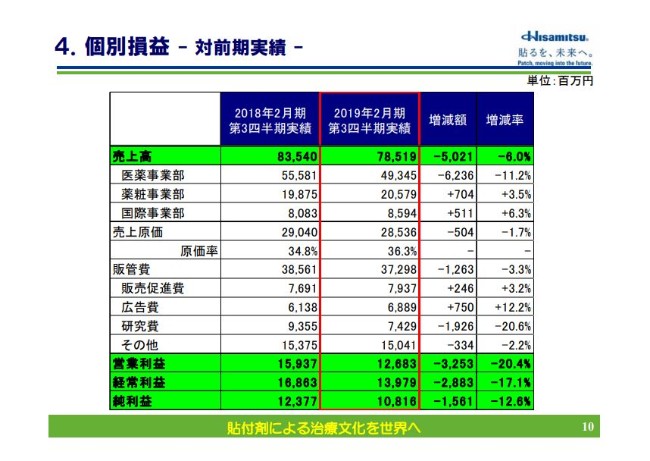

4.個別損益 - 対前期実績 -

個別の損益に移らせていただきます。売上高785億1,900万円、マイナス50億2,100万円。事業別に(売上高を)見ますと、医薬事業部が493億4,500万円で、(前年同期比)マイナス62億3,600万円と、なかなか回復できない状態になっております。薬粧事業部は205億7,900万円で、増減額としてはプラス7億400万円。国際事業部は85億9,400万円で、プラス5億1,100万円でございます。

販管費は(前年同期比)マイナス12億6,300万円の372億9,800万円。減額のところでは研究費が19億2,600万円減少し、74億2,900万円となっております。

営業利益は126億8,300万円で、前年と比較して32億5,300万円のマイナス。経常利益は139億7,900万円で、(前年同期比)28億8,300万円のマイナス。純利益は108億1,600万円で (前年同期比)15億6,100万円のマイナスというところで着地しております。

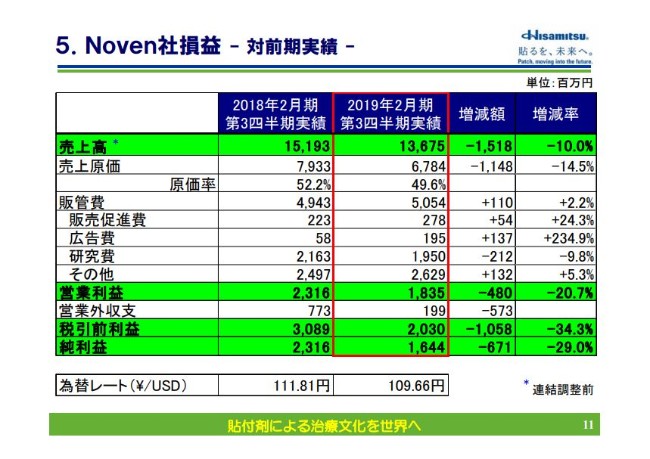

5.Noven社損益 - 対前期実績 -

Noven社でございます。売上高は136億7,500万円、(前年同期比)15億1,800万円のマイナス。販管費は50億5,400万円で、前年と比較して1億1,000万円増加しております。営業利益は18億3,500万円で、前年と比較するとマイナス4億8,000万円ですが、もともと通期ではマイナス7億円と見ていましたので、利益自体は大きく改善したところで着地しております。また純利益は16億4,400万円で、(前年同期比)マイナス6億7,100万円になりました。

6.商品別売上高(1) - 医療用医薬品/対前期実績 -

商品別でございます。医療用医薬品全体といたしましては、632億8,500万円。全体では(前年同期比)79億6,000万円のマイナスです。そのうち、日本がマイナス62億3,600万円で、海外はマイナス17億2,400万円となっております。(影響が)大きいのはモーラス®テープで、全体で(前年比がマイナス)59億9,700万円。トータルで(マイナス)315億4,800万円になりました。

(表の)「その他」より下の部分が、Noven社の商品群になります。(数値が)大きく落ちているところでは、Daytranaがありますけれども、製品による問題がありまして、ややマイナスが大きくなっております。

次に、OTC(一般用医薬品)になりますけれども、全体が367億700万円で、(前年同期比)プラス9億4,000万円。日本が7億400万円、海外が2億3,600万円のプラスとなりました。

サロンパス®群といたしましては、全体が227億3,700万円。日本が87億3,800万円、海外が139億9,900万円となっております。(前年同期比での)増加額としては、海外がプラス9億3,800万円。それに対して日本は、プラスですけれども3億5,300万円になっております。

サロンシップ®群は、マイナス9億3,400万円で、前年と比較して大きく下がっております。これはサロンシップに限らないのですが、湿布剤の弱点といいますか……使っているお客さまから求められている改善点としては、粘着力が弱いので強くしてもらいたいというものです。夜に使っていると(朝には)剥がれ落ちているといったところが、不満点として挙がっております。

当社としては、サロンシップの「フィット」という、粘着力をかなり改良した製品を、付加価値を上げて新発売しました。その分、価格も上げさせていただいているのですが、薬局店等で、お客さまにその付加価値をきちっと理解していただけていないような現状です。価格が高くなっていますので、足元が苦しいというのが現時点の状況でございます。

大きなところでは、フェイタス®群です。「フェイタスZジクサス」という製品はジクロフェナクナトリウムを主成分としたものですけれども、先ほど、冒頭にもお話ししました温感タイプを発売をしたことによって、(前年同期比で)4億7,100万円増加し、45億2,600万円という結果となりました。

また、アレグラ®FXは、前年は(花粉の)飛散量が多かったというところで、(前年同期)と比較して3億8,900万円プラスの、16億8,100万円という数字になりました。

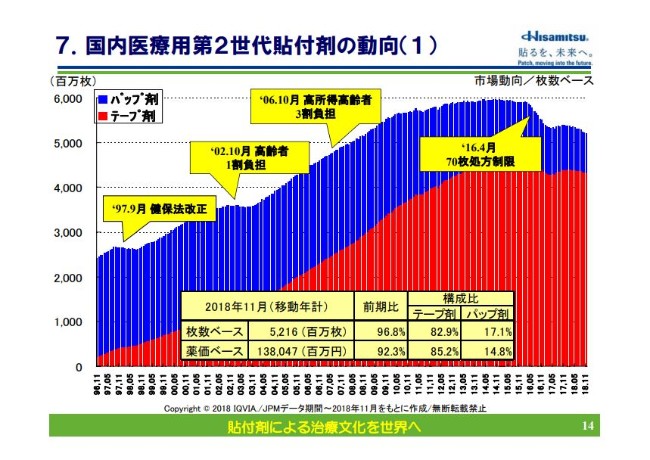

7.国内医療用第2世代貼付剤の動向(1)

国内医療用第2世代貼付剤の動向なのですが、2016年4月に70枚の処方制限が始まりました。そこで約10パーセントダウンしたあと、落ち着いたかたちで伸びていきました。

これらの貼付剤等を使っていただいている一番コアの患者さんは、65歳以上の高齢者となります。そこに対しましては、団塊の世代の方たちがマーケットのところに入ってくるかたちで微増しているだろうと(考えています)。

それに対して、ジェネリックメーカーは製造キャパの問題がありますから、患者さんが増えて処方が増えれば、当然その分は当社が取れる可能性が高いと予想していました。しかし、市場そのものがまた落ちてきました。

どちらかと言うとパップ剤(の影響)も大きいのかもしれません。従来の2回使うタイプではなく、当社でも1日1回タイプの「モーラス®パップXR」を出していたりといったところもあります。また、ほかの製剤と比較してみますと、経口剤が伸びています。70枚処方制限があり、もっと欲しいという患者さんに対して、経口剤を出されたりしているのが、多少なりとも影響してるのではないかなと思います。

結果として、今の時点でも後発品比率は、全体としても30パーセントを超えており、35パーセントぐらいです。ロキソプロフェンが約5割まで上がってきておりますけれども、そういった意味では十分な需要の回復という点で、全体的には需要が落ちても、ジェネリックの商品の需要は落ちない。そして結果としてブランド品が落ちる。ブランド品が落ちると、モーラス®テープが一番影響を受けている。これが現状だと認識しております。

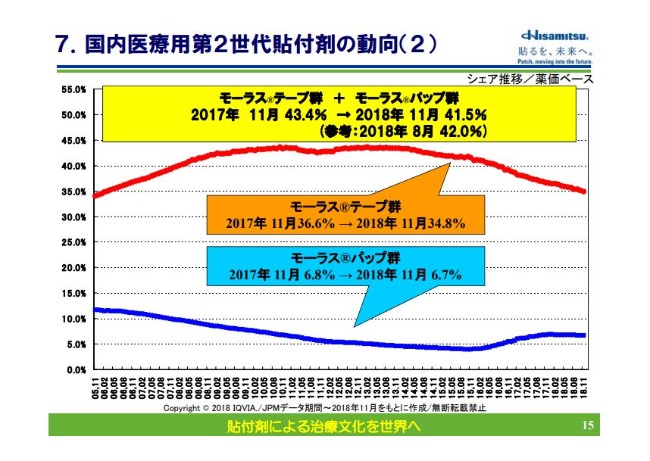

7.国内医療用第2世代貼付剤の動向(2)

その結果、モーラス®テープおよびモーラス®パップ群のシェアは、前年(2017年)の43.4パーセントから、2018年11月には41.5パーセントと、2パーセント弱落ちています。モーラス®テープは、(2017年11月の)36.6パーセントから(2018年11月で)34.8パーセント。モーラス®パップは6.8パーセントが6.7パーセント。全体として、1ポイントマイナスになりましたというところです。

8.研究開発パイプライン

これが最後のページになりますけれども、黄色く線を入れているところが変更点となります。まず3番ですが、HP-3070が、申請準備中から申請中となり、2019年度の承認を予定しております。4番が、HFT-290。オピオイド鎮痛剤の未使用患者さんを対象としたものですけれども、申請準備中で、2019年度の申請を予定しております。

9番が、HP-5000。米国での変形性膝関節症(が対象のもの)ですけれども、2020年度にフェーズⅢを開始予定です。また10番のHP-5070は、日本で展開する経皮剤で、原発性局所多汗症のものになります。2020年度にフェーズⅢを開始する予定になっております。

フェントス®テープの新用量である0.5ミリにつきましては、収載されて新発売を開始しましたので、この件については(資料から)外しております。

以上で、営業状況の説明を終了させていただきます。

新着ログ

「医薬品」のログ