池田泉州HD、上期純利益は当初計画値並 将来に向けた体質強化期間を継続

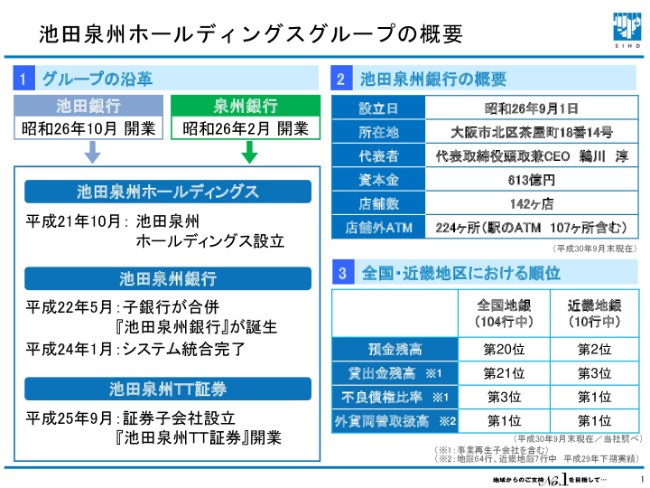

池田泉州ホールディングスグループの概要

鵜川淳氏:みなさん、こんにちは。社長の鵜川でございます。本日はお集まりいただきまして、本当にありがとうございます。少々声の調子が悪うございまして、お聞き苦しい点が多々あるかと思いますけれども、ご容赦いただきたいと思います。

まず、平成30年度(2018年度)中間期の実績の話。その後、本年6月に公表いたしました第4次中期経営計画の進捗状況をご説明させていただきたいと考えています。

1ページ目。当社は、池田銀行と泉州銀行が統合しまして、ホールディングスの設立からすでに9年が経過しています。この9年間、統合のシナジー効果を高めつつ業務に取り組みまして、真の意味での地元に根ざす地方銀行としての地盤を固めてまいりました。

恵まれたマーケットゆえに、資金ニーズを中心とした競争は激しいものの、系列グループにとらわれない独立系地銀として、地元取引先のさまざまなニーズにお応えしていく中で、我が社の存在感の高まりを実感しています。

1.平成30年度中間期の業績(損益の状況)

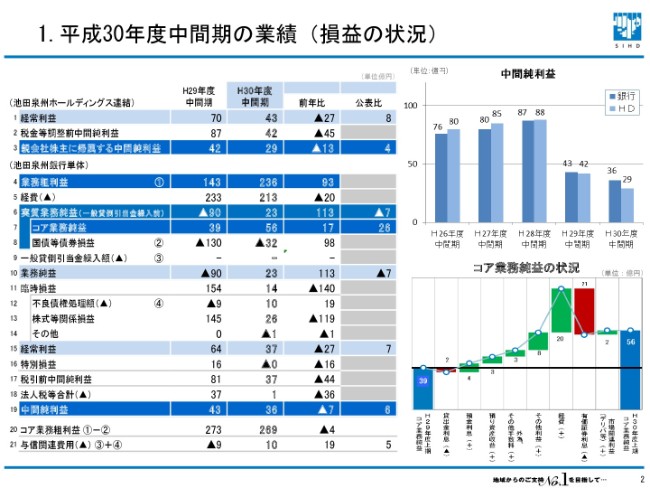

資料2ページ目をご覧いただきまして、平成30年度中間期の決算のポイントは3つございます。

1つ目は、中間純利益はほぼ当初の計画どおりに着地しましたこと。2つ目は、預貸金の収支が前年比プラスに転じていますということ。そして3つ目は、政策投資株式の売却益を原資にしまして、中期計画でお示ししていました米ドル債ファンドの処理を、今期も33億円行っているということでございます。

損益の状況は、項番3にお示しのとおり、ホールディングス連結の中間純利益は前年比13億円減少の29億円となりました。その下の銀行単体でも、項番19のとおり、中間純利益は前年比7億円減少の36億円となりました。いずれも前年比ではマイナスとなっていますけれども、(2018年)5月に公表いたしました利益見通しを上回ることができました。

なお、(項番7の)コア業務純益は前年比17億円の増加となっていますけれども、その要因は、右下のグラフのとおり、貸出金利息や有価証券利息の減少を、預金利息や手数料あるいは経費でカバーして増益となったという図でございます。

2.与信関連費用

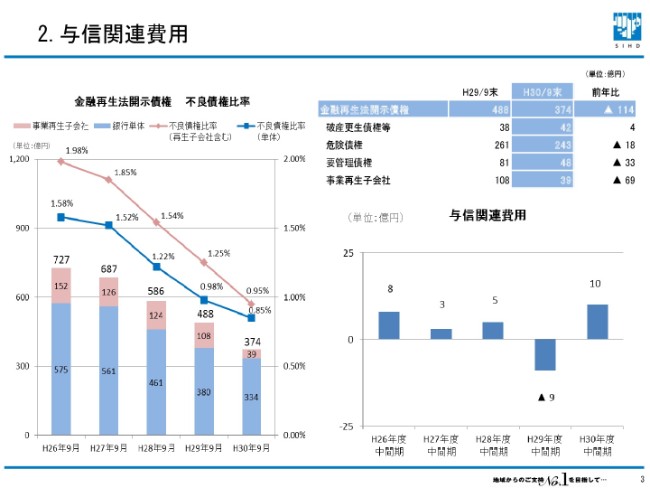

次に、資料3ページへ移っていただいて、与信関連費用の状況であります。

平成30年度(2018年度)の中間期は、個別支社の業況悪化に伴う引当がございました。これによって10億円の費用となっていますけれども、左側のグラフにお示しのとおり、不良債権比率は引き続き低い水準を維持していますとともに、金融再生法開示債権も着実に減少しています。

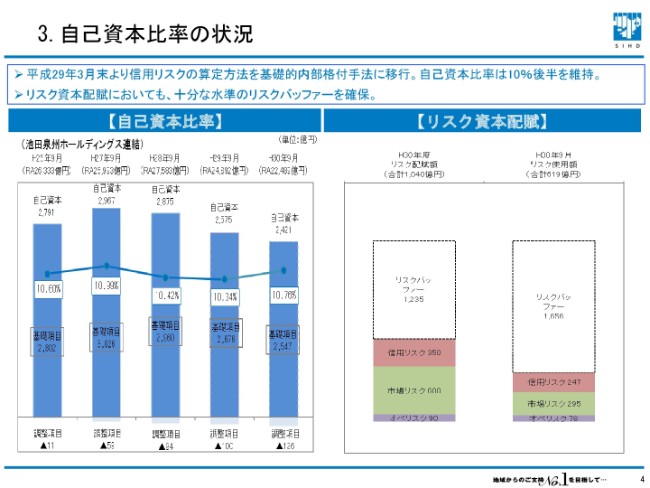

3.自己資本比率の状況

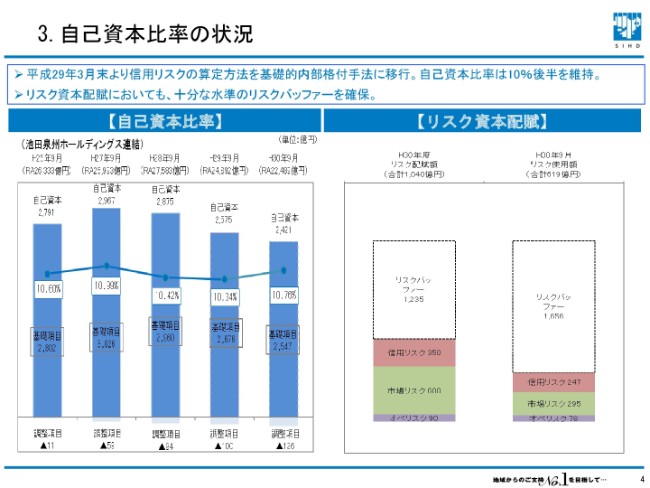

資料4ページ。

自己資本比率でございますけれども、平成29年(2017年)3月末から基礎的内部格付手法を採用しています。9月には劣後債100億円の償還を行い、自己資本額は減少しましたけれども、前年度末からのフロア規制が90パーセントから80パーセントに引き下げられたこともございまして、自己資本比率は10.76パーセントになっています。

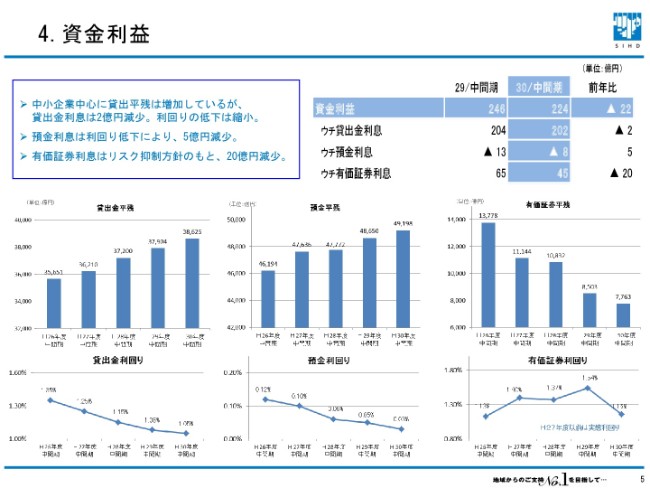

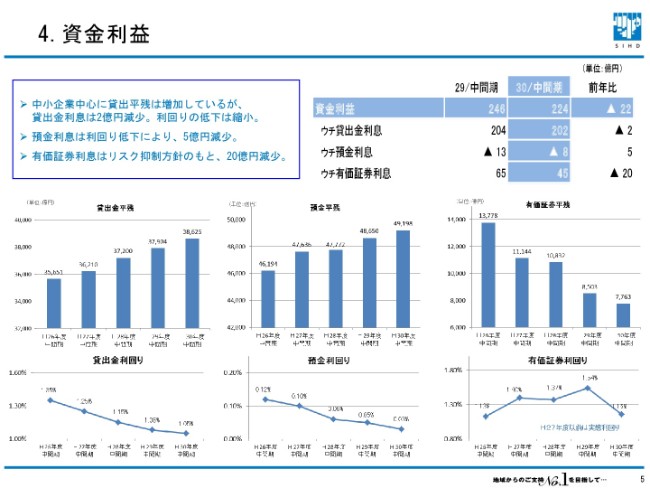

4.資金利益

次に、資料5ページでございます。資金利益の平成30年度(2018年度)中間期の状況をご説明いたします。

貸出金・預金とも平残は順調に増加していますが、利回りは引き続き低下が続いています。貸出金利回りにつきましては、事業性貸出においては底打ち感が出てきていまして、低下幅は縮小しています。中でも中小企業向け貸出は、利回りの低下幅が縮小していますのと平残の増加によりまして、利息額は増加に転じています。

一方、住宅ローンですが、ストックの利回りと新規の実効レートとの乖離がまだ大きくございまして、しばらく利回りの低下が続くと予想しています。預金利回りも引き続き低下をしていまして、預貸金利息では前年比プラスに転じています。

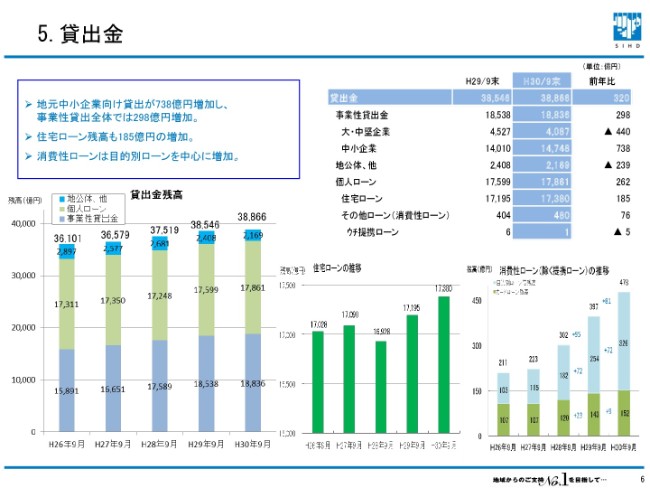

5.貸出金

次に、資料6ページでございます。貸出金の状況です。

事業性貸出の中でも、地元の中小企業向け貸出の増加が続いています。また、住宅ローンも前年比185億円の増加となっています。消費性ローンも、後ほどご説明いたしますが、目的別ローンを中心に増加をしています。

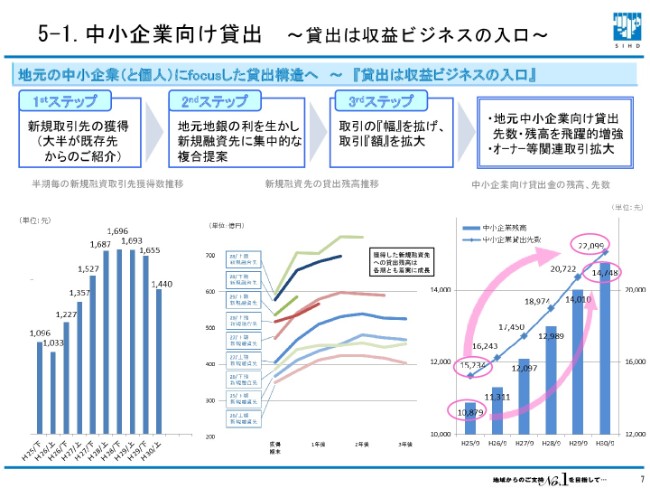

5-1.中小企業向け貸出 ~貸出は収益ビジネスの入口~

資料7ページでございます。

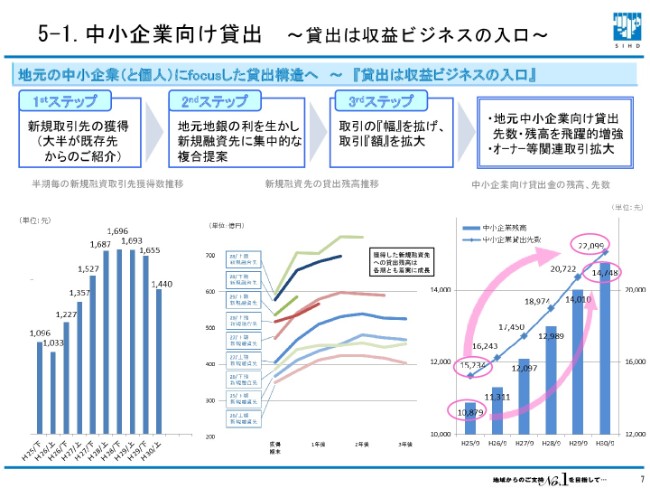

地元中小企業向け貸出の推進は、以前からご説明していますとおり、3つのステップを踏みながら進んでいまして、先数・残高ともに増加をしています。

貸出金につきましては、今年度は単に融資残高の増強を図るのではなくて、収益性重視等、質を重視した取り組みに努めてまいりました結果、新規獲得先数や残高の伸び率につきましては鈍化しましたけれども、5ページにございますように、利回りの低下にはブレーキがかかってまいりました。

この5年間で中小企業貸出数は6,800社純増して、中小企業向け貸出残高も3,800億円超の増加となるなど、基盤の拡大に努めてまいりましたが、今後の主軸はメイン化の推進と収益性の向上にあると思っています。

5-2.賃貸用不動産向け貸出

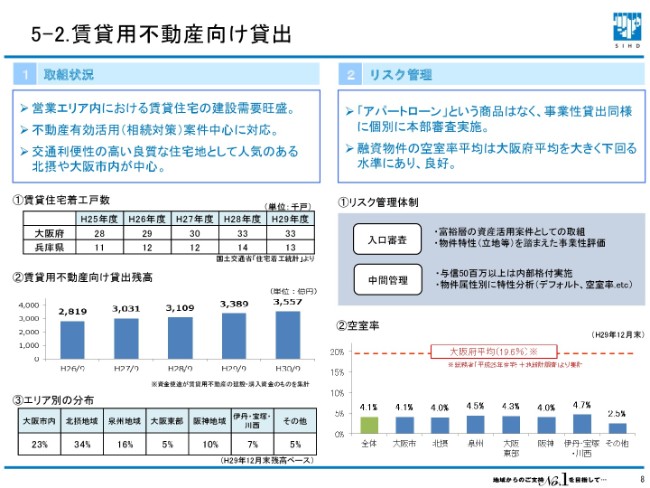

次に、資料8ページでございます。こちらは、前回もご説明いたしましたが、賃貸不動産向け貸出の状況についてであります。

分譲住宅あるいは賃貸住宅需要は旺盛で、土地所有者の方の相続対策も兼ねての土地活用ニーズは相変わらず強く、資金供給は自然体で増加をしています。引き続き、入口の審査あるいは中間の管理をしっかりと行いながら、地域での良質な住宅供給と、その資金需要に応えてまいりたいと思っています。

5-3.医療・介護分野向け貸出

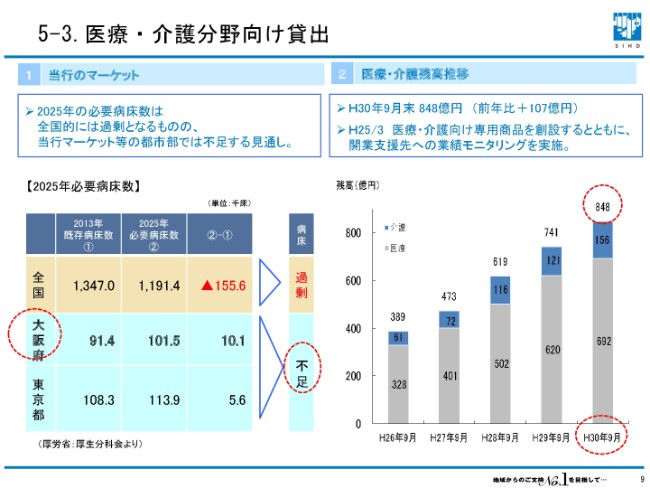

次に、資料9ページであります。医療・介護分野についての融資でございます。

医療分野については、引き続きニーズが高くございます。医療・介護向け残高は平成30年(2018年)9月末で848億円と、年間107億円増加をいたしました。

5-4.消費性ローン

資料10ページでございます。

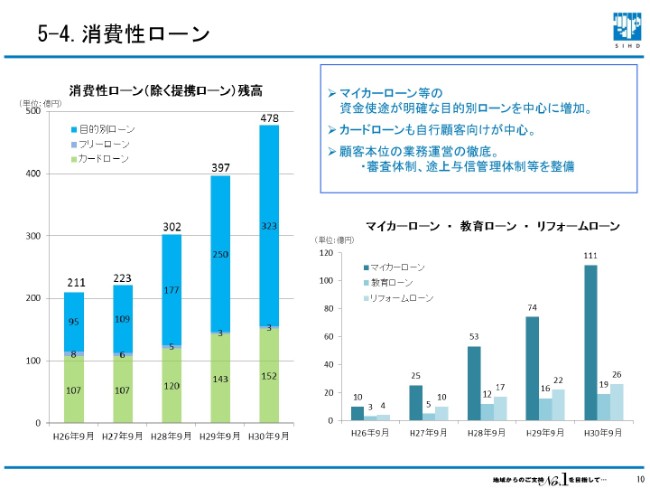

消費性ローンについては、先ほどもご説明いたしましたが、資金使途が明確なマイカーローンなどの目的別ローンが増加の中心であります。カードローンについては、当行既存顧客を中心にしたATMカードローンなど、小口のカードローンが大半でございます。

今後も顧客本位の業務運営を徹底しまして、既存顧客へのクロスセル等を中心に、健全な消費性ローンの資金ニーズに着実に応えてまいります。

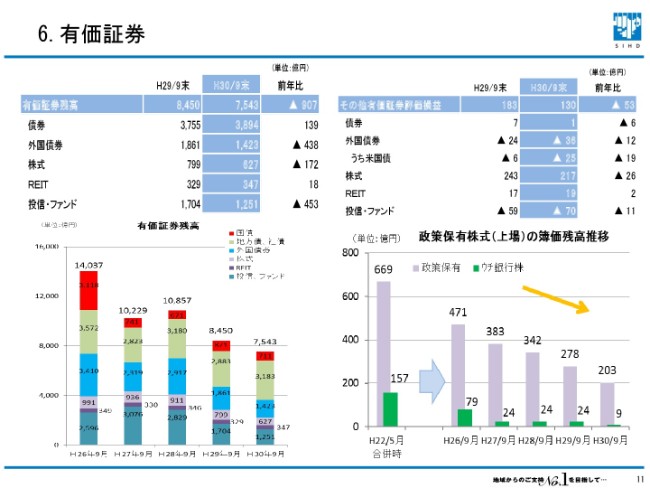

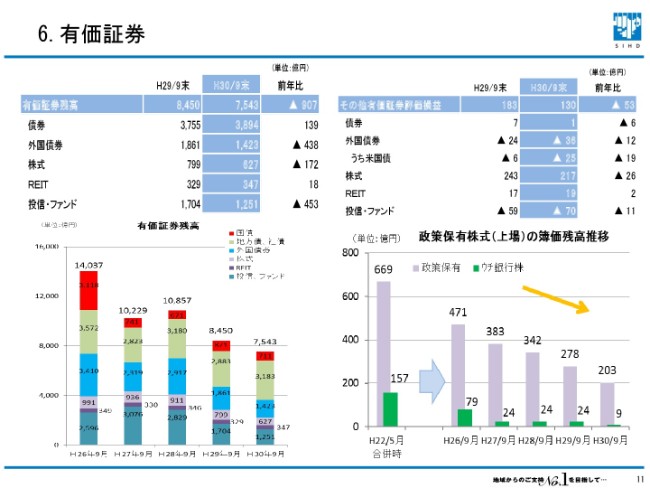

6.有価証券

11ページ、有価証券の状況であります。

政策投資株式や米ドル債ファンド等の売却を行いました結果、有価証券残高は年間907億円減少しました。評価損益では130億円の含み益となっている状況です。

有価証券については、後ほど第4次中計でもご説明いたしますけれども、4ページのリスク配賦の状況にもございますように、マーケットリスクを抑えた運用を継続していくこととしています。

また、政策投資の株式の残高は、合併時の3分の1まで低下をしています。引き続き、リスクには慎重に対応してまいりたいと思っています。

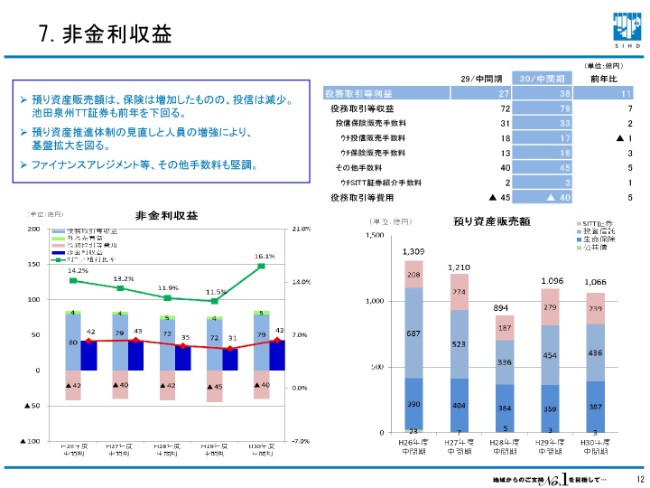

7.非金利収益

資料12ページでございます。非金利収益の状況です。

右側のグラフのとおり、今上期は証券子会社の販売額が減少したこともございまして、グループでの預り資産販売額は前年比30億円減少の1,066億円となりました。

一方、役務利益につきましては、保険販売手数料の増加などによりまして、前年比11億円の増加となっています。また、役務収益に外為売買益を加えました非金利収益も前年比で増加していまして、ここが業務粗利に占める割合も16.1パーセントと反転をしています。

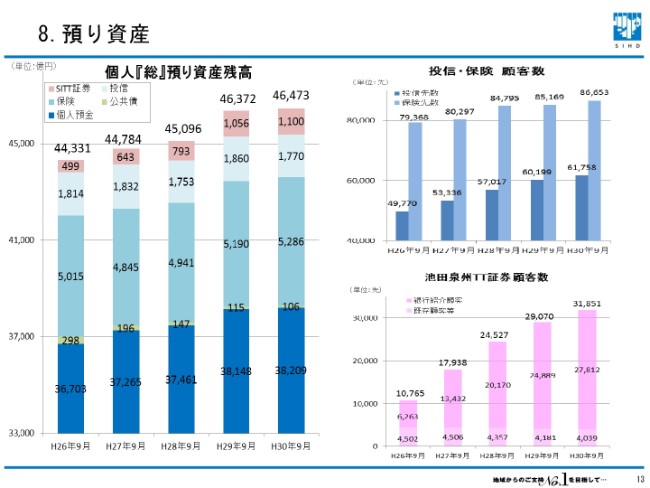

8.預り資産

13ページ。個人「総」預り資産残高です。

投信・保険の顧客数ともに増加するなど、預り資産業務の基盤は順調に拡大をしています。また、証券子会社における銀行からの紹介顧客数も、設立以来順調に増加をしています。

今後は中計の施策を推進し、証券と銀行の人材交流を進めるとともに、お客さまとの接点を拡大しまして、「総」預り資産残高の増強に努めてまいりたいと思っています。

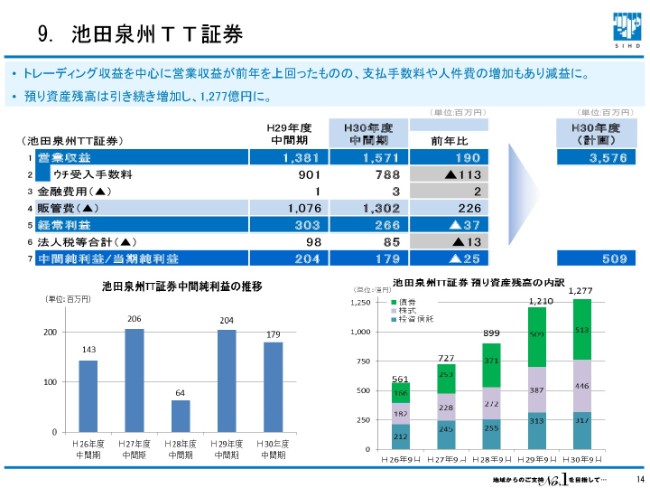

9. 池田泉州TT証券

資料14ページでございます。池田泉州TT証券の決算についてご説明いたします。

中間純利益は、営業収益は増収となりましたけれども、販売費の増加がございまして、それが吸収できていませんので、やや減益となりました。ただ、営業基盤でございます預り資産残高は順調に増加をしており、平成30年(2018年)9月末では1,277億円となっています。

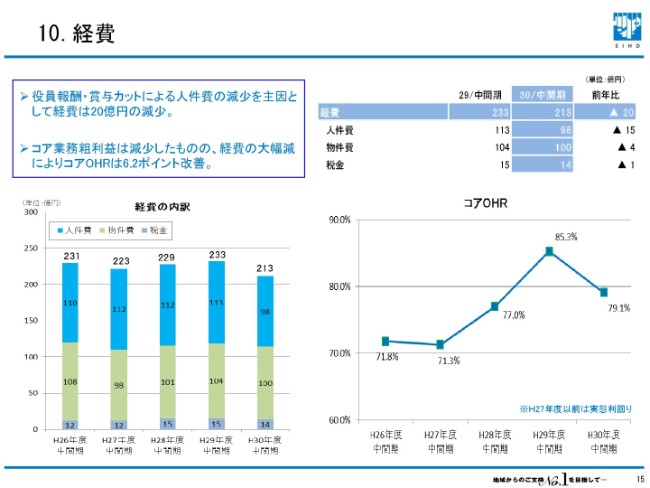

10.経費

資料15ページでございます。

経費は、役員報酬や職員の賞与の一部減額、あるいは保険料引当金の減少といったことによりまして、人件費の減少を主要因として前年比で20億円減少しています。コアOHRは、コア業務粗利は減少したものの、経費の大幅減少によりまして、6ポイント強の改善となりました。

マイナス金利環境が続き、預貸収支や証券運用などトップラインが回復しますのには時間がかかることが予想されますけれども、効率的な業務運営により本業の収支を向上させていくことが、我々の至上命題と考えています。

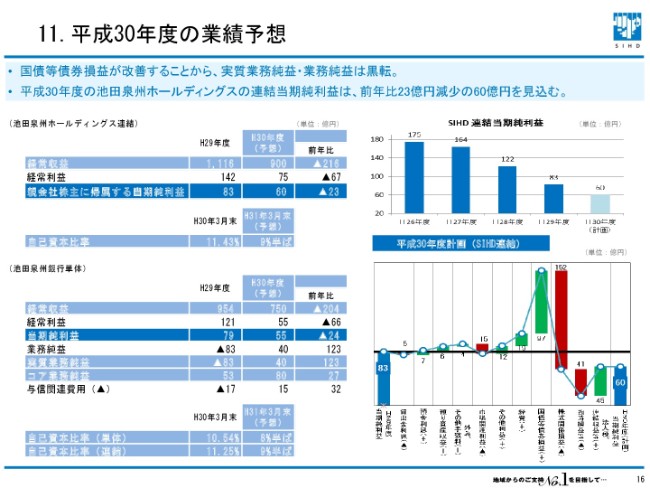

11.平成30年度の業績予想

資料16ページ、今年度通期の業績予想でございます。

預貸金利息が反転することに加え、役務利益の増加や経費の減少により、コア業務純益は80億円を見込んでいます。また、国債等債券損益が改善していますことから、実質業務純益・業務純益は黒字に転換する見込みであります。

なお、ホールディングス連結ベースでの経常利益は75億円、当期純利益は60億円と、(2018年)5月公表と同水準を予想しています。なお、劣後債や第3種優先株式の償還は当初計画どおり進めていく予定であり、自己資本比率は平成31年(2019年)3月末には9パーセント半ばになる見通しであります。

以上が中間期の決算のご説明ということで、続きまして、第4次中期経営計画の進捗状況へ移りたいと思います。

0.経営理念

今申し上げましたように、当中間期では当初計画を上回る利益を計上いたしましたけれども、厳しい金融環境を勘案しまして、通期では当初計画どおりの利益を予想しています。

また、本年(2018年)6月に公表いたしました第4次中期経営計画・経営改革を着実に遂行していくことが重要でございまして、その進捗状況をかいつまんでご説明いたしたいと思います。

当社の経営理念は、「『幅広いご縁』と『進取の精神』を大切に、お客さまのニーズに合ったサービスを提供し、地域のみなさまに『愛される』金融グループを目指すこと」であります。

それを実現するために、お示ししていますように、経営方針として6項目を挙げていますけれども。具体的には、この第4次中期経営計画の遂行によって、将来に向け経営体質を強化していくことだと(これらの方針を)追い続けています。

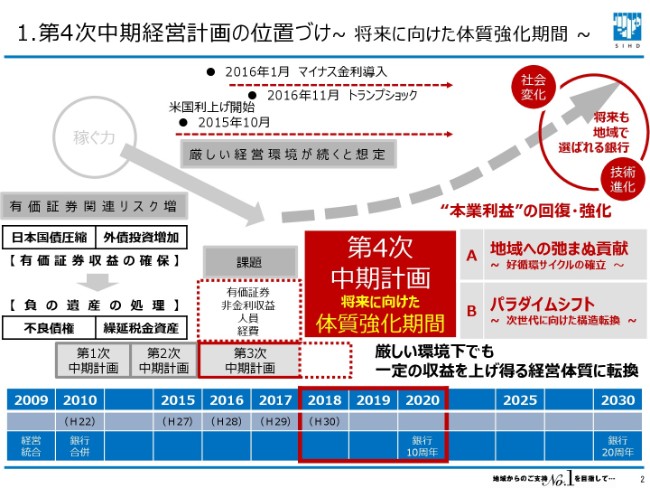

1.第4次中期経営計画の位置づけ ~将来に向けた体質強化期間~

資料2ページ。

前回のこの(決算)説明会でもご説明させていただきましたけれども、第4次中期計画は、当社グループの稼ぐ力を回復・強化するための体質強化期間と位置づけています。将来も地域で選ばれる銀行であるためには、有価証券利益に頼ることなく、いわゆる本業利益を強化し、厳しい環境下でも一定の収益を上げる経営体質への転換を着実に果たしてまいりたいと考えています。

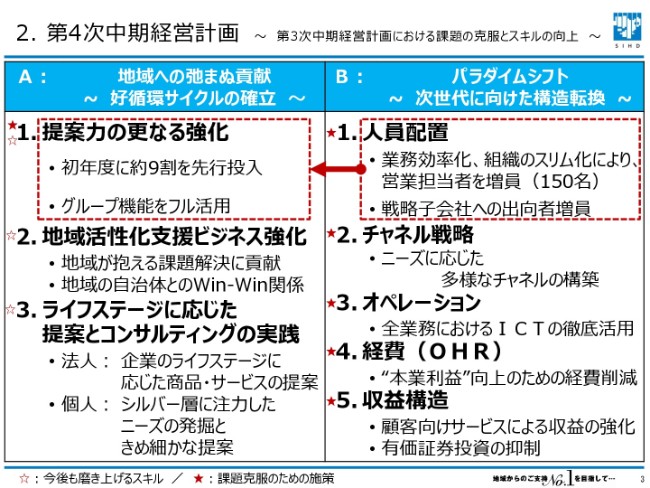

2. 第4次中期経営計画 ~第3次中期経営計画における課題の克服とスキルの向上~

資料3ページにもございますように、第4次中期経営計画で掲げる大きなテーマが2つ。

1つ目の柱は地域へのたゆまぬ貢献ということで、これまでの我が行の歩みと同様に、当社グループの提案力の強化を図り、地域活性化支援ビジネスの強化、ライフステージに応じた提案とコンサルティングの実践。我々のこういったところが、存在意義だと捉えています。

そしてもう1つの柱のパラダイムシフトにおきましては、厳しい環境下でも一定の収益を上げうる経営体質に生まれ変わるため、これまでの常識や価値観にとらわれることなく、持続可能なビジネスモデルの構築に向けまして、構造改革を全力で推し進めてまいりたいと考えています。

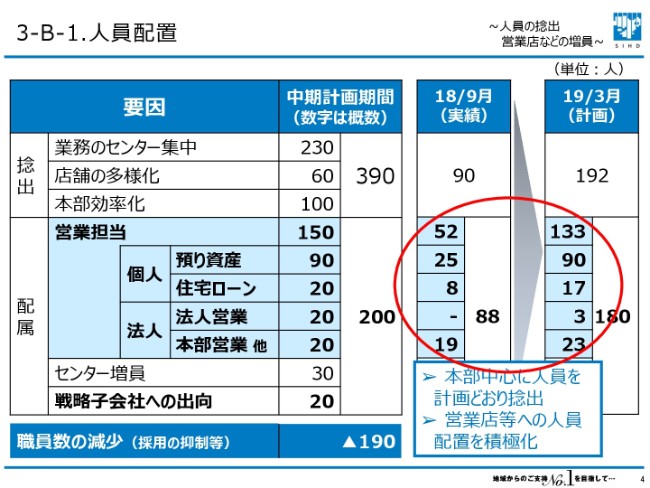

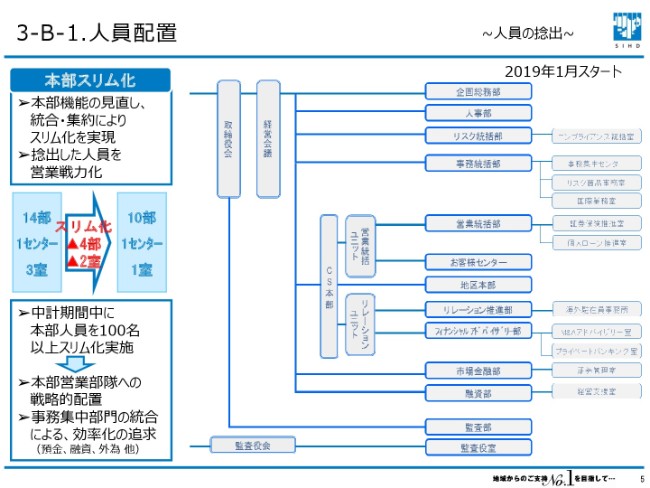

3-B-1.人員配置①

資料4ページにございますように、まず今回の第4次中計を遂行していく上での基礎となります、人員配置・アロケーションの推進状況であります。

まず、人員の捻出につきましては、本部からの人員捻出に加えまして、新人の戦力化等が計画以上に進捗していまして、2018年9月末では90名を確保しています。

一方、その再配置につきましては、営業店の営業担当を中心に88名を配置しており、中でも収益の柱となり得る預り資産への営業部隊へは、25名の配置をすでに完了しているところであります。

また、2019年3月末では、引き続き本部を中心に人員の捻出を図り、営業部隊へ180名以上の配置を計画しています。

3-B-1.人員配置②

資料5ページでございます。

人員配置についてでございますが、昨日(2018年)11月27日にプレスリリースもしていますけれども、来年(2019年)1月付で本部組織の変更を予定しています。

お示ししていますように、「リレーションユニット」という組織の再編につきましては、お客さまへの複合提案をよりいっそう強化してまいるために、ユニット内の推進各部門を統合しまして、地元中小企業の課題解決に向けたサポートを集中的に行う組織体制を構築するということでの改変であります。

逆に、ICT戦略におきましては、ICT企画室の保有していましたナレッジを主要本部に分散配置しまして、各部門での具体的な対応あるいは実践するフェーズへの移行ということで、組織を変えています。

また、営業力の強化に向けましたリソースの確保を狙いとしまして、本部機能の集約を図り、効率的に業務運営できる体制を構築します。

結果として、今年度中に70名の本部人員を削減しまして、第4次中期経営期間中には100名以上のスリム化を果たす中で、営業部隊への戦略的な配置・営業店事務の集中化促進によりまして、よりいっそうの効率化と営業の戦力強化という両面を果たしてまいりたいということで、この組織変更を実行しています。

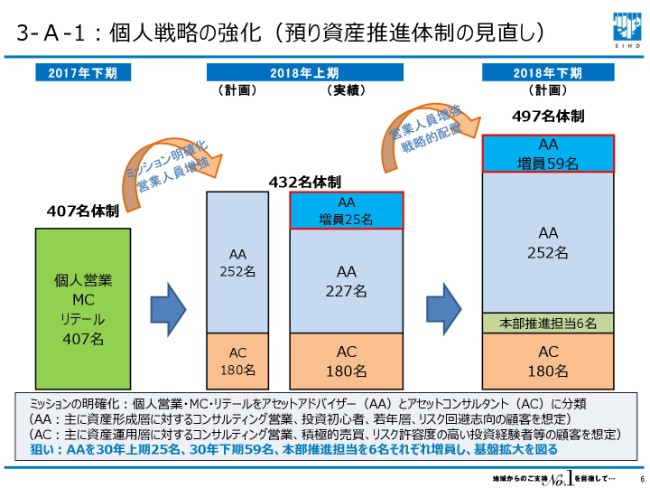

3-A-1:個人戦略の強化(預り資産推進体制の見直し)

資料6ページでございます。提案力のさらなる強化の実現のために、個人営業によります預り資産推進体制を大きく見直しています。

資産形成層に対して提案営業を行うアセットアドバイザー(AA)と、それから従来型の資産運用層への提案営業を行いますアセットコンサルタント(AC)との役割の分化によりまして、効果的な提案営業が行える体制を構築し、フィデューシャリー・デューティー……顧客本位の業務運営を踏まえた営業力の強化を果たしています。

そのための営業人員配置としまして、2018年9月末では25名の増員を完了しています。さらに、2019年3月末までに59名の増員と、営業部隊のバックアップとしまして本部推進担当6名を配置しまして、預り資産営業500名体制を構築いたします。

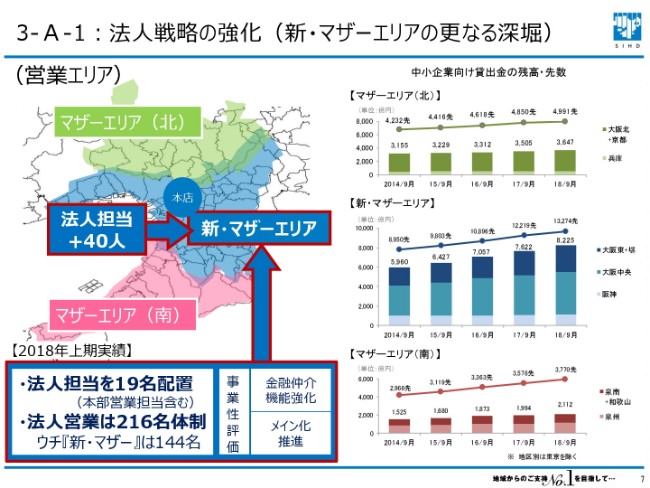

3-A-1:法人戦略の強化(新・マザーエリアの更なる深堀)

資料7ページをご覧いただきます。

法人部門でございますけれども、約40名の人員を追加配置する計画であります。マーケットに厚みがございます新・マザーエリアの中小企業向け貸出残高・先数は、順調に増加をしています。

新・マザーエリアを中心とした法人担当の追加投入や、あるいは提案営業の要でございます専門性を持った本部営業担当への配属をすることによりまして、新規先の獲得あるいは既存先の取引深耕を実現していく計画であります。

2018年9月末では、すでに新・マザーエリアへ4名の増員を完了していまして、216名の営業体制となっています。

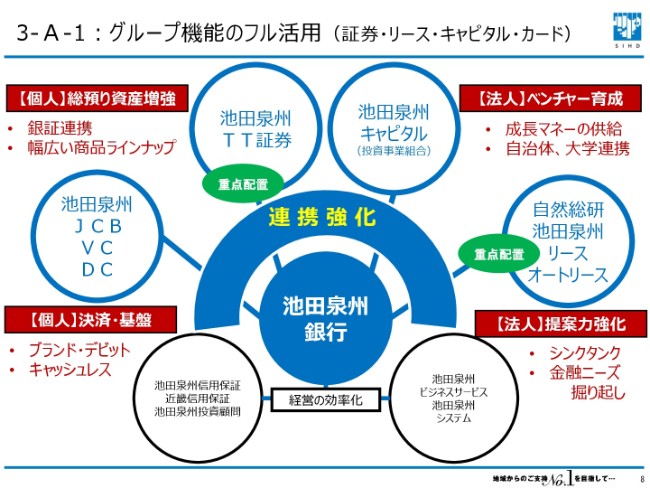

3-A-1:グループ機能のフル活用(証券・リース・キャピタル・カード)

資料8ページでございます。

営業戦力の増強に加えまして、子会社への増員を図ることによりまして、グループ機能をフル活用する計画でございます。中でも、池田泉州TT証券と池田泉州リースにつきましては、重点的に人員増強を図る予定でございます。

これにより、銀行との連携をより強化いたしまして、より多くのお客さまに幅広い商品を提供することで、我が社グループの収益力を向上させていきます。

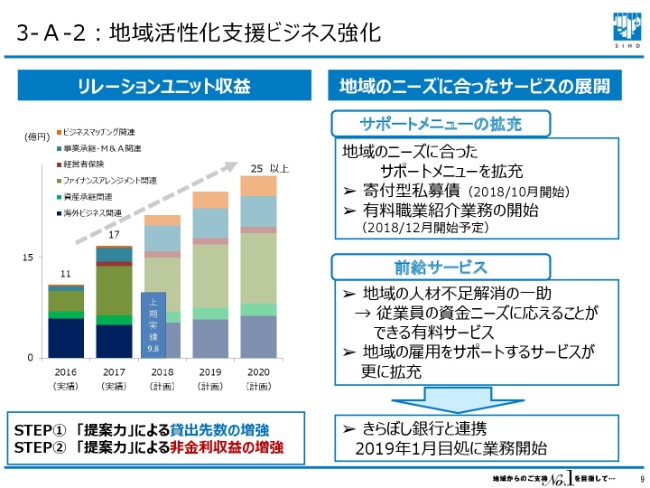

3-A-2:地域活性化支援ビジネス強化

9ページでございます。

地域活性化を支援するために、リレーションユニットを中心にさまざまなビジネスを展開しています。リレーションユニット収益につきましては、ファイナンスアレンジメントや事業承継・M&A関連等、順調に進捗していまして、9億8,000万円の実績を計上しています。

さらに、地域のニーズに合いましたサービスの展開としまして、前給サービスの取り扱いにつきまして、これはきらぼし銀行と連携をいたしまして、来年(2019年)1月のスタートに向け取り組んでいます。取引先企業の人材不足の解消を目的としまして、従業員の資金ニーズに応えることができる有料サービスでございまして、地域の雇用をサポートするサービスがさらに充実します。

他に、地域貢献への思いを形にしました寄付型私募債の取扱いや、雇用サポートを拡充するための有料職業紹介業務の開始。先般も日経新聞にご紹介いただきましたけれども、そういうものも開始してまいります。

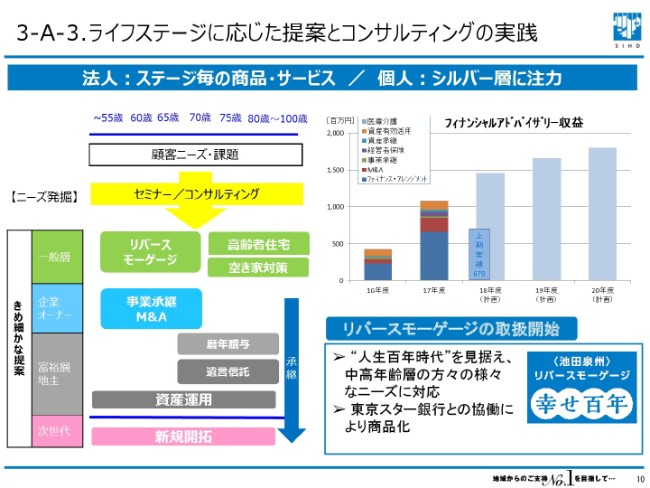

3-A-3.ライフステージに応じた提案とコンサルティングの実践

資料10ページでございます。

企業や個人のライフステージに応じた、さまざまなサービスや商品をラインナップしてきました。シルバー層に注力しましたフィナンシャルアドバイザリー部門の収益については、私募債や経営者保険などに取り組んでまいりました結果、6億8,000万円の実績を計上しています。

さらなるサービスの拡充としまして、「人生百年時代」を見据え、「リバースモーゲージ 幸せ百年」という(ものの)取り扱いを(2018年)11月よりスタートしています。セカンドライフや老後資金など、さまざまなニーズにお応えすべく、東京スター銀行との協働により商品化をしています。

引き続き、ライフステージに応じた提案とコンサルティングの実践に進んでいく計画にしています。

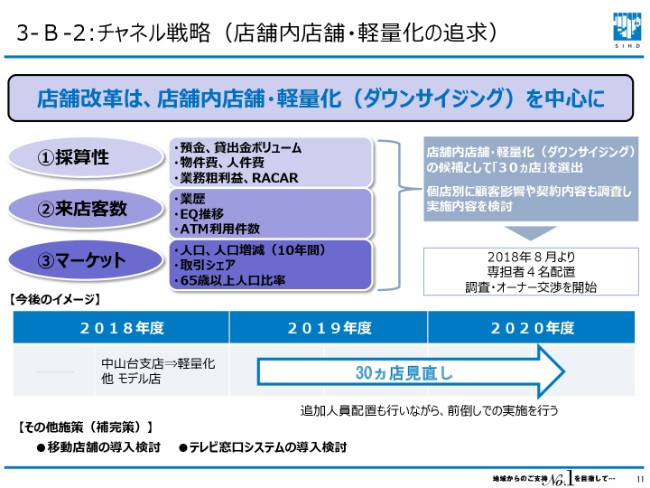

3-B-2:チャネル戦略(店舗内店舗・軽量化の追求)

11ページでございます。

チャネル戦略では、個人特化店の拡大やブロック制の導入を計画して中計を策定していましたけれども、さらに突っ込んで、店舗内店舗あるいは軽量化……ダウンサイジング店舗を中心としました、抜本的な店舗改革に取り組んでまいります。

各店舗の採算性・来店客数・マーケットをもとに候補店を30店以上選出し、第4次中期経営計画期間中の実施に向けて、検討をすでに進めているところであります。

そのため、CS本部に店舗改革の専担者4名を配置しまして、具体的な調査あるいは店舗オーナーとの交渉をすでに開始していまして、生産性向上委員会にて全社的にスピーディーに検討する体制を構築しています。かなり詰めた案がもうできあがっていますので、本中計期間中に具体化をしていく計画でございます。

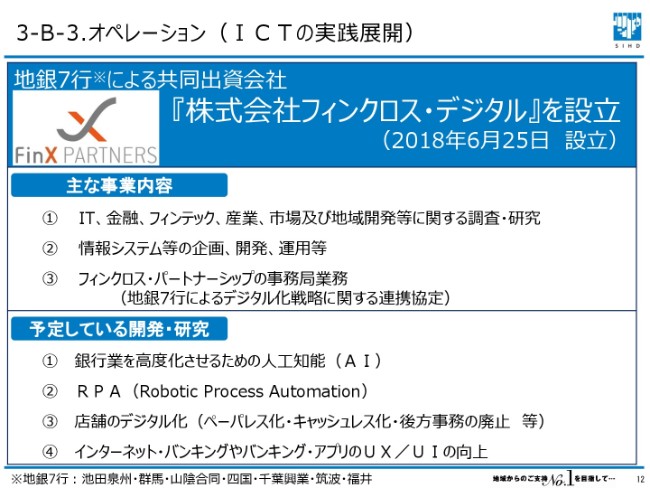

3-B-3.オペレーション(ICTの実践展開)①

次に、12ページでございます。

すでにご案内のとおりでございますけれども、地銀7行でデジタル化戦略に関する連携協定を締結していまして、(2018年)6月25日に株式会社フィンクロス・デジタルを設立しています。

デジタル化を進めていく上で必要となるリソースを複数行で按分しまして、投資額を抑制するという前提のもとに、既存システムにとらわれない新たなサービスの導入が可能となること。あるいは、複数の銀行のデータを集約することで、より多くのデータに基づく精緻な分析が可能となることなど、さまざまなメリットを期待しまして、積極的に取り組んでまいる所存でございます。

3-B-3.オペレーション(ICTの実践展開)②

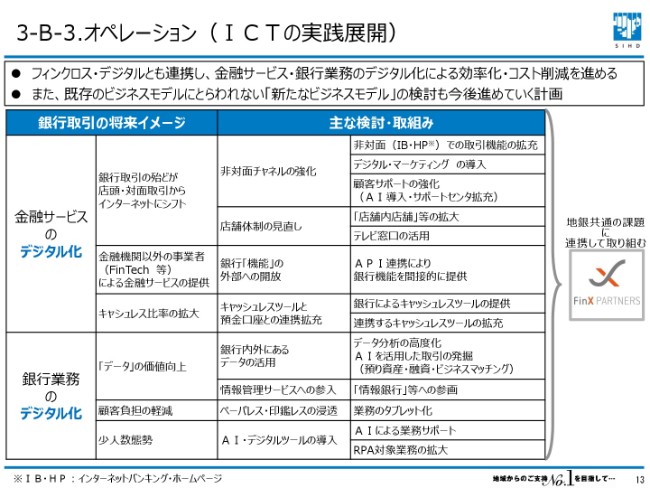

13ページでございますけれども、ICTの実践的な展開としまして、お示しのような項目を対象としまして、フィンクロス・デジタルとも連携しながら、金融サービスや銀行業務のデジタル化によります効率化・コスト削減を進めてまいります。また、既存のビジネスモデルにとらわれない新たなビジネスモデルの検討も、今後進めてまいる計画であります。

金融サービスのデジタル化では、対面取引からインターネットにシフトすることを踏まえて、非対面チャネルの強化や店舗体制の見直しに取り組むこと、あるいはフィンテック業者とのAPI連携・キャッシュレス化対応等に取り組んでいく計画を進めています。

また、銀行業務のデジタル化では、データ分析の高度化・タブレット化等、顧客負担の軽減あるいはAI・RPAによる業務サポートに取り組んでいます。

3-B-3.オペレーション(業務の効率化)

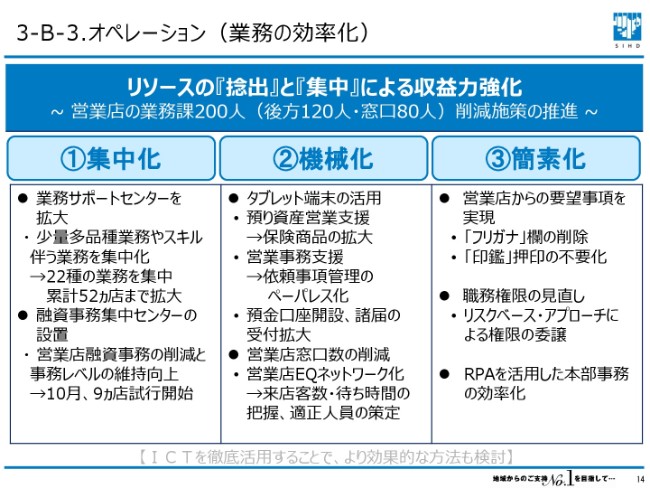

資料14ページでございますけれども、リソースの捻出と集中による収益力の強化を図ってまいりますために、営業店業務の効率化が重要でございまして、その実現のために集中化・機械化・簡素化を同時並行的に進めているところであります。

「集中化」としましては、業務サポートセンターの拡大により、なかなか営業店から取り出しにくかった少量多品種な業務の本部集中を進めているところでございます。そのノウハウを活用しまして、融資事務集中センターも試行を開始しまして、営業店事務の削減と品質の向上を図ってまいりたいと思っています。

「機械化」としましては、タブレット端末の活用によりまして、預り資産営業の支援や預金口座の開設・諸届の拡大等、窓口営業でできるものはタブレットでもほぼカバーしているという方向感で進めています。

「簡素化」としましては、営業店からの要望事項を吸い上げてそれの実現、RPAの活動などに取り組んでいるところではございます。

3-B-4.経費(コスト改革委員会・生産性向上委員会)

15ページです。

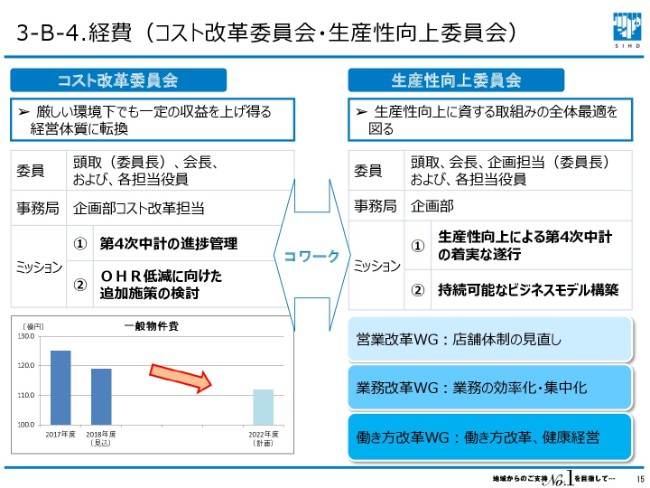

今年(2018年)6月にコスト改革委員会を設置しまして、中計の目標を達成し、厳しい環境下でも一定の収益を上げることができる経営体質に転換すべく、聖域なきコスト削減に取り組んでいます。

また、生産性向上委員会におきましては、委員会の傘下に営業改革・業務改革・働き方改革のワーキングを設置していまして、全社的にスピーディーな検討体制を実現しています。

3-B-5.収益構造(有価証券投資の抑制)

16ページです。

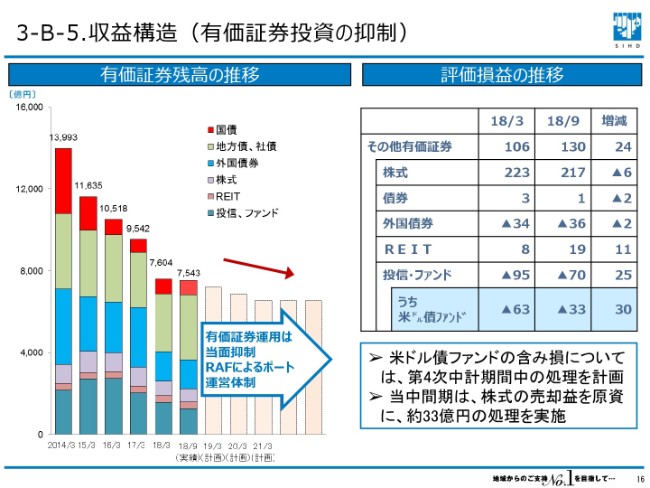

有価証券運用につきましては、超低金利環境の中で、収益力を超える過度なリスクテイクは抑制するという基本方針を確立しまして、本業による収益力の向上を我々の最優先のミッションと捉えて進めています。リスクアペタイト・フレームワークによるポートフォリオの運営を構築しまして、本業利益による収益の向上を優先させる計画であります。

また、2018年9月期では外国証券やファンドでの運用を圧縮し、また米ドル債ファンドの含み損につきましては、株式の含み益を原資にしまして、この上期で33億円の処理をすでに実行しているということでございます。

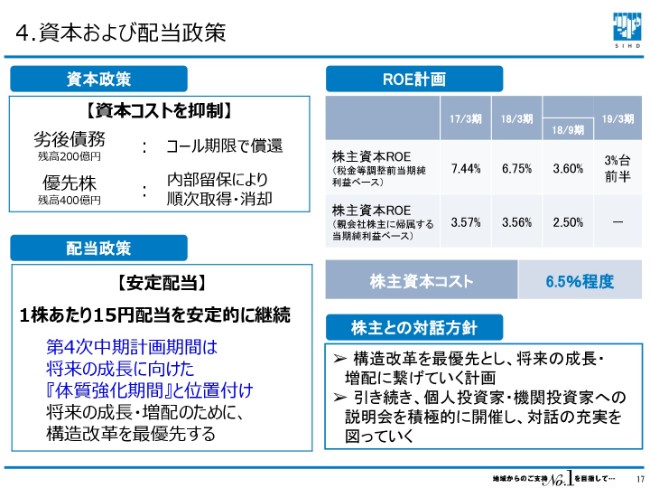

4.資本および配当政策

17ページでございます。

資本政策と配当政策に、変更はございません。第4次中期経営計画期間中におきましても資本コストの抑制を図るべく、劣後債務や優先株につきましては、コール期日および取得可能となりましたタイミングで順次償還・取得していく予定としていまして、(2018年)12月には劣後債務もすべて償還するかたちになります。

今後の中期計画期間は、将来の成長に向けた体質強化期間と位置づけていまして、将来の成長・増配のための構造改革に優先的に取り組むため、ROEは3パーセント台を計画していますけれども、株主からの付帯収益である株主資本コストの水準を意識しつつ、収益力の向上に努めてまいります。

また、株主との対話につきましても、個人投資家・機関投資家への説明会などを積極的に開催し、対話の充実を図ってまいります。

5.将来に向けて ~ESGへの取組み~

18ページです。最後になりますけれども、我が行におけるESGの取り組みをご紹介いたします。

とくにESGの「S」につきましては、繰り返しになりますけれども、我々のビジネスモデルの「地域との共存共栄」そのものの概念でございます。地域への貢献力を高め、地域力そのものを成長させ、当社グループの成長につなげていくための取り組みを今後も継続してまいります。地域で深刻となる人手不足への対応として、有料職業紹介や合同企業説明会の開催により力を入れて実現をしてまいりますし、先般報道されたとおりのところでございます。

また、「G」のガバナンスにつきましても、社外取締役・社外監査役を増員をしていまして、グループガバナンス体制を充実させ、取締役会の実効性向上に努めています。今年度(2018年度)より取締役は2名減りまして、6月から社内取締役6名・社外取締役4名の体制になっています。また、社外取締役比率も40パーセントとなっている状況でございます。

以上、中期経営計画の進捗、あるいは今後進めていきますところをご説明いたしました。私の説明は以上であります。ご清聴どうもありがとうございました。

新着ログ

「銀行業」のログ