文化シヤッター、上期は増収増益 エコウッドの出資比率を70%に拡大へ

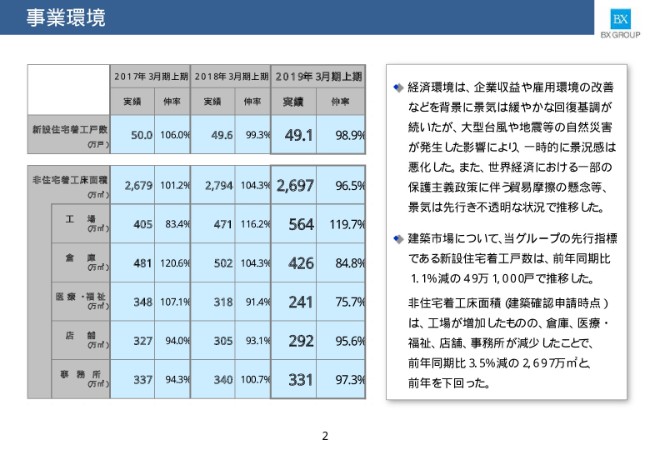

事業環境

潮崎敏彦氏:改めまして、今日はどうぞよろしくお願いいたします。みなさんにはご多忙のなかお集まりいただきまして、誠にありがとうございます。それでは、2018年上期の実績についてご報告したいと思います。

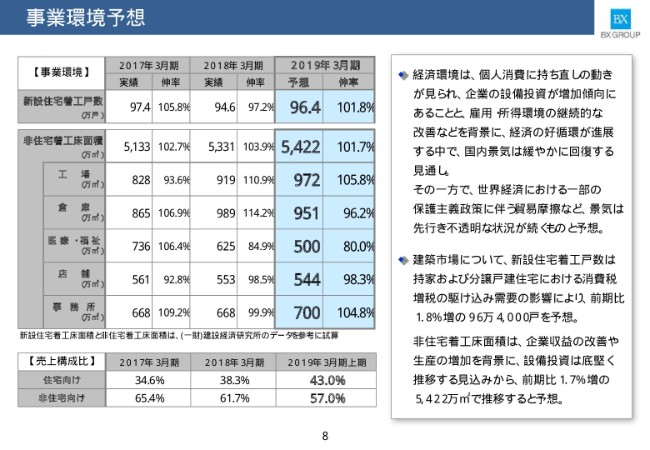

まず、2ページからご説明させていただきます。このページは、みなさんもよくご存知だろうと思います。私どもは、事業環境のなかで「新設住宅着工戸数」と「非住宅着工床面積」の2つを大きな指標としております。

両方とも、前年伸率でマイナスになっております。もう少し、建築業界は上期も活況を呈すかと思いましたが、思ったよりも着工戸数が少なかったということでございます。

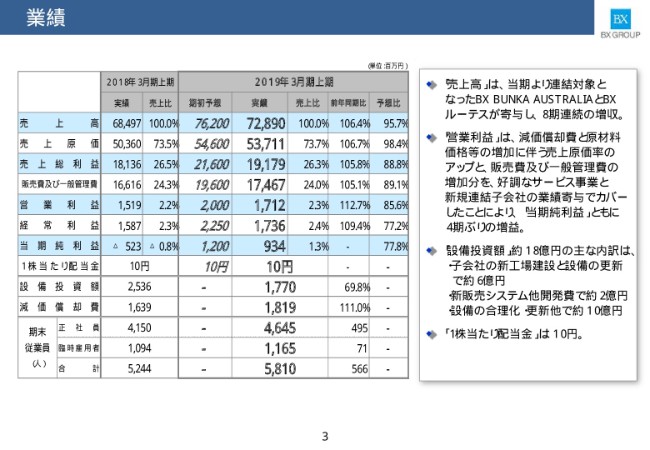

業績

それでは3ページ、上期の実績です。

売上高が728億9,000万円ということで、前年同期比6.4パーセントの伸びでございます。新規連結対象となったBX BUNKA AUSTRALIAとBX ルーテスが、大きく寄与してくれました。

営業利益については、12.7パーセントの伸びです。減価償却費・原材料価格のアップで売上原価率はアップしてしまいましたが、販管費とサービス事業が大変寄与してくれました。そのようなことで、営業利益についても昨年(2018年3月期上期)よりは伸びたと(いうことです)。そして、当期利益についても昨年よりは多かったと(いうことです)。

ところが、期初予想については……表の一番右に予想値がありますが、1つも超えられなかったという(ことについて)反省をしております。

設備投資については、17億7,000万円です。新工場の(建設と)設備(の更新で)約6億円。それから、新販売システムの開発で約2億円、設備の合理化・更新で約10億円ということで、17億7,000万円の設備投資を行いました。

配当金については、お約束どおり10円ということにさせていただいております。

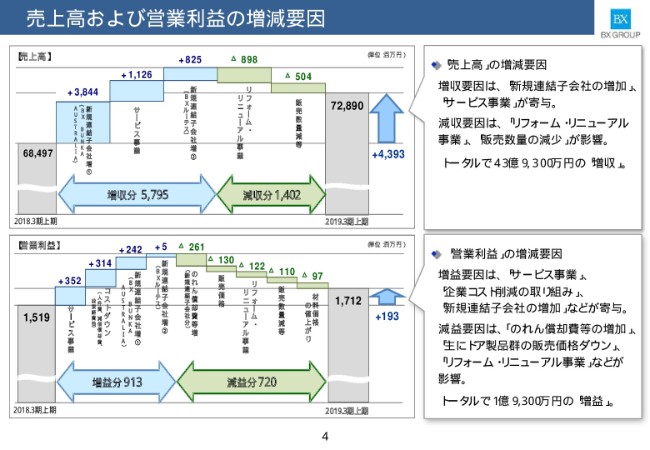

売上高および営業利益の増減要因

それでは4ページ、売上高及び営業利益の増減要因でございます。

ご覧のように、売上高については新規連結子会社の増加、それからサービス事業の2つが大きく貢献してくれました。減収分としては、リフォーム・リニューアルが受注減だったりして、少しマイナスになっております。

それと、「新規連結が大きく貢献した」と言いましたが、既存のところが少し数量を落としております。そのようなことで、販売数量減がありました。トータルでは、43億9,300万円の増収ということになっております。

営業利益については、大きく貢献してくれたものがサービス事業、それとコストダウン、それから新規連結子会社(の増加)です。減益要因としては、2社を新たに買収した時ののれんの償却費、それとドア(製品)群の販売価格が少しダウンしたこと、それからリフォーム・リニューアル事業が減収になった影響。これらのトータルで、1億9,300万円の増益でした。

これが売上高・営業利益の増減要因でございます。

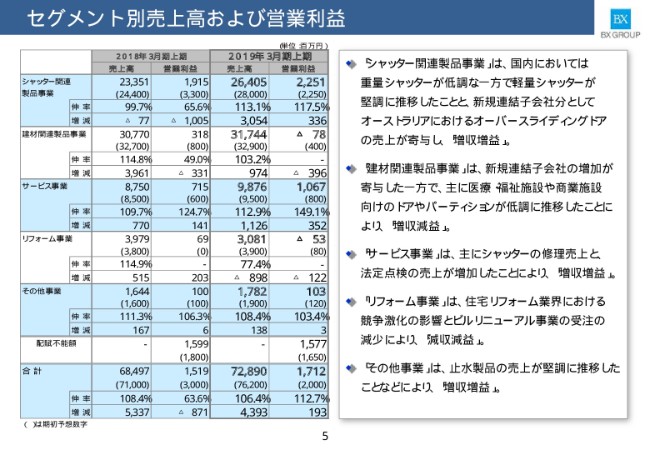

セグメント別売上高および営業利益

続きまして5ページ目、セグメント別の売上高及び営業利益でございます。

シャッター関連(製品)事業の増加分が、30億5400万円となっております。営業利益についても3億3,600万円増えております。

重量シャッターが少し減収でしたが、軽量シャッターが非常に好調でした。そして、オーストラリアのオーバースライディングドアがこの欄に含まれております。

それから、建材関連製品事業については、これも新規連結のルーテスが6ヶ月分寄与してくれています。売上高の増が9億7,400万円。ただ、営業利益が、去年(2018年3月期上期)より、このセグメントは3億9,600万円少なくなっております。これはおもに、医療・福祉施設や商業施設向けのドアやパーティションが、低調に推移したこと(が要因)でございます。

それから、サービス事業が一番貢献してくれております。(シャッターの)修理の売上と法定点検の売上が増加したことによって、増収増益でございました。

リフォーム事業が、非常に苦戦しております。住宅リフォーム、ゆとりホームがやはり苦戦しております。そして、ビルリニューアルについても受注減ということで、ここが減収減益でした。

その他事業については、止水製品(の売上が堅調に推移しており)……今年(2018年)も災害が非常に多い年でしたが、ゲリラ豪雨対策として「止めピタ」「ラクセット」が非常に順調に伸びております。ここも増収増益でした。

売上高の用途別セグメント別分析

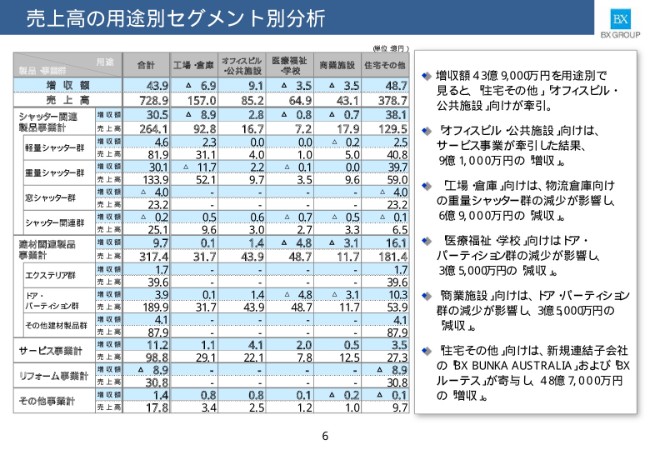

続きまして6ページ、売上高の用途別セグメント別分析でございます。

増収になった一番(の要因)が、住宅その他でございます。これは、オーストラリアのオーバースライディングドアが寄与しているということでございます。

あとプラスのところが、オフィスビル・公共施設です。ここは、サービス事業が牽引した結果でございます。

その他については、工場・倉庫向けは物流倉庫向けの重量シャッター群が減少。そして、医療福祉・学校ではドア・パーティション群の減少。商業施設向けは、ドア・パーティション群の減少が影響したということでございます。

それをカバーしたのが、住宅その他でございます。

事業環境予想

さて、2019年3月期の見通しでございます。

(2018年)10月から、当社は活況を呈しております。足下は工期遅れ等がかなりありまして、上期に上がるものが下期にずいぶんなだれ込んできてしまったということで、工場の在庫に、現在出荷しないものが非常に増えております。そしてもう1つが台風・地震の2つの災害による影響で、日本全国が大変忙しく、工場も忙しく、それから工事が間に合わない。このような状況でございます。

そのようななかで、3月期の見通しについてご説明したいと思います。

この下期についても、国内の景気は緩やかに回復していくだろうと見ております。そして、読めないのは消費税の駆け込みなのですが、「(2019年)3月期にどのぐらい寄与するか?」といっても、今のところ見通しがないのですが、少しはあるかなと見ております。

それから、非住宅着工床面積についても、日本の企業は各社が非常に好調ですので、設備投資はやはりこのまま続くだろうと見ております。

そして、この表の下のほうに売上構成比がありますが、2018年3月期と2019年3月期上期で大きく変わっております。

住宅向けが、43.0パーセントとなっています。オーストラリアのオーバースライディングドアが、ここに入っているということです。オーストラリアの会社は、住宅につくガレージにオーバースライディングドアを売っているものでございます。そのようなことで、今期から売上構成比が少し変わっているということです。

業績見通し

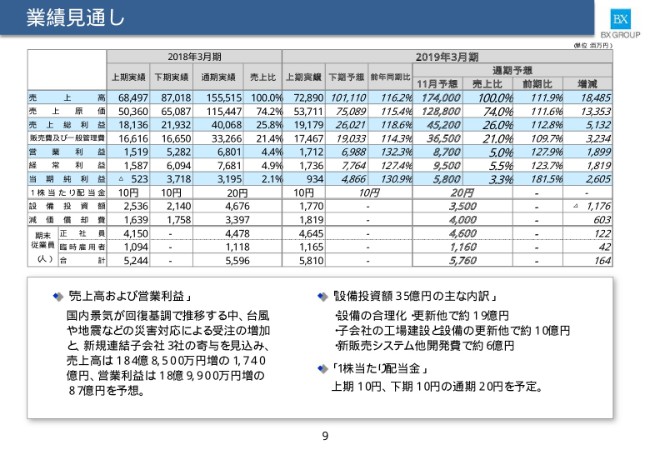

それでは9ページ、業績見通しでございます。

上期は売上高が33億円ぐらい足りなかったのですが、下期はこれだけ活況を呈していますので、「11月予想」という欄は、期初にみなさんに発表した予想と基本的に変えておりません。上振れしてくれればいいなと思っているのですが、一応災害のことなどの読み方が、非常に難しいということがあります。

売上高及び営業利益については、国内景気が回復基調で推移するなか、台風や地震などの災害対応による受注の増加と、新規連結子会社3社の寄与を見込み、売上高は184億8,500万円増の1,740億円、営業利益は18億9,900万円増の87億円を予想しております。

設備投資額は年間で35億円で、これは期初の予定どおりでございます。設備の合理化・更新が約19億円。子会社の工場建設は、BX 鐵矢でございます。工場を新たに建てました。

それと、設備更新で約10億円。それから、新販売システムの開発費で約6億円。新販売システム、それから情報システムの開発・更新によって、やっぱり働き方を変えようと思っております。今まで合理的ではなかった事務の進め方を(変えるために)きちっと投資をしております。

売上高および営業利益の増減要因

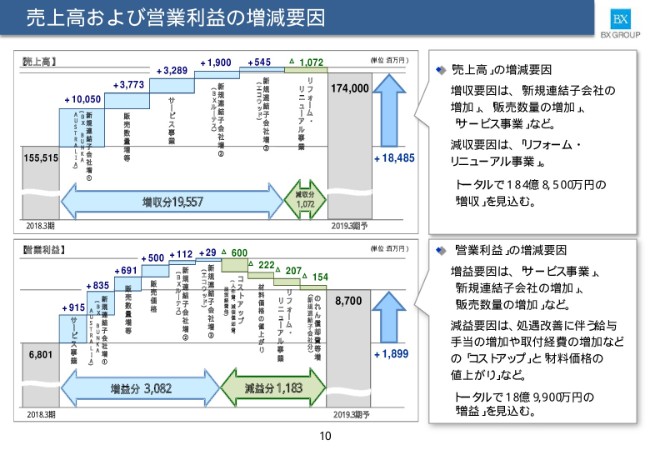

続きまして10ページ、売上高及び営業利益の増減要因です。

一番大きく貢献するのがBX BUNKA AUSTRALIAで、これが100億5,000万円寄与します。そして、販売数量の増加、サービス事業の受注等を(増収分として)もっております。減収要因としては、リフォーム・リニューアルが、やっぱり前年割れするだろうと見ております。トータルで、184億8,500万円の増収ということでございます。

続きまして営業利益については、サービス事業、それからBX BUNKA AUSTRALIA、販売数量の増加、これらを見込んでおります。そして減益要因としては、上期に少し処遇を落としています。ですから、下期にその分を補填……はおかしいですが、しようかと思っています。

そのような処遇改善に伴う給与手当の増加や取付経費の増加、それから若干先ほど言いましたようにコストアップがあるかなと(考えています)。それから材料の値上がりですが、年間で2億2,200万円を見ております。

トータルで、18億9,900万円の増益を見込んでおります。

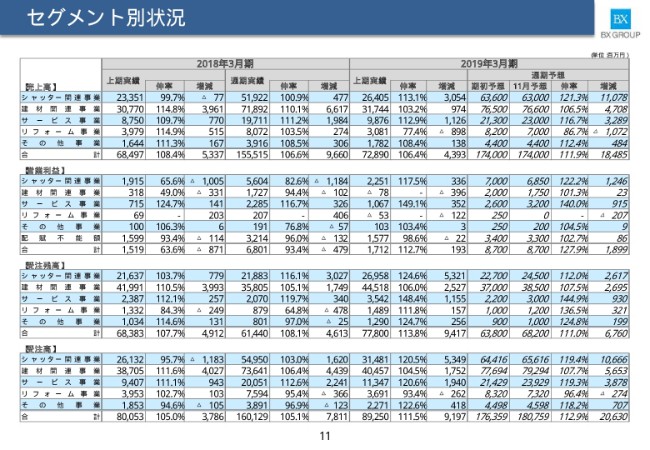

セグメント別状況

続きまして、11ページです。セグメント別の状況でございます。

ここで注目してもらいたいのは、受注残高です。真ん中あたりになりますが、2019年3月期上期実績の受注残高は778億円です。前年に比較して、94億1,700万円増えております。このなかには今期の6ヶ月しかありませんので、必ずしも上がるものではありませんが、そのようななかで、この受注残が下期に寄与してくれるだろうと見ております。

売上については、たぶん(期初予想の)1,740億円を達成できるだろうと見ております。

基幹事業の拡大➀ シャッター事業の強化

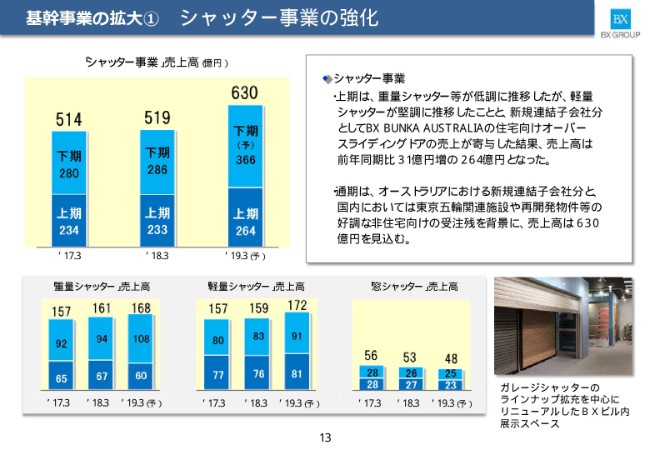

では続きまして、13ページの基幹事業の拡大ということで、それぞれ(の事業)についてご説明したいと思います。

シャッター事業の強化ということで、上期は重量シャッター等が低調に推移しましたが、先ほど言いましたように、軽量シャッターは堅調でした。新規連結のオーストラリアのオーバースライディングドアの売上が寄与した結果、上期は31億円増の264億円と(なりました)。

通期についてはBX BUNKA AUSTRALIAと、あとは国内において東京五輪関連施設・再開発物件が、もうこの6ヶ月で上がってくるだろうと見ております。売上高で、630億円を見込んでおります。

基幹事業の拡大② ドア・パーティション事業の強化

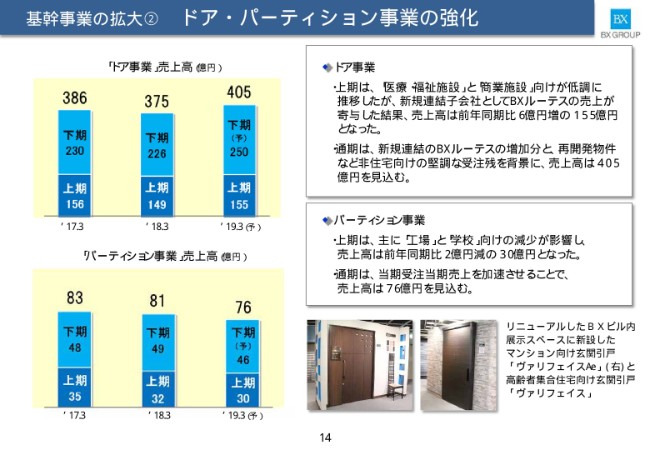

続きまして、基幹事業拡大の②、ドア・パーティション事業の強化です。

ドア事業は、上期は医療・福祉施設と商業施設向けが低調に推移しましたが、新規子会社のBX ルーテスの売上が寄与した結果、売上高は前年同期比6億円増の155億円でした。通期は、BX ルーテスの増加分と再開発物件など、非住宅向けの堅調な受注残を背景に、売上高は405億円を見込んでおります。

パーティションについては、上期は工場と学校向けの減少が影響し、売上高は前年同期比2億円減の30億円となりました。通期は、当期受注当期売上を加速させることで、売上高は76億円と、前年割れだと思っております。

注力事業の強化➀ エコ&防災事業の強化

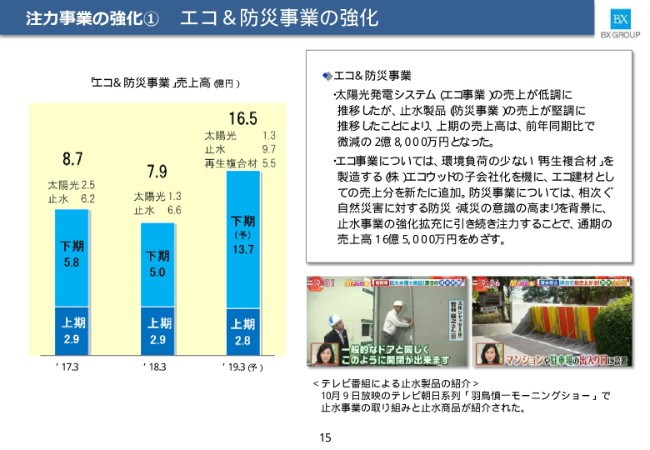

続きまして、15ページです。注力事業の強化ということで、エコ&防災事業の強化でございます。

エコ&防災事業の太陽光発電事業(エコ事業)ですが、これの売上が非常に低調でございます。やっぱり、産業用の認可がなかなか下りず住宅用だけになっていますので、非常に厳しい状態でございます。

反対に止水製品(防災事業)ですが、売上が堅調に推移しております。

そしてもう1つ、この2019年3月の棒グラフのところに「再生複合材5億5,000万円」とあります。あとでご説明しますが、株式会社エコウッドという会社を連結対象としました。このことについては、のちほど説明いたします。

これらのものが寄与することで、(通期の売上高は)16億5,000万円を目指すということでございます。

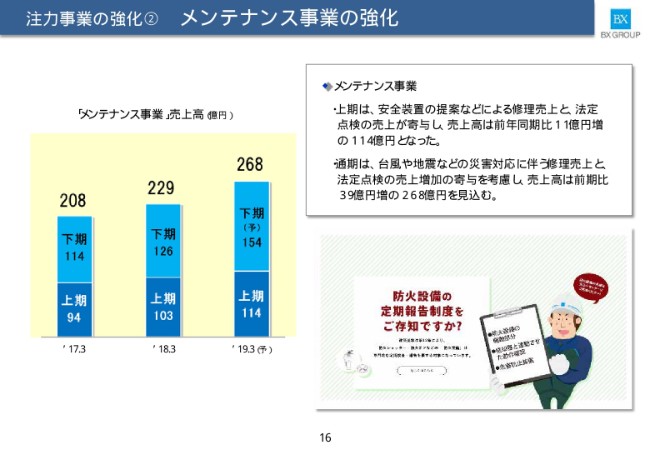

注力事業の強化② メンテナンス事業の強化

メンテナンス事業の強化です。

ここが非常に好調でございまして、上期は安全装置の提案などによる修理売上と法定点検の売上が寄与し、売上高は前年同期比11億円増の114億円となりました。

通期は、台風や地震などの災害対応に伴う修理売上と法定点検の売上増加の寄与を考慮し、売上高は前期比39億円増の268億円を見込んでおります。

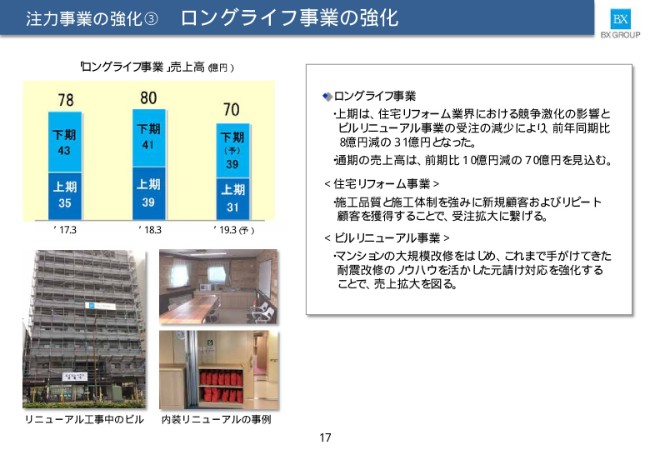

注力事業の強化③ ロングライフ事業の強化

続きまして17ページ、ロングライフ事業の強化でございます。これは、住宅リフォーム事業とビルリニューアル事業です。

住宅リフォームは、やっぱり業界の競争が激しいことが、一番売上減の大きな要因でございます。それと、ビルリニューアルについては受注減があったということです。年間では、前期が80億円で今期が70億円と、10億円ぐらい減るだろうと見ております。

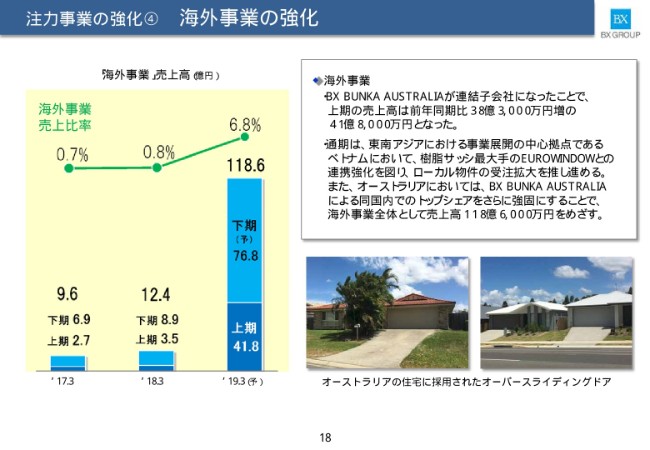

注力事業の強化④ 海外事業の強化

それから18ページ、注力事業の強化のうち、海外事業の強化です。

海外については、オーストラリアの会社を買収しましたので、この売上が大きく寄与するということで、118億6,000万円の売上を見込んでおります。

中期経営計画の目標でしたが、達成できたと思っております。

トピックス① 転換社債の発行他について

それでは続きまして、20ページのトピックスです。

転換社債を発行させていただきました。成長戦略のための資金調達と企業価値増大に向けた強固な財務基盤の構築を目的として、額面総額100億円を(2018年)9月13日付で発行いたしました。

これは、ArcPac Garage Doors……BX BUNKA AUSTRALIAのことですが、ここの買収費用と、ルーテスの買収費用に充当させていただきました。

それと、先ほど再生複合材の話をしましたが、株式会社エコウッドの連結子会社化です。木材・プラスチック再生複合材の製造販売を手掛ける株式会社エコウッドの株式を追加取得し、出資比率を70パーセントに拡大しました。70パーセントになりましたので、連結対象にしております。

今年度より、グリーン購入法の特定調達品目として追加された、再生複合材「テクモク」……これは、当社のネーミングです。「テクモク」を、環境負荷の少ない持続可能な社会の構築に貢献するエコ製品として拡販するべく、今回の連結子会社化でさらなるシナジーの創出に繋げていきたいと思っています。

このエコウッドという会社は、福岡県の北九州市にありまして、若松区のエコタウンで北九州市の援助のもとに設立された会社でございます。そこが仕入れた再生複合材を、当社は「テクモク」として販売しておりました。

続きまして、次期情報システムです。社員の生きがい・働きがいをつくるということの大きなことが、やっぱり効率化(になるだろう)と考えております。

そのために、生産性を追求した働き方改革を実現するため、販売管理・会計システム・人事システム、これらをテーマとした「次期情報システム」を、今下期より一部稼働させました。

諸業務の電子化と効率化を促進する新システムの導入により、労働時間の短縮とワークライフバランスの向上を図り、生産性を追求した働き方の改革を実現していきたいと思っております。

トピックス② 新商品紹介

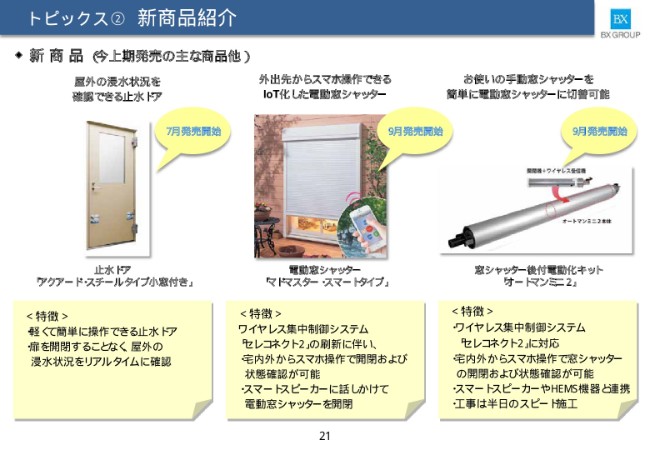

それから21ページは、新商品の紹介でございます。

上期に、3つの商品を発売いたしました。(2018年)7月に(発売した)止水ドア「アクア―ド・スチールタイプ小窓付き」でございます。

それから9月に発売を開始しました、外出先からスマホ操作できるIoT化した電動窓シャッター(「マドマスター・スマートタイプ」)でございます。外出していても、夕方になった時に、外出先で窓シャッターを閉めることができる商品でございます。

それから(社会的に)高齢化してきて、手動の窓シャッターを開け閉めするのが大変になってきているんです。どうしても、手動のほうがはるかに多いです。しかし、高齢化社会になって開け閉めが非常に大変で、とくに掃き出しのものは非常に重くなっています。

そのようなことで、現在お使いの手動窓シャッターを簡単に電動窓シャッターに切替可能(なものをご提供しよう)ということで、「オートマンミニ2」という名称にしました。これは、どこのメーカーさんの窓シャッターにも付けることができて、電動化することができます。

このようなものを、上期に発売させていただきました。ぜひ、新商品の拡販を積極的にやっていきたいと思っております。

以上、私からのご説明でございます。どうもありがとうございました。

新着ログ

「金属製品」のログ