ダブル・スコープ、上期は減収減益 中国市場向けの需要減が主因

2018年12月期第2四半期決算説明会

太内秀雄氏:本日はお暑い中、みなさまにお集まりいただきまして、誠にありがとうございます。

今回は、ご説明させていただく内容が3点ございます。上期の状況、それに伴った通期の見通し、さらに中期計画の見直しですね。そういった内容で、ご説明させていただきます。

上期の実績につきましては、例年どおり、前年同期比の話題が多くなります。それから、通期の見通しに関しましては、計画比のところでのお話となります。さらに、中期計画に関しては今後の見通しということで、それぞれちょっとずつ母数の計算根拠の違い等がございますので、都度できるだけご説明させていただくようにはしますが、そのあたりのご了解のほど、よろしくお願いいたします。

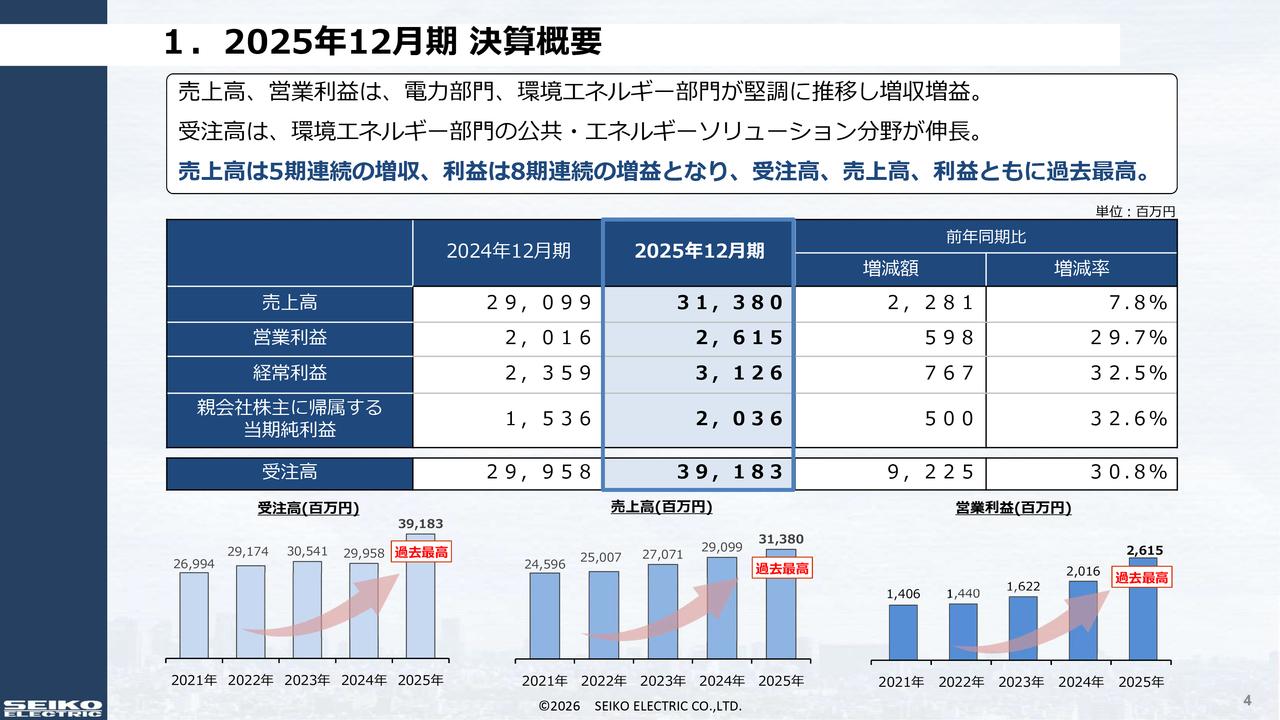

2018年12月期第2四半期決算サマリー

さっそくではございますが、パワーポイントで順次、第2四半期(の決算サマリー)のところからご説明させていただきます。

総論といたしましては、ちょうど私どもが一昨年(2016年)来、みなさまにご案内しておりますとおり、自動車業界の電池のニーズに対する供給力を、まずしっかりと付けていこうということで、投資を先行しております。その成長戦略に沿ったところでの投資コストの先行というところが、今期は非常に強く出てしまったなというのが、現状でございます。

その1つの大きな要因として、私どもは従来から、中国市場向けの販売構成比が非常に大きくございました。これは、先ほど申しましたEVE需要の伸びに伴って、とくに欧米OEMさま向けの電池事業に関しましては、韓国・日本の電池メーカーさまが多く取られる、そういったところに備えた投資をしているわけですけれども。

そこのところの伸びは確かなものを感じておりますが、それに先立って、私どもは中国市場向けの構成比を持っておりました。それを、だんだん欧米市場向けの電池需要に転換していくという計画であり、中国向けの構成比がだんだん減ってまいります。「今後、韓国・日本の電池メーカーさま向けの供給が増えていくだろう」ということを、アナウンスさせていただいておりました。

ところが、今期の中での私どもの予想との大きな食い違いは、中国のお客さまの需要の下落が、ちょっと1年ほど早くきたなというのが、正直なところでございます。

そういうことでございまして、上期の売上高は42億2,700万円、前年同期比で2億6,300万円の減少となっておりまして、本来であれば50億円の売上高を目標としていたわけですけれども、前年同期を下回る結果となっております。

内訳としましては、中国で約8億円、日本で約1億円の受注減となっております。中国のところの受注減に関しては、短信等で細かく説明させていただいておりますが、すでにみなさまもご存じのとおり、中国の電池市場は、中国政府の政策によって大きく起こっています。

今回、とくに私どもが大きく影響を受けましたのは、昨年(2017年)まで、私どもには中国市場で非常に大きな売上を上げていたお客さま方……とくに、EVEバス向けにリン酸鉄系の電池を作られるお客さまが多かったわけですけれども。このリン酸鉄系の電池メーカーさんが、助成金が減っていく(という状況が起こっております)。

それから、助成金に関して言えば、リン酸鉄系から三元系の車の航続距離の長い電池にどんどん(手)厚くなっていくということで、我々のお客さまのところで、業界の中でシェアを落とされている状況が起こっております。

なおかつ、当然のことながら、電池メーカーの各社さんで、そういったお客さま方が三元系の電池設計に移行していかなければいけないということで、設計に取り組まれているわけですけれども、ご存じのとおり、昨年から今年(2018年)の4月くらいまで、コバルト価格が非常に急上昇しております。電池用のコバルト価格が、市場価格で約4倍まで上昇したというレポートが出ておりますけれども。

そのような中で、一般的には、電池業界で三元系に移行する時に……1対1対1ですね、NMC(ニッケル対マンガン対コバルト)の(比率は)。そういったところから設計を始め、順次エネルギー密度を上げていくために、5対3対2ですとか6対2対2、さらには8対1対1を目指すという設計の順序があるわけですけれども。

いきなりコバルト構成比の小さいところに(比率の)設定を持っていかないと、コストが合わないという現象が起こっておりまして、非常に私どもの従来のお客さまが、三元系への移行に時間がかかっているという状況がございます。

ただ、そういった一方で、中国の電池市場全体の中で、助成金頼りで投資を続けてきた電池メーカーさんあるいは材料メーカーさんが非常に多いのも、事実でございます。そのような環境の中で、一部の電池メーカーさんに関しましては、売上高が減っていく中で、非常に事業環境が悪くなってきている。

それで、非常に単純に申し上げると、従来のお客さまで売上を減らしたところで、「じゃあ、従来販売していないお客さまに、私どもはどういう営業戦略を持っていくのか?」ということになるわけですけれども。

先ほど申しましたように、事業環境が悪くなってくる中で、多くの電池メーカーさんで支払いユーザンスが長くなっていくですとか、中には、大手さんの中でも今年の下期の半年ほど、操業を止めるというような電池メーカーさんまで出てくる状況にありますので。

私どもは、そのあたりの一番のリスクとして、債権回収のところを重視して、ちょっと中国の市場に関しては、我慢をする必要があるという判断もしているところでございます。

そういった売上の減に伴いまして、営業利益ですね。「上期はちょうどプラマイゼロで」という計画を持っておりましたけれども、8億7,500万円の赤字となっております。前年同期比ですと、12億3,100万円の減少です。

この原因といたしましては、我々は2つの製造子会社を持っておりまして、W-SCOPE KOREA CO.,LTD.におきましては、昨年から投資を進めてきました、大型の製造ライン。さらには、コーティングライン。こういったところの減価償却費の増がございます。約4億8,200万円、こういったところの負担が出ております。

それから、W-SCOPE CHUNGJU PLANT CO., LTD.という製造子会社を昨年設立いたしまして、今年から操業を開始しております。本来であれば、W-SCOPE CHUNGJU PLANT CO., LTD.からの製品の売上ということも、上期の終わりくらいから……主には下期になりますけれども、売上の計画があったわけです。主に、中国市場向けの売上を計画しておりました。

このところがちょうどなくなっておりますので、そのままW-SCOPE CHUNGJU PLANT CO., LTD.の人件費あるいはサンプル生産費用等といった操業費用のところが、そのまま費用としてかかってきております。これは、約4億6,600万円ですね。後ほど、また詳細にご説明させていただきます。

それに加えまして、想定外のところでは、為替のウォン高の影響がございました。製造原価のところで、約3億円弱の費用が出ているという状況でございます。

一方で、設備の稼働状況におきましては、1~7号ライン。これは、第1四半期のところでもご説明させていただいたとおりで、順次ライン性能の向上のために、修繕を継続しております。

8~9号に関しましては、安定量産に入っておりまして、すでに一部のお客さまには量産出荷を始めております。さらに、大手のお客さま向けの新規製品のサンプル生産も続けている状況でございます。

それから、W-SCOPE CHUNGJU PLANT CO., LTD.の10~11号ラインですね。こちらも各お客さま向けに、ライン承認のためのサンプルあるいはラインのオーディットのための操業を続けている状況となっております。

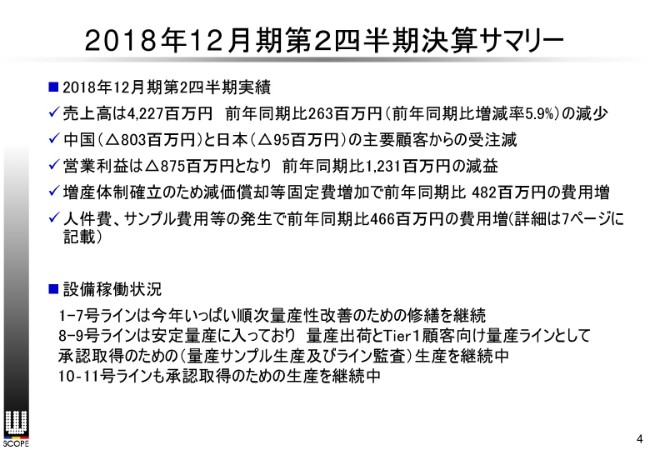

実績(連結業績)

数字に関しては、おおむね先ほど申し上げたとおりです。

売上高は42億2,700万円ということで、前年同期を下回る数字となっており、営業利益等は、このページに詳細を記載しております。

為替感応度を、欄外に書いております。これは年間ベースでございますので、お含みおきをいただければと思います。

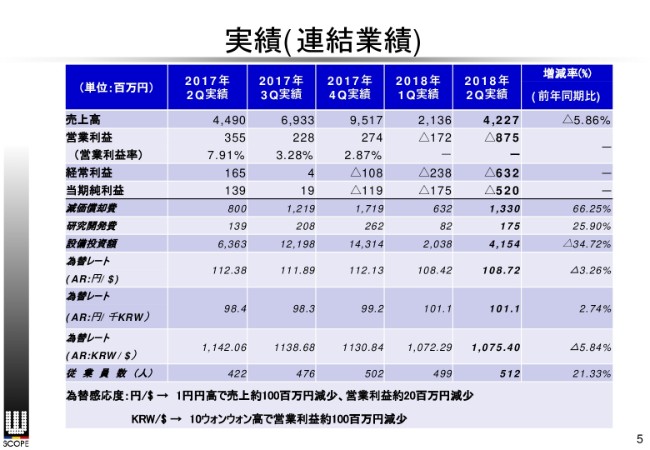

B/S主要項目の推移

BS項目の大きなところでは有形固定資産が増え、そのあたりで、今のところは各銀行さまからの借入で費用を捻出しておりますので、借入が増えているという状況でございます。

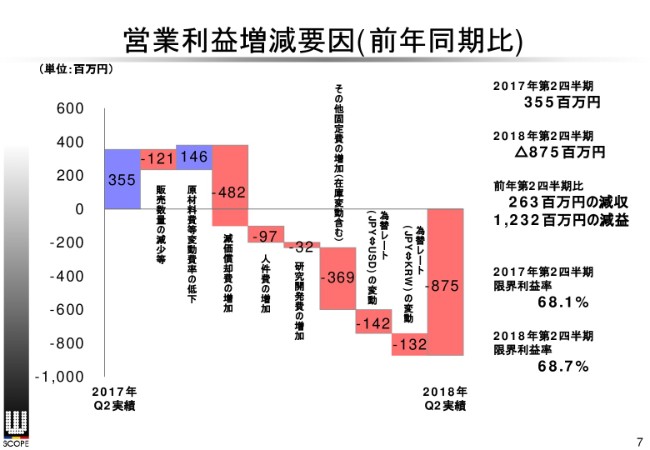

営業利益増減要因(前年同期比)

営業利益の前年同期比の分析になりますけれども、おおむね先ほど申し上げたとおりでございます。

販売数量の減少等というところで、前年同期比で申し上げますと、中国・日本が下げておりますが、韓国では増やしております。

先ほどのページでご説明しましたとおり、中国・日本で(それぞれ)8億円・1億円で(合わせて)約9億円を減らしておりますが、総額で申しますと1億2,100万円のマイナスですので、韓国での売上が7億5,000万円ほど増えている状況です。

従来、我々は地域的には中国市場の売上依存度が非常に高かったわけですけれども、今回大きく変わってきまして、韓国メーカーさん向けの売上構成比が全体の約半分以上を占めていく状況になってきております。

減価償却費の増に関しましては、先ほど申し上げましたとおり、W‐SCOPE KOREAの8号・9号ライン、その他コーティングライン等の増になっております。

それから、その他固定費の増加というところに関しまして、3億6,900万円の数字を記載しております。これに関しましては、おおむね新規案件・新規顧客向けのサンプル費用ということになってございます。

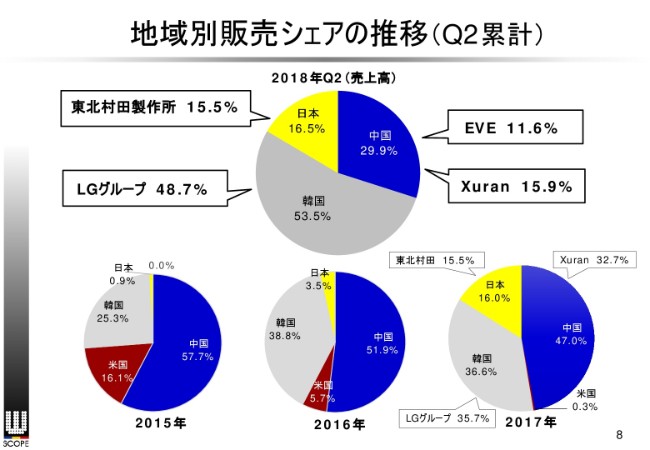

地域別販売シェアの推移(Q2累計)

続きまして、地域別の説明をさせていただきます。

今申しましたとおり、例えば昨年(2017年)の通年で中国(の販売シェア)が47パーセントあったものが、当(2018年)第2四半期で約30パーセントまで減らしております。

一方で、韓国が53.5パーセントまで増えてきている。LGグループさんが48.7パーセントということで、非常に大きなポジションを占める状況となっております。

東北村田製作所さんに関しては、民生の製品群が安定的な数字となっており、「今年はもう少し増やそう」という計画をしておりましたが、お客さま側のいろいろな事情がございまして、少し計画に比べると、落としていくことになろうかというところでございます。

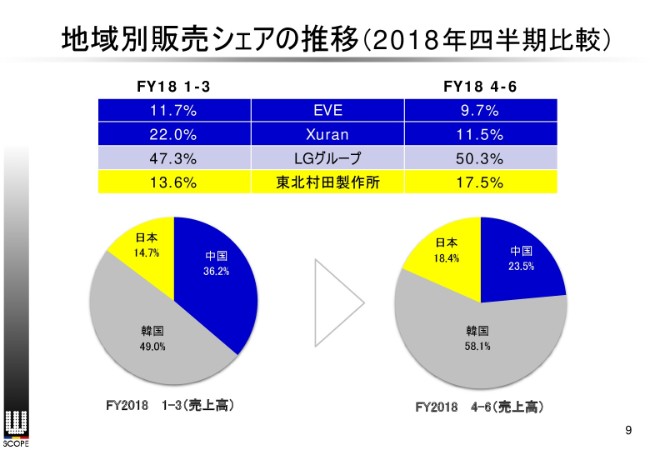

地域別販売シェアの推移(2018年四半期比較)

主なお客さまの販売シェアの推移を、少しまとめてみております。

中国のEVEさまは、ほぼ通期でこんなイメージで、10パーセント前後のところで推移していこうかと。あるいは、構成比としてはもう少し減る可能性がございます。

(同じく中国の)Xuranさまは、例えば昨年(2017年)通年で32.7パーセントの売上構成比を持っておりましたが、当第2四半期までで11.5パーセントと、ここが一番減らしているところでございます。

一方でLGグループさんは、韓国全体で第1四半期(1~3月)が49パーセントだったのが、第2四半期(4~6月)で58.1パーセントまできた中で、LGグループさんが47.3パーセントから50.3パーセントに増えております。

下期の話もちょうど(後ほど)いたしますが、おおむねの構成比としましては、中国・韓国・日本で同じような推移となろうかということでございます。

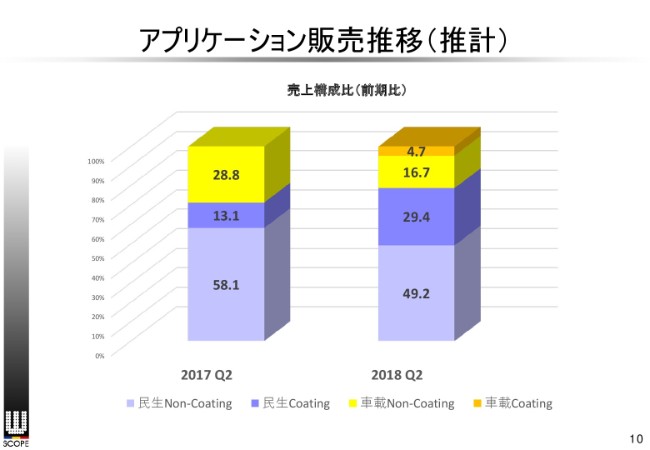

アプリケーション販売推移(推計)

アプリケーション別に関しましては、中国の自動車のところ(車載Non-Coating)を減らしておりますが、一方で民生Coating製品のところの売上を増やしております。

濃い青の29.4パーセントのところが民生Coatingですが、おおむねLGグループさん・東北村田製作所さんの2社で、構成比の9割近くを占めております。

以上が、この第2四半期までの状況のご説明でございます。

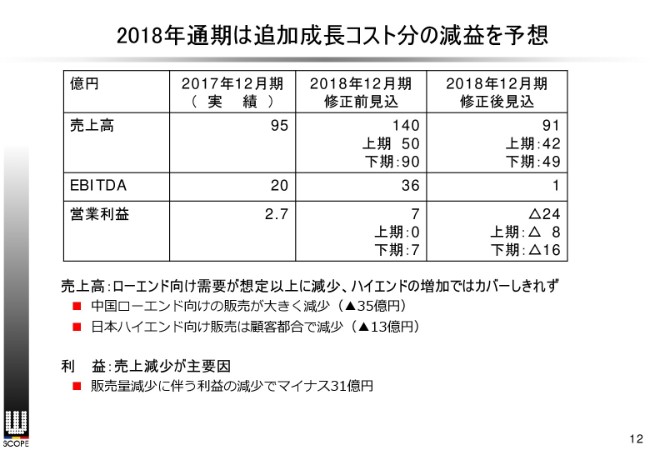

2018年通期は追加成長コスト分の減益を予想

続きまして、この(2018年12月期)通期見込みのご説明をさせていただきます。

期初で、今年(2018年は)140億円の売上見込みをつくっておりました。一方で(実績としては、見込みに対して)上期で約8億円の売上減、50億円に対して42億円。

(修正前の売上見込みの)下期の90億円に対して、現状の(修正後の)見通しが49億円となっておりまして、通期の売上見通しが91億円と、前年(2017年12月期実績)を若干下回る状況になっております。

これに伴いまして、営業利益におきましても、期初では下期に7億円程度の利益を見込んでおりましたが、41億円の売上高減少に伴いまして、営業利益もプラス7億円からマイナス24億円ということで、31億円下げる見通しとなっております。

実際、売上高のところは先ほどからお話しさせていただいておりますけれども、中国市場のところで大きく下げていくと。実は、第1四半期までのところで、「中国市場は下期以降回復」という見通しを持っていたんですが、ここにきて「今年通年は、少し回復が遅れそうだ」という見通しに変わってきております。

私どものお客さまは、もちろんそういうこと(の影響)で電池生産そのものが下がっていきそうだということなんですが、中国市場の全体感としましても、一部のレポートですでに出ております。

とくに、原材料のところの値動きで出ているんですけれども、今年の5月ぐらいまでコバルト・リチウム等の材料でずっと高値基調が続いておりましたが、この5月~8月にかけて、そういった材料が2割~4割、スポット価格が下がってきているということで、非常に需要が下がってきているようです。

先ほども申し上げましたけれども、中国の電池の市況がかなり悪くなってきていることを、我々は情報としてつかんでおりますので、そこにあえて今、債権管理の面からも踏み込んでいくことを、少し差し控えるという状況でございます。

おおむね、今年に関しましては非常に残念なところではございますけれども、中国の売上減のところの歯止めが、なかなかかかりません。

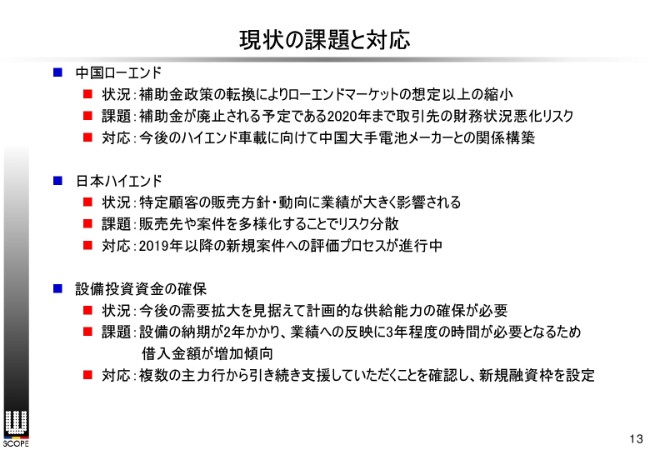

現状の課題と対応

次のページでご説明させていただいておりますが、中国に関しては、助成金頼りの業界部分が縮小してきているという傾向が、明らかに見えております。

ただし、当然CATLさん等、ハイエンドをやられている非常に世界的にも大きな規模をもたれる電池メーカーさんも増えてきておりますので、そういったお客さま群との交渉協議は、継続していくこととしております。

日本のお客さまに関しましては、東北村田製作所さんで、民生系のところは継続して商いを増やしていくということと、自動車案件にもしっかり入っていくということで、営業を継続している状況でございます。

それから、ここには書いておりませんけれども、先ほども申しましたとおり、韓国のところで、我々は今後非常に大きくシェアを伸ばしていくことになります。そのあたりは、中期計画のところで、少しご説明させていただければと思います。

それから、そのあたりの韓国のお客さまを中心に、欧米市場向けの自動車案件といったところに備えるために、設備投資に関しては引き続き旺盛な意欲を持って取り組んでいくという方針にしております。

私どもの財務諸表等をご覧いただく中で、「資金的に大丈夫なのか?」というご心配もいただくわけですけれども、ここ1~2年のところは、私どもの主力のお取引先銀行各行さまからのご支援をいただく旨でお話を進めさせていただいておりますので、そういったところでの資金調達を継続させていただく計画となっております。

こういったところが、今年(2018年)通期の見直しの状況となっております。

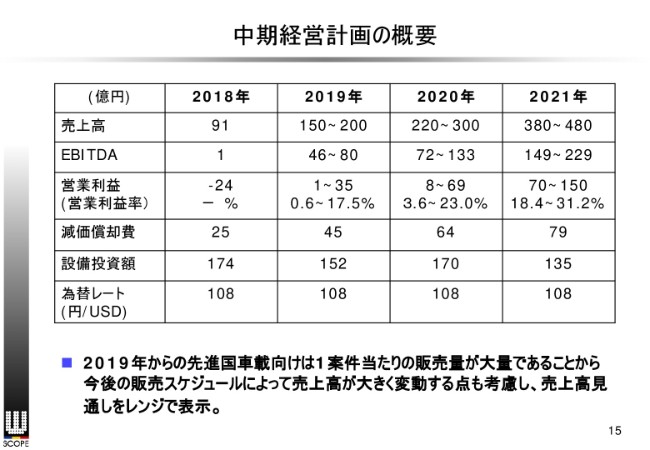

中期経営計画の概要

続きまして……すみません、いろいろな話題をかなり速くしゃべっておりまして、申し訳ないんですけれども。中期経営計画のところに進ませていただきたいと思います。

ここまでご説明させていただきましたとおり、今年(2018年)の売上高が91億円なんですが、冒頭に申し上げましたとおり、私どもとしましては、中国の市場低迷が少し早くきたということで、昨年(2017年)みなさまにご説明させていただいておりました中期計画が、全体的に1年遅れになってしまったと分析しております。

今回から、とくに売上高・営業利益ともに、レンジをつけての開示をさせていただいております。これも実は、私どもが今取り組んでいる来年(2019年)以降は、自動車案件が確実に増えてきておりまして、一つひとつが非常に大きな額の案件になっております。

ともすると、そういった案件の数ヶ月の期ずれによって、私どもの売上高への影響も大きくなりますので、順調に今お客さまとお話をしているとおりにスタートして売上高が積まれていけば、このレンジの中の大きな数字が実現できるだろうと(考えています)。

そういった案件が、開始時期が四半期遅れる、あるいは半期遅れるといったリスクを考えると、ミニマムのほうの数字になっていこうかと(いうことです)。

ある意味堅いところで、2019年(の売上高は)150億円。それに自動車案件がきっちり乗ってくると、200億円。あるいは、プラスアルファの売上高を見込んでいる状況でございます。これは、今年の91億円から比べると、非常に大きな数字となってくるわけですけれども。

冒頭にも申しましたとおり、一昨年(2016年)以来、こういったお客さまの需要に備えての先行投資をして、ラインの稼働を始め、サンプルコストを使い……ということで、会社を挙げて、案件の立ち上げに取り組んでまいりました。それが、来年から少しずつ具体的な数字・売上高につながっていく計画となっています。その中で今年は、営業利益がマイナス24億円という中でも、174億円の設備投資を実行しています。

来年以降もそれ相当の額を継続して、私どもの生産能力を増やしていく。これはすべて、ここまでEV関連の各社さまとの商談の中で、ダブル・スコープに対するそれぞれのお客さまからの期待に応えるべく、準備している投資計画でございます。

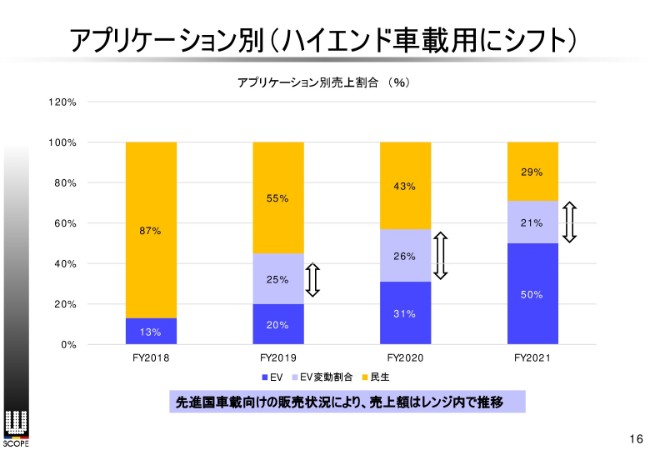

アプリケーション別(ハイエンド車載用にシフト)

その中で、アプリケーション別で言いますと、今年2018年では中国のEV関連のところが減りますので、従来よりもここが下がって13パーセント、民生が87パーセントという構成比になります。

ご説明しているところのEV案件、さらにはEVの変動割合も加えていますけれども、ここまでを足し込むと、2021年には7割以上の売上高が、自動車関連の売上になってこようという計画になっています。

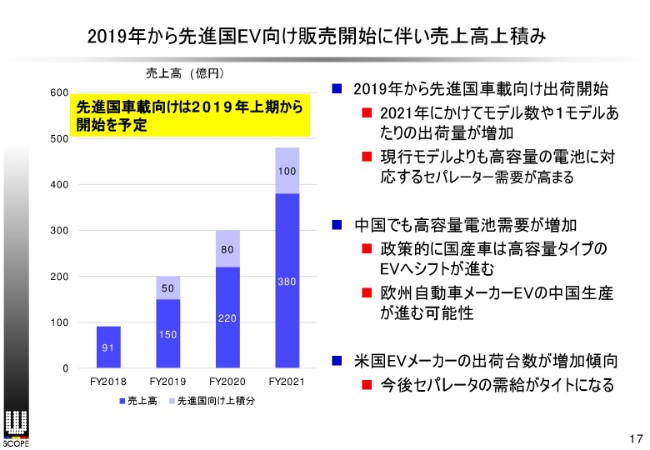

2019年から先進国EV向け販売開始に伴い売上高上積み

売上高の(先進国の)EVの部分がどう伸びるかについて、こういったグラフも作ってご説明させていただいています。

現状で言いますと、ここの文章の最後にも書いていますけれども、アメリカのEVメーカーさんの出荷台数が増加傾向・回復傾向となっていますので、ハイエンドのセパレータは、今年(2018年)末から来年(2019年)にかけて、かなりタイトになってくる傾向が見られると判断しています。

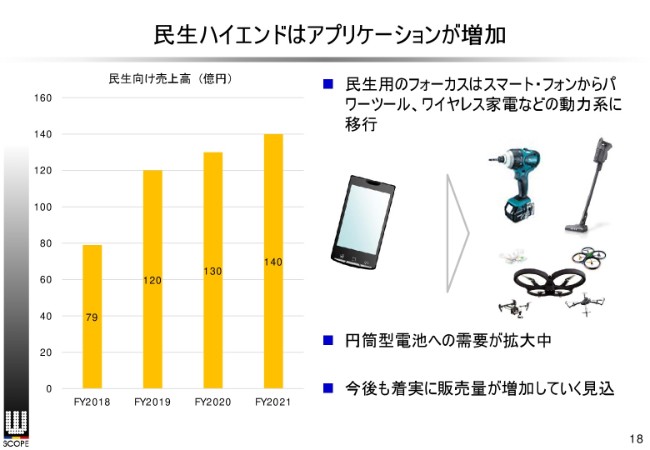

民生ハイエンドはアプリケーションが増加

民生ハイエンドに関しましては、先ほどご説明しましたとおり、今年(2018年)もコーティング製品の売上構成比が増えていますけれども、この傾向が継続していこうか、安定した成長は見られるのではなかろうかと(考えております)。

一部、スマートフォンのマーケットで少し成長が止まっていますけれども、一方でパワーツール等の円筒型電池の需要は非常に伸びていまして、電池メーカーさん各社さんが、そこに製造設備の投資をされている状況でございます。

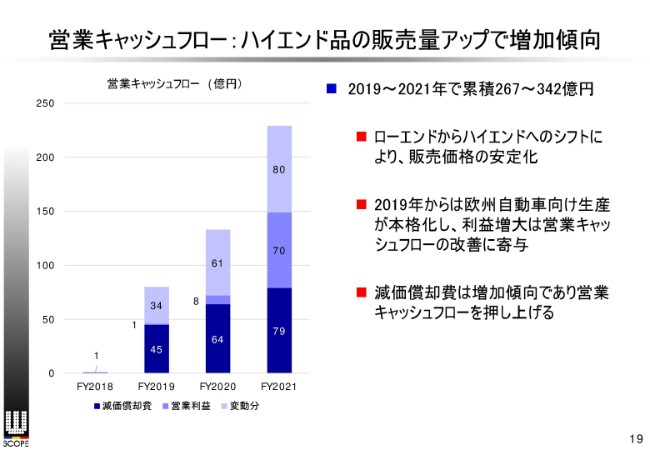

営業キャッシュフロー:ハイエンド品の販売量アップで増加傾向

このような売上計画の中から、先ほどもちょっと申しました(ように)私どもの投資資金のご心配をいただくことも多いものですから、キャッシュフローの状況がどのようになっていくかという説明を加えさせていただいています。

おおむね、減価償却と営業利益のところを足し込んでいくと、こういった数字が出てくると(いうことです)。それから、ブルーの薄い部分。これは、先ほどからご説明させていただいていますとおり、売上変動部分から生まれるところのキャッシュフローです。

ということで、2021年くらいになってくると、かなり自己資金の中での設備投資ができるようになってこようかという状況でございます。

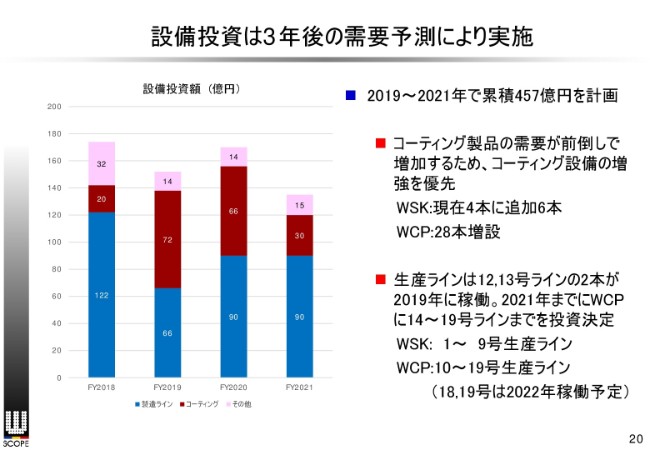

設備投資は3年後の需要予測により実施

以前からご説明させていただいていることなんですけれども、「設備投資は3年後の需要予測により実施」と書いています。

セパレータの製造設備メーカーさんの納期が非常に長くなっていまして、約2年強かかる状況ですので、据え付けから製品が完全に出てくるまで、量産開始まで3年近くかかる。そういう状況は継続しています。

私どもとしましては、今年(2018年)の投資判断としては、2020年以降のお客さまの需要に対する設備投資を、決定していかなければならない。そういう状況が、しばらく続くということでございます。

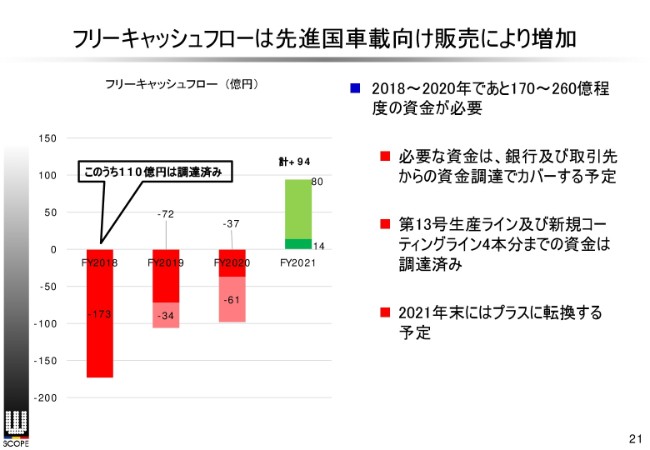

フリーキャッシュフローは先進国車載向け販売により増加

もう一度、キャッシュフローのお話をさせていただきます。

今年(2018年)の設備投資資金のところで173億円。これに関しては、すでに110億円は調達済み。さらに残りのかなりの部分は、もうデット枠の設定が済んでいますので、ここの調達は済んでいます。2019年・2020年のところは、もう少し資金の調達をしていかなければいけない。ところが2021年になってくると、かなり自己資金ができてきますという資料でございます。

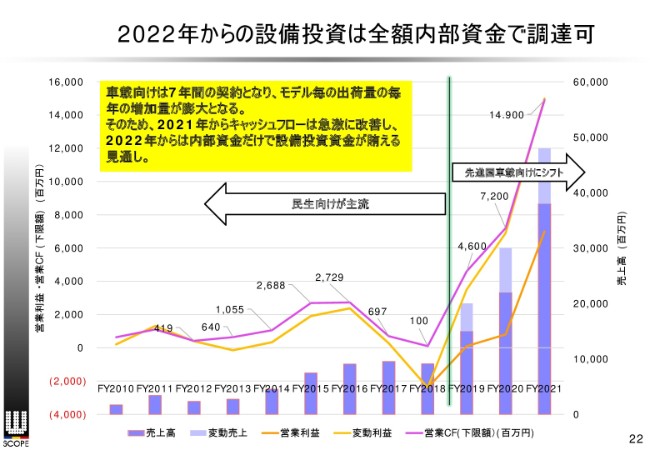

2022年からの設備投資は全額内部資金で調達可

以上、つらつらとお話しさせていただきましたけれども、この資料が私どもの歴史となっています。

以前にも一度、こういった資料の説明をさせていただいたことがございましたが、2011年前後はA123(システムズ)さんをはじめとして、いくつかのお客さまに量産出荷がどんどんできるようになって、成長しました。それで設備投資をして、規模が増えたところで少し利益が下がったり、売上が……これはA123さんの事情があって、下がったりした時期がございました。

その後、民生系のところで旧ソニーさんですとかLGさんに入り、再び売上を伸ばし、営業利益を伸ばし、増設した設備の稼働率を上げてまいりました。今はまた、従来は民生業界で取り組んできたことが、ここにきて急速に、自動車業界へのチャレンジをしています。一昨年(2016年)から自動車業界向けに対応すべく、設備投資をどんどん進めている中で、ちょうど昨年(2017年)から今年(2018年)にかけて、非常に売上高も下げていますので。

投資した負担が大きくなり、利益を下げる結果となっていますが、来年(2019年)以降、いよいよ自動車案件が始まってくるぞというところで、今後2019年以降のところは、売上高あるいは営業利益率、フリーキャッシュフローの伸び。こういったところの見込みを立てている次第でございます。

そういう意味では、2021年以降、キャッシュフローは急激に改善し、2022年からは内部資金で設備投資ができますよということも、ここに書かせていただいています。そういうところを目論んでいます。

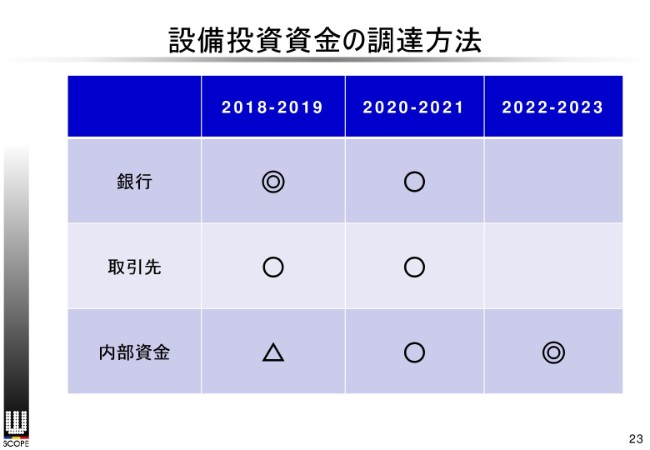

設備投資資金の調達方法

当面の資金調達に関して、次のページで説明させていただいていますが、今年~来年(2018年~2019年)のタームでは、銀行さんのご支援をいただくことになろうかと。

来年くらいになってくると、銀行さんのご支援。あるいは、今ここで「取引先」と書いているのは、電池メーカーさんです。先ほどちょっと申しました、ハイエンドのセパレータのタイト感は、電池メーカーさんが、非常にリスクとして評価されていまして。私どもからの安定供給を、どうやって約束を取るかということで、設備投資資金を一緒に出そうかという協議も、させていただいているところでございます。

それから、内部資金。これに関しては先ほどご説明したとおり、足元では厳しいんですが、2020年・2021年・2022年と少しずつ、自己資金からの投資ができる環境になってこようかという状況でございます。

今後の重要な成長戦略として

最後に、「今後の重要な成長戦略として」ということで、3つの項目を挙げています。

取引先さまとのパートナーシップ強化ということでございますけれども、単にお客さまというだけではなく、製造設備メーカーさんも含まれる、あるいはいろいろな材料メーカーさんも含まれる、取引先さまとのパートナーシップということでございます。

製品開発においてはもちろん、いろいろな素材メーカーさまから、いろいろな提案を受けています。さらには、お客さまの側からのご要望・提案等も取り入れての製品開発を続けてまいります。

とくに昨今では、自動車用ハイエンドのところで、電池設計が非常に複雑で難しくなっていますので、お客さまの側から直接いろいろなご要望をいただきながら、共同開発をしていく例が増えています。

生産設備に関しても、ここのところずっとご案内をしていますけれども、私どもは設備の大型化での生産性向上を、会社の利益の源泉にしていこうという方針でございますので、設備メーカーさんとの協力関係は、今後もますます深くなっていこうかということでございます。

それから投資資金では、先ほど申しましたとおり、当面は銀行さんのお世話になります。しかしながら、お客さま側からも、供給安定化のためにというご提案を受ける、あるいは議論をしていく。そういった状況でございます。

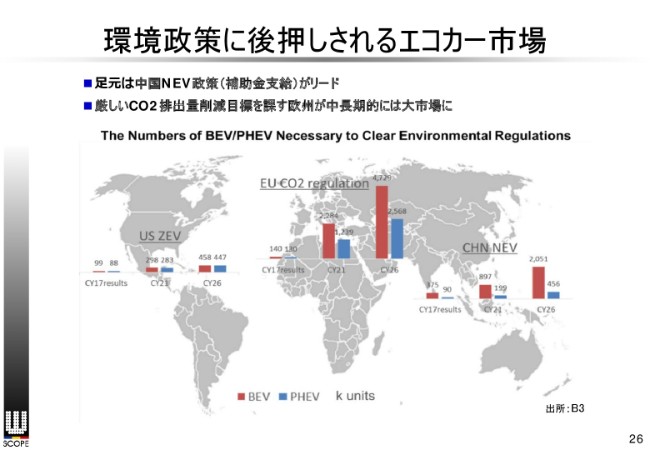

環境政策に後押しされるエコカー市場

ここから先のページに関しましては、いろいろな業界の資料です。

「こういう話題がございました」というところを、自動車メーカーさん・電池業界の状況等、定性的な情報を記載しています。(ご説明は申し上げませんが)ご参考になればというところでございます。

非常に駆け足で申し訳ございません。以上、上期の決算状況、通期の見直し、中期経営計画のアップデートということで、ご説明をさせていただきました。

新着ログ

「電気機器」のログ