SCSK、1Qの過去最高収益を更新 各業界のIT投資需要の増加等により増収増益

Ⅰ.第1四半期連結業績サマリー

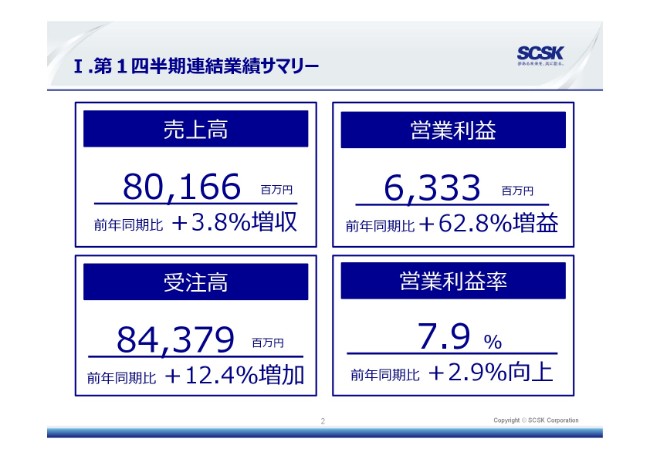

福永哲弥氏:それでは、2ページの第1四半期連結業績サマリーをご覧いただければと思います。まずは当期の総括的な説明になりますが、当期業績は、売上高では前年同期比3.8パーセントの増収、営業利益では同62.8パーセントの増益となり、第1四半期としては弊社過去最高の収益を更新することとなっています。

これは、過去にご報告申し上げていますとおり、弊社事業動向は、昨年度第4四半期には好調に転じていたわけですが、昨年度第4四半期以降の堅調な事業環境・事業動向がそのまま今年度に入っても継続していることが、その主因でございます。

すなわち、製造業顧客のIT投資需要は近年増加基調にあります。AI・IoTといった新技術利用も含み、競争力強化のための戦略的投資需要に加えまして、省力化・省人化、さらには一部レガシーシステムのオープン化目的等の各種業務オペレーションシステムの更新投資需要が顕在化してきており、受注高におきましても増加基調でした。

また、流通業向けITサービス事業は、デジタルマーケティング関連の投資需要を中心に変わらず堅調であり、さらには金融業向け事業におきましても、当期の新規案件が一部立ち上がりを見せ、これらが当該事業の結果に表れているということだと考えています。

以上の堅調な事業動向要因に加えまして、前年同期における証券業顧客向けシステム開発案件における先行費用の計上といった特殊な減益要因が今期は一切なかったこと、さらには、当期は不採算案件がほぼ発生しなかったこともあり、大幅な増益となりました。

なお、米中貿易摩擦をはじめとした、世界の政治経済における不透明要因もあり、製造業向けのITサービス事業の今後が現時点で見通せているわけではありません。

期初からご説明していますとおり、今年度の弊社金融業向け事業も、大型案件を含みます相応の数の新規案件の立ち上がりを前提とするものです。これらの想定案件の立ち上がり状況は、現時点ではまだ確定的なことは見えず、以前より申し上げていますとおり、第2四半期以降に個々の受注確度を判断していくことになるものと想定しています。

したがいまして、まだまだ今後の業績動向を見通す状況には至っていないものと考えており、現時点では4月27日公表の上半期ならびに通期の業績予想は変更していません。しかしながら、ただ今ご説明いたしましたとおり、今年度のスタートとしてはよいスタートを切れたことは事実です。また、12.4パーセント増となった受注高の積み上がり具合も含めて、当第1四半期は好調な業績であったと考えています。

以上、第1四半期業績についての総括的なコメントとなります。

Ⅱ.要約連結PL

3ページの要約連結PLです。売上高・営業利益につきましては、ただ今ご説明したとおりです。また、経常利益・四半期純利益につきましては、ご説明申し上げた営業利益増を反映した数値になっており、説明を要する特殊要素は特段ございません。

なお、ご参考までですが、販売管理費につきましては、連結PLとしては前年同期比で横ばいとなっています。しかし昨年度のクオカード事業の売却が影響しており、実質は約4.5億円、3パーセントほどの伸びとなっています。

また、今年度の法人税の支払いについて一言コメントさせていただきます。財務会計上は標準税率計算となっていますが、キャッシュフロー上はタックスセービングが継続している状況である旨、ご理解いただきたいと思います。

Ⅲ.売上高前期比較(売上区分別)

ここからはPL業績の詳細について、通例の資料に沿って説明させていただきます。まず、売上区分別の売上高ですが、4ページをご覧いただきたいと思います。

システム開発につきましては、一部金融機関向け案件において、昨年度の大型案件の反動減の影響が残るものの、冒頭申し上げましたとおり、製造業および流通業顧客向けシステム開発事業が堅調に推移いたしました。

とくに、自動車や電気といった製造業顧客からの戦略的なIT投資需要、ならびに顧客収益の堅調さを背景にした業務システムの更新需要が増加傾向にありました。また、オムニチャネル化・デジタルマーケティング領域での流通業向けや、一部通信業顧客向け等のシステム開発需要は、昨年に引き続き堅調に推移をしています。結果としまして、前年同期比で8.8パーセントの増収となりました。

保守運用・サービスにおいては、昨年度における一部大型BPO案件の契約縮小の影響が残るものの、前年同期比で2.4パーセント増となっています。昨年度と同様、流通業顧客向けにおいて、オムニチャネル化に向けたEC・CRM強化関連の各種サービス需要は総じて堅調であり、ユーザーコミュニケーションの高度化を含めて世の中が進化する中、各種サービス提供型ビジネス・クラウドサービスの売上を含みます保守運用・サービス売上高は、堅調に推移しています。

システム販売につきましては、一部通信業顧客向けの各種ネットワークIT機器販売案件は大きく減少いたしましたが、自動車・電気といった製造業向け各種ITプロダクト販売関連の売上が堅調であり、前年同期比で3.1パーセント増となりました。

なお、プリペイドカードにつきましては、2017年12月1日付で株式会社クオカードの全株式を譲渡したことに伴い、今期業績への反映はございません。当該クオカードを除く売上高の増加率は、全社で約5パーセントになっています。

Ⅳ.受注高・受注残高前期比較(売上区分別)

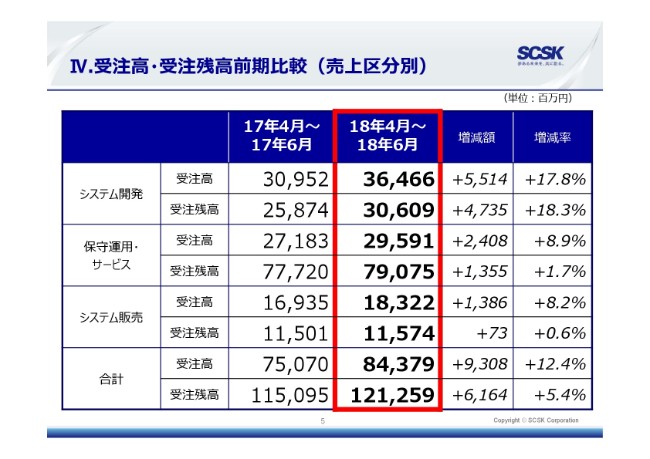

続いて、売上区分別の受注動向について見ていただきたいと思います。5ページをご覧ください。すべての売上区分におきまして、受注高ならびに受注残高は前年同期比で増加をしています。

まず、システム開発につきましては、大手金融業顧客向け反動減の影響が残るものの、製造業・流通業・通信業向けの受注が順調に増加し、受注高・受注残高ともに前年同期比で2桁増となる17.8パーセント増、ならびに18.3パーセント増となっています。

とくに製造業顧客におきましては、戦略的IT投資需要が全般的に堅調であったことに加えまして、ERP・生産管理・CRM等の業務オペレーションにかかるシステム投資需要が堅調に推移いたしました。

保守運用・サービスにつきましては、従来型のBPOサービスにおける一部製造業顧客向け大型案件の規模縮小による影響が大きいものの、オムニチャネル化に向けたEC・CRM領域でのアウトソーシング案件が増加していること、また、サービス提供型ビジネスの拡大等を背景にいたしまして、受注高・受注残高ともに前年同期比増となっています。

システム販売につきましては、一部通信業顧客向けの各種ネットワークプロダクト販売関連の受注が減少いたしましたが、IoTの進展といった流れの中、セキュリティ対応需要等も含めまして、各種ITプロダクトの需要が拡大しており、受注高・受注残高ともに前年同期比で増加しています。

Ⅴ.売上高前期比較(業種別)

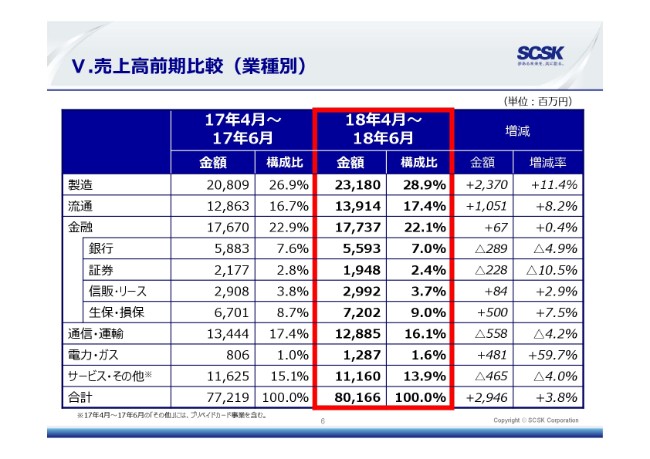

次に、6ページの業種別売上高につきまして、主なものになりますが、業種別動向を説明させていただきます。

まず製造業向けですが、従来型の車載組込ソフトウェア開発を含みます自動車メーカーのシステム開発需要は、昨年度に引き続き堅調でした。また、電気・電子部品メーカー等のシステム開発需要も堅調だったことから、昨年度来申し上げています大型BPOサービス案件の規模縮小の影響をカバーし、前年同期比で11.4パーセントの増加となっています。

流通業向けにつきましては、先ほどから申し上げていますとおり、オムニチャネル化に向けたEC・CRM領域での開発案件やアウトソーシング案件等の増加により、前年同期比8.2パーセント増となっています。

金融業向けにつきましては、昨年度までの銀行業顧客向け大型案件の反動減の影響が大きいものの、保険業顧客向けに、今年度の案件が一部立ち上がりつつあることや、既存案件の規模拡大等もございまして、全体では前年同期比0.4パーセント増となりました。

通信・運輸業向けにつきましては、システム開発や保守運用・サービスは堅調に増加しているものの、一部通信業顧客向け各種ネットワークプロダクト販売が減少したこと等により、前年同期比4.2パーセント減となりました。

電力・ガス業向けにつきましては、システム開発需要が堅調であり、前年同期比で59.7パーセント増となっています。

Ⅵ.セグメント別業績

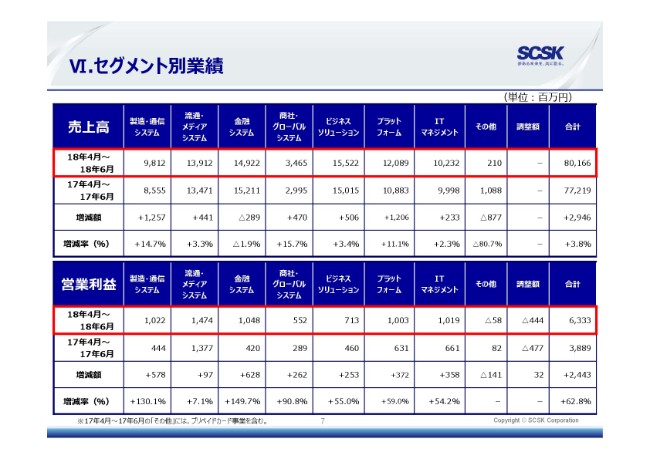

以上、ご説明申し上げました業績につきまして、当社の組織区分・事業部門ごとに見たものが、7ページの表になります。当社は、2020年3月期を最終年度とする中期経営計画の達成に向けて、サービス提供型ビジネスへのシフトを加速します。一方、デジタルトランスフォーメーションが進行する中、高度化する顧客の戦略的ITニーズに即応することを目的に、今期、組織改革を実施しています。

本セグメント情報は、新組織ベースの開示となっていますことをご了承いただきたいと思います。なお、昨年度の数値につきましては、変更後の組織に合わせて適宜組み換えを行っています。

各セグメントの業績ですが、すでにご説明していますとおり、製造業・流通業顧客向け需要を中心に、当社の各事業部門の業績は順調であり、全7セグメント中、大型案件の反動減の影響が大きい金融セグメントを除いたすべてのセグメントで増収増益となっています。

まず製造・通信セグメントにつきましては、自動車業向け案件は引き続き堅調です。また電気・電子部品や機械向け案件も堅調であること、加えて本セグメントに含まれます電力・ガス事業者向け案件も増加傾向にあることから、増収増益となっております。

流通・メディアセグメントにおきましては、コンシューマービジネスを手がける各業種向け案件が全般的に増加。また業種別売上では、通信業に区分しております一部メディア事業者向けシステム開発事業が好調であり、増収増益となりました。

金融セグメントにおきましては、銀行業向け大型案件の反動減の影響により減収となっております。しかし、前期における証券業顧客向け特定開発案件の先行費用計上、さらには不採算案件といった減益要因が発生しなかったこと等により、増益となりました。

商社・グローバルセグメントは、住友商事向け案件や、海外連結子会社の業績も堅調であること等により、増収増益となっております。ビジネスソリューションにつきましては、ERP関連の各種システムに関わる事業が堅調であることや、サービス提供型ビジネス、さらには各種アウトソーシングサービス案件が堅調であることから、増収増益となりました。

プラットフォームソリューションにつきましては、製造業向けITプロダクト販売が増加したこと等により、増収増益となりました。最後にITマネジメントですが、各種クラウド型ITサービスへの需要が堅調であり、増収増益となっております。以上セグメント別業績についてご説明申し上げました。

ここまで、売上高を中心に、第1四半期業績について説明させていただきました。

Ⅶ.営業利益分析

次に8ページをご覧ください。営業利益の増減要因を示したグラフとなっております。当期の営業増益の主たる要因は、冒頭にお話ししましたとおり、堅調な事業動向に基づく増収、および生産性向上を含む収益性向上によるものがあります。ここでは昨年度第1四半期の特殊要因も含めて、営業増益にかかる個別要因につき、今一度口頭にてご説明いたします。

まずは、増益につながる個別要因ですが、最初に不採算案件の赤字額についてご説明いたします。今年度の通期の不採算案件の赤字想定額は、例年のとおり10億円であり、各四半期で2億5,000万円程度の赤字発生を予想しております。しかし、当期の不採算案件の赤字の計上額は1,000万円未満のレベルでございました。前年同期は約4億円の赤字をこの第1四半期に計上しておりましたので、前年同期比で約4億円の赤字額が減少し、営業利益の改善要因となっております。

次に、昨年同期における特殊な減益要因ですが、先行費用計上を行った証券業向け特定開発案件の会計処理といった特殊な要因は、当然ながら当期にはございませんでした。以上2つの要因を合計いたしますと、当期において十数億円の増益要因となっております。

一方、本年4月、昨年度期末決算発表時にご説明いたしました賞与計算期間等の変更による、昨年度第4四半期からの費用支出の期ズレの影響、今年度予算上想定いたします車載システム事業の投資関連の費用増、さらには前年同期の連結業績には計上されておりましたクオカード事業が当期には存在しないこと等で、6億円程度の減益要因もございました。

以上、営業利益にかかる個別の前年同期比増減要因をネットいたしますと、営業利益増益額24億円のうち、6億円強の増益はこれらの要因によるものと考えております。従いまして、営業増益額24億円のうち、差し引き18億円程度の営業増益が、増収並びに個別要因を除いた事業全般の生産性向上ほか、収益性向上の結果とご理解いただけたかと思います。

その内訳としましては、うち8億円が増収によるもので、10億円が個別要因を除く収益性向上によるものと考えております。

営業利益率につきましては、只今申し上げた生産性の向上、並びに個別の増減益要因の影響等を含む収益性の向上等により、昨年度の5パーセントに対し、今年度は7.9パーセントと、2.9ポイント向上しております。今後も引き続き、生産性・収益性の向上を追求してまいりたいと考えております。

以上、営業利益の増減について補足の説明をさせていただきました。ここまでが、連結PL業績についての説明でした。

Ⅷ.要約連結BS

次に9ページをご覧いただきたいと思います。連結BSについてです。連結BSは、第1四半期において特殊な変動要素はとくにございませんでした。堅調な営業キャッシュフローを背景にいたしまして、現預金・預け金は前年度期末比で増加しており、また自己資本比率は前年度期末からさらに1.4ポイント改善し、63.7パーセントとなっております。

今後も収益・営業キャッシュフローの拡大をもとに、基本戦略に沿った各種事業投資を積極的に行い、バランスシート・財務基盤の強化、株主資本のさらなる充実を着実に進めます。また株主のみなさまへの配当を中心とした利益還元に資金を配分してまいりたいと考えております。以上、連結業績についてご説明しました。

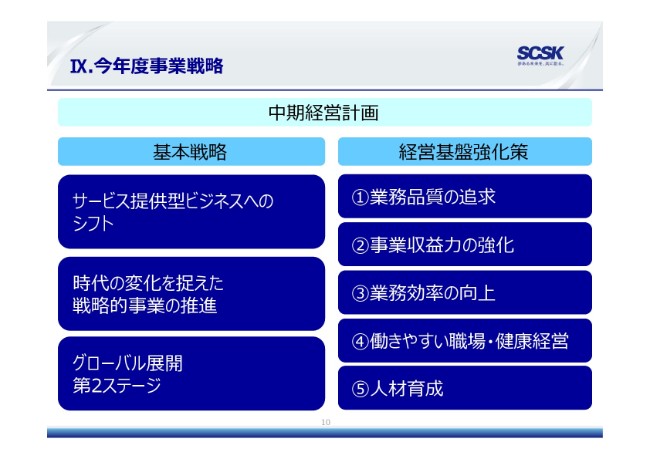

Ⅸ.今年度事業戦略

本日の私の説明の最後に、今年度の事業戦略の遂行状況につきまして、口頭にてコメントさせていただきたいと思います。まず基本戦略、サービス提供型ビジネスへのシフトにおける取り組みについてですが、既にさまざまなサービス提供型ビジネスを創出してまいりました。新ビジネスの創出活動・開発活動を継続しながら、各サービスで提供型ビジネスを単独で横展開するだけではなく、顧客ニーズをしっかりとお聞きした上で、そのニーズに合わせてサービス提供型ビジネスを含む、社内外のソリューションを組み合わせ、最適なITサービスを提供することを追求しております。

多くの企業がデジタルトランスフォーメーションへの対応策として、テクノロジー分野への投資を検討する中、製造業においてはIoT・AIの流れ、流通業においてはオムニチャネル化に向けた事業展開、金融業においてはFinTech・AIの導入機運等、当社のターゲット業界ごとの新しい事業ニーズを的確に捉えながら、顧客の事業ニーズに合わせて新技術を応用すべく、多種のサービス提供型ビジネスの展開に取り組んでいるところであります。

ここで少し、最近の展開の具体例を2例ほどご紹介申し上げたいと思います。まずIoTの領域においてですが、現在、村田製作所さまとスマートファクトリーオートメーション領域にて、協業に取り組んでおります。同領域向けのソリューションビジネス推進の一環といたしまして、村田製作所さまが社内で10年以上利用実績がある設備稼働の見える化ソフトウェアを、他の製造業のみなさまにもご活用いただけるよう、生産性向上ソリューション「m-FLIP」として商品化いたしました。

これは村田製作所さまが、IoT関連の新たなITサービスを立ち上げる際に当社にお声がけいただき、共同でITサービス事業化の検討を開始。両社の協業により商品化・事業化に至った事例であります。

またAI領域におきましては、さかのぼること1980年台の第2次AIブームから、弊社で独自に培ったノウハウを活かしまして、AIのベースモデルを複数準備し、お客さまの持つデータやノウハウを追加学習することで、お客さま独自のAIモデルを構築することが可能なAIモデル構築キット「SCSKニューラルネットワークツールキット」……略称はSNNですが、これを自社開発いたしました。

昨今、当社は深層学習技術の目まぐるしい進化に伴い、お客さまにおける業務課題のどの部分にAIが適応できるのか、効果を検証するために準備すべきことは何なのかといった、お客さまからのAI活用にかかるご要望・ご質問を多くお受けしております。

例えば、POCレベルでの検証を行うにせよ、AIモデルのアルゴリズムの構築や、大量の学習データの整備に多くの時間を要しております。さらには顧客目線で、AI業務システムの実装までにかかるワークロードを見た時に、相当程度の負荷・時間がかかる状況にあり、これらワークロードの軽減・短縮等がAI活用の課題といえます。これまで当社が手がけてきたAI技術の実証実験や、商用可に向けた検討支援の経験をもとにしまして、これらの課題を解決すべく、お客さま専用のAIモデルを迅速に構築するためのツールキットを開発した次第であります。

現在、保険業顧客向けの自動車事故解析や、製造業顧客における生産管理の最適化といった領域におきまして、このSNNの適応を進めております。

以上、サービス提供型ビジネスの構築展開例を2例ほどご紹介しました。将来に向けてより高い成長性と収益性を確保すべく、今年度も相応の事業投資関連費用を投下し、新しいサービス提供型ビジネスを創出しつつ、ITインフラ関連のクラウドサービスほか、既にテイクオフした事業の収益力向上も加速し、期初に申し上げましたとおり、今年度はサービス提供型ビジネスについて10パーセント以上の売上成長を目指してまいります。

なお、みなさんのご関心の高い戦略的事業、車載システム事業の状況についてです。昨年度通期の決算説明会の際にお話しさせていただいたとおり、事業の収益化は当初計画より遅れることにはなるものの、事業開発投資は今後も、当初計画に沿って遂行し、当該事業における先端技術開発社としての先行ポジションを確保してまいります。

また、収益化は当初計画よりは遅れるとはいうものの、先行投資にかかる収益回収を可能な限り早期に追求する各種事業施策を遂行してまいります。第1四半期においては、車載システム事業関連は投資並びに収益状況において、ほぼ予算計画どおりという状況でございました。以上、今年度の事業戦略の遂行状況について、簡単にコメントさせていただきました。

ITサービス産業におけるリーディングカンパニーを目指して、現在の中期経営計画の4年目となる今年度、弊社は成長性・収益性のより高い事業構図への転換をしっかりと進めます。それとともに、健康経営、働きやすい、そして働きがいのある職場づくりからガバナンス体制の強化まで、経営基盤・収益基盤の一層の強化に今後も注力してまいります。投資家のみなさまの変わらぬご支援・ご鞭撻を何卒よろしくお願い申し上げます。

本日は、当カンファレンスコールへのご参加、誠にありがとうございました。重ねて御礼申し上げます。

新着ログ

「情報・通信業」のログ