富士ソフト、上期はSI事業が好調で売上増 原価率の改善で営業・経常益も増加

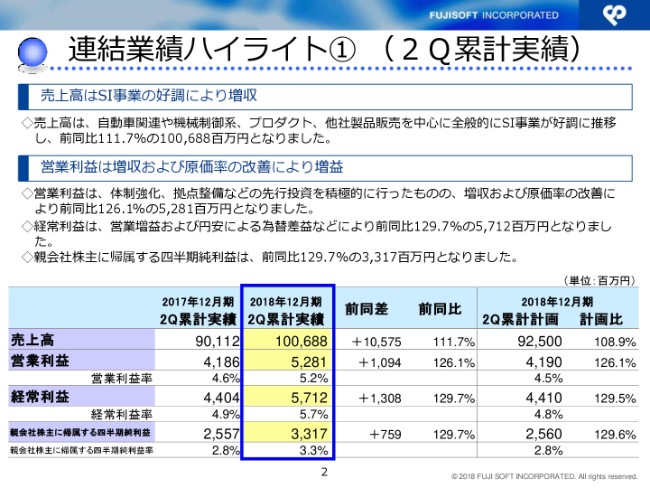

連結業績ハイライト① (2Q累計実績)

坂下智保氏:連結業績ハイライトです。下を見てもらえればわかりますが、売上高で1,006億8,800万円、営業利益52億8,100万円、経常利益57億1,200万円、四半期純利益が33億1,700万円ということになります。

売上高はSI事業が好調で、自動車関連、機械制御系は以前からですが、この分野が非常に好調です。その他の分野も全般的に好調で、売上高が前年比111.7パーセント。みなさまに開示している数字を超えております。

営業利益も原価率の改善で増収となっております。売上総利益がかなり上がっているわけですが……以前から実施しておりますが、かなりの先行投資をしているということもあって、販管費も増えているにもかかわらず、営業利益はそれを差し引いても、生産性の改善等もあり、前年比で126.1パーセントという数字になっております。経常利益は為替の部分等があり、前年比で129.7パーセントとなっており、四半期純利益も129.7パーセントの成長となりました。

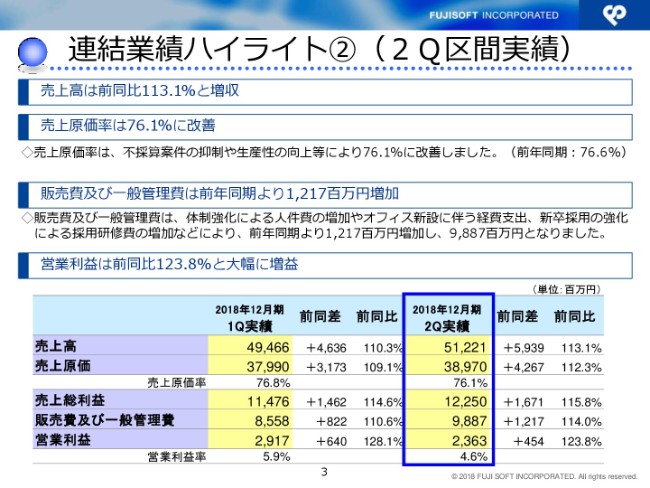

連結業績ハイライト②(2Q区間実績)

第2四半期だけ取り上げたシートです。2Qだけでも512億2,100万円という売上で、原価率がかなり改善できており、売上総利益が増えた中で、営業利益も前年に比べるとかなり増えてきたということになります。

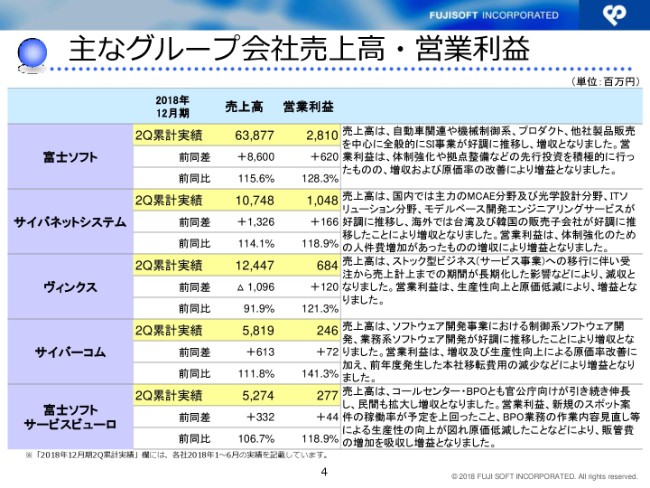

主なグループ会社売上高・営業利益

グループ各社の状況ですが、やはり全体の中で一番大きい本体が、売上で前同差+86億円、前同比115.6パーセント、営業利益で128.3パーセントとなっています。全体の説明の中心になります自動車関連や機械制御系や、他社製品販売等々、全般的に好調ということで、増収増益です。

グループの上場企業ですが、サイバネットシステムも売上、利益ともに前年に比べてかなりいい(状態です)。MCAE分野および工学設計分野、ITソリューション分野等々、中核の部分がかなり伸長して、好調な業績となっております。

ヴィンクスは減収増益です。現在、いろんなビジネスモデルの変革も行っている中で、売上面では少しマイナスになっておりますけれども、なんとか増益になってきているということです。

サイバーコムはソフトウェア開発事業が中心の会社でございます。これも全般的に好調ということで、売上高は前年比+10パーセント超え、利益ではかなりの増益となっております。

富士ソフトサービスビューロは、コールセンターとBPO、官公庁向けが引き続き伸びております。民間も拡大しており、全般的に(状況が)よかったということで、増収増益です。上場企業各社もかなり好調を維持しているということです。

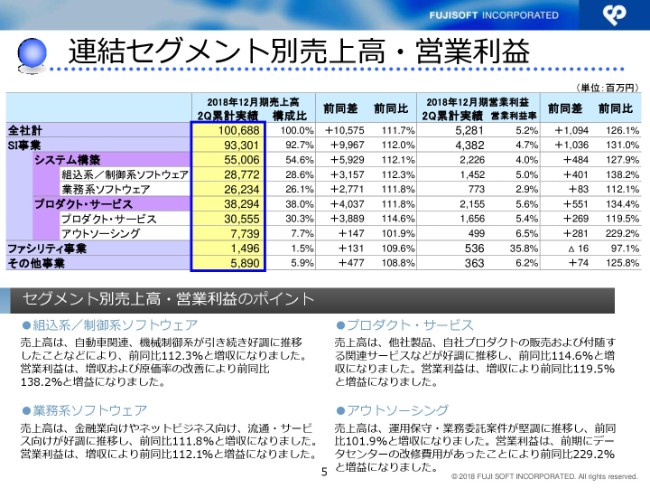

連結セグメント別売上高・営業利益

セグメント別の売上高と営業利益です。これも全般的に好調で、主力のSI事業で(売上高が前同比)112パーセント、システム構築、プロダクト・サービスもそれぞれ(前同比で)112.1パーセント、111.8パーセントです。そして、ファシリティの売上高は若干少なく、109.6パーセントとなっています。

この(スライドの)下に書いてあるように、組込系/制御系ソフトウェアについては先ほどの話の繰り返しになると(いうことで割愛します)。業務系ソフトウェアについては、金融やネット系が好調で増収になっています。プロダクト・サービスも、他社、自社(製品)を含めて、それにまつわる関連サービス等も好調ということで伸びております。

アウトソーシングだけは、伸びとしては少し低いですが、利益の改善については、昨年度にお金を使っている分、(今年度は)逆に使わなかったため、(あるべき数値に)戻ってきたと見ていただければ(と思います)。ここは堅調なかたちとはいうものの、あまり伸びていないというのも実態でございます。このあたりを、今後のビジネスとしてもう少し強化していこうと思っております。

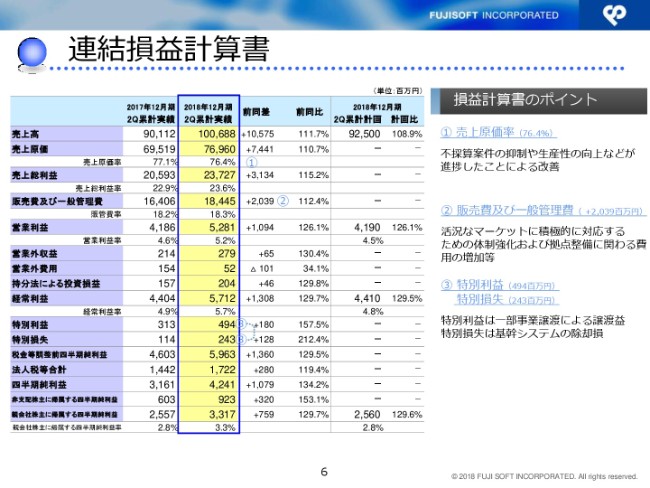

連結損益計算書

連結損益計算書です。細かい部分でいうと、不採算案件や生産性の向上について……昨年の4月~6月の決算発表の中でもお話ししましたが、マーケット(の状況)がいいということもあって、4月~6月期に人の増員を予定より多くしました。

その部分のアイドリングなどもあって、昨年度は原価率が悪かったのですが、今年度の4月~6月期は新入社員もたくさん入れました。そのあたりがうまく稼働して、こうした原価率の改善等にも繋がったということです。不採算案件は、ずっと抑制していこうとかなり力を入れている分野です。

また販管費が増えております。それは吸収しているのですが、まだ我々としては研究開発投資も続けていきたいと思っており、人的投資も続けたいと考えています。もう少し使ってもよかったのかなという印象です。特別損益については、グループ子会社のほうで少し利益、除却損が出ているというところです。

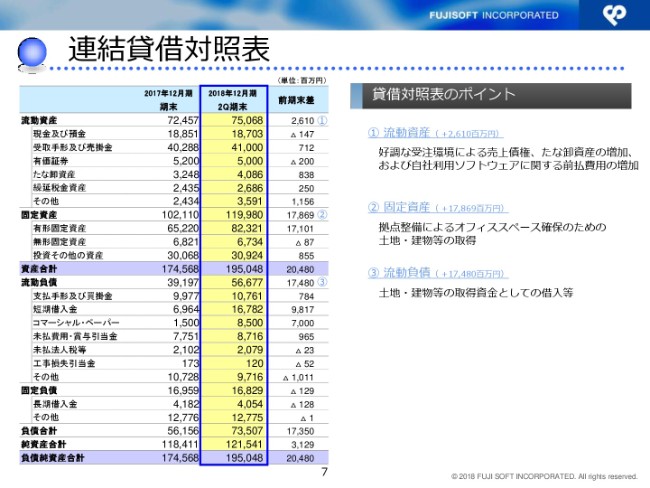

連結貸借対照表

連結貸借対照表は、あまり際立ったことがないのですが、固定資産についてお話しします。我々はシステムを開発する企業ですので、人が働く部分でソフトウェア、システムをつくっています。そういう意味では拠点というのは工場みたいなものなので、工場をつくる、ビルや拠点をつくる、そうした設備投資をやっていかないといけません。そのためにオフィススペースの確保を、この4~6月の間にやらせていただきました。

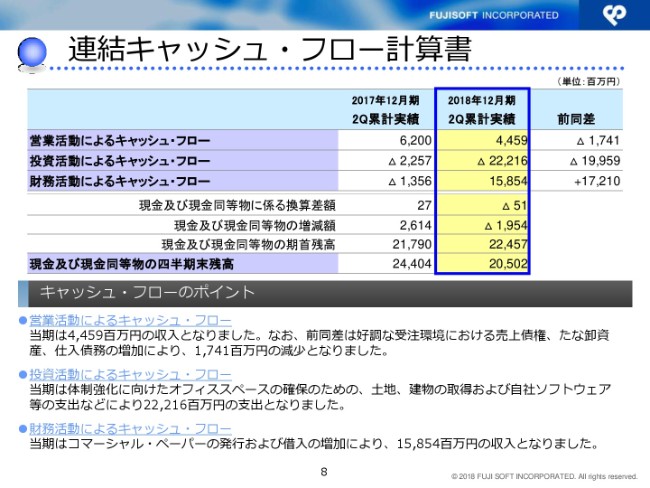

連結キャッシュ・フロー計算書

キャッシュ・フローですが、営業活動はビジネスが増えてくると売掛債権などいろいろなものが増えてくるということもあって、少しマイナスです。投資活動は先ほど言った不動産の取得等でかなりお金を使わせてもらっています。一方で、財務活動でお金を調達して使っているということでございます。

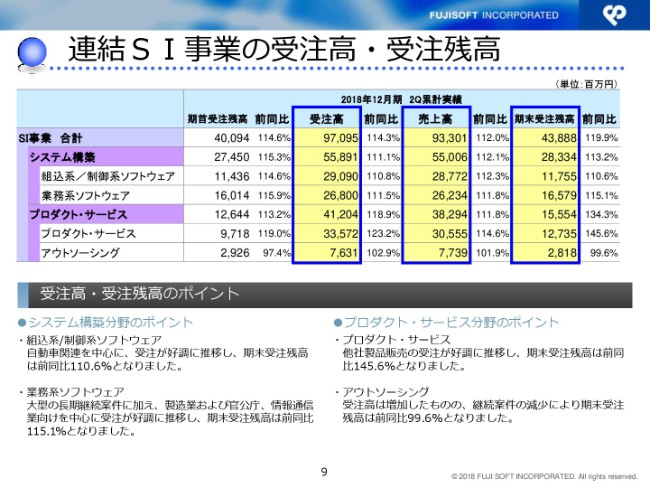

連結SI事業の受注高・受注残高

連結SI事業の受注高と受注残高です。受注高は見ていただいたとおり、売上高と連動するようなかたちで、ほぼ110パーセントから120パーセントという数字になっております。受注残高は、ここにいろいろ書いてありますが、昨年末の受注残高も好調だったところに受注があったということで、この売上高との連動でかなり積み上がっている部分と、少し売上高に転化した部分があると見ています。

全体としては119.9パーセントですので、十分な受注残高を持って下期に向かっているという状況になっております。

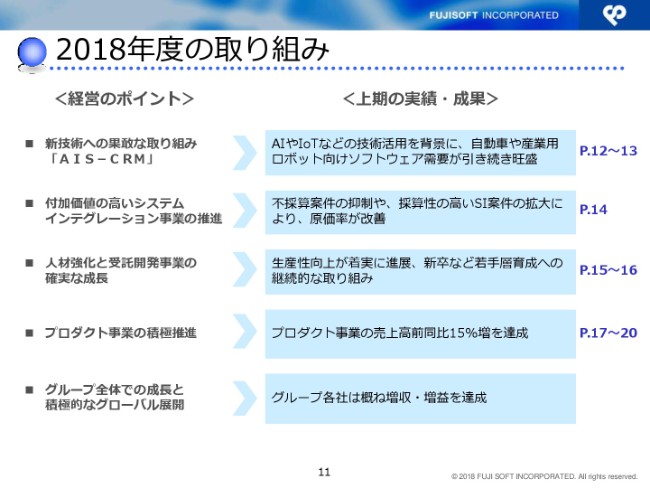

2018年度の取り組み

数字面はさっくりいきましたが、中身について、上期の業況ということで少し説明させていただきます。我々の今年の経営でのポイントをいくつか挙げています。新しい技術であったり付加価値を上げていこうということであったり、やはり人材面での強化、プロダクト事業、あとはグループとグローバルです。これはいつも重視しているテーマですが、そのへんについて少し触れさせていただきます。

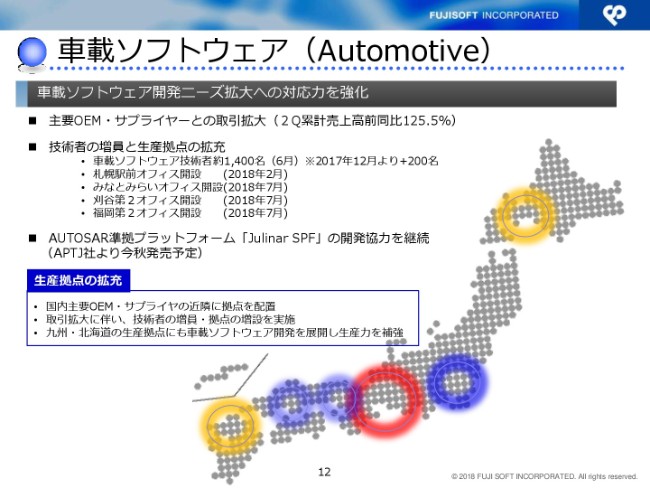

車載ソフトウェア(Automotive)

「AIS-CRM」といっている中の1つ、車載ソフトウェアですが、これは技術者が1,400人程度で、昨年から200人ほど増えたのですが、やはりこれだけ増えてくると、名古屋が中心ではあるものの、東京でも開発をやっていますし、それだけではエンジニアがもう集まらないということもあって、我々が持っている地方拠点などを有効活用しようということで、九州や北海道の人材も使わせてもらっています。その中で、オフィスの拡張がどうしても必要になってくるということで、立て続けに北海道、神奈川県、名古屋、九州というかたちで、拠点を拡大しているということです。

あとはAPTJ社と一緒にやらせてもらっている「AUTOSAR」ですが、APTJ社より、今秋に「AUTOSAR」のプラットフォームが発売される予定となっておりますので、これに対応して我々のビジネス展開を今後もさらに強化していきたいと思っております。

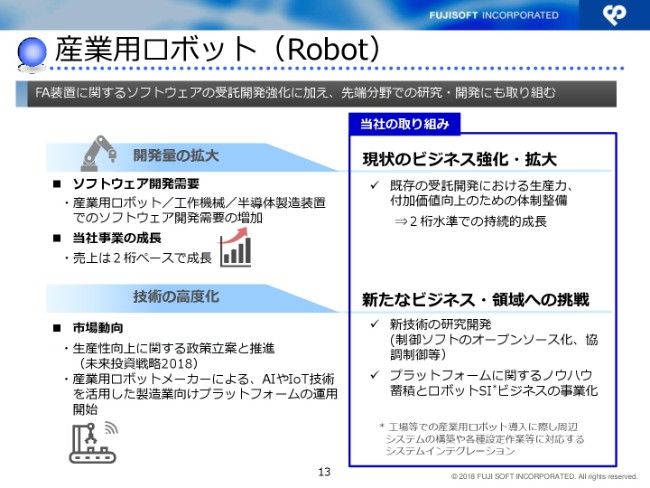

産業用ロボット(Robot)

産業用ロボットはあまり今まで出していなかったのですが、産業用ロボットも我々のソフトウェア開発という意味では非常に増強している部分ですので、これはトピックスとして取り上げさせていただいています。

ロボット分野は工作機器を含め、こういうふうにセグメントでくくっております。マーケットが好調で、ここに書いてあるように「未来投資戦略2018」と政府がつくっているものの後押しもあって、ものすごくソフトウェアの投資も活発になってきています。

ここもや非常に特殊な技術が必要になってくる部分もあるため、自動車と同じように、人員強化や研究開発を行いながら、2桁ペースで成長しております。まず、現状のビジネスの強化・拡大ということとともに、まだビジネスとしてはこれからですが、本当のアーム型のロボット、SIを利用して、いろんな製造ラインに入れていこうということで、ロボットSIと言われていますが、こういう分野へもチャレンジしています。数字はまだこれからです。ここからビジネスを拡大していこうということで、着手させてもらっています。

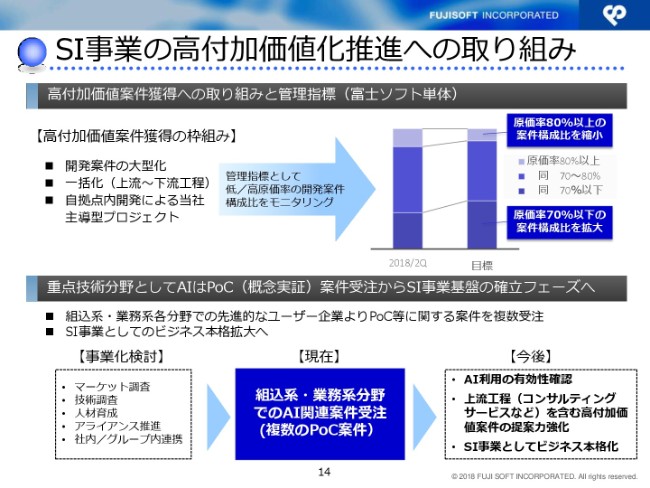

SI事業の高付加価値化推進への取り組み

あと、先ほど原価率の話もしたのですが、高付加価値案件獲得への取り組みと管理指標ということで、当社の場合は、原価率を各プロジェクト、テーマ、お客様ということで、かなり細かく管理しています。

ここでは、当社の社内での決定のため、大きくは出していませんが、だいたいこういう70パーセント以下の案件は、採算の良い案件ということですよね。それで、70パーセント台が普通とすると、80パーセント以上はあまり採算が良くないと、こう見た場合に、この原価率が高い案件をできるだけ少なくして、非常に利益率の高いものを増やしていくということで、いろんな策を打ちながら……生産性を上げることもありますし、いろんな人的な対応というのも含めて、かなり強力に進めているということです。こういう活動は、先ほどの原価率改善にも結びついてきていると思っております。

あと、AIです。これは、数字上はまだみなさんに発表するほどのレベルではないのですが、社内ではものすごく力を入れてやっています。PoC(概念実証)と言われるフェーズ……我々の場合は、本当に作れるかどうかというフェーズなのですが、そのPoCという(フェーズの)案件が非常に増えています。これは昨年から増えています。組込も業務も含めて、AIを導入したいと考えています。

後で出てきますが、AIの技術者をかなり育成しておりますので、この概念のところからどう活用していくか、あるいは上流からやっていく、またはそれを我々の技術だけではなく、世の中のベンチャーとも組みながらインテグレーションしていくといったビジネスも始まっています。

ただし、これは先ほど言った、売上のとしてはまだまだなのですが、我々としては、非常に期待値が高い。こういう研究開発をかなりやらせてもらっているということです。

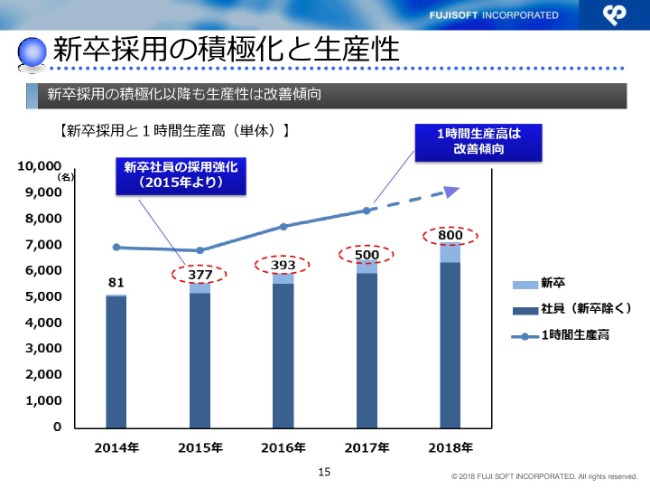

新卒採用の積極化と生産性

次に、人の話です。新卒採用の積極化と生産性ということで、これは単体の数字だけ書かせてもらっていますが、今年の4月には800人の新卒を採用しました。しかし、その800人は4~6月というのはほとんど研修ですので、先ほどの販管費の部分については、この800人がかなり販管費の増につながってるわけです。

一方で、これは社内指標なので独自の計算式ですが、1時間生産高というものを持っています。みなさんの指標でいけば、ほぼ付加価値額……サービス業で言う付加価値額に近い数字で、それを時間で割ったような数字なのですが、これを我々は生産性のベース、社内指標として見ています。

絶対値が書いていないため申し訳ないのですが、人は増えていて、付加価値というのも確実に増えているでしょう。しかも、細かい数字面で見たら、1時間というベースで見ても、付加価値は増えていますので、生産性も上げながら若い人たちを取り込んで、ビジネスの拡大を行っているということがわかる調査だろうと思っております。

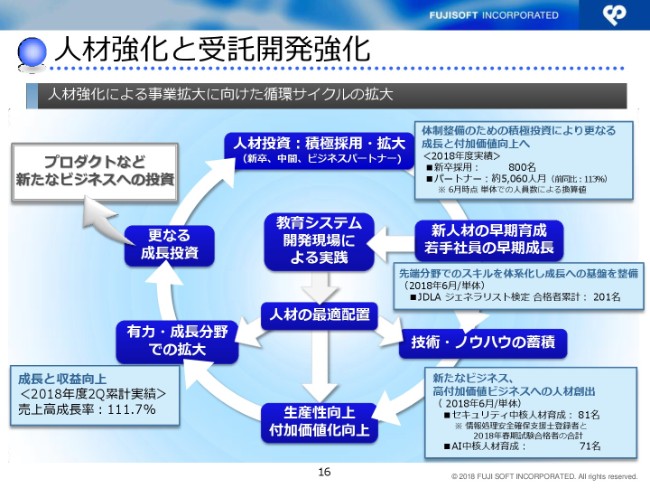

人材強化と受託開発強化

これは、人と受託開発の流れです。前々回くらいから出させてもらっているため、人を採用して、早期育成して、とにかく開発現場と教育システムによってできるだけ早く1人立ちしてもらうということです。最適配置しながら、そうは言っても、こう成長させるのは時間がかかるのですが、生産性向上も行いながら、良い循環を(生み出せればよいと思います)。

今期の4~6月の数字などは、こういった循環がかなり良いかたちで回りだしたと思います。先端分野でのスキル体系化……これは、JDLAのジェネラリスト検定と書いてありますが、東京大学の松尾教授が中心になって作られたJDLAという、日本ディープラーニング協会というところが初めて作ったAIの検定です。全国で2,000人くらいが合格しているのですが、200人は当社の社員です。

それ以外に、セキュリティ中核人材ということで、情報処理安全支援士の登録も80名くらいです。また、この200名からさらに高度な技術者として……我々の社内の認定ですが、かなり中核としてやれる人間も70人くらいはいます。このビジネスはこれからなのですが、かなり期待値を持って進めています。

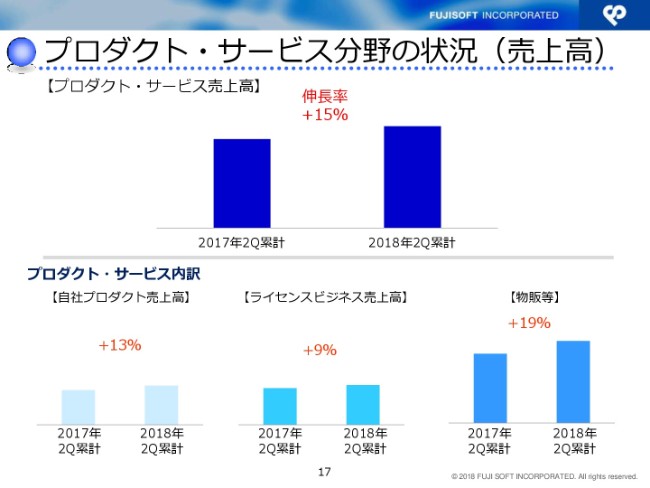

プロダクト・サービス分野の状況(売上高)

プロダクト・サービス分野については、全体では15パーセントの伸長です。自社プロダクト、ライセンス、物販と分けていますが、それぞれこれくらいの割合で、昨年に比べて伸びています。

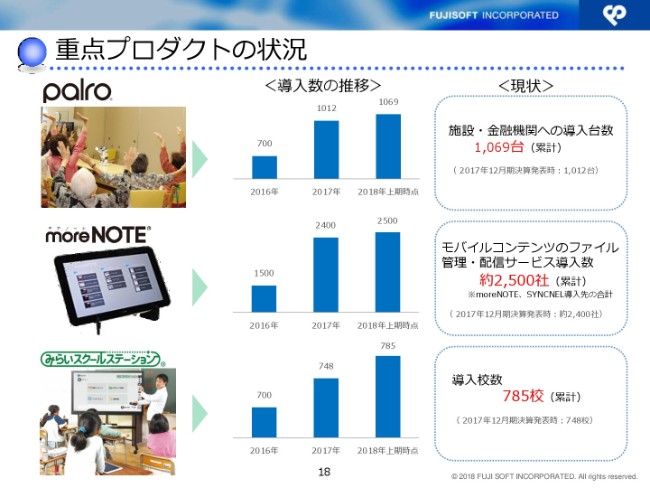

重点プロダクトの状況

これもずっと出させていただいている重点プロダクトです。「palro」「moreNOTE」「みらいスクールステーション」ですが、この上期の数字は、とても細かい数字を書いています。「palro」は、1,000台を超えて、今1,069台。「moreNOTE」は、新規の予定も含めて2,500社。「みらいスクールステーション」は785校となっております。

(グラフの)かたちだけを見たら踊り場みたいになっていますが、いろんな作を考えながら、今期・来期とこういった拡販をさらに強化していきたと考えております。

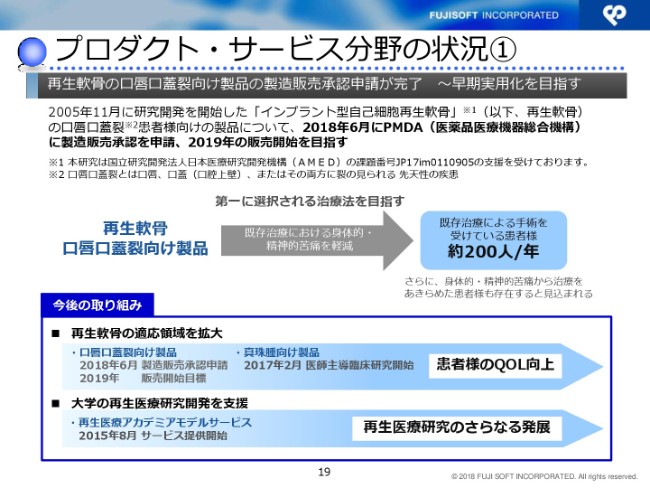

プロダクト・サービス分野の状況①

これはトピックスですが、再生軟骨・口唇口蓋裂向け製品の製造販売承認の申請が完了しました。申請段階のため、まだこれから認可ということになってくるのですが、2018年6月にPMDA(医薬品医療機器総合機構)に製造販売承認を申請、2019年の販売開始を目指すということです。

口唇口蓋裂というのは、先天的な鼻と口の病気ということになりますが、今は良い治療薬・治療法がないということもあって、非常に期待をしています。ちなみに、これを出すときには、我々としては必ず言わないといけないと思っているのですが、この研究は、AMED(国立研究開発法人日本医療研究開発機構)さんの資金提供を受けて、10年がかりでやってきたものです。十数年ですね。

これまでかなり研究開発を行ってきたのですが、2019年には、なんとかビジネス化を進めようということで(取り組んできました)。これは、申請したというニュースを出しましたので、ご説明申し上げた次第です。

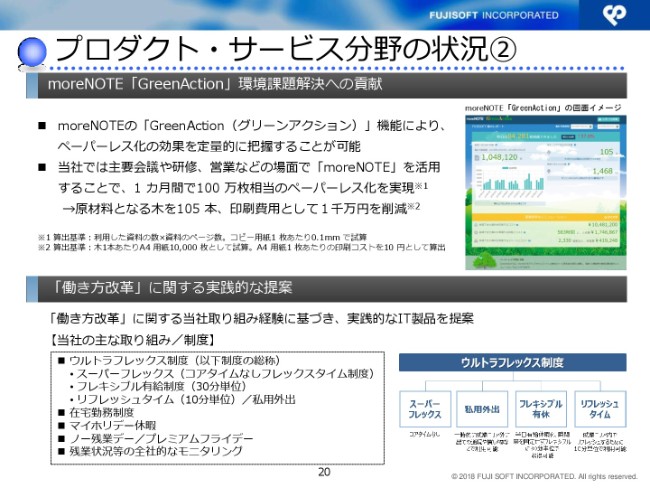

プロダクト・サービス分野の状況②

それ以外のプロダクト・サービスについて、「moreNOTE」も「GreenAction」機能により、環境課題解決への貢献ということで、ペーパーレス化の効果(を把握できます)。これは、当社の中では、現実としてペーパーレス化を進めており、もう販売して6~7年になるのですが、ゆっくりと広がってきた中では、ペーパーレスという流れや、ここの下にあります働き方改革という中では、ものすごく注目度が上がってきているのではないかと思っております。

我々は、働き方改革に関してはかなり実践的な提案と表現していますが、ウルトラフレックス制度を導入しています。これは、フレキシブルに有給を取ったり、リフレッシュタイムという、いくつかの非常に柔軟な労働勤務制度を持っております。もともと持っているスーパーフレックス、フレックスのコアタイムなしという制度、それを合わせてウルトラフレックス制度と呼んでます。

これで、在宅もできますし、通勤途中というわけにはなかなかいかないかもしれないですが、例えば営業マンであれば、カラオケ屋さんで仕事をしたりと、非常に自由な営業スタイルをとっています。これも生産性向上に寄与している一端だと思っています。我々の社内の動きを外部にも展開しながら、世の中の働き方改革・生産性向上にもきちんと対応していきたいと考えております。

上期のトピックスを含めて、全体のご説明をいたしました。以上でございます。ご清聴、ありがとうございました。

新着ログ

「情報・通信業」のログ