平山ホールディングス、通期は売上高・各段階利益で大幅増収増益 全セグメントが堅調

2018年6月期 業績ハイライト

平山善一氏(以下、平山):みなさま、こんにちは。今日は大変暑い中、弊社の2018年6月期の決算説明会にお越しいただき、誠にありがとうございます。

さっそくですが、本日は2018年6月期の決算概要、2019年6月期の業績予想、そして今後の成長戦略について、話をさせていただきます。

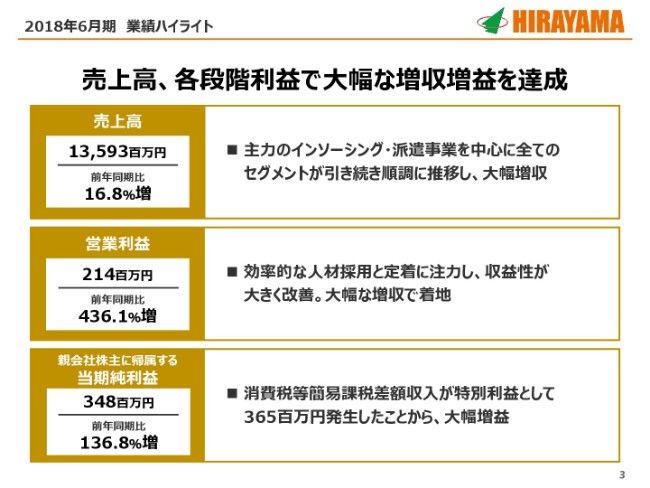

3ページをご覧ください。2018年6月期の決算概要です。

売上高・各段階利益で、大幅な増収増益を達成いたしました。主力のインソーシング・派遣事業を中心に、すべてのセグメントが引き続き順調に推移し、大幅増収となりまして、(売上高は)16.8パーセント増の135億9,300万円となりました。

利益面では、効率的な人材採用と定着に注力し、収益性が大幅に改善し、2億1,400万円の大幅な増益となりました。

また、親会社株主に帰属する当期純利益につきましては、消費税等簡易課税差額収入が特別利益として発生し、3億4,800万円となり、こちらも大幅な増益となりました。

2018年6月期 決算の概要

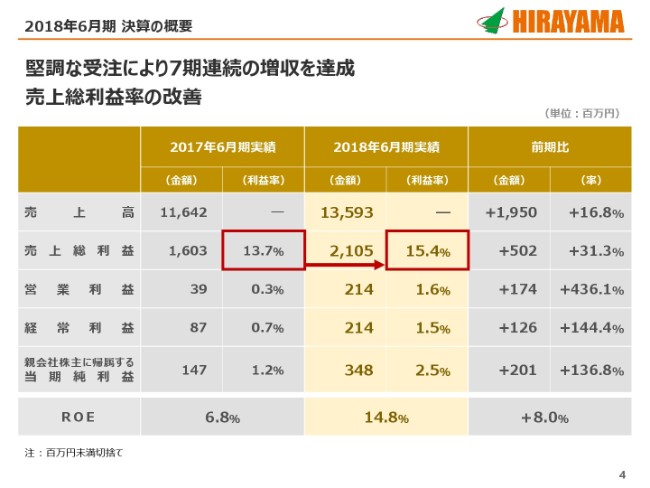

4ページをご覧ください。引き続き、決算概要です。

売上総利益につきましては、前期の13.7パーセントから1.7ポイント改善し、当期は15.4パーセントとなりました。

セグメント別実績:インソーシング・派遣事業

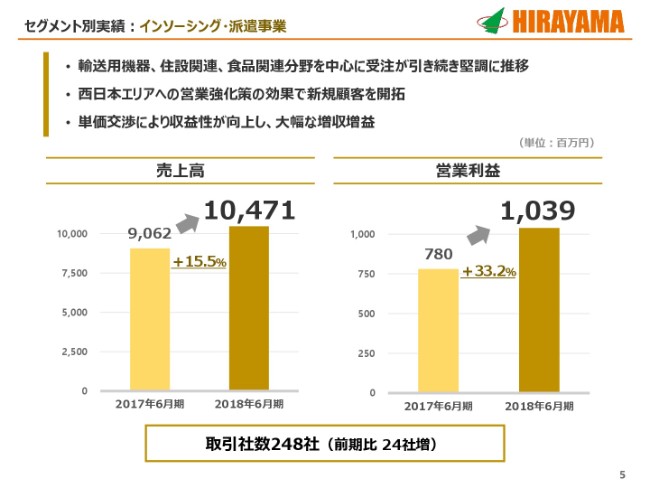

5ページをご覧ください。セグメント別の実績でございます。

インソーシング・派遣事業におきましては、輸送用機器・住設関連・食品関連分野を中心に、受注が引き続き堅調に推移いたしました。

また、西日本エリアへの営業強化によって、売上が西日本エリアで拡大し、新規顧客を開拓いたしました。

また、単価交渉により収益性が向上し、大幅な増収増益となりました。

結果、売上高は15.5パーセント増の104億7,100万円となりました。

また、セグメント利益としては33.2パーセント増の10億3,900万円となっております。

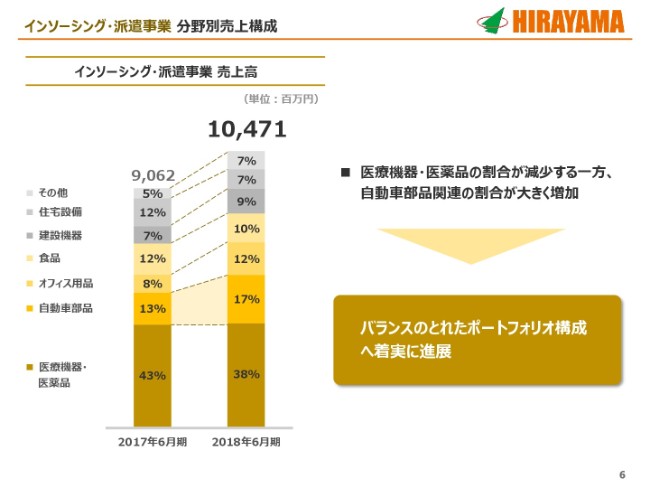

インソーシング・派遣事業 分野別売上構成

6ページをご覧ください。分野別の売上構成でございます。

課題であった、弊社の中心の医療機器・医薬品から、バランスのとれたポートフォリオへどうやって移動していくかということでございますが、ご覧のように医療機器の割合が減少する一方、自動車部品の関連割合が大きく増加しまして、バランスのとれたポートフォリオ構成にへ着実に進展しております。

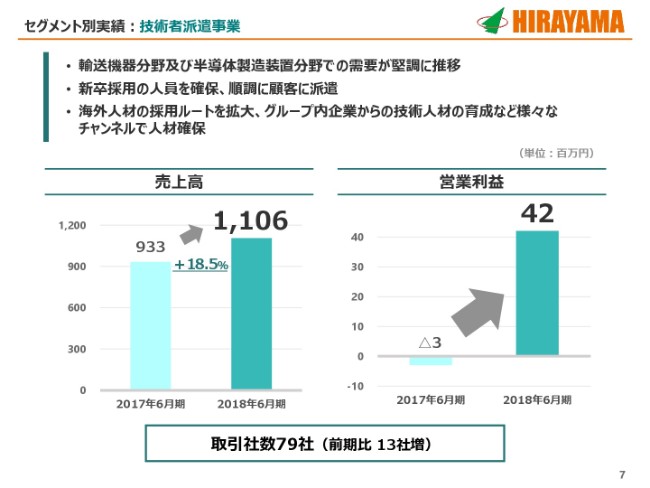

セグメント別実績:技術者派遣事業

7ページをご覧ください。続きまして、技術者派遣事業のセグメント実績でございます。

前期より引き続きまして、技術者派遣の需要が高い中、とくに輸送用機器・半導体装置分野での需要が堅調に推移し、売上については前期比18.5パーセント増の11億600万円となりました。

利益につきましては、前期に実施した人材の先行投資・教育が功を奏しまして、黒字転換になり、4,200万円の収益となっております。

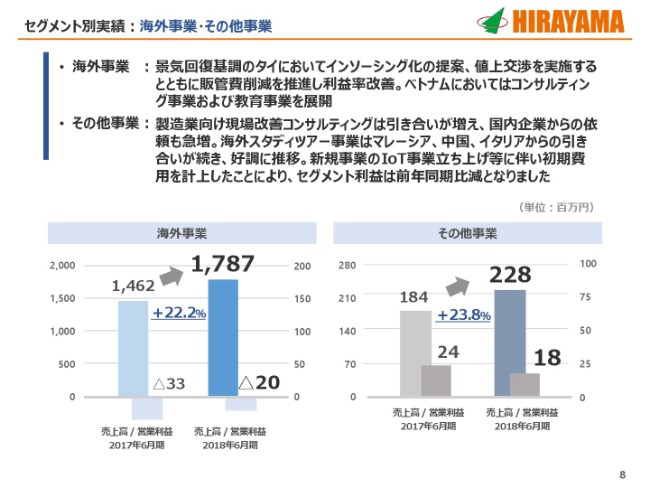

セグメント別実績:海外事業・その他事業

8ページをご覧ください。海外事業・その他の事業でございます。

海外事業につきましては、自動車関係を中心に景気の回復が見られるタイにおいて、インソーシング化の提案、そして派遣の単価交渉を実施するとともに、販管費の削減を推進し、利益率が向上いたしました。

結果、売上高につきましては、22.2パーセント増の17億8,700万円。利益につきましては、前期に比べ改善いたしましたが、利益率の改善がいまひとつ浸透せず、セグメントの損失はマイナス2,000万円となっております。これにつきましては、さらに値上交渉を現在続けております。

その他事業につきましては、製造業向けの(現場改善)コンサルティングの引き合いが、国内・海外企業から急増しております。また、海外のスタディツアーについても、マレーシア・中国・イタリアからの引き合いが続き、好調に推移しております。

その結果、売上高は23.8パーセント増の2億2,800万円となりましたが、現在、前期からこの期に立ち上げました、新規事業のIoT事業の初期投資を計上したことにより、セグメント利益は前年同期比減となっております。

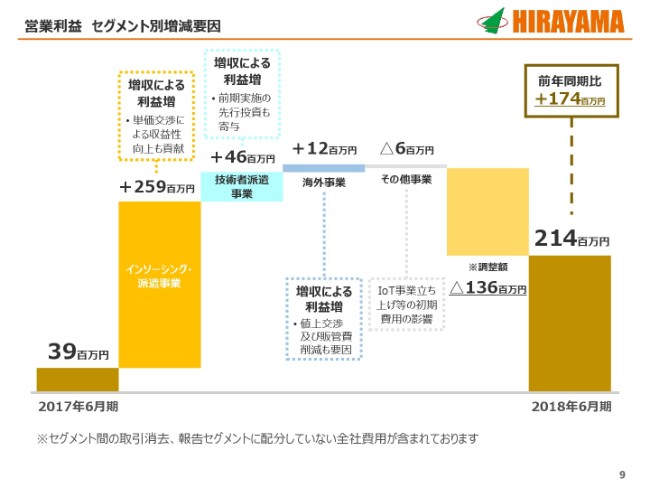

営業利益 セグメント別増減要因

9ページをご覧ください。こちらは、営業利益のセグメント別増減要因でございます。

ご覧のように、ほぼ全セグメントにおいて、増収による利益増を背景に堅調な推移となっておりますが、各顧客企業との単価交渉による収益性の向上、また、前期に実施した先行投資などが貢献材料となっております。

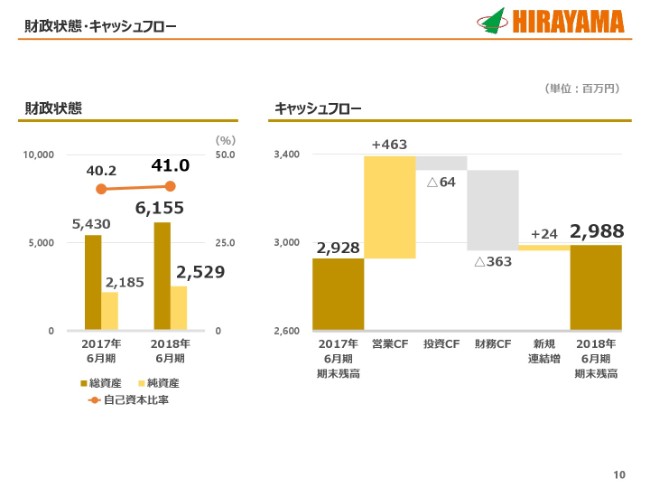

財政状態・キャッシュフロー

10ページをご覧ください。

財政状況につきましては、利益剰余金の増加により、純資産がおよそ3億4,400万円の増加となりました。

キャッシュ・フローについては、営業キャッシュ・フローが増加し、残高は29億8,800万円となっております。

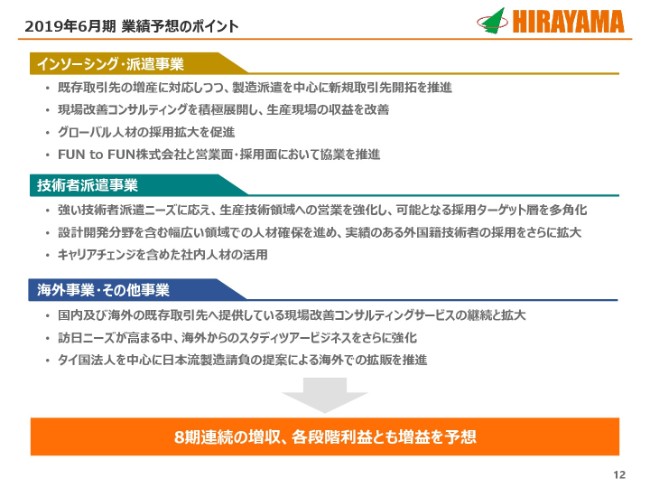

2019年6月期 業績予想のポイント

続きまして、中長期成長戦略も踏まえた、当期の業績予想でございます。

今期の業績予想のポイントでございますが、まず主力のインソーシング・派遣事業につきましては、既存取引先の増産が続いておりますので、それに対応しつつ、製造派遣を中心に新規取引先の開拓を行ってまいります。

また、既存の請負現場先に、弊社の改善コンサルティングを積極的に展開し、生産現場の収益を改善いたします。前期もこれで数ポイント、請負現場の利益率が改善しております。これを、さらに積極展開いたします。

また、人材難に対して、グローバル人材の採用……実績のあるフィリピンであるとかベトナムの実習生の採用拡大、または留学生の採用拡大を行っております。また、今期から我々のグループにインしましたFUNtoFUN株式会社と、営業面・採用面において、協業を推進してまいります。

技術者派遣につきましては、相変わらず強い技術者派遣ニーズに応えてまいりますが、前々期から始めた生産技術領域への営業をさらに強化し、お客さまに採用される採用ターゲット層を多角化・多様化して、幅を広げてまいります。

また、設計開発部門を含む幅広い領域での人材確保を進めますが、実績のあるベトナムの外国籍の技術者の採用を、さらに拡大してまいります。

また、そもそも弊社にいる、現場での実績があり数年働いている社内の人材を、研修センターを使って機電系・ソフト系に教育して、キャリアチェンジを含めた採用を、技術者派遣事業に展開してまいります。

海外事業・その他事業でございますが、まず国内及び海外の取引先で提供している現場改善コンサルティングサービスの継続と拡大。そして、訪日ニーズが高まる中、海外からのスタディツアービジネスをさらに強化。とくに、前期に合弁でつくりました中国の合弁企業を中心に、中国からの受注を拡大してまいります。

また、タイ事業につきましては、さらに製造請負への提案によって、海外での拡販を推進してまいります。

以上の取り組みによりまして、売上高は8期連続の増収、各段階利益とも増益を予想しております。

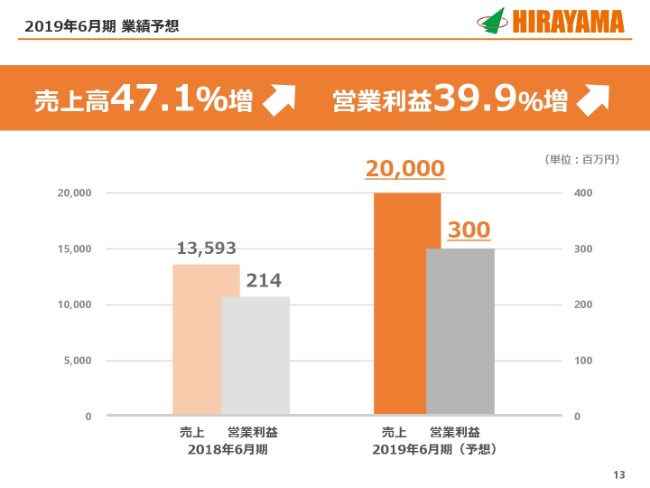

2019年6月期 業績予想

13ページをご覧ください。売上高としましては、前期比47.1パーセント増の200億円。営業利益は前期比39.9パーセント(増)の3億円と、大幅増益を見込んでいます。

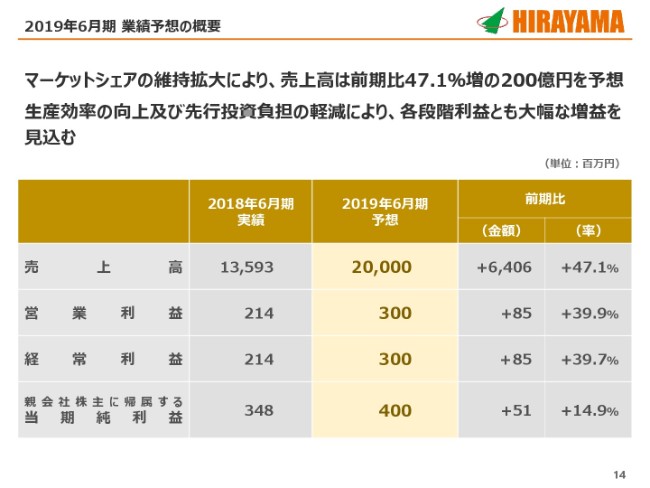

2019年6月期 業績予想の概要

14ページをご覧ください。利益面につきましては、新たに採用した人材の育成と、インソーシング部門で作業習熟が進んでいまして、生産効率の向上が見込めること。海外で採用した技術者の派遣が、順次進むこと。そして、販管費……とくに、全社費用の削減に向けていっそう踏み込んだ対応を行うことにより、前期に比べ、各段階利益とも大幅な増益を予想しています。

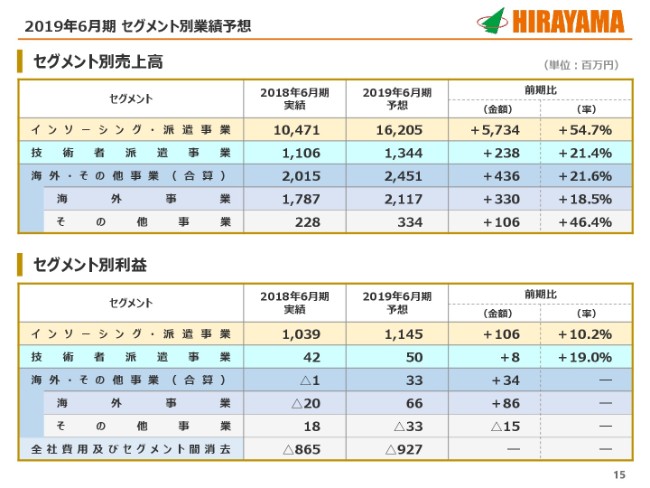

2019年6月期 セグメント別業績予想

こちらは、セグメント別の業績予想です。インソーシング・派遣事業は、売上高は54.7パーセント増の162億500万円、セグメント利益は10.2パーセント増の11億4,500万円。

技術者派遣事業につきましては、売上高は21.4パーセント増の13億4,400万円、セグメント利益は19.0パーセント増の5,000万円。

海外事業とその他事業については合算で、売上高は21.6パーセント増の24億5,100万円、セグメント利益でも、海外事業が黒字転換し、3,300万円の利益計上としています。

2019年6月期 取組方針

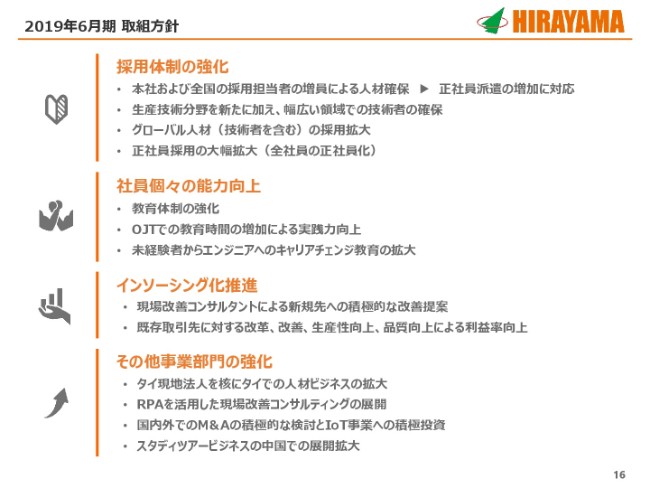

今期の取り組み方針です。まず、採用体制の強化。そして、社員個々の能力向上。インソーシング化の推進、その他事業部門の強化。これらの4つの部門について、取り組みを説明いたします。

まず、採用体制強化につきましては、採用担当者を大きく増員し、正社員の派遣増加に柔軟に対応してまいります。また、外国人を含めたグローバル人材の採用拡大とともに、当社グループが得意とするところに加え、新たな生産技術部門分野で、外国人を含めた技術者の確保をしてまいります。

また、定着率の向上と、2019年に始まる同一労働同一賃金の法改正の対応に取り組むべく、全社員の正社員化を実行しています。また、先ほどお話ししました社員教育につきましては、未習熟者からエンジニアへのキャリアチェンジの教育を推進し、新たな技術センターを活用してまいります。

3つ目のインソーシング化につきましても、現場改善コンサルタントによる新規先への積極的な改善提案、そして既存取引先の請負先に対して改善または生産向上・品質向上による、利益率向上を行ってまいります。

最後に、タイの法人でございますが、タイでの人材ビジネス拡大によって、海外事業の加速をいたします。また、コンサルティング単体につきましては、コンサルタントを増員いたしましたので、スタディツアーの拡大展開にも努めてまいります。

また、昨年(2017年)から引き続きの課題ですが、国内外でのM&Aの案件も積極的に検討する一方、新規事業のIoT事業への積極投資も行ってまいります。先ほどお話ししましたコンサルティングの事業の一部ですが、スタディツアーの中国での展開拡大にも、今期はとくに力を入れてまいります。

以上を、今期通期の方針として進めています。

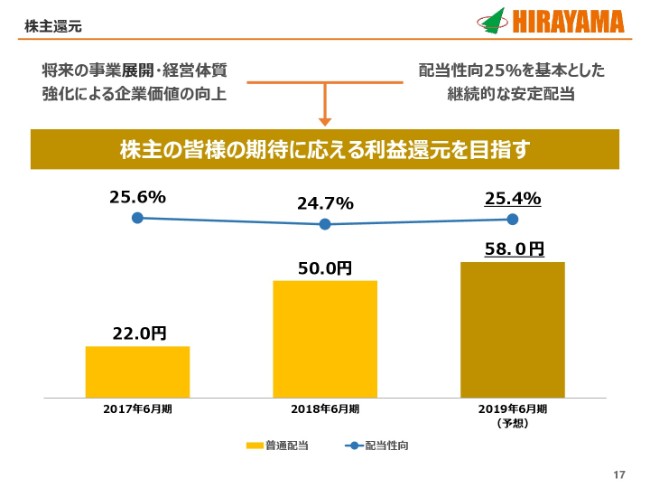

株主還元

株主還元につきましては、継続的な安定配当を実施すべく、配当性向25パーセントを基本方針としています。2019年6月期の1株あたりの配当予想につきましては、基本方針に基づき、58.0円を予定しています。

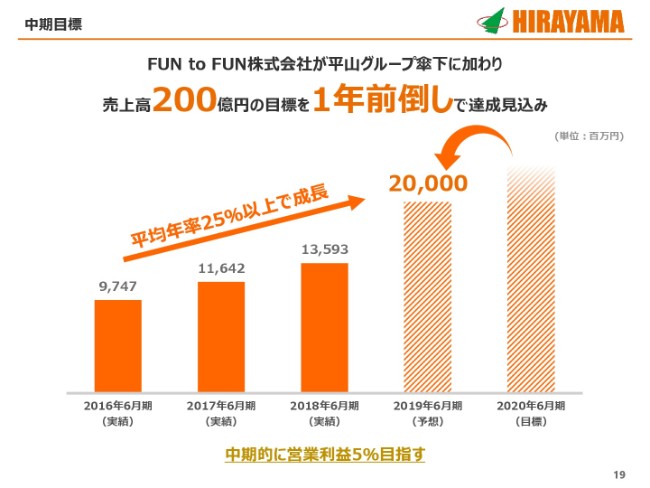

中期目標

ここからは、中期的な成長戦略についてご説明いたします。

2016年6月期に立てた5年の中期計画に基づいて成長をしてまいりましたが、先ほどお話ししましたFUNtoFUN社が平山のグループ傘下に加わり、売上高の200億円を、1年前倒しの2019年で達成の見込みでございます。また、営業利益につきましては、5パーセントを目指してまいります。

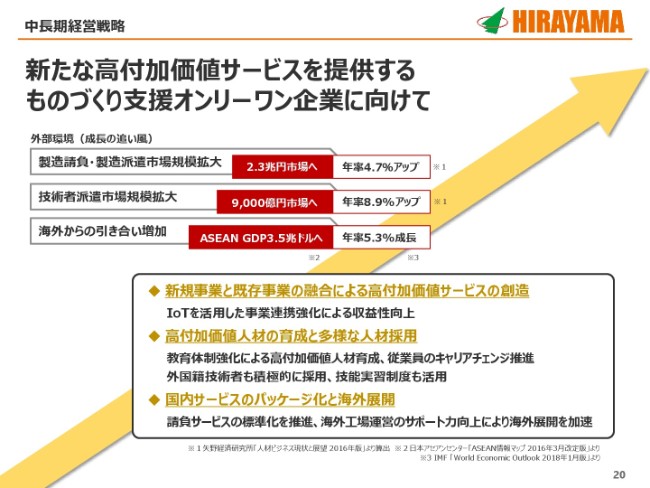

中長期経営戦略

中長期の経営戦略でございますが、現在行っている新事業を融合させることによって、新たな付加価値サービスを提供するオンリーワン企業になりたいと思っています。

外部環境としては、製造派遣(市場)も年率4.7パーセントアップしています。技術者派遣市場も同じく、また海外は、ASEANを中心に国自身が大きな成長のもとで拡大しています。

この背景の中にあって、(戦略としては)1つ目は新規事業……IoTを活用した事業連携。これは、今までインソーシング請負とコンサルティングの融合でやってきていましたが、それをさらに高度化する、IoTから出たビッグデータを解析、そして活用することによって、高付加価値のビジネスモデルにチャレンジしてまいりたいと思っています。

2つ目は、高付加価値人材です。一人ひとりの売上高を上げるということで、請負もやりますが、派遣の中の高付加価値人材を派遣していくところに入りますが、教育体制強化により、高付加価値人材を育成していくということでございます。

これは、先ほどからお話ししています未習熟者を、研修による教育によってエンジニアに育てることが、1つでございます。キャリアチェンジの推進によって定着率、それと1人頭の売上が上がっていくということでございます。それと、外国人の技術者も積極的に採用。将来的には、エンジニアも外国人が相当な数で入ってくると予想されますので、積極的に採用していくということでございます。

3つ目は、国内サービス(のパッケージ化と海外展開)。伸びているASEANに対して、我々がやっています高度な請負・インソーシングのノウハウをパッケージしまして、これを海外にあります日系工場に展開していって、工場運営のサポートを行っていく。

そうすることによって、現在はタイを中心に3,000名弱の派遣ですが、タイも年率3、4パーセントの人件費です。去年(2017年)上がりましたけど、7パーセントの人件費が上がっています。ということで、日系企業からは請負の要請が日々高まっていますので、請負を展開することによって、一挙に(海外展開を)加速したいと考えています。

新規事業と既存事業の融合

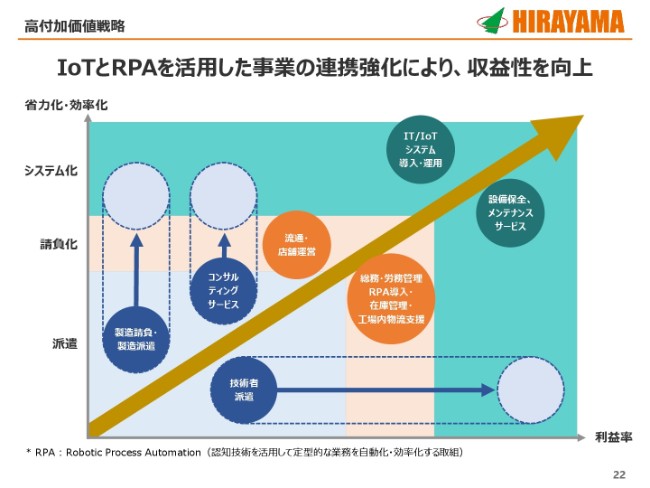

深くお話しします。「新規事業と既存事業の融合」とはどういうことかですが、「既存事業」が、先ほどお話ししました生産部門で、製造請負・コンサルティングをやっていました。IoTを始めることによって、もともとお客さんの中にはこういうものはあったんですが、それを我々がやることによって、システムを開発できるようになりましたので、それを導入・運用。そして、それを使って、保全・メンテナンスサービスという新規事業。

そして、今度はそのシステムを使いながら、バックオフィスで在庫管理・工場内物流支援。そして、RPA(Robotic Process Automation)というものを弊社も導入しまして、もともとのバックオフィスの部分のBPOを取り込んでいくということも、新規事業で行ってまいります。

また、もう1つ。FUNtoFUNが(グループに)入りましたことによって、店舗運営。ミニスーパーの請負をやっておりますので、この部門も我々の請負ノウハウ(を活かしていきます)。そして、情報のIoTを活用していくということでございます。この融合による、サービス領域の拡大ということでございます。

高付加価値戦略

高付加価値戦略ということでございます。製造請負・製造派遣については、今お話ししましたシステムを導入することによって、システム化によって利益率が上がり、定着する。

コンサルティングサービスも同じです。もともとコンサルタントの能力に頼っていたことを、システム化する。RPAによって効率化することで、利益率が上がる。

技術者派遣につきましては、今度は教育によって数を上げていって、全体の利益率を上げていく。こういう事業内容によって、全体の付加価値を上げていくことを目指しております。

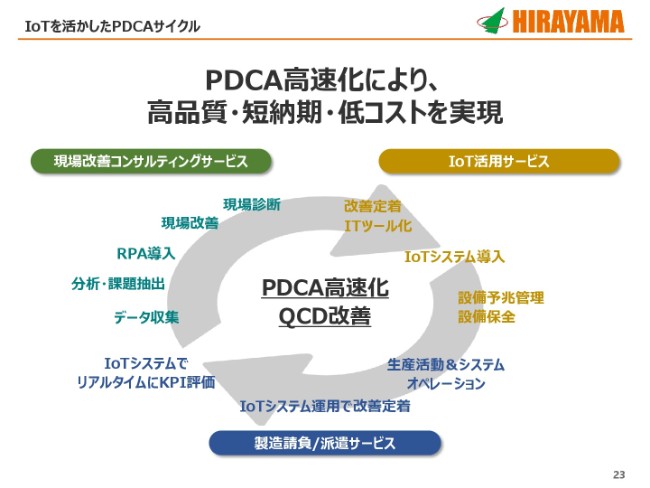

IoTを活かしたPDCAサイクル

詳しいビジネスモデルなんですが、現在のビジネスモデルに、先ほど言ったものが加わると、なぜ利益率が上がるかということですけども。

もともとは、先ほども話しましたように、請負をやっていた。そこにコンサルティングが入ることによって改善していって、改善と請負というかたちでPDCAを回していたんですが、今度はやはりIoTを使うことによって、改善したデータを、システムを導入することによって、注視する。

そして、そのデータを使うことによって、生産活動・システムオペレーションを行っていく。そのデータを、リアルタイムに収集する、分析する。ある部分は、効率化をする。このPDCAを回すことによって、お客さまに対しての高品質・短納期を実現するということでございます。

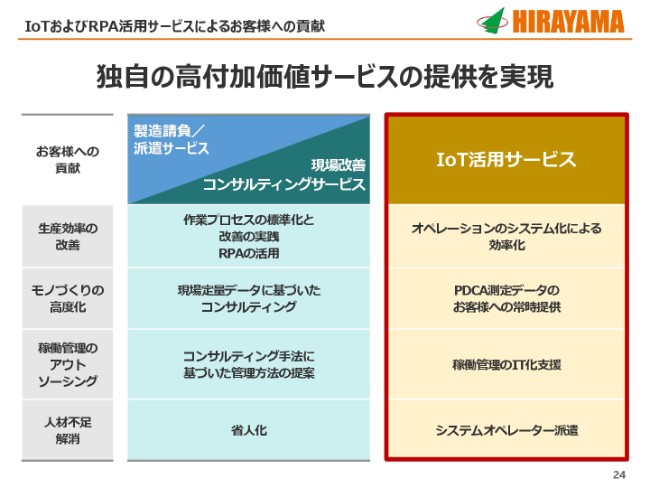

IoTおよびRPA活用サービスによるお客様への貢献

このモデルによって、付加価値のサービスの提供で、お客さまに対しての貢献というのは(何かと言うと)左にあることですけども。今お話ししたこと以外に、このIoT活用サービス単体でも、測定データをお客さまへ常時提供できるとか、稼働管理のITを支援する。

IoT事業

これはIoT活用の単体のサービスでございますが、プラス、システムオペレーターも派遣するということは、別の新しい高付加価値の提供も実現できてまいります。

2年目になるんですが、こういうIoT展に出展しました。昨年(2017年)と今年(2018年)で連続でやりましたけども、年々お客さまの関心が強くなりまして、今期も出展したところ、多くの受注をいただきました。

高付加価値人材育成

この派遣に関わる部分ですけども、高付加価値人材の育成です。

我々の現在の事業では、左側の請負コンサルティング。そして、現在の新しい部門のIoTサービス。

この中には、こういう各レイヤーのスペシャリストがおります。そのスペシャリストの数を増やしていく。それは、IoTシステムを活用できる人材、RPAを活用する人材、ソフトウェア組み込み系・機電系・フィールドメンテナンス系人材。これは、請負現場で長く教育をしている、経験を積んだ人間を保守メンテナンスということで、「フィールドメンテナンス系人材」と言うんですが。

こういう人たちを多く教育することによって、技術センターを使いながら、高付加価値人材を請負現場で使う。そして、またエンジニアとして派遣するということを行ってまいりたいと思います。また、ここを拡大することが、会社全体の1人頭の利益を上げることにつながっていくと思います。

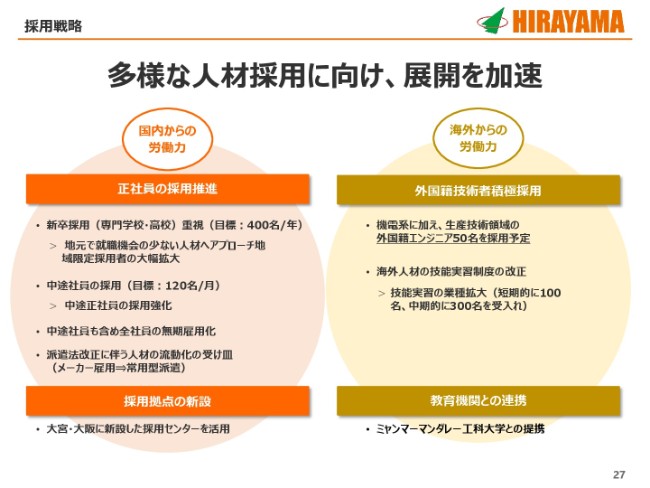

採用戦略

重要な採用戦略でございます。やはり多様な人材採用が、いちばんのキーになっております。これまでも行っておりますけども、国内では全国の専門学校や大学を回りながら、中期目標としては年間400名。

中途採用の正社員化の採用を強力に進めておりまして、現在は100名を120名に持っていっております。中途社員を含めて、無期雇用化(するということです)。

これは、先ほど言った派遣法が改正されるにともなって、メーカーさんから無期雇用以外は3年で派遣が終了になるということに、法律が今は変わってきておりますので、ここを常用雇用によって、無期雇用の派遣社員が望まれておりますので、それに対応すべく無期雇用の採用、そして正社員化につなげております。ここを推進しております。

また、海外からの労働力については、エンジニア不足の解消に加えて、機電系に加え、先ほどのフィールドエンジニアの生産技術領域の外国人のエンジニアの50名を、採用してまいります。

また、技能実習制度の拡大。よく新聞で言われておりますけれども、ここについても業種が拡大されておりますので、現在は100名以上増えておりますが、これを中期的には300名まで拡大してまいりたいと思っております。

海外エンジニアの育成部分につきましては、ミャンマーの大学との提携を始めております。ここにつきましては、マンダレーの工科大学と提携しまして、外国人技術者の育成を開始いたしました。ミャンマーについては、エンジニア職の就業先が少ないという背景がございまして、就職において優秀な学生のミスマッチが生じていることが大きな問題となっています。

外国人技術者の育成

この中で、平山のグループ会社の平山グローバルサポートという会社が、大学と提携しまして、大学の中に日本語の講座を開設し、それ以外の技術を学ぶためのインフラを提供しました。日本語講座とエンジニア学科の優秀者を、現在は60名ぐらい教育しています。

来年(2019年)卒業になりますが、採用し、日本国への請負を進め、日本国での人材育成を行っていくということでございます。

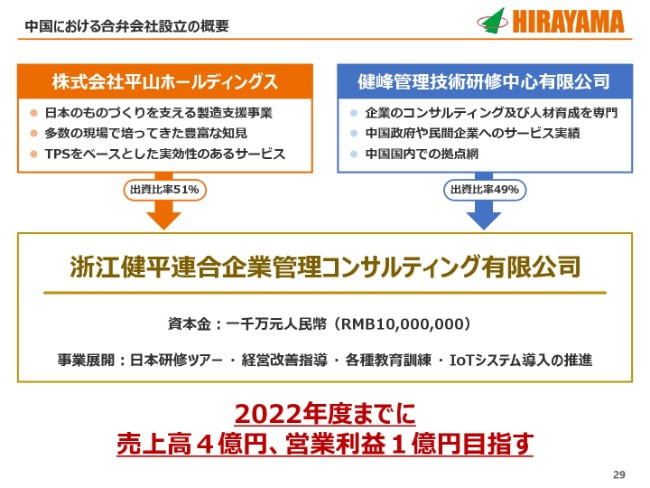

中国における合弁会社設立の概要

先ほど少しご説明しました、中国における合弁会社設立が、この健峰社という会社です。これは台湾の会社で、中国に進出して30年近くになります。大きな社会人学校を経営している会社で、2,000名ぐらいの社員を供給できる保有施設があります。10年近くお付き合いしているんですが、そことの合弁会社を、中国に設立いたしました。

我々は「健平社」と呼んでいるんですけれども。こちらにつきましては、平山が今まで行ってきましたコンサルティング力、そして健峰の中国における拠点網と施設、供給力を掛け合わせまして、中国に進出している日系製造企業の約6,000社に対してサービスを提供し、中国市場を開拓してまいります。

新会社では、日本の研修ツアー。そして、経営の改善指導、各種の教育訓練、IoTシステムの導入等を中国各地で推進し、2020年までに売上高で4億円、営業利益で1億円を目指してまいります。

FUNtoFUN株式会社の全株式取得の狙い

今期からFUNtoFUN株式会社を平山グループに加えることで、(何を行うかと言うと)こちらは特徴的な請負をやっています。都内・関東地方を中心に、都市型ミニスーパーの店舗の請負をやっておりますので、新たな分野への進出が可能になりました。また、採用面ではミニスーパーの請負に、かなりの比率で外国人の留学生を採用しております。とくに、ブータン国の採用に強みを持っております。

また、弊社は東南アジア各国からの採用に強みを持っておりますので、その補完性があることから、当社にとっての採用については、大変メリットがあるということでございます。

またそれ以外に、製造法において製造請負派遣については、食品製造・事業への派遣を弊社以上にお客さまを持っておりますので、こちらにつきまして、弊社の請負やサービスのノウハウを委嘱・共有することによって、両社の事業の拡大を目指してまいります。

コンプライアンス経営

最後になりますが、毎度話していることですが、弊社グループが設備と敷地を持たない製造業ということで、請負を中心に「インソーシング」と弊社では言いますが(それを)保護しておりますので、透明性・公正性を重視したコンプライアンス経営を標榜しており、厚生労働省推奨の「製造請負優良適正事業者認定制度」の第1号に認定されております。

これで、私の説明を終わりたいと思います。ご清聴ありがとうございました。

新着ログ

「精密機器」のログ