セブン銀行、1Q連結経常収益は前期比15.7%増 取引モニタリング事務受託サービスを開始

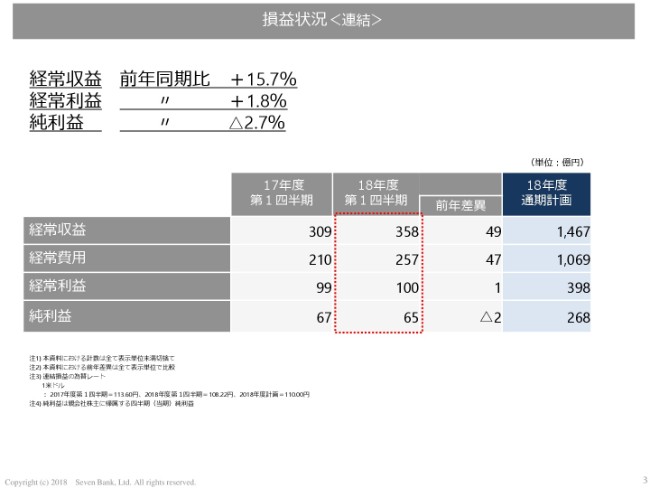

損益状況<連結>

竹内洋氏:みなさま、こんにちは。セブン銀行の竹内でございます。本日は、よろしくお願いいたします。それでは私から、セブン銀行の第1四半期の決算について、資料に従い説明をさせていただきます。

それでは資料に移りますが、3ページ目、こちらからご説明させていただきます。まずは、連結の損益状況からご説明いたします。左上に記載がございますとおり、対前年比という数字は、そちらに記載のとおりとなっております。

実数でご説明させていただきますと、経常収益につきましては、対前年同期比で49億円プラスの358億円。経常利益につきましては、1億円プラスの100億円。純利益につきましては、2億円マイナスの65億円ということになっております。

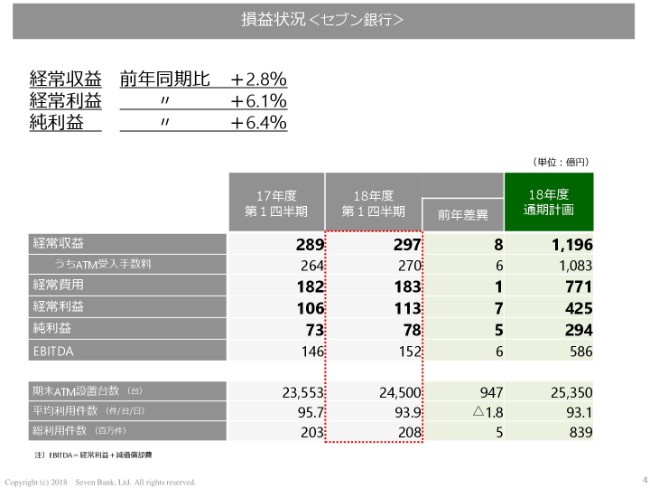

損益状況<セブン銀行>

それでは、この中身につきまして、会社別に補足させていただきます。下のページ(4ページ)にいきまして、セブン銀行の単体の損益状況になります。経常収益等は、そちらに記載のとおりになりますが、セブン銀行単体については増収増益というかたちで着地しております。

経常収益につきましては、対前年比8億円プラスの297億円。うち、ATM受入手数料は6億円プラスの、270億円となりました。経常費用につきましては、1億円プラスということで、183億円ということになりますけれども、こちらにつきましては、従来から進めておりますコストコントロールというか、効率化策を引き続きしておりまして、比較的伸びの低い状況が続いていると考えております。

経常利益については、7億円プラスの113億円。純利益につきましては、5億円プラスの78億円ということになります。こちらは、対前年比は記載のとおりですけれども、計画(対比)という観点で申し上げますと、経常収益はややマイナスではございますが、利益ベースでは計画を上回る推移をしているというふうになりました。その以下の主要件数につきましては、次のページで併せてご説明させていただきます。

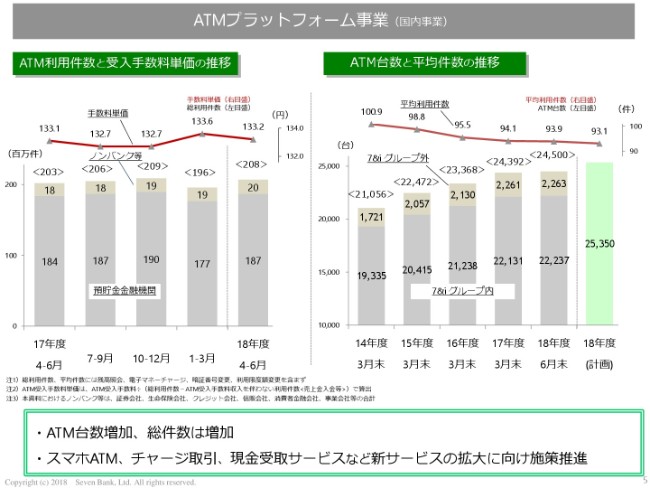

ATMプラットフォーム事業(国内事業)

5ページ目に、ATMプラットフォーム事業の主要件数がございます。まず、ATM利用件数ですけれども、こちらに記載のとおり、この四半期については2億800万件ということになりました。内訳は、記載のとおりでございます。

ノンバンク等ということで、従来より件数は少し伸びておりますが、こちらについては、新しいカテゴリーと呼ばせていただいておりました、LINE Payさんなどの件数の増加等が含まれております。

一方で、受入単価というところでございますが、こちらは133.2円ということで、この四半期は着地しております。上期の計画を132円で公表させていただいておりますが、それから比べると、上振れて推移しております。

こちらは、先ほどの説明で経常収益が少し計画(に対して)マイナスというような話をさせていただきましたが、新しいカテゴリー、それから新しく始めました現金受取サービス。このあたりの件数を見込んでの単価設定ではございましたが、結果とすれば、両サービスとも少し遅れている部分がございます。結果としまして、そのあたりが単価に影響しているものと考えております。

続きまして、ATMの台数ですけれども、こちらについてはほぼ計画線で推移しております。グループ外の台数の増加は、鈍化しているように見える部分があるんですけれども、こちらにつきましては入れ替えを進めておりますので、できるだけ効率重視という姿勢で進めてきておりますが、こちらの表れと考えていただければなと思います。全体的には、計画線で推移していると考えております。

平均件数につきましては、残念ながら、まだマイナス傾向が解消できておりません。こちらの改善策としましては、銀行や従来の取引を増やすというのは、引き続き広告宣伝を始め、努力しているところでございます。新しい取引と言っておりましたチャージ、それから現金受取。このあたりを当初は想定していたところですけれども、繰り返しになりますけれども、少し遅れている部分があり、こちらの改善もこれからという状況になっております。

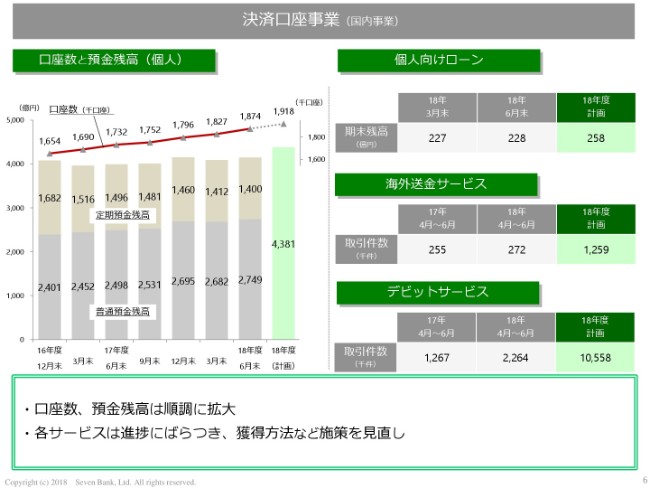

決済口座事業(国内事業)

下のページ(6ページ)でございます。決済口座事業になりますが、(スライドの)左側の口座数と預金残高については、引き続き順調に推移していると考えております。一方、個別のサービスにつきましては、ご覧いただきますとおり、全体的には少し苦労しているというかたちになります。

とくに、ローンにつきましては、当社だけではないんですけれども、計画を少しビハインドしているというところもありますが、昨年(2017年)来の銀行のカードローンに対する風当たりの変化を受けまして、銀行のローン全体としては横ばい、もしくはややマイナスと聞いております。当社も同じような状況になっておりまして、伸びという意味では、少し鈍化しているところでございます。

ただこの期間を過ぎて、これからローンにつきましては需要期にありますので、しっかりと施策を見直して、プラスにできるように努力をしていきたいと考えております。

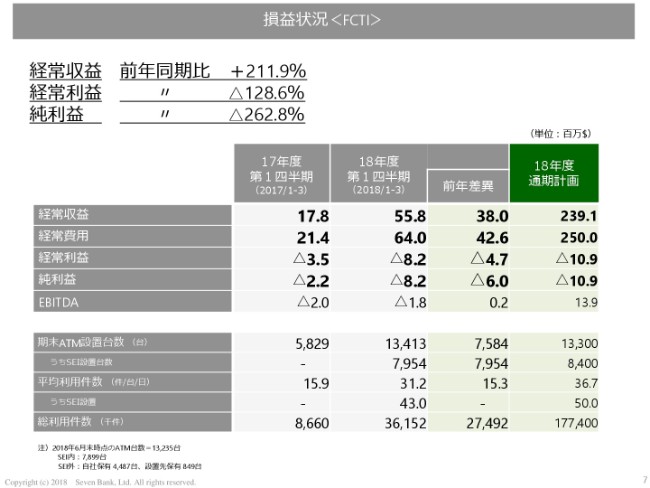

損益状況<FCTI>

続きまして、次のページになりますが、FCTIの状況について説明いたします。こちらは、アメリカの子会社になりますけれども、対前年比はそちら(のスライド)に記載のとおりでございまして、経常収益は対前年比で200パーセント以上の伸びを示しております。こちらは第1四半期になりますので、(2018年)1月から3月ということになります。

この期間、SEIへのATMの入れ替え設置がまだ完了しておりませんので、3月の頭に完了したということになるんですけれども、(第1四半期の間は)まだ設置をしている状況でありました。その関係で費用の先行、それから実際のATM運用に関して、不慣れな部分とかがあったという状況かなと理解しております。

数字で申し上げますと、経常収益の部分では、対前年比で3,800万ドルプラスとなりましたけれども、費用も同じく増加いたしまして、経常利益ベースでは前年比470億円マイナスの820万ドル。純利益についても、同じく820万ドルということで着地しております。

主要件数はそちら(スライド下部)にございますが、設置の台数につきましては、ほぼ計画どおりで推移していると考えております。それから、総件数というところで見ますと、少しではありますけれども、計画をプラスで推移している状況になってきているところではあります。

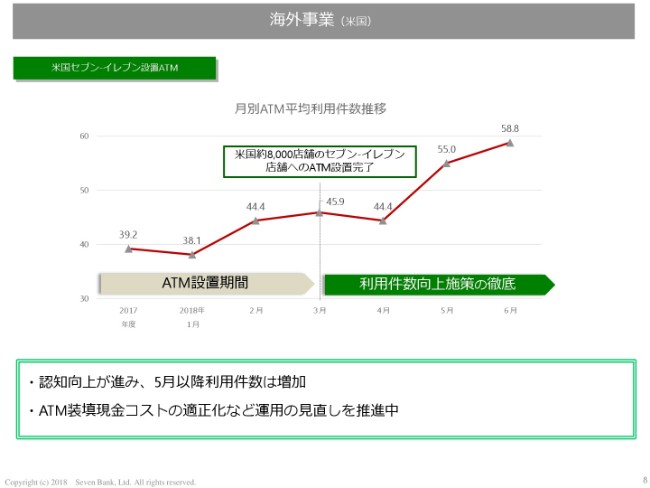

海外事業(米国)

その下のところ(8ページ)に、セブン-イレブンにおける利用件数の折れ線グラフがございますので、こちらで今後の見通し等を含めまして、お話しさせていただければと思います。グラフにございますとおり、(2018年の)1月から3月は、平均すると43件ぐらいで推移しておりました。こちらは、まだ(ATMの)設置が終わっていないということもありまして、従来から説明させていただいておりましたが、利用への告知とかが徹底できていなかったということでありました。

しかしながら、4月以降……これは第1四半期ではないんですけれども、4月以降の件数をご覧いただきますと、とくに5月と6月は利用件数が55件以上というところで、安定的な伸びを示してきているというところでございます。

こちらにつきまして、要因としましては、1つは全店設置が完了してきたということもあり、またセブン-イレブンの設置自体も昨年(2017年)8月から始めてだいぶ経ってきましたので、自然に認知が上がってきたというのも、1つの要因かと思っております。

もう1つは、取引フロー等を見直しまして、残高照会やサーチャージフリーとか、このあたりの取引がスムーズにできるように変更いたしました。結果としまして、全体の件数の押上効果があったかなと考えております。

ご説明のとおり、安定的に増加してきておりますが、このペースでずっと伸び続けるということは当然ながら、なかなか難しいとは思っておりますけれども、7月の数字においても55件以上の数字で着地できる見通しでございます。認知度という観点でいきますと、昨年からの設置の完了に伴い、徐々に上がり、件数にも貢献できていると考えております。

一方で、費用面については、まだまだこれからと考えております。こちらも8ページで説明させていただきますけれども、「装填現金コストの適正化など運用の見直しを推進中」と一言で書かせていただいておりますけれども、これにかかわらず、あらゆるコストの見直しを進めてきております。

第1四半期という意味では、数字にほとんど反映できておりませんけれども、第2四半期までを見ますと、金利上昇という中では当然ながら、コストが上がってきているんですが、それでも計画対比で見ますと、現金の圧縮とか、このあたりの具体的な施策も進んできております。結果として、想定よりも改善できている部分も、少しずつですけれども、出てきております。

これはもともと、この下期から経費の改善を想定した通期計画ということになっておりますので、第1四半期だけを見てしまいますと、だいぶ遅れているという認識になるかもしれませんけれども、我々としましては少しずつ改善が進んでいくと考えておりますし、現地でもこのような取り組みを1つずつ進めているという状況には、なっております。

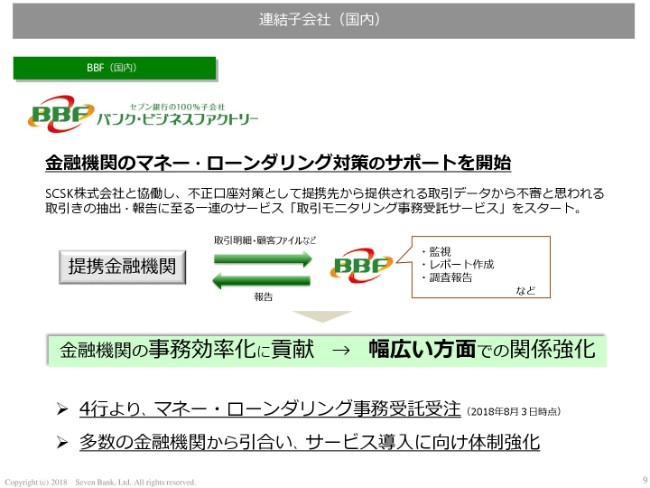

連結子会社(国内)

続きまして、9ページ目になりますけれども、その他の連結子会社ということで説明させていただきます。

今回、BBF……バンク・ビジネスファクトリーですけれども、こちらの取り組みを紹介させていただきます。こちらは事務の受託の会社ということで、設立したところでございますけれども、今年(2018年)に入りまして、金融機関のマネー・ローンダリング対策ということのサポートを、本格的に開始しております。

こちら(のスライド)に記載のあるとおり、SCSKさんと協働をしまして、不正口座対策ということで、事務のサポートをしているわけなんですけれども。セブン銀行自体は、ATMでの犯罪利用ということも多かったことですから、警察との連携、それから独自の不正対策というものを進めてまいりました。

このあたりのノウハウという部分で、各銀行さんと話していく中で、十分に協力してやっていける分野だということがわかってまいりましたので、こちらの営業を強化していったところでございます。

実際のところは、各銀行さんも当然ながら、これは進めているところなんですけれども、来年(2019年)FATF第4次対日審査が予定されているようでございまして、金融庁もマネロンの取り組みにかなり力を入れて、今年(2018年)の初めにガイドラインを発表するなど、取り組んでます。結果、当社に対してもこのような取り組みをしているということで、問い合わせが多くなってきているということでございます。

こちらは単純に、この事務受託を受託するだけでは、残高が……非常に大きな売上が立つという状況ではありません。こちらに記載のとおりですけれども、1点、このような取り組みのお話をさせていただきますと、事務セクション、それから各セクションを含めて、幅広い関係強化ができるものと考えております。

実際に、まだこれ以外のもので「なにか広がった」と実例でご紹介できるものはないんですけれども、我々はATMを運用しておりますので、このあたりにも……実際のニーズがどのあたりにあるのか、幅広いところからの関係強化を進められればなと思っております。

数字で申し上げますと(マネー・ローンダリング事務受託受注をしたのは、2018年8月3日時点で)4行ということで、「まだこれぐらいの数字か」というところではありますが、フィデアホールディングスさんと5月に契約をしました。こちらを発表していたところ、地銀さんを中心に30行から40行ぐらいにお問い合わせをいただいて、こちらは営業ということで、いろいろお話に伺っております。

このような中で、多数の金融機関との関係強化につながればいいなと思っております。実数面とATMへの運用のところも含めまして、幅広い取り組みの1つとして、ご紹介させていただきました。

連結子会社(国内・インドネシア)

それから10ページ目では、そのほかの子会社ということで、ご説明させていただきます。先ほどATMのところでもご説明させていただきましたが、セブン・ペイメントサービス。現金受取サービスの主体となる会社ですけれども、(2018年)5月7日にサービスを開始しております。(スライドに)記載のとおり、52社と契約ができておりまして、年内100社(との契約を目指す)ということで、こちらの契約締結という意味では、順調に進んでおります。

しかしながら、実際のところ、まだ件数という意味では、1日あたりで大きな件数にはなってきておりませんので、上期よりは下期に確実に貢献できるように契約を進め、件数確保に努力しているというところになります。

それから2つ目に、株式会社セブン・ペイということで、6月14日に設立いたしました。当社出資割合は30パーセントの持分適用会社と考えているに至っております。こちらは、従来からご説明させていただきました「グループ金融戦略」ということで、スマートフォンを利用した新たな決済サービスということで、お話しさせていただいておりましたが、こちらを実際にサービスするための会社となります。

サービス開始は来年(2019年)の春ということで、今は準備しておりますが、いろいろな諸手続き・当局等との保証等をしていく上で、早めに設立させていただいて、具体的な作業を進めていくということになります。

開発等は、従来から進めていたグループ連携の動き、今のところは変わらないんですけれども、来年の春に向けて、確実に進めていくための第一歩ということになるかと思います。

それから最後に、インドネシアの「ATMi」でございますが、こちらは(2018年6月末に)114台ということで、進めているところでございます。残念ながら、まだここからの拡大を見込める状況ではございませんので、1台1台の効率化を中心に進めてきております。引き続き、今後の展開の検討を含めて、進めていきたいと思っております。

資料を通じた説明は以上になりますので、こちらで説明を終わらせていただきます。

新着ログ

「銀行業」のログ