ヤマハ、1Q経常利益は前期比20.6%増 ギター・ピアノ・電子楽器が堅調に推移

決算発表のポイント

山畑聡氏:みなさま、改めまして、おはようございます。山畑でございます。本日はお忙しいところ、当社の決算説明会にご参加いただきまして、ありがとうございます。それではさっそくですが、お手元の資料に沿って、当社の第1四半期の決算概要をご説明させていただきます。

まず、第1四半期の実績ですけれども、対前年同期で増収増益。通期計画に沿って、順調に進捗することができました。

売上高は、楽器、それからその他の事業が堅調に推移いたしまして、3.8パーセントの増収となりました。

営業利益は133億円と、前年に対して14.6パーセントの増益。営業利益率は12.6パーセントと、前年より1.2ポイント改善することができました。

続きまして、通期の業績予想でございますけれども、前回(2018年)5月発表の業績予想を据え置きといたしました。

売上高が4,420億円、営業利益が550億円、当期純利益が400億円、営業利益率が12.4パーセントでございます。

なお、第2四半期以降の為替前提は、ドル105円・ユーロ125円で、前回より変更しておりません。

業績概要

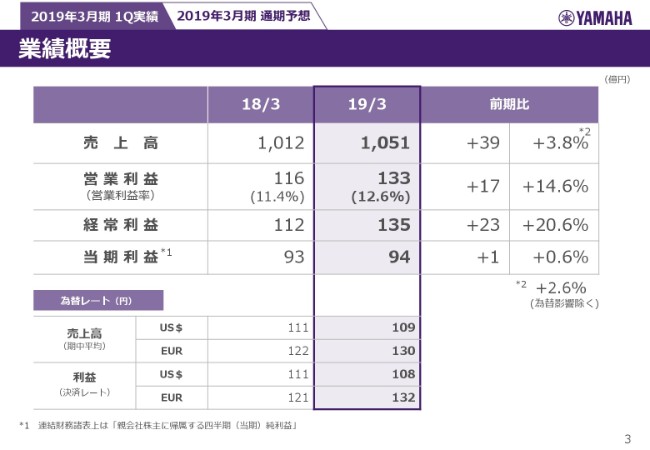

ページをめくっていただきまして、もう一度、第1四半期の決算の結果の、数字の確認でございます。

売上高が1,051億円、営業利益が133億円、営業利益率が12.6パーセント、経常利益が135億円、当期利益が94億円ということで、前年に対しまして、増収増益となりました。

当期利益に関しましては、昨年(2018年3月期)の第1四半期に、繰延税金資産の計上が一部ございましたので、その分が下がりまして、ほぼ前年並みという結果になりました。

第1四半期のレートに関しましては、(スライドの)下をご覧いただくとおりでございます。とくに、利益に影響の大きいユーロに関しましては、昨年の121円に対しまして、今年は132円ということで、この分が為替の動きとなって表れております。

営業利益増減要因

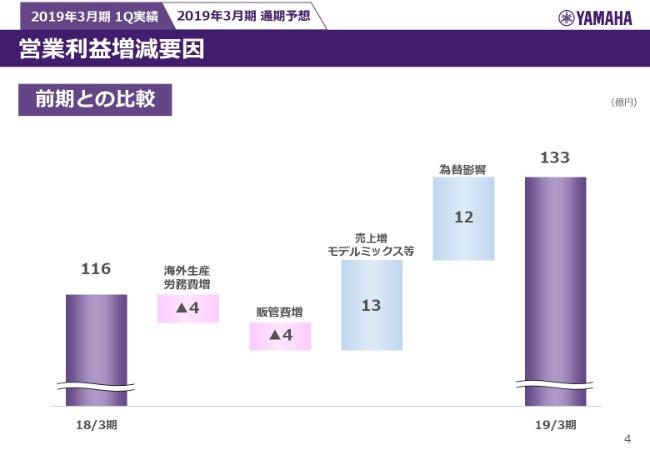

4ページ目でございます。昨年(2018年3月期第1四半期)の116億円の営業利益から、今期(2019年3月期第1四半期)の133億円の営業利益に変化した、その内容でございます。

海外(生産)の労務費の増。これは継続して上がっておりまして、マイナス4億円。想定どおりでございます。

それから、販管費。これは戦略経費も含めて、昨年よりも使っております。この影響が、4億円のマイナス。

そして、増収によるところは、モデルミックス等で13億円のプラス。

それから、先ほど申し上げたユーロを中心に、為替影響がプラスで出ております。これが、12億円という内容でございます。

また、ここにはコストダウン(の影響)が出ておりませんけれども、コストダウンを進めましたが、電子部品を中心に値上がりがございまして、結果はゼロという表示でございます。

事業別業績

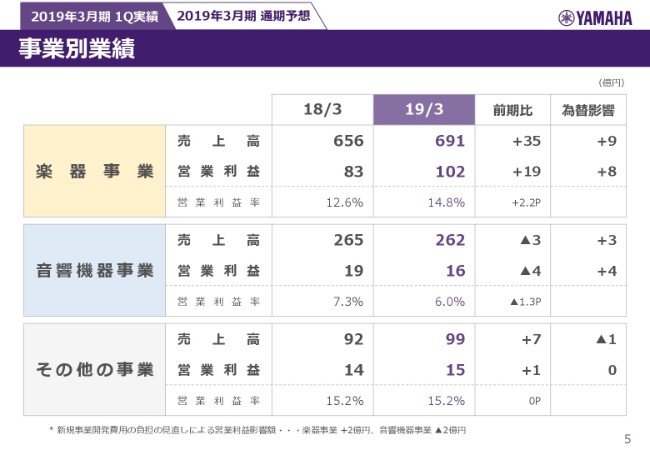

続きまして、5ページは、セグメントごとの結果でございます。

まず、楽器ですけども。売上高は691億円、営業利益は102億円、営業利益率は14.8パーセントということで、前年に対しまして、35億円の増収、19億円の増益。そして、営業利益率は2.2ポイント改善いたしました。

音響機器事業ですけれども、売上高は262億円、営業利益は16億円、営業利益率は6.0パーセントということで、前年に対しまして、3億円の減収、4億円の減益という結果になり、営業利益率も1.3ポイント下がりました。

その他の事業です。売上高は99億円、営業利益は15億円、営業利益率は15.2パーセントということで、7億円の増収、1億円の増益。営業利益率に関しましては、前年どおりという結果になりました。

なお、この(スライドの)欄外に注記を書いておりますけれども、新規事業開発の経費に関しまして、一部見直しをいたしました。今まで楽器に含まれていたものを、今期から音響機器に振り替えたものがございます。この影響によって、楽器の損益が2億円のプラス、音響機器の損益がマイナス2億円。この数字は、この(スライドの)上の数字に含まれております。

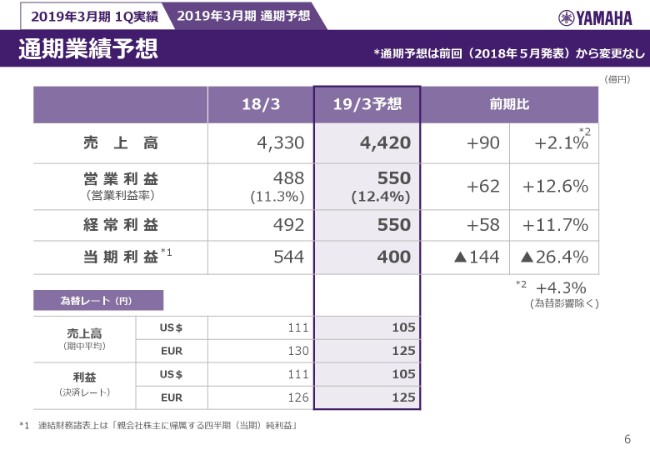

通期業績予想

ページをめくっていただきまして、ここからは、通期の業績予想でございます。冒頭で申し上げましたように、(2018年5月発表時から)一切見直しをしておりません。

売上高は4,420億円、営業利益は550億円、営業利益率は12.4パーセント、経常利益は550億円、当期利益は400億円ということで、前年に対しまして、増収増益です。

当期利益に関しては、昨年(2018年3月期)、ヤマハ発動機の株式の売却益が計上されておりますので、その分で、ここは減益になっております。ただ、これは中計の目標に沿ったような数字ということでございます。

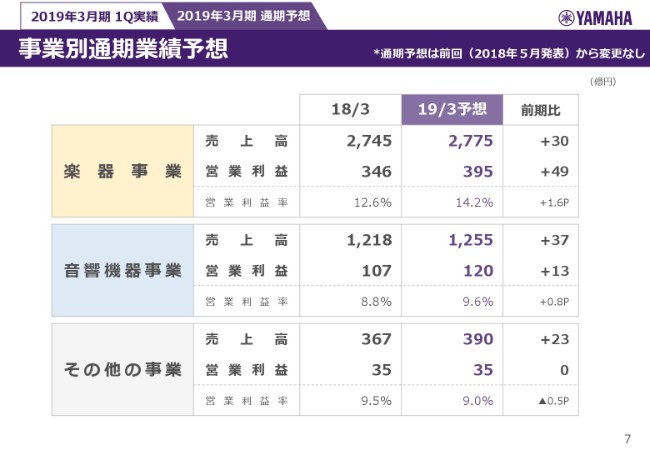

事業別通期業績予想

それから、7ページ。通期の業績予想です。

楽器事業が、2,775億円の売上高で、395億円の営業利益。営業利益率が、14.2パーセント。

音響機器事業が、1,255億円の売上高で、120億円の営業利益。営業利益率が、9.6パーセント。

その他の事業が、390億円の売上高で、35億円の営業利益。営業利益率が、9パーセントということです。

それぞれのセグメントで、増収増益を予想しております。

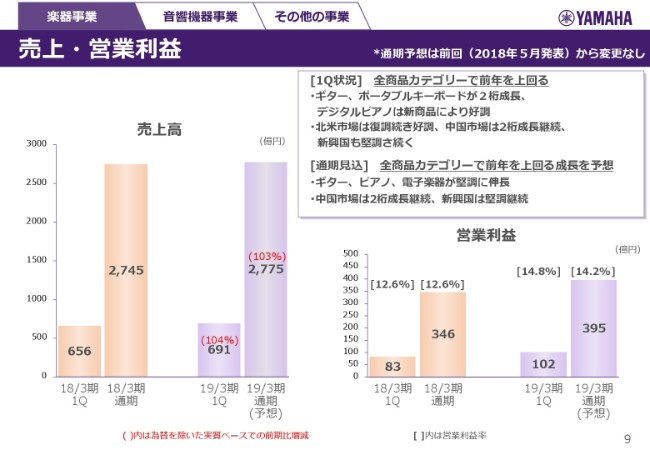

楽器事業 売上・営業利益

続いて、9ページ以降が、セグメントごとの説明になります。

まず、9ページの楽器事業でございますけれども。(スライド右上の)コメント欄をご覧ください。第1四半期の状況です。

全商品カテゴリーで、前年を上回ることができました。ギター・ポータブルキーボードが、2桁成長。デジタルピアノは、新商品の発売により好調ということで、ここも2桁に近い成長を上げることができました。北米市場は、復調が続き好調。中国市場は、2桁成長を継続しております。新興国も、堅調さが続いております。

下のグラフを見ていただきたいんですけれども、先ほどから申し上げましたように、売上高は第1四半期で691億円、対前年で104パーセントの増収ということで、通期では(対前年で)103パーセントを予想しております。

営業利益に関しましては、第1四半期は営業利益率が14.8パーセントでしたけれども、通期では、14.2パーセントを想定しております。

(スライド右上の)通期見込みのコメントに関しましては、前回どおりでございます。全商品カテゴリーで、前年を上回る成長を予想しております。

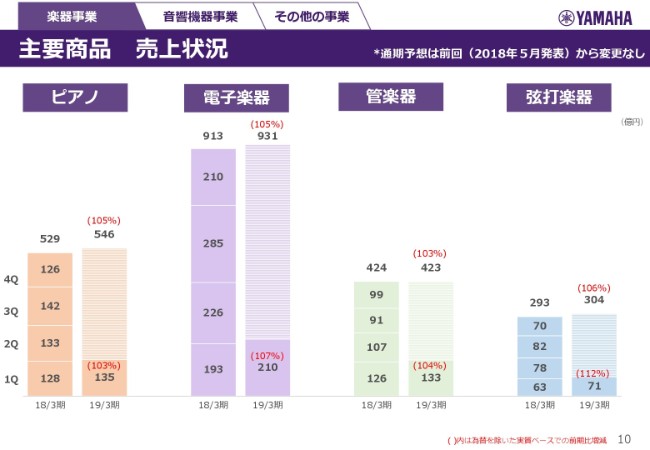

楽器事業 主要商品 売上状況

続いて、10ページ目が、製品ごとの売上の状況でございます。為替を除いた(実質ベースの)ところで(前期比増減を)赤字で説明しております。

まず、ピアノが、前年に対しまして、第1四半期は3パーセントの成長。通期では、5パーセントの成長を見込んでおります。

電子楽器が、第1四半期の実績は7パーセント成長。通期で5パーセントの成長(を見込んでおります)。

管楽器が、第1四半期の実績は4パーセント(の成長)。通期で3パーセント(の成長を見込んでおります)。

弦打楽器が、第1四半期の実績は12パーセント(の成長)。通期で6パーセントの成長を見込んでおります。

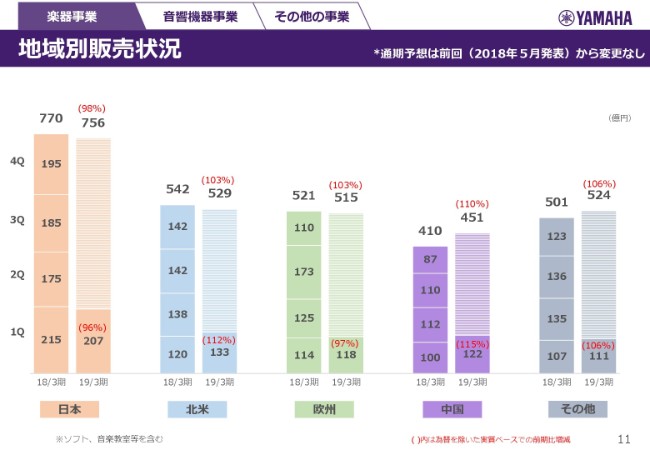

楽器事業 地域別販売状況

続いて、11ページが、楽器事業の地域別販売状況でございます。

日本が、第1四半期は96パーセントとなりました。通期でも98パーセントと、若干の減収を見込んでおります。

北米が、第1四半期は112パーセント。通期で103パーセント(を見込んでおります)。

欧州が、第1四半期は97パーセント。通期で103パーセント(を見込んでおります)。

中国が想定以上に伸長いたしまして、第1四半期は115パーセント。通期の予想は変えておらず、110パーセント。

その他地域が、第1四半期は106パーセントで、通期の予想も106パーセントでございます。

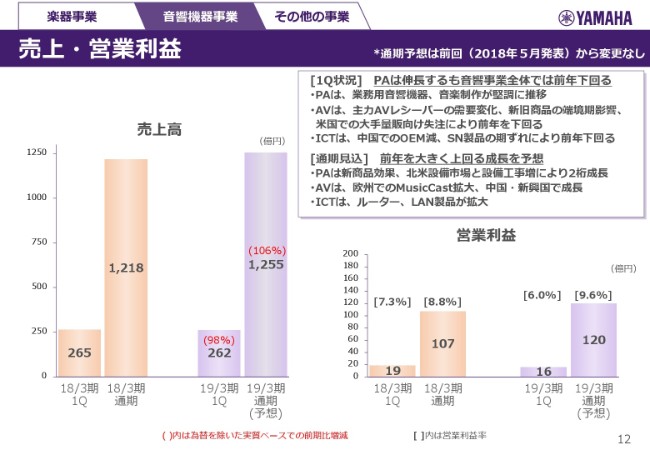

音響機器事業 売上・営業利益

続いて、12ページは、音響機器事業でございます。まず、(スライド右上の)コメント欄をご覧いただきたいと思いますけれども。

PA……プロフェッショナルオーディオですね。これは伸長するも、音響事業全体では、前年を若干下回るという結果になりました。PAは、業務用音響機器・音楽制作が堅調に推移ということでございます。

AVは、主力AVレシーバーの需要の変化、新旧商品の端境期の影響、アメリカでの大手量販向け失注により、前年を下回る結果となりました。

ICT機器は、中国でのOEMの減、SN(サウンドネットワーク)製品の期ずれにより、前年を下回りました。

下のグラフをご覧いただきたいんですけれども、第1四半期は対前年で98パーセントでしたけれども、通期では106パーセントの予想を変えておりません。

営業利益に関しましては、第1四半期は営業利益率が6.0パーセントでしたけれども、通期では9.6パーセントを予想しております。

通期見込みの(スライド右上の)コメントも(2018年5月の発表時から)変えておりません。前年を大きく上回る成長を予想しております。

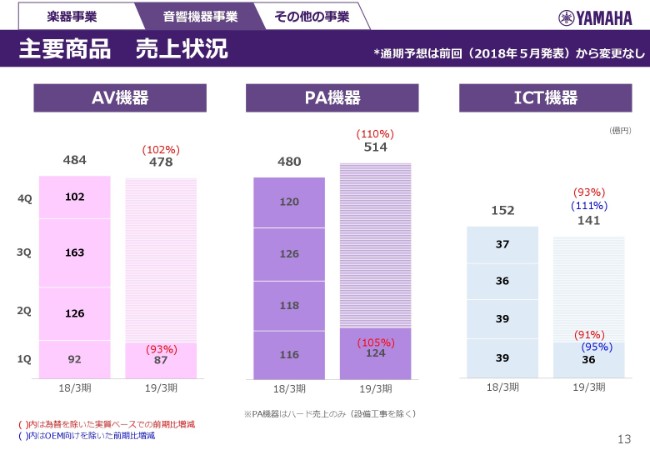

音響機器事業 主要商品 売上状況

続きまして、13ページですけれども、製品ごとの内訳になります。

まず、AV機器です。第1四半期は93パーセントと(なりました)。これは、アメリカでの大手量販向けの失注の影響も大きく、第1四半期は93パーセントという結果になりましたけれども、通期では2パーセントの成長を見込んでおります。

PA機器に関しましては、第1四半期は105パーセントと低調でしたけれども、通期では10パーセントの成長を予測しております。

ICT機器は、91パーセントでした。この青(で示したカッコ)の部分は、中国でのOEMでございます。これは少し減少しておりますので、これを除いたヤマハブランドでは、第1四半期は95パーセントでした。

それに対しまして、通期では93パーセント。OEMを除くと、111パーセントという予想でございます。

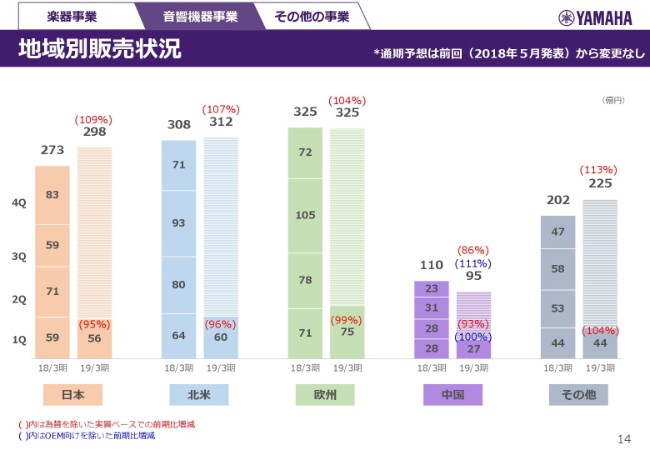

音響機器事業 地域別販売状況

続きまして、音響機器の地域別販売状況の内訳でございます。

日本は、第1四半期が対前年で95パーセントでございましたけれども、通期では9パーセントの成長を見込んでおります。

北米に関しましては(第1四半期は)96パーセント、通期では107パーセント。

欧州は(第1四半期は)99パーセント、通期では4パーセントの成長。

中国は(第1四半期は)93パーセントでした。通期では86パーセントと(見込んでおります)。

ただ、先ほどよりご説明しておりますOEMを除くと、第1四半期が100パーセントで、通期では111パーセントの予想です。

その他は、第1四半期が4パーセントの成長。それに対して、通期では13パーセントの成長を見込んでおります。

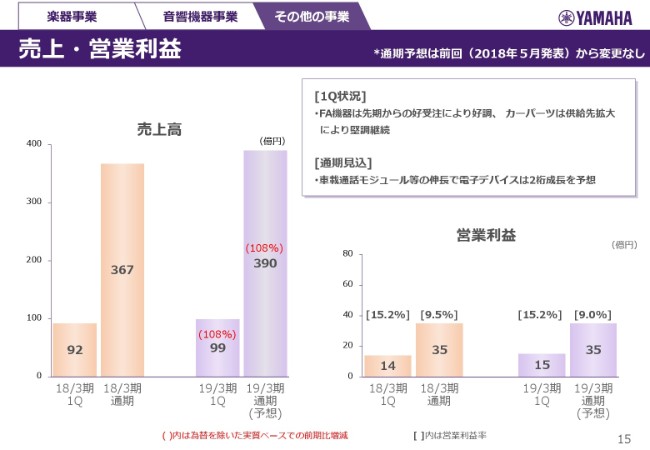

その他の事業 売上・営業利益

15ページが、その他の事業でございます。

(スライド右上の)コメント欄をご覧ください。第1四半期の状況です。

FA機器は、先期からの好受注により好調を継続しております。カーパーツは、供給先の拡大により、堅調が継続しています。

(スライド下部の)グラフをご覧ください。売上高ですけれども、前年に対して、第1四半期は8パーセントの成長でした。通期でも、8パーセントの成長を見込んでおります。

営業利益に関しましては、第1四半期は15.2パーセントの利益率でしたけれども、通期では9パーセントの利益率を見込んでおります。

(スライド右上の)通期の見込みです。ここも変えておりません。車載通話モジュール等の伸長で、電子デバイスは2桁の成長を予想しています。

貸借対照表

それから、17ページのその他財務数値ということで、BSを載せております。左側が、前期(2018年3月期)の第1四半期末との比較になります。この第1四半期……(2018年)6月末は、総資産が5,319億円、純資産が3,850億円という結果になりました。

純資産計の1年前との比較では、増減のところがプラス35億円となっておりますけれども。ここは、当期利益が出ていることに対して、配当の実施であるとか、昨年実施した自社株で250億円等が含まれておりますので、純資産は、結果的に1年間で35億円の増加にとどまったということでございます。利益は計上しましたけれども、株主さまへの還元もございましたので、35億円の増加にとどまったということでございます。

この期末の予想ですけども、ここも変えておりません。総資産が5,634億円、純資産が4,163億円ということで、1年前の2018年3月末に比べて、総資産は111億円、純資産は280億円増えるという見込みをしております。

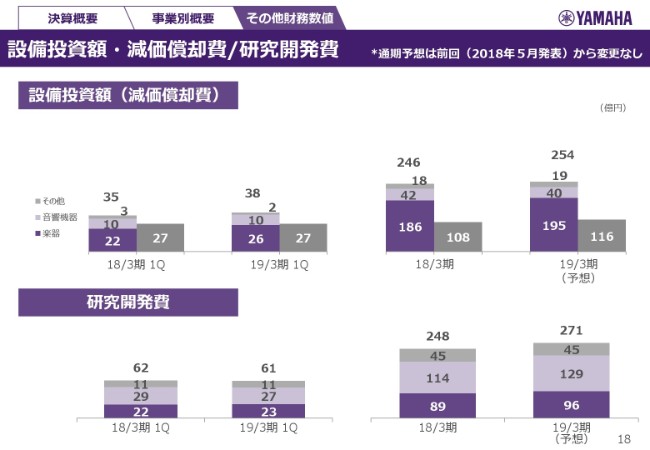

設備投資額・減価償却費/研究開発費

次が、最後のページになります。設備投資と研究開発費ですけれども。

第1四半期の設備投資は38億円ということで、ほぼ前年並みになりました。通期の見込みは254億円と、ここも変更しておりません。

前年より若干増えるというレベルですけれども、研究開発棟の建設、それから、2つの海外工事の建設を進めておりますので、昨年・今年と高いレベルの設備投資が続いておりますけれども、次の年には、もう少し落ち着いた設備投資になってくると見込んでおります。

研究開発費に関しましては、第1四半期は61億円と、これも前年並みでございます。通期で見ますと、271億円で、これも見通しを変えておりません。この(グラフの)薄い紫の部分ですね。音響機器のところで、開発のモデル数が増える等で、若干増えるという見込みをしております。

以上でございます。よろしくお願いいたします。

新着ログ

「その他製品」のログ