ヤフーがPaytmをパートナーにした理由は「波長が合っていたから」1Q決算説明会・質疑応答全文

PayPayのストラクチャーについて

質問者1:ご説明ありがとうございました。ゴールドマン・サックス証券のスギヤマです。私から2点お願いいたします。

まず1点目、PayPayのストラクチャーについてです。持分法になるということですが、現在やられている「Yahoo!ウォレット」等の事業はこちらに移行することになるのかということと、今期計画されているコマース関連で、主にモバイルペイメントに使う200億円の費用は、営業費用の増ではなくて、PayPayの出資に切り替わるということなのか。このあたりについて、コメントください。

川邊健太郎氏(以下、川邊):前半のところは私から回答しまして、費用のところは坂上CFOから回答したいと思いますけれども。

今のところ、モバイルペイメントであるPayPayの仕組みと、「Yahoo!ウォレット」というのは別の仕組みでございます。ただし、まずID連携をして「Yahoo!ウォレット」のユーザーが苦労することなく、PayPayを使えるようにしていきます。

そして最終的にはやはりユーザー視点で見ると、リアルであろうがネットであろうが、決済をするという行為に変わりはないので、最終的にはPayPayに一本化をしていきたいと、現在考えております。

坂上亮介氏(以下、坂上):PayPayが今後やっていくモバイル決済の事業主体にはなっていくつもりではおりますけれども、ソフトバンク・ヤフーを含めた役割分担は、今ちょうど協議している段階で、座組みを決めているところでございます。

そこの役割が、ある一定程度もうすぐ決まると思いますので、決まり次第、さっきお話があった200億円のところのヤフーで持つべき投資のところは、今組み替えようと思っていまして。(今発表できず)申し訳ないんですけれども、10月の決算発表にはちゃんと発表できるように、3社・4社と協議をしていきたいと思っています。よろしくお願いします。

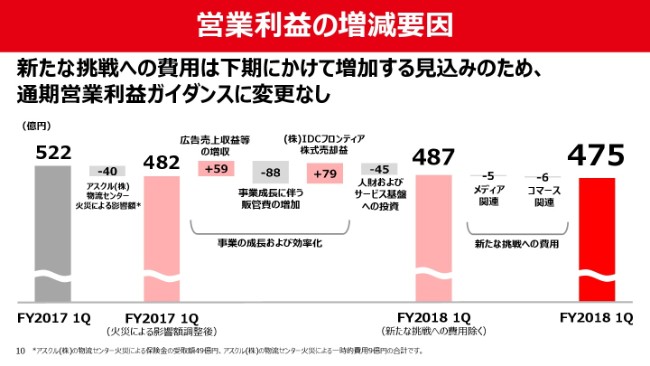

質問者1:2点目なんですが、説明会資料の10ページ目(営業利益の増減要因)で出していただいているウォーターフォールチャートの中で、今回は(スライド右側の)「新たな挑戦への費用」というのは少ない一方で、販管費の増加が133億円あるかと思います。

(2018年3月期)第4四半期のガイダンスですと、新たな挑戦を除く人財開発と設備関連費用の合計が154億円だったので、年間の154億円のガイダンスの費用増のうち、(2019年3月期)第1四半期ですでに133億円を増加したという理解でいいのかという点。

それから、販管費の増が左の売上収益等の増加を超えていますが、これは新規事業の投資を除いても、売上の増を販管費の増が超えてしまっているという状況なのか、それともなにか特殊な要因があれば、教えてください。

坂上:1つ目のところでございますけれども、前回の決算発表でお話しした155億円程度の人財や基盤に該当するのは、この(スライド10ページの)マイナス45億円のところでございますので、別に使い切っているわけではないとご理解ください。

2つ目のところは、もう少し(ご質問を)詳しく教えていただいても……? すみません。

質問者1:(広告売上収益等の)増収による増益効果が59億円で、一方で事業成長に伴う販管費がそれを超える金額に増えてしまっているので、先ほどの「『Yahoo!ショッピング』がブレークイーブンしています」というお話ですとか、「広告が伸びています」という中で、このバランスが少し不思議に感じたので、もしなにか一過性で増えているものがある、もしくは、なんらかの収益性が悪くなってしまっているものがあれば、教えていただければと。

坂上:わかりました。第1四半期の中で、IDCフロンティアの売却をある程度見越せておりましたので、そこを含めて、今回の第1四半期はコマース事業を中心にある程度販促費を投下しましたので、ここの(広告売上収益等の増収の)59億円と(事業成長に伴う販管費の増加の)88億円を見ると、確かにそこのところはマイナスになっていますけれども、ある程度(IDCフロンティア株式売却益の)79億円のところも含めたうえで増益できる水準ということで、今回は販促費を積ませていただいています。

あとはちなみに、先ほど川邊から申し上げた「『Yahoo!ショッピング』が黒字化に向かっている」というのは、2017年のお話になっていますので、よろしくお願いします。

広告事業の見通しの変化について

質問者2:ご説明ありがとうございました。私も2点あるんですが、まず1つ目は、広告収入についてです。

第1四半期は非常によかったと思うんですけれども、前回の説明会だと「かなり広告が悪そうだぞ」というお話から、この3ヶ月で、先ほど「検索のところがすごくよくなった」というお話があったんですけれども、その(前回の通期決算説明会の)時に検索(の伸び)が見えていたんじゃないかなと思ったんです。なのに(当時の予想は、なぜ)そういう少し弱めのものだったのか。

動画のところがローンチするということで、広告事業の見通しについて、前回はたぶん1桁前半とか中盤ぐらいだったと思うんですが、今の見通しの中で、今期の広告の成長率の見通しは変わったどうかというのを、まず教えてください。

坂上:検索のところは、ここにきて、急に投下したプロダクトの改善とかが非常に伸びてきたというところがありましたので、今は結果として非常によくなってきている状況でございまして、前回の決算発表の時には、ここまで伸びるというのは、正直想定できていなかったところがあります。

年度の見通しは、まだ見通せないところがございますけれども、今の7-9月期(第2四半期)に関しては、ほぼ第1四半期と同じようなトレンド感を、今はイメージしています。SSが引き続き、10パーセント前半ぐらいの伸び率です。一方で、ディスプレイのほうはまだ少し弱いところがございますので、そこの弱さはまだ、第2四半期も引き続くと見ています。

第3四半期・第4四半期以降に関しては、今回のSSの効果がどこまで続くかというところはまだ見通せていないところがございますので、2018年は1桁半ばぐらいな感じと見込ませていただいていて、前回は1桁「前半」というお話をしたかもしれないんですけれども、今は1桁「半ば」ぐらいな感じというかたちでございます。

質問者2:わかりました、ありがとうございます。

2点目なんですが、今はTOB期間中で、どこまでお話しできるかわからないんですけれども、ヤフーという会社にとって、最適な株主構成はどうなるんだというところについて、もしなにかアイデアがあったら(教えて)ほしいです。

例えば、今回はソフトバンクKKさんが10パーセントを持っていて……でも、連携を強めるんだったら、もっとソフトバンクKKが持ってもいいような気がするんです。10パーセントだと持分法にもならないかもしれないですし、できればソフトバンクKKにとっても持分法になったほうが、ヤフーの成長を取り込めるとか……いろいろあると思います。

ただ一方で、ヤフーから見た時の株主構成が、例えば今までみたいにAltabaがだんだん少なくなっていく中で、ソフトバンクKKの持分がどんどん増えて、そことの強い連携を目指していくのか。それとも、ほかの株主も入って、例えばビジョン・ファンドの会社でもいいですし。ほかの会社との連携を深めるために、持ち合いといったら少し変かもしれないんですけど、ほかの会社も持って、もう少しいろんな会社と資本提携を進めていったほうがいいのか。そのあたりの株主構成・資本構成の考え方があれば、教えていただきたいと思います。

川邊:まず、今回の自社株買いの発表をさせていただく中でも、日頃から今のご質問のようなテーマは、社内で議論をしております。

今回一番こだわったのは、やはり上場している会社ですから、独立性をきちんと維持することが大事かなということで、ソフトバンク系が50パーセント以上にならないと。でも、事業のシナジーは非常にあるので、事業会社であるソフトバンクKKには持ってもらいたいというような、そこの裏腹なバランスを、まずは非常に意識をしました。よって、事業会社のソフトバンク社とは、それがこれ以上の資本なのか提携なのかはわかりませんけれども、より連動性は高めていきたいと思っています。

加えて、まだAltabaも二十数パーセント持っているということも含めて、我々と事業のシナジーが出る、あるいは逆に我々となにかをやることによって、そちら側の事業のシナジーが出るような事業会社さんに、一定程度の株を持っていただくというのは、我々としてはそういうことをやっていくことによって、ヤフーの企業価値、あるいは相手の企業価値を増していきたいと考えておりますし、常にそういう頭の体操は、メンバーでよくしております。

なにか、補足はありますか?

坂上:さっきの後半のところは、ただヤフーの時価総額を比べようと思った時に、相手もある話なので、そこまで事業会社さんがどう思っていただけるかというのが少しあるというところは、期待だけ先行しないという意味で申し上げると、ありますと。

あとは、今回は先ほど申し上げたJVAが解消されておりますので、Altabaからすると、自由に売れる権利というのは彼らも有しておりますので、上場会社としてそこのところは、時間軸というのは、今はいろいろ彼らの自由にできる状態というところがあるので、私たちやソフトバンクグループだけでコントロールできるような状況ではないというのは、ご理解ください。

質問者2:ありがとうございます。

加盟店獲得の進め方

質問者3:ご説明ありがとうございました。野村證券のナガオと申します。2問お願いいたします。

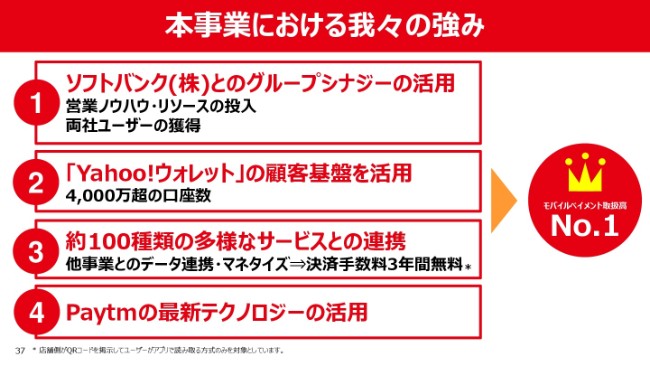

まず1点目ですけれども、サービスをやっていく上での加盟店獲得というのが、これから大切になってくると思うんですけれども。「ソフトバンクと連携をして」というお話ですが、もう少し具体的に、ソフトバンクのどういうリソース・サービスを活用して、加盟店獲得を進めていこうと考えていらっしゃるのかについて、教えていただけますでしょうか?

川邊:ソフトバンクの持っているケイパビリティを活用した加盟店獲得というのは、今も現実に動かしているんですけれども、2つあるかなと思っております。

1つは、実はナショナルクライアントに、ソフトバンクはかなりの営業のパイプを持っていますので、チェーン店系の店舗の開拓を、現在もけっこう役割分担しながらやっていっています。

もう1つは、やはり個店になっていくわけですけれども。これはかなり、全国規模で人海戦術をしていかなきゃいけないんですけれども、そういう時の営業の採用から採用した人たちを管理していくノウハウから、やはりソフトバンクは、Yahoo!BBの時にやったことも含めて、かなりそこにノウハウはあるなというのは、今も一緒にやっていて思うところであります。

その2つ、とくに後者は別に、ソフトバンクに現状そういう部隊があるわけではないんですけれども。そういう部隊を立ち上げて運営するノウハウは、過去に何度かそういうことをやっている中で、すごくありますので。今回PayPay社で採用しながら、ソフトバンク側のそういうマネジメントと実行力に期待を持って、やっているところであります。

質問者3:ありがとうございます。

2点目ですけれども、ペイメントのアプリは、ヤフーの基幹アプリに組み込まれるかたちがメインになるのか。あるいは、別個で独立した新しいアプリのサービスがメインになるのか。これと併せて、そのアプリに紐づいている資金元が、プレスリリースによりますと「カード」と「電子マネー」の2種類を挙げていらっしゃるんですけれども、銀行口座等と紐づかなくてもいいのかということについて、教えてください。以上です。

川邊:少し詳細な話になりますので、(コマースカンパニー長の)小澤から、ご回答申し上げたいと思います。

小澤隆生氏(以下、小澤):まず、アプリの話ですが、2つご用意いたしますと。おっしゃっていただいたとおり、独自のアプリとYJのトップアプリに組み込みになります。

「どちらがご利用いただけるのかな?」ということは、様子を見ながらどちらに比重を置くかというのはございますが、普通に考えると、「ふだん使っているYJのトップアプリの中から、お支払いができます」ということのほうが強くなるのかなと、今は予測をしているんですが。逆に、PayPayの単独のアプリは、かなり機能が充実する可能性がございますので、「お客さまがどちらをお使いになるのかな?」というのは、最後はお客さまにゆだねたいと考えてございます。

それから、後ろ側につく銀行口座の件ですけれども、これは当然対応してまいりたいと思っております。今は「Yahoo!ウォレット」を、おそらく先ほど川邊から話があったように、中長期ではPayPayに寄せていこうというお話があった時に、お客さまから見て利便性が下がるとか、使う方法が減るというわけにはいきませんので、当初はこういうかたちで出ますが、必ずやお客さまにとって不便なところがないように、対処していく予定になります。

「ヤフオク!」再成長の施策は?

質問者4:SMBC日興証券のマエダです、よろしくお願いいたします。

(質問は)2問ありまして、「ヤフオク!」の取扱高は、切り出していただいてわかりやすくなったと思うんですが、ほとんど横ばいということで、ここのところの施策があまり効いていないのかなと。ここを再成長に乗せていくための施策みたいなものを、改めてご説明いただければと思います。

川邊:これもおそらく、小澤から説明を申し上げたほうがいいと思いますので。

小澤:まず数字は、わかりやすく切り出させていただいて、これは社内でも相当な危機感を持っているために、数字を正しく認識しようということで、社内外両方でわかりやすくさせていただきました。

その結果、今はフラットになっているということです。これは実は、今に始まったことではなく、前四半期とかを見るとだいたい似たようなかたちで、おそらく数年近い数字で、フラットになってしまっていたんじゃないかと。

当然、「メルカリ」の伸長によるところもあるのかもしれませんけれども、中で分析していると、あまり「メルカリ」の影響でどうのこうのというよりは、もちろんそこの側面もございますが、単価があまりにも違うサービスというのは、みなさんもご理解いただいていると思います。

3,000円以下の単価でもものすごく強い「メルカリ」と、3,000円以上の単価でものすごく強い「ヤフオク!」。ユーザー層も、男性に強い「ヤフオク!」と、女性に強い「メルカリ」。また、趣味に非常に偏った「ヤフオク!」と、アパレルやおもちゃなどのコモディティ寄りの「メルカリ」。

ということで、使い方もユーザーも相当違うのかなという理解をしている中で、ある程度「ヤフオク!」のユーザー層に関していうと、ここ数年来、かなり飽和してしまっているという感覚を、我々は思っておりました。

そこに対して、「メルカリ」が強い、新しく生まれたところに対して、我々が対応しなければならないという側面と、「そうは言っても、今は既存で飽和と思っていたけど、そうでもじゃないじゃないの」。それは、コンバージョンレートの推移を見ていると、ここ数年ずっとフラットですから。やはり、我々の努力不足に起因するところが、すごく多いのだろうということです。

なので、大きく2つ……既存のユーザーに対する対応と、「メルカリ」がとってきたような新規のユーズドのマーケットは、そういうところが実は弱いんじゃないかなと思っていたところに対して、しっかり対応しなければならないという、2つの軸で考えています。

全社のものに関してはシステム、とくにUI・UXに関してここ5年ぐらい進化が止まっていたものですから、これはもうまったくもって、我々の努力不足であるというところです。至急、修正をかけさせていただいております。

後者の「メルカリ」との対応軸に関して言うと、これはおそらく「Yahoo! ショッピング」との融合もかなり含めたお買い物のお客さまのとり方というのを、「ヤフオク!」の単体で趣味物とコモディティを一緒に見せたり、買い方をしてもらったり……というものではありませんので。今までは強引に「フリマモード」というかたちで、固定の金額を見せようとしてきたんですけれども、「これはそもそも無理があるんじゃないの?」という仮説を持っております。

じゃあ、その商品をどう見せようかとなると、我々は幸い「Yahoo! ショッピング」を持っております。これは「Amazon」ですと、新品と中古がかなりシームレスに購入できるというところです。「ヤフオク!」で出品をしていただきますが、「Yahoo! ショッピング」にもしっかり見せていくみたいなコントロールを、しっかりしていくと。

つまり、趣味物とアパレルの安いものみたいなものを、後者の戦略では「同じ目線で考えない」ということをしようと思っております。少し冗長になりましたが、以上でございます。

質問者4:ありがとうございます。

2点目なんですけれども、AltabaはもうJVA解消で、自由度は上がるというお話がありましたけれども、資本提携先とかが広がるということ以外に、ビジネスとして今までこういったところの制約を受けていたとか、今お話しできる範囲で、これによって広がる可能性が具体的になんなのかを教えてください。

坂上:ビジネスのところはあまり関わっている契約ではないということと、私どもは当事者ではないのであまり詳細はお話しできないということで、経営の自由度というところで、経営条項の事前の承認とか、いろんなことがあったということだけ、ご理解いただければと思います。ただ、それはもう今回解消しています。

モバイルペイメントのサービス連携について

質問者5:三菱UFJのアラキです。

モバイルペイメントのところのスライドの説明で、強みの3番目の「約100種類の多様なサービスとの連携」というのが、少しわかりにくかったんですけれども、ここをもう一度ご説明いただきたいです。

あともう1つ、他社さんはユーザーにポイントをつけるというポイントインセンティブなんかを、かなり全面に出しているんですが、以前川邊さんが「ポイントじゃないんだよ」ということもおっしゃったような……「体験」という言葉かもしれませんけれども、そのあたりの差別化も含めて、もう一度この3番目(の強み)のご説明をお願いします。

川邊:引き続きモバイルペイメントの普及において、「ポイントだけやれば普及するかどうか」というと、そうでもないんだろうなと思っています。

じゃあ、「100あるサービスの中で、とくにどこへ力を入れていくのか?」みたいなのは、競合もあるので、なかなかこの段階で手の内を明かすのは難しいわけですけれども。非常にわかりやすい話でいえば、お金を使う先のサービスを……インターネットのところからリアルでお金を使う場所を、インターネットからきちんとカバーできるようなものは、ヤフーにおいて、いっぱいあるわけですよね。

例えば飲食店予約というのは、実際にお金を使う場所はリアルの飲食店でありますし、「一休」「Yahoo! トラベル」というのは、実際にお金を使う場所は旅館とかホテルであるわけです。

ですが、インターネットの上から、すでにそのユーザーのことをサポートしているわけでありますので、そういったリアルとネットが融合しているようなサービスに関しては、最終的にお金を使う場所がリアルで(あり、そこで)モバイルペイメントを使うわけですから、その前からモバイルペイメントのメリットを提示できるようなかたちに、一事が万事、もう全部をそういうふうに変えていきたいと思っております。

質問者5:ポイントについては、どうですか? お考えとして。

川邊:ポイントについては小澤から、ファクトベースも含めて(回答します)。

小澤:今「Yahoo! ウォレット」や「Yahoo! ショッピング」で行っている、Tポイントによるポイントインセンティブといったものと同等にはなりませんが、ユーザーへのインセンティブは、継続的に実施する予定になります。

これがどのようなかたちで正式に(実施される)というのは、別途ご案内を申し上げたいと思っています。結論から言いますと、やりますと。

川邊:ただやはり、プライオリティが明らかにeコマースとかとは違うと思っているのは、改めて強調したいなと。

やはりオケージョンがあって、ユーザーエクスペリエンスがあって、だから使うんだというのがあって。加えて、そういうのはヤフーとしての統一性でいうと、eコマースではそういうのがついて、リアルになるとつかないというのは、わかりづらさも含めてよくないと思っているので、そういうこともやりたいと思っています。

ですが、明らかに今「Yahoo! ショッピング」でやっているような、ああいうかたちで考えたプライオリティは、違うと思っていると。

質問者5:2つ目は(先ほどの質問の)関連なんですけれども、4-6月(2019年3月期第1四半期)で、販促費の139億円のざっくりした内訳は、これまで開示があったんですけれども、ショッピングや会員やオークションとかは、パーセンテージで……今回は、どんな状況だったんでしょうか? 以上です。

坂上:基本的には内訳のところは変わっていなくて、ショッピングのところが半分弱です。残った50パーセントぐらいのところですけれども、少しだけ「ヤフオク!」が多いですけれども、ほかはフラットに予約や決済金融とかで使っているという状態でございます。トレンドは、去年から大きな変化はございません。

モバイルペイメントにおける「スタートダッシュ」とは?

質問者6:J.P.モルガン証券のモリと申します。2点お願いいたします。

1点目がモバイルペイメントに関して、(2018年5月23日の)IR Dayの時に「スタートダッシュを切りたい」ということを、けっこう強調されていたと思うんですけれども。「スタートダッシュ」とおっしゃられているところは、何をイメージされているのか。例えば、「ローンチのタイミングで、圧倒的に加盟店を獲得できている」とか。少しそのあたりで、何を想定されて「スタートダッシュを切る」とおっしゃっているのかという部分について、教えてください。

川邊:やはり基本となるのは、「使えるお店が多いかどうか」。そして、「使うサービスのユーザーエクスペリエンスがいいかどうか」ということですので、まずこれをローンチ時に最大化しておきたいなと。

それが最大化されていると、キャッシュレス化というのは日本にとってなかなかの課題なので、一気にユーザーが大爆発していくかどうかはわからないんですけれども、自ずとユーザーも増えていくかなと思っております。そういうものを、できる限り綺麗にやっていきたいなと思っております。

質問者6:(目安として)個店も「ある程度がどのぐらいか」というのもあるんですけれども、ローンチ時でそろっていることを想定されているという理解で、よろしいですか?

川邊:まずは店舗数という、比較表みたいなかたちで表現され始めると、当然チェーン店が多いので、それをきっちりとっていくというところからですけれども。ユーザーエクスペリエンスで見た時には個店も入っていないと、やはりそれは「あまり、Suicaと変わらないな」みたいな感じになっていってしまいますので、そろえていきたいなと思っています。

質問者6:ありがとうございます。

2点目がショッピングに関して、物流の考え方を今一度教えていただきたいんですけれども。今回、楽天さんもかなり物流の構想を出されておりまして、どちらかというとグロースのためというよりも必要なものだというとらえ方を、Amazonもしかり楽天さんもしかり、しているのかなと。

御社に関しては、あまりここに関する言及が今までなかったと思うんですけれども、少し中長期的に物流をどうするべきだと考えていらっしゃるか、教えてください。

川邊:物流は、コマース事業において、やはり1つはサービスの質を上げるという観点で、もう1つはまさに必要なものというか、取扱高を伸ばしていくという時のボトルネックを解消するという意味でも、大事なパーツかと思っております。

よって、できる限りグループのシナジーを活用したかたちで、ここをよくしていきたいなと思っております。

具体的には、まずヤフーグループ内で言いますと、アスクル社が物流において一日の長がありますので、ここをどう活用していくか。

広くソフトバンクグループで見ますと、ビジョン・ファンドを通じて物流を変革するような世界のユニコーン企業に、もうすでに投資をしていますので、そういうところと連携をしていくような、グループを挙げてなにか変革を起こすようなことには、チャレンジをしていきたいなと、まさに中長期で思っています。

ただ、「じゃあ、目の前ですぐになにかがあるか?」というと、みんなで議論したりそういうことをしている段階に、まだとどまるというところであります。

小澤さん、何か補足はありますか?

小澤:まず、認識からすると、「物流は、絶対にやらなければならない」という理解をしています。「やるからには成功させたい」とも思っておりまして、やっぱり各社さまがうまくいったりうまくいかなかったりしているのを、我々も横目で見ておりますし、アスクルを通じて自分たちで小規模ながらやらせていただいている中で、どういう方向性なんだろうかと。

また、昨今出ている物流クライシスみたいなかたちで、急激にラストワンマイルの価格が上がるということも起きていますし、シェアリング物流もこうやって上がってきて、「じゃあ、どのタイミングで何を提供したらいいのか」というのを、見極めている最中でございます。

中長期でいったら必ず、ヤフーがやるかグループのどこかがやるかはわからないんですけれども、「Yahoo! ショッピング」にとって、現況安定しないクオリティで配送・物流が行われている……それは各社任せになっておりますので、我々のほうでここに対してタッチしにいきたいというのを、グループの中で「どこがどのタイミングでやるべきか」という見極めをしている最中でございます。

今ここで、具体的に「このタイミングからこうだ」と、申し上げられるものではないということになります。

Paytmをパートナーに選んだ理由

質問者7:ありがとうございます。シティグループ証券のツルオです。

おそらく両方ともPayPayの話になろうかと思いますが、1つ目の質問はとても素朴な質問なんですが、ソフトバンクのブラザーカンパニーには、Alibabaもおります。その傘下には、Alipayもおります。御社はなぜ、パートナーをPaytmに選ばれたのでしょうか?

いろいろご事情もあろうかと思いますが、アップフロントでいうキャッシュの額も違いそうな気がしますが、なぜ選ばれたのでしょうか?

そして、今Alipayは、すでに日本にもオペレートされているので、住み分けするしないも含めて教えてください。

川邊:そもそも、(この決算説明会の)1つ前に、記者向けの決算発表をさせていただいた時も、「なんで、主体的に自らやらないんですか?」みたいなご質問もあったんですけれども。それらを含めて同じような経緯なんですけれども、まず「『Yahoo! ウォレット』を活用して、自分たちでやるか」という選択肢がありました。同時に、「先行していて、かつ身近な会社があるので、そういうところとやる」という選択肢がありました。

「じゃあ、見ていこう」ということで、前から中国は、別の理由も含めてしょっちゅう行ってサービスを見ているものですし、「Paytmもどんなことになっているのか」というので、実は小澤を含め、何人かがわざわざニューデリーまで行って、見てきました。(目的としては)使うのもそうですけれども、「どうやって店舗を開拓するのか?」という、営業とかも含めてです。

結果として、そのプロダクト及びさっきも(PayPay社の決起集会の)写真で見ていただきましたけれども、エンジニア同士のハーモニーみたいなことも含めて、「Paytm社とがっつりやったほうが、日本においてモバイルペイメントNo.1になれるんじゃないか」と強く思いましたので、今回、このようなパートナーシップにさせていただいたということであります。

なので、お答えとしては「人レベルで、ものすごく波長が合っていた」ということであります。さっそく、日経新聞に「独自性が薄れるのではないか」みたいなことを書かれていますけれども、独自性にこだわるよりかは日本にキャッシュレス化をもたらしたいですし、独自性にこだわるよりかは日本でNo.1になりたいという思いが我々の中では強いので、今回Paytmさんと、このような技術提携をさせていただいたという経緯でございます。

質問者7:ありがとうございます。

2つ目の質問ですが……だとすれば、Paytmのコンペティティブアドバンテージはなんですか? おそらく技術力は、どこもそれなりにトップブランドのペイメントの会社を持っていらっしゃるでしょうから、その顧客開拓……インドでデファクトスタンダードになったコンペティティブアドバンテージは何で、それを日本でどう繰り返すことができるものなのでしょうか?

例えば、デジタルペイメントはマイクロペイメントの世界が中心でしょうから、タクシーやライドシェア等と、どういうふうに戦略的に関わっていくおつもりとか。そのあたりとも、うまくいく可能性があるんでしょうか?

川邊:ライドシェアに関しては、日本においてはまだ見通しがぜんぜん立たない状況ですので、それがどうこうというのは言えないかもしれないんですけれども、Paytmのコンペティティブポイントに関しては、小澤さんが実際に、かなりしょっちゅう行ってますので(ご説明します)。

小澤:今回Paytmの提携にあたっては、当然アント・フィナンシャルだったりPaytmだったり、先ほど川邊が申し上げたように自分たちでつくっていたものですから、ソースコードレベルとかサービスレベルで、すごく詳しく見ました。

Paytm自体、アント・フィナンシャルとAlibabaからお金が入っていて、Paytmのボードにはたぶんアント・フィナンシャルのCFOが入っているので、この意思決定はすべてみなさんでやり取りしながらやっていて……非常に簡単に言うと、すごくローカライズをしやすい仕組みになっていました。

というのも、Paytm自体がPaytm Canadaという、先ほどの(ご説明にあった、開発拠点がある)トロントでやり取りしているような、Paytmのインドで使っているものをカナダでローカライズしたようなかたちでつくっているものがすでにあったので、これを日本でやってくると。

究極、QRコードを読んで払うというものに、技術的優位もコンペティティブポイントも実はあまりなくて。これは、「どれだけ早くスケーラビリティを確保して、高速で間違いなく処理するか」というところに関して、やっぱり決済は間違いがあってはいけない、セキュリティを保たなければならない。それがしっかり動いているというと、世界で2社しかなくて、その2社もだいたい似たようなソースコードを使っているという状況です。

あまり正確にお伝えできませんけれども、資本関係がある会社ですから、「どちらがコミュニケーションしやすいか」「どちらがローカライズしやすいのか」というところで選んでいるのが、1つです。

「じゃあ、Paytmだから(やることになった決め手)」という点になると、我々からするといろいろ話し合ったんですけれども、マネタイズです。

ポリシーとして、決済手数料は、今後も極めてゼロに近づいていくだろう、現金はなくなっていくだろうと。そういった前提に立った時に、「どうやってマネタイズするんだろうか?」という意見が、ものすごくありました。

先ほど川邊から説明がありましたけれども、実際にインドでは、金融の立ち上がりはそこまで早くないんですけれども、O2Oの立ち上がりがすごく早いですと。

このあたりですごく意見交換をさせていただいて、先ほど申し上げた「(選ぶなら)ローカライズしやすいPaytmだな」という話だったところに、次にマネタイズのところで、非常に意見が合いましたと。

マネタイズのところも含めて、技術とノウハウの供与をいただいているというかたちになりますので、おそらくシステム面はすでにインドと、カナダのほうは規模が小さいんですけれども、スケーラビリティがすごく確保されていて安定稼働をしております。かつ、個店への営業では、インドですでに800万店でやった時の個店の登録のシステムだったり……あまり細かく申し上げるときりがないのですが、綿密に調査をした結果、「これは、スタートダッシュに最適なつくりである」と。

自分たちで一からつくり上げたCSだったり、バッドユーザーの排除だったりといった裏側の仕組みが、ものすごくよくできていたと。

それはたぶん、フロントにはあまり見えてこない優位点かもしれないというところなので、そのあたりを総合的に判断したということで、ご理解ください。

質問者7:ありがとうございました。

広告の商材別の成長イメージについて

質問者8:恐れ入ります、みずほ証券のイワサと申します。質問を2つお願いいたします。

まず、1つ目に、先ほどから「ログインIDが増えている」とご説明を頂戴しているんですが、具体的にどのようなサービスで伸び方が多くて、フックというのはどういうふうに席巻していこうと今進めていらっしゃるのか、ご解説いただけますでしょうか?

川邊:これはもう、この数年来で手法は決まっておりまして、いわゆるコマース系のサービスが初めから購入するものですから、ログイン率ほぼ100パーセントのサービスなんです。

メディア系のサービスというのは、これまではあまりデータドリブンによってターゲティングの精度を上げるというのを、昔はやってこなかったものですから、伝統的に「ログインさせないで、リーチを取ろう」みたいな感じでやってきました。

よって、メディア系のサービスのログインユーザーを……ノンログインユーザーを排除するわけではないですけども、ログインユーザーを上げることによって、この数年はずっと増やしてきております。

じゃあ、その増やし方ですけども。それは当然、ログインしたら便利なサービスみたいなものを、そのメディア系のサービスの上に乗っけていくというやり方で、増やしております。

典型的なのは、「Yahoo! 天気」におけるさまざまなパーソナライズ機能みたいなものは、これはログインして地点登録をしてもらわないとできないものですし、逆にそうすれば、自分の天気の精度はどんどん上がっていって便利になるので、そういったものを、いろんなサービスにも増やしてやっています。

あともう1つは、やはり「Yahoo! ショッピング」に関しては、とにかく買う人がこの数年で増えましたので、ここは間違いなくログインユーザー全体に対して、貢献していってるのではないかと思っています。

質問者8:ありがとうございます。もう1つは、ちょっと大きな広告の考え方になるんですが。今日本の広告の媒体費で見ると、だいたい昨年(2017年)のマーケットで18パーセント弱伸びていて、今年(2018年)もいろんな見方がありますが、少なくとも15パーセント前後は伸びるだろうと。

今回、検索連動(型広告売上収益)で13パーセントほど伸びてきたということではあるわけですが、シェアについては、メディアシェアで3割ぐらいあったのが、今はいったん落ちてきました。

これからまた(インターネット広告売上収益で)No.1を目指すといったときに、今との差は非常に大きいんですが、これからシェアをあげていくという過程の中で、今は検索連動(型)が見えてきました。

次のステップでマーケットのシェアを超えていくために、どういうデータの会社になるのかという過程の中で、商材別の伸びていくイメージがもしございましたら、ご解説いただけますでしょうか?

川邊:わかりました。商材ごとということであれば、私よりかは(メディアカンパニー長の)宮澤のほうから説明したほうがいいと思いますので、話せる範囲内でお願いします。

宮澤弦氏(以下、宮澤):今、業界全体のトレンドがどれぐらい伸びているのかは、いろんな統計データによって数字がバラバラではあるんですけども、ざっくり10~15パーセント程度の伸びではあろうと思っております。

それに対して、我々は下回っておりますので、まだまだがんばらないといけないと思っております。

検索に関しては、今回は比較的好調だったわけですけれども、それで良しとするのではなくて、やはりディスプレイ(広告)のほうを伸ばしていって、それを検索(型広告)が下支えするというようなかたちです。1階部分の検索と、2階部分のディスプレイ。そして、3階部分でショッピング広告というか、コマース広告を伸ばしていくというような3階建の構成にしていきたいなとは思っております。

今ディスプレイの領域で、何が起こっているのかと申しますと、先ほど資料にありましたとおり、スマホのインフィード広告やプレミアム広告は、前年同期比で好調に伸びているんですが、やっぱりパソコンの比率がブランドパネルを含めて大きいものですから、単価も高いということもありまして、それの減少分がやはり全体の成長率でいくと、プラスマイナスで相殺されてしまうということがございます。

そう考えますと、パソコンをいかに下げ止めるのかということと、スマホの領域でのトップラインをどう伸ばしていくのかというのを、非常に意識してやっております。

幸い、その動画の視聴ユーザー数・視聴時間数は堅調に増えてきておりますので、それに合わせて、スマートフォンを中心とした広告をトップラインで伸ばしていければ、先ほどの2階部分(ディスプレイ広告)は立ち上がってくるかなと。

3階部分(ショッピング広告)は全体の流通総額の伸びに応じて、その4パーセントから5パーセントのテイクレートの広告収入を得ていければ、きちんとした3階建部分になっていくんじゃないかと考えています。

質問者8:今のお話のプラスとして、今日(2018年7月27日)の朝方、Amazonさんの決算(発表)がありました。

グローバルで2,000億円以上の売上があって、それでおそらくナショナルクライアントからの広告を、おそらくECのデータで取ってくるということだと思うんです。

おそらくデータ属性からすると、3階建の3階のところに、今おそらくテイクレートを4~5パーセントとショップなどから(確保する)というのは、想定の1つだとは思うんですが、ナショナルクライアントからもっと取れてくるというポテンシャルなどについて、今はどのようにお考えでしょうか?

宮澤:非常に、大きいものがあると思っております。どちらかというと広告予算というよりも、店頭の小売の棚取り予算みたいなかたちのものが、デジタル化されていく可能性というものを感じております。

我々でいくと「LOHACO」ですとか、ショッピングの売場というところが、今後そういった掲載面になるポテンシャルを秘めております。

実際に「こういうプロダクトでいこう」というところは、まだリリースを出せておりませんが、内部的には検討しておりまして、今までの広告予算とは違う棚取り予算のようなところを、いかにデジタル化していけるのかというところは、1つの大きなポテンシャルかなとは思っております。

川邊:繰り返しますが、最後のところは、我々もポテンシャルは大きいと思っております。

ショッピングのデータを活用して、出面としては日頃人が買いそうなところ……「Yahoo! ショッピング」「オークション」「LOHACO」。こういうところで、ナショナルクライアントのものを宣伝するというのは、成り立つと思ってますので。今実は、「LOHACO」のほうでは、そういう取り組みは始まってますので、そういうものも見ながら、全面展開していきたいなと思っています。

加えまして、実はここにも、モバイルペイメントが関係してくるかなと思っております。チェーン店系のモバイルペイメントの対応が進むと、やはり「誰がどういったナショナルクライアントのものを買ってるか」というのが、データドリブンに解析できるようになっていきますので、それに対して適切な対応で適切なコミュニケーションをするということが、可能になってくるかと思います。

これは宮澤も申し上げていたとおり、どこから予算が出てくるかというのは、ちょっと違うところから出てくる可能性もありますので、そういうものを含めてどうなっていくかは、適宜説明をしてまいりたいなと思います。

坂上:今回、delyの「クラシル」を買収しているところの意図の中にも、1つ、お考えください。食品メーカーは、やっぱりナショナルクライアントさんで、ヤフーはなかなか食品のサービスがなかったんで、そこは弱かった部分でありますけど。delyが入ってくることで、そこの繋がりとか、それ専用の広告商品を考えていきたいと思ってます。

川邊:ですから、料理の仕方になってきます。「料理」というのは、delyの料理ではなくて、「しつらえ方」になってきますので、そのあたりはそういう取り組みが出てくれば、ご説明を申し上げたいと思います。

新着ログ

「情報・通信業」のログ