ヤマシンフィルタ、18年通期は増収増益 中期的な成長投資に向けた資金調達を実施

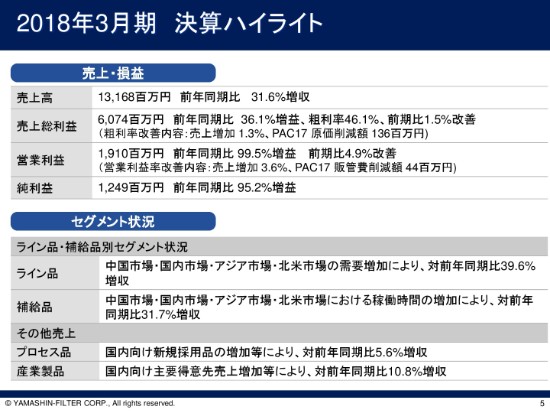

2018年3月期 決算ハイライト①

井岡周久氏:それでは、私井岡から、2018年3月期の実績および2019年3月期通期計画の説明をさせていただきます。ページをめくっていただきまして、5ページになります。こちらが、2018年3月期決算ハイライトとなっております。こちらに関しましては、このあとのページで随時、詳細についてポイントとなるところを説明させていただきます。

2018年3月期に関しましては、売上高および各段階利益を含めまして、対前年比較で大きく増収増益になっております。

外部環境が(貢献しており)セグメントの状況を含めまして(ご説明しますと)、研究用のフィルタ・ライン品・補給品、あるいは研究のプロセス品・産業製品のそれぞれ(において)、対前年比で伸長しております。

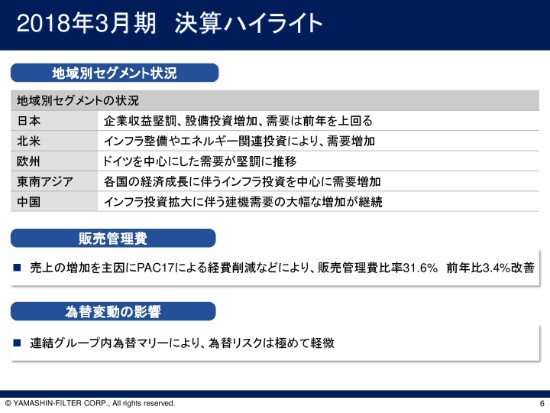

2018年3月期 決算ハイライト②

また、地域別セグメント状況です。これもこのあと説明させていただきますけれども、私どもがターゲットにしている主要な市場に関しましては、非常に良い需要があります。これは、今期以降も続くと見ております。

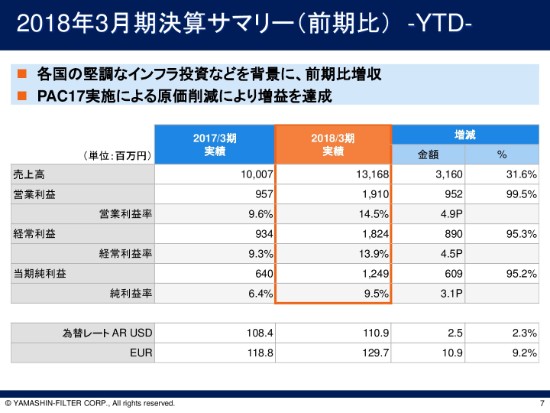

2018年3月期決算サマリー(前期比) -YTD-

それでは具体的に、数字の説明をさせていただきたいと思います。こちらが、2018年3月期の決算の実績でございます。こちらに関しましては、第3四半期までの利益水準に比べて(第4四半期での)着地の……例えば「営業利益が、少し下振れしてるんじゃないか?」と思われる方から、指摘がございます。第4四半期について、第3四半期に比べて、経費……とりわけ販管費のところで特徴的な支出がございますので、私から簡単に説明させていただきます。

第4四半期に関しましては、合計で約2億3,000万円の追加の費用が計上されています。具体的には、第3四半期に比べて、第4四半期は売上高が約5パーセント増えておりまして、その関係で、販売諸掛が約2,000万円増えております。人件費に関しましては、開発・設計、あるいは管理本部といったところの人材の強化、(当社の)成長に必要な人材の中途採用を、第4四半期に集中して(行った)実績がございます。

この中途採用の(人員に関して)第4四半期の追加の給与、これが約2,000万円。それから決算賞与も、前年度と同じように出しています。当社としましては、ベースアップを比較的抑えている関係で、利益水準が予定以上に出るような場合には、このあたりの変動費用として、決算賞与を従業員に出しております。これが、トータルで6,000万円。人件費合計では、第4四半期に約8,000万円が出ております。

それから、その他の経費関係(のご説明)ですが、エクイティファイナンスの関係で増資の結果、外形標準課税、あるいは資本割等の事業税が4,600万円(ございます)。また、この増資に伴います事務代行手数料が、2,100万円出ております。そして、毎年計画しています、従業員のパソコンの更新投資の費用を前倒して、1,700万円。さらに、中途採用にかかりますエージェントフィーが、約1,600万円。トータルで、2億3,000万円前後の追加費用が発生しております。

こういったものを加味しなければ、皮算用ではあるんですけれども、当初は第3四半期から第4四半期にかけて、営業利益は22億円ほど獲得できたと(想定しておりましたが)、第4四半期のこれらの施策の中で、こういった着地になりました。

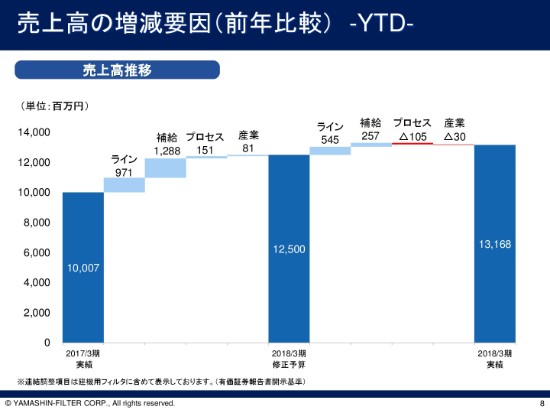

売上高の増減要因(前年比較) -YTD-

売上高の増減(要因)を見ていただきますと(おわかりのように)、期中で上方修正をしているんですけれども、その後もさらに、中国を中心にしたアジア、北米といったところの需要が堅調でして、私どもの各主要得意先の増産計画に則りながら、さらなる増収増益となりました。

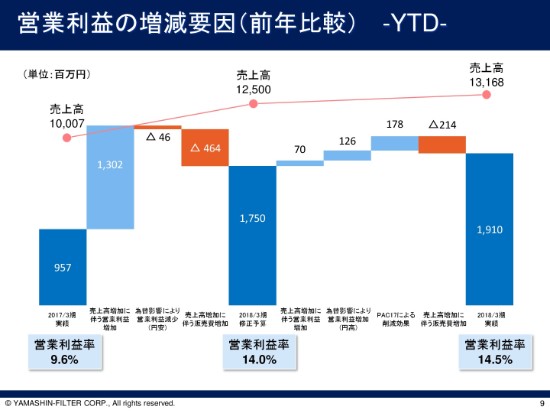

営業利益の増減要因(前年比較) -YTD-

9ページは、営業利益の増減要因でございます。ここに関しましても、当社では為替の影響がほとんどない経営体質が続いております。また、PAC16・PAC17・PAC18と、原価および販管費の削減、経費の効率的な運用を継続して取り組んだ結果、営業利益のところも非常に良い状態で推移しております。今期以降も、このあたりの取り組みは積極的に進めていき、利益が出る体質強化を継続していこうと思っております。

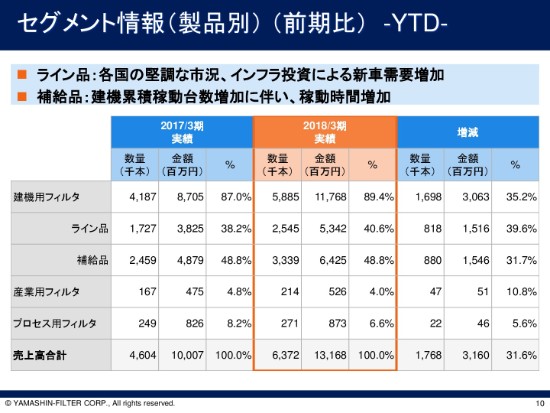

セグメント情報(製品別) (前期比) -YTD-

10ページでございます。プロダクトごとの実績でございますが、こちらに関しましては、売上高の構成比率に、大きな変化はございません。建機用フィルタが全体の9割、その他産業用フィルタ・プロセス用フィルタが、それぞれこの(表に記載の)ようなところでございます。これは、ご確認いただければと思っております。

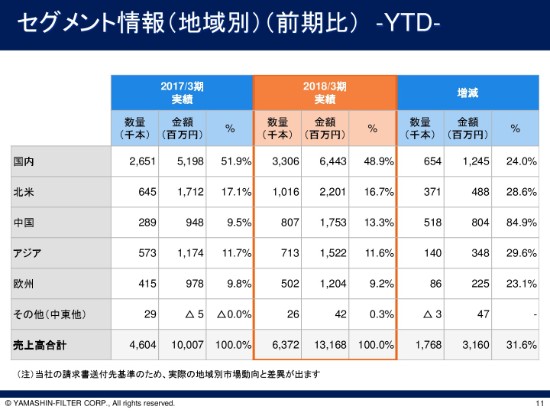

セグメント情報(地域別)(前期比) -YTD-

(地域別の)セグメント情報でございます。こちらに関しても、(2017年3月期から)特段大きな変化はありません。これは請求書(送付先)ベースでの私どもの集計でございますが、中国市場向けを中心にして、かつ北米・アジアあたりの市場で、非常に旺盛な需要の中で推移しております。今後も地域別の実績に関しましては、同じような傾向が続くかと思っております。

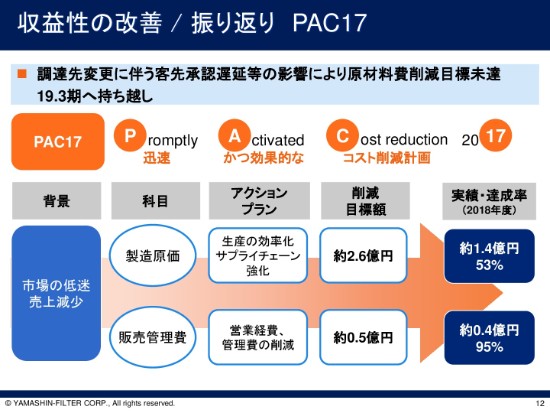

収益性の改善 / 振り返り PAC17

12ページでございます。収益性の改善ということで、PAC17(についてご説明します)。当初掲げていた目標値としましては、(製造)原価の2億6,000万円の削減目標に対して(実績は)1億4,000万円、53パーセントの達成です。

販売管理費に関しましては、PAC16のところでずいぶんやりましたので、ターゲットは5,000万円。これに対して(実績は)約4,000万円ということでございます。(製造)原価のところが未達に終わった主な要因としましては、材料の調達先の見直しの中で、各得意先さまの承認プロセスの中で時間がかかっておりまして、2018年3月期では、そのあたりで少し取りこぼしがございます。これは、今期(2019年3月期)の利益改善のところにつながってきておりますので、(今後の)四半期ごとの開示のところでご確認いただければと思います。

いずれにしても、PAC16、PAC17、PAC18と進む中で、当社の限界利益率の改善も、このところ大きく変化しております。例えば、2016年3月期を振り返ってみますと、連結全体の限界利益率は30パーセントぐらいだったのですが、これが2018年3月期ですと、36パーセントと(なりました)。ターゲットの2021年3月期では、40パーセント強の改善というところ(を目指して)の取り組みをしておりますので、そういう意味では、今後さらなる利益の水準の改善を、積極的に進めていこうと思っております。

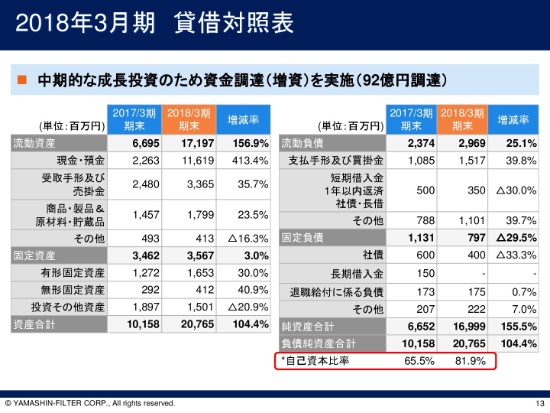

2018年3月期 貸借対照表

こちらは、貸借対照表でございます。こちらに関しましては、昨年(2017年)の12月に決議をさせていただき、(2018年)1月に権利行使をさせていただきましたエクイティファイナンス(により)、約92億円の調達がございます。そういった結果、自己資本比率がこのような高いかたち(2018年3月期末時点で81.9パーセント)で着地しているんですけれども。

これに関しましても、今期は約92億円プラス、手元の資金の投資額として100億円を超える待機資金がございます。開示させていただいているとおり、ナノファイバーという新しい素材の量産設備、あるいは既存の建機フィルタの更新投資等による30億円。

それから、研究開発拠点の統合によります、効率的で迅速な開発・製品化というところでの投資で、30億円。ならびに、事業再編……これは、M&Aを含める待機資金に関しましては、今期調達した資金を前提にしながらスケジュールを策定・進行させようと思っております。今期は、こういった投資が、新しい各ポートフォリオ、それから収益の拡大に貢献すると思っております。

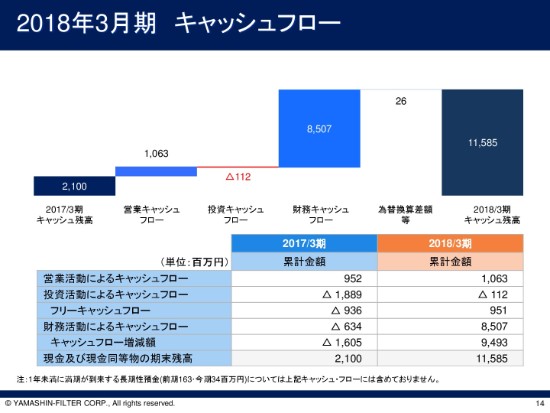

2018年3月期 キャッシュフロー

こちらは、キャッシュフローのグラフでございます。今の(ご説明の)内容が、主なものでございます。成長を維持し、より一層の事業拡大のための資金としては、私どもは現状、十分な余力がありますので、これをうまく(活かしながら)今期から向こう3年間の中で、大きく成長・飛躍しようと考えております。

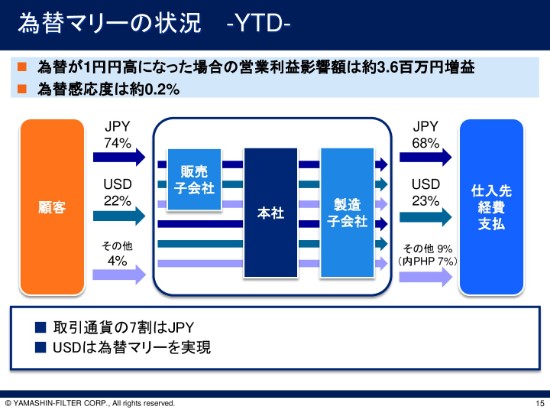

為替マリーの状況 -YTD-

こちらは、為替マリーの状況でございます。これも、従前と変わりはございません。取引(通貨)の約7割が、円通貨(JPY)でございます。残りの多くはUSドル(USD)でございますが、為替マリーはほぼ100パーセント近い状態を実現しております。

年間で振り返りますと、為替感応度が約0.2パーセント。ドル円で1円円高になった場合に与える影響は、営業利益レベルで360万円の増益となっております。これは、今期以降も商流のところをきちんと管理しながら、為替に影響されない強固な経営体質を継続していくと考えております。

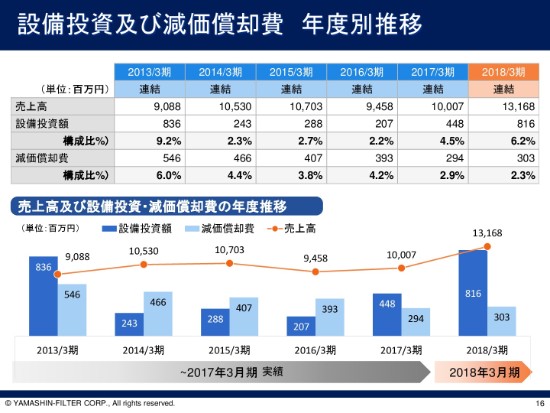

設備投資及び減価償却費 年度別推移

こちらは、設備投資(及び減価償却費の年度別)の推移でございます。2018年3月期の設備投資額が、8億1,600万円。この中の約42パーセントが約3億5,000万円なんですが、新素材・ナノファイバーの量産のための設備投資が入っております。こういったものが、今期以降、新しいポートフォリオの中で実現していくと思っております。

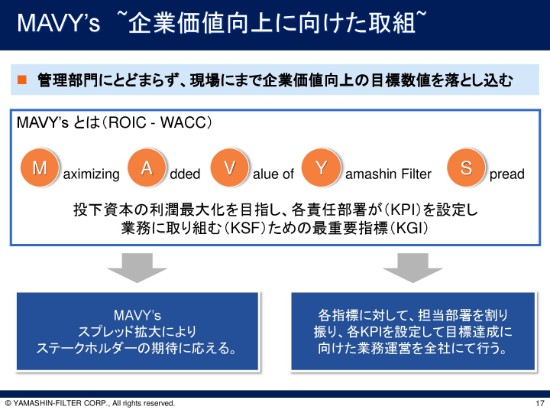

MAVY’s ~企業価値向上に向けた取組~

MAVY'sです。これは、いわばスプレッドですね。私たちの造語で、企業価値を最大限に高めるためのKGI……Key Goal Indicatorのキーワードとして、社内でこれを定着させています。

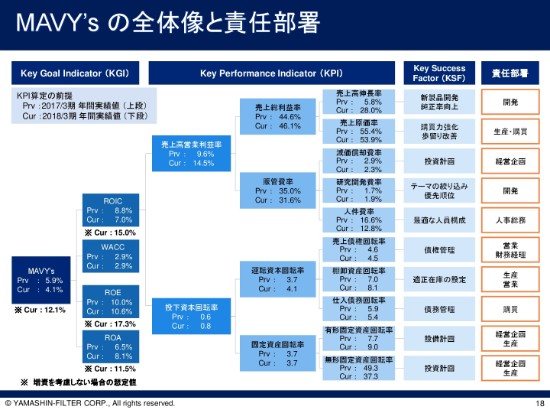

MAVY’s の全体像と責任部署

これ(スライド)も、前回開示させていただいておりますが、私どものMAVY'sの全体像でございます。このKGIに関しましては、去年のもの(Prv、上段)と今年のもの(Cur、下段)ですね。例えば、ROICやROEを見ていただけますと(おわかりのように)、これは増資前と後というところの違いで、なかなか比較が簡単にあれ(困難)なものですから、下に黒字で(「※ 増資を考慮しない場合の想定値」と注釈を入れております)。例えば、ROICのところの15パーセントですかね。これは、増資前のところでアジャストした結果が、こういうかたちになっております。

いずれにしても、今後このMAVY'sの中のKey Goal Indicatorを実現するために必要な、各部門の定量目標。これを設定した上で、四半期ごとに実現できたものとできていないもの。こういうものの相関表を作りながら、みなさまにわかりやすい(ように)、このMAVY'sの図をもとにしながら、定量的な説明を深掘りしていきたいと思っております。

また、当社としましては、基本的に事業の拡大のフェーズにありますので、資金需要が今後も出てきます。私(がおります)管理本部としましては、常にWACCのKPIを前提にしながら、必要な調達に関しましては、デットとエクイティのバランスを考えながら、MAVY's……スプレッドの最大化(による)、株主さまへの還元と成長のための内部留保を、バランス良く進めていこうと思っております。

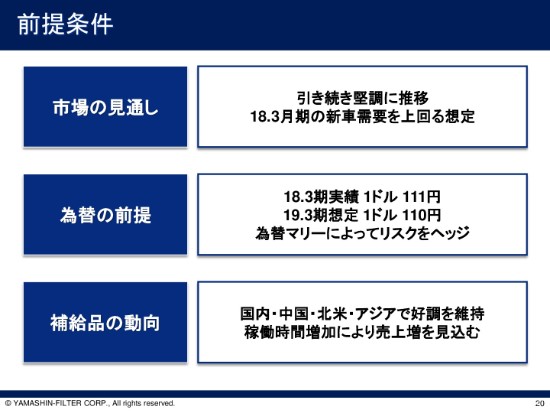

前提条件

次に、2019年3月期の計画の前提でございます。こちらに記載させていただいている前提条件と併せまして、2019年3月期は100億円近い資金調達の中で、新しいポートフォリオの獲得等、いろいろなアジェンダ・スケジュールがございます。2019年3月期の予算としましては、2018年3月期までとプロダクト構成あるいはカスタマーに、大きな変化点はないことを前提で作成しております。

基本的には、建機市場を取り巻く外部環境が好調であるということでのオーガニックグロースを前提とした、2019年3月期の通期予算でございます。なので、期中におきましては、調達した資金を投資に振り向けた後の新しいポートフォリオや、あるいはパイプラインというものが出てきますが、これはその都度、期中で開示させていただければと思っております。

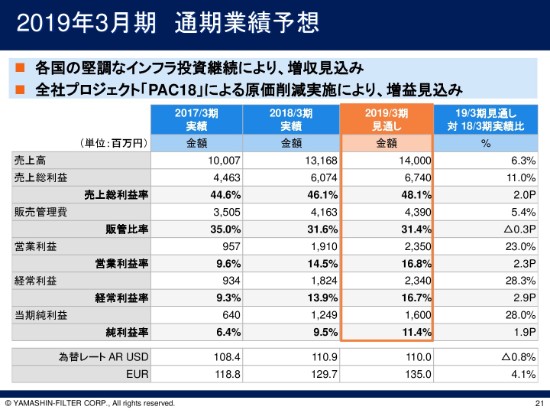

2019年3月期 通期業績予想

これが2019年3月期の(通期業績予想の)数字でございますので、ご確認ください。この中で、実は(申し上げたいことが)もう1つありまして。

2018年3月期までの実績の中で、中国のローカルメーカーの三一重機、如皋、龍工といったところの売上高の構成比率は、当社の売上の1パーセントぐらいなんです。2019年3月期の予算の中には、同じように1パーセントぐらいの非常に低い売上高構成比率で、中国ローカルメーカーが入っております。

これは逆に言えば、環境規制の強化等で、私どものフィルタへのランニングチェンジが起きれば、大きな伸びしろとして期待もできると思いますが、これはあくまでも2018年3月期の実績を踏まえた上での、2019年3月期の通期の予算ということになります。

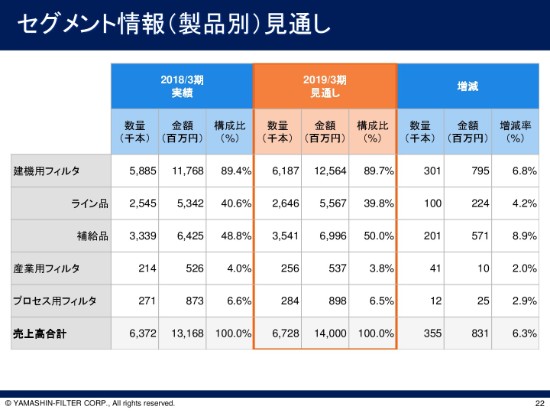

セグメント情報(製品別)見通し

それを踏まえまして、製品別のセグメント情報の見通しです。これも、2018年3月期と大きな変化点はございません。

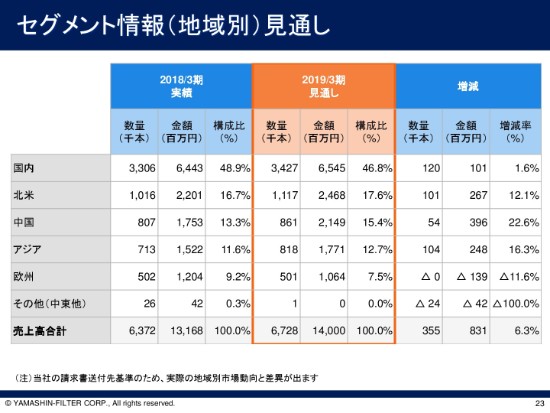

セグメント情報(地域別)見通し

それから、地域別(の見通し)でございます。地域別の中では、売上高の構成比率は小さいのですが、欧州のところで、昨年(2018年3月期)の実績に比べて、変化点があります。こちらは、世界最大手のアメリカの建機メーカーさまの欧州の工場(について)、これをグローバルの生産拠点の見直しということで閉鎖し、北米やアジアの工場に生産を振り替えたということによる変化点でございます。その振替分が、ほかの地域に売上として加算されておりますので、全体で見れば大きな変化点はございません。

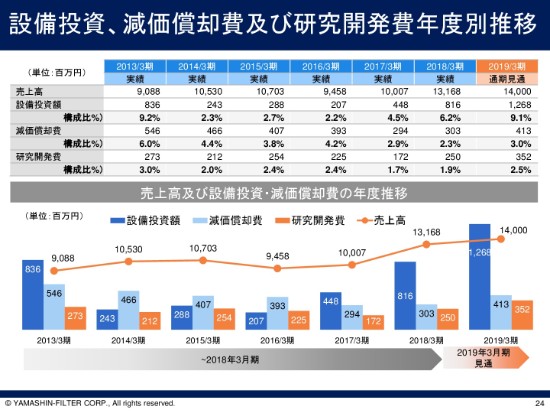

設備投資、減価償却費及び研究開発費年度別推移

それから、最後でございますが、2019年の設備投資額については、12億6,800万円と見ております。この中でポイントとなりますところは、2018年3月期に引き続きまして、ナノファイバーの量産設備について、継続投資がございます。これを、約3億円ほど見込んでおります。

また、生産拠点について、BCPを踏まえた上でサプライチェーンの見直しの一環として、北米市場のところにEMSを用いた、生産の一部移管があります。そこに向けた設備の機械投資が、約1億円。

また、いろいろ新しい事業分野が入ってきておりますので、試験研究等に必要な装置の新規および更新投資が、約2億円。また、売上が全体として増えてきております関係上、金型の更新投資において、前年以前に比べてプラス約2億円。合計で、6億円から7億円に近い設備投資額を、2019年3月期の予算の中に組み入れております。

以上が、2018年3月期の実績ならびに2019年3月期の業績の予想でございます。

新着ログ

「機械」のログ